REPORTE DE INDICADORES MACROECONMICOS Y DEL SECTOR AGROALIMENTARIO

- Slides: 87

REPORTE DE INDICADORES MACROECONÓMICOS Y DEL SECTOR AGROALIMENTARIO Febrero del 2016

CONTENIDO I. COMENTARIOS GENERALES DEL SECTOR II. INDICADORES MACROECONÓMICOS PARA MÉXICO 1. Evolución de la Actividad Económica 2. Evolución del Comercio Exterior 3. Evolución del Empleo 4. Indicadores de Confianza y Clima de Negocios 5. Evolución de la Inflación 6. Expectativas para el 2016 y 2017 III. INDICADORES SECTORIALES PARA MEXICO 1. Evolución del PIB Agroalimentario 2. Balanza Comercial Agroalimentaria 3. Financiamiento e Inversión Extranjera Directa 4. Avances en la Producción Agropecuaria 5. Avances en la Producción Pesquera 2

I. - COMENTARIOS GENERALES DEL SECTOR

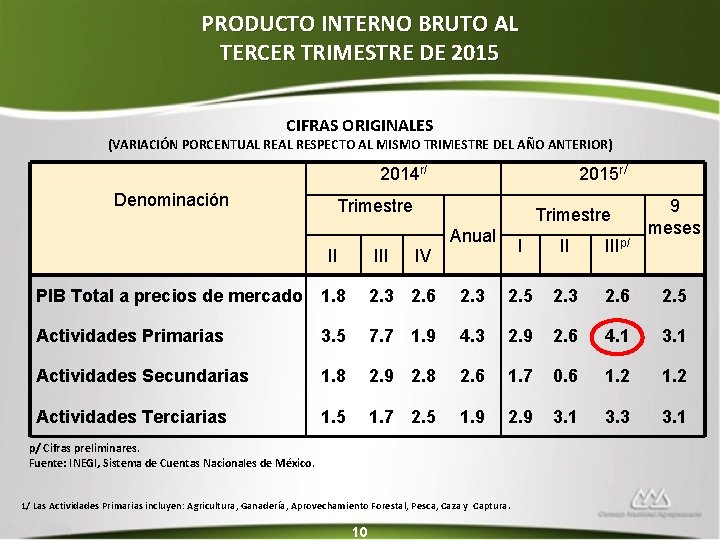

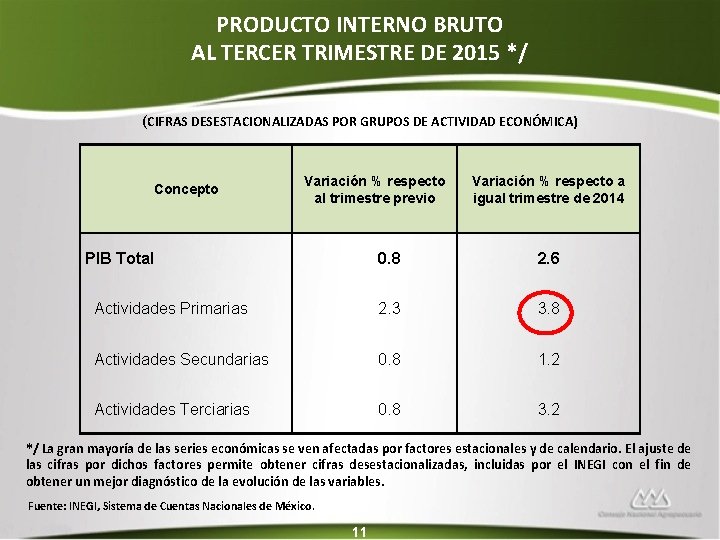

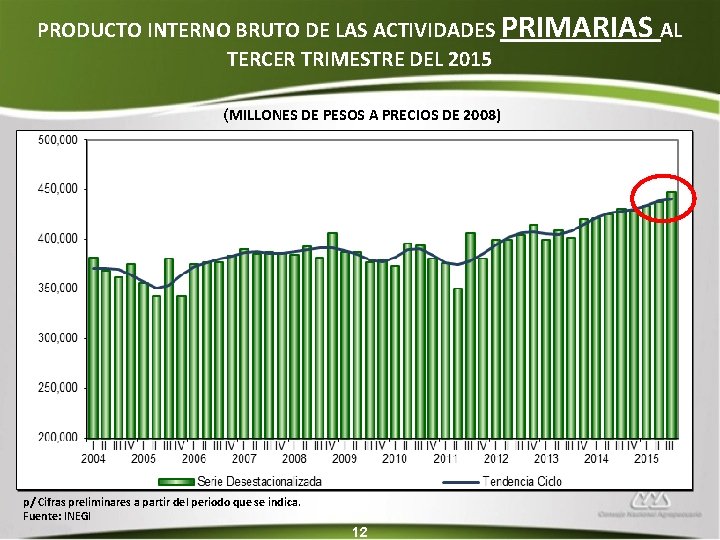

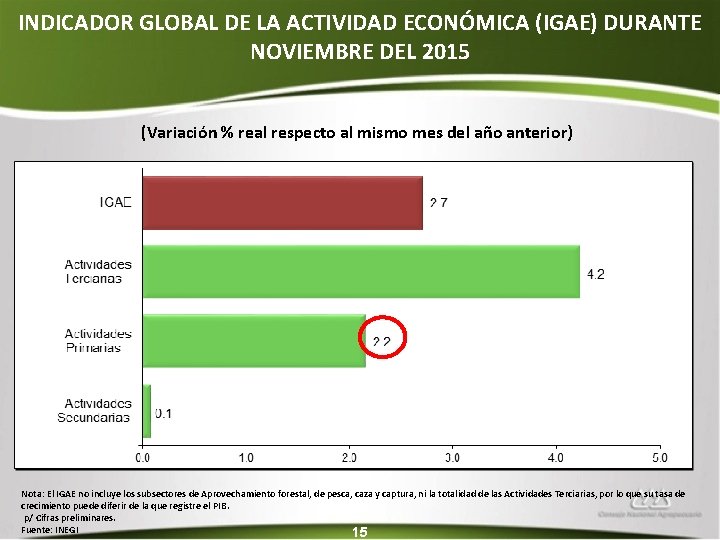

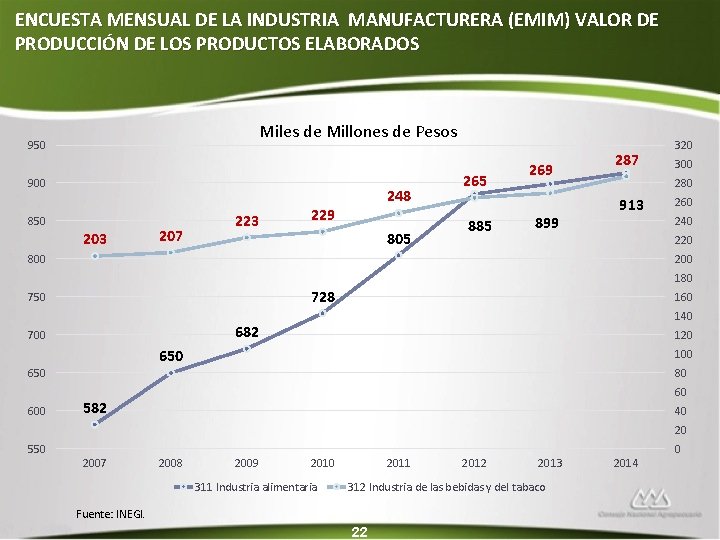

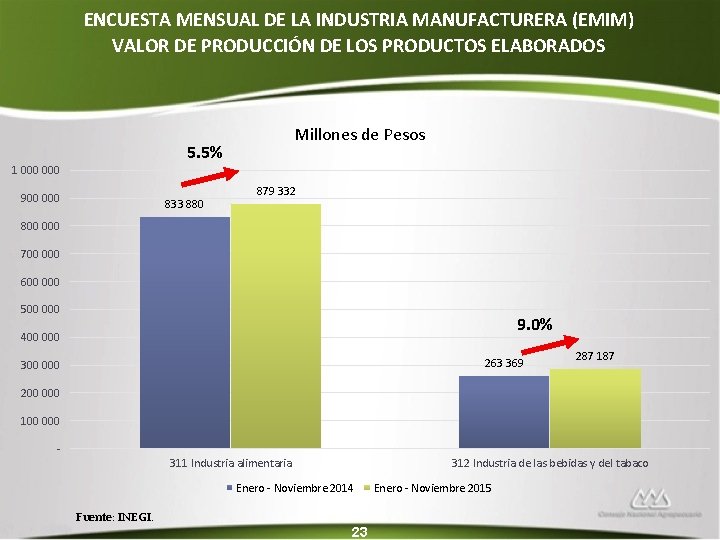

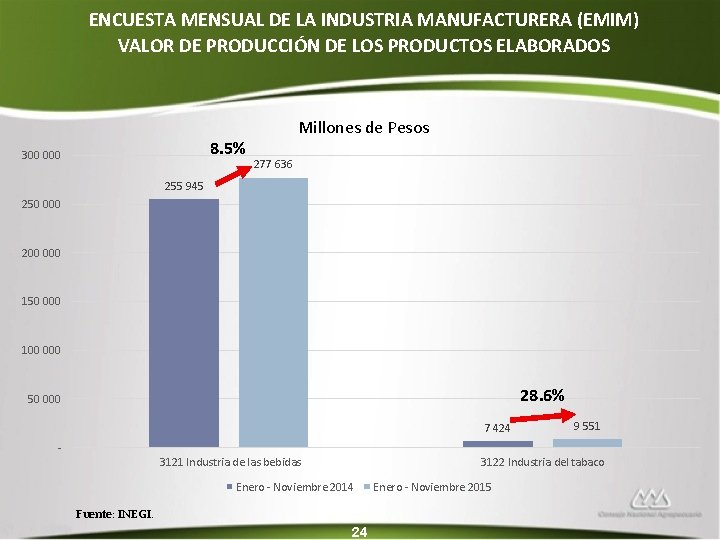

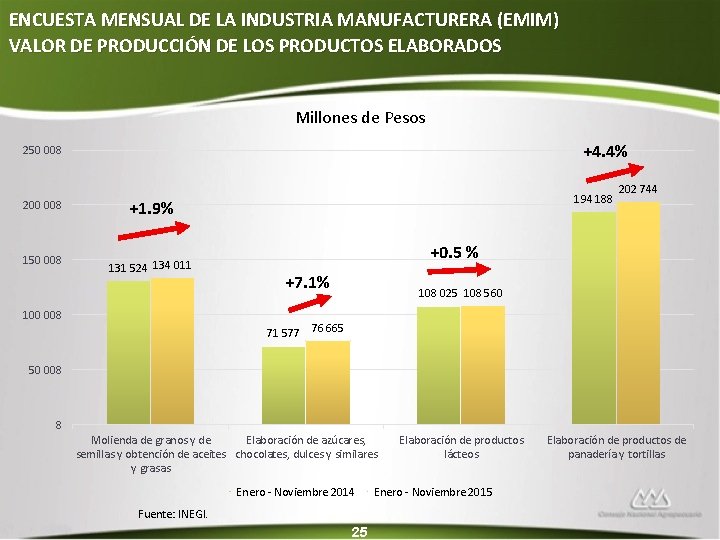

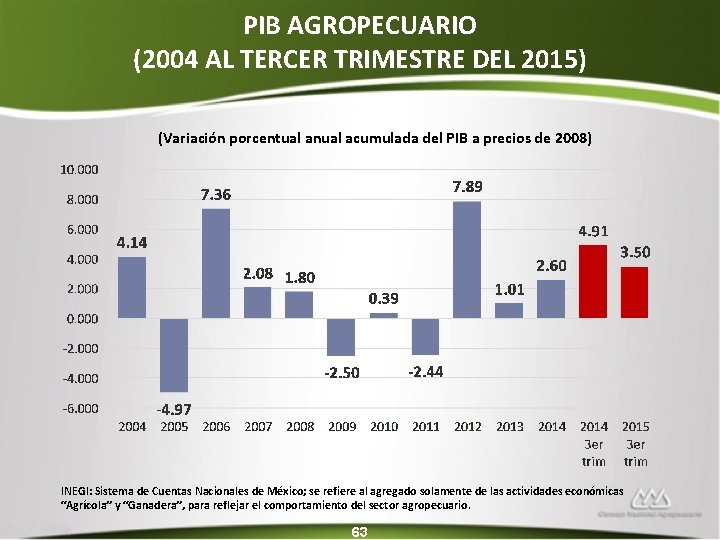

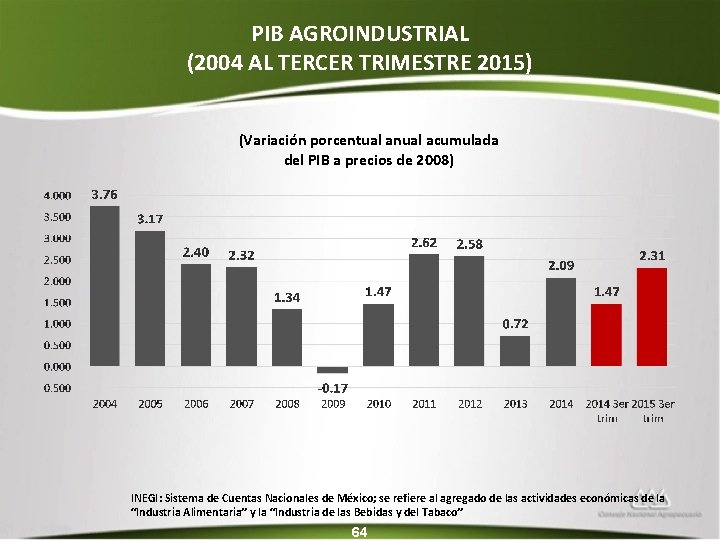

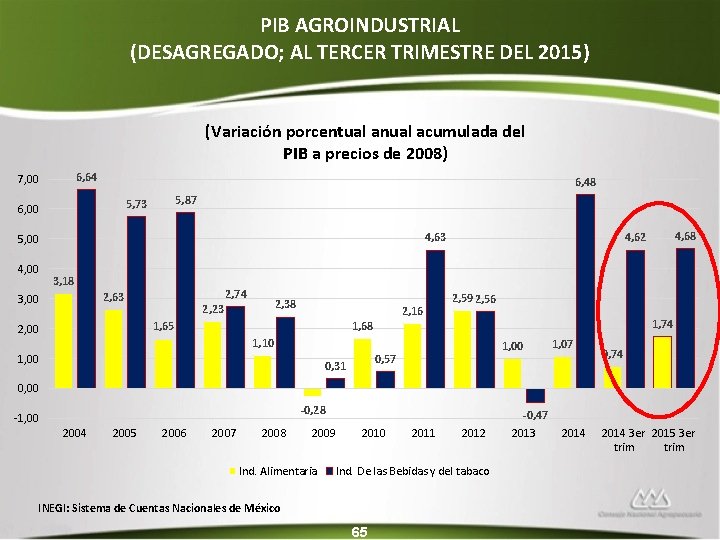

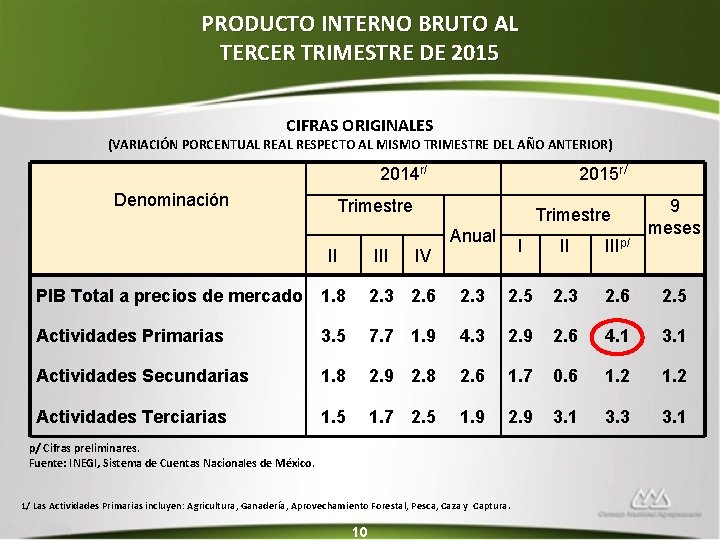

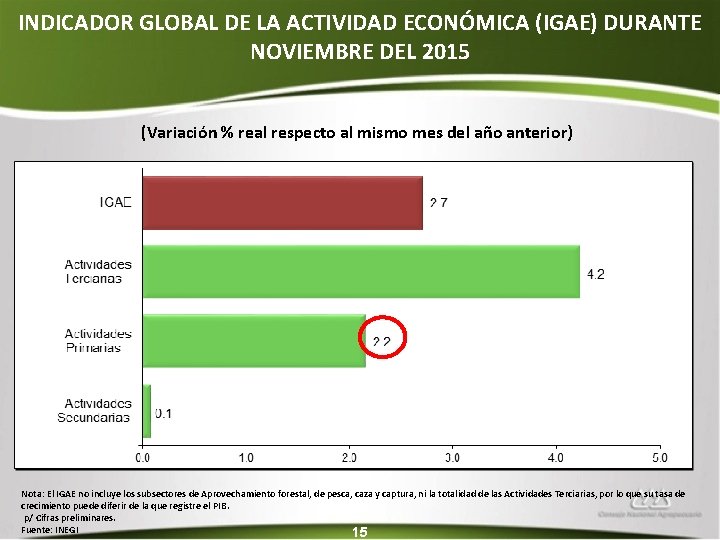

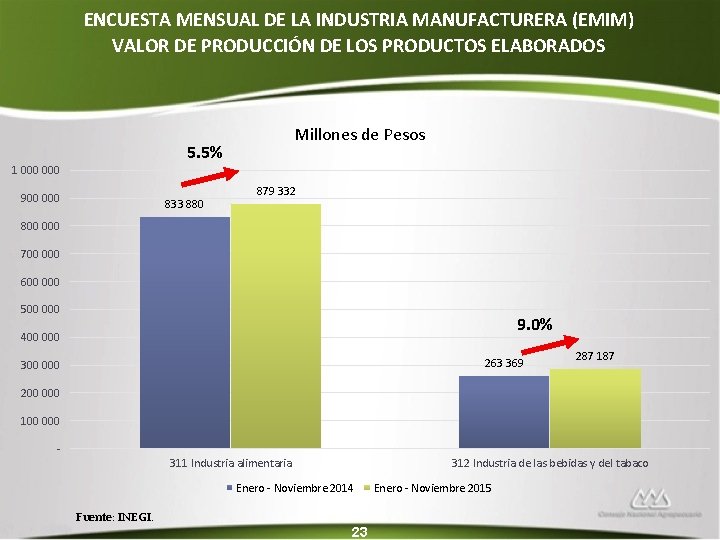

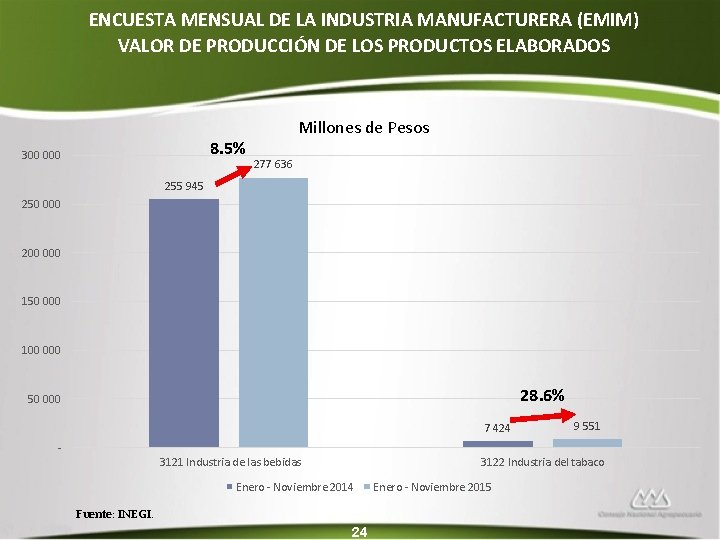

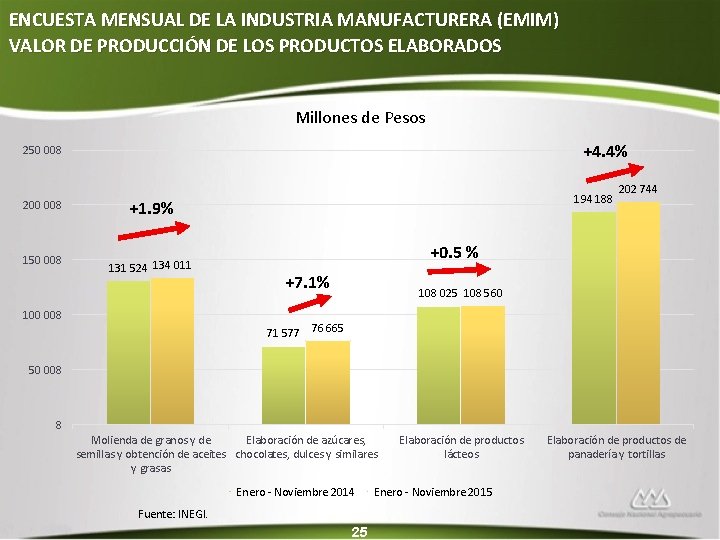

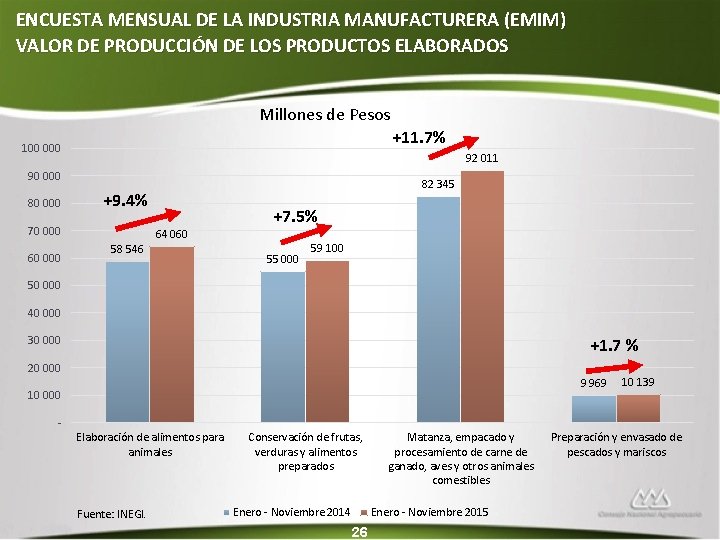

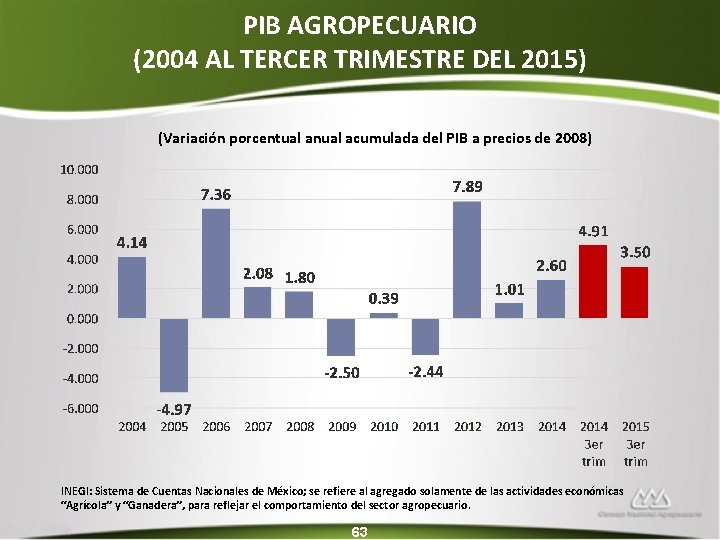

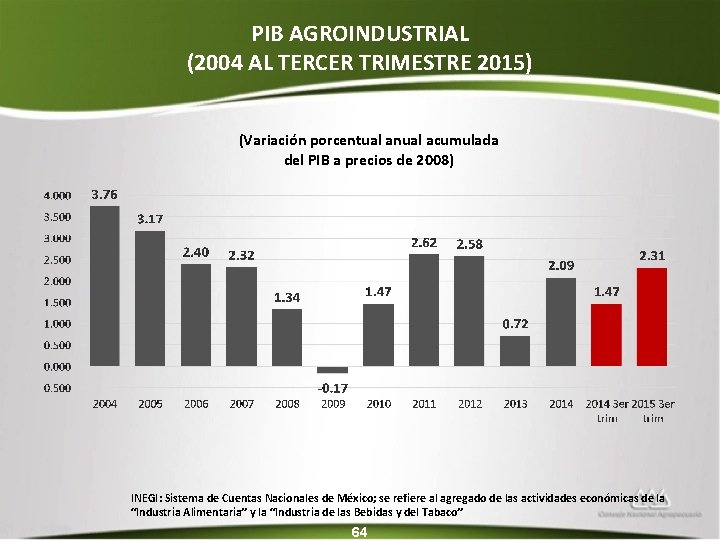

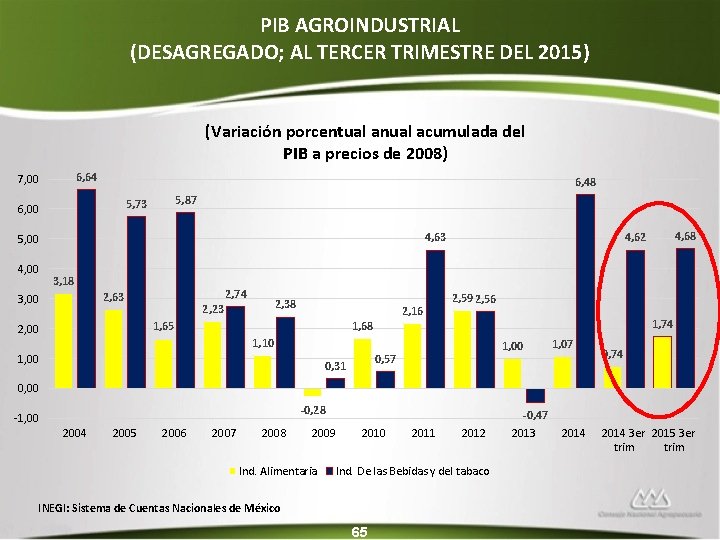

COMENTARIOS GENERALES DEL SECTOR q El PIB de las Actividades Primarias para el tercer trimestre del 2015, registró un aumento del 4. 1%, con relación al mismo periodo del año anterior, versus un incremento del 2. 6% para la economía en su conjunto. q El PIB agroindustrial del tercer trimestre del 2015 refleja un crecimiento del 2. 31%, resultado de un crecimiento del 4. 68% de la industria de bebidas y tabaco, combinado con un crecimiento más reducido de la industria alimentaria (1. 74%), pero siendo ésta última la que tiene más peso específico tiene. q El IGAE de las Actividades Primarias para el mes de Noviembre del 2015 aumentó en 2. 2%, mientras que la economía en su conjunto tuvo un aumento de 2. 7%. q El valor de la producción de los productos elaborados por la industria alimentaria muestra un aumento en la cifra acumulada al mes de Noviembre de 2015 en comparación con el mismo periodo del año anterior del 5. 5%, mientras que la industria de las bebidas y tabaco registra una incremento de 9. 0%, representado principalmente por las bebidas, que registraron un incremento (8. 5%), mientras que el tabaco registró una variación del 28. 6%, pero con menor peso relativo. 4

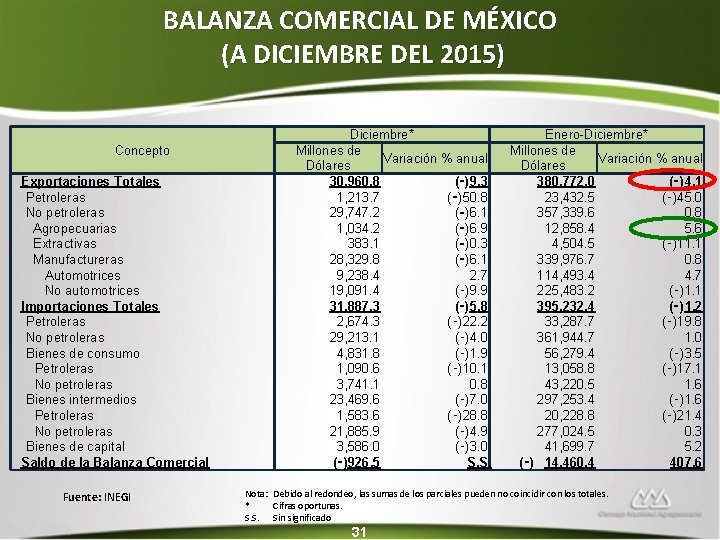

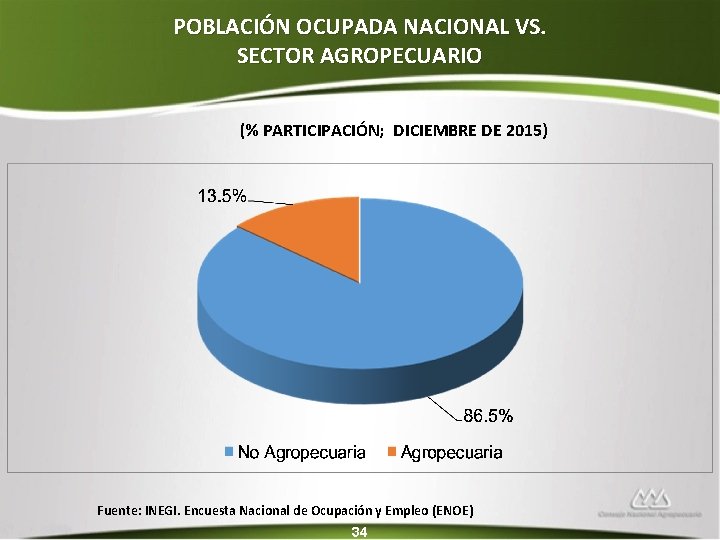

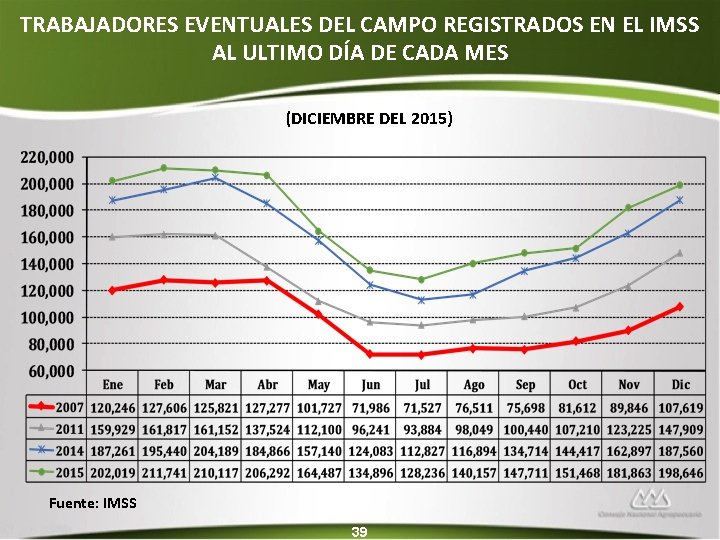

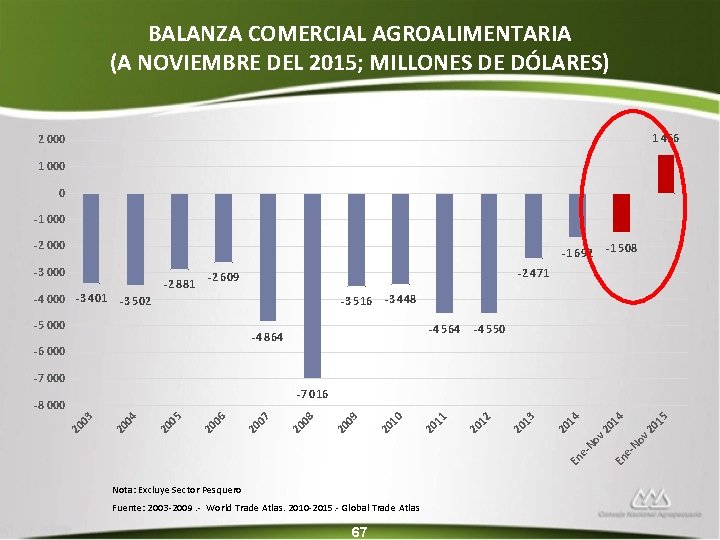

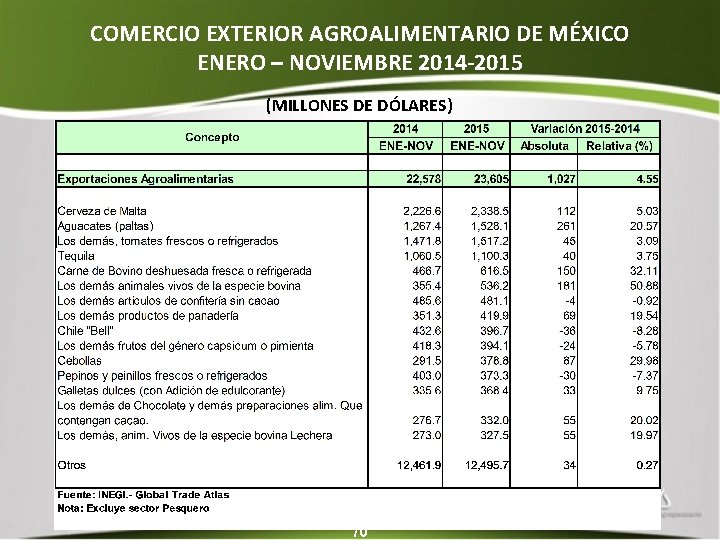

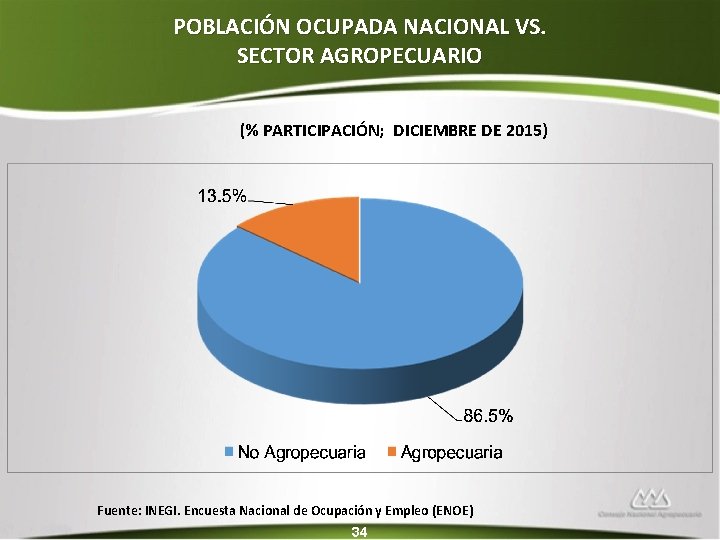

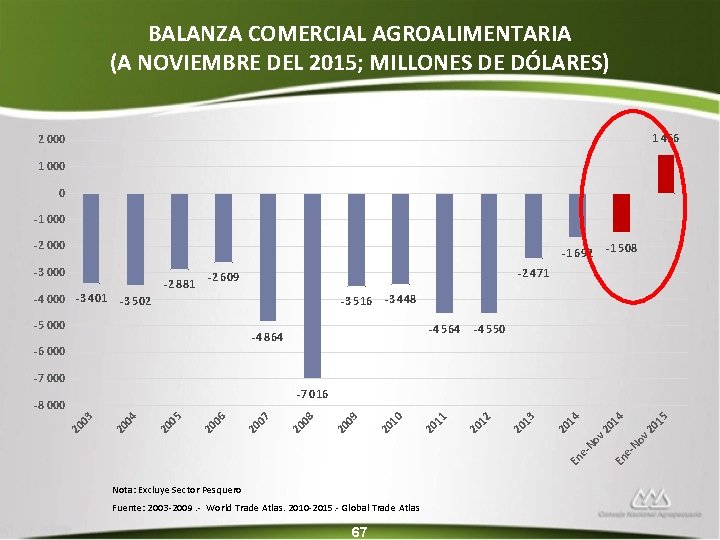

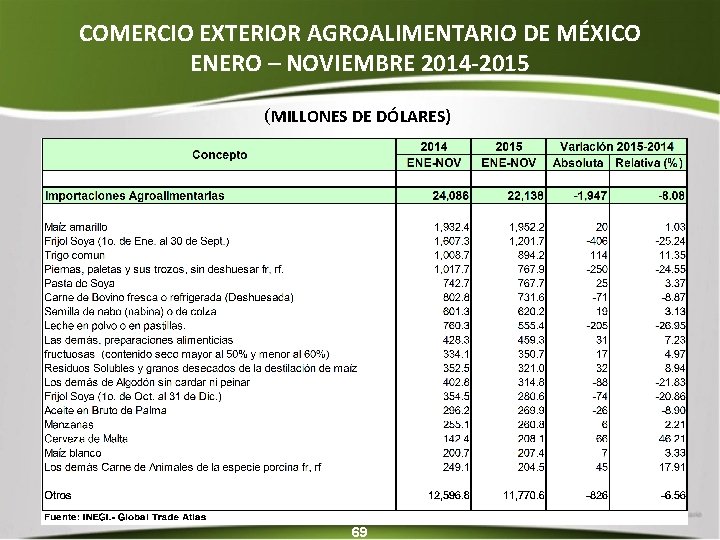

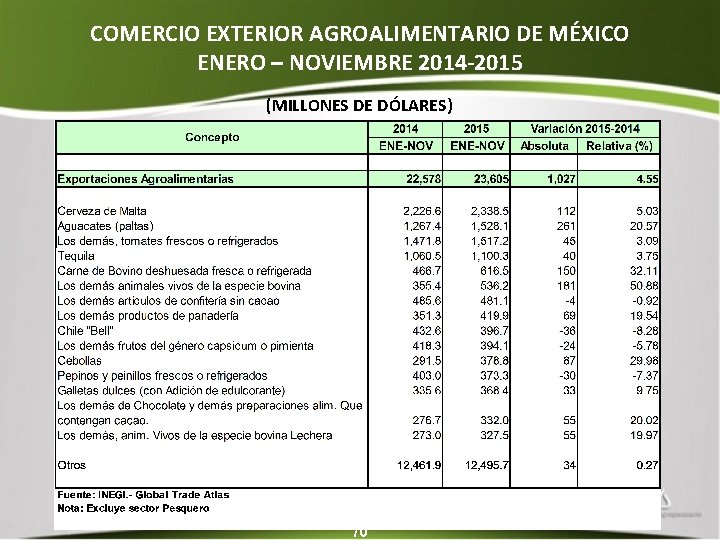

COMENTARIOS GENERALES DEL SECTOR q El empleo agropecuario representó el 13. 5% del total durante Diciembre del 2015. q En el caso de los trabajadores eventuales del campo, los registros al IMSS en Diciembre del 2015 versus el mismo mes del 2014, reflejan un incremento del 5. 9%. q De acuerdo al INEGI, las exportaciones agropecuarias presentan un aumento del 5. 6% al mes de Diciembre del 2015, mientras que las exportaciones de la economía en su conjunto, se redujeron en -4. 1%. q Por su parte, con base en el Global Trade Atlas, las exportaciones agroalimentarias, registraron un aumento del 4. 55% en Noviembre del 2015 y las importaciones una reducción del -8. 08%; como resultado, la balanza agroalimentaria al mes de Noviembre del 2015, registra un superávit de 1, 466 millones de dólares, versus un déficit de -1, 508 millones de dólares que se registró en el mismo periodo del 2014. q En materia de las exportaciones agroalimentarias al mes de Noviembre del 2015, versus el mismo periodo del año previo, es de destacar que tuvieron aumentos importantes: Animales vivos de la especie bovina, carne de bovino deshuesada, cebollas, aguacates, los demás animales vivos de la especie bovina lechera, galletas dulces, productos de panadería y los demás de chocolate y demás preparaciones alimenticias. Por su parte, los productos que registraron un mayor decrecimiento en sus exportaciones fueron: Chile bell, pepinos y pepinillos frescos o refrigerados y los demás frutos del género capsicum o pimienta. 5

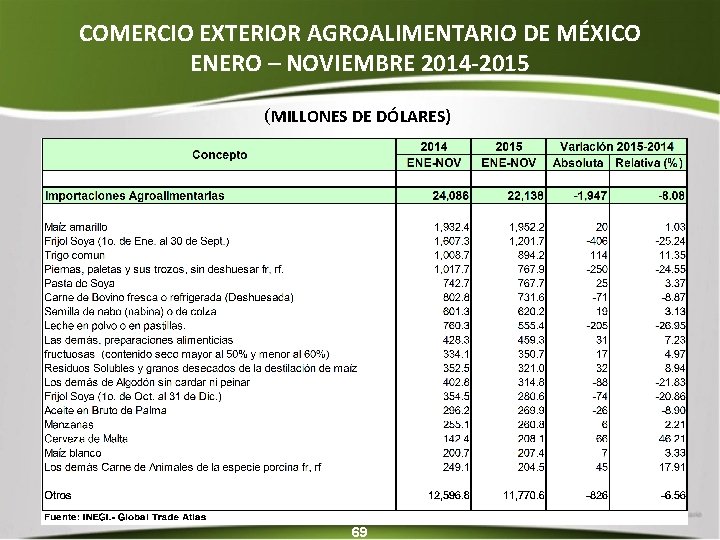

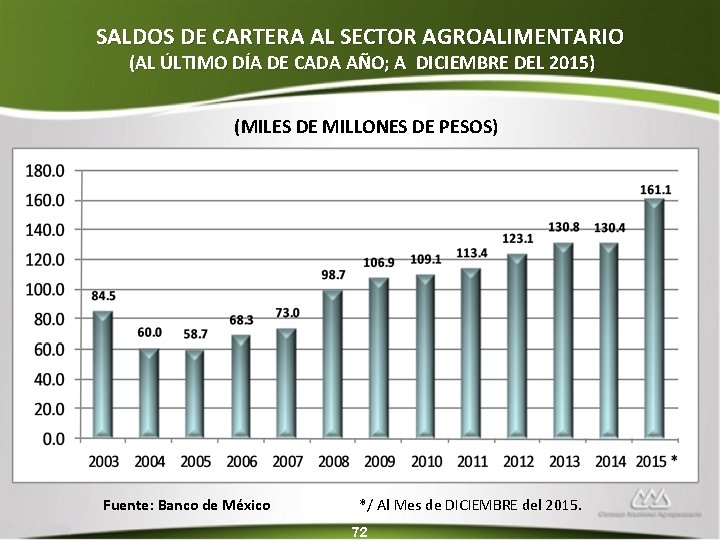

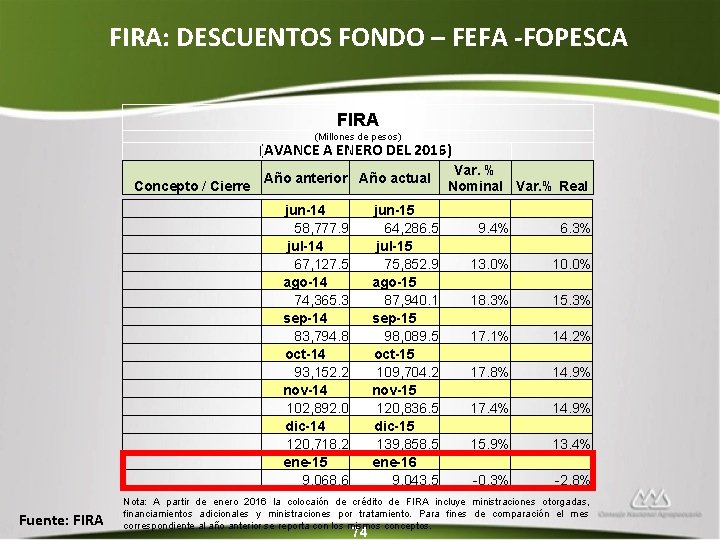

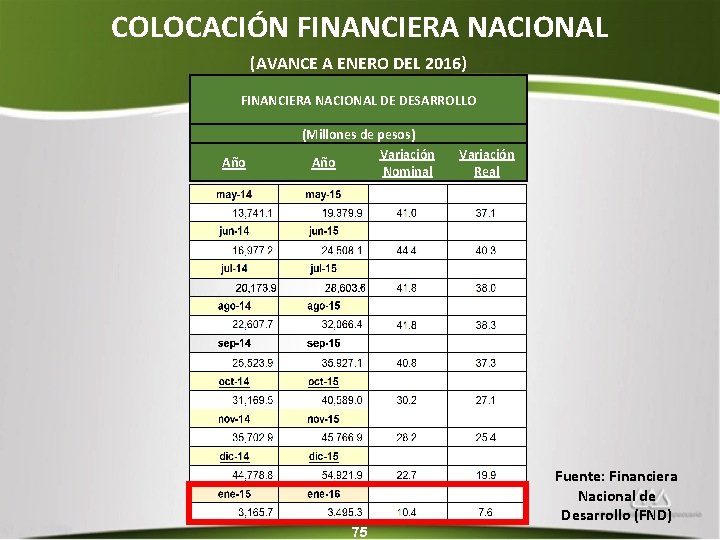

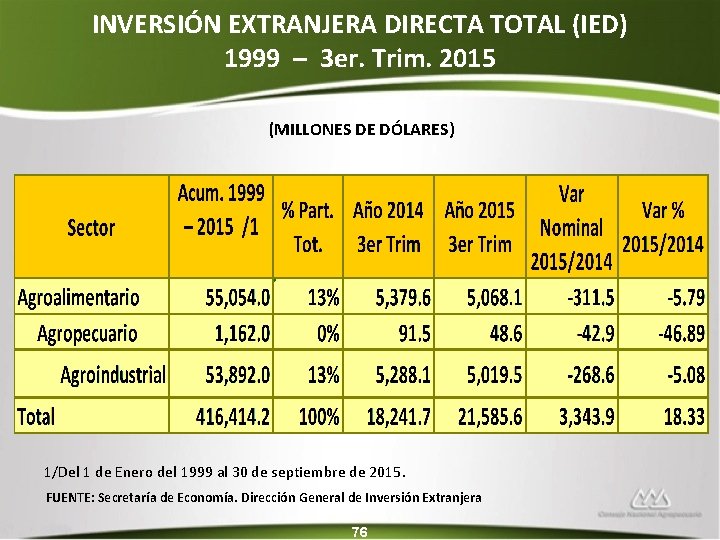

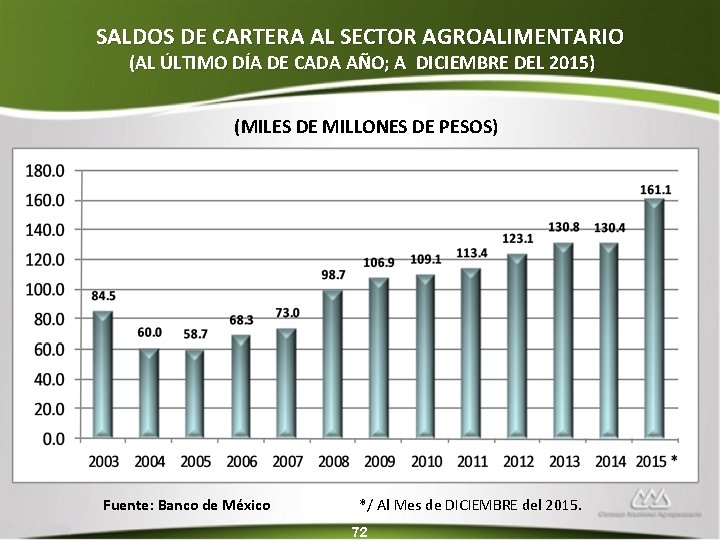

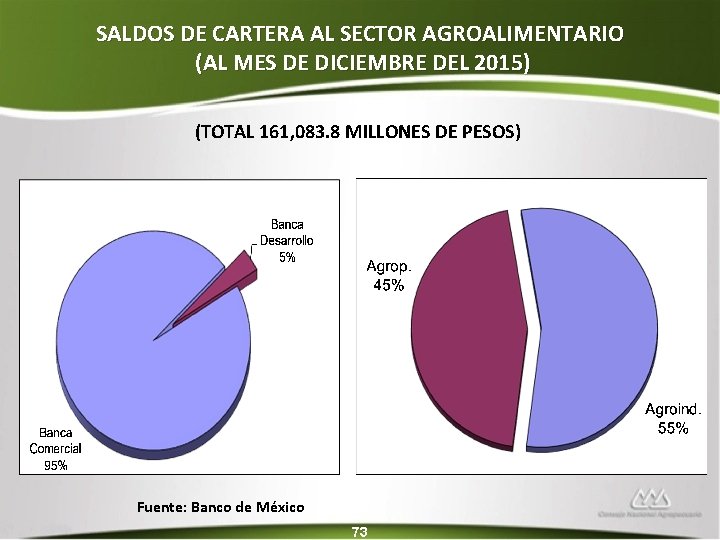

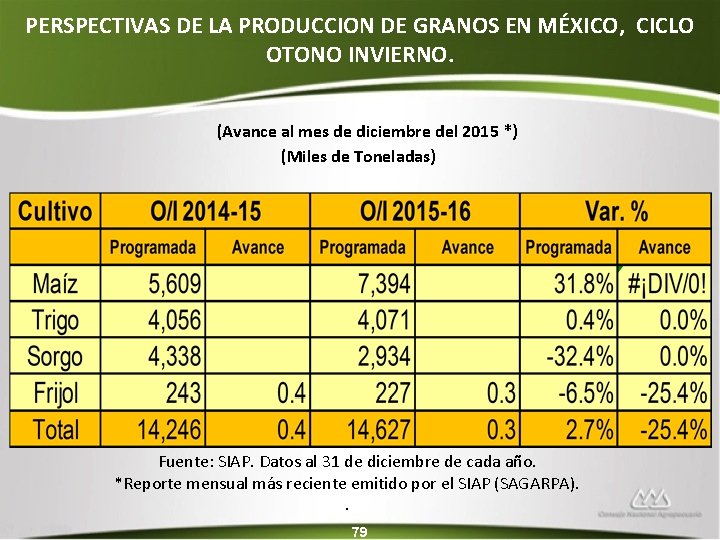

COMENTARIOS GENERALES DEL SECTOR q Por su parte, en el caso de las importaciones agroalimentarias al mes de Noviembre del 2015 versus el mismo periodo del año previo, se observan reducciones importantes en la mayoría de los productos, pero en mayor medida en: Leche en polvo o en pastillas, frijol soya, piernas, paletas y sus trozos, los demás de algodón sin cardar, sebo, los demás de carne de animales de la especie porcina, trigo común, residuos solubles y granos desecados de la destilación del maíz y carne de bovino fresca o refrigerada, deshuesada. Por su parte, destacan por sus mayores compras del exterior la cerveza de malta y en menor medida, las demás preparaciones alimenticias. q Los saldos de cartera para el sector agroalimentario reportados por el Banco de México para el mes de Diciembre del 2015, registraron un incremento de 23. 5% respecto al último día del año anterior, ubicándose en 161. 1 miles de millones de pesos. q En el caso del financiamiento de la Banca de Desarrollo al mes de Enero del 2016, hay una variación nominal del -0. 3% respecto al mismo periodo del año anterior y una variación real del -3. 8% para FIRA. En el caso de la Financiera Nacional, al mes de Enero del 2016, hay un incremento nominal del 10. 4% versus el año anterior, mientras que se registra una variación real de 7. 6%. q Para la Inversión Extranjera Directa (IED) en el sector agroalimentario al tercer trimestre del 2015, registró una reducción de -5. 8%, en comparación con el mismo periodo del año anterior, con una inversión de 5, 068. 1 millones de dólares, correspondiendo casi el 100% del total a la agroindustria. q Para el ciclo otoño-invierno del 2015 -16 al mes de Diciembre del 2015, la programación de la superficie sembrada es 3. 1% superior al ciclo homólogo anterior. Se reporta una reducción en el avance de la superficie sembrada de granos respecto al ciclo homólogo anterior del -55. 5%, influenciado por menores avances en todos los principales cultivos. 6

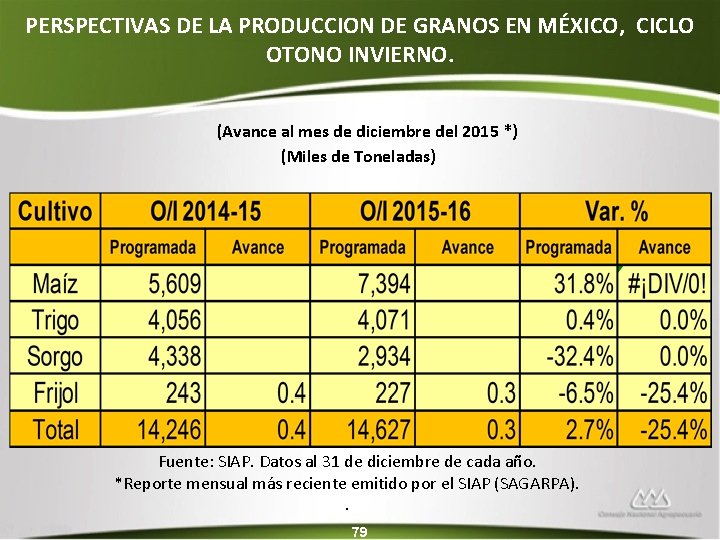

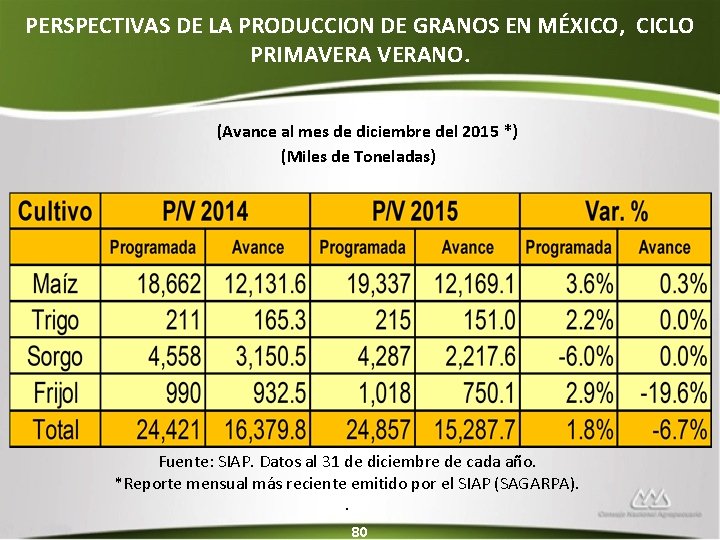

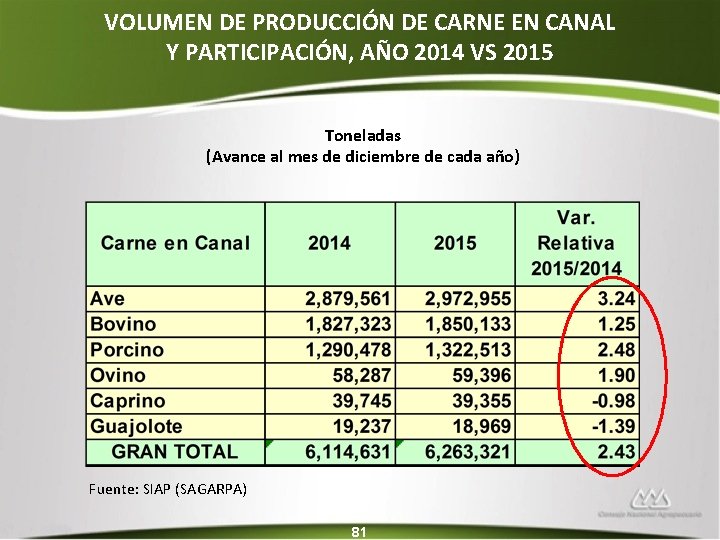

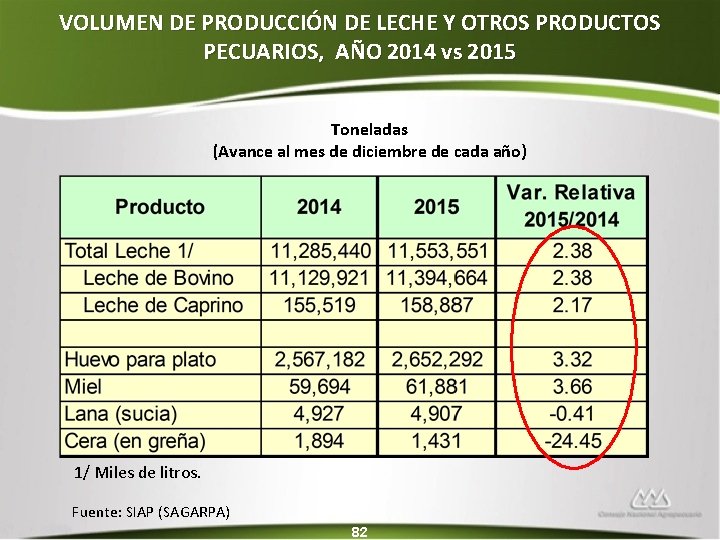

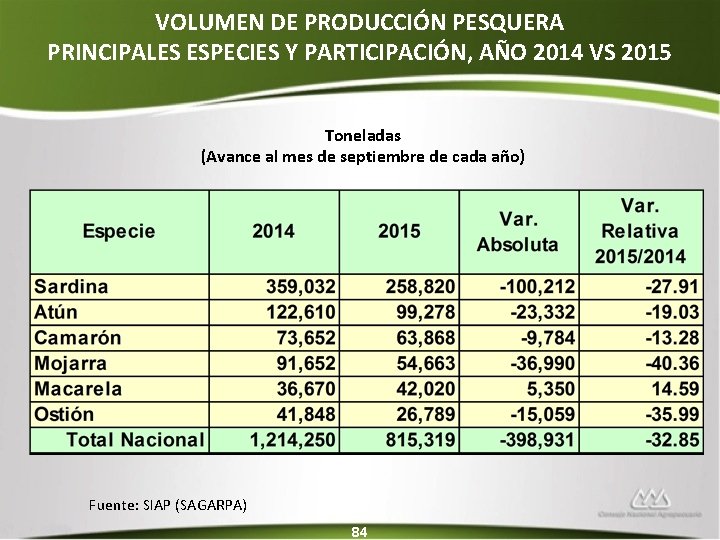

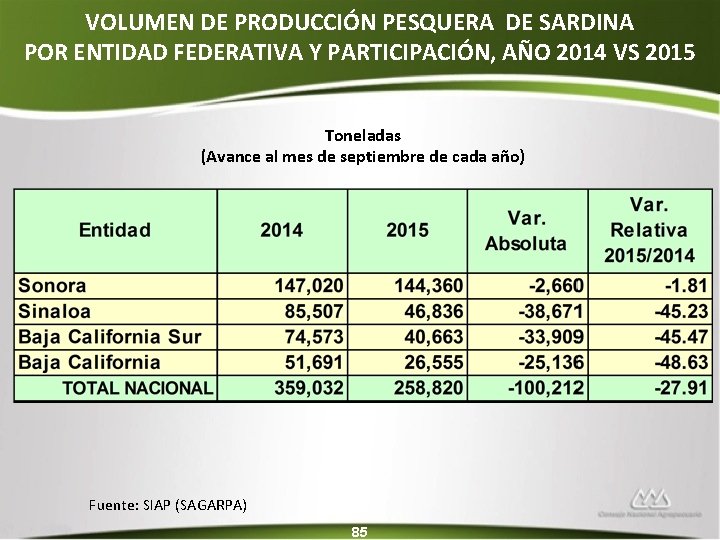

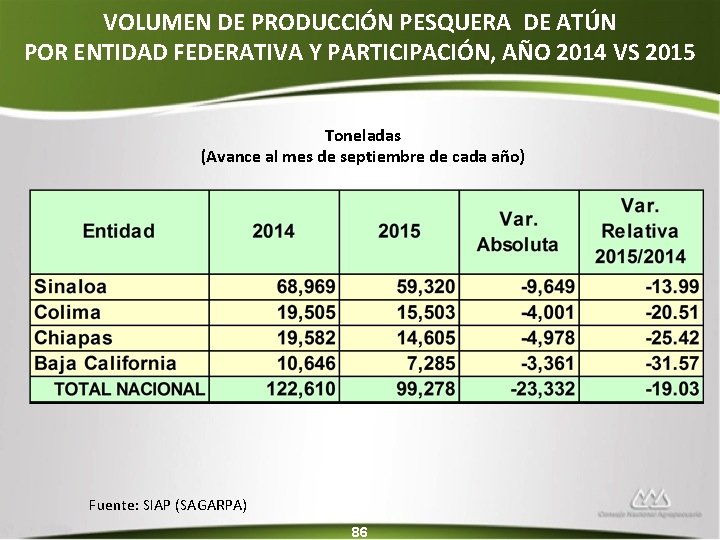

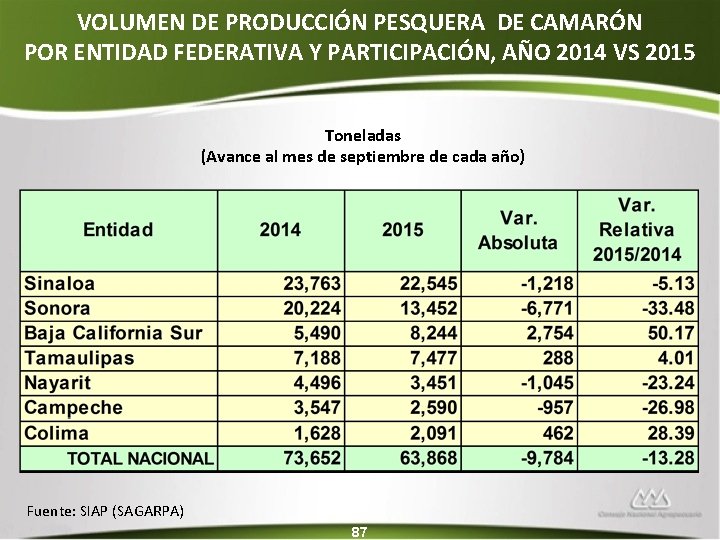

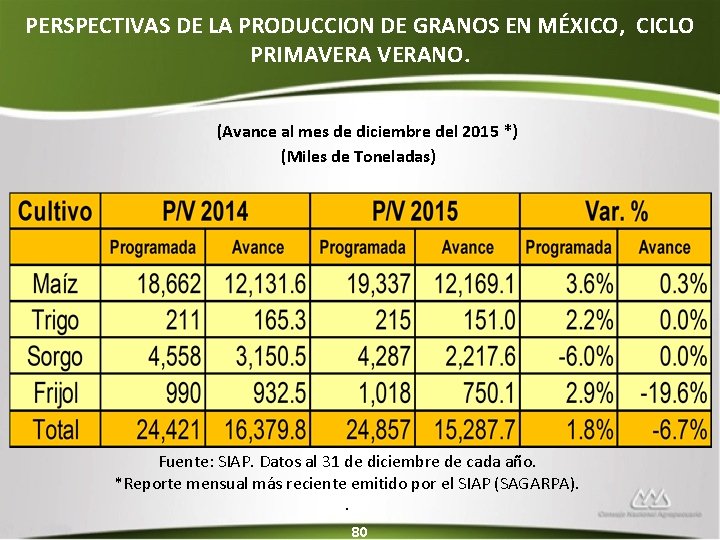

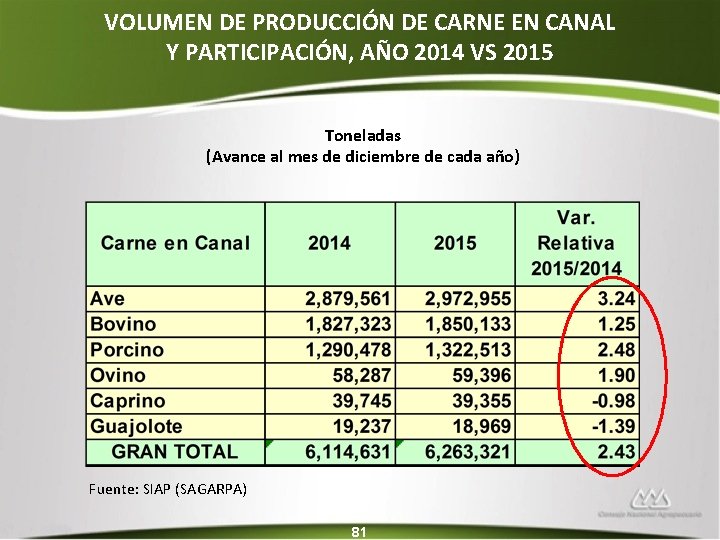

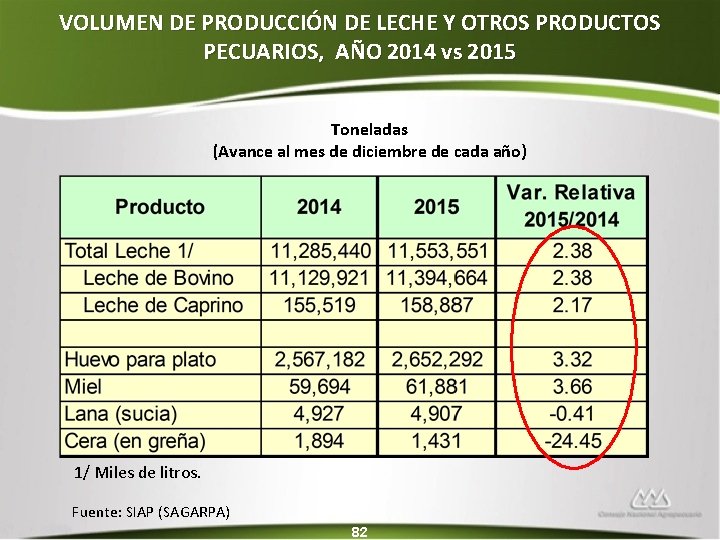

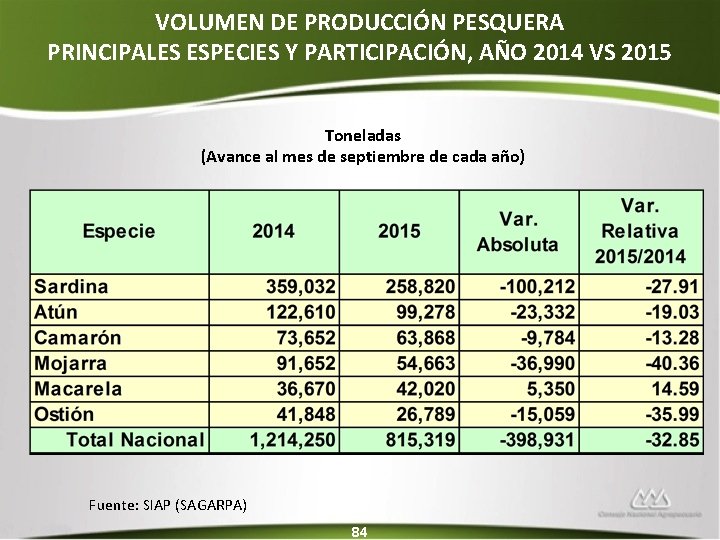

COMENTARIOS GENERALES DEL SECTOR q Para el ciclo otoño-invierno del 2015 -16 al mes de Diciembre del 2015, la programación de la producción es 2. 7% superior al ciclo homólogo anterior. En el caso del avance de la producción de granos respecto al ciclo homólogo anterior, el resultado es prácticamente insignificante ya que diciembre es el primer mes en que se reporta avance de cosecha para el ciclo otoño-invierno. q Para el ciclo primavera-verano del 2015 -16 al mes de Diciembre del 2015, la programación de la producción es 1. 8% superior al ciclo homólogo anterior. Se reporta una reducción en el avance en la producción de granos respecto al ciclo homólogo anterior del -6. 7%. q La producción de carne al mes de Diciembre del 2015, versus el mismo periodo del año anterior refleja una mejora en ovino (1. 9%), porcino (2. 48%), bovino (1. 25%) y ave (3. 24%) , así como decrementos en caprino (-0. 98%) y guajolote (-1. 39%), ponderando un incremento total de 2. 43% en la producción de carnes, con respecto al mismo periodo anterior. q En el caso de la leche de bovino al mes de Diciembre del 2015, versus el mismo periodo del año anterior, se observa un incremento en la producción del 2. 38% y para leche de caprino un incremento de 2. 17%, ponderando un incremento en la producción total de leche del 2. 38%. q Otras actividades pecuarias que reflejan una mejora en la producción al mes de Diciembre del 2015 versus el mismo periodo del año anterior, es el huevo de plato (3. 32%), la miel (3. 66%), un decremento para la lana (-0. 41%) y la cera (-23. 82%). q La producción pesquera hasta Septiembre del 2015, reflejó un decremento en casi todas las especias principales, con menores volumen de producción de la siguiente forma: mojarra: -40. 36%, ostión: -35. 99%, sardina: -27. 91%, atún: -19. 03% y camarón: -13. 28, mientras que la macarela presentó un incremento del 14. 59%. Como resultado, para toda la producción pesquera se registró un decremento del -32. 85%. 7

II. - INDICADORES MACROECONÓMICOS PARA MÉXICO

1. - EVOLUCIÓN DE LA ACTIVIDAD ECONÓMICA: PIB, IGAE, OTROS.

PRODUCTO INTERNO BRUTO AL TERCER TRIMESTRE DE 2015 CIFRAS ORIGINALES (VARIACIÓN PORCENTUAL RESPECTO AL MISMO TRIMESTRE DEL AÑO ANTERIOR) 2015 r/ 2014 r/ Denominación Trimestre Anual II IV I II IIIp/ 9 meses PIB Total a precios de mercado 1. 8 2. 3 2. 6 2. 3 2. 5 2. 3 2. 6 2. 5 Actividades Primarias 3. 5 7. 7 1. 9 4. 3 2. 9 2. 6 4. 1 3. 1 Actividades Secundarias 1. 8 2. 9 2. 8 2. 6 1. 7 0. 6 1. 2 Actividades Terciarias 1. 5 1. 7 2. 5 1. 9 2. 9 3. 1 3. 3 3. 1 p/ Cifras preliminares. Fuente: INEGI, Sistema de Cuentas Nacionales de México. 1/ Las Actividades Primarias incluyen: Agricultura, Ganadería, Aprovechamiento Forestal, Pesca, Caza y Captura. 10

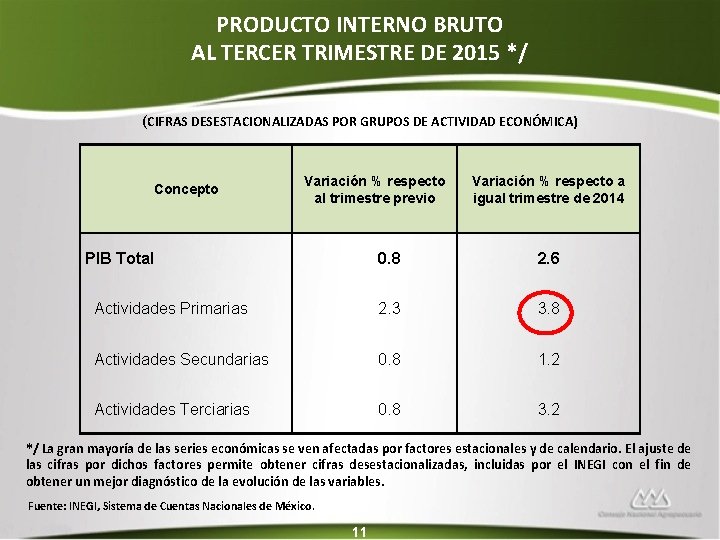

PRODUCTO INTERNO BRUTO AL TERCER TRIMESTRE DE 2015 */ (CIFRAS DESESTACIONALIZADAS POR GRUPOS DE ACTIVIDAD ECONÓMICA) Concepto Variación % respecto al trimestre previo PIB Total Variación % respecto a igual trimestre de 2014 0. 8 2. 6 Actividades Primarias 2. 3 3. 8 Actividades Secundarias 0. 8 1. 2 Actividades Terciarias 0. 8 3. 2 */ La gran mayoría de las series económicas se ven afectadas por factores estacionales y de calendario. El ajuste de las cifras por dichos factores permite obtener cifras desestacionalizadas, incluidas por el INEGI con el fin de obtener un mejor diagnóstico de la evolución de las variables. Fuente: INEGI, Sistema de Cuentas Nacionales de México. 11

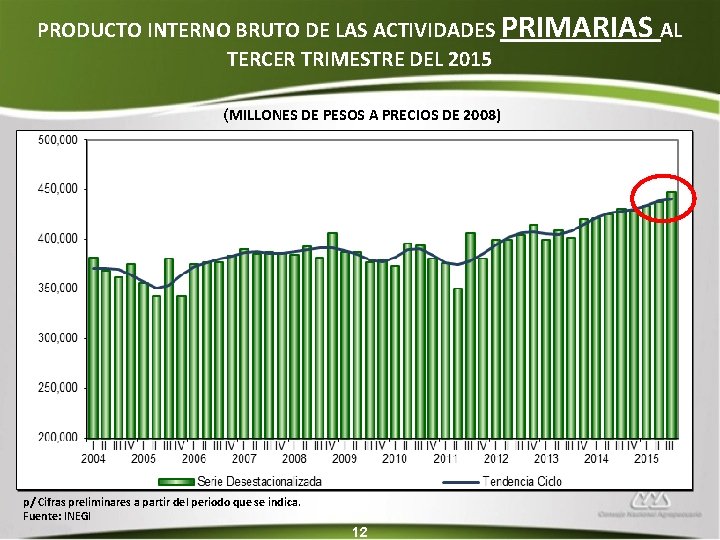

PRODUCTO INTERNO BRUTO DE LAS ACTIVIDADES PRIMARIAS AL TERCER TRIMESTRE DEL 2015 (MILLONES DE PESOS A PRECIOS DE 2008) p/ Cifras preliminares a partir del periodo que se indica. Fuente: INEGI 12

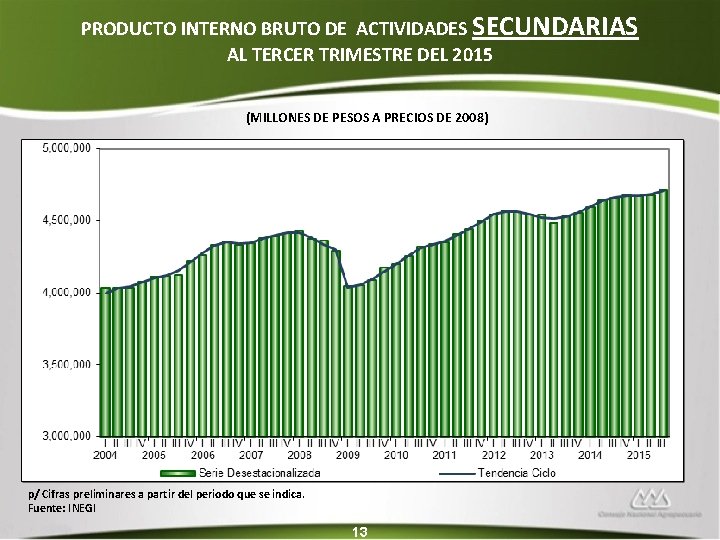

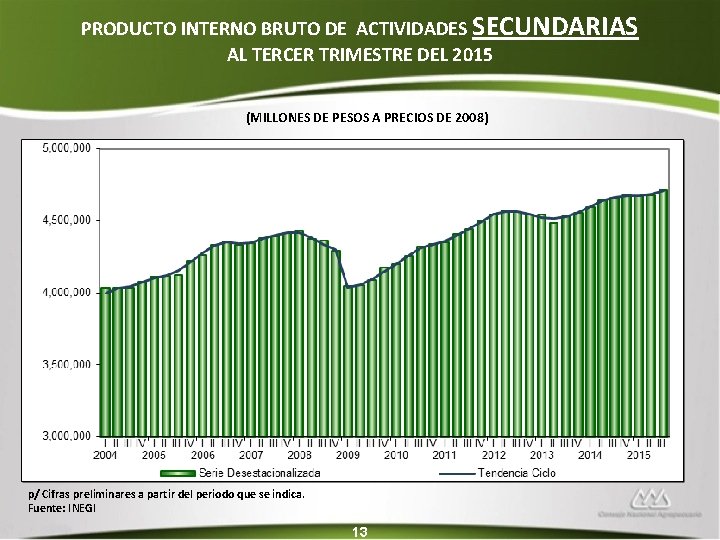

PRODUCTO INTERNO BRUTO DE ACTIVIDADES SECUNDARIAS AL TERCER TRIMESTRE DEL 2015 (MILLONES DE PESOS A PRECIOS DE 2008) p/ Cifras preliminares a partir del periodo que se indica. Fuente: INEGI 13

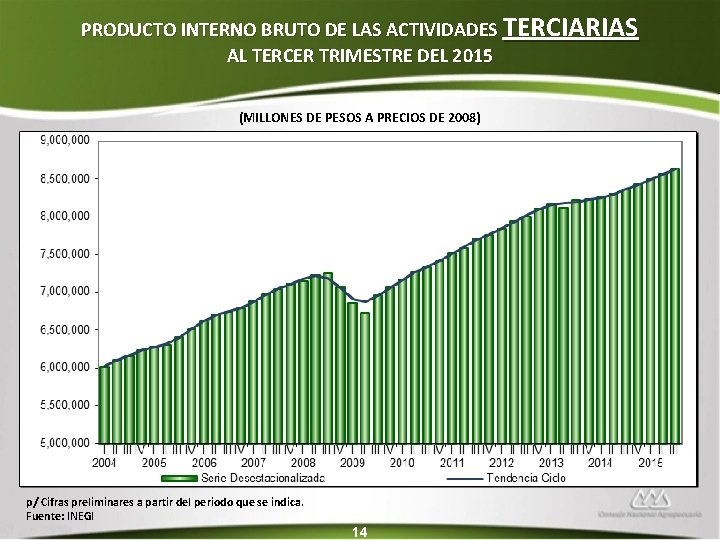

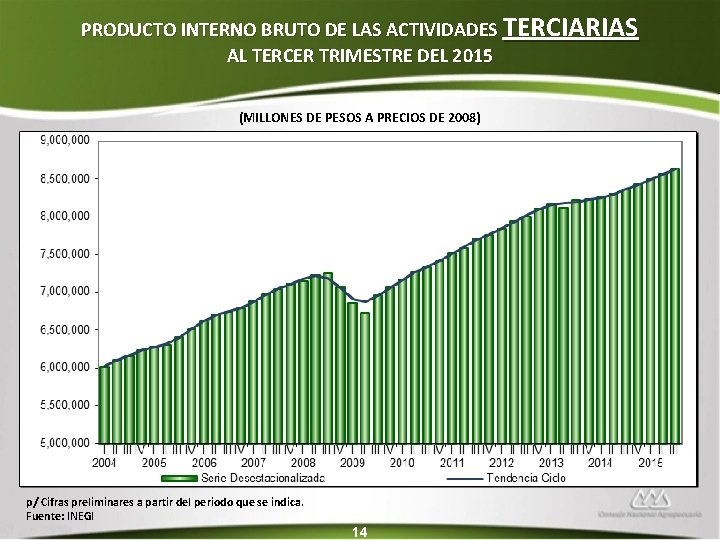

PRODUCTO INTERNO BRUTO DE LAS ACTIVIDADES TERCIARIAS AL TERCER TRIMESTRE DEL 2015 (MILLONES DE PESOS A PRECIOS DE 2008) p/ Cifras preliminares a partir del periodo que se indica. Fuente: INEGI 14

INDICADOR GLOBAL DE LA ACTIVIDAD ECONÓMICA (IGAE) DURANTE NOVIEMBRE DEL 2015 (Variación % real respecto al mismo mes del año anterior) Nota: El IGAE no incluye los subsectores de Aprovechamiento forestal, de pesca, caza y captura, ni la totalidad de las Actividades Terciarias, por lo que su tasa de crecimiento puede diferir de la que registre el PIB. p/ Cifras preliminares. Fuente: INEGI 15

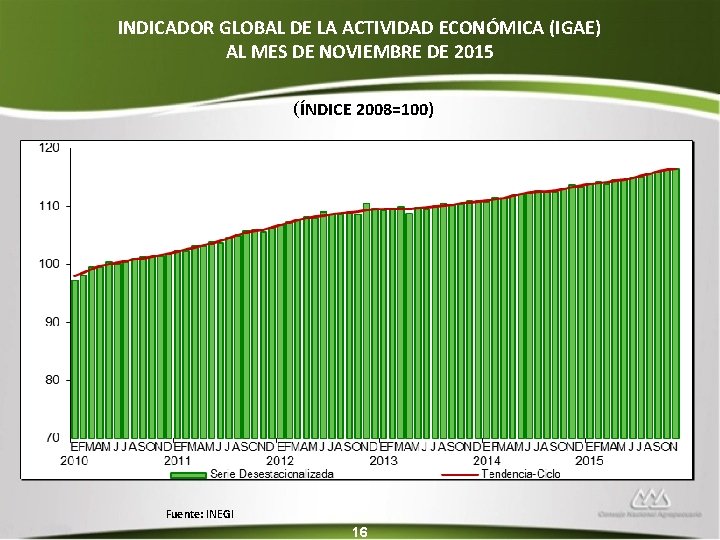

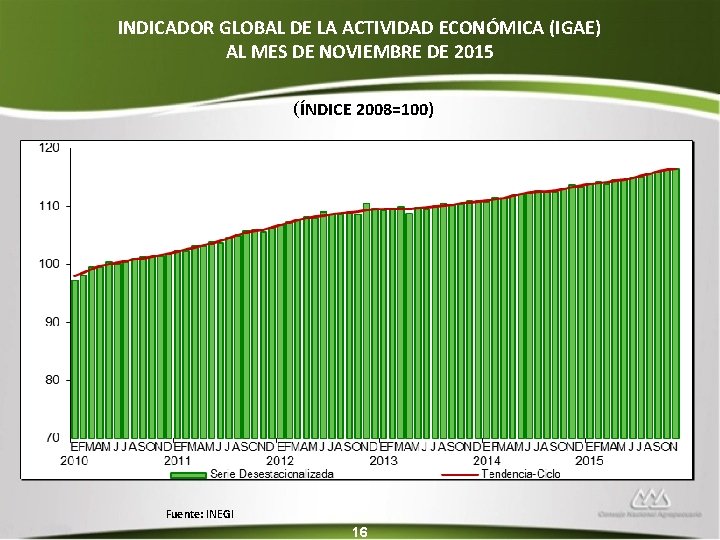

INDICADOR GLOBAL DE LA ACTIVIDAD ECONÓMICA (IGAE) AL MES DE NOVIEMBRE DE 2015 (ÍNDICE 2008=100) Fuente: INEGI 16

TENDENCIA DEL IGAE POR GRANDES GRUPOS DE ACTIVIDAD (ÍNDICE 2008=100) AL MES DE NOVIEMBRE DE 2015 Actividades Secundarias Actividades Primarias Actividades Terciarias Fuente: INEGI 17

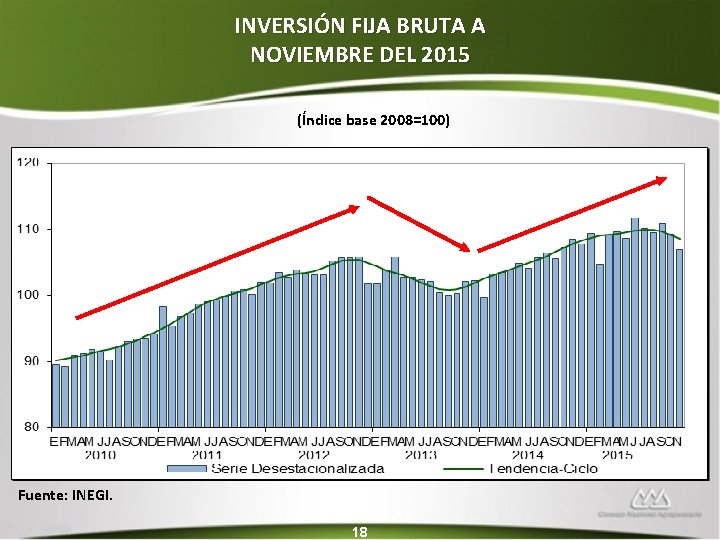

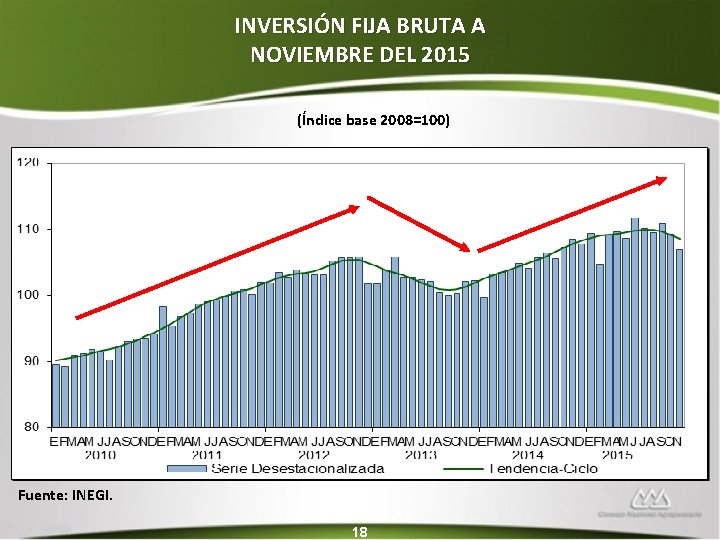

INVERSIÓN FIJA BRUTA A NOVIEMBRE DEL 2015 (Índice base 2008=100) Fuente: INEGI. 18

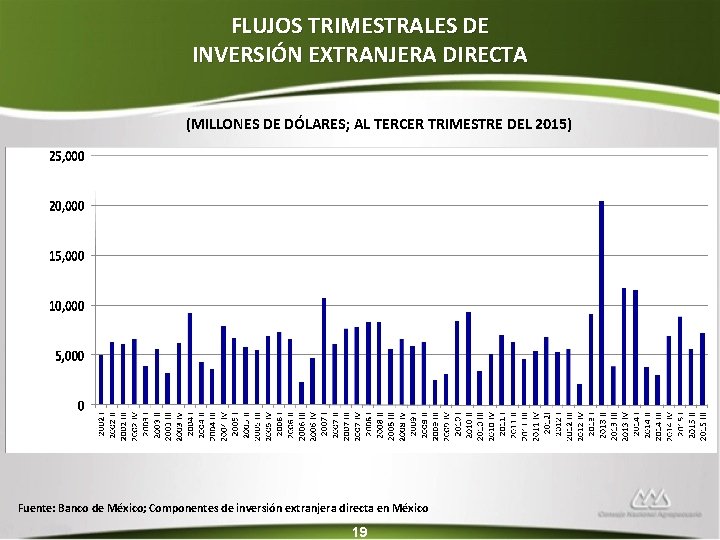

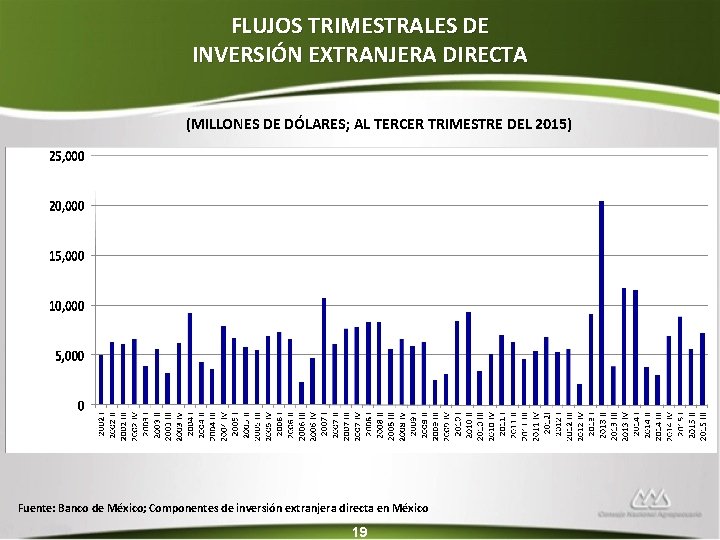

FLUJOS TRIMESTRALES DE INVERSIÓN EXTRANJERA DIRECTA (MILLONES DE DÓLARES; AL TERCER TRIMESTRE DEL 2015) Fuente: Banco de México; Componentes de inversión extranjera directa en México 19

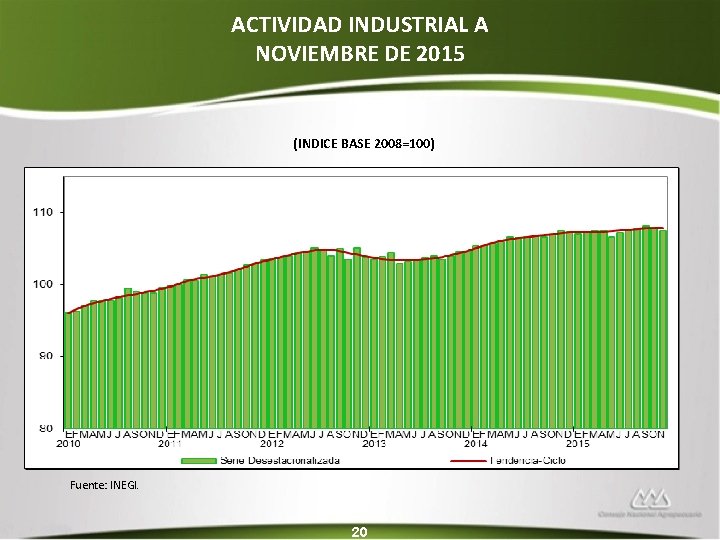

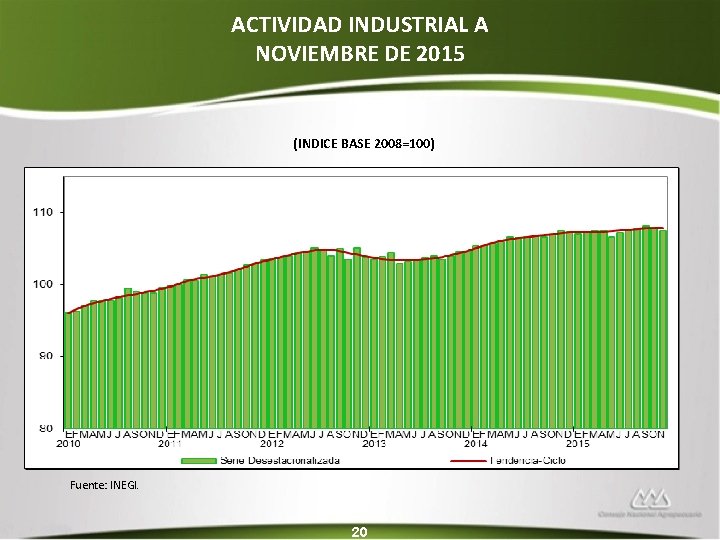

ACTIVIDAD INDUSTRIAL A NOVIEMBRE DE 2015 (INDICE BASE 2008=100) Fuente: INEGI. 20

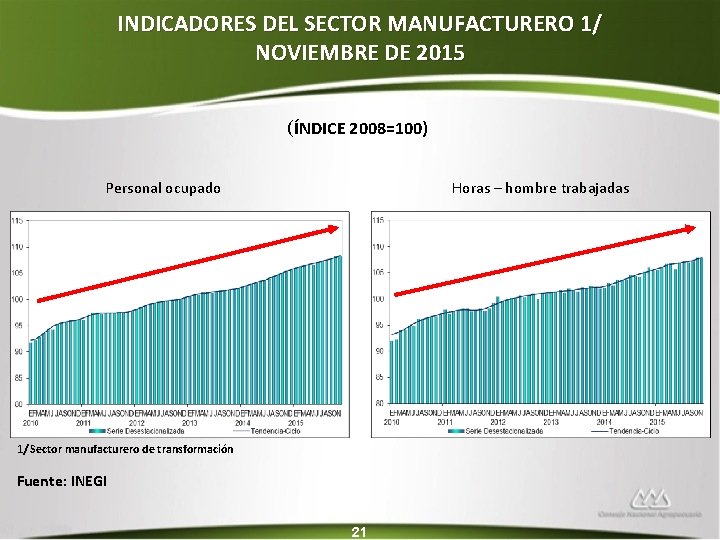

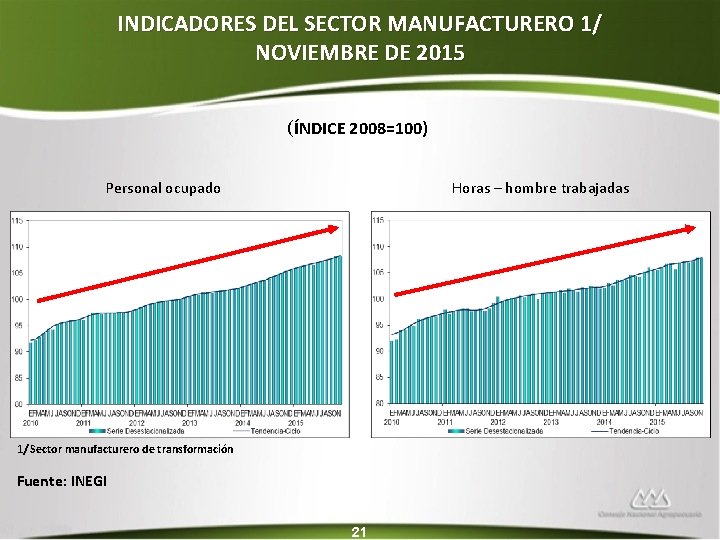

INDICADORES DEL SECTOR MANUFACTURERO 1/ NOVIEMBRE DE 2015 (ÍNDICE 2008=100) Personal ocupado Horas – hombre trabajadas 1/ Sector manufacturero de transformación Fuente: INEGI 21

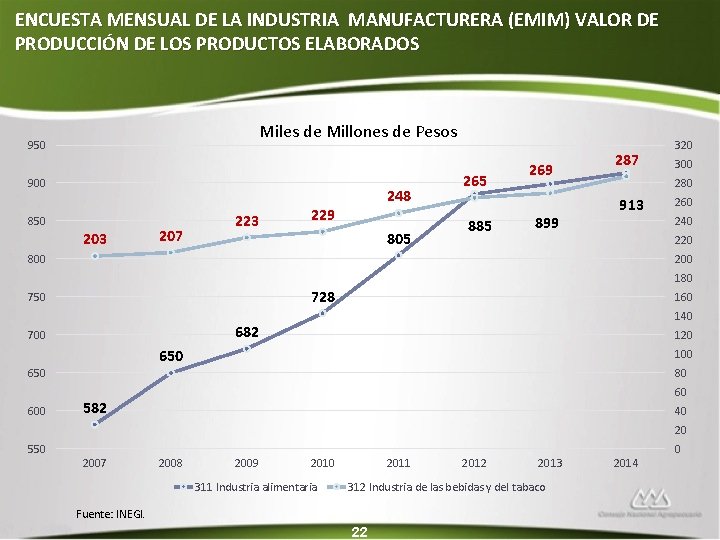

ENCUESTA MENSUAL DE LA INDUSTRIA MANUFACTURERA (EMIM) VALOR DE PRODUCCIÓN DE LOS PRODUCTOS ELABORADOS Miles de Millones de Pesos 950 900 850 203 207 223 248 229 805 265 885 269 899 287 320 300 280 913 260 240 220 800 200 180 728 750 140 682 700 120 650 600 160 100 80 60 582 40 20 550 0 2007 2008 2009 2010 311 Industria alimentaria 2011 2012 2013 312 Industria de las bebidas y del tabaco Fuente: INEGI. 22 2014

ENCUESTA MENSUAL DE LA INDUSTRIA MANUFACTURERA (EMIM) VALOR DE PRODUCCIÓN DE LOS PRODUCTOS ELABORADOS Millones de Pesos 5. 5% 1 000 900 000 833 880 879 332 800 000 700 000 600 000 500 000 9. 0% 400 000 263 369 300 000 287 187 200 000 100 000 311 Industria alimentaria 312 Industria de las bebidas y del tabaco Enero - Noviembre 2014 Fuente: INEGI. 23 Enero - Noviembre 2015

ENCUESTA MENSUAL DE LA INDUSTRIA MANUFACTURERA (EMIM) VALOR DE PRODUCCIÓN DE LOS PRODUCTOS ELABORADOS 8. 5% 300 000 Millones de Pesos 277 636 255 945 250 000 200 000 150 000 100 000 28. 6% 50 000 7 424 9 551 3121 Industria de las bebidas 3122 Industria del tabaco Enero - Noviembre 2014 Fuente: INEGI. 24 Enero - Noviembre 2015

ENCUESTA MENSUAL DE LA INDUSTRIA MANUFACTURERA (EMIM) VALOR DE PRODUCCIÓN DE LOS PRODUCTOS ELABORADOS Millones de Pesos +4. 4% 250 008 200 008 +1. 9% 150 008 131 524 134 011 100 008 194 188 202 744 +0. 5 % +7. 1% 108 025 108 560 71 577 76 665 50 008 8 Molienda de granos y de Elaboración de azúcares, semillas y obtención de aceites chocolates, dulces y similares y grasas Enero - Noviembre 2014 Fuente: INEGI. 25 Elaboración de productos lácteos Enero - Noviembre 2015 Elaboración de productos de panadería y tortillas

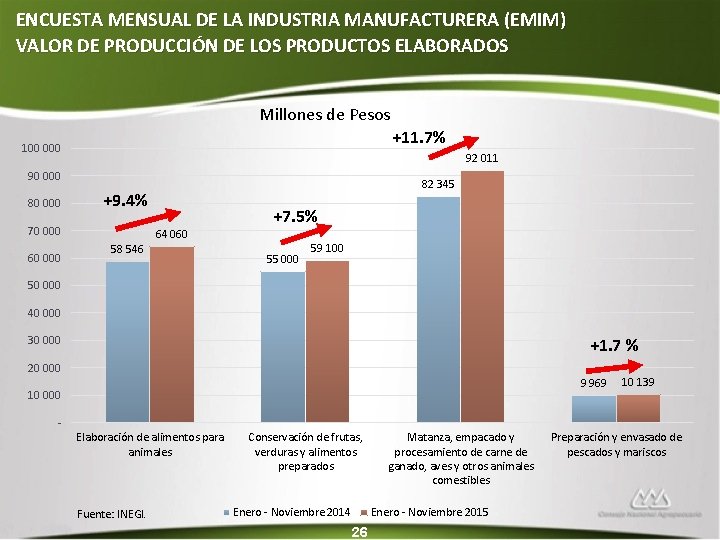

ENCUESTA MENSUAL DE LA INDUSTRIA MANUFACTURERA (EMIM) VALOR DE PRODUCCIÓN DE LOS PRODUCTOS ELABORADOS Millones de Pesos +11. 7% 100 000 92 011 90 000 80 000 +9. 4% 70 000 60 000 82 345 64 060 58 546 +7. 5% 55 000 59 100 50 000 40 000 30 000 +1. 7 % 20 000 9 969 10 000 10 139 Elaboración de alimentos para animales Fuente: INEGI. Conservación de frutas, verduras y alimentos preparados Enero - Noviembre 2014 Matanza, empacado y procesamiento de carne de ganado, aves y otros animales comestibles Enero - Noviembre 2015 26 Preparación y envasado de pescados y mariscos

2. - EVOLUCIÓN DEL COMERCIO EXTERIOR

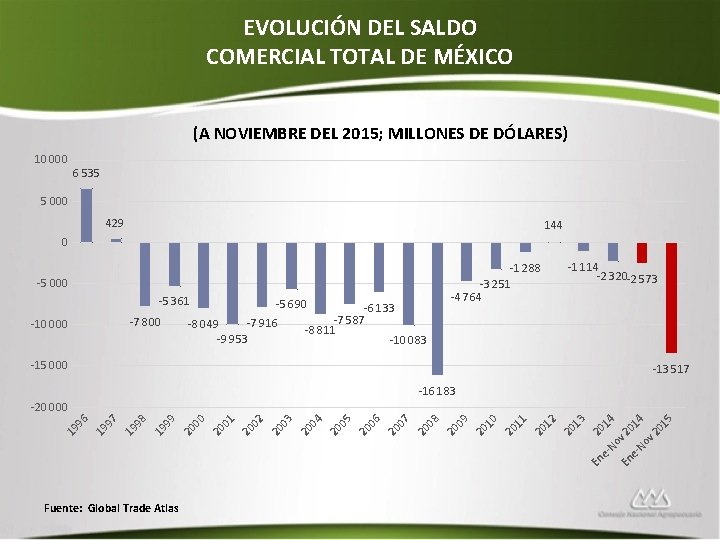

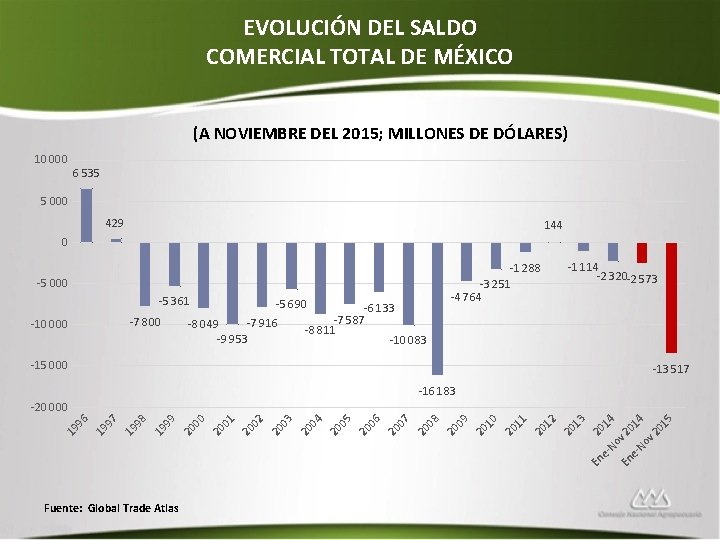

EVOLUCIÓN DEL SALDO COMERCIAL TOTAL DE MÉXICO (A NOVIEMBRE DEL 2015; MILLONES DE DÓLARES) 10 000 6 535 5 000 429 144 0 -5 000 -5 361 -7 800 -10 000 -5 690 -7 916 -8 049 -9 953 -6 133 -7 587 -8 811 -10 083 -1 288 -3 251 -4 764 -1 114 -2 320 -2 573 -15 000 -13 517 -16 183 Fuente: Global Trade Atlas 5 01 4 v 2 01 En e- No v 2 14 En e- No 20 13 20 12 20 11 20 10 20 09 20 08 20 07 20 06 20 05 20 04 20 03 20 02 20 01 20 00 20 99 19 98 19 97 19 19 96 -20 000

EVOLUCIÓN DEL SALDO COMERCIAL TOTAL DE MÉXICO CON ESTADOS UNIDOS (A NOVIEMBRE DEL 2015; MILES DE MILLONES DE DÓLARES) 140, 0 123, 7 112, 4 120, 0 93, 5 100, 0 81, 5 83, 7 83, 2 80, 0 65, 0 100, 4 102, 7 112, 1 111, 7 72, 4 54, 6 60, 0 36, 1 40, 0 15, 3 20, 0 12, 4 12, 0 9, 8 20, 1 41, 0 26, 5 Fuente: Global Trade Atlas v 2 01 5 4 01 En e- No v 2 14 En e- No 20 13 20 12 20 11 20 10 20 09 20 08 20 07 20 06 20 05 20 04 20 03 20 02 20 01 20 00 20 99 19 98 19 97 19 19 96 0, 0

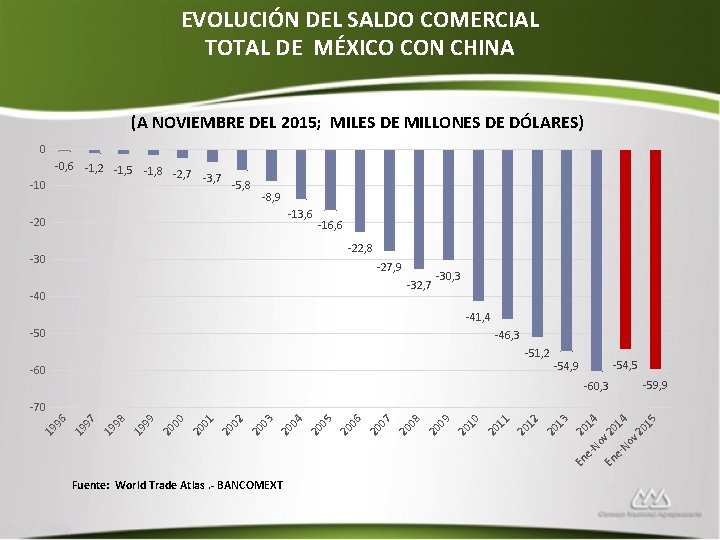

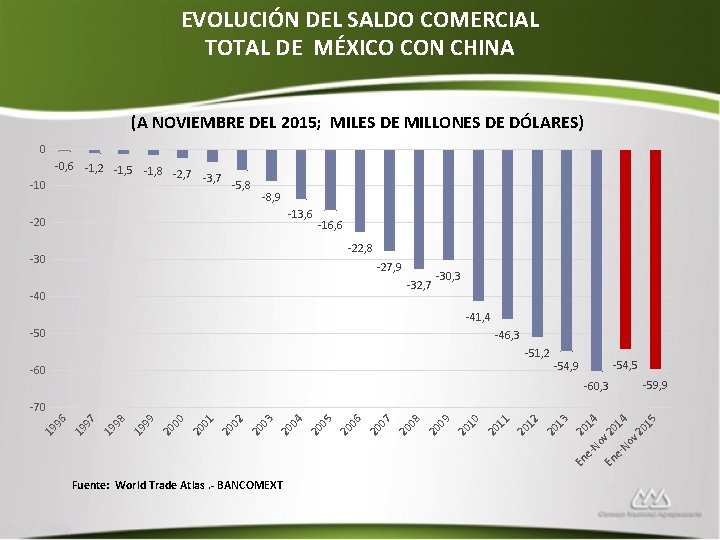

EVOLUCIÓN DEL SALDO COMERCIAL TOTAL DE MÉXICO CON CHINA (A NOVIEMBRE DEL 2015; MILES DE MILLONES DE DÓLARES) 0 -10 -0, 6 -1, 2 -1, 5 -1, 8 -2, 7 -3, 7 -5, 8 -8, 9 -13, 6 -20 -16, 6 -22, 8 -30 -27, 9 -32, 7 -40 -30, 3 -41, 4 -50 -46, 3 -51, 2 -60 -54, 5 -54, 9 -59, 9 -60, 3 Fuente: World Trade Atlas. - BANCOMEXT 5 01 4 v 2 01 En e- No v 2 14 En e- No 20 13 20 12 20 11 20 10 20 09 20 08 20 07 20 06 20 05 20 20 04 03 20 02 20 01 20 00 20 99 19 98 19 97 19 19 96 -70

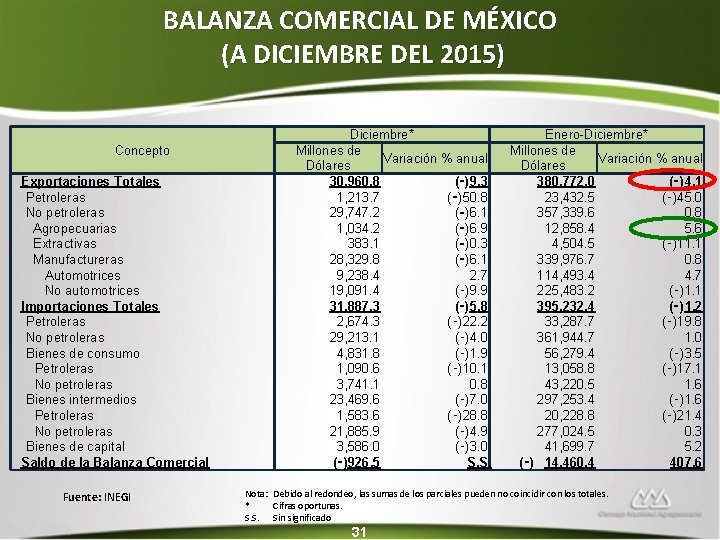

BALANZA COMERCIAL DE MÉXICO (A DICIEMBRE DEL 2015) Concepto Exportaciones Totales Petroleras No petroleras Agropecuarias Extractivas Manufactureras Automotrices No automotrices Importaciones Totales Petroleras No petroleras Bienes de consumo Petroleras No petroleras Bienes intermedios Petroleras No petroleras Bienes de capital Saldo de la Balanza Comercial Fuente: INEGI Diciembre* Millones de Variación % anual Dólares 30, 960. 8 (‑)9. 3 1, 213. 7 (‑)50. 8 29, 747. 2 (‑)6. 1 1, 034. 2 (‑)6. 9 383. 1 (‑)0. 3 28, 329. 8 (‑)6. 1 9, 238. 4 2. 7 19, 091. 4 (‑)9. 9 31, 887. 3 (‑)5. 8 2, 674. 3 (‑)22. 2 29, 213. 1 (‑)4. 0 4, 831. 8 (‑)1. 9 1, 090. 6 (‑)10. 1 3, 741. 1 0. 8 23, 469. 6 (‑)7. 0 1, 583. 6 (‑)28. 8 21, 885. 9 (‑)4. 9 3, 586. 0 (‑)3. 0 (‑)926. 5 S. S. Enero-Diciembre* Millones de Variación % anual Dólares 380, 772. 0 (‑)4. 1 23, 432. 5 (‑)45. 0 357, 339. 6 0. 8 12, 858. 4 5. 6 4, 504. 5 (‑)11. 1 339, 976. 7 0. 8 114, 493. 4 4. 7 225, 483. 2 (‑)1. 1 395, 232. 4 (‑)1. 2 33, 287. 7 (‑)19. 8 361, 944. 7 1. 0 56, 279. 4 (‑)3. 5 13, 058. 8 (‑)17. 1 43, 220. 5 1. 6 297, 253. 4 (‑)1. 6 20, 228. 8 (‑)21. 4 277, 024. 5 0. 3 41, 699. 7 5. 2 (‑) 14, 460. 4 407. 6 Nota: Debido al redondeo, las sumas de los parciales pueden no coincidir con los totales. * Cifras oportunas. S. S. Sin significado 31

3. - EVOLUCIÓN DEL EMPLEO

POBLACIÓN OCUPADA: % PARTICIPACIÓN DEL SECTOR PRIMARIO EN EL TOTAL NACIONAL (AL TERCER TRIMESTRE DEL 2015) Fuente: BIE. - INEGI. Encuesta Nacional de Ocupación y Empleo (ENOE) 33

POBLACIÓN OCUPADA NACIONAL VS. SECTOR AGROPECUARIO (% PARTICIPACIÓN; DICIEMBRE DE 2015) Fuente: INEGI. Encuesta Nacional de Ocupación y Empleo (ENOE) 34

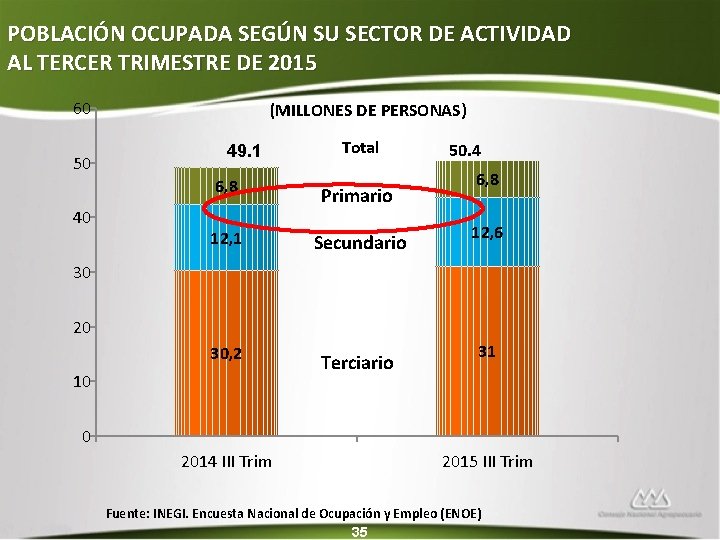

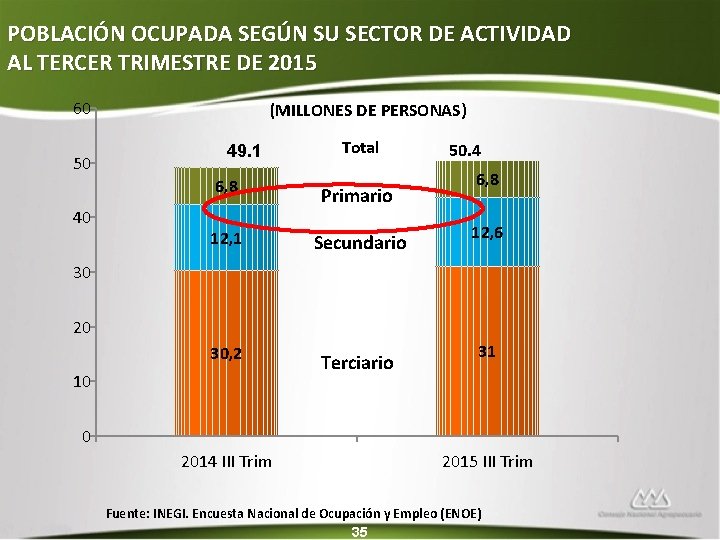

POBLACIÓN OCUPADA SEGÚN SU SECTOR DE ACTIVIDAD AL TERCER TRIMESTRE DE 2015 60 50 40 (MILLONES DE PERSONAS) 49. 1 Total 6, 8 Primario 12, 1 Secundario 30, 2 Terciario 50. 4 6, 8 12, 6 30 20 10 31 0 2014 III Trim 2015 III Trim Fuente: INEGI. Encuesta Nacional de Ocupación y Empleo (ENOE) 35

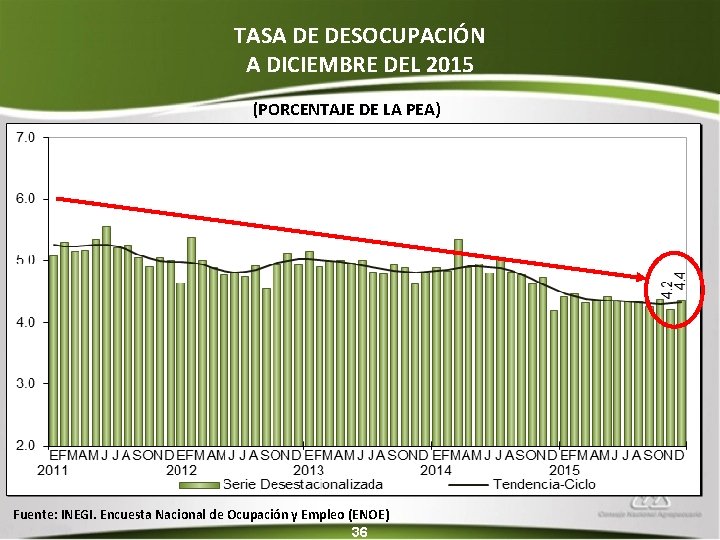

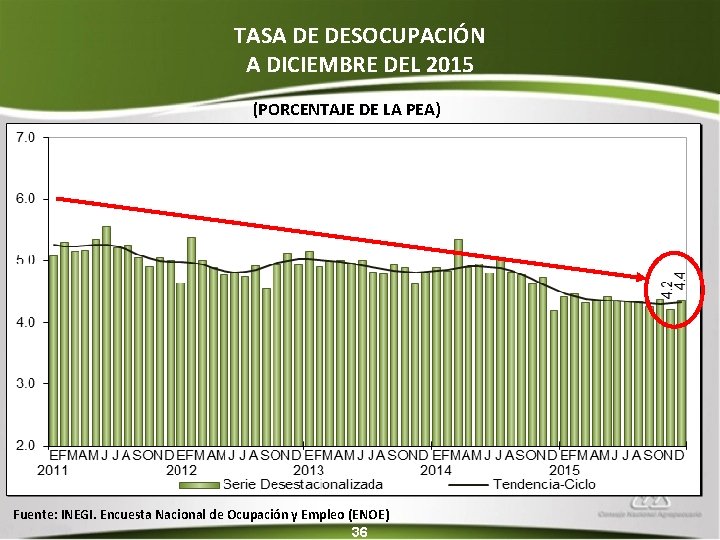

TASA DE DESOCUPACIÓN A DICIEMBRE DEL 2015 (PORCENTAJE DE LA PEA) Fuente: INEGI. Encuesta Nacional de Ocupación y Empleo (ENOE) 36

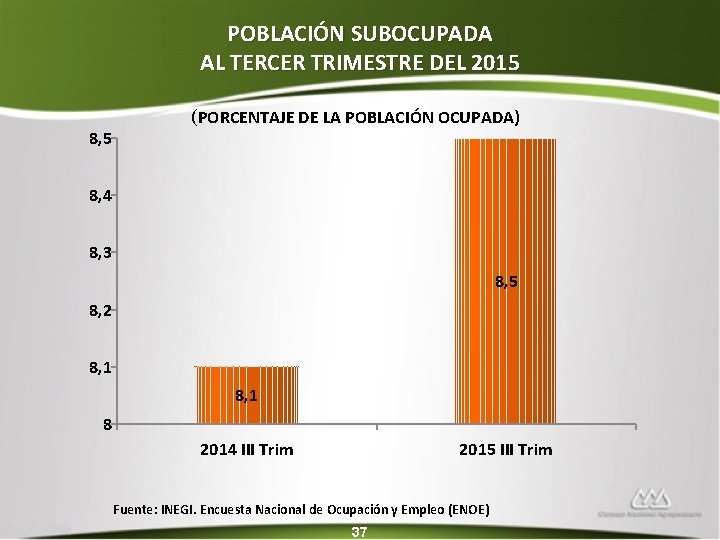

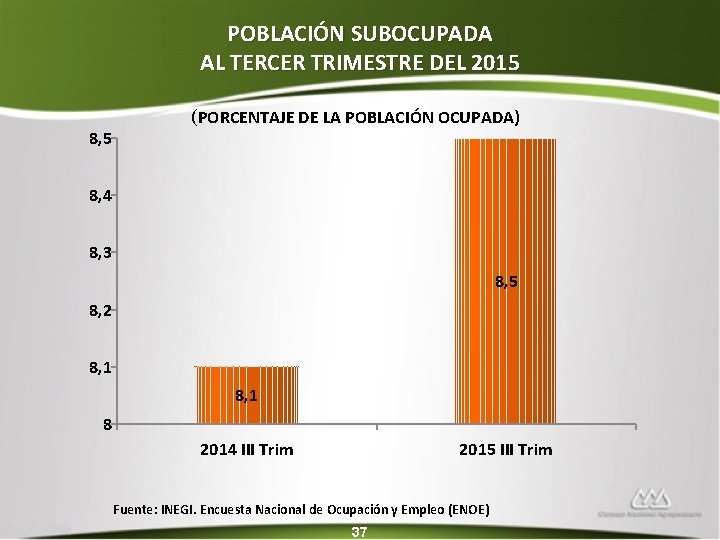

POBLACIÓN SUBOCUPADA AL TERCER TRIMESTRE DEL 2015 8, 5 (PORCENTAJE DE LA POBLACIÓN OCUPADA) 8, 4 8, 3 8, 5 8, 2 8, 1 8 2014 III Trim 2015 III Trim Fuente: INEGI. Encuesta Nacional de Ocupación y Empleo (ENOE) 37

ASEGURADOS PERMANENTES EN EL IMSS (NÚMERO DE TRABAJADORES, DICIEMBRE DE 2015) Fuente: CNA con datos del IMSS. 38

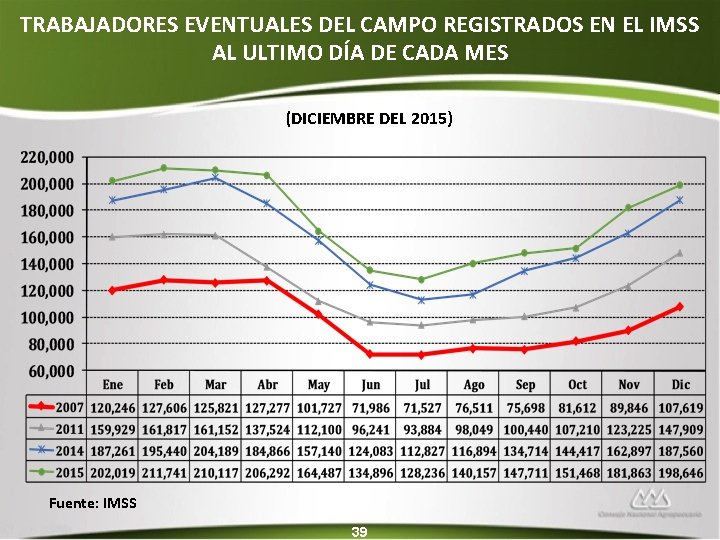

TRABAJADORES EVENTUALES DEL CAMPO REGISTRADOS EN EL IMSS AL ULTIMO DÍA DE CADA MES (DICIEMBRE DEL 2015) Fuente: IMSS 39

4. - INDICADORES DE CONFIANZA Y CLIMA DE NEGOCIOS

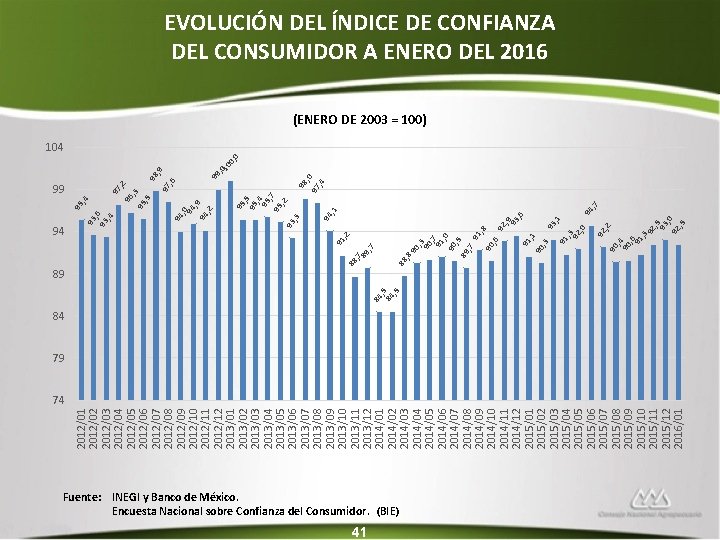

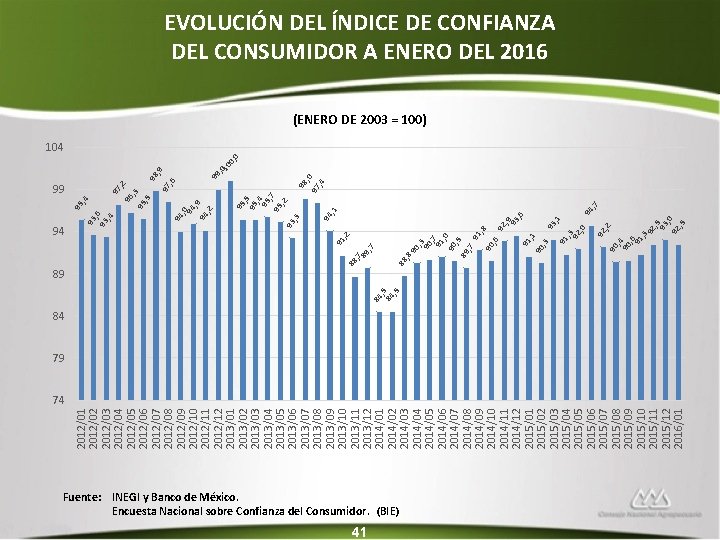

2012/01 2012/02 2012/03 2012/04 2012/05 2012/06 2012/07 2012/08 2012/09 2012/10 2012/11 2012/12 2013/01 2013/02 2013/03 2013/04 2013/05 2013/06 2013/07 2013/08 2013/09 2013/10 2013/11 2013/12 2014/01 2014/02 2014/03 2014/04 2014/05 2014/06 2014/07 2014/08 2014/09 2014/10 2014/11 2014/12 2015/01 2015/02 2015/03 2015/04 2015/05 2015/06 2015/07 2015/08 2015/09 2015/10 2015/11 2015/12 2016/01 84 , 5 89 Fuente: INEGI y Banco de México. Encuesta Nacional sobre Confianza del Consumidor. (BIE) 41 94 , 3 , 1 90 , 3 90 , 7 91 , 0 90 , 5 89 , 7 91 , 8 90 , 6 92 , 9 93 , 6 91 , 1 90 , 3 93 , 1 91 , 3 92 , 0 94 , 7 92 , 2 90 , 4 90 , 6 91 , 3 92 , 5 93 , 0 92 , 5 , 7 , 2 93 , 9 97 98 98 , 0 97 , 4 0, 0 10 , 9 99 , 6 , 2 97 , 3 95 , 5 95 , 4 95 , 7 95 , 2 , 0 94 94 94 , 5 96 , 4 95 95 99 88 , 8 88 , 7 89 91 94 93 , 6 93 , 4 EVOLUCIÓN DEL ÍNDICE DE CONFIANZA DEL CONSUMIDOR A ENERO DEL 2016 (ENERO DE 2003 = 100) 104 84 79 74

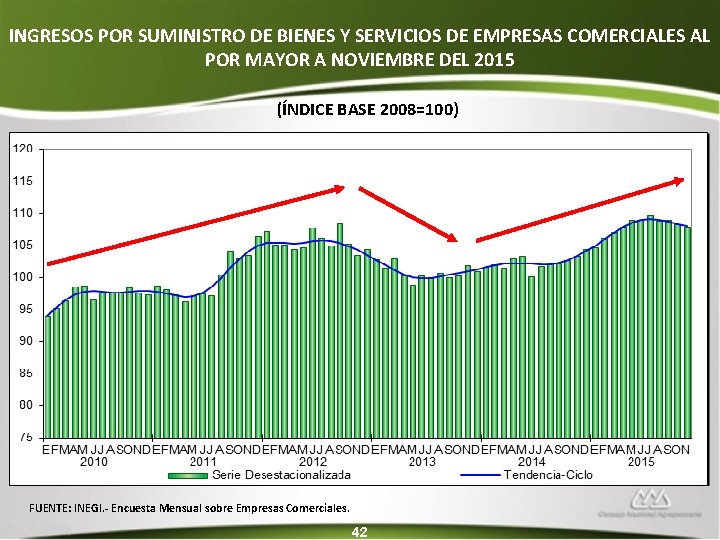

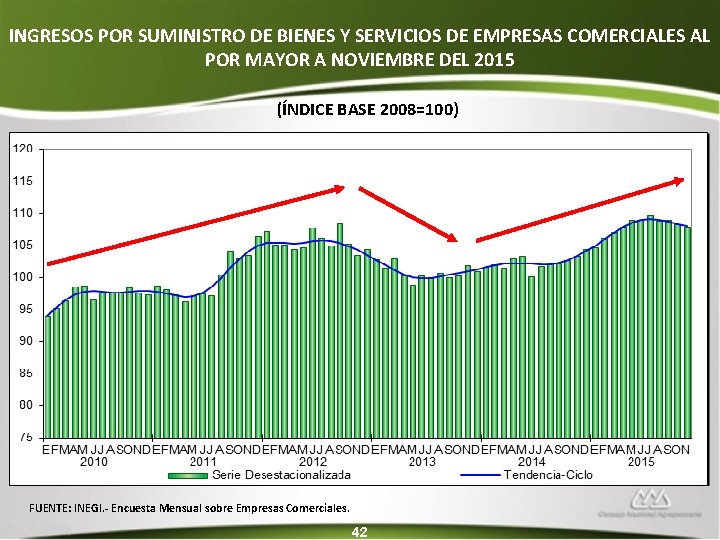

INGRESOS POR SUMINISTRO DE BIENES Y SERVICIOS DE EMPRESAS COMERCIALES AL POR MAYOR A NOVIEMBRE DEL 2015 (ÍNDICE BASE 2008=100) FUENTE: INEGI. - Encuesta Mensual sobre Empresas Comerciales. 42

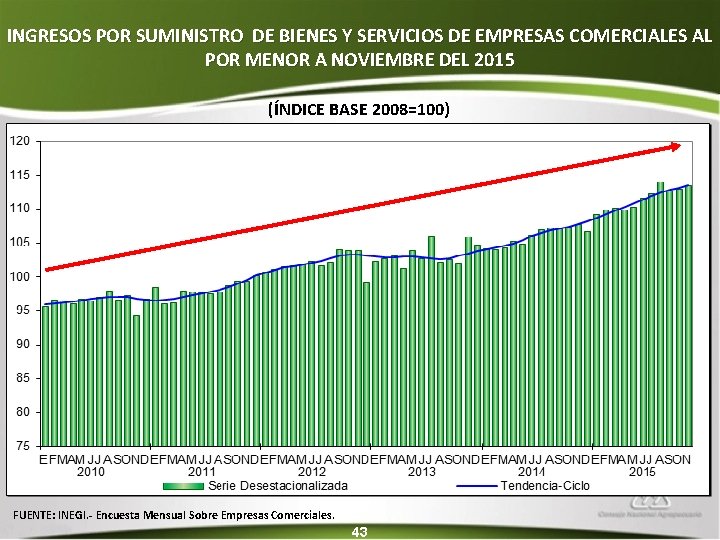

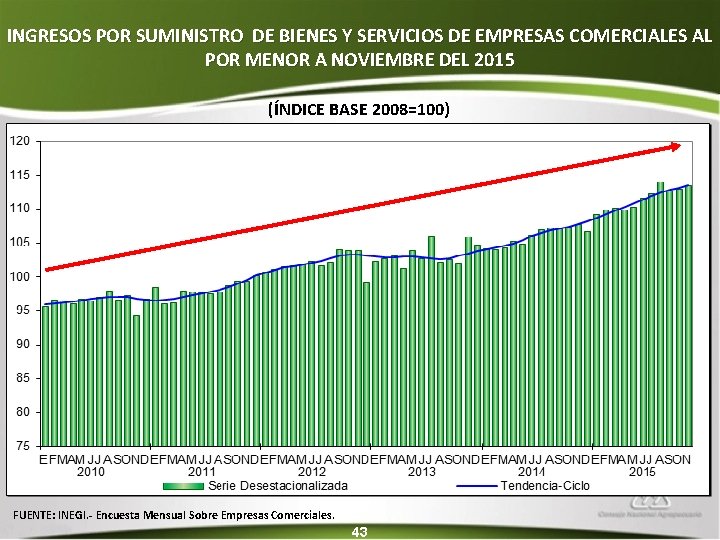

INGRESOS POR SUMINISTRO DE BIENES Y SERVICIOS DE EMPRESAS COMERCIALES AL POR MENOR A NOVIEMBRE DEL 2015 (ÍNDICE BASE 2008=100) FUENTE: INEGI. - Encuesta Mensual Sobre Empresas Comerciales. 43

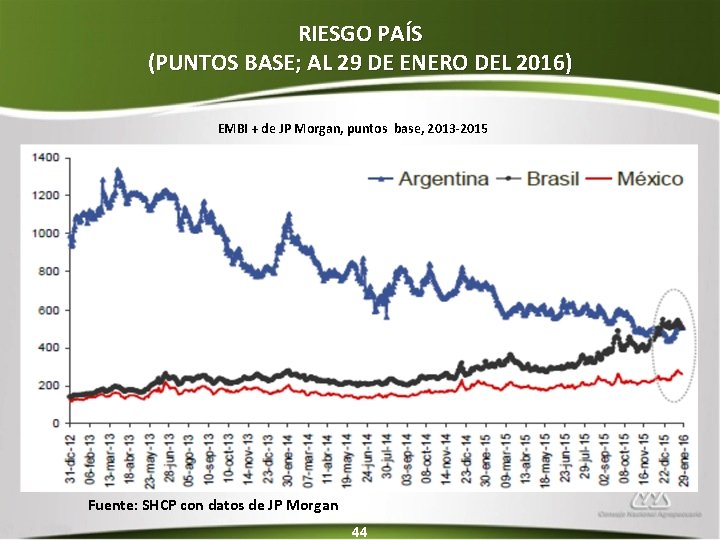

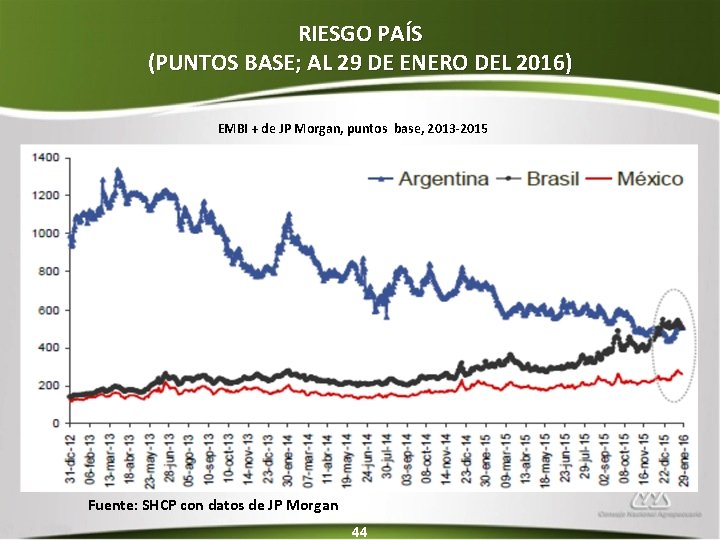

RIESGO PAÍS (PUNTOS BASE; AL 29 DE ENERO DEL 2016) EMBI + de JP Morgan, puntos base, 2013 -2015 Fuente: SHCP con datos de JP Morgan 44

5. EVOLUCIÓN DE LA INFLACIÓN Nota: La inflación subyacente se obtiene eliminando del cálculo del INPC los bienes y servicios cuyos precios son más volátiles, o bien que su proceso de determinación no responde a condiciones de mercado. Así, los grupos que se excluyen en el indicador subyacente son los siguientes: Agropecuarios, energéticos y tarifas autorizadas por distintos órdenes de gobierno.

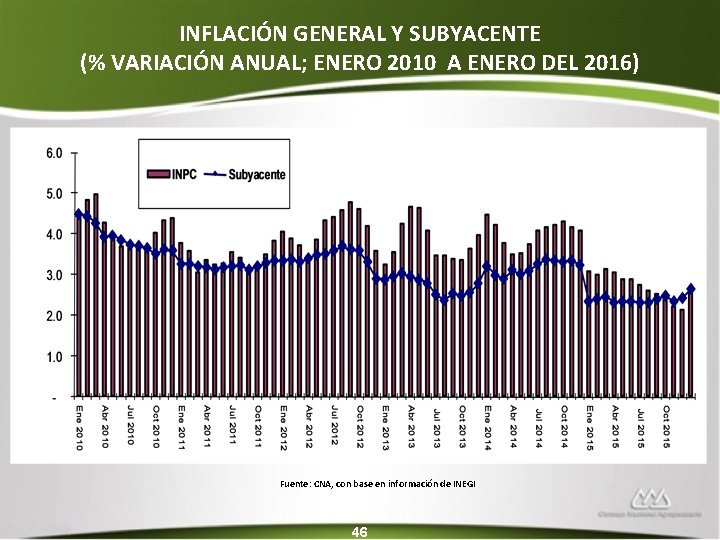

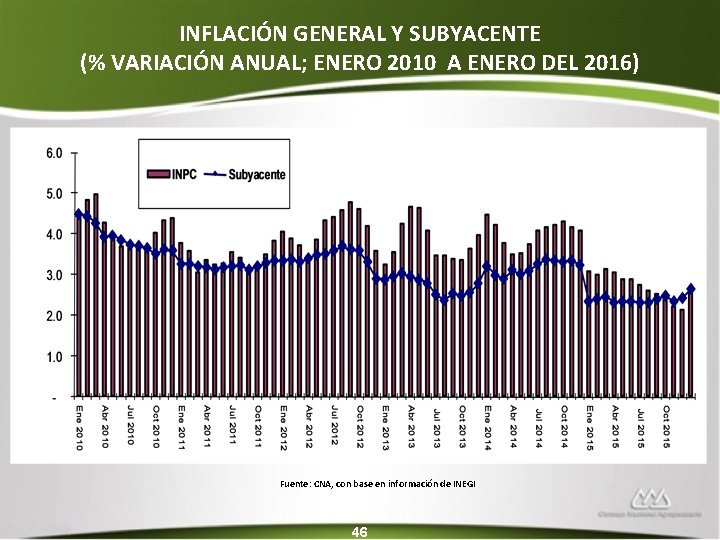

INFLACIÓN GENERAL Y SUBYACENTE (% VARIACIÓN ANUAL; ENERO 2010 A ENERO DEL 2016) Fuente: CNA, con base en información de INEGI 46

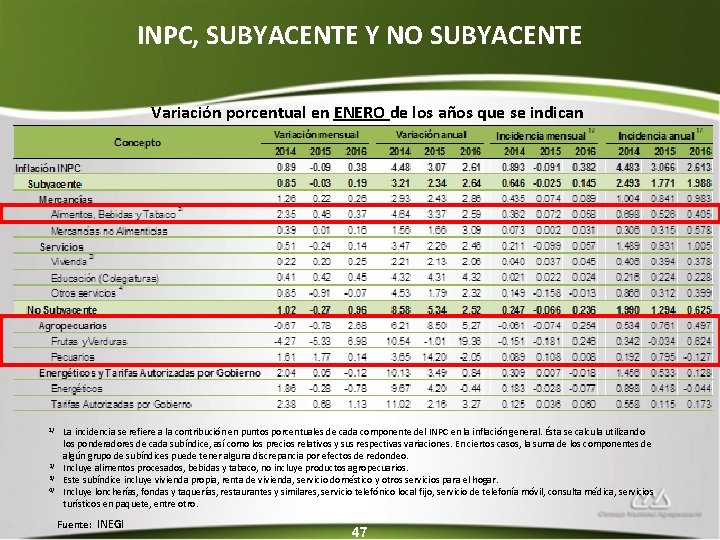

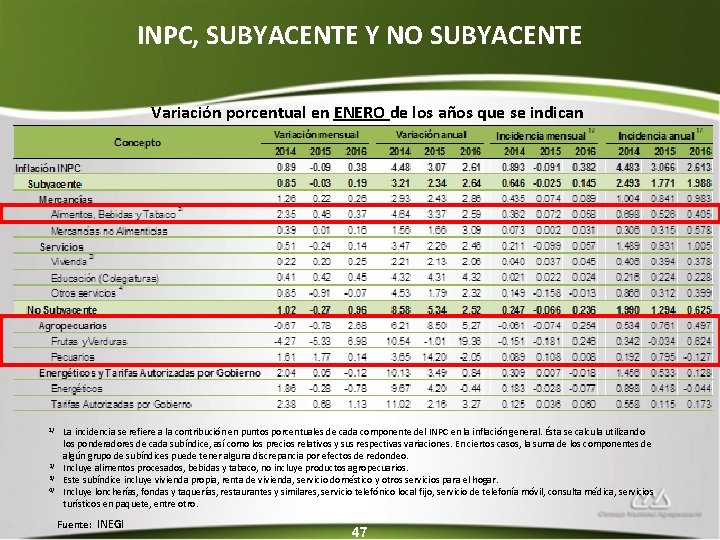

INPC, SUBYACENTE Y NO SUBYACENTE Variación porcentual en ENERO de los años que se indican 1/ 2/ 3/ 4/ La incidencia se refiere a la contribución en puntos porcentuales de cada componente del INPC en la inflación general. Ésta se calcula utilizando los ponderadores de cada subíndice, así como los precios relativos y sus respectivas variaciones. En ciertos casos, la suma de los componentes de algún grupo de subíndices puede tener alguna discrepancia por efectos de redondeo. Incluye alimentos procesados, bebidas y tabaco, no incluye productos agropecuarios. Este subíndice incluye vivienda propia, renta de vivienda, servicio doméstico y otros servicios para el hogar. Incluye loncherías, fondas y taquerías, restaurantes y similares, servicio telefónico local fijo, servicio de telefonía móvil, consulta médica, servicios turísticos en paquete, entre otro. Fuente: INEGI 47

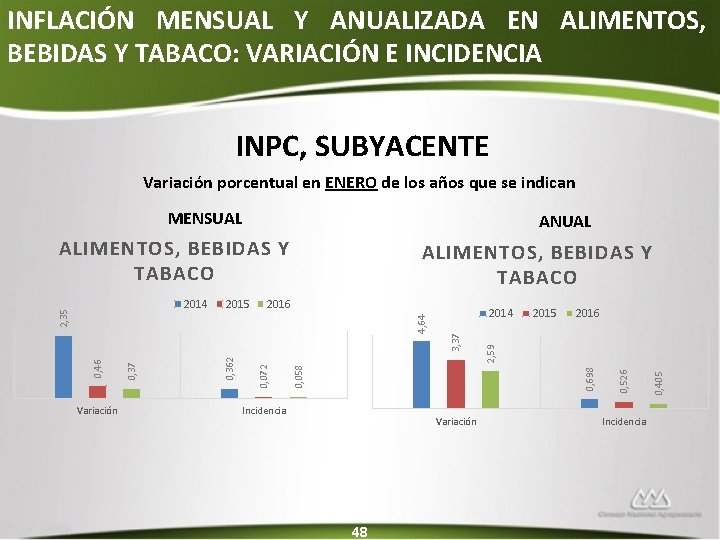

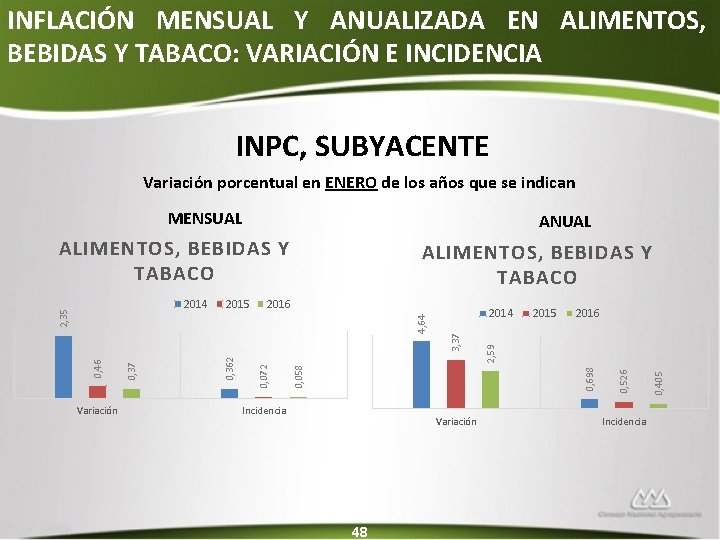

INFLACIÓN MENSUAL Y ANUALIZADA EN ALIMENTOS, BEBIDAS Y TABACO: VARIACIÓN E INCIDENCIA INPC, SUBYACENTE Variación porcentual en ENERO de los años que se indican MENSUAL ANUAL ALIMENTOS, BEBIDAS Y TABACO 2016 Incidencia Variación 48 Incidencia 0, 405 2, 59 2015 0, 698 0, 058 0, 072 0, 362 0, 37 0, 46 Variación 2014 0, 526 2016 3, 37 2015 4, 64 2, 35 2014 ALIMENTOS, BEBIDAS Y TABACO

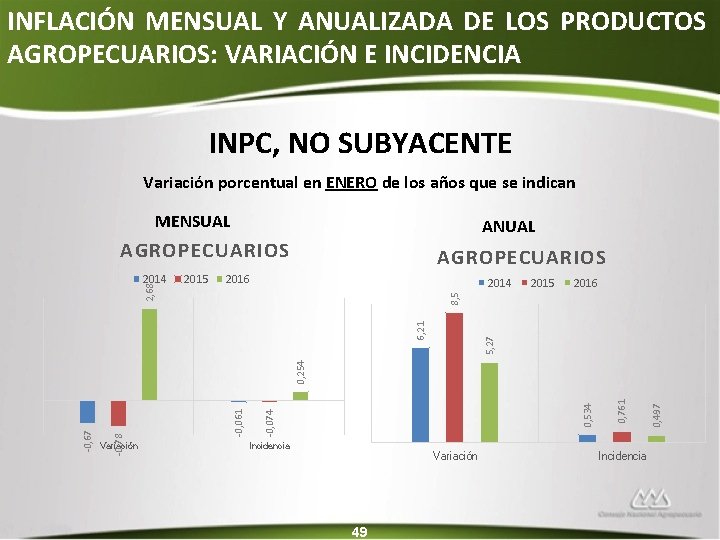

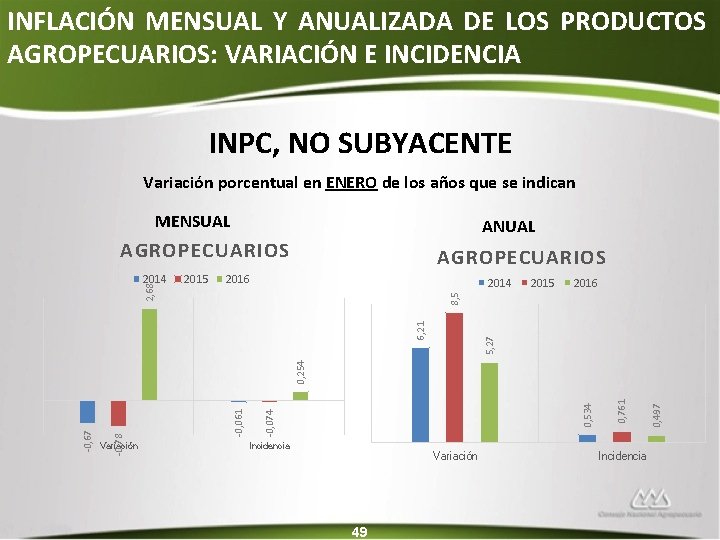

INFLACIÓN MENSUAL Y ANUALIZADA DE LOS PRODUCTOS AGROPECUARIOS: VARIACIÓN E INCIDENCIA INPC, NO SUBYACENTE Variación porcentual en ENERO de los años que se indican MENSUAL ANUAL AGROPECUARIOS 2016 2014 2015 2016 8, 5 2015 Variación Incidencia Variación 49 Incidencia 0, 497 0, 761 0, 534 -0, 074 -0, 061 -0, 78 -0, 67 0, 254 5, 27 6, 21 2, 68 2014 AGROPECUARIOS

ÍNDICE NACIONAL DE PRECIOS AL CONSUMIDOR VARIACIÓN PORCENTUAL EN ENERO DE LOS AÑOS QUE SE INDICAN Fuente: INEGI 50

ÍNDICE NACIONAL DE PRECIOS AL CONSUMIDOR: GENÉRICOS CON MAYORES INCIDENCIAS ENERO 2016 1/ La incidencia se refiere a la contribución en puntos porcentuales de cada componente del INPC a la inflación general. Ésta se calcula utilizando los ponderadores de cada subíndice, así como los precios relativos y sus respectivas variaciones. Fuente: INEGI 51

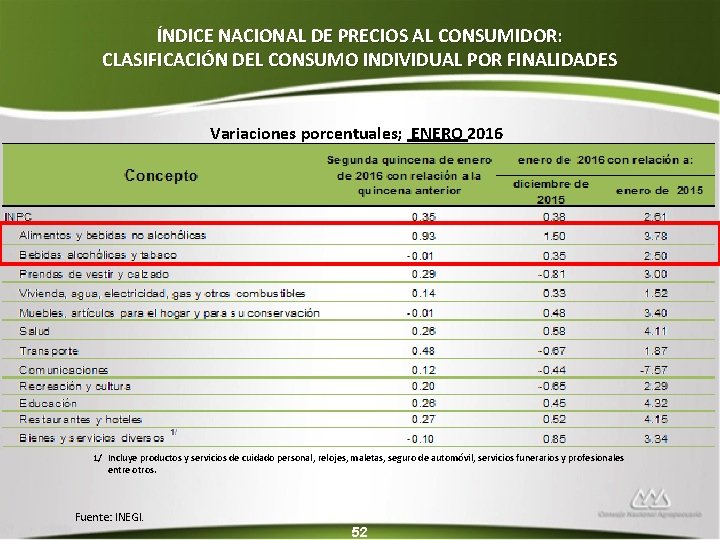

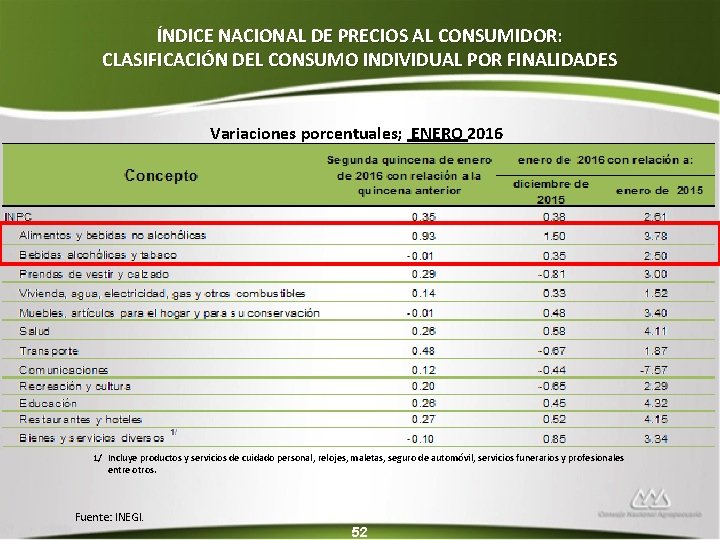

ÍNDICE NACIONAL DE PRECIOS AL CONSUMIDOR: CLASIFICACIÓN DEL CONSUMO INDIVIDUAL POR FINALIDADES Variaciones porcentuales; ENERO 2016 1/ Incluye productos y servicios de cuidado personal, relojes, maletas, seguro de automóvil, servicios funerarios y profesionales entre otros. Fuente: INEGI. 52

6. - EXPECTATIVAS PARA EL 2015 -2016 Nota: La mediana representa el valor de la variable de posición central en un conjunto de datos ordenados. De acuerdo con esta definición el conjunto de datos menores o iguales que la mediana representarán el 50% de los datos, y los que sean mayores que la mediana representarán el otro 50% del total de datos de la muestra. Su cálculo no se ve afectado por valores extremos.

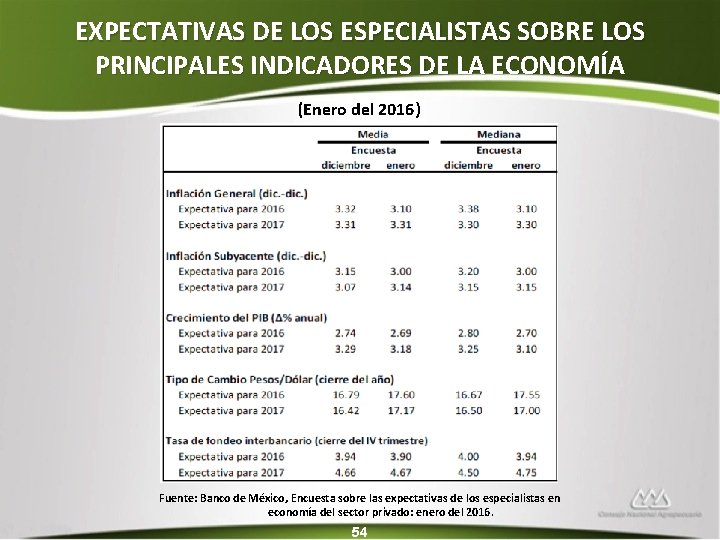

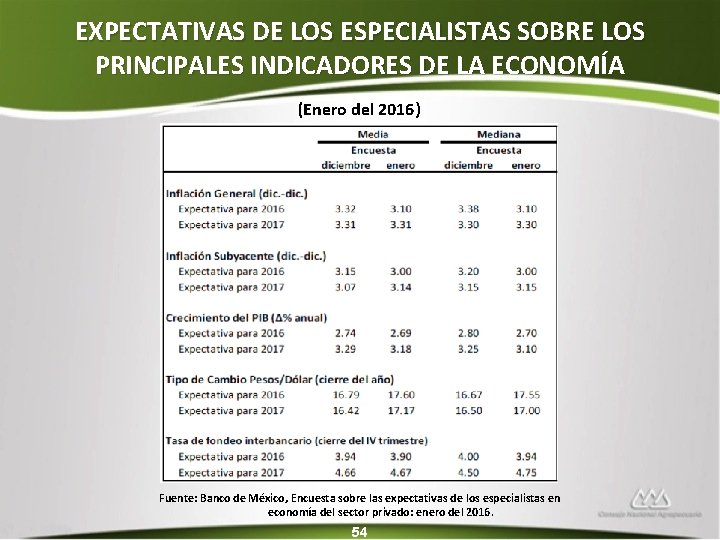

EXPECTATIVAS DE LOS ESPECIALISTAS SOBRE LOS PRINCIPALES INDICADORES DE LA ECONOMÍA (Enero del 2016) Fuente: Banco de México, Encuesta sobre las expectativas de los especialistas en economía del sector privado: enero del 2016. 54

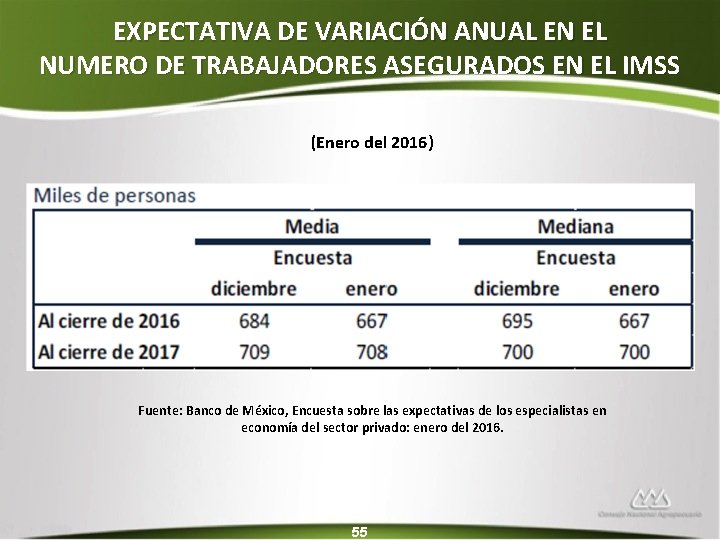

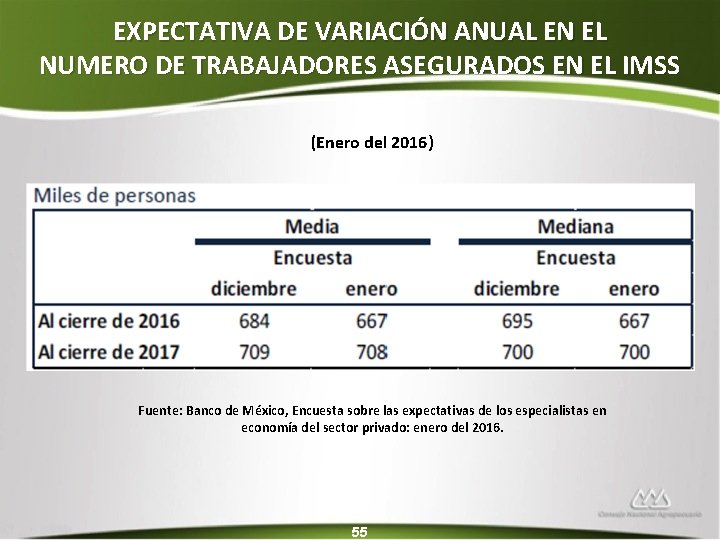

EXPECTATIVA DE VARIACIÓN ANUAL EN EL NUMERO DE TRABAJADORES ASEGURADOS EN EL IMSS (Enero del 2016) Fuente: Banco de México, Encuesta sobre las expectativas de los especialistas en economía del sector privado: enero del 2016. 55

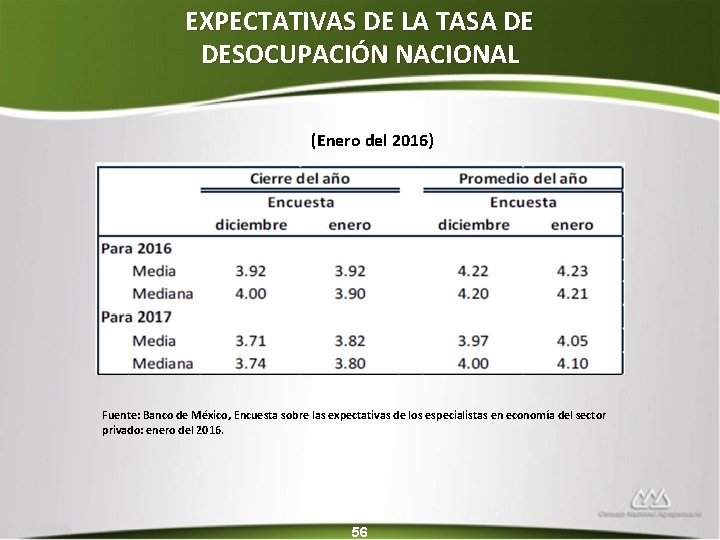

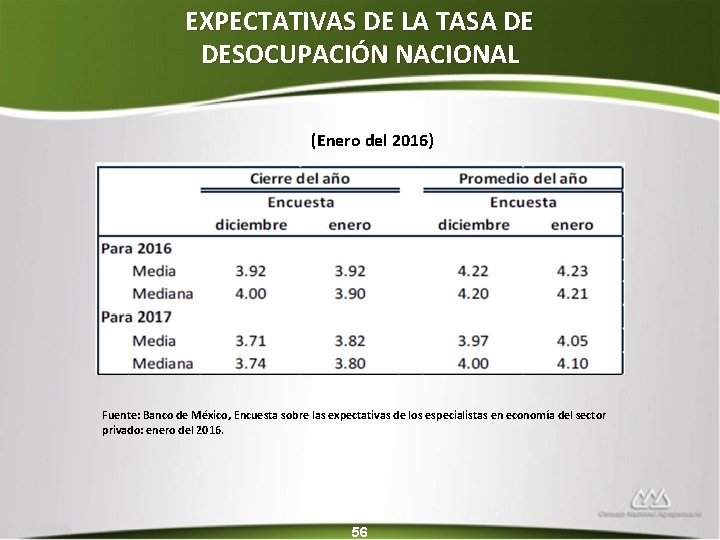

EXPECTATIVAS DE LA TASA DE DESOCUPACIÓN NACIONAL (Enero del 2016) Fuente: Banco de México, Encuesta sobre las expectativas de los especialistas en economía del sector privado: enero del 2016. 56

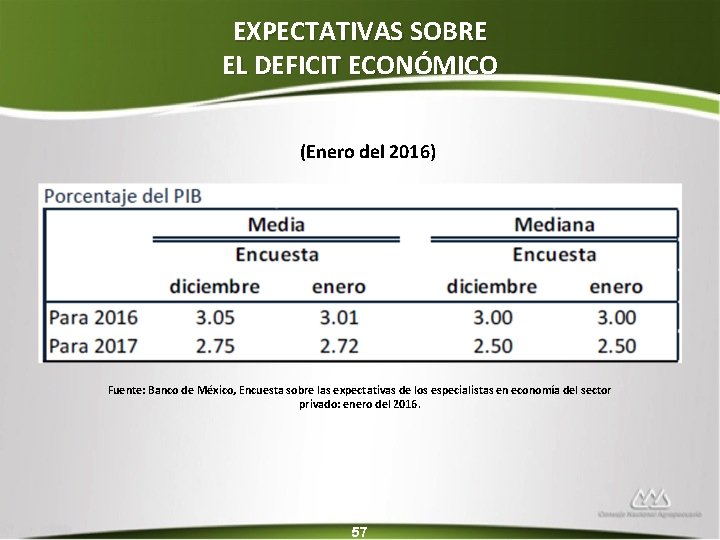

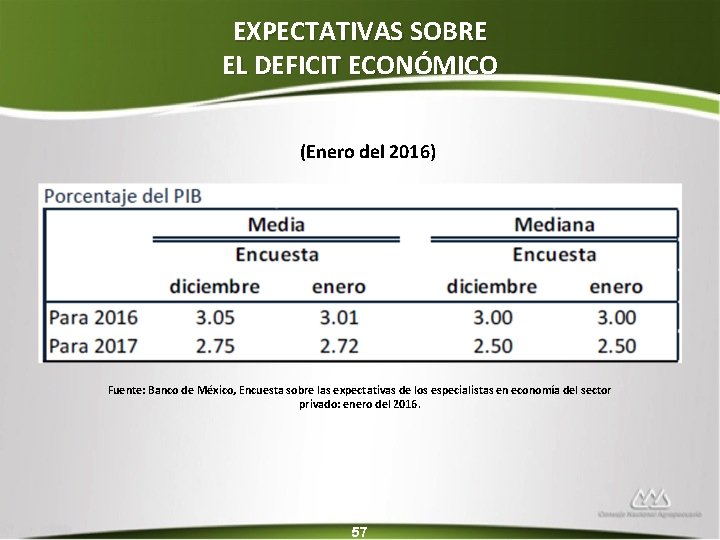

EXPECTATIVAS SOBRE EL DEFICIT ECONÓMICO (Enero del 2016) Fuente: Banco de México, Encuesta sobre las expectativas de los especialistas en economía del sector privado: enero del 2016. 57

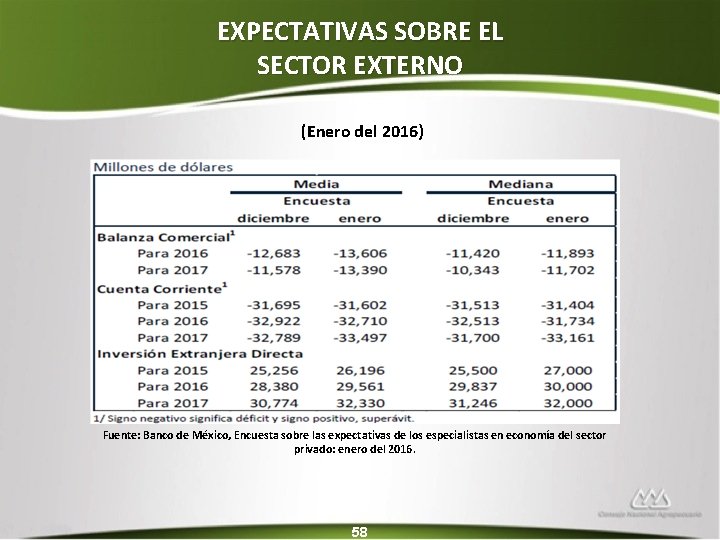

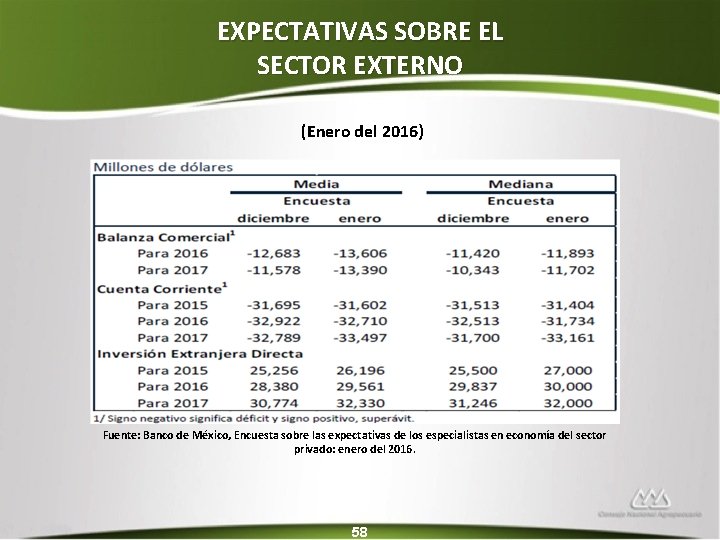

EXPECTATIVAS SOBRE EL SECTOR EXTERNO (Enero del 2016) Fuente: Banco de México, Encuesta sobre las expectativas de los especialistas en economía del sector privado: enero del 2016. 58

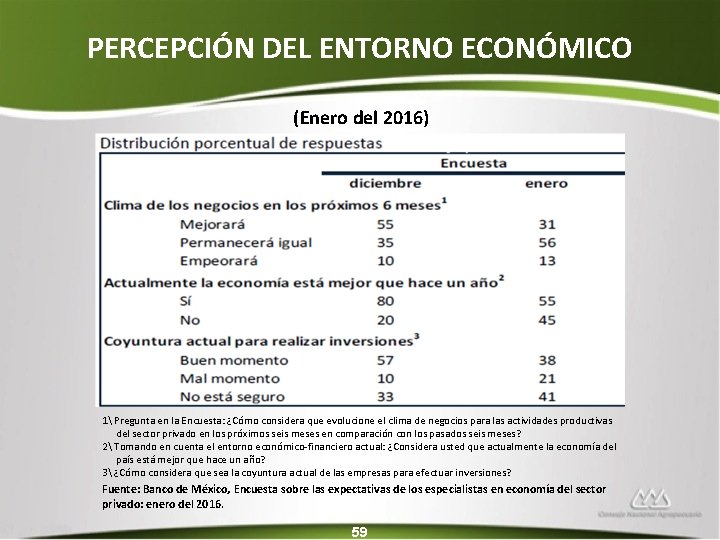

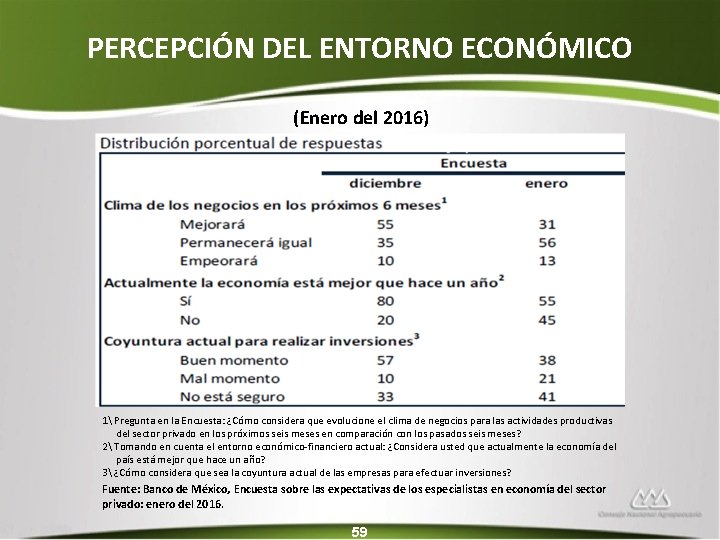

PERCEPCIÓN DEL ENTORNO ECONÓMICO (Enero del 2016) 1 Pregunta en la Encuesta: ¿Cómo considera que evolucione el clima de negocios para las actividades productivas del sector privado en los próximos seis meses en comparación con los pasados seis meses? 2 Tomando en cuenta el entorno económico-financiero actual: ¿Considera usted que actualmente la economía del país está mejor que hace un año? 3 ¿Cómo considera que sea la coyuntura actual de las empresas para efectuar inversiones? Fuente: Banco de México, Encuesta sobre las expectativas de los especialistas en economía del sector privado: enero del 2016. 59

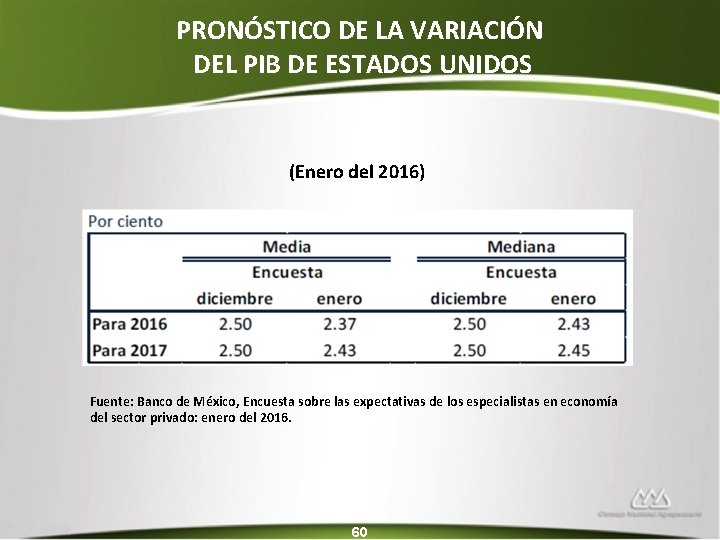

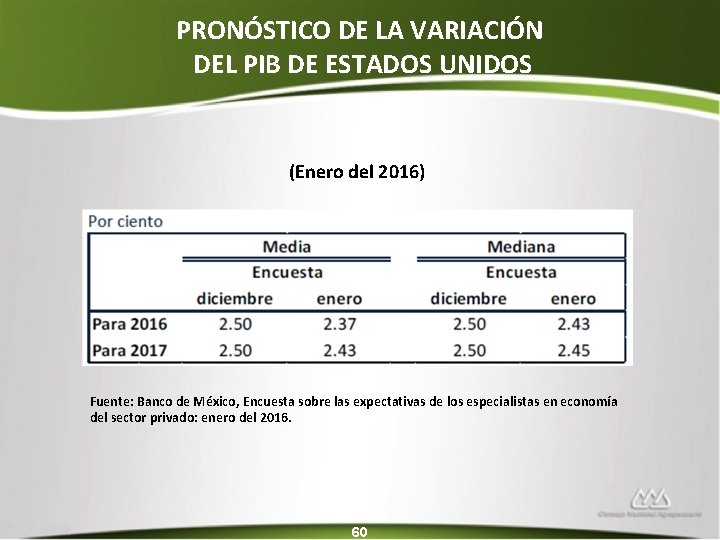

PRONÓSTICO DE LA VARIACIÓN DEL PIB DE ESTADOS UNIDOS (Enero del 2016) Fuente: Banco de México, Encuesta sobre las expectativas de los especialistas en economía del sector privado: enero del 2016. 60

III. INDICADORES SECTORIALES PARA MÉXICO

1. - EVOLUCIÓN DEL PIB AGROALIMENTARIO

PIB AGROPECUARIO (2004 AL TERCER TRIMESTRE DEL 2015) (Variación porcentual anual acumulada del PIB a precios de 2008) INEGI: Sistema de Cuentas Nacionales de México; se refiere al agregado solamente de las actividades económicas “Agrícola” y “Ganadera”, para reflejar el comportamiento del sector agropecuario. 63

PIB AGROINDUSTRIAL (2004 AL TERCER TRIMESTRE 2015) (Variación porcentual anual acumulada del PIB a precios de 2008) INEGI: Sistema de Cuentas Nacionales de México; se refiere al agregado de las actividades económicas de la “Industria Alimentaria” y la “Industria de las Bebidas y del Tabaco” 64

PIB AGROINDUSTRIAL (DESAGREGADO; AL TERCER TRIMESTRE DEL 2015) (Variación porcentual anual acumulada del PIB a precios de 2008) 6, 64 7, 00 6, 48 5, 87 5, 73 6, 00 4, 63 5, 00 4, 00 3, 18 2, 74 2, 63 3, 00 2, 38 2, 23 1, 68 1, 65 2, 00 2, 16 2, 59 2, 56 1, 74 1, 10 1, 00 0, 57 0, 31 4, 68 4, 62 1, 07 0, 74 0, 00 -0, 28 -1, 00 2004 2005 2006 2007 2008 2009 Ind. Alimentaria 2010 2011 2012 Ind. De las Bebidas y del tabaco INEGI: Sistema de Cuentas Nacionales de México 65 -0, 47 2013 2014 3 er 2015 3 er trim

2. BALANZA COMERCIAL AGROALIMENTARIA

BALANZA COMERCIAL AGROALIMENTARIA (A NOVIEMBRE DEL 2015; MILLONES DE DÓLARES) 1 466 2 000 1 000 0 -1 000 -2 000 -1 692 -3 000 -4 000 -3 401 -2 881 -1 508 -2 471 -2 609 -3 502 -3 516 -5 000 -3 448 -4 564 -4 864 -6 000 -4 550 -7 000 Fuente: 2003 -2009. - World Trade Atlas. 2010 -2015. - Global Trade Atlas 67 5 En e- No v 2 01 v 2 No e. En Nota: Excluye Sector Pesquero 01 4 14 20 13 20 12 20 11 20 20 10 09 20 20 20 07 06 20 05 20 04 20 03 20 08 -7 016 -8 000

COMERCIO EXTERIOR AGROALIMENTARIO DE MÉXICO A NOVIEMBRE 2014 -2015 (MILLONES DE DÓLARES) 68

COMERCIO EXTERIOR AGROALIMENTARIO DE MÉXICO ENERO – NOVIEMBRE 2014 -2015 (MILLONES DE DÓLARES) 69

COMERCIO EXTERIOR AGROALIMENTARIO DE MÉXICO ENERO – NOVIEMBRE 2014 -2015 (MILLONES DE DÓLARES) 70

3. FINANCIAMIENTO E INVERSIÓN EXTRANJERA DIRECTA

SALDOS DE CARTERA AL SECTOR AGROALIMENTARIO (AL ÚLTIMO DÍA DE CADA AÑO; A DICIEMBRE DEL 2015) (MILES DE MILLONES DE PESOS) Fuente: Banco de México */ Al Mes de DICIEMBRE del 2015. 72

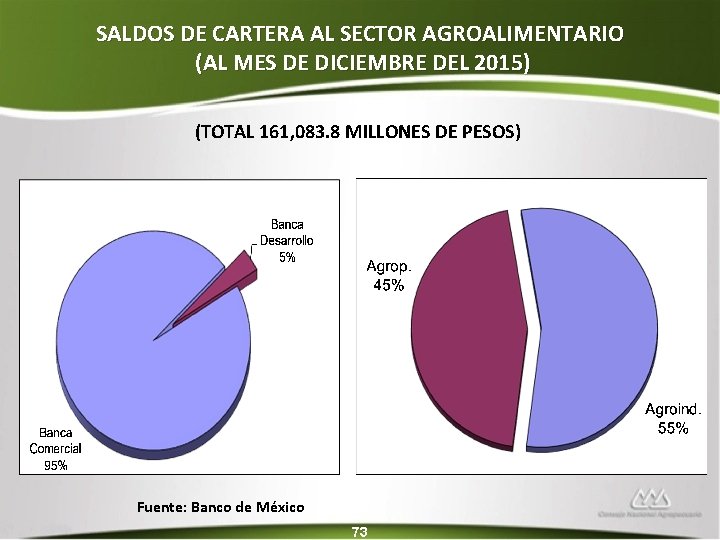

SALDOS DE CARTERA AL SECTOR AGROALIMENTARIO (AL MES DE DICIEMBRE DEL 2015) (TOTAL 161, 083. 8 MILLONES DE PESOS) Fuente: Banco de México 73

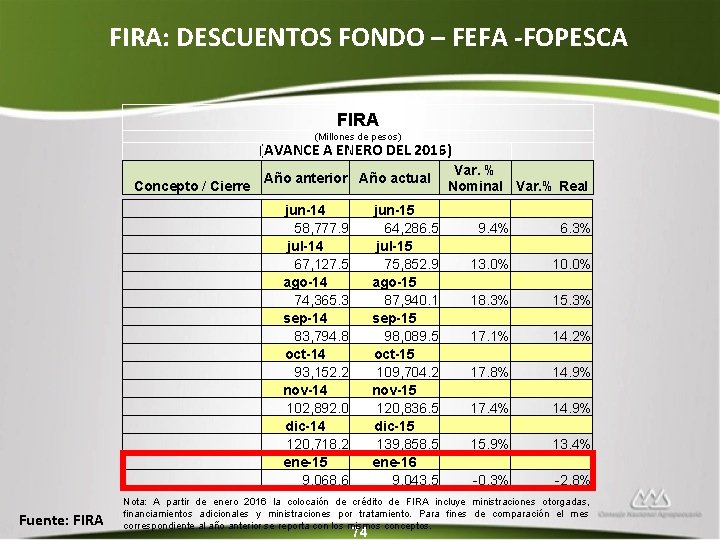

FIRA: DESCUENTOS FONDO – FEFA -FOPESCA FIRA (Millones de pesos) (AVANCE A ENERO DEL 2016) Concepto / Cierre Año anterior Año actual jun-14 58, 777. 9 jul-14 67, 127. 5 ago-14 74, 365. 3 sep-14 83, 794. 8 oct-14 93, 152. 2 nov-14 102, 892. 0 dic-14 120, 718. 2 ene-15 9, 068. 6 Fuente: FIRA jun-15 64, 286. 5 jul-15 75, 852. 9 ago-15 87, 940. 1 sep-15 98, 089. 5 oct-15 109, 704. 2 nov-15 120, 836. 5 dic-15 139, 858. 5 ene-16 9, 043. 5 Var. % Nominal Var. % Real 9. 4% 6. 3% 13. 0% 10. 0% 18. 3% 15. 3% 17. 1% 14. 2% 17. 8% 14. 9% 17. 4% 14. 9% 15. 9% 13. 4% -0. 3% -2. 8% Nota: A partir de enero 2016 la colocaión de crédito de FIRA incluye ministraciones otorgadas, financiamientos adicionales y ministraciones por tratamiento. Para fines de comparación el mes correspondiente al año anterior se reporta con los mismos conceptos. 74

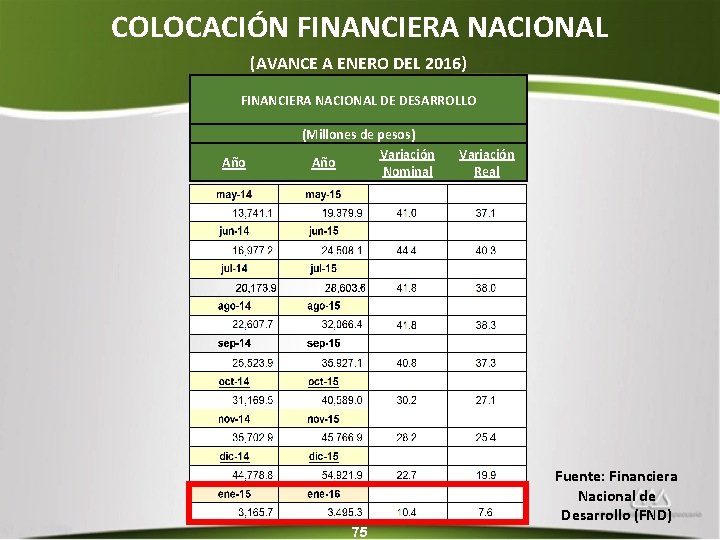

COLOCACIÓN FINANCIERA NACIONAL (AVANCE A ENERO DEL 2016) FINANCIERA NACIONAL DE DESARROLLO Año (Millones de pesos) Variación Año Nominal 75 Variación Real Fuente: Financiera Nacional de Desarrollo (FND)

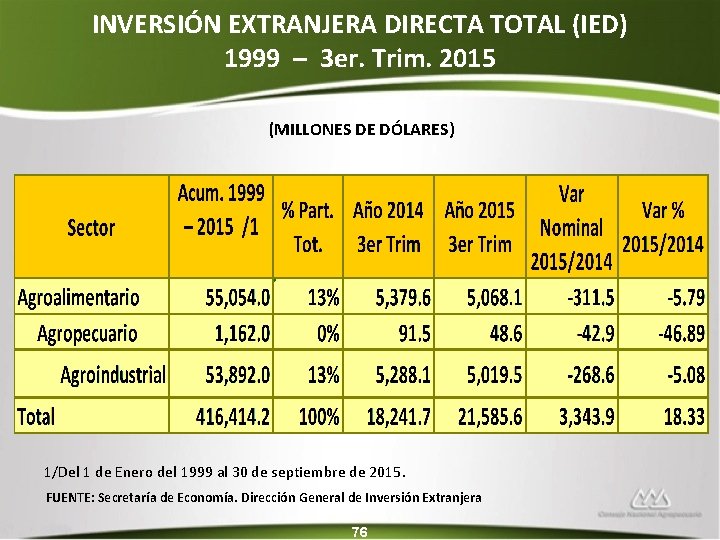

INVERSIÓN EXTRANJERA DIRECTA TOTAL (IED) 1999 – 3 er. Trim. 2015 (MILLONES DE DÓLARES) 1/Del 1 de Enero del 1999 al 30 de septiembre de 2015. FUENTE: Secretaría de Economía. Dirección General de Inversión Extranjera 76

4. AVANCES EN LA PRODUCCIÓN AGROPECUARIA

PERSPECTIVAS DE LA SUPERFICIE SEMBRADA EN MÉXICO, CICLO OTOÑO - INVIERNO. (Avance al mes de diciembre del 2015*) (Miles de Hectáreas) Fuente: SIAP. Datos al 31 de diciembre de cada año. *Reporte mensual más reciente emitido por el SIAP (SAGARPA). 78

PERSPECTIVAS DE LA PRODUCCION DE GRANOS EN MÉXICO, CICLO OTONO INVIERNO. (Avance al mes de diciembre del 2015 *) (Miles de Toneladas) Fuente: SIAP. Datos al 31 de diciembre de cada año. *Reporte mensual más reciente emitido por el SIAP (SAGARPA). . 79

PERSPECTIVAS DE LA PRODUCCION DE GRANOS EN MÉXICO, CICLO PRIMAVERANO. (Avance al mes de diciembre del 2015 *) (Miles de Toneladas) Fuente: SIAP. Datos al 31 de diciembre de cada año. *Reporte mensual más reciente emitido por el SIAP (SAGARPA). . 80

VOLUMEN DE PRODUCCIÓN DE CARNE EN CANAL Y PARTICIPACIÓN, AÑO 2014 VS 2015 Toneladas (Avance al mes de diciembre de cada año) Fuente: SIAP (SAGARPA) 81

VOLUMEN DE PRODUCCIÓN DE LECHE Y OTROS PRODUCTOS PECUARIOS, AÑO 2014 vs 2015 Toneladas (Avance al mes de diciembre de cada año) 1/ Miles de litros. Fuente: SIAP (SAGARPA) 82

5. AVANCES EN LA PRODUCCIÓN PESQUERA 83

VOLUMEN DE PRODUCCIÓN PESQUERA PRINCIPALES ESPECIES Y PARTICIPACIÓN, AÑO 2014 VS 2015 Toneladas (Avance al mes de septiembre de cada año) Fuente: SIAP (SAGARPA) 84

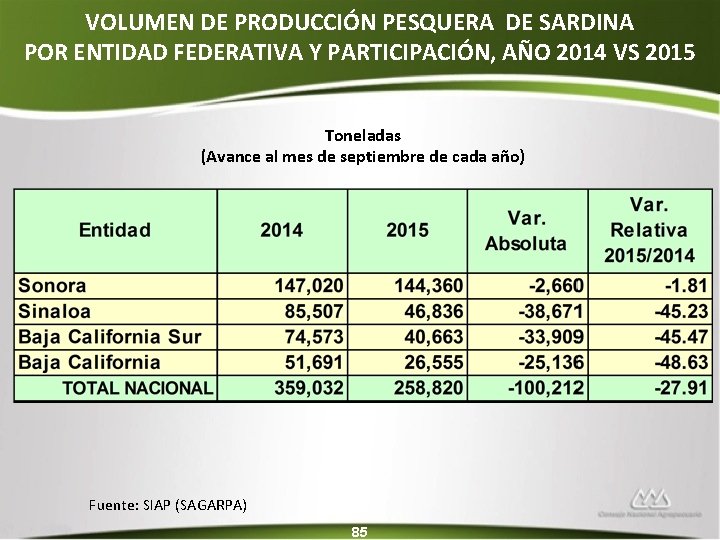

VOLUMEN DE PRODUCCIÓN PESQUERA DE SARDINA POR ENTIDAD FEDERATIVA Y PARTICIPACIÓN, AÑO 2014 VS 2015 Toneladas (Avance al mes de septiembre de cada año) Fuente: SIAP (SAGARPA) 85

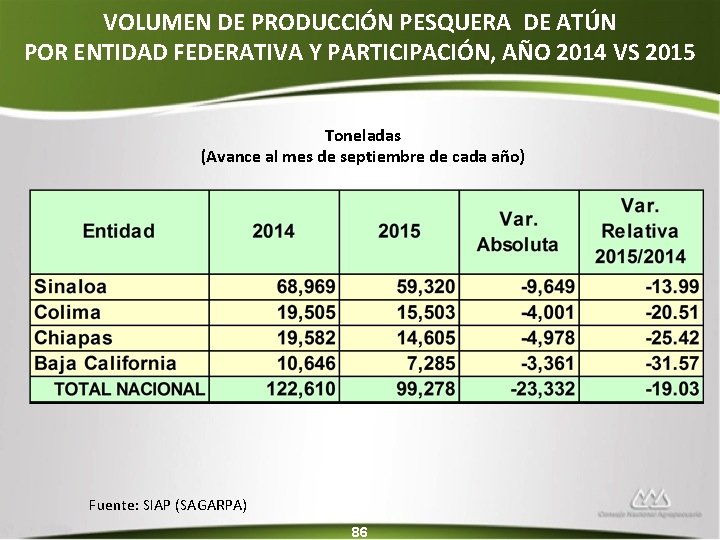

VOLUMEN DE PRODUCCIÓN PESQUERA DE ATÚN POR ENTIDAD FEDERATIVA Y PARTICIPACIÓN, AÑO 2014 VS 2015 Toneladas (Avance al mes de septiembre de cada año) Fuente: SIAP (SAGARPA) 86

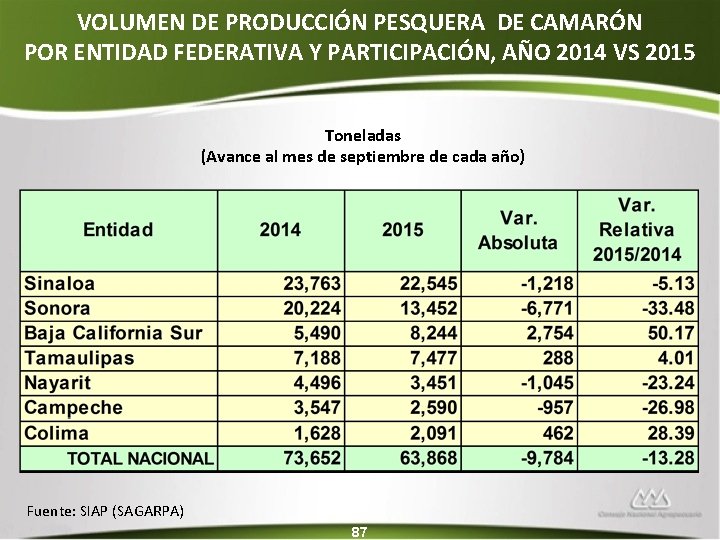

VOLUMEN DE PRODUCCIÓN PESQUERA DE CAMARÓN POR ENTIDAD FEDERATIVA Y PARTICIPACIÓN, AÑO 2014 VS 2015 Toneladas (Avance al mes de septiembre de cada año) Fuente: SIAP (SAGARPA) 87

Reporte pamec supersalud

Reporte pamec supersalud Reporte fotografico de mantenimiento

Reporte fotografico de mantenimiento Reporte de estatus

Reporte de estatus Siiau.udg.mx calificaciones

Siiau.udg.mx calificaciones Membrete en un informe

Membrete en un informe Nomenclatura catastral

Nomenclatura catastral Reportes psicológicos en la selección de personal

Reportes psicológicos en la selección de personal Reporte mensual de servicio social

Reporte mensual de servicio social Reportes de calidad

Reportes de calidad Qué es el reportaje visual

Qué es el reportaje visual Reporte de mantenimiento de computadoras

Reporte de mantenimiento de computadoras Esquema de reporte

Esquema de reporte Inspecciones de seguridad sura

Inspecciones de seguridad sura Como escribir un reporte de caso

Como escribir un reporte de caso Spxxxx

Spxxxx Reporte semestral

Reporte semestral Ejemplo reporte de encuesta

Ejemplo reporte de encuesta Personas políticamente expuestas colombia

Personas políticamente expuestas colombia Estructura de un reporte

Estructura de un reporte Reporte sura

Reporte sura Sugef reporte crediticio

Sugef reporte crediticio Indicadores del capital intelectual

Indicadores del capital intelectual Indicadores de inmunizaciones

Indicadores de inmunizaciones Indicadores del capital intelectual

Indicadores del capital intelectual Indicadores del decidir

Indicadores del decidir Indicadores simples y complejos

Indicadores simples y complejos Definición del sector quinario

Definición del sector quinario Lineamientos de política del sector salud al 2021 ppt

Lineamientos de política del sector salud al 2021 ppt Clasificacion de los servicios

Clasificacion de los servicios Sector terciario del ecuador

Sector terciario del ecuador Importancia del sector secundario

Importancia del sector secundario Sector secundario

Sector secundario Sector terciario de europa

Sector terciario de europa Habilidades conceptuales ejemplos

Habilidades conceptuales ejemplos O que são indicadores socioeconômicos

O que são indicadores socioeconômicos La pca

La pca Marco institucional de un proyecto educativo

Marco institucional de un proyecto educativo Indicadores y metas ejemplos

Indicadores y metas ejemplos Indicadores de resultados

Indicadores de resultados Indicadores hospitalarios

Indicadores hospitalarios Gestin mvm

Gestin mvm Ejemplo de marco logico

Ejemplo de marco logico Supuesto fatal

Supuesto fatal Indicadores unesco de cultura para el desarrollo 2020

Indicadores unesco de cultura para el desarrollo 2020 Indicadores sociales en venezuela

Indicadores sociales en venezuela Indicadores operacionales

Indicadores operacionales Indicadores de indicios

Indicadores de indicios Nif a3 apendice c

Nif a3 apendice c Indicadores afectivos

Indicadores afectivos Indicadores positivos de salud

Indicadores positivos de salud Indicadores de ph naturales

Indicadores de ph naturales Cuales son los indicadores comunitarios

Cuales son los indicadores comunitarios O que são indicadores de fluxo escolar

O que são indicadores de fluxo escolar Indicadores de eficiencia interna

Indicadores de eficiencia interna Diseño de indicadores de desempeño

Diseño de indicadores de desempeño Indicadores gri ambientales

Indicadores gri ambientales Indicadores para evaluar lectura

Indicadores para evaluar lectura Indicadores de ciencias naturales

Indicadores de ciencias naturales Indicadores y metas ejemplos

Indicadores y metas ejemplos Indice de rentabilidad

Indice de rentabilidad Indicadores de orden

Indicadores de orden Indicadores de habilidades

Indicadores de habilidades Indicadores de logro ejemplos

Indicadores de logro ejemplos ácidos fortes

ácidos fortes Horizontal imagen

Horizontal imagen Razones o indicadores financieros

Razones o indicadores financieros Indicadores de logro parvularia mined

Indicadores de logro parvularia mined Indicadores de las tics en la educación

Indicadores de las tics en la educación Indicadores de cobertura

Indicadores de cobertura Indicadores de agua

Indicadores de agua Indicadores de argumentos

Indicadores de argumentos Indicadores de premisas

Indicadores de premisas Utilidad por accion

Utilidad por accion Balanced scorecard de cemex

Balanced scorecard de cemex Indicadores de servicios generales

Indicadores de servicios generales Indicadores economicos

Indicadores economicos Indicadores empresariales

Indicadores empresariales Test para evaluar organicidad

Test para evaluar organicidad Lenguaje figurado poemas

Lenguaje figurado poemas Indicadores proativos

Indicadores proativos Indicadores de la oferta

Indicadores de la oferta Indicadores de farmacovigilancia

Indicadores de farmacovigilancia Indicadores mecec

Indicadores mecec Tablero de indicadores de capacitación

Tablero de indicadores de capacitación Indicadores de farmacovigilancia

Indicadores de farmacovigilancia Indicadores economicos

Indicadores economicos Indicadores ejemplos en educacion

Indicadores ejemplos en educacion Indicadores de ph naturales

Indicadores de ph naturales