Regimi finanziari Regimi di capitalizzazione Regime dellinteresse semplice

- Slides: 75

Regimi finanziari • Regimi di capitalizzazione – Regime dell’interesse semplice – Regime dell’interesse composto – Regime dell’interesse anticipato • Regimi di attualizzazione – Regime dello sconto semplice – Regime dello sconto composto – Regime dello sconto commerciale

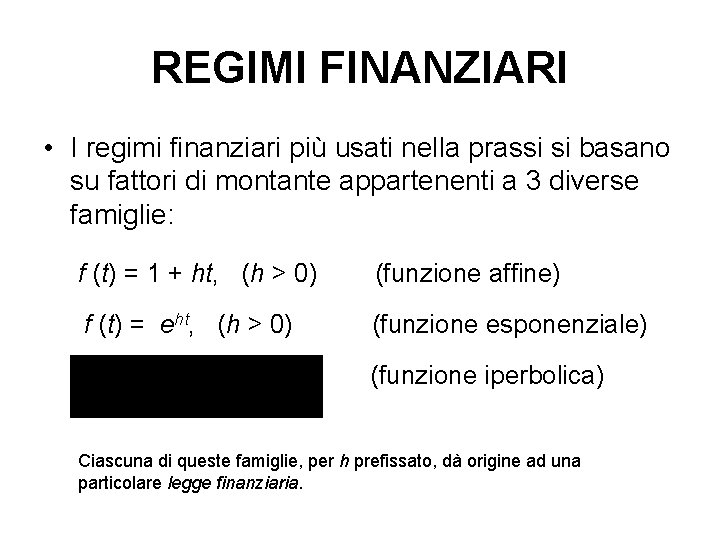

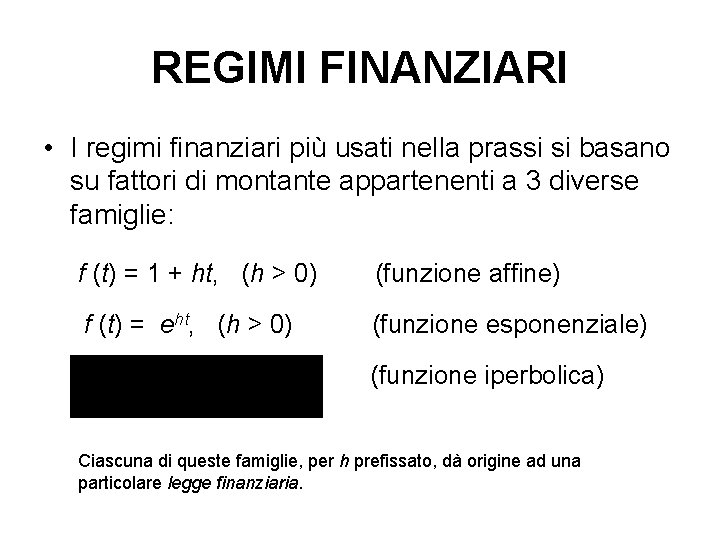

REGIMI FINANZIARI • I regimi finanziari più usati nella prassi si basano su fattori di montante appartenenti a 3 diverse famiglie: f (t) = 1 + ht, (h > 0) (funzione affine) f (t) = eht, (h > 0) (funzione esponenziale) (funzione iperbolica) Ciascuna di queste famiglie, per h prefissato, dà origine ad una particolare legge finanziaria.

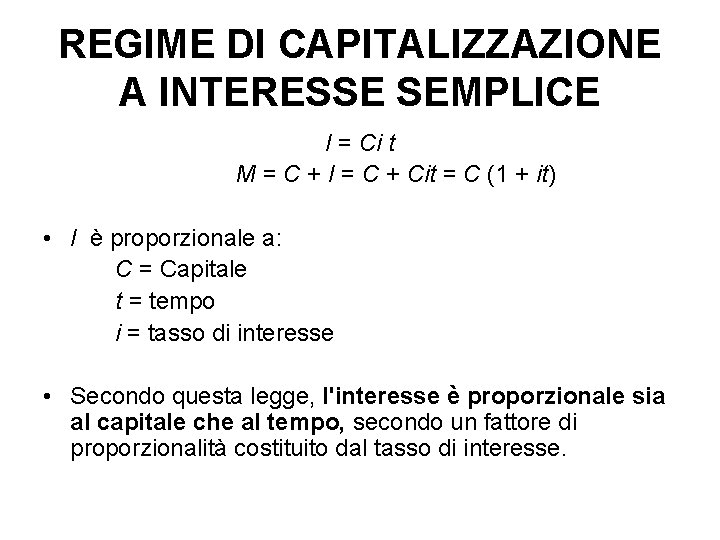

REGIME DI CAPITALIZZAZIONE A INTERESSE SEMPLICE I = Ci t M = C + I = C + Cit = C (1 + it) • I è proporzionale a: C = Capitale t = tempo i = tasso di interesse • Secondo questa legge, l'interesse è proporzionale sia al capitale che al tempo, secondo un fattore di proporzionalità costituito dal tasso di interesse.

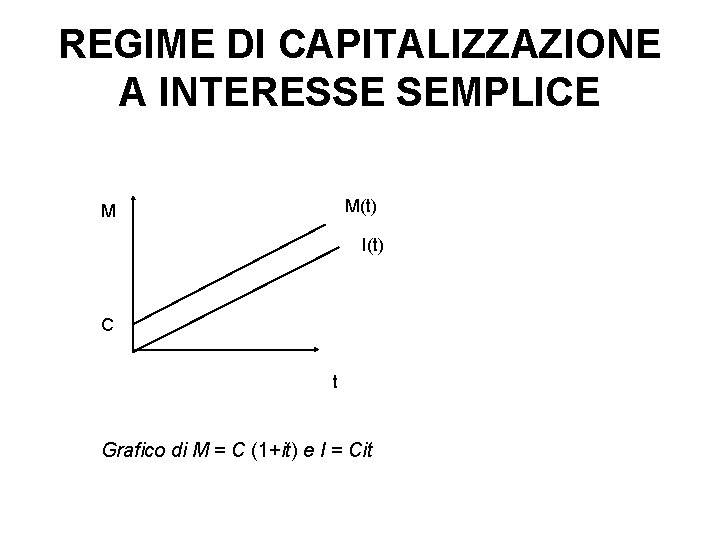

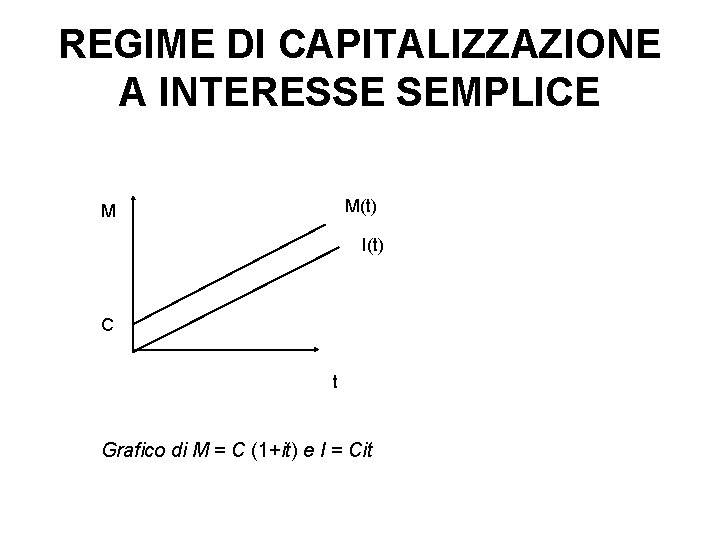

REGIME DI CAPITALIZZAZIONE A INTERESSE SEMPLICE M(t) M I(t) C t Grafico di M = C (1+it) e I = Cit

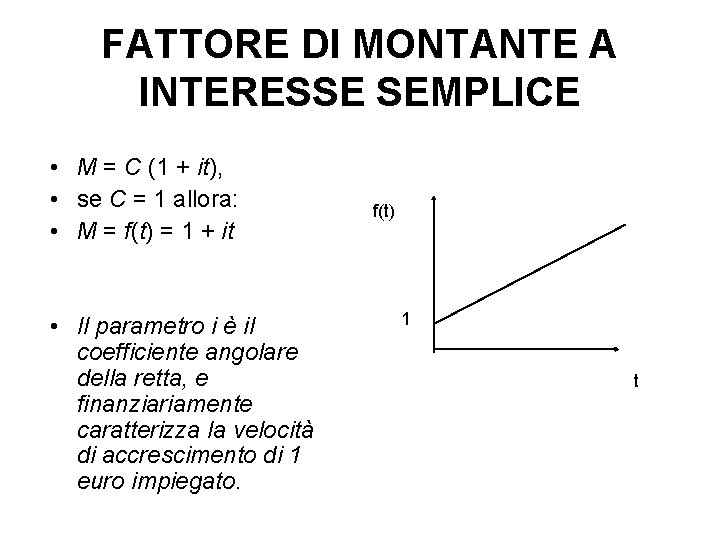

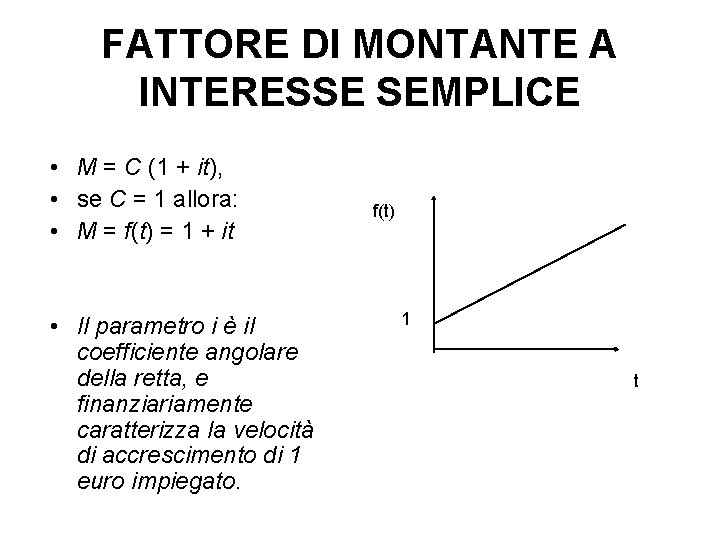

FATTORE DI MONTANTE A INTERESSE SEMPLICE • M = C (1 + it), • se C = 1 allora: • M = f(t) = 1 + it • Il parametro i è il coefficiente angolare della retta, e finanziariamente caratterizza la velocità di accrescimento di 1 euro impiegato. f(t) 1 t

ESEMPIO C = 5 000 euro i = 1. 5 % trimestrale t = 0 = 1/1/2006 t = 30/6/2006 0 Il montante al 30/6/2006 è. . • M=C+I • I = Cit = 5 000 0. 015 2 = 150 euro • M = 5 000 + 150 = 5 150 euro.

DURATA INTERA E DURATA FRAZIONARIA I = Cit • • • Durata Intera La durata dell'impiego è uguale ad un numero intero di periodi. Durata Frazionaria La durata dell'impiego è uguale ad una frazione (propria) di periodo. (ex: tasso bimestrale, durata un mese) Durata frazionaria Sia i il tasso di interesse annuo, allora Mesi: se il capitale C viene impiegato per m mesi interi (m < 12), si ha:

DURATA INTERA E DURATA FRAZIONARIA Giorni: se il capitale C viene impiegato per g giorni ( g < 30) 365 è il numero di giorni dell'anno civile. Nella pratica si utilizza anche l'anno commerciale fissato convenzionalmente in 360 giorni. • Considerando una durata t qualsiasi, cioè espressa in (n) anni (m) mesi, (g) giorni, si ha: • I = Cit M = C(1+it)

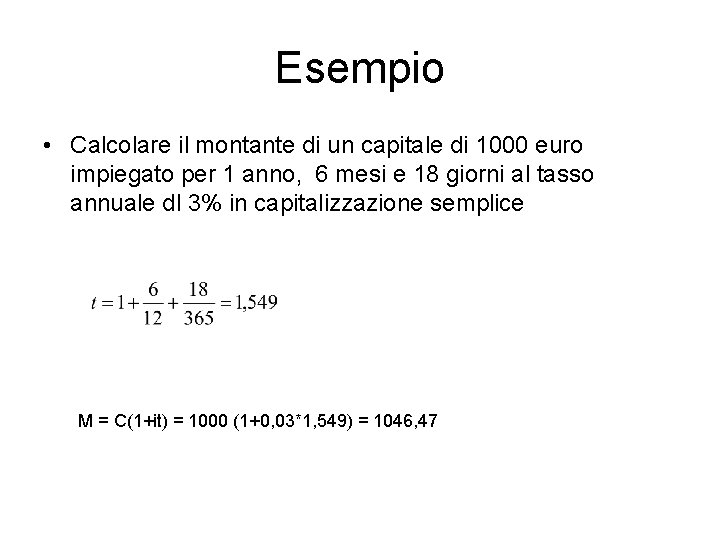

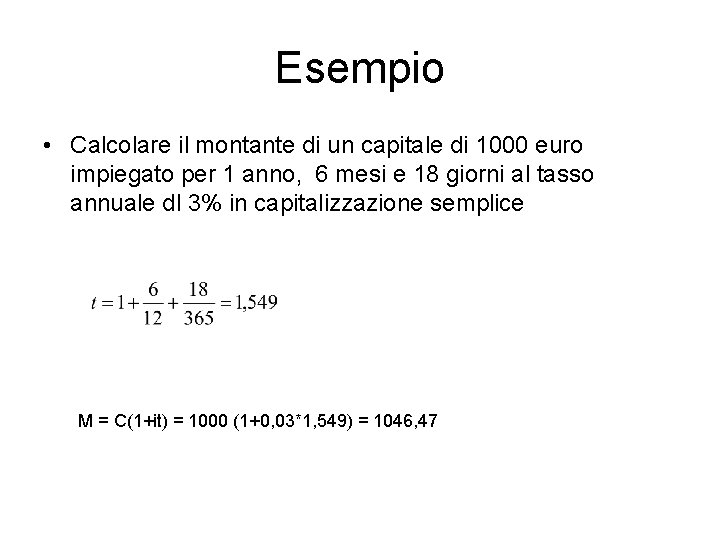

Esempio • Calcolare il montante di un capitale di 1000 euro impiegato per 1 anno, 6 mesi e 18 giorni al tasso annuale dl 3% in capitalizzazione semplice M = C(1+it) = 1000 (1+0, 03*1, 549) = 1046, 47

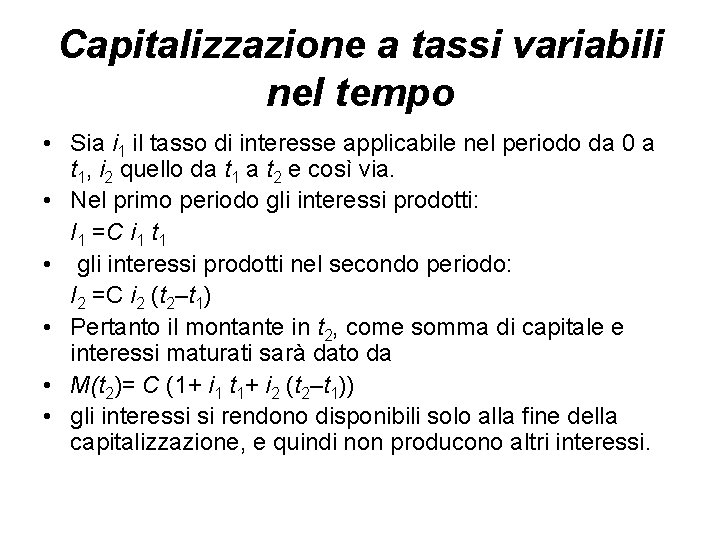

Capitalizzazione a tassi variabili nel tempo • Nella pratica accade molto spesso che la capitalizzazione venga regolata, anziché da un unico tasso costante nel tempo, da una sequenza di tassi di interesse diversi, ciascuno applicabile a un determinato lasso temporale. • Vediamo come si possa adeguare il regime di capitalizzazione a interesse semplice a questa circostanza, nel rispetto della formulazione generale di tale regime.

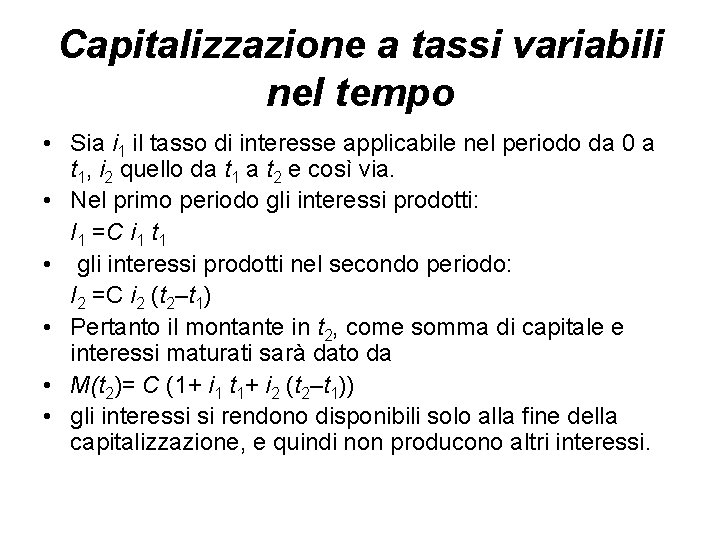

Capitalizzazione a tassi variabili nel tempo • Sia i 1 il tasso di interesse applicabile nel periodo da 0 a t 1, i 2 quello da t 1 a t 2 e così via. • Nel primo periodo gli interessi prodotti: I 1 =C i 1 t 1 • gli interessi prodotti nel secondo periodo: I 2 =C i 2 (t 2–t 1) • Pertanto il montante in t 2, come somma di capitale e interessi maturati sarà dato da • M(t 2)= C (1+ i 1 t 1+ i 2 (t 2–t 1)) • gli interessi si rendono disponibili solo alla fine della capitalizzazione, e quindi non producono altri interessi.

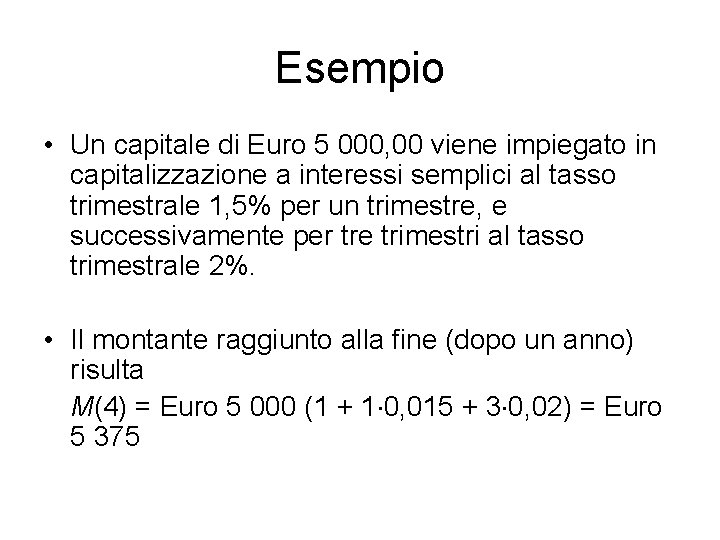

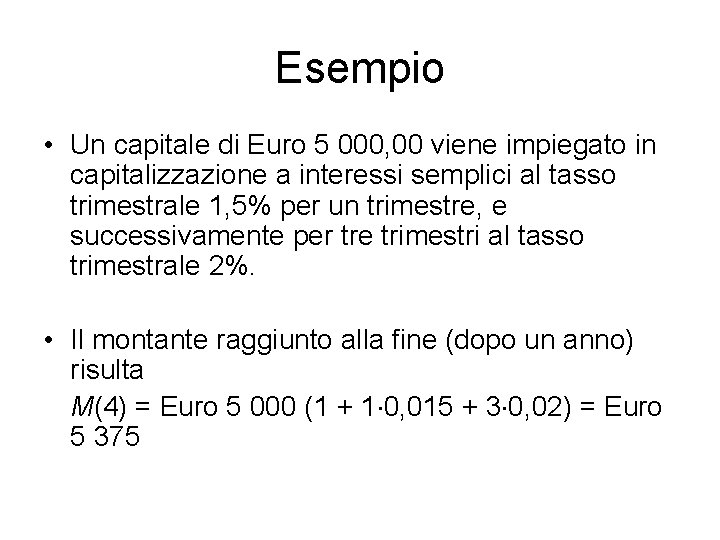

Esempio • Un capitale di Euro 5 000, 00 viene impiegato in capitalizzazione a interessi semplici al tasso trimestrale 1, 5% per un trimestre, e successivamente per tre trimestri al tasso trimestrale 2%. • Il montante raggiunto alla fine (dopo un anno) risulta M(4) = Euro 5 000 (1 + 1 0, 015 + 3 0, 02) = Euro 5 375

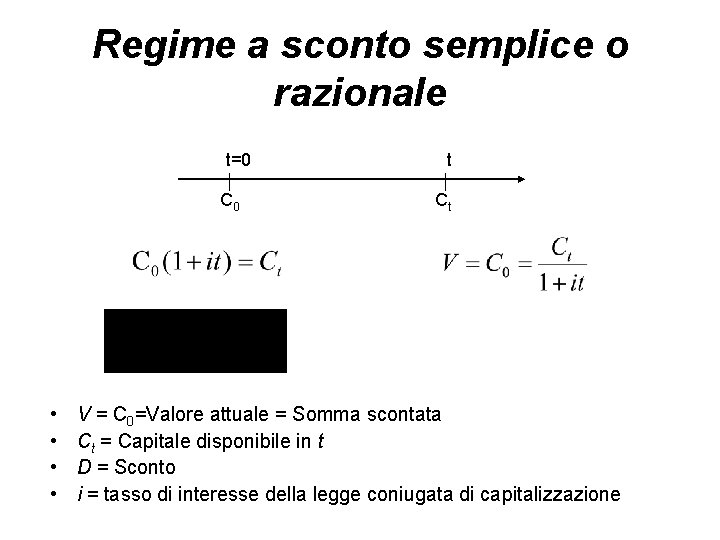

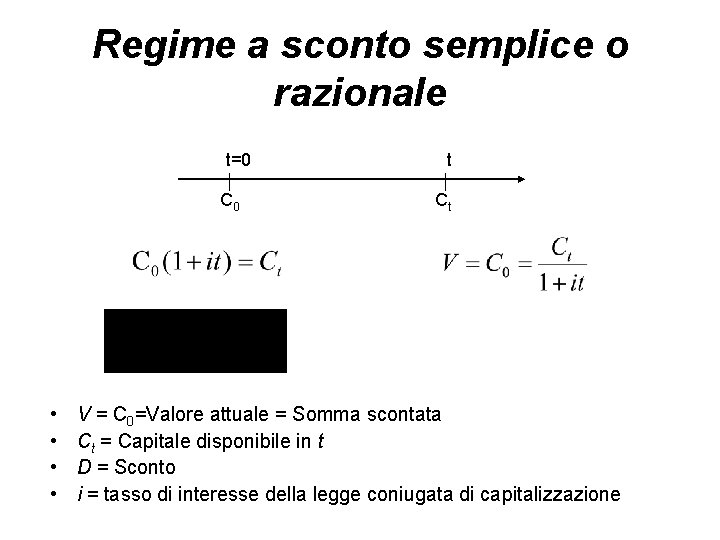

Regime a sconto semplice o razionale t=0 C 0 • • t Ct V = C 0=Valore attuale = Somma scontata Ct = Capitale disponibile in t D = Sconto i = tasso di interesse della legge coniugata di capitalizzazione

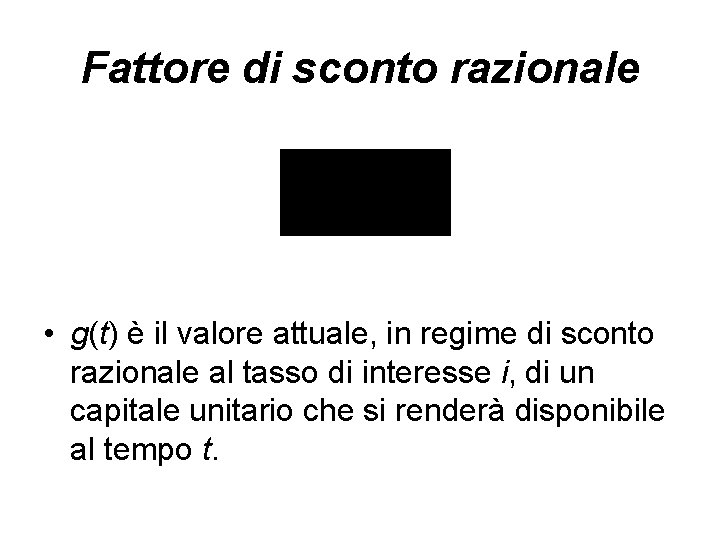

Fattore di sconto razionale • g(t) è il valore attuale, in regime di sconto razionale al tasso di interesse i, di un capitale unitario che si renderà disponibile al tempo t.

esempio • In data 1/1/2006 sottoscrivo Bo. T per un valore nominale di Euro 5. 200 in scadenza il 30 Giugno 2006, al tasso di interesse 3% trimestrale. Quale è il prezzo di sottoscrizione, calcolato in regime di sconto semplice? • I dati sono: Ct = Euro 5. 200, i = 3% trimestrale, t = 2 trimestri.

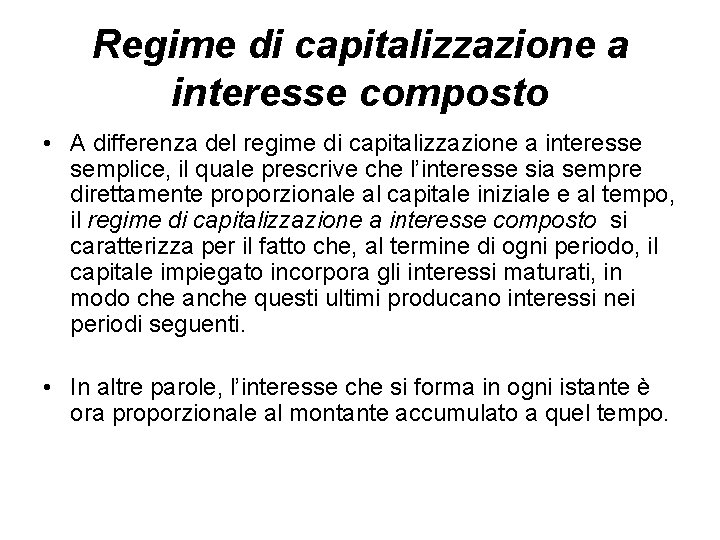

Regime di capitalizzazione a interesse composto • A differenza del regime di capitalizzazione a interesse semplice, il quale prescrive che l’interesse sia sempre direttamente proporzionale al capitale iniziale e al tempo, il regime di capitalizzazione a interesse composto si caratterizza per il fatto che, al termine di ogni periodo, il capitale impiegato incorpora gli interessi maturati, in modo che anche questi ultimi producano interessi nei periodi seguenti. • In altre parole, l’interesse che si forma in ogni istante è ora proporzionale al montante accumulato a quel tempo.

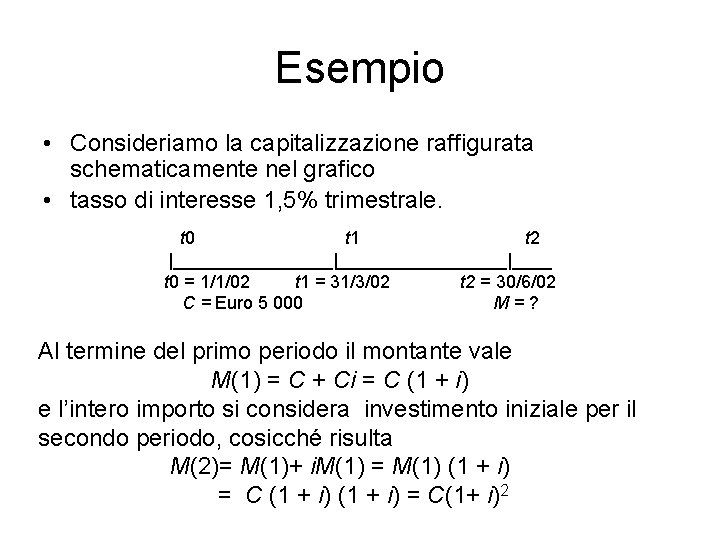

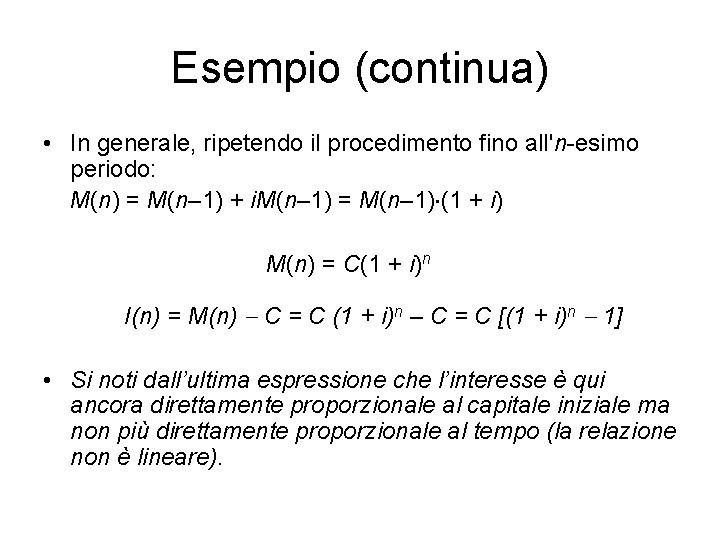

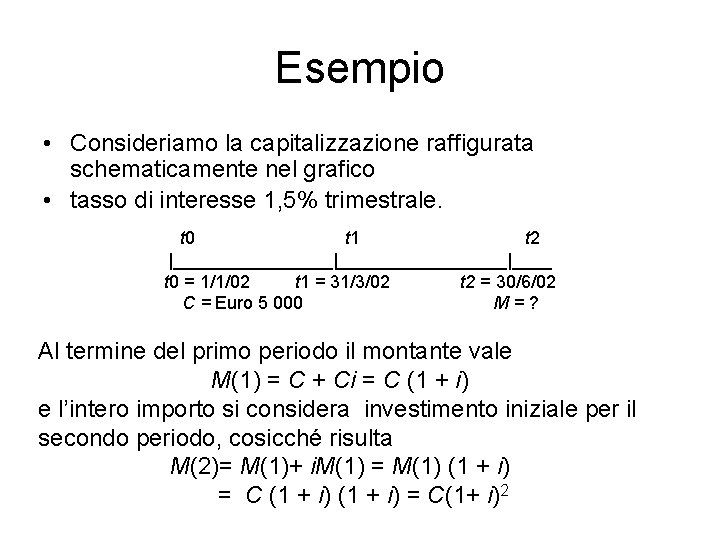

Esempio • Consideriamo la capitalizzazione raffigurata schematicamente nel grafico • tasso di interesse 1, 5% trimestrale. t 0 t 1 t 2 |_________________|____ t 0 = 1/1/02 t 1 = 31/3/02 t 2 = 30/6/02 C = Euro 5 000 M=? Al termine del primo periodo il montante vale M(1) = C + Ci = C (1 + i) e l’intero importo si considera investimento iniziale per il secondo periodo, cosicché risulta M(2)= M(1)+ i. M(1) = M(1) (1 + i) = C(1+ i)2

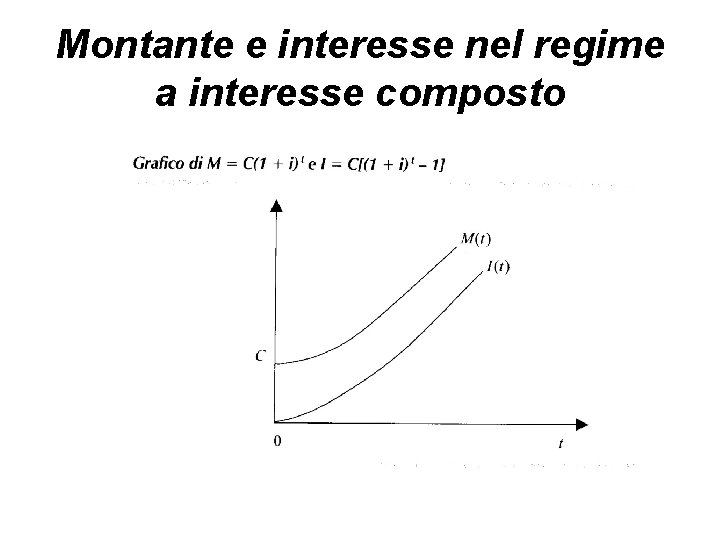

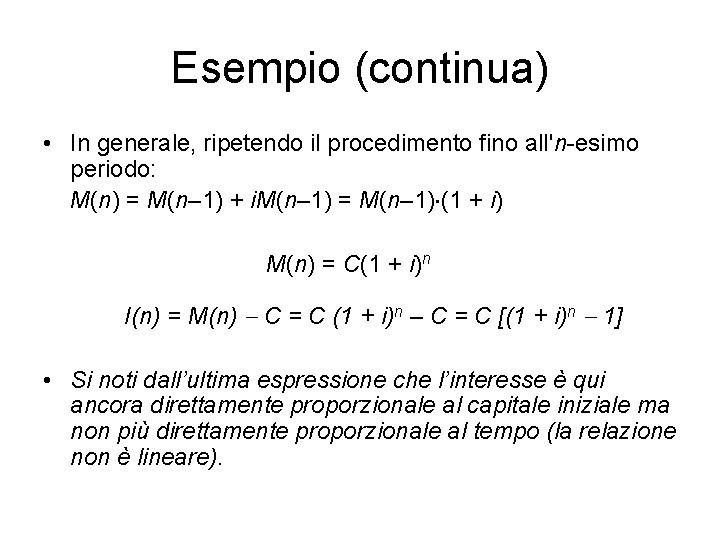

Esempio (continua) • In generale, ripetendo il procedimento fino all'n-esimo periodo: M(n) = M(n– 1) + i. M(n– 1) = M(n– 1) (1 + i) M(n) = C(1 + i)n I(n) = M(n) C = C (1 + i)n – C = C [(1 + i)n 1] • Si noti dall’ultima espressione che l’interesse è qui ancora direttamente proporzionale al capitale iniziale ma non più direttamente proporzionale al tempo (la relazione non è lineare).

Esempio 2 • t = sei mesi • C = Euro 5 000, 00 • tasso i = 1, 5 % trimestrale in regime di capitalizzazione a interesse composto si ottiene un interesse di: • I(2) = 5 000 [(1 + 0, 015)2 1] = 151, 12.

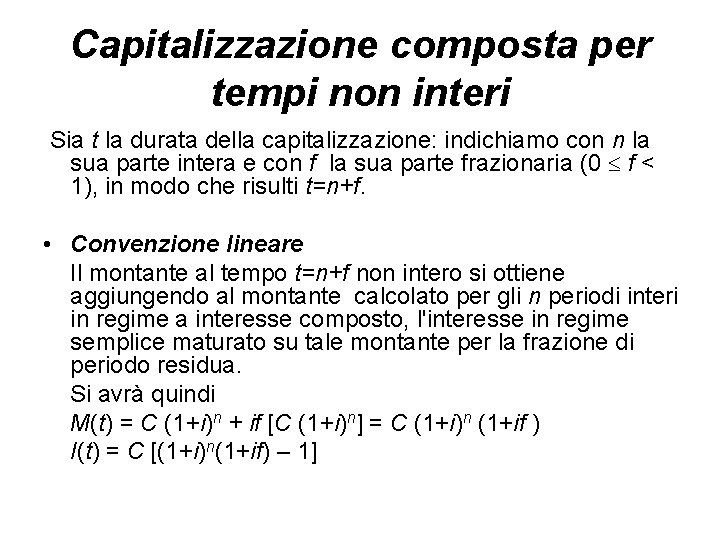

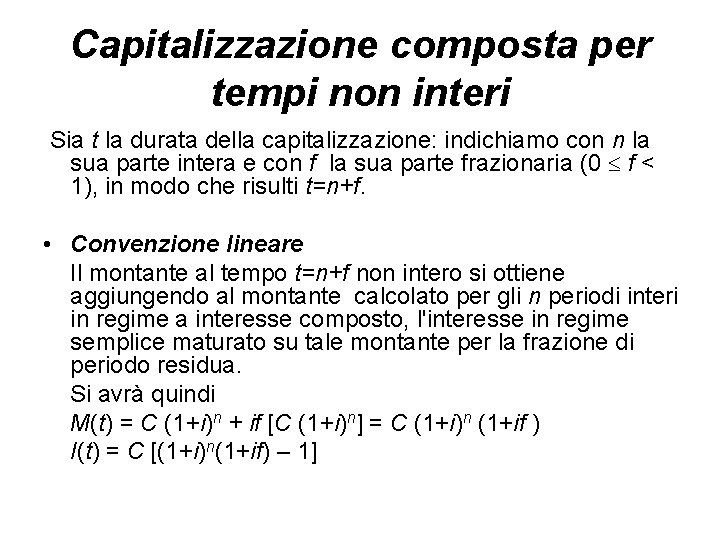

Capitalizzazione composta per tempi non interi Sia t la durata della capitalizzazione: indichiamo con n la sua parte intera e con f la sua parte frazionaria (0 f < 1), in modo che risulti t=n+f. • Convenzione lineare Il montante al tempo t=n+f non intero si ottiene aggiungendo al montante calcolato per gli n periodi interi in regime a interesse composto, l'interesse in regime semplice maturato su tale montante per la frazione di periodo residua. Si avrà quindi M(t) = C (1+i)n + if [C (1+i)n] = C (1+i)n (1+if ) I(t) = C [(1+i)n(1+if) – 1]

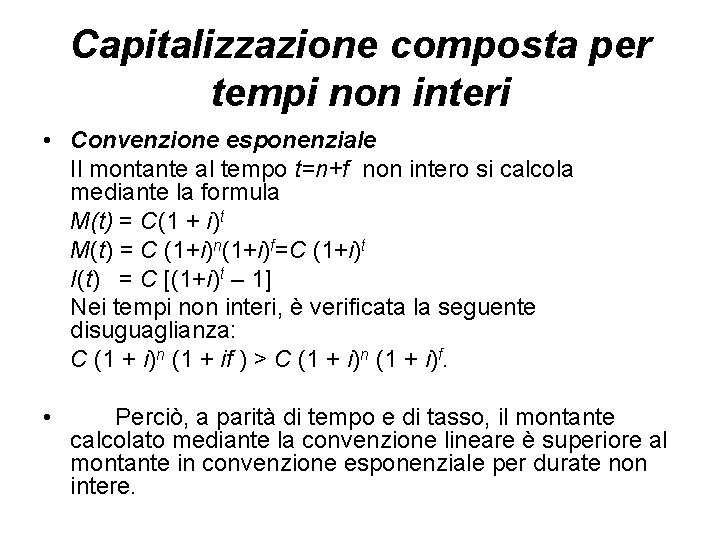

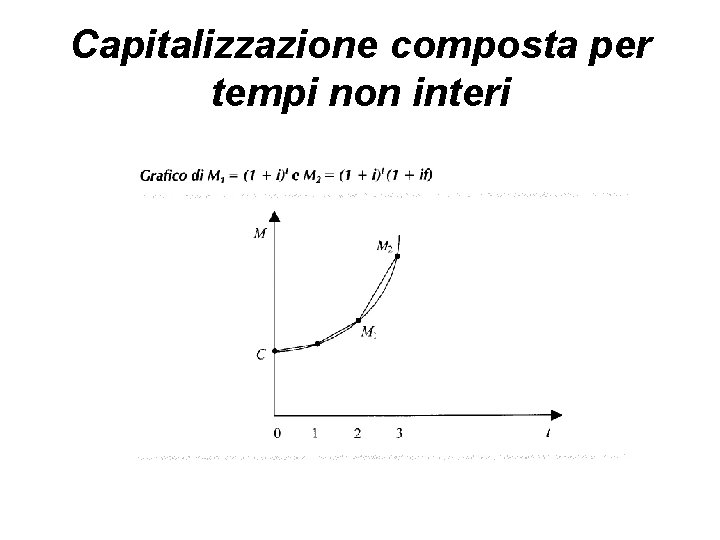

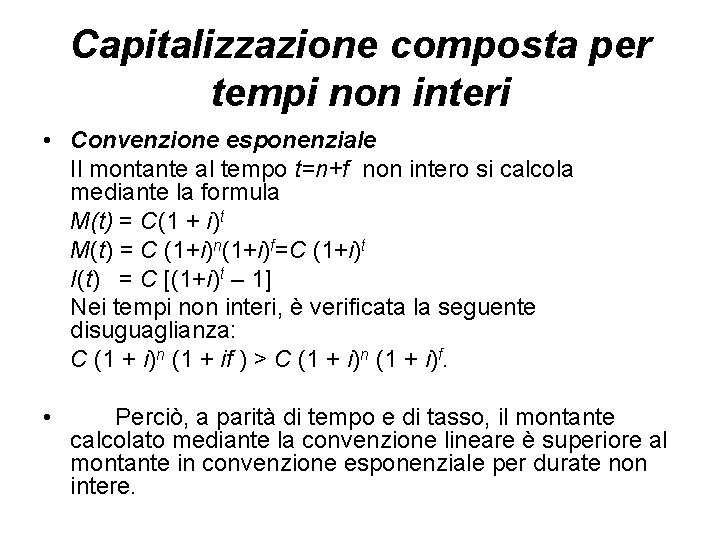

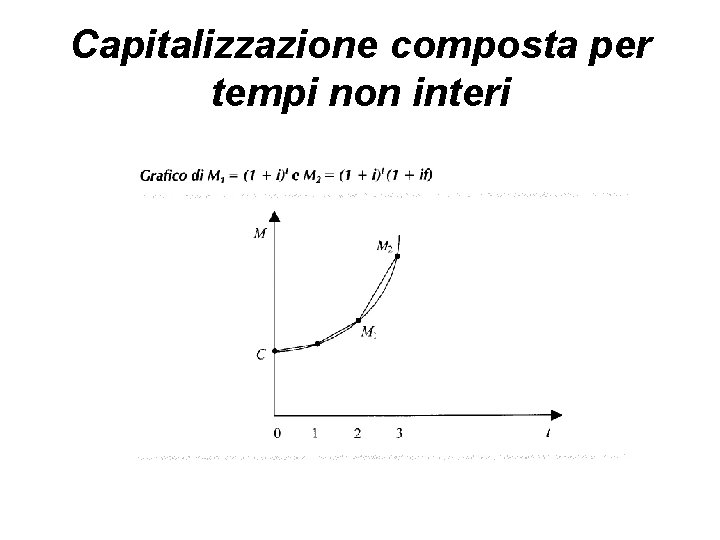

Capitalizzazione composta per tempi non interi • Convenzione esponenziale Il montante al tempo t=n+f non intero si calcola mediante la formula M(t) = C(1 + i)t M(t) = C (1+i)n(1+i)f=C (1+i)t I(t) = C [(1+i)t – 1] Nei tempi non interi, è verificata la seguente disuguaglianza: C (1 + i)n (1 + if ) > C (1 + i)n (1 + i)f. • Perciò, a parità di tempo e di tasso, il montante calcolato mediante la convenzione lineare è superiore al montante in convenzione esponenziale per durate non intere.

Capitalizzazione composta per tempi non interi

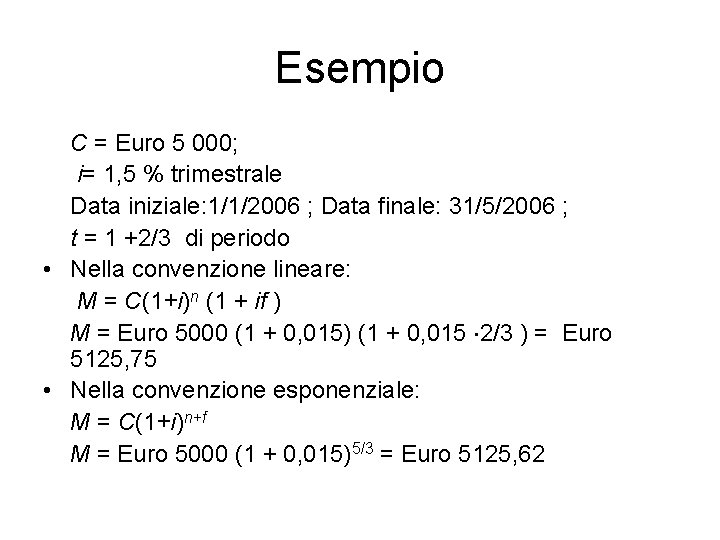

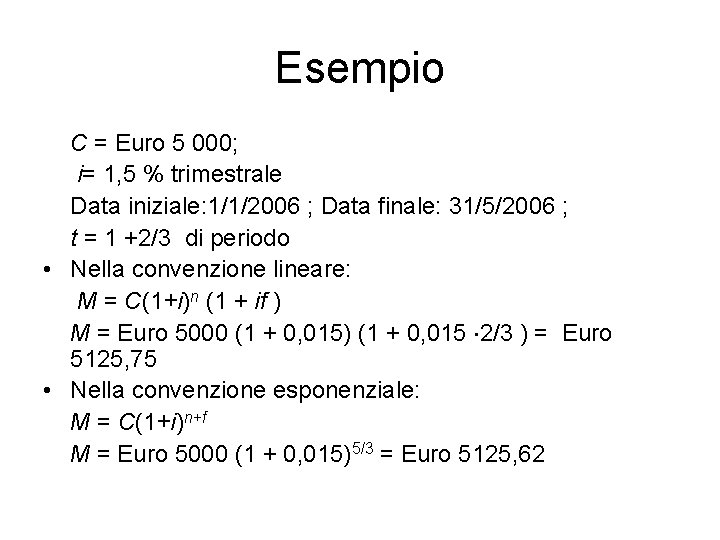

Esempio C = Euro 5 000; i= 1, 5 % trimestrale Data iniziale: 1/1/2006 ; Data finale: 31/5/2006 ; t = 1 +2/3 di periodo • Nella convenzione lineare: M = C(1+i)n (1 + if ) M = Euro 5000 (1 + 0, 015) (1 + 0, 015 2/3 ) = Euro 5125, 75 • Nella convenzione esponenziale: M = C(1+i)n+f M = Euro 5000 (1 + 0, 015)5/3 = Euro 5125, 62

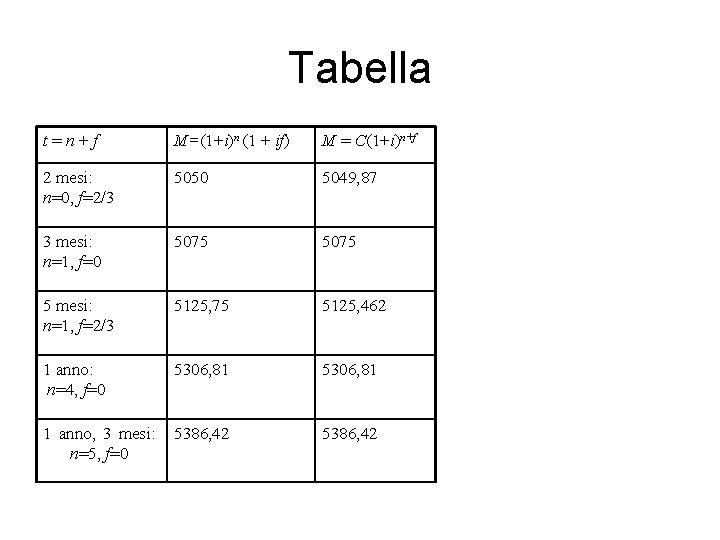

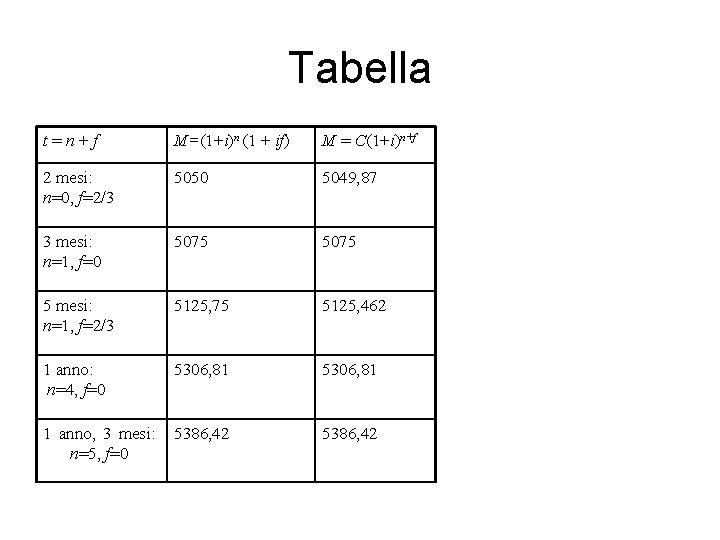

Tabella t=n+f M=(1+i)n (1 + if) M = C(1+i)n+f 2 mesi: n=0, f=2/3 5050 5049, 87 3 mesi: n=1, f=0 5075 5 mesi: n=1, f=2/3 5125, 75 5125, 462 1 anno: n=4, f=0 5306, 81 1 anno, 3 mesi: n=5, f=0 5386, 42

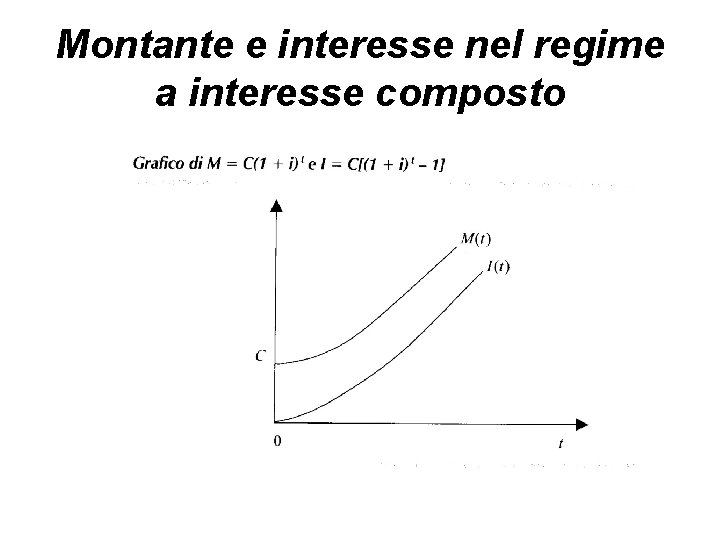

Montante e interesse nel regime a interesse composto

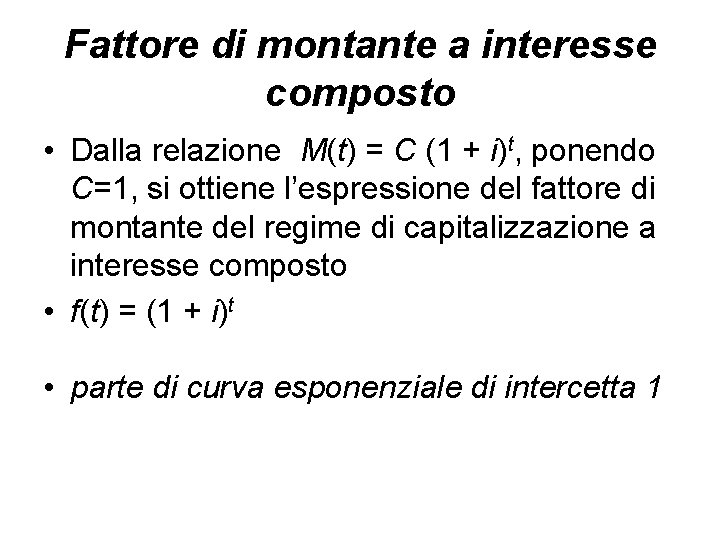

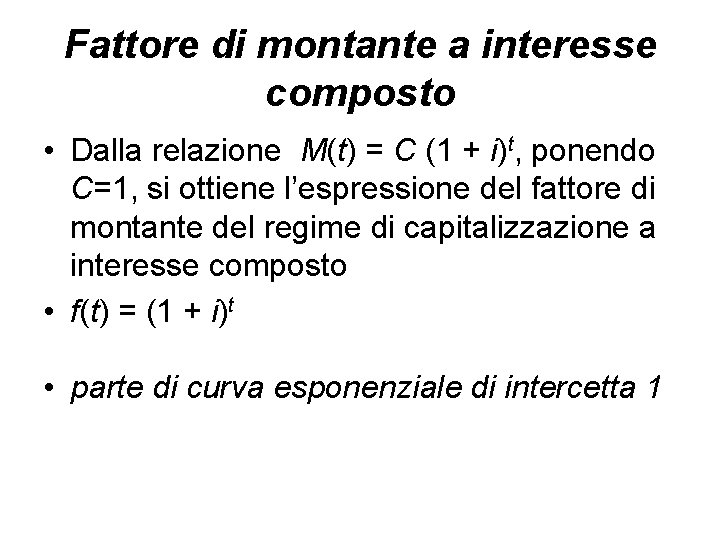

Fattore di montante a interesse composto • Dalla relazione M(t) = C (1 + i)t, ponendo C=1, si ottiene l’espressione del fattore di montante del regime di capitalizzazione a interesse composto • f(t) = (1 + i)t • parte di curva esponenziale di intercetta 1

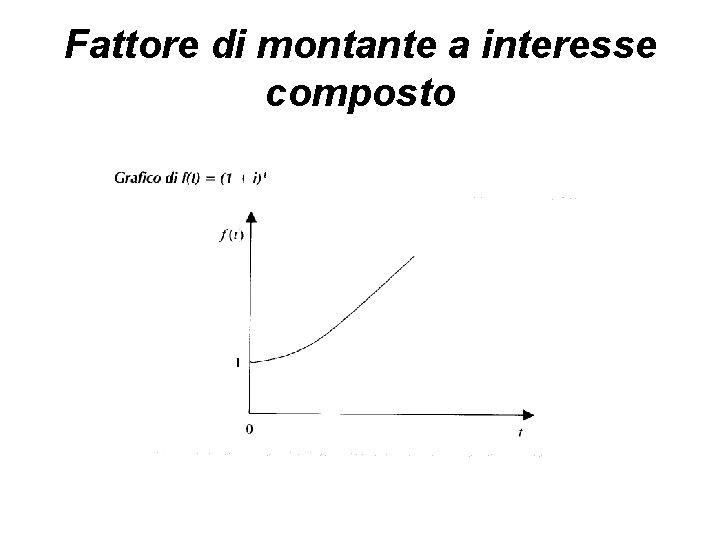

Fattore di montante a interesse composto

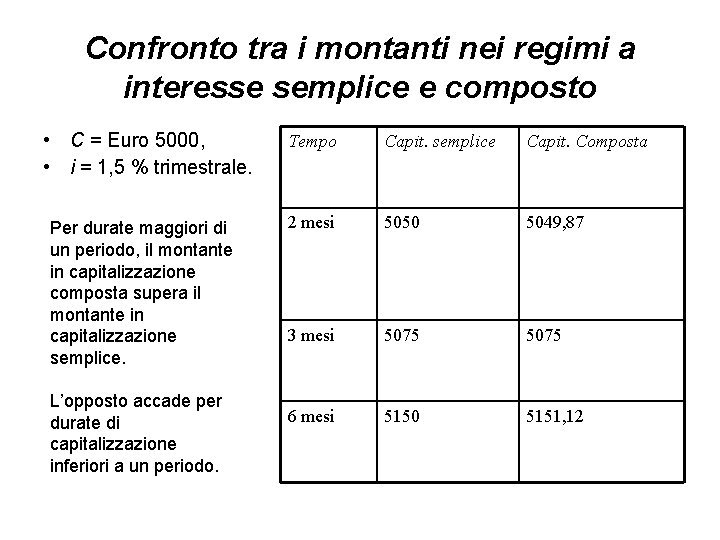

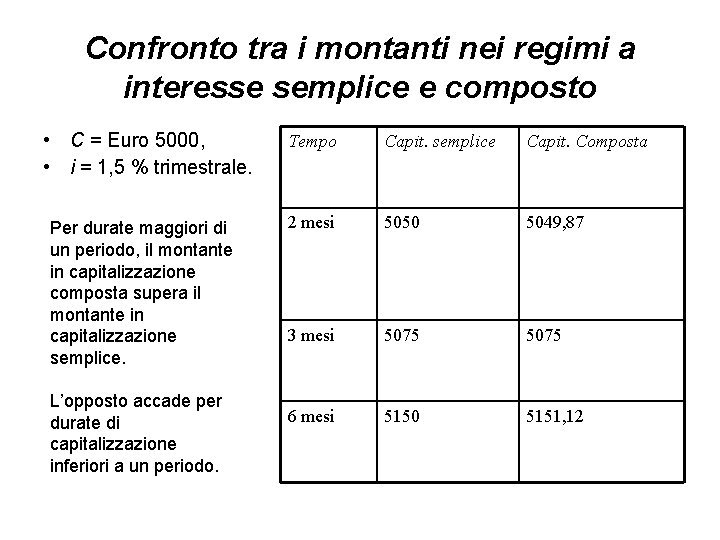

Confronto tra i montanti nei regimi a interesse semplice e composto • C = Euro 5000, • i = 1, 5 % trimestrale. Per durate maggiori di un periodo, il montante in capitalizzazione composta supera il montante in capitalizzazione semplice. L’opposto accade per durate di capitalizzazione inferiori a un periodo. Tempo Capit. semplice Capit. Composta 2 mesi 5050 5049, 87 3 mesi 5075 6 mesi 5150 5151, 12

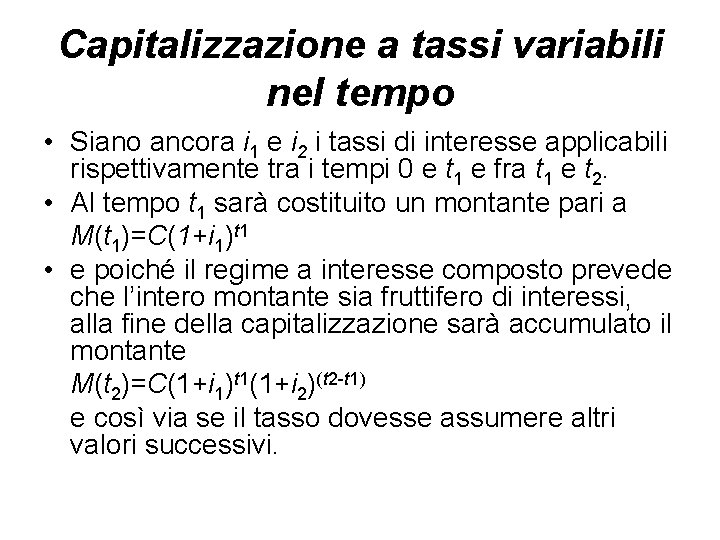

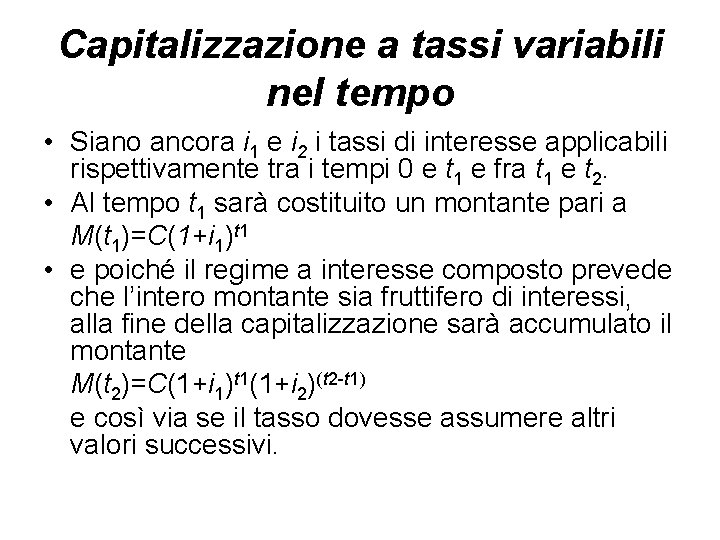

Capitalizzazione a tassi variabili nel tempo • Siano ancora i 1 e i 2 i tassi di interesse applicabili rispettivamente tra i tempi 0 e t 1 e fra t 1 e t 2. • Al tempo t 1 sarà costituito un montante pari a M(t 1)=C(1+i 1)t 1 • e poiché il regime a interesse composto prevede che l’intero montante sia fruttifero di interessi, alla fine della capitalizzazione sarà accumulato il montante M(t 2)=C(1+i 1)t 1(1+i 2)(t 2 -t 1) e così via se il tasso dovesse assumere altri valori successivi.

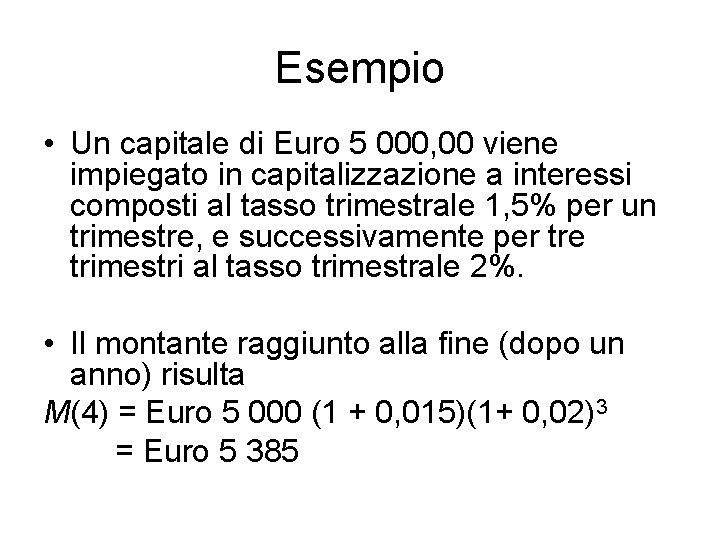

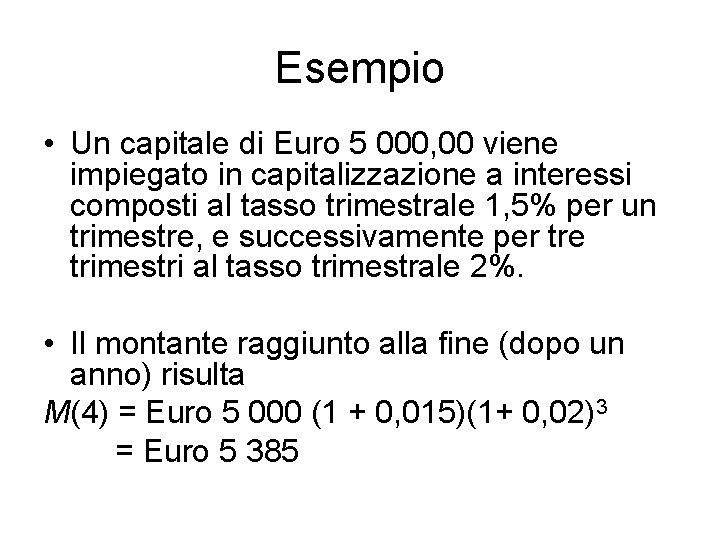

Esempio • Un capitale di Euro 5 000, 00 viene impiegato in capitalizzazione a interessi composti al tasso trimestrale 1, 5% per un trimestre, e successivamente per tre trimestri al tasso trimestrale 2%. • Il montante raggiunto alla fine (dopo un anno) risulta M(4) = Euro 5 000 (1 + 0, 015)(1+ 0, 02)3 = Euro 5 385

Regime a interesse composto con notazione esponenziale • Ponendo 1 + i = e , cioè =ln(1+i), • la relazione M(t) = C(1 + i)t si scrive La quantità =ln(1 + i) è detta intensità istantanea di interesse o forza di interesse

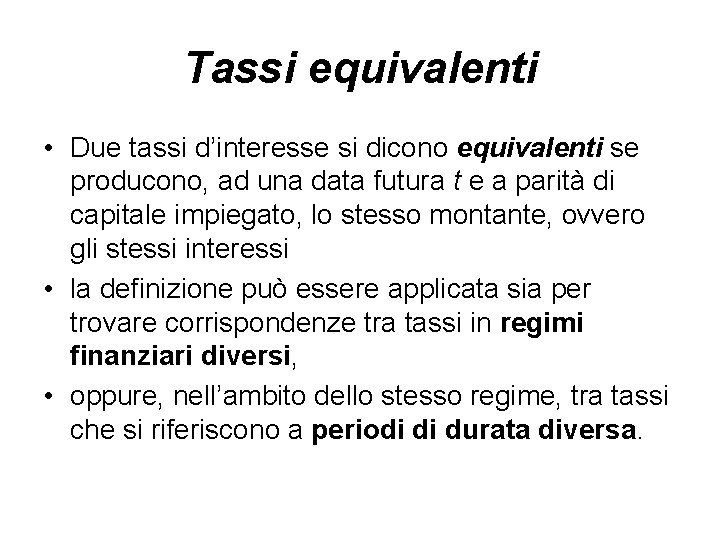

Tassi equivalenti • Due tassi d’interesse si dicono equivalenti se producono, ad una data futura t e a parità di capitale impiegato, lo stesso montante, ovvero gli stessi interessi • la definizione può essere applicata sia per trovare corrispondenze tra tassi in regimi finanziari diversi, • oppure, nell’ambito dello stesso regime, tra tassi che si riferiscono a periodi di durata diversa.

Relazione tra tassi equivalenti in regimi differenti • due tassi unitari i e y relativi rispettivamente al regime a interesse semplice e a quello composto: M(t) = C(1+it) = C(1+y)t

Relazione tra tassi equivalenti nel regime a interesse semplice Ipotizziamo che venga impiegato denaro per un trimestre (3 mesi). Si potrà avere, nella frazione di periodo e se i è il tasso di interesse annuale: I = C i t = C i 3/12 …e nel periodo intero e se i è il tasso di interesse trimestrale I=Cit=Ci …e in più periodi e se i è il tasso di interesse mensile I = C i t = C i 3.

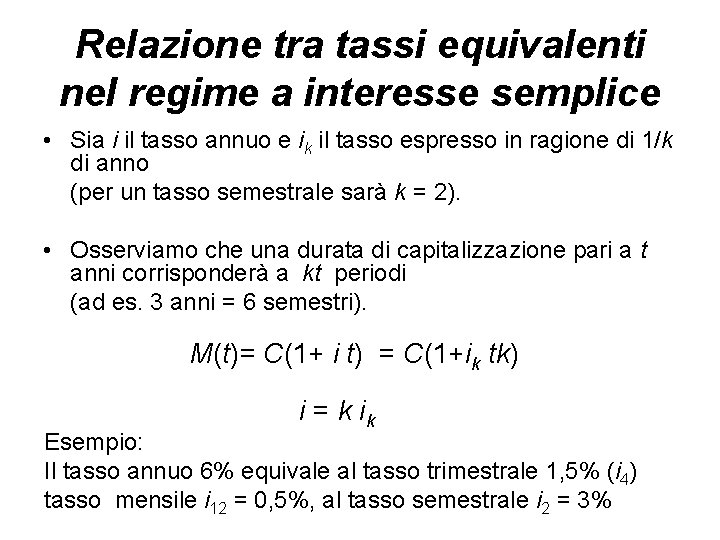

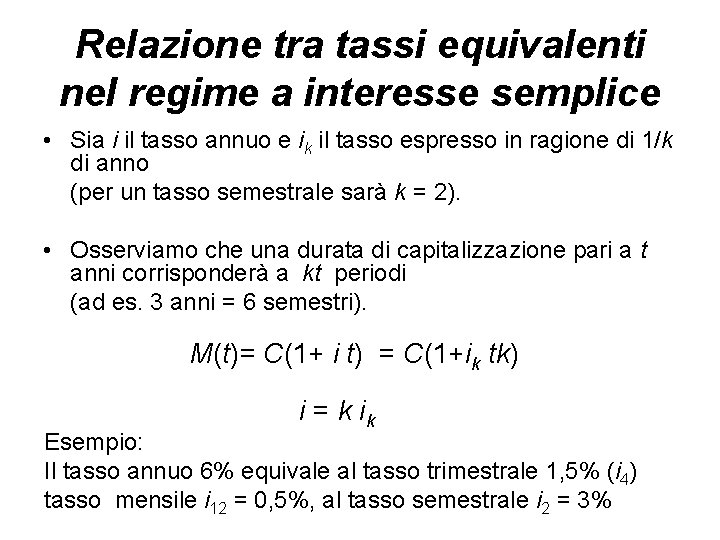

Relazione tra tassi equivalenti nel regime a interesse semplice • Sia i il tasso annuo e ik il tasso espresso in ragione di 1/k di anno (per un tasso semestrale sarà k = 2). • Osserviamo che una durata di capitalizzazione pari a t anni corrisponderà a kt periodi (ad es. 3 anni = 6 semestri). M(t)= C(1+ i t) = C(1+ik tk) i = k ik Esempio: Il tasso annuo 6% equivale al tasso trimestrale 1, 5% (i 4) tasso mensile i 12 = 0, 5%, al tasso semestrale i 2 = 3%

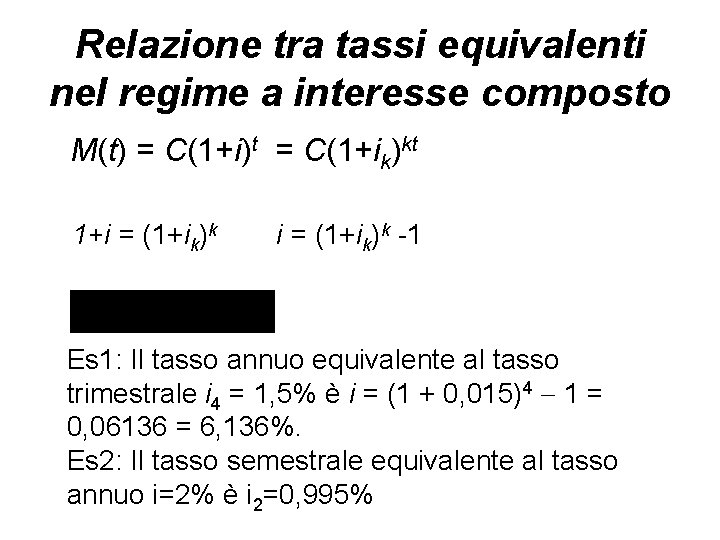

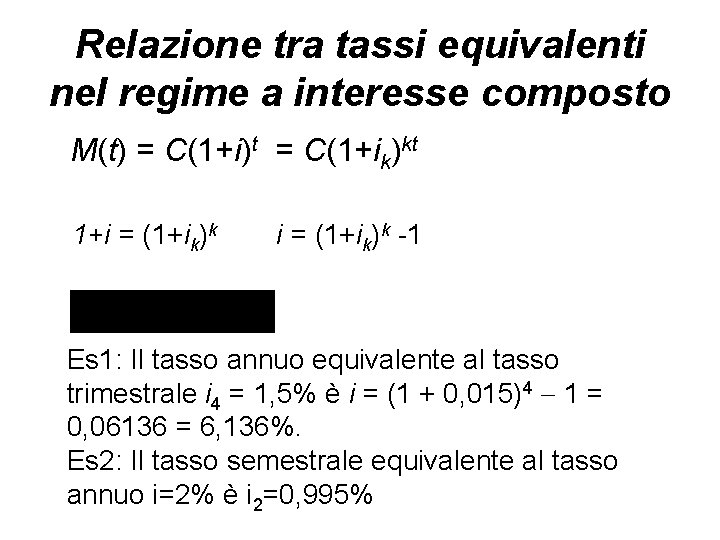

Relazione tra tassi equivalenti nel regime a interesse composto M(t) = C(1+i)t = C(1+ik)kt 1+i = (1+ik)k -1 Es 1: Il tasso annuo equivalente al tasso trimestrale i 4 = 1, 5% è i = (1 + 0, 015)4 1 = 0, 06136 = 6, 136%. Es 2: Il tasso semestrale equivalente al tasso annuo i=2% è i 2=0, 995%

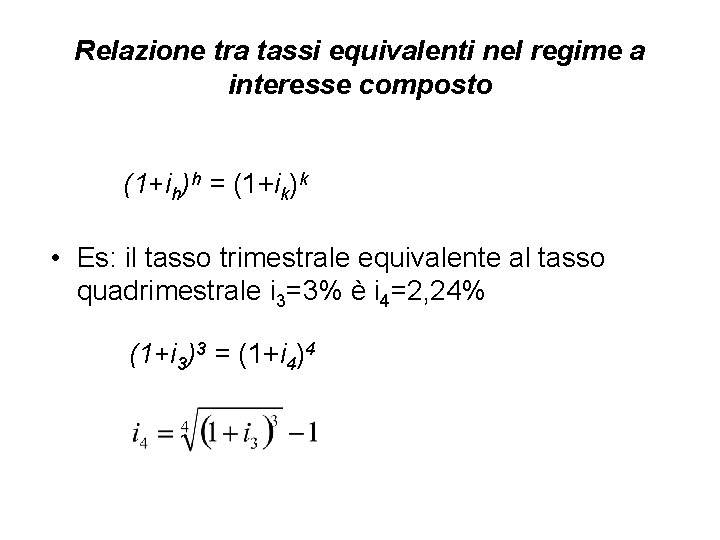

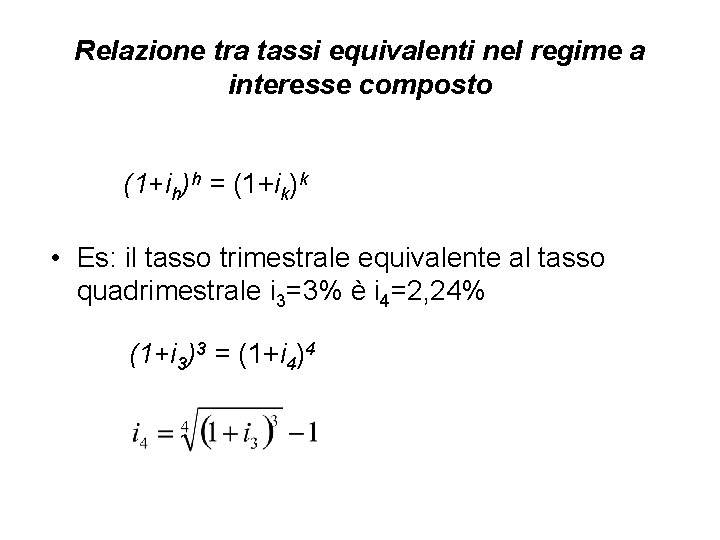

Relazione tra tassi equivalenti nel regime a interesse composto (1+ih)h = (1+ik)k • Es: il tasso trimestrale equivalente al tasso quadrimestrale i 3=3% è i 4=2, 24% (1+i 3)3 = (1+i 4)4

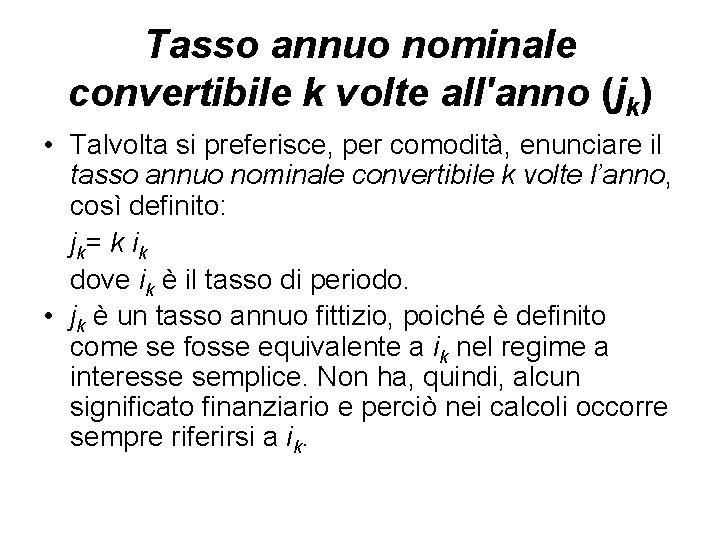

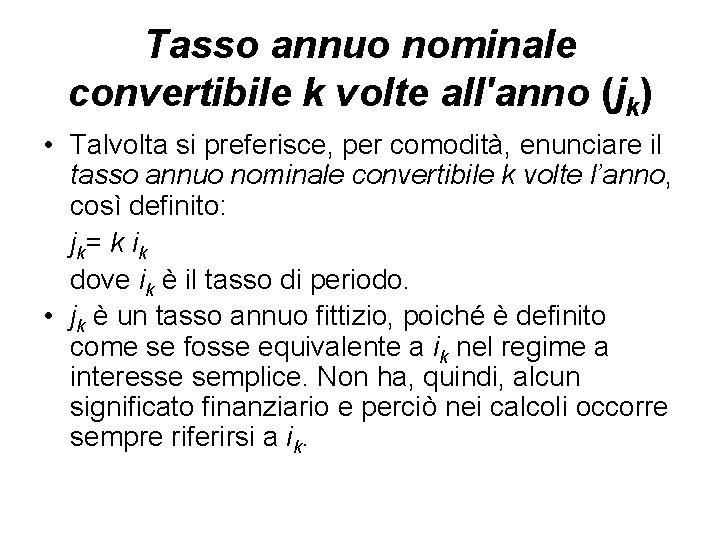

Tasso annuo nominale convertibile k volte all'anno (jk) • Talvolta si preferisce, per comodità, enunciare il tasso annuo nominale convertibile k volte l’anno, così definito: jk= k ik dove ik è il tasso di periodo. • jk è un tasso annuo fittizio, poiché è definito come se fosse equivalente a ik nel regime a interesse semplice. Non ha, quindi, alcun significato finanziario e perciò nei calcoli occorre sempre riferirsi a ik.

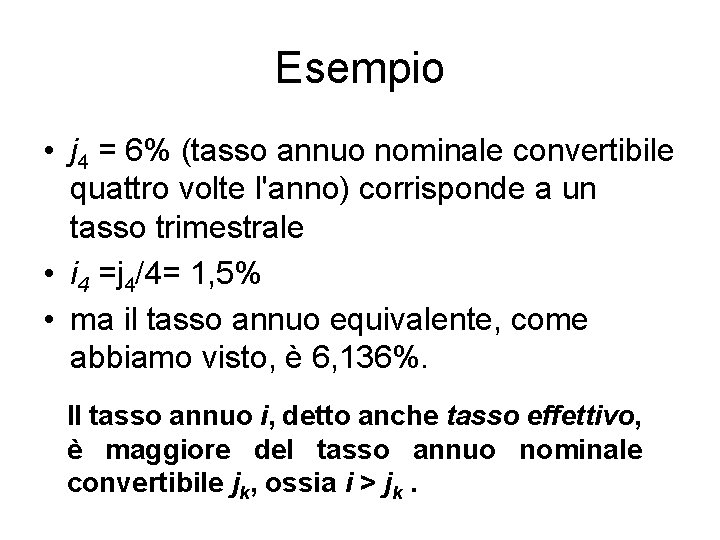

Esempio • j 4 = 6% (tasso annuo nominale convertibile quattro volte l'anno) corrisponde a un tasso trimestrale • i 4 =j 4/4= 1, 5% • ma il tasso annuo equivalente, come abbiamo visto, è 6, 136%. Il tasso annuo i, detto anche tasso effettivo, è maggiore del tasso annuo nominale convertibile jk, ossia i > jk.

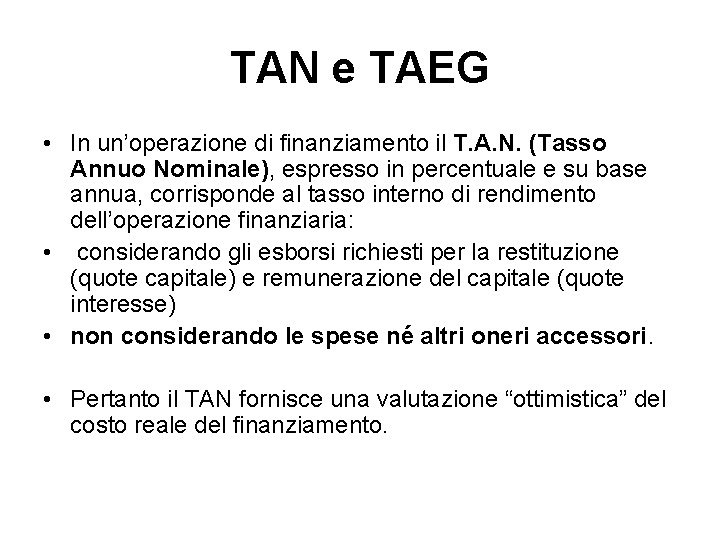

TAN e TAEG • In un’operazione di finanziamento il T. A. N. (Tasso Annuo Nominale), espresso in percentuale e su base annua, corrisponde al tasso interno di rendimento dell’operazione finanziaria: • considerando gli esborsi richiesti per la restituzione (quote capitale) e remunerazione del capitale (quote interesse) • non considerando le spese né altri oneri accessori. • Pertanto il TAN fornisce una valutazione “ottimistica” del costo reale del finanziamento.

TAN e TAEG • il TAEG (Tasso Annuo Effettivo Globale) prende invece in considerazione tutti gli oneri accessori (spese di istruttoria o spese di apertura pratica, commissioni) che il debitore deve corrispondere. • Il TAEG è il tasso annuo che rende la somma dei valori attuali di tutti gli importi erogati verso il cliente (al netto delle spese) uguale alla somma dei valori attuali di tutte le rate di rimborso, ossia corrisponde al reale T. I. R. dell’operazione finanziaria complessiva. • La normativa relativa consente di escludere (a determinate condizioni) dal calcolo del TAEG alcune spese, quelle assicurative e quelle di incasso della rata

Es: finanziamento a tasso zero • TAN nullo • TAEG positivo: il cliente deve corrispondere al finanziatore, alle scadenze e secondo le modalità concordate, il capitale iniziale e le spese accessorie • Pertanto l’apparente convenienza di tali operazioni può venire spesso a cessare

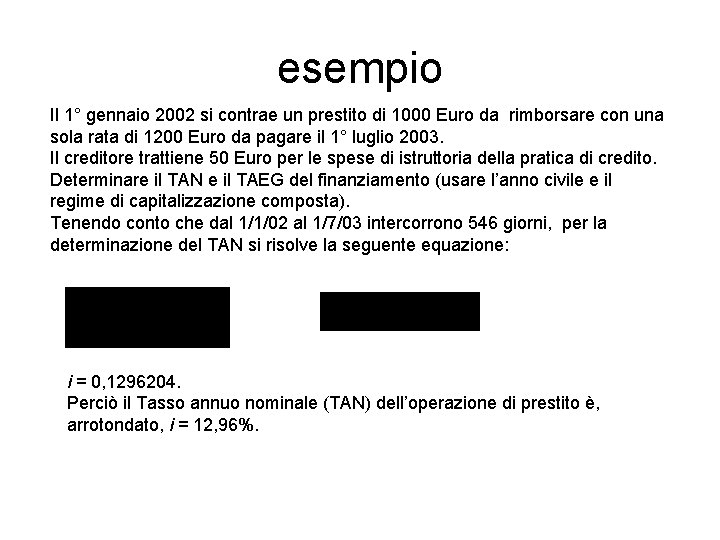

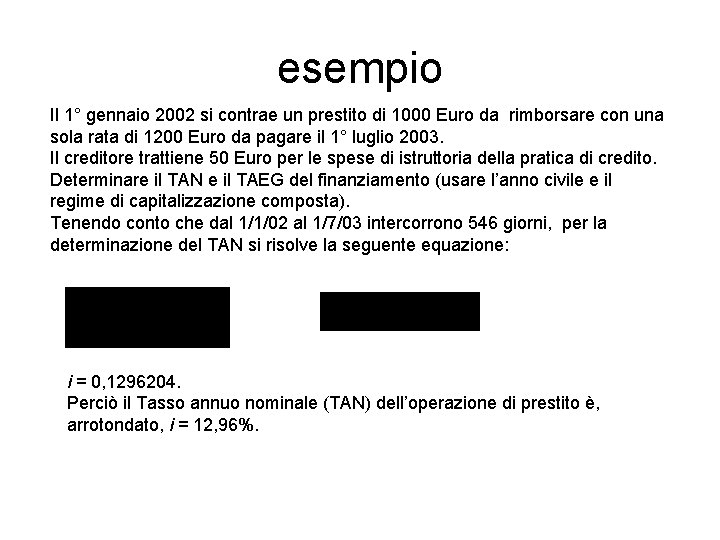

esempio Il 1° gennaio 2002 si contrae un prestito di 1000 Euro da rimborsare con una sola rata di 1200 Euro da pagare il 1° luglio 2003. Il creditore trattiene 50 Euro per le spese di istruttoria della pratica di credito. Determinare il TAN e il TAEG del finanziamento (usare l’anno civile e il regime di capitalizzazione composta). Tenendo conto che dal 1/1/02 al 1/7/03 intercorrono 546 giorni, per la determinazione del TAN si risolve la seguente equazione: i = 0, 1296204. Perciò il Tasso annuo nominale (TAN) dell’operazione di prestito è, arrotondato, i = 12, 96%.

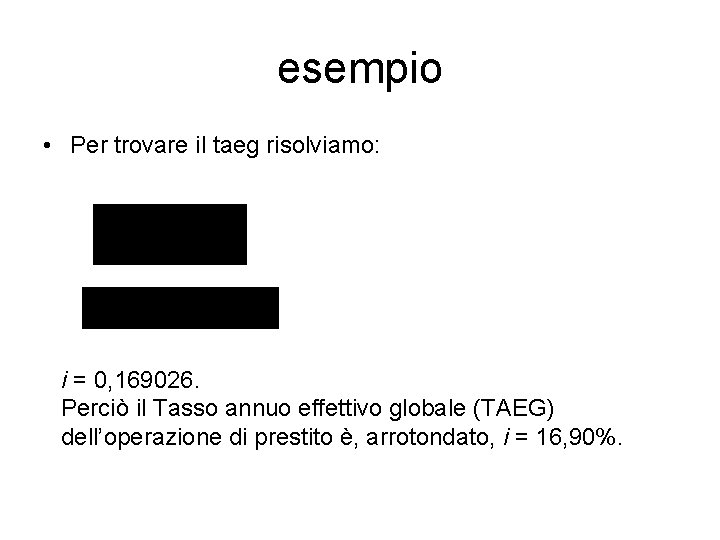

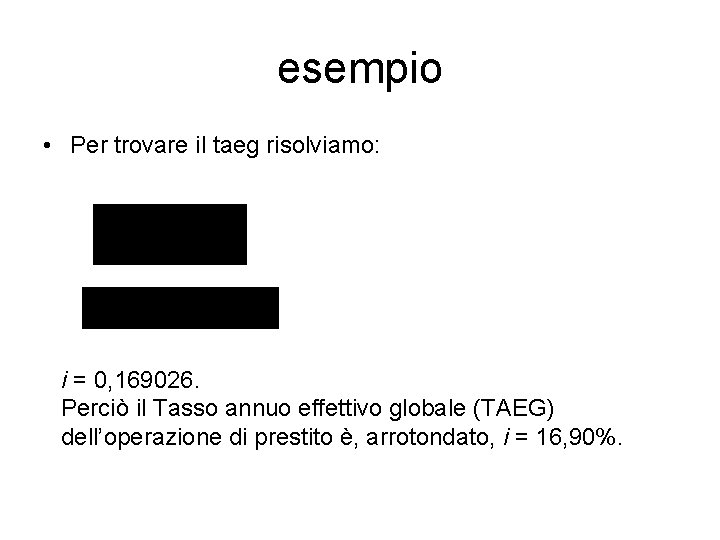

esempio • Per trovare il taeg risolviamo: i = 0, 169026. Perciò il Tasso annuo effettivo globale (TAEG) dell’operazione di prestito è, arrotondato, i = 16, 90%.

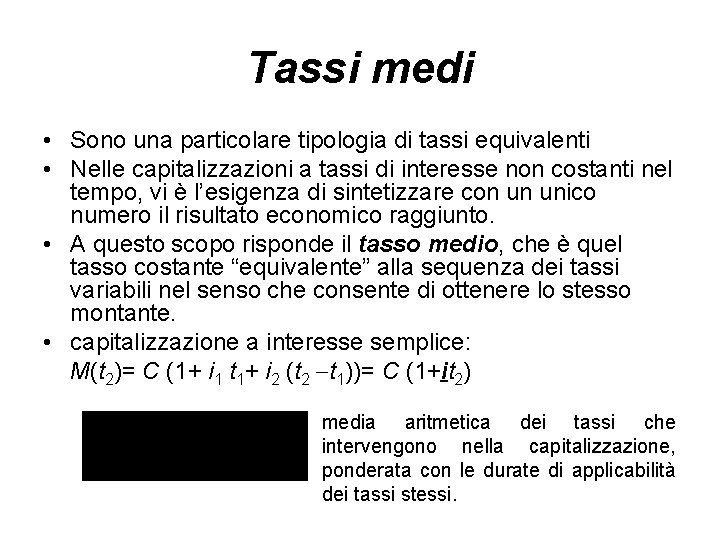

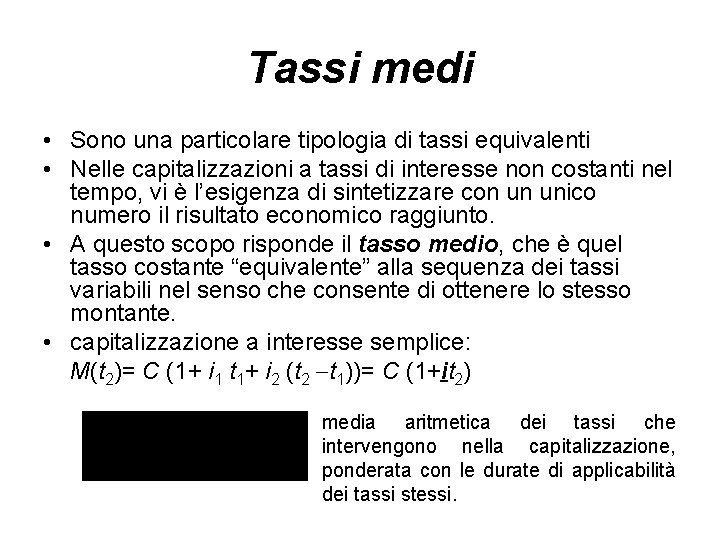

Tassi medi • Sono una particolare tipologia di tassi equivalenti • Nelle capitalizzazioni a tassi di interesse non costanti nel tempo, vi è l’esigenza di sintetizzare con un unico numero il risultato economico raggiunto. • A questo scopo risponde il tasso medio, che è quel tasso costante “equivalente” alla sequenza dei tassi variabili nel senso che consente di ottenere lo stesso montante. • capitalizzazione a interesse semplice: M(t 2)= C (1+ i 1 t 1+ i 2 (t 2 t 1))= C (1+it 2) media aritmetica dei tassi che intervengono nella capitalizzazione, ponderata con le durate di applicabilità dei tassi stessi.

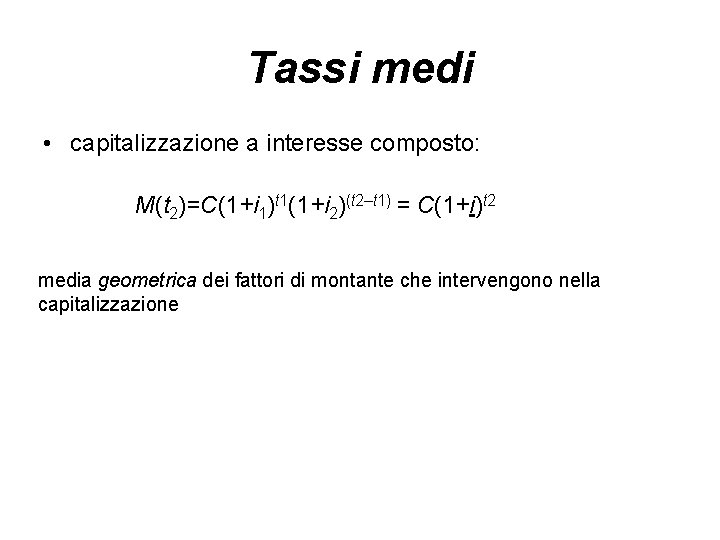

Tassi medi • capitalizzazione a interesse composto: M(t 2)=C(1+i 1)t 1(1+i 2)(t 2–t 1) = C(1+i)t 2 media geometrica dei fattori di montante che intervengono nella capitalizzazione

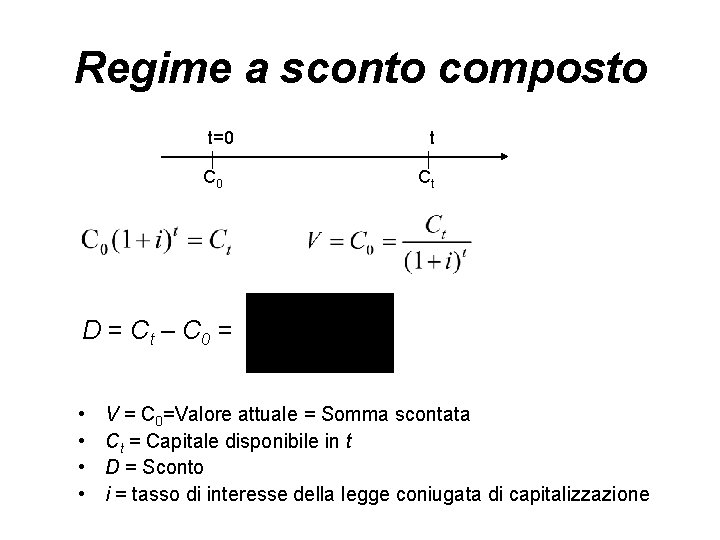

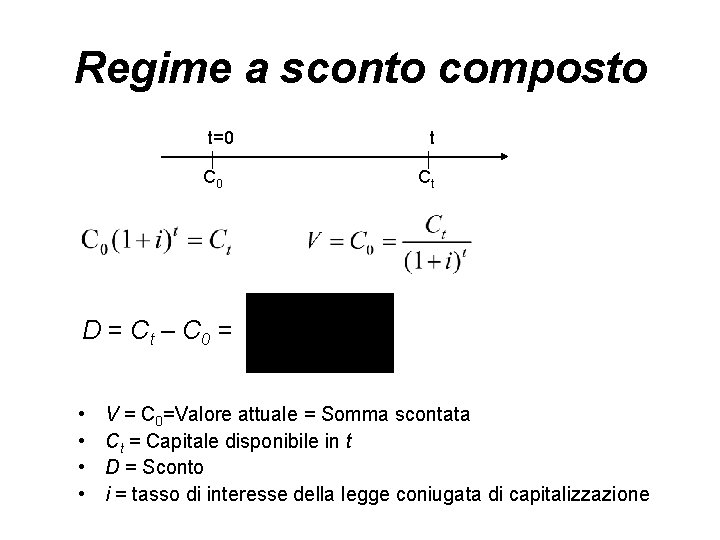

Regime a sconto composto t=0 C 0 t Ct D = Ct – C 0 = • • V = C 0=Valore attuale = Somma scontata Ct = Capitale disponibile in t D = Sconto i = tasso di interesse della legge coniugata di capitalizzazione

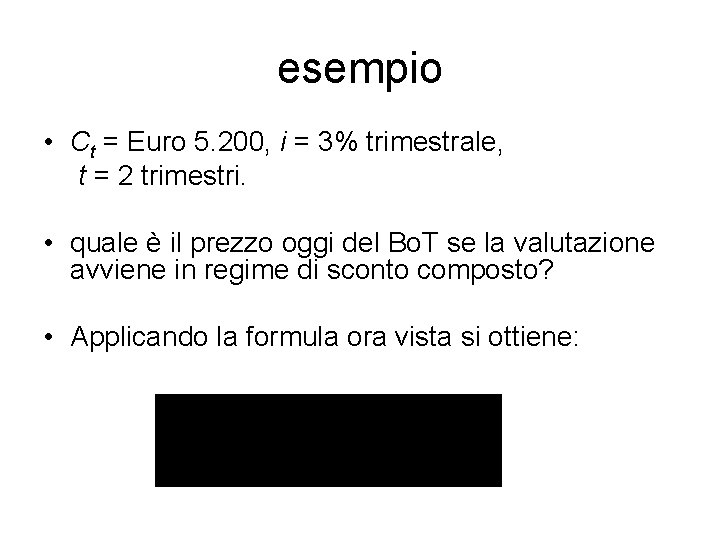

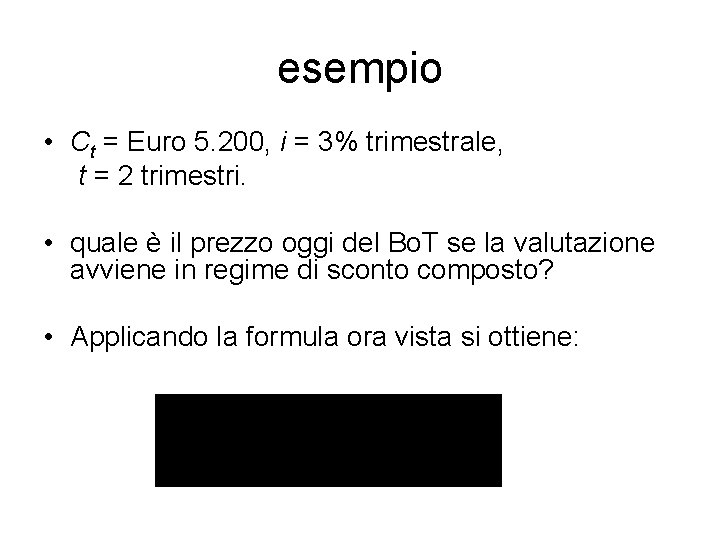

esempio • Ct = Euro 5. 200, i = 3% trimestrale, t = 2 trimestri. • quale è il prezzo oggi del Bo. T se la valutazione avviene in regime di sconto composto? • Applicando la formula ora vista si ottiene:

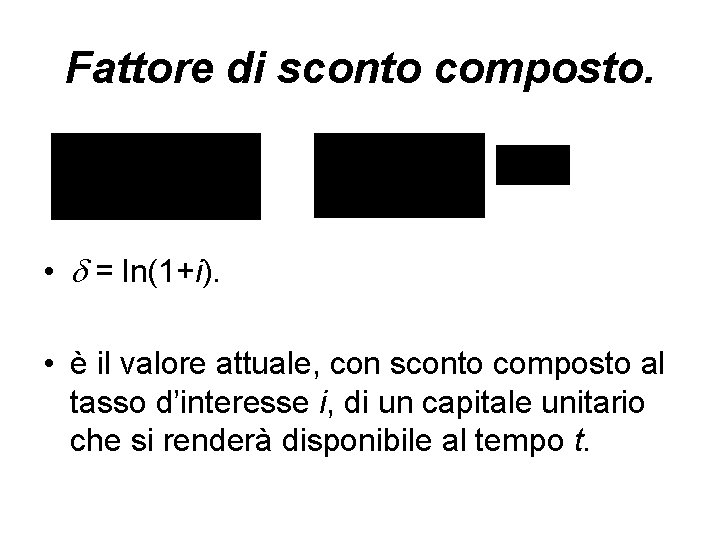

Fattore di sconto composto. • = ln(1+i). • è il valore attuale, con sconto composto al tasso d’interesse i, di un capitale unitario che si renderà disponibile al tempo t.

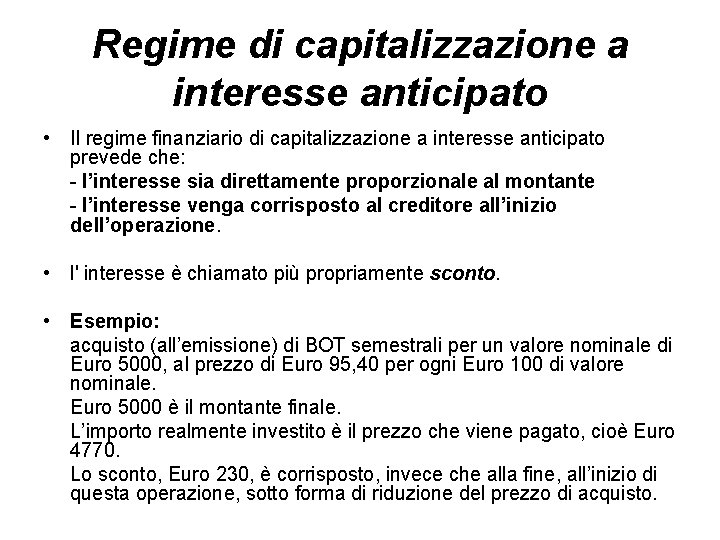

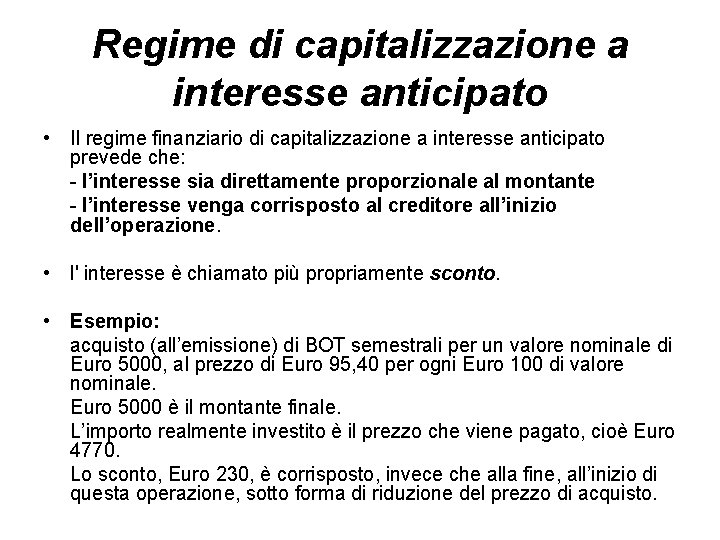

Regime di capitalizzazione a interesse anticipato • Il regime finanziario di capitalizzazione a interesse anticipato prevede che: - l’interesse sia direttamente proporzionale al montante - l’interesse venga corrisposto al creditore all’inizio dell’operazione. • l' interesse è chiamato più propriamente sconto. • Esempio: acquisto (all’emissione) di BOT semestrali per un valore nominale di Euro 5000, al prezzo di Euro 95, 40 per ogni Euro 100 di valore nominale. Euro 5000 è il montante finale. L’importo realmente investito è il prezzo che viene pagato, cioè Euro 4770. Lo sconto, Euro 230, è corrisposto, invece che alla fine, all’inizio di questa operazione, sotto forma di riduzione del prezzo di acquisto.

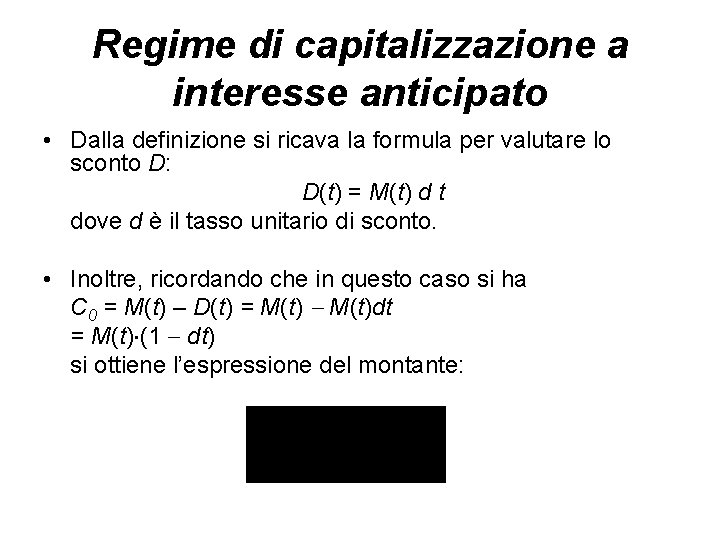

Regime di capitalizzazione a interesse anticipato • Dalla definizione si ricava la formula per valutare lo sconto D: D(t) = M(t) d t dove d è il tasso unitario di sconto. • Inoltre, ricordando che in questo caso si ha C 0 = M(t) – D(t) = M(t)dt = M(t) (1 dt) si ottiene l’espressione del montante:

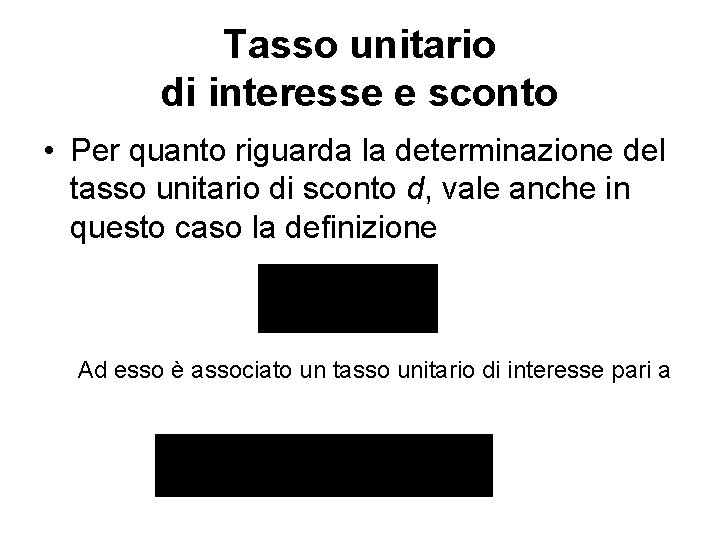

Tasso unitario di interesse e sconto • Per quanto riguarda la determinazione del tasso unitario di sconto d, vale anche in questo caso la definizione Ad esso è associato un tasso unitario di interesse pari a

Esempio • Nell’esempio illustrato in precedenza, sull’acquisto di BOT, il tasso di sconto risulta il 4, 6% semestrale: d = 230 / 5000 = 0, 046 • Per calcolare il tasso unitario d’interesse corrispondente si può applicare la nota relazione appena ricavata , da cui i=4, 8%, oppure esso può essere calcolato direttamente in base al capitale effettivamente investito nell’operazione, che è Euro 4770. Si ha quindi: i = 230 / 4770 = 0, 048

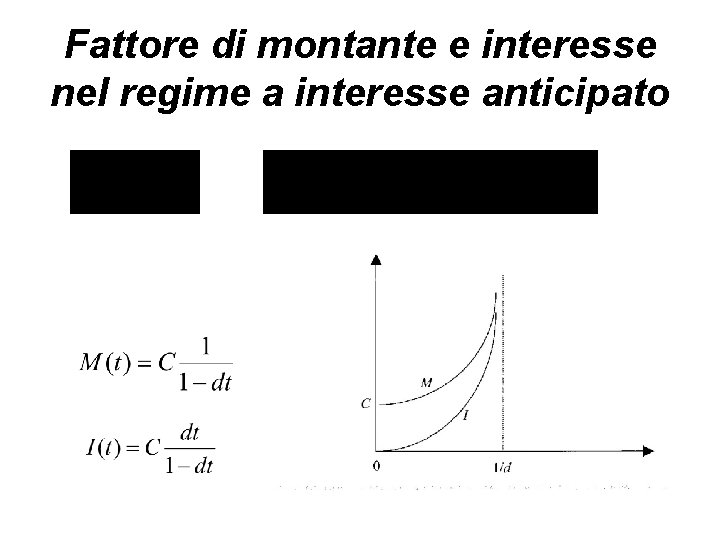

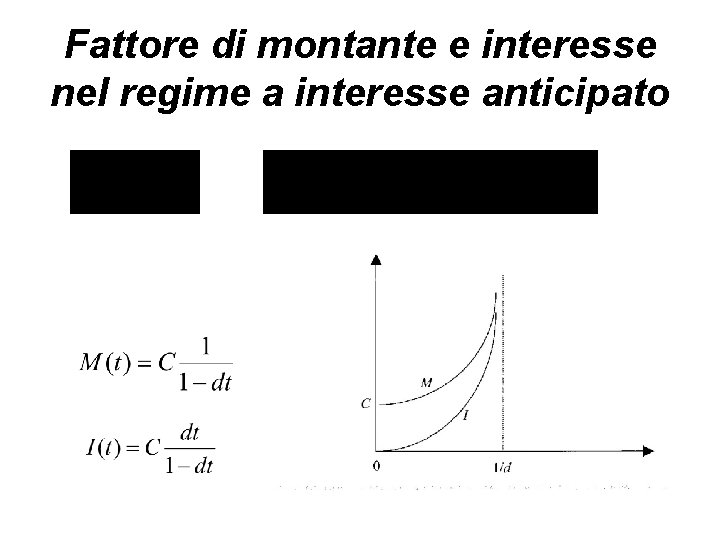

Fattore di montante e interesse nel regime a interesse anticipato

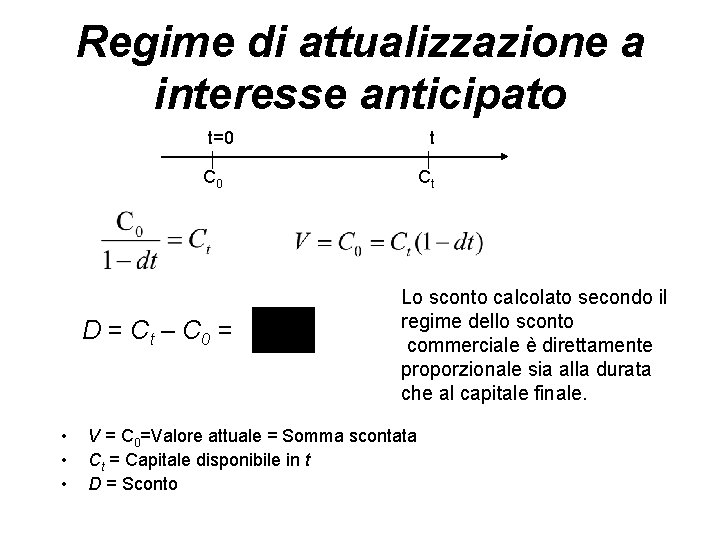

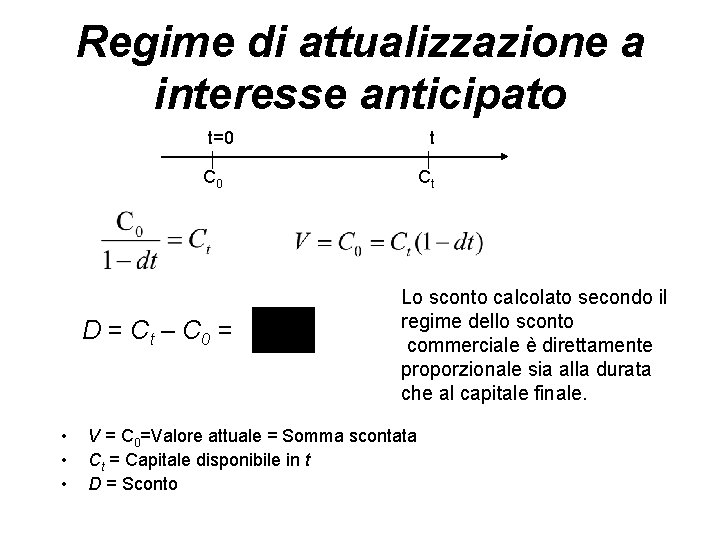

Regime di attualizzazione a interesse anticipato t=0 t C 0 D = Ct – C 0 = • • • Ct Lo sconto calcolato secondo il regime dello sconto commerciale è direttamente proporzionale sia alla durata che al capitale finale. V = C 0=Valore attuale = Somma scontata Ct = Capitale disponibile in t D = Sconto

Fattore di sconto commerciale • Essendo V = C (1 dt), quando C = 1 si ha: • g (t) = 1 dt. • g(t) è il valore attuale, con sconto commerciale al tasso di sconto d, di un capitale unitario che si renderà disponibile al tempo t.

esempio • Lo sconto di una cambiale avviene normalmente in regime di attualizzazione a sconto commerciale, e di solito si enuncia esplicitamente il tasso di sconto, e non quello di interesse corrispondente. • Pertanto, volendo trovare il valore attuale di una cambiale di Euro 5200 in scadenza tra 6 mesi, valutato al tasso di sconto d = 3% trimestrale, esso si calcola direttamente: V = Euro 5200 (1 0, 03 2) = Euro 4888.

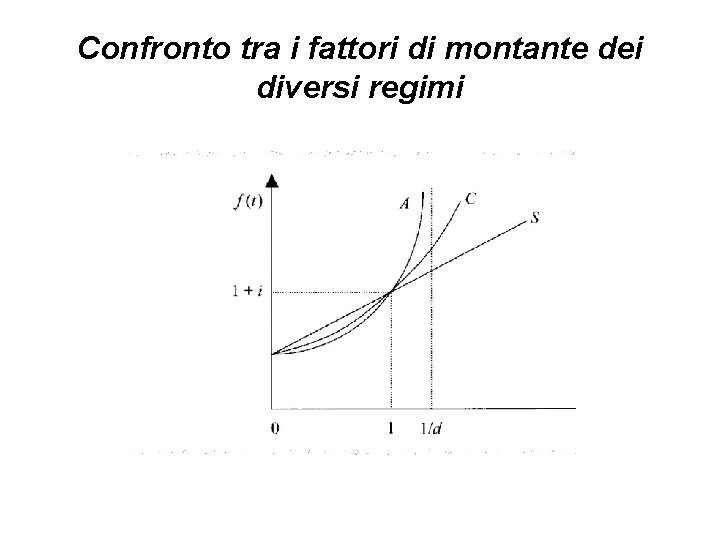

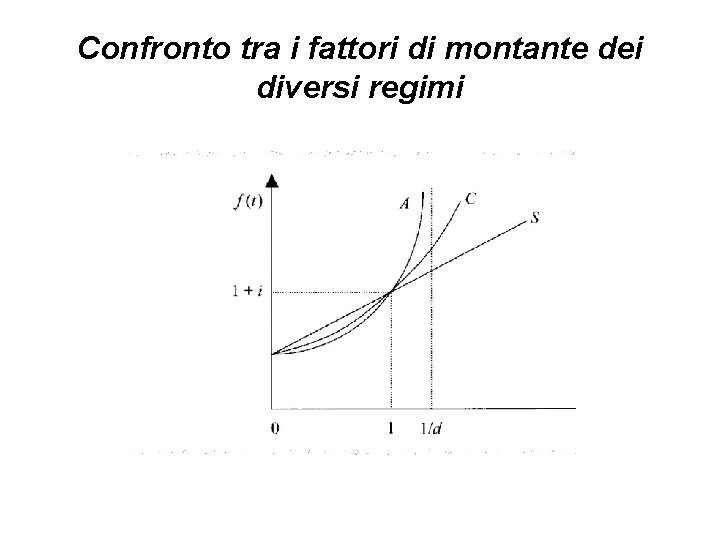

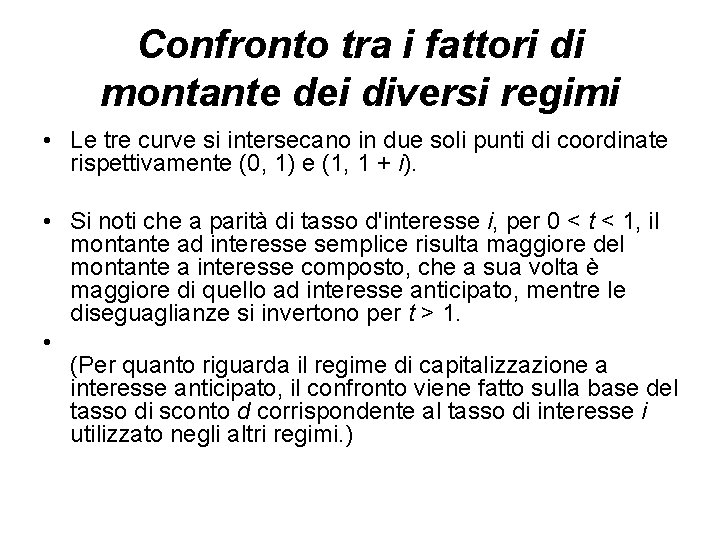

Confronto tra i fattori di montante dei diversi regimi

Confronto tra i fattori di montante dei diversi regimi • Le tre curve si intersecano in due soli punti di coordinate rispettivamente (0, 1) e (1, 1 + i). • Si noti che a parità di tasso d'interesse i, per 0 < t < 1, il montante ad interesse semplice risulta maggiore del montante a interesse composto, che a sua volta è maggiore di quello ad interesse anticipato, mentre le diseguaglianze si invertono per t > 1. • (Per quanto riguarda il regime di capitalizzazione a interesse anticipato, il confronto viene fatto sulla base del tasso di sconto d corrispondente al tasso di interesse i utilizzato negli altri regimi. )

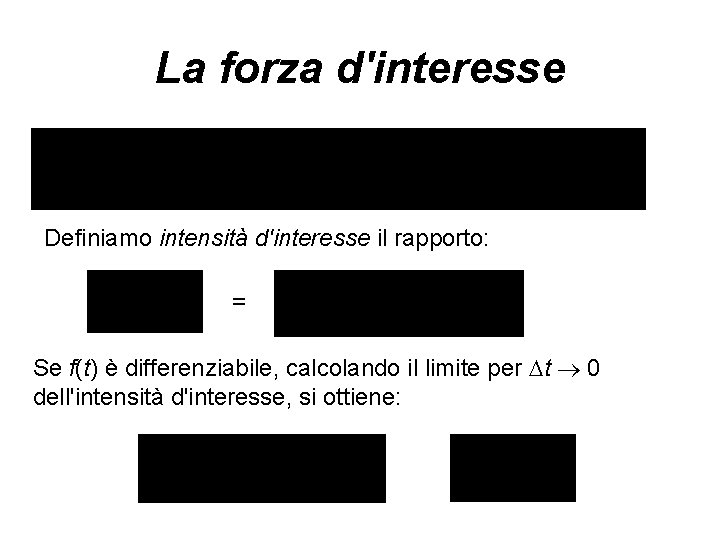

La forza d'interesse • I regimi finanziari posso anche essere descritti analizzando in che modo si manifesta l’accrescimento del montante nel tempo, ovvero il processo di formazione dell’interesse. • Si consideri infatti l'interesse I(t, t + t) prodotto dalla capitalizzazione nell'intervallo di tempo (t, t + t), cioè: I(t, t + t) = M(t + t) – M(t).

La forza d'interesse Definiamo intensità d'interesse il rapporto: = Se f(t) è differenziabile, calcolando il limite per t 0 dell'intensità d'interesse, si ottiene:

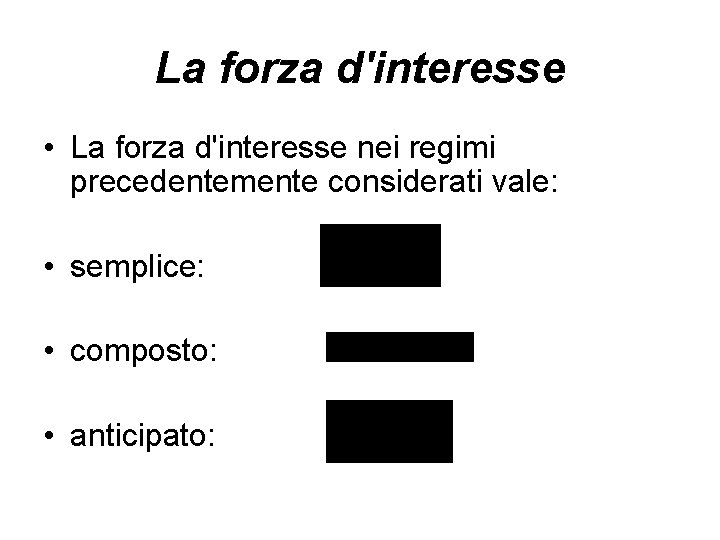

La forza d'interesse • La forza d'interesse nei regimi precedentemente considerati vale: • semplice: • composto: • anticipato:

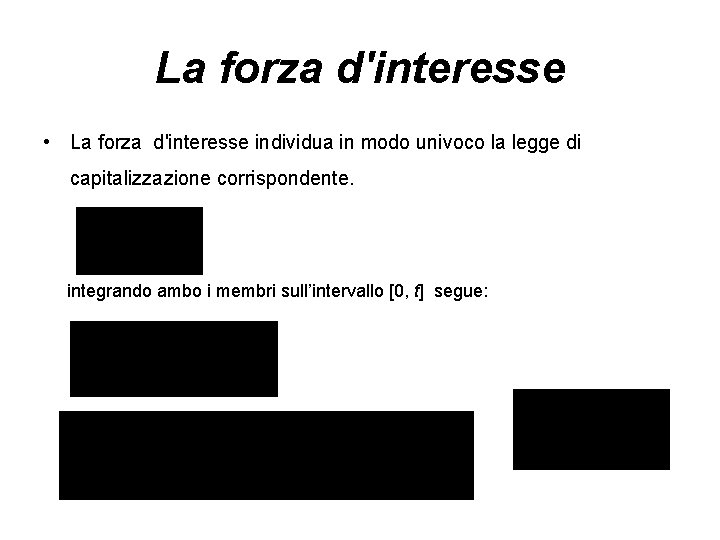

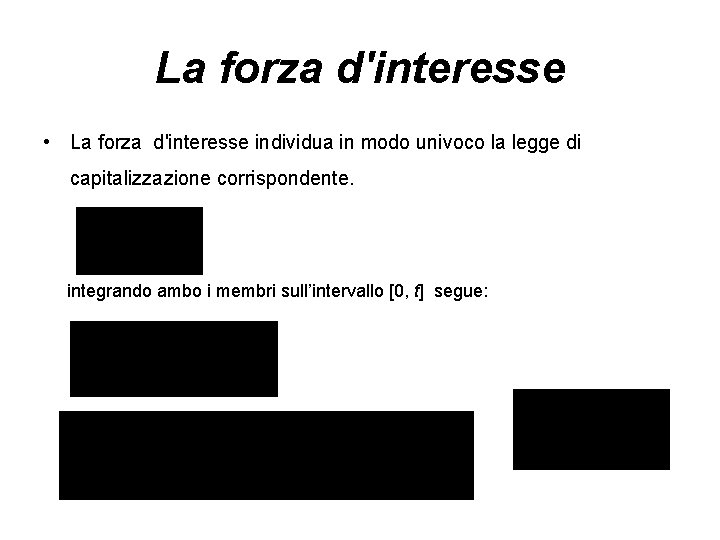

La forza d'interesse • La forza d'interesse individua in modo univoco la legge di capitalizzazione corrispondente. integrando ambo i membri sull’intervallo [0, t] segue:

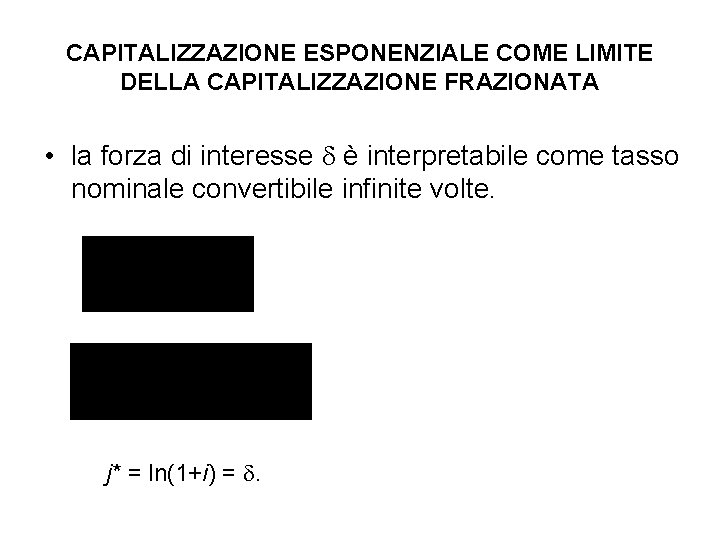

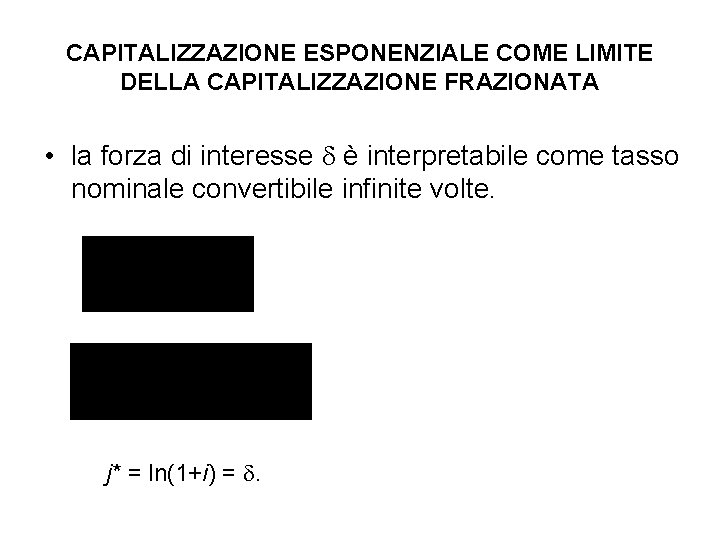

CAPITALIZZAZIONE ESPONENZIALE COME LIMITE DELLA CAPITALIZZAZIONE FRAZIONATA • la forza di interesse è interpretabile come tasso nominale convertibile infinite volte. j* = ln(1+i) = .

Scindibilità • Consideriamo ora la possibilità di interrompere anticipatamente l’operazione di investimento e immediatamente riprenderla, e valutiamo gli effetti finanziari di questa strategia, confrontandone il montante finale con quello che si potrebbe conseguire procedendo senza interruzioni • Le alternative sono schematizzabili ad esempio nel modo seguente, considerando come al solito il tasso trimestrale 1, 5%:

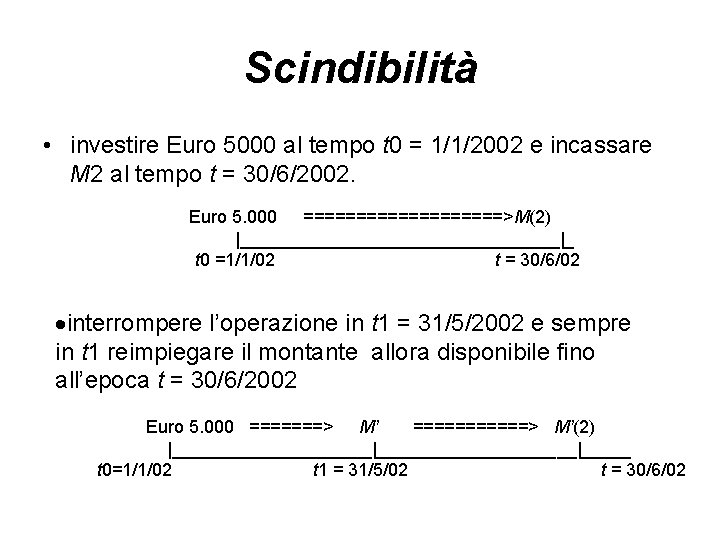

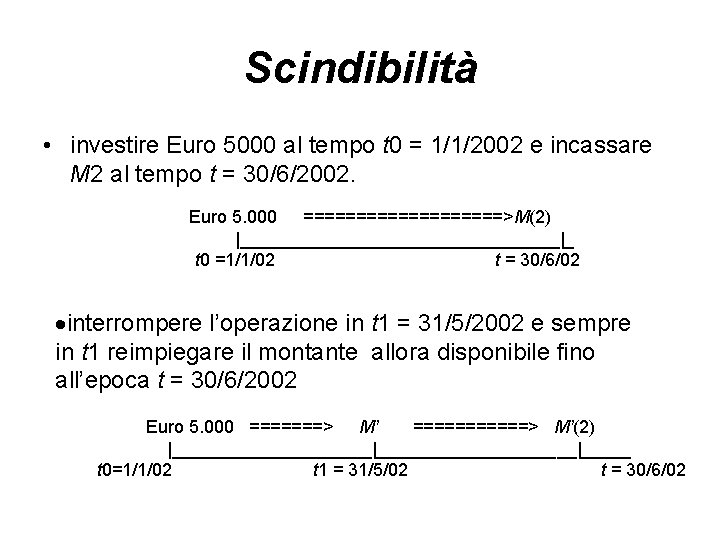

Scindibilità • investire Euro 5000 al tempo t 0 = 1/1/2002 e incassare M 2 al tempo t = 30/6/2002. Euro 5. 000 ==========>M(2) |________________|_ t 0 =1/1/02 t = 30/6/02 interrompere l’operazione in t 1 = 31/5/2002 e sempre in t 1 reimpiegare il montante allora disponibile fino all’epoca t = 30/6/2002 Euro 5. 000 =======> M’(2) |____________________|_____ t 0=1/1/02 t 1 = 31/5/02 t = 30/6/02

Scindibilità • Una legge si dice scindibile se il montante di un capitale C, impiegato fino a t ad un tasso assegnato i, non varia se l’impiego viene interrotto in t 1, con 0< t 1< t e il montante ottenuto in t 1 viene immediatamente reimpiegato alle stesse condizioni per il tempo rimanente t – t 1. • Matematicamente, una legge di capitalizzazione è scindibile se il corrispondente fattore di montante f(t) soddisfa la seguente relazione: f(t) = f(t 1) f(t – t 1) con 0< t 1< t

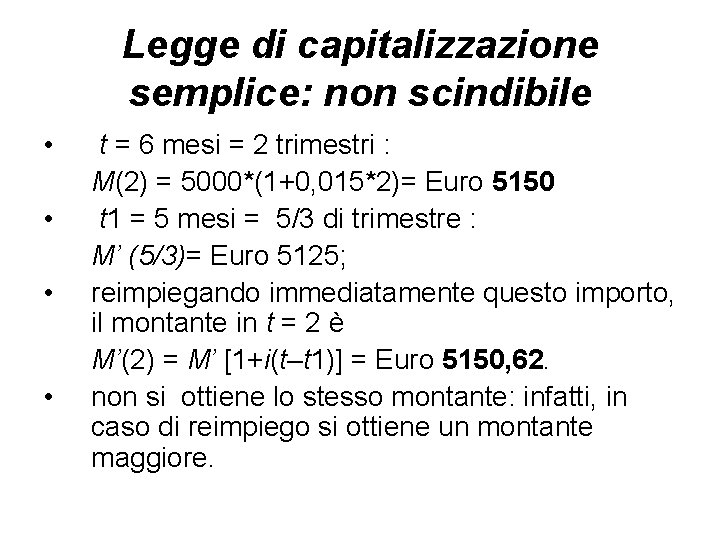

Legge di capitalizzazione semplice: non scindibile • • t = 6 mesi = 2 trimestri : M(2) = 5000*(1+0, 015*2)= Euro 5150 t 1 = 5 mesi = 5/3 di trimestre : M’ (5/3)= Euro 5125; reimpiegando immediatamente questo importo, il montante in t = 2 è M’(2) = M’ [1+i(t–t 1)] = Euro 5150, 62. non si ottiene lo stesso montante: infatti, in caso di reimpiego si ottiene un montante maggiore.

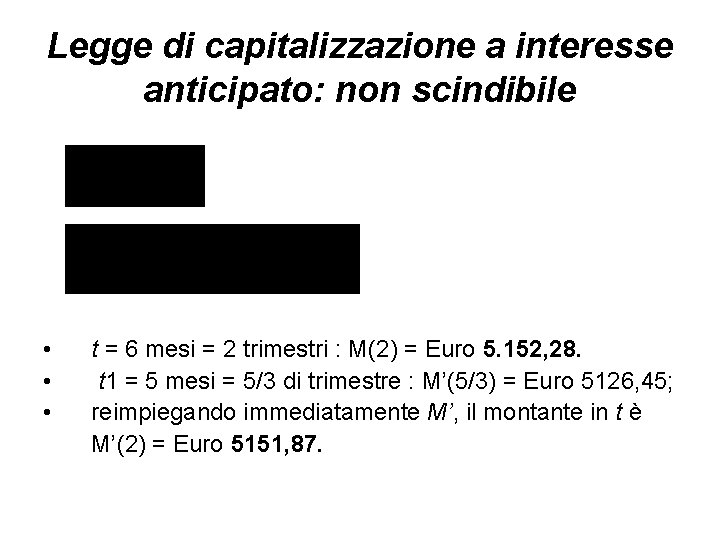

Legge di capitalizzazione a interesse anticipato: non scindibile • • • t = 6 mesi = 2 trimestri : M(2) = Euro 5. 152, 28. t 1 = 5 mesi = 5/3 di trimestre : M’(5/3) = Euro 5126, 45; reimpiegando immediatamente M’, il montante in t è M’(2) = Euro 5151, 87.

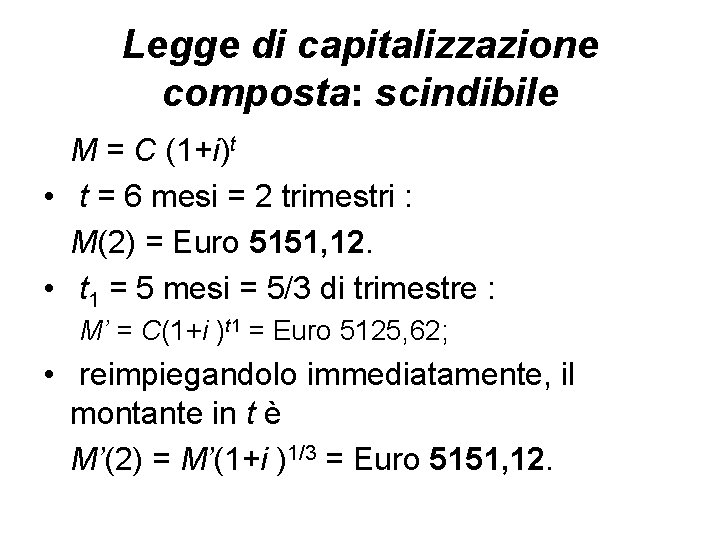

Legge di capitalizzazione composta: scindibile M = C (1+i)t • t = 6 mesi = 2 trimestri : M(2) = Euro 5151, 12. • t 1 = 5 mesi = 5/3 di trimestre : M’ = C(1+i )t 1 = Euro 5125, 62; • reimpiegandolo immediatamente, il montante in t è M’(2) = M’(1+i )1/3 = Euro 5151, 12.

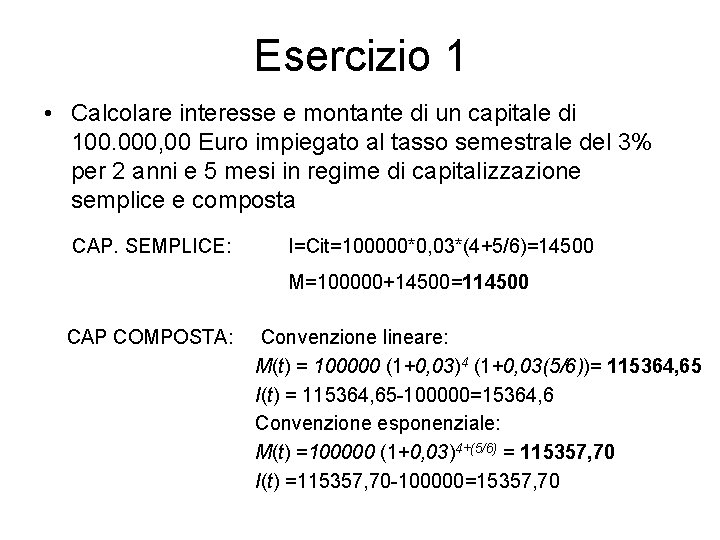

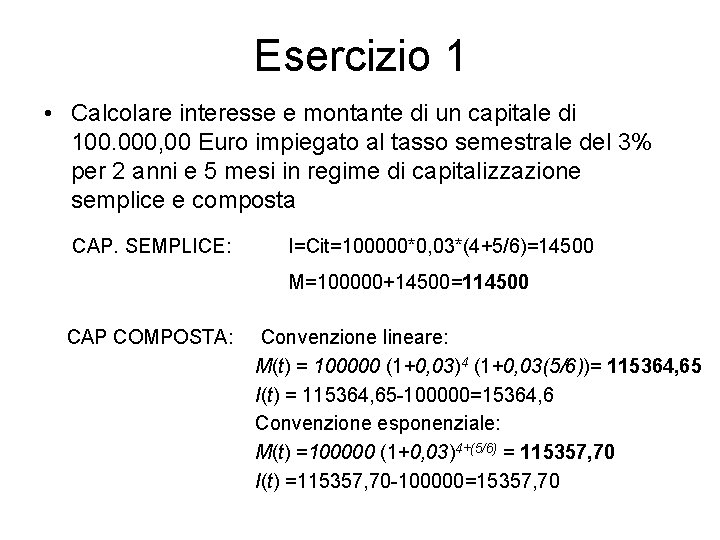

Esercizio 1 • Calcolare interesse e montante di un capitale di 100. 000, 00 Euro impiegato al tasso semestrale del 3% per 2 anni e 5 mesi in regime di capitalizzazione semplice e composta CAP. SEMPLICE: I=Cit=100000*0, 03*(4+5/6)=14500 M=100000+14500=114500 CAP COMPOSTA: Convenzione lineare: M(t) = 100000 (1+0, 03)4 (1+0, 03(5/6))= 115364, 65 I(t) = 115364, 65 -100000=15364, 6 Convenzione esponenziale: M(t) =100000 (1+0, 03)4+(5/6) = 115357, 70 I(t) =115357, 70 -100000=15357, 70

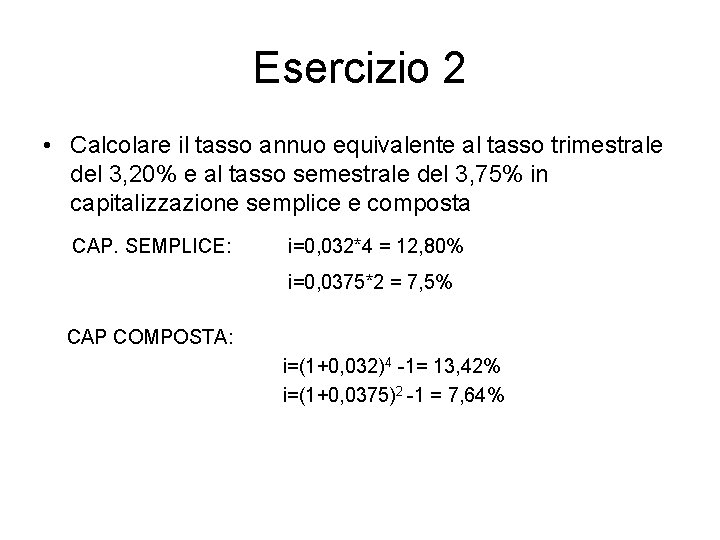

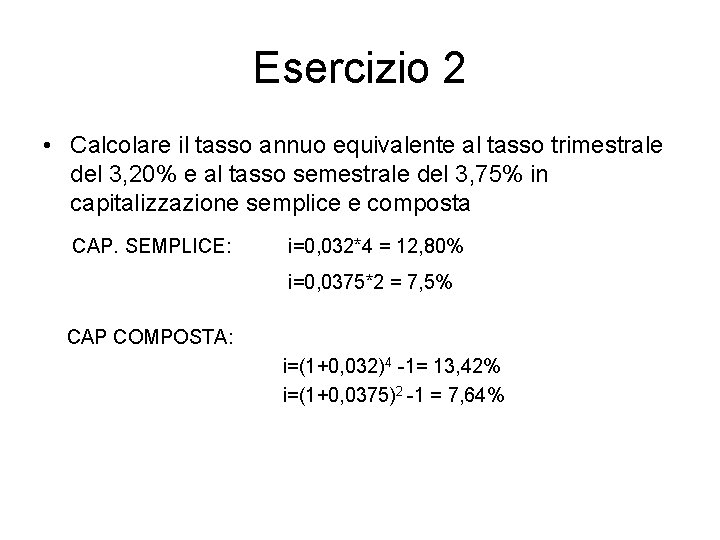

Esercizio 2 • Calcolare il tasso annuo equivalente al tasso trimestrale del 3, 20% e al tasso semestrale del 3, 75% in capitalizzazione semplice e composta CAP. SEMPLICE: i=0, 032*4 = 12, 80% i=0, 0375*2 = 7, 5% CAP COMPOSTA: i=(1+0, 032)4 -1= 13, 42% i=(1+0, 0375)2 -1 = 7, 64%

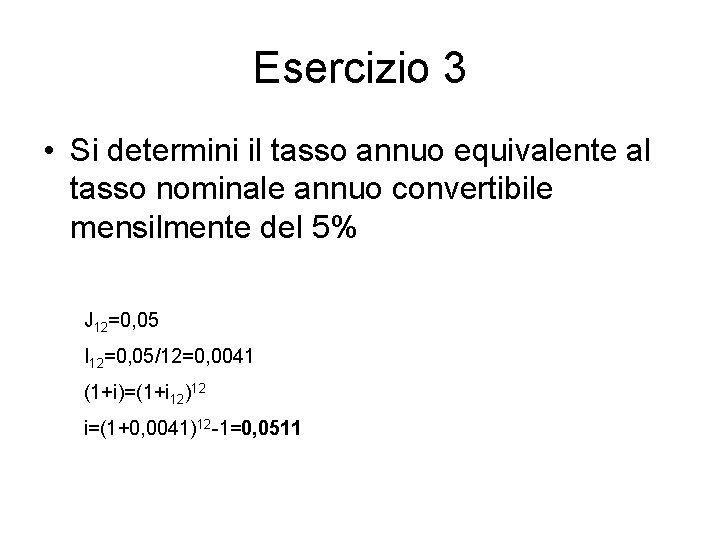

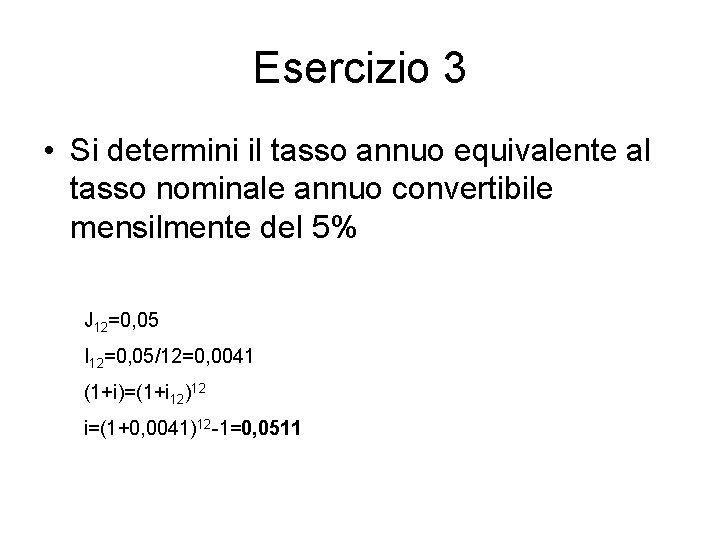

Esercizio 3 • Si determini il tasso annuo equivalente al tasso nominale annuo convertibile mensilmente del 5% J 12=0, 05 I 12=0, 05/12=0, 0041 (1+i)=(1+i 12)12 i=(1+0, 0041)12 -1=0, 0511

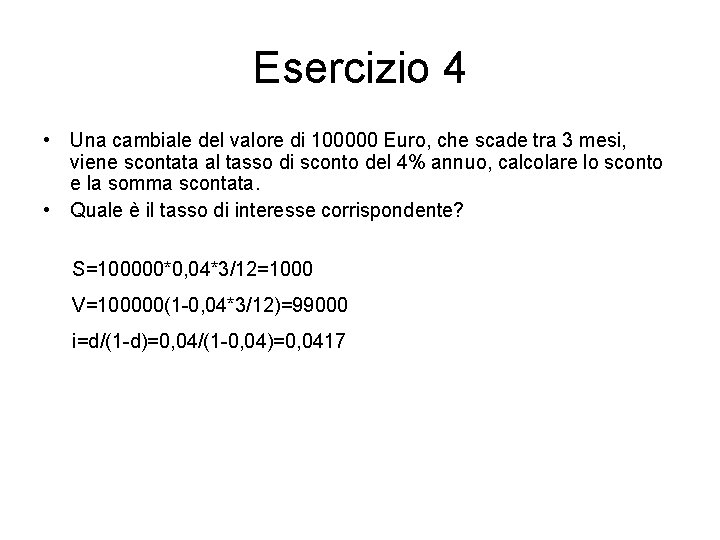

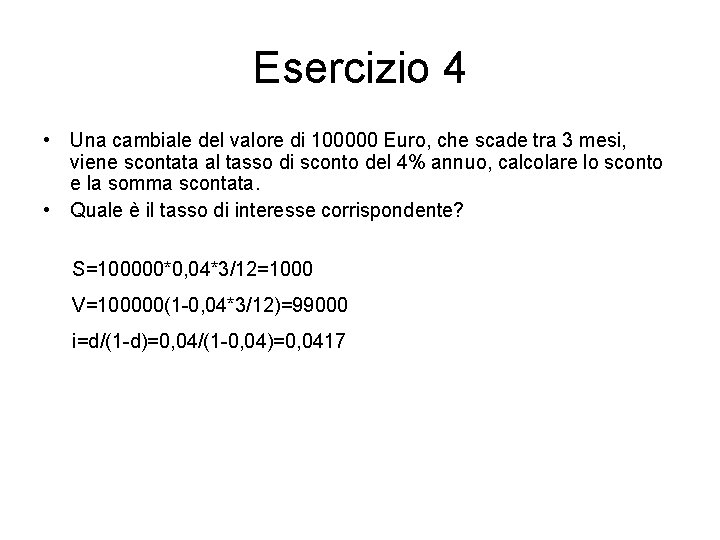

Esercizio 4 • Una cambiale del valore di 100000 Euro, che scade tra 3 mesi, viene scontata al tasso di sconto del 4% annuo, calcolare lo sconto e la somma scontata. • Quale è il tasso di interesse corrispondente? S=100000*0, 04*3/12=1000 V=100000(1 -0, 04*3/12)=99000 i=d/(1 -d)=0, 04/(1 -0, 04)=0, 0417

Esercizi per casa • ACD: Capitolo 3 • BC: Cap. 1 es. 6 e 8

Regimi finanziari

Regimi finanziari Valore attuale formula inversa

Valore attuale formula inversa Coefficiente di vetustà

Coefficiente di vetustà Minskin

Minskin Pricing strumenti finanziari livorno

Pricing strumenti finanziari livorno Strumenti finanziari derivati attivi

Strumenti finanziari derivati attivi Beni finanziari

Beni finanziari Tracciabilità pagamenti legge 136

Tracciabilità pagamenti legge 136 Ifrs 9 strumenti finanziari

Ifrs 9 strumenti finanziari I calcoli finanziari

I calcoli finanziari Calcolo fusi orari esercizi

Calcolo fusi orari esercizi Struttura divisionale esempio

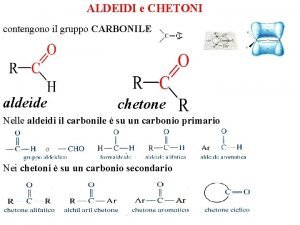

Struttura divisionale esempio Gruppo carbonile aldeidico

Gruppo carbonile aldeidico Distillazione semplice

Distillazione semplice Introduzione tesina sfruttamento minorile

Introduzione tesina sfruttamento minorile Verbo futuro semplice

Verbo futuro semplice Lembert suture pattern

Lembert suture pattern Organi tendinei del golgi

Organi tendinei del golgi Società in accomandita semplice

Società in accomandita semplice Software definizione semplice

Software definizione semplice Predicato nominale

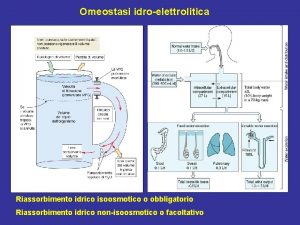

Predicato nominale Sistema di moltiplicazione controcorrente

Sistema di moltiplicazione controcorrente Ecco il mio segreto è molto semplice

Ecco il mio segreto è molto semplice Quali sono le preposizioni improprie

Quali sono le preposizioni improprie Predicativo dell'oggetto

Predicativo dell'oggetto Congiuntivo cantare

Congiuntivo cantare Spearman teoria bifattoriale

Spearman teoria bifattoriale Cromatografia spiegazione semplice

Cromatografia spiegazione semplice Parafrasi il cantico delle creature

Parafrasi il cantico delle creature Indici di variabilità statistica

Indici di variabilità statistica Ogni uomo semplice

Ogni uomo semplice Leva indifferente esempio

Leva indifferente esempio Una spezzata intrecciata aperta di 6 lati

Una spezzata intrecciata aperta di 6 lati Preghiera semplice prima comunione

Preghiera semplice prima comunione Predicativo dell'oggetto

Predicativo dell'oggetto Problema del 3 semplice

Problema del 3 semplice Quali sono le macchine semplici

Quali sono le macchine semplici Cloruro di butile

Cloruro di butile Semiacetali

Semiacetali 2247 cc

2247 cc Primo levi impruneta

Primo levi impruneta Modello di von neumann spiegazione semplice

Modello di von neumann spiegazione semplice Francesco bernardone

Francesco bernardone Principi di stratigrafia

Principi di stratigrafia Curva riscaldamento miscuglio

Curva riscaldamento miscuglio Preposizioni semplici

Preposizioni semplici Test ottico semplice

Test ottico semplice Una spezzata semplice di tre lati

Una spezzata semplice di tre lati Crociate riassunto

Crociate riassunto Lavoro energia potenziale

Lavoro energia potenziale Il primo racconto della bibbia

Il primo racconto della bibbia Frase complessa o periodo

Frase complessa o periodo Deidrogenazione alcol secondario

Deidrogenazione alcol secondario Errore di graficismo

Errore di graficismo Condizionale italiano

Condizionale italiano Preghiera semplice allo spirito santo

Preghiera semplice allo spirito santo Futuro semplice vedere

Futuro semplice vedere Esempi grandezze direttamente proporzionali

Esempi grandezze direttamente proporzionali Scarto medio semplice

Scarto medio semplice Sintassi della frase semplice

Sintassi della frase semplice Procancerogeni

Procancerogeni Impressionismo caratteri generali

Impressionismo caratteri generali Scarto medio semplice

Scarto medio semplice La fotosintesi clorofilliana schema

La fotosintesi clorofilliana schema Di analisi grammaticale

Di analisi grammaticale O que é regime de colaboração

O que é regime de colaboração Antigo regime e iluminismo

Antigo regime e iluminismo Regime demografico moderno

Regime demografico moderno Tubo convergente

Tubo convergente Regime permanente senoidal

Regime permanente senoidal Regime jenny gray

Regime jenny gray Regime diferenciado disciplinar

Regime diferenciado disciplinar Legal regime

Legal regime Errore a regime

Errore a regime Divc regime indication

Divc regime indication Propagande vichy

Propagande vichy