Ketentuan Umum dan Tata Cara Perpajakan KUP UndangUndang

- Slides: 74

Ketentuan Umum dan Tata Cara Perpajakan (KUP) Undang-Undang No. 28 Tahun 2007

PENDAHULUAN q Sistem perpajakan yang lama sudah tidak sesuai lagi dengan tingkat kehidupan sosial ekonomi masyarakat Indonesia, baik dari segi kegotongroyongan nasional maupun dari laju pertumbuhan nasional yang telah dicapai. q UU ttg Ketentuan Umum dan Tata Cara Perpajakan dilandasi dengan falsafah Pancasila dan UUD 1945.

PENDAHULUAN q KUP mengacu pada: 1. Meningkatkan efisiensi pemungutan pajak dalam rangka mendukung penerimaan negara; 2. Meningkatkan pelayanan, kepastian hukum dan keadilan bagi masyarakat guna meningkatkan daya saing dalam bidang penanaman modal, dengan tetap mendukung pengembangan usaha kecil dan menengah; 3. Menyesuiakan tuntutan perkembangan sosial ekonomi masyarakat serta perkembangan dibidang teknologi informasi;

PENDAHULUAN q KUP mengacu pada: 4. Meningkatkan keseimbangan antara hak dan kewajiban; 5. Menyederhanakan prosedur administrasi perpajakan; 6. Meningkatkan penerapan prinsip self assessment secara akuntabel dan konsisten; dan 7. Mendukung iklim usaha ke arah yang lebih kondusif dan kompetitif.

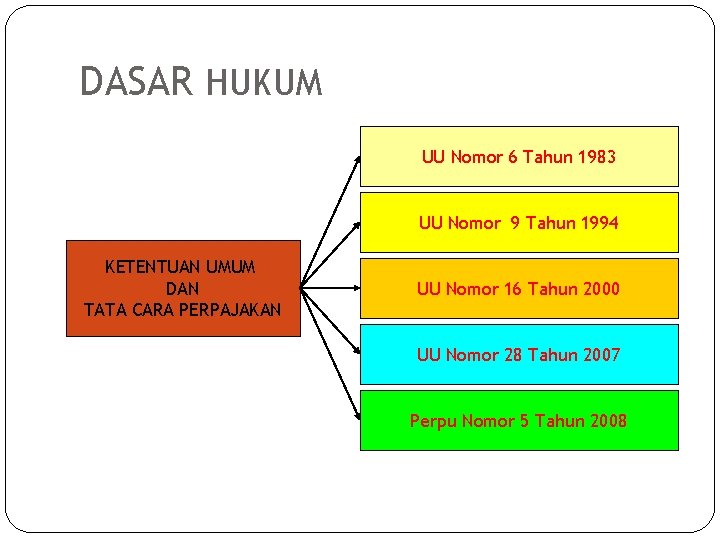

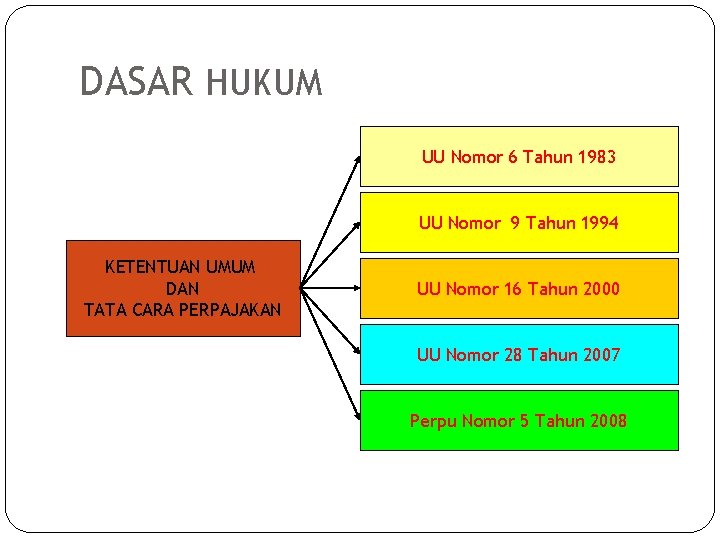

DASAR HUKUM UU Nomor 6 Tahun 1983 UU Nomor 9 Tahun 1994 KETENTUAN UMUM DAN TATA CARA PERPAJAKAN UU Nomor 16 Tahun 2000 UU Nomor 28 Tahun 2007 Perpu Nomor 5 Tahun 2008

PENGERTIAN-PENGERTIAN 1. Pajak kontribusi wajib pajak kepada negara yang terutang oleh orang pribadi atau badan yang bersifat memaksa berdasarkan Undangundang dengan tidak mendapatkan imbalan secara lagsung dan digunakan untuk keperluan negara bagi sebesar-besarnya kemakmuran negara. 2. Wajib pajak orang pribadi atau badan, meliputi pembayaran pajak, dan pemungut pajak, yang mempunyai hak dan kewajiban perpajakan sesuai dengan ketentuan peraturan perundang-undangan perpajakan.

PENGERTIAN-PENGERTIAN 3. Badan sekumpulan orang dan/atau modal yang merupakan kesatuan baik yang melakukan usaha maupun yang tidak melakukan usaha yang meliputi PT, BUMN, firma, kongsi, koperasi, dll. 4. Masa pajak jangka waktu yang menjadi dasar bagi Wajib Pajak untuk menghitung, menyetor, dan melaporkan pajak yg terutang dalam suatu jangka waktu tertentu sebagaimana ditentukan dalam Undang-Undang KUP. Masa Pajak sama dengan 1 bulan atau paling lama 3 bulan kalender.

PENGERTIAN-PENGERTIAN 5. Tahun Pajak jangka waktu 1 tahun kalender kecuali bila Wajib Pajak menggunakan tahun buku yang tidak sama dengan tahun kalender. 6. Pajak yang Terutang pajak yang harus dibayar pada suatu saat, dalam Masa Pajak, dalam Tahun Pajak, atau dalam Bagian Tahun Pajak sesuai dengan ketentuan peraturan perundang-undangan perpajakan. 7. Surat paksa surat perintah membayar utang pajak dan biaya penagihan pajak.

PENGERTIAN-PENGERTIAN Kredit Pajak untuk Pajak Penghasilan pajak yang dibayar sendiri oleh wajib pajak ditambah dengan pokok pajak yang terutang dalam Surat Tagihan Pajak karena PPh tahun erjalan kurang atau tidak dibayar. 9. Kredit Pajak untuk Pajak Pertambahan Nilai Pajak Masukan yang dapat dikreditkan setelh dikurangi dengan pengembalian pendahuluan kelebihan pajak atau dikurangi dengan pajak yang telah dikompensasikan, yang dikurangkan dari pajak yang terutang. 10. Pemeriksaan serangkaian kegiatan menghimpun dan mengolah data, keterangan, dan/atau bukti yang dilaksanakan secara objektif dan profesional berdasarkan suatu standar pemeriksaan untuk menguji kepatuhan pemenuhan kewajiban perpajakan. 8.

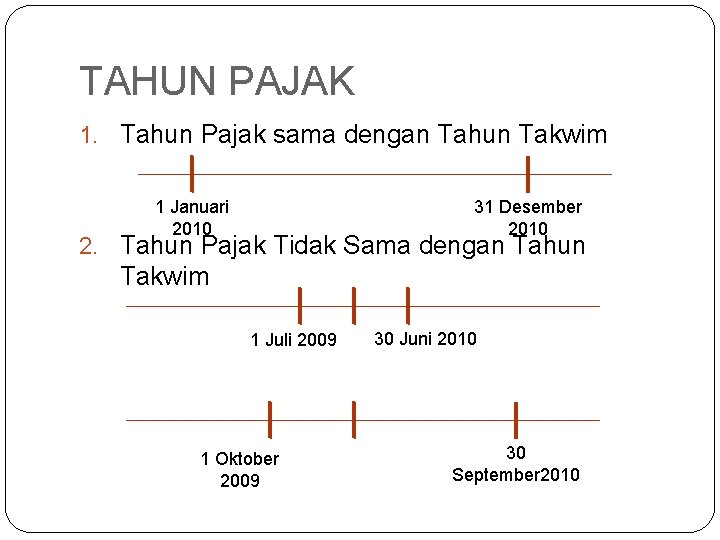

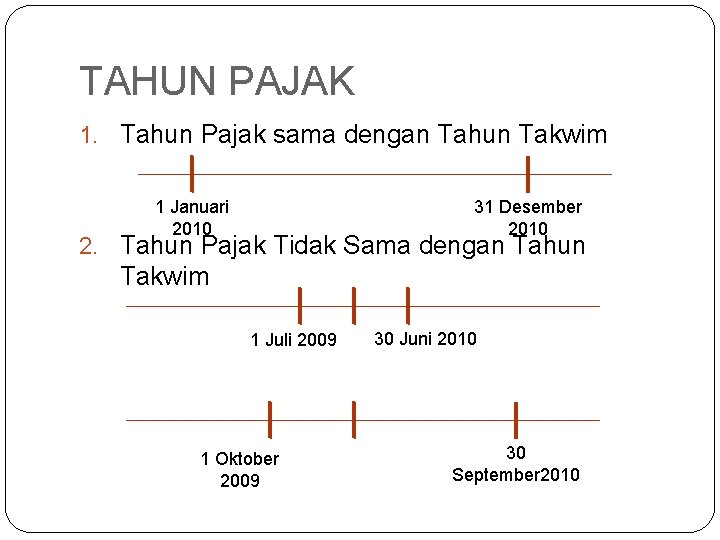

TAHUN PAJAK 1. Tahun Pajak sama dengan Tahun Takwim 1 Januari 2010 31 Desember 2010 2. Tahun Pajak Tidak Sama dengan Tahun Takwim 1 Juli 2009 1 Oktober 2009 30 Juni 2010 30 September 2010

NPWP dan NPPKP

Nomor Pokok Wajib Pajak nomor yang diberikan kepada Wajib Pajak sebagai sarana dalam administrasi perpajakan yang dipergunakan sebagai tanda pengenal diri atau identitas Wajib Pajak dalam melaksanakan hak dan kewajiban perpajakannya

Fungsi NPWP �Sebagai tanda pengenal diri atau identitas Wajib Pajak �Sebagai sarana untuk pemenuhan kewajiban perpajakan �Menjaga ketertiban dan pengawasan administrasi perpajakan �Mendapatkan pelayanan dari instansi tertentu

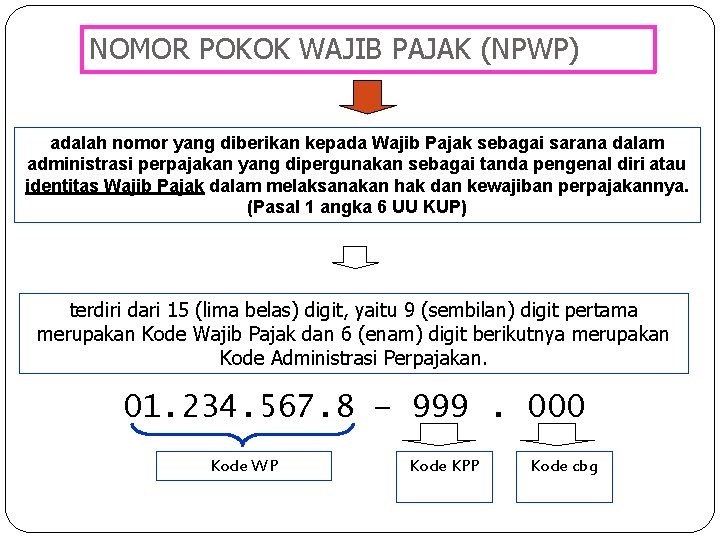

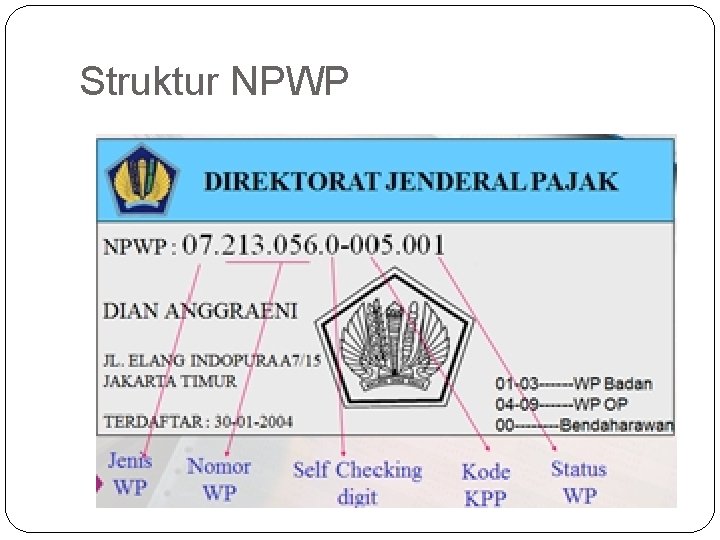

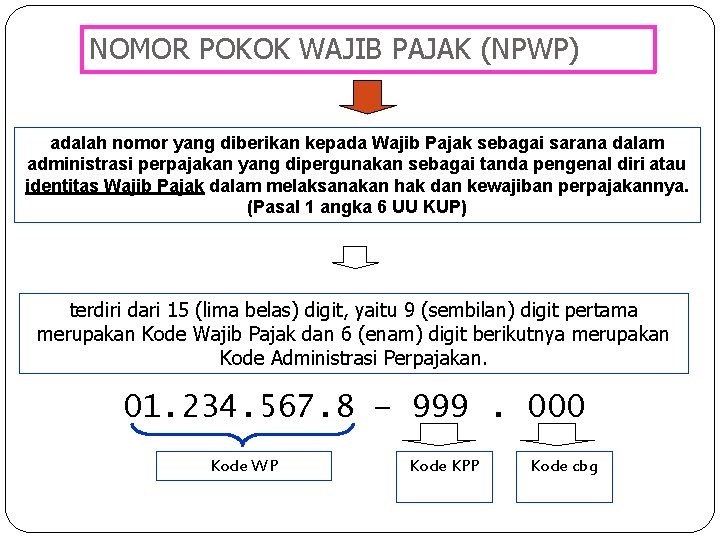

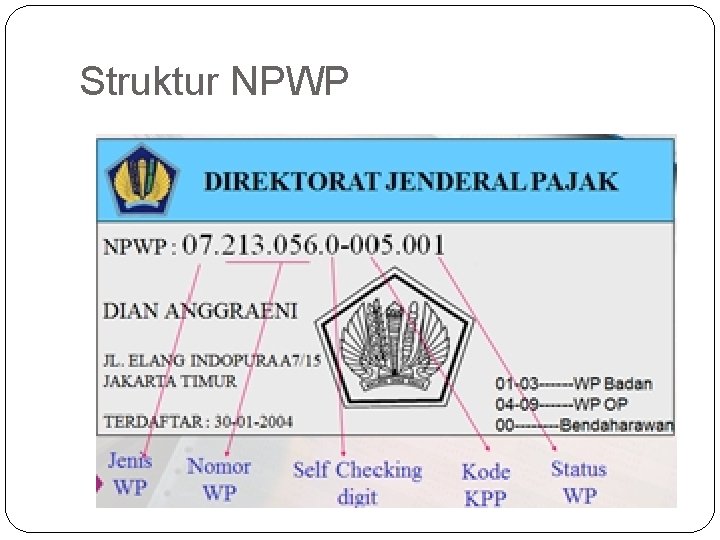

NOMOR POKOK WAJIB PAJAK (NPWP) adalah nomor yang diberikan kepada Wajib Pajak sebagai sarana dalam administrasi perpajakan yang dipergunakan sebagai tanda pengenal diri atau identitas Wajib Pajak dalam melaksanakan hak dan kewajiban perpajakannya. (Pasal 1 angka 6 UU KUP) terdiri dari 15 (lima belas) digit, yaitu 9 (sembilan) digit pertama merupakan Kode Wajib Pajak dan 6 (enam) digit berikutnya merupakan Kode Administrasi Perpajakan. 01. 234. 567. 8 – 999. 000 Kode WP Kode KPP Kode cbg

Struktur NPWP

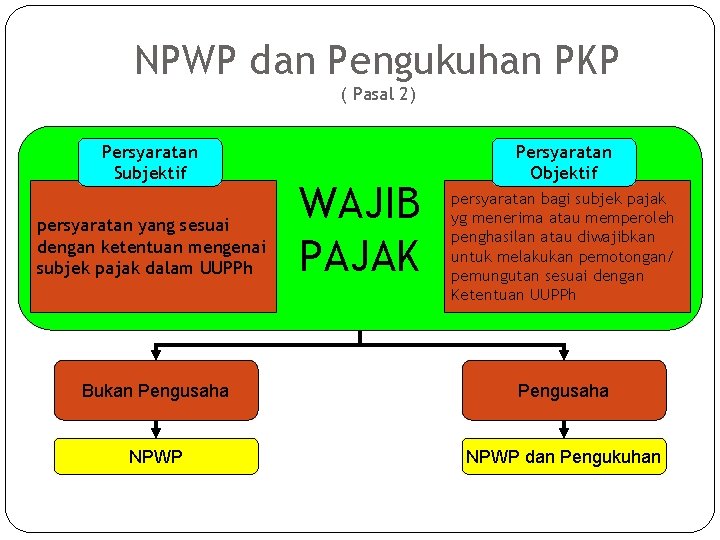

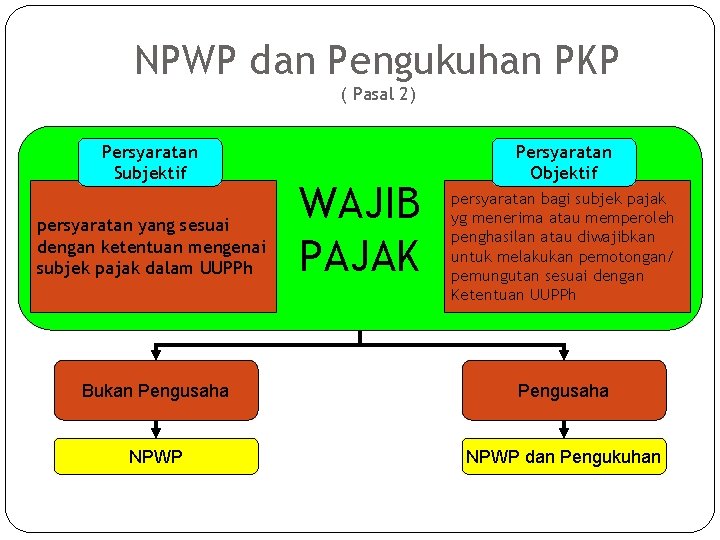

NPWP dan Pengukuhan PKP ( Pasal 2) Persyaratan Subjektif persyaratan yang sesuai dengan ketentuan mengenai subjek pajak dalam UUPPh WAJIB PAJAK Persyaratan Objektif persyaratan bagi subjek pajak yg menerima atau memperoleh penghasilan atau diwajibkan untuk melakukan pemotongan/ pemungutan sesuai dengan Ketentuan UUPPh Bukan Pengusaha NPWP dan Pengukuhan

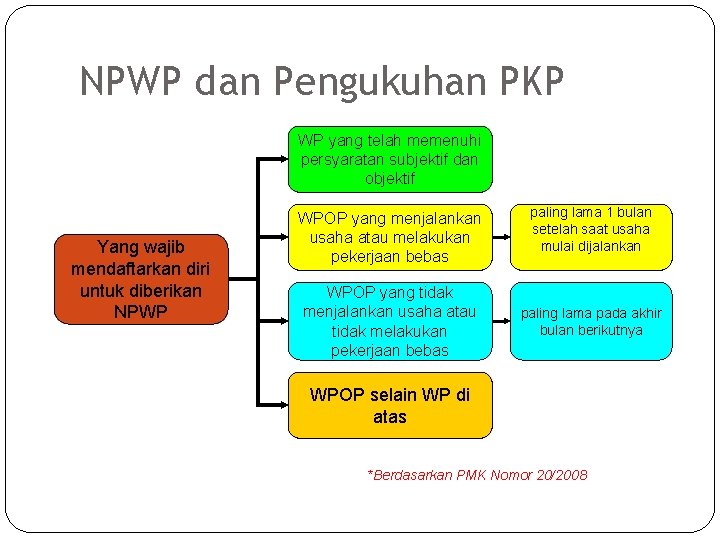

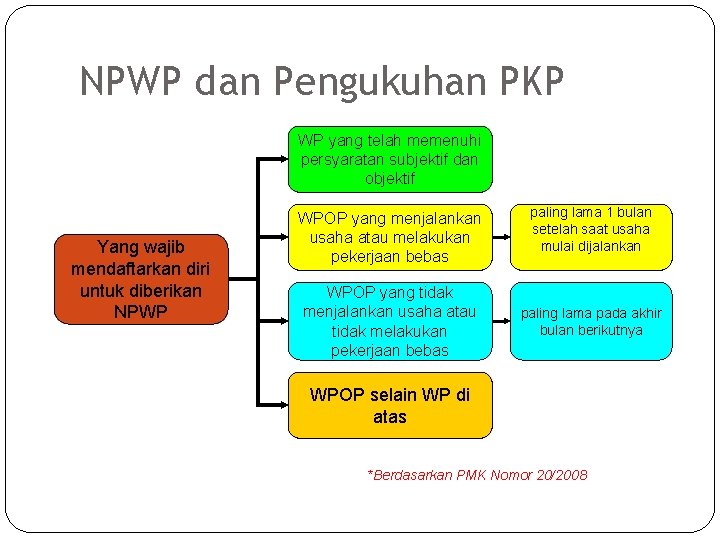

NPWP dan Pengukuhan PKP WP yang telah memenuhi persyaratan subjektif dan objektif Yang wajib mendaftarkan diri untuk diberikan NPWP WPOP yang menjalankan usaha atau melakukan pekerjaan bebas WPOP yang tidak menjalankan usaha atau tidak melakukan pekerjaan bebas paling lama 1 bulan setelah saat usaha mulai dijalankan paling lama pada akhir bulan berikutnya WPOP selain WP di atas *Berdasarkan PMK Nomor 20/2008

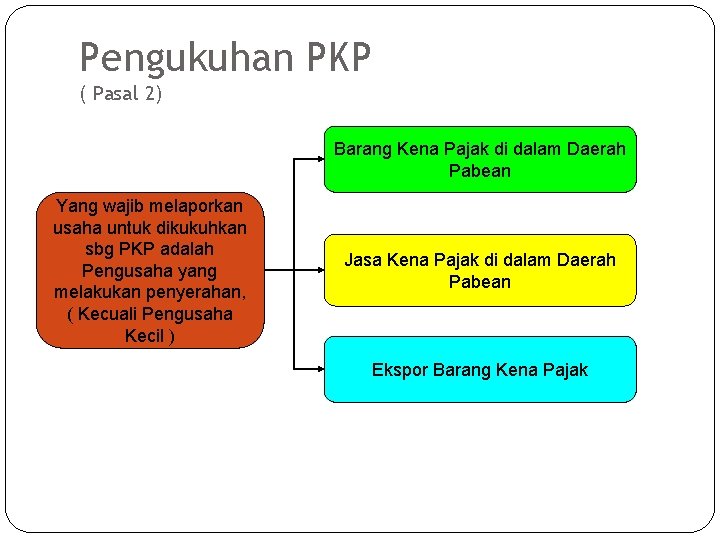

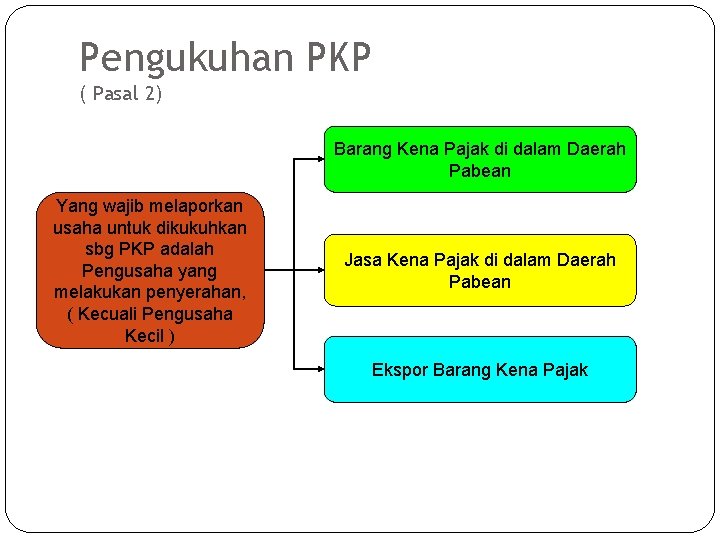

Pengukuhan PKP ( Pasal 2) Barang Kena Pajak di dalam Daerah Pabean Yang wajib melaporkan usaha untuk dikukuhkan sbg PKP adalah Pengusaha yang melakukan penyerahan, ( Kecuali Pengusaha Kecil ) Jasa Kena Pajak di dalam Daerah Pabean Ekspor Barang Kena Pajak

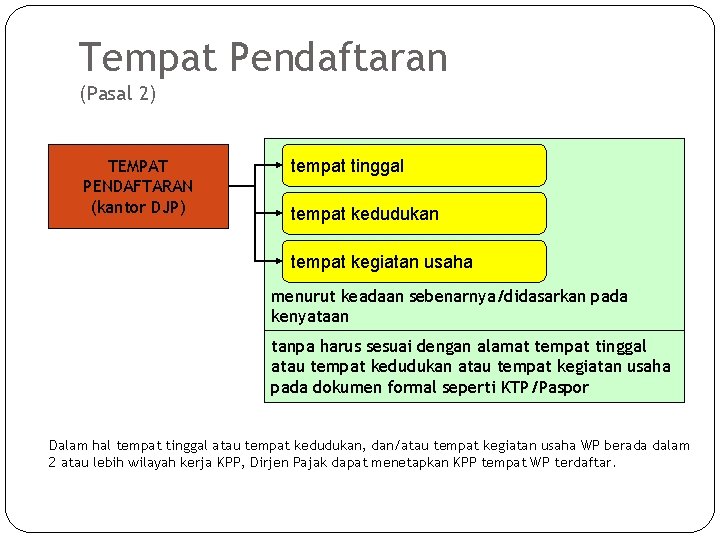

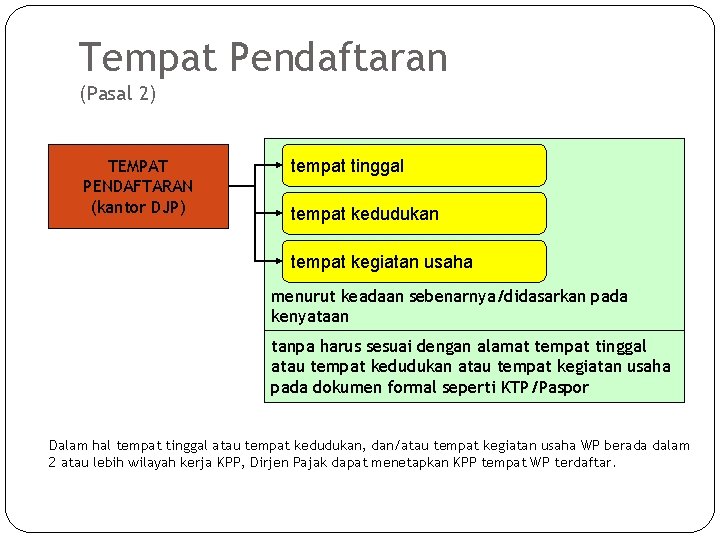

Tempat Pendaftaran (Pasal 2) TEMPAT PENDAFTARAN (kantor DJP) tempat tinggal tempat kedudukan tempat kegiatan usaha menurut keadaan sebenarnya/didasarkan pada kenyataan tanpa harus sesuai dengan alamat tempat tinggal atau tempat kedudukan atau tempat kegiatan usaha pada dokumen formal seperti KTP/Paspor Dalam hal tempat tinggal atau tempat kedudukan, dan/atau tempat kegiatan usaha WP berada dalam 2 atau lebih wilayah kerja KPP, Dirjen Pajak dapat menetapkan KPP tempat WP terdaftar.

SANKSI Setiap orang yang dengan sengaja tidak mendaftarkan diri untuk diberikan NPWP atau tidak melaporkan usahanya untuk dikukuhkan sebagai PKP menimbulkan kerugian pada pendapatan negara pidana penjara 6 bulan - 6 tahun denda 2 – 4 kali jumlah pajak terutang yang tidak atau kurang dibayar *Berdasarkan Pasal 39 UUKUP

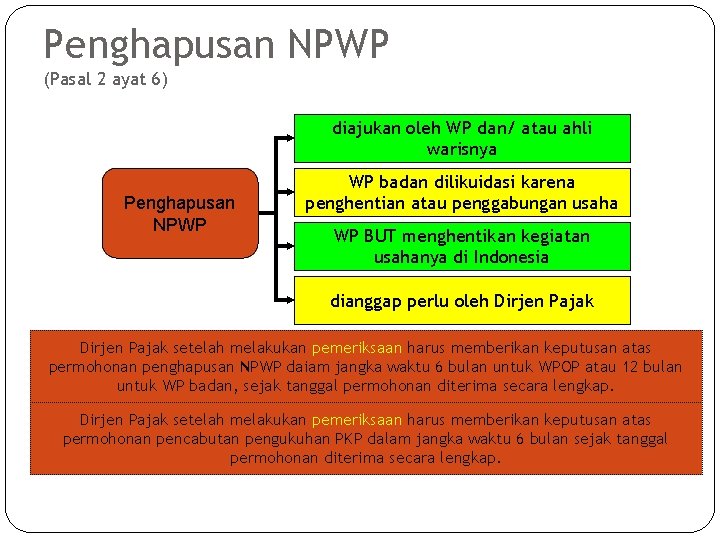

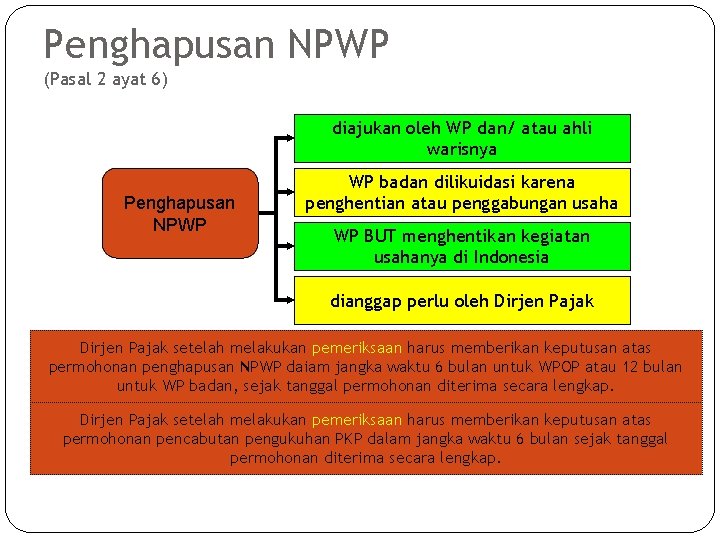

Penghapusan NPWP (Pasal 2 ayat 6) diajukan oleh WP dan/ atau ahli warisnya Penghapusan NPWP WP badan dilikuidasi karena penghentian atau penggabungan usaha WP BUT menghentikan kegiatan usahanya di Indonesia dianggap perlu oleh Dirjen Pajak setelah melakukan pemeriksaan harus memberikan keputusan atas permohonan penghapusan NPWP daiam jangka waktu 6 bulan untuk WPOP atau 12 bulan untuk WP badan, sejak tanggal permohonan diterima secara lengkap. Dirjen Pajak setelah melakukan pemeriksaan harus memberikan keputusan atas permohonan pencabutan pengukuhan PKP dalam jangka waktu 6 bulan sejak tanggal permohonan diterima secara lengkap.

PEMBAYARAN PAJAK

Fungsi Surat Setoran Pajak (SSP) � Surat atau dokumen untuk melakukan pembayaran atau penyetoran pajak yang terutang. � Untuk beberapa jenis pajak tertentu, SSP dapat berfungsi sebagai pengganti bukti potong, bukti pungut atau pengganti SPT Masa.

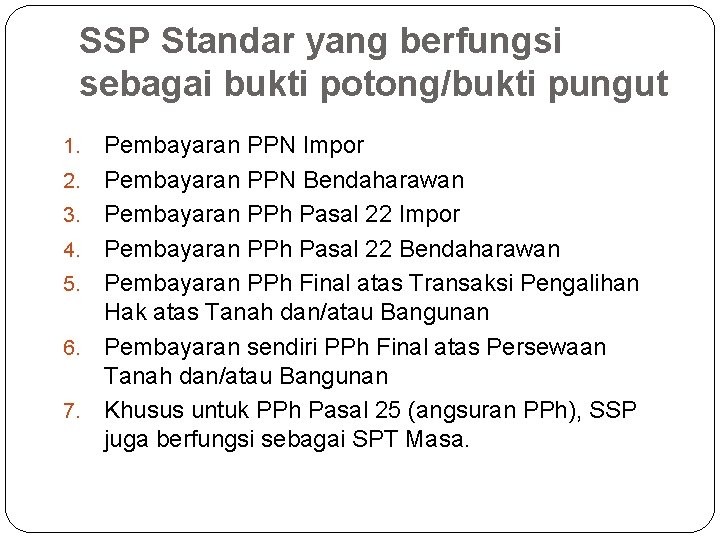

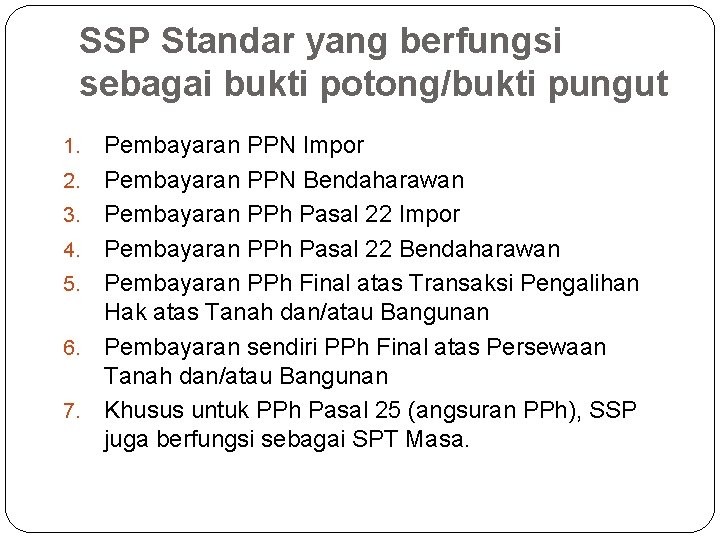

SSP Standar yang berfungsi sebagai bukti potong/bukti pungut 1. 2. 3. 4. 5. 6. 7. Pembayaran PPN Impor Pembayaran PPN Bendaharawan Pembayaran PPh Pasal 22 Impor Pembayaran PPh Pasal 22 Bendaharawan Pembayaran PPh Final atas Transaksi Pengalihan Hak atas Tanah dan/atau Bangunan Pembayaran sendiri PPh Final atas Persewaan Tanah dan/atau Bangunan Khusus untuk PPh Pasal 25 (angsuran PPh), SSP juga berfungsi sebagai SPT Masa.

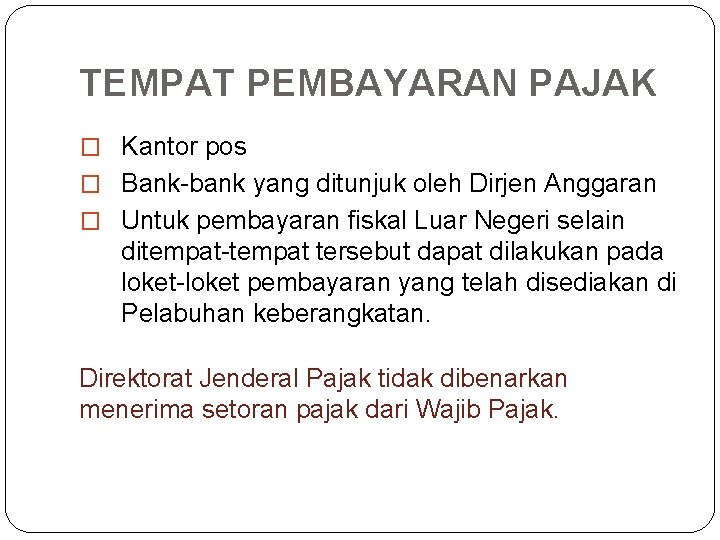

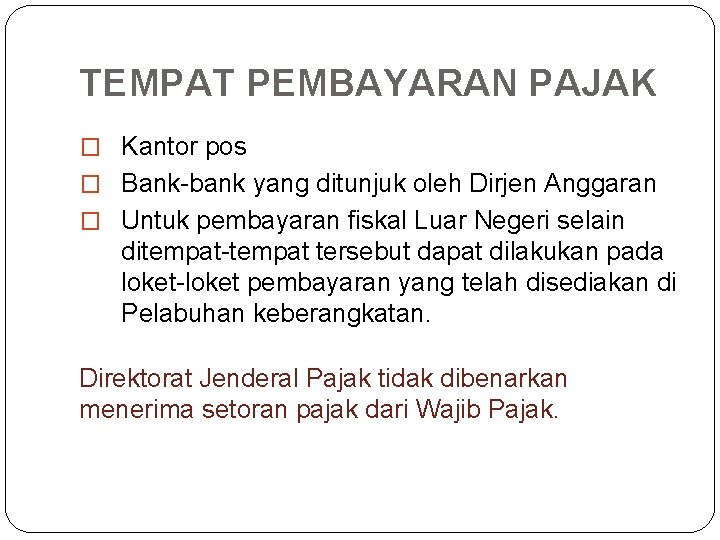

TEMPAT PEMBAYARAN PAJAK � Kantor pos � Bank-bank yang ditunjuk oleh Dirjen Anggaran � Untuk pembayaran fiskal Luar Negeri selain ditempat-tempat tersebut dapat dilakukan pada loket-loket pembayaran yang telah disediakan di Pelabuhan keberangkatan. Direktorat Jenderal Pajak tidak dibenarkan menerima setoran pajak dari Wajib Pajak.

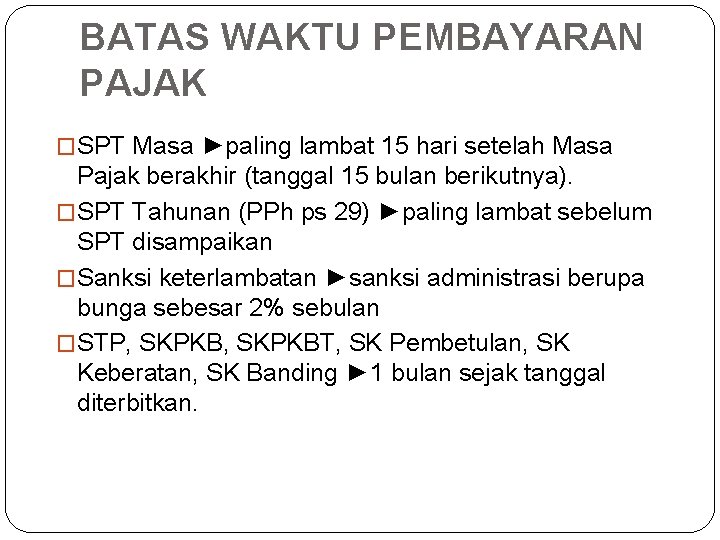

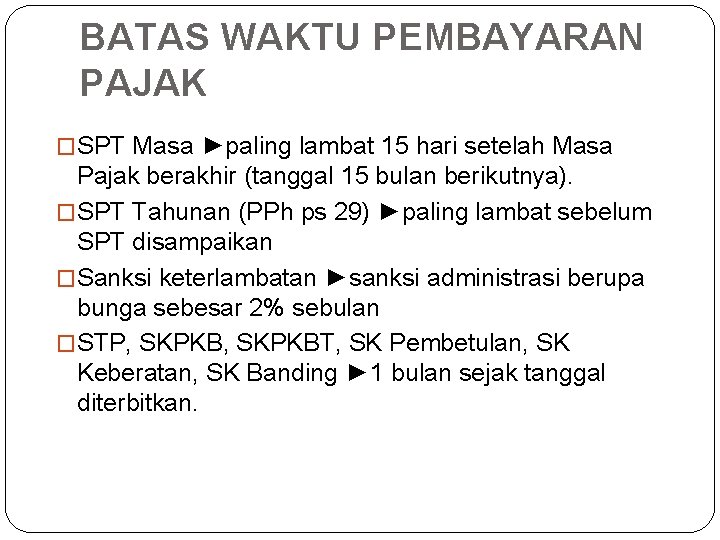

BATAS WAKTU PEMBAYARAN PAJAK �SPT Masa ►paling lambat 15 hari setelah Masa Pajak berakhir (tanggal 15 bulan berikutnya). �SPT Tahunan (PPh ps 29) ►paling lambat sebelum SPT disampaikan �Sanksi keterlambatan ►sanksi administrasi berupa bunga sebesar 2% sebulan �STP, SKPKBT, SK Pembetulan, SK Keberatan, SK Banding ► 1 bulan sejak tanggal diterbitkan.

PELAPORAN PAJAK

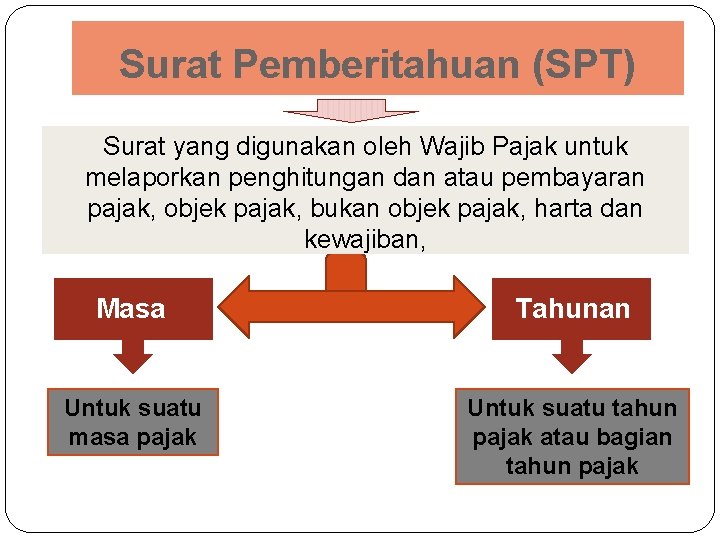

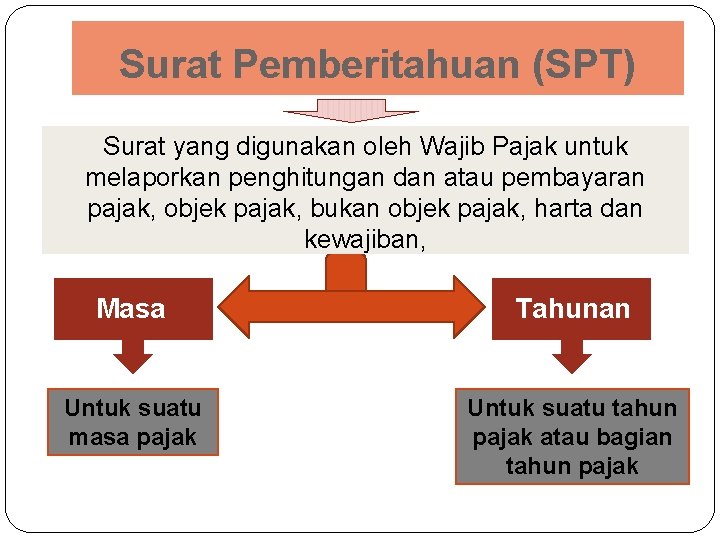

Surat Pemberitahuan (SPT) Surat yang digunakan oleh Wajib Pajak untuk melaporkan penghitungan dan atau pembayaran pajak, objek pajak, bukan objek pajak, harta dan kewajiban, Masa Tahunan Untuk suatu masa pajak Untuk suatu tahun pajak atau bagian tahun pajak

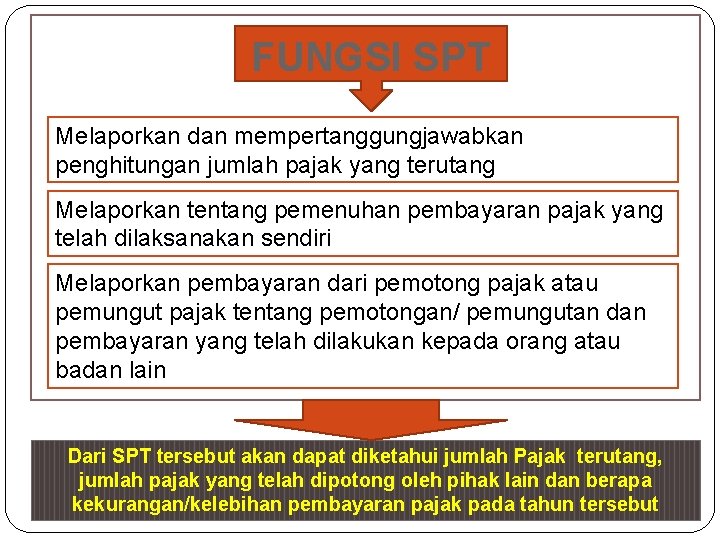

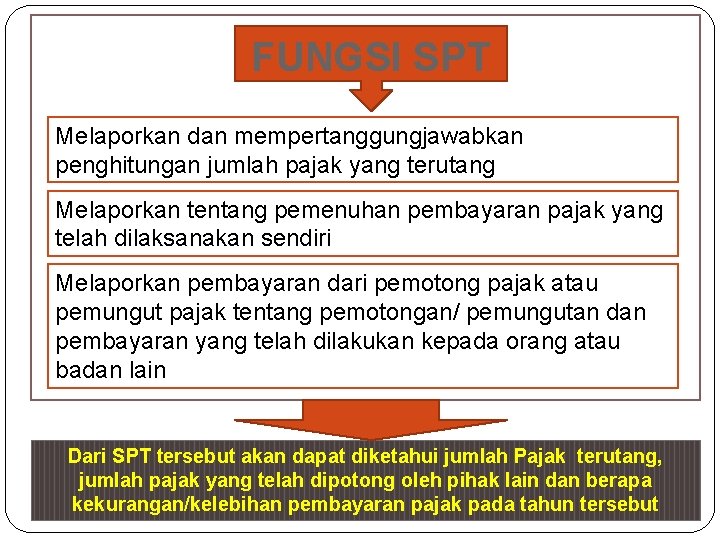

FUNGSI SPT Melaporkan dan mempertanggungjawabkan penghitungan jumlah pajak yang terutang Melaporkan tentang pemenuhan pembayaran pajak yang telah dilaksanakan sendiri Melaporkan pembayaran dari pemotong pajak atau pemungut pajak tentang pemotongan/ pemungutan dan pembayaran yang telah dilakukan kepada orang atau badan lain Dari SPT tersebut akan dapat diketahui jumlah Pajak terutang, jumlah pajak yang telah dipotong oleh pihak lain dan berapa kekurangan/kelebihan pembayaran pajak pada tahun tersebut

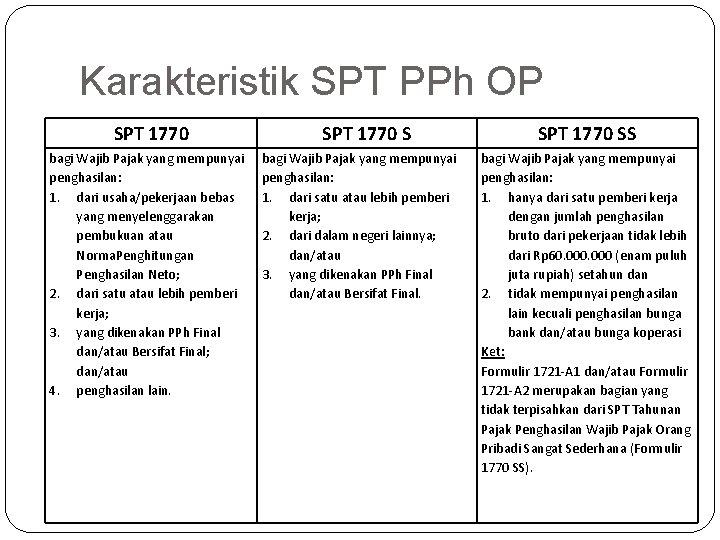

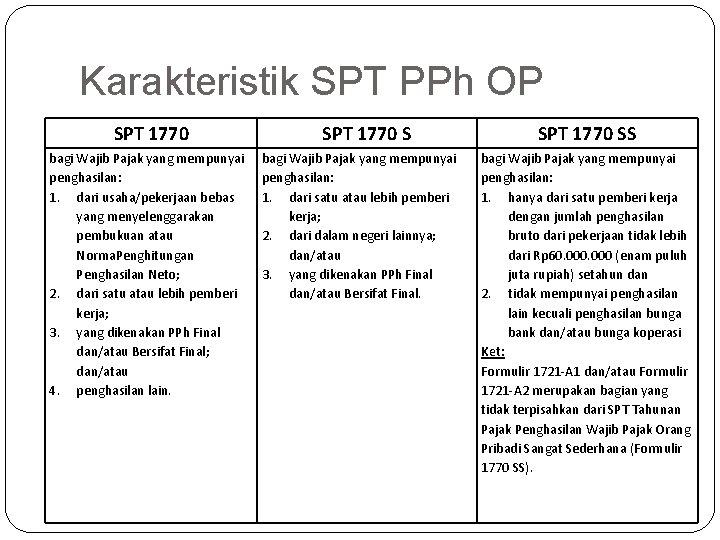

Karakteristik SPT PPh OP SPT 1770 bagi Wajib Pajak yang mempunyai penghasilan: 1. dari usaha/pekerjaan bebas yang menyelenggarakan pembukuan atau Norma. Penghitungan Penghasilan Neto; 2. dari satu atau lebih pemberi kerja; 3. yang dikenakan PPh Final dan/atau Bersifat Final; dan/atau 4. penghasilan lain. SPT 1770 S bagi Wajib Pajak yang mempunyai penghasilan: 1. dari satu atau lebih pemberi kerja; 2. dari dalam negeri lainnya; dan/atau 3. yang dikenakan PPh Final dan/atau Bersifat Final. SPT 1770 SS bagi Wajib Pajak yang mempunyai penghasilan: 1. hanya dari satu pemberi kerja dengan jumlah penghasilan bruto dari pekerjaan tidak lebih dari Rp 60. 000 (enam puluh juta rupiah) setahun dan 2. tidak mempunyai penghasilan lain kecuali penghasilan bunga bank dan/atau bunga koperasi Ket: Formulir 1721 -A 1 dan/atau Formulir 1721 -A 2 merupakan bagian yang tidak terpisahkan dari SPT Tahunan Pajak Penghasilan Wajib Pajak Orang Pribadi Sangat Sederhana (Formulir 1770 SS).

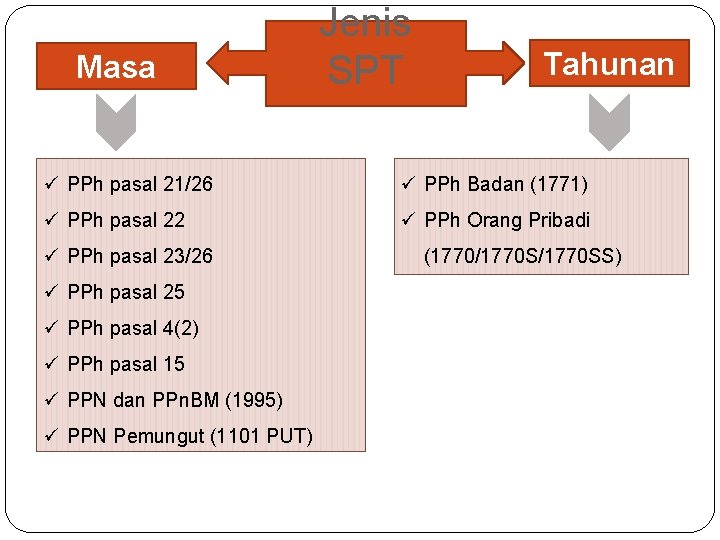

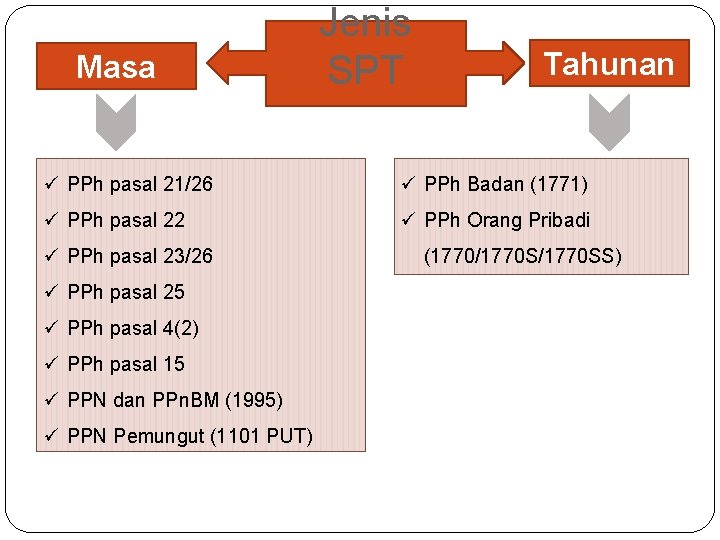

Masa Jenis SPT Tahunan ü PPh pasal 21/26 ü PPh Badan (1771) ü PPh pasal 22 ü PPh Orang Pribadi ü PPh pasal 23/26 ü PPh pasal 25 ü PPh pasal 4(2) ü PPh pasal 15 ü PPN dan PPn. BM (1995) ü PPN Pemungut (1101 PUT) (1770/1770 SS)

PIHAK YANG WAJIB MENGISI DAN MENYAMPAIKAN SPT �Orang pribadi yang menerima penghasilan dari usaha atau pekerjaan bebas; �Orang pribadi yang menerima penghasilan lebih dari satu pemberi kerja; �Setiap badan Apabila WP memperoleh penghasilan hanya dari satu pemberi kerja dan atau tidak menerima penghasilan dari usaha atau pekerjaan bebas, maka WP tidak wajib mengisi dan menyampaikan SPT kecuali ber-NPWP

CARA MEMPEROLEH SPT � Kantor Pelayanan Pajak; � Kantor Penyuluhan Pajak; � Kantor Pelayanan Pajak Bumi dan Bangunan; � Kantor Wilayah Direktorat Jenderal Pajak; � Kantor Pusat Direktorat Jenderal Pajak; atau � Melalui sistem komputer dengan alamat situs internet atau Homepage Direktorat Jenderal Pajak, yaitu: http: //www. pajak. go. id atau mencetak/menggandakan/ fotokopi sendiri dengan bentuk dan isi yang sama dengan aslinya. Surat pemberitahuan yang didapatkan melalui sistem komputer dan penggandaan memiliki kekuatan hukum yang sama dengan Surat Pemberitahuan yang diambil dari tempat-tempat yang ditetapkan.

Ketentuan Pengisian SPT (ps 3 (1) UU KUP) � � Setiap wajib pajak harus mengambil sendiri SPT ke Kantor Pelayanan Pajak atau tempat lain yang ditentukan oleh Direktur Jenderal Pajak seperti diatas. SPT harus diisi dalam bahasa Indonesia dengan menggunakan huruf latin, angka Arab, satuan mata uang Rupiah secara benar, jelas, dan lengkap sesuai dengan petunjuk yang diberikan berdasarkan ketentuan peraturan perundang-undangan perpajakan yang berlaku, kemudian menandatangani dan menyampaikan ke Kantor Pelayanan Pajak atau tempat lain yang ditentukan oleh Direktur Jenderal Pajak.

Ketentuan Pengisian SPT (ps 3 (1) UU KUP) � Untuk Wajib Pajak badan, Surat Pemberitahuan harus ditandatangani oleh pengurus atau direksi. � Apabila Surat Pemberitahuan yang mengisi dan menandatangani orang lain bukan Wajib Pajak, harus melampirkan surat kuasa khusus. � Surat Pemberitahuan Wajib dilengkapi dengan lampiran yang ditentukan menurut perundang-undangan perpajakan yang berlaku, termasuk neraca dan perhitungan rugi laba (bagi wajib pajak yang wajib melakukan pembukuan). � Setelah Surat Pemberitahuan tersebut diatas telah diisi lengkap beserta lampiran-lampirannya, diserahkan kembali ke Kantor Pelayanan Pajak dalam batas waktu yang telah ditentukan dengan tanda bukti penerimaan.

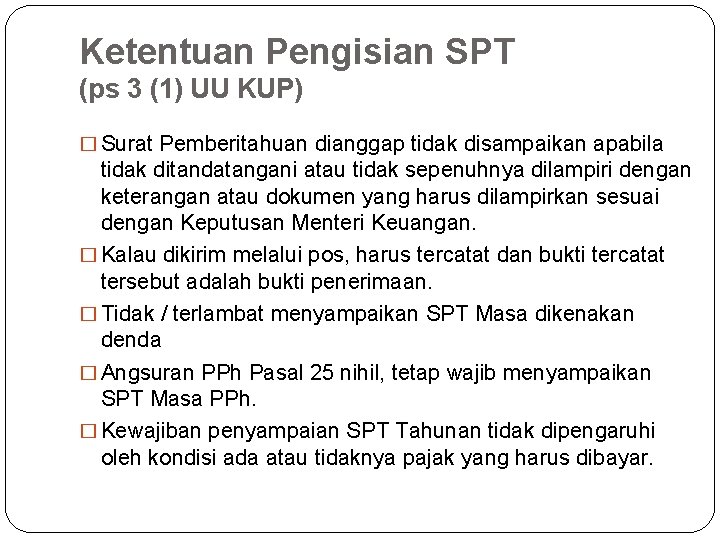

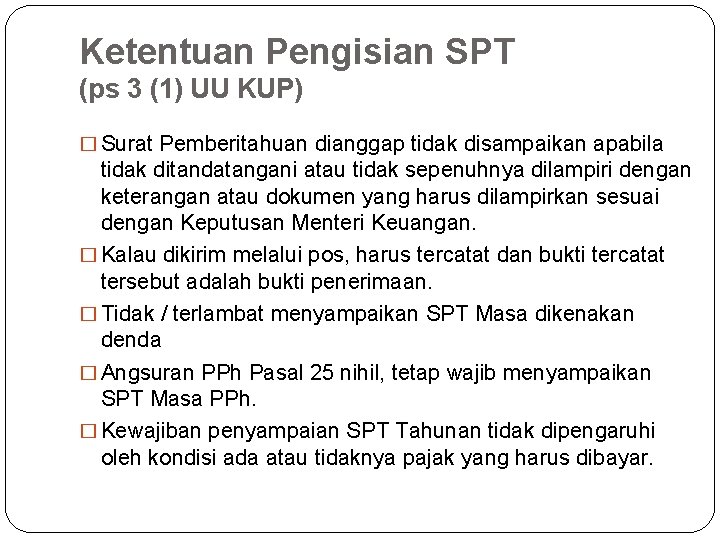

Ketentuan Pengisian SPT (ps 3 (1) UU KUP) � Surat Pemberitahuan dianggap tidak disampaikan apabila tidak ditandatangani atau tidak sepenuhnya dilampiri dengan keterangan atau dokumen yang harus dilampirkan sesuai dengan Keputusan Menteri Keuangan. � Kalau dikirim melalui pos, harus tercatat dan bukti tercatat tersebut adalah bukti penerimaan. � Tidak / terlambat menyampaikan SPT Masa dikenakan denda � Angsuran PPh Pasal 25 nihil, tetap wajib menyampaikan SPT Masa PPh. � Kewajiban penyampaian SPT Tahunan tidak dipengaruhi oleh kondisi ada atau tidaknya pajak yang harus dibayar.

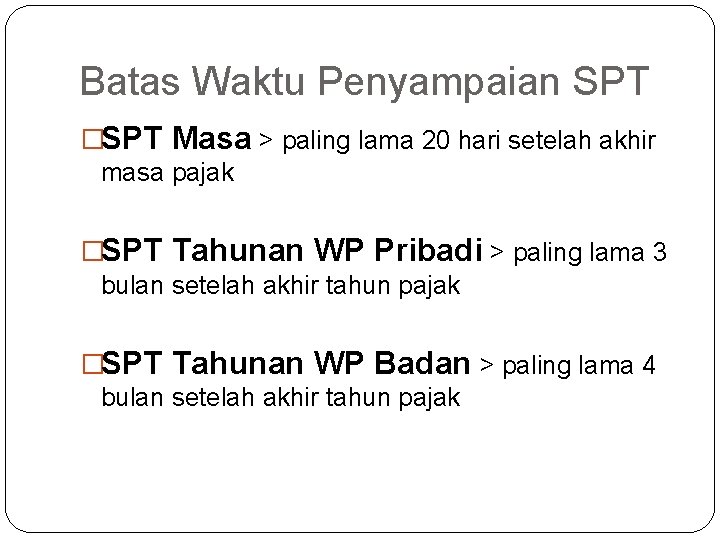

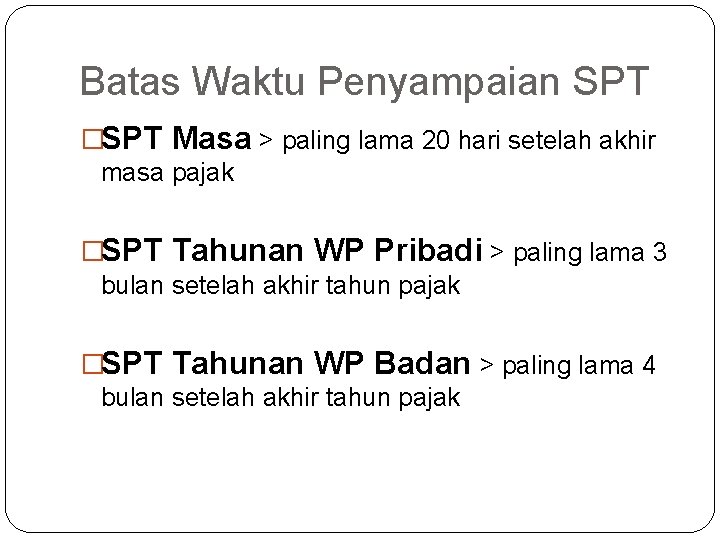

Batas Waktu Penyampaian SPT �SPT Masa > paling lama 20 hari setelah akhir masa pajak �SPT Tahunan WP Pribadi > paling lama 3 bulan setelah akhir tahun pajak �SPT Tahunan WP Badan > paling lama 4 bulan setelah akhir tahun pajak

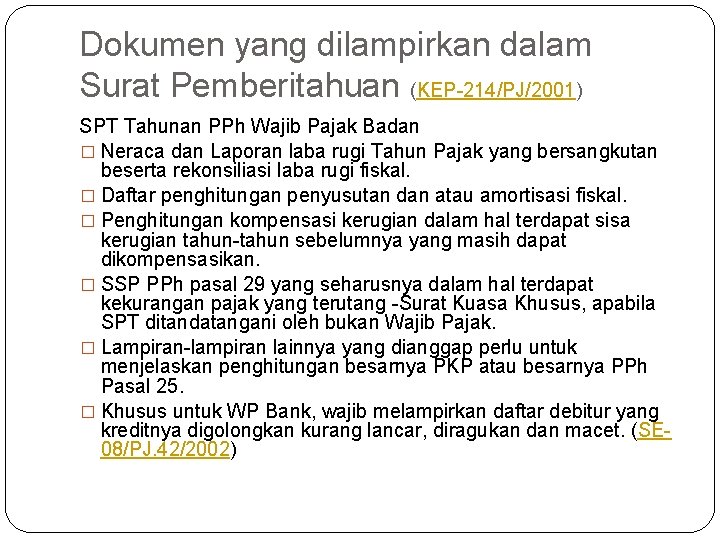

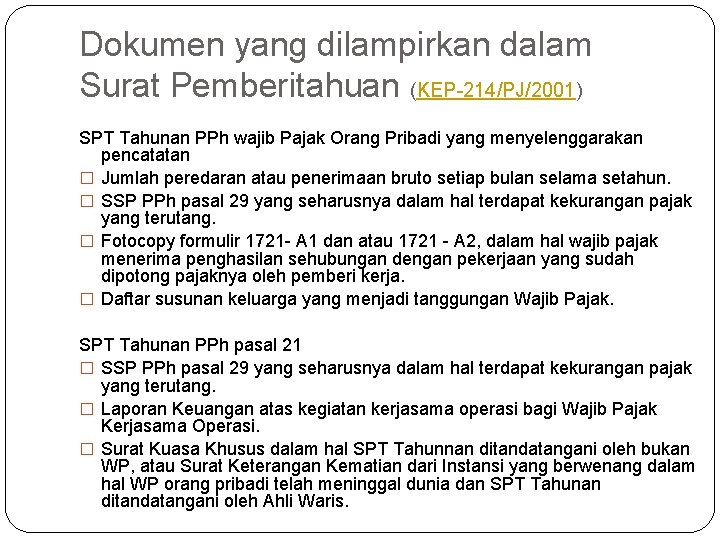

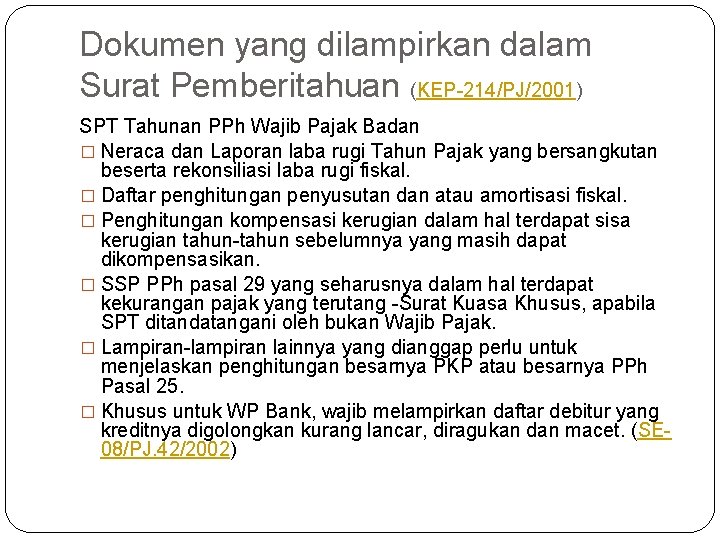

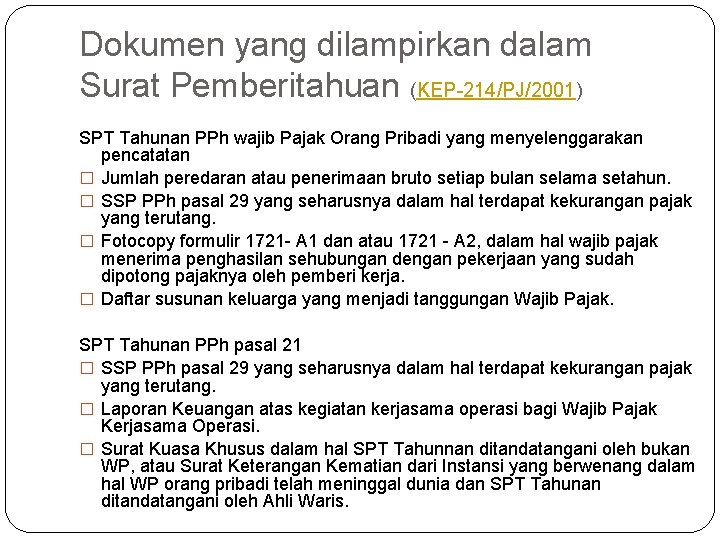

Dokumen yang dilampirkan dalam Surat Pemberitahuan (KEP-214/PJ/2001) SPT Tahunan PPh Wajib Pajak Badan � Neraca dan Laporan laba rugi Tahun Pajak yang bersangkutan beserta rekonsiliasi laba rugi fiskal. � Daftar penghitungan penyusutan dan atau amortisasi fiskal. � Penghitungan kompensasi kerugian dalam hal terdapat sisa kerugian tahun-tahun sebelumnya yang masih dapat dikompensasikan. � SSP PPh pasal 29 yang seharusnya dalam hal terdapat kekurangan pajak yang terutang -Surat Kuasa Khusus, apabila SPT ditandatangani oleh bukan Wajib Pajak. � Lampiran-lampiran lainnya yang dianggap perlu untuk menjelaskan penghitungan besarnya PKP atau besarnya PPh Pasal 25. � Khusus untuk WP Bank, wajib melampirkan daftar debitur yang kreditnya digolongkan kurang lancar, diragukan dan macet. (SE 08/PJ. 42/2002)

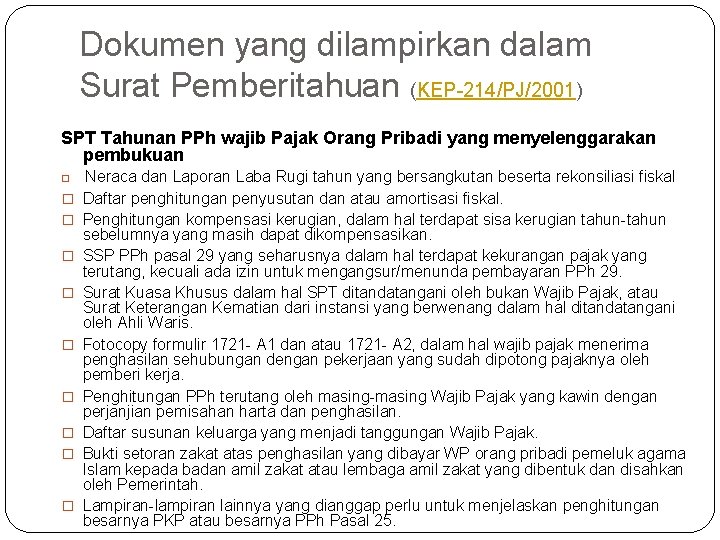

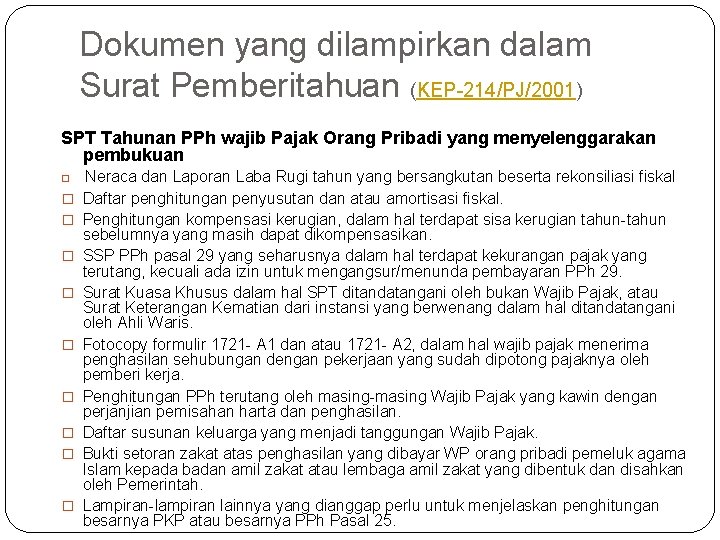

Dokumen yang dilampirkan dalam Surat Pemberitahuan (KEP-214/PJ/2001) SPT Tahunan PPh wajib Pajak Orang Pribadi yang menyelenggarakan pembukuan � � � � � Neraca dan Laporan Laba Rugi tahun yang bersangkutan beserta rekonsiliasi fiskal Daftar penghitungan penyusutan dan atau amortisasi fiskal. Penghitungan kompensasi kerugian, dalam hal terdapat sisa kerugian tahun-tahun sebelumnya yang masih dapat dikompensasikan. SSP PPh pasal 29 yang seharusnya dalam hal terdapat kekurangan pajak yang terutang, kecuali ada izin untuk mengangsur/menunda pembayaran PPh 29. Surat Kuasa Khusus dalam hal SPT ditandatangani oleh bukan Wajib Pajak, atau Surat Keterangan Kematian dari instansi yang berwenang dalam hal ditandatangani oleh Ahli Waris. Fotocopy formulir 1721 - A 1 dan atau 1721 - A 2, dalam hal wajib pajak menerima penghasilan sehubungan dengan pekerjaan yang sudah dipotong pajaknya oleh pemberi kerja. Penghitungan PPh terutang oleh masing-masing Wajib Pajak yang kawin dengan perjanjian pemisahan harta dan penghasilan. Daftar susunan keluarga yang menjadi tanggungan Wajib Pajak. Bukti setoran zakat atas penghasilan yang dibayar WP orang pribadi pemeluk agama Islam kepada badan amil zakat atau lembaga amil zakat yang dibentuk dan disahkan oleh Pemerintah. Lampiran-lampiran lainnya yang dianggap perlu untuk menjelaskan penghitungan besarnya PKP atau besarnya PPh Pasal 25.

Dokumen yang dilampirkan dalam Surat Pemberitahuan (KEP-214/PJ/2001) SPT Tahunan PPh wajib Pajak Orang Pribadi yang menyelenggarakan pencatatan � Jumlah peredaran atau penerimaan bruto setiap bulan selama setahun. � SSP PPh pasal 29 yang seharusnya dalam hal terdapat kekurangan pajak yang terutang. � Fotocopy formulir 1721 - A 1 dan atau 1721 - A 2, dalam hal wajib pajak menerima penghasilan sehubungan dengan pekerjaan yang sudah dipotong pajaknya oleh pemberi kerja. � Daftar susunan keluarga yang menjadi tanggungan Wajib Pajak. SPT Tahunan PPh pasal 21 � SSP PPh pasal 29 yang seharusnya dalam hal terdapat kekurangan pajak yang terutang. � Laporan Keuangan atas kegiatan kerjasama operasi bagi Wajib Pajak Kerjasama Operasi. � Surat Kuasa Khusus dalam hal SPT Tahunnan ditandatangani oleh bukan WP, atau Surat Keterangan Kematian dari Instansi yang berwenang dalam hal WP orang pribadi telah meninggal dunia dan SPT Tahunan ditandatangani oleh Ahli Waris.

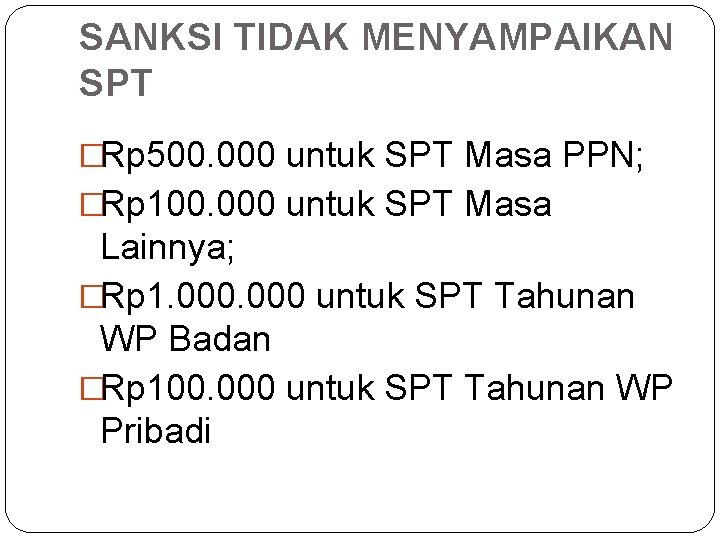

SANKSI TIDAK MENYAMPAIKAN SPT �Rp 500. 000 untuk SPT Masa PPN; �Rp 100. 000 untuk SPT Masa Lainnya; �Rp 1. 000 untuk SPT Tahunan WP Badan �Rp 100. 000 untuk SPT Tahunan WP Pribadi

PEMBETULAN SENDIRI SPT TAHUNAN PPh Apabila SPT yang telah dilaporkan ternyata ada kesalahan, WP dapat membetulkan sendiri SPTnya dengan syarat: � Belum dilakukan tindakan pemeriksaan � Bila terjadi rugi atau lebih bayar, WP menyampaikan pernyataan secara tertulis dalam jangka waktu dua tahun sebelum daluarsa penetapan

Pembetulan Sendiri. . . lanjutan Atas kurang bayar akibat pembetulan, maka kekurangan pajak dilunasi dengan denda bunga 2% per bulan. Walaupun sudah dilakukan pemeriksaan tetapi belum ada SKP, WP diberikan kesempatan untuk mengungkapkan ketidakbenaran, tetapi terbatas pada: � Pajak yang masih harus dibayar menjadi lebih besar � Rugi menjadi lebih kecil � Jumlah harta menjadi lebih besar � Jumlah modal menjadi lebih besar Untuk hal demikian WP tetap dikenakan sanksi 50% dari pajak yang kurang bayar

KETETAPAN DAN PENAGIHAN PAJAK

SURAT KETETAPAN PAJAK SURAT KETETAPAN YANG MELIPUTI 1. SURAT KETETAPAN PAJAK KURANG BAYAR, 2. SURAT KETETAPAN PAJAK KURANG BAYAR TAMBAHAN, 3. SURAT KETETAPAN PAJAK NIHIL, 4. SURAT KETETAPAN PAJAK LEBIH BAYAR, SURAT KETETAPAN PAJAK INI SEBAGAI SUATU KETETAPAN TERTULIS, YANGN MENIMBULKAN HAK DAN KEWAJIBAN, MEMUAT BESARNYA UTANG PAJAK PADA TAHUN TERTENTU BAGI WAJIB PAJAK YANG NAMA DAN ALAMATNYA TERCANTUM DALAM SURAT KETETAPAN

SURAT KETETAPAN PAJAK KURANG BAYAR SURAT KETETAPAN PAJAK YANG MENENTUKAN BESARNYA JUMLAH POKOK PAJAK, JUMLAH KREDIT PAJAK, JUMLAH KEKURANGAN PEMBAYARAN POKOK PAJAK, BESARNYA SANKSI ADMINISTRASI, DAN JUMLAH PAJAK YANG MASIH HARUS DIBAYAR

SURAT KETETAPAN PAJAK KURANG BAYAR �SURAT KETETAPAN PAJAK KURANG BAYAR DITERBITKAN JIKA : �HASIL PEMERIKSAAN ATAU KETERANGAN LAIN PAJAK YANG TERUTANG TIDAK ATAU KURANG BAYAR �SURAT PEMBERITAHUAN TIDAK DISAMPAIKAN DALAM JANGKA WAKTU SEBAGAIMANA TELAH DITETAPKAN DALAM PASAL 3 AYAT (3) UU PAJAK PENGHASILAN, DAN DITEGUR SECARA TERTULIS

SURAT KETETAPAN PAJAK KURANG BAYAR �HASIL PEMERIKSAAN ATAU KURANG LAIN MENGENAI PAJAK PERTAMBAHAN NILAI DAN PAJAK PENJUALAN ATAS BARANG MEWAH, YANG TIDAK HARUS DIKOMPENSASIKAN, ATAU TIDAK SEHARUSNYA TARIFNYA 0% �KEWAJIBAN PEMBUKUAN SEBAGAIMANA DIATUR, TIDAK DIPENUHI SEHINGGA TIDAK DAPAT DIKETAHUI BESARNYA PAJAK YANG TERUTANG �KEPADA WAJIB PAJAK DITERBITKAN NPWP ATAU DIKUKUHKAN SEBAGAI PENGUSAHA KENA PAJAK SECARA JABATAN

SURAT KETETAPAN PAJAK KURANG BAYAR TAMBAHAN SURAT KETETAPAN PAJAK YANG MENENTUKAN TAMBAHAN ATAS JUMLAH PAJAK YANG TELAH DITETAPKAN. DASAR PENERBITAN SKPKBT ADALAH : � HASIL PEMERIKSAAN ATAU PEMERIKSAAN ULANG TERHADAP DATA BARU YANG MENGAKIBATKAN PENAMBAHAN JUMLAH PAJAK YANG TERUTANG TERMASUK DATA YANG SEMULA BELUM TERUNGKAP � HASIL PENELITIAN ATAS PUTUSAN PENGADILAN YANG TELAH MEMPEROLEH KEKUATAN HUKUM TETAP TERHADAP WAJIB PAJAK YANG DIPIDANA KARENA MELAKUKAN TINDAK PIDANA DI BIDANG PERPAJAKAN ATAU TINDAK PIDANA LAINNYA YANG DAPAT MENIMBULKAN KERUGIAN PADA PENDAPATAN NEGARA

SURAT KETETAPAN PAJAK NIHIL SURAT KETETAPAN PAJAK YANG MENENTUKAN JUMLAH POKOK PAJAK SAMA BESARNYA DENGAN JUMLAH KREDIT PAJAK ATAU PAJAK TIDAK TERUTANG DAN TIDAK ADA KREDIT PAJAK

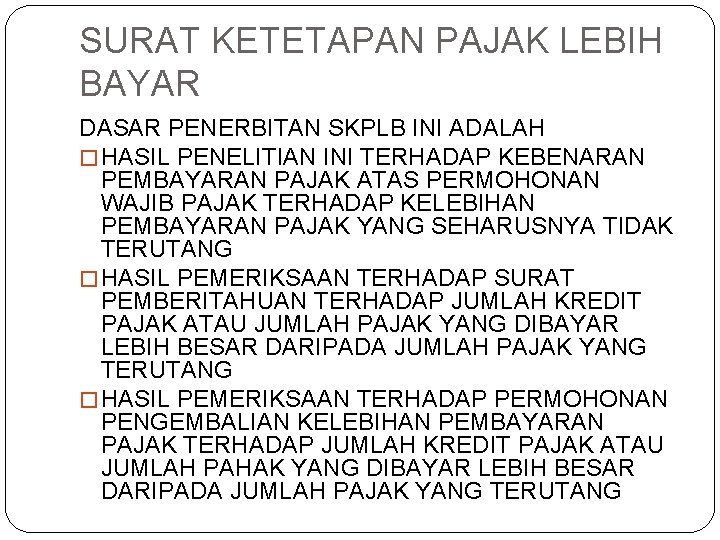

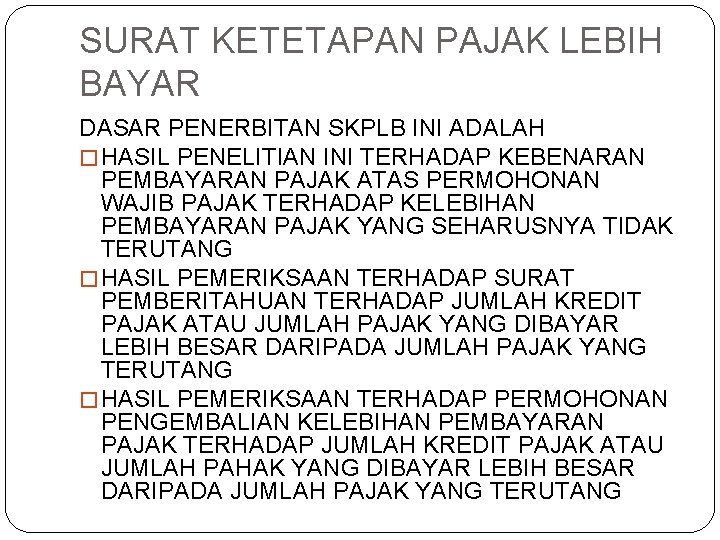

SURAT KETETAPAN PAJAK LEBIH BAYAR SURAT KETETAPAN PAJAK YANG MENENTUKAN JUMLAH KELEBIHAN PEMBAYARAN PAJAK LEBIH BESAR DARIPADA PAJAK YANG TERUTANG ATAU SEHARUSNYA TIDAK TERUTANG

SURAT KETETAPAN PAJAK LEBIH BAYAR DASAR PENERBITAN SKPLB INI ADALAH � HASIL PENELITIAN INI TERHADAP KEBENARAN PEMBAYARAN PAJAK ATAS PERMOHONAN WAJIB PAJAK TERHADAP KELEBIHAN PEMBAYARAN PAJAK YANG SEHARUSNYA TIDAK TERUTANG � HASIL PEMERIKSAAN TERHADAP SURAT PEMBERITAHUAN TERHADAP JUMLAH KREDIT PAJAK ATAU JUMLAH PAJAK YANG DIBAYAR LEBIH BESAR DARIPADA JUMLAH PAJAK YANG TERUTANG � HASIL PEMERIKSAAN TERHADAP PERMOHONAN PENGEMBALIAN KELEBIHAN PEMBAYARAN PAJAK TERHADAP JUMLAH KREDIT PAJAK ATAU JUMLAH PAHAK YANG DIBAYAR LEBIH BESAR DARIPADA JUMLAH PAJAK YANG TERUTANG

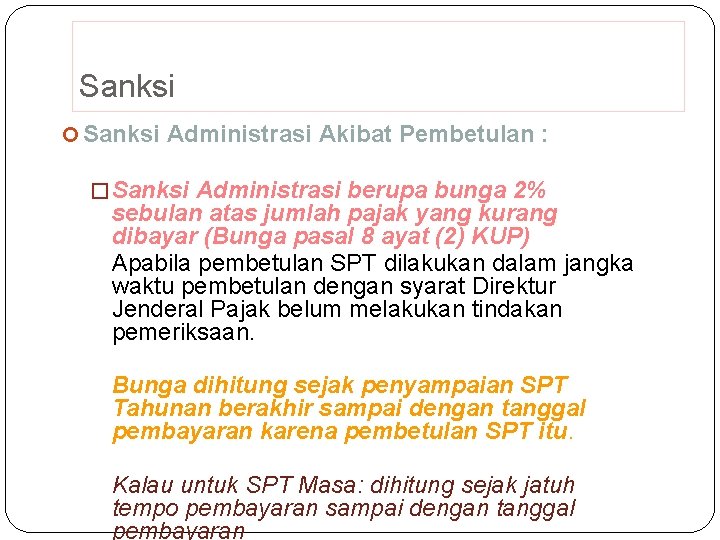

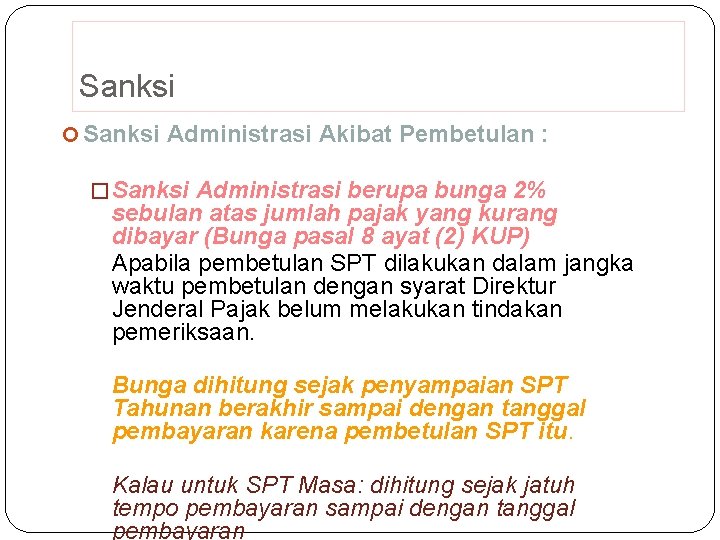

Sanksi Administrasi Akibat Pembetulan : � Sanksi Administrasi berupa bunga 2% sebulan atas jumlah pajak yang kurang dibayar (Bunga pasal 8 ayat (2) KUP) Apabila pembetulan SPT dilakukan dalam jangka waktu pembetulan dengan syarat Direktur Jenderal Pajak belum melakukan tindakan pemeriksaan. Bunga dihitung sejak penyampaian SPT Tahunan berakhir sampai dengan tanggal pembayaran karena pembetulan SPT itu. Kalau untuk SPT Masa: dihitung sejak jatuh tempo pembayaran sampai dengan tanggal pembayaran

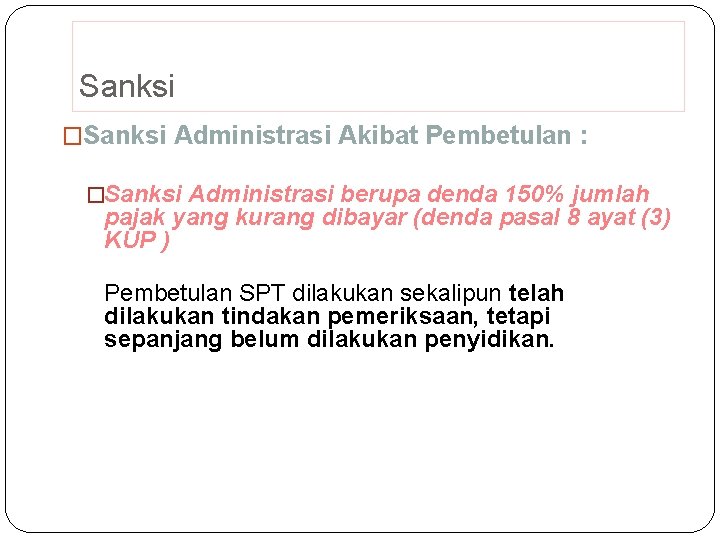

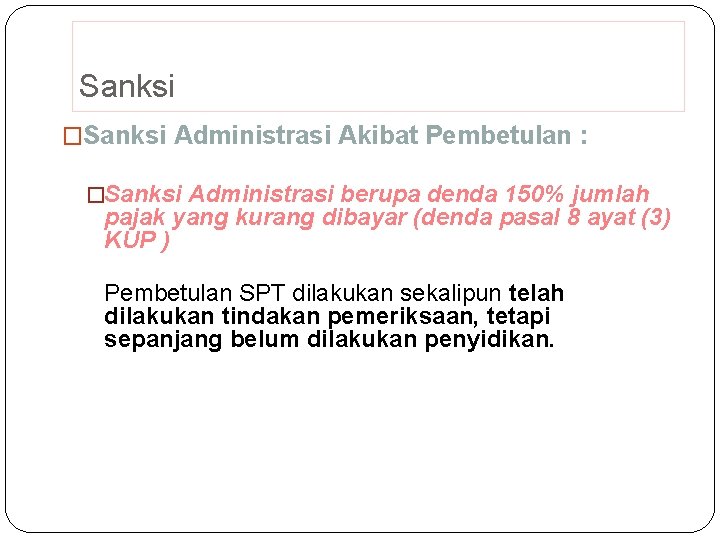

Sanksi �Sanksi Administrasi Akibat Pembetulan : �Sanksi Administrasi berupa denda 150% jumlah pajak yang kurang dibayar (denda pasal 8 ayat (3) KUP ) Pembetulan SPT dilakukan sekalipun telah dilakukan tindakan pemeriksaan, tetapi sepanjang belum dilakukan penyidikan.

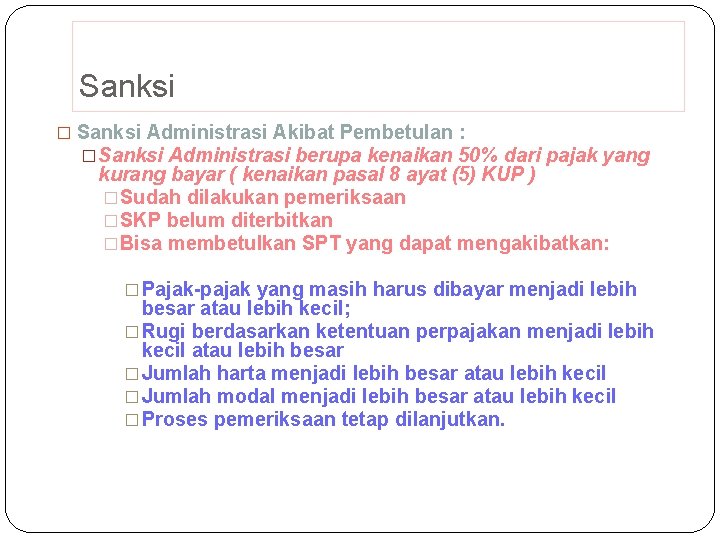

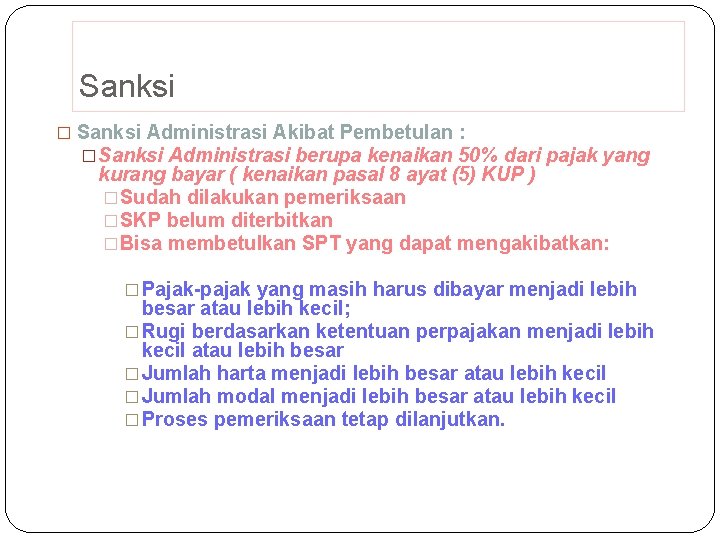

Sanksi � Sanksi Administrasi Akibat Pembetulan : �Sanksi Administrasi berupa kenaikan 50% dari pajak yang kurang bayar ( kenaikan pasal 8 ayat (5) KUP ) �Sudah dilakukan pemeriksaan �SKP belum diterbitkan �Bisa membetulkan SPT yang dapat mengakibatkan: � Pajak-pajak yang masih harus dibayar menjadi lebih besar atau lebih kecil; � Rugi berdasarkan ketentuan perpajakan menjadi lebih kecil atau lebih besar � Jumlah harta menjadi lebih besar atau lebih kecil � Jumlah modal menjadi lebih besar atau lebih kecil � Proses pemeriksaan tetap dilanjutkan.

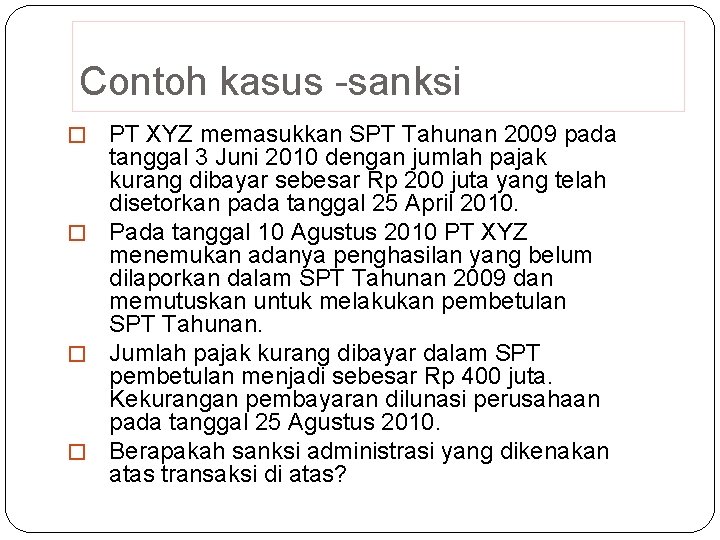

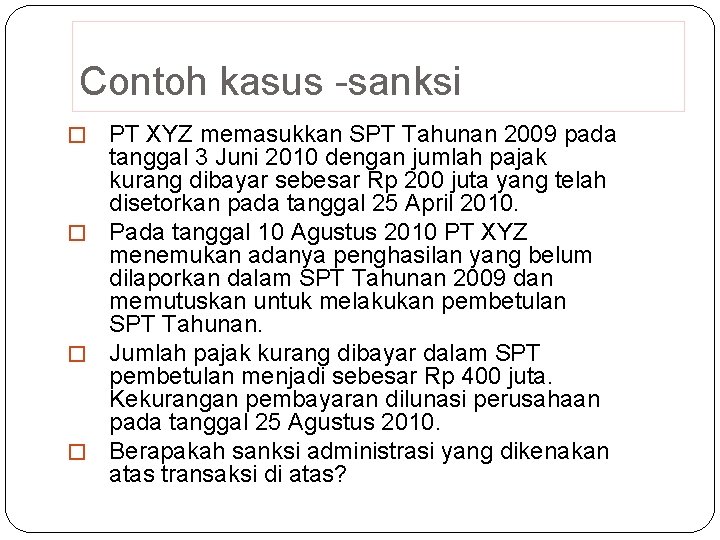

Contoh kasus -sanksi PT XYZ memasukkan SPT Tahunan 2009 pada tanggal 3 Juni 2010 dengan jumlah pajak kurang dibayar sebesar Rp 200 juta yang telah disetorkan pada tanggal 25 April 2010. � Pada tanggal 10 Agustus 2010 PT XYZ menemukan adanya penghasilan yang belum dilaporkan dalam SPT Tahunan 2009 dan memutuskan untuk melakukan pembetulan SPT Tahunan. � Jumlah pajak kurang dibayar dalam SPT pembetulan menjadi sebesar Rp 400 juta. Kekurangan pembayaran dilunasi perusahaan pada tanggal 25 Agustus 2010. � Berapakah sanksi administrasi yang dikenakan atas transaksi di atas? �

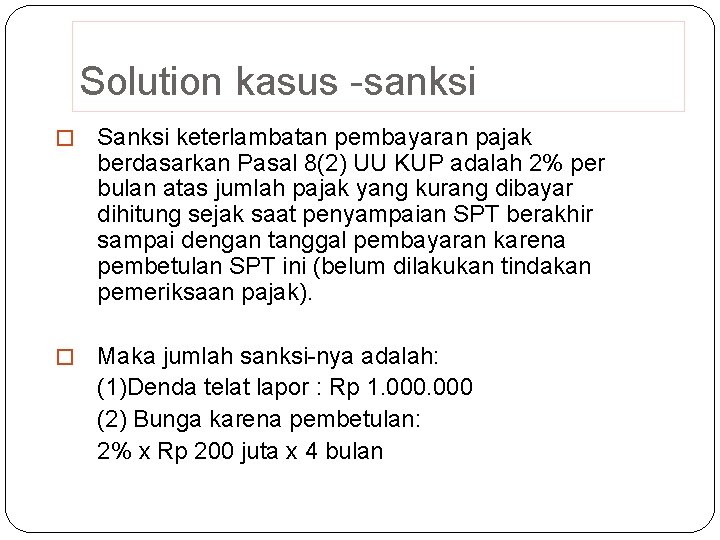

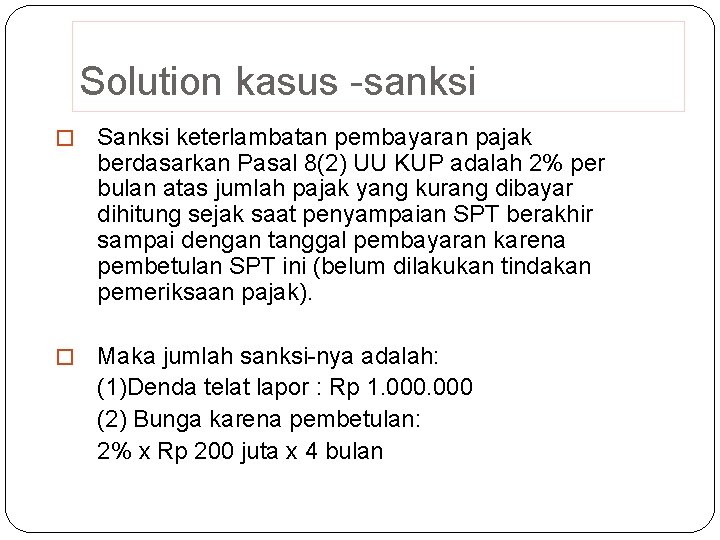

Solution kasus -sanksi � Sanksi keterlambatan pembayaran pajak berdasarkan Pasal 8(2) UU KUP adalah 2% per bulan atas jumlah pajak yang kurang dibayar dihitung sejak saat penyampaian SPT berakhir sampai dengan tanggal pembayaran karena pembetulan SPT ini (belum dilakukan tindakan pemeriksaan pajak). � Maka jumlah sanksi-nya adalah: (1)Denda telat lapor : Rp 1. 000 (2) Bunga karena pembetulan: 2% x Rp 200 juta x 4 bulan

KEBERATAN DAN BANDING

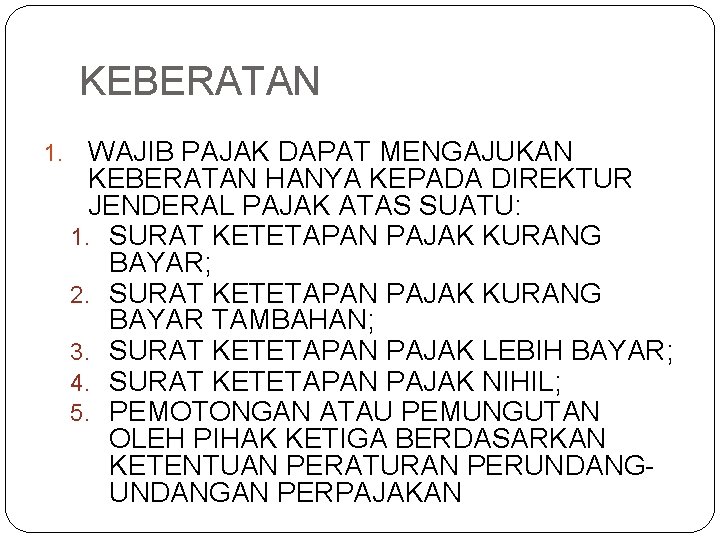

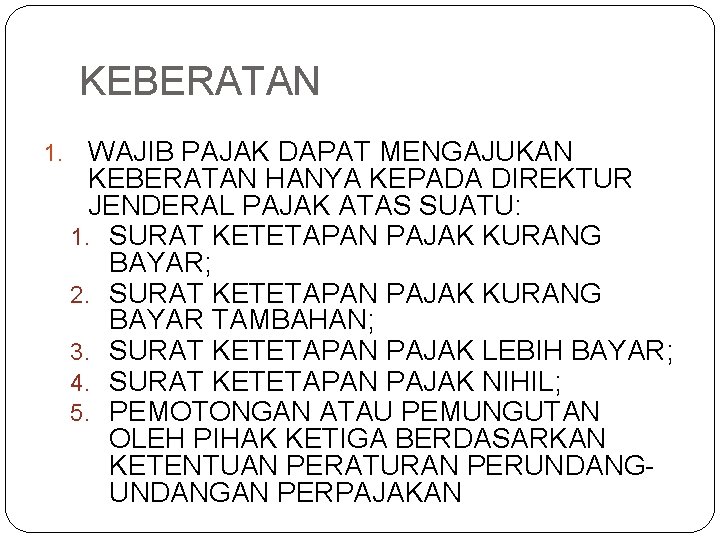

KEBERATAN 1. WAJIB PAJAK DAPAT MENGAJUKAN KEBERATAN HANYA KEPADA DIREKTUR JENDERAL PAJAK ATAS SUATU: 1. SURAT KETETAPAN PAJAK KURANG BAYAR; 2. SURAT KETETAPAN PAJAK KURANG BAYAR TAMBAHAN; 3. SURAT KETETAPAN PAJAK LEBIH BAYAR; 4. SURAT KETETAPAN PAJAK NIHIL; 5. PEMOTONGAN ATAU PEMUNGUTAN OLEH PIHAK KETIGA BERDASARKAN KETENTUAN PERATURAN PERUNDANGAN PERPAJAKAN

KEBERATAN 2. KEBERATAN DIAJUKAN SECARA TERTULIS DALAM BAHASA INDONESIA DENGAN MENGEMUKAKAN JUMLAH PAJAK YANG TERUTANG ATAU JUMLAH PAJAK YANG DIPOTONG ATAU DIPUNGUT ATAU JUMLAH RUGI MENURUT PENGHITUNGAN WAJIB PAJAK DENGAN DISERTAI ALASAN-ALASAN YANG JELAS 3. KEBERATAN HARUS DIAJUKAN DALAM JANGKA WAKTU 3 (TIGA) BULAN SEJAK TANGGAL SURAT, TANGGAL PEMOTONGAN ATAU PEMUNGUTAN SEBAGAIMANA DIMAKSUD DALAM AYAT (1) UU KUP, KECUALI APABILA WAJIB PAJAK DAPAT MENUNJUKKAN BAHWA JANGKA WAKTU ITU TIDAK DAPAT DIPENUHI KARENA KEADAAN DI LUAR KEKUASAANNYA.

KEBERATAN YANG TIDAK MEMENUHI PERSYARATAN SEBAGAIMANA DIMAKSUD DALAM AYAT (1), AYAT (2), DAN AYAT (3) UU KUP TIDAK DIANGGAP SEBAGAI SURAT KEBERATAN, SEHINGGA TIDAK DIPERTIMBANGKAN. 5. TANDA PENERIMAAN SURAT KEBERATAN YANG DIBERIKAN OLEH PEJABAT DIREKTORAT JENDERAL PAJAK YANG DITUNJUK UNTUK ITU ATAU TANDA PENGIRIMAN SURAT KEBERATAN MELALUI POS TERCATAT MENJADI TANDA BUKTI PENERIMAAN SURAT KEBERATAN. 4.

KEBERATAN 6. APABILA DIMINTA OLEH WAJIB PAJAK UNTUK KEPERLUAN PENGAJUAN KEBERATAN, DIREKTUR JENDERAL PAJAK WAJIB MEMBERIKAN KETERANGAN SECARA TERTULIS HAL-HAL YANG MENJADI DASAR PENGENAAN PAJAK, PENGHITUNGAN RUGI, PEMOTONGAN ATAU PEMUNGUTAN PAJAK. 7. PENGAJUAN KEBERATAN TIDAK MENUNDA KEWAJIBAN MEMBAYAR PAJAK DAN PELAKSANAAN PENAGIHAN PAJAK.

BANDING 1. 2. 3. 4. BANDING DIAJUKAN DENGAN SURAT BANDING DALAM BAHASA INDONESIA KEPADA PENGADILAN PAJAK. BANDING DIAJUKAN DALAM JANGKA WAKTU 3 (TIGA) BULAN SEJAK TANGGAL DITERIMA KEPUTUSAN YANG DIBANDING, KECUALI DIATUR LAIN DALAM PERATURAN PERUNDANG-UNDANGAN PERPAJAKAN. JANGKA WAKTU SEBAGAIMANA DIMAKSUD DALAM BUTIR 2 TIDAK MENGIKAT APABILA JANGKA WAKTU DIMAKSUD TIDAK DAPAT DIPENUHI KARENA KEADAAN DI LUAR KEKUASAAN PEMOHON BANDING. TERHADAP 1 (SATU) KEPUTUSAN DIAJUKAN 1 (SATU) SURAT BANDING.

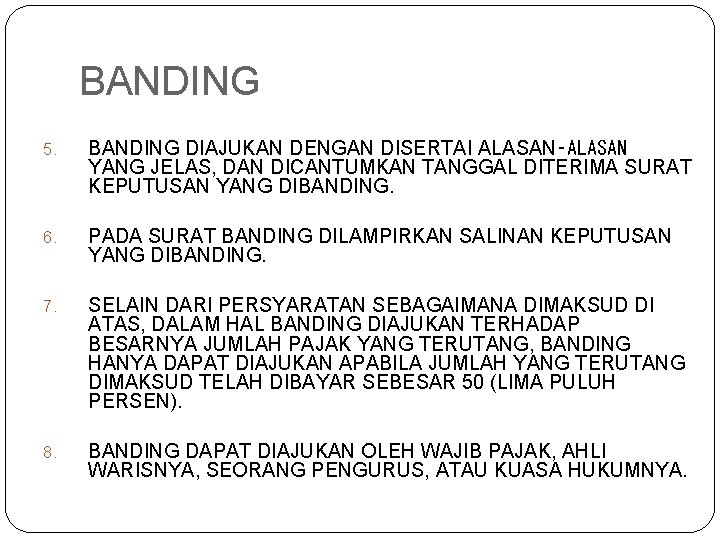

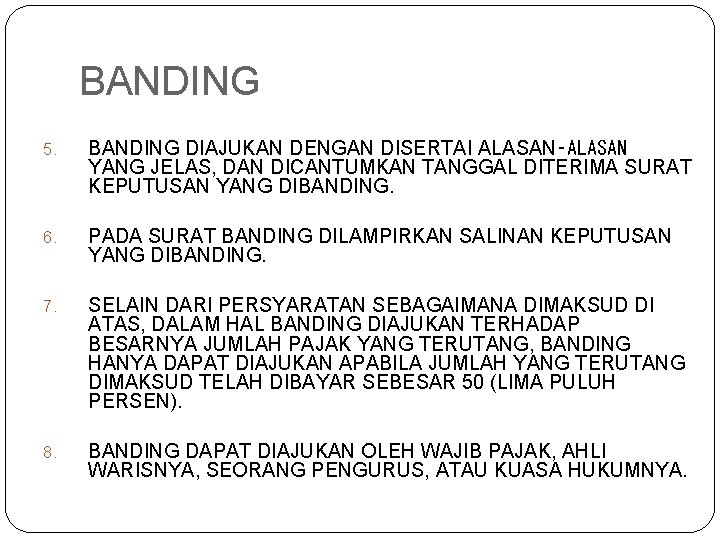

BANDING 5. BANDING DIAJUKAN DENGAN DISERTAI ALASAN‑ALASAN YANG JELAS, DAN DICANTUMKAN TANGGAL DITERIMA SURAT KEPUTUSAN YANG DIBANDING. 6. PADA SURAT BANDING DILAMPIRKAN SALINAN KEPUTUSAN YANG DIBANDING. 7. SELAIN DARI PERSYARATAN SEBAGAIMANA DIMAKSUD DI ATAS, DALAM HAL BANDING DIAJUKAN TERHADAP BESARNYA JUMLAH PAJAK YANG TERUTANG, BANDING HANYA DAPAT DIAJUKAN APABILA JUMLAH YANG TERUTANG DIMAKSUD TELAH DIBAYAR SEBESAR 50 (LIMA PULUH PERSEN). 8. BANDING DAPAT DIAJUKAN OLEH WAJIB PAJAK, AHLI WARISNYA, SEORANG PENGURUS, ATAU KUASA HUKUMNYA.

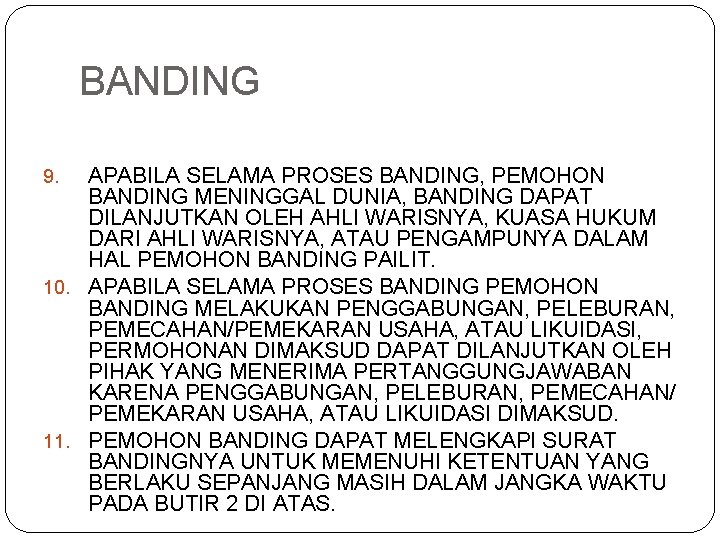

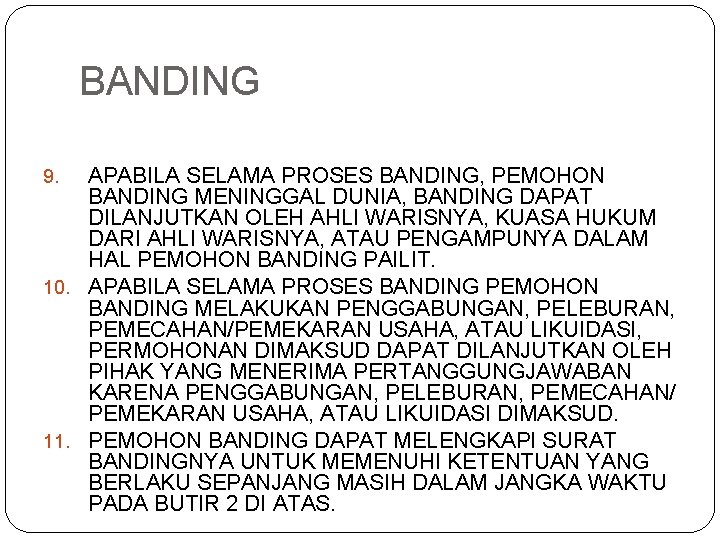

BANDING APABILA SELAMA PROSES BANDING, PEMOHON BANDING MENINGGAL DUNIA, BANDING DAPAT DILANJUTKAN OLEH AHLI WARISNYA, KUASA HUKUM DARI AHLI WARISNYA, ATAU PENGAMPUNYA DALAM HAL PEMOHON BANDING PAILIT. 10. APABILA SELAMA PROSES BANDING PEMOHON BANDING MELAKUKAN PENGGABUNGAN, PELEBURAN, PEMECAHAN/PEMEKARAN USAHA, ATAU LIKUIDASI, PERMOHONAN DIMAKSUD DAPAT DILANJUTKAN OLEH PIHAK YANG MENERIMA PERTANGGUNGJAWABAN KARENA PENGGABUNGAN, PELEBURAN, PEMECAHAN/ PEMEKARAN USAHA, ATAU LIKUIDASI DIMAKSUD. 11. PEMOHON BANDING DAPAT MELENGKAPI SURAT BANDINGNYA UNTUK MEMENUHI KETENTUAN YANG BERLAKU SEPANJANG MASIH DALAM JANGKA WAKTU PADA BUTIR 2 DI ATAS. 9.

PEMBUKUAN DAN PENCATATAN

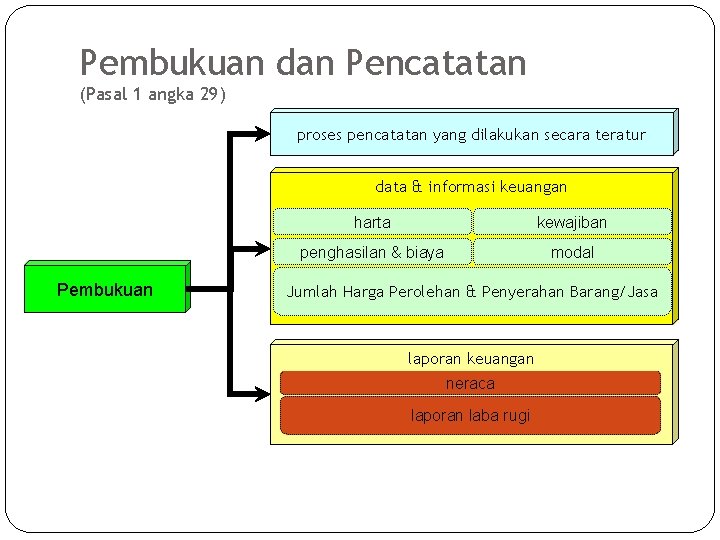

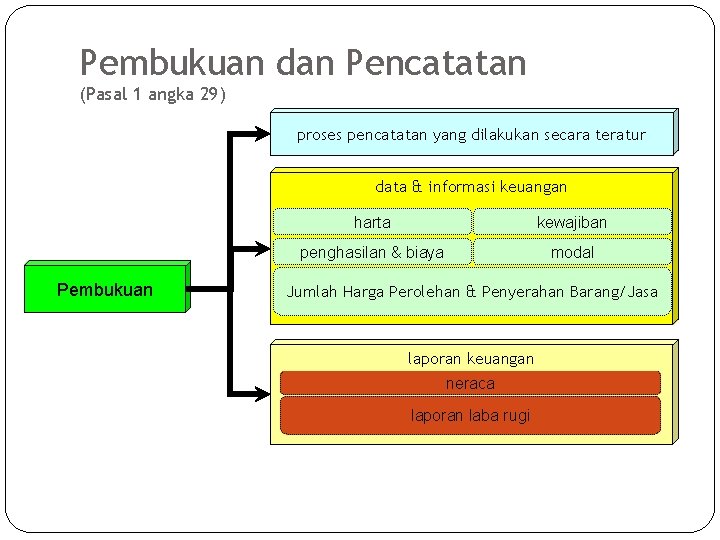

Pembukuan dan Pencatatan (Pasal 1 angka 29) proses pencatatan yang dilakukan secara teratur data & informasi keuangan Pembukuan harta kewajiban penghasilan & biaya modal Jumlah Harga Perolehan & Penyerahan Barang/Jasa laporan keuangan neraca laporan laba rugi

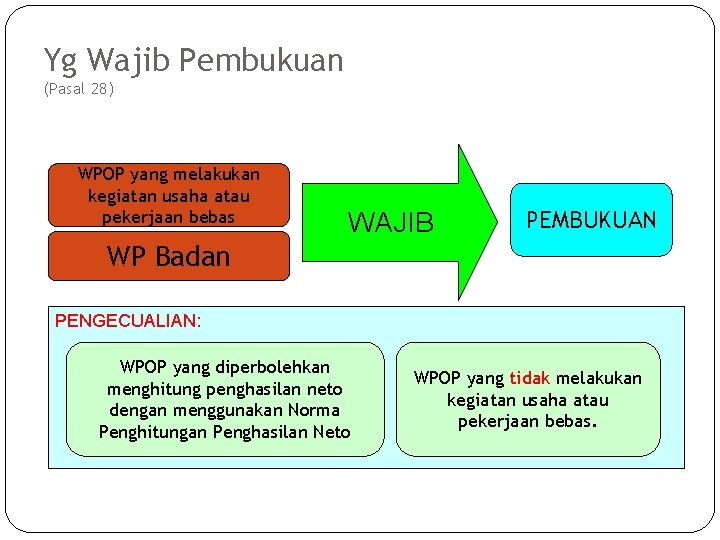

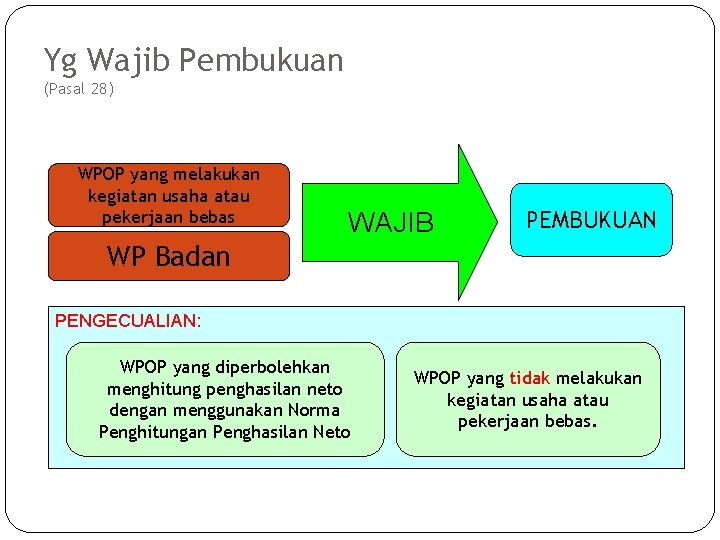

Yg Wajib Pembukuan (Pasal 28) WPOP yang melakukan kegiatan usaha atau pekerjaan bebas WAJIB PEMBUKUAN WP Badan PENGECUALIAN: WPOP yang diperbolehkan menghitung penghasilan neto dengan menggunakan Norma Penghitungan Penghasilan Neto WPOP yang tidak melakukan kegiatan usaha atau pekerjaan bebas.

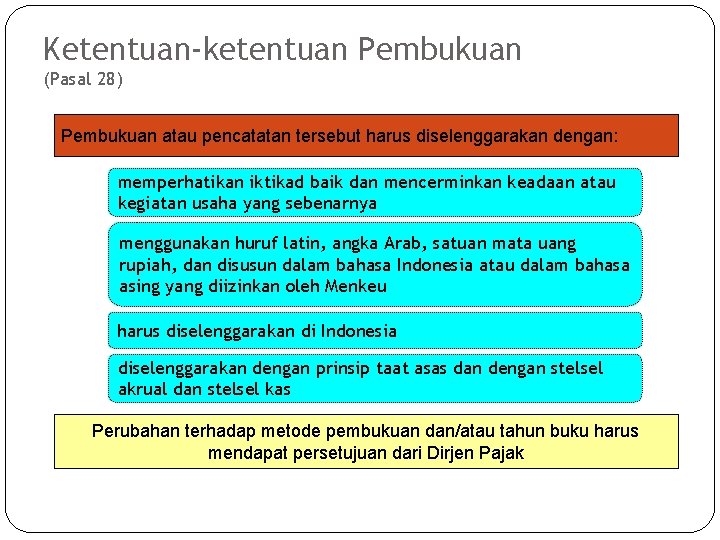

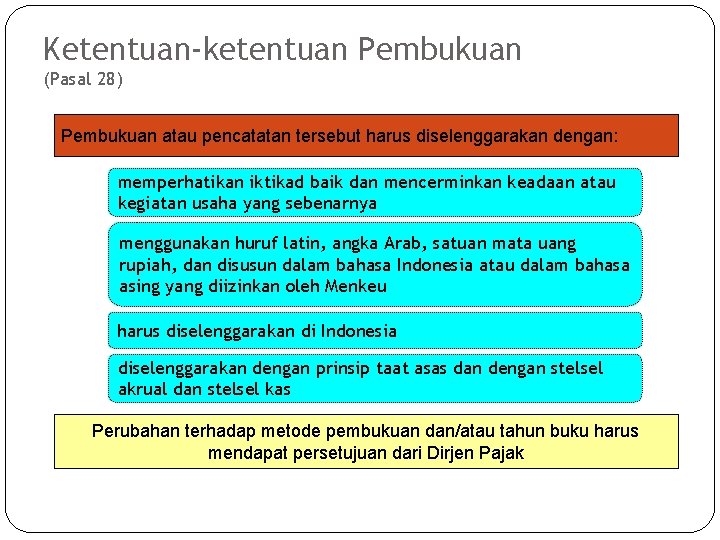

Ketentuan-ketentuan Pembukuan (Pasal 28) Pembukuan atau pencatatan tersebut harus diselenggarakan dengan: memperhatikan iktikad baik dan mencerminkan keadaan atau kegiatan usaha yang sebenarnya menggunakan huruf latin, angka Arab, satuan mata uang rupiah, dan disusun dalam bahasa Indonesia atau dalam bahasa asing yang diizinkan oleh Menkeu harus diselenggarakan di Indonesia diselenggarakan dengan prinsip taat asas dan dengan stelsel akrual dan stelsel kas Perubahan terhadap metode pembukuan dan/atau tahun buku harus mendapat persetujuan dari Dirjen Pajak

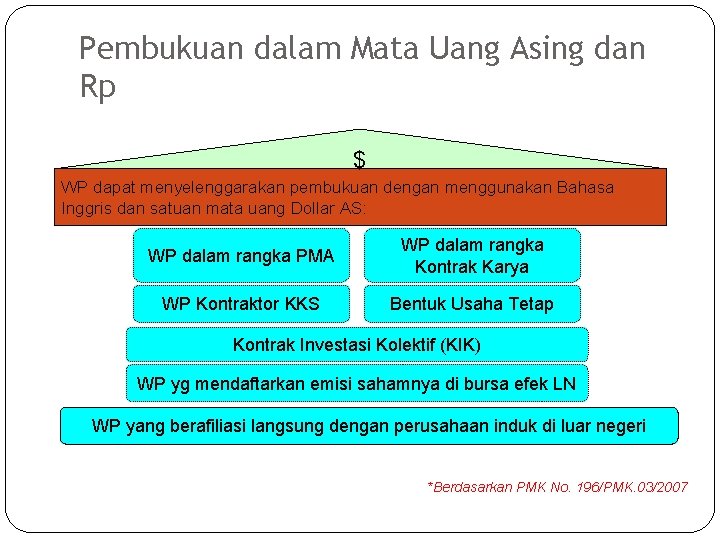

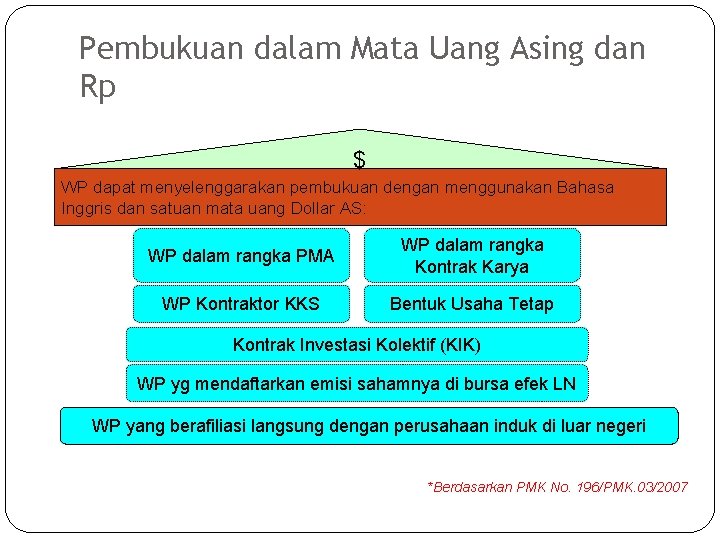

Pembukuan dalam Mata Uang Asing dan Rp $ WP dapat menyelenggarakan pembukuan dengan menggunakan Bahasa Inggris dan satuan mata uang Dollar AS: WP dalam rangka PMA WP dalam rangka Kontrak Karya WP Kontraktor KKS Bentuk Usaha Tetap Kontrak Investasi Kolektif (KIK) WP yg mendaftarkan emisi sahamnya di bursa efek LN WP yang berafiliasi langsung dengan perusahaan induk di luar negeri *Berdasarkan PMK No. 196/PMK. 03/2007

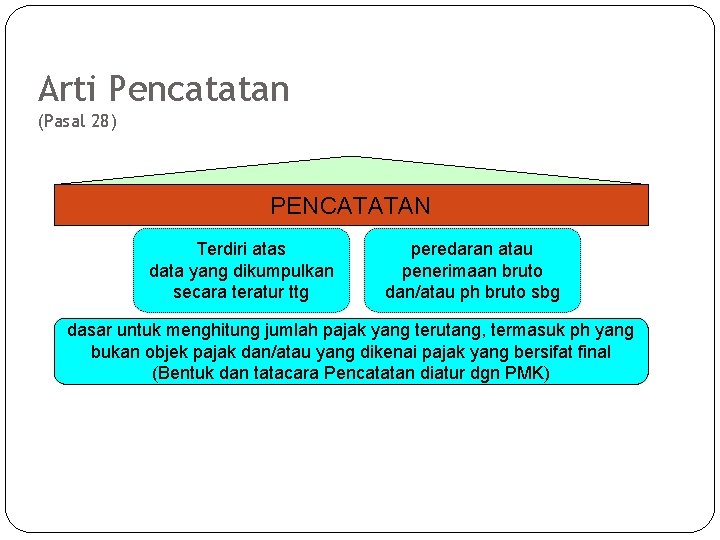

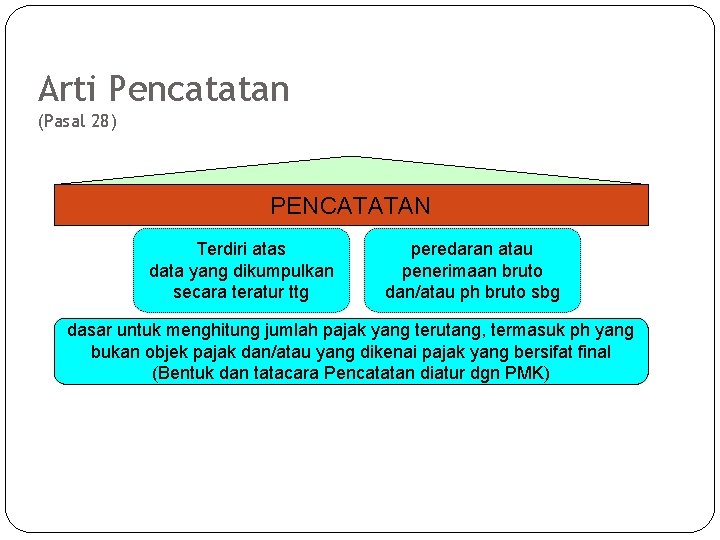

Arti Pencatatan (Pasal 28) PENCATATAN Terdiri atas data yang dikumpulkan secara teratur ttg peredaran atau penerimaan bruto dan/atau ph bruto sbg dasar untuk menghitung jumlah pajak yang terutang, termasuk ph yang bukan objek pajak dan/atau yang dikenai pajak yang bersifat final (Bentuk dan tatacara Pencatatan diatur dgn PMK)

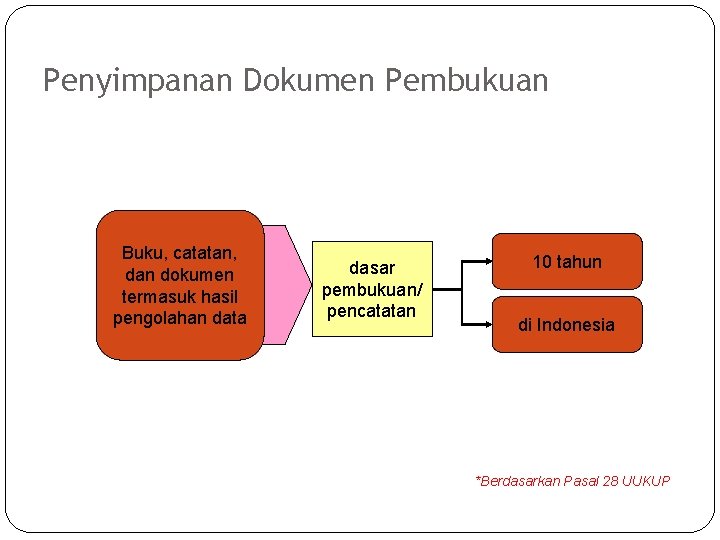

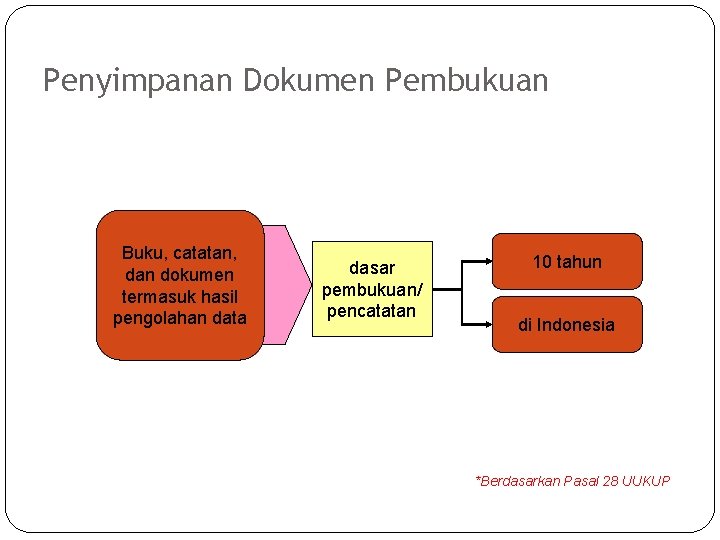

Penyimpanan Dokumen Pembukuan Buku, catatan, dan dokumen termasuk hasil pengolahan data dasar pembukuan/ pencatatan 10 tahun di Indonesia *Berdasarkan Pasal 28 UUKUP

SANKSI-SANKSI Setiap orang yang dengan sengaja: memperlihatkan pembukuan atau pencatatan yang palsu tidak menyelenggarakan pembukuan atau pencatatan di Indonesia tidak memperhatikan atau tidak meminjamkan buku, catatan, atau dokumen lain tidak menyimpan buku, catatan, atau dokumen yang menjadi dasar pembukuan atau pencatatan menimbulkan kerugian pada pendapatan negara dipidana dengan pidana penjara 6 bulan - 6 tahun dan denda 2 -4 x jumlah pajak terutang yang tidak/kurang dibayar *Berdasarkan Pasal 39 UUKUP

End of Slide

şefika akman

şefika akman Ketentuan farmakope

Ketentuan farmakope Klausula ketentuan umum adalah

Klausula ketentuan umum adalah Ketentuan umum dari konsep teori permainan

Ketentuan umum dari konsep teori permainan Pertanyaan tentang konsep dasar akuntansi pajak

Pertanyaan tentang konsep dasar akuntansi pajak Soal akuntansi perpajakan dan jawabannya

Soal akuntansi perpajakan dan jawabannya Sistem lingkaran terbuka

Sistem lingkaran terbuka Reformdjp/quiz/kuis-mini-april

Reformdjp/quiz/kuis-mini-april Etika dalam perpajakan

Etika dalam perpajakan Konsep dasar akuntansi perpajakan

Konsep dasar akuntansi perpajakan Mata kuliah administrasi perpajakan ui

Mata kuliah administrasi perpajakan ui Kewajiban suami

Kewajiban suami Pengaruh psak 72 terhadap perpajakan

Pengaruh psak 72 terhadap perpajakan Pengertian akuntansi perpajakan

Pengertian akuntansi perpajakan Uraikan peranan riyadah dalam menundukan nafsu marah

Uraikan peranan riyadah dalam menundukan nafsu marah Ketentuan mutlaq dan muqayyad

Ketentuan mutlaq dan muqayyad Turn on dalam komputer adalah

Turn on dalam komputer adalah Unggah ungguh basa iku kaperang dadi

Unggah ungguh basa iku kaperang dadi Opis tate

Opis tate Tuliskan manfaat tata krama

Tuliskan manfaat tata krama Merujuk

Merujuk Ketentuan menyembelih hewan qurban

Ketentuan menyembelih hewan qurban Doa menerima zakat fitrah

Doa menerima zakat fitrah Ketentuan rezeki dari allah

Ketentuan rezeki dari allah Shalat sunnah

Shalat sunnah Ketentuan penulisan karya ilmiah secara garis besar

Ketentuan penulisan karya ilmiah secara garis besar Deklarasi ekspor

Deklarasi ekspor Maria cleopatra

Maria cleopatra Sebuah pesawat terbang panjangnya 35m dan lebarnya 25 m

Sebuah pesawat terbang panjangnya 35m dan lebarnya 25 m Konsep aum ptsdl

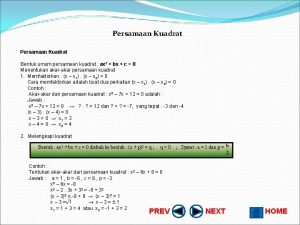

Konsep aum ptsdl Standard form of a quadratic equation

Standard form of a quadratic equation Tata cara lomba tahfidz

Tata cara lomba tahfidz Peraturan technical meeting

Peraturan technical meeting Sebutkan buah-buah sakramen pengurapan orang sakit

Sebutkan buah-buah sakramen pengurapan orang sakit Berikut tata cara pengisian duk yang benar yaitu

Berikut tata cara pengisian duk yang benar yaitu Tata cara pembelian barangan di sekolah

Tata cara pembelian barangan di sekolah Matriks penelitian adalah

Matriks penelitian adalah Tata cara menulis laporan

Tata cara menulis laporan Tata cara penyambungan internet

Tata cara penyambungan internet Presentasi tata cara menangani telepon

Presentasi tata cara menangani telepon Tabel spearman rho

Tabel spearman rho Cerita pengalaman kang lucu dadekake ati

Cerita pengalaman kang lucu dadekake ati Tata cara bersidang

Tata cara bersidang Tata cara pemilihan komite sekolah

Tata cara pemilihan komite sekolah Fomema klinik

Fomema klinik Perolehan kerja

Perolehan kerja Jelaskan pengertian shalat qashar! *

Jelaskan pengertian shalat qashar! * Tatacara panjar wang runcit

Tatacara panjar wang runcit Tata cara pendirian koperasi

Tata cara pendirian koperasi Contoh portofolio uji kompetensi

Contoh portofolio uji kompetensi Tata cara penggunaan toilet duduk

Tata cara penggunaan toilet duduk Pasal 13 uu kup

Pasal 13 uu kup Pph pasal 29 adalah

Pph pasal 29 adalah Koni yanal alan

Koni yanal alan Dikdörtgen prizma

Dikdörtgen prizma Kup 13 tahun

Kup 13 tahun Küp pesser

Küp pesser Kup sobie psa

Kup sobie psa Circumnavigation uu kup

Circumnavigation uu kup Küp günlük hayattan örnekler

Küp günlük hayattan örnekler Küp açılımı

Küp açılımı Kürenin elektrik alanı

Kürenin elektrik alanı Hamilelikte pesser

Hamilelikte pesser Kup tu berlin

Kup tu berlin Kup mintys

Kup mintys Jika c kutub utara b dengan c tolak menolak

Jika c kutub utara b dengan c tolak menolak Halcon cara cara

Halcon cara cara Contoh pendekatan melalui paguyuban

Contoh pendekatan melalui paguyuban Kesan ketagihan dadah

Kesan ketagihan dadah Contoh peraturan jalan raya

Contoh peraturan jalan raya 2 jenis servis bola tampar

2 jenis servis bola tampar Cara cara mengemas stor sukan

Cara cara mengemas stor sukan Perspektif desain dalam komunikasi

Perspektif desain dalam komunikasi Tujuan dari wahyu allah

Tujuan dari wahyu allah Teori umum dan teori khusus

Teori umum dan teori khusus