MATHMATIQUES FINANCIRES I Vingtquatrime cours 291107 Rappel du

- Slides: 49

MATHÉMATIQUES FINANCIÈRES I Vingt-quatrième cours 29/11/07

Rappel du dernier cours • Formule basique du prix d’une obligation 29/11/07

Rappel du dernier cours • Formule basique du prix d’une obligation • Formule Prime/escompte du prix d’une obligation 29/11/07

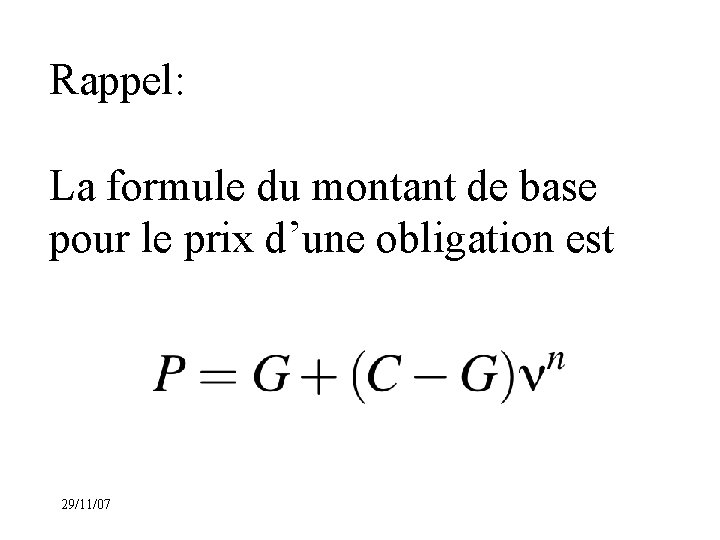

Rappel du dernier cours • Formule basique du prix d’une obligation • Formule Prime/escompte du prix d’une obligation • Formule du montant de base du prix d’une obligation 29/11/07

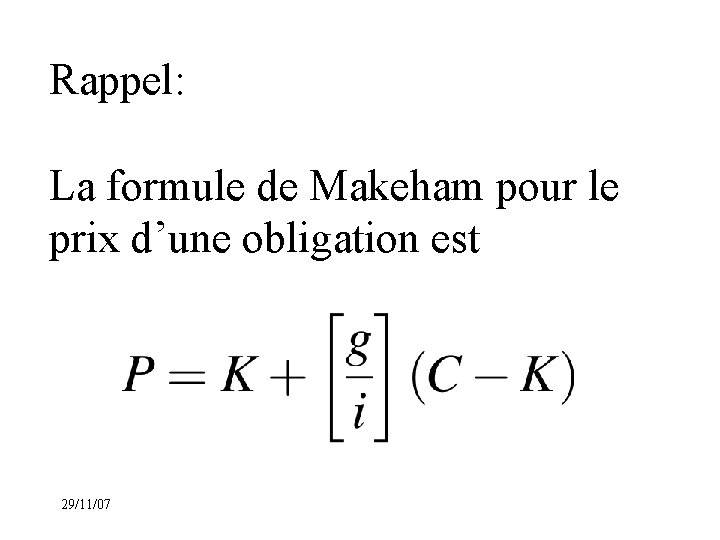

Rappel du dernier cours • Formule basique du prix d’une obligation • Formule Prime/escompte du prix d’une obligation • Formule du montant de base du prix d’une obligation • Formule de Makeham du prix d’une obligation 29/11/07

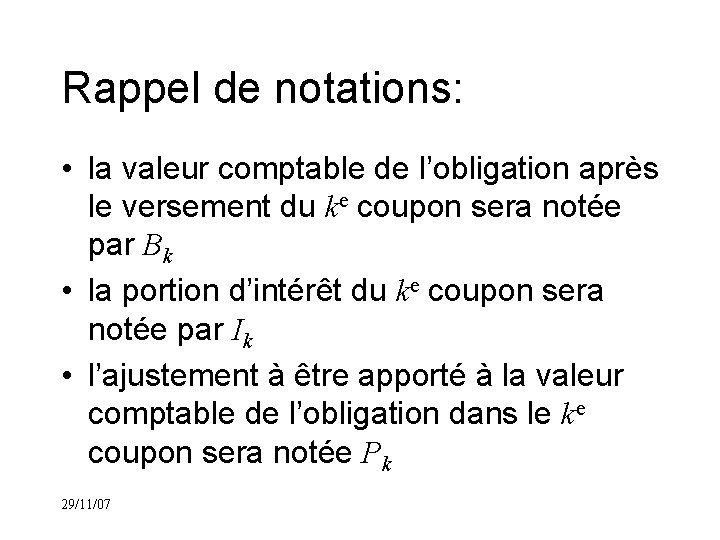

Rappel du dernier cours • Formule basique du prix d’une obligation • Formule Prime/escompte du prix d’une obligation • Formule du montant de base du prix d’une obligation • Formule de Makeham du prix d’une obligation • Valeur comptable d’une obligation 29/11/07

Rappel du dernier cours • Formule basique du prix d’une obligation • Formule Prime/escompte du prix d’une obligation • Formule du montant de base du prix d’une obligation • Formule de Makeham du prix d’une obligation • Valeur comptable d’une obligation • Amortissement d’une obligation 29/11/07

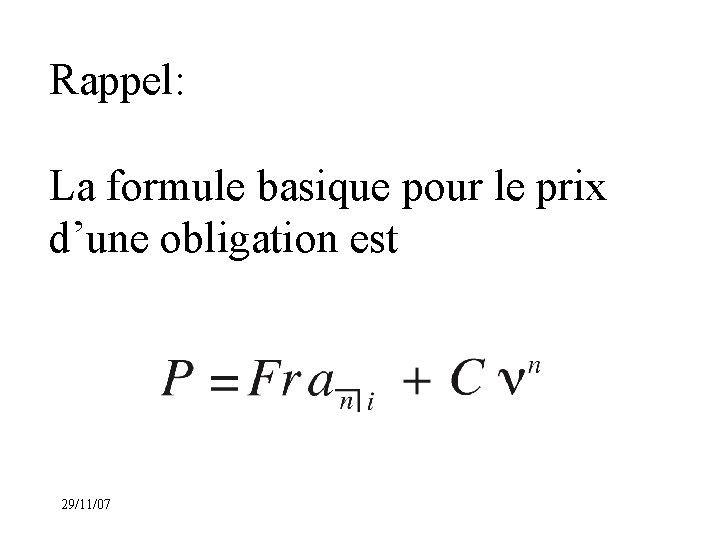

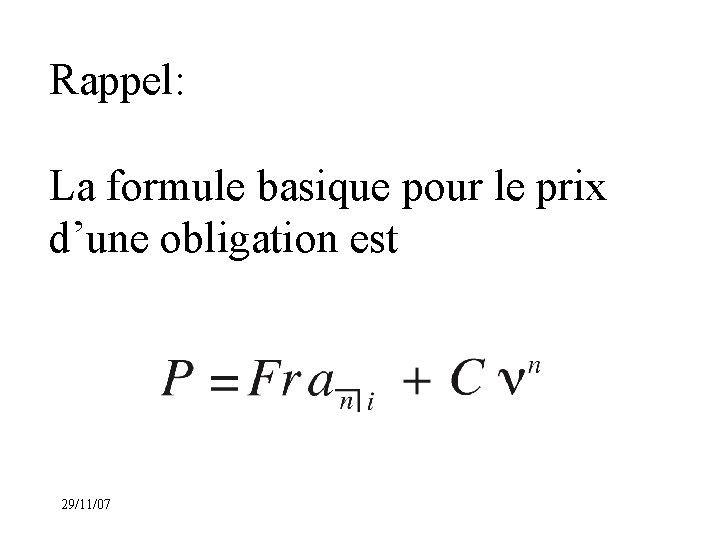

Rappel: La formule basique pour le prix d’une obligation est 29/11/07

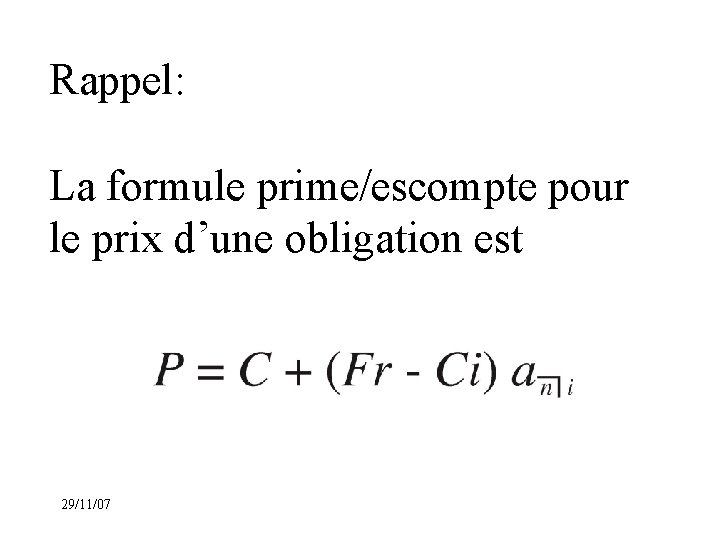

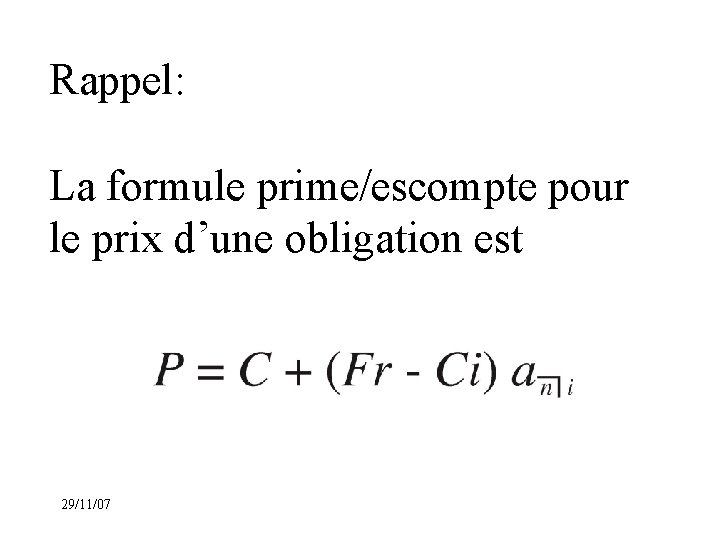

Rappel: La formule prime/escompte pour le prix d’une obligation est 29/11/07

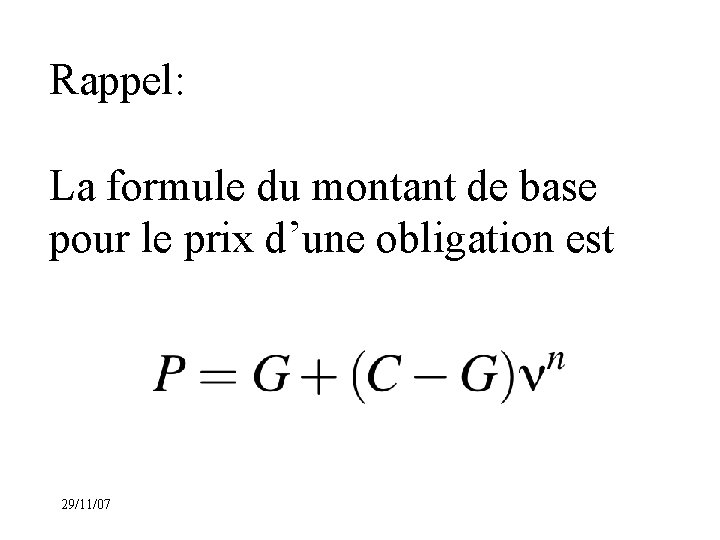

Rappel: La formule du montant de base pour le prix d’une obligation est 29/11/07

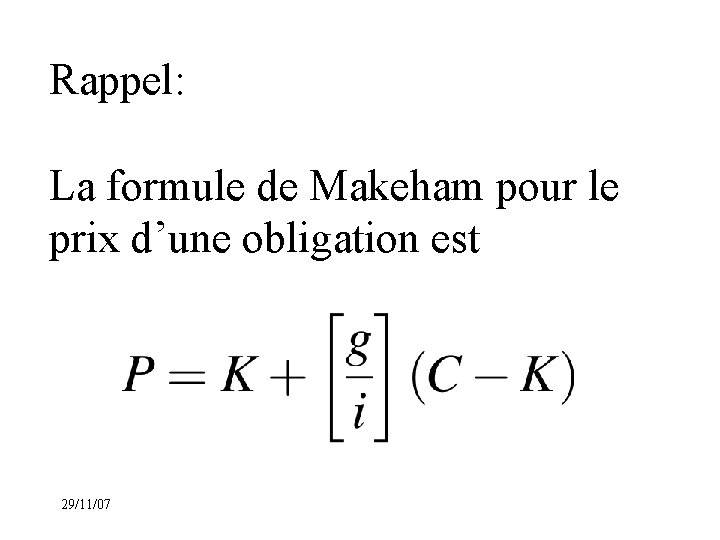

Rappel: La formule de Makeham pour le prix d’une obligation est 29/11/07

Rappel: Si P > C, nous disons que l’obligation est vendue à prime. Si P < C, alors nous disons que l’obligation est vendue à escompte. 29/11/07

Rappel de notations: • la valeur comptable de l’obligation après le versement du ke coupon sera notée par Bk • la portion d’intérêt du ke coupon sera notée par Ik • l’ajustement à être apporté à la valeur comptable de l’obligation dans le ke coupon sera notée Pk 29/11/07

Rappel: Si l’obligation a n versements de coupon, alors B 0 = P et Bn = C. 29/11/07

Rappel: La valeur comptable Bk immédiatement après le ke coupon est obtenue en utilisant une des formules (formule basique ou encore formule prime/escompte ou les deux autres) du prix de l’obligation au taux de rendement i obtenu lors de l’achat de l’obligation. Il faut considérer la somme des valeurs actuelles des coupons et de la valeur de remboursement. 29/11/07

Rappel: La portion d’intérêt Ik du ke coupon est i. B(k- 1). C’est ce que doit nous rapporter l’obligation pour une période au taux i. L’ajustement Pk à apporter à la valeur comptable dans le ke coupon est Pk = Fr - Ik. Nous avons Bk = Bk-1 - Pk. 29/11/07

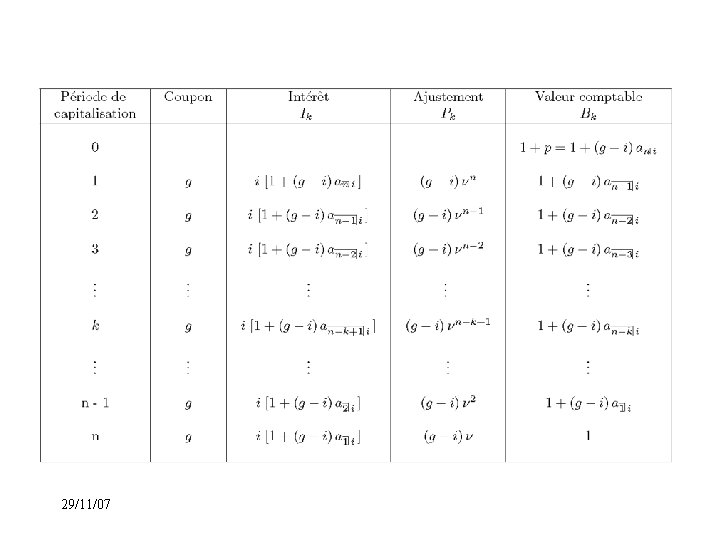

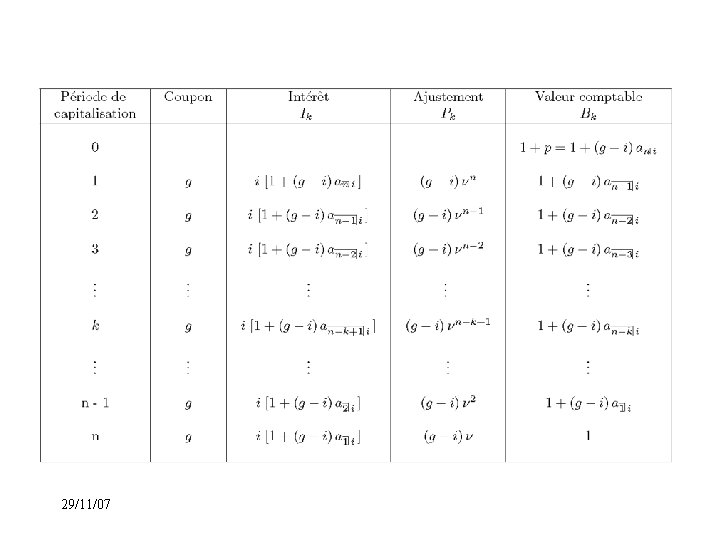

Considérons maintenant la table d’amortissement d’une obligation dont la valeur de remboursement C = 1$ et les montants des coupons sont égaux. Par la définition de taux modifié d’intérêt, les coupons sont au montant de g dollars. Le prix de l’obligation est (1 + p) dollars, où p peut être négatif ou positif. 29/11/07

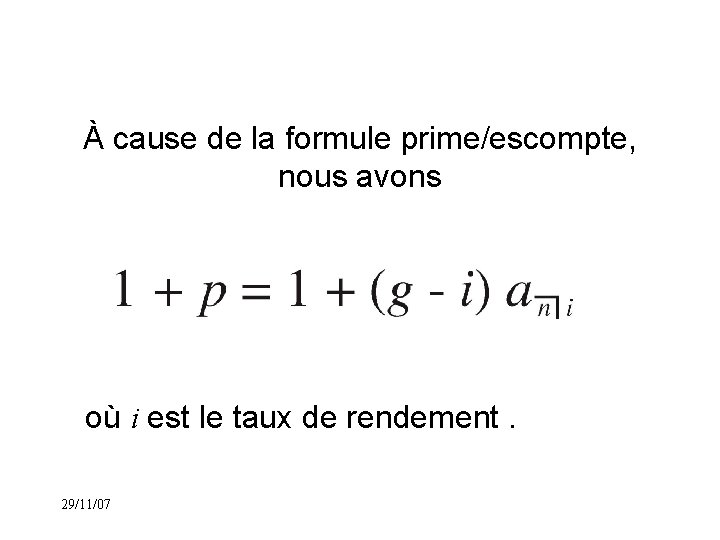

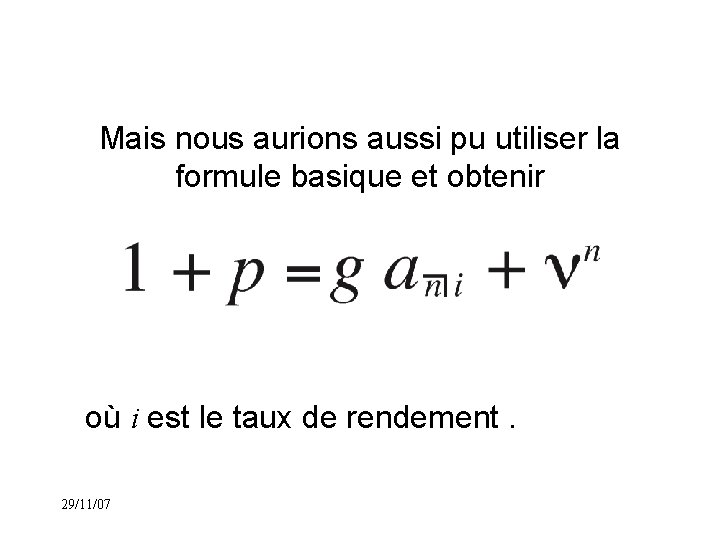

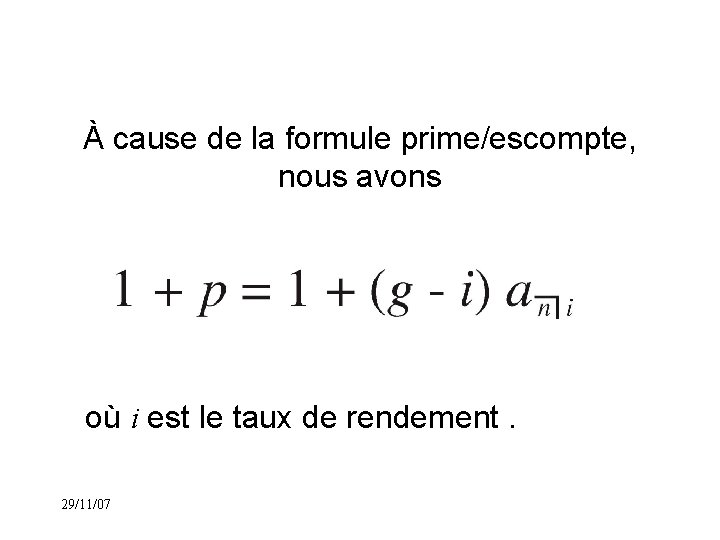

À cause de la formule prime/escompte, nous avons où i est le taux de rendement. 29/11/07

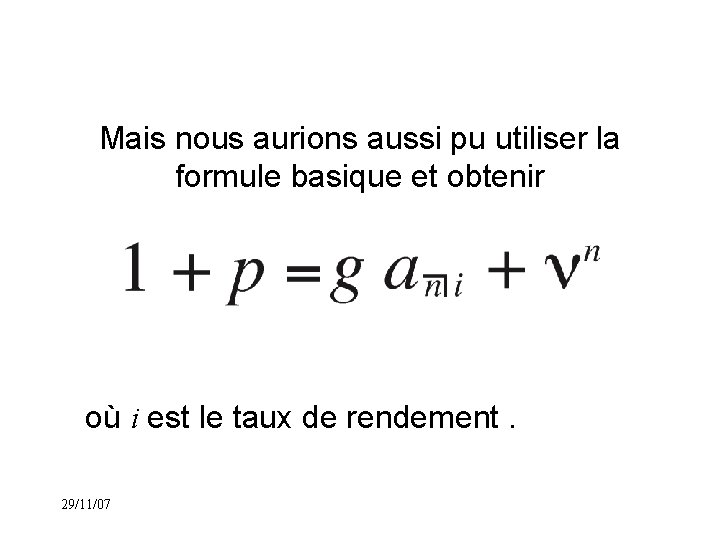

Mais nous aurions aussi pu utiliser la formule basique et obtenir où i est le taux de rendement. 29/11/07

29/11/07

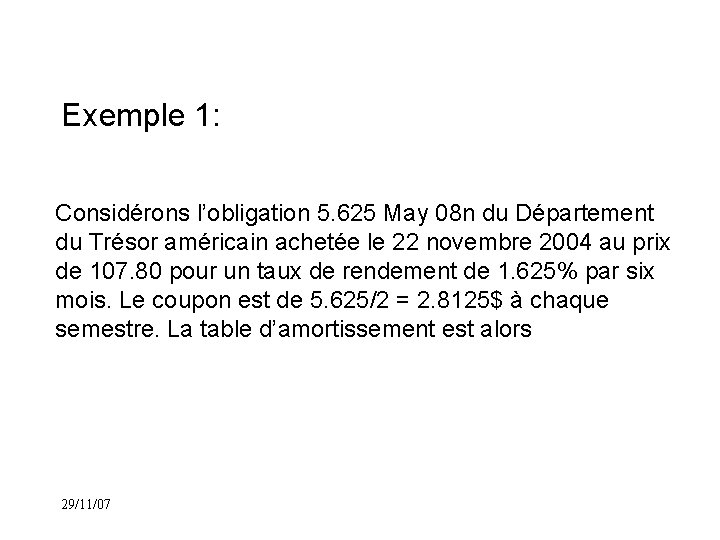

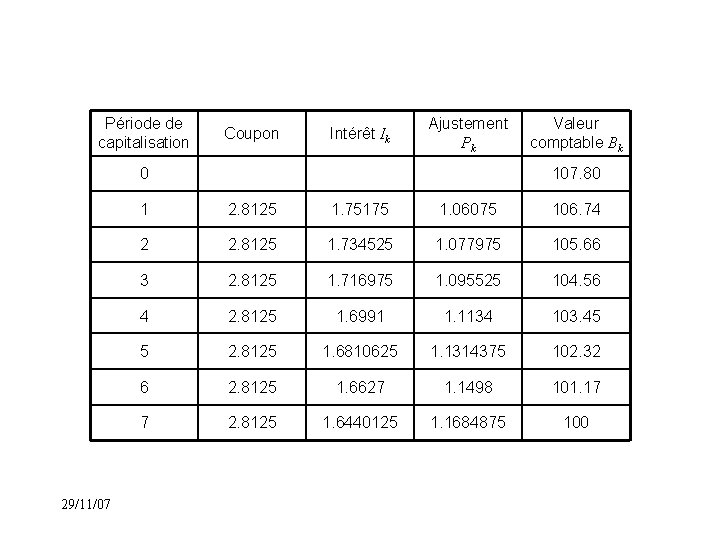

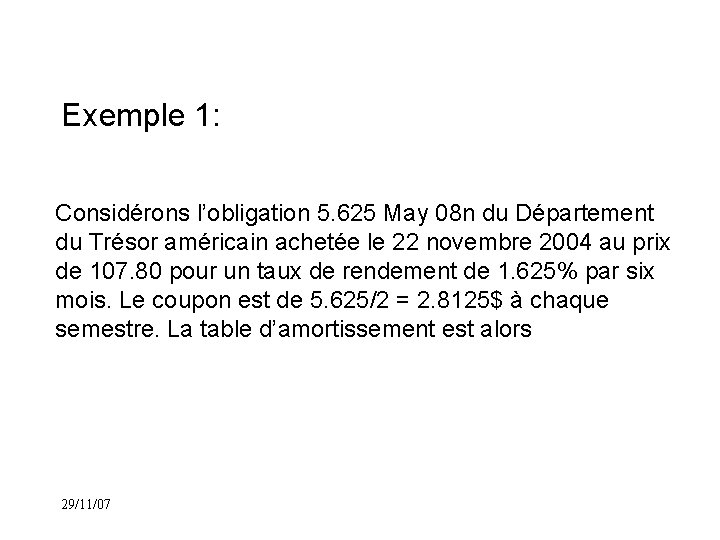

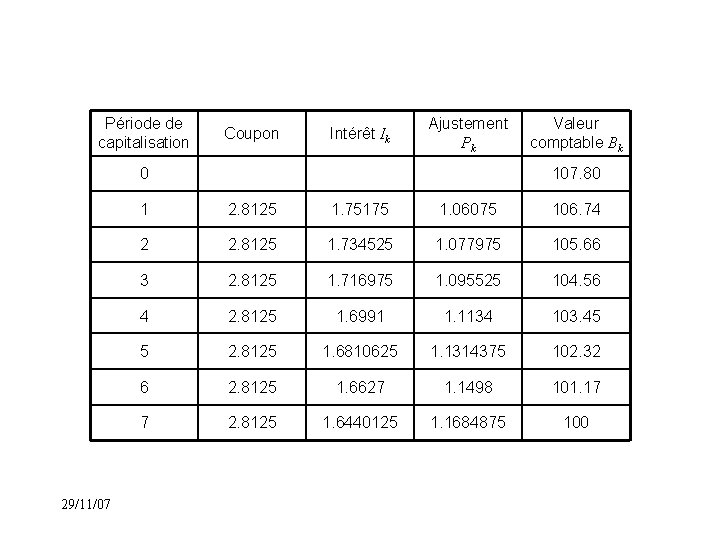

Exemple 1: Considérons l’obligation 5. 625 May 08 n du Département du Trésor américain achetée le 22 novembre 2004 au prix de 107. 80 pour un taux de rendement de 1. 625% par six mois. Le coupon est de 5. 625/2 = 2. 8125$ à chaque semestre. La table d’amortissement est alors 29/11/07

Période de capitalisation Coupon Intérêt Ik Ajustement Pk 0 29/11/07 Valeur comptable Bk 107. 80 1 2. 8125 1. 75175 1. 06075 106. 74 2 2. 8125 1. 734525 1. 077975 105. 66 3 2. 8125 1. 716975 1. 095525 104. 56 4 2. 8125 1. 6991 1. 1134 103. 45 5 2. 8125 1. 6810625 1. 1314375 102. 32 6 2. 8125 1. 6627 1. 1498 101. 17 7 2. 8125 1. 6440125 1. 1684875 100

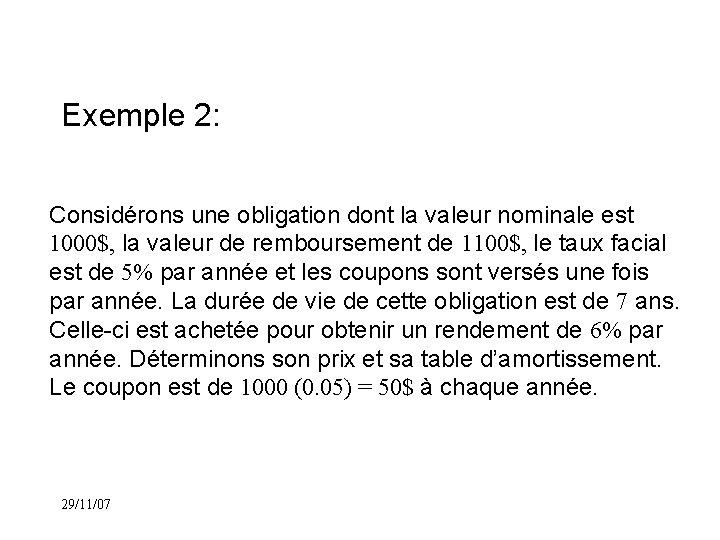

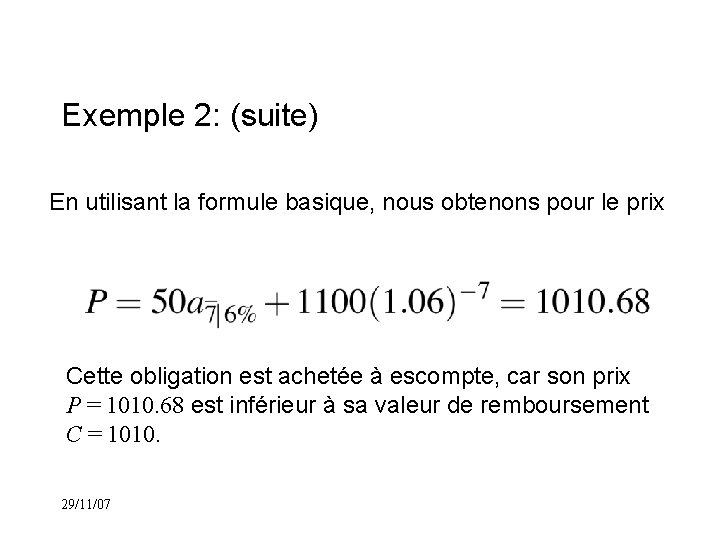

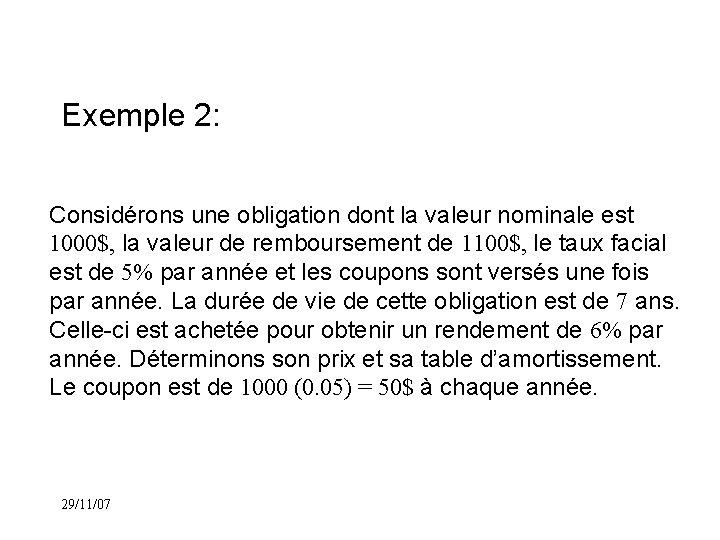

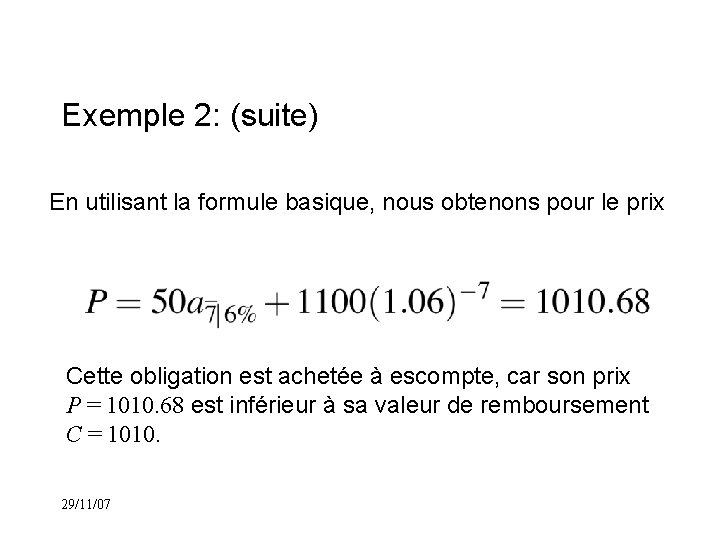

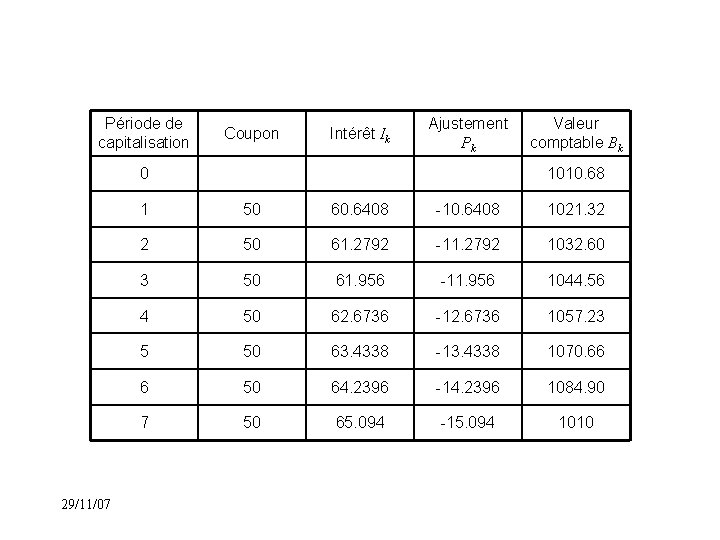

Exemple 2: Considérons une obligation dont la valeur nominale est 1000$, la valeur de remboursement de 1100$, le taux facial est de 5% par année et les coupons sont versés une fois par année. La durée de vie de cette obligation est de 7 ans. Celle-ci est achetée pour obtenir un rendement de 6% par année. Déterminons son prix et sa table d’amortissement. Le coupon est de 1000 (0. 05) = 50$ à chaque année. 29/11/07

Exemple 2: (suite) En utilisant la formule basique, nous obtenons pour le prix Cette obligation est achetée à escompte, car son prix P = 1010. 68 est inférieur à sa valeur de remboursement C = 1010. 29/11/07

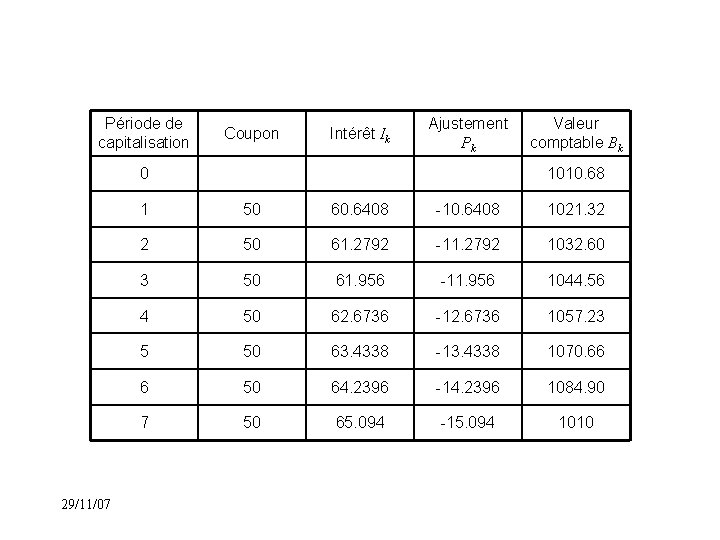

Période de capitalisation Coupon Intérêt Ik Ajustement Pk 0 29/11/07 Valeur comptable Bk 1010. 68 1 50 60. 6408 -10. 6408 1021. 32 2 50 61. 2792 -11. 2792 1032. 60 3 50 61. 956 -11. 956 1044. 56 4 50 62. 6736 -12. 6736 1057. 23 5 50 63. 4338 -13. 4338 1070. 66 6 50 64. 2396 -14. 2396 1084. 90 7 50 65. 094 -15. 094 1010

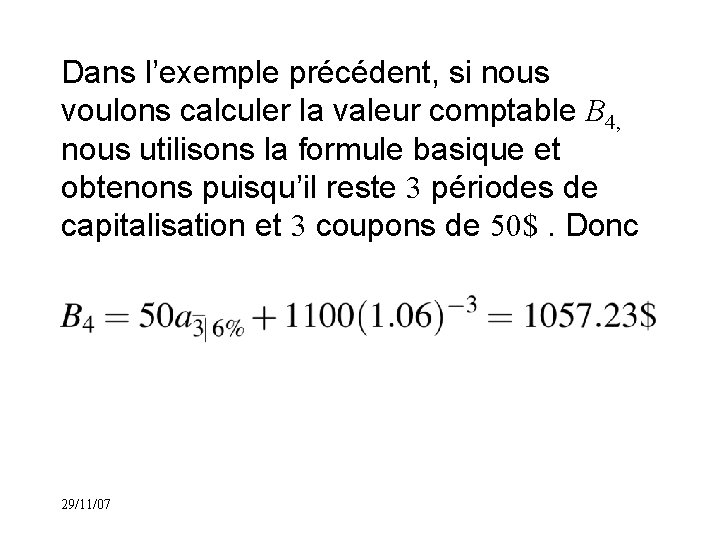

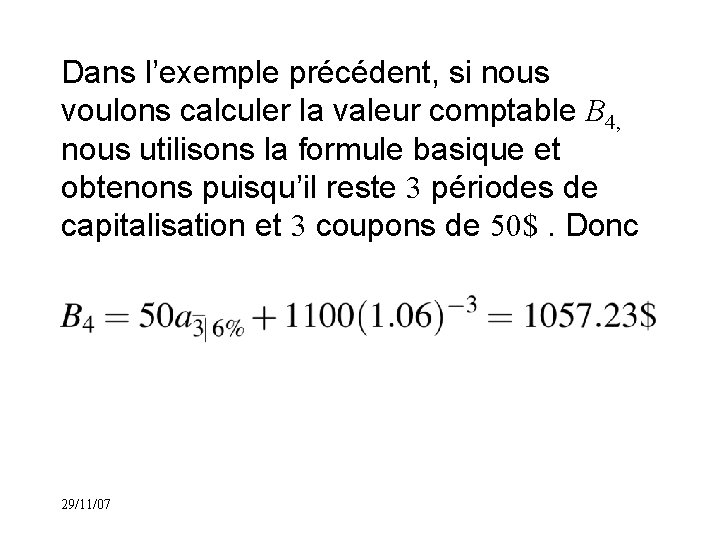

Dans l’exemple précédent, si nous voulons calculer la valeur comptable B 4, nous utilisons la formule basique et obtenons puisqu’il reste 3 périodes de capitalisation et 3 coupons de 50$. Donc 29/11/07

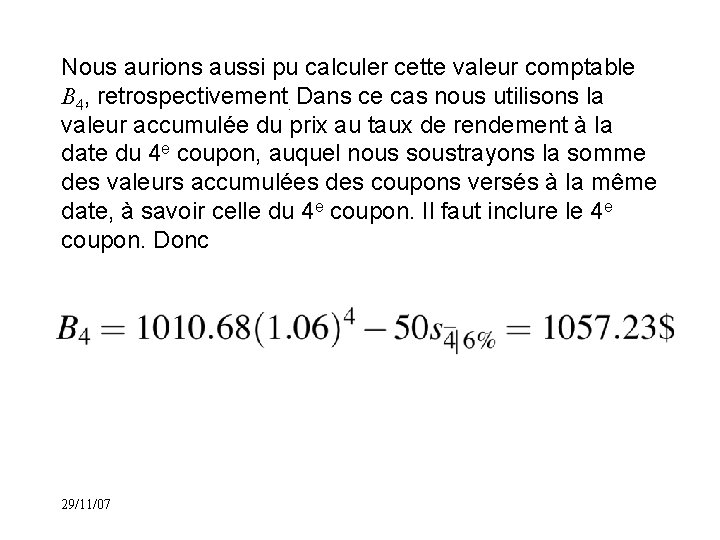

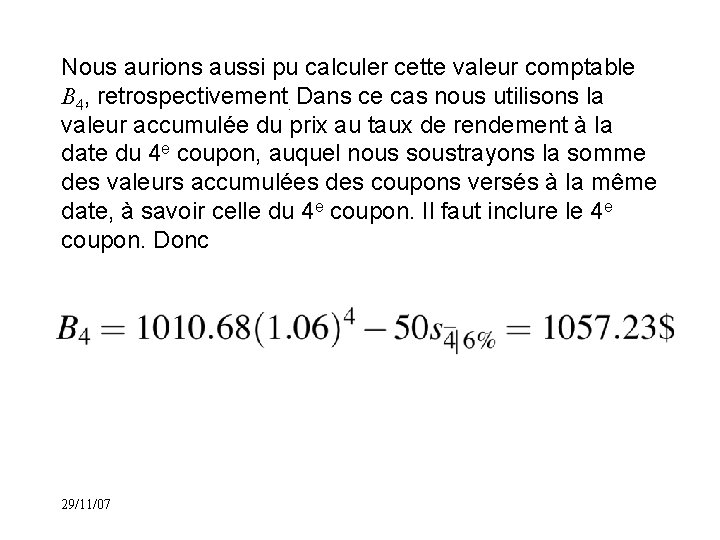

Nous aurions aussi pu calculer cette valeur comptable B 4, retrospectivement. Dans ce cas nous utilisons la valeur accumulée du prix au taux de rendement à la date du 4 e coupon, auquel nous soustrayons la somme des valeurs accumulées des coupons versés à la même date, à savoir celle du 4 e coupon. Il faut inclure le 4 e coupon. Donc 29/11/07

Ainsi nous avons deux approches pour calculer la valeur comptable Bk d’une obligation: prospectivement ou encore rétrospectivement. 29/11/07

Prospectivement il suffit d’utiliser une des formules du prix pour calculer la somme des valeurs actuelles des (n - k) coupons non versés et la valeur actuelle de la valeur de remboursement pour (n - k) périodes de capitalisation. Ces calculs sont faits avec le taux de rendement i obtenu lors de l’achat 29/11/07

Rétrospectivement il suffit de calculer la valeur accumulée du prix d’achat P de l’obligation après le ke coupon, auquel nous soustrayons la somme des valeurs accumulées des k premiers coupons. Ces calculs sont faits avec le taux de rendement i obtenu lors de l’achat 29/11/07

Exemple 3: Reprenons l’exemple 1 du 23 e cours. Considérons une obligation dont la valeur nominale est 75000$ d’une durée de vie de 15 ans ayant des coupons semestriels au taux facial: le taux nominal de 8% par année capitalisée semestriellement et qui sera remboursé à 78000$ si cette obligation est achetée pour que le taux de rendement soit 10% par année capitalisé semestriellement. 29/11/07

Exemple 3: (suite) Avec nos notations précédentes, nous avons F = 75000$ C = 78000$ r = 8%/2 = 4% par semestre n = 15 x 2 = 30 semestres i = 10%/2 = 5% par semestre Nous avons aussi calculé le prix P = 64164. 79$ 29/11/07

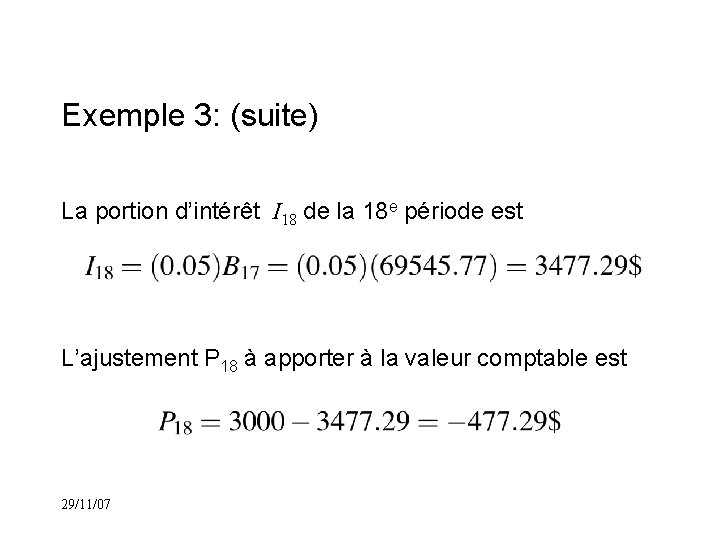

Exemple 3: (suite) Déterminons la valeur comptable B 17 immédiatement après le 17 e coupon, la portion d’intérêt I 18 de la 18 e période et l’ajustement à apporter P 18 à la valeur comptable au 18 e coupon. 29/11/07

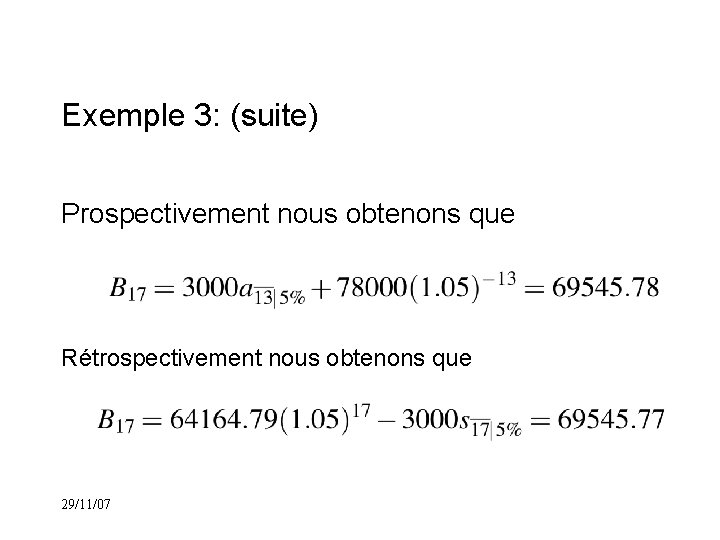

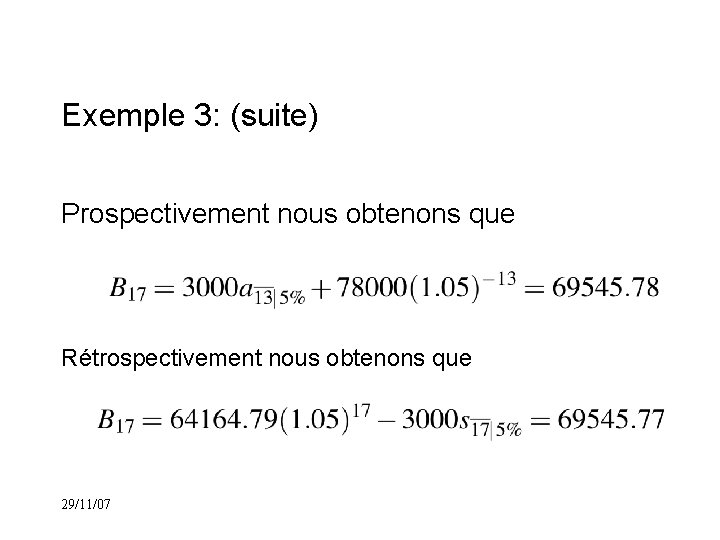

Exemple 3: (suite) Prospectivement nous obtenons que Rétrospectivement nous obtenons que 29/11/07

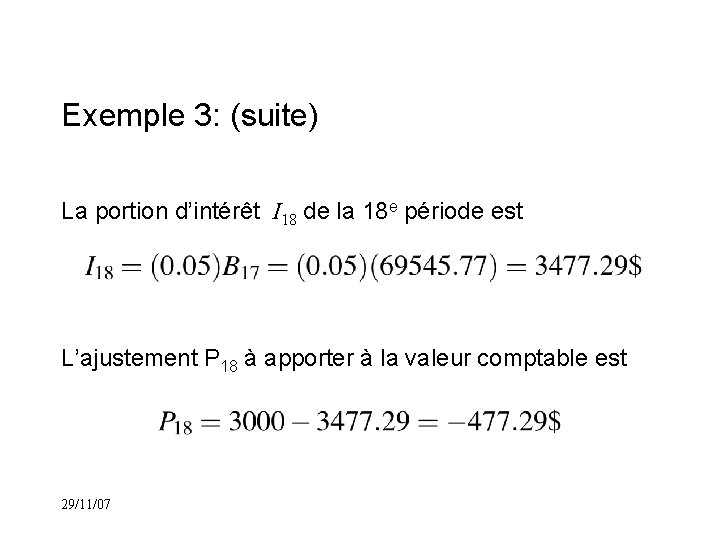

Exemple 3: (suite) La portion d’intérêt I 18 de la 18 e période est L’ajustement P 18 à apporter à la valeur comptable est 29/11/07

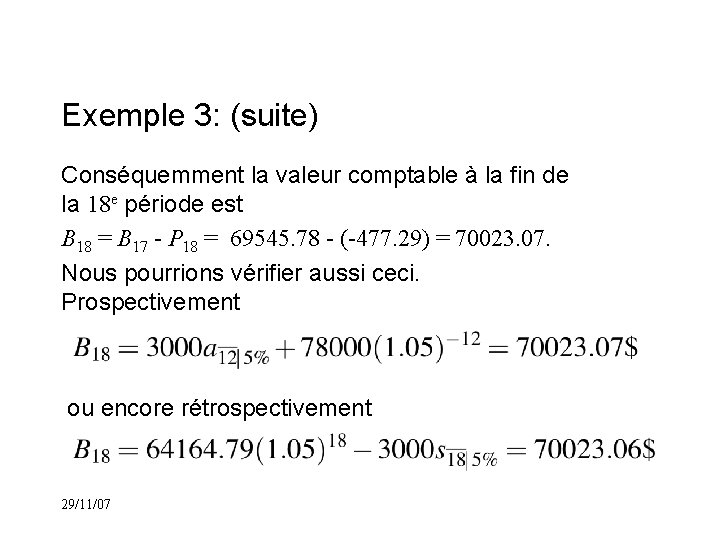

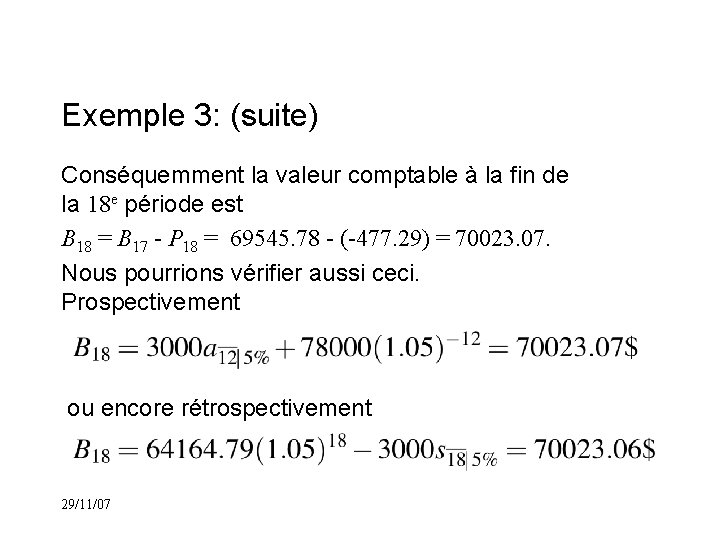

Exemple 3: (suite) Conséquemment la valeur comptable à la fin de la 18 e période est B 18 = B 17 - P 18 = 69545. 78 - (-477. 29) = 70023. 07. Nous pourrions vérifier aussi ceci. Prospectivement ou encore rétrospectivement 29/11/07

Lorsque les coupons de l’obligation sont égaux, nous pouvons remarquer que les ajustements Pk de la valeur comptable forment une suite géométrique de raison (1 + i). 29/11/07

L’amortissement est tout à fait similaire à ce qui se produit pour l’amortissement des prêts. Lorsque les coupons sont égaux pour l’obligation et que les paiements sont égaux pour le prêt. La valeur comptable de l’obligation au ke coupon est similaire au solde restant du prêt après le ke paiement. La portion d’intérêt de la ke période pour l’obligation correspond à la portion d’intérêt du ke paiement. 29/11/07

Finalement l’ajustement pour l’obligation est similaire à la portion de principal. Cependant pour l’obligation, l’ajustement peut être négatif ou positif; alors que la portion de principal pour les prêts est toujours positive. 29/11/07

Nous avons décrit jusqu’à maintenant la méthode actuarielle pour la construction de la table d’amortissement de l’obligation. Il existe une seconde méthode beaucoup plus simple: la méthode linéaire. 29/11/07

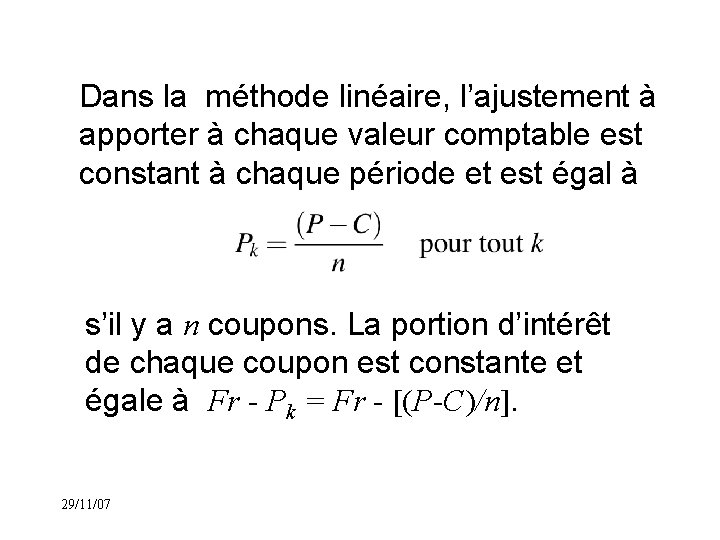

Dans la méthode linéaire, l’ajustement à apporter à chaque valeur comptable est constant à chaque période et est égal à s’il y a n coupons. La portion d’intérêt de chaque coupon est constante et égale à Fr - Pk = Fr - [(P-C)/n]. 29/11/07

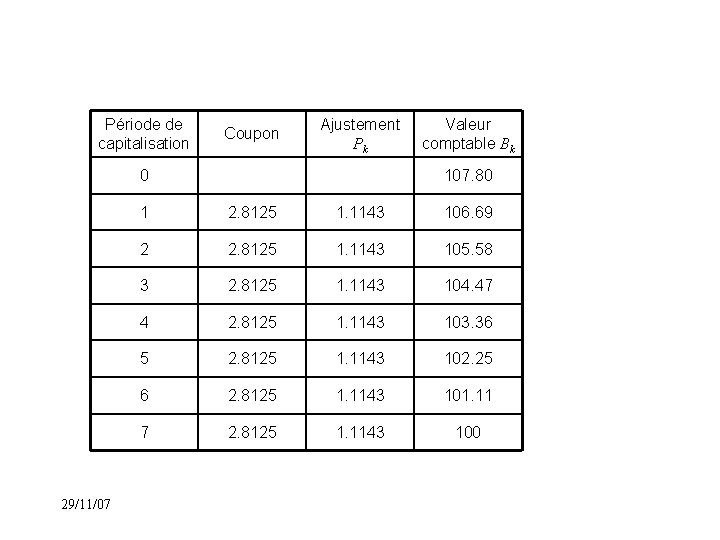

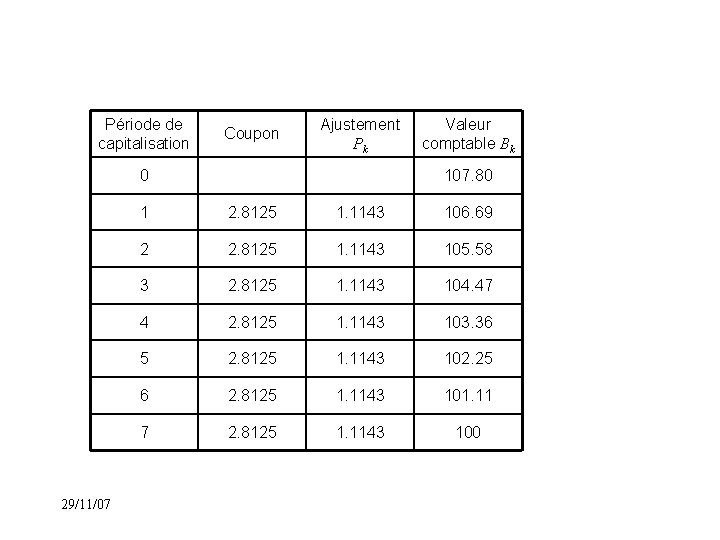

Exemple 4: Reprenons l’exemple de l’obligation 5. 625 May 08 n du Département du Trésor américain considérée à l’exemple 1. Cette obligation achetée le 22 novembre 2004 au prix de 107. 80 pour un taux de rendement de 1. 625% par six mois. Le coupon est de 5. 625/2 = 2. 8125$ à chaque semestre. Dans ce cas, l’ajustement sera toujours (107. 80 - 100)/7 = 1. 1143$ La table d’amortissement est alors 29/11/07

Période de capitalisation Coupon Ajustement Pk 0 29/11/07 Valeur comptable Bk 107. 80 1 2. 8125 1. 1143 106. 69 2 2. 8125 1. 1143 105. 58 3 2. 8125 1. 1143 104. 47 4 2. 8125 1. 1143 103. 36 5 2. 8125 1. 1143 102. 25 6 2. 8125 1. 1143 101. 11 7 2. 8125 1. 1143 100

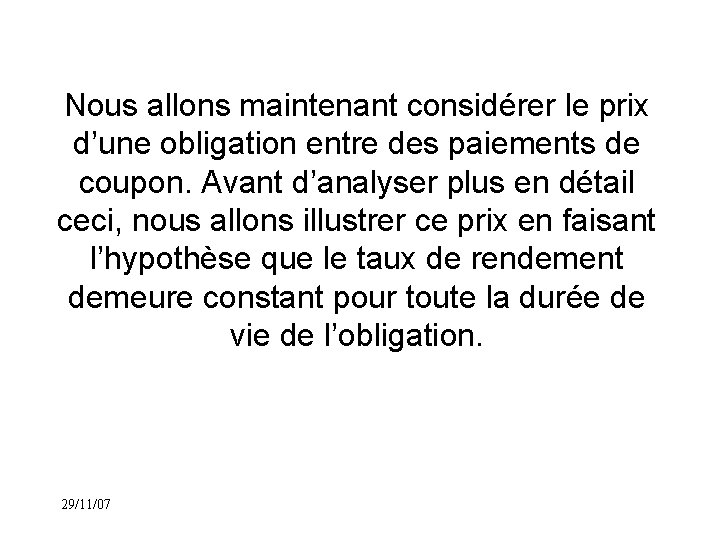

Nous allons maintenant considérer le prix d’une obligation entre des paiements de coupon. Avant d’analyser plus en détail ceci, nous allons illustrer ce prix en faisant l’hypothèse que le taux de rendement demeure constant pour toute la durée de vie de l’obligation. 29/11/07

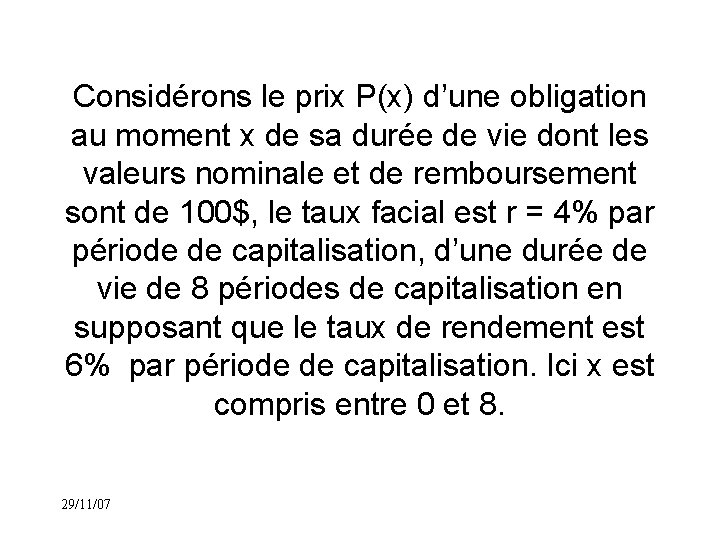

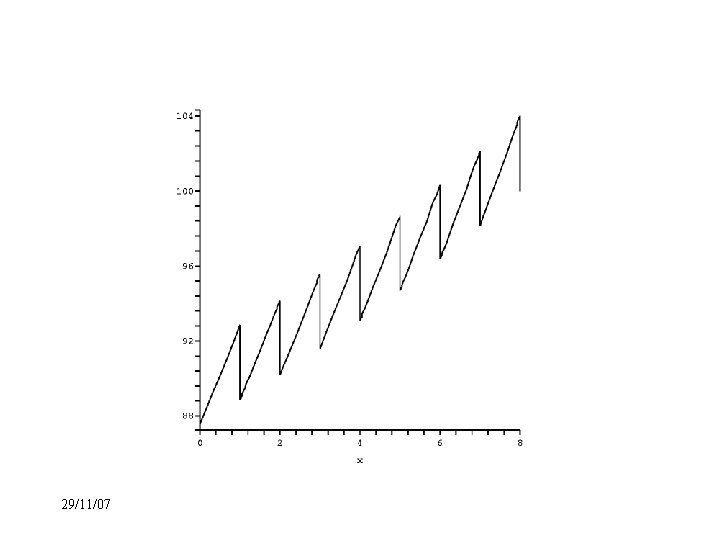

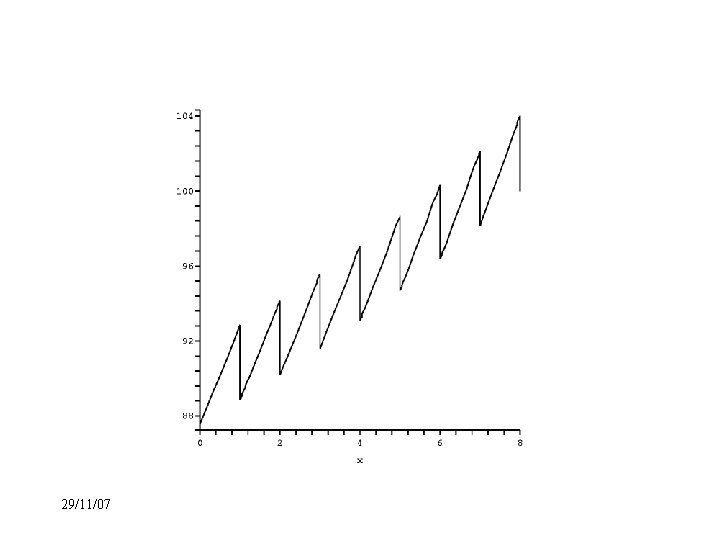

Considérons le prix P(x) d’une obligation au moment x de sa durée de vie dont les valeurs nominale et de remboursement sont de 100$, le taux facial est r = 4% par période de capitalisation, d’une durée de vie de 8 périodes de capitalisation en supposant que le taux de rendement est 6% par période de capitalisation. Ici x est compris entre 0 et 8. 29/11/07

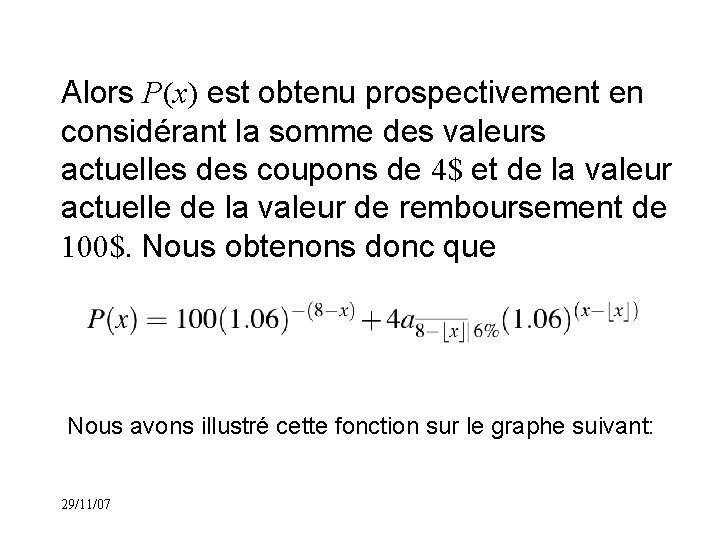

Alors P(x) est obtenu prospectivement en considérant la somme des valeurs actuelles des coupons de 4$ et de la valeur actuelle de la valeur de remboursement de 100$. Nous obtenons donc que Nous avons illustré cette fonction sur le graphe suivant: 29/11/07

29/11/07

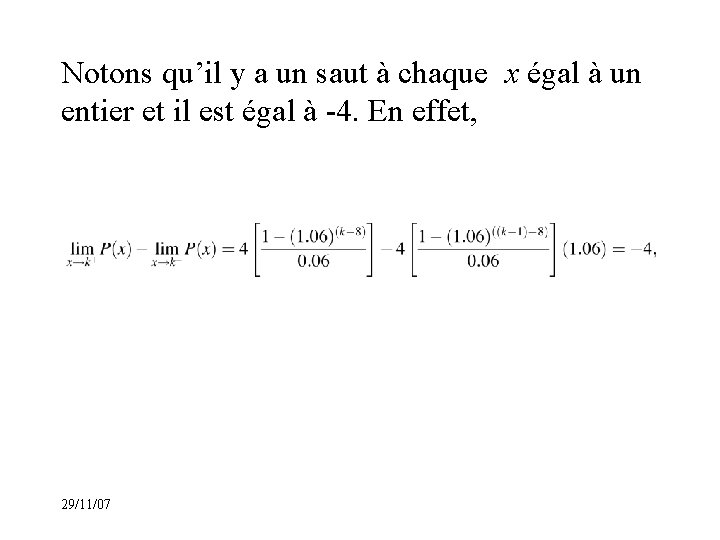

Notons qu’il y a un saut à chaque x égal à un entier et il est égal à -4. En effet, 29/11/07

À cause de ces sauts, il est nécessaire de considérer deux prix: le prix uniforme ( « flat price » ) et le prix du marché ( « market price » ) ou encore la valeur comptable de l’obligation. 29/11/07

Color 291107

Color 291107 Mathmatiques

Mathmatiques Mathmatiques

Mathmatiques Abbas akli

Abbas akli Ouvrage de rappel

Ouvrage de rappel Ca me rappel quelqu'un

Ca me rappel quelqu'un Pronom de rappel

Pronom de rappel Cellulite naso génienne

Cellulite naso génienne Dulfersitz rappel

Dulfersitz rappel Rappel des protocoles

Rappel des protocoles Pourquoi les plongeurs plongent en arrière

Pourquoi les plongeurs plongent en arrière Rappel du contexte

Rappel du contexte Rappel historique

Rappel historique Dulfersitz

Dulfersitz Exercice physique descente en rappel

Exercice physique descente en rappel Copies en ligne cned

Copies en ligne cned Trnsys simulation studio

Trnsys simulation studio Crise biologique

Crise biologique Slide 8/11

Slide 8/11 Viande maturée danger

Viande maturée danger La tectonique des plaques - cours

La tectonique des plaques - cours Cours anthropologie infirmier

Cours anthropologie infirmier Psychologie expérimentale - cours

Psychologie expérimentale - cours Méthode croc

Méthode croc Assemblage en cours

Assemblage en cours Les helminthes cours

Les helminthes cours Gestion internationale des ressources humaines cours

Gestion internationale des ressources humaines cours Musibiol

Musibiol Syllabus exemple

Syllabus exemple Cours fdf3

Cours fdf3 Cours dynatrace

Cours dynatrace L'équilibre alimentaire cours ifsi

L'équilibre alimentaire cours ifsi En fin de semaine prochaine

En fin de semaine prochaine Carte perceptuelle de positionnement

Carte perceptuelle de positionnement Cours tableur excel

Cours tableur excel Cours virtualisation

Cours virtualisation Cours hydrogéologie master

Cours hydrogéologie master Intégrale impropre cours

Intégrale impropre cours Filtrage numérique cours

Filtrage numérique cours Mcd mpd

Mcd mpd Pharmacodynamie cours ifsi

Pharmacodynamie cours ifsi Cours turbomachine

Cours turbomachine My uwg courseden

My uwg courseden Cours cap apr

Cours cap apr Algorithme 4 couleurs

Algorithme 4 couleurs Medecine dentaire constantine

Medecine dentaire constantine Cours mimo

Cours mimo Pp2c uqtr

Pp2c uqtr Cours modulo

Cours modulo Transistor bipolaire en commutation

Transistor bipolaire en commutation