NUEVOS CRITERIOS Y PRINCIPALES REPAROS DE LA SUNAT

- Slides: 71

NUEVOS CRITERIOS Y PRINCIPALES REPAROS DE LA SUNAT EN GASTOS DEDUCIBLES Julio Raggio Villanueva – Junio 2015

Contenido » Causalidad y No fehaciencia. » Excesos en los gastos » Gastos por investigación » Actos de Liberalidad. Cuando si y cuando no.

Situación Contextual » Salvo el caso de las auditorias definitivas, el plazo de revisión que se les da a los auditores es muy breve. » Tienen la obligación de cerrar casos rápidamente por temas de producción. » Se busca realizar reparos “objetivos” que no puedan ser discutidos, reparos vinculados a aspectos formales, alejándose cuando se pueda de temas como la casualidad, fehaciencia, simulación.

Causalidad y Fehaciencia

» Artículo 37° de la LIR » “A fin de establecer la renta neta de tercera categoría se deducirá de al renta bruta los gastos necesarios para producirla y mantener su fuente, así como los vinculados con la generación de ganancias de capital, en tanto la deducción no esté expresamente prohibida por la Ley”

» RTF Nº 9013 -3 -2007 » El principio de causalidad es la relación de necesidad que debe establecerse entre los gastos y la generación de renta o el mantenimiento de la fuente. » Esta noción es, en nuestra legislación, de carácter amplio pues permite las sustracciones de erogaciones que no guardan dicha relación de manera directa.

» RTF Nº 9013 -3 -2007 » Por eso, corresponde aplicar criterios adicionales como que los gastos sean normales de acuerdo al giro del negocio o que éstos mantengan cierta proporción con el volumen de las operaciones.

» 3 ra DTF Ley 27356 » Precísase que para efecto de determinar que los gastos sean necesarios para producir y mantener la fuente, a que se refiere el Artículo 37ªde la Ley, estos deberán ser normales para la actividad que genera la renta gravada, así como cumplir con criterios tales como razonabilidad en relación con los ingresos del contribuyente, generalidad para los gastos a que se refiere en inciso l) de dicho artículo; entre otros.

Generalidad Necesidad / normalidad Razonabilidad/ Proporcionalidad Deducible

» NECESIDAD / NORMALIDAD RTF N° 06767 -3 -2010 » Que si bien es cierto, en diversas resoluciones tales como las N° 00556 -2 -2008, 00692 -5 -2005 y 077074 -2004, este Tribunal ha dejado establecido que la necesidad del gasto debe ser analizada en cada caso particular; considerando criterios de razonabilidad y proporcionalidad , tales como que los gastos sean normales al giro del negocio o que mantengan cierta proporción con el volumen de las operaciones , (…. )

» NECESIDAD / NORMALIDAD RTF N° 06767 -3 -2010 » (…) también lo es que no existía norma legal que fijara los parámetros empleados por la Administración para efecto de reconocer (como gasto deducible)unas parte de los importes pagados por los servicios recibidos de terceros

» NECESIDAD / NORMALIDAD RTF N° 06767 -3 -2010 » (…) también lo es que no existía norma legal que fijara los parámetros empleados por la Administración para efecto de reconocer (como gasto deducible)unas parte de los importes pagados por los servicios recibidos de terceros

» NECESIDAD / NORMALIDAD RTF N° 05732 -5 -2003 » Es necesario determinar si los gastos realizados en la rehabilitación y reparación de carreteras eran indispensables y extraordinarios para poder trasladar los minerales desde el yacimiento minero, caso en el que sí se considerarán como gasto necesario para efectos del IR.

» GENERALIDAD / RTF N° 00898 -4 -2008 » No son deducibles las gratificaciones extraordinarias para incentivo de producción otorgada sólo a la mayoría de los gerentes, a menos que se presenten evidencias que acrediten los motivos que originaron tal proceder, pues no se estaría cumpliendo con el principio de generalidad

» GENERALIDAD / RTF N° 01752 -1 -2006 » La generalidad a la que hace alusión las normas sobre el IR no necesariamente implica comprender a la totalidad de los trabajadores de la empresa pues esta debe evaluarse en función al beneficio obtenido por empleados que se encuentren en igual situación dentro de la empresa, tan es así que el citado beneficio puede corresponder a una sola persona sin que por ello se incumpla con el requisito de generalidad.

» GENERALIDAD ˃ Seguro de vida privado sólo para los gerentes. ˃ Asignación de pasajes al extranjero. ˃ Bonificación por cumpleaños. ˃ Seguro médico. ˃ Asignación de acciones. ˃ Material de seguridad. ˃ Gastos de representación.

» GENERALIDAD ˃ Seguro de vida privado sólo para los gerentes. ˃ Asignación de pasajes al extranjero. ˃ Bonificación por cumpleaños. ˃ Seguro médico. ˃ Asignación de acciones. ˃ Material de seguridad. ˃ Gastos de representación.

» RAZONABILIDAD / RTF N° 00846 -2 -2008 » A efectos de evaluar la razonabilidad del pago de gratificaciones extraordinarias, no procede la comparación de los importes pagados a personas que desempeñan cargos distintos, o que guarden diferencias en cuanto a los años de servicios prestados en la empresa.

» RAZONABILIDAD / RTF N° 00846 -2 -2008 » Puesto que el IR es un tributo de determinación anual, la razonabilidad debe establecerse en base a la relación existente entre las gratificaciones extraordinarias y los ingresos correspondientes a un determinado ejercicio

» DIRECTIVA 009 -2000/SUNAT » El principio de Causalidad debe sustentarse, entre otras consideraciones, en base a los siguientes criterios: ˃ Comprobantes de Pago debidamente emitidos. ˃ Otros documentos que acrediten fehacientemente el destino del gasto. ˃ Proporcionalidad de los gastos, es decir, su correspondencia con el volumen de las operaciones del negocio.

» ¿Y como opera en relación a la deducción del gasto el criterio de lo fehaciente? » RAE: Fehaciente ˃ Que hace fe, fidedigno ˃ Digno de crédito. ˃ Que goza de veracidad

» La fehaciencia del costo o gasto es un requisito que no está expresamente regulado en el artículo 37° de la Ley del Impuesto a la Renta, pero si en los artículos 42° y 44° de la Ley del Impuesto General a las Ventas.

» 44° del IGV: a) Si bien se emite un comprobante de pago o nota de débito, la operación gravada es inexistente o simulada. Nunca se efectuó la transferencia de bienes, prestación o utilización de servicios o contrato de construcción. b) El emisor que figura en el comprobante de pago o nota de débito no ha realizado verdaderamente la operación, habiéndose empleado su nombre y documentos para simular dicha operación.

» Artículo 42 del IGV » No es fehaciente el valor de una operación entre otras situaciones: a. Que sea inferior al valor usual del mercado para otros bienes o servicios de igual naturaleza, salvo prueba en contrario. b. Que las disminuciones de precio por efecto de mermas o razones análogas, se efectúen fuera de los márgenes normales de la actividad. c. Que los descuentos no se ajusten a lo normado en la Ley o el Reglamento.

» Artículo 42 del IGV » Se considera que el valor de una operación no está determinado cuando no existe documentación sustentatoria que lo ampare o existiendo ésta, consigne de forma incompleta la información no necesariamente impresa a que se refieren las normas sobre comprobantes de pago, referentes a la descripción detallada de los bienes vendidos o servicios prestados.

» El inciso j) del artículo 44 de la Ley del Impuesto a la Renta señala que no serán deducibles para la determinación de la renta imponible de tercera categoría los gastos cuya documentación sustentatoria no cumpla con los requisitos y características mínimos establecidos por el Reglamento de Comprobantes de Pago.

» RTF N° 01759 -5 -2003, Obs. Obligatoria ˃ a. Una de las partes no existe o no participó en la operación. ˃ b. Ambas partes no participaron en la operación. ˃ c. El objeto materia de venta es inexistente o distinto.

» RTF N° 01759 -5 -2003, Obs. Obligatoria ˃ d. Una de las partes no participó en la operación y el objeto de venta es inexistente. ˃ e. Una de las partes no existe y el objeto de venta es inexistente ˃ f. Ambas partes no participaron en la operación y el objeto de venta es inexistente.

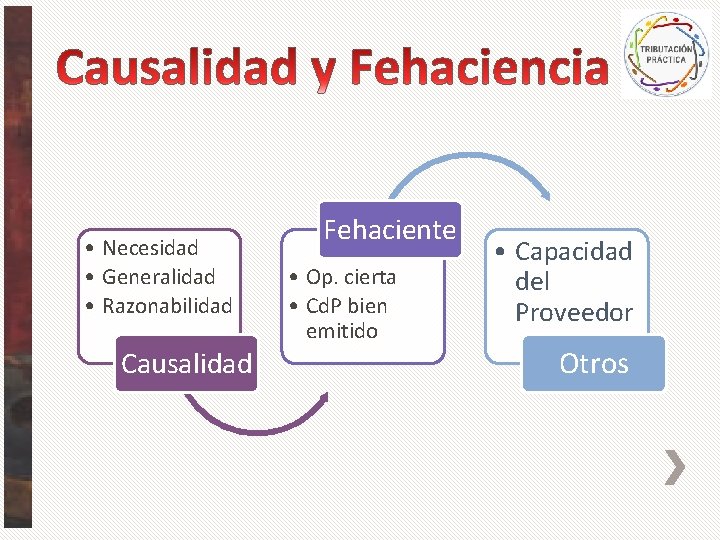

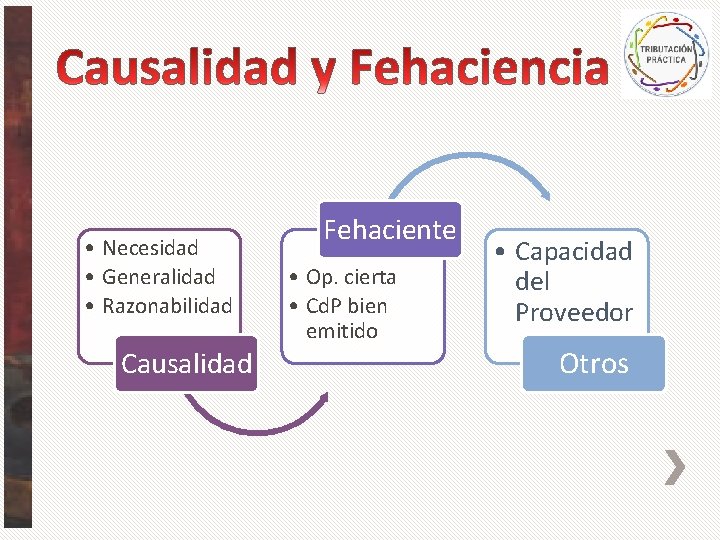

• Necesidad • Generalidad • Razonabilidad Causalidad Fehaciente • Op. cierta • Cd. P bien emitido • Capacidad del Proveedor Otros

» Hacia adonde vamos… » Las operaciones fehacientes requieren que el proveedor de los bienes y/o servicios puedan respaldar la facturación de millones de soles a clientes. » Se requiere que financiera, operativa, comercial, productiva y administrativamente, el proveedor tenga la capacidad de demostrar que las operaciones si se pudieron realizar

» Hacia adonde vamos… » Reciente incautación documental a una Cadena de Restaurantes se encontró facturas por adquisiciones de bienes evidentemente causales, pero en las que el proveedor no puede demostrar que si tiene la capacidad real para asegurar la veracidad de las operaciones.

» ADEMAS… » Reciente incautación documental a una Cadena de Restaurantes se encontró facturas por adquisiciones de bienes evidentemente causales, pero en las que el proveedor no puede demostrar que si tiene la capacidad real para asegurar la veracidad de las operaciones.

Gastos Limitados y Condicionados

Art. 37, inciso v) de la LIR » Los gastos o costos que constituyan para su perceptor rentas de segunda, cuarta o quinta categoría podrán deducirse cuando hayan sido pagados dentro del plazo establecido por el reglamento para la presentación de la DDJJA del ejercicio.

» La condición del inciso v) del Artículo 37º no será de aplicación cuando la empresa hubiera cumplido con efectuar la retención y pago a que se refiere el segundo párrafo del Artículo 71º de la ley, dentro de los plazos que dicho artículo establece. Artículo 21, inciso q) del Reglamento.

» ¿Cuándo se puede deducir el gasto? !PAGO¡ r r r Cheques emitidos no entregados. Provisión contable. Canje por letras. Cartas compromiso de pago. Cheque sin fondos. Puesta a disposición no cobrados.

» D. Leg N° 970 => Desde el 01 -01 -2007 ˃ Gastos sustentados con C/P o planilla suscrita por el trabajador usuario, según Reglamento. ˃ TOPE diario: 4% de la RMV del trabajador de la actividad privada. + Ejercicio 2015: 750 x 4% = 30 soles ˃ No se aceptan gastos para trabajadores que tienen a su disponibilidad movilidad asignada por el contribuyente.

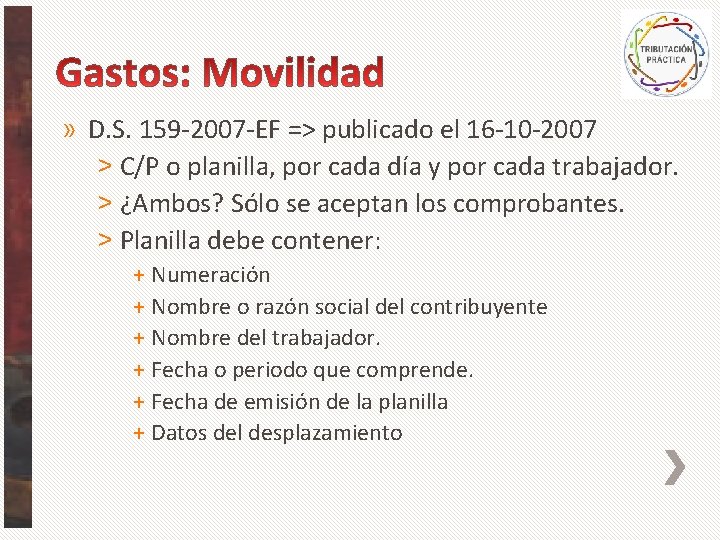

» D. S. 159 -2007 -EF => publicado el 16 -10 -2007 ˃ C/P o planilla, por cada día y por cada trabajador. ˃ ¿Ambos? Sólo se aceptan los comprobantes. ˃ Planilla debe contener: + Numeración + Nombre o razón social del contribuyente + Nombre del trabajador. + Fecha o periodo que comprende. + Fecha de emisión de la planilla + Datos del desplazamiento

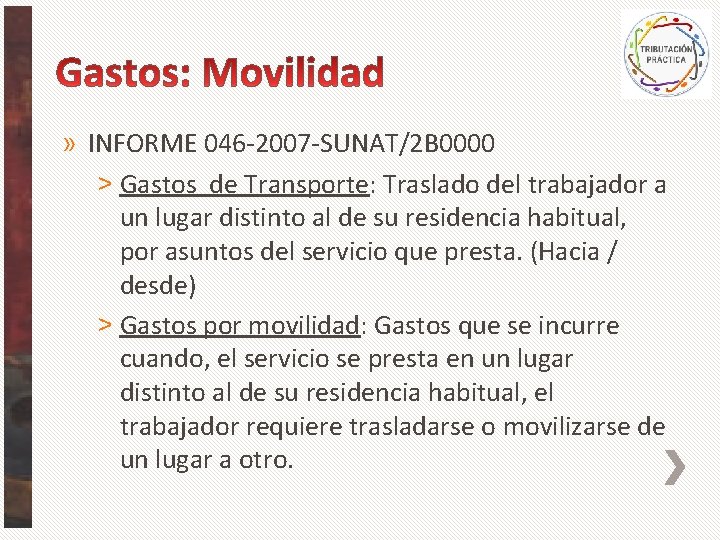

» INFORME 046 -2007 -SUNAT/2 B 0000 ˃ Gastos de Transporte: Traslado del trabajador a un lugar distinto al de su residencia habitual, por asuntos del servicio que presta. (Hacia / desde) ˃ Gastos por movilidad: Gastos que se incurre cuando, el servicio se presta en un lugar distinto al de su residencia habitual, el trabajador requiere trasladarse o movilizarse de un lugar a otro.

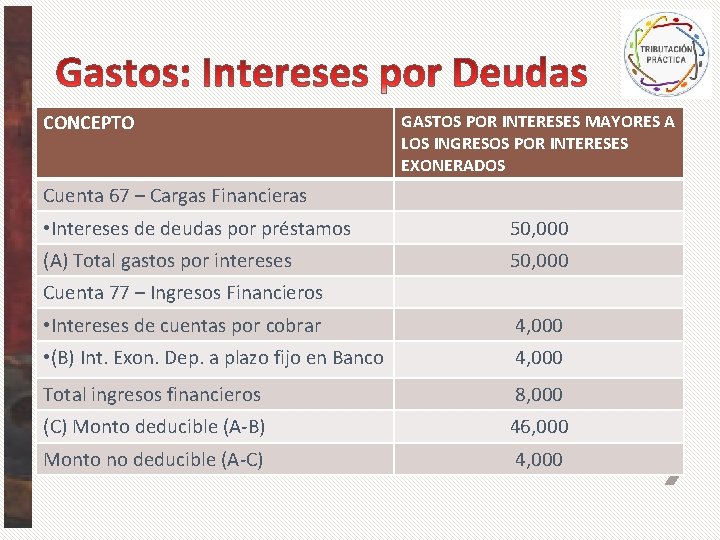

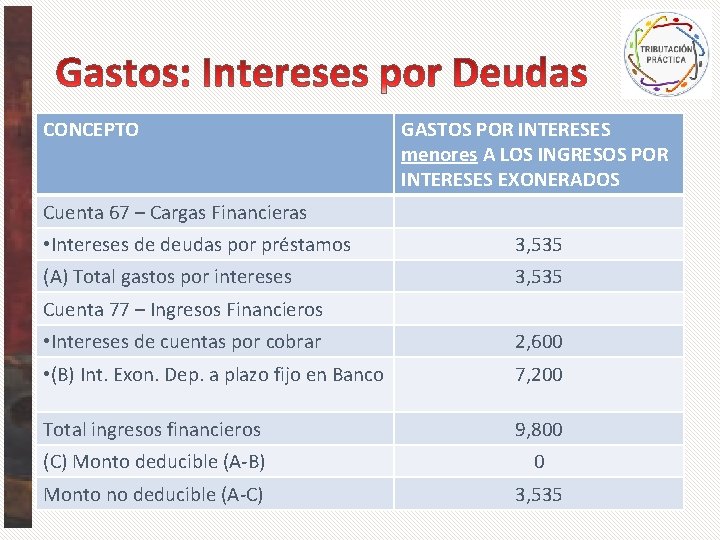

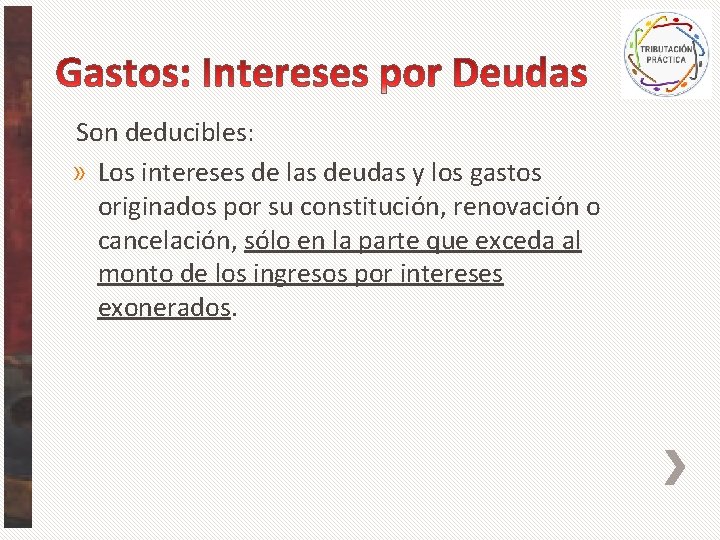

Son deducibles: » Los intereses de las deudas y los gastos originados por su constitución, renovación o cancelación, sólo en la parte que exceda al monto de los ingresos por intereses exonerados.

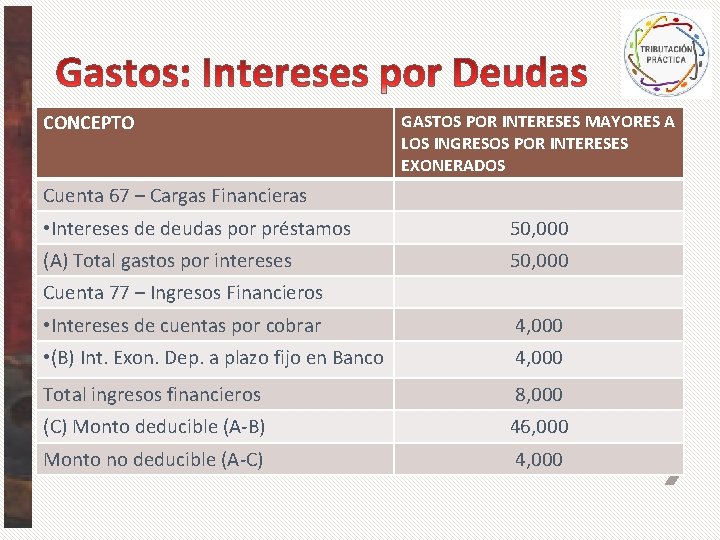

CONCEPTO GASTOS POR INTERESES MAYORES A LOS INGRESOS POR INTERESES EXONERADOS Cuenta 67 – Cargas Financieras • Intereses de deudas por préstamos 50, 000 (A) Total gastos por intereses 50, 000 Cuenta 77 – Ingresos Financieros • Intereses de cuentas por cobrar 4, 000 • (B) Int. Exon. Dep. a plazo fijo en Banco 4, 000 Total ingresos financieros 8, 000 (C) Monto deducible (A-B) 46, 000 Monto no deducible (A-C) 4, 000

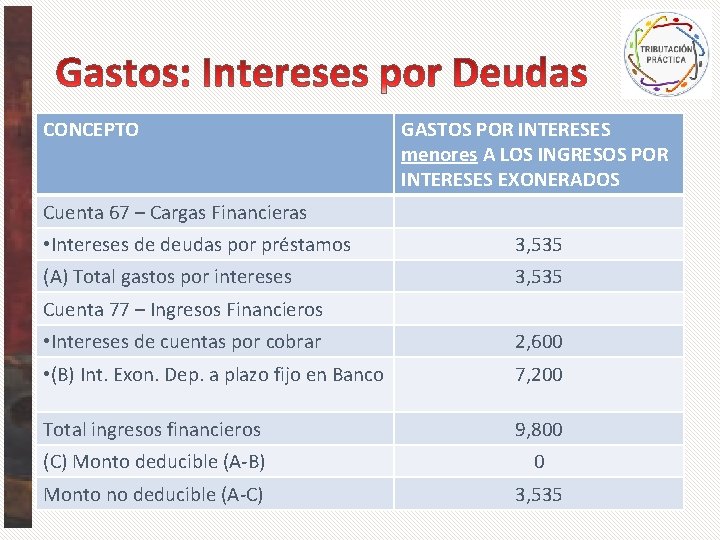

CONCEPTO GASTOS POR INTERESES menores A LOS INGRESOS POR INTERESES EXONERADOS Cuenta 67 – Cargas Financieras • Intereses de deudas por préstamos 3, 535 (A) Total gastos por intereses 3, 535 Cuenta 77 – Ingresos Financieros • Intereses de cuentas por cobrar 2, 600 • (B) Int. Exon. Dep. a plazo fijo en Banco 7, 200 Total ingresos financieros 9, 800 (C) Monto deducible (A-B) 0 Monto no deducible (A-C) 3, 535

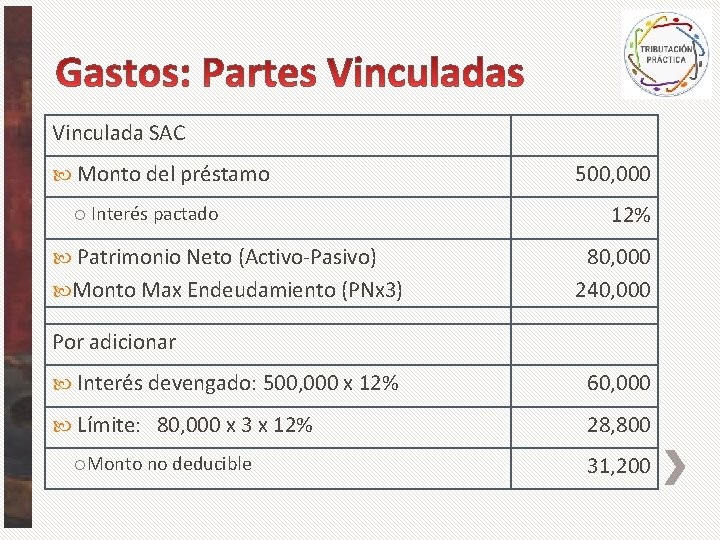

Son deducibles: » Endeudamientos con partes vinculadas, sólo los intereses que no excedan el monto máximo de endeudamiento, el cual se determina aplicando un coeficiente de 3 al patrimonio neto. (numeral 6, inciso a), artículo 6° del reglamento.

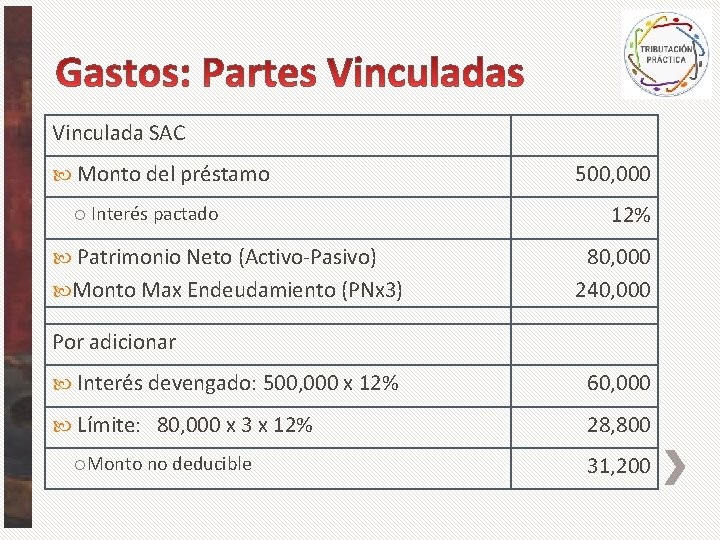

Vinculada SAC Monto del préstamo Interés pactado Patrimonio Neto (Activo-Pasivo) Monto Max Endeudamiento (PNx 3) 500, 000 12% 80, 000 240, 000 Por adicionar Interés devengado: 500, 000 x 12% 60, 000 Límite: 80, 000 x 3 x 12% 28, 800 Monto no deducible 31, 200

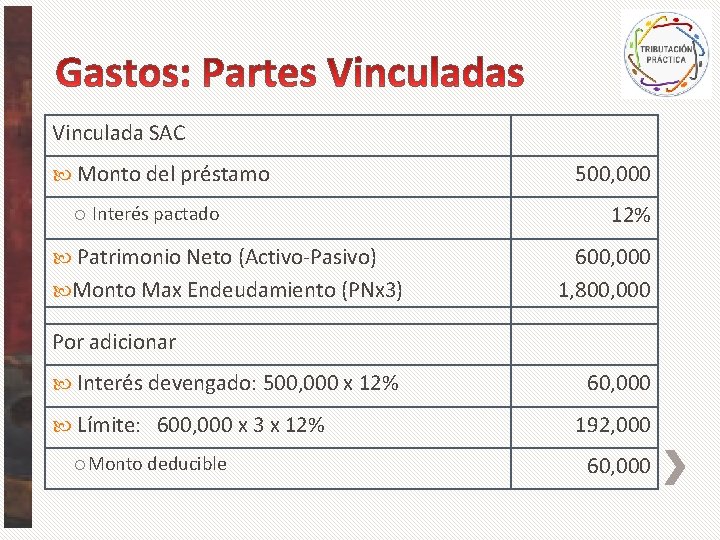

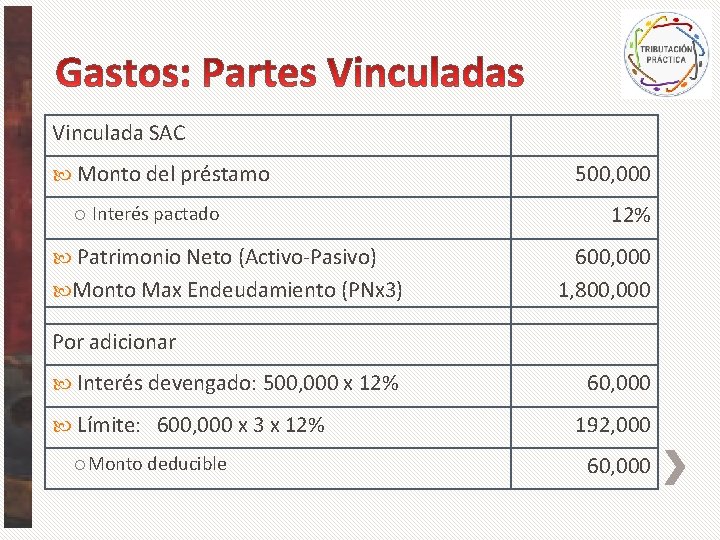

Vinculada SAC Monto del préstamo Interés pactado Patrimonio Neto (Activo-Pasivo) Monto Max Endeudamiento (PNx 3) 500, 000 12% 600, 000 1, 800, 000 Por adicionar Interés devengado: 500, 000 x 12% Límite: 600, 000 x 3 x 12% Monto deducible 60, 000 192, 000 60, 000

» Gasto limitado en función al giro del negocio. » Los gastos que resulten estrictamente indispensables y se apliquen en forma permanente para el desarrollo de las actividades propias del giro del negocio o empresa: ˃ Cesión en uso (arrendamiento, leasing, otros) ˃ Funcionamiento (combustible, mantenimiento, seguros, reparación) ˃ Depreciación por desgaste.

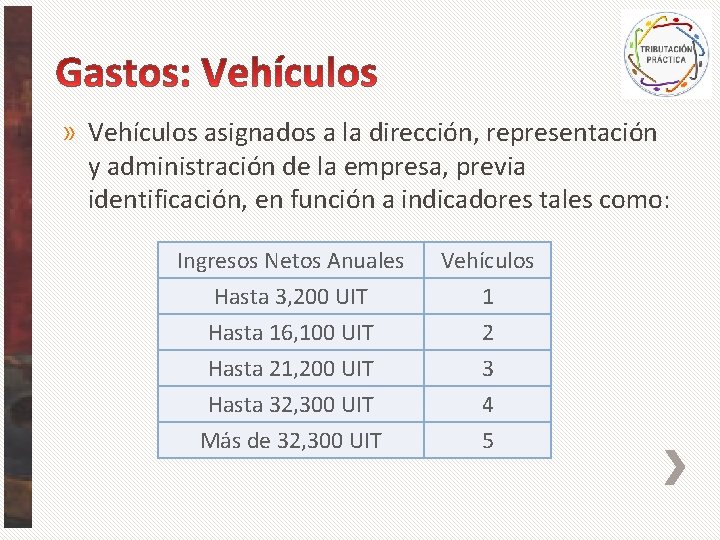

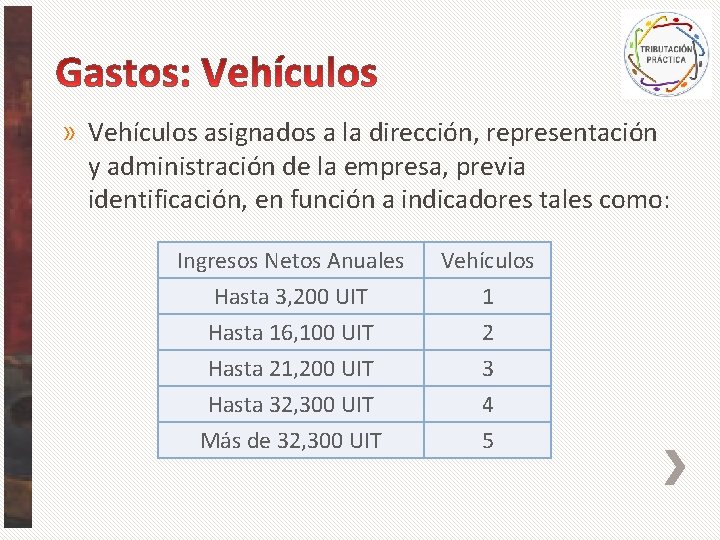

» Vehículos asignados a la dirección, representación y administración de la empresa, previa identificación, en función a indicadores tales como: Ingresos Netos Anuales Hasta 3, 200 UIT Hasta 16, 100 UIT Hasta 21, 200 UIT Vehículos 1 2 3 Hasta 32, 300 UIT Más de 32, 300 UIT 4 5

» Vehículos automotores de las categorías A 2, A 3, A 4, B 1. 3 y B 1. 4: No serán deducibles los gastos en el caso de vehículos automotores cuyo precio exceda el importe o los importes que establezca el reglamento.

» Art. 21°, inciso r) numeral 4 del Reglamento. » No serán deducibles los gastos de vehículos automotores cuyo costo de adquisición o valor de ingreso al patrimonio, según se trate de adquisiciones a título oneroso o gratuito, haya sido mayor a 30 UIT; y que a tal efecto, se considerará la UIT correspondiente al ejercicio gravable en que se efectuó la mencionada adquisición o ingreso al patrimonio.

» ¿Y los contratos de Arrendamiento de Vehículos Gerenciales? » No hay costo de adquisición o de valor de ingreso al patrimonio. » Se trata de ello, un arrendamiento.

» Informe 131 -2010 -SUNAT (13. 09. 10) » La deducción de gastos regulada en el inciso w) del artículo 37° del TUO de la Ley del Impuesto a la Renta … no resulta de aplicación a las asociaciones sin fines de lucro exoneradas del Impuesto a la Renta a las que se refiere el inciso b) del artículo 19° del mismo TUO.

» Informe 131 -2010 -SUNAT (13. 09. 10) » La deducción de gastos regulada en el inciso w) del artículo 37° del TUO de la Ley del Impuesto a la Renta … no resulta de aplicación a las asociaciones sin fines de lucro exoneradas del Impuesto a la Renta a las que se refiere el inciso b) del artículo 19° del mismo TUO.

» Art. 20° y 44° de la LIR. » NO se acepta como costo computables o como gasto deducible aquel que se sustente con un C/Pago emitido por un sujeto que, ala fecha de emisión, la SUNAT le haya notificado su baja de oficio en el RUC. ¡RECORDAR! Obligación de verificar que el sujeto emisor esté habilitado.

OJO ü A diferencia de lo regulado para el caso de No Habidos, la BAJA no puede ser subsanado. ü Pero dado que el cambio que se produce rige a partir del año 2015, los casos que se presentan en los años 2010 hasta el 2014. No pueden ser objeto de reparos.

Gastos por Remuneraciones

» Las remuneraciones del Titular de una EIRL, socios, accionistas y familiares: ˃ Se acredita que efectivamente trabajan en la empresa. ˃ La remuneración está dentro del valor de mercado. » El exceso sobre el valor de mercado se imputará como dividendo a la persona con quien guarde relación.

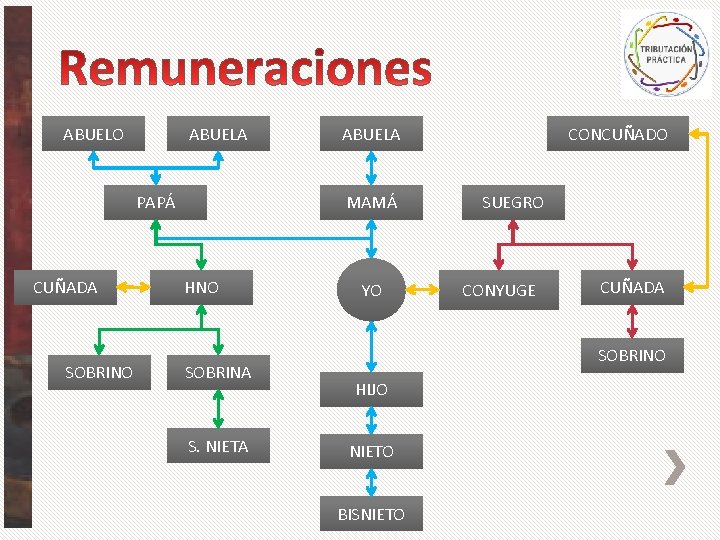

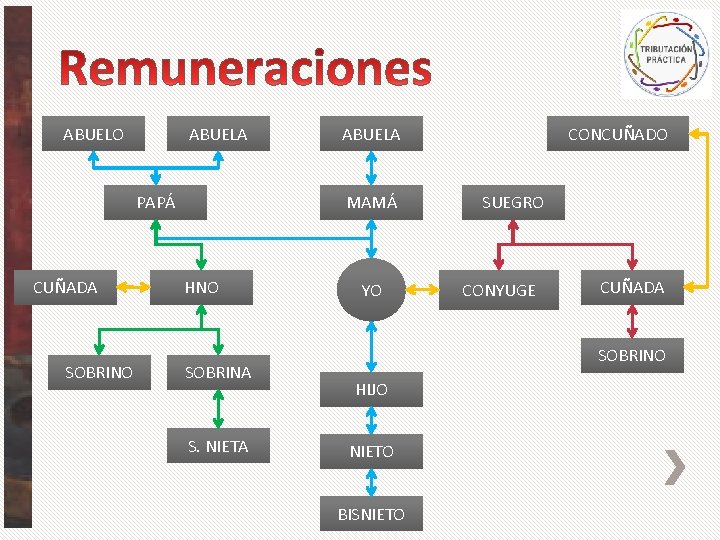

ABUELO ABUELA PAPÁ CUÑADA SOBRINO ABUELA MAMÁ HNO SOBRINA S. NIETA YO CONCUÑADO SUEGRO CONYUGE CUÑADA SOBRINO HIJO NIETO BISNIETO

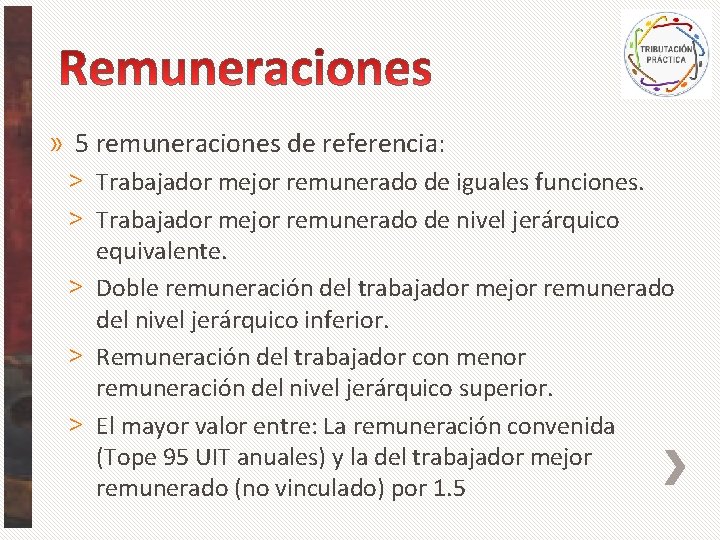

» 5 remuneraciones de referencia: ˃ Trabajador mejor remunerado de iguales funciones. ˃ Trabajador mejor remunerado de nivel jerárquico equivalente. ˃ Doble remuneración del trabajador mejor remunerado del nivel jerárquico inferior. ˃ Remuneración del trabajador con menor remuneración del nivel jerárquico superior. ˃ El mayor valor entre: La remuneración convenida (Tope 95 UIT anuales) y la del trabajador mejor remunerado (no vinculado) por 1. 5

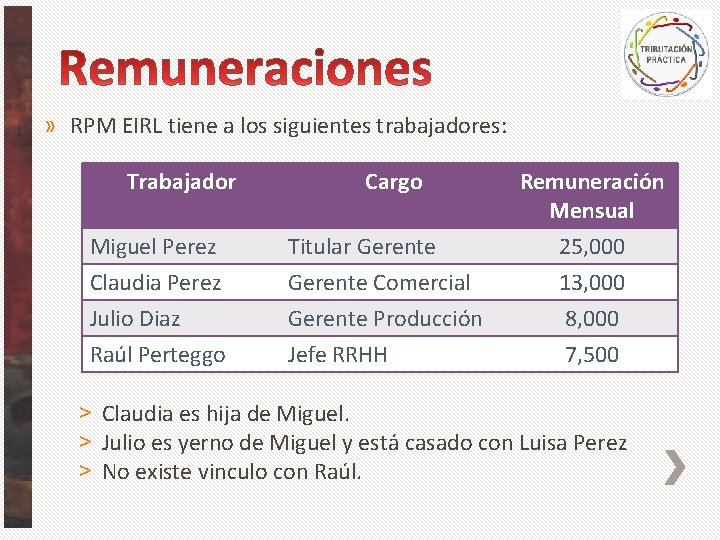

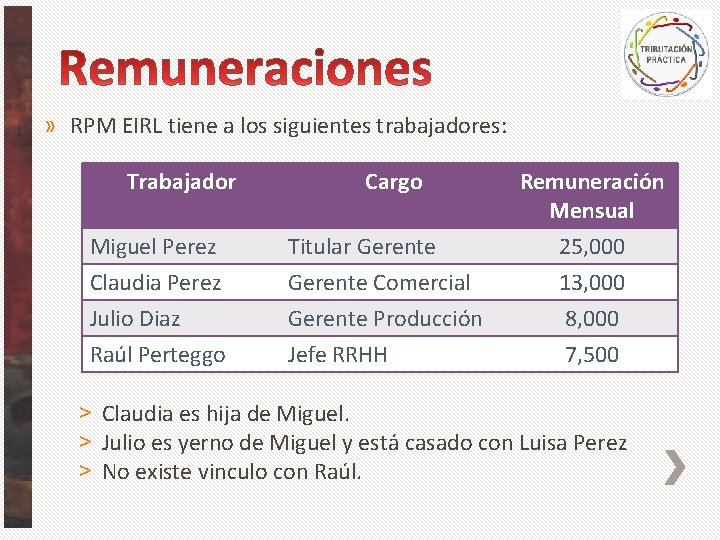

» RPM EIRL tiene a los siguientes trabajadores: Trabajador Cargo Remuneración Mensual Miguel Perez Titular Gerente 25, 000 Claudia Perez Gerente Comercial 13, 000 Julio Diaz Gerente Producción 8, 000 Raúl Perteggo Jefe RRHH 7, 500 ˃ Claudia es hija de Miguel. ˃ Julio es yerno de Miguel y está casado con Luisa Perez ˃ No existe vinculo con Raúl.

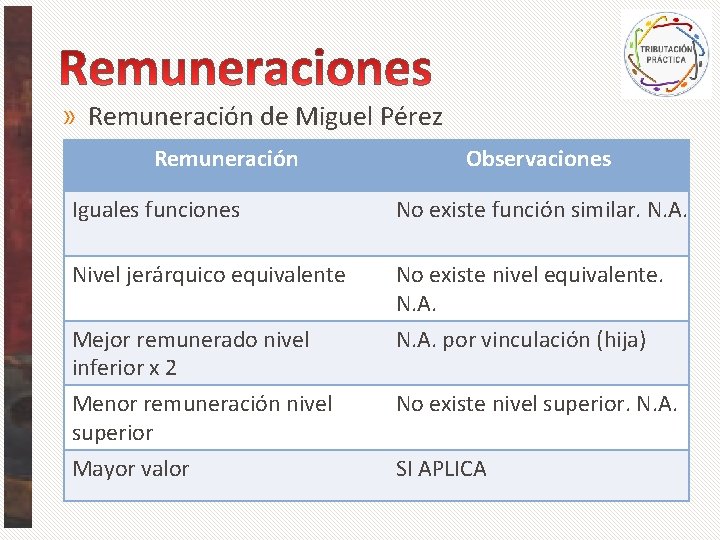

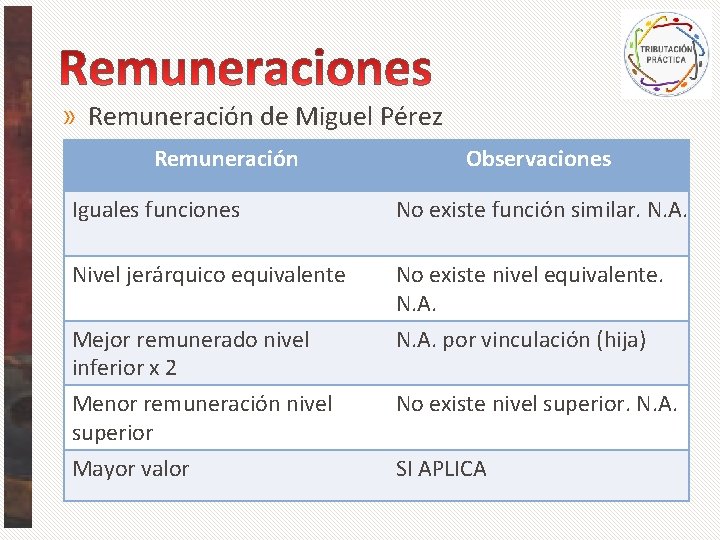

» Remuneración de Miguel Pérez Remuneración Observaciones Iguales funciones No existe función similar. N. A. Nivel jerárquico equivalente No existe nivel equivalente. N. A. Mejor remunerado nivel inferior x 2 N. A. por vinculación (hija) Menor remuneración nivel superior No existe nivel superior. N. A. Mayor valor SI APLICA

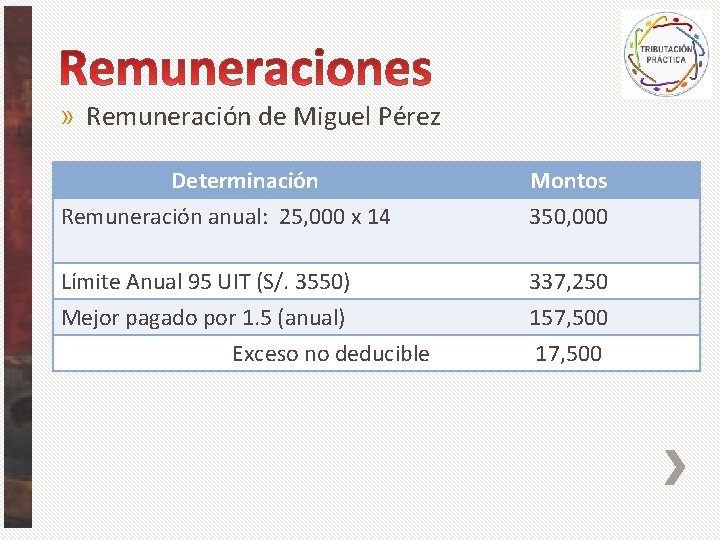

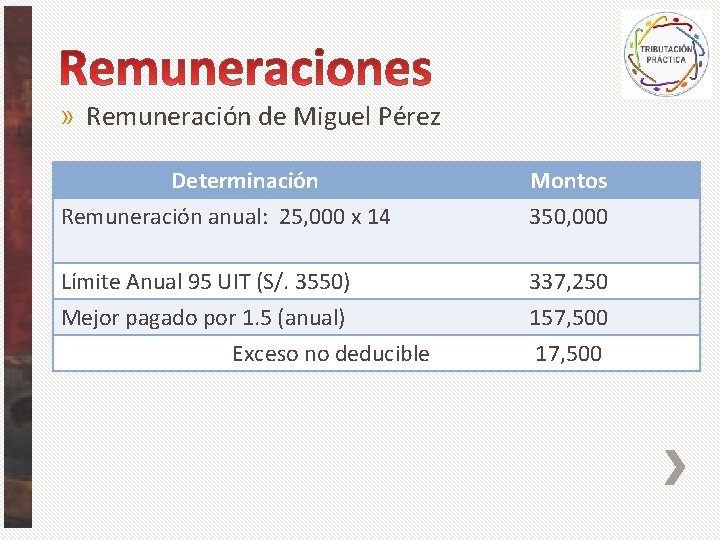

» Remuneración de Miguel Pérez Determinación Remuneración anual: 25, 000 x 14 Montos 350, 000 Límite Anual 95 UIT (S/. 3550) Mejor pagado por 1. 5 (anual) Exceso no deducible 337, 250 157, 500 17, 500

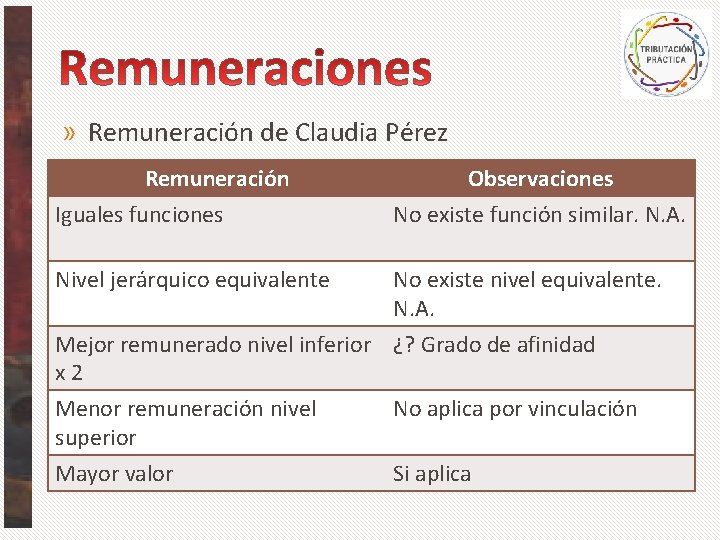

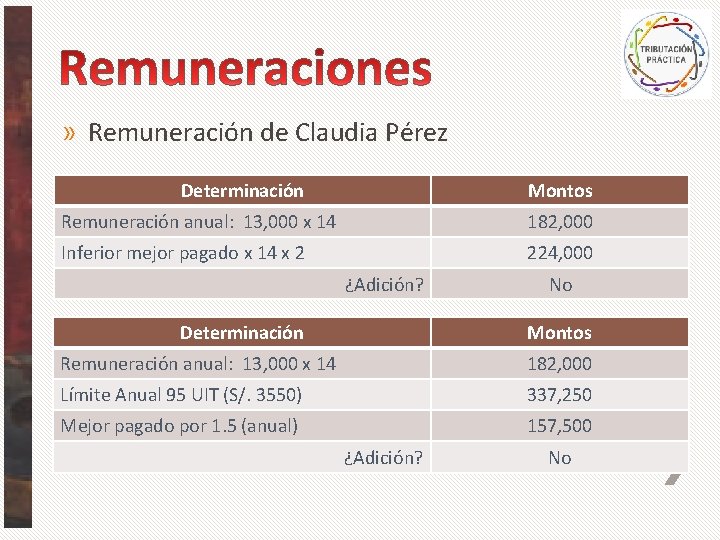

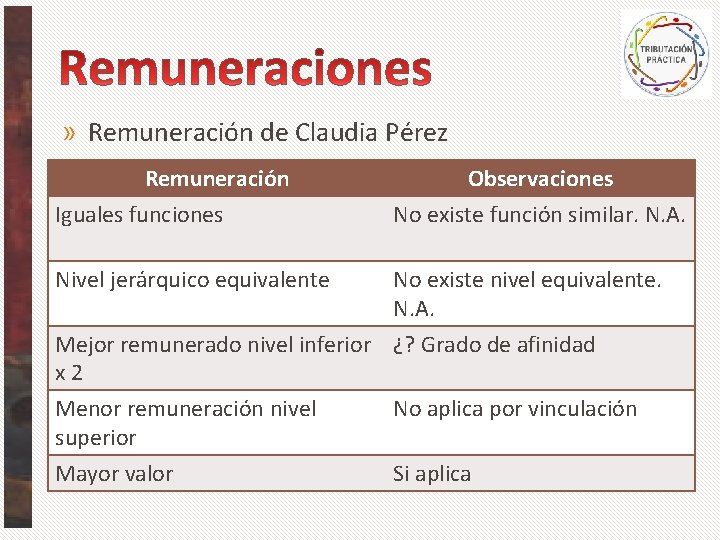

» Remuneración de Claudia Pérez Remuneración Observaciones Iguales funciones No existe función similar. N. A. Nivel jerárquico equivalente No existe nivel equivalente. N. A. Mejor remunerado nivel inferior ¿? Grado de afinidad x 2 Menor remuneración nivel superior No aplica por vinculación Mayor valor Si aplica

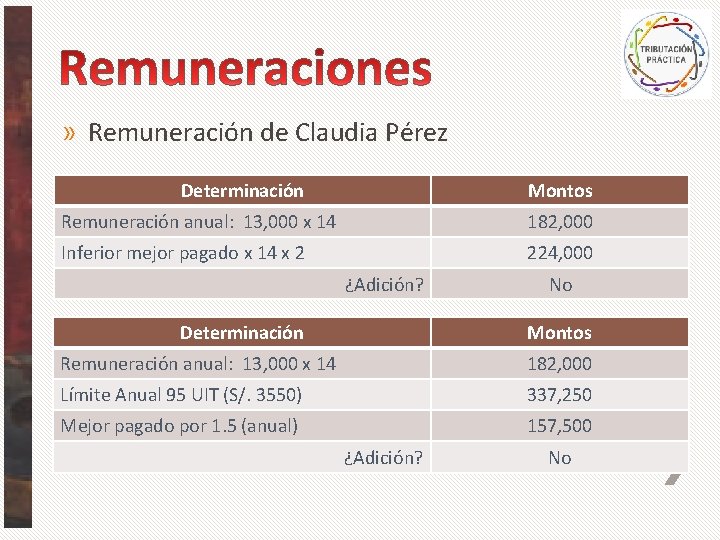

» Remuneración de Claudia Pérez Determinación Montos Remuneración anual: 13, 000 x 14 182, 000 Inferior mejor pagado x 14 x 2 224, 000 ¿Adición? Determinación No Montos Remuneración anual: 13, 000 x 14 182, 000 Límite Anual 95 UIT (S/. 3550) 337, 250 Mejor pagado por 1. 5 (anual) 157, 500 ¿Adición? No

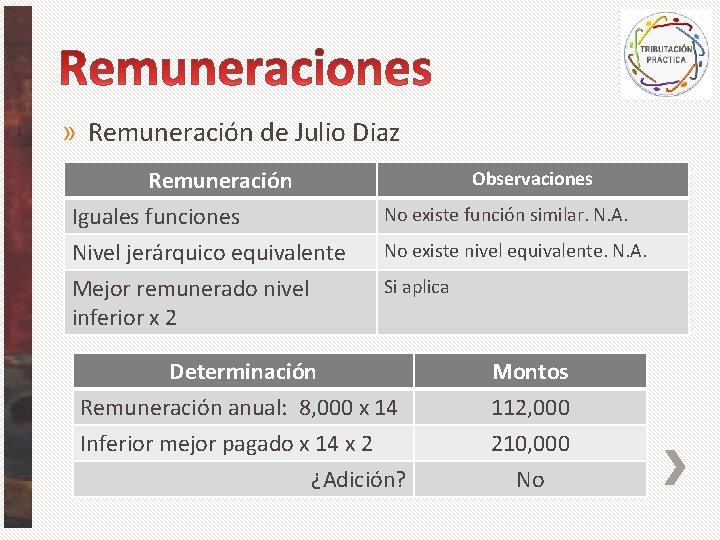

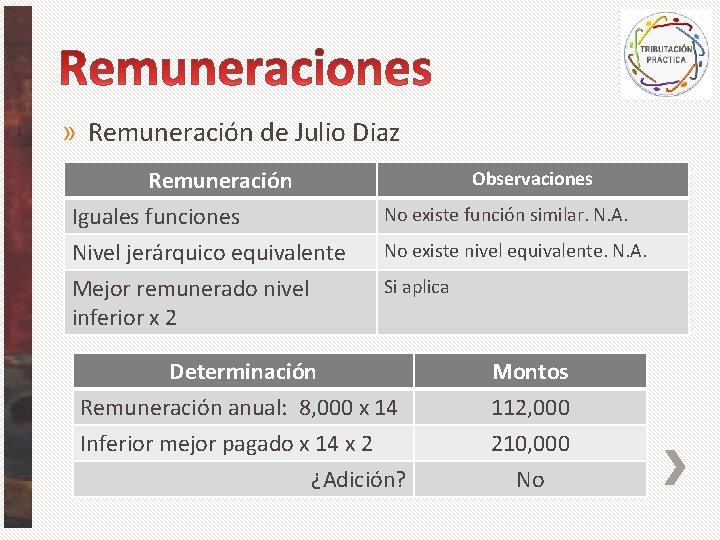

» Remuneración de Julio Diaz Remuneración Iguales funciones Nivel jerárquico equivalente Mejor remunerado nivel inferior x 2 Observaciones No existe función similar. N. A. No existe nivel equivalente. N. A. Si aplica Determinación Remuneración anual: 8, 000 x 14 Inferior mejor pagado x 14 x 2 ¿Adición? Montos 112, 000 210, 000 No

Actos de Liberalidad

» RAE: Disposición de bienes a favor de alguien sin ninguna prestación suya. » Diccionario Jurídico que usa el Poder Judicial del Perú: Acto por el que una persona dispone de todo o parte de sus bienes, patrimonio en uso, dominio u otra forma, en beneficio de otra, y sin retribución alguna.

» Para fines de la Ley del Impuesto a la Renta consiste entonces en la disposición de bienes o dinero en favor de terceros, sin que el sujeto que dispone de los bienes reciba ningún tipo de contraprestación en su favor. ˃ Obligaciones por mandato de Ley. ˃ Obligaciones por orden judicial. ˃ Obligaciones contractuales. ˃ Obligaciones administrativos.

» Gastos por indemnizaciones o penalidades contractuales son deducibles, sólo si son necesarios, en el sentido de inevitable u obligatorio. ˃ Indemnizaciones laborales por renuncia o por cese antes del vencimiento de contrato. ˃ Indemnizaciones contractuales que superan X veces el valor de reposición. ˃ Penalidad por pago extemporánea de CTS, remuneraciones o gratificaciones. ˃ Penalidades que exceden lo razonable en el mercado.

» ¿Puede ser considerado como Liberalidad? ˃ Contratos de sponsor deportivo. ˃ Cuotas adicionales en Leasing. ˃ Vales de Consumo ˃ Comprobantes de Pago de No habidos, Sujetos dados de Baja.

Tahjud doa

Tahjud doa Nuevos grados

Nuevos grados La verdad yo no comparto ese desprecio a los nuevos ricos

La verdad yo no comparto ese desprecio a los nuevos ricos Nuevos anticonvulsivantes

Nuevos anticonvulsivantes Ella lleva una sudadera cuando hace frío.

Ella lleva una sudadera cuando hace frío. Paradigma conductista

Paradigma conductista Edad de cobre bronce y hierro

Edad de cobre bronce y hierro Nuevos retos nuevas oportunidades

Nuevos retos nuevas oportunidades Verbos nuevos

Verbos nuevos La sociedad del siglo xxi, nuevos paradigmas de familia

La sociedad del siglo xxi, nuevos paradigmas de familia Nuevos inhibidores de betalactamasas

Nuevos inhibidores de betalactamasas Nuevos ambientes de aprendizaje

Nuevos ambientes de aprendizaje Los nuevos paradigmas

Los nuevos paradigmas Nuevos comienzos en la biblia

Nuevos comienzos en la biblia Vino nuevo en odres nuevos

Vino nuevo en odres nuevos Nuevos paradigmas educativos

Nuevos paradigmas educativos Nuevos inhibidores de betalactamasas

Nuevos inhibidores de betalactamasas Cuentos nuevos

Cuentos nuevos Bienes de especialidad.

Bienes de especialidad. Etapas de desarrollo de nuevos productos

Etapas de desarrollo de nuevos productos Paradigmas y modelos educativos

Paradigmas y modelos educativos Eer sunat

Eer sunat Niat umrah di miqat

Niat umrah di miqat Corrección, restitución y extorno de depósitos

Corrección, restitución y extorno de depósitos Niat sembahyang raya aidiladha

Niat sembahyang raya aidiladha Sholat sunnah

Sholat sunnah Depreciacion sunat

Depreciacion sunat Ciri-ciri sunat gagal

Ciri-ciri sunat gagal Codigo 300108 sunat

Codigo 300108 sunat Mandi sunat hari raya

Mandi sunat hari raya Sunat mandi wajib ada 5 perkara

Sunat mandi wajib ada 5 perkara Lafaz azan dan jawab azan

Lafaz azan dan jawab azan Niat ihram umrah bersyarat

Niat ihram umrah bersyarat Solat sunat tahajud

Solat sunat tahajud Anggota rukun wuduk

Anggota rukun wuduk Semaforo sunat

Semaforo sunat Base presunta

Base presunta Kuiz solat fardhu

Kuiz solat fardhu Foda sunat

Foda sunat Sistema facturador sunat - software gratuito

Sistema facturador sunat - software gratuito Rsnao 006 2016

Rsnao 006 2016 Criterios de clichy

Criterios de clichy Criterios de ranson

Criterios de ranson Criterios de rochester

Criterios de rochester Criterios de ranson pancreatitis aguda

Criterios de ranson pancreatitis aguda Fases de apendicitis aguda

Fases de apendicitis aguda Criterios roma iv

Criterios roma iv Tratamiento pip

Tratamiento pip Fenoximetilpenicilin

Fenoximetilpenicilin Criterios de framingham

Criterios de framingham Criterios de asma

Criterios de asma Prioridad de ingreso a uci

Prioridad de ingreso a uci Critérios de avaliação exemplos

Critérios de avaliação exemplos Criterios sindrome hepatorrenal

Criterios sindrome hepatorrenal Criterios de tep

Criterios de tep Identificar los criterios de decisión y ponderarlos

Identificar los criterios de decisión y ponderarlos Ejemplos de hipotesis de investigacion en educacion

Ejemplos de hipotesis de investigacion en educacion Criterios cid

Criterios cid Balthazar c

Balthazar c Tríade de virchow

Tríade de virchow Sinal de herman dengue

Sinal de herman dengue Feocromocitoma histologia

Feocromocitoma histologia Criterios de ligh

Criterios de ligh Ransons criteria

Ransons criteria Fuentes filosóficas de la educación costarricense

Fuentes filosóficas de la educación costarricense Azitromiana

Azitromiana Criterios de autoevaluacion

Criterios de autoevaluacion Maniobras de pancreatitis

Maniobras de pancreatitis Criterios de maisels

Criterios de maisels Indicadores mecec

Indicadores mecec Derrame bilateral pulmonar

Derrame bilateral pulmonar Criterios de gurd

Criterios de gurd