EXPANSIN EMPRESARIAL Y ENDEUDAMIENTO EL ENFOQUE DE OPCIONES

- Slides: 42

EXPANSIÓN EMPRESARIAL Y ENDEUDAMIENTO: EL ENFOQUE DE OPCIONES FINANCIERAS MULTINACIONALES LATINOAMERICANAS: ¿Empresas Ponzi? DRA. ALEJANDRA CABELLO DR. EDGAR ORTIZ Universidad Nacional Autónoma de México XI Seminario de Economía Fiscal y Financiera IIEC-UNAM Marzo 29 -31, 2011

OBJETIVO y MOTIVACIÓN • En este trabajo se plantean las decisiones financieras corporativas vistas como opciones financieras, y una extensión con opciones reales. • Grandes empresas mexicanas HAN emprendido adquisiciones importantes en el exterior, pero basándose en altos endeudamientos, incluyendo en divisas extranjeras. • Decisiones que si bien benefician a los accionistas o bonistas, pueden afectar negativamente el valor de la empresa en el corto o mediano plazo convirtiéndola en una empresa ponzi, y a su vez generando inestabilidad y desorden macroeconómico

ESQUEMA DEL TRABAJO. I. EMPRESAS MULTILATINAS/GLOBALATINAS II. TEORIA OPCIONES FINANCIERA. III. MODELO BLACK Y SCHOLES. IV. LITERATURA Y EJEMPLOS DE DECISIONES FINANCIERAS CORPORATIVAS COMO OPCIONES FINANCIERAS DE COMPRA Y VENTA. V. FENÓMENO DE SOBRE O SUB INVERSIÓN. VI. CASO EXPANSION CEMEX. VII. BENEFICIO DE EXPANSION: ¿ACCIONISTAS Ó BONISTAS? . VIII. MULTILATINAS ¿EMPRESAS PONZI? CASO CEMEX MULTILATINAS Y SUS ENDEUDAMIENTOS

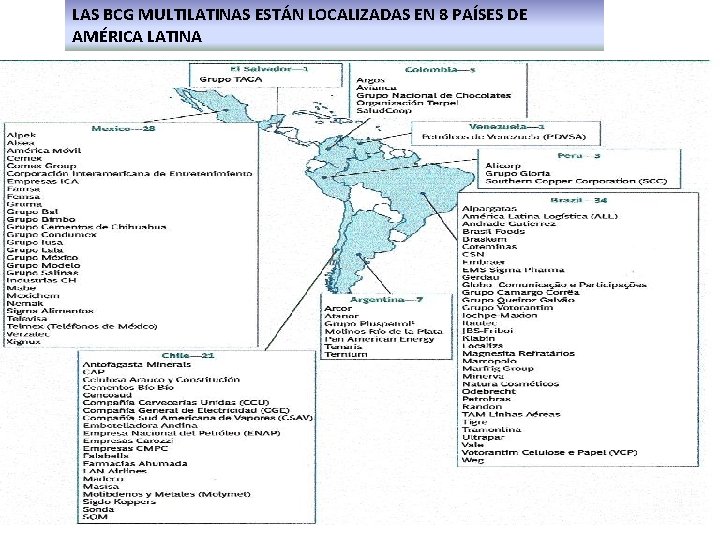

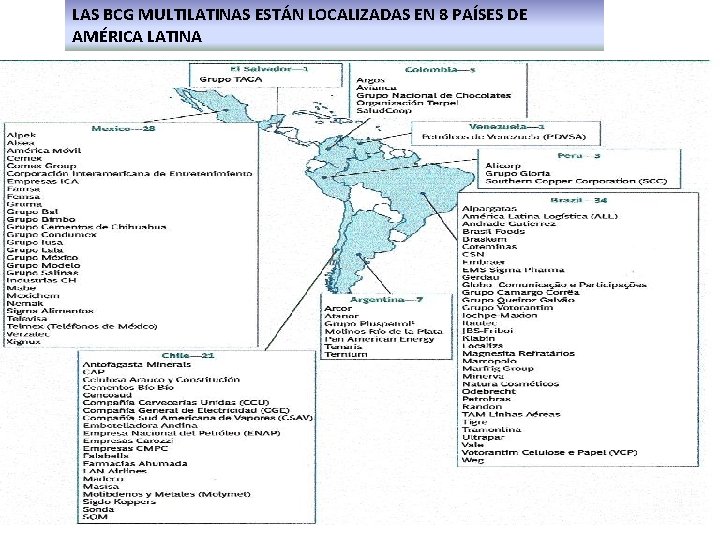

LAS BCG MULTILATINAS ESTÁN LOCALIZADAS EN 8 PAÍSES DE AMÉRICA LATINA

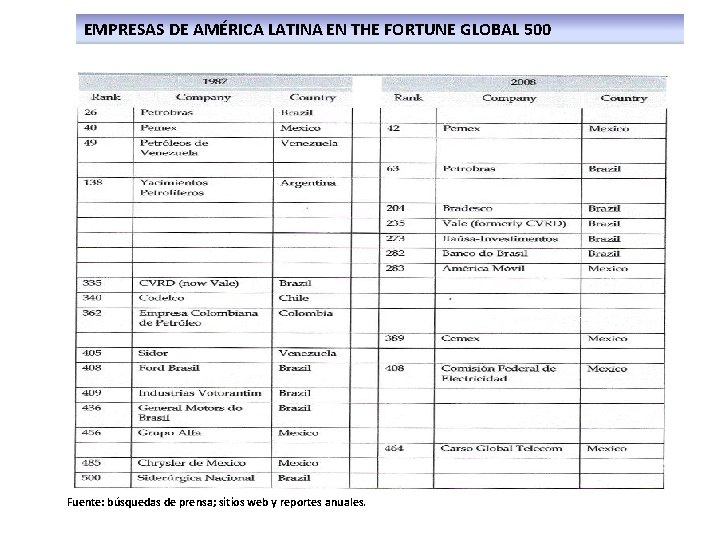

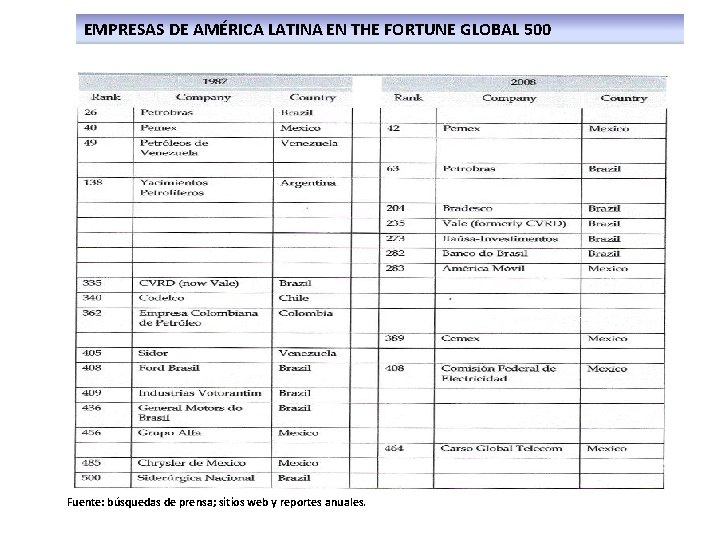

EMPRESAS DE AMÉRICA LATINA EN THE FORTUNE GLOBAL 500 Fuente: búsquedas de prensa; sitios web y reportes anuales.

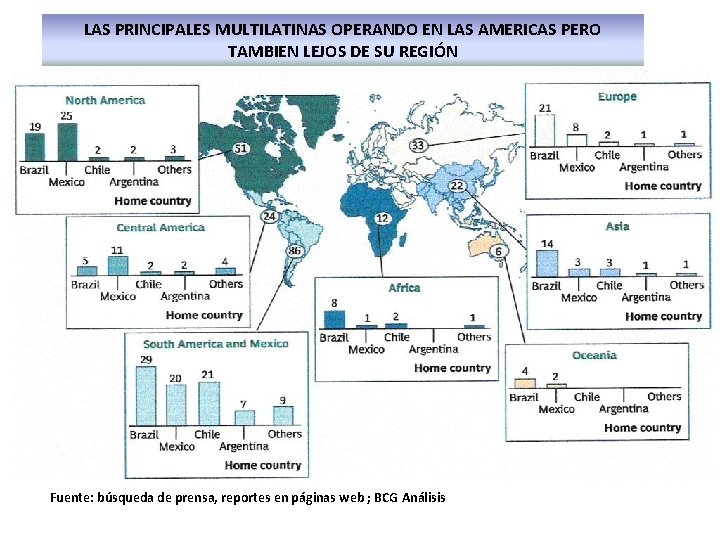

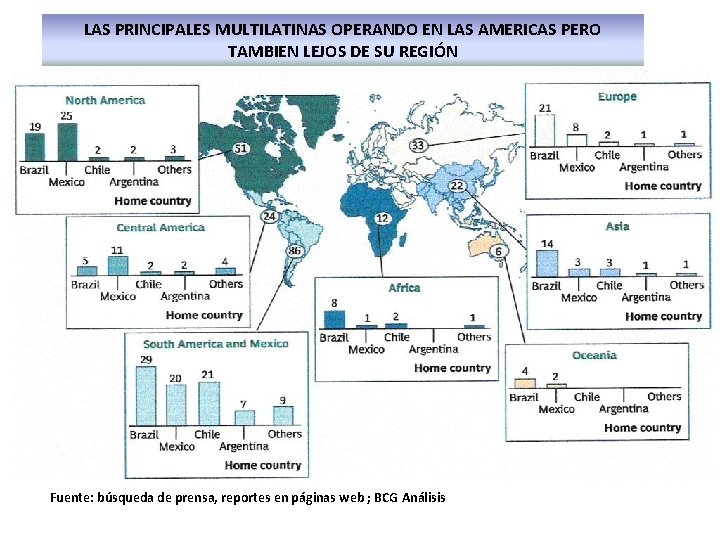

LAS PRINCIPALES MULTILATINAS OPERANDO EN LAS AMERICAS PERO TAMBIEN LEJOS DE SU REGIÓN Fuente: búsqueda de prensa, reportes en páginas web ; BCG Análisis

CONTRIBUCIÓN • Este trabajo contribuye a reseñar la teoría y a la evidencia de los fenómenos de sobre o subinversión para el caso de las decisiones de adquisición por parte de empresas multinacionales latinoamericanas; se resalta el caso de una empresa grande mexicana que ha decidido adquirir a otra empresa en el extranjero. • Se ejemplifica la metodología para el caso de una empresa mexicana confrontando la decisión de expansión con un modelo tradicional estático versus otro más dinámico de opciones reales con cálculo binomial. • La toma de decisiones se evalúa finalmente bajo la perspectiva de altos y riesgosos endeudamientos y un posible comportamiento ponzi

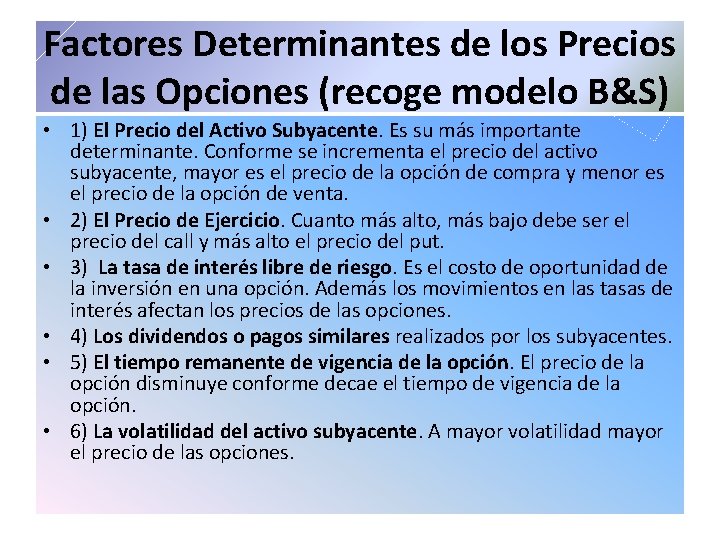

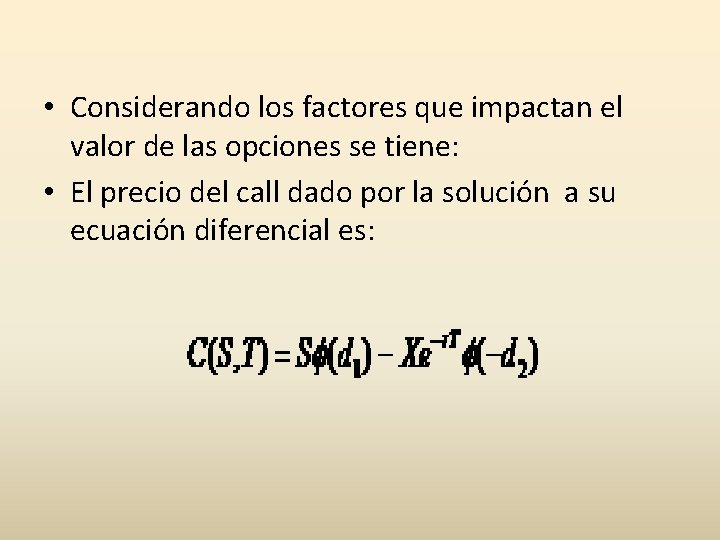

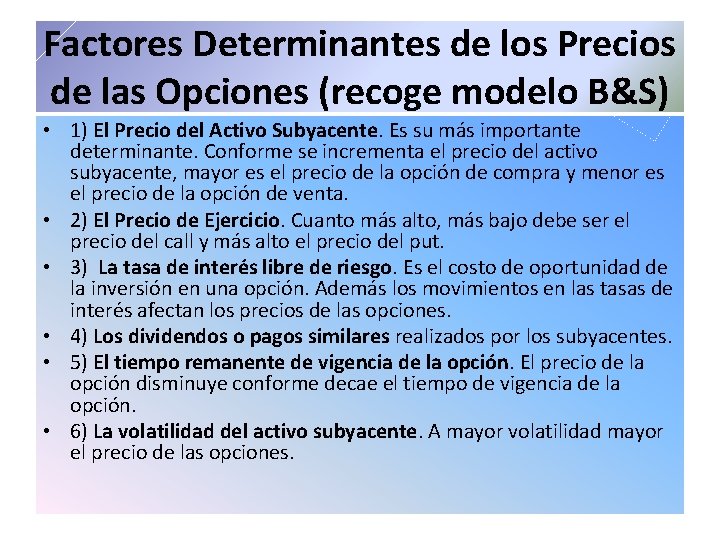

Factores Determinantes de los Precios de las Opciones (recoge modelo B&S) • 1) El Precio del Activo Subyacente. Es su más importante determinante. Conforme se incrementa el precio del activo subyacente, mayor es el precio de la opción de compra y menor es el precio de la opción de venta. • 2) El Precio de Ejercicio. Cuanto más alto, más bajo debe ser el precio del call y más alto el precio del put. • 3) La tasa de interés libre de riesgo. Es el costo de oportunidad de la inversión en una opción. Además los movimientos en las tasas de interés afectan los precios de las opciones. • 4) Los dividendos o pagos similares realizados por los subyacentes. • 5) El tiempo remanente de vigencia de la opción. El precio de la opción disminuye conforme decae el tiempo de vigencia de la opción. • 6) La volatilidad del activo subyacente. A mayor volatilidad mayor el precio de las opciones.

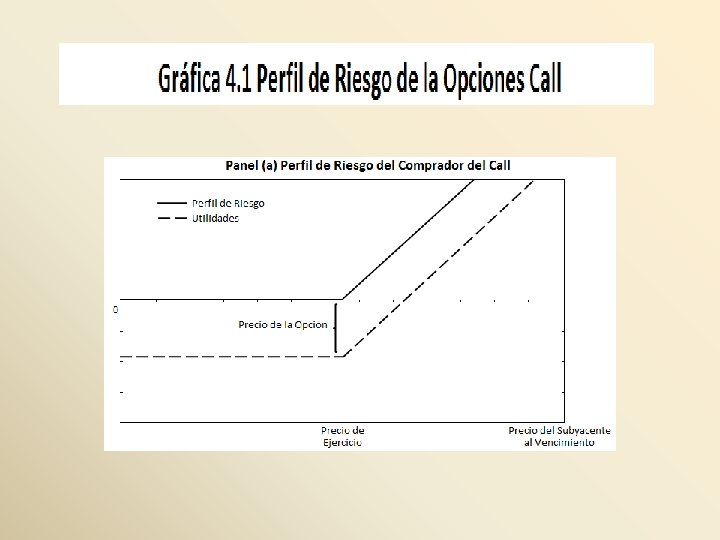

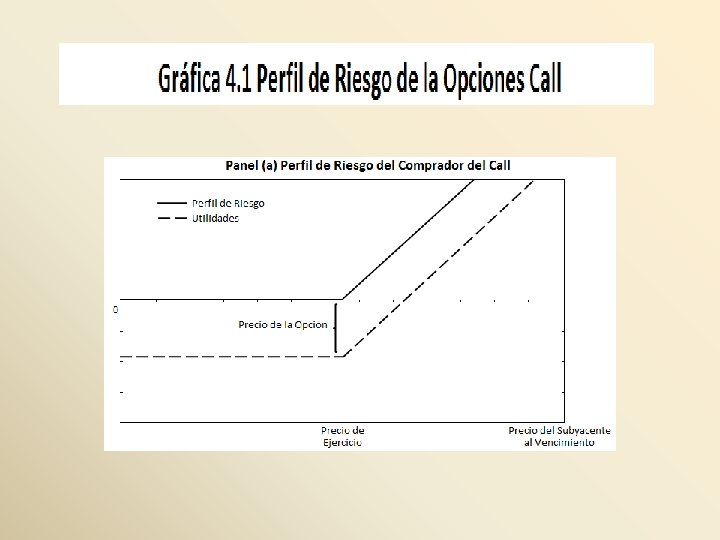

Call Larga • S > X en el dinero = ganancias • S = X a dinero = ni perdidas ni ganancias • S < X fuera del dinero = pérdida limitada, C CONFRONTA BENEFICIOS (FLUJOS DE EFECTIVO) Y EL COSTO DE LA INVERSIÓN

Factores que también los recoge el modelo de B&S (1973) • El modelo Black & Scholes (1973). Es un modelo de fijación de precios o de valuación de opciones. • En B&S el precio de la opción debe ser igual ya sea a la diferencia entre el valor del subyacente y el precio de ejercicio, o ya sea cero: • C = max[S-X, 0]

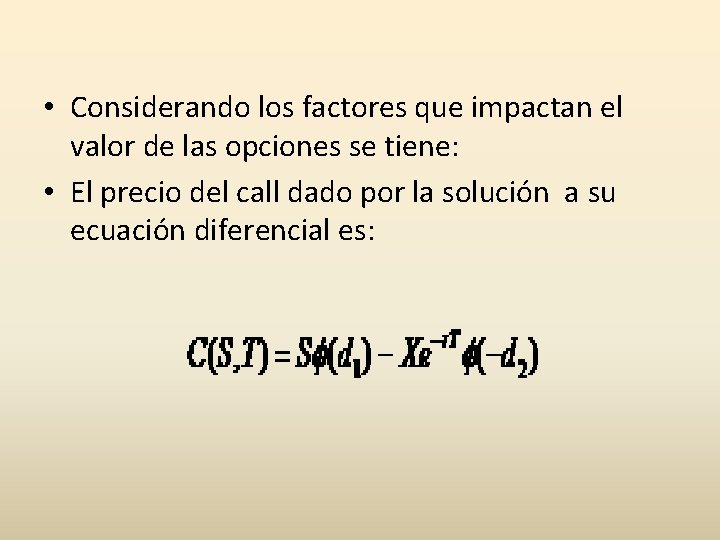

• Considerando los factores que impactan el valor de las opciones se tiene: • El precio del call dado por la solución a su ecuación diferencial es:

Las Decisiones Corporativas Expresadas en Términos de Opciones • La teoría de la valuación empresarial con un enfoque de opciones financieras es de gran utilidad para evaluar las decisiones de inversión de las empresas así como el valor total de la empresa pues plantea la idea de que las decisiones corporativas tienen las mismas características que las opciones financieras (Berg y de Marzo, 2007).

BENEFICIO BONISTAS O ACCIONISTAS • Cabe destacar que los aspectos corporativos importantes a estudiar con el enfoque de opciones financieras se refieren a las decisiones de inversión, a las decisiones de la estructura de capital y, al grado de concentración de los beneficios en ya sea los accionistas y/o los tenedores de bonos de la empresa (Mauer y Sarkar, 2005).

El Fenómeno de la Sobre Inversión o Sub Inversión Sobre inversión cuando los accionistas tienen un incentivo para invertir en proyectos riesgosos, aún cuando tendrían un VPN negativo. Principalmente esto sucede porque el riesgo lo absorbe el deudor en caso de que suceda la situación de fracaso en los flujos de efectivo esperados. Subinversión si el accionista decide no financiar un nuevo proyecto a pesar que resulta con un valor presente neto (VPN) positivo. Ambos aspectos puede llevar a resultados negativos para el valor de la empresa como un todo, ya que se destruye su valor.

Teoría de Sobreinversión y Subinversión Sobreinversión o subinversión son objeto de estudio para contestar la pregunta central acerca de si los gastos de una decisión de inversión tienen una relación positiva con la generación de flujos de efectivo. Para Modigliani y Miller (1958) los niveles de inversión de una empresa no guardan relación con la generación interna de flujo de efectivo; por el contrario otros estudios más recientes indican que sí existe una relación positiva entre el gasto de inversión y el flujo de efectivo (Hubbard, 1998). Desde luego las interpretaciones para contradecir a M&M se basan en añadir a dichas relaciones el problema del conflicto de agencia por los gastos excesivos de los administradores que contraponen sus intereses a los de los accionistas (Jensen y Mecling 1976; Jensen 1986; Stulz 1990), y las imperfecciones del mercado (Fazzari, Hubbard, Petersen, 1988). Estudios todavía más recientes evidencian la existencia de relaciones entre la sobreinversión y el flujo de efectivo, explicados en problemas de agencia, y creando marcos teóricos de la contabilidad para medir la sobreinversión y el flujo de efectivo, con extensiones a la inclusión de estructuras de gobernanza.

Valuar a una empresa en términos de una opción de compra (opción Call desde el punto de vista del accionista). En contraposición a los accionistas, los tenedores de bonos han asumido la siguiente posición: (1) poseen a la empresa, (2) ellos han vendido una opción de compra, cuyo precio de ejercicio es: el interés y el principal, al que tienen derecho, por ejemplo de $500, 000 millones de pesos. En las situaciones optimistas, • los saldos de flujo de efectivo (el activo subyacente) a su favor son mayores al pago de deuda e intereses para los acreedores (el precio de ejercicio). Los accionistas son los compradores y en ese caso sí ejercen la opción de compra de la empresa Pero en las situaciones o escenarios negativos • Cuando el saldo de los flujos de efectivo es inferior al precio de ejercicio , los accionistas no ejercen la opción de compra y se retiran de la empresa, y los bonistas retienen la propiedad de la empresa.

La empresa expresada en términos de una opción de compra

Las Decisiones de Presupuesto de Capital y su Financiamiento Supóngase que los escenarios posibles de un proyecto de bajo riesgo tiene los siguientes escenarios: uno pesimista o recesivo con 50% de probabilidad de que ocurra, y un escenario optimista o de auge, igualmente con 50% de probabilidad de que ocurra. Si los flujos de cada uno son de $500, 000 (mdp) y $1, 000 mdp, respectivamente se obtiene el valor esperado de la empresa de $750, 000 millones de pesos.

Ahora bien si el escenario recesivo tiene lugar, el flujo de fondos de escenario sería de $500, 000 mdp lo que es por sí solo suficiente para hacer el pago de la deuda; en este caso solo los bonistas se benefician de las operaciones de la empresa bajo el escenario recesivo. Si tiene lugar el escenario positivo, los flujos de $1, 000 mdp son suficientes para cubrir el endeudamiento y dejar un saldo positivo para los accionistas. Los accionistas y los bonitas comparten los flujos de la empresa, toca $500, 000 a cada uno.

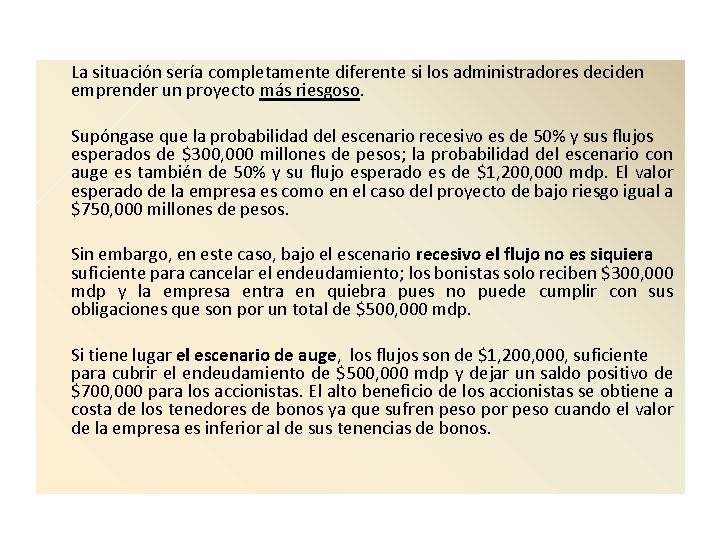

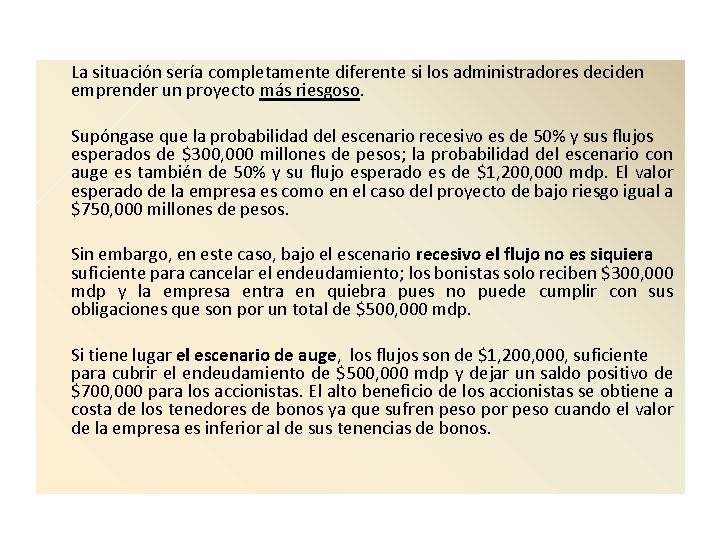

La situación sería completamente diferente si los administradores deciden emprender un proyecto más riesgoso. Supóngase que la probabilidad del escenario recesivo es de 50% y sus flujos esperados de $300, 000 millones de pesos; la probabilidad del escenario con auge es también de 50% y su flujo esperado es de $1, 200, 000 mdp. El valor esperado de la empresa es como en el caso del proyecto de bajo riesgo igual a $750, 000 millones de pesos. Sin embargo, en este caso, bajo el escenario recesivo el flujo no es siquiera suficiente para cancelar el endeudamiento; los bonistas solo reciben $300, 000 mdp y la empresa entra en quiebra pues no puede cumplir con sus obligaciones que son por un total de $500, 000 mdp. Si tiene lugar el escenario de auge, los flujos son de $1, 200, 000, suficiente para cubrir el endeudamiento de $500, 000 mdp y dejar un saldo positivo de $700, 000 para los accionistas. El alto beneficio de los accionistas se obtiene a costa de los tenedores de bonos ya que sufren peso por peso cuando el valor de la empresa es inferior al de sus tenencias de bonos.

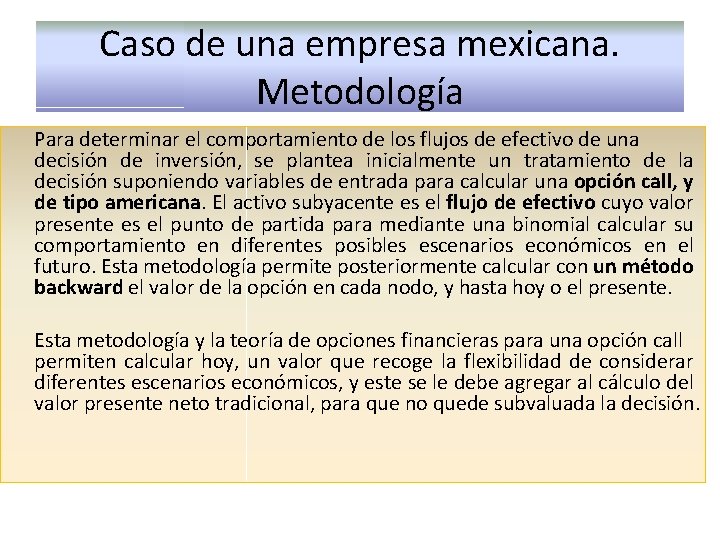

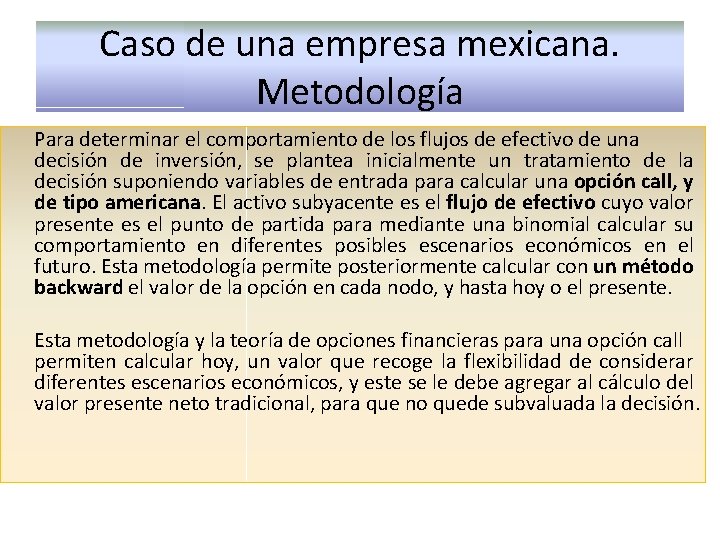

Caso de una empresa mexicana. Metodología Para determinar el comportamiento de los flujos de efectivo de una decisión de inversión, se plantea inicialmente un tratamiento de la decisión suponiendo variables de entrada para calcular una opción call, y de tipo americana. El activo subyacente es el flujo de efectivo cuyo valor presente es el punto de partida para mediante una binomial calcular su comportamiento en diferentes posibles escenarios económicos en el futuro. Esta metodología permite posteriormente calcular con un método backward el valor de la opción en cada nodo, y hasta hoy o el presente. Esta metodología y la teoría de opciones financieras para una opción call permiten calcular hoy, un valor que recoge la flexibilidad de considerar diferentes escenarios económicos, y este se le debe agregar al cálculo del valor presente neto tradicional, para que no quede subvaluada la decisión.

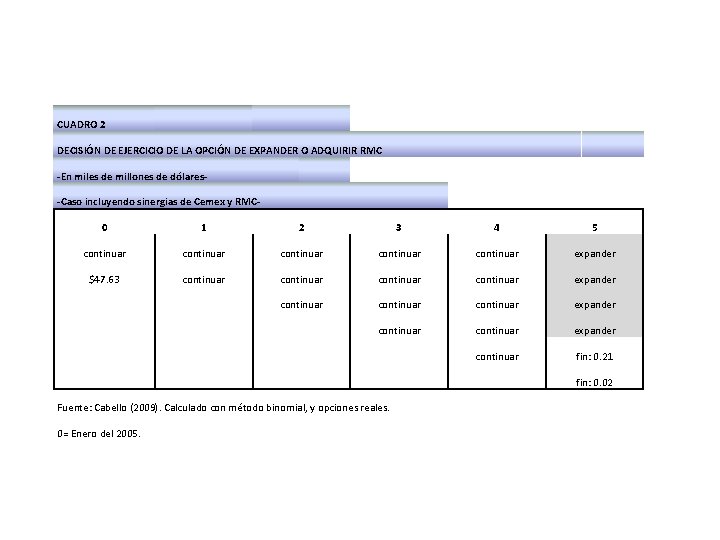

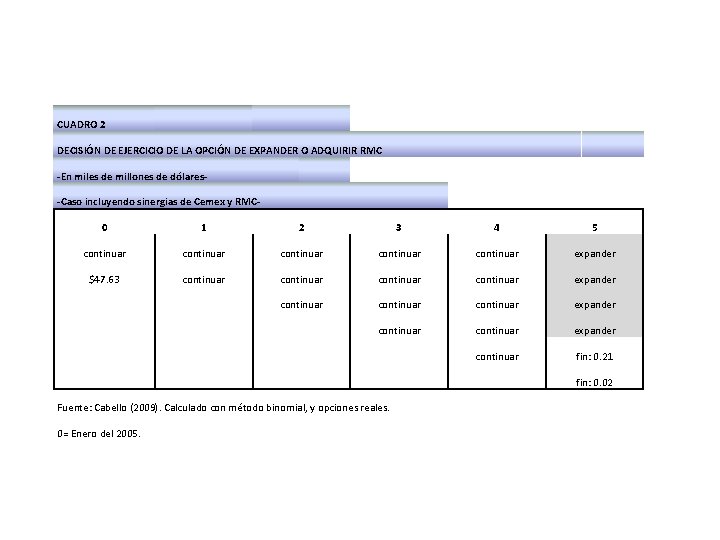

CUADRO 2 DECISIÓN DE EJERCICIO DE LA OPCIÓN DE EXPANDER O ADQUIRIR RMC -En miles de millones de dólares- -Caso incluyendo sinergias de Cemex y RMC 0 1 2 3 4 5 continuar continuar expander $47. 63 continuar continuar expander continuar expander continuar fin: 0. 21 fin: 0. 02 Fuente: Cabello (2009). Calculado con método binomial, y opciones reales. 0= Enero del 2005.

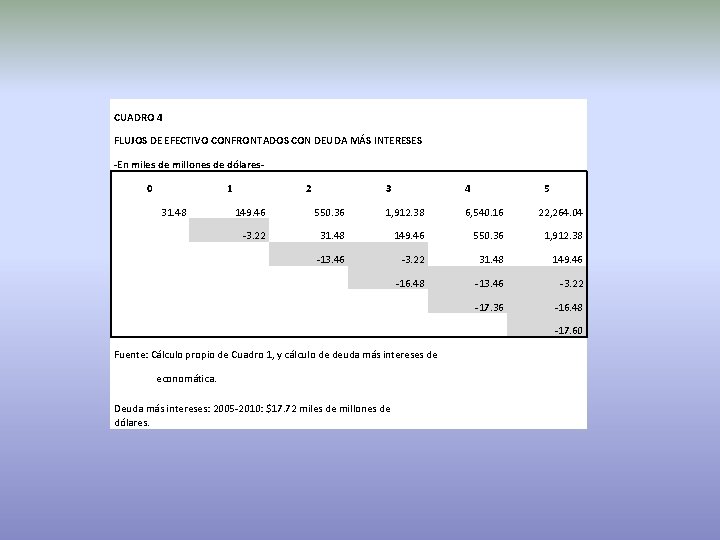

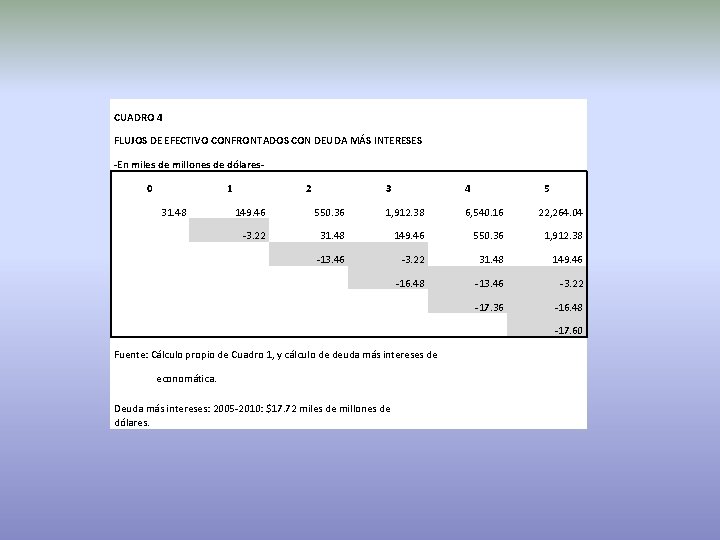

CUADRO 4 FLUJOS DE EFECTIVO CONFRONTADOS CON DEUDA MÁS INTERESES -En miles de millones de dólares 0 1 31. 48 2 3 4 5 149. 46 550. 36 1, 912. 38 6, 540. 16 22, 264. 04 -3. 22 31. 48 149. 46 550. 36 1, 912. 38 -13. 46 -3. 22 31. 48 149. 46 -16. 48 -13. 46 -3. 22 -17. 36 -16. 48 -17. 60 Fuente: Cálculo propio de Cuadro 1, y cálculo de deuda más intereses de economática. Deuda más intereses: 2005 -2010: $17. 72 miles de millones de dólares.

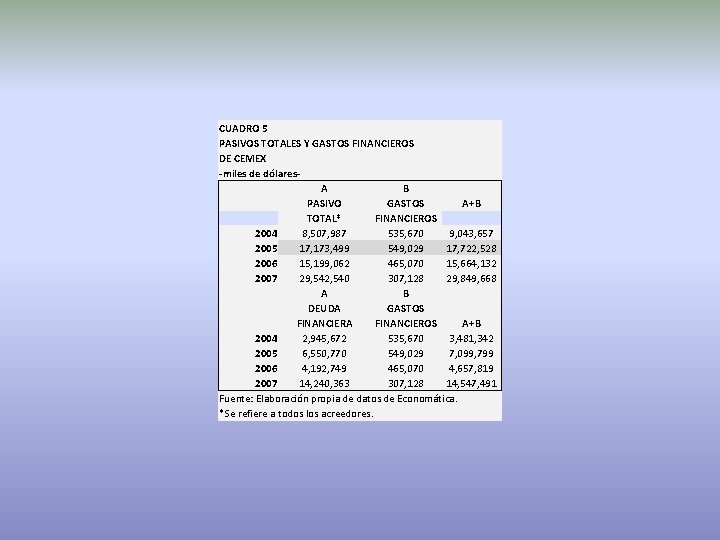

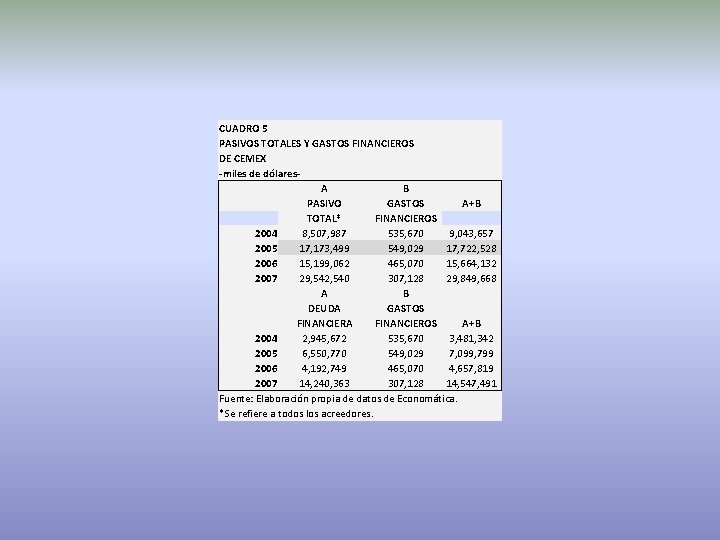

CUADRO 5 PASIVOS TOTALES Y GASTOS FINANCIEROS DE CEMEX -miles de dólares A B PASIVO GASTOS A+B TOTAL* FINANCIEROS 2004 8, 507, 987 535, 670 9, 043, 657 2005 17, 173, 499 549, 029 17, 722, 528 2006 15, 199, 062 465, 070 15, 664, 132 2007 29, 542, 540 307, 128 29, 849, 668 A B DEUDA GASTOS FINANCIERA FINANCIEROS A+B 2004 2, 945, 672 535, 670 3, 481, 342 2005 6, 550, 770 549, 029 7, 099, 799 2006 4, 192, 749 465, 070 4, 657, 819 2007 14, 240, 363 307, 128 14, 547, 491 Fuente: Elaboración propia de datos de Economática. *Se refiere a todos los acreedores.

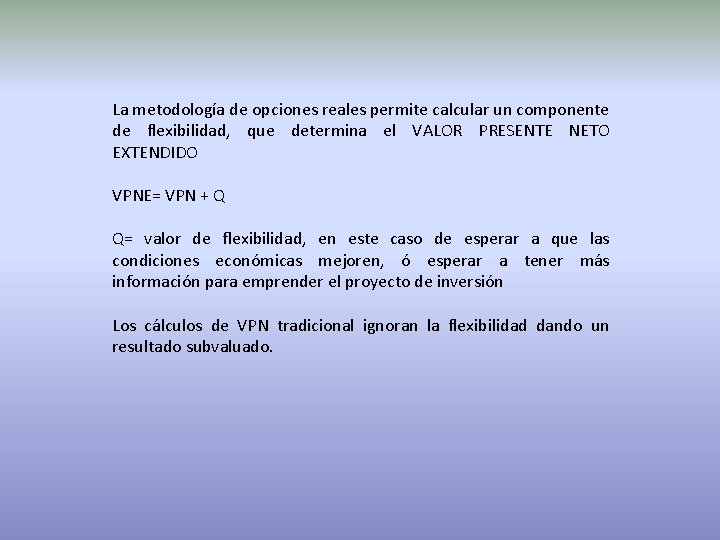

La metodología de opciones reales permite calcular un componente de flexibilidad, que determina el VALOR PRESENTE NETO EXTENDIDO VPNE= VPN + Q Q= valor de flexibilidad, en este caso de esperar a que las condiciones económicas mejoren, ó esperar a tener más información para emprender el proyecto de inversión Los cálculos de VPN tradicional ignoran la flexibilidad dando un resultado subvaluado.

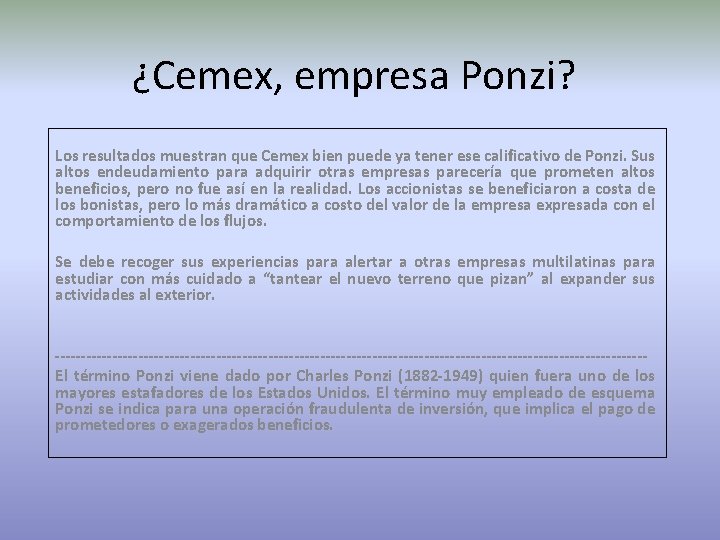

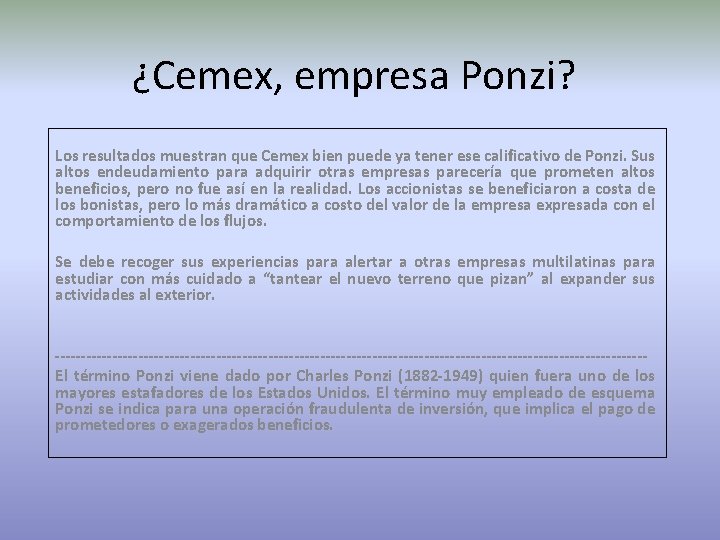

¿Cemex, empresa Ponzi? Los resultados muestran que Cemex bien puede ya tener ese calificativo de Ponzi. Sus altos endeudamiento para adquirir otras empresas parecería que prometen altos beneficios, pero no fue así en la realidad. Los accionistas se beneficiaron a costa de los bonistas, pero lo más dramático a costo del valor de la empresa expresada con el comportamiento de los flujos. Se debe recoger sus experiencias para alertar a otras empresas multilatinas para estudiar con más cuidado a “tantear el nuevo terreno que pizan” al expander sus actividades al exterior. ---------------------------------------------------------El término Ponzi viene dado por Charles Ponzi (1882 -1949) quien fuera uno de los mayores estafadores de los Estados Unidos. El término muy empleado de esquema Ponzi se indica para una operación fraudulenta de inversión, que implica el pago de prometedores o exagerados beneficios.

Expansión Grupo Bimbo México 1982 1960 Roberto Servitje 1956 Alfonso Velasco 1947 -1952 1978 1945 Jaime Jorba 1966 1980 Daniel Servitje Lorenzo Servitje

Expansión Grupo Bimbo Internacional 2001 1964 2001 2006 2000 1987 2001 1969 1991 2009 1995 1993 1995 1998 1993 2001

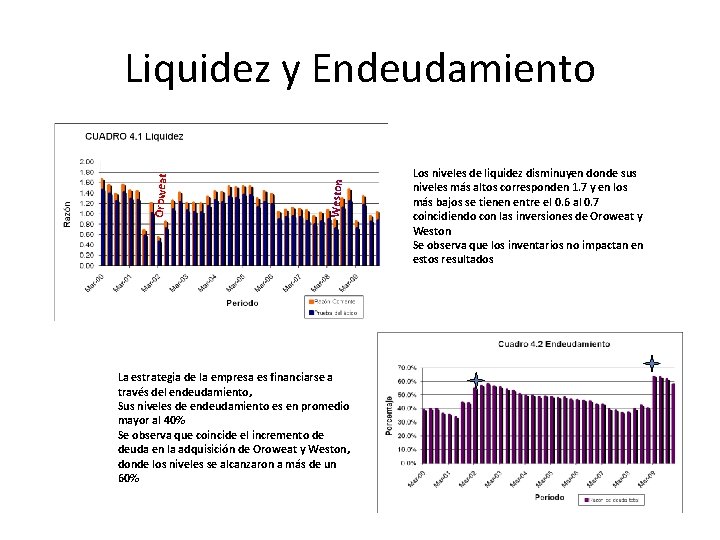

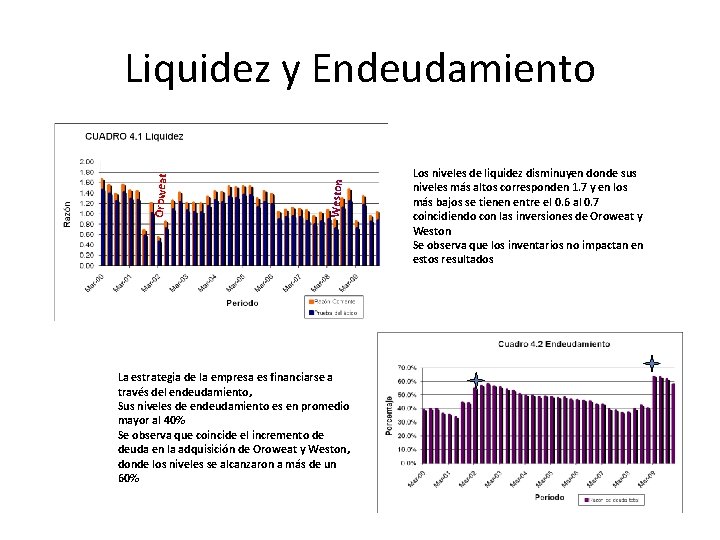

Weston Oroweat Liquidez y Endeudamiento La estrategia de la empresa es financiarse a través del endeudamiento, Sus niveles de endeudamiento es en promedio mayor al 40% Se observa que coincide el incremento de deuda en la adquisición de Oroweat y Weston, donde los niveles se alcanzaron a más de un 60% Los niveles de liquidez disminuyen donde sus niveles más altos corresponden 1. 7 y en los más bajos se tienen entre el 0. 6 al 0. 7 coincidiendo con las inversiones de Oroweat y Weston Se observa que los inventarios no impactan en estos resultados

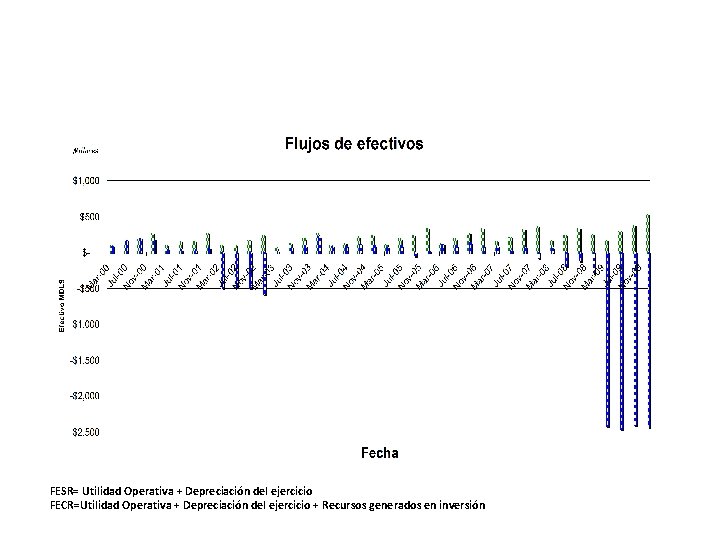

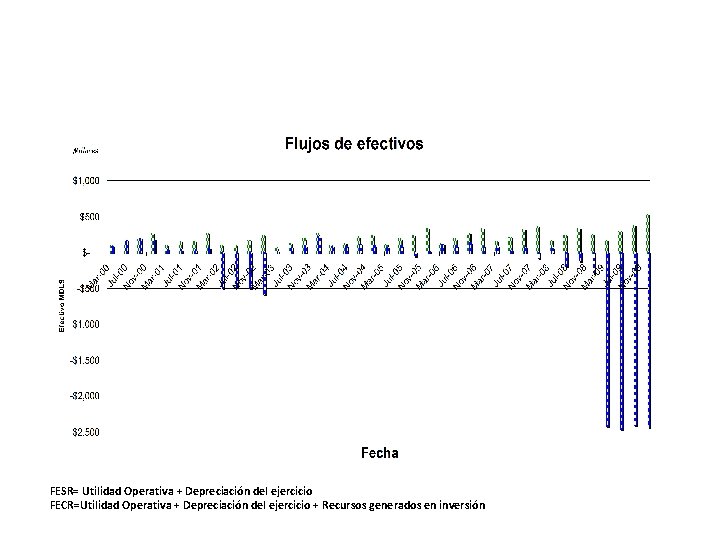

FESR= Utilidad Operativa + Depreciación del ejercicio FECR=Utilidad Operativa + Depreciación del ejercicio + Recursos generados en inversión

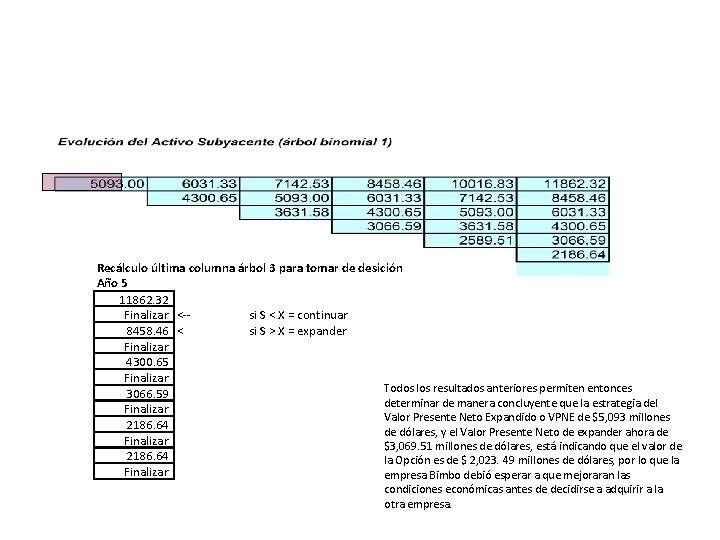

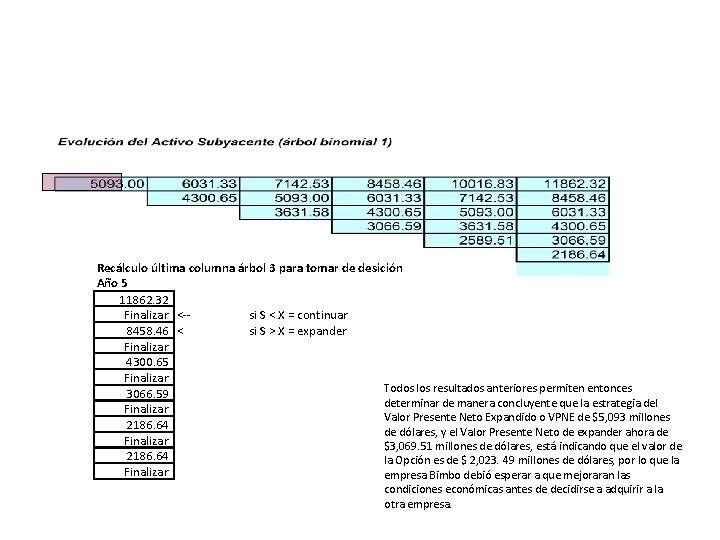

Recálculo última columna árbol 3 para tomar de desición Año 5 11862. 32 Finalizar <-si S < X = continuar 8458. 46 < si S > X = expander Finalizar 4300. 65 Finalizar Todos los resultados anteriores permiten entonces 3066. 59 determinar de manera concluyente que la estrategia del Finalizar Valor Presente Neto Expandido o VPNE de $5, 093 millones 2186. 64 de dólares, y el Valor Presente Neto de expander ahora de Finalizar $3, 069. 51 millones de dólares, está indicando que el valor de 2186. 64 la Opción es de $ 2, 023. 49 millones de dólares, por lo que la Finalizar empresa Bimbo debió esperar a que mejoraran las condiciones económicas antes de decidirse a adquirir a la otra empresa.

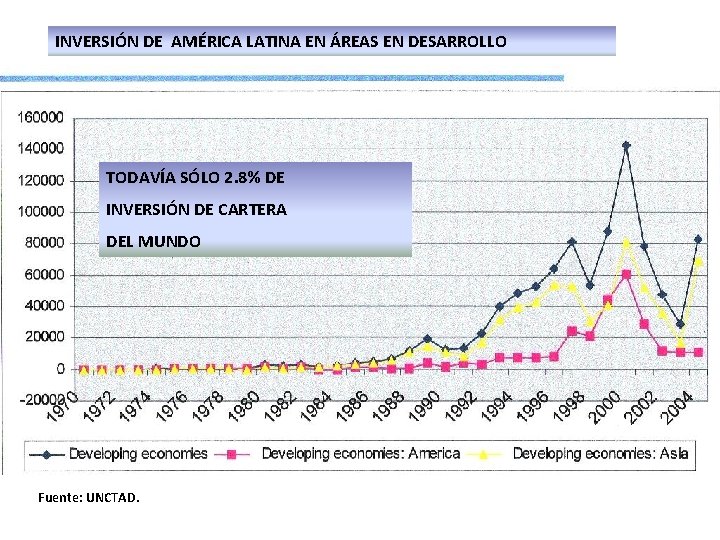

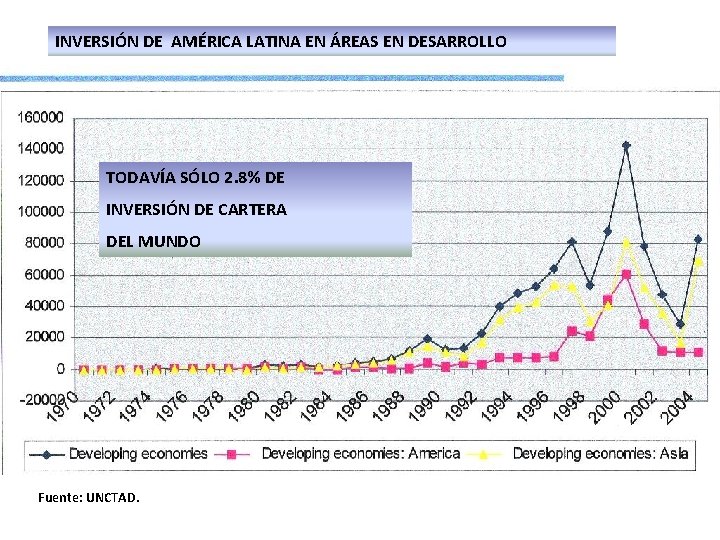

INVERSIÓN DE AMÉRICA LATINA EN ÁREAS EN DESARROLLO TODAVÍA SÓLO 2. 8% DE INVERSIÓN DE CARTERA DEL MUNDO Fuente: UNCTAD.

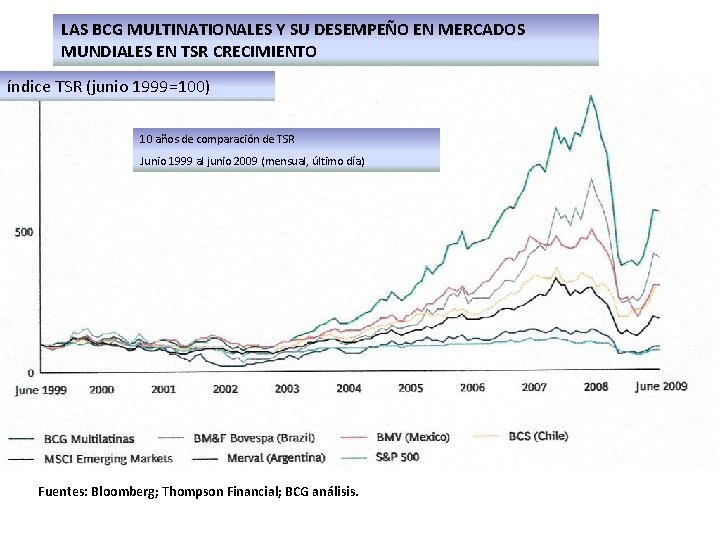

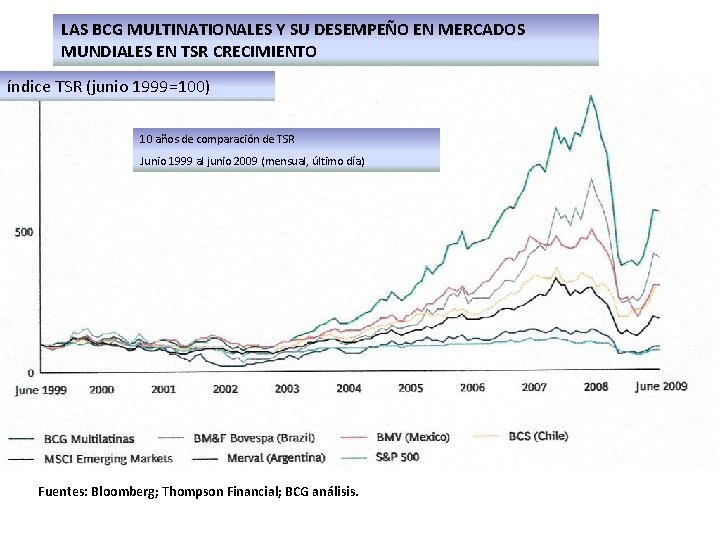

LAS BCG MULTINATIONALES Y SU DESEMPEÑO EN MERCADOS MUNDIALES EN TSR CRECIMIENTO índice TSR (junio 1999=100) 10 años de comparación de TSR Junio 1999 al junio 2009 (mensual, último día) Fuentes: Bloomberg; Thompson Financial; BCG análisis.

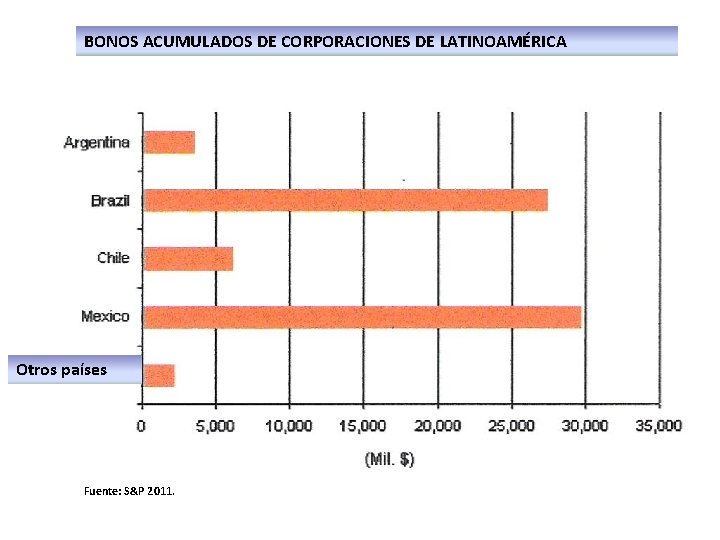

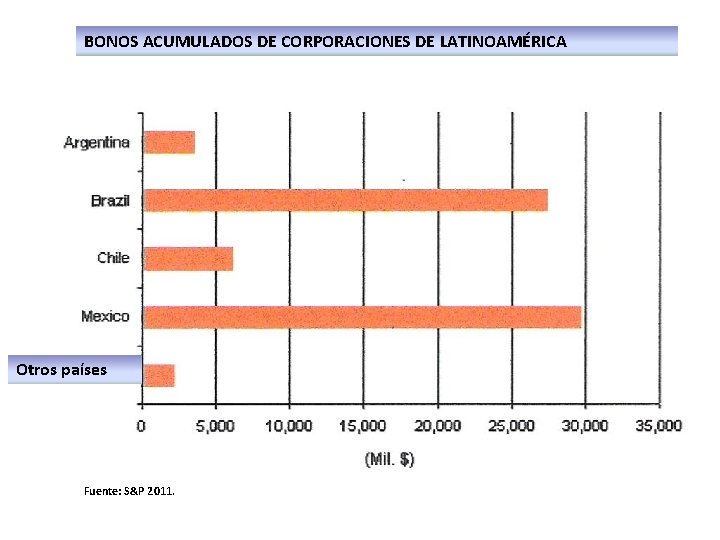

BONOS ACUMULADOS DE CORPORACIONES DE LATINOAMÉRICA Otros países Fuente: S&P 2011.

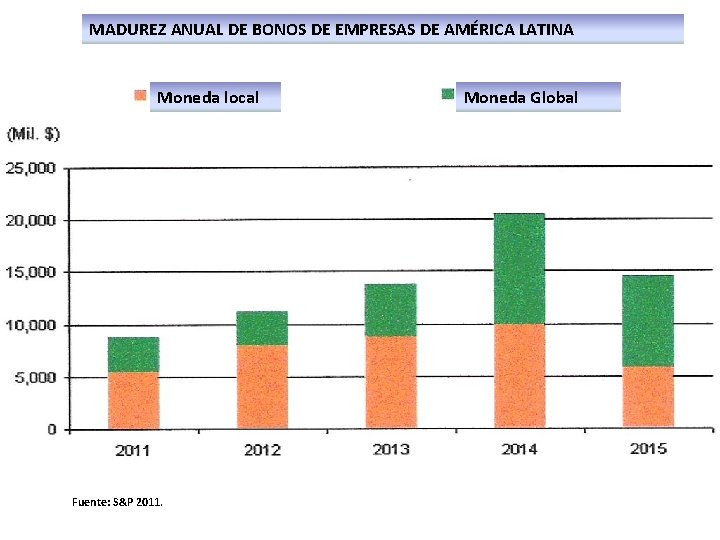

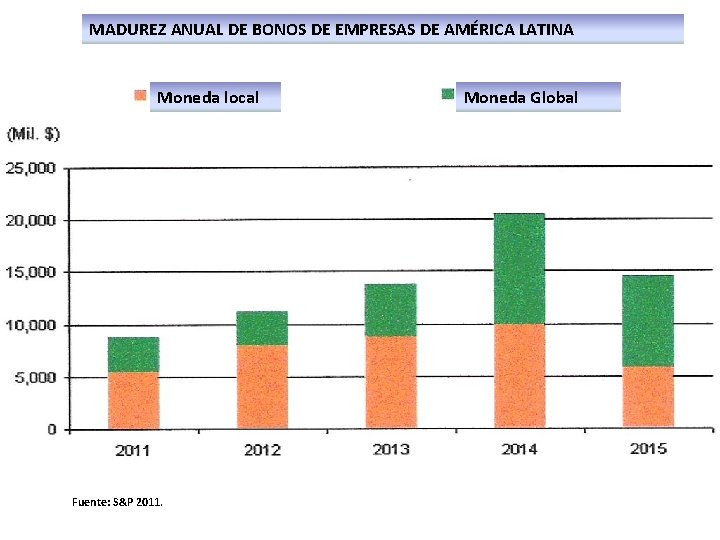

MADUREZ ANUAL DE BONOS DE EMPRESAS DE AMÉRICA LATINA Moneda local Fuente: S&P 2011. Moneda Global

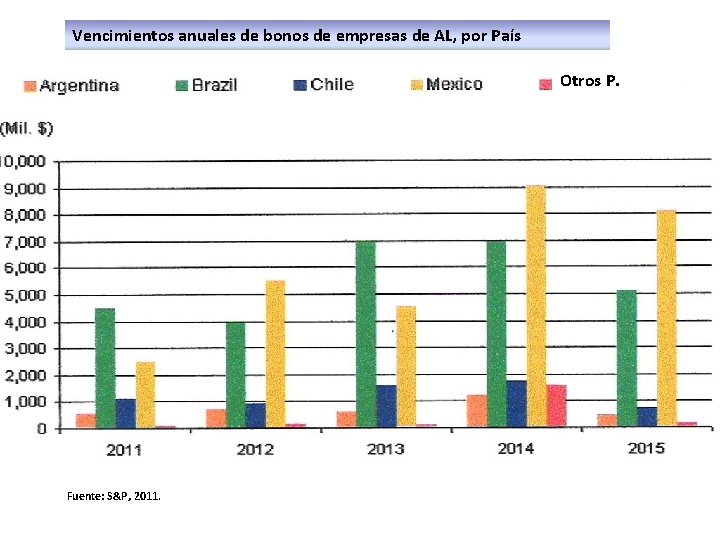

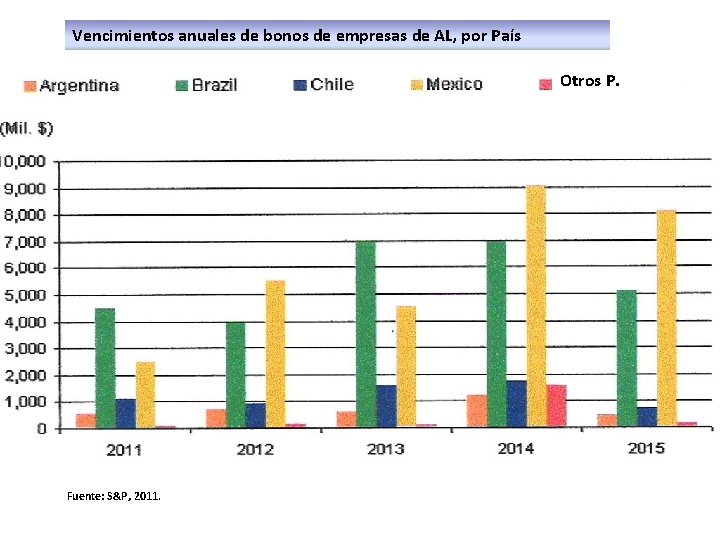

Vencimientos anuales de bonos de empresas de AL, por País Otros P. Fuente: S&P, 2011.

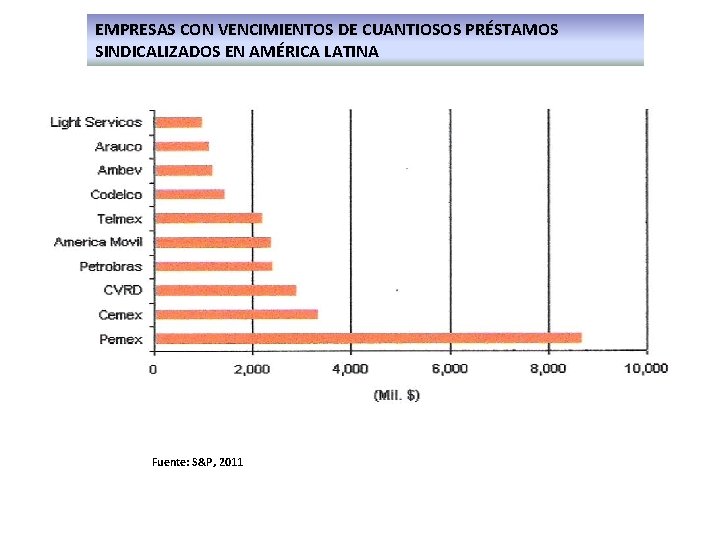

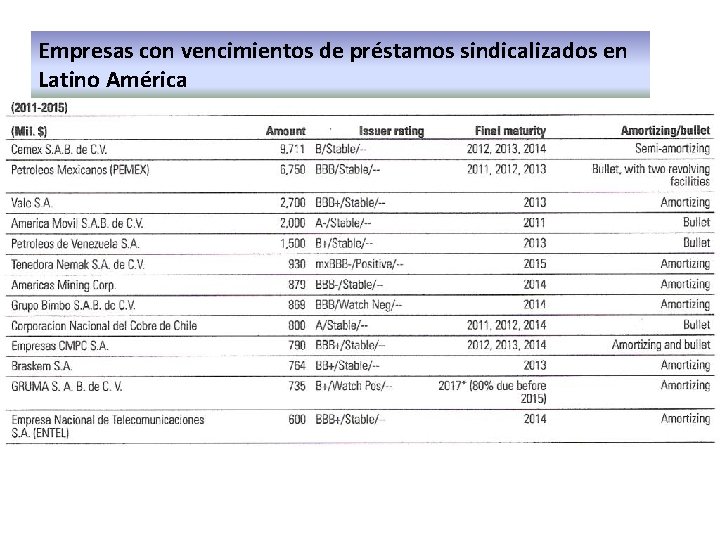

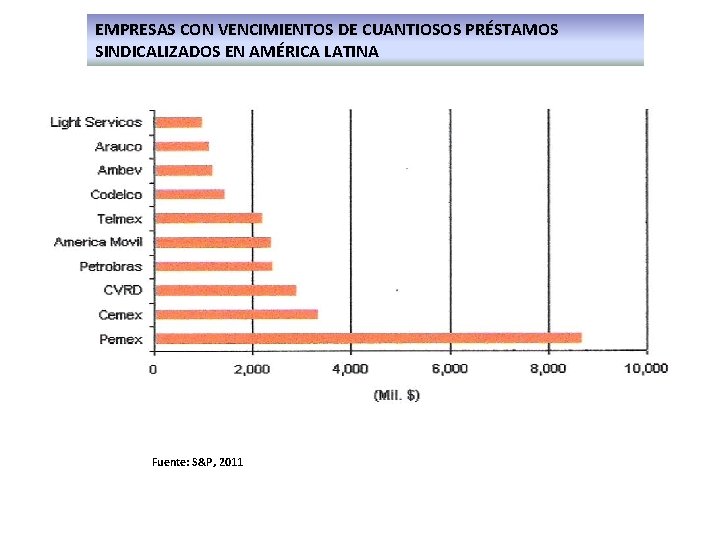

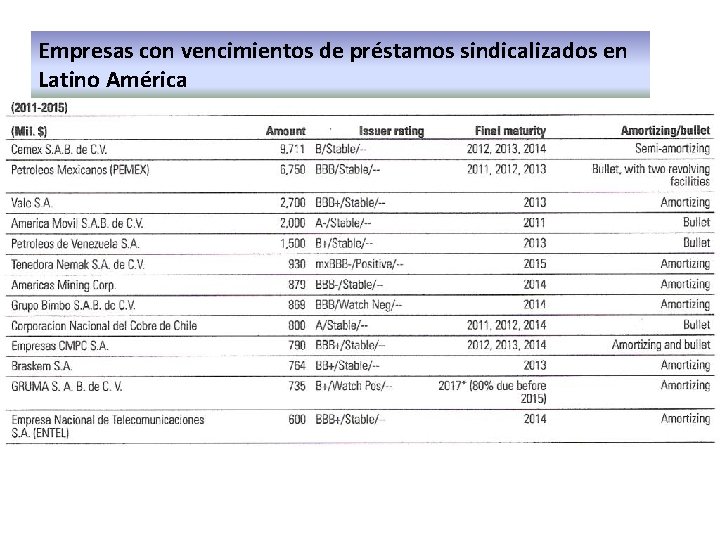

EMPRESAS CON VENCIMIENTOS DE CUANTIOSOS PRÉSTAMOS SINDICALIZADOS EN AMÉRICA LATINA Fuente: S&P, 2011

Empresas con vencimientos de préstamos sindicalizados en Latino América

Rotación de cuentas por pagar

Rotación de cuentas por pagar Ratio de cobertura de intereses

Ratio de cobertura de intereses Formula rotación

Formula rotación Objetivos de las razones financieras

Objetivos de las razones financieras Opciones financieras ejemplos

Opciones financieras ejemplos Put y call

Put y call Opciones financieras ejemplos

Opciones financieras ejemplos Tienes dos opciones en la vida

Tienes dos opciones en la vida Ejemplos de opciones

Ejemplos de opciones Tipos de opciones reales

Tipos de opciones reales Jucesp7

Jucesp7 Que es meta empresarial

Que es meta empresarial Direito comercial

Direito comercial Calidad aplicada a la gestion empresarial unidad 1

Calidad aplicada a la gestion empresarial unidad 1 Gimnasio superior empresarial bilingüe aula virtual

Gimnasio superior empresarial bilingüe aula virtual Plan contable

Plan contable Sde

Sde Gobierno en linea

Gobierno en linea Três fases da ética empresarial

Três fases da ética empresarial Calidad aplicada a la gestion empresarial

Calidad aplicada a la gestion empresarial Gobierno en linea

Gobierno en linea Language

Language Centro empresarial pellas

Centro empresarial pellas Gestion empresarial significado

Gestion empresarial significado ética e legislação trabalhista e empresarial

ética e legislação trabalhista e empresarial Faciapes

Faciapes Patrimoni empresarial

Patrimoni empresarial Exato 20 empresarial odonto rol

Exato 20 empresarial odonto rol Temario de calidad aplicada a la gestion empresarial

Temario de calidad aplicada a la gestion empresarial Eje 4 diagnostico empresarial

Eje 4 diagnostico empresarial Gastos por arrendamiento actualidad empresarial

Gastos por arrendamiento actualidad empresarial Que es el isr en mexico

Que es el isr en mexico Elementos de gestion empresarial

Elementos de gestion empresarial Sistema de gestão empresarial

Sistema de gestão empresarial Escuela empresarial mintzberg

Escuela empresarial mintzberg Objetivo del protocolo empresarial

Objetivo del protocolo empresarial Lmi único empresarial

Lmi único empresarial Concepto empresarial

Concepto empresarial Imagenes de etiqueta y protocolo empresarial

Imagenes de etiqueta y protocolo empresarial El patrimonio empresarial

El patrimonio empresarial Mapa conceptual de control

Mapa conceptual de control Gimnasio superior empresarial bilingüe aula virtual

Gimnasio superior empresarial bilingüe aula virtual Coaching empresarial

Coaching empresarial