Opciones Reales y Valoracin de Proyectos de Inversin

- Slides: 37

Opciones Reales y Valoración de Proyectos de Inversión A. León (U. Alicante)

Introducción n n El método de Opciones Reales (OR) es una extensión de la teoría de opciones financieras a opciones sobre activos reales (activos no financieros) OR frente al Valor Actual Neto (VAN) trata de valorar la flexibilidad (Opción de Expansión del negocio, Contracción, Parada, Abandono, etc. ) que está presente en muchos proyectos de inversión y que el VAN no tiene presente.

Valor Actual Neto (VAN) n El VAN de un proyecto se estima mediante predicciones de los flujos de caja futuros durante la vida del proyecto, descontando estos flujos mediante una tasa de descuento ajustada al riesgo (CAPM), no habiendo nada en el cálculo que valore la flexibilidad. n Un caso particular del descuento de flujos o Valor Actual es su aplicación a la valoración de empresas (descontar el Free Cash Flow Firm).

Valor Actual Neto (VAN) n El VAN al considerar los flujos de caja esperados es equivalente, por ejemplo, a cruzar un país en coche dado un ruta fija (ruta esperada) sin considerar distintas rutas (no flexibilidad) debido a la posibilidad de mal tiempo, congestión de tráfico, etc.

Valor Actual Neto (VAN) n n En definitiva, puede ocurrir que no resulte óptimo realizar el viaje en coche pues en términos esperados la probabilidad de mal tiempo es alta en la ruta elegida (VAN<0) pudiendo ser adecuado si se tomaran otras rutas (opciones). Es decir, realizar el viaje puede ser adecuado si ante la incertidumbre en el viaje (mal tiempo, etc. ), se valoran las opciones existentes (rutas alternativas).

Alternativas al VAN Debido a la necesidad de incorporar la flexibilidad en el VAN, surge la metodología de los árboles de decisión. n El problema de los árboles de decisión está en el cálculo de la tasa de descuento ajustada al riesgo pues ahora la función de pagos es asimétrica. n

Alternativas al VAN n La metodología OR frente a los árboles de decisión resuelve el problema mediante el uso de la técnica de la cartera réplica (Probabilidades neutrales al riesgo).

Problemas con las Herramientas Tradicionales n n Requieren Proyecciones – Normalmente se utiliza un solo valor esperado de los flujos de caja futuros. – La dificultad de encontrar una tasa de descuento adecuada cuando existen opciones de por medio (por ejemplo, opción de salida). Las decisiones futuras están fijas desde el inicio – No existe flexibilidad de tomar decisiones durante el curso del proyecto (Opciones Americanas)

Usando Opciones Reales n n n Para muchos proyectos, la flexibilidad puede ser una importante fuente de valor. Es importante la habilidad de la empresa en la captación de estas flexibilidades pues genera valor al accionista. La teoría de valorización de opciones nos entrega una herramienta poderosa para analizar estas flexibilidades

Usando Opciones Reales n Cuando no usar opciones: – Cuando no hay opciones de por medio – Cuando existe poca incertidumbre – Cuando las consecuencias de la incertidumbre pueden ser ignoradas n La mayoría de los proyectos son candidatos para ser valorados con teoría de opciones

¿Cómo y dónde se están utilizando Opciones Reales? Como una manera de pensar: lenguaje que enmarca los problemas de decisión cualitativamente. n Como una herramienta de análisis: valorar proyectos con características de opciones conocidas y bien definidas. n Como una herramienta para identificar y aprovechar opciones estratégicas. n

Ejemplos de Opciones Reales n Opciones de crecimiento: Opción de expandir un proyecto – Inversión inicial conduce a oportunidades en el futuro de expansión sobre nuevos mercados, etc. – Invertir en un proyecto con VAN negativo que entrega la opción de desarrollar un nuevo proyecto. n Opciones de contracción

Ejemplos de Opciones Reales n Opciones de salida: Los proyectos son n Opciones de espera: Por ejemplo, los analizados tomando una duración fija, pero siempre se tiene la opción de abandonarlo si se está incurriendo en pérdidas. terrenos pendientes de edificar (oficinas, viviendas, etc. ). Quizás sea mejor esperar y por tanto construir en el futuro debido a la incertidumbre favorable (subida precios) sobre el precio de la vivienda en el futuro, . . .

Ejemplos de Opciones Reales n Opciones de flexibilidad (switching): – Opción de cambiar inputs (gas natural o petróleo) en una central de energía. – Cerrar una fábrica (o mina) cuando los precios unitarios del producto caen y abrir cuando los precios suben nuevamente, tomando en cuenta los costos de apertura y cierre.

Valoración Opciones Reales n Existen 3 aproximaciones para la valoración: – Utilizar una tasa de descuento ajustada al riesgo (Modelo CAPM). – Utilización del método del Equivalente Cierto. – Utilización de las probabilidades neutrales al riesgo (cartera réplica).

Valoración Opciones Reales n ¿Por qué no utilizar el método del CAPM que es el más familiar para todos los practitioners para la valoración de proyectos de inversión incluyendo ahora la flexibilidad? – La razón está en que el concepto de probabilidad neutral es más sencillo de utilizar y requiere menos información que las otras dos metodologías. – La beta de una opción cambia constantemente.

Valoración Opciones Reales n El concepto de probabilidad neutral al riesgo nos resulta muy fácil de entender si tenemos en cuenta que en el modelo binomial (mercado completo) las prob. neutrales al riesgo aparecen como consecuencia de la existencia de una cartera (activo subyacente y bono) que replica la estructura de pagos de una opción (ausencia de arbitraje).

Valoración Opciones Reales n Se puede demostrar que la ausencia de oportunidades de arbitraje en la economía implican la existencia de una distribución de probabilidades de tal manera que los activos son valorados como el valor esperado, bajo esta distribución ajustada por riesgo o neutral al riesgo, de sus flujos de caja descontados a la tasa libre de riesgo.

Valoración Opciones Reales n La distribución neutral al riesgo es conocida – Mundo de BS (mina de oro? ) n La distribución neutral al riesgo se puede obtener de los precios futuros u otros activos que se negocian – Minas de cobre, pozos petroleros n Se necesita un modelo de equilibrio (CAPM) para obtener una distribución neutral al riesgo. – Empresas de Internet y Proyectos de I+D

Aplicaciones de Opciones Reales (Excel : real. xls) n Opción de Abandono (Put Americana) n Opción de Expansión (Call Amaricana) n Opción de Contracción (Put Americana) n Combinación de las anteriores

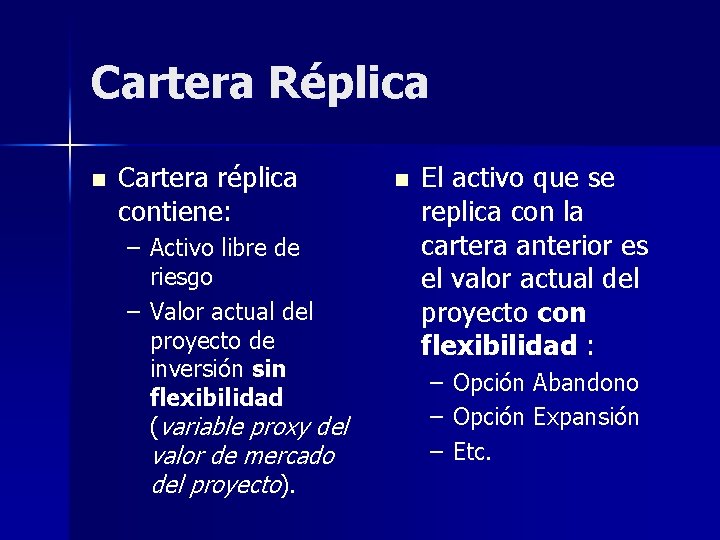

Cartera Réplica n Cartera réplica contiene: – Activo libre de riesgo – Valor actual del proyecto de inversión sin flexibilidad (variable proxy del valor de mercado del proyecto). n El activo que se replica con la cartera anterior es el valor actual del proyecto con flexibilidad : – – – Opción Abandono Opción Expansión Etc.

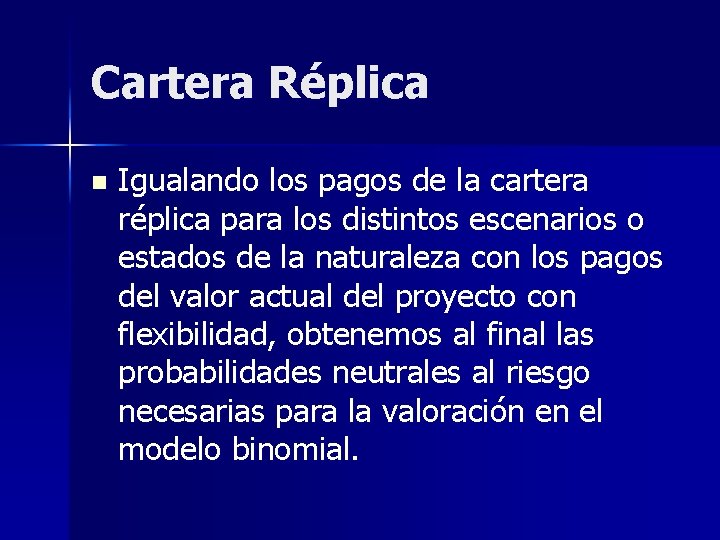

Cartera Réplica n Igualando los pagos de la cartera réplica para los distintos escenarios o estados de la naturaleza con los pagos del valor actual del proyecto con flexibilidad, obtenemos al final las probabilidades neutrales al riesgo necesarias para la valoración en el modelo binomial.

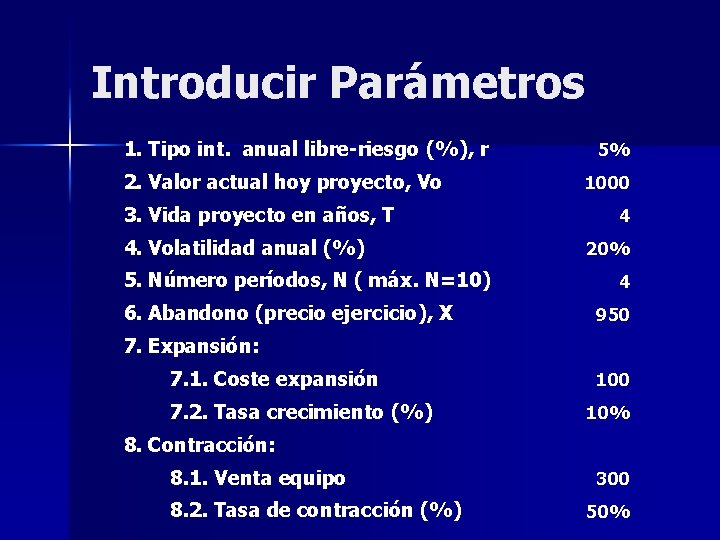

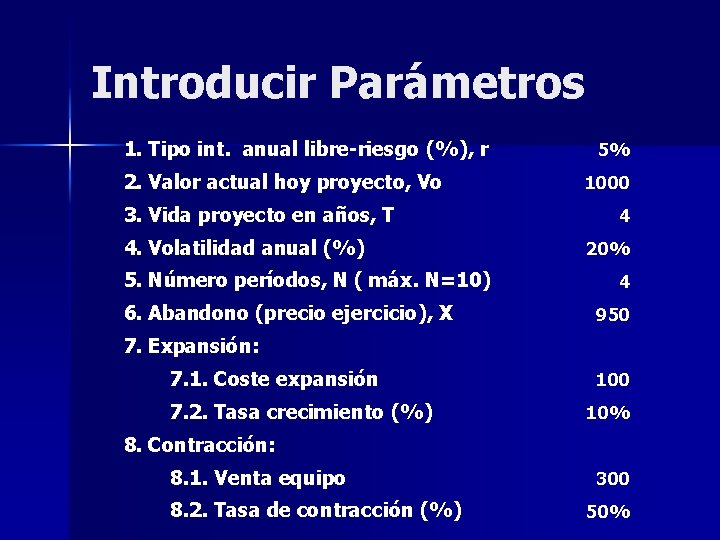

Introducir Parámetros 1. Tipo int. anual libre-riesgo (%), r 5% 2. Valor actual hoy proyecto, Vo 1000 3. Vida proyecto en años, T 4 4. Volatilidad anual (%) 20% 5. Número períodos, N ( máx. N=10) 4 6. Abandono (precio ejercicio), X 7. Expansión: 950 7. 1. Coste expansión 100 7. 2. Tasa crecimiento (%) 8. Contracción: 8. 1. Venta equipo 8. 2. Tasa de contracción (%) 10% 300 50%

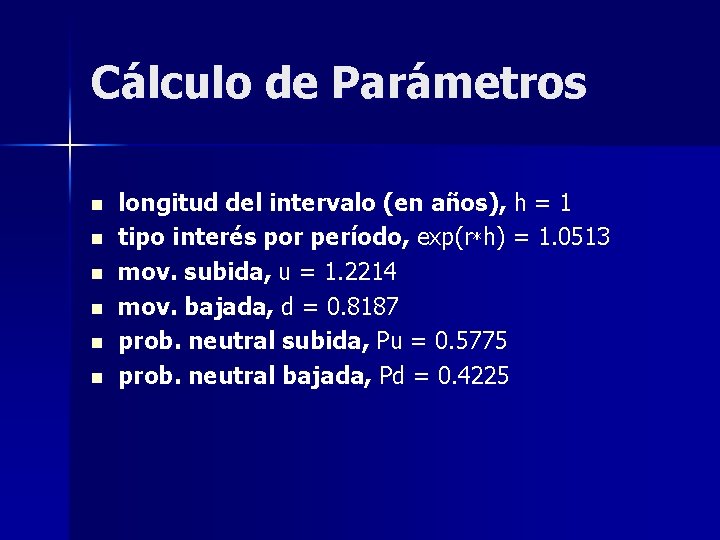

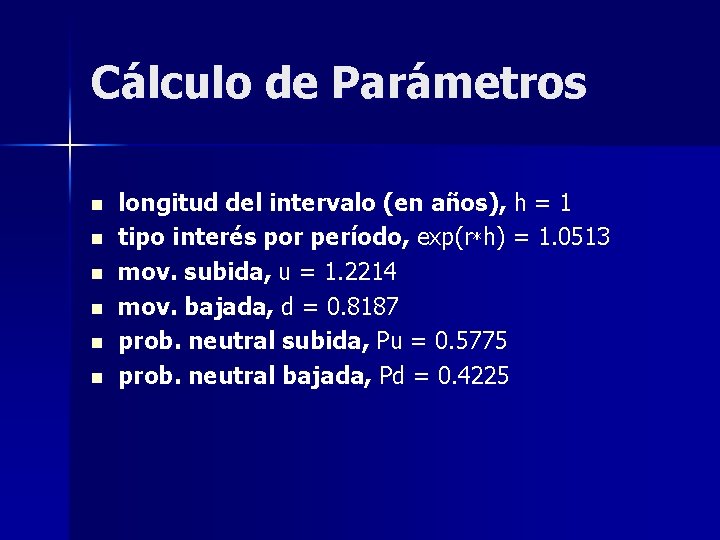

Cálculo de Parámetros n n n longitud del intervalo (en años), h = 1 tipo interés por período, exp(r*h) = 1. 0513 mov. subida, u = 1. 2214 mov. bajada, d = 0. 8187 prob. neutral subida, Pu = 0. 5775 prob. neutral bajada, Pd = 0. 4225

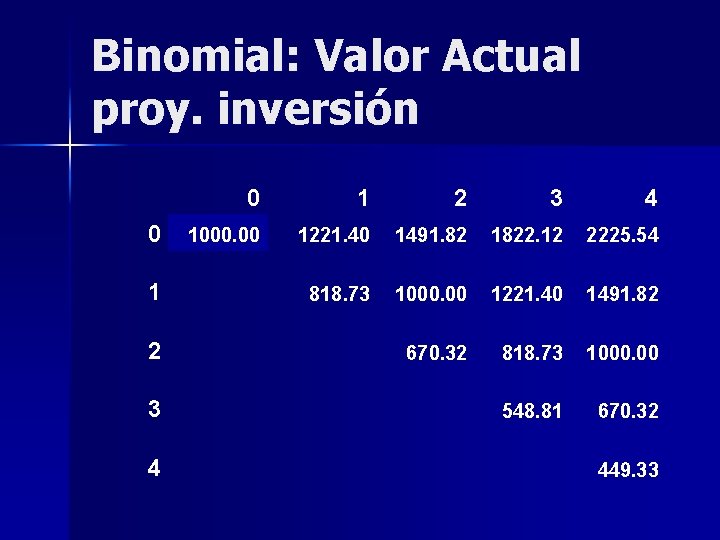

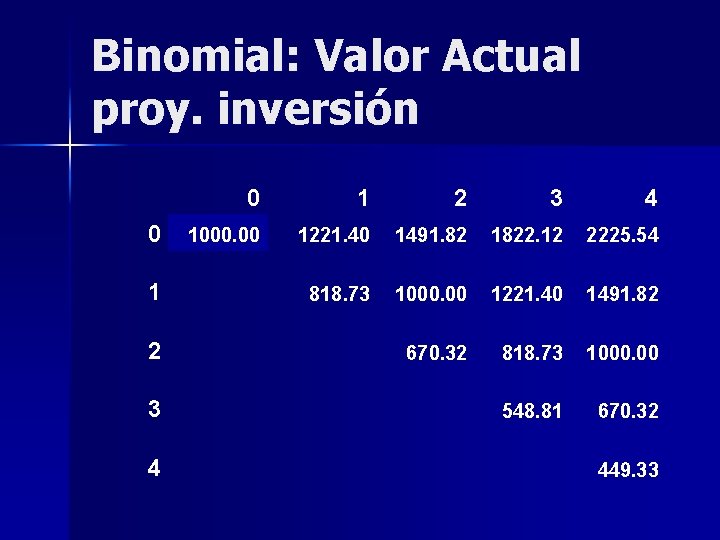

Binomial: Valor Actual proy. inversión 0 1 2 3 4 1000. 00 1221. 40 1491. 82 1822. 12 2225. 54 818. 73 1000. 00 1221. 40 1491. 82 670. 32 818. 73 1000. 00 548. 81 670. 32 449. 33

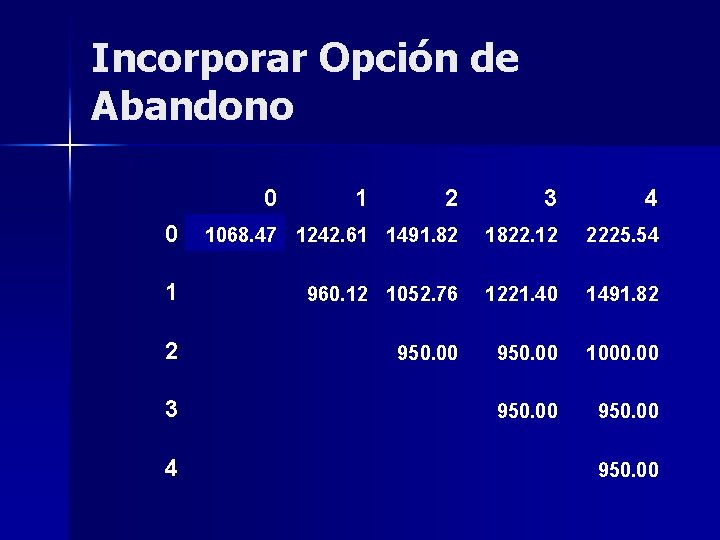

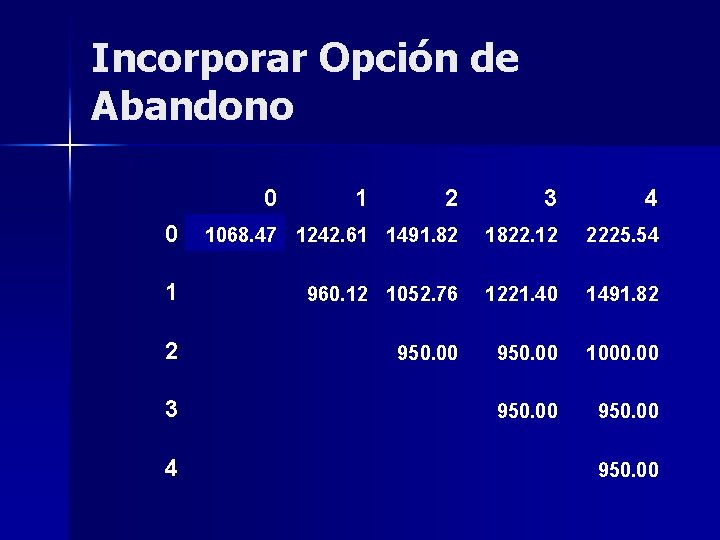

Incorporar Opción de Abandono 0 2 3 4 0 1068. 47 1242. 61 1491. 82 1822. 12 2225. 54 1 960. 12 1052. 76 1221. 40 1491. 82 2 950. 00 1000. 00 950. 00 3 4 1 950. 00

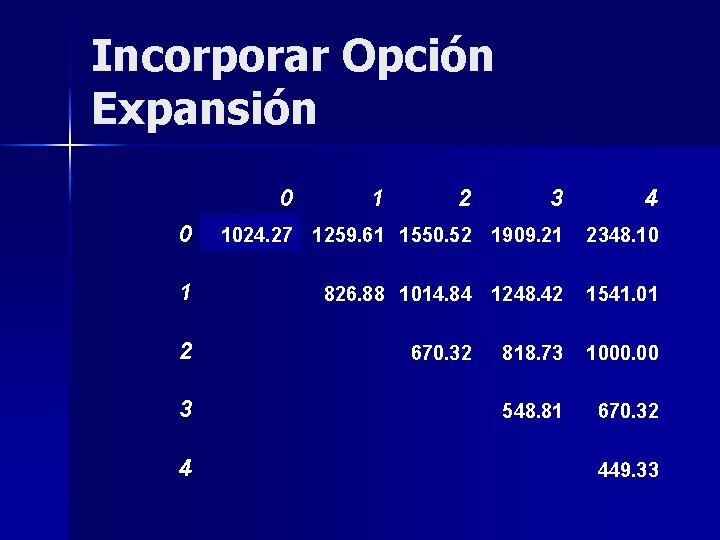

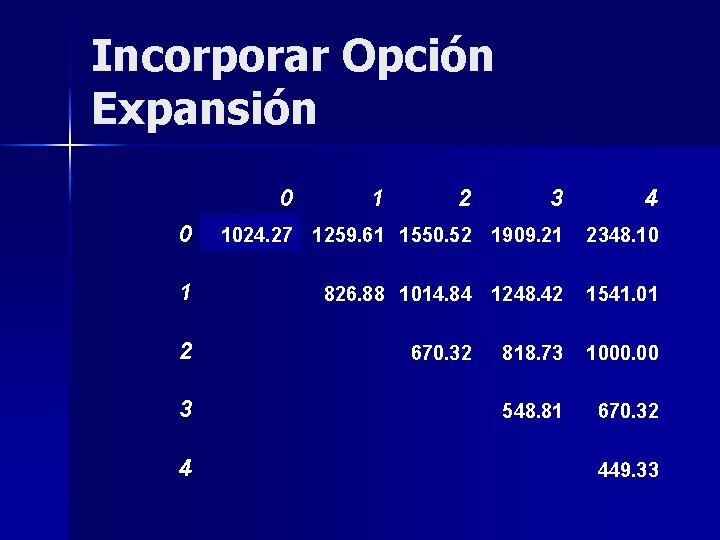

Incorporar Opción Expansión 0 3 4 0 1024. 27 1259. 61 1550. 52 1909. 21 2348. 10 1 826. 88 1014. 84 1248. 42 1541. 01 2 670. 32 818. 73 1000. 00 548. 81 670. 32 3 4 1 2 449. 33

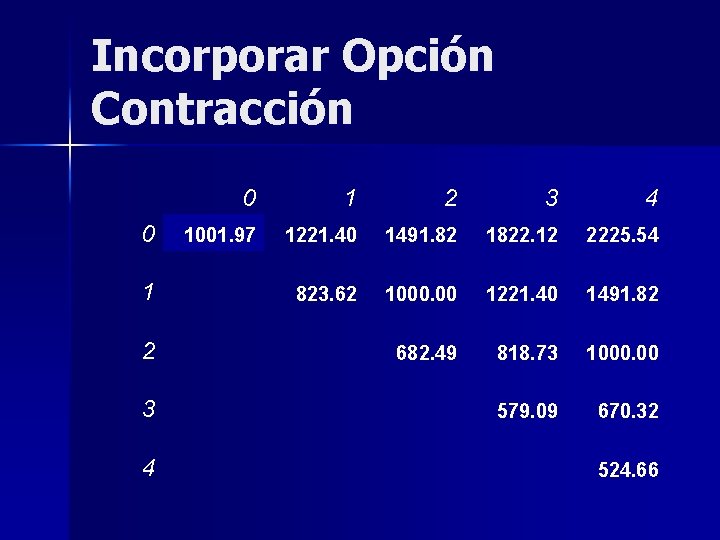

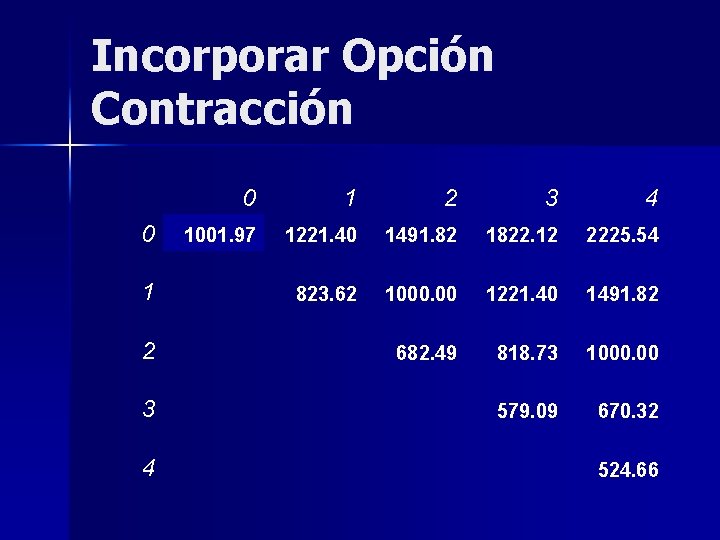

Incorporar Opción Contracción 0 1 2 3 4 1001. 97 1221. 40 1491. 82 1822. 12 2225. 54 823. 62 1000. 00 1221. 40 1491. 82 682. 49 818. 73 1000. 00 579. 09 670. 32 524. 66

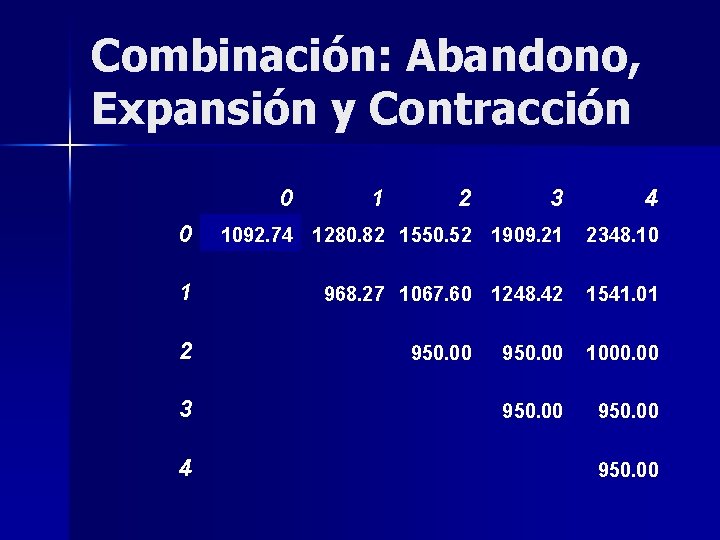

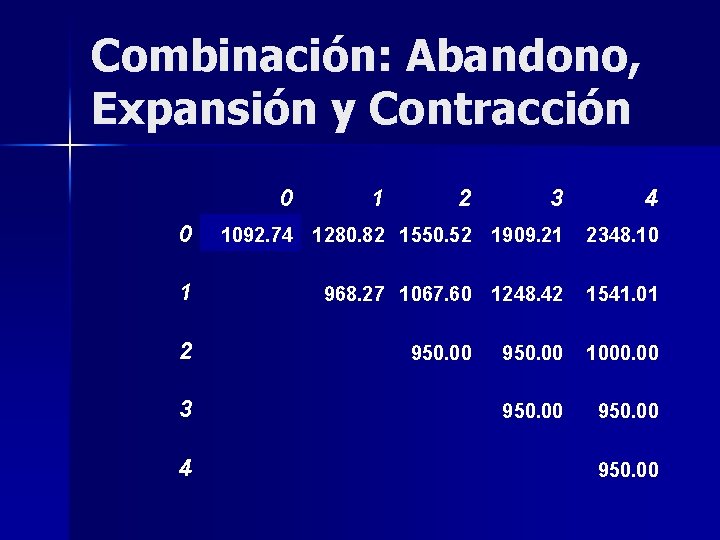

Combinación: Abandono, Expansión y Contracción 0 3 4 0 1092. 74 1280. 82 1550. 52 1909. 21 2348. 10 1 968. 27 1067. 60 1248. 42 1541. 01 2 950. 00 1000. 00 950. 00 3 4 1 2 950. 00

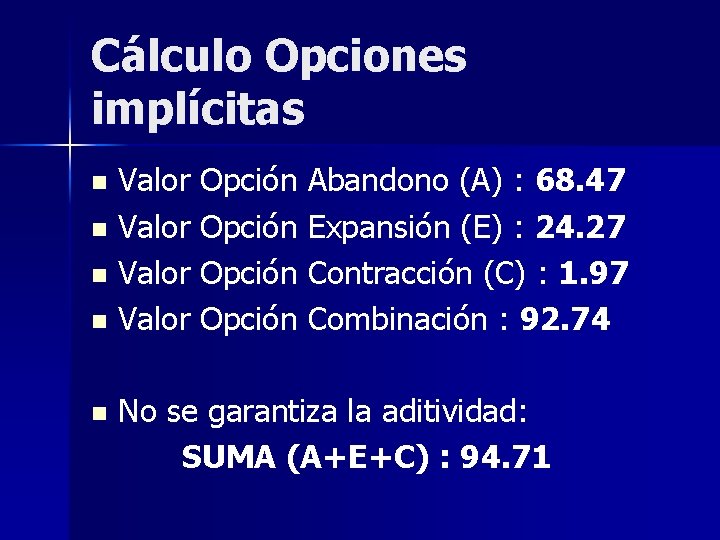

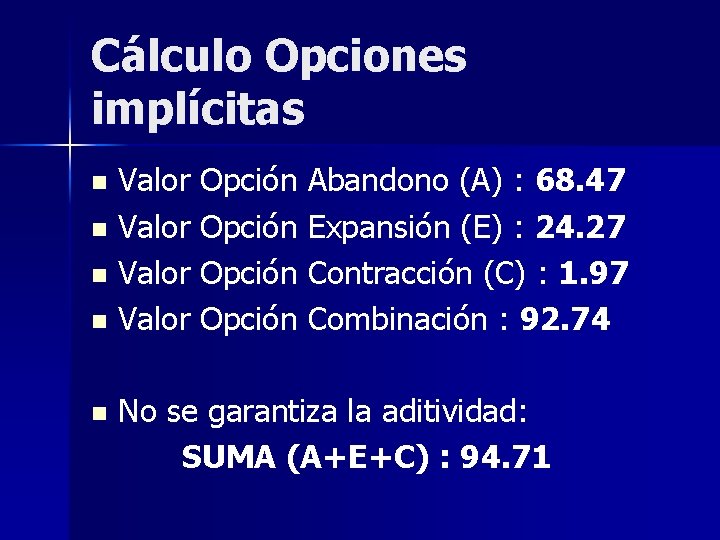

Cálculo Opciones implícitas Valor Opción Abandono (A) : 68. 47 n Valor Opción Expansión (E) : 24. 27 n Valor Opción Contracción (C) : 1. 97 n Valor Opción Combinación : 92. 74 n n No se garantiza la aditividad: SUMA (A+E+C) : 94. 71

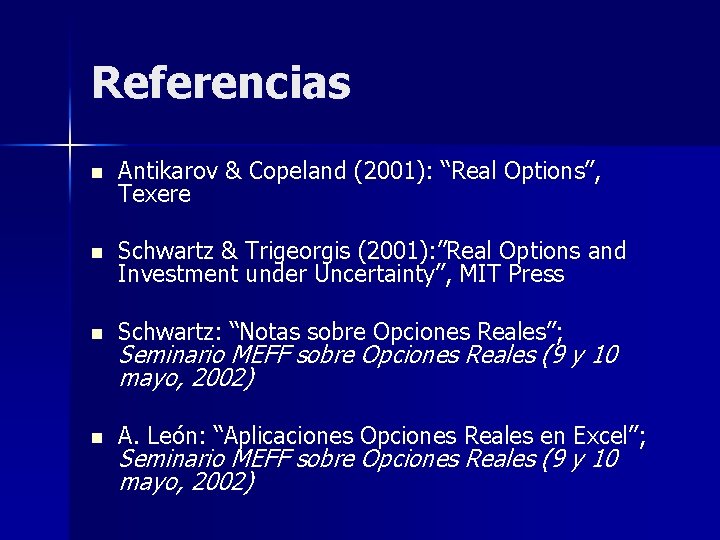

Referencias n Antikarov & Copeland (2001): “Real Options”, Texere n Schwartz & Trigeorgis (2001): ”Real Options and Investment under Uncertainty”, MIT Press n Schwartz: “Notas sobre Opciones Reales”; n A. León: “Aplicaciones Opciones Reales en Excel”; Seminario MEFF sobre Opciones Reales (9 y 10 mayo, 2002)

Apéndice Breve Introducción a los Forwards, Futuros y Opciones

Contrato Forward vs Futuro n n Acuerdo para comprar o vender un activo en una fecha futura a un cierto precio. El pago es en el vencimiento del contrato. Similar a un contrato forward excepto que existe “marking to market” o pago diario: pagos intermedios son realizados cómo pérdidas (ganacias) que se incurren durante la vida del contrato.

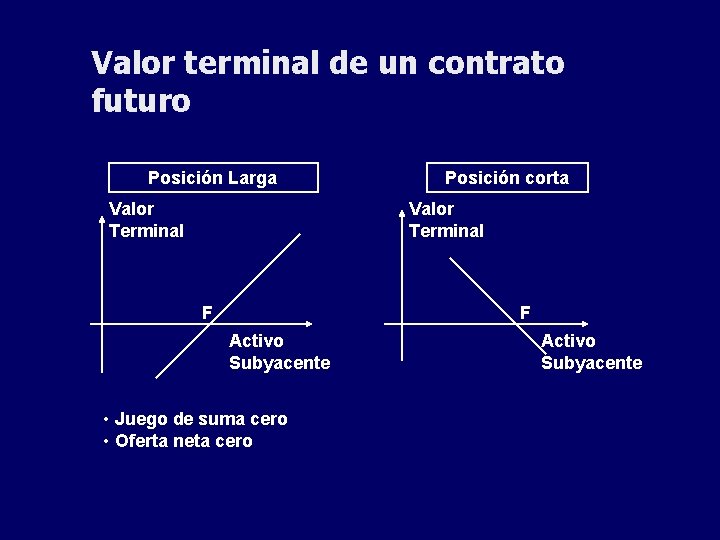

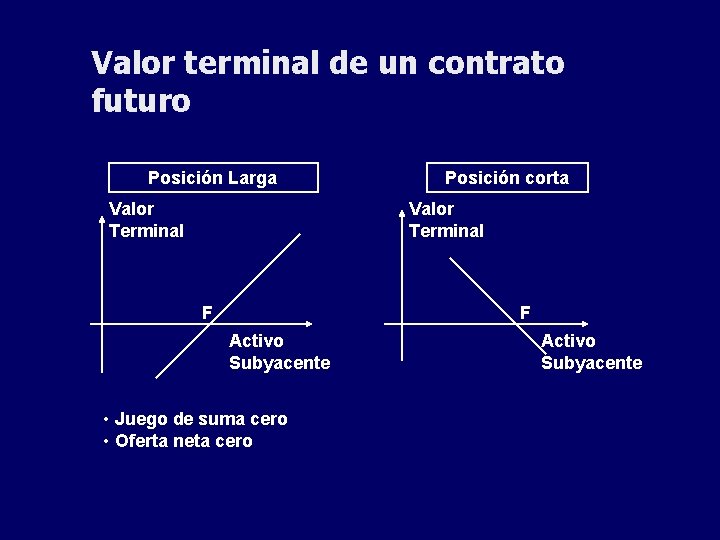

Valor terminal de un contrato futuro Posición Larga Valor Terminal Posición corta Valor Terminal F F Activo Subyacente • Juego de suma cero • Oferta neta cero Activo Subyacente

Opciones Derecho, no una obligación n Opción Call – Contrato que da el derecho al tenedor de comprar el activo subyacente en una fecha determinada y a un precio determinado. n Opción Put – Contrato que le da el derecho al tenedor de vender el activo subyacente en una fecha determinada y a un precio determinado.

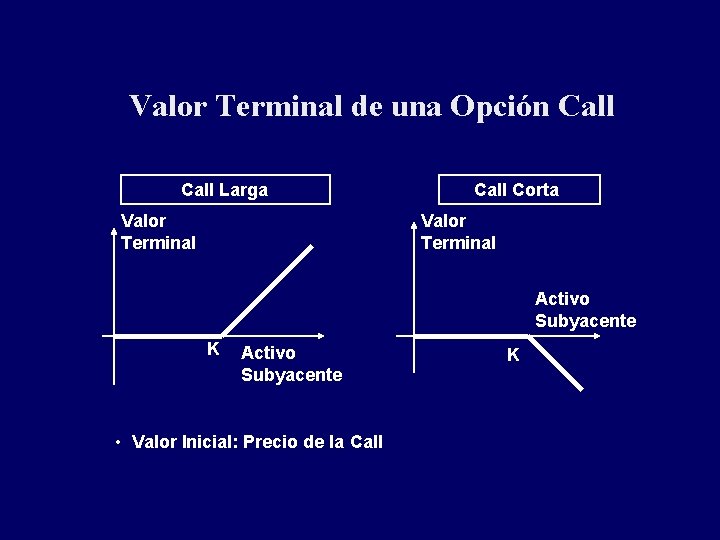

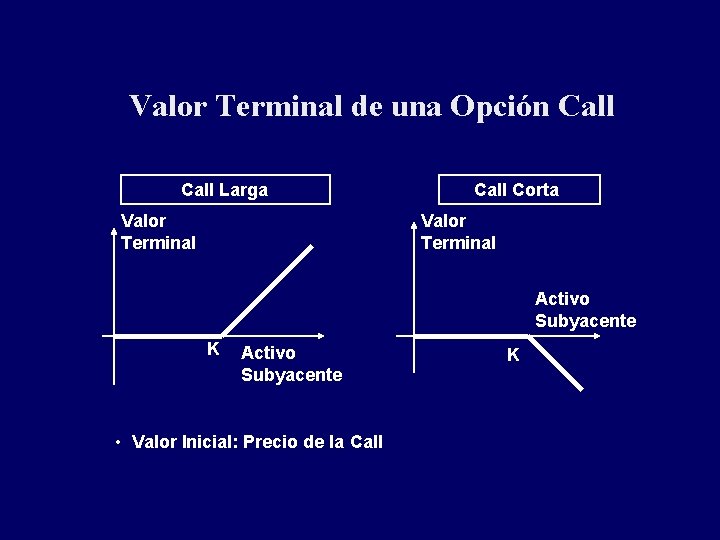

Valor Terminal de una Opción Call Larga Valor Terminal Call Corta Valor Terminal Activo Subyacente K Activo Subyacente • Valor Inicial: Precio de la Call K

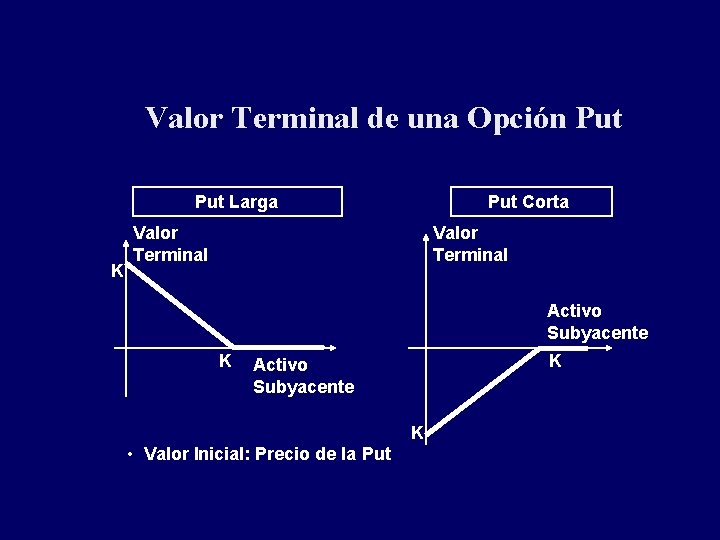

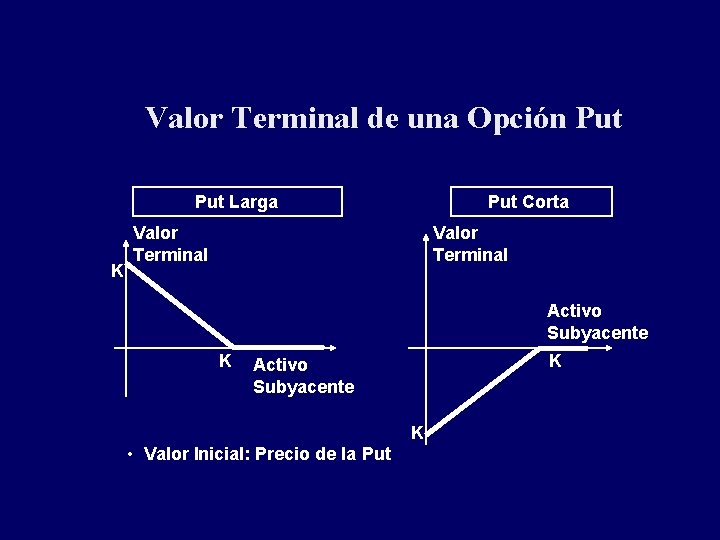

Valor Terminal de una Opción Put Larga K Put Corta Valor Terminal Activo Subyacente K K Activo Subyacente K • Valor Inicial: Precio de la Put

Tipos de opciones reales

Tipos de opciones reales Inversin

Inversin Funciones variables de variable real

Funciones variables de variable real Valoracin

Valoracin Como se calcula la wacc

Como se calcula la wacc Put y call

Put y call Opciones financieras ejemplos

Opciones financieras ejemplos Permanecer soltero

Permanecer soltero Subinversión y sobreinversión

Subinversión y sobreinversión Ejemplo de opciones

Ejemplo de opciones Lri y lrs

Lri y lrs Observa la posicion del automovil

Observa la posicion del automovil Mercados reales

Mercados reales Narración breve de hechos imaginarios o reales

Narración breve de hechos imaginarios o reales Elementos reales de un contrato

Elementos reales de un contrato Como se clasifican las fuentes del derecho

Como se clasifican las fuentes del derecho Division de reales

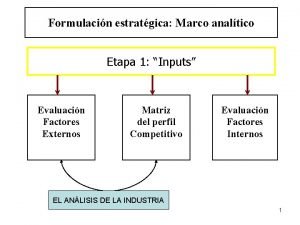

Division de reales Matriz ie

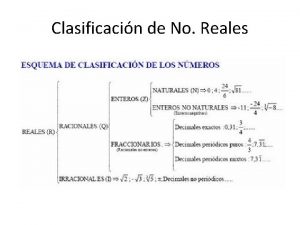

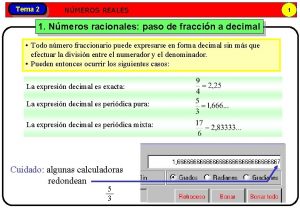

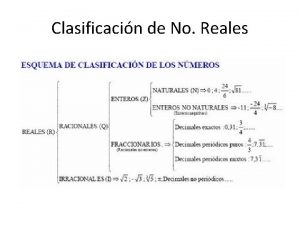

Matriz ie Numeros reales definicion

Numeros reales definicion Ecuacion auxiliar

Ecuacion auxiliar Font

Font Es un arreglo rectangular de números reales

Es un arreglo rectangular de números reales Cómo se utiliza la raíz cuadrada en la vida cotidiana

Cómo se utiliza la raíz cuadrada en la vida cotidiana Publicidad de los derechos reales

Publicidad de los derechos reales Pelicula ron clark en español

Pelicula ron clark en español Oraciones imaginarias y reales

Oraciones imaginarias y reales Derechos reales y personales

Derechos reales y personales Salmo primero

Salmo primero Fluidos reales e ideales

Fluidos reales e ideales Origen aparente nervio oculomotor

Origen aparente nervio oculomotor Elementos reales de un contrato

Elementos reales de un contrato Fuentes reales del derecho

Fuentes reales del derecho Nmeros reales

Nmeros reales Extinción de derechos

Extinción de derechos Clases de mutuo

Clases de mutuo Salmos reales

Salmos reales Language

Language Estado de resultados presupuestado ejemplo

Estado de resultados presupuestado ejemplo