Chap 3 la taxe sur la valeur ajoute

- Slides: 56

Chap. 3: la taxe sur la valeur ajoutée Prof: l. l. Alaoui

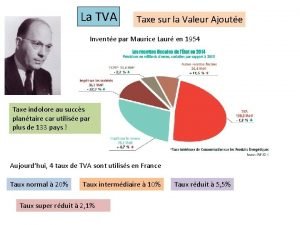

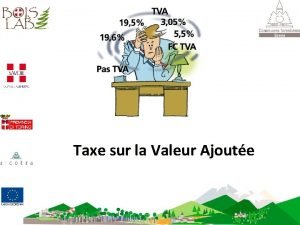

Introduction : l La taxe sur la valeur ajoutée « TVA » est entrée en vigueur au Maroc le 1 Avril 1986 par le Dahir du 20/12/85, loi n° 30 -85 (BO. n° 3818 du 1/01/86). l Elle a remplacé la taxe sur les produits et la taxe sur les services (en vigueur depuis 1962).

Introduction : l Les anciennes taxes sur le CA avec les multiples retouches apportées au fil des ans en avaient fait un système complexe et difficile à gérer. l L’institution de la TVA est principalement dominée par le triple souci de : l 1 - simplification des techniques d’administration de l’impôt ; l 2 - Cohérence dans le traitement fiscal des situations soumises à un même système d’imposition ; l 3 - Révision des règles de procédures en matière de contentieux dans le sens d’un renforcement de garanties offertes aux assujettis.

Introduction : l En général, cette taxe a un caractère anodin car elle est incluse dans le prix de la marchandises ou du service. l Cependant, la TVA adopté au Maroc ne touche pas tous les secteurs, de l’économie marocaine, puisque la plupart des produits provenant de l’agriculture sont placés hors champs d’application de la TVA. l De même que le commerce de détail n’est pas soumis à la taxe (transparent / ce que rapporte la TVA au trésor public).

Section I : Le champ d’application de la TVA l La TVA, s’applique sur le CA des opérations industrielles commerciales, artisanales ou relevant de l’exercice d’une profession libérales accomplies au Maroc, ainsi qu’aux opérations d’importation. l Néanmoins, certains secteurs économiques échappent à la taxation, notamment le secteur agricole, la distribution au détail et certaines activités, ou produits, exemptés par une disposition expresse de la loi (pain, lait, sucre, thé…).

§. I- Les activités taxables l Quelles sont les activités taxables ? l Au termes de l’article premier de la loi régissant la TVA, la taxe s’applique obligatoirement : l -Aux opérations de nature industrielle, commerciale, artisanale ou relevant de l’exercice d’une profession libérale. l -Aux opérations d’importation. l Parallèlement à ces opérations obligatoirement soumises à la taxe, la loi autorise certaines personnes exerçant certaines activités, qui sont normalement non taxables à prendre la qualité d’assujettis à la taxe.

1. - les opérations obligatoirement assujetties à la TVA l Ces activités sont énumérées aux articles 4 et 5 de la loi, activités que nous regroupons dans 4 ensembles : l -Les opérations portant sur les biens meubles ; l -Les opérations portant sur les biens immeubles ; l -Les opérations de livraison à soi même ; l -les opérations portant sur les prestations de services.

1. 1 - l’ensemble des opérations portant sur les biens meubles : l Ces opérations sont les suivantes : l 1 - les ventes et les livraisons effectuées par les entrepreneurs de manufactures, de produits extraits, fabriqués ou conditionnées par eux, directement ou à travers un travail à façon.

Explication : Qu’est ce qu’un entrepreneur de manufacture ? l -Le fabricant des produits : est l’entrepreneur fabricant de produits et celui qui les crée à partir des établissement divers. Exemple : la fabrication de briques à partir de l’argile. l -Extraire un produit : Le tirer du sol tels le minerai et les produits de carrière. l -Transformer un produit : lui conférer une autre forme en le traitant, en lui donnant une forme plus élaborée, plus fine. Exemple : d’entreprise industrielle agroalimentaire (fruit en conserve confiture, poisson en conserve, olive en huile…) l -La manipulation de produits c. à. d assemblage, assortiment, coupage, montage…

l NB : « Par Présentation commerciale, la doctrine administrative « entend l’opération qui consiste à placer dans l’emballage définitif sous lequel, ils sont vendus, les produits destinés au consommateur (l’ensemble de dimension, réduites adaptés aux nécessités de la vente au détail » [1]. l [1] L’instruction générale / la TVA.

1. 1 - l’ensemble des opérations portant sur les biens meubles : l 2. - Les ventes et les livraisons en l’état réalisées par les commerçants grossistes et les commerçants dont le CA réalisé au cour de l’année précédente est égale ou supérieur à 2. 000 DH.

Explication : l a- Les commerçants grossistes sont ceux enregistrés à l’impôt des patentes en tant que tels. l b- Le commerçant dont le CA global atteint ou dépasse 2. 000 de DH au cours d’un exercice donné est soumis à la TVA l’exercice suivant , qu’elle que soit sa classification à l’impôt des partantes (commerçant vendant en détail, en semi gros ou en gros). l Exemple 1 : soit un marchant de matériaux de construction vendant en détail, il a réalisé au cours de l’exercice 2009 un CA de 2. 100. 000 DH. l Ce redevable est soumis à la TVA au cours de l’exercice 2010.

l Exemple 2 : soit un marchant de droguerie vendant en gros, inscrit à l’impôt des patentes comme négociant. l Il a réalisé au cours de 2009 un CA de 1. 800. 000 DH, ce marchant n’est redevable au cours de 2010 a la TVA.

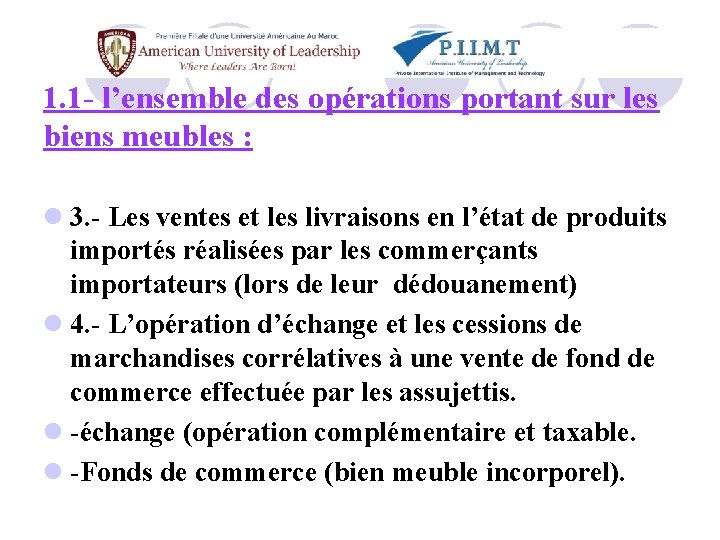

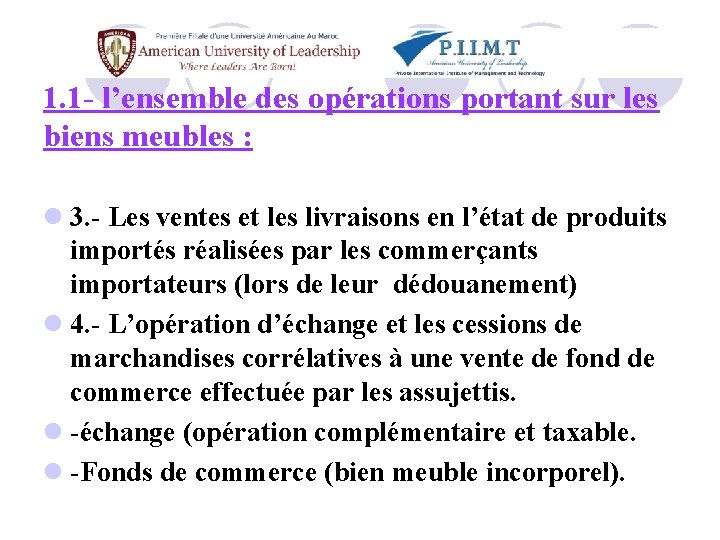

1. 1 - l’ensemble des opérations portant sur les biens meubles : l 3. - Les ventes et les livraisons en l’état de produits importés réalisées par les commerçants importateurs (lors de leur dédouanement) l 4. - L’opération d’échange et les cessions de marchandises corrélatives à une vente de fond de commerce effectuée par les assujettis. l -échange (opération complémentaire et taxable. l -Fonds de commerce (bien meuble incorporel).

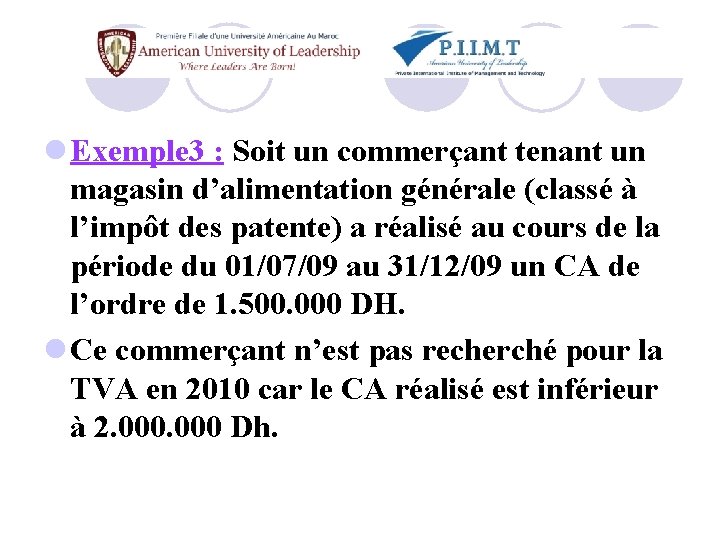

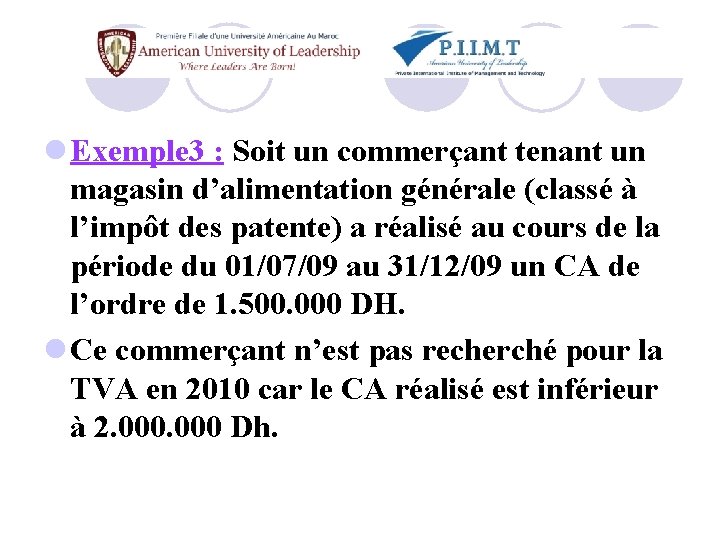

l Exemple 3 : Soit un commerçant tenant un magasin d’alimentation générale (classé à l’impôt des patente) a réalisé au cours de la période du 01/07/09 au 31/12/09 un CA de l’ordre de 1. 500. 000 DH. l Ce commerçant n’est pas recherché pour la TVA en 2010 car le CA réalisé est inférieur à 2. 000 Dh.

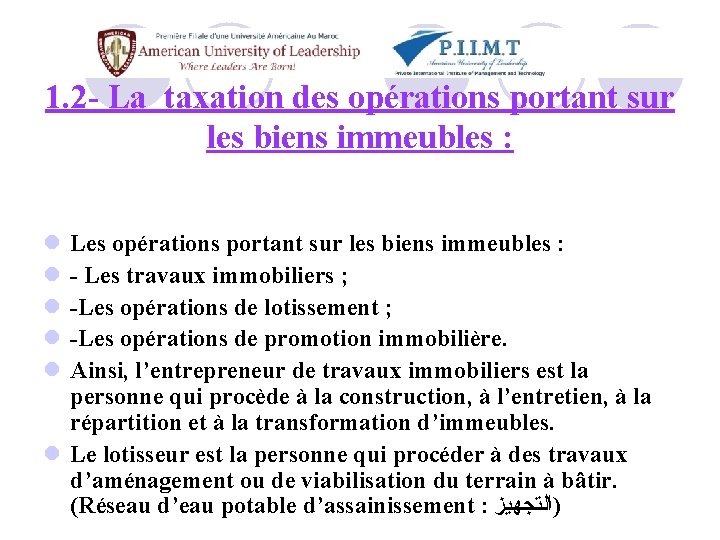

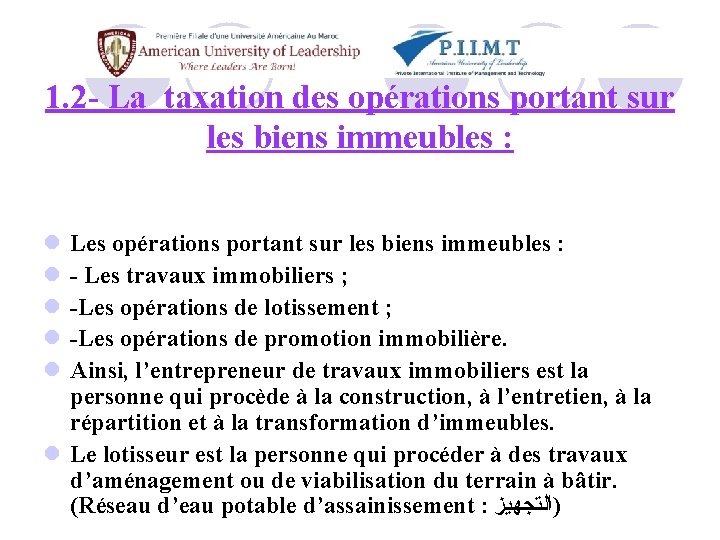

1. 2 - La taxation des opérations portant sur les biens immeubles : l l l Les opérations portant sur les biens immeubles : - Les travaux immobiliers ; -Les opérations de lotissement ; -Les opérations de promotion immobilière. Ainsi, l’entrepreneur de travaux immobiliers est la personne qui procède à la construction, à l’entretien, à la répartition et à la transformation d’immeubles. l Le lotisseur est la personne qui procéder à des travaux d’aménagement ou de viabilisation du terrain à bâtir. (Réseau d’eau potable d’assainissement : )ﺍﻟﺘﺠﻬﻴﺰ

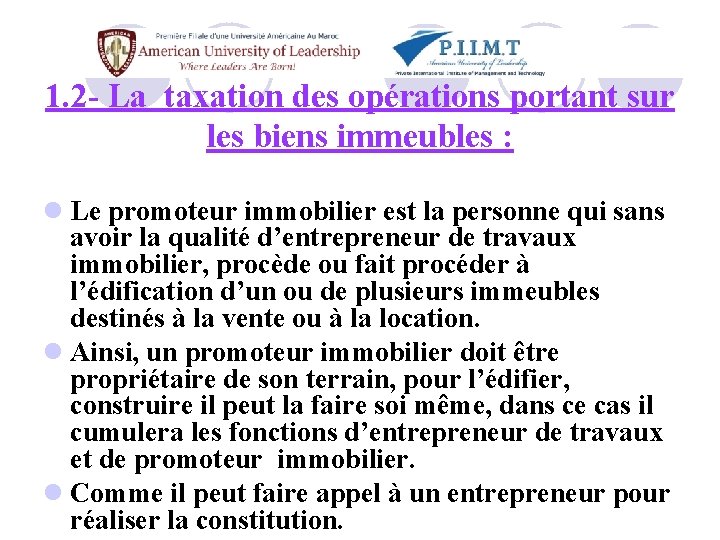

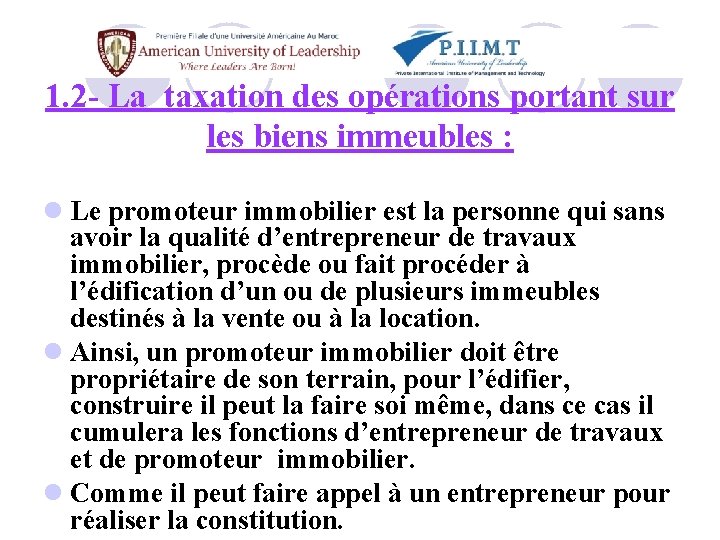

1. 2 - La taxation des opérations portant sur les biens immeubles : l Le promoteur immobilier est la personne qui sans avoir la qualité d’entrepreneur de travaux immobilier, procède ou fait procéder à l’édification d’un ou de plusieurs immeubles destinés à la vente ou à la location. l Ainsi, un promoteur immobilier doit être propriétaire de son terrain, pour l’édifier, construire il peut la faire soi même, dans ce cas il cumulera les fonctions d’entrepreneur de travaux et de promoteur immobilier. l Comme il peut faire appel à un entrepreneur pour réaliser la constitution.

1. 3 - Les livraisons à soi même : l Une opération est dite livraison à soi même de produit, l’orsqu’un assujetti utilise pour son propre compte un bien meuble ou un produit qu’il a fabriqué, tel est le cas d’une société de confection de vêtement qui réserve une partie de vêtements à ses propres ouvriers. (C’est la livraison a soi même pour les biens meubles (revoir Aktaoui. P : 24). l Une opération est dite livraison à soi même de construction ou bien immeuble, l’ors qu’un assujetti édifie pour lui même un immeuble à usage d’habitation, ou un hangar ou une usine de son exploitation commerciale ou industrielle. l Ces opérations sont soumises à la TVA et ce pour préserver le principe de la neutralité concurrentielle, le montant de ces opérations doit donc être déclaré en tant que CA réalisé.

1. 4 - Les opérations de prestation de services l 1. Les opérations d’hébergement et de vente de denrée, ou de boissons à consommer sur place ; l Entrent dans cette catégorie, les opérations de fourniture de logements meublés réalisées par les hôtels (Hôtel, motel, village de vacance, pension chambres meublées…) constituent une opération taxable, ainsi , que les ventes de denrées et des boissons à consommer sur place réalisées par (les restaurants, les cafetiers, les vendeurs de cassecroûte, les pâtissiers, un wagon restaurant, un buffet, un stand…)

1. 4 - Les opérations de prestation de services l 2. - Les opérations d’installation ou de pose, de réparation ou de façon ; l Ces opérations qui s’exercent aussi bien sur des biens meubles qu’immeubles sont identifiables grâce à 2 critères : l -Ce sont des opérations réalisées par des travailleurs autonomes, c. à. d, qui ne sont pas liées par un contrat de travail au maître d’ouvrage. l -Ces travailleurs ne sont pas propriétaire des biens qu’ils réparent, posent, installent ou façonnent.

3. - La location portant sur les locaux meublés ou garnis. l Exemple : Un redevable aménage un local en café et le loue : l cette redevance est taxable. l Les locations des locaux meublés ou agencés en vue de servir à une activité commerciale ou industrielle sont taxables, telles que les locations d’appartement meublés, de dépôts équipés, d’un café aménagé, d’un hôtel… l -Les locations portant sur les éléments incorporels du fonds de commerce : l Dans un fond de commerce on doit distinguer les éléments corporels (local, matériel, agencement) et les éléments incorporels (clientèle, non commercial, licence droit au bail…). l En matière de TVA, non seulement les locations portant sur les éléments corporels qui sont taxables mais aussi les locations d ’éléments incorporels. l Exemple : La location d’une licence et la location d’un brevet d’invention.

1. 4 - Les opérations de prestation de services l 4. - Les opérations de banque , de crédit et les commissions de changes. l Sont passible à la TVA, les diverses commissions perçues par les banques, telles que les commissions d’effets, les commissions pour cautions, les commissions au titre des frais de retours d’effet impayés, d’échanges les agios d’escomptes, les frais des dossiers des crédits, les intérêts sur les prêts…).

5. - Les professions libérales, ou assimilées. l Sont possibles à la TVA toutes les opérations exercées par toute personne physique ou morale aux titres des professions suivantes : l -Avocat, interprète, notaire, adel, huissier de justice. (en arabe ﺃﻮ ﺣﺎﺟﺐ ﻣﺤﻀﺮ ﺍﻟﺠﻠﺴﺔ /) l -Architecte, mettreur, vérificateur, géomètre topographe, arpenteur, ingénieur, conseil et expert en toute matière. « Spécialiste des levés de terrain et des calculs de surface » Établissement d’un plan. l -vétérinaires , exploitants de clinique, de maison de santé ou de traitement et exploitants de laboratoires d’analyses médicales. l -Les prestations fournies par les médecins, les médecins dentistes, masseur, kinésithérapeutes orthopédistes, orthophonistes, infirmiers, herboristes et sages femme sont exonérés à compter du 01/01/01.

§. II- Les opération imposables par option l Ce sont les opérations non imposables obligatoirement et qui peuvent être soumises à la TVA par choix du contribuable pour bénéficier notamment , du régime des déductions. l Ces commerçants sont qualifiés d’assujettis facultatifs.

Exemple : page 14

1. - Les personnes autorisées à opter pour l’assujettissement à la taxe. l Ces personnes sont : 1. -Les exportateurs, 2. -Les petits fabricants et petits prestataires

l 1. 1 - Les commerçants et prestataires de services qui exportent directement les produits, objets ; marchandises ou services pour leur CA à l’exportation. l Explication : L’exportateur bénéficie de l’exonération de la taxe avec droit à déduction. l Cependant, l’exportateur a également droit au remboursement, à l’achat en suspension de la taxe. l Ainsi, ces droits ne peuvent être exercés que s’il se fait inscrire à la taxe.

1. 2 - Les petits fabricants et les petites personnes qui réalisent un CA annuel ≤ 500. 000 DH. l - toute personne dont la profession consiste dans l’exercice d’une industrie ou manufacture principalement manuelle, Exemple le portier. l -les façonniers qui opèrent pour le compte des tiers sur des matières premières fournies par ces derniers. l Sont considérés comme « petit fabricant » l -Les exploitant de taxi.

2. -Intérêt de l’option. l La T. V. A est le seul impôt où on a intérêt a être assujetti, ainsi l’option permet à l’assujetti facultatif : l -De collecter la TVA sur ses ventes et de transmettre par conséquent le droit à déduction à ses clients, ce qui engendre plus de clientèle, ; l -De bénéficier de la déduction ( qui a grevé ses achats, ce qui contribue à l’allégement de ses dépenses ; l -S’il est exportateur, soit de s’approvisionner en exonération de la T. V. A, soit d’obtenir le remboursement de la T. V. A ayant grevé ses achats.

§. III- La territorialité l Une opération est réputée faite au Maroc au sens de l’article 3 de cette même loi : l -S’il s’agit d’une vente, quand celle-ci est réalisée aux conditions de la livraison de la marchandises au Maroc. l -S’il s’agit de toute autre opération, lorsque la prestation fournie, et service rendu, le droit cédé ou l’objet loué, sont exploités ou utilisés au Maroc. l (T. V. A) la taxe sur la valeur ajoutée s’applique donc aux opérations réalisées à l’intérieur du territoire du royaume à l’exclusion des zones franches, ainsi qu’a l’intérieur des eaux territoriales.

Sont donc réputées faites au Maroc : l -Les ventes : l’ors que la délivrance de la marchandises est effectuée sur le territoire marocain. l -Les livraisons de biens : L’ors que ce bien est livré à l’intérieur du territoire marocain. l -Les importations : si l’acquisition du bien importé a lieu au Maroc. l -Les prestations de services : si elles sont exécutées au Maroc.

Section III : Les exonérations l Certaines opérations de production, de distribution et de prestations de services, bien que situées dans le champs d’application de la TVA ou effectuées par des personnes légalement assujetties, sont expressément exonérées par la loi pour des considérations d’ordre social, économique ou culturel. l Ainsi, il y a différents types d’exonérations : 1. -Exonération sans droit à déduction ; 2. -Exonération avec droit à déduction ; 3. -Régime du transit. 4. -Régime de l’admission temporaire.

1 - Exonération sans droit à déduction : l C’est l’exonération au stade final sans le remboursement des taxes ayant grevé les achats. l Ainsi par exemple le cas d’une boulangerie qui produit exclusivement du pain, est exonérer pour la vente de ce pain quelque soit son CA réalisé, mais la T. V. A ayant ses achat et divers frais (acquisitions du matériel, frais de transport…) ne peut ouvrir droit à une récupération ou remboursement. l La liste des exonérations sans droit à déduction est prévue à l’article 7, elle comprend des exonérations à caractère personnel, des exonérations à caractère réel et d’autre subordonnées, à l’accomplissement de formalités.

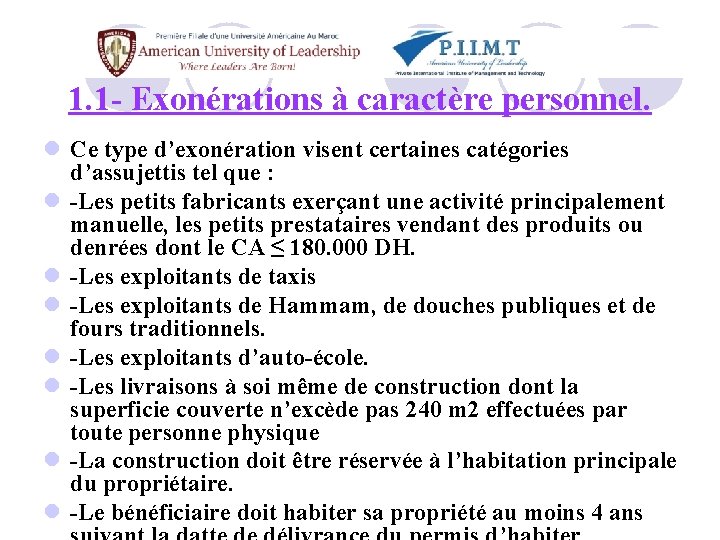

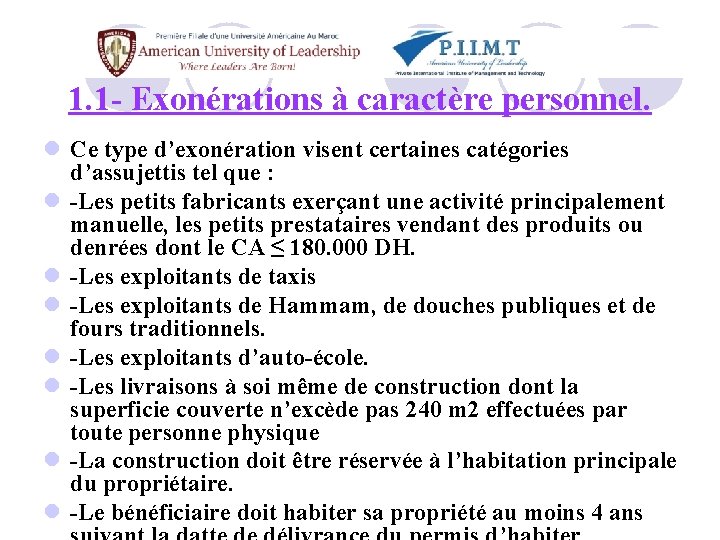

1. 1 - Exonérations à caractère personnel. l Ce type d’exonération visent certaines catégories d’assujettis tel que : l -Les petits fabricants exerçant une activité principalement manuelle, les petits prestataires vendant des produits ou denrées dont le CA ≤ 180. 000 DH. l -Les exploitants de taxis l -Les exploitants de Hammam, de douches publiques et de fours traditionnels. l -Les exploitants d’auto-école. l -Les livraisons à soi même de construction dont la superficie couverte n’excède pas 240 m 2 effectuées par toute personne physique l -La construction doit être réservée à l’habitation principale du propriétaire. l -Le bénéficiaire doit habiter sa propriété au moins 4 ans

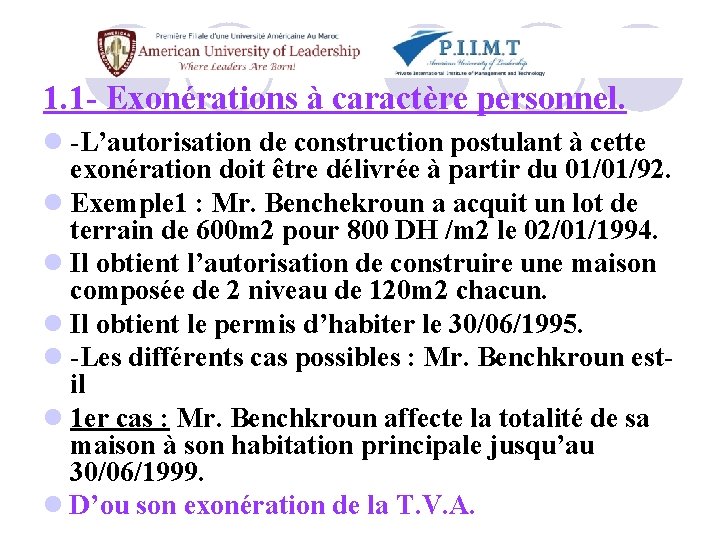

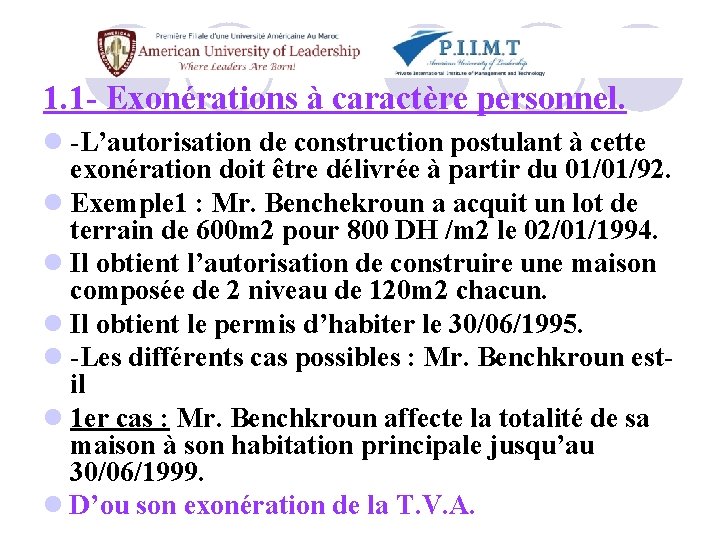

1. 1 - Exonérations à caractère personnel. l -L’autorisation de construction postulant à cette exonération doit être délivrée à partir du 01/01/92. l Exemple 1 : Mr. Benchekroun a acquit un lot de terrain de 600 m 2 pour 800 DH /m 2 le 02/01/1994. l Il obtient l’autorisation de construire une maison composée de 2 niveau de 120 m 2 chacun. l Il obtient le permis d’habiter le 30/06/1995. l -Les différents cas possibles : Mr. Benchkroun estil l 1 er cas : Mr. Benchkroun affecte la totalité de sa maison à son habitation principale jusqu’au 30/06/1999. l D’ou son exonération de la T. V. A.

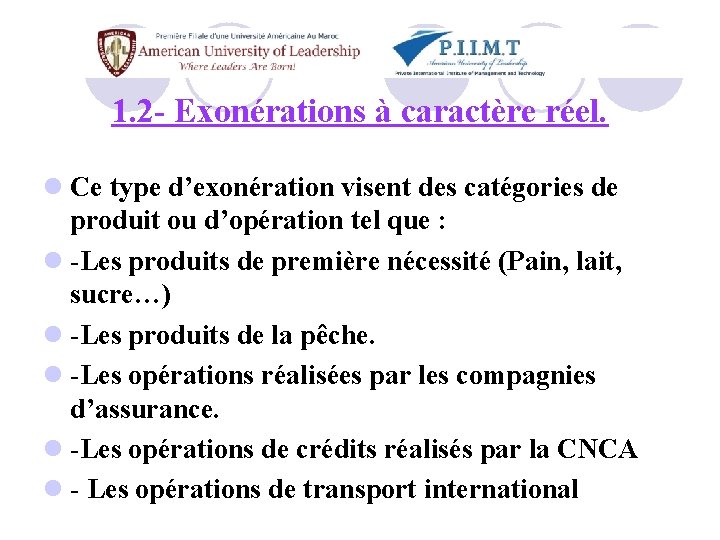

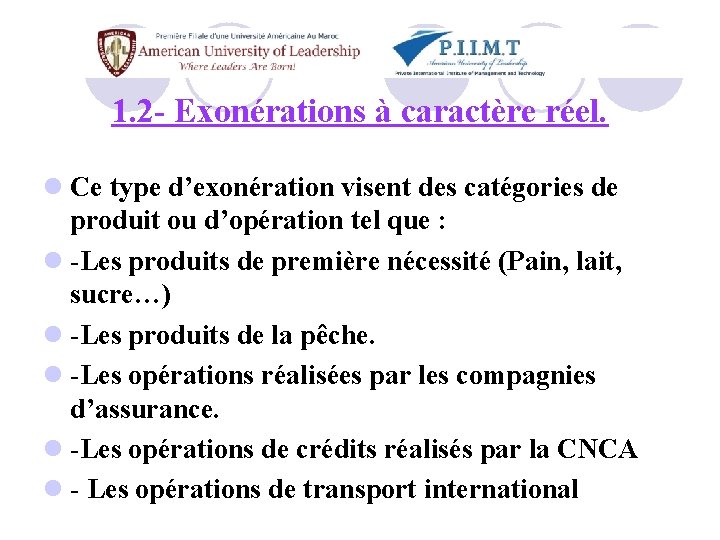

1. 2 - Exonérations à caractère réel. l Ce type d’exonération visent des catégories de produit ou d’opération tel que : l -Les produits de première nécessité (Pain, lait, sucre…) l -Les produits de la pêche. l -Les opérations réalisées par les compagnies d’assurance. l -Les opérations de crédits réalisés par la CNCA l - Les opérations de transport international

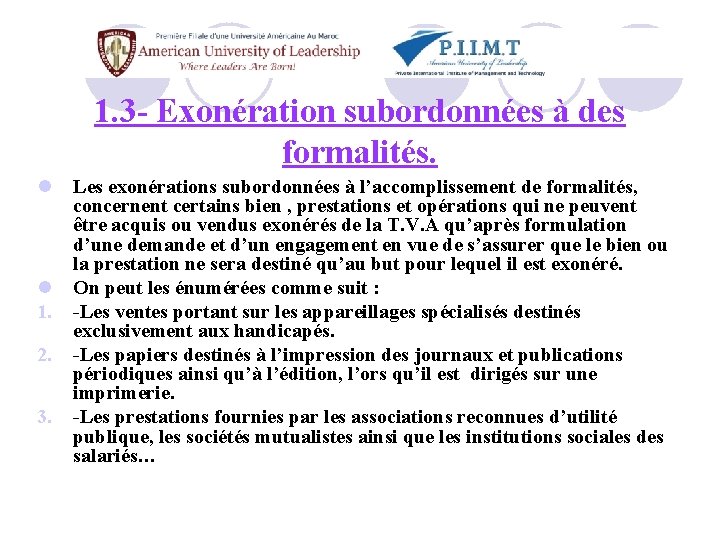

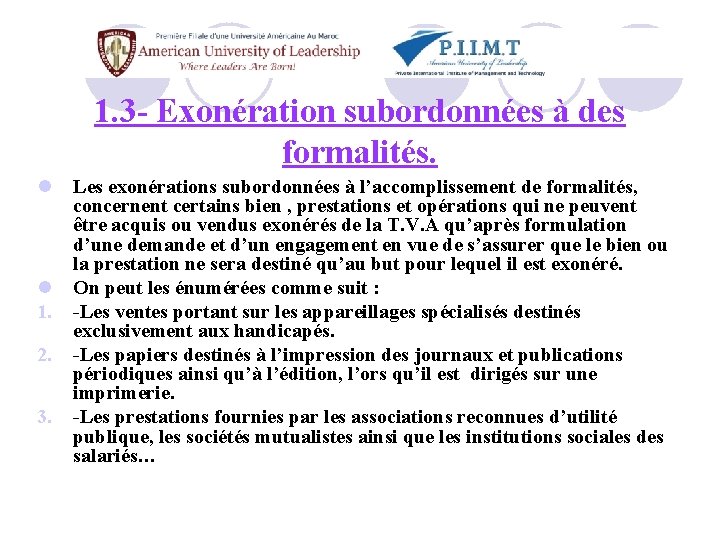

1. 3 - Exonération subordonnées à des formalités. l l 1. 2. 3. Les exonérations subordonnées à l’accomplissement de formalités, concernent certains bien , prestations et opérations qui ne peuvent être acquis ou vendus exonérés de la T. V. A qu’après formulation d’une demande et d’un engagement en vue de s’assurer que le bien ou la prestation ne sera destiné qu’au but pour lequel il est exonéré. On peut les énumérées comme suit : -Les ventes portant sur les appareillages spécialisés destinés exclusivement aux handicapés. -Les papiers destinés à l’impression des journaux et publications périodiques ainsi qu’à l’édition, l’ors qu’il est dirigés sur une imprimerie. -Les prestations fournies par les associations reconnues d’utilité publique, les sociétés mutualistes ainsi que les institutions sociales des salariés…

2 - exonération avec droit à déduction. l l 1. 2. 3. 4. L’exonération avec droit à déduction est une détaxation , les opérations, les prestations et les produits concernés bénéficient en plus de l’exonération au stade final, du remboursement de la T. V. A réglée en amont (T. V. A sur achat et services rendus). Ainsi ; en vertu de l’articles 8 et 8 bis de la loi qui énumèrent limitativement les exonérations avec droit à déduction dont la plus part est soumises à des formalités, la liste de ces exonérations comprend : -Les exportations de biens et services -Les produits livrés et les prestations de service rendus aux zones franches. -Les engins et filets de pêches destinés aux professionnels de la pêche maritime. -Les engins d’origine minérale, chimique végétale ou animale… voir la loi

3 - Régime suspensif l Le régime suspensif est un régime qui permet l’achat en exonération de la TVA. l Il a pour but de simplifier la tâche à certains secteurs de l’économie. l En effet, le bénéficiaire de l’exonération avec droit à déduction, au lieu de payer la T. V. A lors de ses achats et se présenter à l’administration par la suite pour demander le remboursement, est autorisé dès le départ à acheter en exonération de la T. V. A.

3. 1 - Bénéficiaires du régimes suspensifs. l Le bénéfice du régime suspensif est limité aux : 1. -entreprises exportatrices de produits et services (Article 8, 1) 2. -Fabricants d’engins et de filets de pêche (8, 3) 3. -Fabricants d’engins (8, 5) 4. -Fabricants de biens d’investissement (8, 7) l * un bien d ‘investissement est un élément que l’entreprise peut conserver ou utiliser durablement comme instrument de travail ou moyen d’exploitation, et qui par conséquent ne se consomme as par le premier usage, tels que véhicule de transport, machine, hangar…

3. 2 - Achats concernés. l Il s’agit des achats et services ouvrant droit à déduction portant sur les marchandise , matières premières, emballage irrécupérables et prestation de services, nécessaires à la réalisation de l’exportation et à la réalisation des autres opérations de fabrications bénéficiant du régime suspensif.

3. 3. - Limite des achats effectués, en suspension de la T. V. A l Les entreprises réalisant des opérations exonérés avec droit à déduction sont autorisées à recevoir en suspension de la TVA, les divers matières et services possible de la T. V. A, les divers matières et services passibles de la T. V. A dans la limite du CA réalisé au cours de l’année écoulée au titre de leurs opérations exonérées avec droit à déduction[1]. l Exemple : Année 1999. l CA total. 2. 000 DH l CA exonéré : 500 000 DH l CA exonérés avec droit à déduction, 500. 000 DH l - Limite des achats en suspension de a TVA au titre de l’année 2000 = 500. 000 DH. l [1] Article 9 de la loi instituant la TVA.

3. 4 - Modalités administrative l Pour bénéficier du régime suspensif, l’assujetti intéressé doit présenter au service local des impôts dont il dépend , une demande formulé sur un imprimé fourni par le service concerné. l L’administration établit une attestation d’achat en exonération de la T. V. A en triple exemplaire, l l’un est conservé par le service des impôts, l les deux autres sont mis aux demandeurs, l qui fait parvenir un au fournisseur et conserve l’autre pour sa comptabilité. l Cette attestation n’est valable que pour l’année de sa délivrance. l Les factures de tous les documents se rapportant aux ventes réalisées en suspension de la T. V. A doivent être revêtus d’un cachet portant la mention: l « vente en suspension de la T. V. A »

l Exemple : 1. Soit un exploitant de produits qui réalise au cours de l’année 2000 les CA suivant en DH l -CA à l’intérieur: 1. 000 l -CA à l’export : 2. 000 l -CA Total : 3. 000 l durant l’année 2001, l’exportateur est autorisé à acheter en franchise de la Taxe un Montant de 2. 000 constituant en m/ses, matières premières , emballage irrécupérable et services. l Exemple : 2. Un fabricant des biens d’équipement et des biens de consommation a réalisé au cour de 2001 un CA total de 4. 000 DH ventilé comme suit : l -Vente des biens d’équipement : 2. 500. 000 l -Ventes des fournitures : 1. 500. 000 l Ainsi, au cours de 2002, le fabricant des biens d’équipement est autorisé à acquérir en franchise de la taxe un maximum de 2. 500. 000 DH de m/se, Mp et emballage irrécupérable nécessaires à la fabrication des biens d’équipement.

4. -Exonération à l’importation (arti. 60). l 4. 1 - la liste des produits biens et m/ses exonérés à l’importation. l La liste des exonérations à l’importation comprend en plus des produits exonérés à l’intérieur : l -Les échantillons sans valeur marchande l -Les monnaies ayant cours légal, ainsi que tous les métaux précieux destinés aux opérations effectuées par la banque du Maroc BAM pour son propre compte. l -Les m/ses renvoyés à l’expéditeur au bénéfice du retour (voir p. 60). l -Les livres brochés ou avec reliure l -L’or fin en lingot ou en barrées l -L’orge les poichiches, lentilles et fèves à l’état naturel.

4. 2 - Exonération des importations bénéficiant du régime suspensif l Certains produits ou m/ses bien qu’exonérée de la T. V. A peuvent être exempté, des droits et taxes à l’importation y compris la T. V. A s’ils sont importés ou ils sont sous régime suspensif tels que : l -Le régime du transit ; l -Le régime de l’admission temporaire l Le régime du transit permet l’importation en exonération de droit et taxes des m/ses importées en vue d’être acheminées vers des points de sorties du royaume.

le régime de l’admission temporaire : l Ce régime permet l’importation en suspension des droits et taxes qui leur sont applicables des m/ses destinées à recevoir une transformation ou un complément de MOD en vue d’etre exportées. l Cependant si ces m/ses sont vendus au Maroc ils seront passible à la T. V. A.

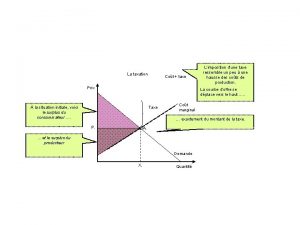

Section III : La liquidation de l’impôt T. V. A l La liquidation de l’impôt est l’opération par laquelle est fixé le montant de l’impôt dûe par le contribuable. l I. - Liquidation de la T. V. A à l’intérieur. l Les assujettis doivent calculer eux mêmes l’impôt exigible en appliquant à la base imposable le taux particulier et en y déduisant la T. V. A réglée en amont. l Base taxable x taux = T. V. A brut l T. V. A due = T. V. A exigible – T. V. A déductible. l Ainsi, l’impôt dû est versé spontanément à la perception suivant la déclaration périodique, nous étudierons dans ce premier point : l -Le fait générateur l -La base imposable l -Les taux à déduction

1. - Le fait générateur : (Art. 20) l Le fait générateur est l’événement juridique ou matériel qui donne naissance à la T. V. A l Autrement dit c’est le fait par lequel sont réalisées les conditions légales nécessaires pour l’exigibilité de la T. V. A.

1. 1 - Le fait générateur et l’exigibilité l Il convient de faire la distinction entre le fait générateur et l’exigibilité, en effet, le fait générateur est l’évènement qui donne lieu naissance à la créance fiscale (vente, exécution d’une prestation) Alors que l’exigibilité est la date à partir de laquelle le trésor est en droit d’exiger le règlement de la taxe. l Exemple : Un assujetti soumis au régime d’encaissement a vendu en mars 2000 un bien dont il n’a reçu le montant de la vente qu’au moins de juin l Le fait générateur c’est la vente qui a eu lieu en mars 2000, cependant, l’impôt ne devient exigible par le trésor qu’a partir du mois de juin 2001 qui correspond à la date de l’encaissement.

1. 2 - Le fait générateur en cas de ventes des livraisons de biens et des prestations de services. l Le fait générateurs en cas des ventes , des livraisons de biens des prestations de services, se produits au moment de la réalisation de la vente, de la livraison du bien et de l’exécution du service. l Cependant l’impôt et ne devient exigible qu’après l’encaissement ou la facturation selon le régime adopté.

a- régime d’encaissement l Au régime d’encaissement, l’impôt devient exigible dés l’encaissement total ou partiel du prix du bien , ou du montant des honoraires. l Si le règlement est effectué par chèque ou effet de commerce, l’impôt devient exigible à la date de l’encaissement effectif du chèque ou de l’effet.

b- Régime du débit : l Au régime du débit consiste à retenir comme date d’exigibilité la date d’inscription au débit du compte client. l l’impôt devient exigible dès la facturation ou l’inscription à la comptabilité. l Cela veut dire, que la date d’imposition à la T. V. A est celle de la facturation et non celle où est effectué le paiement.

1. 3 - Le fait générateur en cas d’échanges et livraison à soi même. l Explication : pour le cas d’échange, le fait générateur se produit au moment de l’échange et pour les livraisons à soi même, c’est au moment de livraison des m/ses ou de construction. l A ce niveau c. à. d qu’en cas d’échanges et de livraisons à soi même, le fait générateur coïncide avec l’exigibilité.

2. - la base imposable (arti. 11) l la base imposable c’est l’ensemble des paiements en espèce ou en nature perçu par l’assujetti en contre partie de la vente, de la livraison ou de la prestation faite à son client. l 2. 1 - Détermination de la base imposable l La base imposable ou CA imposable comprend le prix des m/ses, des travaux ou services et les recettes accessoires qui s’y rapportent, ainsi, que les frais , droits et taxes y afférents à l’exception de la T. V. A. l L’article 11 de a loi a précisé pour chaque type d’opérations taxables, le CA imposable à retenir est constitué de :

l pour les ventes : (normales)

Hrnia

Hrnia Chap chap slide

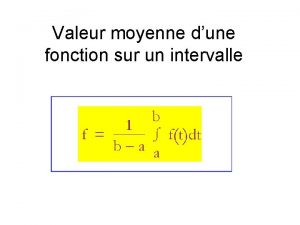

Chap chap slide Valeur moyenne fonction

Valeur moyenne fonction Allez vous en sur les places et sur les parvis

Allez vous en sur les places et sur les parvis Objectifs de la gestion axée sur les résultats

Objectifs de la gestion axée sur les résultats Valeur au bleu

Valeur au bleu Symbole nombre d'or

Symbole nombre d'or Dontologie

Dontologie Les valeurs de la glycémie

Les valeurs de la glycémie Etude de cas zara supply chain management

Etude de cas zara supply chain management Sicav

Sicav Exercice dn dv

Exercice dn dv Pib en valeur et en volume

Pib en valeur et en volume Valeur de la production

Valeur de la production Valeur des modes

Valeur des modes Exemple d'appréciation valeur professionnelle d'un agent

Exemple d'appréciation valeur professionnelle d'un agent Valeur nutritive champignon

Valeur nutritive champignon Liste principes moraux

Liste principes moraux Valeur rationnelle

Valeur rationnelle Valeur rationnelle

Valeur rationnelle Répartition de la valeur ajoutée schéma

Répartition de la valeur ajoutée schéma Valeur personnelle

Valeur personnelle Le respect

Le respect Peptide c insuline

Peptide c insuline Fais toi rare ta valeur sera haute

Fais toi rare ta valeur sera haute Chaine de valeur nike

Chaine de valeur nike Pouvoir calorifique des essences de bois

Pouvoir calorifique des essences de bois Valeur cassette audio

Valeur cassette audio Cartographie des risques gestion des stocks

Cartographie des risques gestion des stocks Protéinurie de 24h valeur normale

Protéinurie de 24h valeur normale Valeurs de schwartz

Valeurs de schwartz Valeur

Valeur Sql valeur absolue

Sql valeur absolue Pression crete valeur normale

Pression crete valeur normale Chaine de valeur externe

Chaine de valeur externe Albuminorachie valeur normale

Albuminorachie valeur normale Les propriétés de la valeur absolue

Les propriétés de la valeur absolue Valeur lexicale

Valeur lexicale Au coq valeur nutritive

Au coq valeur nutritive Calcul ethylotest

Calcul ethylotest Racine carrée et valeur absolue

Racine carrée et valeur absolue Protéinurie de 24h valeur normale

Protéinurie de 24h valeur normale Goutte épaisse valeur normale

Goutte épaisse valeur normale L'indicatif present

L'indicatif present Diagnostic interne forces et faiblesses

Diagnostic interne forces et faiblesses C chap

C chap To not die chap 18

To not die chap 18 The origin of species scan 22

The origin of species scan 22 Need for speed payback chapter 9

Need for speed payback chapter 9 Bank run chap 11

Bank run chap 11 Define the relationship chap 12

Define the relationship chap 12 I was in that state when a chap easily turns nasty analysis

I was in that state when a chap easily turns nasty analysis Chapter 3 benefits of physical activity

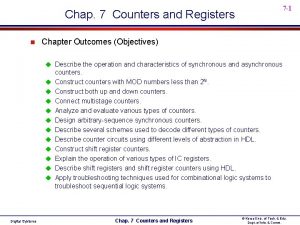

Chapter 3 benefits of physical activity Chap counter

Chap counter Rivalry ch 6

Rivalry ch 6 Characteristics of family

Characteristics of family What is the fundamental challenge of dashboard design?

What is the fundamental challenge of dashboard design?