Sermaye Yaps Konular Sermaye yaps nedir Neden nemlidir

- Slides: 40

Sermaye Yapısı Konular: • Sermaye yapısı nedir? • Neden önemlidir? • Faaliyet ve Finansal Risk nedir? • Sermaye Yapısının temel yaklaşımları nelerdir? • Optimal sermaye yapısı varmıdır?

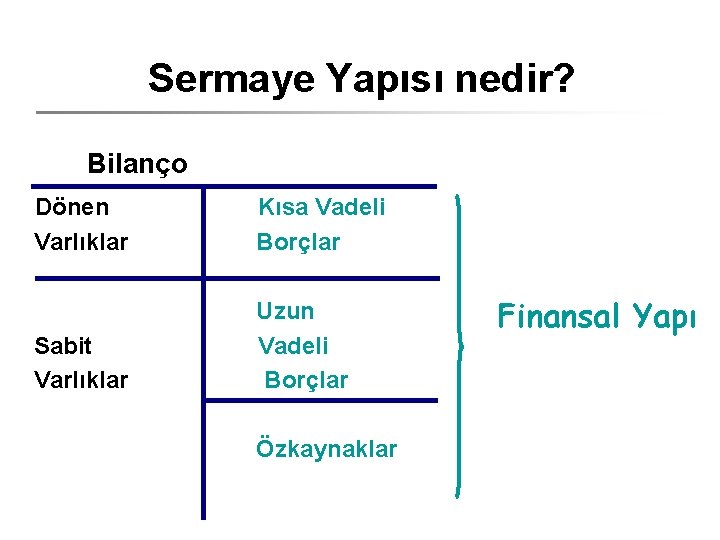

Finansal Yapı nedir? • Tanım İşletmenin faaliyetlerini sürdürebilmek için kullandığı çeşitli finansman kaynaklarının karmasıdır.

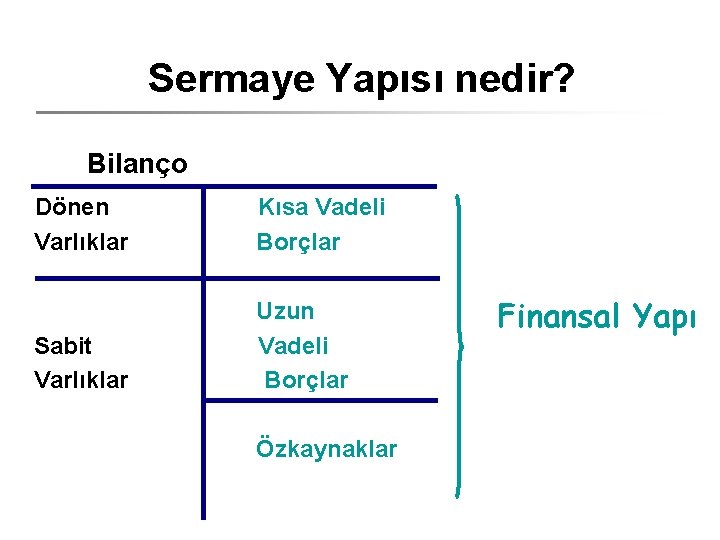

Sermaye Yapısı nedir? Bilanço Dönen Varlıklar Kısa Vadeli Borçlar Sabit Varlıklar Uzun Vadeli Borçlar Özkaynaklar Finansal Yapı

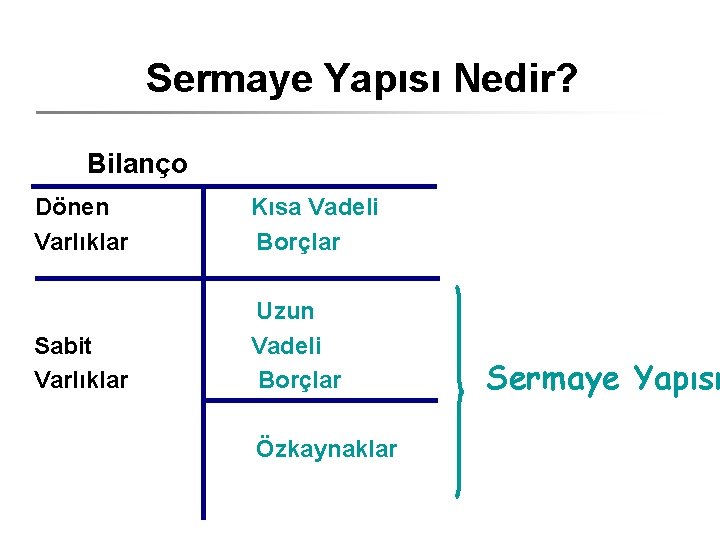

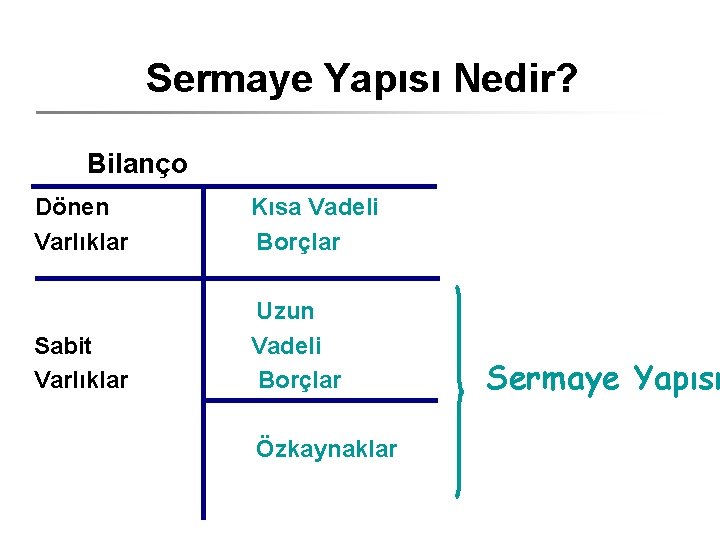

Sermaye Yapısı Nedir? Bilanço Dönen Varlıklar Kısa Vadeli Borçlar Sabit Varlıklar Uzun Vadeli Borçlar Özkaynaklar Sermaye Yapısı

Sermaye yapısı sorunu ve Pasta teorisi • Bir firmanın değeri, firmanın toplam BORÇ miktarı ile firmanın toplam SERMAYE miktarından oluşur. • V=B+S Eğer firma yöneticilerinin amacı, firma değerini mümkün olduğu kadar maksimize etmekse BORÇ-SERMAYE oranı olabildiği kadar yüksek tutulmaya çalışılmalıdır. S B Firma Değeri

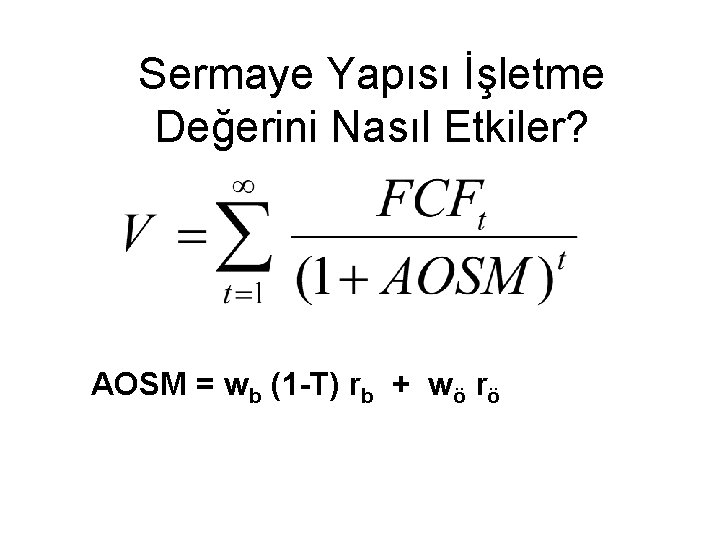

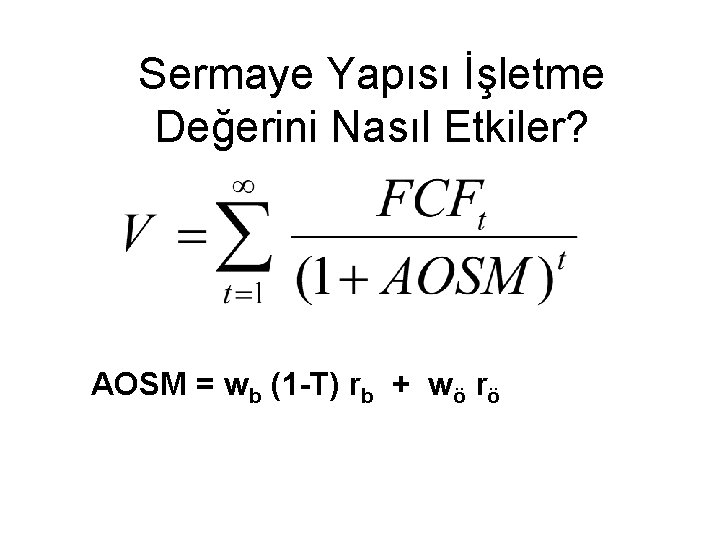

Sermaye Yapısı İşletme Değerini Nasıl Etkiler? AOSM = wb (1 -T) rb + wö rö

Faaliyet riski ve Finansal risk • Sabit maliyetler • Yabancı kaynakla finansman

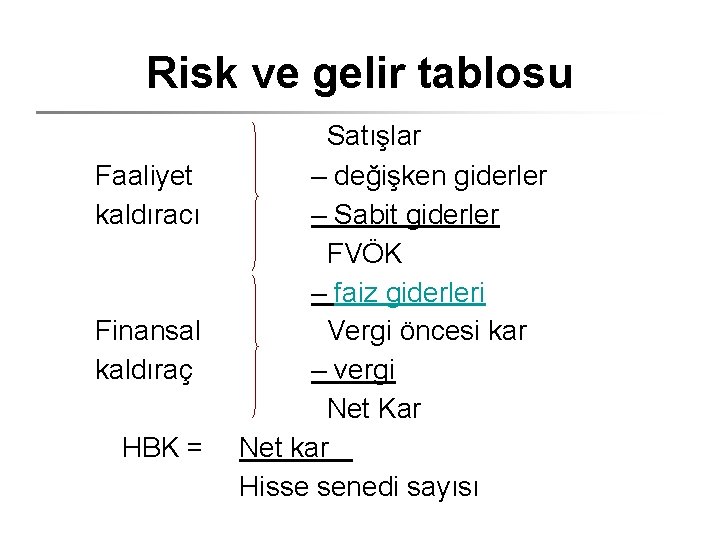

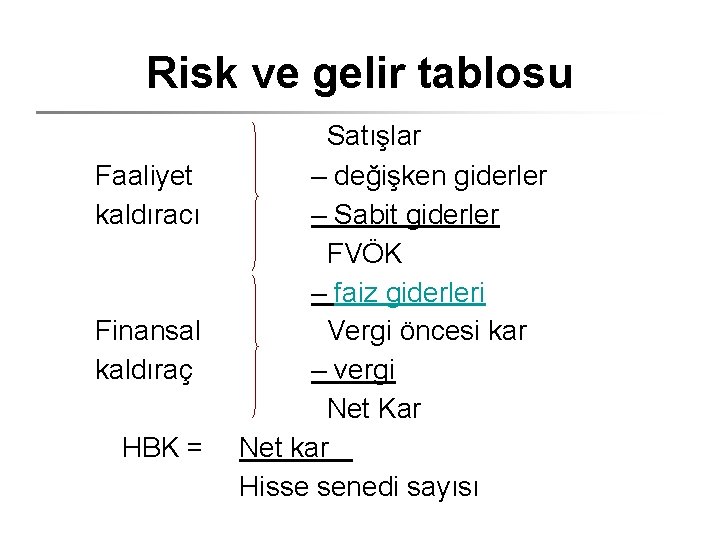

Risk ve gelir tablosu Faaliyet kaldıracı Finansal kaldıraç HBK = Satışlar – değişken giderler – Sabit giderler FVÖK – faiz giderleri Vergi öncesi kar – vergi Net Kar Net kar Hisse senedi sayısı

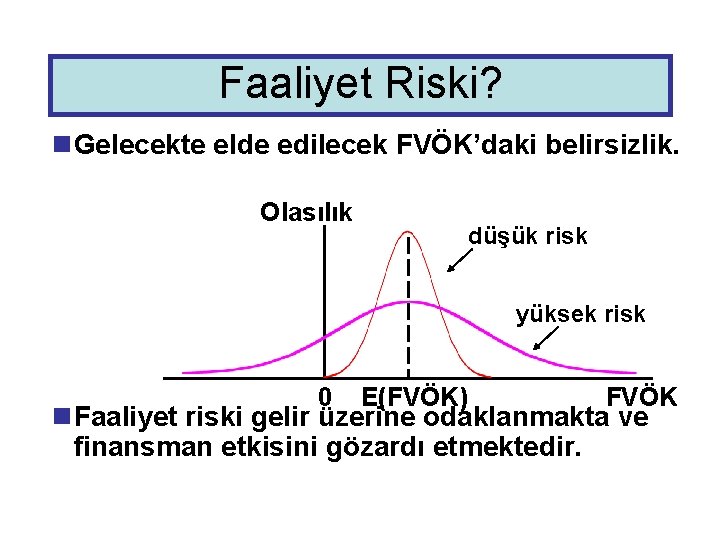

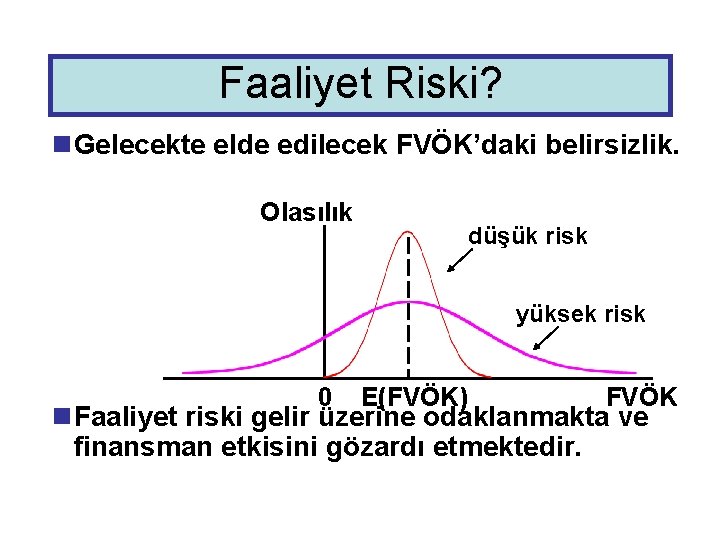

Faaliyet Riski? n. Gelecekte elde edilecek FVÖK’daki belirsizlik. Olasılık düşük risk yüksek risk 0 E(FVÖK) FVÖK n. Faaliyet riski gelir üzerine odaklanmakta ve finansman etkisini gözardı etmektedir.

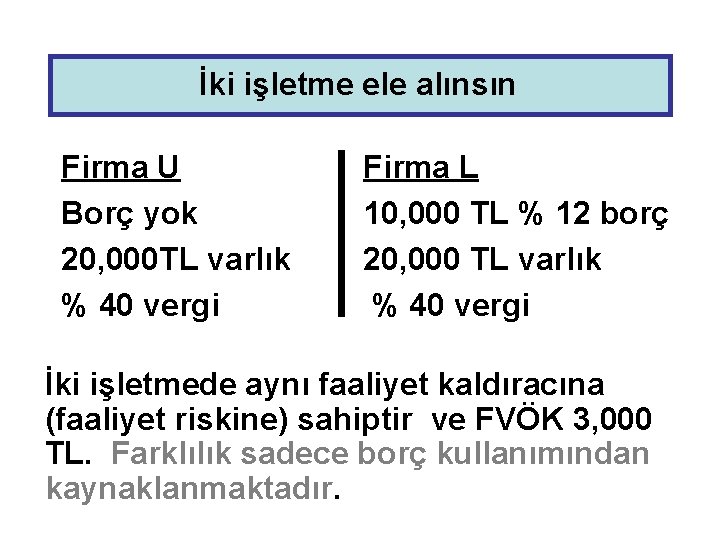

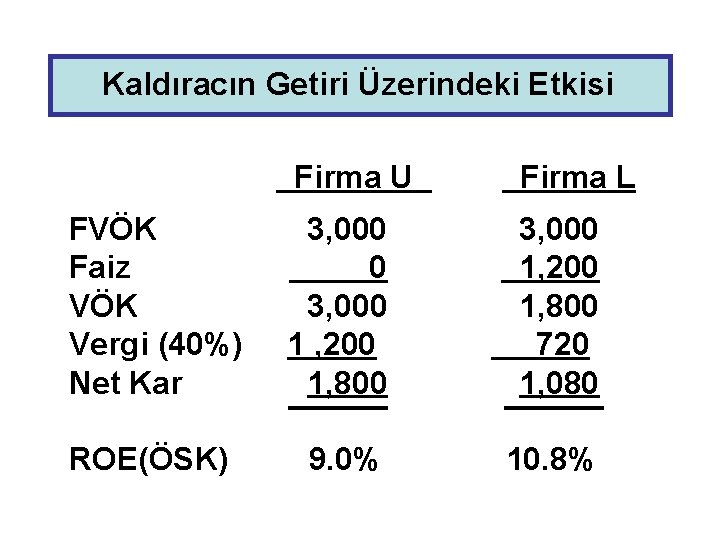

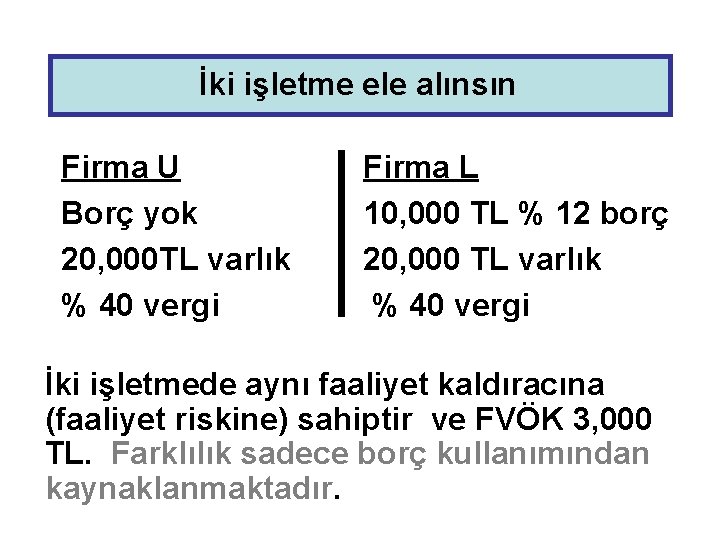

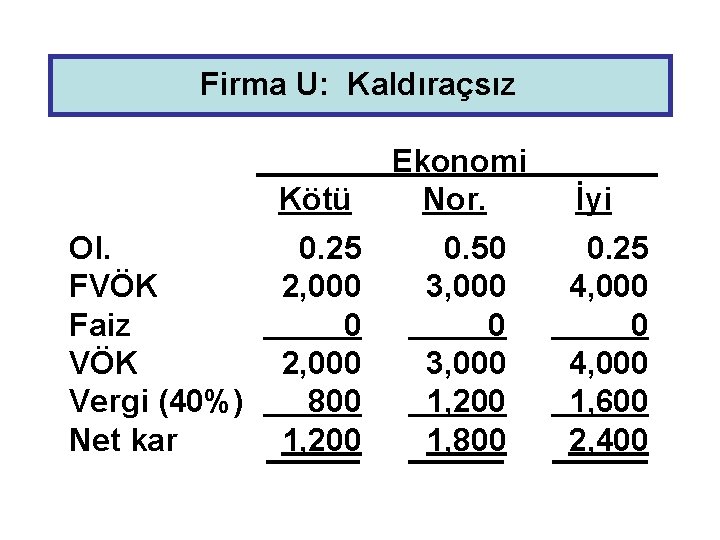

İki işletme ele alınsın Firma U Borç yok 20, 000 TL varlık % 40 vergi Firma L 10, 000 TL % 12 borç 20, 000 TL varlık % 40 vergi İki işletmede aynı faaliyet kaldıracına (faaliyet riskine) sahiptir ve FVÖK 3, 000 TL. Farklılık sadece borç kullanımından kaynaklanmaktadır.

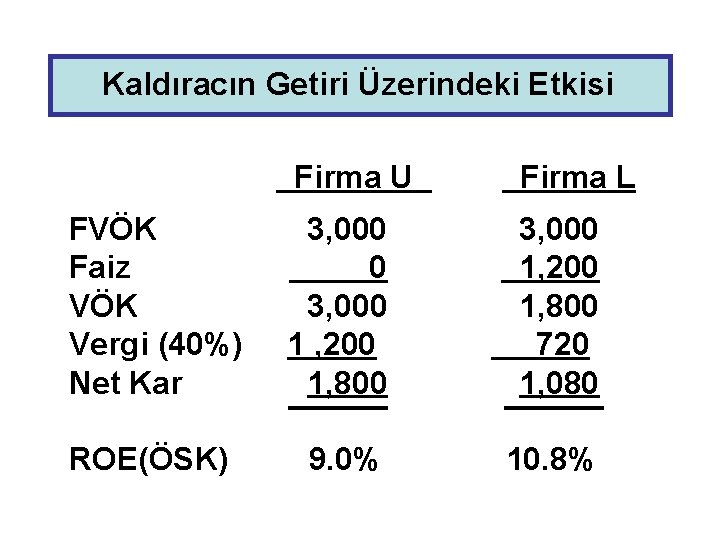

Kaldıracın Getiri Üzerindeki Etkisi Firma U Firma L FVÖK Faiz VÖK Vergi (40%) Net Kar 3, 000 0 3, 000 1 , 200 1, 800 3, 000 1, 200 1, 800 720 1, 080 ROE(ÖSK) 9. 0% 10. 8%

Belirsizlik durumunda ortakların karlılığı ve riski ne olur?

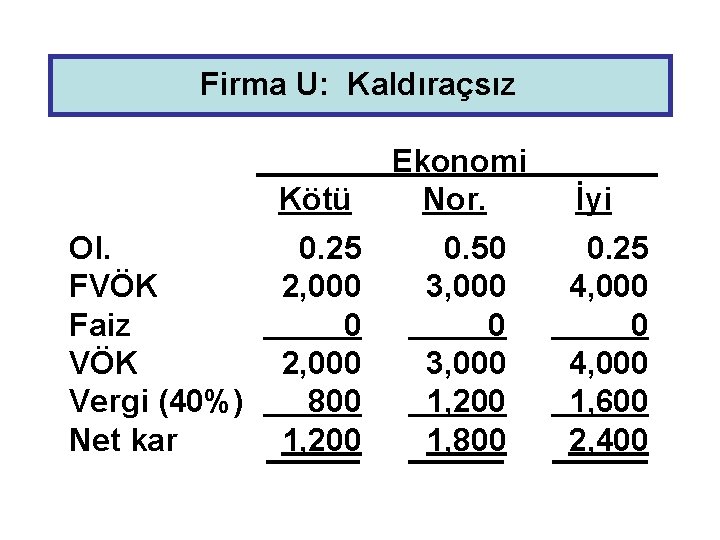

Firma U: Kaldıraçsız Ol. FVÖK Faiz VÖK Vergi (40%) Net kar Kötü Ekonomi Nor. 0. 25 2, 000 0 2, 000 800 1, 200 0. 50 3, 000 1, 200 1, 800 İyi 0. 25 4, 000 0 4, 000 1, 600 2, 400

Firma L: Kaldıraçlı Ol. * FVÖK* Faiz VÖK Vergi (40%) Net kar Kötü 0. 25 2, 000 1, 200 800 320 480 *Firma U ile aynı. Ekonomi Nor. 0. 50 3, 000 1, 200 1, 800 720 1, 080 İyi 0. 25 4, 000 1, 200 2, 800 1, 120 1, 680

Sermaye yapısı neden önemlidir? • Alternatif sermaye yapıları işletmelerin sermaye maliyetlerini değiştirmektedir – dolayısıyla – işletmenin piyasa değerini de

Optimal sermaye yapısı nedir? • Optimal sermaye yapısı işletmenin değerinin maksimize eden ve ortalama sermaye maliyetinin minimum olduğu yapıdır.

Sermaye Yapısı Teorileri • Temel Soru – Alternatif sermaye yapıları oluşturarak firma değeri artırılabilir mi? • Ana yaklaşımlar – Modigliani and Miller teorisi – Net Gelir Yaklaşımı – Net Faaliyet Geliri Yaklaşımı – Geleneksel Yaklaşım – Trade-off Teori – Finansal Hiyerarşi Teorisi

Modigliani ve Miller (MM) • Teori: Modigliani ve Miller (MM) 1958 ve 1963 döneminde geliştirilmiştir. • Neden hala tartışıyoruz? – MM’de önce borç finansmanı analiz edilememekteydi – AOSM ve sermaye yapısını bir arada ilk defa analiz edilmiştir – 1990 yılında nobel kazanmışlardır

Modigliani ve Miller (MM) • Bir işletmenin sermaye yapısı, sermaye maliyetini etkilememektedir. Bu duruma göre bir işletmenin kaldıraç derecesi ne olursa olsun sermaye maliyeti değişmez. • Temel varsayımları: • Sermaye piyasasında tam rekabet koşulları vardır • İşletmeler aynı risk grupları içerisinde sınıflandırılabilir

Sonuç • İşletmenin sermaye maliyeti ve piyasa değeri onun sermaye yapısından bağımsızdır • İşletme borçlandıkça finansal riski artmakta, dolayısıyla özsermaye maliyetide yükselmektedir

NET GELİR YAKLAŞIMI • İşletmenin piyasa değeri ve sermaye maliyeti kaldıraç oranından etkilenir. • Optimum sermaye yapısı maksimum borçlanmayla olur.

NET GELİR YAKLAŞIMI • Net gelir yaklaşımında; firma değerinin, sermaye yapısı içinde borcun payının artmasına bağlı olarak artacağı söylenmektedir. • Borcun ve özsermayenin maliyetlerinin sermaye yapısından etkilenmediği ve sürekli sabit kaldığı kabul edilmektedir.

NET GELİR YAKLAŞIMI ka = Ağırlıklı ortalama sermaye maliyeti ke = Özsermaye maliyeti kd = Borcun maliyeti • 1. ka; 0 borç düzeyinde özsermaye maliyetine, 2. %100 borç düzeyinde borç maliyetine eşit olmaktadır.

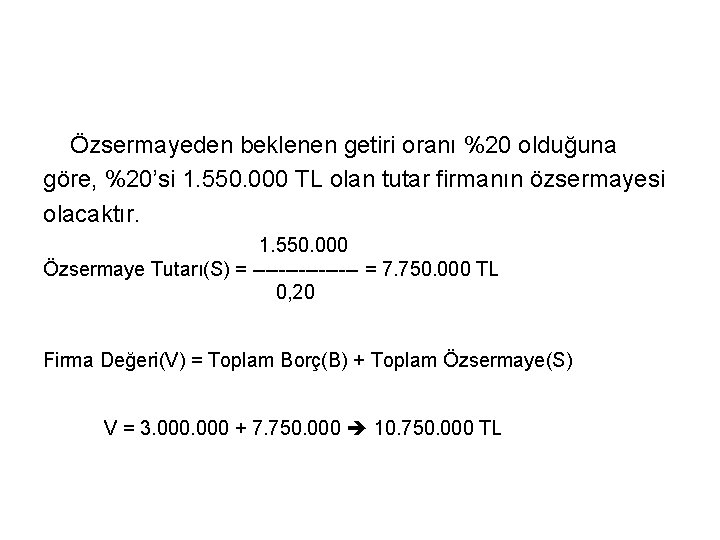

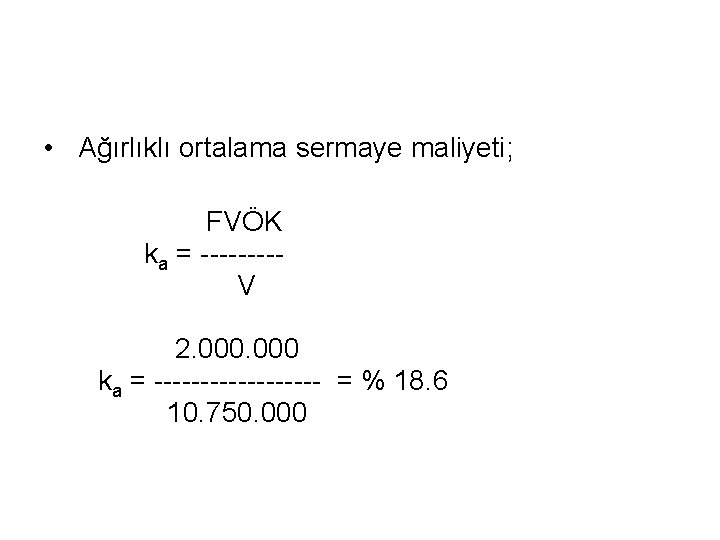

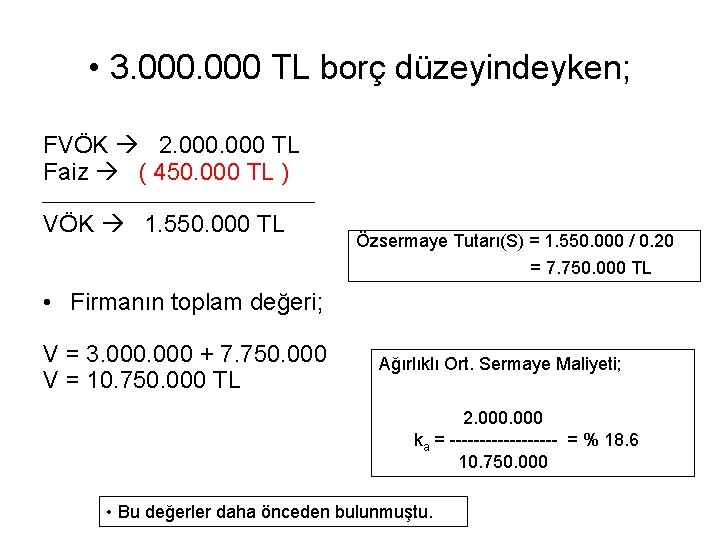

ÖRNEK Bir firmanın borçlanma maliyeti %15, özsermaye den beklenen minimum getiri düzeyi %20, firmanın FVÖK’ı 2. 000 TL, borçları ise 3. 000 TL olsun; FVÖK 2. 000 TL Faiz ( 450. 000 TL ) VÖK 1. 550. 000 TL (3. 000 x 0, 15 )

Özsermayeden beklenen getiri oranı %20 olduğuna göre, %20’si 1. 550. 000 TL olan tutar firmanın özsermayesi olacaktır. 1. 550. 000 Özsermaye Tutarı(S) = -------- = 7. 750. 000 TL 0, 20 Firma Değeri(V) = Toplam Borç(B) + Toplam Özsermaye(S) V = 3. 000 + 7. 750. 000 10. 750. 000 TL

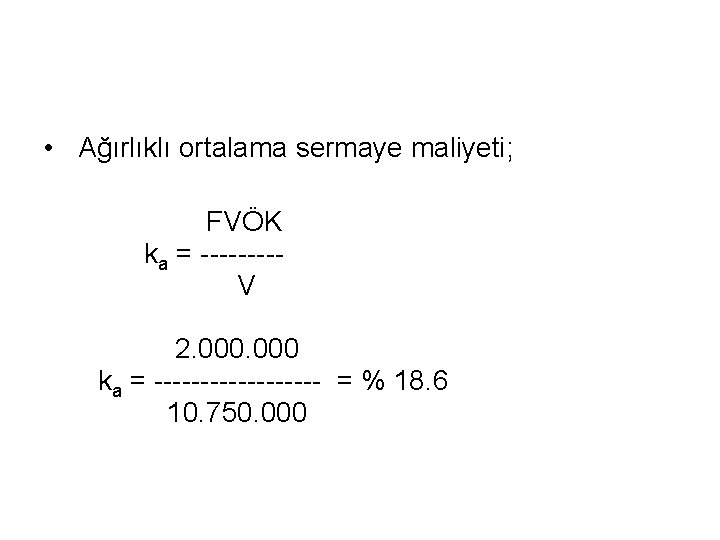

• Ağırlıklı ortalama sermaye maliyeti; FVÖK ka = ----V 2. 000 ka = --------- = % 18. 6 10. 750. 000

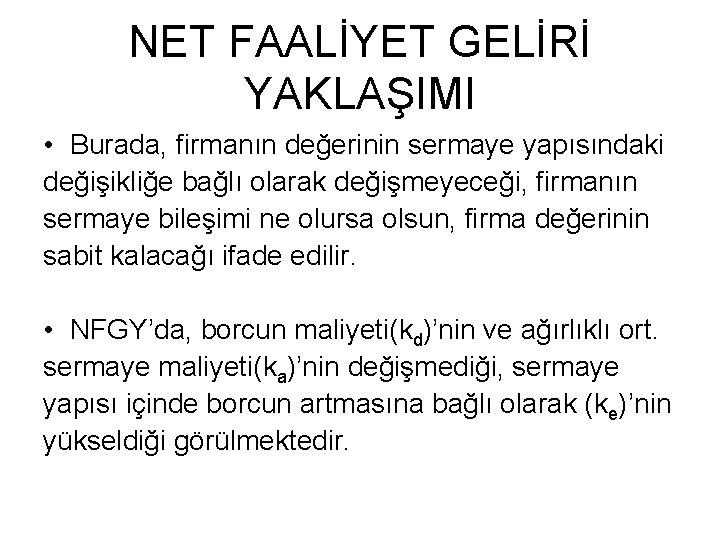

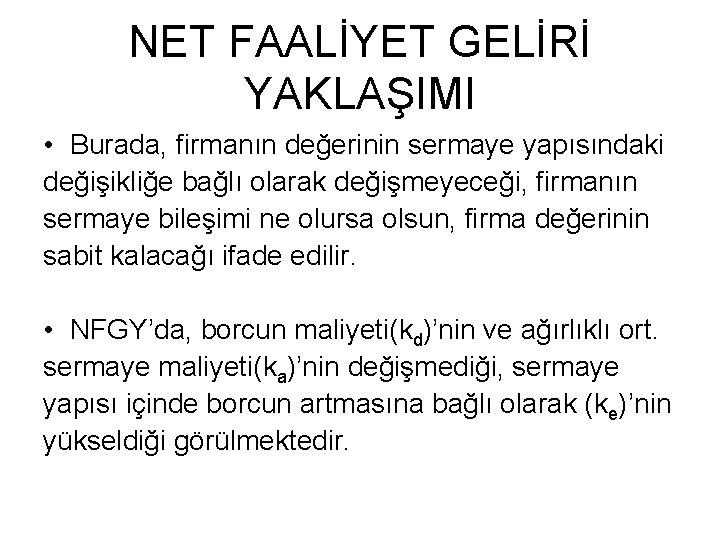

NET FAALİYET GELİRİ YAKLAŞIMI • Kar kaldıraç derecesinden etkilenmeyerek sabit kalır. Dolayısıyla optimal sermaye yapısı yoktur.

NET FAALİYET GELİRİ YAKLAŞIMI • Burada, firmanın değerinin sermaye yapısındaki değişikliğe bağlı olarak değişmeyeceği, firmanın sermaye bileşimi ne olursa olsun, firma değerinin sabit kalacağı ifade edilir. • NFGY’da, borcun maliyeti(kd)’nin ve ağırlıklı ort. sermaye maliyeti(ka)’nin değişmediği, sermaye yapısı içinde borcun artmasına bağlı olarak (ke)’nin yükseldiği görülmektedir.

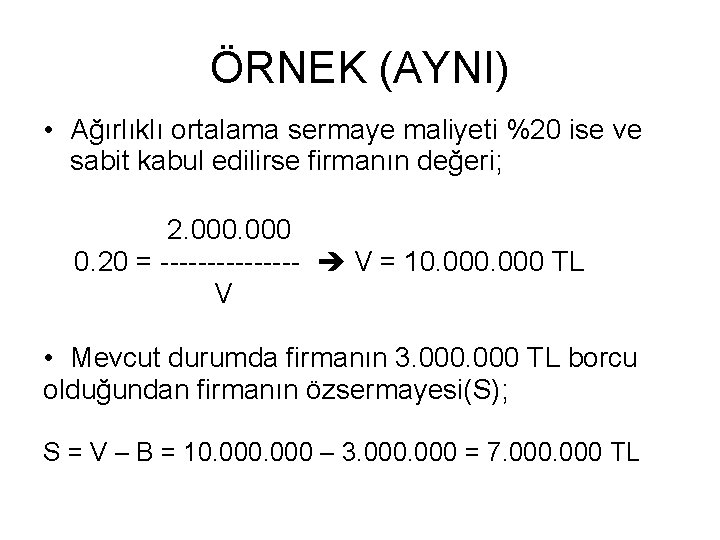

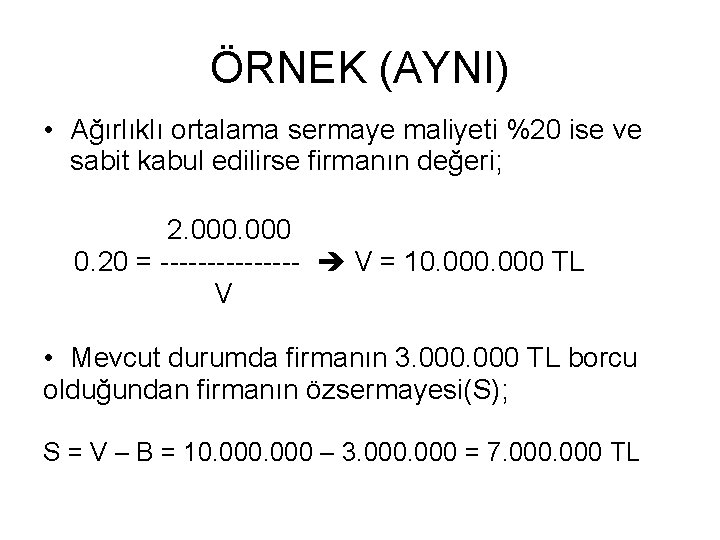

ÖRNEK (AYNI) • Ağırlıklı ortalama sermaye maliyeti %20 ise ve sabit kabul edilirse firmanın değeri; 2. 000 0. 20 = -------- V = 10. 000 TL V • Mevcut durumda firmanın 3. 000 TL borcu olduğundan firmanın özsermayesi(S); S = V – B = 10. 000 – 3. 000 = 7. 000 TL

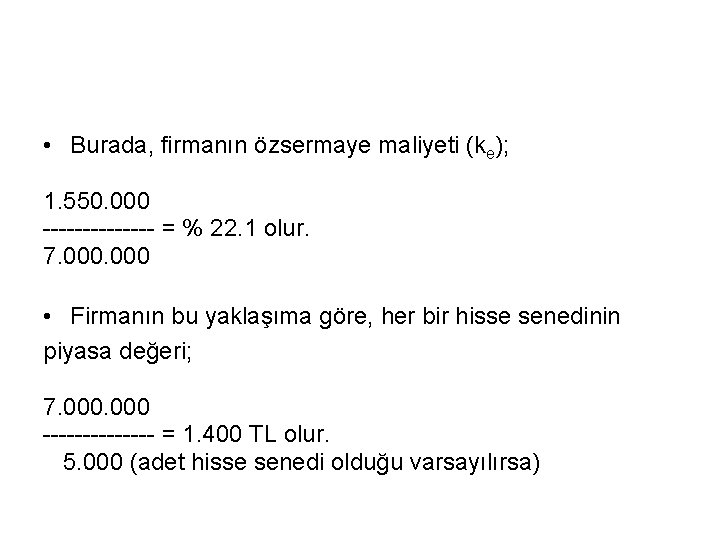

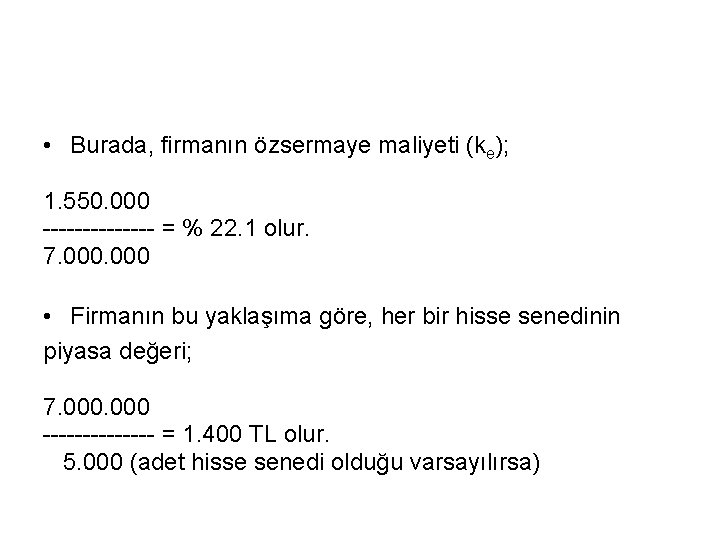

• Burada, firmanın özsermaye maliyeti (ke); 1. 550. 000 ------- = % 22. 1 olur. 7. 000 • Firmanın bu yaklaşıma göre, her bir hisse senedinin piyasa değeri; 7. 000 ------- = 1. 400 TL olur. 5. 000 (adet hisse senedi olduğu varsayılırsa)

GELENEKSEL YAKLAŞIM • İşletme için optimal bir sermaye yapısı vardır. Kaldıraç etkisiyle piyasa değeri artabilir.

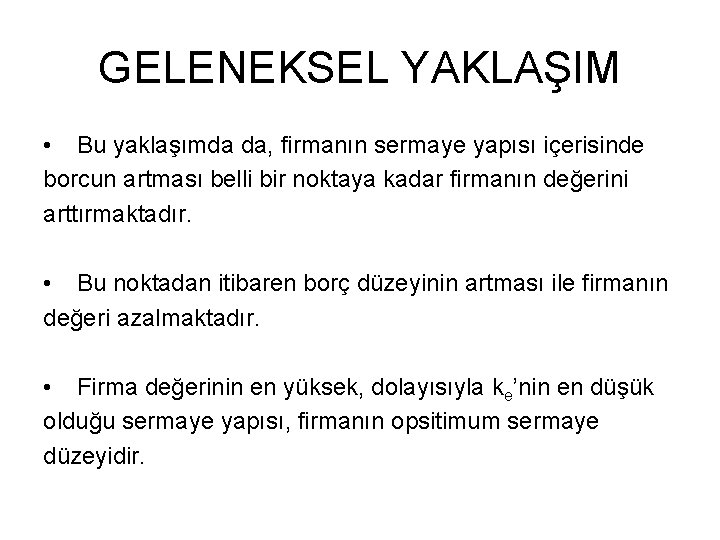

GELENEKSEL YAKLAŞIM • Bu yaklaşımda da, firmanın sermaye yapısı içerisinde borcun artması belli bir noktaya kadar firmanın değerini arttırmaktadır. • Bu noktadan itibaren borç düzeyinin artması ile firmanın değeri azalmaktadır. • Firma değerinin en yüksek, dolayısıyla ke’nin en düşük olduğu sermaye yapısı, firmanın opsitimum sermaye düzeyidir.

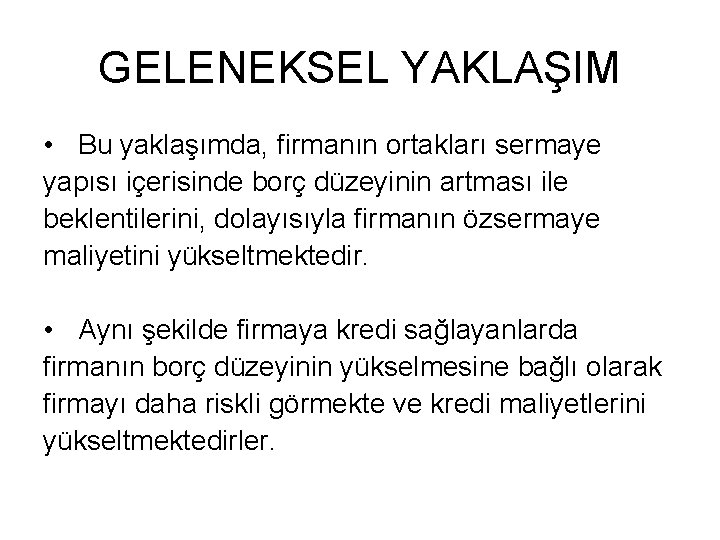

GELENEKSEL YAKLAŞIM • Bu yaklaşımda, firmanın ortakları sermaye yapısı içerisinde borç düzeyinin artması ile beklentilerini, dolayısıyla firmanın özsermaye maliyetini yükseltmektedir. • Aynı şekilde firmaya kredi sağlayanlarda firmanın borç düzeyinin yükselmesine bağlı olarak firmayı daha riskli görmekte ve kredi maliyetlerini yükseltmektedirler.

ÖRNEK (AYNI) Firma 3. 000 TL borç düzeyindeyken % 20 özsermaye kazancı ile yetinen hissedarlar ve % 15 faiz ile yetinen kredi verenlerin, firmanın 6. 100. 000 TL borçlanmaya gitmesi ile birlikte; hissedarlar beklentilerini % 24’e, kredi verenlerde ortalama faizlerini % 18’e çıkartmışlardır.

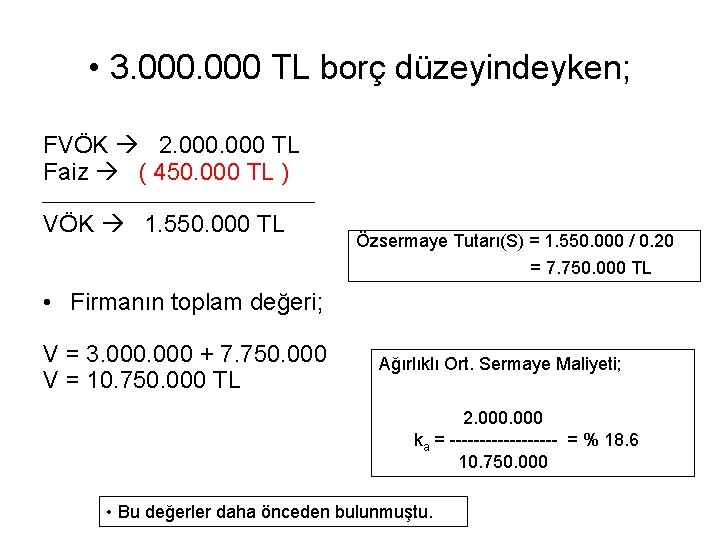

• 3. 000 TL borç düzeyindeyken; FVÖK 2. 000 TL Faiz ( 450. 000 TL ) VÖK 1. 550. 000 TL Özsermaye Tutarı(S) = 1. 550. 000 / 0. 20 = 7. 750. 000 TL • Firmanın toplam değeri; V = 3. 000 + 7. 750. 000 V = 10. 750. 000 TL Ağırlıklı Ort. Sermaye Maliyeti; 2. 000 ka = --------- = % 18. 6 10. 750. 000 • Bu değerler daha önceden bulunmuştu.

• Geleneksel yaklaşımdaki yeni verilere göre; FVÖK 2. 000 TL Faiz (1. 098. 000 TL) VÖK 902. 000 TL 6. 100. 000*0. 18 Özsermaye Tutarı(S) = 902. 000 / 0. 24 = 3. 758. 000 TL • Firmanın toplam değeri; V = 6. 100. 000 + 3. 758. 000 V = 9. 858. 000 TL Ağırlıklı Ort. Sermaye Maliyeti; 2. 000 ka = --------- = % 20. 2 9. 858. 000

Temel Yaklaşım • Borç ve Özkaynak – Bir işletmede borçlanma maliyeti her zaman özkaynak maliyetinden düşüktür. • • Borcun sabit bir yükü vardır Ödenen faiz vergi matrahından düşülebilir. – İşletme daha fazla borç ve daha az özkaynak kullanarak sermaye maliyetini düşürülebilir, ancak bu durumda da borçlanmanın getireceği potansiyel problemler gözardı edilmiş olacaktır.

Trade Off (Denge)Teori • Bu teori fayda/maliyet dengesinin kurulabilmesi için işletmenin ne kadar borç ve ne kadar özkaynak kullanması gerektiği üzerinde durmaktadır. – Borç kullanılması ödenen faizler nedeniyle bir borç kalkanı oluşturmaktadır. . – Bununla birlikte borç kullanımının artması vekalet ve iflas maliyetlerini artırmaktadır.

Finansal Hiyerarşi Modeli • Teorinin temeli iç ve dış kaynaklar arasında bir sıralamaya dayanmaktadır. • Teoriye göre işletmeler önce iç kaynaklara sonra dış kaynaklara yönelmelidirler ve en son hisse senedi ihraç etmelidirler.

Analitik geometri için bilinmesi gereken konular

Analitik geometri için bilinmesi gereken konular Devamlı sermaye nedir

Devamlı sermaye nedir Sosyal sermaye nedir

Sosyal sermaye nedir Net gelir yaklaşımı nedir

Net gelir yaklaşımı nedir Slidetodoc.com

Slidetodoc.com Sermaye piyasası kurumları

Sermaye piyasası kurumları Sermaye piyasası kurumları

Sermaye piyasası kurumları ödemeler bilançosunun temel hesap grupları

ödemeler bilançosunun temel hesap grupları Sermayenin marjinal etkinliği

Sermayenin marjinal etkinliği çiftlik rantı nedir

çiftlik rantı nedir Sermaye piyasası kurulunun temel fonksiyonları

Sermaye piyasası kurulunun temel fonksiyonları Dağıtılmayan karların maliyeti hesaplama

Dağıtılmayan karların maliyeti hesaplama Bourdieu sermaye biçimleri

Bourdieu sermaye biçimleri Tapu kadastro genel m?d?rl?g?

Tapu kadastro genel m?d?rl?g? Sermaye piyasası türev araçları

Sermaye piyasası türev araçları Syaset

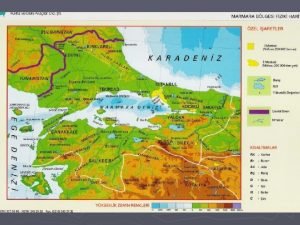

Syaset Teke ve taşeli platosu neden seyrek nüfuslu

Teke ve taşeli platosu neden seyrek nüfuslu Stikll

Stikll Rektal tüp numaraları

Rektal tüp numaraları Köstebekler neden toprak altında yaşar

Köstebekler neden toprak altında yaşar Hemofl

Hemofl Hiyanet i vataniye kanunu neden çıkarılmıştır

Hiyanet i vataniye kanunu neden çıkarılmıştır Hidranın tomurcuklanması

Hidranın tomurcuklanması Istiklal marşına neden saygı göstermeliyiz

Istiklal marşına neden saygı göstermeliyiz Serveti fünun dergisinin kapatılmasına neden olan olay

Serveti fünun dergisinin kapatılmasına neden olan olay Yüksek sıcaklığın sebep olduğu rahatsızlıklar

Yüksek sıcaklığın sebep olduğu rahatsızlıklar Sevr antlaşması neden gecikti

Sevr antlaşması neden gecikti Kas kuvvetine etki eden faktörler

Kas kuvvetine etki eden faktörler Koku duyusu neden talamusa uğramaz

Koku duyusu neden talamusa uğramaz Ve celle senaük neden sadece cenaze namazında okunur

Ve celle senaük neden sadece cenaze namazında okunur Rafet tükek

Rafet tükek Ifikan

Ifikan Kphys

Kphys Araba tekerleği neden pürüzlü bir maddedir

Araba tekerleği neden pürüzlü bir maddedir Peygamberler neden insanlardan seçilmiştir

Peygamberler neden insanlardan seçilmiştir Serum immünfiksasyon elektroforezi

Serum immünfiksasyon elektroforezi Q sınıflandırma ölçeği

Q sınıflandırma ölçeği Termal konfor nedir

Termal konfor nedir Neden staj yapmak istiyorsunuz sorusuna cevap

Neden staj yapmak istiyorsunuz sorusuna cevap Güneş'e neden çıplak gözle bakmamalıyız

Güneş'e neden çıplak gözle bakmamalıyız Işyeri bağıl nem oranı

Işyeri bağıl nem oranı