PROJE AAMASI Makro planlama ve sektrel analizlerle ortaya

![PROJE AŞAMASI Proje Analiz Yöntemleri : Firma Açısından [Ticari Kârlılık, Özel Kârlılık]: Özel Fayda PROJE AŞAMASI Proje Analiz Yöntemleri : Firma Açısından [Ticari Kârlılık, Özel Kârlılık]: Özel Fayda](https://slidetodoc.com/presentation_image_h2/4ab06d713732a1f1a13b8bfe6fb9fd61/image-6.jpg)

- Slides: 25

PROJE AŞAMASI Makro planlama ve sektörel analizlerle ortaya çıkarılan planın temel çerçevesi, bu aşamada seçilen projelerle tamamlanır. Projeler, planın en önemli kısmını oluşturur. Çünkü planların bütünlüğü, tutarlılığı ve uygulama alanındaki başarısı, belirli ölçütlere göre doğru biçimde seçilmiş projelerin aksatılmadan uygulanmasına bağlıdır. Şayet, planı bir canlıya, örneğin insana benzetmiş olsaydık; makro, sektör ve proje aşamalarını da sırasıyla kafa, gövde ve ayaklara benzetecektik. Bu durumda “projeler planın ayaklarıdır” demek doğru olacaktır.

PROJE AŞAMASI • Proje planlama aşamasında, plan veya programda hangi projelerin yer alacağı, her sektör içinde hangi projelere öncelik verileceği ve sektörel planlama aşamasında belirlenen sektörel yatırım tutarlarının projeler arasında nasıl bölüştürüleceği kararlaştırılır. • Bu aşamada hangi projenin nerede ve ne boyutta uygulanacağı, hangi ihtiyacı karşılayacağı, nasıl finanse edileceği, ne kadar insana iş olanağı sağlayacağı, ne kadar mal ve/veya hizmet üreteceği ve bunların dağıtımı gibi birçok konuya karar verilir. • Örneğin Çimento Üretimi

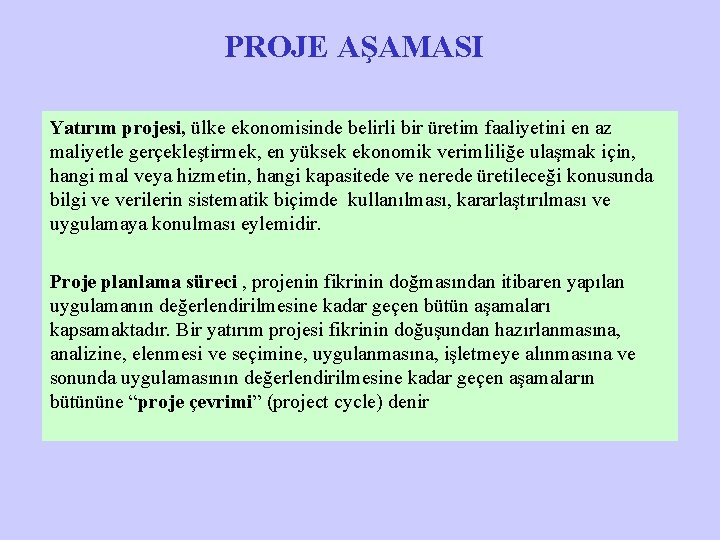

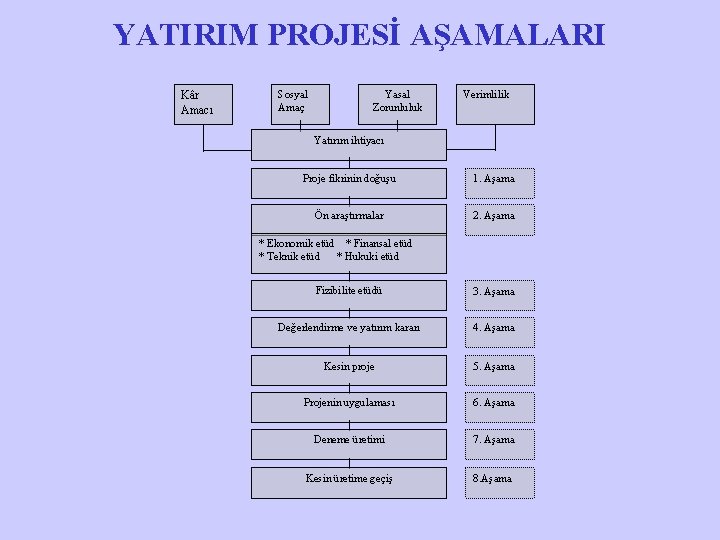

PROJE AŞAMASI Yatırım projesi, ülke ekonomisinde belirli bir üretim faaliyetini en az maliyetle gerçekleştirmek, en yüksek ekonomik verimliliğe ulaşmak için, hangi mal veya hizmetin, hangi kapasitede ve nerede üretileceği konusunda bilgi ve verilerin sistematik biçimde kullanılması, kararlaştırılması ve uygulamaya konulması eylemidir. Proje planlama süreci , projenin fikrinin doğmasından itibaren yapılan uygulamanın değerlendirilmesine kadar geçen bütün aşamaları kapsamaktadır. Bir yatırım projesi fikrinin doğuşundan hazırlanmasına, analizine, elenmesi ve seçimine, uygulanmasına, işletmeye alınmasına ve sonunda uygulamasının değerlendirilmesine kadar geçen aşamaların bütününe “proje çevrimi” (project cycle) denir

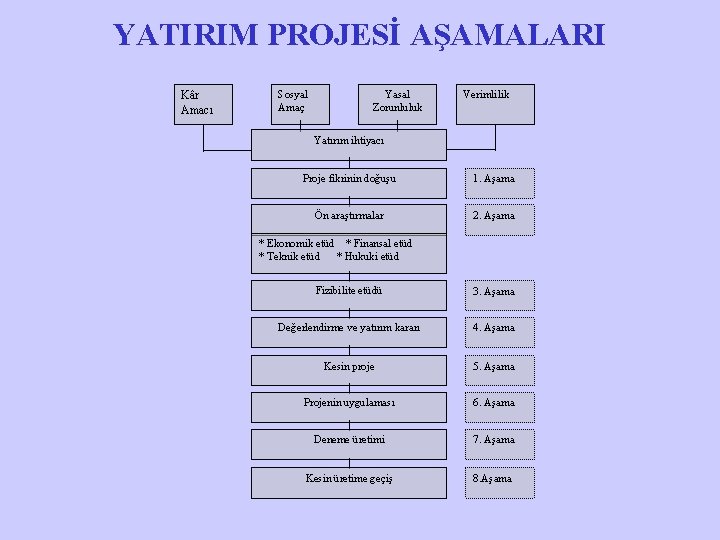

YATIRIM PROJESİ AŞAMALARI Kâr Amacı Sosyal Amaç Yasal Zorunluluk Verimlilik Yatırım ihtiyacı Proje fikrinin doğuşu 1. Aşama Ön araştırmalar 2. Aşama * Ekonomik etüd * Finansal etüd * Teknik etüd * Hukuki etüd Fizibilite etüdü 3. Aşama Değerlendirme ve yatırım kararı 4. Aşama Kesin proje 5. Aşama Projenin uygulaması 6. Aşama Deneme üretimi 7. Aşama Kesin üretime geçiş 8. Aşama

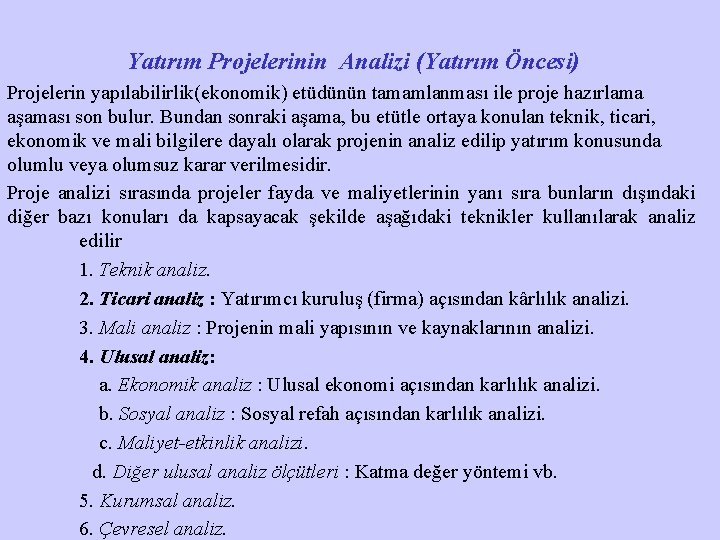

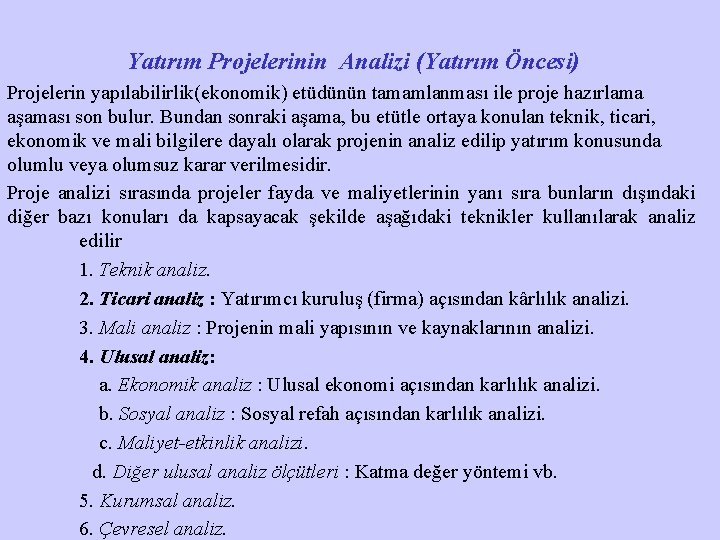

Yatırım Projelerinin Analizi (Yatırım Öncesi) Projelerin yapılabilirlik(ekonomik) etüdünün tamamlanması ile proje hazırlama aşaması son bulur. Bundan sonraki aşama, bu etütle ortaya konulan teknik, ticari, ekonomik ve mali bilgilere dayalı olarak projenin analiz edilip yatırım konusunda olumlu veya olumsuz karar verilmesidir. Proje analizi sırasında projeler fayda ve maliyetlerinin yanı sıra bunların dışındaki diğer bazı konuları da kapsayacak şekilde aşağıdaki teknikler kullanılarak analiz edilir 1. Teknik analiz. 2. Ticari analiz : Yatırımcı kuruluş (firma) açısından kârlılık analizi. 3. Mali analiz : Projenin mali yapısının ve kaynaklarının analizi. 4. Ulusal analiz: a. Ekonomik analiz : Ulusal ekonomi açısından karlılık analizi. b. Sosyal analiz : Sosyal refah açısından karlılık analizi. c. Maliyet-etkinlik analizi. d. Diğer ulusal analiz ölçütleri : Katma değer yöntemi vb. 5. Kurumsal analiz. 6. Çevresel analiz.

![PROJE AŞAMASI Proje Analiz Yöntemleri Firma Açısından Ticari Kârlılık Özel Kârlılık Özel Fayda PROJE AŞAMASI Proje Analiz Yöntemleri : Firma Açısından [Ticari Kârlılık, Özel Kârlılık]: Özel Fayda](https://slidetodoc.com/presentation_image_h2/4ab06d713732a1f1a13b8bfe6fb9fd61/image-6.jpg)

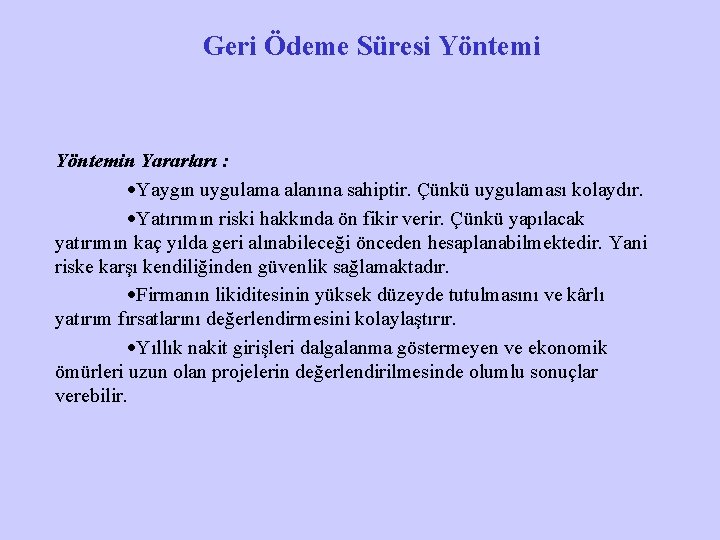

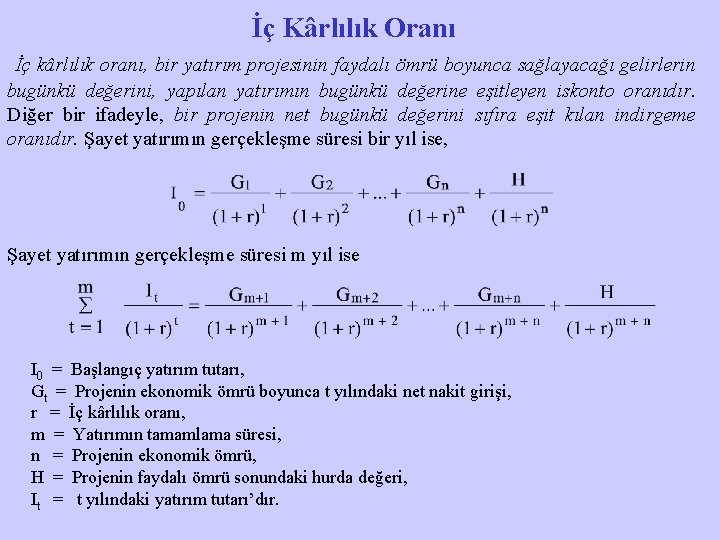

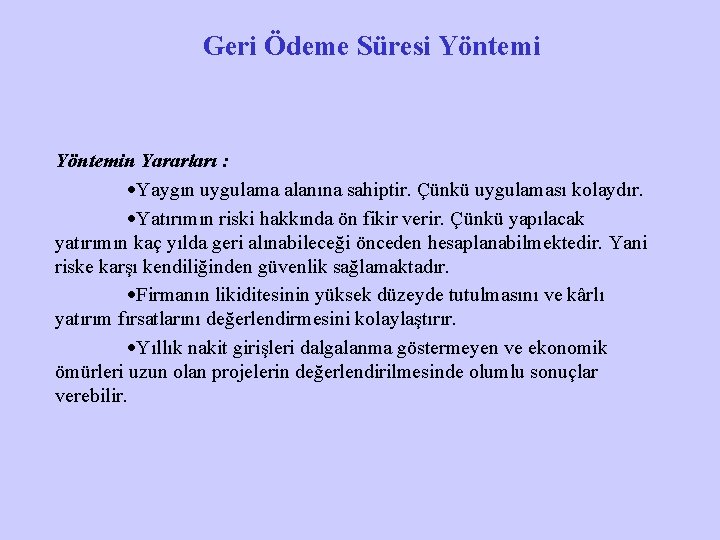

PROJE AŞAMASI Proje Analiz Yöntemleri : Firma Açısından [Ticari Kârlılık, Özel Kârlılık]: Özel Fayda > Özel Maliyet esasına göre hareket edilir ve iki ana gruba ayrılır: Paranın zaman değerini ihmal eden(statik değerlendirme) yöntemler a. Ortalama kârlılık oranları, b. Projenin geri ödeme süresi. Paranın zaman değerini dikkate alan (dinamik değerlendirme)yöntemi a. Net bugünkü değer b. İç kârlılık oranı c. Fayda/Maliyet oranı

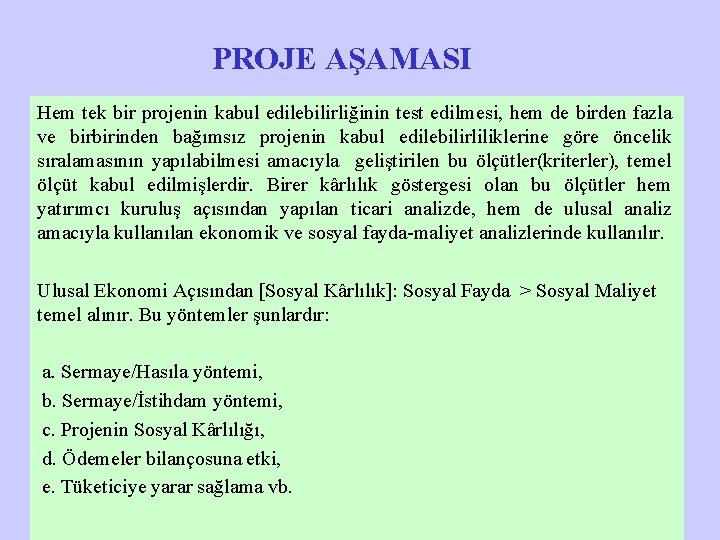

PROJE AŞAMASI Hem tek bir projenin kabul edilebilirliğinin test edilmesi, hem de birden fazla ve birbirinden bağımsız projenin kabul edilebilirliliklerine göre öncelik sıralamasının yapılabilmesi amacıyla geliştirilen bu ölçütler(kriterler), temel ölçüt kabul edilmişlerdir. Birer kârlılık göstergesi olan bu ölçütler hem yatırımcı kuruluş açısından yapılan ticari analizde, hem de ulusal analiz amacıyla kullanılan ekonomik ve sosyal fayda-maliyet analizlerinde kullanılır. Ulusal Ekonomi Açısından [Sosyal Kârlılık]: Sosyal Fayda > Sosyal Maliyet temel alınır. Bu yöntemler şunlardır: a. Sermaye/Hasıla yöntemi, b. Sermaye/İstihdam yöntemi, c. Projenin Sosyal Kârlılığı, d. Ödemeler bilançosuna etki, e. Tüketiciye yarar sağlama vb.

PROJE AŞAMASI FİRMA AÇISINDAN PROJE ANALİZ YÖNTEMLERİ Firma açısından proje analizi, firmanın temel amacı doğrultusunda yapılmaktadır. Firma, elindeki proje demetini amacına yakınlık bakımından sıralarken, bazı bilgilere ve öngörülere sahip olmak zorundadır. Bunlar yatırım fonlarının fırsat maliyeti, marjinal sermaye maliyeti, alternatif üretim yöntemleri, talep tahminleri, mali imkânları, gelecekteki mal ve faktör fiyatlarındaki gelişmelerdir. Projeyi yatırımcı kuruluş açısından ele alan ticari analizde, ticari kârlılığın maksimize edilmesi, tek amaçtır. Bu analizlerde fayda ve maliyetler, cari piyasa fiyatları ile hesaplanır. Fayda ve maliyetlerin gerçek değerini yansıttığı kabul edilen piyasa fiyatları, analizde hiçbir düzeltme yapılmadan kullanılır. Ticari analizde dolaylı ve dışsal etkiler hesaba katılmaz. Yatırım fırsatlarının değerlendirilmesi, gelecekte projeden beklenen nakit girişleri (gelirler) ile o proje için yapılması gereken nakit çıkışlarının (harcamaların) karşılaştırılmasını gerektirmektedir. Nakit girişi = Net kâr + Amortismanlar Nakit çıkışı = İlk yatırım tutarı + Diğer harcamalar

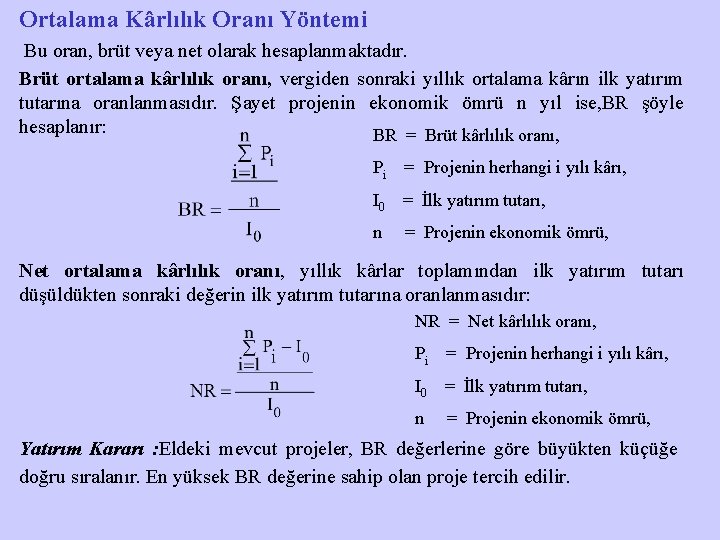

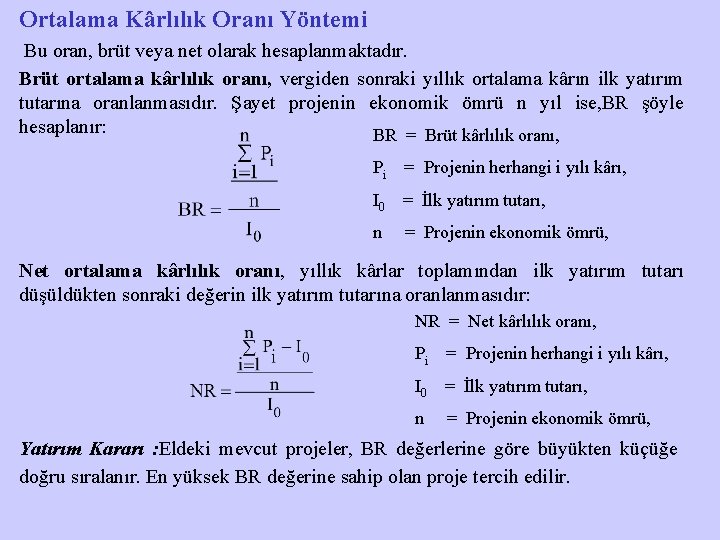

Ortalama Kârlılık Oranı Yöntemi Bu oran, brüt veya net olarak hesaplanmaktadır. Brüt ortalama kârlılık oranı, vergiden sonraki yıllık ortalama kârın ilk yatırım tutarına oranlanmasıdır. Şayet projenin ekonomik ömrü n yıl ise, BR şöyle hesaplanır: BR = Brüt kârlılık oranı, Pi = Projenin herhangi i yılı kârı, I 0 = İlk yatırım tutarı, n = Projenin ekonomik ömrü, Net ortalama kârlılık oranı, yıllık kârlar toplamından ilk yatırım tutarı düşüldükten sonraki değerin ilk yatırım tutarına oranlanmasıdır: NR = Net kârlılık oranı, Pi = Projenin herhangi i yılı kârı, I 0 = İlk yatırım tutarı, n = Projenin ekonomik ömrü, Yatırım Kararı : Eldeki mevcut projeler, BR değerlerine göre büyükten küçüğe doğru sıralanır. En yüksek BR değerine sahip olan proje tercih edilir.

Ortalama Kârlılık Oranı Yöntemin Yararları : Hesaplama çok basittir. Kolayca uygulanabilir. Yöntemin Sakıncaları : Paranın zaman değerini göz önüne almaz. Bu yüzden karar sürecinde yanıltıcı olabilir. Maliyetlerde ve hasılatlarda zaman içinde oluşacak değişmeler hesaba katılmamaktadır. Projelerin ekonomik ömürleri ve yatırım tutarları farklı ise, yöntemin ifade gücü de o oranda zayıf olacaktır.

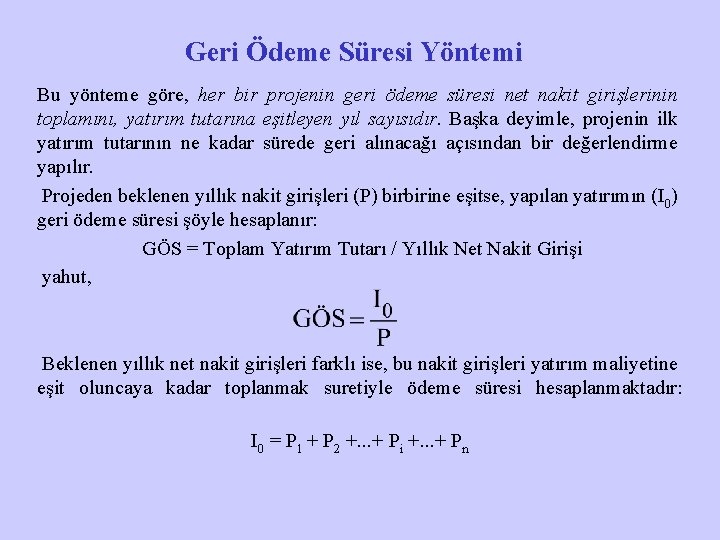

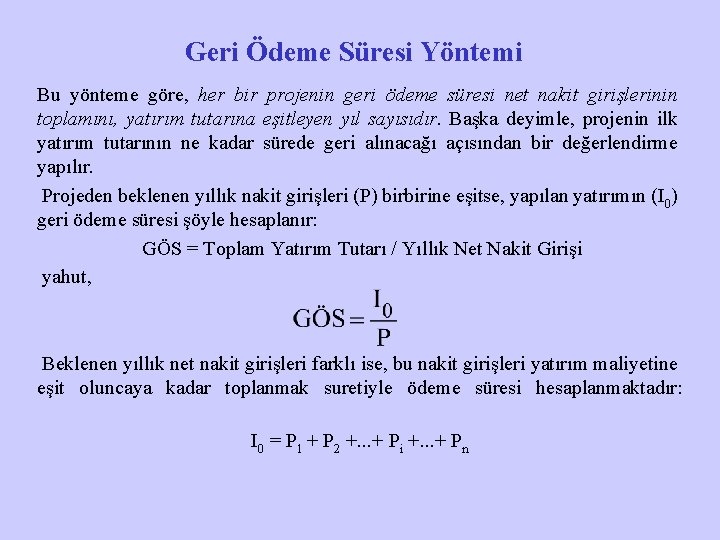

Geri Ödeme Süresi Yöntemi Bu yönteme göre, her bir projenin geri ödeme süresi net nakit girişlerinin toplamını, yatırım tutarına eşitleyen yıl sayısıdır. Başka deyimle, projenin ilk yatırım tutarının ne kadar sürede geri alınacağı açısından bir değerlendirme yapılır. Projeden beklenen yıllık nakit girişleri (P) birbirine eşitse, yapılan yatırımın (I 0) geri ödeme süresi şöyle hesaplanır: GÖS = Toplam Yatırım Tutarı / Yıllık Net Nakit Girişi yahut, Beklenen yıllık net nakit girişleri farklı ise, bu nakit girişleri yatırım maliyetine eşit oluncaya kadar toplanmak suretiyle ödeme süresi hesaplanmaktadır: I 0 = P 1 + P 2 +. . . + Pi +. . . + Pn

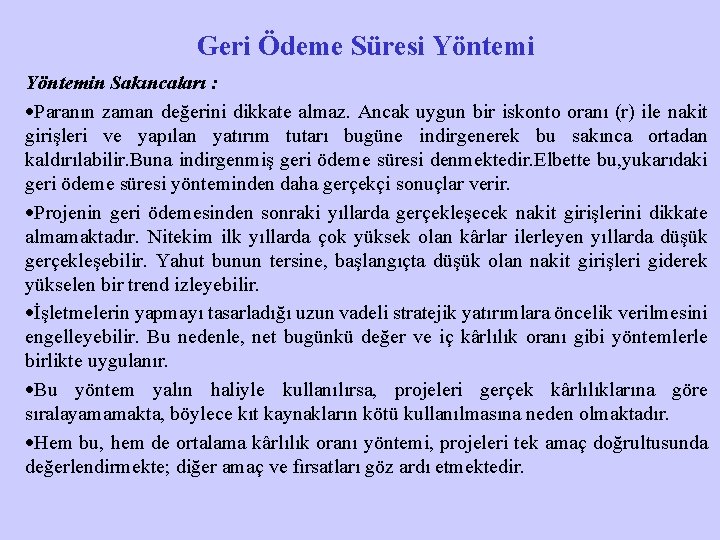

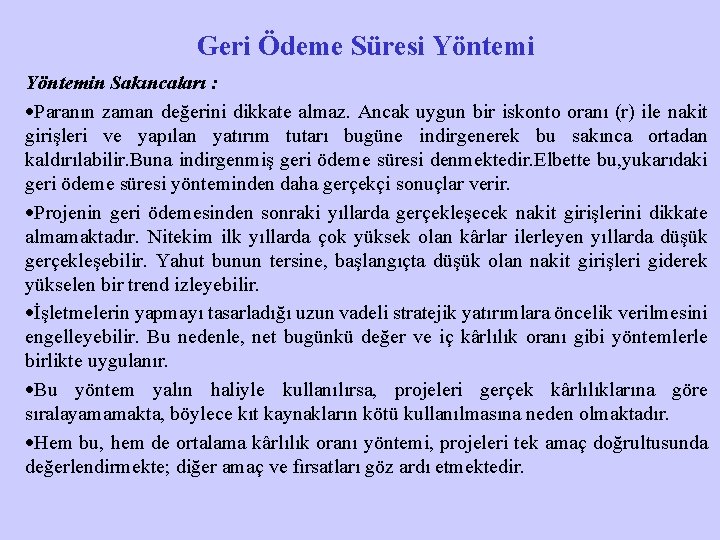

Geri Ödeme Süresi Yöntemi Şayet yatırım süresi m yıl ise, formül şu biçime dönüşür: It = t yılındaki yatırım miktarı, Pt = t yılındaki toplam nakit girişi m = Projenin gerçekleşme süresi, n = Yatırımın ekonomik ömrüdür. Yatırım Kararı : Hesaplanan geri ödeme süresi, kabul edilmiş en düşük bir geri ödeme süresi ile karşılaştırılır. Bu sürenin üstündeki projeler reddedilir; altındakiler kabul edilir. Ancak en düşük değere sahip olan proje birinci tercih sırasına konur; diğerleri buna göre sıralanır. Süre kısaldıkça yatırım projesinin riski azalacaktır.

Geri Ödeme Süresi Yöntemin Yararları : Yaygın uygulama alanına sahiptir. Çünkü uygulaması kolaydır. Yatırımın riski hakkında ön fikir verir. Çünkü yapılacak yatırımın kaç yılda geri alınabileceği önceden hesaplanabilmektedir. Yani riske karşı kendiliğinden güvenlik sağlamaktadır. Firmanın likiditesinin yüksek düzeyde tutulmasını ve kârlı yatırım fırsatlarını değerlendirmesini kolaylaştırır. Yıllık nakit girişleri dalgalanma göstermeyen ve ekonomik ömürleri uzun olan projelerin değerlendirilmesinde olumlu sonuçlar verebilir.

Geri Ödeme Süresi Yöntemin Sakıncaları : Paranın zaman değerini dikkate almaz. Ancak uygun bir iskonto oranı (r) ile nakit girişleri ve yapılan yatırım tutarı bugüne indirgenerek bu sakınca ortadan kaldırılabilir. Buna indirgenmiş geri ödeme süresi denmektedir. Elbette bu, yukarıdaki geri ödeme süresi yönteminden daha gerçekçi sonuçlar verir. Projenin geri ödemesinden sonraki yıllarda gerçekleşecek nakit girişlerini dikkate almamaktadır. Nitekim ilk yıllarda çok yüksek olan kârlar ilerleyen yıllarda düşük gerçekleşebilir. Yahut bunun tersine, başlangıçta düşük olan nakit girişleri giderek yükselen bir trend izleyebilir. İşletmelerin yapmayı tasarladığı uzun vadeli stratejik yatırımlara öncelik verilmesini engelleyebilir. Bu nedenle, net bugünkü değer ve iç kârlılık oranı gibi yöntemlerle birlikte uygulanır. Bu yöntem yalın haliyle kullanılırsa, projeleri gerçek kârlılıklarına göre sıralayamamakta, böylece kıt kaynakların kötü kullanılmasına neden olmaktadır. Hem bu, hem de ortalama kârlılık oranı yöntemi, projeleri tek amaç doğrultusunda değerlendirmekte; diğer amaç ve fırsatları göz ardı etmektedir.

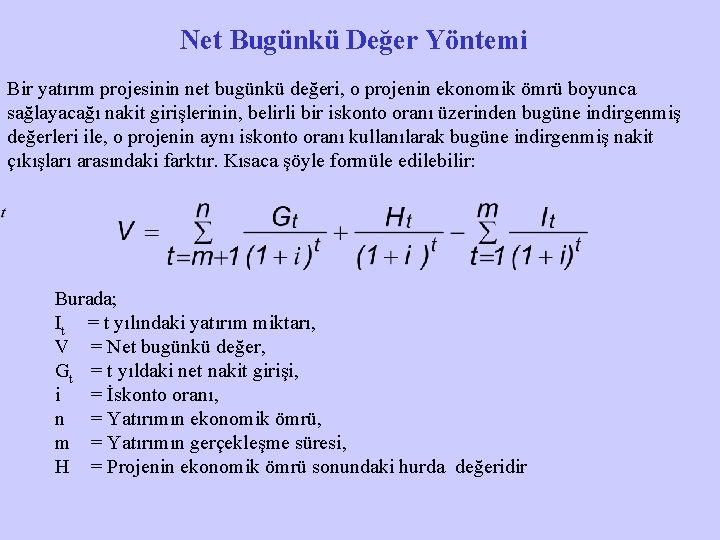

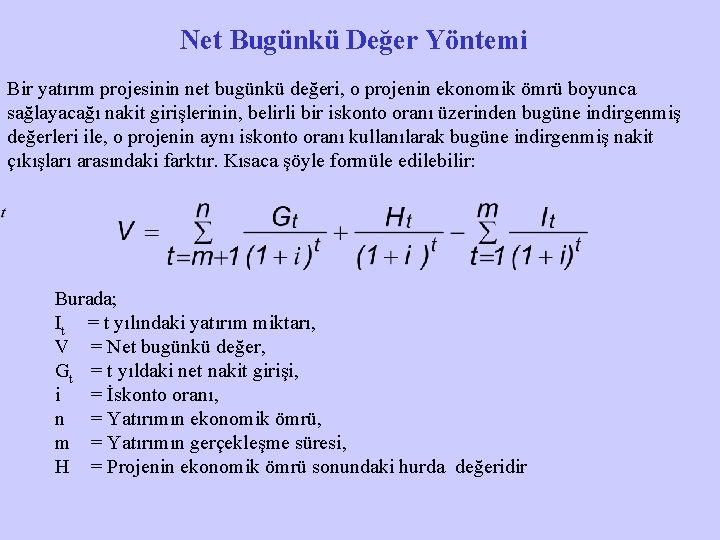

Net Bugünkü Değer Yöntemi Bir yatırım projesinin net bugünkü değeri, o projenin ekonomik ömrü boyunca sağlayacağı nakit girişlerinin, belirli bir iskonto oranı üzerinden bugüne indirgenmiş değerleri ile, o projenin aynı iskonto oranı kullanılarak bugüne indirgenmiş nakit çıkışları arasındaki farktır. Kısaca şöyle formüle edilebilir: Burada; It = t yılındaki yatırım miktarı, V = Net bugünkü değer, Gt = t yıldaki net nakit girişi, i = İskonto oranı, n = Yatırımın ekonomik ömrü, m = Yatırımın gerçekleşme süresi, H = Projenin ekonomik ömrü sonundaki hurda değeridir

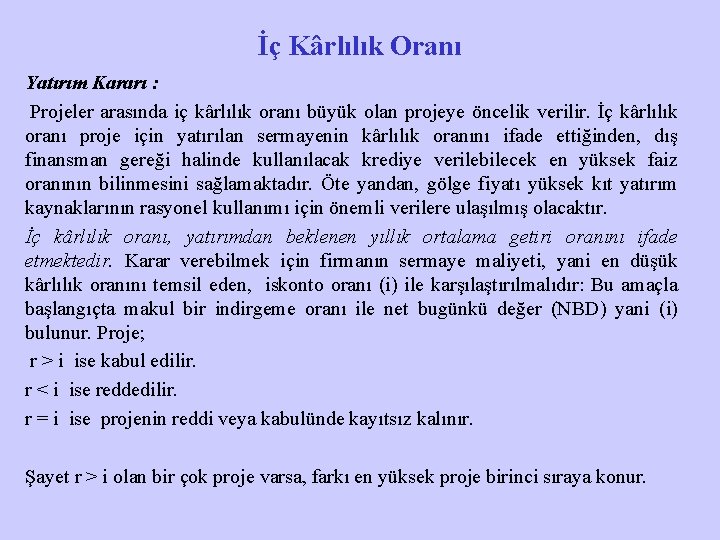

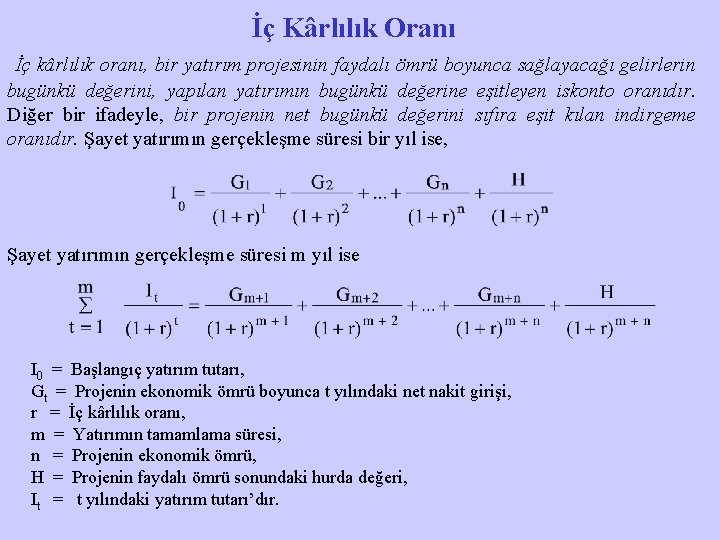

Net Bugünkü Değer Yöntemi Yatırım Kararı : V > 0 ise proje uygulanabilir, yani kabul edilir. V < 0 ise uygulanamaz, yani reddedilir. Firmanın yatırım fonu kıt olduğundan, kabul edilebilir projeler arasından V değeri en yüksek proje uygulamaya konur. V = 0 olması durumunda net bugünkü değer sıfıra eşit olacaktır. Yöntemin Yararları : İskonto oranı bilindiğinde, uygulanması kolaydır. Nakit girişleri düzensiz ve negatif giriş olması durumunda da uygulanabilir. Zaman unsurunu dikkate almaktadır. Yöntemin Sakıncaları : İskonto oranının, yani sermaye maliyetinin, projenin ekonomik ömrü boyunca değişmediği varsayımı gerçekçi değildir. Farklı belirsizlik ve riskteki projeler aynı iskonto oranıyla bugüne indirgenmektedir.

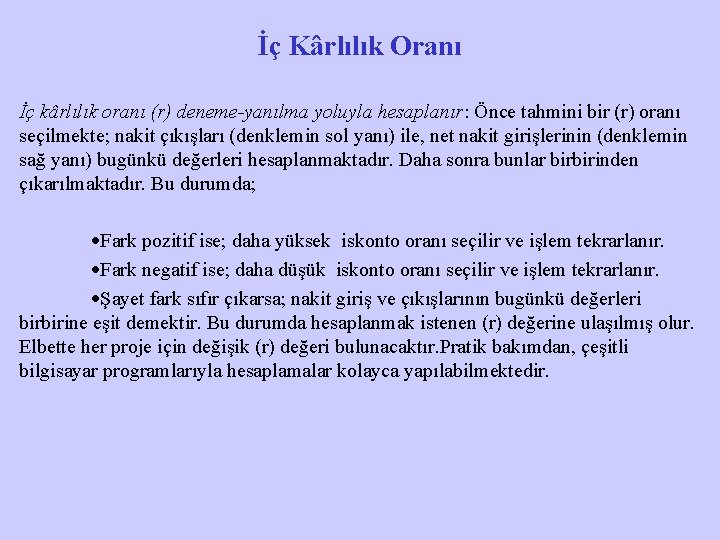

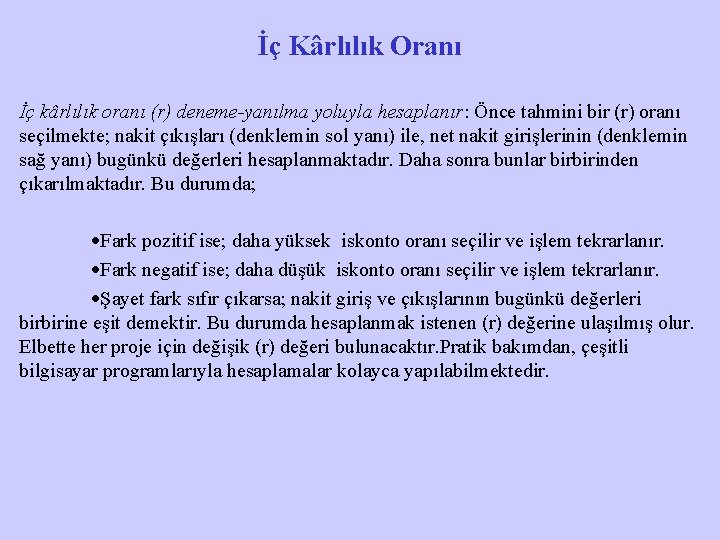

İç Kârlılık Oranı İç kârlılık oranı, bir yatırım projesinin faydalı ömrü boyunca sağlayacağı gelirlerin bugünkü değerini, yapılan yatırımın bugünkü değerine eşitleyen iskonto oranıdır. Diğer bir ifadeyle, bir projenin net bugünkü değerini sıfıra eşit kılan indirgeme oranıdır. Şayet yatırımın gerçekleşme süresi bir yıl ise, Şayet yatırımın gerçekleşme süresi m yıl ise I 0 = Başlangıç yatırım tutarı, Gt = Projenin ekonomik ömrü boyunca t yılındaki net nakit girişi, r = İç kârlılık oranı, m = Yatırımın tamamlama süresi, n = Projenin ekonomik ömrü, H = Projenin faydalı ömrü sonundaki hurda değeri, It = t yılındaki yatırım tutarı’dır.

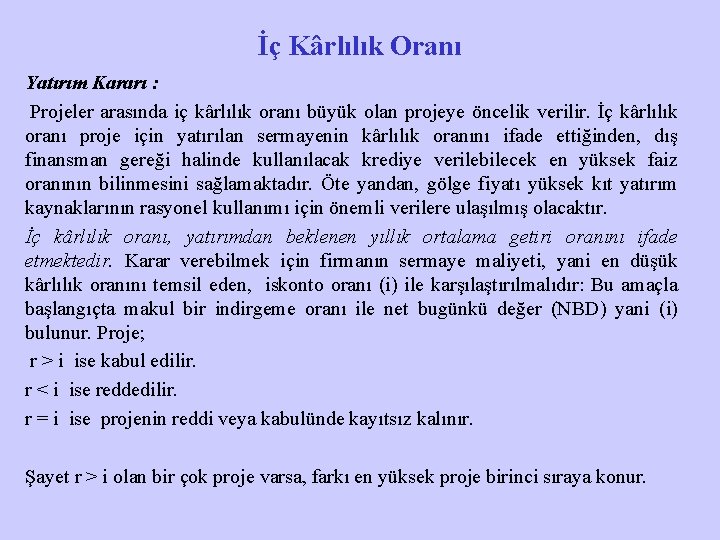

İç Kârlılık Oranı İç kârlılık oranı (r) deneme-yanılma yoluyla hesaplanır: Önce tahmini bir (r) oranı seçilmekte; nakit çıkışları (denklemin sol yanı) ile, net nakit girişlerinin (denklemin sağ yanı) bugünkü değerleri hesaplanmaktadır. Daha sonra bunlar birbirinden çıkarılmaktadır. Bu durumda; Fark pozitif ise; daha yüksek iskonto oranı seçilir ve işlem tekrarlanır. Fark negatif ise; daha düşük iskonto oranı seçilir ve işlem tekrarlanır. Şayet fark sıfır çıkarsa; nakit giriş ve çıkışlarının bugünkü değerleri birbirine eşit demektir. Bu durumda hesaplanmak istenen (r) değerine ulaşılmış olur. Elbette her proje için değişik (r) değeri bulunacaktır. Pratik bakımdan, çeşitli bilgisayar programlarıyla hesaplamalar kolayca yapılabilmektedir.

İç Kârlılık Oranı Yatırım Kararı : Projeler arasında iç kârlılık oranı büyük olan projeye öncelik verilir. İç kârlılık oranı proje için yatırılan sermayenin kârlılık oranını ifade ettiğinden, dış finansman gereği halinde kullanılacak krediye verilebilecek en yüksek faiz oranının bilinmesini sağlamaktadır. Öte yandan, gölge fiyatı yüksek kıt yatırım kaynaklarının rasyonel kullanımı için önemli verilere ulaşılmış olacaktır. İç kârlılık oranı, yatırımdan beklenen yıllık ortalama getiri oranını ifade etmektedir. Karar verebilmek için firmanın sermaye maliyeti, yani en düşük kârlılık oranını temsil eden, iskonto oranı (i) ile karşılaştırılmalıdır: Bu amaçla başlangıçta makul bir indirgeme oranı ile net bugünkü değer (NBD) yani (i) bulunur. Proje; r > i ise kabul edilir. r < i ise reddedilir. r = i ise projenin reddi veya kabulünde kayıtsız kalınır. Şayet r > i olan bir çok proje varsa, farkı en yüksek proje birinci sıraya konur.

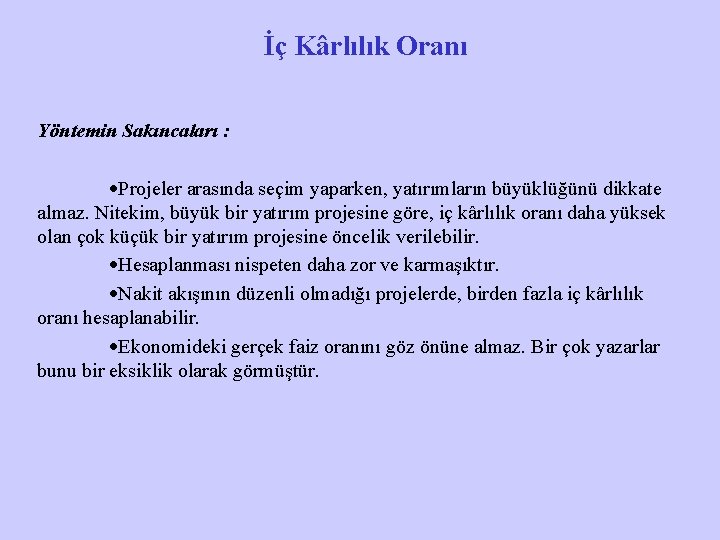

İç Kârlılık Oranı Yöntemin Yararları : Paranın zaman değerini göz önünde bulunduran dinamik bir yöntemdir. Bu nedenle statik yöntemlerin, bu anlamda taşıdığı sakıncaları taşımaz. Zaman faktörü yanında yatırımın faydalı ömrünü dikkate alan, nakit giriş ve çıkışlarını aynı zaman düzeyine indirgeyerek birbirleriyle karşılaştırılabilir hale getirebilmektedir. Enflasyon’un yüksek olduğu ekonomilerde rasyonel yatırım kararlarının alınmasına yardımcı olmaktadır. Bir yandan yatırım harcamalarının tamamını, diğer yandan projenin faydalı ömrü boyunca sağlanacak gelirlerin tamamını kapsar. Böylece, daha da sağlıklı kararların alınmasına yardımcı olur. Net bugünkü değer, fayda-masraf oranı vb. gibi yöntemlerdeki gibi önceden bir iskonto oranının belirlenmesi gerekmediğinden, bazı hataları engellemektedir. Uygulamacılar (yani firma yöneticileri) bu yöntemi daha fazla tercih etmektedirler.

İç Kârlılık Oranı Yöntemin Sakıncaları : Projeler arasında seçim yaparken, yatırımların büyüklüğünü dikkate almaz. Nitekim, büyük bir yatırım projesine göre, iç kârlılık oranı daha yüksek olan çok küçük bir yatırım projesine öncelik verilebilir. Hesaplanması nispeten daha zor ve karmaşıktır. Nakit akışının düzenli olmadığı projelerde, birden fazla iç kârlılık oranı hesaplanabilir. Ekonomideki gerçek faiz oranını göz önüne almaz. Bir çok yazarlar bunu bir eksiklik olarak görmüştür.

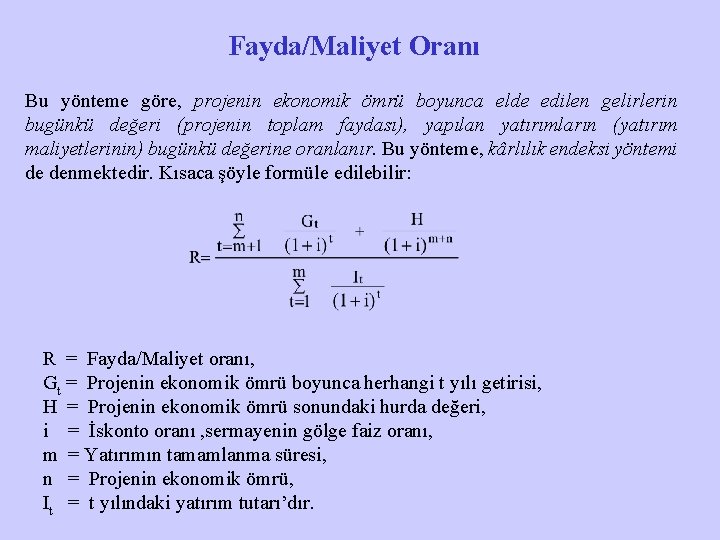

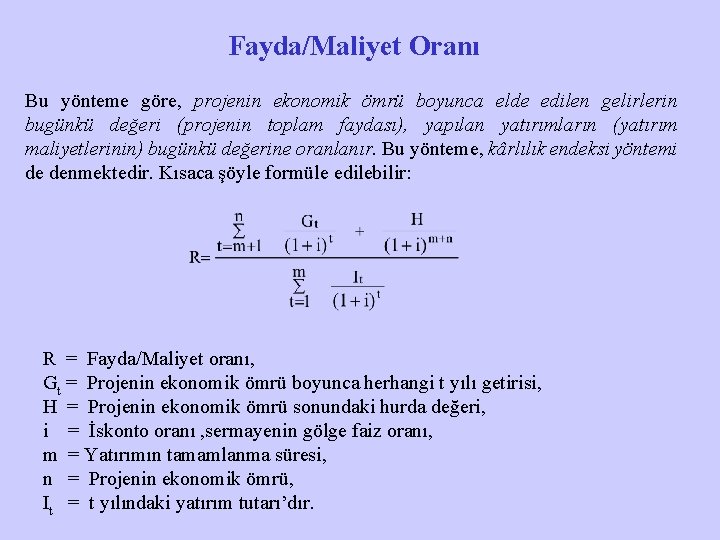

Fayda/Maliyet Oranı Bu yönteme göre, projenin ekonomik ömrü boyunca elde edilen gelirlerin bugünkü değeri (projenin toplam faydası), yapılan yatırımların (yatırım maliyetlerinin) bugünkü değerine oranlanır. Bu yönteme, kârlılık endeksi yöntemi de denmektedir. Kısaca şöyle formüle edilebilir: R = Fayda/Maliyet oranı, Gt = Projenin ekonomik ömrü boyunca herhangi t yılı getirisi, H = Projenin ekonomik ömrü sonundaki hurda değeri, i = İskonto oranı , sermayenin gölge faiz oranı, m = Yatırımın tamamlanma süresi, n = Projenin ekonomik ömrü, It = t yılındaki yatırım tutarı’dır.

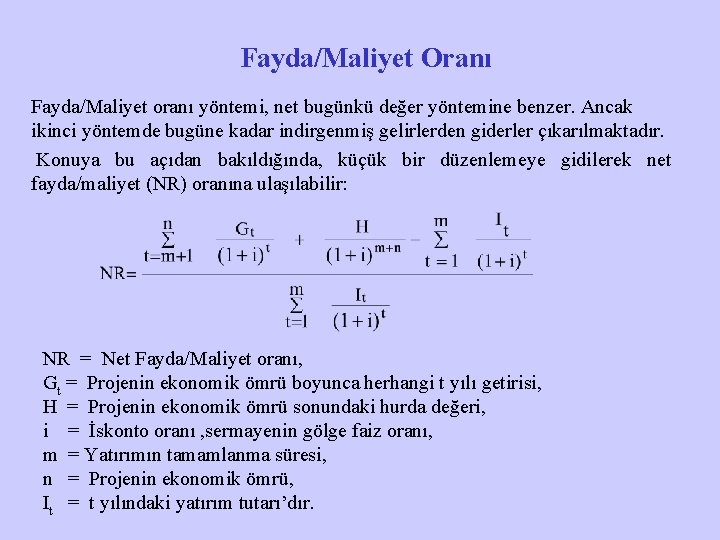

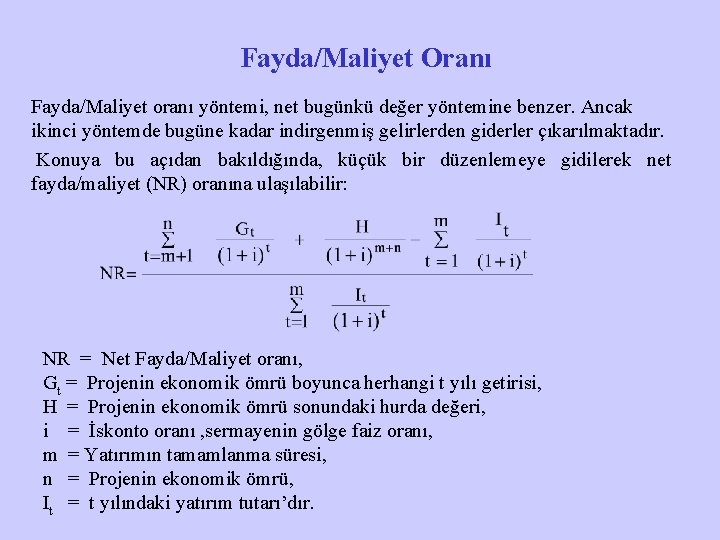

Fayda/Maliyet Oranı Fayda/Maliyet oranı yöntemi, net bugünkü değer yöntemine benzer. Ancak ikinci yöntemde bugüne kadar indirgenmiş gelirlerden giderler çıkarılmaktadır. Konuya bu açıdan bakıldığında, küçük bir düzenlemeye gidilerek net fayda/maliyet (NR) oranına ulaşılabilir: NR = Net Fayda/Maliyet oranı, Gt = Projenin ekonomik ömrü boyunca herhangi t yılı getirisi, H = Projenin ekonomik ömrü sonundaki hurda değeri, i = İskonto oranı , sermayenin gölge faiz oranı, m = Yatırımın tamamlanma süresi, n = Projenin ekonomik ömrü, It = t yılındaki yatırım tutarı’dır.

Fayda/Maliyet Oranı Yatırım Kararı : Proje; R > 1 ise kabul edilir. R < 1 ise reddedilir. R = 1 ise kabul ve reddetme arasında kararsız kalınır. Kabul edilen projeler arasında seçim söz konusu olduğunda, öncelik sırası, R oranının büyüklüğüne göre belirlenir: Şayet net fayda/maliyet oranına (NR) göre karar verilecekse, NR >1 olan projeler kabul edilir. NR <1 olanlar reddedilir. Projelerin sıralanmasında öncelik NR oranının büyüklüğüne göre verilir.

Fayda/Maliyet Oranı Yöntemin Yararları : Paranın zaman değerini ve projenin ekonomik ömrünü dikkate alır. Yıllık getirinin ve yatırımın bugünkü değerine ulaşılırken sermayenin gerçek değerini yansıtan belli bir faiz (iskonto) oranı kullanıldığında, iç kârlılık oranından daha üstündür. Fayda /maliyet oranı, mutlak değerler arasındaki farktan etkilenmediği için proje sıralamasında, net bugünkü değer yöntemine oranla, daha uygundur. Çünkü büyük projelere gereksiz biçimde öncelik vermemektedir. Yöntemin Sakıncaları : Bu yöntemin doğru sonuç verebilmesi için sermayenin alternatif maliyetinin, başka deyimle gölge faiz oranının (i) doğru hesaplanması gerekir. Bunun için düzenli istatistiksel verilere sahip olmak güçtür.

Proje planlama nedir

Proje planlama nedir Proje planlama formu

Proje planlama formu Mevzu hadislerin yol açtığı zararlar

Mevzu hadislerin yol açtığı zararlar üretici markaların ortaya çıkışı

üretici markaların ortaya çıkışı örgütsel davranışın ortaya çıkışı

örgütsel davranışın ortaya çıkışı Hangisi islam düşüncesindeki fıkhi yorumlardan biridir

Hangisi islam düşüncesindeki fıkhi yorumlardan biridir 18.yy 19.yy felsefesinde öne çıkan problemler

18.yy 19.yy felsefesinde öne çıkan problemler Planlama ufkuna göre planlar

Planlama ufkuna göre planlar Crosby sıfır hata planlaması aşamaları

Crosby sıfır hata planlaması aşamaları Planlama ve organizasyon

Planlama ve organizasyon Plan kademeleri

Plan kademeleri Planlama türleri

Planlama türleri Yönetim fonksiyonları planlama

Yönetim fonksiyonları planlama Menü planlama ilkeleri

Menü planlama ilkeleri Mekansal planlama genel müdürlüğü

Mekansal planlama genel müdürlüğü Taba-tyler modeli makale

Taba-tyler modeli makale Bütünleşik üretim planlama stratejileri

Bütünleşik üretim planlama stratejileri Pasif planlama nedir

Pasif planlama nedir Hbp planlama örnekleri

Hbp planlama örnekleri Medya planlama örneği

Medya planlama örneği Yönetim fonksiyonları planlama

Yönetim fonksiyonları planlama Bireysel kariyer planlamasi aşamaları

Bireysel kariyer planlamasi aşamaları Sreci

Sreci Medya planlama örneği

Medya planlama örneği Stratejik taktik operasyonel kararlar

Stratejik taktik operasyonel kararlar Stratejik planlama evresi

Stratejik planlama evresi