Oscylatory stochastyczne Stochastic Oscillators redni indeks kierunkowy Average

![1. CLV Multiplier = [(Close - Low) - (High - Close)] /(High - Low) 1. CLV Multiplier = [(Close - Low) - (High - Close)] /(High - Low)](https://slidetodoc.com/presentation_image_h2/cf13c29b734a113f3fe83e266480c358/image-32.jpg)

- Slides: 54

Oscylatory stochastyczne (Stochastic Oscillators) Średni indeks kierunkowy (Average Directional Index - ADX) Indeks ruchu kierunkowego (Directional Movement Index - DMI) Wskaźnik równowagi wolumenu (On Balance Volume - OBV) Linia akumulacji / dystrybucji (Accumulation / Distribution Line) przepływu Chaikina (Chaikin Money Flow Oscillator) Oscylator

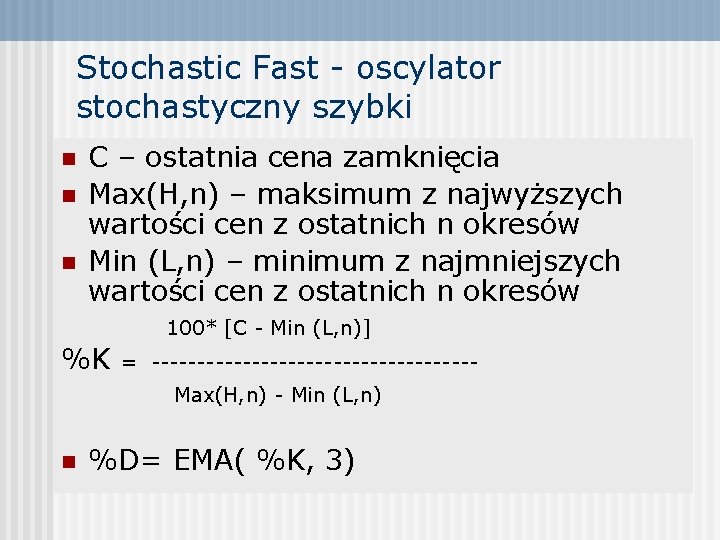

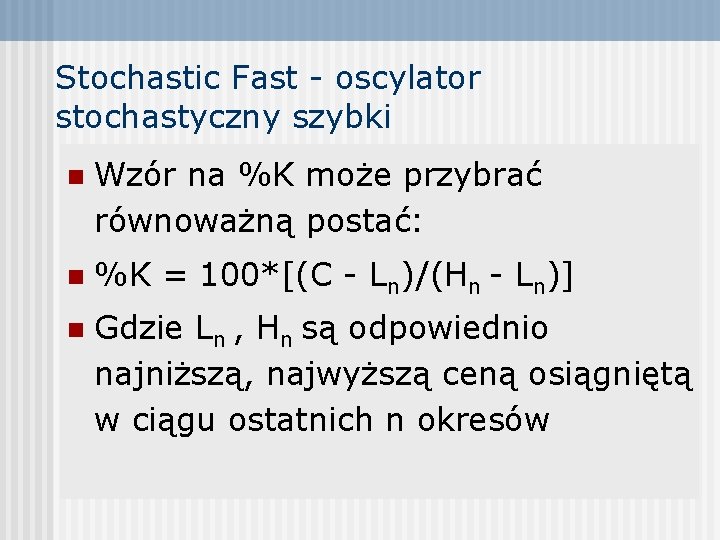

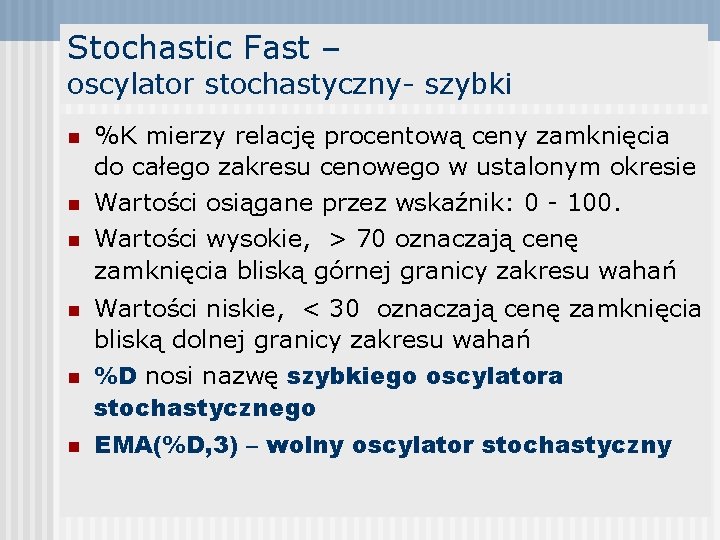

Stochastic Fast - oscylator stochastyczny szybki n n n C – ostatnia cena zamknięcia Max(H, n) – maksimum z najwyższych wartości cen z ostatnich n okresów Min (L, n) – minimum z najmniejszych wartości cen z ostatnich n okresów 100* [C - Min (L, n)] %K = ------------------Max(H, n) - Min (L, n) n %D= EMA( %K, 3)

Stochastic Fast - oscylator stochastyczny szybki n Wzór na %K może przybrać równoważną postać: n %K = 100*[(C - Ln)/(Hn - Ln)] n Gdzie Ln , Hn są odpowiednio najniższą, najwyższą ceną osiągniętą w ciągu ostatnich n okresów

Stochastic Fast – oscylator stochastyczny- szybki n n %K mierzy relację procentową ceny zamknięcia do całego zakresu cenowego w ustalonym okresie Wartości osiągane przez wskaźnik: 0 - 100. n Wartości wysokie, > 70 oznaczają cenę zamknięcia bliską górnej granicy zakresu wahań n Wartości niskie, < 30 oznaczają cenę zamknięcia bliską dolnej granicy zakresu wahań %D nosi nazwę szybkiego oscylatora stochastycznego n n EMA(%D, 3) – wolny oscylator stochastyczny

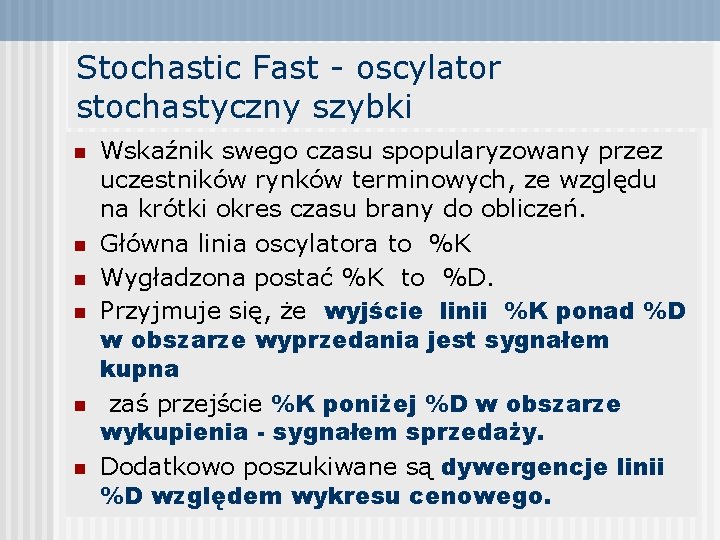

Stochastic Fast - oscylator stochastyczny szybki n n n Wskaźnik swego czasu spopularyzowany przez uczestników rynków terminowych, ze względu na krótki okres czasu brany do obliczeń. Główna linia oscylatora to %K Wygładzona postać %K to %D. Przyjmuje się, że wyjście linii %K ponad %D w obszarze wyprzedania jest sygnałem kupna zaś przejście %K poniżej %D w obszarze wykupienia - sygnałem sprzedaży. Dodatkowo poszukiwane są dywergencje linii %D względem wykresu cenowego.

Stochastic Fast %K – linia czerwona, %D - niebieska

Stochastic, poziomy wykupienia, wyprzedania

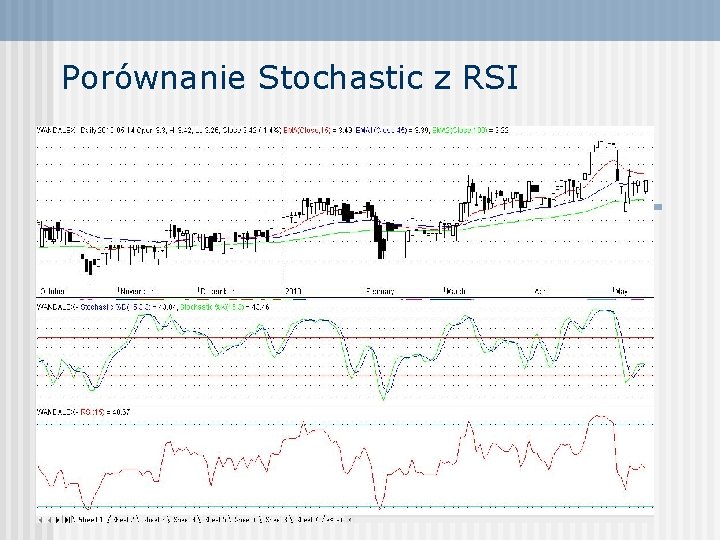

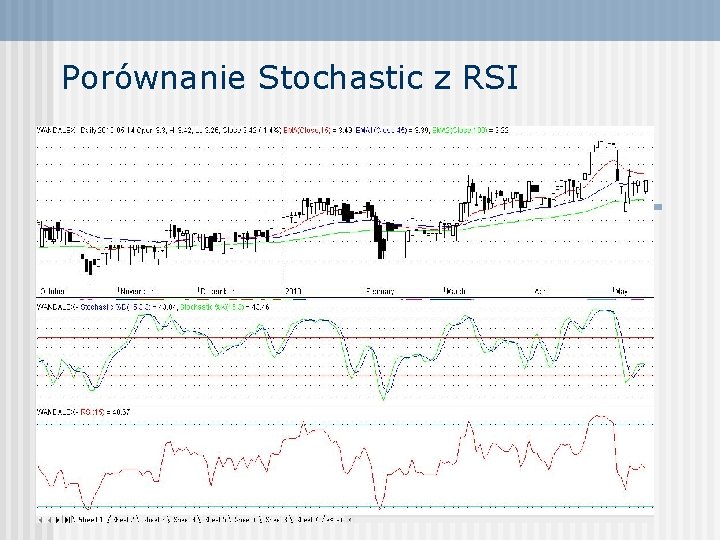

Porównanie Stochastic z RSI

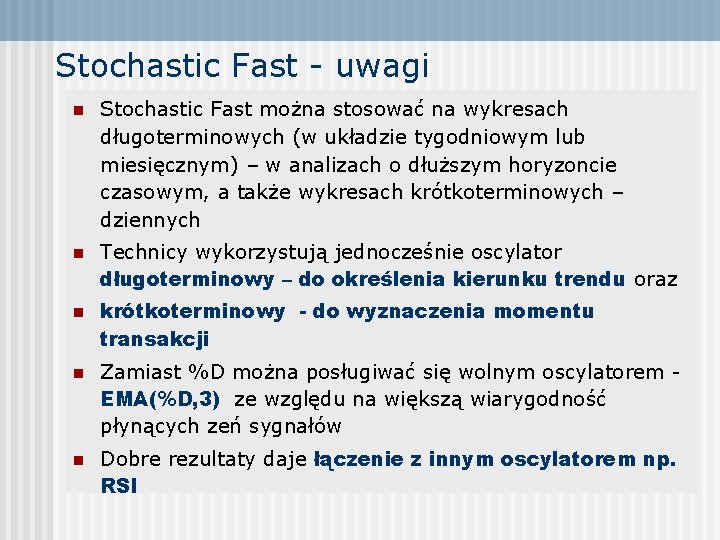

Stochastic Fast - uwagi n Stochastic Fast można stosować na wykresach długoterminowych (w układzie tygodniowym lub miesięcznym) – w analizach o dłuższym horyzoncie czasowym, a także wykresach krótkoterminowych – dziennych n Technicy wykorzystują jednocześnie oscylator długoterminowy – do określenia kierunku trendu oraz n n n krótkoterminowy - do wyznaczenia momentu transakcji Zamiast %D można posługiwać się wolnym oscylatorem EMA(%D, 3) ze względu na większą wiarygodność płynących zeń sygnałów Dobre rezultaty daje łączenie z innym oscylatorem np. RSI

Average Directional Index (ADX) Średni indeks kierunkowy n n n J. Welles Wilder wynalazł ADX. Jego zadaniem jest pomiar wielkości i siły trendu, jednak bez wskazania jego kierunku. Rosnące wartości wskaźnika informują o wzroście siły dominującego trendu. Spadek wskaźnika mówi o słabnięciu trendu sugerując jego bliskie przełamanie. Wskaźnik może też być wykorzystany do rozróżnienia trendów (up, down) od ruchu bocznego. Wskaźnik ten jest najczęściej używany łącznie z liniami DMI.

Average Directional Index (ADX) n n n n ADX jest oscylatorem fluktuującym między wartościami 0 i 100. Odczyty powyżej 60 są raczej rzadkie, podobnie jak odczyty poniżej 20. Spadek poniżej 35 oznacza wejście w ruch boczny Wzrost ADX ponad poziom 20 oznacza rozpoczęcie budowania trendu ADX < 20 ruch boczny 20< ADX < 35 słaby trend ADX > 35 – mocny trend (spadkowy lub wzrostowy, ADX nie odróżnia)

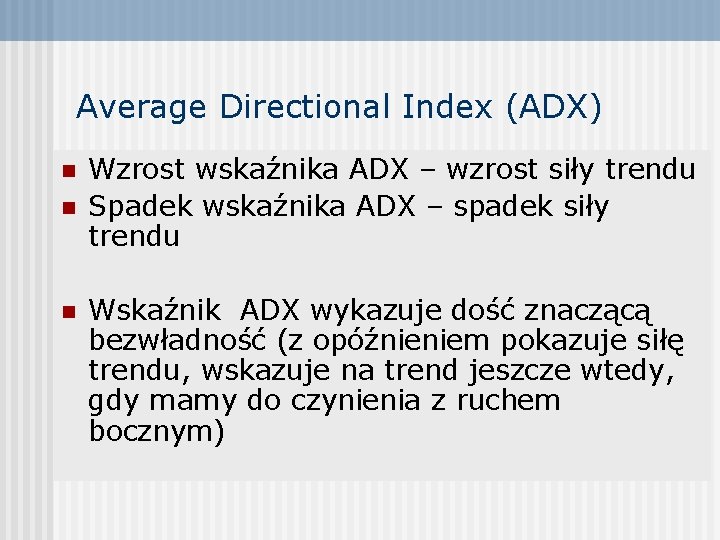

Average Directional Index (ADX) n n n Wzrost wskaźnika ADX – wzrost siły trendu Spadek wskaźnika ADX – spadek siły trendu Wskaźnik ADX wykazuje dość znaczącą bezwładność (z opóźnieniem pokazuje siłę trendu, wskazuje na trend jeszcze wtedy, gdy mamy do czynienia z ruchem bocznym)

Average Directional Index (ADX) widoczne opóźnienia we wskazaniu trendu

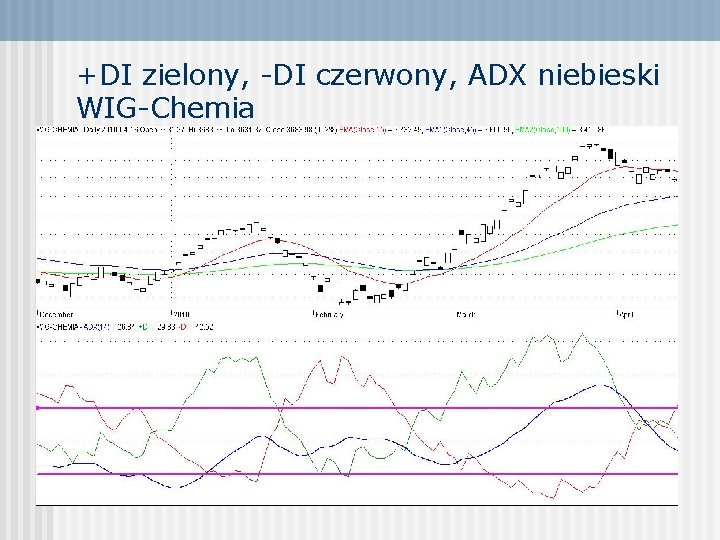

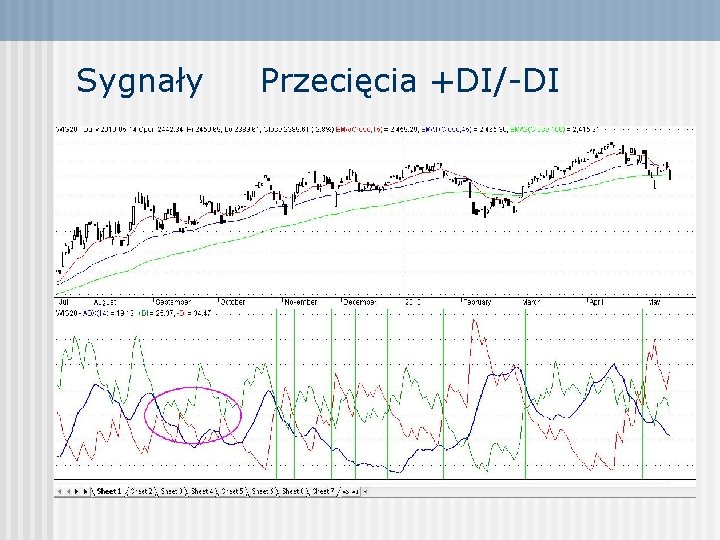

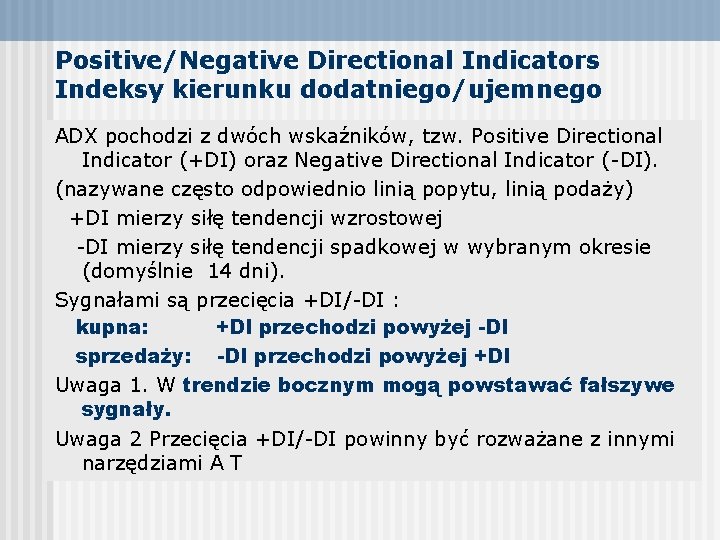

Positive/Negative Directional Indicators Indeksy kierunku dodatniego/ujemnego ADX pochodzi z dwóch wskaźników, tzw. Positive Directional Indicator (+DI) oraz Negative Directional Indicator (-DI). (nazywane często odpowiednio linią popytu, linią podaży) +DI mierzy siłę tendencji wzrostowej -DI mierzy siłę tendencji spadkowej w wybranym okresie (domyślnie 14 dni). Sygnałami są przecięcia +DI/-DI : kupna: +DI przechodzi powyżej -DI sprzedaży: -DI przechodzi powyżej +DI Uwaga 1. W trendzie bocznym mogą powstawać fałszywe sygnały. Uwaga 2 Przecięcia +DI/-DI powinny być rozważane z innymi narzędziami A T

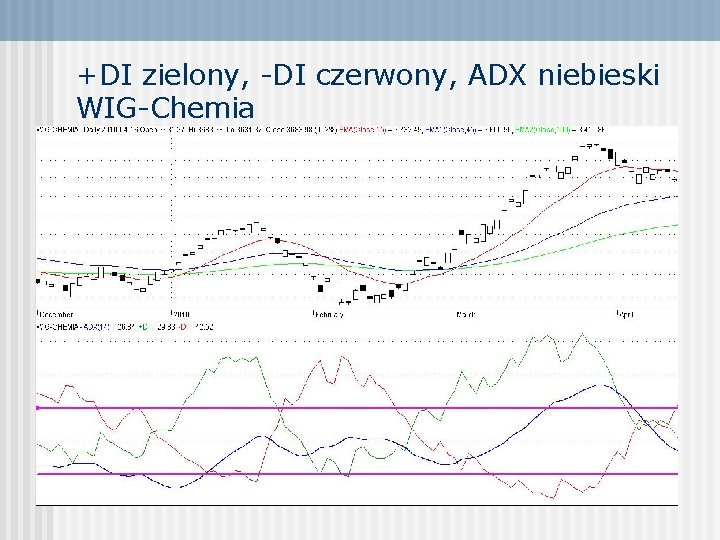

+DI zielony, -DI czerwony, ADX niebieski WIG-Chemia

Porównanie: ADX i Stochastic

Porównanie niebieskiej średniej kroczącej (45) z niebieskim ADX

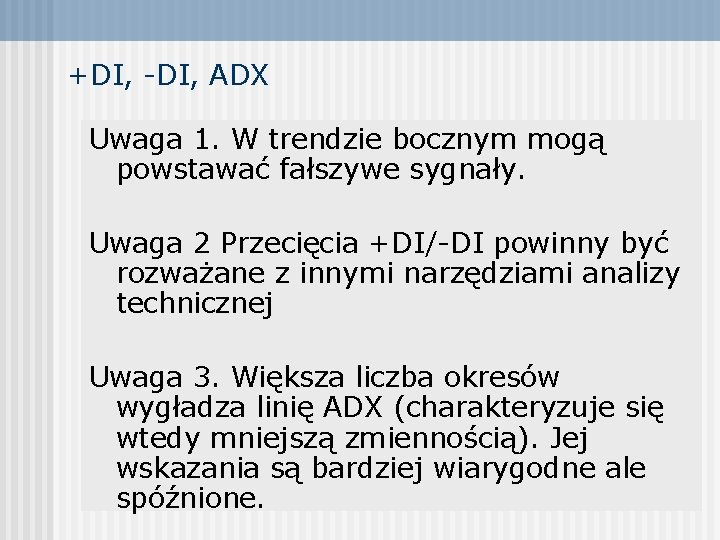

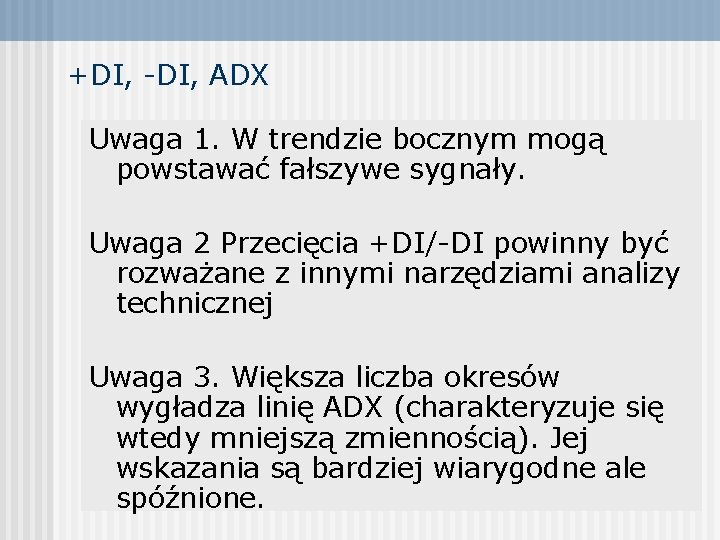

+DI, -DI, ADX Uwaga 1. W trendzie bocznym mogą powstawać fałszywe sygnały. Uwaga 2 Przecięcia +DI/-DI powinny być rozważane z innymi narzędziami analizy technicznej Uwaga 3. Większa liczba okresów wygładza linię ADX (charakteryzuje się wtedy mniejszą zmiennością). Jej wskazania są bardziej wiarygodne ale spóźnione.

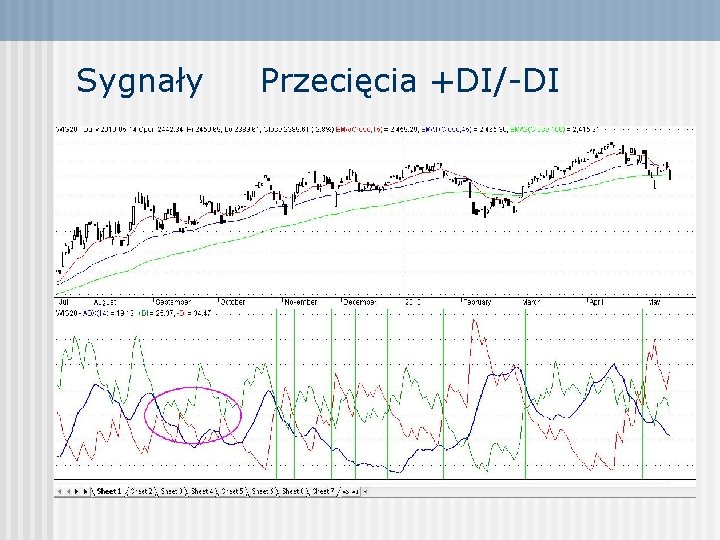

Sygnały Przecięcia +DI/-DI

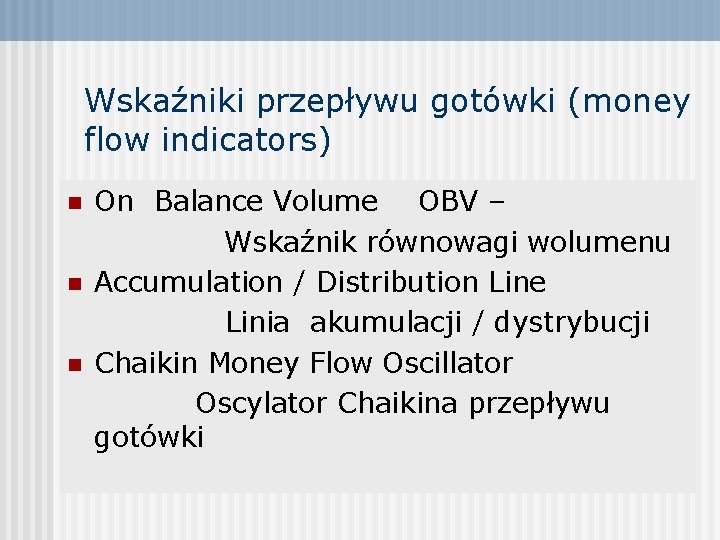

Wskaźniki przepływu gotówki (money flow indicators) n n n On Balance Volume OBV – Wskaźnik równowagi wolumenu Accumulation / Distribution Line Linia akumulacji / dystrybucji Chaikin Money Flow Oscillator Oscylator Chaikina przepływu gotówki

OBV / On Balance Volume n n OBV wprowadził Joe Granville w 1963, w książce „Granville's New Key to Stock Market Profits”. Wskaźnik był jednym z pierwszych i najbardziej popularnych mierzących dodatni i ujemny przepływ gotówki Dzienna wartość obrotu jest dodawana do wartości OBV z dnia poprzedniego, gdy cena zamknięcia papieru wzrasta, natomiast jest odejmowana, gdy cena spada. Jeżeli cena pozostaje niezmieniona, także OBV nie zmienia się. Jako wartość początkową można przyjąć dowolną liczbę

OBV Jeśli dzisiejsza cena zamknięcia jest większa niż wczorajsza Dzisiejsze OBV = wczorajsze OBV + dzisiejszy wolumen n Jeśli dzisiejsza cena zamknięcia jest mniejsza niż wczorajsza Dzisiejsze OBV = wczorajsze OBV - dzisiejszy wolumen n Jeśli dzisiejsza cena zamknięcia jest równa wczorajszej Dzisiejsze OBV = wczorajsze OBV n Pierwsza wartość OBV= volumen pierwszego dnia n

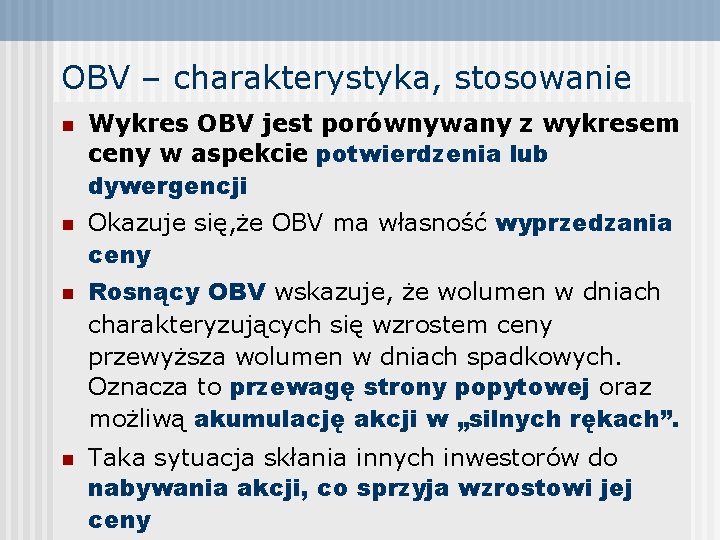

OBV – charakterystyka, stosowanie n n Wykres OBV jest porównywany z wykresem ceny w aspekcie potwierdzenia lub dywergencji Okazuje się, że OBV ma własność wyprzedzania ceny Rosnący OBV wskazuje, że wolumen w dniach charakteryzujących się wzrostem ceny przewyższa wolumen w dniach spadkowych. Oznacza to przewagę strony popytowej oraz możliwą akumulację akcji w „silnych rękach”. Taka sytuacja skłania innych inwestorów do nabywania akcji, co sprzyja wzrostowi jej ceny

OBV – charakterystyka, stosowanie n Jeśli cena jest w trendzie wzrostowym rosnący OBV jest potwierdzeniem trendu (rosnący popyt jest warunkiem „zdrowego” umotywowanego trendu) n W przypadku rosnącej ceny i spadającego OBV mamy do czynienia z negatywna dywergencją, co stanowi ostrzeżenie przed możliwością zakończenia trendu wzrostowego. Wartość liczbowa OBV nie jest istotna, ważny jest kierunek zmian oraz ewentualny trend OBV oraz relacja do ceny n

OBV – przykład potwierdzenia trendu

OBV - wady n Wskaźnik jednakowo traktuje wolumen niezależnie od skali wzrostu (lub spadku) ceny akcji, liczy się tylko znak „+” lub „-”

Accumulation/Distribution Line Cel konstrukcji wskaźnika n zmierzenie wolumenu oraz kumulatywnego przepływu pieniądza dla akcji, indeksu bądź papieru wartościowego n n rozstrzygnięcie: czy pieniądz „wpływa” do akcji (akumulacja) czy „wypływa” z akcji (dystrybucja) Zmierzenie wczesnych przyrostów „dodatniego” bądź „ujemnego wolumenu” by przewidzieć ruch ceny bądź indeksu

Accumulation/Distribution Line Przesłanką do jego konstrukcji jest fakt wyprzedzania ceny przez wolumen – okres zwiększonego wolumenu poprzedza wzrost ceny (tak jak w przypadku wskaźnika OBV) oraz usytuowanie ceny zamknięcia w stosunku do zakresu dziennego zmiany ceny. Przyjmuje się że dodatnie wartości CLV (następny slajd) oznaczają przewagę kupujących, zaś ujemne sprzedających

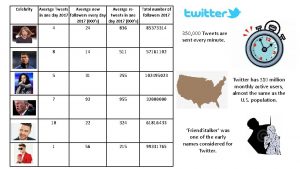

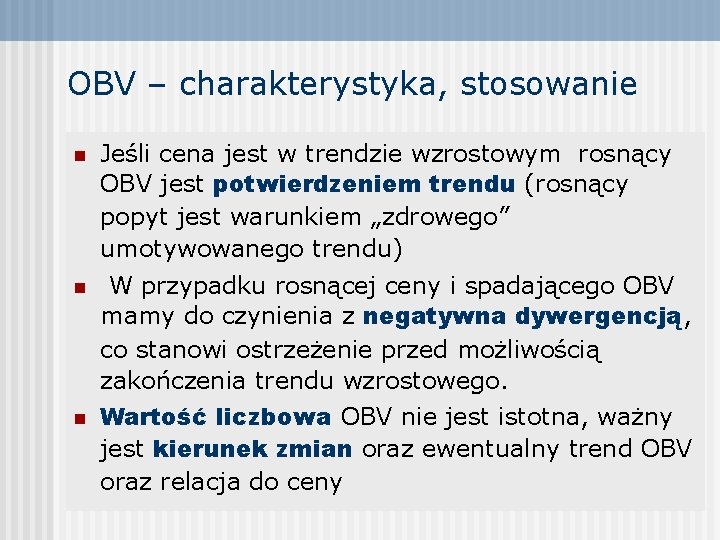

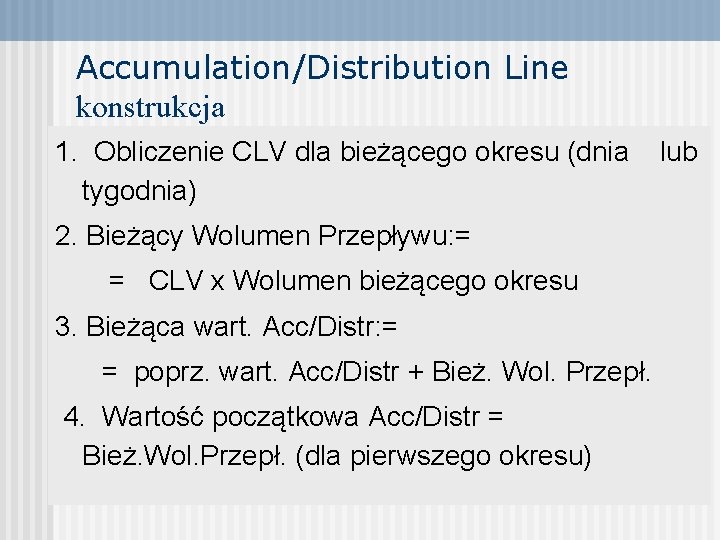

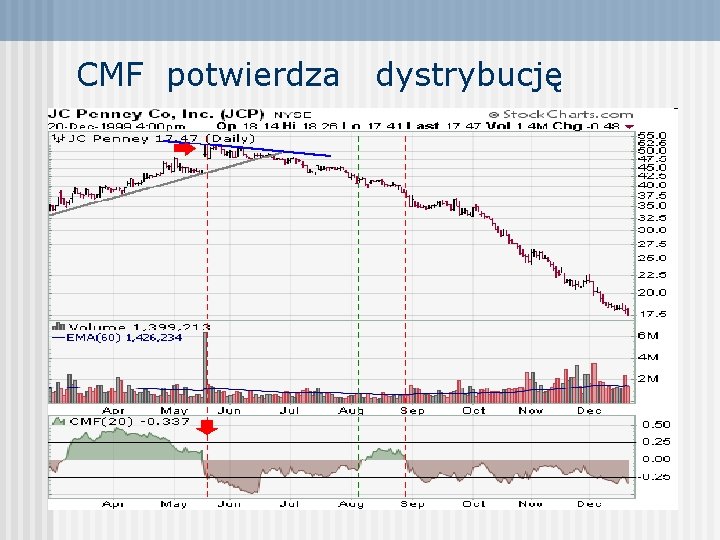

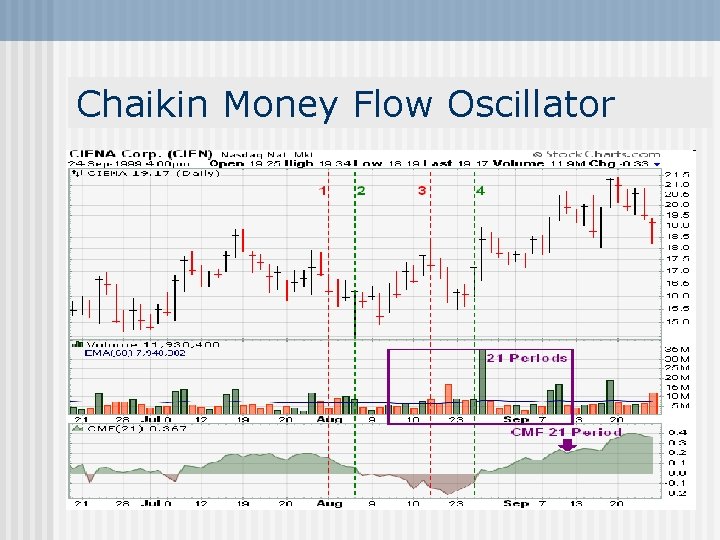

Accumulation/Distribution Line n Konstruując wskaźnik Marc Chaikin zignorował zmiany ceny między dniami (tygodniami lub miesiącami) – w odróżnieniu do OBV - i skupił się na ruchu ceny w ciągu trwania okresu bazowego (dnia, tygodnia lub miesiąca) n Skonstruowany wzór na tzw. "Close Location Value" (w skrócie CLV) dotyczy relacji położenia ceny zamknięcia do przedziału ceny zaistniałej w okresie bazowym. Dla każdego okresu np. dnia liczymy wartość CLV według wzoru CLV = [ (C - L) - (H - C) ] / (H - L) n C cena zamknięcia, H, L cena najwyższa, najniższa. n CLV zmienia się w granicach od – 1 do 1 n Jeśli C = H to CLV = 1 n Jeśli C = L to CLV = -1 n Jeśli C = (H+L)/2 to CLV = 0

Accumulation/Distribution Line konstrukcja 1. Obliczenie CLV dla bieżącego okresu (dnia tygodnia) 2. Bieżący Wolumen Przepływu: = = CLV x Wolumen bieżącego okresu 3. Bieżąca wart. Acc/Distr: = = poprz. wart. Acc/Distr + Bież. Wol. Przepł. 4. Wartość początkowa Acc/Distr = Bież. Wol. Przepł. (dla pierwszego okresu) lub

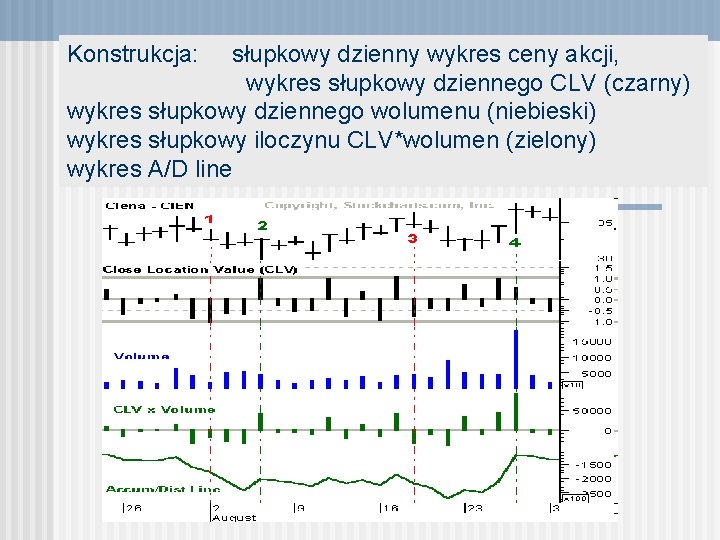

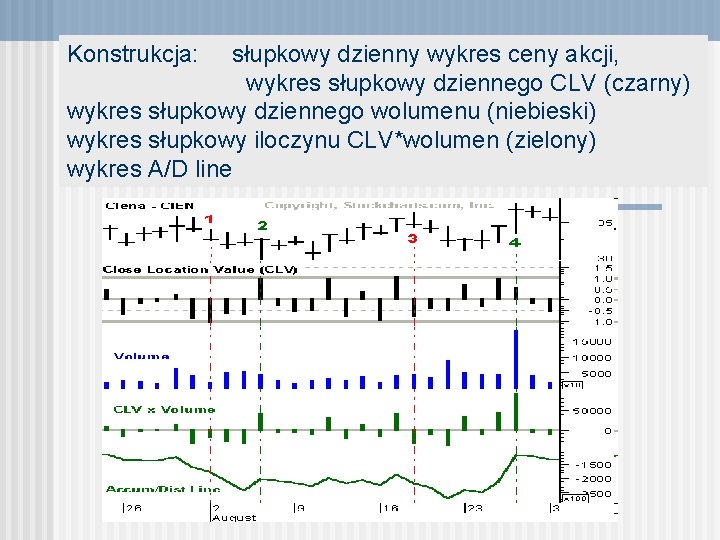

Konstrukcja: słupkowy dzienny wykres ceny akcji, wykres słupkowy dziennego CLV (czarny) wykres słupkowy dziennego wolumenu (niebieski) wykres słupkowy iloczynu CLV*wolumen (zielony) wykres A/D line

![1 CLV Multiplier Close Low High Close High Low 1. CLV Multiplier = [(Close - Low) - (High - Close)] /(High - Low)](https://slidetodoc.com/presentation_image_h2/cf13c29b734a113f3fe83e266480c358/image-32.jpg)

1. CLV Multiplier = [(Close - Low) - (High - Close)] /(High - Low) 2. Money Flow Volume = CLV Multiplier x Volume for the Period 3. Acc/Distr L = Previous Acc/Distr L + Current Period's Money Flow Volume

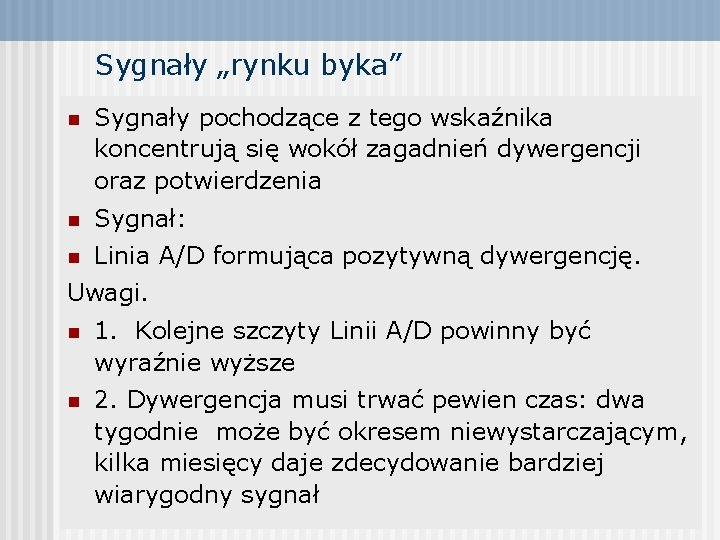

Sygnały „rynku byka” n Sygnały pochodzące z tego wskaźnika koncentrują się wokół zagadnień dywergencji oraz potwierdzenia n Sygnał: n Linia A/D formująca pozytywną dywergencję. Uwagi. n 1. Kolejne szczyty Linii A/D powinny być wyraźnie wyższe n 2. Dywergencja musi trwać pewien czas: dwa tygodnie może być okresem niewystarczającym, kilka miesięcy daje zdecydowanie bardziej wiarygodny sygnał

Przykład pozytywnej 3 - miesięcznej dywergencji

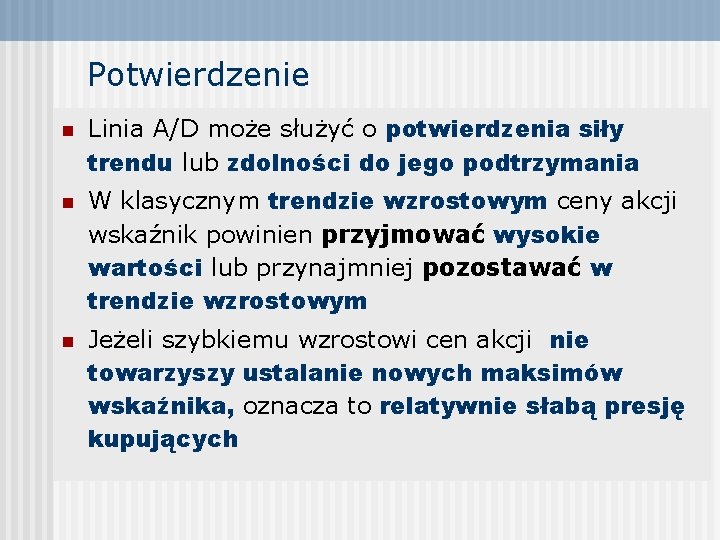

Potwierdzenie n n n Linia A/D może służyć o potwierdzenia siły trendu lub zdolności do jego podtrzymania W klasycznym trendzie wzrostowym ceny akcji wskaźnik powinien przyjmować wysokie wartości lub przynajmniej pozostawać w trendzie wzrostowym Jeżeli szybkiemu wzrostowi cen akcji nie towarzyszy ustalanie nowych maksimów wskaźnika, oznacza to relatywnie słabą presję kupujących

Potwierdzenie wzrostu – sierpień, październik osłabienie presji kupujących - grudzień

Sygnały „rynku niedźwiedzia” n Negatywna dywergencja. n Trend spadkowy linii A/D , wzrost ceny akcji n Uwaga 1. Kluczową sprawą jest – jak zwykle rozpoznanie trendu ceny i trendu wskaźnika. Nie należy traktować poważnie dywergencji trwającej dość krótko, bądź takiej przy której spadek trendu linii A/D jest nieznaczny n Uwaga 2. n Na wykresie Wal-Mart – u mamy do czynienia z relatywnie płaską negatywna dywergencją trwającą ponad miesiąc. Cena akcji pozostaje pomimo to na wysokim poziomie. Przedłużająca się dywergencja może być zwiastunem odwrócenia trendu

Opadająca linia A/D potwierdza dominujący trend spadkowy. W czasie letniej korekty wzrostowej kurs akcji odnotował nowe maksima, przy spadkowym trendzie linii A/D formując tym samym negatywną dywergencję.

Wady wskaźnika Wskaźnik zaniedbuje skoki ceny (ewent. luki cenowe) między rozważanymi okresami bazowymi (np. . dniami), a nawet serie takich skoków n n n Cena akcji, po wzroście między kolejnymi dniami, zamykając się z CLV=0 nie zmienia wartości A/D W niektórych przypadkach powstają trudności w wykryciu nieznacznych zmian w przepływie wolumenu Niektóre wady A/D Line są usunięte w innym wskaźniku zwanym Chaikin Money Flow

Wada : nieoczekiwany wzrost Acc/Distr, przy spadku OBV

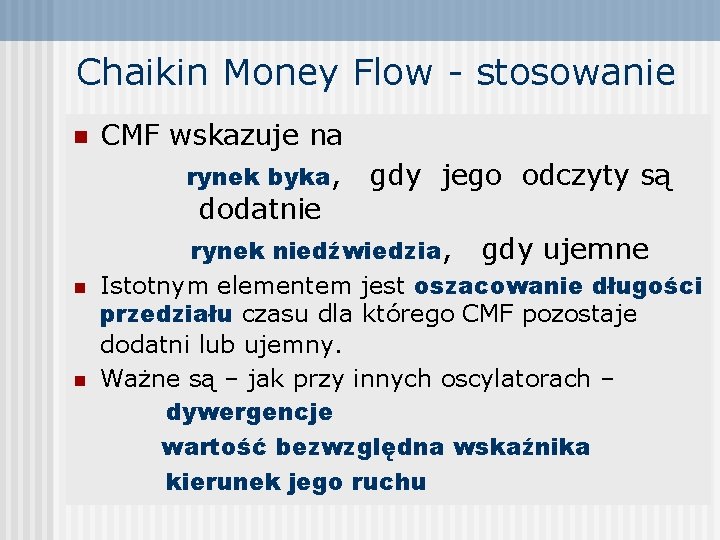

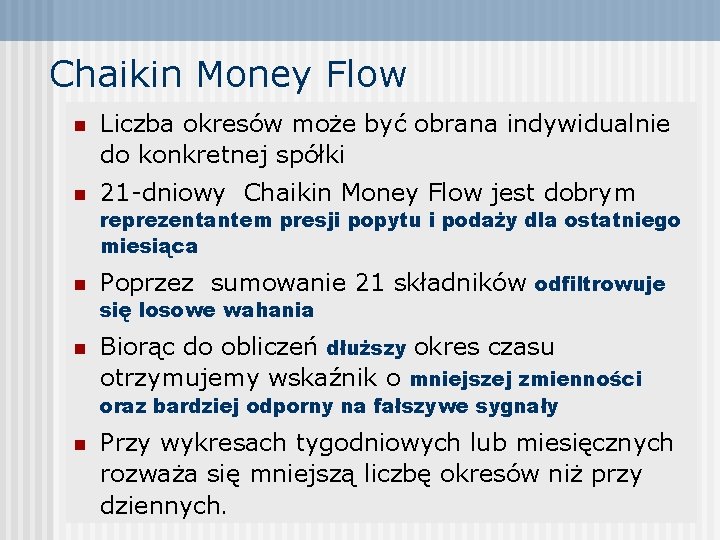

Chaikin Money Flow n Tak jak Acc/Distr wskaźnik Chaikin Money Flow został skonstruowany przez Marca Chaikina n Oscylator (dla 21 dni) jest obliczany następująco: 1. CLV dzienny 2. Dzienny Wolumen Przepływu (DWP): = = CLV dzienny x Wolumen dzienny 3. CMF = (suma z DWP z ostatnich 21 dni) /(suma wolumenu z ostatnich 21 dni)

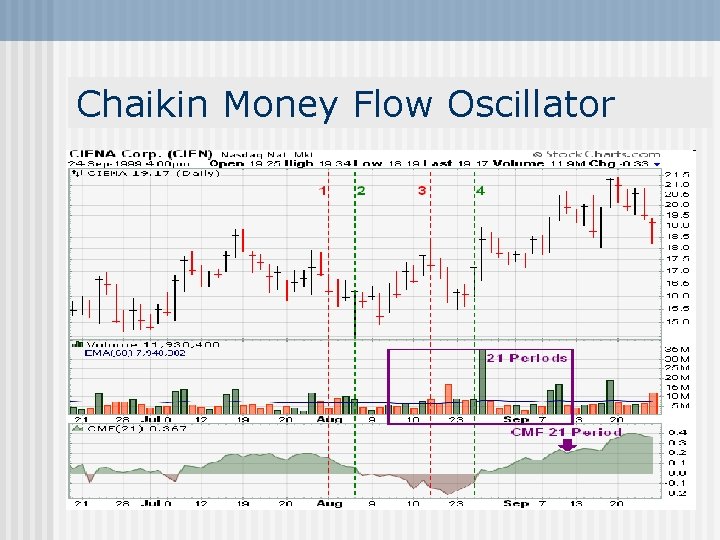

Chaikin Money Flow Oscillator

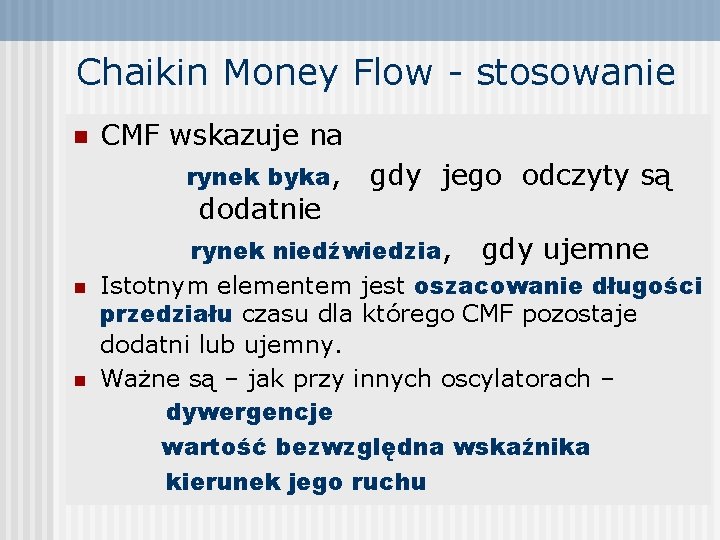

Chaikin Money Flow n Liczba okresów może być obrana indywidualnie do konkretnej spółki n 21 -dniowy Chaikin Money Flow jest dobrym reprezentantem presji popytu i podaży dla ostatniego miesiąca n Poprzez sumowanie 21 składników odfiltrowuje się losowe wahania n Biorąc do obliczeń dłuższy okres czasu otrzymujemy wskaźnik o mniejszej zmienności oraz bardziej odporny na fałszywe sygnały n Przy wykresach tygodniowych lub miesięcznych rozważa się mniejszą liczbę okresów niż przy dziennych.

Chaikin Money Flow - stosowanie n n n CMF wskazuje na rynek byka, gdy jego odczyty są dodatnie rynek niedźwiedzia, gdy ujemne Istotnym elementem jest oszacowanie długości przedziału czasu dla którego CMF pozostaje dodatni lub ujemny. Ważne są – jak przy innych oscylatorach – dywergencje wartość bezwzględna wskaźnika kierunek jego ruchu

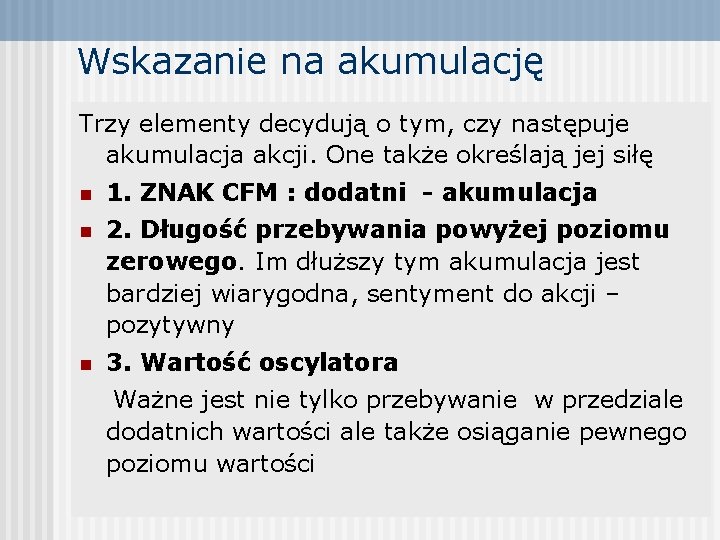

Wskazanie na akumulację Trzy elementy decydują o tym, czy następuje akumulacja akcji. One także określają jej siłę n 1. ZNAK CFM : dodatni - akumulacja n 2. Długość przebywania powyżej poziomu zerowego. Im dłuższy tym akumulacja jest bardziej wiarygodna, sentyment do akcji – pozytywny n 3. Wartość oscylatora Ważne jest nie tylko przebywanie w przedziale dodatnich wartości ale także osiąganie pewnego poziomu wartości

Wskazanie na akumulację n Większe wartości są dowodem większej presji popytu oraz akumulacji akcji n Poziom alertów wskaźnika należy dobrać indywidualnie, na podstawie jego poprzednich poziomów. n Na ogół wzrost powyżej 0. 10 jest sygnałem rynku byka n Wartości powyżej 0. 25 jest dowodem silnej presji kupujących.

Przykład pozytywnej dywergencji trwającej od 16 sierpnia

Pozytywna dywergencja (sierpień- październik)

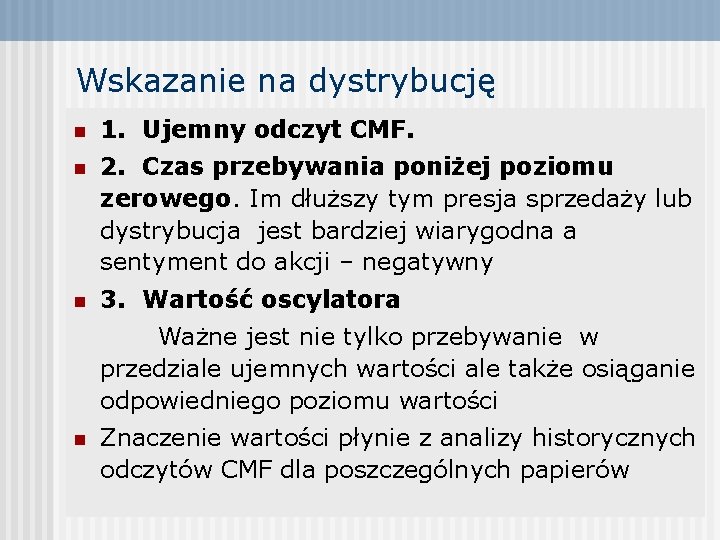

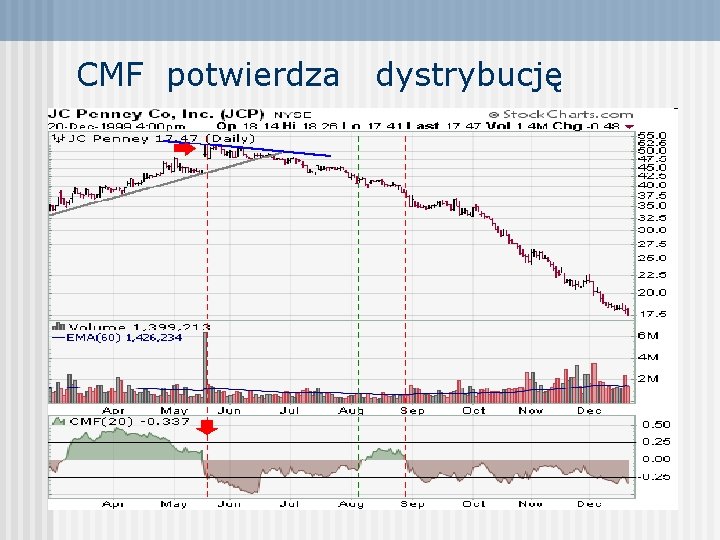

CMF potwierdza dystrybucję

Wskazanie na dystrybucję n 1. Ujemny odczyt CMF. n 2. Czas przebywania poniżej poziomu zerowego. Im dłuższy tym presja sprzedaży lub dystrybucja jest bardziej wiarygodna a sentyment do akcji – negatywny n 3. Wartość oscylatora Ważne jest nie tylko przebywanie w przedziale ujemnych wartości ale także osiąganie odpowiedniego poziomu wartości n Znaczenie wartości płynie z analizy historycznych odczytów CMF dla poszczególnych papierów

Wskazanie na dystrybucję n Odczyty wskaźnika poniżej -0. 10 oznacza sygnał siły rynku niedźwiedzia n Każdy dalszy spadek świadczy o pogłębieniu presji sprzedających n Wartości poniżej -0. 25 to wskazanie dużej przewagi sprzedających n (wymienione poziomy służą jedynie jako ogólne wskazanie, istotne są historyczne indywidualne poziomy tego wskaźnika).

Podsumowanie n n n Wskaźnik Chaikin Money Flow daje dobre rezultaty, jeśli jest używany z innymi narzędziami analizy technicznej Choć to stwierdzenie dotyczy wszystkich oscylatorów, jednak w tym przypadku jest to szczególnie ważne CMF – inaczej niż np. . momentum oscillator – nie zależy od zmian ceny z dnia na dzień, zależy natomiast od ulokowania ceny zamknięcia na dziennym zakresie zmian ceny Ta ostatnia cecha może okazać się słabością wskaźnika, szczególnie wtedy, gdy cena w dniu następnym otwiera się luką. Wtedy CMF może poruszać się całkiem „niezasłużenie” w kierunku przeciwnym niż wykres ceny, generując fałszywe sygnały

Fałszywy sygnał: gwałtownemu spadkowi ceny towarzyszy wzrost CMF, ze względu na wysokie zamknięcie w białej długiej świecy i duży obrót

Fałszywy sygnał (powód - niskie zamknięcie w czarnej świecy po luce, przy wysokim wolumenie)

Modele rynku kapitałowego

Modele rynku kapitałowego Kowariancja a korelacja

Kowariancja a korelacja Brojevi na latinskom izgovor

Brojevi na latinskom izgovor Digitally controlled oscillators

Digitally controlled oscillators The figure shows four oscillators at t=0

The figure shows four oscillators at t=0 What is audio oscillator

What is audio oscillator Classification of oscillators

Classification of oscillators Low g oscillators 50low

Low g oscillators 50low Sinusoidal oscillators are

Sinusoidal oscillators are Motion in a straight line

Motion in a straight line Asynchronnous

Asynchronnous Stochastic uncertainty

Stochastic uncertainty Non stochastic variable

Non stochastic variable Stochastic matrix

Stochastic matrix Deterministic and stochastic inventory models

Deterministic and stochastic inventory models Stochastic calculus

Stochastic calculus Stochastic process

Stochastic process Stochastic process

Stochastic process Stochastic process introduction

Stochastic process introduction Stochastic gradient langevin dynamics

Stochastic gradient langevin dynamics Wskaźnik adx

Wskaźnik adx Wan optimization tutorial

Wan optimization tutorial Stochastic process

Stochastic process Gradient descent java

Gradient descent java Regressors meaning

Regressors meaning Stochastic regressors

Stochastic regressors Stationary stochastic process

Stationary stochastic process Stochastic rounding

Stochastic rounding Guided, stochastic model-based gui testing of android apps

Guided, stochastic model-based gui testing of android apps Stochastic process

Stochastic process Stochastic progressive photon mapping

Stochastic progressive photon mapping Black scholes model

Black scholes model Pca vs tsne

Pca vs tsne Gradient descent

Gradient descent Deterministic demand vs stochastic demand

Deterministic demand vs stochastic demand Stochastic vs probabilistic

Stochastic vs probabilistic Stochastic process modeling

Stochastic process modeling Non stochastic theory of aging

Non stochastic theory of aging Stochastic vs probabilistic

Stochastic vs probabilistic Stochastic programming

Stochastic programming Srf in econometrics

Srf in econometrics Known vs unknown environment

Known vs unknown environment Stochastic vs dynamic

Stochastic vs dynamic Dn0jx

Dn0jx Stochastic rounding

Stochastic rounding Stochastic vs probabilistic

Stochastic vs probabilistic Stochastic process

Stochastic process Stochastic process

Stochastic process A first course in stochastic processes

A first course in stochastic processes Introduction to stochastic processes pdf

Introduction to stochastic processes pdf Laspeyresov indeks

Laspeyresov indeks Indeks cen laspeyresa

Indeks cen laspeyresa Http //ip-jasn bkn.go.id

Http //ip-jasn bkn.go.id Materi model indeks tunggal

Materi model indeks tunggal Rumus dari indeks suhu basal dan bola (isbb) untuk indoor

Rumus dari indeks suhu basal dan bola (isbb) untuk indoor