Unternehmensnachfolge Wissen fr Unternehmen Die wichtigsten Schritte zur

- Slides: 44

Unternehmensnachfolge Wissen für Unternehmen Die wichtigsten Schritte zur Planung und Durchführung einer Unternehmensnachfolge RA Uwe Ibendorf IHK Zu Schwerin 24. 09. 2009 1

Studie: Deutschen Familienunternehmen droht der Ausverkauf • Gründe: - keine geeigneten Nachfolger - Finanzierungsprobleme - Konflikte in der Firmenstrategie => Hauptgründe, warum nur 1/3 der deutschen Familienunternehmen in Familienbesitz bleiben => Ergebnis einer Studie Pricewaterhouse-Coopers (PWC) Wirtschaftsberatungsgesellschaft • betroffen: - vor allem kleine Familienunternehmen - 40. 000 Betriebe pro Jahr im Weiterbestehen gefährdet, damit zugleich 140. 000 Arbeitsplätze (Umfrage DIHK 06. 02. 07) - Kinder wollen oder können nicht übernehmen - dann bleibt nur Verkauf, auch dieser nicht immer realisierbar, weil Interessenten fehlen => Ursache: zumeist geringer Unternehmenswert und überschaubare Erträge 2

Vorüberlegungen (1) Die Übergabe zu Lebzeiten sollte wenigstens ab dem 55. Lebensjahr der Unternehmer, spätestens aber fünf Jahre vor Erreichen des eigenen Rentenalters in die Wege geleitet werden. Mit dem eigenen unfall- oder krankheitsbedingten Ausfall - wenn auch nur vorübergehend - muss immer gerechnet werden, so dass für diesen Fall immer Vorsorge zu treffen ist durch eine Vorsorgevollmacht und letztwillige Verfügung. 3

Vorüberlegungen (2) • Unternehmer sollte von nachfolgenden Grundüberlegungen ausgehen • Unternehmensübergabe -> An wen will ich übergeben? -> Wann will ich übergeben? -> Wie will ich übergeben? 4

Überlegungen (1) Diese drei Fragen münden in folgende Überlegungen: • Wer soll(en) die Person(en) des Nachfolgers sein? -> Als eigener Übernehmer kommen Familienmitglieder, Mitarbeiter oder sonstige Dritte in Betracht. Der Übernehmer sollte neben der fachlichen Kompetenz und dem unternehmerischen Denken auch das gebotene Maß an Sozialkompetenz sowie die nötige Erfahrung haben, das betreffende Unternehmen nicht nur zu übernehmen, sondern ggf. auch zu führen. Es bietet sich an, den potentiellen Übernehmer zunächst als Geschäftsführer einzusetzen und die Übernahme des Unternehmens optional zu vereinbaren, ggf. auch gestückelt. 5

Überlegungen (2) • Übergabezeitpunkt und Ziel der Übergabe -> eng miteinander verbunden - Unternehmensübergabe zum Stichtag, vollständig ohne weitere Einflussnahme, z. B. Verkauf - oder: gewisse Rückversicherung bei Zweifel der Eignung des Übernehmers, z. B. Verpachtung - oder: gleitende Unternehmensübergabe über einen längeren Zeitraum bei gleichzeitigem Hineinwachsen des Übernehmers und Hinauswachsen des Übergebers; im Rahmen der Familie ggf. Gründung von Personen- oder Kapitalgesellschaften 6

Überlegungen (3) • Ermittlung des tatsächlichen Unternehmenswertes - notwendig für akzeptable Basis eines Verkaufspreises, Pachthöhe usw. • Aufstellung einer Versorgungsübersicht des Übergebers im Alter - Prüfung der erbrechtlichen Regelungen, z. B. Testament, Erbvertrag - Überdenken bestehender erbrechtlicher Regelungen bei Unternehmensübergabe innerhalb der Familie (Berücksichtigung weichender Erben) 7

Überlegungen (4) • Eingehende Erörterung der gewollten Unternehmensübergabe und die damit im Zusammenhang stehenden steuerlichen Probleme mit dem Steuerberater - Veräußerungsgewinn - Einkommenssteuer beim Übergebenden - Erbschafts- bzw. Schenkungssteuer beim Übernehmenden - Fragen der Umsatzsteuer, der Gewerbesteuer 8

Überlegungen (5) • Planung des Zeitraums bis zur Unternehmensübergabe -> Berücksichtigung von gegebenen Fördermitteln (z. B. Investitionszuschüsse, Investitionszulagen, Sonderabschreibungen), die unter Umständen ein Verbleiben des Übergebenden wegen Zurückforderungen bewirken • Deshalb: Zur Vermeidung von Fallen - Beratung beim Steuerberater, Rechtsanwalt 9

Übertragungsmöglichkeiten (1) • • • I. III. IV. V. VI. Verkauf Verrentung Verpachtung Beteiligung Schenkung Übertragung auf den Todesfall 10

Übertragungsmöglichkeiten (2) • I. Verkauf - endgültiger Verzicht auf die Fortführung des Unternehmens -> unter nahen Angehörigen beachten: angemessener Kaufpreis (Grundstücke, Gebäude-Verkehrswerte) ansonsten Gefahr: Finanzamt - Überprüfung 11

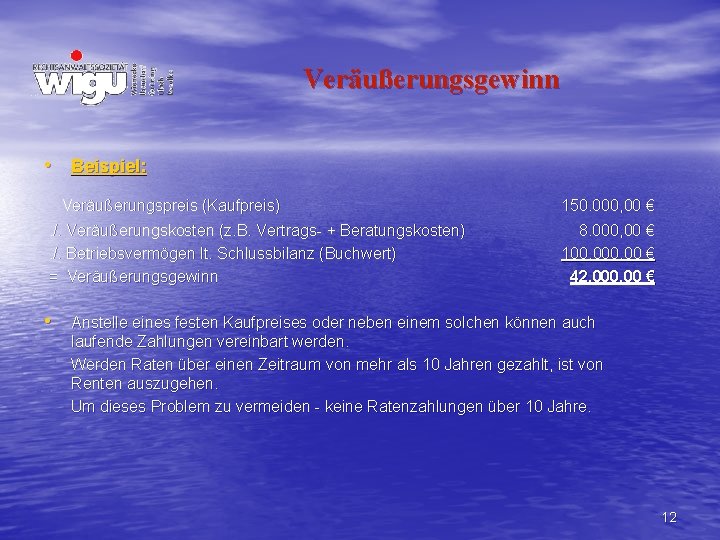

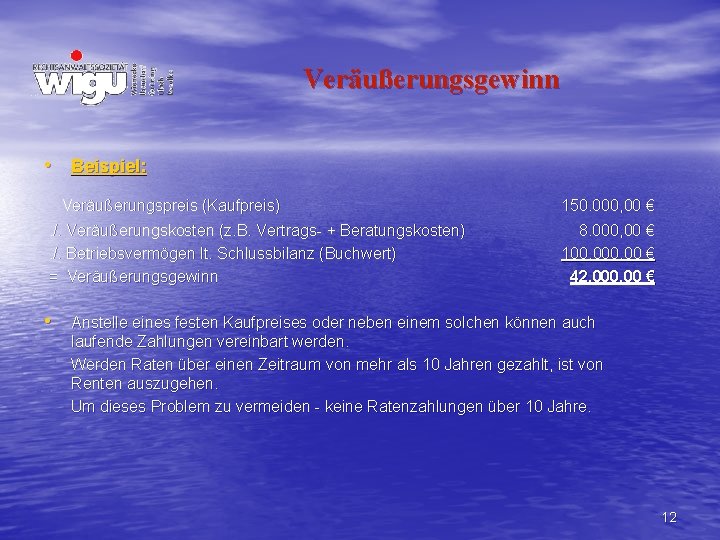

Veräußerungsgewinn • Beispiel: Veräußerungspreis (Kaufpreis). /. Veräußerungskosten (z. B. Vertrags- + Beratungskosten). /. Betriebsvermögen lt. Schlussbilanz (Buchwert) = Veräußerungsgewinn 150. 000, 00 € 8. 000, 00 € 100. 000, 00 € 42. 000, 00 € • Anstelle eines festen Kaufpreises oder neben einem solchen können auch laufende Zahlungen vereinbart werden. Werden Raten über einen Zeitraum von mehr als 10 Jahren gezahlt, ist von Renten auszugehen. Um dieses Problem zu vermeiden - keine Ratenzahlungen über 10 Jahre. 12

Höhe des Kaufpreises und seine Finanzierung • Entscheidende Fragen des Verkäufers/Käufers -> Substanzwert des Anlagevermögens/Wirtschaftsgüter -> Fiktiver Firmenwert 13

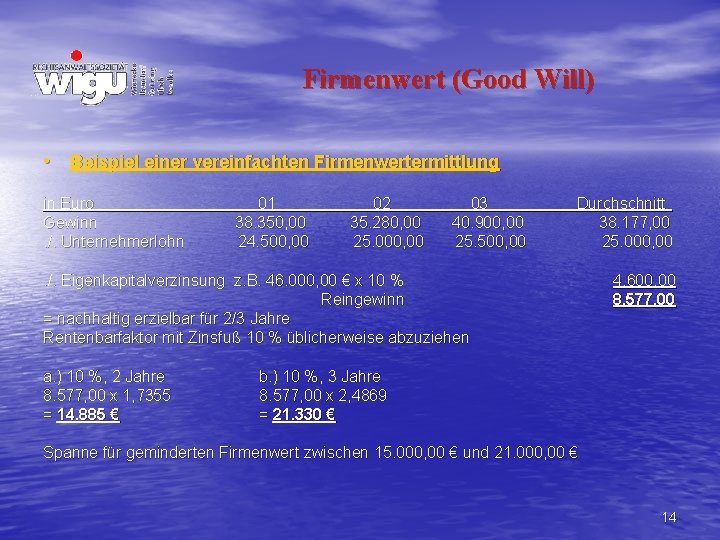

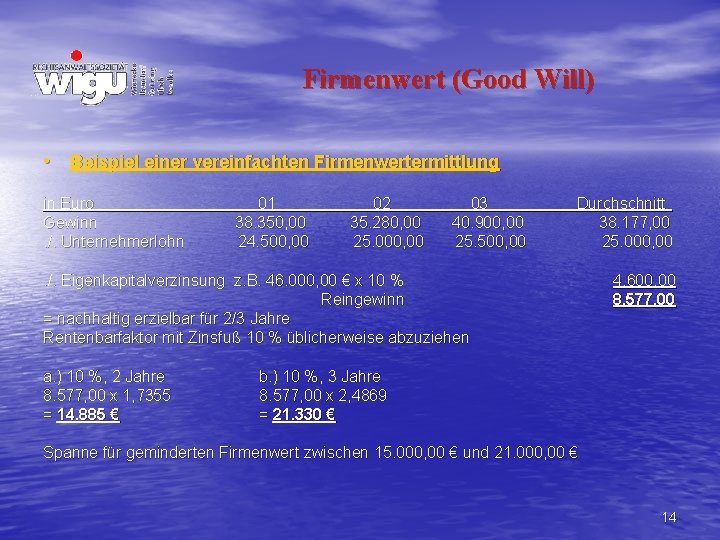

Firmenwert (Good Will) • Beispiel einer vereinfachten Firmenwertermittlung in Euro Gewinn. /. Unternehmerlohn 01 38. 350, 00 24. 500, 00 02 35. 280, 00 25. 000, 00 03 40. 900, 00 25. 500, 00 Durchschnitt 38. 177, 00 25. 000, 00 . /. Eigenkapitalverzinsung z. B. 46. 000, 00 € x 10 % Reingewinn = nachhaltig erzielbar für 2/3 Jahre Rentenbarfaktor mit Zinsfuß 10 % üblicherweise abzuziehen a. ) 10 %, 2 Jahre 8. 577, 00 x 1, 7355 = 14. 885 € 4. 600, 00 8. 577, 00 b. ) 10 %, 3 Jahre 8. 577, 00 x 2, 4869 = 21. 330 € Spanne für geminderten Firmenwert zwischen 15. 000, 00 € und 21. 000, 00 € 14

Übertragungsmöglichkeiten (3) • II. Verrentung - unter Rente versteht man wiederkehrende Bezüge, also Leistungen und Geld, die regelmäßig wiederkehren -> Rente - auf bestimmte Zeit - Zeitrente - auf unbestimmte Zeit - Leibrente Achtung! Aus steuerlichen Gründen ist es notwendig zwischen Zeitrente und Kaufpreisraten zu unterscheiden -> Zeitrente: - laufende Bezüge sollen Versorgung sicherstellen - unter nahen Verwandten sind Versorgungsrenten privater Natur und somit beim Zahler keine Betriebsausgaben 15

Daneben ist die Veräußerungsrente zu unterscheiden • Betriebliche Veräußerungsrente = ein Betrieb wird gegen Vereinbarung einer Rente veräußert und die Rente stellt den Kaufpreis für die übertragenen Wirtschaftsgüter dar - Leistung und Gegenleistung muss nach kaufmännischen Gesichtspunkten abgewägt werden 16

Übertragungsmöglichkeiten (4) • III. Verpachtung - Erfordert die Überlassung der wesentlichen Betriebsunterlagen 1. Verpachtung ohne Betriebsaufgabe Der Unternehmer gibt den Betrieb einkommenssteuerlich nicht auf und führt ihn als ruhendes Unternehmen während der Verpachtung weiter. Stille Reserven werden nicht aufgedeckt, und damit nicht versteuert. Rechtsgrundlage: Zivilrechtlicher Pachtvertrag nach §§ 581 ff. BGB 17

2. Verpachtung mit Betriebsaufgabe Einkommenssteuerliche Aufgabe des Betriebes durch den Unternehmer. Auflösung stiller Reserven - werden als Einkommen aus Gewerbebetrieb im Zeitpunkt der Aufgabe versteuert. Verpächter hat künftig Einkünfte aus Vermietung und Verpachtung, wobei die Abschreibung (Af. A) von den um die stillen Reserven erhöhten Buchwerten zu berechnen sind. Solange Betrieb verpachtet - keine Fortführung möglich. Übernimmt er Betrieb nach Pachtende weiter liegt eine „Neueröffnung“ vor. 18

Übertragungsmöglichkeiten (5) • IV. Beteiligung - Schrittweise Übertragung des Unternehmens innerhalb der Familie -> Einzelunternehmen - Umwandlung in = Personengesellschaft = Kapitalgesellschaft -> Nachfolger werden Gesellschaftsanteile übertragen; ggf. mit Geschäftsführer Grundvoraussetzung: vertrauensvolle Zusammenarbeit zwischen „alt“ und „jung“ ist gewährleistet -> Im Gesellschaftsvertrag ist eine eindeutige Nachfolgeregelung zu treffen 19

Übertragungsmöglichkeiten (6) • V. Schenkung Möglichkeiten einer unentgeltlichen oder teilweise unentgeltlichen Unternehmensübertragung. Voraussetzung: mindestens die wesentlichen Grundlagen des Betriebes unentgeltlich übertragen. Stille Reserven im Betriebsvermögen werden nicht aufgedeckt. 20

1. Schenkung ohne Gegenleistung Schenkung = Übertragung von Einkünften oder Vermögen auf Nachkommen vor dem Ableben des Schenkers = gem. § 516 BGB eine vertragliche unentgeltliche Zuwendung, durch die der Schenker aus seinem Vermögen den Beschenkten bereichert Schenkung des Unternehmers ohne Gegenleistung = vielmals innerhalb der Familie, wenn keine Zahlungsverpflichtungen gegenüber den Eltern oder anderen Erbberechtigten bestehen = Buchwerte des Übergebers werden durch Übernehmer fortgeführt, stille Reserven werden nicht aufgedeckt = Empfehlenswert: Erbe für den Fall des Versterbens des Schenkers innerhalb der nächsten 10 Jahre regeln 21

2. Schenkung unter Auflagen • Ratenzahlung bzw. Ausgleichszahlung an Geschwister - zahlt das übernehmende Kind eine Versorgungsrente an Eltern, kann es diese bei der Einkommenssteuerberechnung geltend machen, Eltern - sonstige Einkünfte - stille Reserven werden nicht aufgedeckt 22

Übertragungsmöglichkeiten (7) • VI. Übertragung auf den Erbfall - Wege erbrechtlichen Vermögenserwerbs - Gesetzliche Erbfolge - Testamentarische Erbeinsetzung - Erbvertrag 23

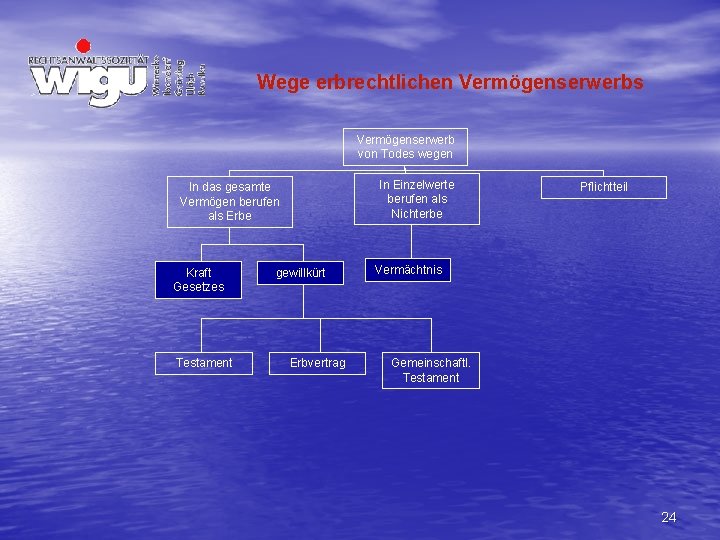

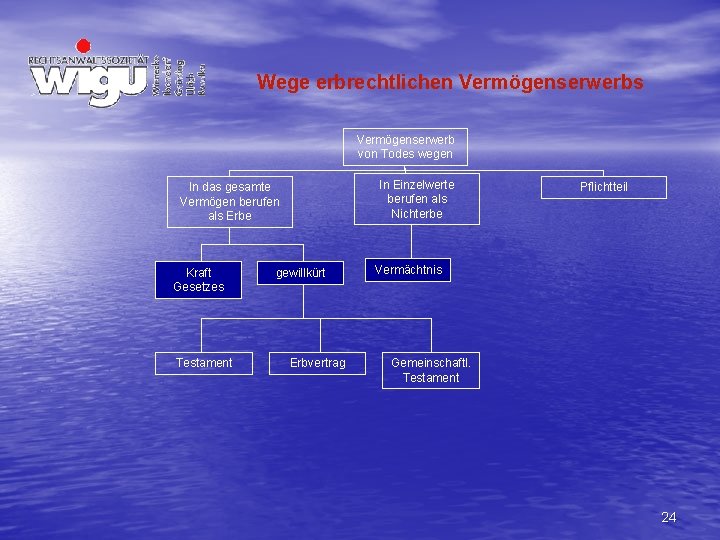

Wege erbrechtlichen Vermögenserwerbs Vermögenserwerb von Todes wegen In Einzelwerte berufen als Nichterbe In das gesamte Vermögen berufen als Erbe Kraft Gesetzes Testament gewillkürt Erbvertrag Pflichtteil Vermächtnis Gemeinschaftl. Testament 24

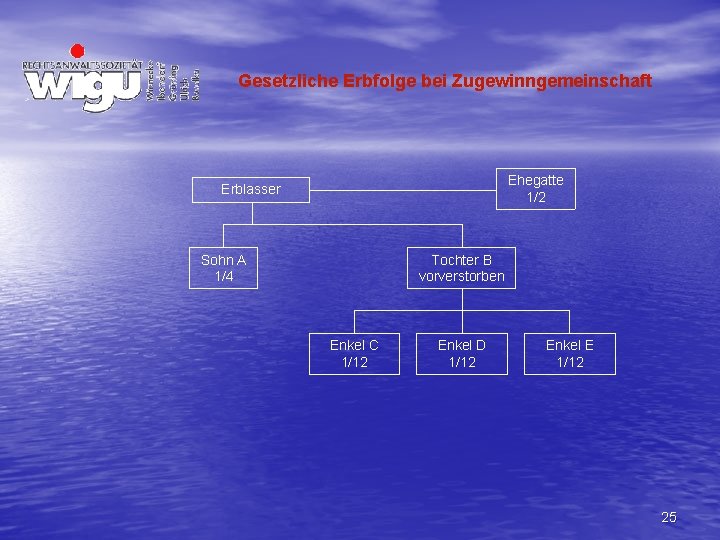

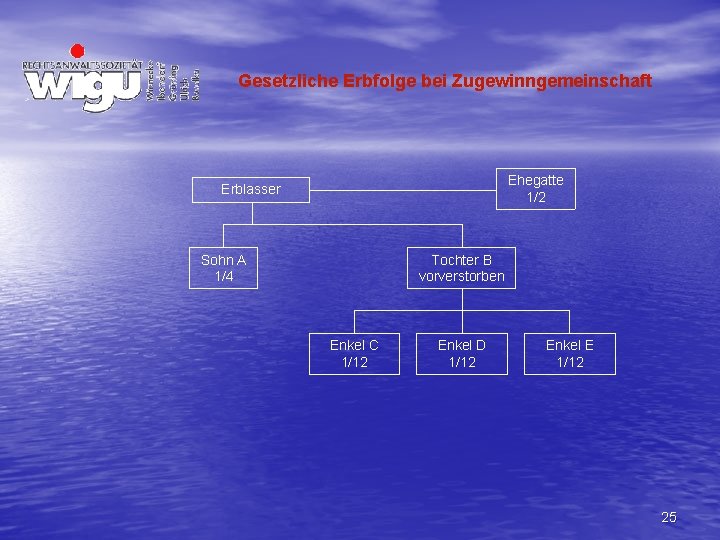

Gesetzliche Erbfolge bei Zugewinngemeinschaft Ehegatte 1/2 Erblasser Sohn A 1/4 Tochter B vorverstorben Enkel C 1/12 Enkel D 1/12 Enkel E 1/12 25

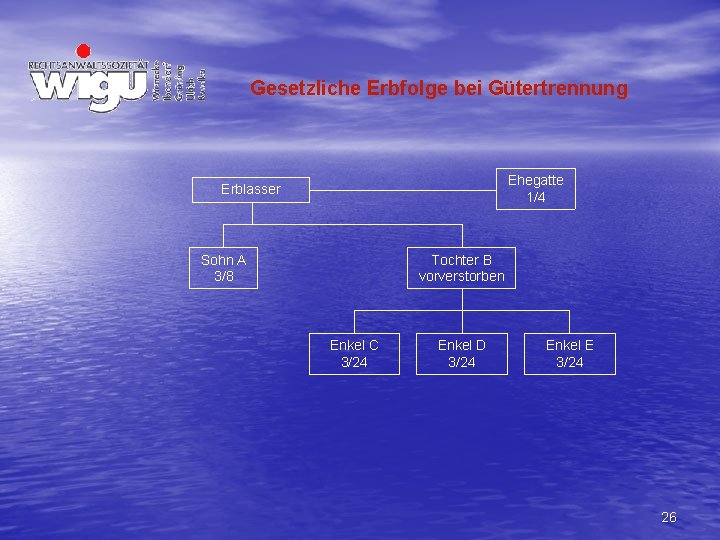

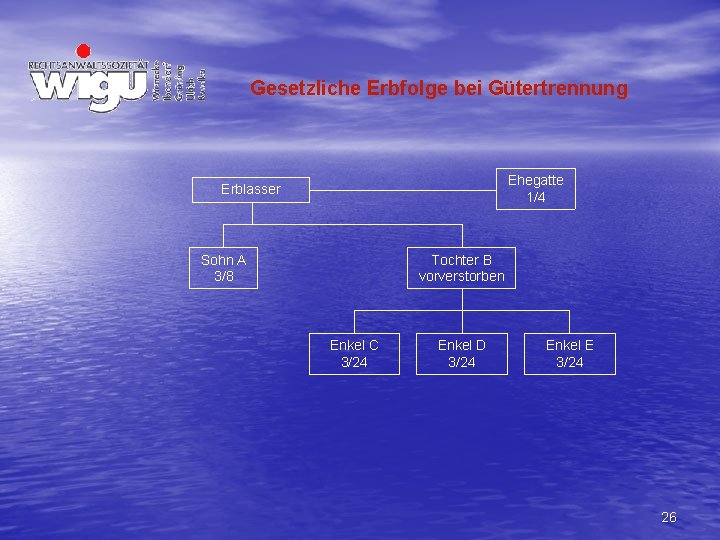

Gesetzliche Erbfolge bei Gütertrennung Ehegatte 1/4 Erblasser Sohn A 3/8 Tochter B vorverstorben Enkel C 3/24 Enkel D 3/24 Enkel E 3/24 26

Eheliche Güterstände • Zugewinngemeinschaft • Gütertrennung • Vermögensgemeinschaft 27

Merkmale des gesetzlichen Güterstandes • • • Ausgleich bei Beendigung Höherer gesetzlicher Erbteil Verfügungsbeschränkung Keine Haftung Weitere individuelle Gestaltungsmöglichkeiten → modifizierte Zugewinngemeinschaft 28

Testamentarische Erbeinsetzung • • • freie Entscheidung zur Bestimmung der Erben Pflichtteilsrecht Pflichtteilsergänzungsanspruch eigenhändig oder notarielle Beurkundung Berliner Testament 29

Erbvertrag • bindende vertragliche Gestaltung unter möglicher Einbeziehung • • gesetzlicher Erben mögliche Regelung von Pflichtteilsrechten und Pflichtteilsergänzungsansprüchen notarielle Beurkundung 30

Haftung/Rechtsstellung Bei der Unternehmensübergabe sind Haftungsfragen zum • Handelsrecht • Steuerrecht • Arbeitsrecht zu beachten. Weiterhin Klärung: • Welche bestehenden Verträge werden übernommen? • Welche Fragen des Handwerks- und Baurechts sind zu prüfen? - Bei Unternehmen, die im Handelsregister eingetragen sind haftet der Unternehmer für bisherige Verbindlichkeiten - Unternehmer haftet im Rahmen des Gläubigerschutzes für alle Verbindlichkeiten des Übergebers - Unternehmer haftet für Betriebssteuern des Übergebers, soweit diese seit Beginn des letzten, vor der Übergabe liegenden Kalenderjahres entstanden sind 31

Bestehende Verträge • • • Miet-, Kredit- und Versicherungsverträge Dienstleistungs- und Werkverträge Gewährleistungsansprüche Arbeitsverträge: § 613 a BGB - Kündigungsverbot auch für Kleinbetriebe, die dem Kündigungsschutzgesetz nicht unterliegen - Übernehmer tritt in die bestehenden Arbeitsverträge ein Handwerksrechtlich - Handwerksrolle Handelsregister 32

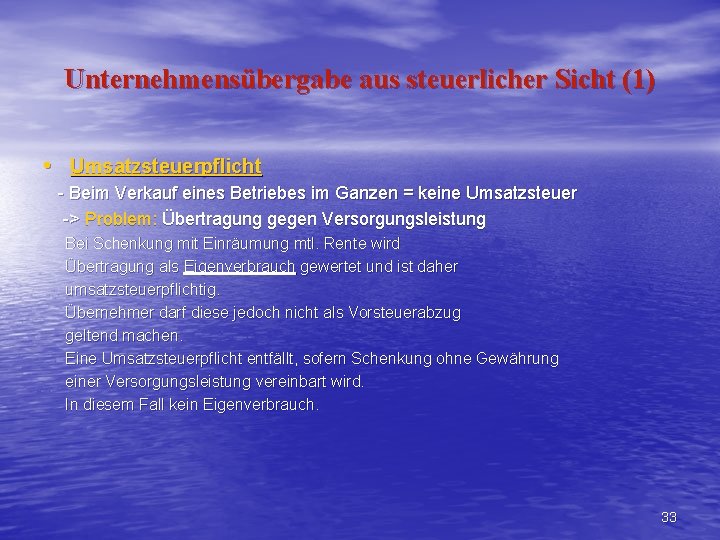

Unternehmensübergabe aus steuerlicher Sicht (1) • Umsatzsteuerpflicht - Beim Verkauf eines Betriebes im Ganzen = keine Umsatzsteuer -> Problem: Übertragung gegen Versorgungsleistung Bei Schenkung mit Einräumung mtl. Rente wird Übertragung als Eigenverbrauch gewertet und ist daher umsatzsteuerpflichtig. Übernehmer darf diese jedoch nicht als Vorsteuerabzug geltend machen. Eine Umsatzsteuerpflicht entfällt, sofern Schenkung ohne Gewährung einer Versorgungsleistung vereinbart wird. In diesem Fall kein Eigenverbrauch. 33

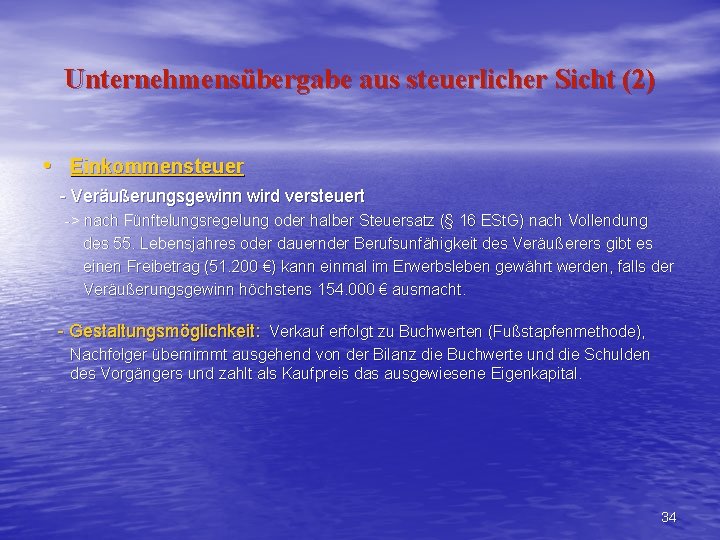

Unternehmensübergabe aus steuerlicher Sicht (2) • Einkommensteuer - Veräußerungsgewinn wird versteuert -> nach Fünftelungsregelung oder halber Steuersatz (§ 16 ESt. G) nach Vollendung des 55. Lebensjahres oder dauernder Berufsunfähigkeit des Veräußerers gibt es einen Freibetrag (51. 200 €) kann einmal im Erwerbsleben gewährt werden, falls der Veräußerungsgewinn höchstens 154. 000 € ausmacht. - Gestaltungsmöglichkeit: Verkauf erfolgt zu Buchwerten (Fußstapfenmethode), Nachfolger übernimmt ausgehend von der Bilanz die Buchwerte und die Schulden des Vorgängers und zahlt als Kaufpreis das ausgewiesene Eigenkapital. 34

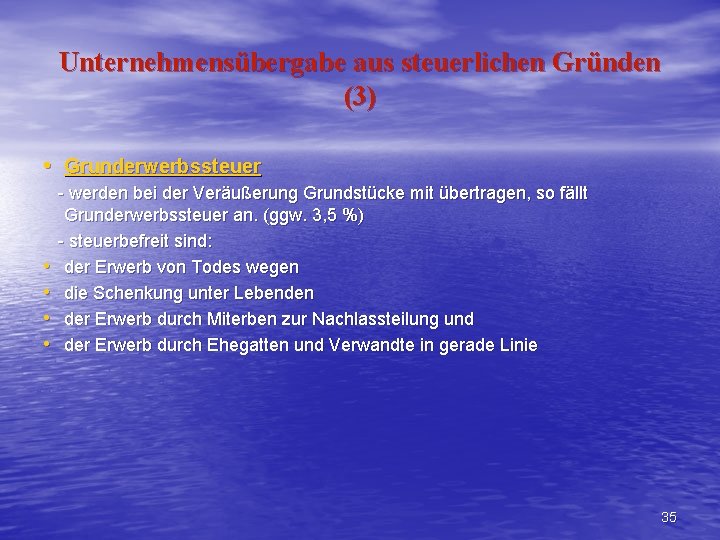

Unternehmensübergabe aus steuerlichen Gründen (3) • Grunderwerbssteuer • • - werden bei der Veräußerung Grundstücke mit übertragen, so fällt Grunderwerbssteuer an. (ggw. 3, 5 %) - steuerbefreit sind: der Erwerb von Todes wegen die Schenkung unter Lebenden der Erwerb durch Miterben zur Nachlassteilung und der Erwerb durch Ehegatten und Verwandte in gerade Linie 35

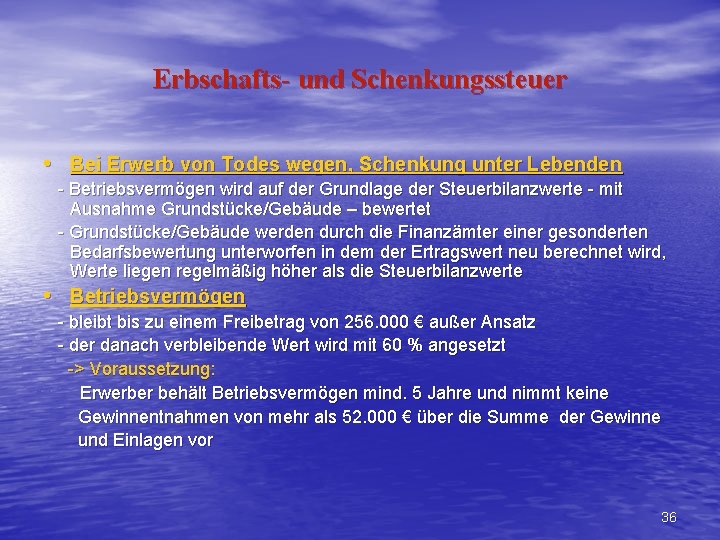

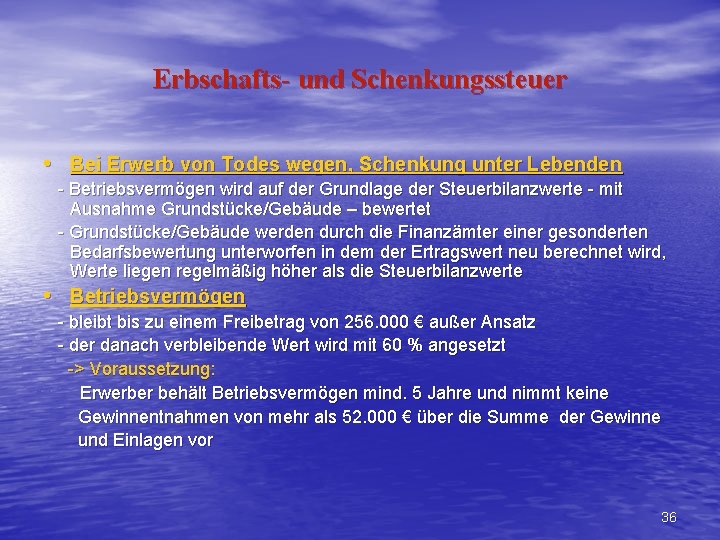

Erbschafts- und Schenkungssteuer • Bei Erwerb von Todes wegen, Schenkung unter Lebenden - Betriebsvermögen wird auf der Grundlage der Steuerbilanzwerte - mit Ausnahme Grundstücke/Gebäude – bewertet - Grundstücke/Gebäude werden durch die Finanzämter einer gesonderten Bedarfsbewertung unterworfen in dem der Ertragswert neu berechnet wird, Werte liegen regelmäßig höher als die Steuerbilanzwerte • Betriebsvermögen - bleibt bis zu einem Freibetrag von 256. 000 € außer Ansatz - der danach verbleibende Wert wird mit 60 % angesetzt -> Voraussetzung: Erwerber behält Betriebsvermögen mind. 5 Jahre und nimmt keine Gewinnentnahmen von mehr als 52. 000 € über die Summe der Gewinne und Einlagen vor 36

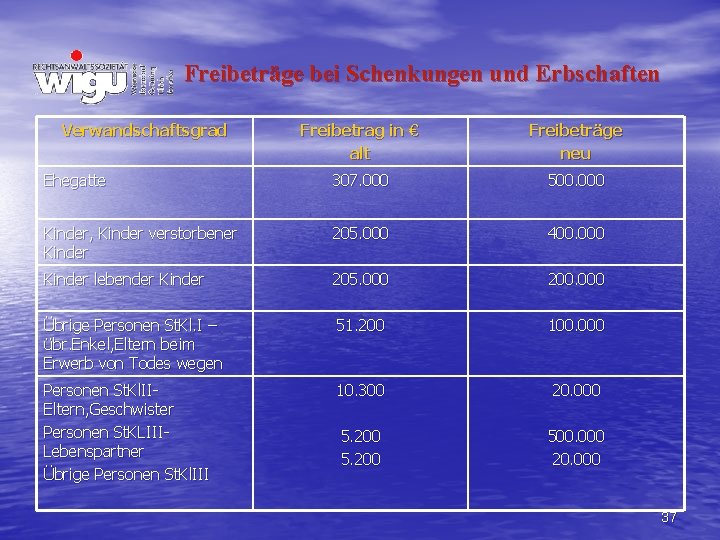

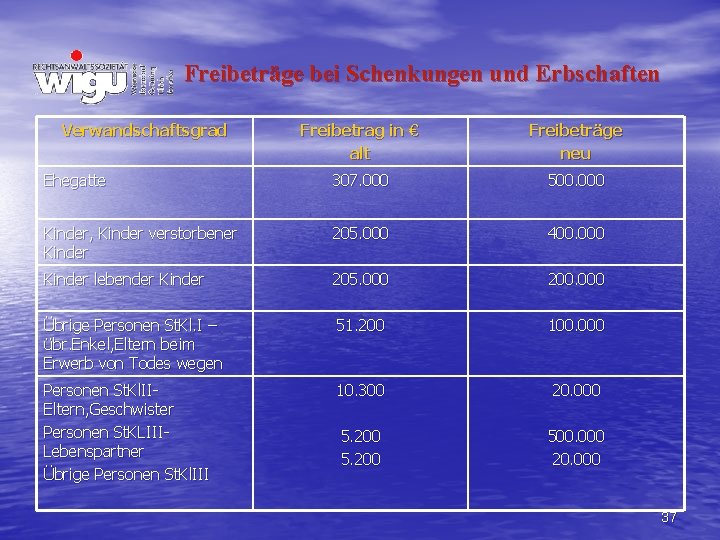

Freibeträge bei Schenkungen und Erbschaften Verwandschaftsgrad Freibetrag in € alt Freibeträge neu Ehegatte 307. 000 500. 000 Kinder, Kinder verstorbener Kinder 205. 000 400. 000 Kinder lebender Kinder 205. 000 200. 000 Übrige Personen St. Kl. I – übr. Enkel, Eltern beim Erwerb von Todes wegen 51. 200 100. 000 Personen St. Kl. IIEltern, Geschwister Personen St. KLIIILebenspartner Übrige Personen St. Kl. III 10. 300 20. 000 5. 200 500. 000 20. 000 37

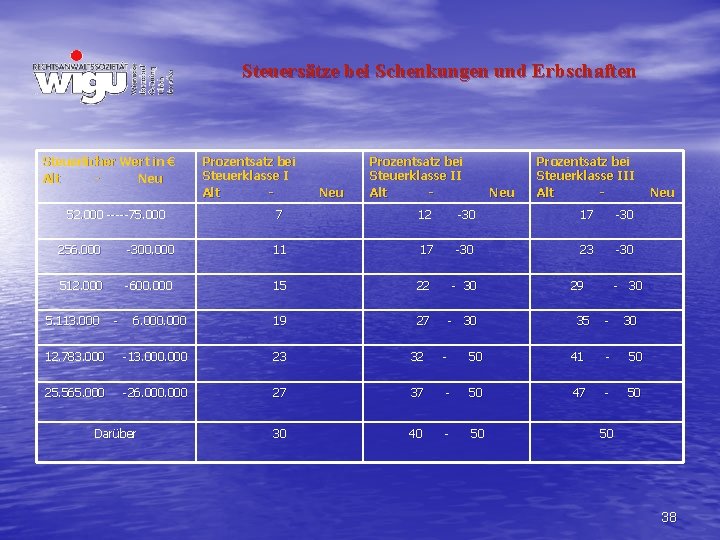

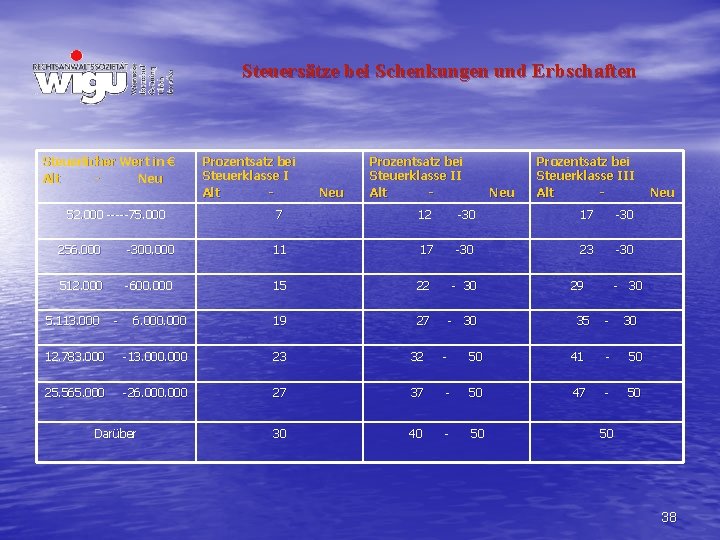

Steuersätze bei Schenkungen und Erbschaften Steuerlicher Wert in € Alt Neu 52. 000 -----75. 000 Prozentsatz bei Steuerklasse I Alt - Neu Prozentsatz bei Steuerklasse II Alt - Neu 7 12 -30 17 -30 23 -30 256. 000 -300. 000 11 512. 000 -600. 000 15 22 - 30 6. 000 19 27 - 30 12. 783. 000 -13. 000 23 32 25. 565. 000 -26. 000 27 37 30 40 5. 113. 000 - Darüber Prozentsatz bei Steuerklasse III Alt - - 29 35 Neu - 30 50 41 - 50 47 - 50 50 38

Fördermöglichkeiten • Staat fördert Unternehmensübernahmen durch verschiedene öffentliche Finanzierungsprogramme und Beratungshilfen • Auskünfte erhalten Sie bei Ihren Hausbanken, IHK, HWK, Steuerberatern, Anwälten 39

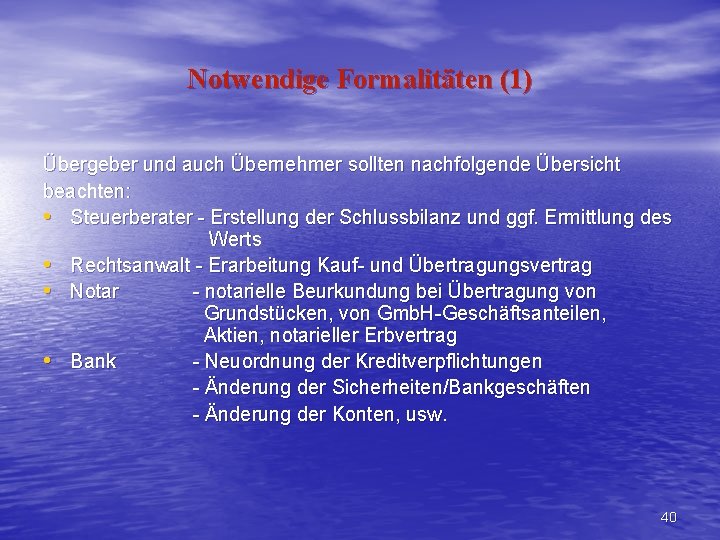

Notwendige Formalitäten (1) Übergeber und auch Übernehmer sollten nachfolgende Übersicht beachten: • Steuerberater - Erstellung der Schlussbilanz und ggf. Ermittlung des Werts • Rechtsanwalt - Erarbeitung Kauf- und Übertragungsvertrag • Notar - notarielle Beurkundung bei Übertragung von Grundstücken, von Gmb. H-Geschäftsanteilen, Aktien, notarieller Erbvertrag • Bank - Neuordnung der Kreditverpflichtungen - Änderung der Sicherheiten/Bankgeschäften - Änderung der Konten, usw. 40

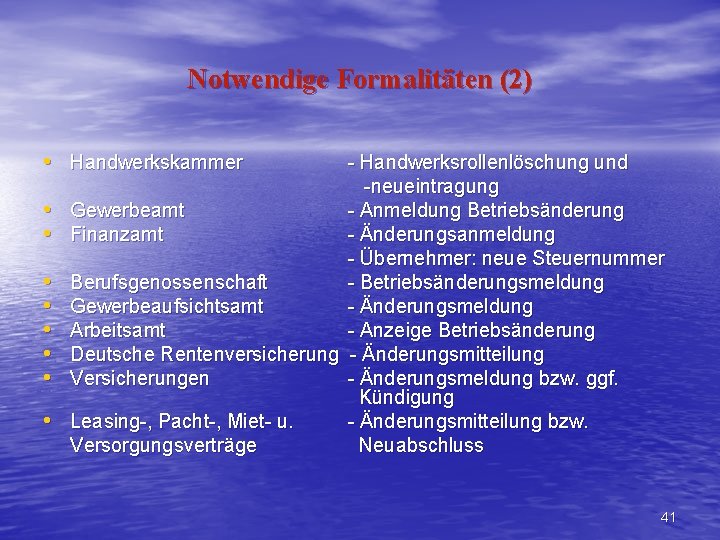

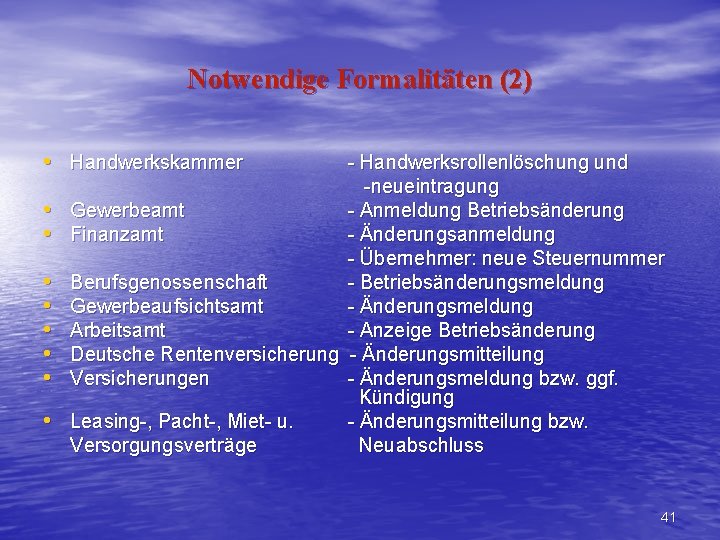

Notwendige Formalitäten (2) • Handwerkskammer • • - Handwerksrollenlöschung und -neueintragung Gewerbeamt - Anmeldung Betriebsänderung Finanzamt - Änderungsanmeldung - Übernehmer: neue Steuernummer Berufsgenossenschaft - Betriebsänderungsmeldung Gewerbeaufsichtsamt - Änderungsmeldung Arbeitsamt - Anzeige Betriebsänderung Deutsche Rentenversicherung - Änderungsmitteilung Versicherungen - Änderungsmeldung bzw. ggf. Kündigung Leasing-, Pacht-, Miet- u. - Änderungsmitteilung bzw. Versorgungsverträge Neuabschluss 41

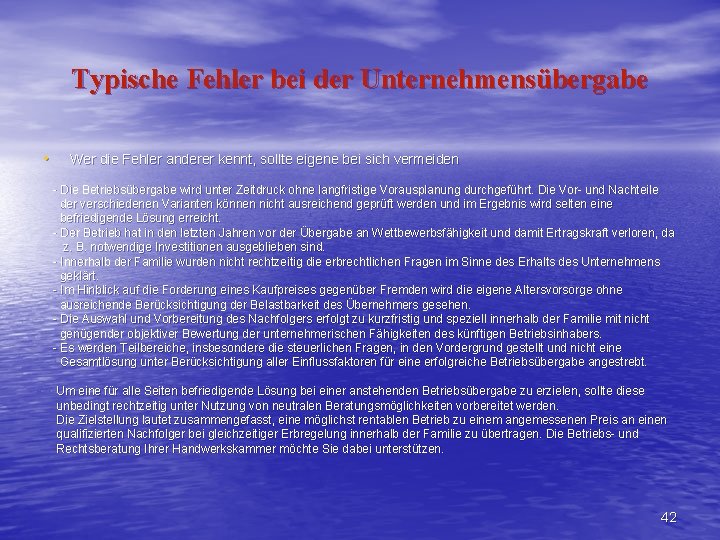

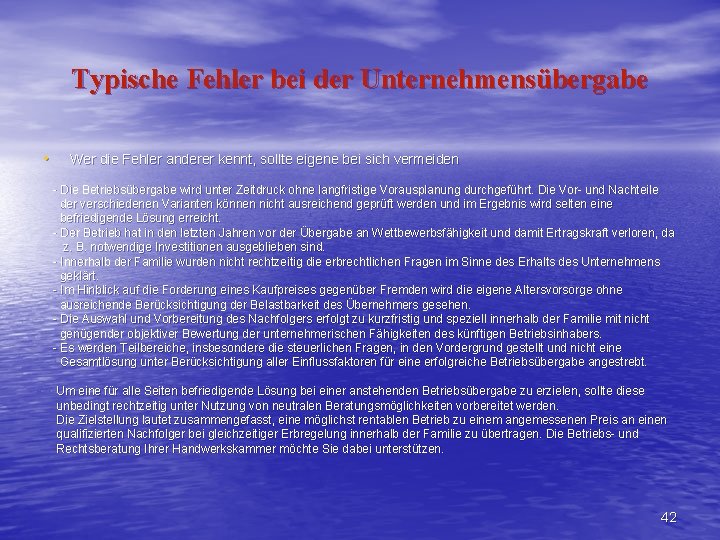

Typische Fehler bei der Unternehmensübergabe • Wer die Fehler anderer kennt, sollte eigene bei sich vermeiden - Die Betriebsübergabe wird unter Zeitdruck ohne langfristige Vorausplanung durchgeführt. Die Vor- und Nachteile der verschiedenen Varianten können nicht ausreichend geprüft werden und im Ergebnis wird selten eine befriedigende Lösung erreicht. - Der Betrieb hat in den letzten Jahren vor der Übergabe an Wettbewerbsfähigkeit und damit Ertragskraft verloren, da z. B. notwendige Investitionen ausgeblieben sind. - Innerhalb der Familie wurden nicht rechtzeitig die erbrechtlichen Fragen im Sinne des Erhalts des Unternehmens geklärt. - Im Hinblick auf die Forderung eines Kaufpreises gegenüber Fremden wird die eigene Altersvorsorge ohne ausreichende Berücksichtigung der Belastbarkeit des Übernehmers gesehen. - Die Auswahl und Vorbereitung des Nachfolgers erfolgt zu kurzfristig und speziell innerhalb der Familie mit nicht genügender objektiver Bewertung der unternehmerischen Fähigkeiten des künftigen Betriebsinhabers. - Es werden Teilbereiche, insbesondere die steuerlichen Fragen, in den Vordergrund gestellt und nicht eine Gesamtlösung unter Berücksichtigung aller Einflussfaktoren für eine erfolgreiche Betriebsübergabe angestrebt. Um eine für alle Seiten befriedigende Lösung bei einer anstehenden Betriebsübergabe zu erzielen, sollte diese unbedingt rechtzeitig unter Nutzung von neutralen Beratungsmöglichkeiten vorbereitet werden. Die Zielstellung lautet zusammengefasst, eine möglichst rentablen Betrieb zu einem angemessenen Preis an einen qualifizierten Nachfolger bei gleichzeitiger Erbregelung innerhalb der Familie zu übertragen. Die Betriebs- und Rechtsberatung Ihrer Handwerkskammer möchte Sie dabei unterstützen. 42

Das Fazit Vermeiden Sie, dass Ihr Lebenswerk und Ihr Nachruhm durch Nichtstun oder undurchdachte Gestaltung bei der Unternehmensnachfolge gefährdet werden. Sprechen Sie das Thema innerhalb der Familie an und/oder holen Sie fachkundige Beratung bei einem auf das Erbrecht und die Unternehmensnachfolge spezialisierten Rechtsanwalt oder Notar ein. Beginnen Sie zügig mit der Umsetzung. 10. 000 € Honorar tun Ihrer Familie weniger weh, als 100. 000 € vermeidbare Steuerzahlungen oder überflüssiger Streit nach dem Erbfall. 43

Vielen Dank für Ihre Aufmerksamkeit www. wigu-eurojuris. de 44

Wichtigste kanäle der welt

Wichtigste kanäle der welt Die mier en die sprinkaan fabel pdf

Die mier en die sprinkaan fabel pdf Project canvas vorlage

Project canvas vorlage Validation nach richard 4 schritte

Validation nach richard 4 schritte Sloveso sollen

Sloveso sollen Ifp konzeption modul b

Ifp konzeption modul b Problemlöseprozess 6 schritte

Problemlöseprozess 6 schritte Sieben schritte der qualitätsentwicklung tietze

Sieben schritte der qualitätsentwicklung tietze Departement bildung, kultur und sport

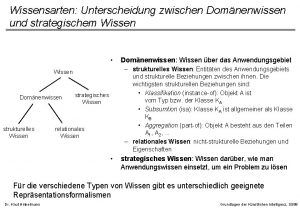

Departement bildung, kultur und sport Wissensarten

Wissensarten Es ist nicht genug zu wissen man muss auch anwenden

Es ist nicht genug zu wissen man muss auch anwenden Wissen aneignen

Wissen aneignen Ergänzen sie die präpositionen

Ergänzen sie die präpositionen Bescheid wissen

Bescheid wissen Individuelles wissen

Individuelles wissen Was wissen sie über deutschland

Was wissen sie über deutschland Duits modalverben

Duits modalverben Schiri wir wissen wo dein auto steht text

Schiri wir wissen wo dein auto steht text Ams service für unternehmen

Ams service für unternehmen Virtuelle unternehmen beispiel

Virtuelle unternehmen beispiel Steckbrief unternehmen

Steckbrief unternehmen Sachziele unternehmen

Sachziele unternehmen Produktzykluses

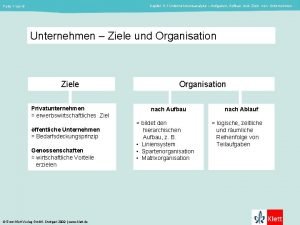

Produktzykluses Kooperation und konzentration

Kooperation und konzentration Ams jobroom unternehmen

Ams jobroom unternehmen St galler management modell beispiel

St galler management modell beispiel Förderung led beleuchtung 2017

Förderung led beleuchtung 2017 Kooperationen unternehmen

Kooperationen unternehmen Mary kay verdienst

Mary kay verdienst Tiefseebohren pro und kontra

Tiefseebohren pro und kontra Aufgaben unternehmen

Aufgaben unternehmen Inklusives unternehmen nrw

Inklusives unternehmen nrw Sanierungskonzept beispiel

Sanierungskonzept beispiel Leistungserstellung

Leistungserstellung Finanzamt konstanz schweizer unternehmen

Finanzamt konstanz schweizer unternehmen Inklusives unternehmen ruhrgebiet

Inklusives unternehmen ruhrgebiet Pad van waarheid tot die lewe

Pad van waarheid tot die lewe Jys die stem in die stilte wat agterbly

Jys die stem in die stilte wat agterbly Meervoud van waarheid

Meervoud van waarheid Die hippie die

Die hippie die Bedrywende vorm

Bedrywende vorm Du machst mich immer noch verrückt nach all jahren

Du machst mich immer noch verrückt nach all jahren Die kinder verbringen die ferien

Die kinder verbringen die ferien Pad van waarheid en lewe

Pad van waarheid en lewe Die einde van die koue oorlog 1989

Die einde van die koue oorlog 1989