Examinando o Risco de Falncia de Instituies Financeiras

- Slides: 25

Examinando o Risco de Falência de Instituições Financeiras: O Caso Brasileiro Benjamin Miranda Tabak e Roberta Blass Staub Banco Central do Brasil 2003

Estrutura da apresentação 1. Motivação da Pesquisa 2. Revisão da Literatura 3. Metodologia 4. Resultados Empíricos 5. Conclusões

1. Motivação Estabilidade financeira é primordialmente importante para bancos centrais e autoridades de supervisão financeira no mundo devido ao aumento substancial no número de falências bancárias nos últimos anos, tanto em países desenvolvidos, quanto subdesenvolvidos. Evitar tais eventos é de particular importância. Seus custos podem ser medidos ao considerar os efeitos de contágio de eventos do setor bancário na economia dos países.

2. Revisão da literatura • Miles and Hall (1988), Burmeister and Mc. Elroy (1988) • Clare and Thomas (1994) • Clare (1995) • Crockett (1997) • International Monetary Fund (IMF, 1998) • Frydl (1999) • Bonomo and Garcia (2001), Hoggarth et al. (2001) • Clare and Priestley (2002), Schor et al. (2002)

3. Metodologia A. Modelagem estatística B. Estimação pelo APT e interpretação da probabilidade C. de falência

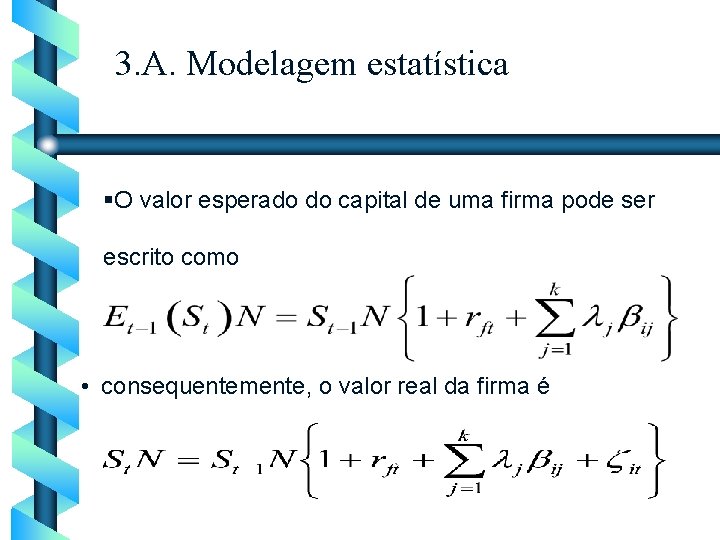

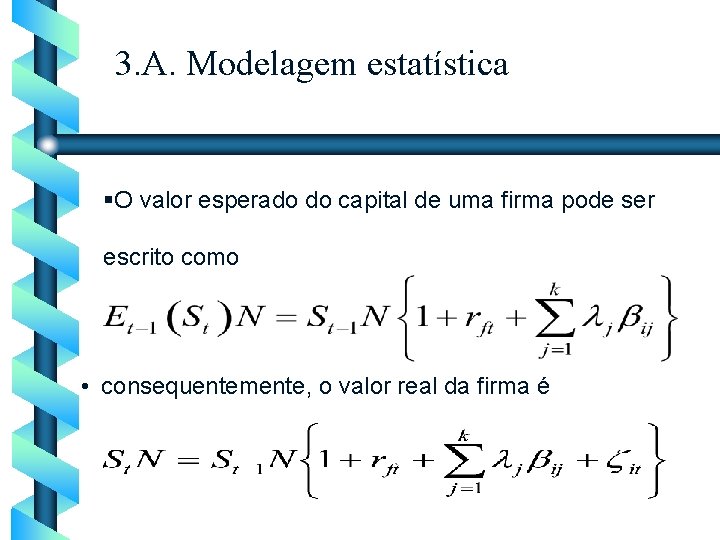

3. A. Modelagem estatística §O valor esperado do capital de uma firma pode ser escrito como • consequentemente, o valor real da firma é

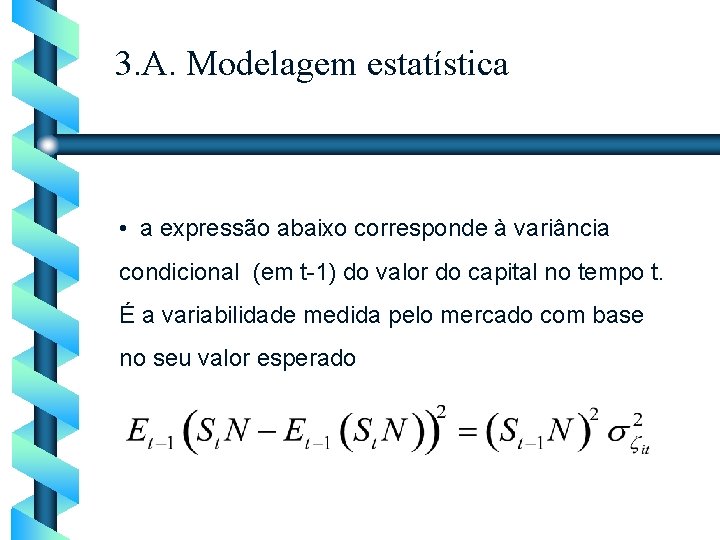

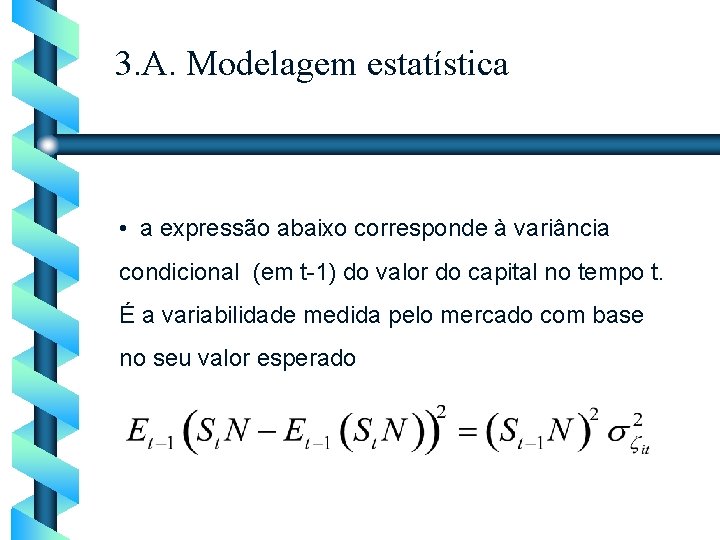

3. A. Modelagem estatística • a expressão abaixo corresponde à variância condicional (em t-1) do valor do capital no tempo t. É a variabilidade medida pelo mercado com base no seu valor esperado

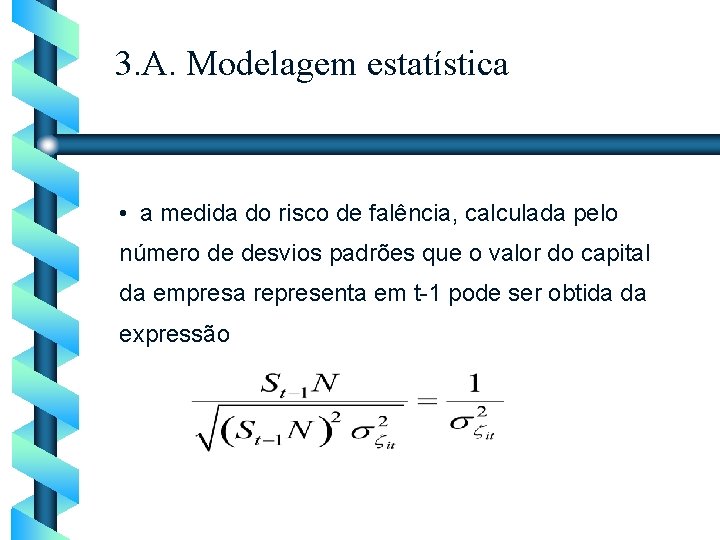

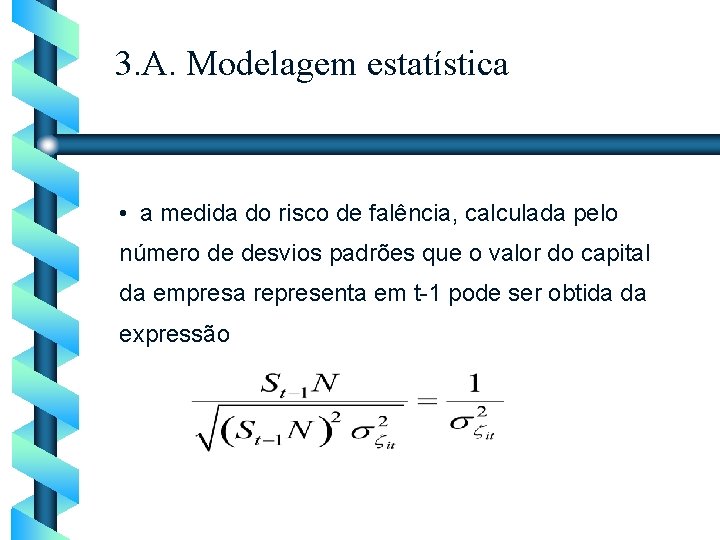

3. A. Modelagem estatística • a medida do risco de falência, calculada pelo número de desvios padrões que o valor do capital da empresa representa em t-1 pode ser obtida da expressão

3. B. Arbitrage Pricing Theory Model (APT) Motivação: § se o mercado avalia “corretamente” uma firma, então aquelas instituições financeiras com maior risco devem proporcionar maiores retornos, comparativamente aquelas com menor risco § o risco associado com cada instituição deve refletir no preço das suas ações § supõe-se que o mercado é capaz de avaliar instituições financeiras eficientemente

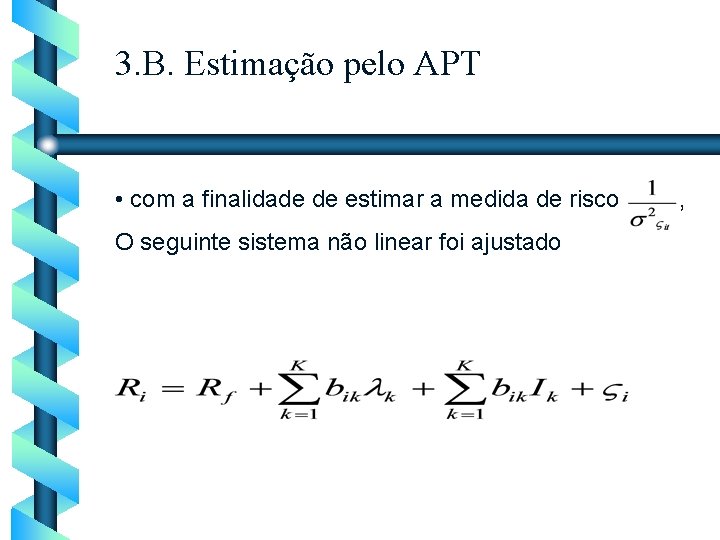

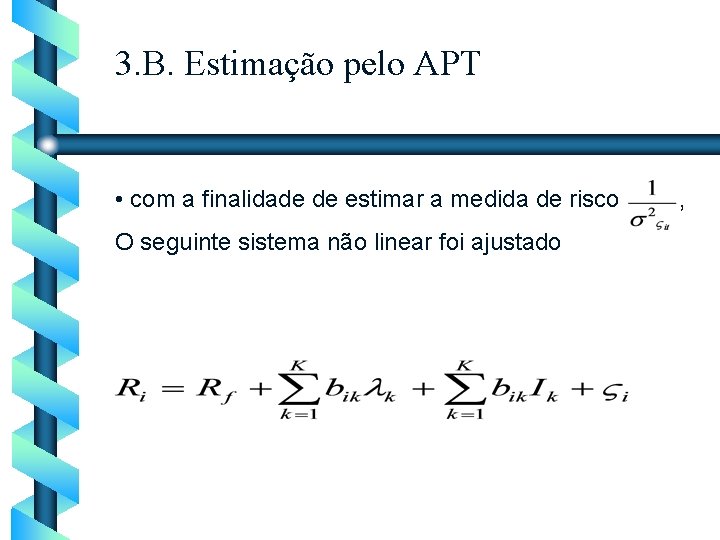

3. B. Estimação pelo APT • com a finalidade de estimar a medida de risco O seguinte sistema não linear foi ajustado ,

4. Resultados Empíricos A. Base de dados B. Estimação dos parâmetros C. Modelo ajustado D. Vale a pena usar o APT para obter o risco de falência de instituições financeiras? E. Resultados

4. A. Base de Dados Variáveis Macroeconômicas §Produção industrial §Inflação (modelos de 1980 até julho de 1994 e previsão um passo a frente até dez 2002) • Taxa de juros real • Risco de crédito • Portfólio de mercado • CBOND • Necessidade de financiamento do setor público Amostra: retornos mensais de 4 bancos brasileiros e do sistema bancário de janeiro de 1998 até dezembro de 2002

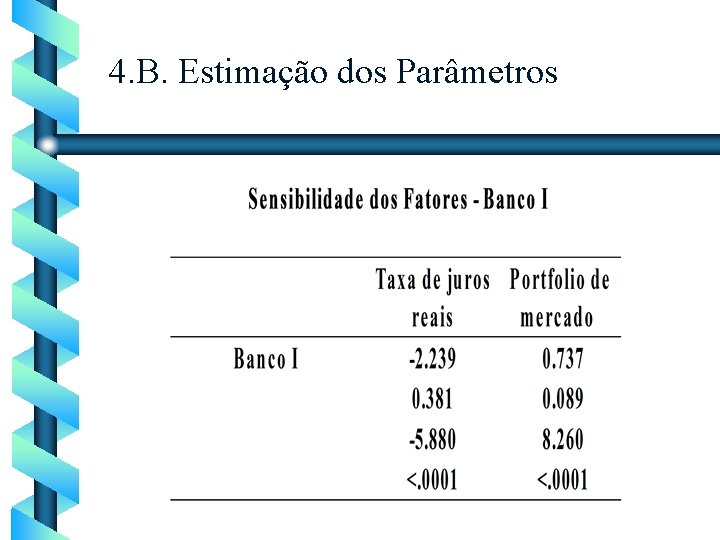

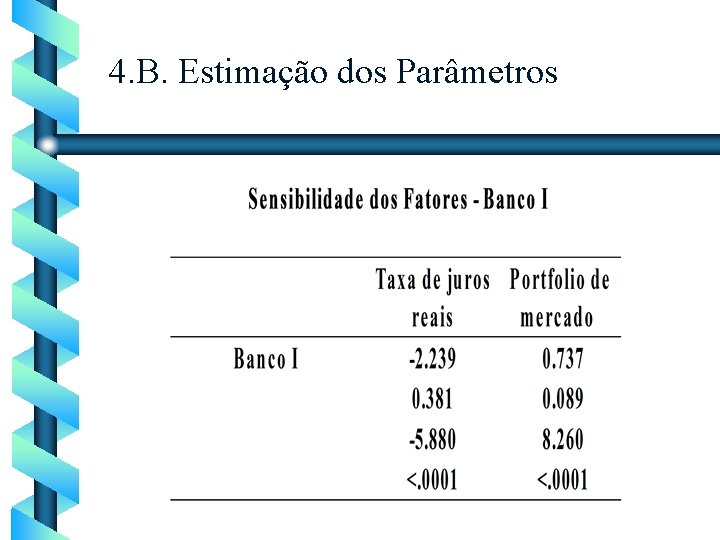

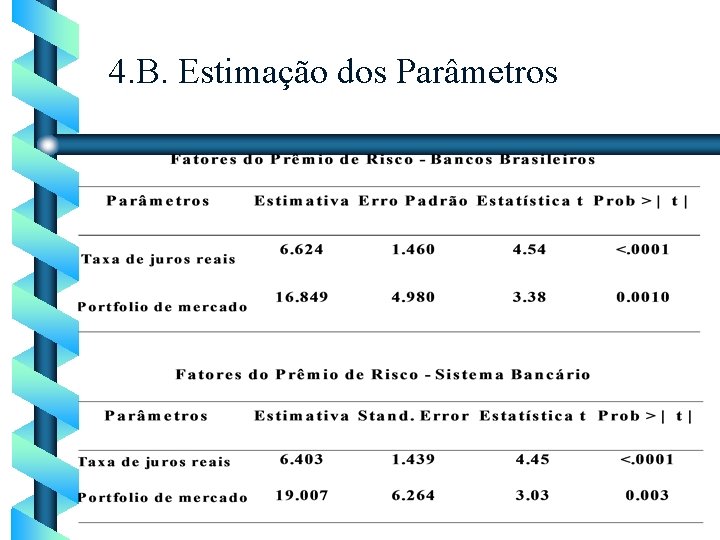

4. B. Estimação dos Parâmetros

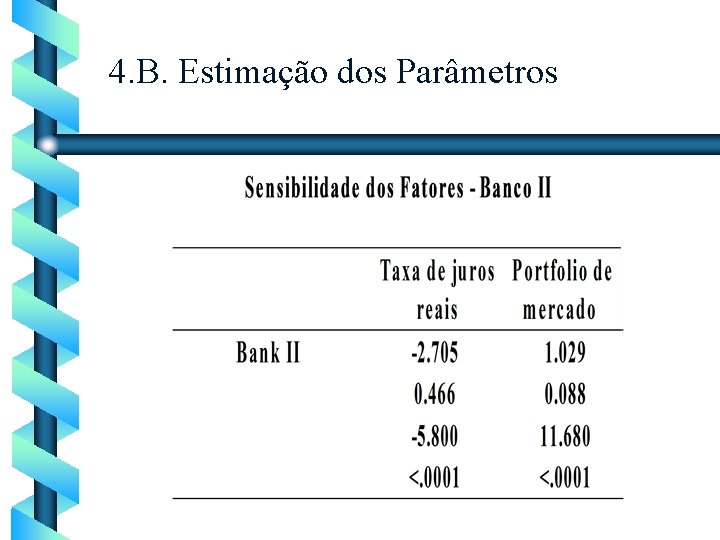

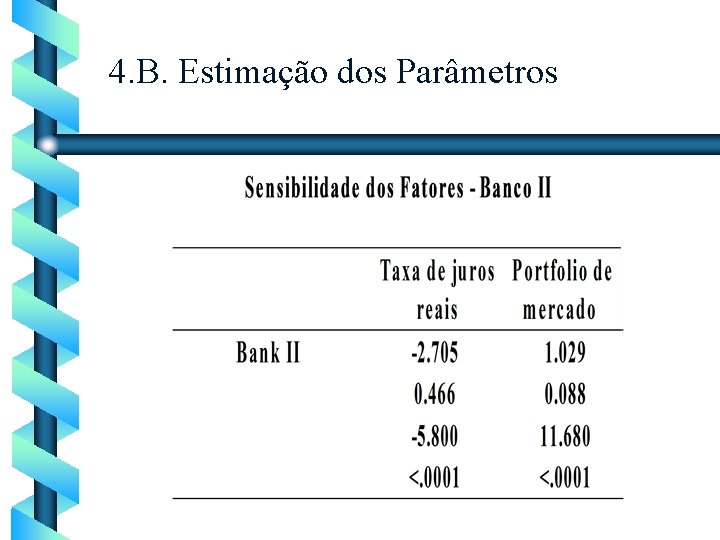

4. B. Estimação dos Parâmetros

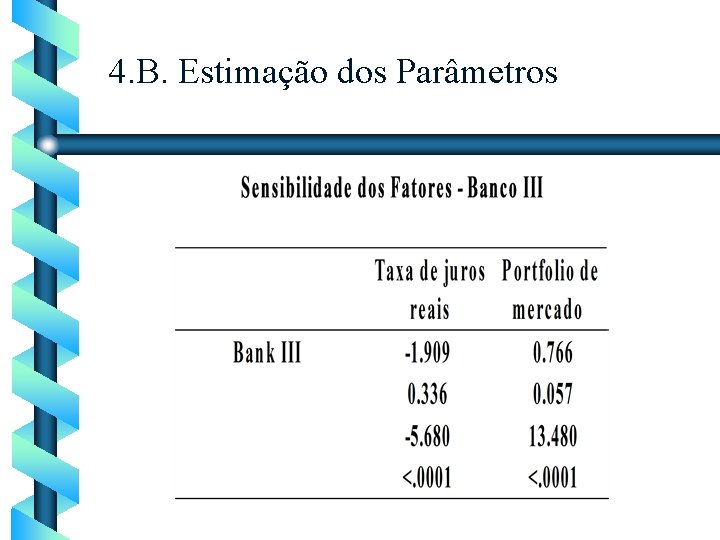

4. B. Estimação dos Parâmetros

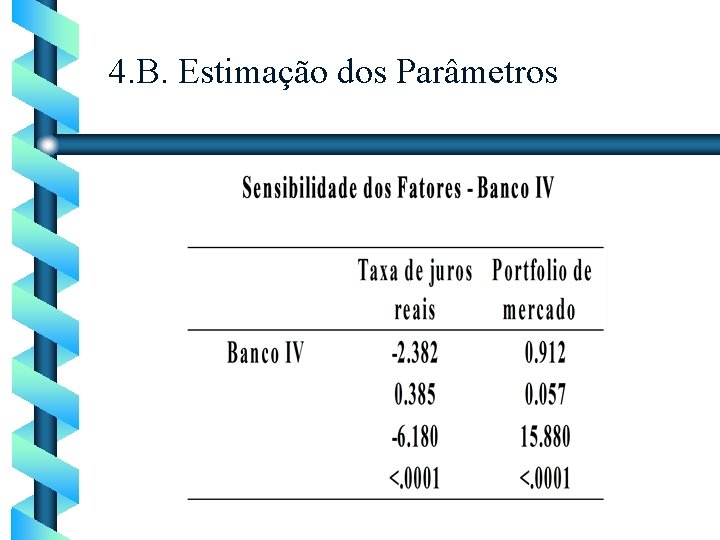

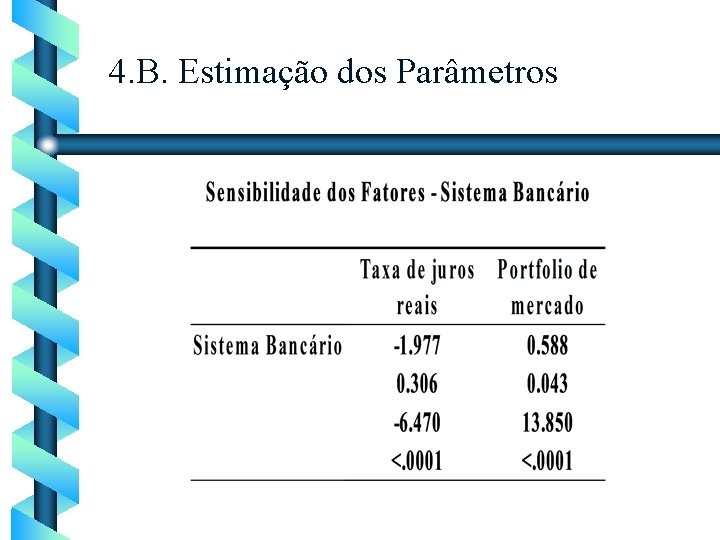

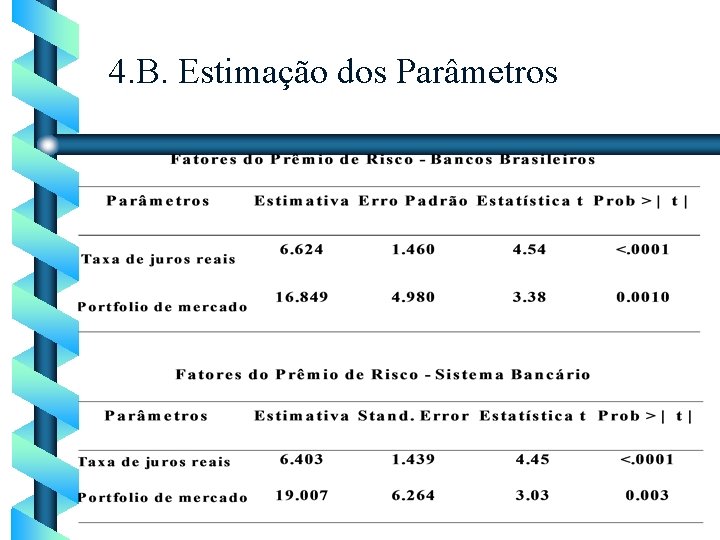

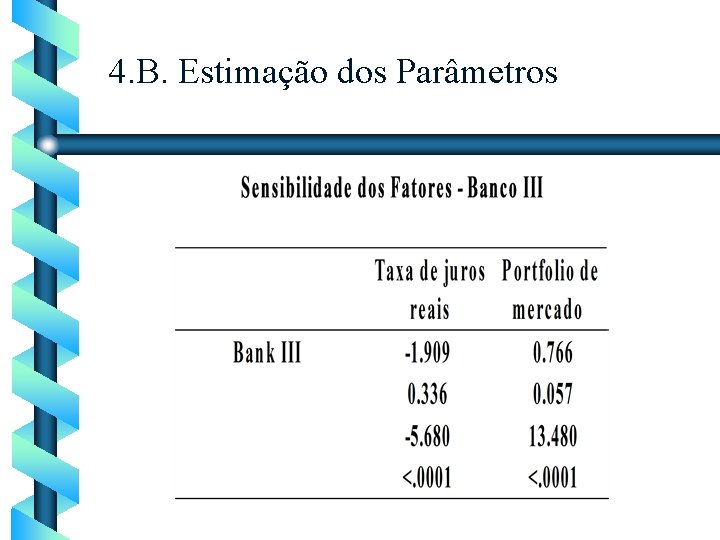

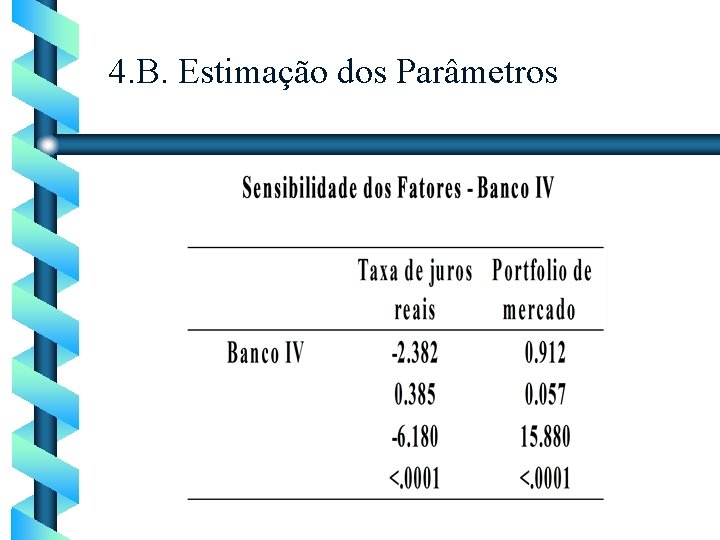

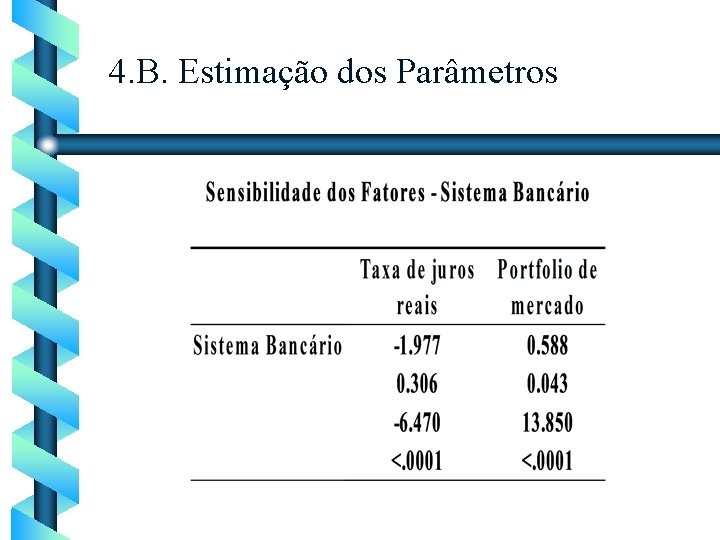

4. B. Estimação dos Parâmetros

4. B. Estimação dos Parâmetros

4. B. Estimação dos Parâmetros Variáveis macroeconômicas significantes: § taxa de juros reais § portfólio de mercado

4. B. Estimação dos Parâmetros

4. C. Modelo Ajustado Bancos Brasileiros

4. C. Modelo Ajustado Sistema Bancário

4. D. É informativo ajustar o modelo APT para obter uma medida da probabilidade de falência dos bancos? § autoridades devem considerar não apenas o valor absoluto da medida de risco, mas também as oscilações repentinas que podem acontecer

4. E. Resultados • ago 98 – o padrão das medidas de risco estimadas para os bancos brasileiros estão de acordo com a crise russa • ago 98 – preocupações relativas à sustentação do câmbio e reservas internacionais • jan 99 – falência de dois bancos depois da desvalorização do real devido à exposição cambial • dez 2001 – crise argentina não foi identificada, contágio diminui

4. E. Resultados • abr 2002 –SPB: deveria reduzir o risco, aumento no risco devido às eleições • é importante notar que, embora tenhamos aumentos na medida de risco devido a crises, internas e externas, o risco é baixo. Válido para os bancos individualmente e para o sistema bancário

5. Conclusões • avalia o risco de instituições financeiras de forma não usual: sob a perspectiva do preço de mercado • é importante notar que, embora tenhamos aumentos na medida de risco devido a crises, internas e externas, o risco é baixo. Válido para os bancos individualmente e para o sistema bancário • este resultado é similar ao obtido por Clare (1995) e Miles and Hall (1988).

Redução do risco relativo

Redução do risco relativo Las tres verdades

Las tres verdades Bs 8800 matriz de risco

Bs 8800 matriz de risco Matriz de risco

Matriz de risco Matriz de compliance

Matriz de compliance Risco relativo

Risco relativo Análise de risco

Análise de risco Classificação de risco

Classificação de risco Sociedade de risco ciencias 9 ano

Sociedade de risco ciencias 9 ano Risco relativo

Risco relativo Inventário de risco

Inventário de risco Mapa de risco cipa cores

Mapa de risco cipa cores Matriz risco

Matriz risco Mapa de higiene

Mapa de higiene Risco de entalamento

Risco de entalamento Risco circular

Risco circular Palette humérale

Palette humérale Origem do mapa de risco

Origem do mapa de risco Redução absoluta do risco

Redução absoluta do risco Matriz risco

Matriz risco Rir é correr o risco de parecer tolo

Rir é correr o risco de parecer tolo Capitulo 3 en tren vocabulario 1

Capitulo 3 en tren vocabulario 1 Uniprog risco

Uniprog risco Alerta de risco

Alerta de risco Exemplo de mapa de risco

Exemplo de mapa de risco Mapa de riscos

Mapa de riscos