Modles kaleckiens rgimes de croissance et march financier

![Autres décisions des firmes La distribution de dividendes n Fd = (1 -sf)[FT(-1)-rl(-1). L(-2)] Autres décisions des firmes La distribution de dividendes n Fd = (1 -sf)[FT(-1)-rl(-1). L(-2)]](https://slidetodoc.com/presentation_image_h2/89bc0480752618c09787d72434631c68/image-8.jpg)

- Slides: 22

Modèles kaleckiens, régimes de croissance et marché financier Kaleckian models of growth in a coherent stock-flow monetary framework: a Kaldorian view

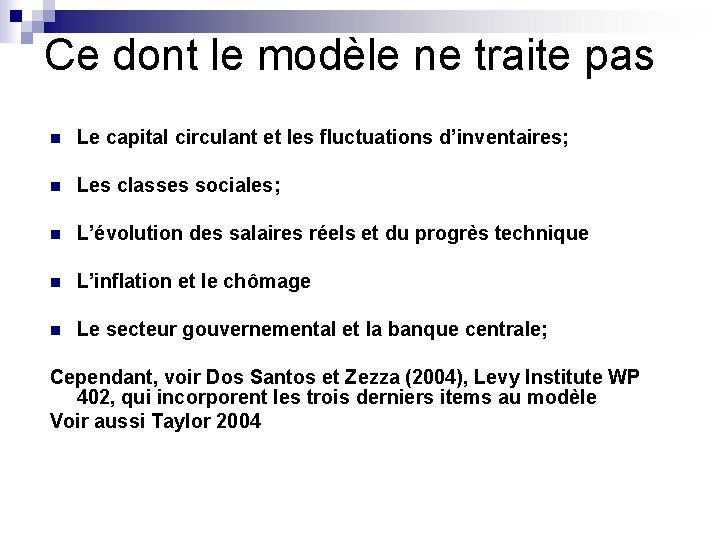

Le modèle s’inspire de six traditions n 1. Les nouveaux modèles de croissance kaleckiens (Rowthorn 1981). n 2. Le modèle dit “neo-Pasinetti” de Kaldor (1966): sa distinction ménages/entreprises; sa fonction de consommation fondée sur le revenu courant et les gains en capital; ¨ son rapport d’évaluation (le ratio q de Tobin); ¨ le financement par profits non distribués et émissions de titres. ¨ ¨ n 3. La théorie kaldorienne de la monnaie de crédit endogène (1970, 1982). n 4. La théorie du portefeuille de Tobin (1969). n 5. Une comptabilité nationale élargie aux opérations financières n 6. Une rationalité procédurale, fondée sur des ajustements graduels aux déséquilibres constatés (cf. Duménil et Lévy 1995).

Ce dont le modèle ne traite pas n Le capital circulant et les fluctuations d’inventaires; n Les classes sociales; n L’évolution des salaires réels et du progrès technique n L’inflation et le chômage n Le secteur gouvernemental et la banque centrale; Cependant, voir Dos Santos et Zezza (2004), Levy Institute WP 402, qui incorporent les trois derniers items au modèle Voir aussi Taylor 2004

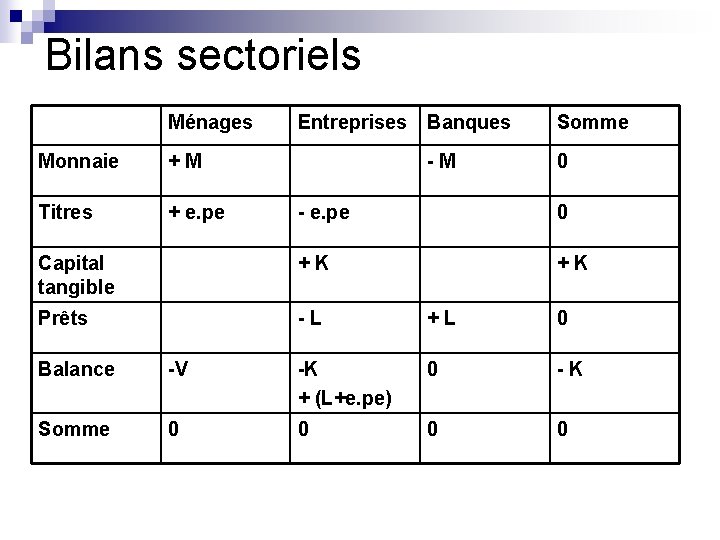

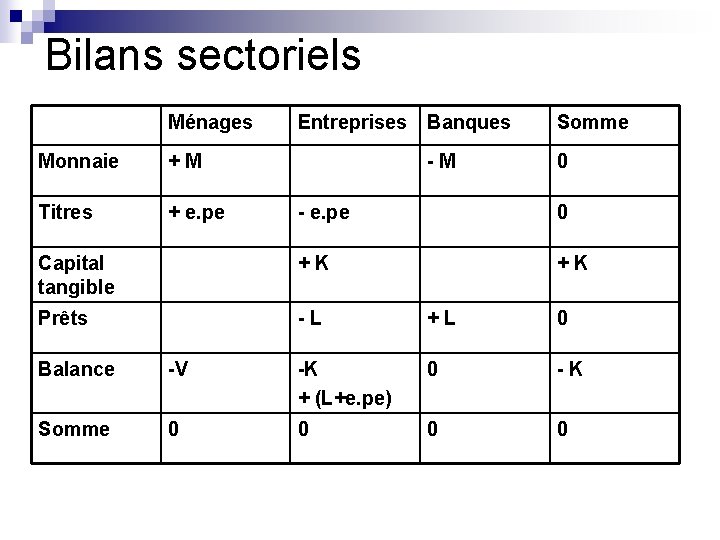

Bilans sectoriels Ménages Monnaie +M Titres + e. pe Entreprises Banques -M Somme 0 - e. pe 0 Capital tangible +K +K Prêts -L +L 0 Balance -V -K + (L+e. pe) 0 -K Somme 0 0

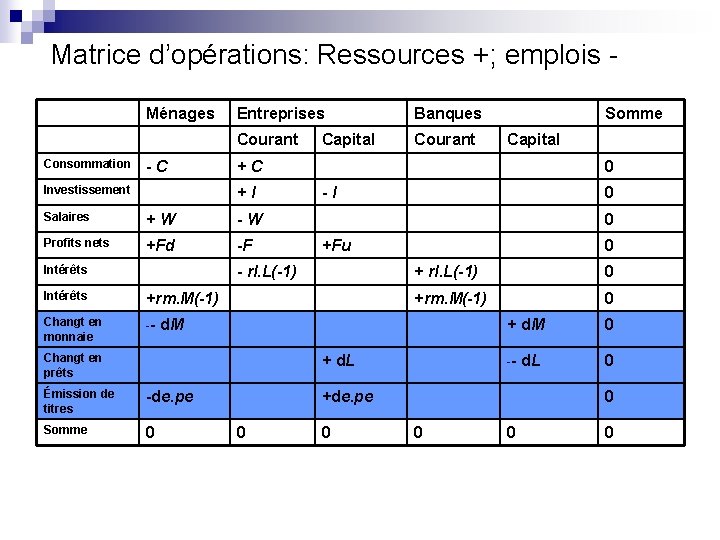

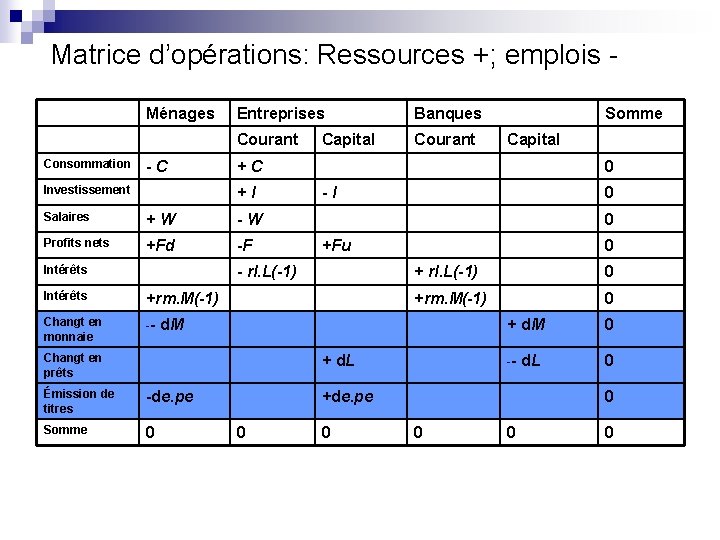

Matrice d’opérations: Ressources +; emplois Ménages Consommation -C Investissement Entreprises Banques Courant Salaires +W -W Profits nets +Fd -F 0 -I +rm. M(-1) Changt en monnaie -- 0 0 +Fu - rl. L(-1) Intérêts 0 + rl. L(-1) 0 +rm. M(-1) 0 d. M Changt en prêts + d. L Émission de titres -de. pe Somme 0 Capital +C +I Intérêts Capital Somme + d. M 0 -- 0 +de. pe 0 0 d. L 0 0

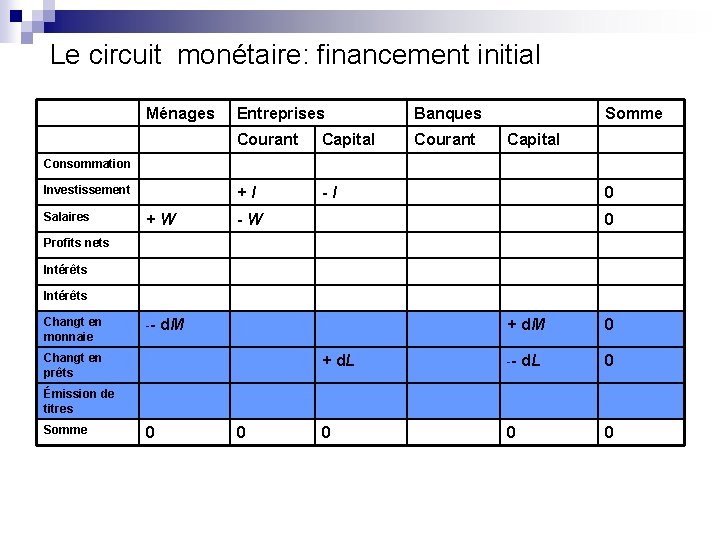

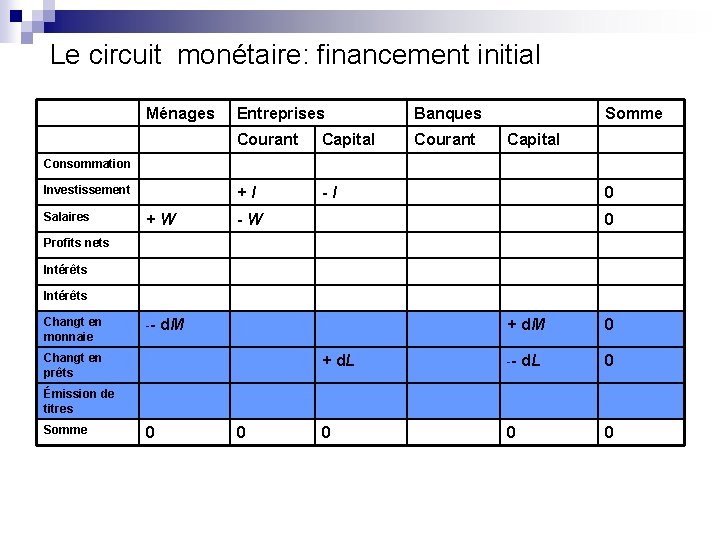

Le circuit monétaire: financement initial Ménages Entreprises Banques Courant Capital Courant +I -I Somme Capital Consommation Investissement Salaires +W 0 -W 0 Profits nets Intérêts Changt en monnaie -- d. M Changt en prêts + d. M 0 + d. L -- 0 0 0 d. L Émission de titres Somme 0 0 0

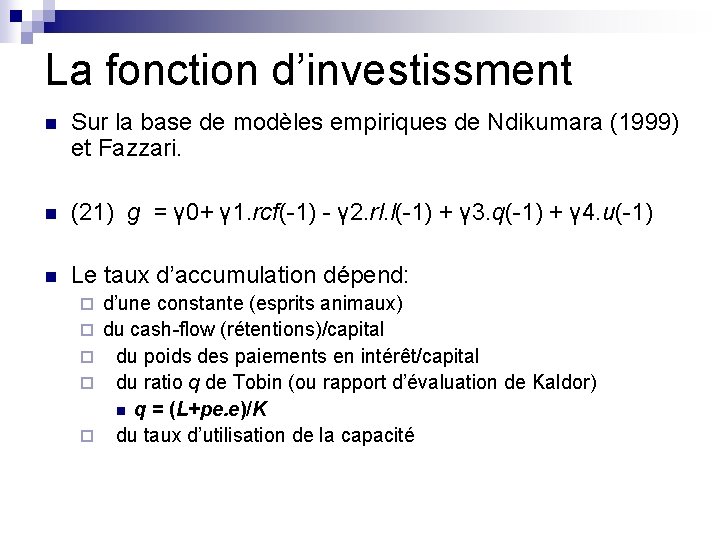

La fonction d’investissment n Sur la base de modèles empiriques de Ndikumara (1999) et Fazzari. n (21) g = γ 0+ γ 1. rcf(-1) - γ 2. rl. l(-1) + γ 3. q(-1) + γ 4. u(-1) n Le taux d’accumulation dépend: ¨ ¨ ¨ d’une constante (esprits animaux) du cash-flow (rétentions)/capital du poids des paiements en intérêt/capital du ratio q de Tobin (ou rapport d’évaluation de Kaldor) n q = (L+pe. e)/K du taux d’utilisation de la capacité

![Autres décisions des firmes La distribution de dividendes n Fd 1 sfFT1rl1 L2 Autres décisions des firmes La distribution de dividendes n Fd = (1 -sf)[FT(-1)-rl(-1). L(-2)]](https://slidetodoc.com/presentation_image_h2/89bc0480752618c09787d72434631c68/image-8.jpg)

Autres décisions des firmes La distribution de dividendes n Fd = (1 -sf)[FT(-1)-rl(-1). L(-2)] n L’émission d’actions n d(e). pe = x. I(-1) n

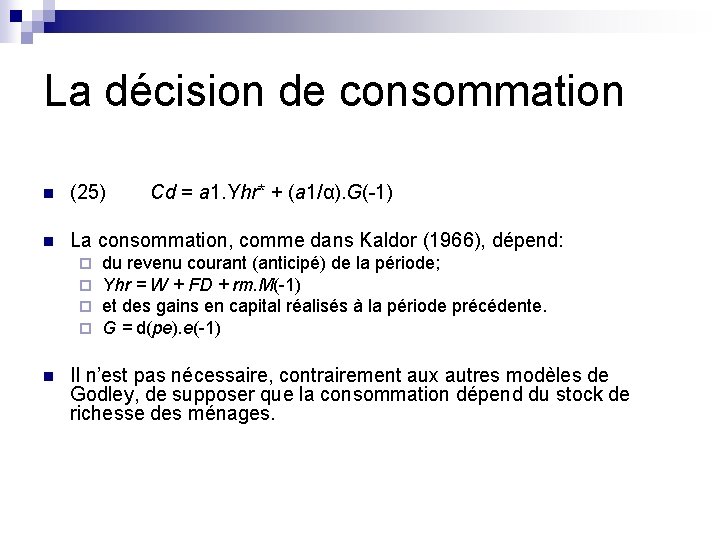

La décision de consommation n (25) n La consommation, comme dans Kaldor (1966), dépend: ¨ ¨ n Cd = a 1. Yhr* + (a 1/α). G(-1) du revenu courant (anticipé) de la période; Yhr = W + FD + rm. M(-1) et des gains en capital réalisés à la période précédente. G = d(pe). e(-1) Il n’est pas nécessaire, contrairement aux autres modèles de Godley, de supposer que la consommation dépend du stock de richesse des ménages.

Les décisions de portefeuille n n n (pe. ed)* / V* = λ 0 - λ 1. rm + λ 2. re(-1) - λ 3. (Yhr*/V*) Md */V* = (1 - λ 0) + λ 1. rm - λ 2. re(-1) + λ 3. (Yhr*/V*) re = (FD + G)/(pe(-1). ed(-1) ) Les ménages veulent détenir une proportion λ 0 de leur richesse (anticipée) sous forme de titres, mais cette proportion est modulée positivement par le taux de rendement passé sur les actions et négativement par le taux d’intérêt sur les dépôts, ainsi que par la demande de monnaie pour fins de transactions.

(7 A) Ms = Md équation redondante (2 B) Md - Md* = (Yhr - Yhr*) n Dans le modèle, bien que l’offre additionnelle de monnaie des banques soit exactement égale à la demande de nouveaux prêts des entreprises, et bien que la demande de monnaie des ménages dépende de leurs décisions de portefeuille, les contraintes comptables du modèle sont telles que l’offre de monnaie égale toujours la demande de monnaie. n Bien que l’offre et la demande monnaie soient déterminées par deux mécanismes apparemment indépendants l’un de l’autre, ces deux variables sont néanmoins toujours égales. Les contraintes comptables sont telles que ces deux variables, apparemment indépendantes, sont en fait dépendantes l’une de l’autre.

Communication modles

Communication modles Lester w. milbrath

Lester w. milbrath Communication ce

Communication ce Modles wanted

Modles wanted Agora modles

Agora modles March march dabrowski

March march dabrowski Contrôle financier

Contrôle financier Systeme financier

Systeme financier Reglement financier anr

Reglement financier anr Dcrypter

Dcrypter Greta du pays haut

Greta du pays haut Les acteurs du marché financier

Les acteurs du marché financier Les outils du diagnostic financier

Les outils du diagnostic financier La croissance intensive

La croissance intensive Facteurs de croissance hématopoïétiques

Facteurs de croissance hématopoïétiques Gligot

Gligot Les sources de la croissance

Les sources de la croissance Courbe de croissance garçon

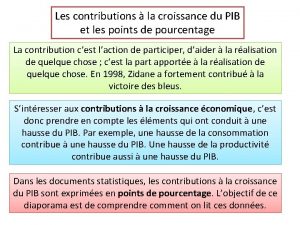

Courbe de croissance garçon Contribution à la croissance

Contribution à la croissance Croissance somatique

Croissance somatique Contribution à la croissance

Contribution à la croissance Croissance

Croissance Triangle de croissance sijori

Triangle de croissance sijori