Deciso de Investimento Corporativo Oramento de Capital I

- Slides: 30

Decisão de Investimento Corporativo Orçamento de Capital I Princípios de Finanças Corporativas – Ross, Stephen - Parte V Administração Financeira – Brigham, Eugene – Caps. 11 e 12

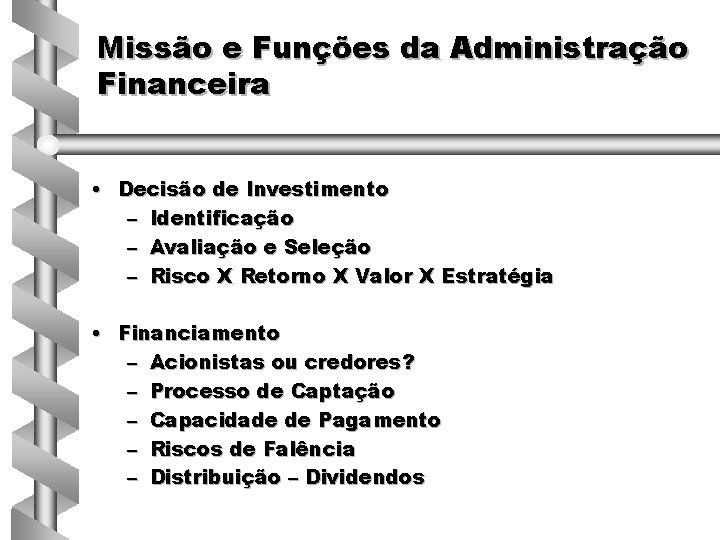

Missão e Funções da Administração Financeira • Decisão de Investimento – Identificação – Avaliação e Seleção – Risco X Retorno X Valor X Estratégia • Financiamento – Acionistas ou credores? – Processo de Captação – Capacidade de Pagamento – Riscos de Falência – Distribuição – Dividendos

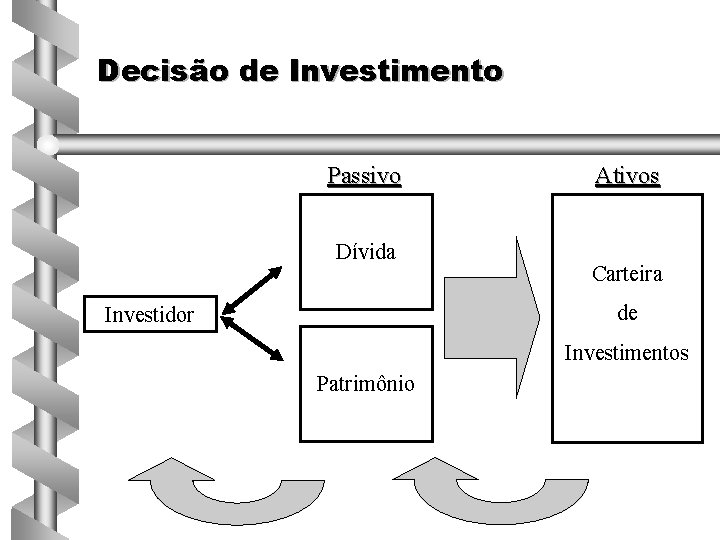

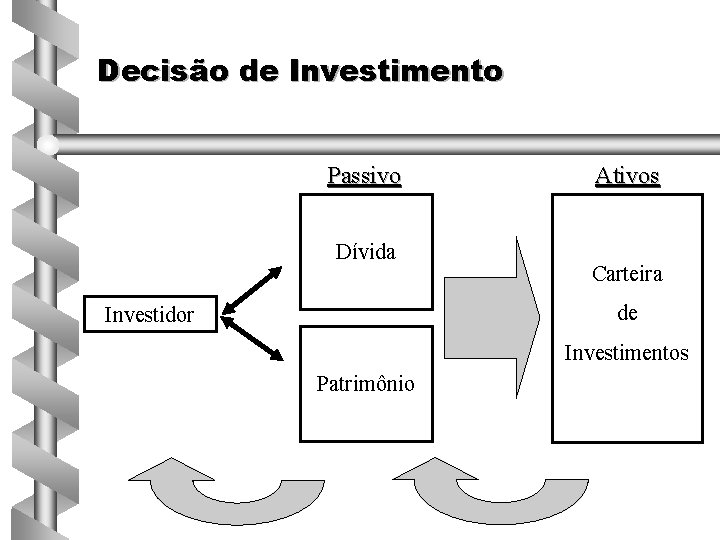

Decisão de Investimento Passivo Dívida Ativos Carteira de Investidor Investimentos Patrimônio

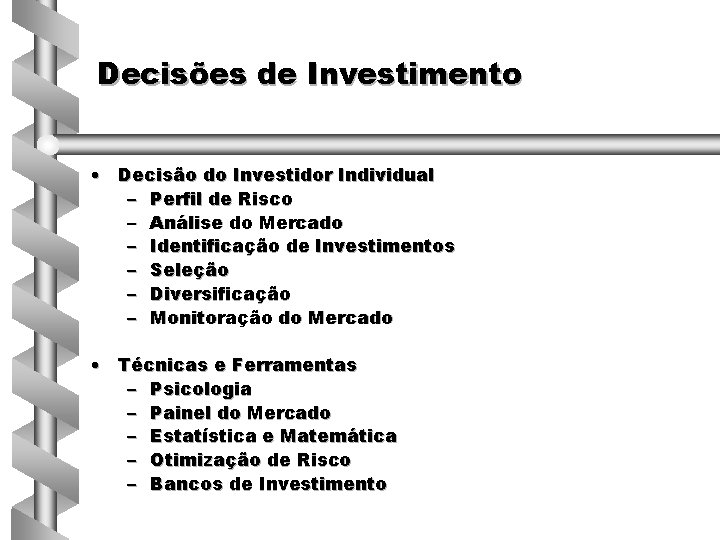

Decisões de Investimento • Decisão do Investidor Individual – Perfil de Risco – Análise do Mercado – Identificação de Investimentos – Seleção – Diversificação – Monitoração do Mercado • Técnicas e Ferramentas – Psicologia – Painel do Mercado – Estatística e Matemática – Otimização de Risco – Bancos de Investimento

Decisões de Investimento Corporativo • Decisão de Investimento (Administrador Financeiro) – Riscos do Negócio e Estratégia – Oportunidades – Seleção de projetos – Gestão de recursos – Geração de valor – “Portfolio” de ativos • Ferramentas – SWOT – Marketing – Orçamento de Capital – Fluxo de Caixa – Administração Financeira

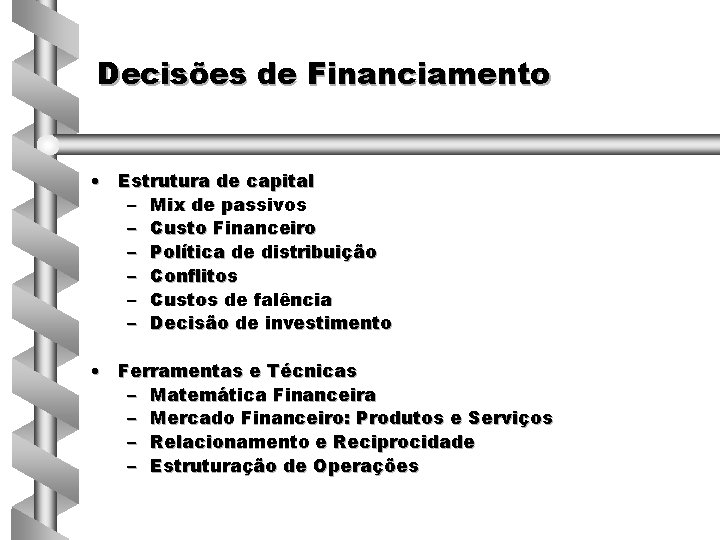

Decisões de Financiamento • Estrutura de capital – Mix de passivos – Custo Financeiro – Política de distribuição – Conflitos – Custos de falência – Decisão de investimento • Ferramentas e Técnicas – Matemática Financeira – Mercado Financeiro: Produtos e Serviços – Relacionamento e Reciprocidade – Estruturação de Operações

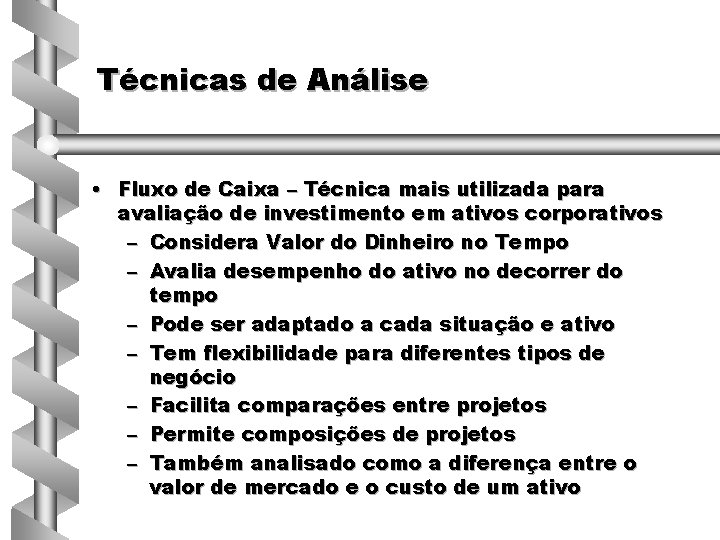

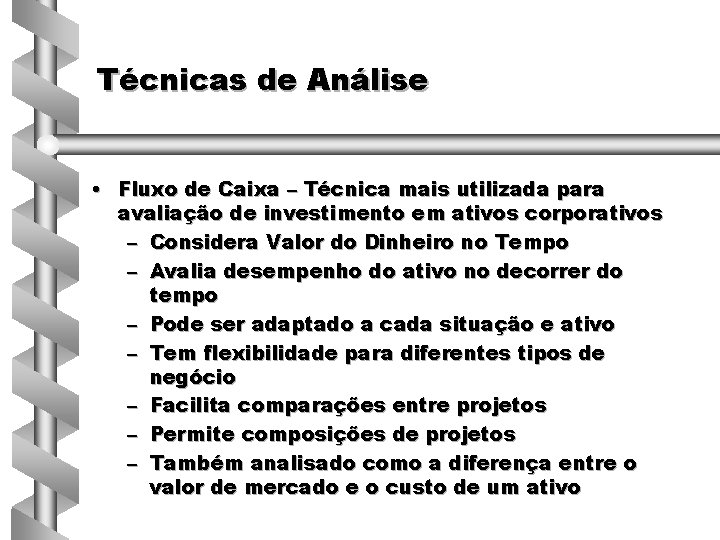

Técnicas de Análise • Fluxo de Caixa – Técnica mais utilizada para avaliação de investimento em ativos corporativos – Considera Valor do Dinheiro no Tempo – Avalia desempenho do ativo no decorrer do tempo – Pode ser adaptado a cada situação e ativo – Tem flexibilidade para diferentes tipos de negócio – Facilita comparações entre projetos – Permite composições de projetos – Também analisado como a diferença entre o valor de mercado e o custo de um ativo

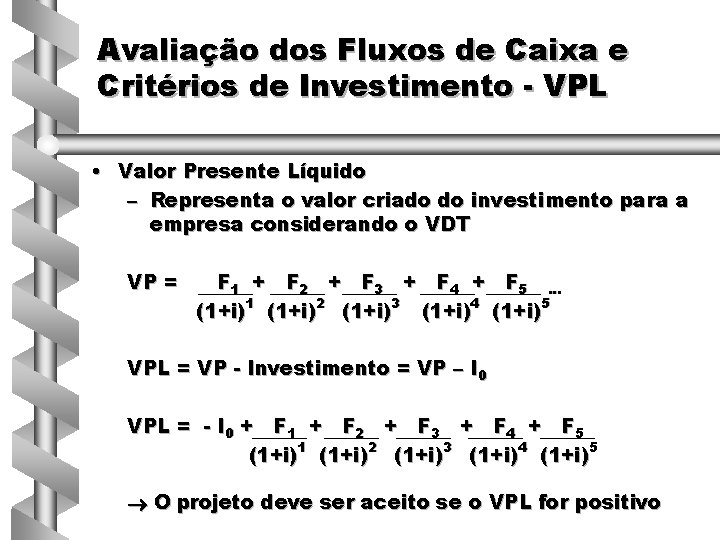

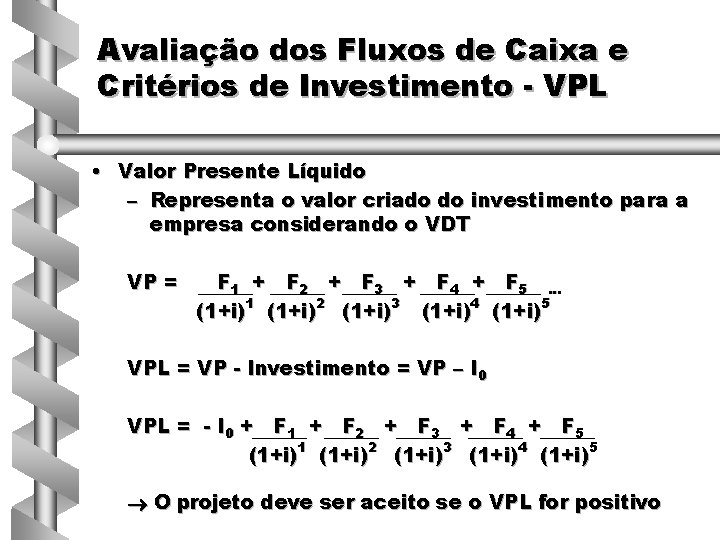

Avaliação dos Fluxos de Caixa e Critérios de Investimento - VPL • Valor Presente Líquido – Representa o valor criado do investimento para a empresa considerando o VDT VP = F 1 + F 2 + F 3 + F 4 + F 5. . . (1+i)1 (1+i)2 (1+i)3 (1+i)4 (1+i)5 VPL = VP - Investimento = VP – I 0 VPL = - I 0 + F 1 + F 2 + F 3 + F 4 + F 5 (1+i)1 (1+i)2 (1+i)3 (1+i)4 (1+i)5 O projeto deve ser aceito se o VPL for positivo

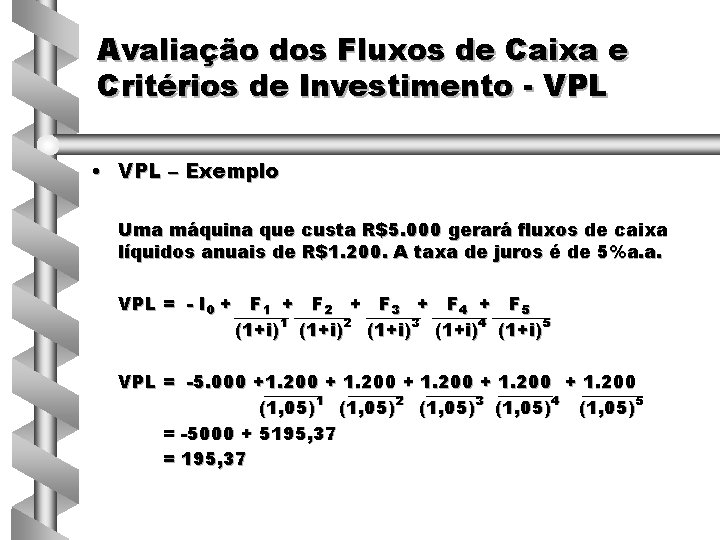

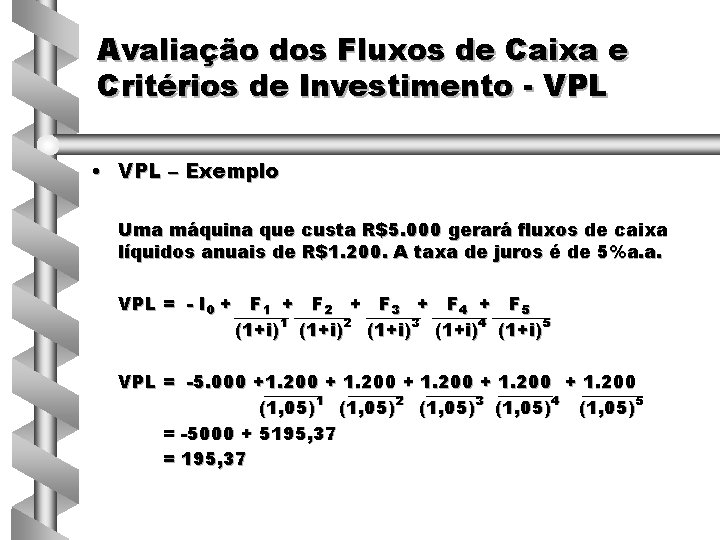

Avaliação dos Fluxos de Caixa e Critérios de Investimento - VPL • VPL – Exemplo Uma máquina que custa R$5. 000 gerará fluxos de caixa líquidos anuais de R$1. 200. A taxa de juros é de 5%a. a. VPL = - I 0 + F 1 + F 2 + F 3 + F 4 + F 5 (1+i)1 (1+i)2 (1+i)3 (1+i)4 (1+i)5 VPL = -5. 000 +1. 200 + 1. 200 (1, 05)1 (1, 05)2 (1, 05)3 (1, 05)4 (1, 05)5 = -5000 + 5195, 37 = 195, 37

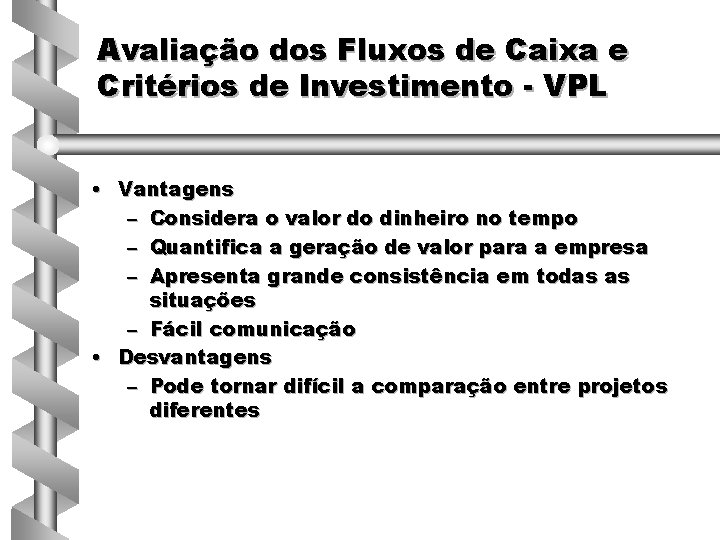

Avaliação dos Fluxos de Caixa e Critérios de Investimento - VPL • Vantagens – Considera o valor do dinheiro no tempo – Quantifica a geração de valor para a empresa – Apresenta grande consistência em todas as situações – Fácil comunicação • Desvantagens – Pode tornar difícil a comparação entre projetos diferentes

Avaliação dos Fluxos de Caixa e Critérios de Investimento - Payback • Pay-Back – Tempo necessário para recuperação do investimento, isto é, para que os fluxos de caixa acumulados superem o custo (investimento) inicial – No exemplo anterior sabemos que o período de payback está entre o quarto e o quinto ano Ao final do quarto ano, o fluxo acumulado é de 4. 800, logo, o valor de 5. 000 é alcançado em 4 anos e 2 meses (Assumindo distribuição linear dos fluxos dentro do ano)

Avaliação dos Fluxos de Caixa e Critérios de Investimento - Payback • Para escolha de um projeto com base no Payback, a empresa pode escolher um período de corte, ou selecionar com base nos projetos de menor Payback • Vantagens – Fácil compreensão – Considera a incerteza de fluxos distantes – Preferência por liquidez • Falhas do Pay-back – Não considera o Valor do Dinheiro no Tempo – Desconsidera os fluxos após o período de corte

Avaliação dos Fluxos de Caixa e Critérios de Investimento - TIR • Taxa Interna de Retorno – É aquela taxa que aplicada sobre o fluxo da caixa resulta em um VPL igual a zero • Reflete o ponto de equilíbrio financeiro do projeto • Aquele projeto que resultar em uma taxa de retorno maior que a exigida será aprovado • O projeto deve ter TIR maior que a taxa mínima de atratividade da Companhia • A TIR é obtida por interpolação linear (máquinas ou computador) ou por tentativa de todas as taxas que tornam o VPL igual a zero

A TIR e o VPL 6, 4022%

Avaliação dos Fluxos de Caixa e Critérios de Investimento - TIR • Vantagens – Considera o VDT e geralmente está diretamente associada ao Fluxo de caixa, conduzindo à mesma decisão – Fácil de ser compreendida e transmitida • Desvantagens – Possibilidade de múltiplas taxas que tornam o VPL negativo – Casos de conflitos com o VPL para escolha entre projetos excludentes

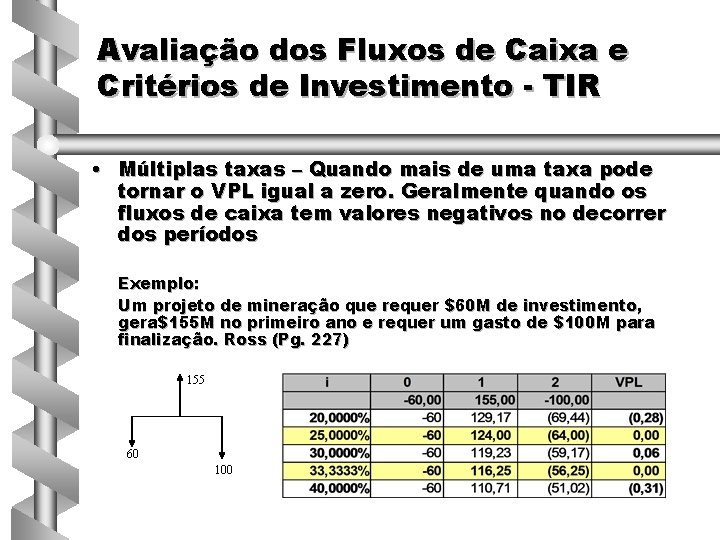

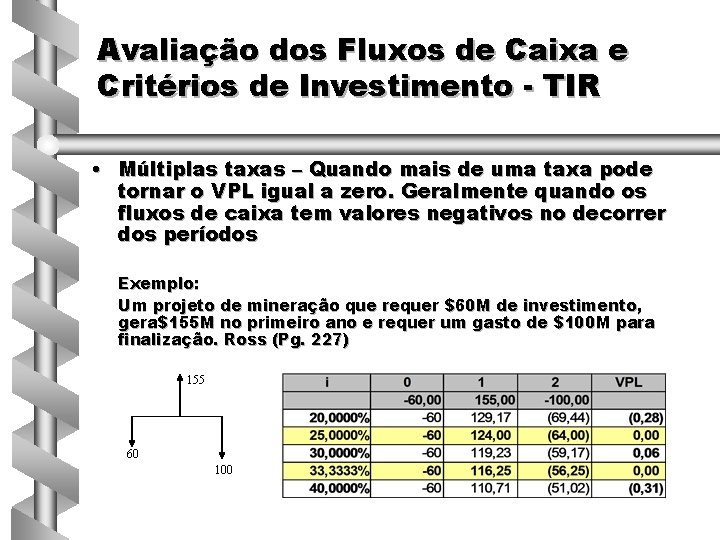

Avaliação dos Fluxos de Caixa e Critérios de Investimento - TIR • Múltiplas taxas – Quando mais de uma taxa pode tornar o VPL igual a zero. Geralmente quando os fluxos de caixa tem valores negativos no decorrer dos períodos Exemplo: Um projeto de mineração que requer $60 M de investimento, gera$155 M no primeiro ano e requer um gasto de $100 M para finalização. Ross (Pg. 227) 155 60 100

Avaliação dos Fluxos de Caixa e Critérios de Investimento - TIR

Avaliação dos Fluxos de Caixa e Critérios de Investimento - TIR • A taxa interna de retorno não apresenta suporte para a decisão neste caso • O critério do VPL funcional com fluxos de caixa não convencionais como neste caso – O VPL é positivo para taxas de desconto entre 25% e 33, 33% – A questão de execução do projeto pode considerar o VPL com o critério do menor custo

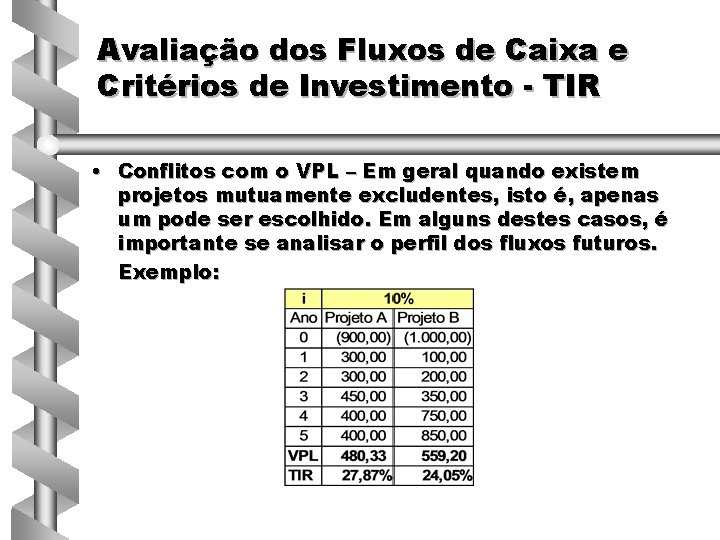

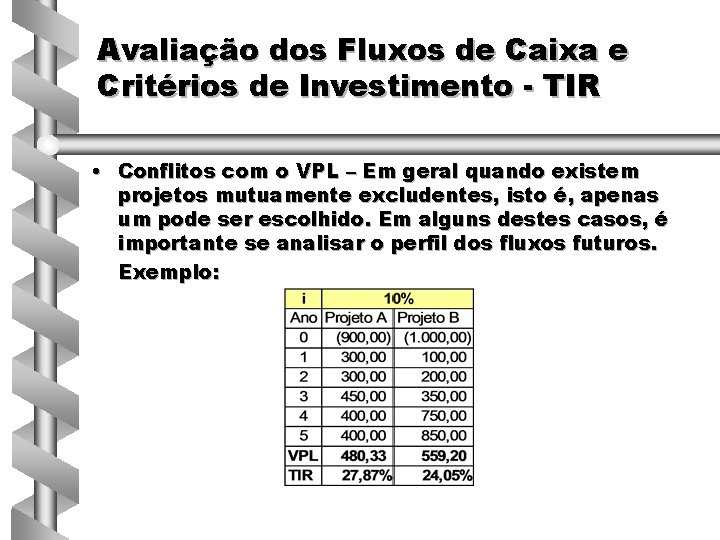

Avaliação dos Fluxos de Caixa e Critérios de Investimento - TIR • Conflitos com o VPL – Em geral quando existem projetos mutuamente excludentes, isto é, apenas um pode ser escolhido. Em alguns destes casos, é importante se analisar o perfil dos fluxos futuros. Exemplo:

Avaliação dos Fluxos de Caixa e Critérios de Investimento - IR • Índice de Rentabilidade – Também conhecido como índice benefício custo, reflete a relação entre valor presente dos fluxos de caixa e investimento do projeto – Pode ser utilizado para mostrar o ganho por valor investido Ex: IR = VP / I Projeto com ganhos de $200 anuais (10 anos) e investimento de 1. 000. Taxa de desconto de 10%. VP = 1. 228, 91 I = 1. 000 IR = 1, 2289

Avaliação dos Fluxos de Caixa e Critérios de Investimento - IR • Vantagens – Relacionado ao VPL – Facilmente compreendido e comunicado – Pode ser útil quando o financiamento dos projetos for limitado • Desvantagens – Pode levar a decisões erradas no caso de decisão entre projetos mutuamente excludentes no caso de conflitos com o VPL

Fluxos de Caixa – Análise e Premissas • Fluxos de caixa relevantes – – Incluir apenas os fluxos adicionais decorrentes do novo projeto (Fluxos incrementais) – O Projeto deve ser analisado como uma miniempresa (Stephen Ross) – Exemplos No caso de um novo produto a ser lançado, devese considerar apenas as receitas e custos incrementais decorrentes daquele produto No caso da compra de uma nova máquina para produção, deve-se considerar as receitas decorrentes das unidades adicionais produzidas (incrementais) como também custos adicionais

Fluxos de Caixa – Análise e Premissas • Custos irrecuperáveis (Sunk Costs) – São custos que já foram pagos anteriormente à decisão sobre o projeto – Independente da decisão, já foram incorridos e foram ou terão que ser pagos – Não devem ser considerados nos fluxos ou análise do novo projeto Exemplos: - Custos relacionados pesquisas e testes de mercado - Consultorias preliminares - Pesquisa e desenvolvimento (Grande dilema)

Fluxos de Caixa – Análise e Premissas • Efeitos colaterais – Todos os custos incrementais decorrentes do projeto devem ser incluídos, mesmo aqueles que afetam outros projetos – Custos de erosão – Efeito em outros produtos/projetos causado pelo novo em questão – Deve estar associado à estratégia de marketing da empresa Ex. O lançamento de uma nova cerveja pode causar queda de vendas nas demais marcas da mesma empresa. Esta queda de vendas deve ser considerada no fluxo do novo produto

Fluxos de Caixa – Análise e Premissas • Custos Indiretos ou despesas alocadas – – Despesas indiretas que são contabilmente alocadas a todos os produtos – Não devem ser consideradas nos fluxos de caixa a menos que sejam incrementais decorrentes da operação do novo projeto Ex. Um sistema de ar-condicionado que é utilizado em toda a empresa tem seus custos alocados. Caso uma nova linha de produção irá utilizar o sistema, sem necessidade de aumento de sua capacidade, seus custos não devem ser considerados

Fluxos de Caixa – Análise e Premissas • Custos de Oportunidade – Ganhos que são perdidos em decorrência do projeto – Os efeitos colaterais citados anteriormente podem, de certa forma, ser entendidos como custos de oportunidade Ex. Para instalação de um novo projeto, um galpão atualmente alugado será utilizado. A receita de aluguel que vai ser perdida deve ser considerada no fluxo como um custo de oportunidade

Fluxos de Caixa – Análise e Premissas • Custo de Oportunidade do Capital – A taxa de desconto do fluxo de caixa é considerada um custo de oportunidade que representa a alternativa de investimento que se tem ao invés do projeto – A taxa de desconto do fluxo pode também ser vista como o custo de oportunidade dos investidores, portanto podendo então ser o custo de financiamento da companhia – A taxa de desconto também é vista como taxa mínima de atratividade (TMA) – O custo de oportunidade está associado ao risco dos investidores na Companhia

Fluxos de Caixa – Análise e Premissas • Necessidades de Capital de Giro – O projeto deve considerar nos fluxos as necessidades de caixa decorrentes dos requerimentos de itens como estoques, crédito a clientes, etc. – As necessidades de capital de giro podem ser estimadas de acordo com as necessidades do projeto ou com as condições financeiras de curto prazo da empresa Ex. Requerimentos de compra de estoques Aumentos de vendas a crédito que não representam entradas imediatas de caixa

Fluxos de Caixa – Análise e Premissas • Custos de Financiamento – Os custos de financiamento como despesas de juros e dividendos não devem ser incluídos por não representarem custos para os ativos – Na medida em que a taxa de desconto pode considerar a estrutura de capital da empresa, os custos de financiamento dos ativos estarão sendo considerados no VPL – A decisão de investimento deve estar ligada apenas à qualidade dos ativos em questão e é, portanto, independente da decisão de financiamento

Fluxos de Caixa – Análise e Premissas • Ganhos/perdas Fiscais – O menor ou maior pagamento de impostos em decorrência do projeto devem ser considerados nos fluxo de caixa futuros – Os custos de depreciação não representam fluxos de caixa na medida em que são despesas contábeis. Entretanto, seu efeito sobre despesas de impostos deve ser considerado nos fluxos de caixa

Oramento

Oramento Rea risultato economico attualizzato

Rea risultato economico attualizzato Análise de investimento

Análise de investimento Decisioni di investimento

Decisioni di investimento Corporativo sabritas

Corporativo sabritas Corporativo gesein sa de cv

Corporativo gesein sa de cv Ocde y gobierno corporativo

Ocde y gobierno corporativo Gobierno corporativo

Gobierno corporativo Gobierno corporativo

Gobierno corporativo Autor corporativo ejemplos

Autor corporativo ejemplos Principio corporativo

Principio corporativo Relato corporativo

Relato corporativo Abcdefghijklmnñopqrstuvwxyz1234567890

Abcdefghijklmnñopqrstuvwxyz1234567890 Gobierno corporativo

Gobierno corporativo Que significa autor corporativo en apa

Que significa autor corporativo en apa Alfa corporativo

Alfa corporativo Autor corporativo ejemplos

Autor corporativo ejemplos Corporativo boryel

Corporativo boryel Gobierno corporativo

Gobierno corporativo Autor corporativo ejemplos

Autor corporativo ejemplos Voluntariado corporativo ejemplos

Voluntariado corporativo ejemplos Auto omikron

Auto omikron Crm corporativo

Crm corporativo Uniovi correo electronico

Uniovi correo electronico Constant and variable capital

Constant and variable capital Difference between capital reserve and reserve capital

Difference between capital reserve and reserve capital Working capital introduction

Working capital introduction Multinational cost of capital and capital structure

Multinational cost of capital and capital structure Basle ii

Basle ii Difference between capital reserve and reserve capital

Difference between capital reserve and reserve capital Regulatory capital vs economic capital

Regulatory capital vs economic capital