Trsasgi ad sszelltotta Horvth Jzsefn hrvevagmail com 1996

- Slides: 95

Társasági adó Összeállította: Horváth Józsefné hrveva@gmail. com

1996. évi LXXXI. Tv. a társasági adóról és az osztalékadóról Adóalanyok: gazdasági társaságok, nonprofit szervezetek, felsőoktatási intézmény, szövetkezet, európai rt, európai szövetkezet, ügyvédi iroda, végrehajtó iroda, közjegyzői iroda, erdőbírtokossági társulat, egyéni cég, külföldi szervezetek 12/14/2021 Horváth Józsefné hrveva@gmail. com 2

Külföldi szervezetek adója • Külföldi szervezet Ø Fogalma Olyan külföldi vagy külföldi illetőségű, amelynek illetősége szerinti állammal nincs egyezménye Magyarországnak Ø Adóalapja kamat – számvitel-kivételek jogdíj- Tao fogalom szolgáltatás tételesen megnevezett Ø Adómérték- 30 % Ø Adókötelezettség teljesítése (Art. 4. Mell) kifizető levonja nem pénzbelinél kifizető megfizeti 12/14/2021 Horváth Józsefné hrveva@gmail. com 3

• A kitöltési útmutató szerint, amennyiben a külföldi személy az illetőségigazolást az adóbevallás benyújtásáig nem mutatja be, a kifizetéskor le nem vont (a juttatást követően meg nem fizetett) adót a kifizetőnek az adóév utolsó hónapját érintő kötelezettségként kell bevallania és megfizetnie. • A bevallás benyújtását követően bemutatott illetőségigazolás alapján a kifizető az elévülési időn belül önellenőrzéssel helyesbíthet. 12/14/2021 Horváth Józsefné hrveva@gmail. com 4

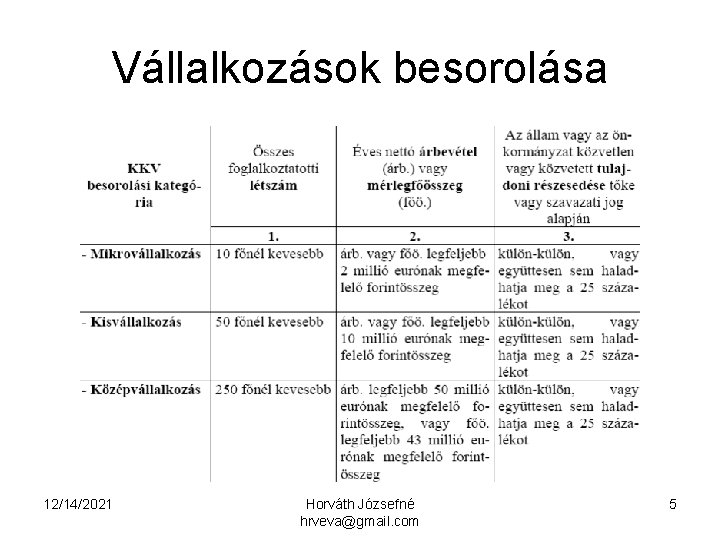

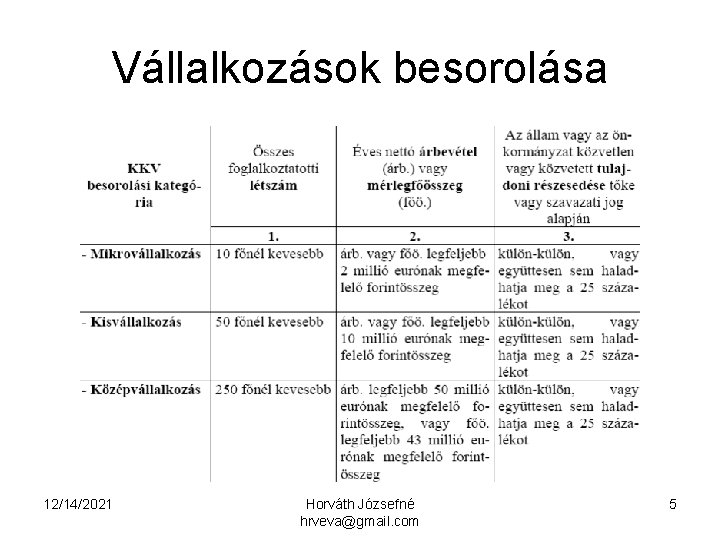

Vállalkozások besorolása 12/14/2021 Horváth Józsefné hrveva@gmail. com 5

• Az euróban meghatározott összegek forintra történő átszámításakor a Magyar Nemzeti Bank (atovábbiakban: MNB) által megállapított, a KKV üzleti évének lezárásakor érvényes deviza középárfolyamot kell alkalmazni. (2010. dec. 31én az MNB árfolyama 278, 75 Ft/€. ) • Újonnan alapított vállalkozás esetén a tárgyévet megelőző év utolsó napján érvényes, MNB által megállapított deviza középárfolyamot kell alkalmazni. 12/14/2021 Horváth Józsefné hrveva@gmail. com 6

• A Kk. tv. szerinti minősítéshez az irányadó utolsó beszámoló – főszabályként – a 2009. évi elfogadott éves, vagy egyszerűsített éves beszámolója alapján határozza meg besorolását. A 2010 -ben újonnan alakult adózó a minősítést a várható adatai alapján teszi meg 12/14/2021 Horváth Józsefné hrveva@gmail. com 7

A két éves szabály azt rögzíti, hogy ha egy vállalkozás éves szinten túllépi a KK. tv. 3. §ában meghatározott foglalkoztatotti létszám vagy pénzügyi határértékeket, vagy elmarad azoktól, akkor ennek eredményeként csak abban az esetben veszíti el, illetve nyeri el a közép-, kis- vagy mikrovállalkozáskénti minősítését, ha két egymást követő beszámolási időszakban túllépi az adott határértékeket vagy elmarad azoktól 12/14/2021 Horváth Józsefné hrveva@gmail. com 8

Társasági adó mértéke I. félév adómértéke: 19 %, 50 millió adóalapig sávos adó, 10 %, ha • 10 %-os adókulcs alkalmazás feltétele adóalapja vagy az adózás előtti eredménye az adóévben és a megelőző adóévben eléri a jövedelem minimumot 12/14/2021 Horváth Józsefné hrveva@gmail. com 9

További feltételek az első félévre a 10 százalékos adókulcs alkalmazásához: a) az adózó a számított adóalap után adókedvezményt nem vesz igénybe, és b) az általa foglalkoztatottak átlagos állományi létszáma legalább fél fő, azzal, hogy az átlagos állományi létszámot a havi átlagos létszámadatok számtani átlaga alapján kell meghatározni vagy – választása szerint – az adóévben legalább egy fő, ésc) az azt megelőző adóévben az adóalap vagy az adózás előtti eredmény legalább a jövedelem – (nyereség) minimum összegével egyezik meg, 12/14/2021 Horváth Józsefné hrveva@gmail. com 10

c) a megelőző adóévben az államháztartásról szóló törvényben meghatározott, a rendezett munkaügyi kapcsolatok követelményének való megfelelés hiányát nem állapította meg a munkaügyi hatóság, az adóhatóság vagy az egyenlő bánásmód követelményének ellenőrzésére jogosult hatóság jogerős és végrehajthatósági határozata, illetőleg – a határozat bírósági felülvizsgálata esetén – jogerős bírósági határozat nem szabott ki munkaügyi, vagy az egyenlő bánásmódról és az esélyegyenlőség előmozdításáról szóló törvényben meghatározott bírságot, vagy az adózás rendjéről szóló törvény szerinti mulasztási bírságot 12/14/2021 Horváth Józsefné hrveva@gmail. com 11

d) az általa foglalkoztatottak átlagos állományi létszáma és legalább az adóév első napján érvényes minimálbér kétszerese – ha az adózó székhelye a jogszabályban megnevezett leghátrányosabb térségek, települések valamelyikében van, akkor a minimálbér – szorzatának a 2010. január 1. és 2010. június 30. közötti időszakra számított összegére vall be nyugdíj- és egészségbiztosítási járulékot. 12/14/2021 Horváth Józsefné hrveva@gmail. com 12

• Ha az adózó a 2010. július 1 -jét megelőző szabályai szerint élt a 10 százalékos adómértékkel, az adómegtakarítás felhasználására vonatkozó feltételeket még teljesítenie kell. - Felhasználás: beruházásra, megváltozott munkaképességű foglalkoztatására, hitel törlesztésre 12/14/2021 Horváth Józsefné hrveva@gmail. com 13

• A kedvezményes 10 százalékos adókulcs alkalmazhatóságának határa 2010. július 1 -jétől 50 millió forint pozitív adóalapról 500 millió forintra változik. • A kedvezményes kulcs alkalmazása nem kötődik feltételek teljesítéséhez 12/14/2021 Horváth Józsefné hrveva@gmail. com 14

• A naptári évtől eltérő üzleti évet választó adózók a 2010 -es adóévi adóalapjukat – az Art. 6. sz. melléklete alapján – az üzleti év első napján hatályos szabályok szerint határozzák meg 12/14/2021 Horváth Józsefné hrveva@gmail. com 15

• Nem vonatkozik az új szabályozás az adózó azon végelszámolás alatti adóévére, amely a 2009. évben kezdődött, függetlenül annak esetleg a 2010. évre áthúzódó részétől. Az ilyen adóévi adókötelezettségre az adóév első napján hatályos, 2009. évi szabályozást kell alkalmazni. 12/14/2021 Horváth Józsefné hrveva@gmail. com 16

• A 2010. adóévben eltérő szabályok vonatkoznak az év első, illetve második felére – az adózás előtti eredmény csökkentéseként érvényesített csekély összegű (de minimis) támogatások meghatározása szempontjából. 12/14/2021 Horváth Józsefné hrveva@gmail. com 17

A jövedelem-(nyereség-)minimum • A jövedelem-(nyereség-)minimum összegének meghatározásával számolni kell! • Amennyiben az adózó adóalapja, vagy az adózás előtti eredménye közül a nagyobb érték nem éri el a jövedelem- (nyereség-) minimum összegét, akkor választása szerint adókötelezettségét vagy a jövedelem- (nyereség -) minimum alapján, vagy a Tao. tv. 6. § (1) bekezdése szerinti adóalap szerint állapítja meg. 12/14/2021 Horváth Józsefné hrveva@gmail. com 18

• A nyereségminimum szabálya 2010 -re egész évre alkalmazandó. • Az az adózó, aki úgy dönt, hogy nem alkalmazza a jövedelem-(nyereség-)minimum alapján történő adómegállapítást, hanem az általános szabályok szerint számolja ki az adóalapját, illetve az adót, az erről a döntéséről a bevallásában az adózás rendjéről szóló 2003. évi XCII. törvény 91/A. §-a szerinti nyilatkozatot köteles tenni. 12/14/2021 Horváth Józsefné hrveva@gmail. com 19

• Ha az adózó nem választja a nyilatkozattételt, akkor a jövedelem-(nyereség-)minimum alapján kell kiszámolnia a társasági adót. Adóalap: - adózás előtti eredmény, vagy - adóalap közül a magasabb, vagy - a„Korrigált bevétel” 2%-a 12/14/2021 Horváth Józsefné hrveva@gmail. com 20

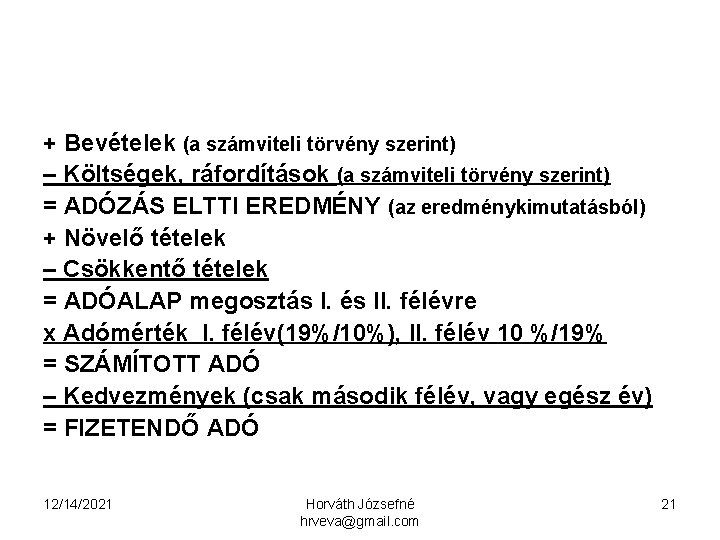

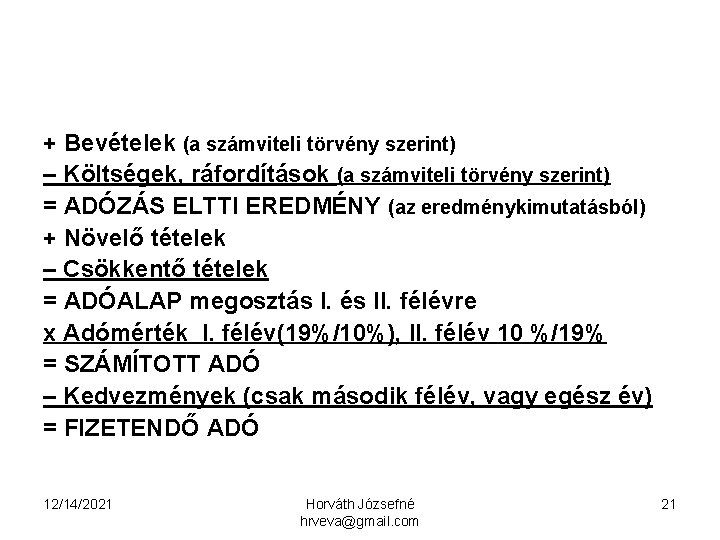

+ Bevételek (a számviteli törvény szerint) – Költségek, ráfordítások (a számviteli törvény szerint) = ADÓZÁS ELTTI EREDMÉNY (az eredménykimutatásból) + Növelő tételek – Csökkentő tételek = ADÓALAP megosztás I. és II. félévre x Adómérték I. félév(19%/10%), II. félév 10 %/19% = SZÁMÍTOTT ADÓ – Kedvezmények (csak második félév, vagy egész év) = FIZETENDŐ ADÓ 12/14/2021 Horváth Józsefné hrveva@gmail. com 21

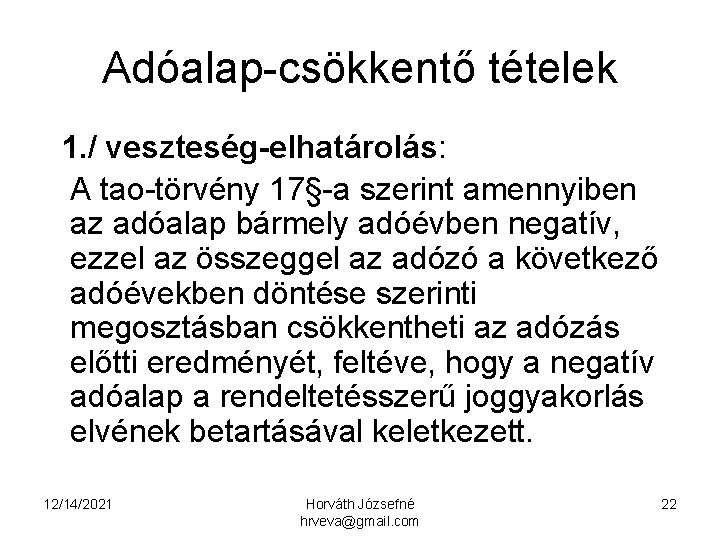

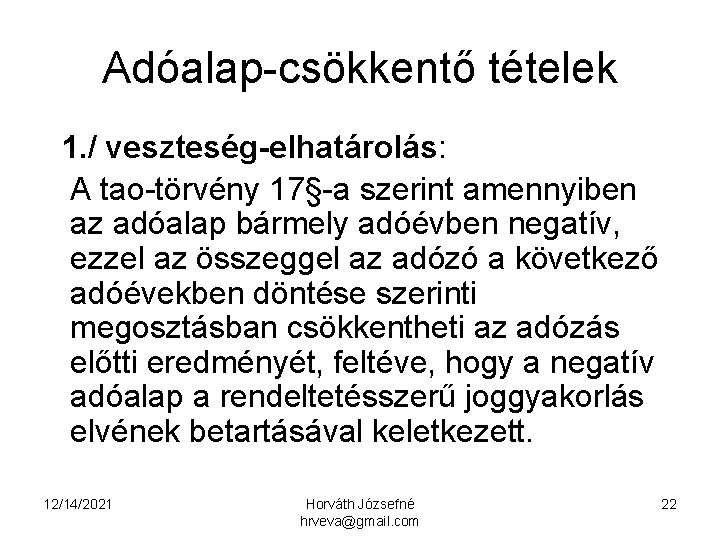

Adóalap-csökkentő tételek 1. / veszteség-elhatárolás: A tao-törvény 17§-a szerint amennyiben az adóalap bármely adóévben negatív, ezzel az összeggel az adózó a következő adóévekben döntése szerinti megosztásban csökkentheti az adózás előtti eredményét, feltéve, hogy a negatív adóalap a rendeltetésszerű joggyakorlás elvének betartásával keletkezett. 12/14/2021 Horváth Józsefné hrveva@gmail. com 22

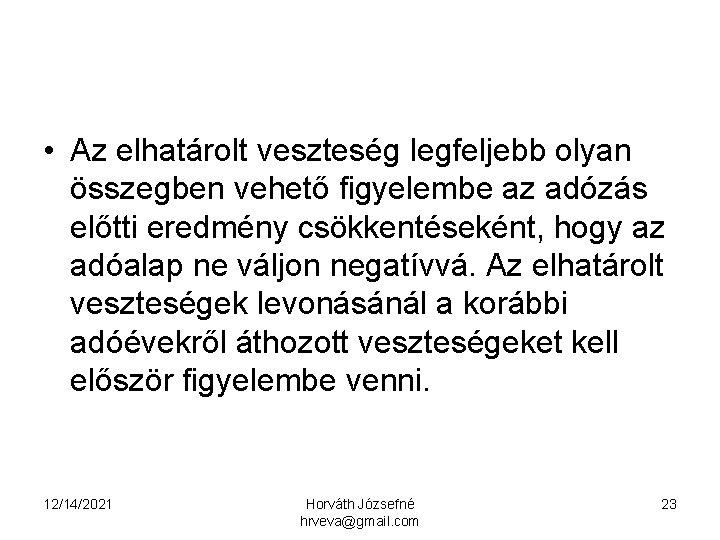

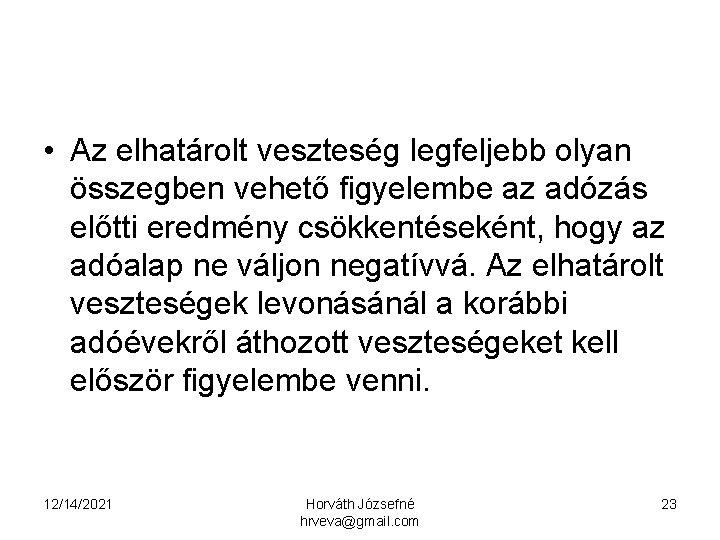

• Az elhatárolt veszteség legfeljebb olyan összegben vehető figyelembe az adózás előtti eredmény csökkentéseként, hogy az adóalap ne váljon negatívvá. Az elhatárolt veszteségek levonásánál a korábbi adóévekről áthozott veszteségeket kell először figyelembe venni. 12/14/2021 Horváth Józsefné hrveva@gmail. com 23

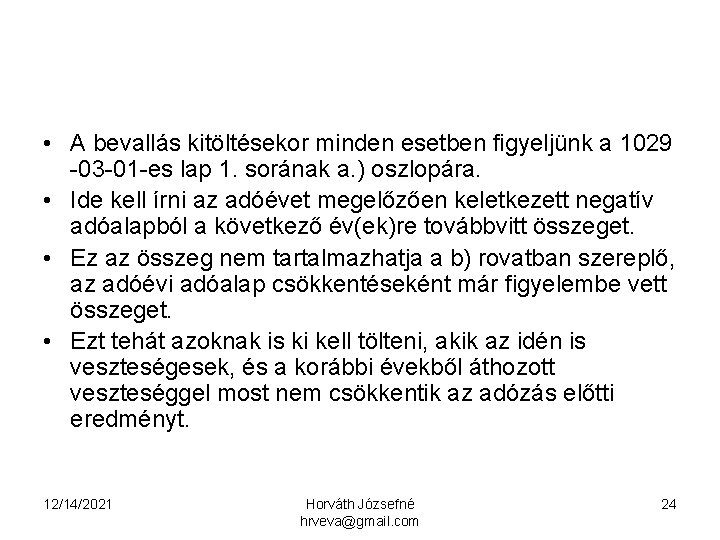

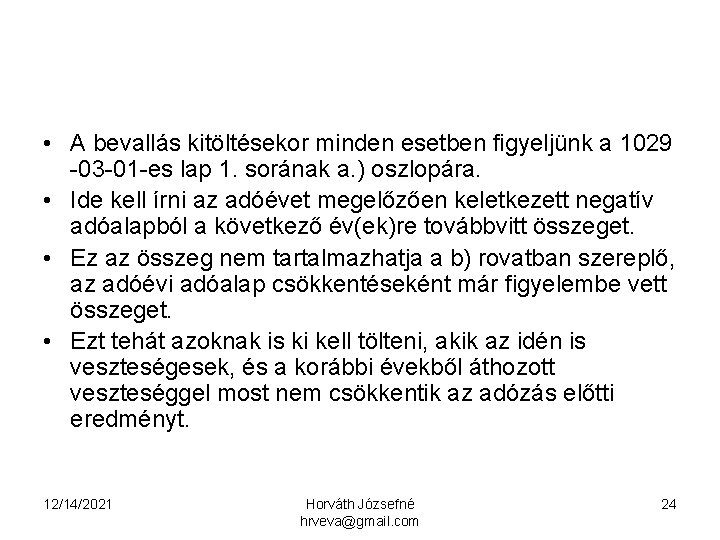

• A bevallás kitöltésekor minden esetben figyeljünk a 1029 -03 -01 -es lap 1. sorának a. ) oszlopára. • Ide kell írni az adóévet megelőzően keletkezett negatív adóalapból a következő év(ek)re továbbvitt összeget. • Ez az összeg nem tartalmazhatja a b) rovatban szereplő, az adóévi adóalap csökkentéseként már figyelembe vett összeget. • Ezt tehát azoknak is ki kell tölteni, akik az idén is veszteségesek, és a korábbi évekből áthozott veszteséggel most nem csökkentik az adózás előtti eredményt. 12/14/2021 Horváth Józsefné hrveva@gmail. com 24

• A korábbi években keletkezett veszteségekre mindig az adott évi szabály az irányadó. • 2003 -ig érvényes szabály szerint a mennyiben az adóalap bármely adóévben negatív, ezzel az összeggel az adózó a következő öt adóévben döntése szerinti megosztásban csökkentheti az adózás előtti eredményét. Ezt a rendelkezést az adókötelezettség keletkezésének évét követő negyedik adóévben, és az azt követő adóévekben keletkezett negatív adóalapra az adóhatóság engedélye alapján alkalmazható akkor, ha az adóévben az árbevétel nem éri el az elszámolt költségek és ráfordítások együttes értékének 50 százalékát. 12/14/2021 Horváth Józsefné hrveva@gmail. com 25

• 2004 és 2008 között amennyiben az adóalap bármely adóévben negatív, ezzel az összeggel az adózó a következő adóévekben foglaltakat figyelembe véve csökkentheti az adózás előtti eredményét. • Az adókötelezettség keletkezésének évét követő negyedik adóévben és az azt követő adóévekben keletkezett negatív adóalapra az előbbi rendelkezés csak az adóhatóság engedélye alapján alkalmazható, ha az adóévben az adózó adózás előtti eredménye negatív, és ha - az adóévben a bevételei nem érik el az elszámolt költségek és ráfordítások együttes - értékének 50 százalékát, vagy - az adózó adóalapja a megelőző két adóévben is negatív volt 12/14/2021 Horváth Józsefné hrveva@gmail. com 26

• 2009 -től amennyiben az adóalap bármely adóévben negatív, ezzel az összeggel az adózó a következő adóévekben döntése szerinti megosztásban csökkentheti az adózás előtti eredményét, feltéve, hogy a negatív adóalap a rendeltetésszerű joggyakorlás elvének betartásával keletkezett. 12/14/2021 Horváth Józsefné hrveva@gmail. com 27

A tárgyi eszközök és immateriális javak értékcsökkenése A Tao. -törvény a Számviteli törvényben meghatározottakhoz képest másképpen szabályozza az értékcsökkenés rendszerét: a társasági adóalap meghatározása során alkalmazható leírási kulcsokat (%) állapít meg és rendel alkalmazni. A terven felüli értékcsökkenés visszaírása adóalap csökkentő tétel. 12/14/2021 Horváth Józsefné hrveva@gmail. com 28

• 1029 -03 -01/ 04. sorában kell szerepeltetni továbbá az immateriális jószág, a tárgyi eszköz - állományból bármely jogcímen történő kivezetésekor, (kivéve, ha az kedvezményezett eszközátruházás miatt következett be, és teljesülnek a Tao. tv. 16. § (13)-(15) bekezdéseiben előírt feltételek), - forgóeszközök közé való átsorolásakor az eszköz számított nyilvántartási értékét, illetve annak a készletre vett hulladékanyag, haszonanyag értékét meghaladó részét, feltéve, hogy az eszköz értékcsökkenését az adózó az Sztv. szerint az adózás előtti eredmény terhére (költségként, ráfordításként) számolta el 12/14/2021 Horváth Józsefné hrveva@gmail. com 29

• 2006. január 1 -jétől a 100 ezer forint egyedi beszerzésű eszköz az Sztv. Rendelkezéseivel azonosan egy összegben is elszámolható. Értékvesztés: Kifizetés esetén csökkenti az adóalapot, de a számviteli politikában rögzíteni kell! 12/14/2021 Horváth Józsefné hrveva@gmail. com 30

Fejlesztési tartalék - adózás előtti eredmény 50%, de maximum 500 millió - 4 éven belül beruházásra kell fordítani, (szellemi termék) - 2008 -ig képzettekre: 6 éve a felhasználás, 2009 -től 4 év - Lekötött tartalék képzés! Nem teljesítés esetén kamatostul kell kifizetni 12/14/2021 Horváth Józsefné hrveva@gmail. com 31

Kapott osztalék Tekintettel arra, hogy az osztalékfizetés csak az adózott eredmény terhére történhet, – a kétszeres adóztatás elkerülése érdekében – a kapott osztalék címén elszámolt bevételt adóalap csökkentő tételként kell figyelembe venni (annál a vállalkozásnál aki az osztalékot kapja). Nem lehet azonban adóalap csökkent tételként figyelembe venni az ún. ellenőrzött külföldi társaságtól kapott osztalék címén elszámolt bevételt. 12/14/2021 Horváth Józsefné hrveva@gmail. com 32

Befektetés kivonása révén realizált nyereség • Ebben a sorban kell szerepeltetni a tulajdoni részesedést jelentő befektetés kivonásakor, vagy részbeni kivonásakor, ha a kivezetés oka: - a jegyzett tőkekivonás útján történő leszállítása abban a vállalkozásban, amelyben az adózó részesedéssel rendelkezik, vagy - a vállalkozás – amelyben az adózó részesedéssel rendelkezik – jogutód nélkül vagy átalakulás miatt megszűnik és a tag a jogutódban nem kíván részt venni, vagy - a vállalkozás – amelyben az adózó részesedéssel rendelkezik – kedvezményezett átalakulásban vesz részt. 12/14/2021 Horváth Józsefné hrveva@gmail. com 33

• Nem érvényesíthető csökkentő tétel, ha a vállalkozás, amelyben az adózó részesedéssel rendelkezik, kedvezményezett átalakulásnak nem minősülő átalakulásban vesz részt. Ha a kivezetés kedvezményezett átalakulás miatt történt, az adózó választhatja a könyv szerinti értéket meghaladó ellenérték csökkentő tételkénti alkalmazását. 12/14/2021 Horváth Józsefné hrveva@gmail. com 34

• Itt kell szerepeltetni továbbá az ellenőrzött külföldi társaságban lévő részesedés jogutód nélküli megszűnés, jegyzett tőke kivonás útján történő leszállítása miatt elszámolt bevétel 75%-át a feltételeknek történő megfelelés esetén. 12/14/2021 Horváth Józsefné hrveva@gmail. com 35

Képzőművészeti alkotás beszerzése • Itt kell feltüntetni a 2009. december 31 -éig beszerzett kortárs képző- és iparművészeti alkotás beszerzési érték 20 százalékát – a 2009. december 31 -éig hatályos előírások szerinti feltételekkel – ha a beszerzés adóévében e rendelkezést alkalmazta az adózó. 12/14/2021 Horváth Józsefné hrveva@gmail. com 36

Beruházási kedvezmény • A kis- vagy középvállalkozásnak minősülő adózók élhetnek azzal a lehetőséggel, hogy az adóévben elszámolt, korábban még használatba nem vett eszközök beruházási értéke után (ideértve a pénzügyi lízinget is). • Ha a kedvezményt a bevallásban nem vesszük igénybe, akkor az önellenőrzéssel utólag nem érvényesíthető. 12/14/2021 Horváth Józsefné hrveva@gmail. com 37

• Ha a kedvezményt az adózó igénybe kívánja venni, akkor csökkenti az adóalapját: 1. a korábban még használatba nem vett ingatlan, valamint 2. a korábban még használatba nem vett, a műszaki berendezések, gépek, járművek közé sorolandó tárgyi eszköz üzembe helyezése érdekében elszámolt adóévi beruházások értéke, továbbá 3. az ingatlan bekerülési értékét növelő adóévi felújítás, bővítés, rendeltetés-változtatás, átalakítás értéke, valamint 4. az immateriális javak között az adóévben állományba vett, korábban még használatba nem vett szellemi termék bekerülési értéke után. 12/14/2021 Horváth Józsefné hrveva@gmail. com 38

• A kedvezmény igénybevételének további feltétele, hogy csak az az adózó érvényesítheti, amelynek az adóév egészében valamennyi tagja (részvényese, üzletrésztulajdonosa) az adózón kívül kizárólag magánszemély (ideértve az MRP-t is) volt. Az adózás előtti eredményből ténylegesen levonható összegre vonatkozó korlátozás szerint a csökkentő tétel nem haladhatja meg az adóévi adózás előtti eredményt, és nem lehet több 30 millió forintnál sem. 12/14/2021 Horváth Józsefné hrveva@gmail. com 39

Behajthatatlan követelés, értékvesztés A Tao tv. 2009. évben beiktatta a behajthatatlan követelést, mint fogalmat, mely – a számviteli törvényben definiáltakon túl – behajthatatlan követelésnek tekinti azon követelés bekerülési értékének 20 %-át is, melyet a fizetési határidőt követő 365 napon belül nem egyenlítettek ki (kivéve, ha a követelés elévült, vagy bíróság előtt nem érvényesíthető). Ezen követelések ráfordításként elszámolt összege a társaságiadó-alapban elismert (maximum a nyilvántartott értékvesztés mértékéig). 12/14/2021 Horváth Józsefné hrveva@gmail. com 40

A számviteli törvény 3§ (4) 10. pontja alapján behajthatatlan követelés az a követelés, a) amelyre az adós ellen vezetett végrehajtás során nincs fedezet, vagy a talált fedezet a követelést csak részben fedezi (amennyiben a végrehajtás közvetlenül nem vezetett eredményre és a végrehajtást szüneteltetik, az óvatosság elvéből következően a behajthatatlanság - nemleges foglalási jegyzőkönyv alapján vélelmezhető), b) amelyet a hitelező a csődeljárás, a felszámolási eljárás, az önkormányzatok adósságrendezési eljárása során egyezségi megállapodás keretében elengedett, c) amelyre a felszámoló által adott írásbeli igazolás (nyilatkozat) szerint nincs fedezet, d) amelyre a felszámolás, az adósságrendezési eljárás befejezésekor a vagyonfelosztási javaslat szerinti értékben átvett eszköz nem nyújt fedezetet, e) amelyet eredményesen nem lehet érvényesíteni, amelynél a végrehajtással kapcsolatos költségek nincsenek arányban a követelés várhatóan behajtható összegével (a végrehajtás veszteséget eredményez vagy növeli a veszteséget), amelynél az adós nem lelhető fel, mert a megadott címen nem található és a felkutatása "igazoltan" nem járt eredménnyel, f) amelyet bíróság előtt érvényesíteni nem lehet, g) amely a hatályos jogszabályok alapján elévült. 12/14/2021 Horváth Józsefné hrveva@gmail. com 41

Elengedett bírság, jogkövetkezmények Itt kell szerepeltetni a bírságnak, továbbá az Art. -ban és a társadalombiztosításról szóló törvényekben előírt (és megfizetett) jogkövetkezményeknek az elengedése miatt az adóévben bevételként elszámolt, az adóévben vagy az előző adóévekben az adózás előtti eredményt növelő tételként figyelembe vett összegét. 12/14/2021 Horváth Józsefné hrveva@gmail. com 42

Kapott támogatás, elengedett kötelezettség, átvállalt tartozás A 2009. december 31 -éig elengedett kötelezettség, átvállalt tartozás, kapott támogatás, juttatás miatt az adóévben elszámolt bevételt, mely elszámolásra a 2009. december 31 -éig hatályos Tao. tv. 7. § (1) bekezdés ly) pont (8) bekezdés alkalmazható, utoljára azon adóévi adóalap utáni megállapításnál, amelynek utolsó napja 2012. évben van. 12/14/2021 Horváth Józsefné hrveva@gmail. com 43

Könyvvezetés pénznemének változtatása a könyvvezetés pénznemének megváltoztatása esetén az adóévben forintról devizára, devizáról forintra, vagy devizáról más devizára való áttérés következtében az eredménytartalék csökkentéseként elszámolt átszámítási különbözetek összegét az áttérést követő – a megváltozott pénznemben készített első beszámolóval lezárt – adóévben mutatjuk ki. 12/14/2021 Horváth Józsefné hrveva@gmail. com 44

Foglalkoztatási kedvezmények Az adóalapot csökkenti: az iskolai rendszerű szakképzésben közreműködő adózónál tanulónként havonta az adóév első napján érvényes minimálbér 24 %-a, ha az adózó a szakképző iskolai tanuló gyakorlati képzését jogszabályban meghatározott tanulószerződés alapján végzi, illetve 12 százaléka, ha az iskolával kötött együttműködési megállapodás alapján végzi, - a sikeres szakmai vizsgát tett szakképző iskolai tanuló után folyamatos tovább foglalkoztatása esetén, valamint a korábban munkanélküli személy, továbbá a szabadulást követő 6 hónapon belül alkalmazott szabadságvesztésből szabaduló személy, illetve a pártfogó felügyelet hatálya alatt álló személy után a foglalkoztatásának ideje alatt, de legfeljebb 12 hónapon át befizetett társadalombiztosítási járulék, a járulék költségkénti elszámolásán túl 12/14/2021 Horváth Józsefné hrveva@gmail. com 45

- legalább 50 % megváltozott munkaképességű munkavállaló foglalkoztatása esetén személyenként, havonta a megváltozott munkaképességű munkavállalónak kifizetett munkabér, de legfeljebb az adóév első napján érvényes minimálbér, feltéve, hogy az adózó által foglalkoztatottak átlagos állományi létszáma az adóévben nem haladja meg a 20 főt, - az adóév első napján mikrovállalkozásnak minősülő adózónál döntése szerint - a foglalkoztatottak átlagos állományi létszáma előző adóévhez viszonyított növekményének és az adóév első napján érvényes havi minimálbér adóévre számított összegének szorzata, feltéve, hogy az adózó foglalkoztatottainak átlagos állományi létszáma a megelőző adóévben legfeljebb 5 fő és az adózónak az adóév utolsó napján nincs nyilvántartott adótartozása, 12/14/2021 Horváth Józsefné hrveva@gmail. com 46

Létszámnövekmény kedvezménye • 2005 -től alkalmazható ez az adóalapcsökkentési lehetőség, viszont kizárólag azok élhetnek vele, - akik az év első napján mikro vállalkozásnak minősülnek. - A szabályozás szerint az adóalapot csökkenti az adóévi átlagos állományi létszám-növekmény és az adóév első napján érvényes havi minimálbér évesített összegének a szorzata. Adóalap-csökkentés: 882. 000 Ft / fő Adóév + 3 évig kell fenntartani 12/14/2021 Horváth Józsefné hrveva@gmail. com 47

Kutatás, kísérleti fejlesztés közvetlen költségei • A számviteli szabályok alapján egyszer már ráfordításként figyelembe lehetett venni az adózás előtti eredmény kiszámítása során, de emellett a Tao. törvény lehetővé teszi, hogy az adóalany ugyanezen költségeit még egyszer – ezúttal adóalap csökkentő tételként – figyelembe vegye, elszámolja 12/14/2021 Horváth Józsefné hrveva@gmail. com 48

Az adóévben felmerült teljes közvetlen költség levonása esetén az adóévben az állami adóhatóságtól igényelt vagy az adóévben kapott támogatással, értékcsökkenéssel egyező levonás esetén az adóévben az adózás előtti eredmény javára elszámolt támogatással kell a levonható összeget csökkenteni. • Az adózó az így meghatározott összeg háromszorosát, de legfeljebb 50 millió forintot vehet figyelembe, mely az adóévben igénybe vett csekély összegű (de minimis) támogatásnak minősűl. 12/14/2021 Horváth Józsefné hrveva@gmail. com 49

Adomány - Kiemelten közhasznú szervezetnek adott (50%) - Közhasznú vagy kiemelten közhasznú szervezetnek adott tartós adományozási szerződés alapján adott (20%) - Magyar Kármentő Alapnak (50%) • Az adóalap-kedvezmény igénybevételéhez a kiemelten közhasznú szervezettől igazolással kell rendelkeznünk. 12/14/2021 Horváth Józsefné hrveva@gmail. com 50

Egyéb csökkentő tételek: - kedvezményezett átalakulás, részesedéscsere, - kapott jogdíj alapján az adóévi adózás előtti eredmény javára elszámolt bevétel 50 %-a, - céltartalék képzése, - Ha az alkalmazott transzferár miatt az adózás előtti eredmény alacsonyabb, mint az a szokásos piaci ár alkalmazása esetén lenne Adózás előtti eredmény + A transzferár és a szokásos piaci ár különbségének eredménycsökkent hatása = Adóalap 12/14/2021 Horváth Józsefné hrveva@gmail. com 51

12/14/2021 Horváth Józsefné hrveva@gmail. com 52

Adóalap növelő tételek • 1. / Értékcsökkenés (terv szerinti és terven felüli) a számvitel szerint Az adózás előtti eredményt növeli az adóévben terv szerinti értékcsökkenési leírásként (ideértve az egy összegben elszámolt értékcsökkenési leírást is) és terven felüli értékcsökkenésként elszámolt összeg. 12/14/2021 Horváth Józsefné hrveva@gmail. com 53

Követelésre elszámolt értékvesztés • Itt kell szerepeltetni az adóévben követelésre (követelésjellegű más eszközre) elszámolt valamennyi értékvesztés együttes összegét. • Nem kell az adózás előtti eredményt megnövelni a hitelintézetnél, pénzügyi vállalkozásnál a pénzügyi szolgáltatásból, befektetési szolgáltatási tevékenységből származó és befektetési vállalkozásnál a befektetési szolgáltatási tevékenységből származó követelésre elszámolt értékvesztés összegével. 12/14/2021 Horváth Józsefné hrveva@gmail. com 54

Behajthatatlan követelésnek nem minősülő elengedett követelés • Az adózás előtti eredményt növeli a behajthatatlan követelésnek nem minősülő, adóévben elengedett követelés, kivéve 1. ha a követelés elengedése magánszemély javára történik, vagy 2. ha az adózó olyan külföldi személlyel vagy magánszemélynek nem minősülő belföldi személlyel szemben fennálló követelését engedi el, amellyel kapcsolt vállalkozási viszonyban nem áll. 12/14/2021 Horváth Józsefné hrveva@gmail. com 55

• Fontos az is, hogy csak azok az elengedett követelések tartozhatnak ide, amelyek a bírósági úton érvényesíthetők lennének. 12/14/2021 Horváth Józsefné hrveva@gmail. com 56

alultőkésítés • Ha a tulajdonosok a finanszírozást jelentős részben tulajdonosi kölcsön formájában biztosítják, akkor jövedelmük kamatként fog megjelenni, amit nem befolyásol a társaság gazdálkodásának eredménye, és mindemellett a társasági adóztatás szempontjából a tulajdonosok számára kedvezően, az állam számára pedig hátrányosan a társaság a kamatfizetési kötelezettségét a ráfordításai között számolja el, ami a társasági adóalapját csökkenti. 12/14/2021 Horváth Józsefné hrveva@gmail. com 57

• Az így kifizetett kamat adózásból való kikerülésének megakadályozását szolgálja az a szabály, miszerint az adóalapot növeli a kapott kölcsön, valamint minden más, kamatozó, a mérlegben kimutatott, hitelviszonyt megtestesít értékpapírnak, illetve váltótartozásnak nem minősül kötelezettség kamata adóévi napi átlagos állományának a saját tőke adóévi napi átlagos állománya háromszorosát meghaladó részére jutó arányos része. 12/14/2021 Horváth Józsefné hrveva@gmail. com 58

• Alultőkésítés tehát akkor következik be egy társaság életében, ha a gazdálkodás viteléhez nem áll rendelkezésre elég forrás, és emiatt a saját tőkéhez (saját forráshoz) viszonyítva jelentős külső forrás (tartozás) bevonására van szükség. Ezért ezt az adóalap-növelő tételt alultőkésítési szabálynak is nevezik. 12/14/2021 Horváth Józsefné hrveva@gmail. com 59

• Fontos, hogy a szállítói szerződésekhez kapcsolódó kamat miatt nem kell adóalapkorrekciót elvégezni. Mivel a késedelmi kamat funkcióját tekintve nem (pénz)kölcsönhöz kapcsolódik, hanem egy szerződésben vállalt kötelezettség késedelmes teljesítésének szankciója, azt az Sztv. sem tekinti kamatnak. 12/14/2021 Horváth Józsefné hrveva@gmail. com 60

Ellenőrzött külföldi társaságban lévő részesedés • Itt kell szerepeltetni, ha az adózó ellenőrzött külföldi társaságban rendelkezik részesedéssel, e részesedésre értékvesztésként, árfolyamveszteségként elszámolt összeget, továbbá a részesedés bármely jogcímen történő kivezetésekor, értékesítéskor, apportáláskor a kapott bevételt meghaladó ráfordítás összegét, vagy a bejelentett részesedéshez kapcsolódó az adóévben ráfordításként elszámolt értékvesztés, árfolyamveszteség, a részesedés bármely jogcímen történő kivezetése következtében elszámolt ráfordításnak az elszámolt bevételt meghaladó részét. 12/14/2021 Horváth Józsefné hrveva@gmail. com 61

Céltartalék • Ebben a sorban kell szerepeltetni az adóévben a várható kötelezettségekre és a költségekre képzett céltartalék, illetve céltartalékot növelő összeg (kivéve a Diákhitel Központi Rt. által kormányrendeletben előírt feltételeknek megfelelően képzett céltartalék, céltartalékot növelő összeg) ráfordításként elszámolt összegét, 12/14/2021 Horváth Józsefné hrveva@gmail. com 62

Nem a vállalkozás érdekében felmerült költségek, ráfordítások • Az adóalapot növeli az a költségként, ráfordításként elszámolt, a számviteli szabályok alapján az adózás előtti eredmény csökkenéseként számításba vett összeg, amely nincs összefüggésben a vállalkozás bevételszerző tevékenységével. 12/14/2021 Horváth Józsefné hrveva@gmail. com 63

• 2010 -től az szja törvény 1. számú mellékletének 8. 38 -as pontja alapján adómentes természetbeni juttatás a reprezentáció és az üzleti ajándék alapján meghatározott bevétel, ha azt a kifizető társasági adóalapot növelő tételként köteles figyelembe venni. 12/14/2021 Horváth Józsefné hrveva@gmail. com 64

• Új adóalap-korrekciós tétel került be a 2010. augusztus 1 -től hatályos egyszerűsített foglalkoztatásról szóló törvénnyel összhangban. Eszerint a közteher mértéke fix összegű (500 vagy 1000 Ft), de a minimálbér kétszeresénél nagyobb összegű kifizetéssel a társasági adó alapját meg kell emelni. 12/14/2021 Horváth Józsefné hrveva@gmail. com 65

• 2010 -ben a napi minimálbér 3380 Ft, ennek a kétszerese 6760 Ft. Ha az egyszerűsített foglalkoztatás keretében alkalmazott magánszemélynek egy napra húszezer forintot fizetünk, akkor az alkalmi munkavállalói bérből - 6760 Ft-ot bérköltségként kell elszámolni, és nem kell vele adóalapot emelni - 13. 240 Ft pedig bérköltségként kell elszámolni, és év végén meg kell vele emelni az adózás előtti eredményt. 12/14/2021 Horváth Józsefné hrveva@gmail. com 66

Bírság, jogkövetkezmények • Itt kell szerepeltetni a jogerős határozatban megállapított bírság, valamint az Art. és a társadalombiztosításról szóló törvények szerinti jogkövetkezmények miatti kötelezettségek (pl. késedelmi pótlék, adóbírság, mulasztási bírság, járulékbírság) ráfordításként elszámolt összegét, kivéve, ha az önellenőrzéshez kapcsolódik. • Nem kell az adózás előtti eredményt megnövelni az adózók szerződéses kapcsolatából eredően felszámított, költségként elszámolt késedelmi kamat, kötbér összegével. 12/14/2021 Horváth Józsefné hrveva@gmail. com 67

Tartós adományozás meghiúsulása • Ha a tartós adományozásra tekintettel többletkedvezményt számolt el, de a tartós adományozásról szóló szerződésben vállaltakat valamely okból a 2010. adóévben – illetve az üzleti évben – nem teljesítette. Meg kell növelni az adózás előtti eredményt - a korábban érvényesített többletkedvezmény összegével, ha az adózó a szerződésben vállaltakat a másik szerződő fél közhasznúsági nyilvántartásból való törlése vagy jogutód nélküli megszűnése miatt nem teljesítette, - a korábban érvényesített többletkedvezmény kétszeresével, ha az adózó bármely más ok miatt nem teljesített a szerződésnek megfelelően. 12/14/2021 Horváth Józsefné hrveva@gmail. com 68

• Az átmeneti rendelkezések értelmében a Tao. tv. 2. § (2) bekezdésének g) pontja szerinti adományozónak is fennáll az előzőek szerinti növelő korrekciós kötelezettsége, ha a 2000. december 31éig megkötött tartós adományozásról szóló szerződésben foglaltakat a tárgyévben nem teljesítette. 12/14/2021 Horváth Józsefné hrveva@gmail. com 69

Kis- és középvállalkozási adóalapkedvezmény kétszerese • Az adózás előtti eredmény csökkentéseként elszámolt összeg (ideértve az egyéni vállalkozóként igénybe vett kisvállalkozói kedvezményt is az egyéni cégnél) kétszeresét kell megfizetni, amennyiben a beruházást, szellemi terméket az adózó az adóévet követő negyedik adóév végéig – nem elháríthatatlan külső ok miatt – nem helyezi üzembe, illetve nem veszi használatba, vagy az üzembe helyezett tárgyi eszközt, a szellemi terméket az adóévet követő negyedik adóév végéig az adózó a forgóeszközök közé átsorolja, elidegeníti, apportálja, térítés nélkül átadja stb 12/14/2021 Horváth Józsefné hrveva@gmail. com 70

Létszámnövelési kedvezmény szankciója létszámcsökkentés esetén • ha a kedvezmény igénybevételét követő három adóéven belül az átlagos állományi létszám az előző adóévhez viszonyítva csökken, akkor növelő korrekciós tételt kell alkalmazni. Növeli az adózás előtti eredményt az átlagos állományi létszám előző adóévhez viszonyított csökkenése és a megelőző adóév első napján érvényes havi minimálbér adóévre számított összege szorzatának 20 százalékkal növelt összege. 12/14/2021 Horváth Józsefné hrveva@gmail. com 71

Kapcsolt vállalkozások között alkalmazott ellenérték Az adóalap-módosítás kiinduló pontja a szokásos piaci ár meghatározása. A szokásos piaci árat a következő módszerek valamelyikével kell meghatározni: – összehasonlító árak módszerével – viszonteladási árak módszerével – költség és jövedelem módszerrel – egyéb módszer alapján 12/14/2021 Horváth Józsefné hrveva@gmail. com 72

Ha az alkalmazott transzferár miatt az adózás előtti eredmény magasabb, mint az a szokásos piaci ár alkalmazása esetén lenne Adózás előtti eredmény – A transzferár és a szokásos piaci ár különbségének eredménynövelő hatása = Adóalap 12/14/2021 Horváth Józsefné hrveva@gmail. com 73

Adókedvezmények • • Szoftverfejlesztők adókedvezménye „filmmel” kapcsolatos adókedvezmény KKV-k kamatkedvezménye Fejlesztési adókedvezmény 12/14/2021 Horváth Józsefné hrveva@gmail. com 74

Szoftverfejlesztő bérköltségének kedvezménye • Az a társaság, aki szoftverfejlesztőt alkalmaz a szoftverfejlesztő bérköltsége után 10 %-os, kis és középvállalkozás pedig további 15%-os mértékű (azaz akár 25%-os mértékű) adókedvezmény igénybe vételére jogosult. Ezzel a kedvezménnyel a nyereséges vállalkozások 10%, illetve 25%-al mérsékelni tudják bérköltségüket. 12/14/2021 Horváth Józsefné hrveva@gmail. com 75

• Az adóévben az alapkutatás és a kísérleti fejlesztés közvetlen költségei között elszámolt bérköltség 10 %-a vehető igénybe adókedvezményként. A kedvezményt az adóévben és az azt követő három adóévben, egyenlő részletekben lehet igénybe venni. • Ez évente az elszámolt bérköltség 2, 5 -2, 5%-a. Abban az esetben, ha valamely adóévben a számított adó nem nyújt fedezetet a fenti kedvezmény adóévre jutó részének érvényesítésére, akkor ezen részből adókedvezményként igénybe nem vett rész más adóévben – a négyéves időkorlát figyelembe vételével – az arra az évre már eredetileg jutó 2, 5 százalék és a megelőző adóévekről esetleg áthozott kedvezmény figyelembevételével igénybe vehető. 12/14/2021 Horváth Józsefné hrveva@gmail. com 76

• A filmesekkel kapcsolatban cél, hogy növelje a részben vagy teljes egészében Magyarországon gyártott filmek számát. • A tao-törvény 22§ (1) bekezdése szerint az adózó részére kiadott támogatási igazolásban szereplő összegig - döntése szerint - a támogatás juttatásának adóéve és az azt követő három adóév adójából adókedvezményt vehet igénybe, függetlenül attól, hogy e támogatással nem növeli adózás előtti eredményét az adóalap megállapításakor. 12/14/2021 Horváth Józsefné hrveva@gmail. com 77

Kamatkedvezmény • Az adókedvezmény az adóévben kifizetett kamat 40 százaléka, legfeljebb a 2003. december 31 -éig megkötött hitelszerződés esetén 5 millió forint, illetve a 2004. évtől kötött hitelszerződés esetén 6 millió forint. 12/14/2021 Horváth Józsefné hrveva@gmail. com 78

• A Kk. tv. szerint kis- vagy középvállalkozásnak minősülő adózónak a 2000. december 31 -ét követően megkötött hitelszerződés alapján tárgyi eszköz beszerzéséhez, előállításához pénzügyi intézménytől igénybe vett hitel kamata után érvényesíthet adókedvezményt. Az adókedvezményként igénybe vett összeg nem haladhatja meg a számított társasági adó 70 százalékát. 12/14/2021 Horváth Józsefné hrveva@gmail. com 79

• A fejlesztési adókedvezményt az adózó kérelmére, a kérelemben bemutatott fejlesztési program alapján a Kormány engedélyezte, illetve 2004. január 1 -jét követően benyújtott kérelem esetében a minisztérium határozatban engedélyezte. • 2005. július 1 -jétől 100 millió euró feletti beruházások alapján igénybe vehető adókedvezményhez szükséges engedélyt a minisztérium adja. • Más – 2005. július 1 -jétől is –esetben az adókedvezmény igénybevételének feltétele a beruházás megkezdése előtt a Pénzügyminisztériumhoz történt bejelentés. 12/14/2021 Horváth Józsefné hrveva@gmail. com 80

De minimis támogatások • Adóalap-kedvezmény - Létszámnövekmény - Beruházási kedvezmény • Adókedvezmény - 9%-os megtakarítás - Kkv-k kamatkedvezmény - Szoftverfejlesztők kedvezménye 12/14/2021 Horváth Józsefné hrveva@gmail. com 81

• Ilyen támogatásnak minősülnek az 1998/2006/EK rendelet szerinti egy vállalkozásnak juttatott adórendszer keretében és az adórendszeren kívüli (közvetlen) támogatások, amelyek együttes összege bármely 3 egymást követő, a vállalkozó által alkalmazott pénzügyi év(adóév) időszakában nem haladhatja meg a 200 ezer eurót, illetve a közúti szállítás terén működő vállalkozás (ide nem értve azt a vállalkozót, aki saját magának szállítja a terméket, illetve vevőjének a saját áruját) részére odaítélt támogatás összege a 100 ezer eurót. Abban az esetben, ha a vállalkozás egyéb tevékenységei mellett akár csak részben is végez szállítási szolgáltatási tevékenységet kizárólag a 100 ezer eurós értékhatárig részesülhet de minimis támogatásban 12/14/2021 Horváth Józsefné hrveva@gmail. com 82

• Egy közvetlen, vagy adórendszerben nyújtott támogatás csak abban az esetben minősül de minimis támogatásnak, ha azt jogszabály, pályázati program, támogatási szerződés, határozat kifejezetten de minimisként nevesíti. • Amennyiben egy de minimis támogatás érvényesítésével 3 adóévben együtt túllépné a vállalkozás a megengedett összeghatárt ez esetben ez a támogatás részben sem érvényesíthető 12/14/2021 Horváth Józsefné hrveva@gmail. com 83

• Figyelem, ha egy vállalkozás de minimis támogatást kíván igénybe venni egy olyan beruházáshoz, amelyhez egyébként más állami támogatásban is részesült, ekkor az állami és a de minimis támogatás összege nem haladhatja meg az adott régióra meghatározott intenzitást 12/14/2021 Horváth Józsefné hrveva@gmail. com 84

• Példa: Egy kisvállalkozás 2010. évben egy 15 millió Ft értékű gép beruházást valósít meg, és ehhez kapott 10 millió Ft – nem de minimis – támogatást, amely 25, 34 ezer euró. A Tao. tv. 7. § (1) bekezdés zs) pontja szerinti adóalap csökkentés – amelyre szintén jogosult lenne a támogatási program alapján – támogatástartalma 2, 4 millió Ft (9, 47 ezer euró). Az adott régióban a beruházás támogatási intenzitása 50 százalék, amely kisvállalkozásnál 20 százalékponttal növelhető, azaz a lehetséges támogatás 70 százalék, amely 15*0, 7=10, 5 millió Ft. 12/14/2021 Horváth Józsefné hrveva@gmail. com 85

• A vállalkozás dönthet, hogy csak az adóalap-kedvezményt, vagy csak a közvetlen támogatást veszi igénybe, mivel a két jogcímen igénybevett támogatás együtt nagyobb támogatástartalmat jelentene, mint 70 százalék [(2, 4+10)=12, 4, 12, 4/15, 0=82, 7%]. 12/14/2021 Horváth Józsefné hrveva@gmail. com 86

• A pénzügyi válság kapcsán nyújtandó átmeneti támogatások igénybevétele esetén figyelemmel kell lenni azon előírásra mely szerint a 2008. január 1 -je és 2010. december 31. között odaítélt csekély összegű támogatástartalma és az átmeneti támogatás együttes összege nem haladhatja meg az 500 ezer eurónak megfelelő forintösszeget. 12/14/2021 Horváth Józsefné hrveva@gmail. com 87

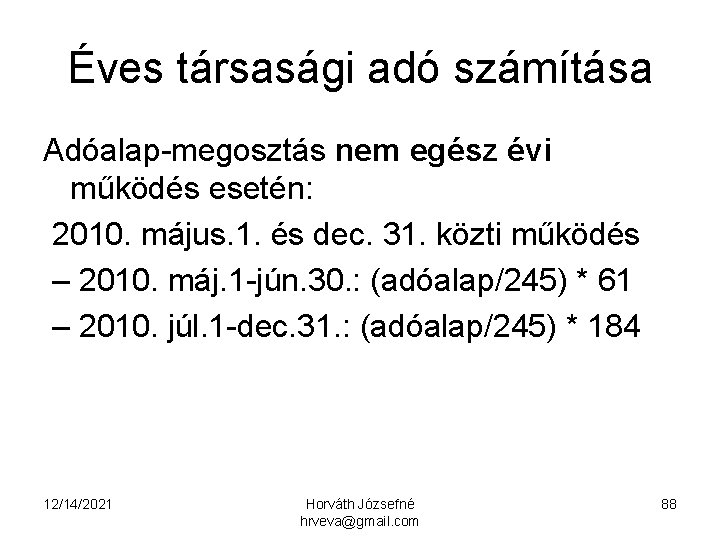

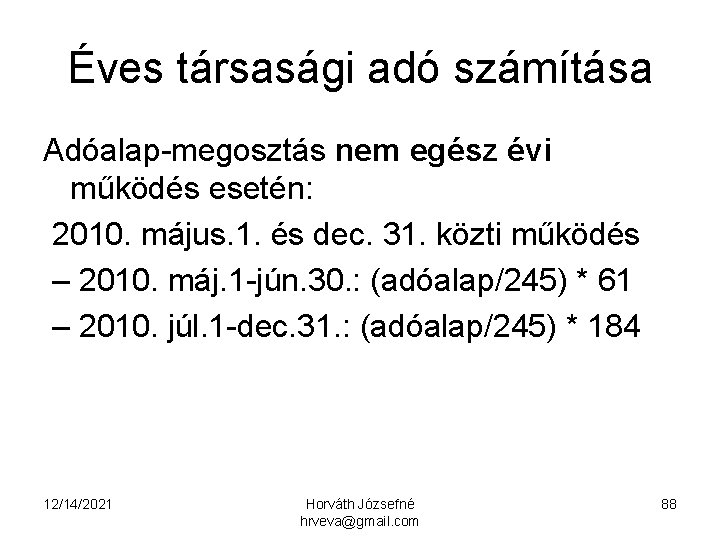

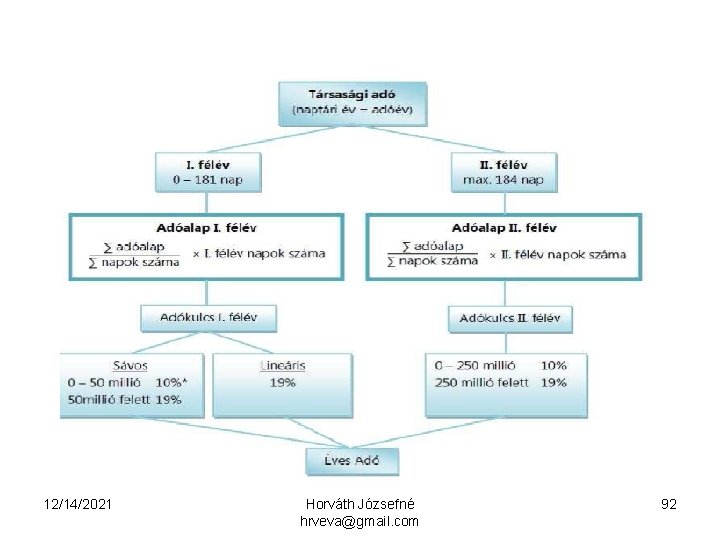

Éves társasági adó számítása Adóalap-megosztás nem egész évi működés esetén: 2010. május. 1. és dec. 31. közti működés – 2010. máj. 1 -jún. 30. : (adóalap/245) * 61 – 2010. júl. 1 -dec. 31. : (adóalap/245) * 184 12/14/2021 Horváth Józsefné hrveva@gmail. com 88

2010. adóév időtartama: Előtársasági időszak: • Alapítás időpontjától a cégbejegyzésig, elutasításig, eljárás megszűntetéséig • Alapítás időpontjától 2010. dec. 31 -ig (ha vállalkozási tevékenységét nem kezdte meg) • Előtársasági időszak utáni adóév: 2010. évi cégbejegyzéstől 2010. dec. 31 -ig 12/14/2021 Horváth Józsefné hrveva@gmail. com 89

2010. adóév időtartama: • Megszűnés: 2010. jan. 1 -jétl az éven belüli megszűnésig • Átalakulás: • Jogelődnél 2010. jan. 1 -jétől az átalakulás napjáig • Jogutódnál az átalakulás napját követő naptól 2010. dec. 31 -ig • Áttérés (pénznem): 2010. jan. 1 -jétől az áttérés napjáig, az áttérés napját követő naptól 2010. dec. 31 -ig • Felszámolás, végelszámolás: • 2010. jan. 1 -jétől a kezdő napot megelőző napig • Az eljárás befejezését követő adóév: 2010. évi lezárást követő naptól 2010. dec. 31 -ig 12/14/2021 Horváth Józsefné hrveva@gmail. com 90

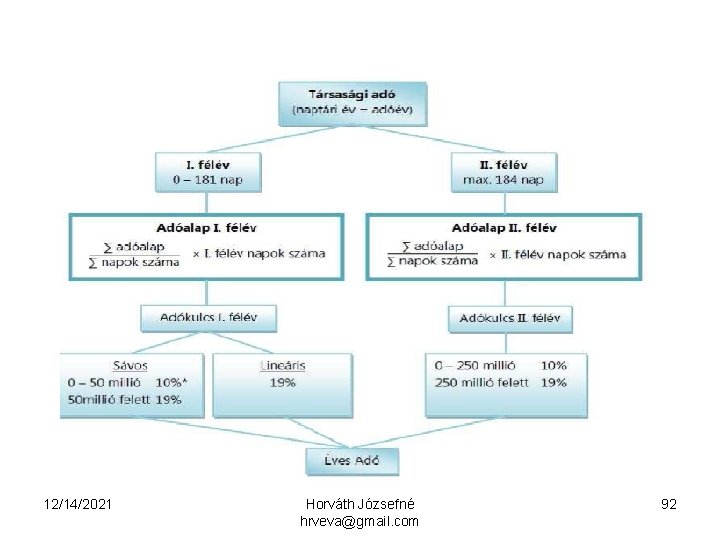

Felszámolás: • A felszámolási eljárás alatt álló nem Tao-adóalany (Tao tv. 5. sz. melléklet 8. pont) fizet társasági adót a felszámolás napjai NEM vehetők figyelembe az arányosításnál • Adókötelezettség megállapítása: az 1. félévre választható - 1. félévre 50 m. Ft-ig 10% (feltételek betartásával), e feletti részre 19%; 2. félévre 250 m. Ft-ig 10% (feltételek nélkül), e feletti részre 19% VAGY - Az 1. félévre jutó adóalap egészére 19%, 2. félévre 250 m. Ft-ig 10%, e feletti részre 19% 12/14/2021 Horváth Józsefné hrveva@gmail. com 91

12/14/2021 Horváth Józsefné hrveva@gmail. com 92

• Az általános szabály szerint a 1029. számú bevallást 2011. május 31 -éig illetve az eltérő üzleté évet választók esetében adóév utolsó napját követő 150. napig kell benyújtani. A számviteli beszámolók benyújtásának határideje egyforma. Ez a határidő a fordulónapot követő 150. nap. 2011 -ben tehát május 30 -ig (hétfő) kell a beszámolók közzétételét megtenni, míg a társasági adó bevallást egy nappal később, május 31 -én is elküldhetjük késedelem nélkül. 12/14/2021 Horváth Józsefné hrveva@gmail. com 93

• Bevallás lépései: 1. lépés: az előlapon és a főlapon töltsük ki az adózóra vonatkozó információkat 2. lépés: 7 -es lapon meghatározzuk az adózás előtti eredményt 3. lépés: 3 -as és 4 -es lapokon kitöltjük az adózás előtti eredményt növelő és csökkentőtételeket 4. lépés: a főlapon jelöljük, hogy a nyereségminimum szabályainak megfelelően melyik nyilatkozatot választjuk 5. lépés: az 1. lapon meghatározzuk a végleges adókötelezettséget, ha kell, akkor itt töltjük ki nyereségminimum szerinti adót. 6. lépés: ha nyilatkozattételi kötelezettségünk van (mert nem az adófizetést választottuk) akkor töltsük ki a 10 -es lapot. 7. lépés: az 5 -ös lapon kitöltjük az adókedvezményeket 8. lépés: a 6 -os lapon meghatározzuk az elkövetkező időszakokra az előlegek mértékét 9. lépés: a 2 -es lapon töltsük ki a de minimis támogatások összegeit. 10. lépés: töltsük ki az adatszolgáltatáshoz kapcsolódó lapokat is: a mérleghez kapcsolódókat és egyéb tájékoztató adatokat. 12/14/2021 Horváth Józsefné hrveva@gmail. com 94

12/14/2021 Horváth Józsefné hrveva@gmail. com 95

Bài thơ mẹ đi làm từ sáng sớm

Bài thơ mẹ đi làm từ sáng sớm Cơm

Cơm Os caçadores de tesouros 1996

Os caçadores de tesouros 1996 Carta di lussemburgo 1996

Carta di lussemburgo 1996 23 march 1996

23 march 1996 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002

1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 Lunar 1996

Lunar 1996 What is cimah regulation

What is cimah regulation Decreto 1791 del 4 de octubre de 1996

Decreto 1791 del 4 de octubre de 1996 Ottawa declaration arctic council

Ottawa declaration arctic council Real decreto 2242/1996

Real decreto 2242/1996 Frontera de la productividad porter

Frontera de la productividad porter What is strategy porter 1996

What is strategy porter 1996 Toefl reading exercises

Toefl reading exercises 6/1996. (vii. 16.) müm rendelet

6/1996. (vii. 16.) müm rendelet Osha 1996

Osha 1996 Normas iso dibujo tecnico

Normas iso dibujo tecnico 1996 xxxi

1996 xxxi Morgan (1996)

Morgan (1996) Porter geneeriset strategiat

Porter geneeriset strategiat Bachman and palmer 1996

Bachman and palmer 1996 Haag dan keen (1996)

Haag dan keen (1996) 1996 centennial olympics button

1996 centennial olympics button Rd 82/1996

Rd 82/1996 Elephants foot nuclear

Elephants foot nuclear şebnem ünal 1979 türkiye güzeli

şebnem ünal 1979 türkiye güzeli Morgan 1996

Morgan 1996 1996 ap calculus ab free response

1996 ap calculus ab free response Modelo de quintanilla (1991)

Modelo de quintanilla (1991) Telecommunications act of 1996

Telecommunications act of 1996 S36 fla 1996

S36 fla 1996 Kronlid 1996

Kronlid 1996 1996 xxxi

1996 xxxi Sebastian bredal

Sebastian bredal Hamletas pagrindiniai veikejai

Hamletas pagrindiniai veikejai Maxwell, 1996

Maxwell, 1996 Resolucion 2343 de 1996

Resolucion 2343 de 1996 Kitabu cha mulokozi 2017

Kitabu cha mulokozi 2017 Ley 300 de 1996

Ley 300 de 1996 1988-1996

1988-1996 1996

1996 Feldman & gracon 1996

Feldman & gracon 1996 Zila parishad

Zila parishad Fanta 4 namen

Fanta 4 namen Solar eclipse 1996

Solar eclipse 1996 Married persons equality act 1 of 1996

Married persons equality act 1 of 1996 Iso-14011:1996 stands for

Iso-14011:1996 stands for Plan maestro del metro y trenes ligeros 1996 horizonte 2020

Plan maestro del metro y trenes ligeros 1996 horizonte 2020 Pender's health promotion theory

Pender's health promotion theory Kometa 1996

Kometa 1996