La estructura econmico Financiera de la empresa Lic

- Slides: 18

La estructura económico – Financiera de la empresa Lic. . Eduardo Alandia La estructura económico-Financiera El equilibrio financiero Análisis Económico-Financiero (solvencia y la Financiación) • El fondo de maniobra • Los ratios de financiación Análisis Económico-Financiero (la rentabilidad) • La rentabilidad económica • La rentabilidad financiera • El apalancamiento financiero • El punto muerto

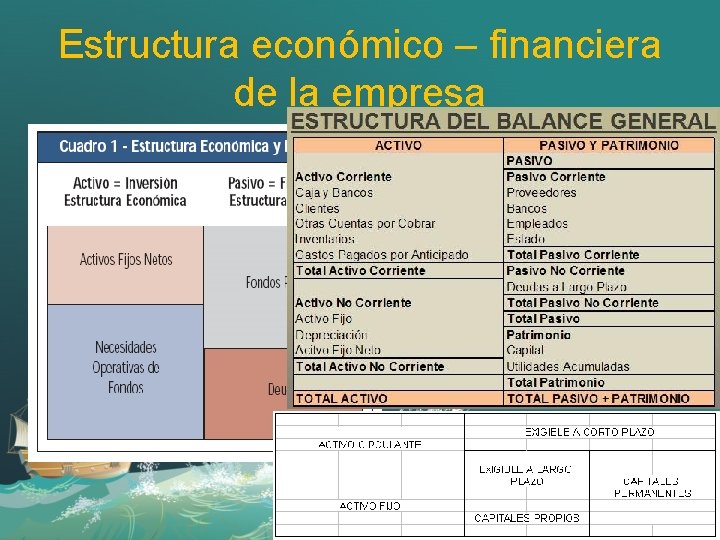

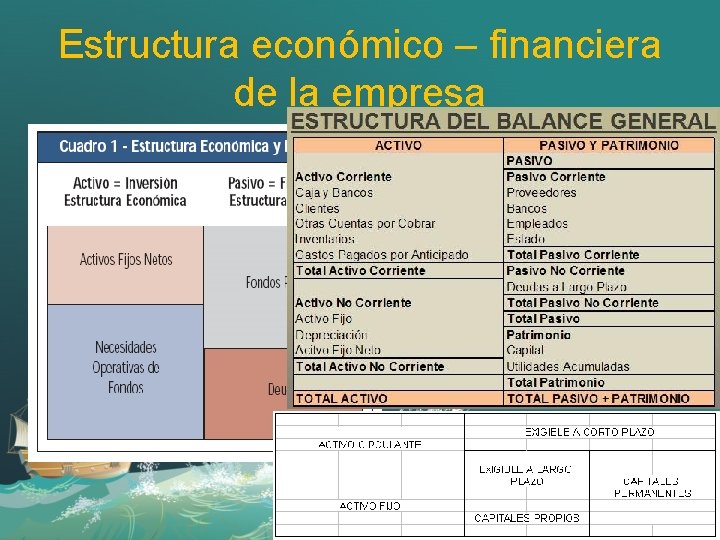

Estructura económico – financiera de la empresa ESTRUCTURA FINANCIERA: PATRIMONIO NETO + PASIVO “Origen o la naturaleza de los fondos financieros” ESTRUCTURA ECONÓMICA: ACTIVO Uso de los recursos del patrimonio neto + pasivo

Equilibrio financiero • El activo no corriente debe ser financiado por capitales permanentes • Activo corriente financiado por pasivo c/p Activo no Corriente l/p Patrimonio neto + pasivo no corriente l/p Activo Corriente c/p Pasivo Corriente c/p

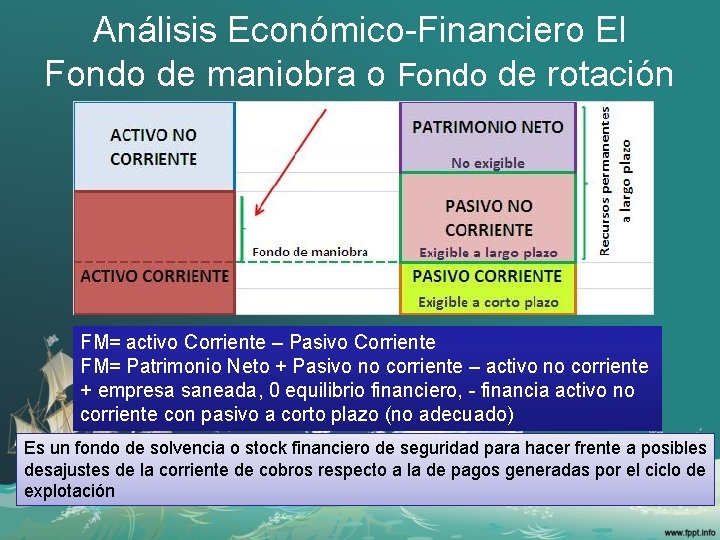

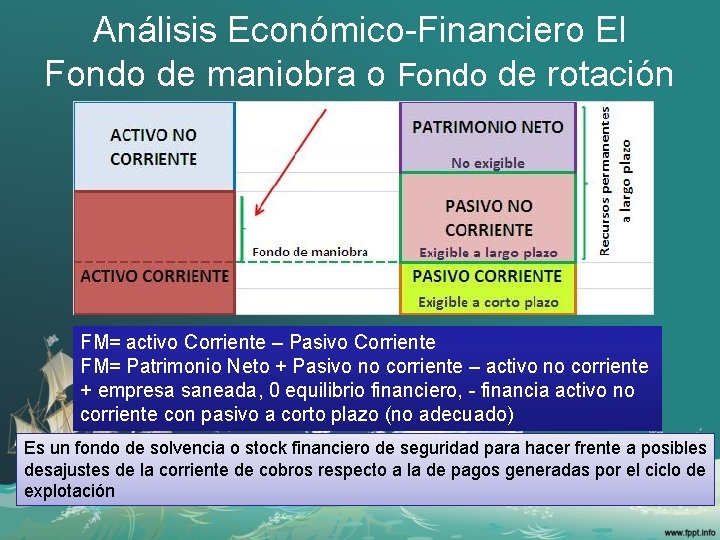

Análisis Económico-Financiero El Fondo de maniobra o Fondo de rotación FM= activo Corriente – Pasivo Corriente FM= Patrimonio Neto + Pasivo no corriente – activo no corriente + empresa saneada, 0 equilibrio financiero, - financia activo no corriente con pasivo a corto plazo (no adecuado) Es un fondo de solvencia o stock financiero de seguridad para hacer frente a posibles desajustes de la corriente de cobros respecto a la de pagos generadas por el ciclo de explotación

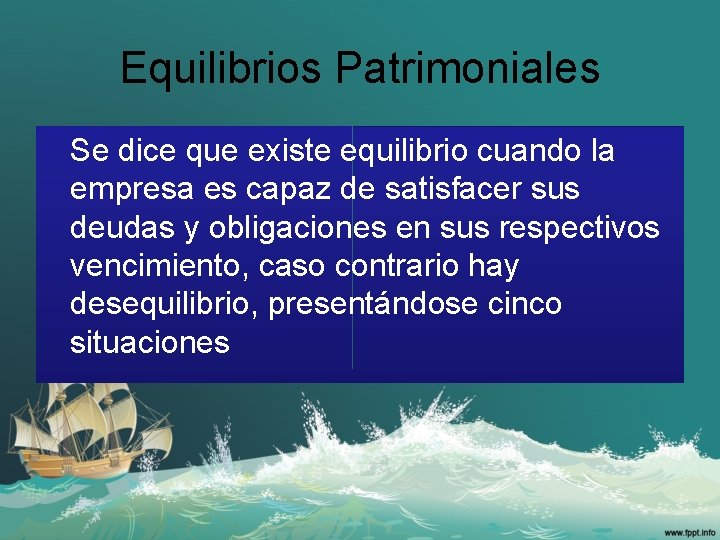

Equilibrios Patrimoniales Se dice que existe equilibrio cuando la empresa es capaz de satisfacer sus deudas y obligaciones en sus respectivos vencimiento, caso contrario hay desequilibrio, presentándose cinco situaciones

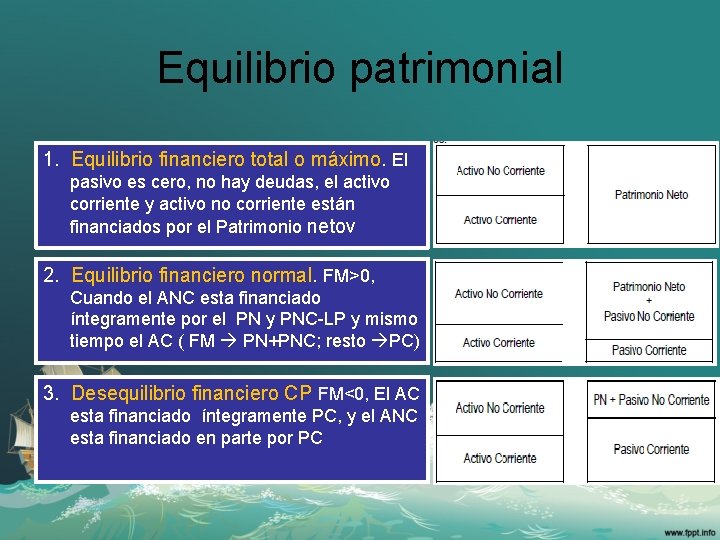

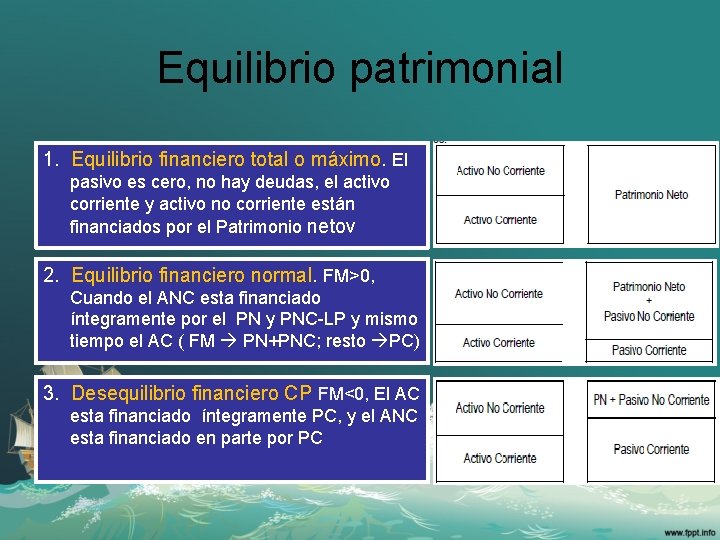

Equilibrio patrimonial 1. Equilibrio financiero total o máximo. El pasivo es cero, no hay deudas, el activo corriente y activo no corriente están financiados por el Patrimonio netov 2. Equilibrio financiero normal. FM>0, Cuando el ANC esta financiado íntegramente por el PN y PNC-LP y mismo tiempo el AC ( FM PN+PNC; resto PC) 3. Desequilibrio financiero CP FM<0, El AC esta financiado íntegramente PC, y el ANC esta financiado en parte por PC

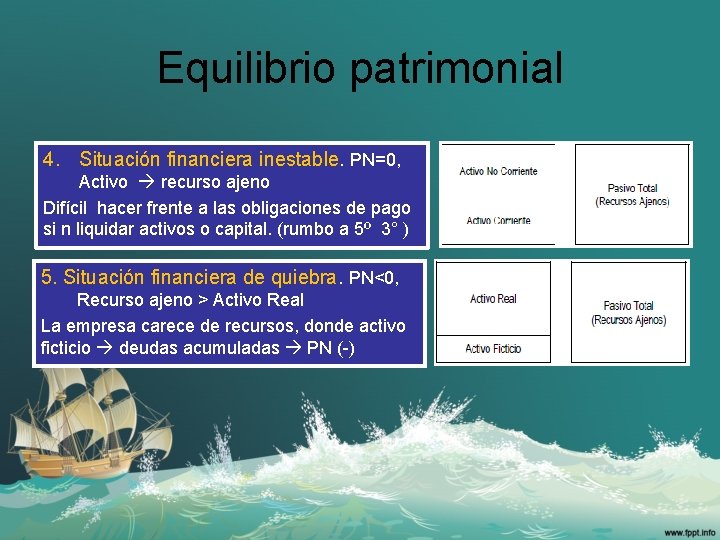

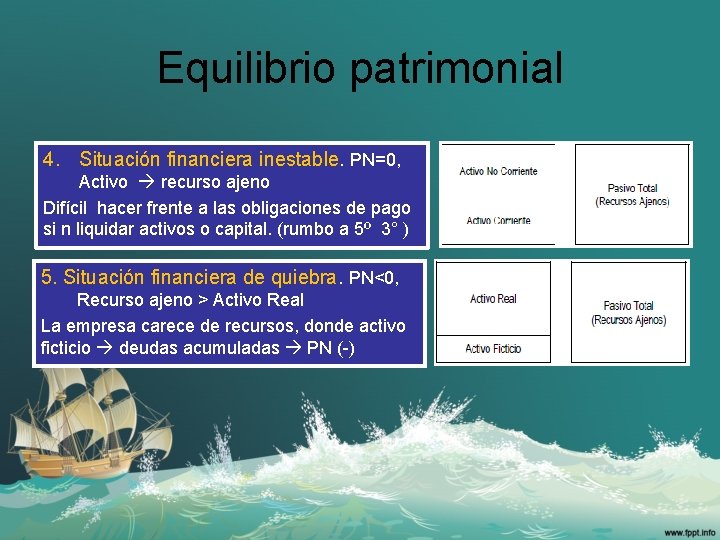

Equilibrio patrimonial 4. Situación financiera inestable. PN=0, Activo recurso ajeno Difícil hacer frente a las obligaciones de pago si n liquidar activos o capital. (rumbo a 5º 3° ) 5. Situación financiera de quiebra. PN<0, Recurso ajeno > Activo Real La empresa carece de recursos, donde activo ficticio deudas acumuladas PN (-)

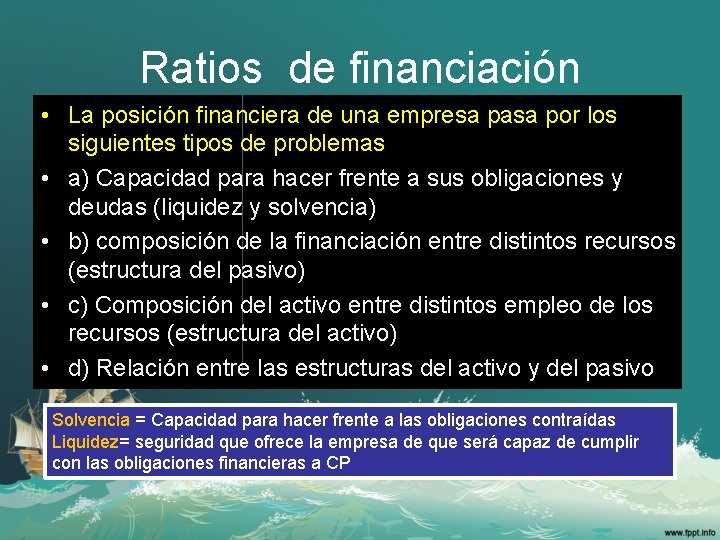

Ratios de financiación • La posición financiera de una empresa pasa por los siguientes tipos de problemas • a) Capacidad para hacer frente a sus obligaciones y deudas (liquidez y solvencia) • b) composición de la financiación entre distintos recursos (estructura del pasivo) • c) Composición del activo entre distintos empleo de los recursos (estructura del activo) • d) Relación entre las estructuras del activo y del pasivo Solvencia = Capacidad para hacer frente a las obligaciones contraídas Liquidez= seguridad que ofrece la empresa de que será capaz de cumplir con las obligaciones financieras a CP

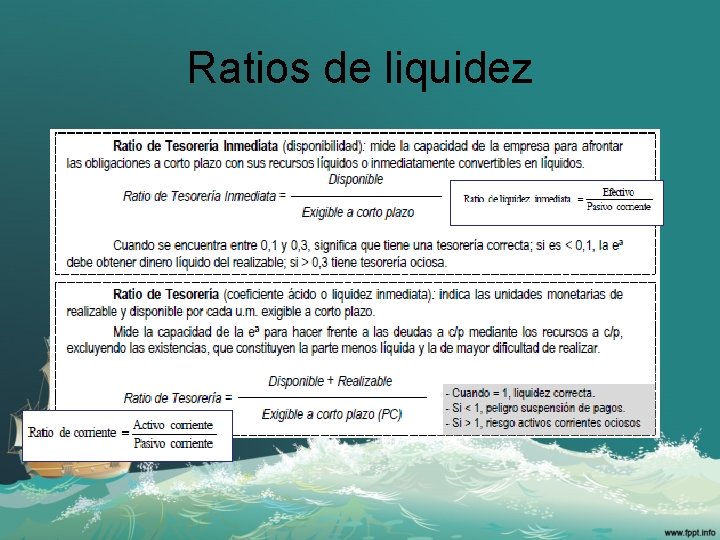

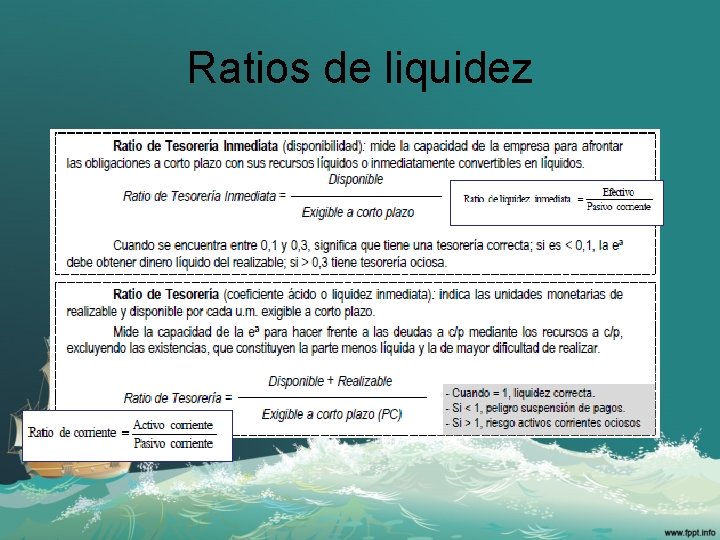

Ratios de liquidez

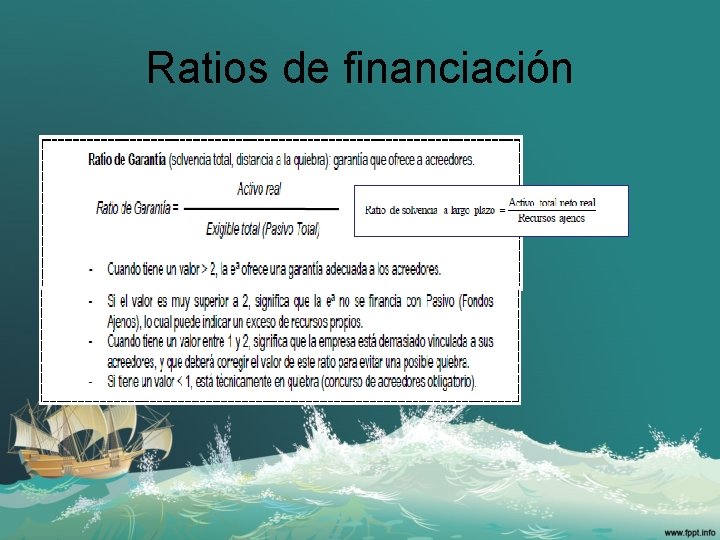

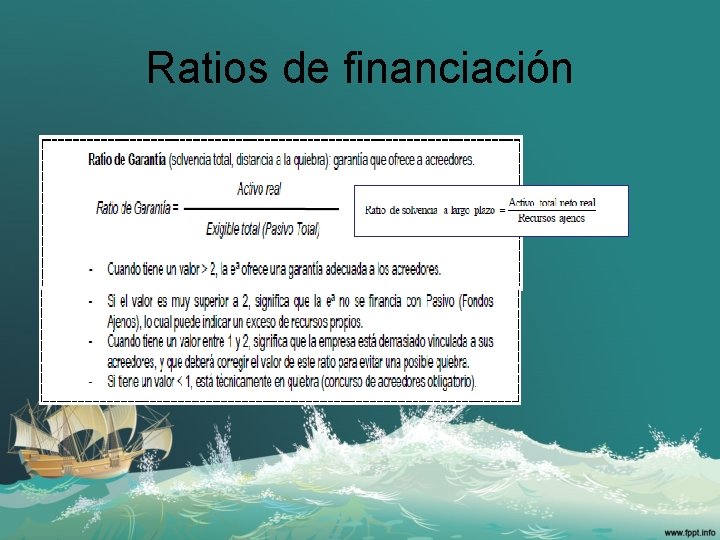

Ratios de financiación

Ratios de financiación

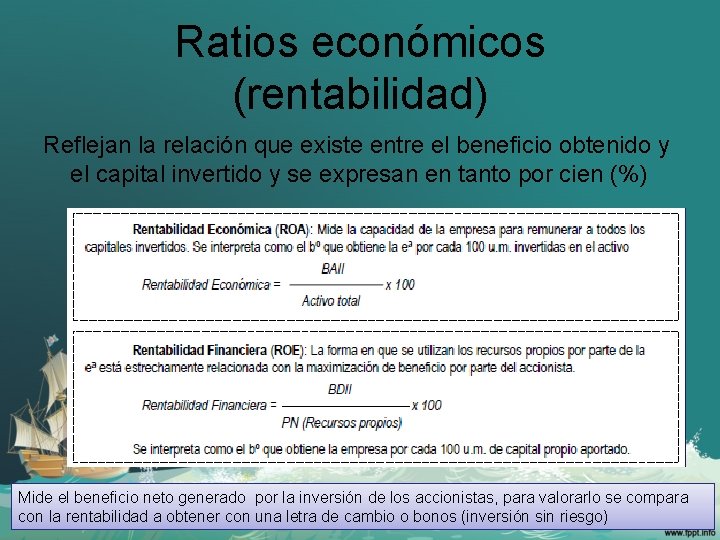

Análisis económico-financiero: la rentabilidad • Se basa principalmente en el examen de los resultados obtenidos por la empresa y en su comparación con los ejercicios anteriores, a fin de comprobar su trayectoria. Por ello se centra en el estudio de la cuenta de pérdidas y ganancias en dos sentidos: a) Estudiar los elementos integrantes del resultado, gastos e ingresos. b) Medición de la rentabilidad de los recursos destinados en la empresa. Un análisis de rentabilidad basada en el balance ofrece una visión estática del beneficio, un puente entre el balance inicial y el final es el estado de pérdidas y ganancias (muestra la dinámica económica)

Diferencia entre beneficio y rentabilidad Rentabilidad es la capacidad de la empresa para producir beneficios considerando los recursos dedicados a ello. Se trata de comparar o relacionar el beneficio obtenido con los recursos empleados. Se analiza comparando con ejercicios anteriores y con otros resultados de empresas • Beneficio Económico: El generado por todos los activos de la empresa (beneficio operativo, de explotación, bruto “antes de intereses e impuestos). • Beneficio Neto: Es el beneficio queda para los propietarios una vez deducidos los intereses de las deudas y los impuestos.

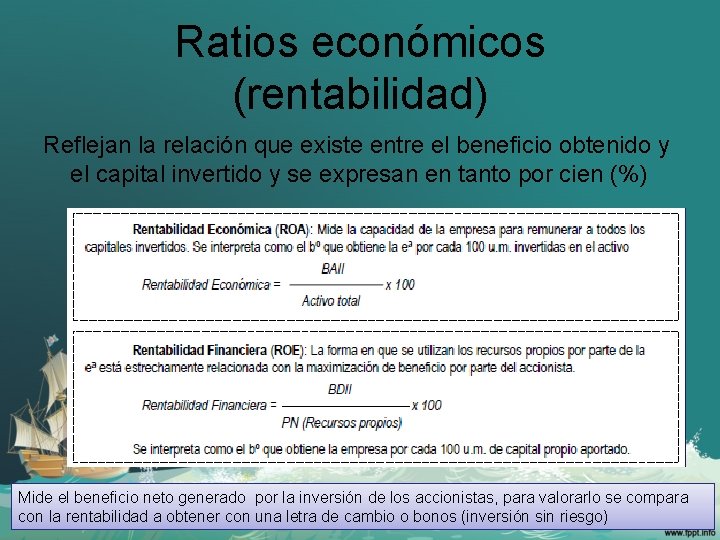

Ratios económicos (rentabilidad) Reflejan la relación que existe entre el beneficio obtenido y el capital invertido y se expresan en tanto por cien (%) Mide el beneficio neto generado por la inversión de los accionistas, para valorarlo se compara con la rentabilidad a obtener con una letra de cambio o bonos (inversión sin riesgo)

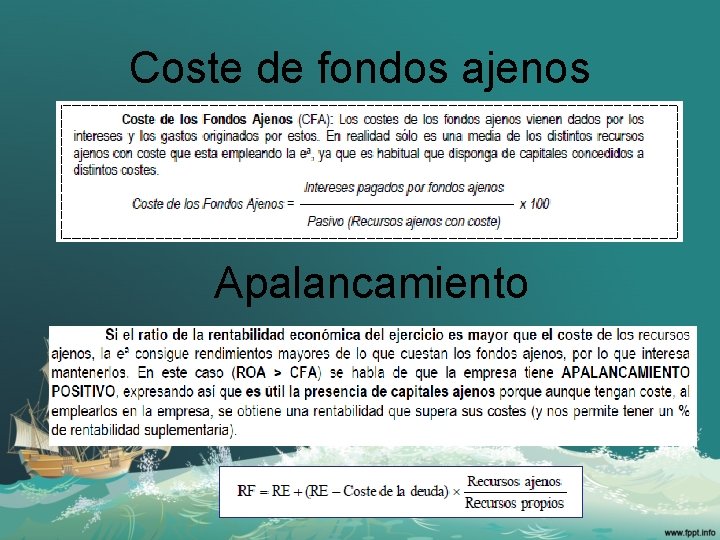

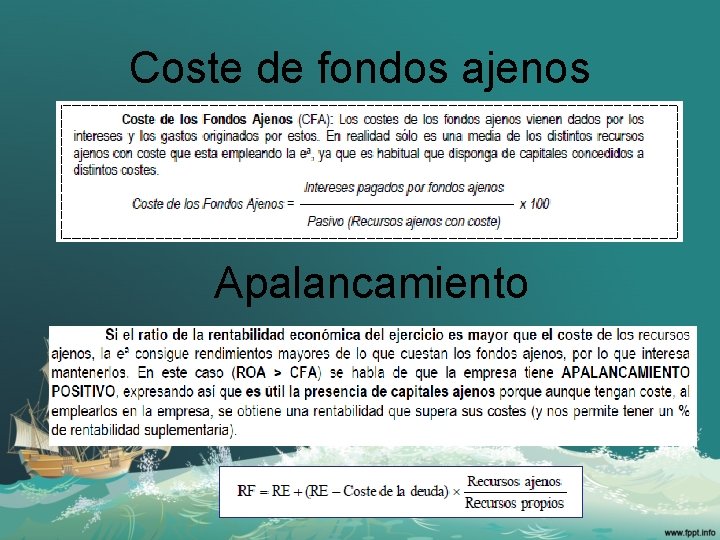

Coste de fondos ajenos Apalancamiento

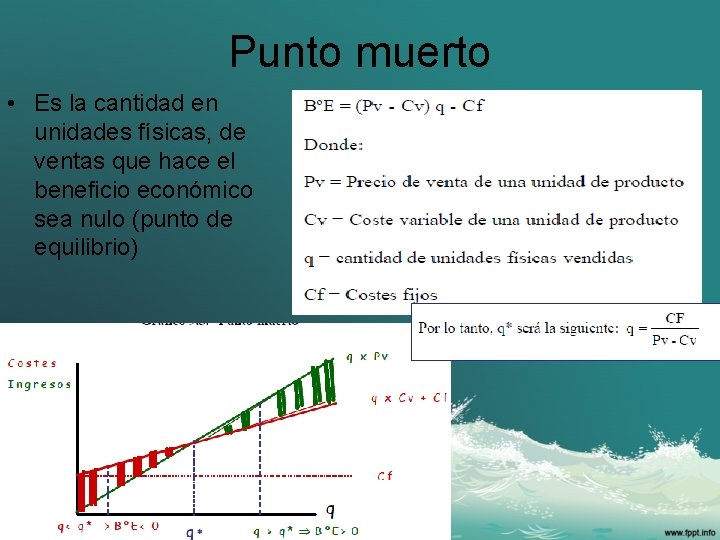

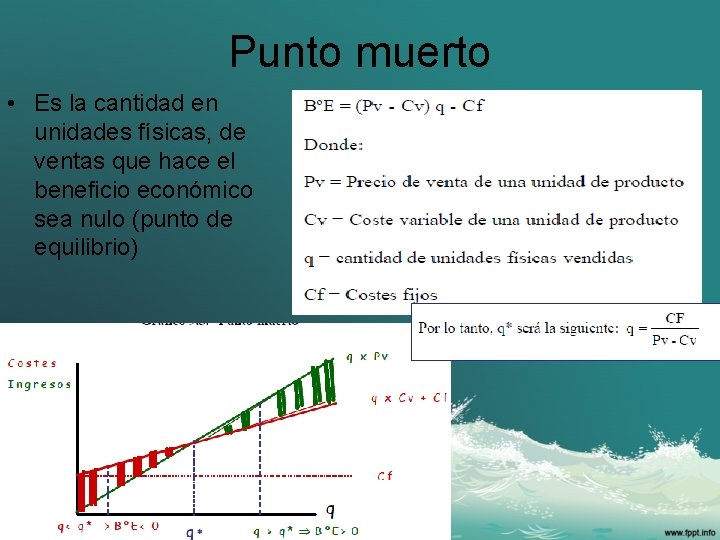

Punto muerto • Es la cantidad en unidades físicas, de ventas que hace el beneficio económico sea nulo (punto de equilibrio)

Focanza

Focanza Valor econmico

Valor econmico Econmico

Econmico Foda financiero de una empresa

Foda financiero de una empresa Perspectiva financiera de una empresa

Perspectiva financiera de una empresa Estructura financiera de un hotel

Estructura financiera de un hotel Structura capital

Structura capital Características de activo

Características de activo B-6 nif

B-6 nif Nif a-1 estructura de las normas de información financiera

Nif a-1 estructura de las normas de información financiera Que es la nif a-1

Que es la nif a-1 Estructura financiera ejemplo

Estructura financiera ejemplo Estructura organizacional de una empresa

Estructura organizacional de una empresa Estructura de costos fijos

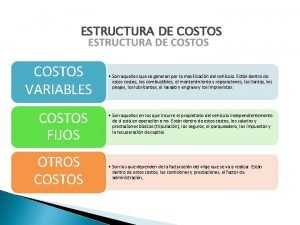

Estructura de costos fijos Estructura organizacional de una empresa industrial

Estructura organizacional de una empresa industrial Intermediacion financiera

Intermediacion financiera Que es una crisis financiera

Que es una crisis financiera Planeación financiera arturo morales castro

Planeación financiera arturo morales castro Contabilidad financiera

Contabilidad financiera