Indemnizaciones legales Primas de antigedad NIF D3 Pensiones

- Slides: 30

Indemnizaciones legales Primas de antigüedad NIF D-3 Pensiones Costo Neto del Periodo Beneficios a los Empleados Provisión contable Fideicomisos Pasivos Laborales 1

NORMA DE INFORMACIÓN FINANCIERA D-3 BENEFICIOS A LOS EMPLEADOS Act. Carlos Llanas Vázquez Noviembre 2012 2

ASPECTOS DE LA NIF D 3 1) Antecedentes 2) Objetivo 3) Alcance 4) Clasificación de beneficios 5) Normas específicas 6) Valuación actuarial 7) Aplicación práctica 3

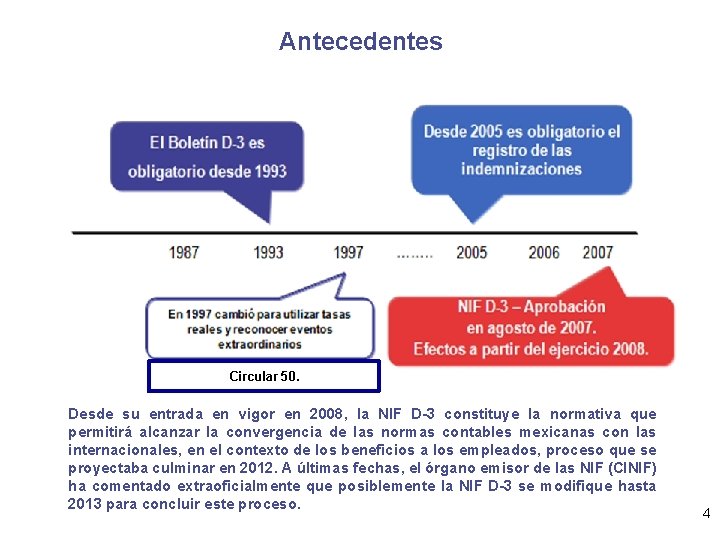

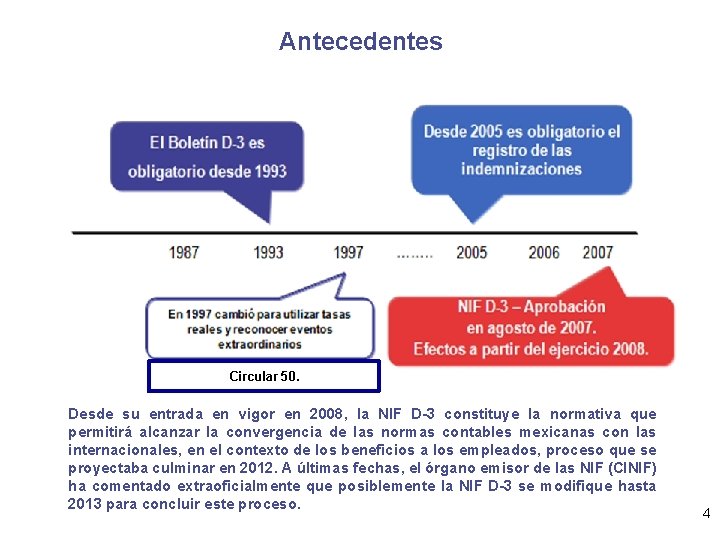

Antecedentes Circular 50. Desde su entrada en vigor en 2008, la NIF D-3 constituye la normativa que permitirá alcanzar la convergencia de las normas contables mexicanas con las internacionales, en el contexto de los beneficios a los empleados, proceso que se proyectaba culminar en 2012. A últimas fechas, el órgano emisor de las NIF (CINIF) ha comentado extraoficialmente que posiblemente la NIF D-3 se modifique hasta 2013 para concluir este proceso. 4

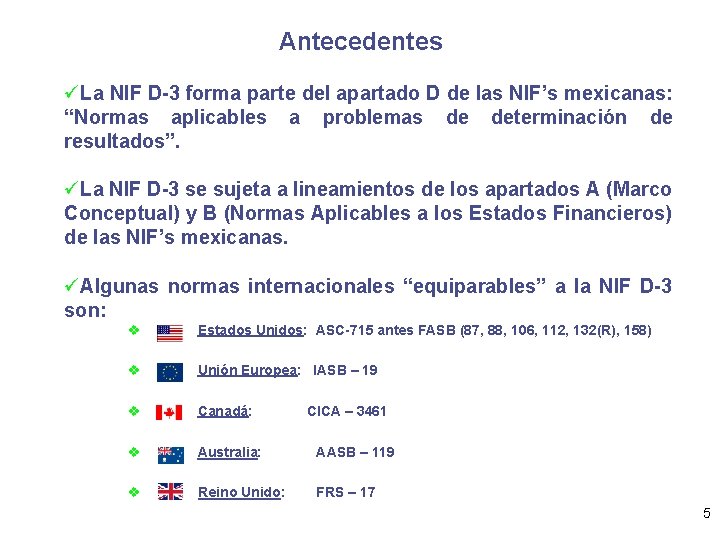

Antecedentes üLa NIF D-3 forma parte del apartado D de las NIF’s mexicanas: “Normas aplicables a problemas de determinación de resultados”. üLa NIF D-3 se sujeta a lineamientos de los apartados A (Marco Conceptual) y B (Normas Aplicables a los Estados Financieros) de las NIF’s mexicanas. üAlgunas normas internacionales “equiparables” a la NIF D-3 son: v Estados Unidos: ASC-715 antes FASB (87, 88, 106, 112, 132(R), 158) v Unión Europea: IASB – 19 v Canadá: v Australia: AASB – 119 v Reino Unido: FRS – 17 CICA – 3461 5

Lo que usted debe recordar sobre los. . . ANTECEDENTES DE LA NIF D-3 “Es la norma contable, mexicana, vigente, equiparable internacionalmente y aplicable a los beneficios a los empleados” 6

Objetivo Establecer normas para el reconocimiento contable de los beneficios que una entidad, a través de planes formales o informales, otorga a sus empleados. Estos beneficios corresponden a aquellas remuneraciones que se devengan a favor de los empleados (o de sus beneficiarios) a cambio de los servicios prestados a la entidad. 7

Lo que usted debe recordar sobre el. . . OBJETIVO DE LA NIF D-3 “Establecer uniformidad en la forma de reflejar el efecto financiero de los beneficios a los empleados” 8

Alcance Todos aquellos beneficios a los empleados que devenguen obligaciones para la entidad, excepto las relacionadas con las compensaciones basadas en acciones otorgadas a sus empleados. Para reconocer contablemente el efecto de los beneficios a los empleados en los estados financieros, dichos beneficios deben reunir los siguientes requisitos: 1) Existe una obligación presente, legal o asumida, de efectuar el pago de los beneficios en el futuro, como consecuencia de sucesos ocurridos en el pasado, 2) La obligación de la entidad con los empleados es atribuible a servicios ya prestados, 3) Es probable el pago de los beneficios, y 4) El monto de los beneficios puede ser cuantificado de manera confiable. 9

Lo que usted debe recordar sobre el. . . ALCANCE DE LA NIF D-3 “Todo beneficio a los empleados factible de cuantificar (diferente de acciones), al cual la entidad se obliga a pagar según los servicios que ha recibido” 10

Clasificación Beneficios a corto plazo Beneficios a largo plazo Remuneraciones pagaderas dentro de los 12 meses inmediatos siguientes a la fecha de emisión de los estados financieros. Remuneraciones pagaderas después de los 12 meses inmediatos siguientes a la fecha de emisión de los estados financieros. Beneficios por terminación Beneficios al retiro Remuneraciones al término de la relación laboral y antes de alcanzar la edad de retiro. Remuneraciones al alcanzar la edad de retiro o con posterioridad a ésta. 11

RETIRO LARGO PLAZO TERMINACIÓN CORTO PLAZO Clasificación 12

Clasificación Beneficios a los Empleados A corto plazo A largo plazo Salarios Cotizaciones de Seguro Social PTU Por terminación Ausencias compensadas Beneficios por antigüedad Incentivos diferidos Al retiro Por causas de re-estructuración Indemnización al retiro (Prima de antigüedad) Indemnización legal) Prima de antigüedad al retiro Por causas distintas de re-estructuración Pensiones (Prima de antigüedad Indemnización legal) Gastos médicos post-retiro 13

Lo que usted debe recordar sobre la. . . CLASIFICACIÓN DE BENEFICIOS “Se clasifican según el momento o causas específicas por la cual se pagan” 14

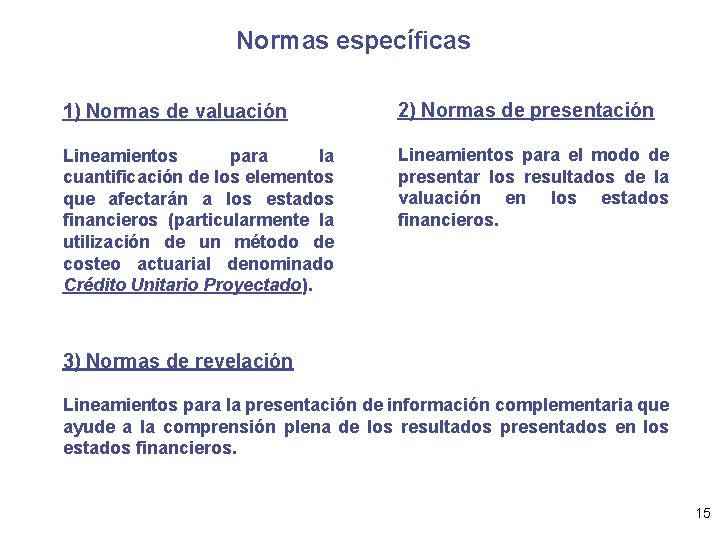

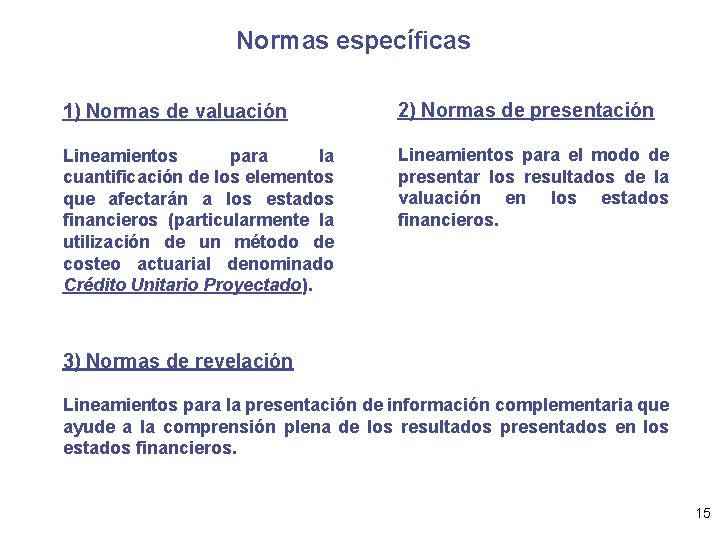

Normas específicas 1) Normas de valuación 2) Normas de presentación Lineamientos para la cuantificación de los elementos que afectarán a los estados financieros (particularmente la utilización de un método de costeo actuarial denominado Crédito Unitario Proyectado). Lineamientos para el modo de presentar los resultados de la valuación en los estados financieros. 3) Normas de revelación Lineamientos para la presentación de información complementaria que ayude a la comprensión plena de los resultados presentados en los estados financieros. 15

Valuación Actuarial ¿Qué es la actuaría? Ciencia que estudia los eventos aleatorios en cuanto a sus consecuencias financieras en las personas. ¿Qué es una valuación? Procedimiento con el cual se determina y asigna, mediante una metodología específica, un valor a un concepto en particular. ¿Qué es una valuación actuarial? Para el caso de un plan de beneficios a los empleados, es una valuación que permite determinar las expectativas de un plan considerando la naturaleza incierta de su operación. (Como consecuencia realizar una valuación actuarial, se pueden determinar adecuadamente sus costos, entre otras cosas). 16

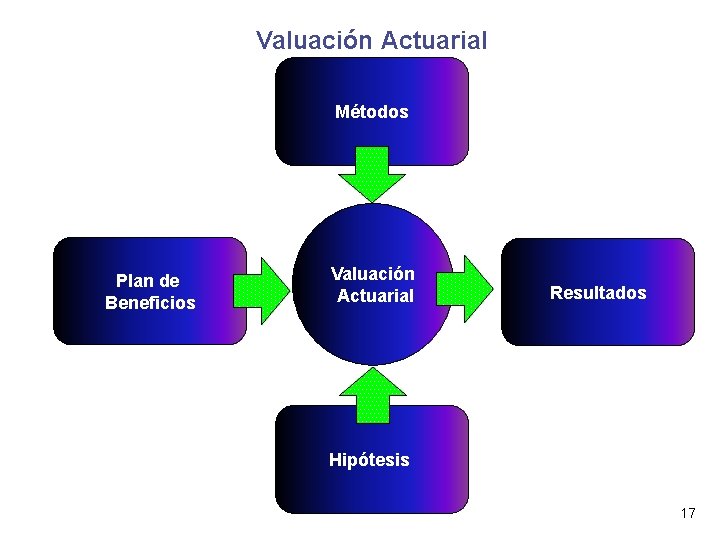

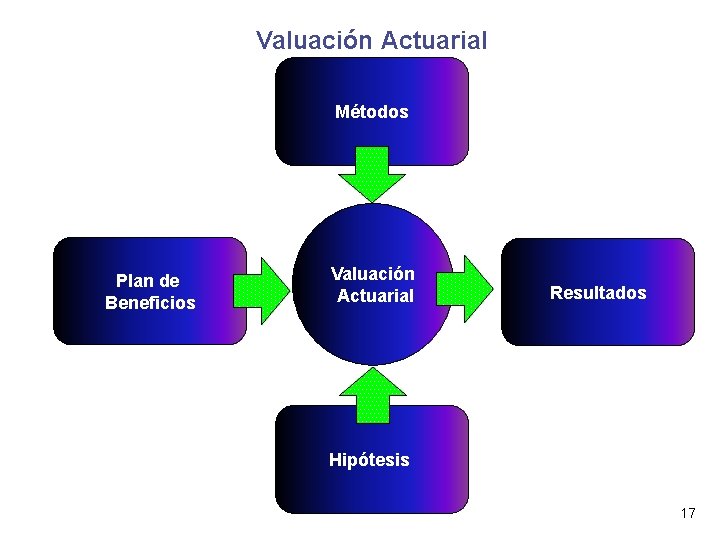

Valuación Actuarial Métodos Plan de Beneficios Valuación Actuarial Resultados Hipótesis 17

Valuación Actuarial Plan de Beneficios ü Patrocinador ü Población ü Condiciones ü Monto de los Beneficios ü Forma de pago ü Costos ü Fondo ü Administrador del Fondo ü Gobierno 18

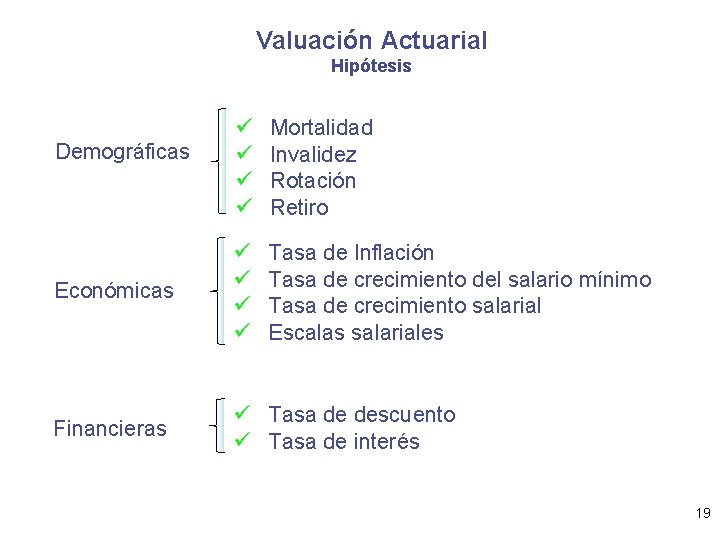

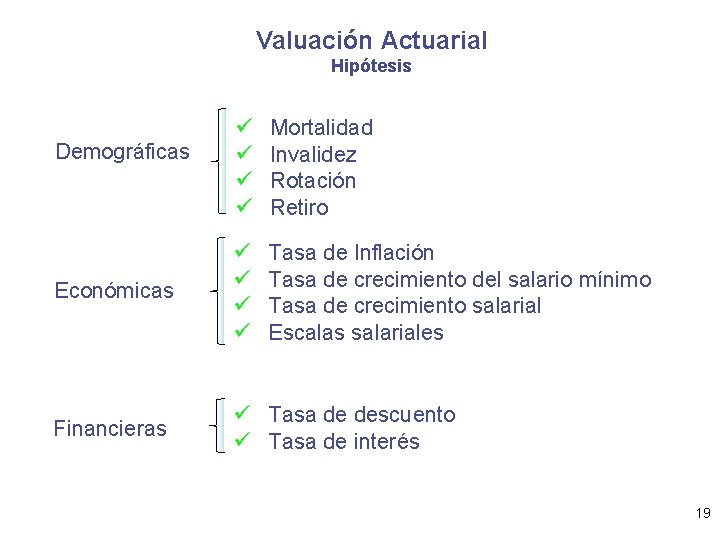

Valuación Actuarial Hipótesis ü ü Mortalidad Invalidez Rotación Retiro Económicas ü ü Tasa de Inflación Tasa de crecimiento del salario mínimo Tasa de crecimiento salarial Escalas salariales Financieras ü Tasa de descuento ü Tasa de interés Demográficas 19

Valuación Actuarial Métodos Crédito Unitario Proyectado (CUP) ü Es un método de costeo actuarial o de asignación de costos durante la operación un plan de beneficios a los empleados, la cual se considera de duración indefinida salvo prueba en contrario (postulado de negocio en marcha de las NIF’s). ü Su objetivo central es garantizar que los recursos reunidos mediante su aplicación, considerando ciertos supuestos o hipótesis, sean suficientes para cubrir los beneficios que recibirán los empleados en el futuro. ü Es un método que determina el costo para cada ejercicio fiscal según la parte de beneficio que el empleado genera o produce a su favor en dicho periodo (postulado de asociación de costos y gastos con ingresos de las NIF’s). 20

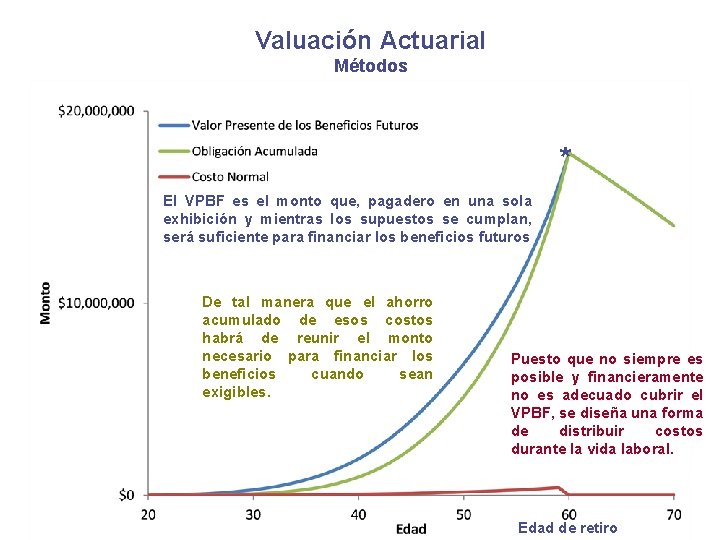

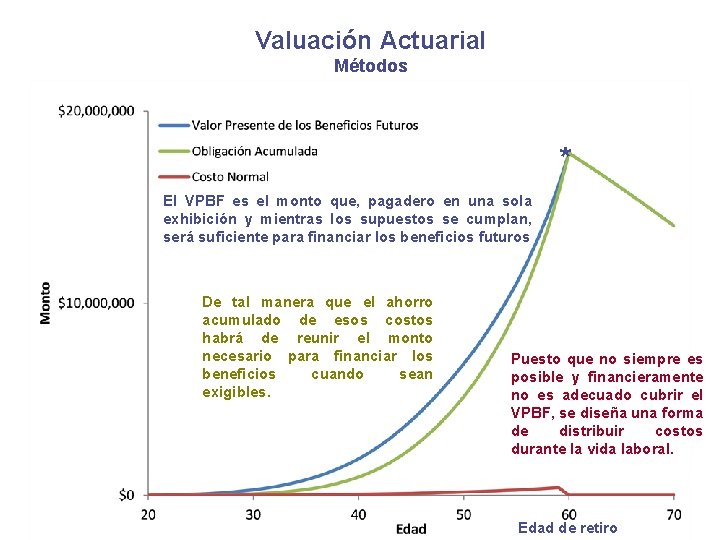

Valuación Actuarial Métodos * El VPBF es el monto que, pagadero en una sola exhibición y mientras los supuestos se cumplan, será suficiente para financiar los beneficios futuros De tal manera que el ahorro acumulado de esos costos habrá de reunir el monto necesario para financiar los beneficios cuando sean exigibles. Puesto que no siempre es posible y financieramente no es adecuado cubrir el VPBF, se diseña una forma de distribuir costos durante la vida laboral. Edad de retiro

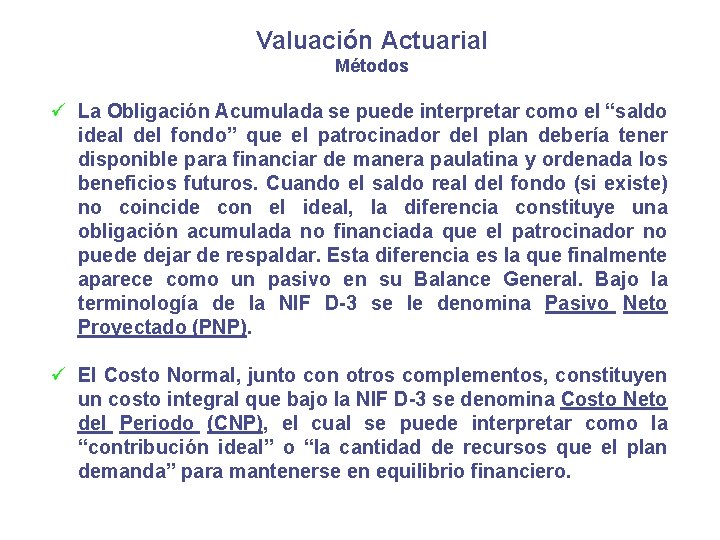

Valuación Actuarial Métodos ü La Obligación Acumulada se puede interpretar como el “saldo ideal del fondo” que el patrocinador del plan debería tener disponible para financiar de manera paulatina y ordenada los beneficios futuros. Cuando el saldo real del fondo (si existe) no coincide con el ideal, la diferencia constituye una obligación acumulada no financiada que el patrocinador no puede dejar de respaldar. Esta diferencia es la que finalmente aparece como un pasivo en su Balance General. Bajo la terminología de la NIF D-3 se le denomina Pasivo Neto Proyectado (PNP). ü El Costo Normal, junto con otros complementos, constituyen un costo integral que bajo la NIF D-3 se denomina Costo Neto del Periodo (CNP), el cual se puede interpretar como la “contribución ideal” o “la cantidad de recursos que el plan demanda” para mantenerse en equilibrio financiero.

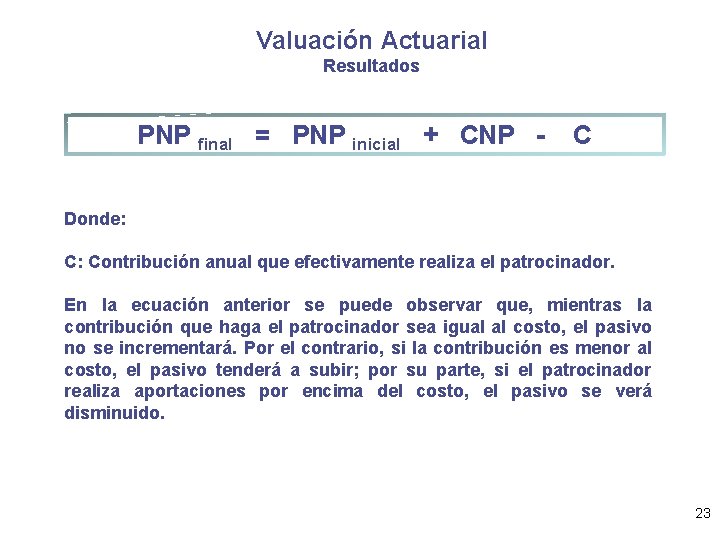

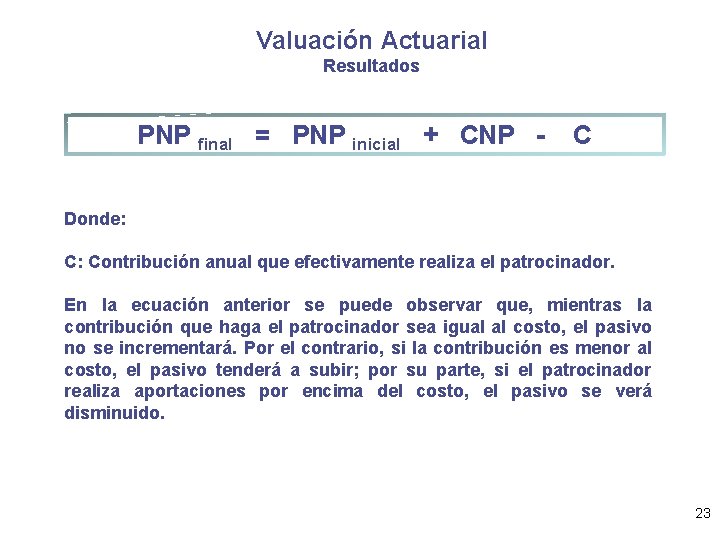

Valuación Actuarial Resultados PNP final = PNP inicial + CNP - C Donde: C: Contribución anual que efectivamente realiza el patrocinador. En la ecuación anterior se puede observar que, mientras la contribución que haga el patrocinador sea igual al costo, el pasivo no se incrementará. Por el contrario, si la contribución es menor al costo, el pasivo tenderá a subir; por su parte, si el patrocinador realiza aportaciones por encima del costo, el pasivo se verá disminuido. 23

Lo que usted debe recordar sobre una. . . VALUACIÓN ACTUARIAL “Procedimiento adecuado que permite cuantificar los efectos financieros establecidos en la NIF D-3” 24

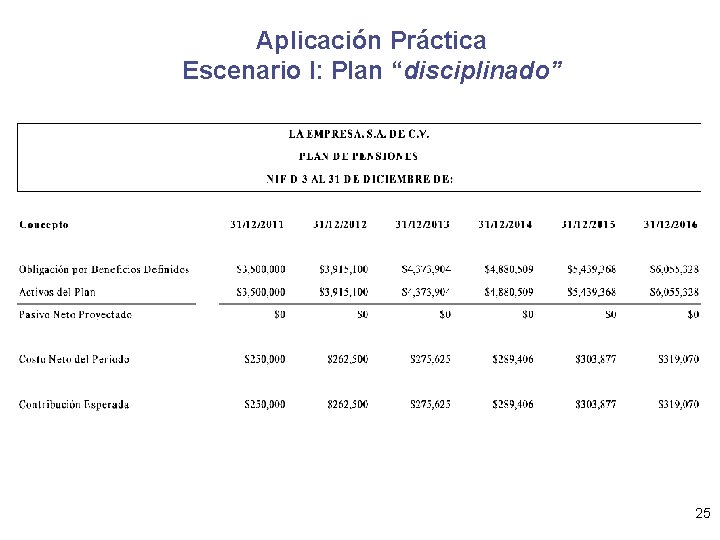

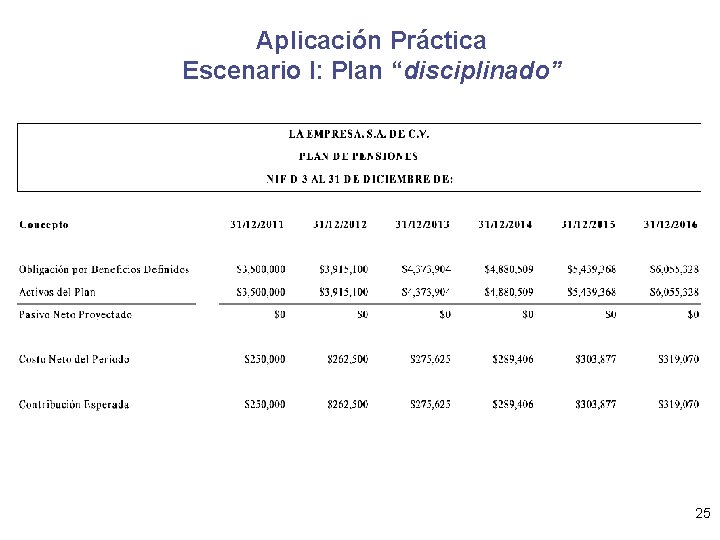

Aplicación Práctica Escenario I: Plan “disciplinado” 25

Aplicación Práctica Escenario I: Plan “disciplinado” 26

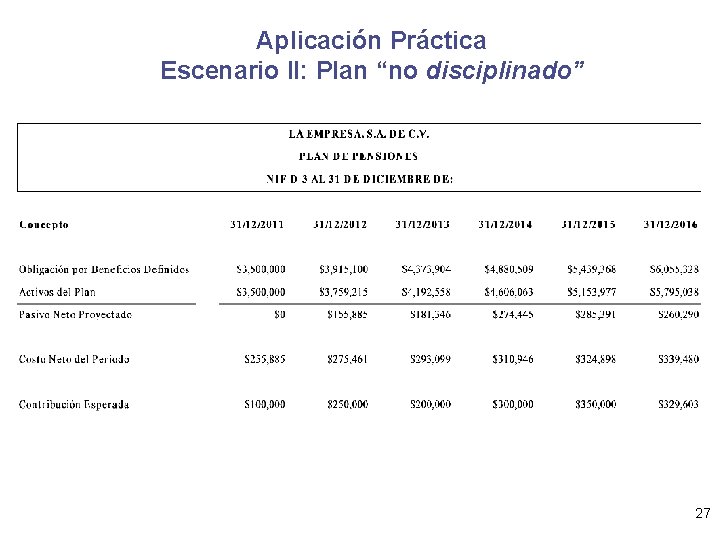

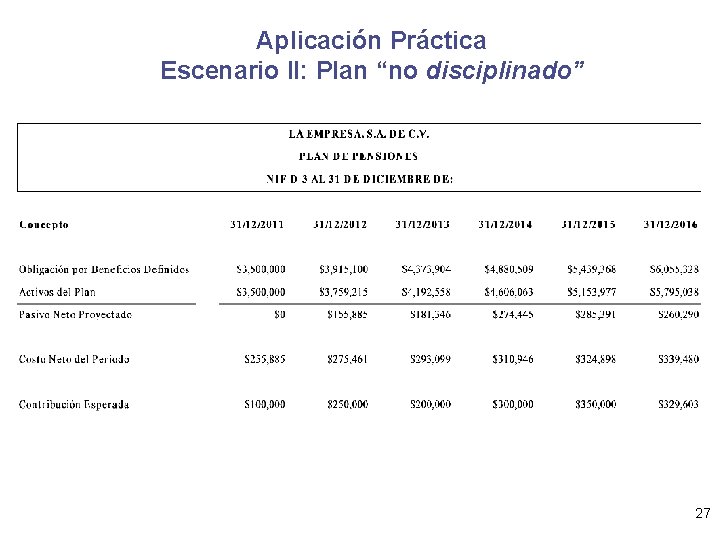

Aplicación Práctica Escenario II: Plan “no disciplinado” 27

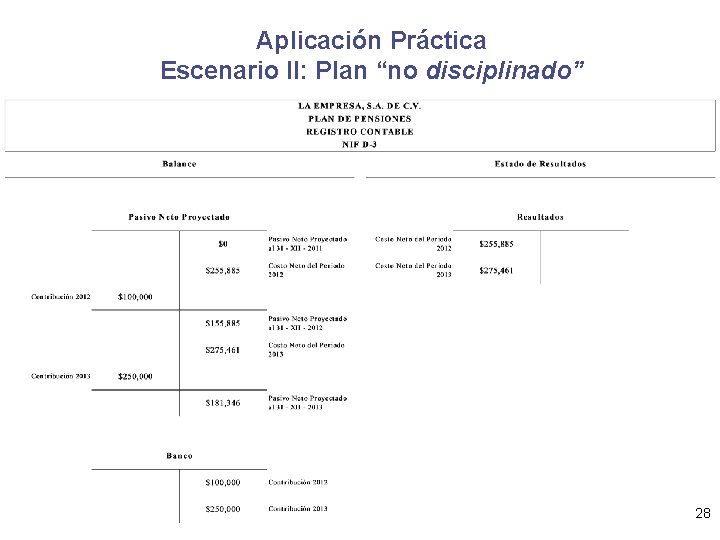

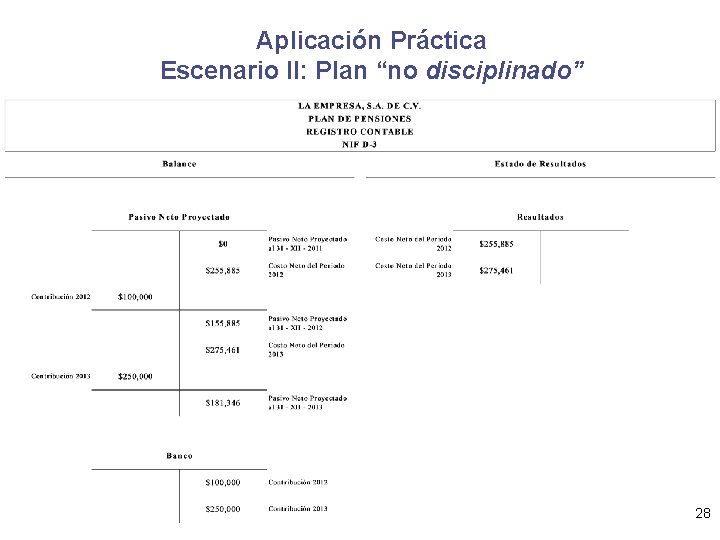

Aplicación Práctica Escenario II: Plan “no disciplinado” 28

Conclusiones ü No solo la NIF D-3 sino en general las diversas normativas que regulan el tratamiento financiero de los beneficios a los empleados requieren del trabajo de un actuario calificado. De ahí que estas normativas representan un basto campo de aplicación y desarrollo para el actuario como consultor. ü La formación y especialización de los actuarios que se desempeñan en este entorno debe ser profunda, integral y comprometida con la ética profesional dada la trascendencia de su trabajo para las empresas, tanto privadas como públicas. ü Para el desempeño exitoso en su labor, el actuario requiere de conocimiento y habilidades en matemáticas actuariales, probabilidad, estadística, finanzas, demografía, contabilidad, entre otras cosas. 29

¿PREGUNTAS ? 30

Naf naf nuf nuf nif nif

Naf naf nuf nuf nif nif Ley de pensiones 065

Ley de pensiones 065 Bismarck pensiones

Bismarck pensiones Pensiones y jubilaciones udg

Pensiones y jubilaciones udg Modelo 123 dividendos exentos

Modelo 123 dividendos exentos Gerencia de pensiones

Gerencia de pensiones Aspectos legales del derecho mercantil fiscal y empresarial

Aspectos legales del derecho mercantil fiscal y empresarial Palabras especializadas en documentos legales

Palabras especializadas en documentos legales Universidad nacional experimental francisco de miranda

Universidad nacional experimental francisco de miranda Fundamento psicológico del currículo

Fundamento psicológico del currículo Estructura del plan contable

Estructura del plan contable Disposiciones legales

Disposiciones legales Mapa de los frentes geopoliticos venezolanos

Mapa de los frentes geopoliticos venezolanos Figuras legales

Figuras legales Matriz de requisitos legales sst 2020

Matriz de requisitos legales sst 2020 Fbgg servicios legales

Fbgg servicios legales Matriz de requisitos legales ambientales

Matriz de requisitos legales ambientales Legales

Legales Frentes geopolíticos de venezuela

Frentes geopolíticos de venezuela Principios eticos legales de enfermeria

Principios eticos legales de enfermeria La importancia de la materia prima

La importancia de la materia prima Que es la materia prima

Que es la materia prima Sector quinario en colombia

Sector quinario en colombia Cada aresta lateral de um prisma hexagonal

Cada aresta lateral de um prisma hexagonal Materias primas en la industria

Materias primas en la industria Cadeias industriais e inovação

Cadeias industriais e inovação Materias primas ejemplos

Materias primas ejemplos Presupuesto de materias primas

Presupuesto de materias primas Ling que es de bart y lisa

Ling que es de bart y lisa Adquisición de materias primas

Adquisición de materias primas Nif c1

Nif c1