Il nuovo regime di riporto delle perdite fiscali

- Slides: 22

Il nuovo regime di riporto delle perdite fiscali Articolo 23, comma 9, del DL 6 luglio 2011 convertito in L. 111/2011 Circolare Agenzia delle Entrate n. 53/E del 6 dicembre 2011 Circolare Assonime 33/2011 e 18/2012 Roma, 28 maggio 2013 Dott. Michele Santocchini Baker & Mc. Kenzie International is a Swiss Verein with member law firms around the world. In accordance with the common terminology used in professional service organizations, reference to a “partner” means a person who is a partner, or equivalent, in such a law firm. Similarly, reference to an “office” means an office of any such law firm.

La nuova disciplina delle perdite fiscali Articolo 23, comma 9, DL 98/2011 convertito nella L. 111/2011 Disciplina previgente: –Perdite interamente riportabili nei periodi successivi ma non oltre il quinto –Perdite dei primi tre esercizi riportabili senza alcuna limite temporale Nuovo regime: –Eliminazione della scadenza quinquennale con introduzione di un limite quantitativo all’utilizzo: la perdita di un periodo di imposta può essere computata in diminuzione del reddito imponibile di ciascun periodo successivo in misura non superiore all’ 80% del reddito stesso. L’eventuale perdita eccedente potrà essere utilizzata negli esercizi successivi –Nessuna limitazione quantitativa all’utilizzo delle perdite maturate nei primi tre esercizi 2

La nuova disciplina delle perdite fiscali Il nuovo testo dell’articolo 84 del TUIR L’articolo 23, comma 9 del D. L. n. 98 del 6 luglio 2011 ha così riformulato i primi due commi dell’articolo 84 del TUIR in tema di riporto delle perdite fiscali: « 1. La perdita di un periodo di imposta, determinata con le stesse norme valevoli per la determinazione del reddito, può essere computata in diminuzione del reddito dei periodi d’imposta successivi in misura non superiore all’ 80% del reddito imponibile di ciascuno di essi e per l’intero importo che trova capienza in tale ammontare [. . . ]» « 2. Le perdite realizzate nei primi tre periodi d’imposta dalla data di costituzione possono, con le modalità previste al comma 1, essere computate in diminuzione del reddito imponibile dei periodi di imposta successivi entro il limite del reddito imponibile di ciascuno di essi e per l’intero importo che trova capienza nel reddito imponibile di ciascuno di essi a condizione che si riferiscano ad una nuova attività produttiva. » 3

La nuova disciplina delle perdite fiscali Obiettivi • Sostenere le imprese in un periodo di crisi economico-finanziaria • Rendere non più necessario il ricorso a operazioni finalizzate al refreshing delle perdite in scadenza • Assicurare una stabilizzazione del gettito tributario, garantendo l’esistenza di un reddito imponibile anche in presenza di perdite pregresse • Semplificare il processo valutativo per l’iscrizione e/o il mantenimento in bilancio delle imposte differite relative alle perdite fiscali 4

La nuova disciplina delle perdite fiscali Ambito soggettivo e decorrenza Soggetti: –Le nuove disposizioni interessano i soli soggetti IRES indicati nell’art. 73 del TUIR ad esclusione degli enti non commerciali –Sono altresì escluse le imprese individuali e le società di persone per le quali rimane applicabile il previgente regime Decorrenza: Il nuovo regime si applica a decorrere dal periodo di imposta in corso al 6 luglio 2011 (data di entrata in vigore del D. L. n. 98/2001), in forza della deroga all’art. 3 dello Statuto del Contribuente contenuta nell’art. 23 c. 6 del decreto L’Agenzia delle Entrate, con Circolare n. 53/E del 2011, ha chiarito che la nuova disciplina è applicabile anche alle perdite maturate nei periodi d’imposta precedenti, purché non già scadute anteriormente al periodo di prima applicazione (di norma, quindi, dal 2006 in poi) 5

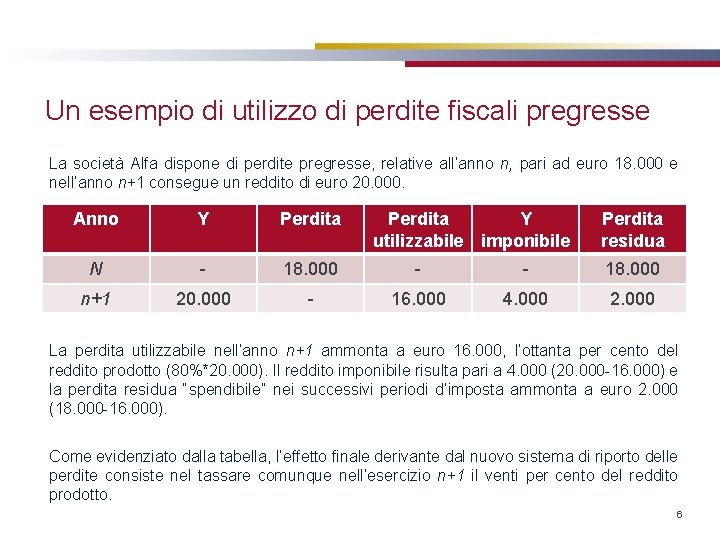

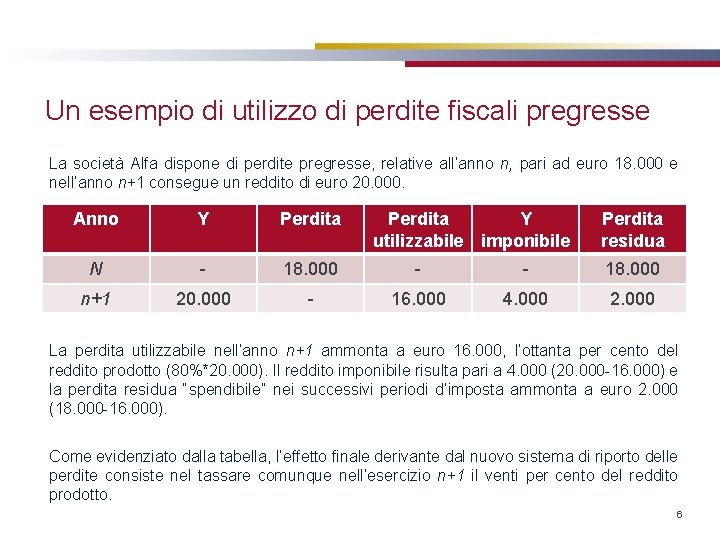

Un esempio di utilizzo di perdite fiscali pregresse La società Alfa dispone di perdite pregresse, relative all’anno n, pari ad euro 18. 000 e nell’anno n+1 consegue un reddito di euro 20. 000. Anno Y Perdita Y utilizzabile imponibile Perdita residua N - 18. 000 - - 18. 000 n+1 20. 000 - 16. 000 4. 000 2. 000 La perdita utilizzabile nell’anno n+1 ammonta a euro 16. 000, l’ottanta per cento del reddito prodotto (80%*20. 000). Il reddito imponibile risulta pari a 4. 000 (20. 000 -16. 000) e la perdita residua “spendibile” nei successivi periodi d’imposta ammonta a euro 2. 000 (18. 000 -16. 000). Come evidenziato dalla tabella, l’effetto finale derivante dal nuovo sistema di riporto delle perdite consiste nel tassare comunque nell’esercizio n+1 il venti per cento del reddito prodotto. 6

La nuova disciplina delle perdite fiscali Ordine di utilizzo delle perdite (limitate e illimitate) – Nel regime previgente la prassi era quella di utilizzare prioritariamente le perdite limitatamente riportabili, soggette a scadenza, anziché quelle prodotte nei primi tre periodi d’imposta, che beneficiavano di un’illimitata riportabilità nel tempo – A seguito dell’incontro con la stampa specializzata (Telefisco 2012), l’Agenzia ha chiarito che le imprese possono decidere liberamente quali perdite utilizzare e che, in ipotesi di utilizzo di entrambe le categorie di perdite ad abbattimento del reddito, il limite (80% del reddito) previsto per l’utilizzo delle perdite ordinarie (successive al primo triennio) va calcolato con riferimento al reddito imponibile al lordo delle perdite integralmente deducibili. – Per ottenere la compensazione integrale del reddito di periodo sarà sufficiente utilizzare le perdite limitatamente deducibili nella misura del 80%, posto che il residuo 20% verrà compensato con le perdite integralmente deducibili. 7

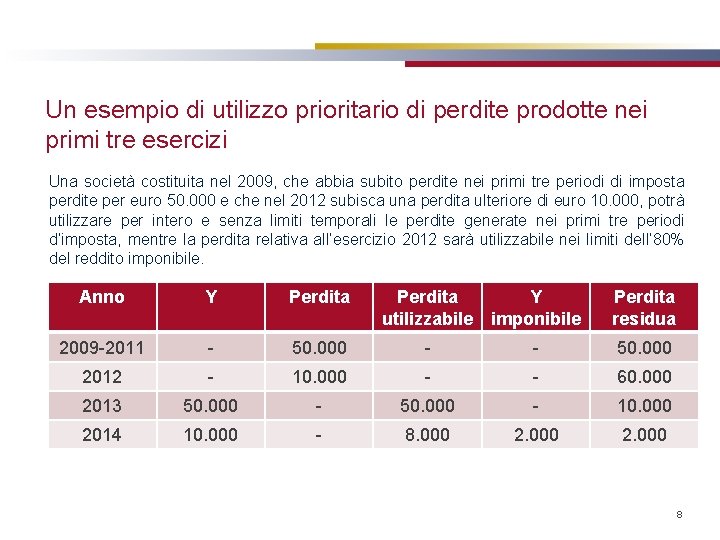

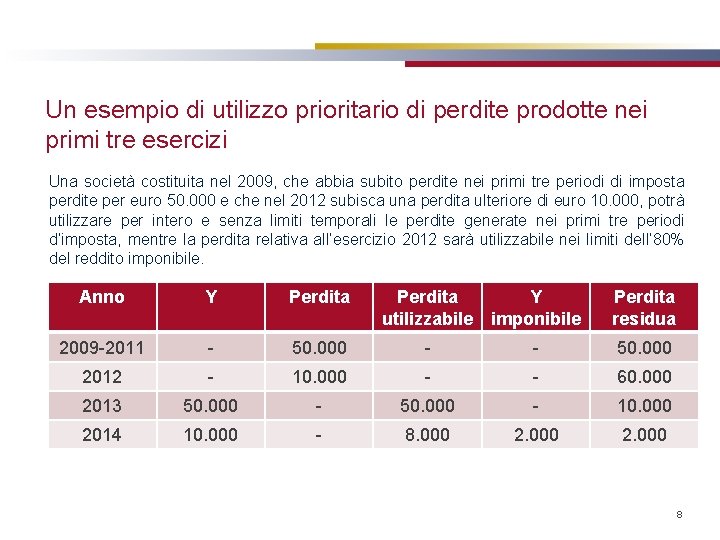

Un esempio di utilizzo prioritario di perdite prodotte nei primi tre esercizi Una società costituita nel 2009, che abbia subito perdite nei primi tre periodi di imposta perdite per euro 50. 000 e che nel 2012 subisca una perdita ulteriore di euro 10. 000, potrà utilizzare per intero e senza limiti temporali le perdite generate nei primi tre periodi d’imposta, mentre la perdita relativa all’esercizio 2012 sarà utilizzabile nei limiti dell’ 80% del reddito imponibile. Anno Y Perdita utilizzabile Y imponibile Perdita residua 2009 -2011 - 50. 000 - - 50. 000 2012 - 10. 000 - - 60. 000 2013 50. 000 - 10. 000 2014 10. 000 - 8. 000 2. 000 8

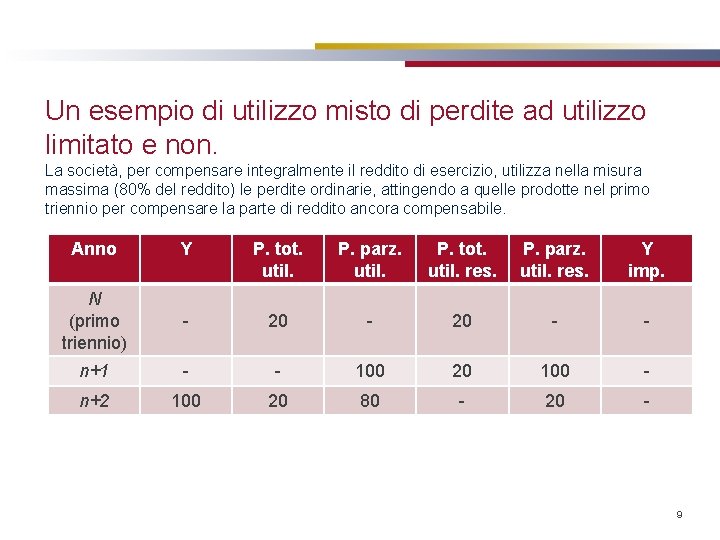

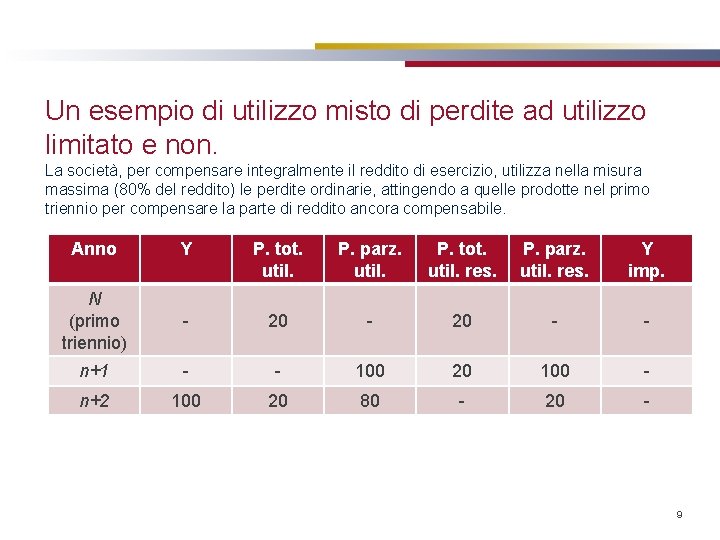

Un esempio di utilizzo misto di perdite ad utilizzo limitato e non. La società, per compensare integralmente il reddito di esercizio, utilizza nella misura massima (80% del reddito) le perdite ordinarie, attingendo a quelle prodotte nel primo triennio per compensare la parte di reddito ancora compensabile. Anno Y P. tot. util. P. parz. util. P. tot. util. res. P. parz. util. res. Y imp. N (primo triennio) - 20 - - n+1 - - 100 20 100 - n+2 100 20 80 - 20 - 9

La nuova disciplina delle perdite fiscali Il consolidato fiscale – Il regime di tassazione consolidata di gruppo, di cui agli artt. 117 e ss. del TUIR, consente la compensazione integrale di utili e perdite delle società partecipanti – La nuova disciplina non incide sulla compensazione di utili e perdite delle società partecipanti prodotti nel medesimo esercizio, che rimane piena, ma trova applicazione solo in relazione al regime di riporto della perdita del consolidato – Le perdite anteriori all’ingresso nel consolidato, utilizzabili solo dalle società cui si riferiscono, saranno anch’esse soggette al nuovo regime 10

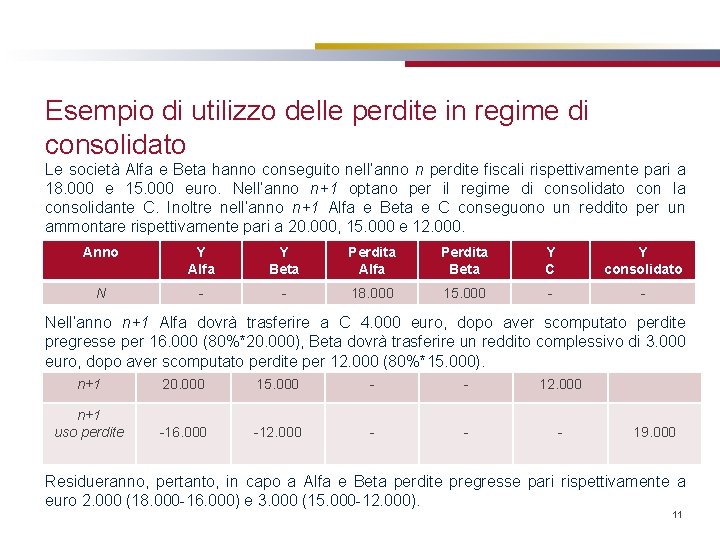

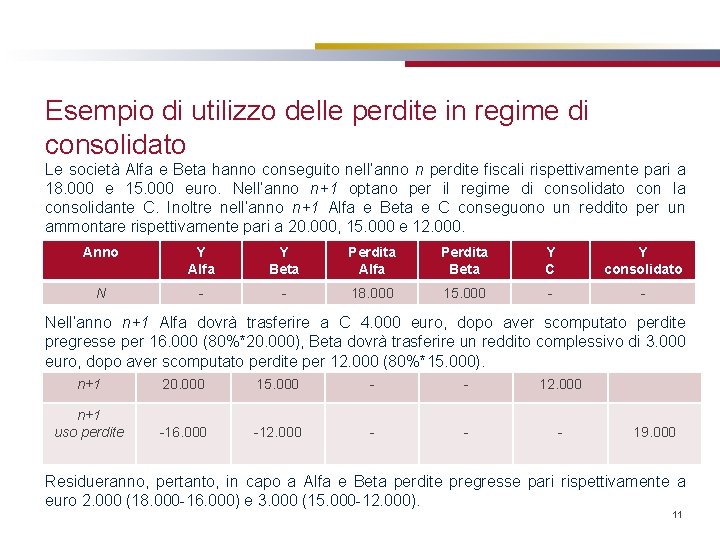

Esempio di utilizzo delle perdite in regime di consolidato Le società Alfa e Beta hanno conseguito nell’anno n perdite fiscali rispettivamente pari a 18. 000 e 15. 000 euro. Nell’anno n+1 optano per il regime di consolidato con la consolidante C. Inoltre nell’anno n+1 Alfa e Beta e C conseguono un reddito per un ammontare rispettivamente pari a 20. 000, 15. 000 e 12. 000. Anno Y Alfa Y Beta Perdita Alfa Perdita Beta Y C Y consolidato N - - 18. 000 15. 000 - - Nell’anno n+1 Alfa dovrà trasferire a C 4. 000 euro, dopo aver scomputato perdite pregresse per 16. 000 (80%*20. 000), Beta dovrà trasferire un reddito complessivo di 3. 000 euro, dopo aver scomputato perdite per 12. 000 (80%*15. 000). n+1 20. 000 15. 000 - - 12. 000 n+1 uso perdite -16. 000 -12. 000 - - - 19. 000 Residueranno, pertanto, in capo a Alfa e Beta perdite pregresse pari rispettivamente a euro 2. 000 (18. 000 -16. 000) e 3. 000 (15. 000 -12. 000). 11

La nuova disciplina delle perdite fiscali La trasparenza fiscale – Il regime opzionale della trasparenza fiscale di cui agli artt. 115 e 116 del TUIR prevede l’attribuzione ai soci dei redditi e perdite della società trasparente – Le perdite registrate dalla società trasparente sono attribuite pro-quota ai soci, nei limiti della rispettiva quota di patrimonio netto. – Le perdite così attribuite potranno essere utilizzate senza limitazioni quantitative dai soci contro il proprio reddito imponibile – La parte eccedente della perdita registrata dalla società trasparente potrà essere utilizzata da quest’ultima nel rispetto delle nuove regole temporali e quantitative di riporto in avanti. 12

La nuova disciplina delle perdite fiscali La trasparenza fiscale – Le perdite registrate dalla società partecipata prima dell’opzione per il regime di trasparenza possono essere utilizzate solo contro i redditi di quest’ultima, non potendo essere trasferite ai soci. – Allo stesso modo, le perdite registrate dai soci precedentemente all’ingresso nel regime della trasparenza, non possono essere utilizzate contro gli utili attribuiti per trasparenza dalla società partecipata, ma solo contro i rispettivi redditi imponibili – L’utilizzo delle perdite ante regime di trasparenza avviene nel rispetto dei nuovi limiti temporali e quantitativi 13

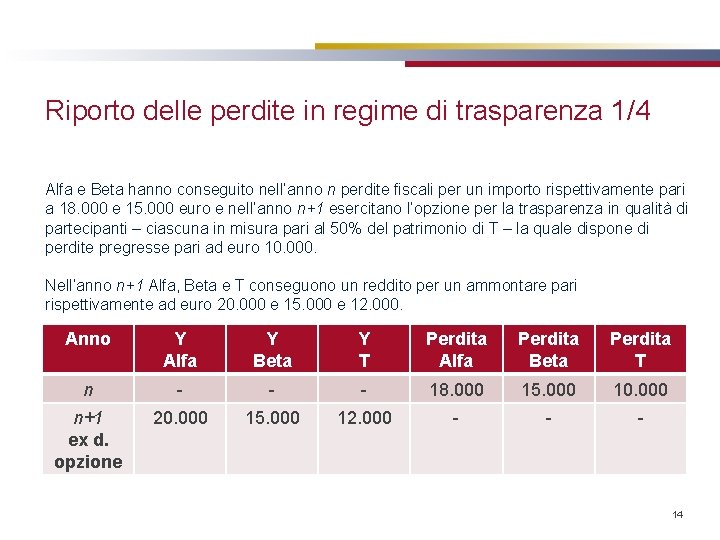

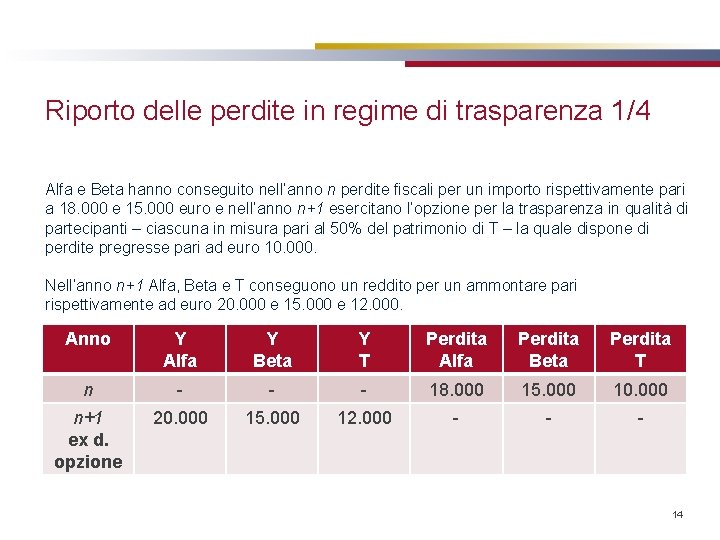

Riporto delle perdite in regime di trasparenza 1/4 Alfa e Beta hanno conseguito nell’anno n perdite fiscali per un importo rispettivamente pari a 18. 000 e 15. 000 euro e nell’anno n+1 esercitano l’opzione per la trasparenza in qualità di partecipanti – ciascuna in misura pari al 50% del patrimonio di T – la quale dispone di perdite pregresse pari ad euro 10. 000. Nell’anno n+1 Alfa, Beta e T conseguono un reddito per un ammontare pari rispettivamente ad euro 20. 000 e 15. 000 e 12. 000. Anno Y Alfa Y Beta Y T Perdita Alfa Perdita Beta Perdita T n - - - 18. 000 15. 000 10. 000 n+1 ex d. opzione 20. 000 15. 000 12. 000 - - - 14

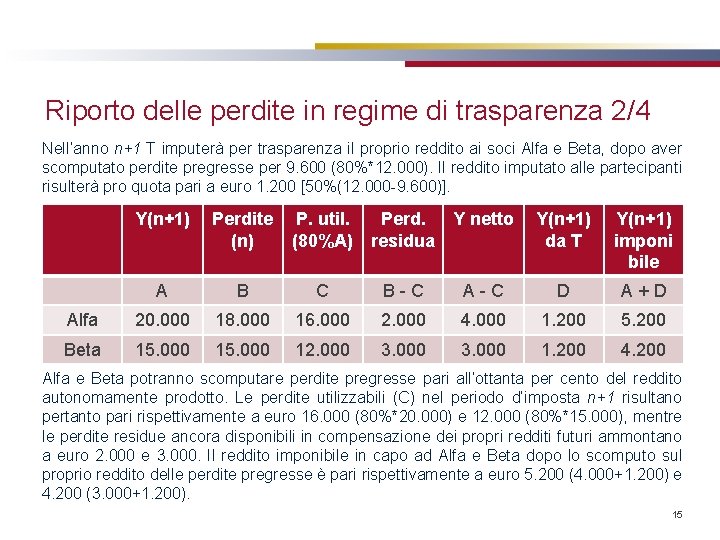

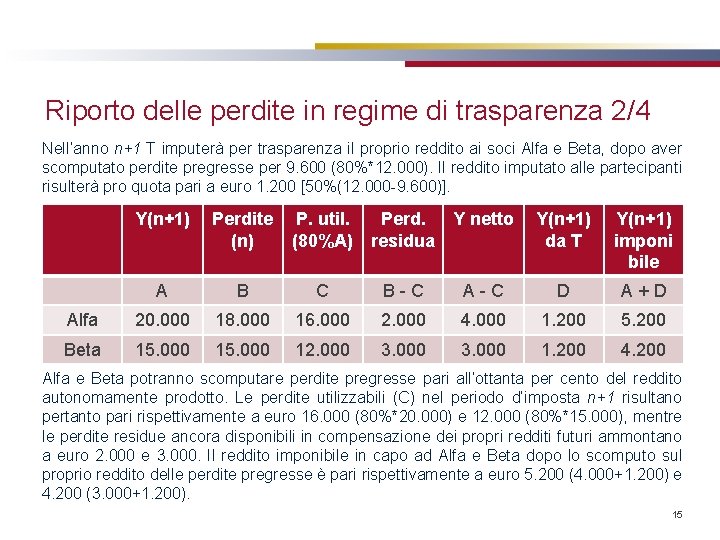

Riporto delle perdite in regime di trasparenza 2/4 Nell’anno n+1 T imputerà per trasparenza il proprio reddito ai soci Alfa e Beta, dopo aver scomputato perdite pregresse per 9. 600 (80%*12. 000). Il reddito imputato alle partecipanti risulterà pro quota pari a euro 1. 200 [50%(12. 000 -9. 600)]. Y(n+1) Perdite (n) P. util. Perd. Y netto (80%A) residua Y(n+1) da T Y(n+1) imponi bile A B C B-C A-C D A+D Alfa 20. 000 18. 000 16. 000 2. 000 4. 000 1. 200 5. 200 Beta 15. 000 12. 000 3. 000 1. 200 4. 200 Alfa e Beta potranno scomputare perdite pregresse pari all’ottanta per cento del reddito autonomamente prodotto. Le perdite utilizzabili (C) nel periodo d’imposta n+1 risultano pertanto pari rispettivamente a euro 16. 000 (80%*20. 000) e 12. 000 (80%*15. 000), mentre le perdite residue ancora disponibili in compensazione dei propri redditi futuri ammontano a euro 2. 000 e 3. 000. Il reddito imponibile in capo ad Alfa e Beta dopo lo scomputo sul proprio reddito delle perdite pregresse è pari rispettivamente a euro 5. 200 (4. 000+1. 200) e 4. 200 (3. 000+1. 200). 15

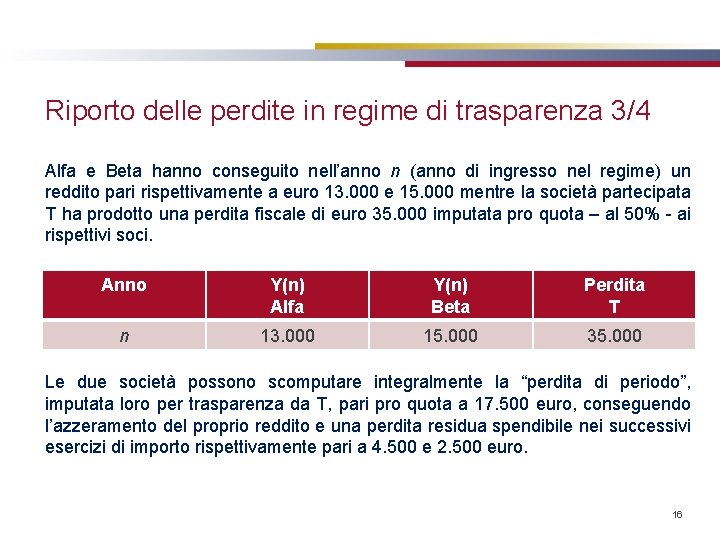

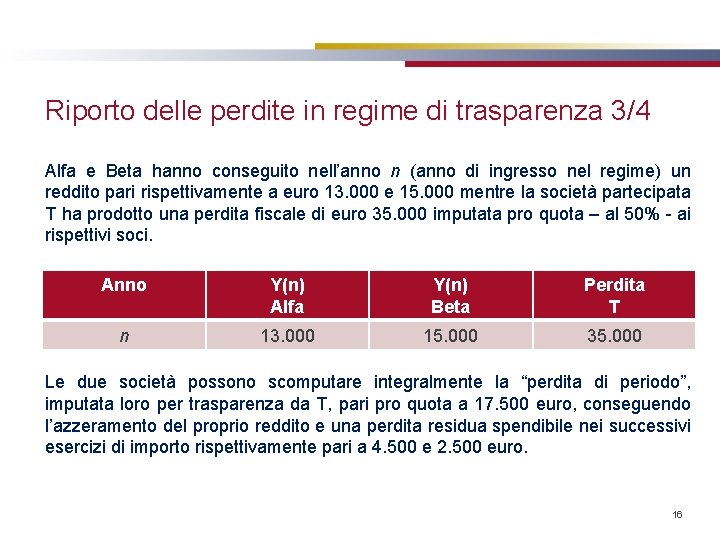

Riporto delle perdite in regime di trasparenza 3/4 Alfa e Beta hanno conseguito nell’anno n (anno di ingresso nel regime) un reddito pari rispettivamente a euro 13. 000 e 15. 000 mentre la società partecipata T ha prodotto una perdita fiscale di euro 35. 000 imputata pro quota – al 50% - ai rispettivi soci. Anno Y(n) Alfa Y(n) Beta Perdita T n 13. 000 15. 000 35. 000 Le due società possono scomputare integralmente la “perdita di periodo”, imputata loro per trasparenza da T, pari pro quota a 17. 500 euro, conseguendo l’azzeramento del proprio reddito e una perdita residua spendibile nei successivi esercizi di importo rispettivamente pari a 4. 500 e 2. 500 euro. 16

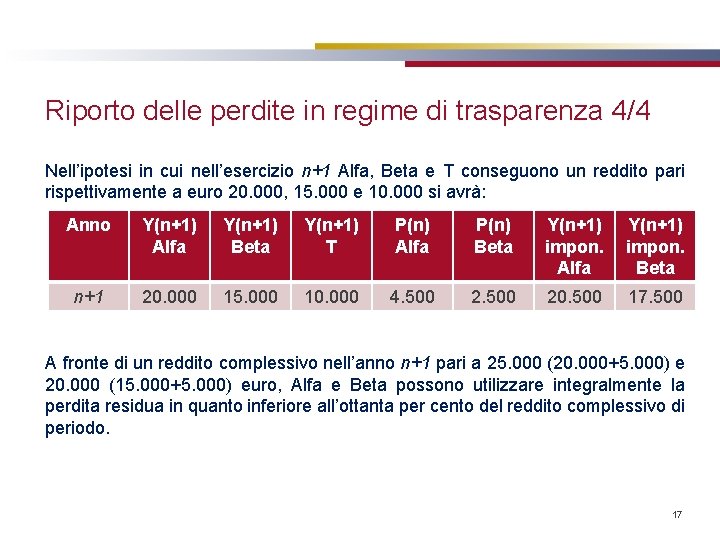

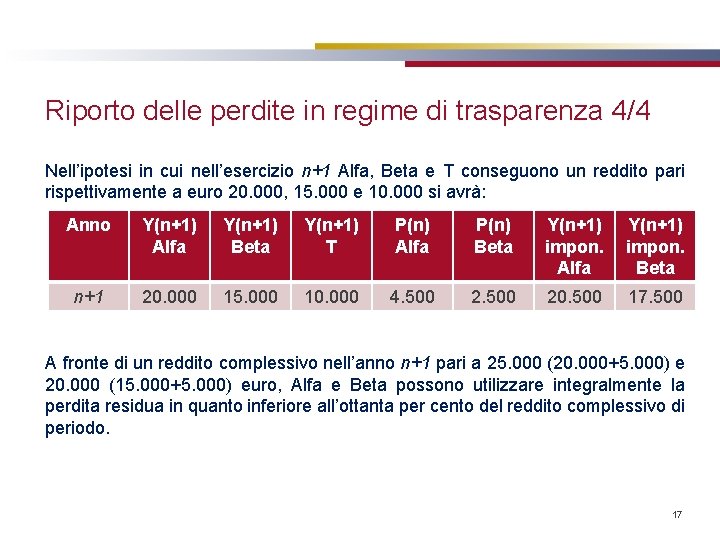

Riporto delle perdite in regime di trasparenza 4/4 Nell’ipotesi in cui nell’esercizio n+1 Alfa, Beta e T conseguono un reddito pari rispettivamente a euro 20. 000, 15. 000 e 10. 000 si avrà: Anno Y(n+1) Alfa Y(n+1) Beta Y(n+1) T P(n) Alfa P(n) Beta Y(n+1) impon. Alfa Y(n+1) impon. Beta n+1 20. 000 15. 000 10. 000 4. 500 20. 500 17. 500 A fronte di un reddito complessivo nell’anno n+1 pari a 25. 000 (20. 000+5. 000) e 20. 000 (15. 000+5. 000) euro, Alfa e Beta possono utilizzare integralmente la perdita residua in quanto inferiore all’ottanta per cento del reddito complessivo di periodo. 17

La nuova disciplina delle perdite fiscali Gli effetti del nuovo regime sul bilancio – Secondo i principi contabili nazionali (OIC 25) e internazionali (IAS 12) l’iscrizione in bilancio di imposte anticipate a fronte del beneficio sotteso al futuro utilizzo delle perdite fiscali pregresse, è subordinato alla verifica della ragionevole certezza di produrre redditi imponibili futuri – Necessità di predisporre un piano economico a sostegno della iscrizione delle imposte anticipate – Il venir meno del limite quinquennale per l’utilizzo delle perdite permette, in teoria, di tener conto di una prospettiva reddituale temporalmente più ampia – Tale possibilità, tuttavia, va posta in relazione alla necessità che il piano economico redatto a sostegno dell’iscrizione delle imposte anticipate si estenda su di un periodo non eccessivamente ampio, al fine di garantire la attendibilità delle previsioni in esse contenute 18

La nuova disciplina delle perdite fiscali Coordinamento con la disciplina delle società di comodo – La disciplina delle società di comodo prevede una limitazione all’utilizzo delle perdite pregresse, stabilendo che queste possono essere compensate solo con il reddito imponibile che eccede quello minimo presunto – Quale coordinamento fra la disciplina delle società di comodo ed il nuovo regime di utilizzo delle perdite pregresse? Applicazione alternativa o combinata? – A seguito dell’incontro con la stampa specializzata (Telefisco 2012), l’Agenzia ha precisato che le imprese possono portare in deduzione liberamente le perdite sopportate, a condizione che la parte di reddito escluso dalla compensazione sia sufficiente a soddisfare sia il regime limitativo derivante dalle regole in materia di società non operative - escludendo dalla compensazione l’ammontare del cd. reddito minimo – sia il nuovo limite posto dall’art. 84 TUIR, ossia l’ 80% del reddito dichiarato. – Applicazione della più gravosa fra le due discipline 19

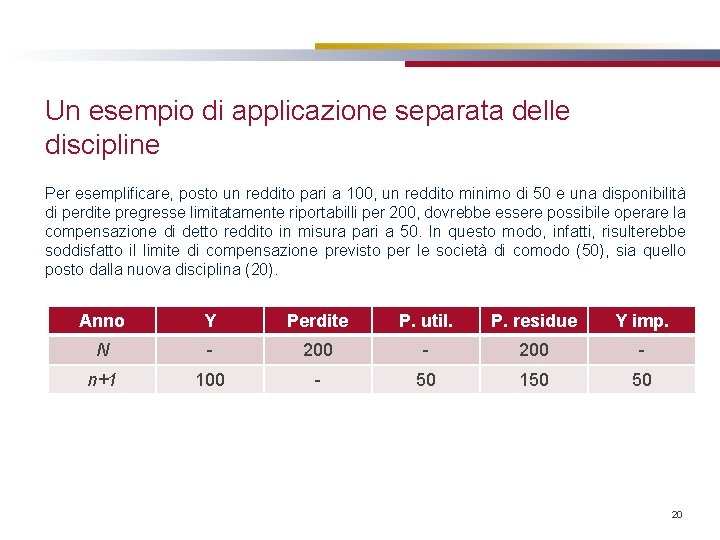

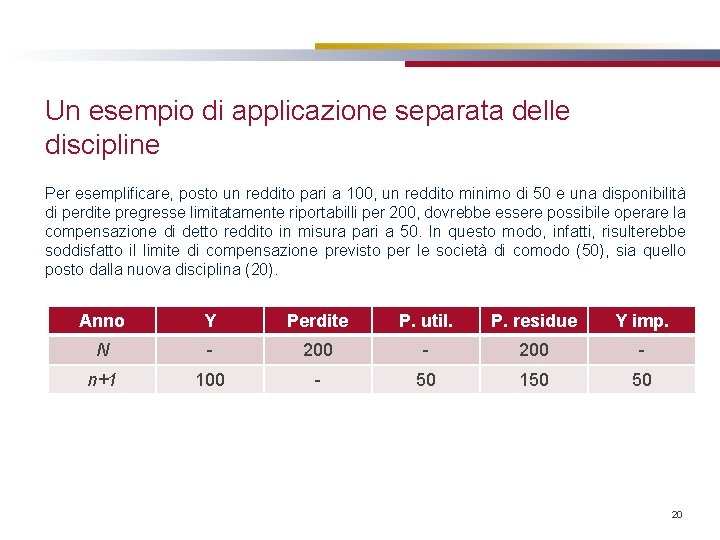

Un esempio di applicazione separata delle discipline Per esemplificare, posto un reddito pari a 100, un reddito minimo di 50 e una disponibilità di perdite pregresse limitatamente riportabilli per 200, dovrebbe essere possibile operare la compensazione di detto reddito in misura pari a 50. In questo modo, infatti, risulterebbe soddisfatto il limite di compensazione previsto per le società di comodo (50), sia quello posto dalla nuova disciplina (20). Anno Y Perdite P. util. P. residue Y imp. N - 200 - n+1 100 - 50 150 50 20

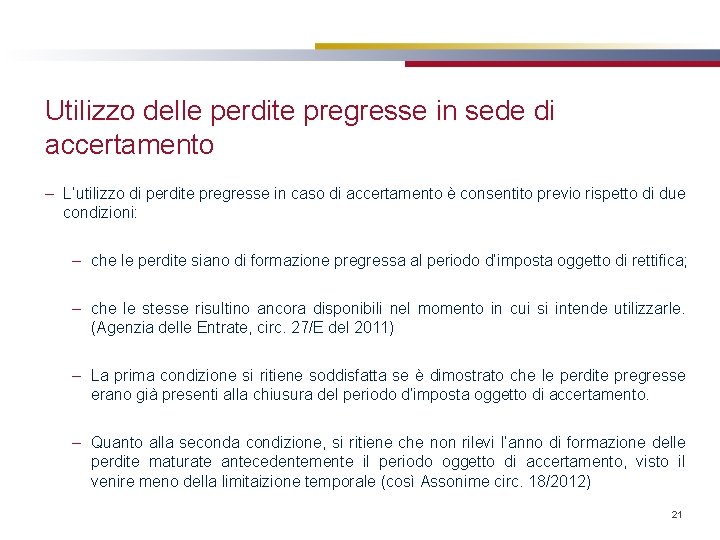

Utilizzo delle perdite pregresse in sede di accertamento – L’utilizzo di perdite pregresse in caso di accertamento è consentito previo rispetto di due condizioni: – che le perdite siano di formazione pregressa al periodo d’imposta oggetto di rettifica; – che le stesse risultino ancora disponibili nel momento in cui si intende utilizzarle. (Agenzia delle Entrate, circ. 27/E del 2011) – La prima condizione si ritiene soddisfatta se è dimostrato che le perdite pregresse erano già presenti alla chiusura del periodo d’imposta oggetto di accertamento. – Quanto alla seconda condizione, si ritiene che non rilevi l’anno di formazione delle perdite maturate antecedentemente il periodo oggetto di accertamento, visto il venire meno della limitaizione temporale (così Assonime circ. 18/2012) 21

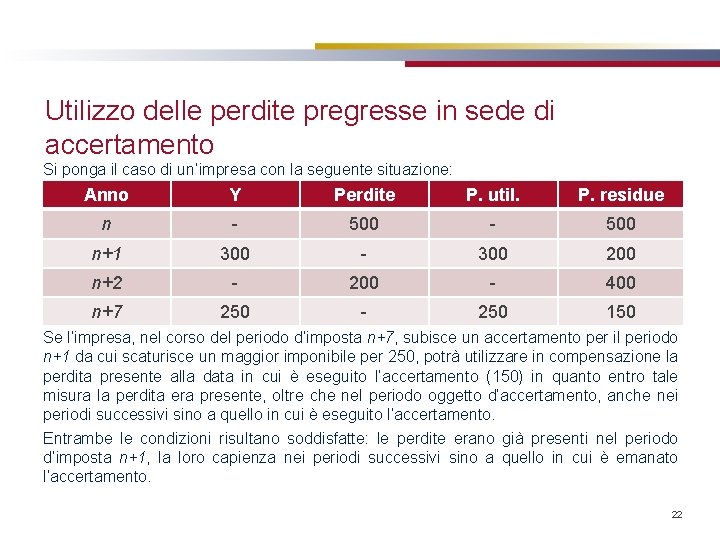

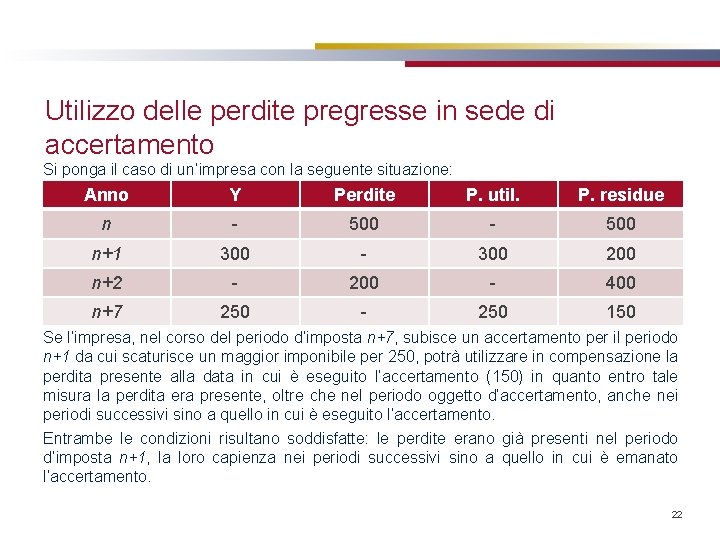

Utilizzo delle perdite pregresse in sede di accertamento Si ponga il caso di un’impresa con la seguente situazione: Anno Y Perdite P. util. P. residue n - 500 n+1 300 - 300 200 n+2 - 200 - 400 n+7 250 - 250 150 Se l’impresa, nel corso del periodo d’imposta n+7, subisce un accertamento per il periodo n+1 da cui scaturisce un maggior imponibile per 250, potrà utilizzare in compensazione la perdita presente alla data in cui è eseguito l’accertamento (150) in quanto entro tale misura la perdita era presente, oltre che nel periodo oggetto d’accertamento, anche nei periodi successivi sino a quello in cui è eseguito l’accertamento. Entrambe le condizioni risultano soddisfatte: le perdite erano già presenti nel periodo d’imposta n+1, la loro capienza nei periodi successivi sino a quello in cui è emanato l’accertamento. 22

Riporto perdite fiscali

Riporto perdite fiscali Il riporto

Il riporto Il nuovo sistema contabile e di bilancio delle università

Il nuovo sistema contabile e di bilancio delle università Differenza fattura immediata e differita

Differenza fattura immediata e differita Scritture contabili fusione inversa

Scritture contabili fusione inversa Oic 9

Oic 9 Pessario di arabin perdite

Pessario di arabin perdite Ispessimento endometrio in menopausa senza sanguinamento

Ispessimento endometrio in menopausa senza sanguinamento Perdite rosa in menopausa

Perdite rosa in menopausa Eritroblastogenesi

Eritroblastogenesi Rapm

Rapm Oic 15

Oic 15 Perdite rosa in menopausa

Perdite rosa in menopausa Dieta metabolica

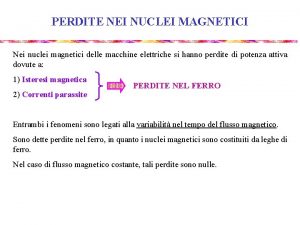

Dieta metabolica Perdite per isteresi magnetica

Perdite per isteresi magnetica Perdite di sangue in menopausa

Perdite di sangue in menopausa La nascita delle lingue e delle letterature romanze

La nascita delle lingue e delle letterature romanze L'esperienza delle cose moderne e la lezione delle antique

L'esperienza delle cose moderne e la lezione delle antique L'esperienzia delle cose moderne e la lezione delle antique

L'esperienzia delle cose moderne e la lezione delle antique Schema coscienza di zeno

Schema coscienza di zeno El texto más innovador del dolce stil nuovo

El texto más innovador del dolce stil nuovo Quadro orario alberghiero nuovo ordinamento

Quadro orario alberghiero nuovo ordinamento Eleison verbo greco

Eleison verbo greco