PERTEMUAN KE3 KETENTUAN UMUM TATA CARA PERPAJAKAN UU

- Slides: 24

PERTEMUAN KE-3 KETENTUAN UMUM TATA CARA PERPAJAKAN

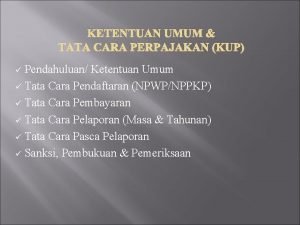

§ UU No. 7 Tahun 1983 Tentang Pajak Penghasilan § UU No. 8 Tahun 1983 Tentang PPn Barang dan Jasa, Pajak penjualan atas Barang Mewah § UU No. 12 Tahun 1985 Tentang Pajak Bumi dan Bangunan § No. 13 Tahun 1985 Tentang Bea Materai DASAR HUKUM § UU Dasar Hukum Ketentuan Umum Tata Cara Perpajakan adalah UU No. 6 Tahun 1983 dan telah di ubah menjadi UU No. 16 Tahun 2000. ISTILAH - ISTILAH 1. Wajib Pajak (WP) adalah Orang pribadi atau badan berdasarkan ketentuan peraturan perundang-undangan perpajakan (termasuk pemungut pajak atau pemotong pajak). 2. Badan adalah Sekumpulan orang atau modal yang merupakan kesatuan yang melakukan usaha maupun yang tidak melakukan usaha.

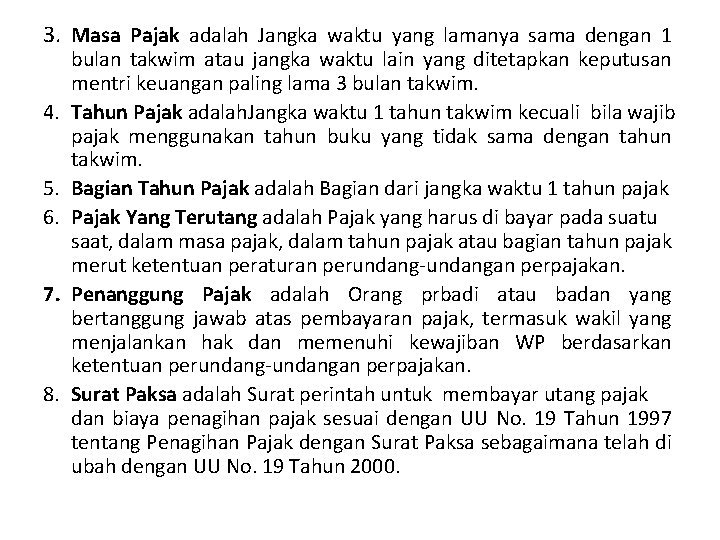

3. Masa Pajak adalah Jangka waktu yang lamanya sama dengan 1 4. 5. 6. 7. 8. bulan takwim atau jangka waktu lain yang ditetapkan keputusan mentri keuangan paling lama 3 bulan takwim. Tahun Pajak adalah. Jangka waktu 1 tahun takwim kecuali bila wajib pajak menggunakan tahun buku yang tidak sama dengan tahun takwim. Bagian Tahun Pajak adalah Bagian dari jangka waktu 1 tahun pajak Pajak Yang Terutang adalah Pajak yang harus di bayar pada suatu saat, dalam masa pajak, dalam tahun pajak atau bagian tahun pajak merut ketentuan peraturan perundang-undangan perpajakan. Penanggung Pajak adalah Orang prbadi atau badan yang bertanggung jawab atas pembayaran pajak, termasuk wakil yang menjalankan hak dan memenuhi kewajiban WP berdasarkan ketentuan perundang-undangan perpajakan. Surat Paksa adalah Surat perintah untuk membayar utang pajak dan biaya penagihan pajak sesuai dengan UU No. 19 Tahun 1997 tentang Penagihan Pajak dengan Surat Paksa sebagaimana telah di ubah dengan UU No. 19 Tahun 2000.

SUSUNAN DALAM SATU NASKAH UNDANG-UNDANG NOMOR 6 TAHUN 1983 SEBAGAIMANA TELAH DIUBAH TERAKHIR DENGAN UNDANG-UNDANG NOMOR 28 TAHUN 2007 MENGENAI KETENTUAN UMUM PERPAJAKAN BAB I KETENTUAN UMUM Pasal 1 Dalam Undang-undang ini, yang dimaksud dengan : TERLAMPIR

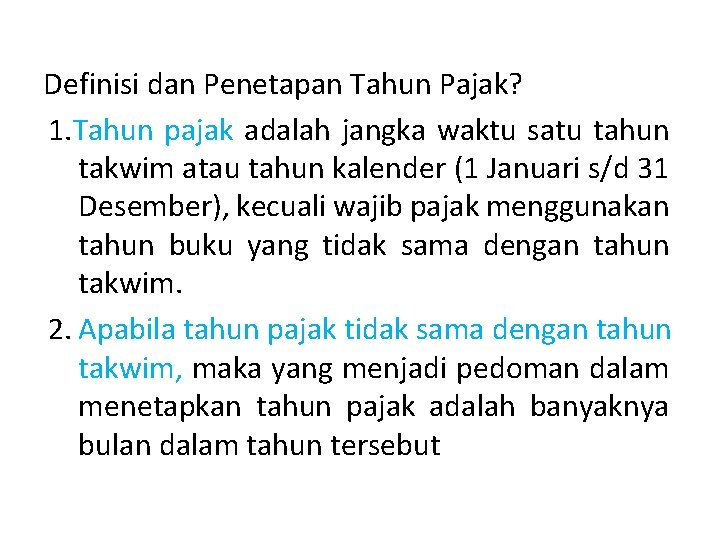

Definisi dan Penetapan Tahun Pajak? 1. Tahun pajak adalah jangka waktu satu tahun takwim atau tahun kalender (1 Januari s/d 31 Desember), kecuali wajib pajak menggunakan tahun buku yang tidak sama dengan tahun takwim. 2. Apabila tahun pajak tidak sama dengan tahun takwim, maka yang menjadi pedoman dalam menetapkan tahun pajak adalah banyaknya bulan dalam tahun tersebut

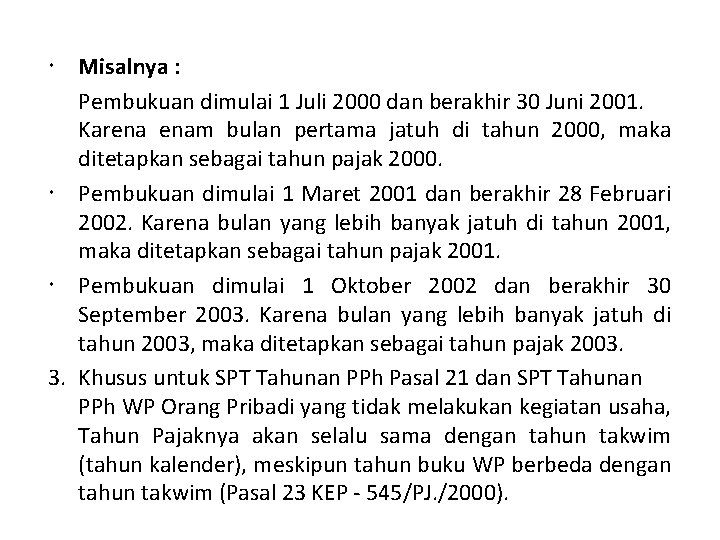

Misalnya : Pembukuan dimulai 1 Juli 2000 dan berakhir 30 Juni 2001. Karena enam bulan pertama jatuh di tahun 2000, maka ditetapkan sebagai tahun pajak 2000. Pembukuan dimulai 1 Maret 2001 dan berakhir 28 Februari 2002. Karena bulan yang lebih banyak jatuh di tahun 2001, maka ditetapkan sebagai tahun pajak 2001. Pembukuan dimulai 1 Oktober 2002 dan berakhir 30 September 2003. Karena bulan yang lebih banyak jatuh di tahun 2003, maka ditetapkan sebagai tahun pajak 2003. 3. Khusus untuk SPT Tahunan PPh Pasal 21 dan SPT Tahunan PPh WP Orang Pribadi yang tidak melakukan kegiatan usaha, Tahun Pajaknya akan selalu sama dengan tahun takwim (tahun kalender), meskipun tahun buku WP berbeda dengan tahun takwim (Pasal 23 KEP - 545/PJ. /2000).

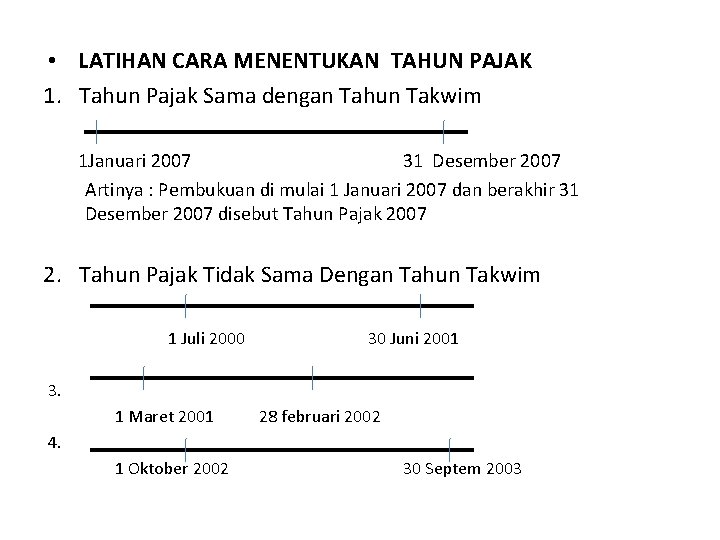

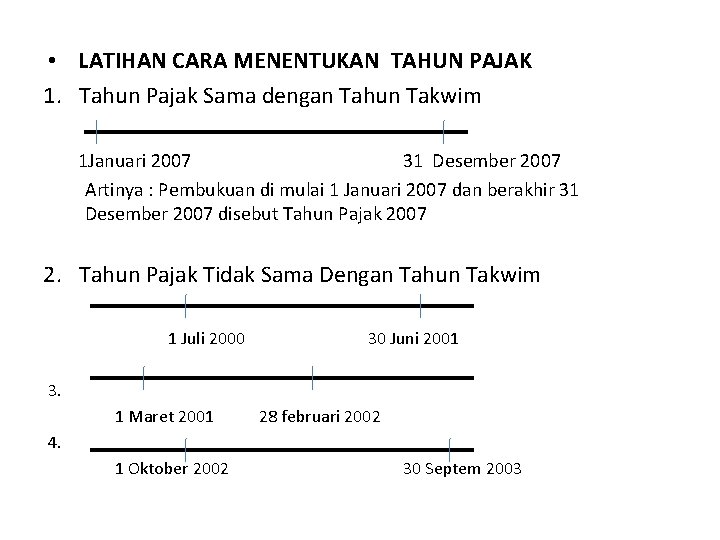

• LATIHAN CARA MENENTUKAN TAHUN PAJAK 1. Tahun Pajak Sama dengan Tahun Takwim 1 Januari 2007 31 Desember 2007 Artinya : Pembukuan di mulai 1 Januari 2007 dan berakhir 31 Desember 2007 disebut Tahun Pajak 2007 2. Tahun Pajak Tidak Sama Dengan Tahun Takwim 1 Juli 2000 30 Juni 2001 3. 1 Maret 2001 28 februari 2002 4. 1 Oktober 2002 30 Septem 2003

NOMOR POKOK WAJIB PAJAK (NPWP) Pengertian : Nomor yang diberikan dalam administrasi perpajakan yang dipergunakan sebagai tanda pengenal diri atau identitas Wajib Pajak dalam melaksanakan hak dan kewajiban perpajakannya. § Menurut Siti Resmi NPWP adalah nomor yang diberikan kepada wajib pajak sebagai sarana dalam administrasi perpajakan yang dipergunakan sebagai tanda pengenai diri atau identitas wajib pajak dalam melaksanakan hal dan kewajiban wajib pajak. § Menurut Mardiasmo NPWP adalah suatu sarana administrasii perpajakan yang dipergunakan sebagai tanda pengenal diri atau identitas wajib pajak

• Dalam pasal 2 ayat(l) UU KUP disebutkan setiap wajib pajak wajib mendaftarkan diri pada kantor Direktorat Jendral pajak yang wilayah kerjanya meliputi tempat tinggal atau tempat kedudukan wajib pajak dan kepadanya diberikan NPWP. • Fungsi NPWP a. Sebagai tanda pengenal diri atau identitas Wajib Pajak. b. Untuk menjaga ketertiban dalam pembayaran pajak dan dalam pengawasan administrasi perpajakan. Pencantuman NPWP Dalam hal berhubungan dengan dokumen perpajakan, wajib Pajak diwajibkan mencantumkan Nomor Pokok Wajib Pajak yang dimilikinya.

Pendaftaran NPWP Tempat pendaftaran dilakukan pada kantor Direktorat Jendral Pajak. Kewajiban mendaftarkan diri untuk memperoleh NPWP dibatasi jangka waktunya, karena hal ini berkaitan dengan saat pajak terhutang dan kewajiban mengenakan pajak terhutang . Terhadap Wajib Pajak yang tidak mendaftarkan diri untuk mendapatkan NPWP akan dikenakan sanksi perpajakan. Penghapusan dilakukan apabila : a. Diajukan permohonan penghapusan NPWP oleh Wajib Pajak dan/atau ahli warisnya apabila Wajib Pajak sudah tidak memenuhi persyaratan subjektif dan/atau objektif sesuain dengan ketentuan peraturan perundang-undangan perpajakan. b. Wajib Pajak badan dilikuidasi karena penghentian atau penggabungan usaha.

c. Wanita yang sebelumnya telah memiliki NPWP dan menikah tanpa membuat perjanjian pemisahan harta dan penghasilan dalam hal suami dari wanita tersebut telah terdaftar sebagai Wajib Pajak. d. Wajib pajak bentuk usaha tetap mengehentikan kegiatan usahanya di Indonesia. e. Dianggap perlu oleh Direktur Jendral Pajak untuk menhapuskan NPWP dari Wajib Pajak yang sudah tidak memenuhi persyaratan subjektif dan/atau objektif sesuai dengan ketentuan peraturan perundang-undangan perpajakan.

Format Nomor Pokok Wajib Pajak • NPWP terdiri dan 15 digit, Yaitu 9 digit pertama merupakan kode wajib pajak dan 6 digit berikutnya merupakan kode administrasi perpajakan. Formatnya adalah sebagai berikut : XX. XXX • Catatan : ib a. memerlukan NPWP, dapat mendaftarkan diri dan kepadanya akan diberikan NPWP. b. semua jenis pajak c. Untuk perusahaan perseorangan NPWP atas nama pemiliknya Untuk T) sainya dan d. mempunyai NPWP karena apabila rugi dapat dikompensasi dengan tahun berikutnya.

Fungsi Nomor Pokok Wajib Pajak Fungsi NPWP adalah : Sarana ministrasi pergunakan perpajakan yang sebagai 1. tanda pengenal diri atau identitas wajib pajak dalam melaksanakan hak dan kewajiban perpajakannya oleh karena itu kepada setiap wajib pajak hanya diberikan satu NPWP. Dipergunakan 2. untuk menjaga ketertiban dalam pembayaran pajak dan sebagai pengawasan administrasi perpajakan bagi aparatur pajak. 3. perpajakan. 4. pengisian SSP 5. Untuk mendapatkan pelayanan dan instansi-instansi tertentu yang rnewajibkan pencantuman NPWP dalam dokumen yang diajukan. Misal : Dokumen impor.

Pendaftaran Nomor Pokok Wajib Pajak Syarat-syarat Untuk memperoleh NPWP : 1. Untuk wajib pajak orang pribadi non usahawan 2. Untuk Wajib pajak Orang pribadi Usahawan 3. Untuk wajib pajak badan • Fotocopy akte pendirian • Fotocopy KTP salah satu pengurus • Fotocopy surat ijin usaha atau surat keterangan tempat usaha dan instansi yang berwenang

4. Untuk bendaharawan sebagai pemungut atau pemotong • Fotocopy surat penunjukan sebagai bendaharawan • Fotocopy KTP / kartu keluarga / SIM / paspor

• Wajib pajak Badan : to a. keterangan penunjukan dan kantor pusat bagi bentuk usaha tetap. b. Foto copy KTP c. Surat keterangan tempat kegiatan usaha dan instansi yang berwenang sekurang-kurangnya lurah atau kepala desa. Kewajiban mendaftarkan diri untuk memperoleh NPWP dibatasi jangka waktunya karena hal ini berkaitan dengan saat pajak terutang dan kewajiban mengenakan pajak terutang. jangka waktu pendaftaran NPWP adalah :

§ Bagi wajib pajak Orang Pnibadi yang menjalankan usaha atau pekerjaan bebas dan wajib pajak badan, wajib mendaftarkan diri paling lambat satu bulan setelah usaha mulai dijalankan § Wajib pajak orang pribadi yang tidak menjalankan usaha atau pekerjaan bebas apabila sampai dengan satu bulan memperoleh penghasilan yang jumlahnya telah melebihi ptkp setahun, wajib mendaftarkan diri paling lambat pada akhir bulan berikutnya. Tempat pendaftaran wajib pajak atau pelaporan pengusaha tertentu: § Seluruh wajib pajak BUMN dan Wajib pajak BUMD diwilayah DKI Jakarta: di KPP BUMN Jakarta

Wajib pajak PMA tidak GO publik: di KPP PMA. kecuali yang telah terdaftar di KPP lama dan wajib pajak PMA di kawasan berikat dengan permohonan diberikan kemudahan mendaftar di KPP setempat. • Wajib pajak badan orang asing: di KPP setempat. • Wajib pajak dan orang asing : di KPP Bandara. Wajib • pajak KPP perusahaan publik Go di : masuk bursa (Go Publik), kecuali wajib publik BUMN/BUMD serta wajib pajak PMA yang berkedudukan di kawasan berikat. • Wajib pajak BUMD di luar DKI Jakarta: di KPP setempat ntuk • Jakarta. khusus PPh pemotongan dan PPN/PPn. BM di KPP tempat cabang atau kegiatan usaha.

SANKSI • Bagi mereka yang dengan sengaja tidak mendaftarkan diri, atau menyalah gunakan atau tanpa hak NPWP sehingga menimbulkan kerugian pada pendapatan negara, diancam dengan pidana penjara paling lama 6 tahun dan denda paling tinggi 4 (empat) kali jumlah pajak yang terutang yang tidak kurang dibayar. • Sanksi Administrasi Bagi Wajib Pajak Orang Pribadi: a) Denda sebesar • Rp. 50. 00 apabila surat penberitahuan (SPT) masa tidak disampaikan atau disampaikan tidak sesuai dengan batas waktu misalnya paling lambat 20 hari setelah akhir masa pajak , 00 • disampaikan sesuai dengan batas waktu yaitu paling lambat 3 bulan setelah akhir tahun pajak

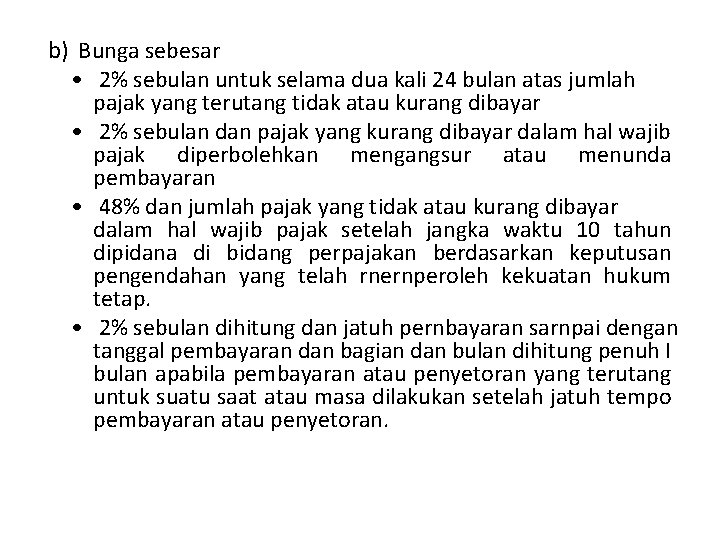

b) Bunga sebesar • 2% sebulan untuk selama dua kali 24 bulan atas jumlah pajak yang terutang tidak atau kurang dibayar • 2% sebulan dan pajak yang kurang dibayar dalam hal wajib pajak diperbolehkan mengangsur atau menunda pembayaran • 48% dan jumlah pajak yang tidak atau kurang dibayar dalam hal wajib pajak setelah jangka waktu 10 tahun dipidana di bidang perpajakan berdasarkan keputusan pengendahan yang telah rnernperoleh kekuatan hukum tetap. • 2% sebulan dihitung dan jatuh pernbayaran sarnpai dengan tanggal pembayaran dan bagian dan bulan dihitung penuh I bulan apabila pembayaran atau penyetoran yang terutang untuk suatu saat atau masa dilakukan setelah jatuh tempo pembayaran atau penyetoran.

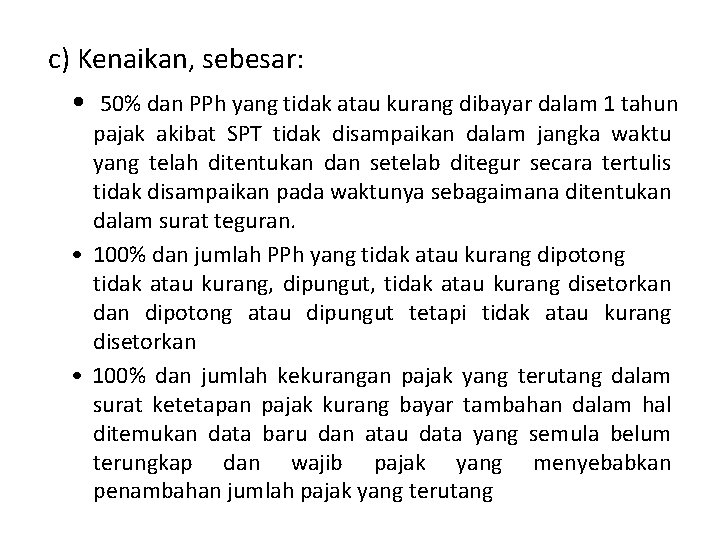

c) Kenaikan, sebesar: • 50% dan PPh yang tidak atau kurang dibayar dalam 1 tahun pajak akibat SPT tidak disampaikan dalam jangka waktu yang telah ditentukan dan setelab ditegur secara tertulis tidak disampaikan pada waktunya sebagaimana ditentukan dalam surat teguran. • 100% dan jumlah PPh yang tidak atau kurang dipotong tidak atau kurang, dipungut, tidak atau kurang disetorkan dipotong atau dipungut tetapi tidak atau kurang disetorkan • 100% dan jumlah kekurangan pajak yang terutang dalam surat ketetapan pajak kurang bayar tambahan dalam hal ditemukan data baru dan atau data yang semula belum terungkap dan wajib pajak yang menyebabkan penambahan jumlah pajak yang terutang

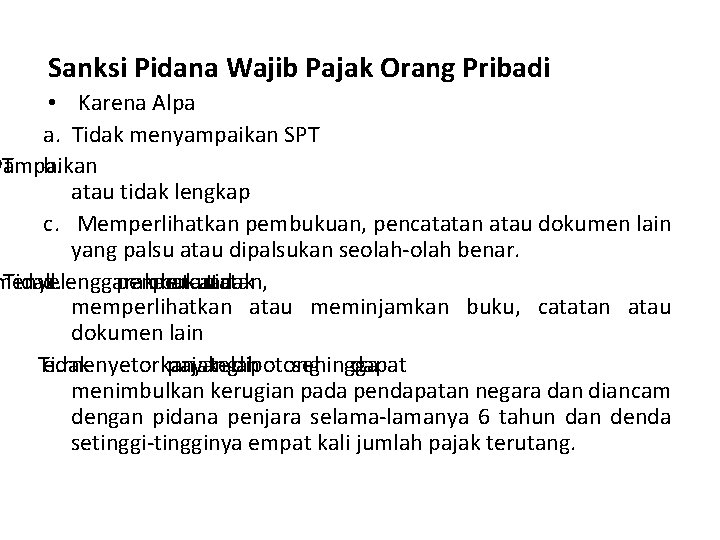

Sanksi Pidana Wajib Pajak Orang Pribadi • Karena Alpa a. Tidak menyampaikan SPT PT yampaikan b. atau tidak lengkap c. Memperlihatkan pembukuan, pencatatan atau dokumen lain yang palsu atau dipalsukan seolah-olah benar. menyelenggarakan Tidak d. pembukuan pencatatan, atau tidak memperlihatkan atau meminjamkan buku, catatan atau dokumen lain Tidak e. rnenyetorkan pajak yang telah dipotong sehingga dapat menimbulkan kerugian pada pendapatan negara dan diancam dengan pidana penjara selama-lamanya 6 tahun dan denda setinggi-tingginya empat kali jumlah pajak terutang.

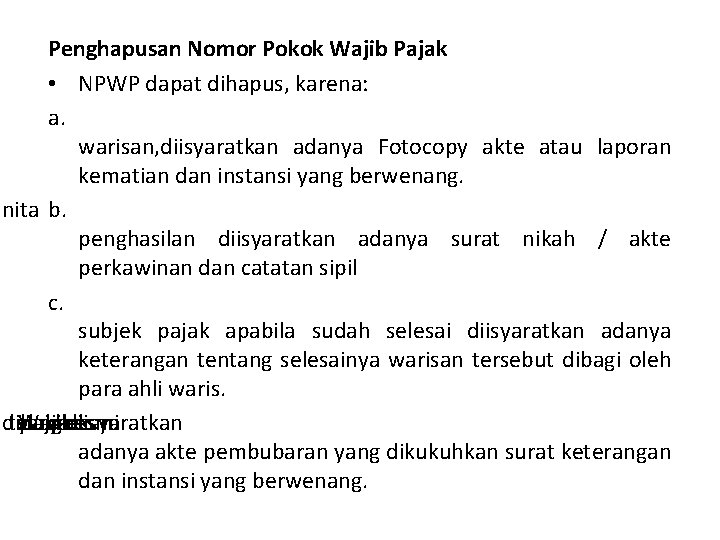

Penghapusan Nomor Pokok Wajib Pajak • NPWP dapat dihapus, karena: a. warisan, diisyaratkan adanya Fotocopy akte atau laporan kematian dan instansi yang berwenang. anita b. penghasilan diisyaratkan adanya surat nikah / akte perkawinan dan catatan sipil c. subjek pajak apabila sudah selesai diisyaratkan adanya keterangan tentang selesainya warisan tersebut dibagi oleh para ahli waris. dibubarkan telah yang Wajib pajak d. secara diisyaratkan resmi adanya akte pembubaran yang dikukuhkan surat keterangan dan instansi yang berwenang.

uk e. Bentuk usaha tetap disyaratkan adanya permohonan wp yang dilampiri dokumen yang mendukung bahwa bentuk usaha tetap tidak memenuhi syarat lagi untuk dapat digolongkan sebagai Wajib pajak. f. Wajib pajak orang prihadi lainnya yang tidak memenuhi syarat lagi sebagai Wajib Pajak. g. bentuk usaha tetap. h. Wajib pajak orang pribadi lainnya selain yang dimaksud dalam huruf a & b yang tidak memenuhi syarat lagi sebagai wajib pajak.

Ketentuan umum dari konsep teori permainan

Ketentuan umum dari konsep teori permainan Ketentuan umum farmakope indonesia edisi 4

Ketentuan umum farmakope indonesia edisi 4 Klausula ketentuan umum adalah

Klausula ketentuan umum adalah Pertanyaan tentang konsep dasar akuntansi pajak

Pertanyaan tentang konsep dasar akuntansi pajak Status kewajiban perpajakan kk hb ph mt

Status kewajiban perpajakan kk hb ph mt Soal akuntansi perpajakan

Soal akuntansi perpajakan 5 step model psak 72

5 step model psak 72 Reformdjp/quiz/kuis-mini-reformasi-perpajakan-mei-2022

Reformdjp/quiz/kuis-mini-reformasi-perpajakan-mei-2022 Ciri kualitatif pelaporan keuangan perpajakan

Ciri kualitatif pelaporan keuangan perpajakan Pengertian akuntansi perpajakan

Pengertian akuntansi perpajakan Etika dalam perpajakan

Etika dalam perpajakan Mata kuliah administrasi perpajakan ui

Mata kuliah administrasi perpajakan ui Sistem lingkaran terbuka dan tertutup

Sistem lingkaran terbuka dan tertutup Tembung unggah-ungguh yaiku

Tembung unggah-ungguh yaiku Materi tata krama

Materi tata krama Opis mog tate

Opis mog tate Logo pertemuan

Logo pertemuan Pertemuan ini

Pertemuan ini Pertemuan di antara sumbu datar dan sumbu tegak dinamakan

Pertemuan di antara sumbu datar dan sumbu tegak dinamakan Spk latihan pertemuan 6

Spk latihan pertemuan 6 Struktur data terdiri dari

Struktur data terdiri dari Logo pertemuan

Logo pertemuan Penawaran elastis uniter terjadi jika

Penawaran elastis uniter terjadi jika Pertemuan 9

Pertemuan 9 Contoh pendekatan kontribusi

Contoh pendekatan kontribusi