Pajak Penghasilan Pasal 21 PPh Pasal 21 1

- Slides: 28

Pajak Penghasilan Pasal 21 PPh Pasal 21 1

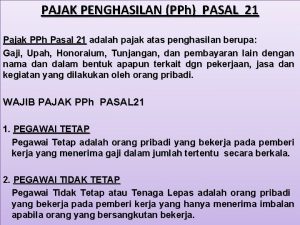

Pengertian Pajak Penghasilan 21 • PPh 21 adalah Pajak atas penghasilan yang dikenakan atas penghasilan berupa gaji, upah, honorarium, tunjangan dan pembayaran lain dengan nama dan bentuk apapun yang diterima oleh wajib pajak orang pribadi dalam negeri sehubungan dengan pekerjaan atau jabatan jasa dan kegiatan PPh Pasal 21 2

Unsur-unsur PPh Pasal 21/26 • • Wajib Pajak Pemotong Pajak Obyek Pajak Tarif Pajak PPh Pasal 21 3

Wajib Pajak PPh Pasal 21 • • • Pegawai Tetap Pegawai Lepas Penerima Pensiun Penerima Honorarium Penerima Upah PPh Pasal 21 4

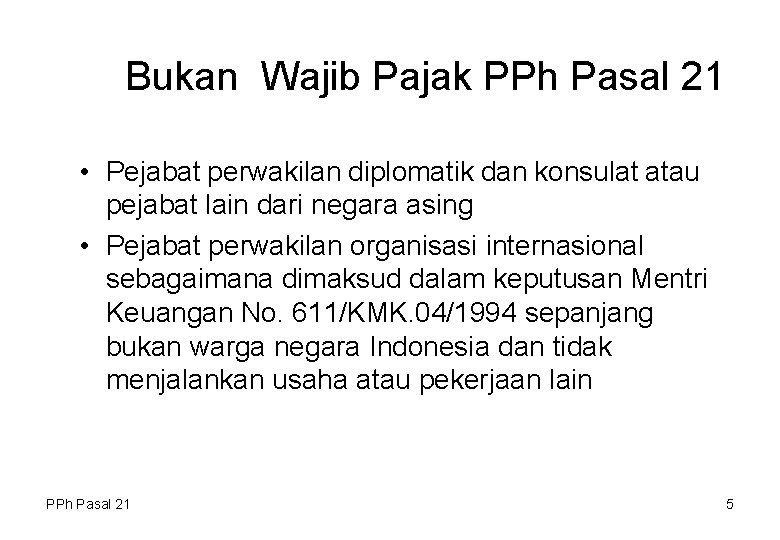

Bukan Wajib Pajak PPh Pasal 21 • Pejabat perwakilan diplomatik dan konsulat atau pejabat lain dari negara asing • Pejabat perwakilan organisasi internasional sebagaimana dimaksud dalam keputusan Mentri Keuangan No. 611/KMK. 04/1994 sepanjang bukan warga negara Indonesia dan tidak menjalankan usaha atau pekerjaan lain PPh Pasal 21 5

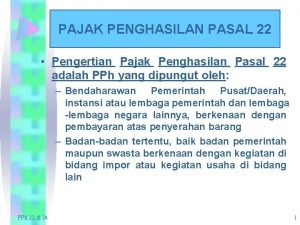

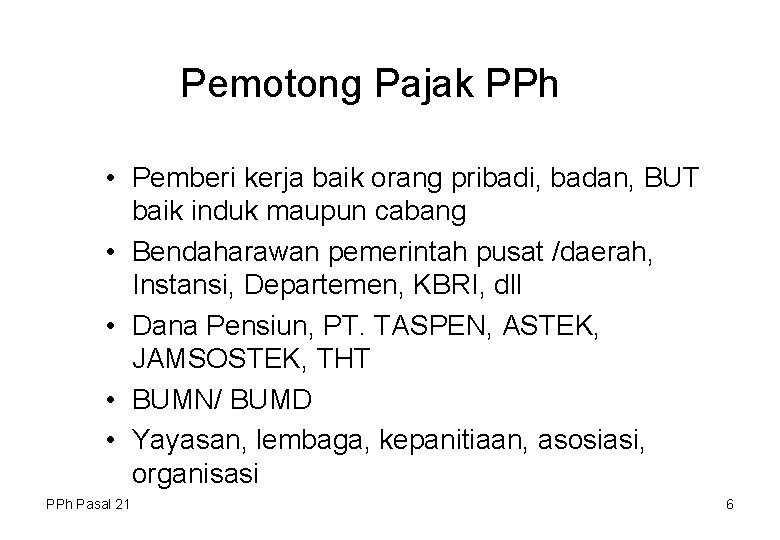

Pemotong Pajak PPh • Pemberi kerja baik orang pribadi, badan, BUT baik induk maupun cabang • Bendaharawan pemerintah pusat /daerah, Instansi, Departemen, KBRI, dll • Dana Pensiun, PT. TASPEN, ASTEK, JAMSOSTEK, THT • BUMN/ BUMD • Yayasan, lembaga, kepanitiaan, asosiasi, organisasi PPh Pasal 21 6

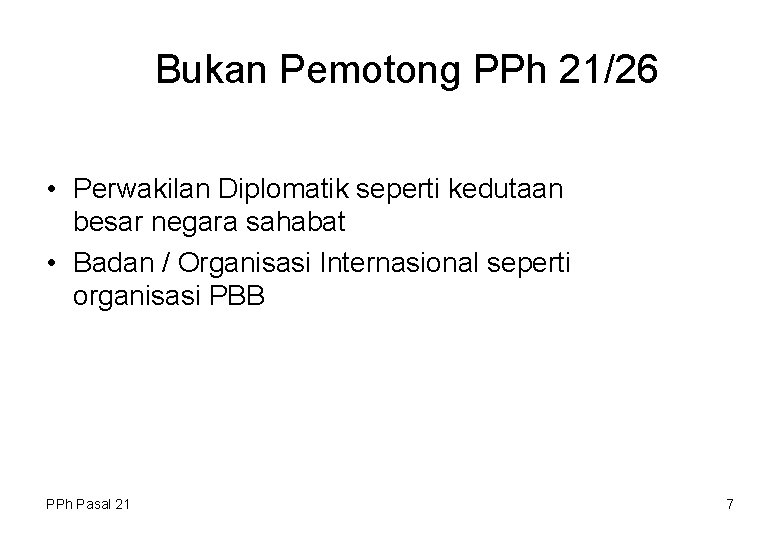

Bukan Pemotong PPh 21/26 • Perwakilan Diplomatik seperti kedutaan besar negara sahabat • Badan / Organisasi Internasional seperti organisasi PBB PPh Pasal 21 7

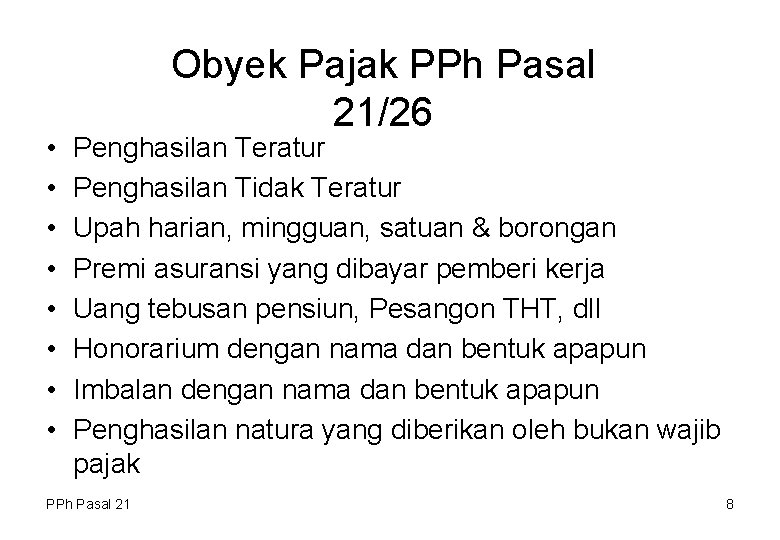

• • Obyek Pajak PPh Pasal 21/26 Penghasilan Teratur Penghasilan Tidak Teratur Upah harian, mingguan, satuan & borongan Premi asuransi yang dibayar pemberi kerja Uang tebusan pensiun, Pesangon THT, dll Honorarium dengan nama dan bentuk apapun Imbalan dengan nama dan bentuk apapun Penghasilan natura yang diberikan oleh bukan wajib pajak PPh Pasal 21 8

Tidak Termasuk Penghasilan • • • Pembayaran oleh perusahaan asuransi Penerimaan dalam bentu Natura Iuran pensiun & THT yang dibayar pemberi kerja Natura yang diberikan oleh pemerintah Kenikmatan Pajak yang ditanggung pemberi kerja PPh Pasal 21 9

Pengurang Penghasilan yang diperbolehkan 1. Biaya Jabatan , khusus untuk Peg. Tetap: - Tanpa melihat memiliki jabatan atau tidak - Besarnya 5% dari Penghasilan Bruto maksimum Rp 1. 296. 000 setahun atau 108. 000 sebulan PPh Pasal 21 Rp 10

2. Iuran Pensiun dan THT • Iuran Pensiun dan THT - Yang dibayar pegawai - Yayasan dana pensiun yang di setujui menteri keuangan - Jumlahnya tidak dibatasi PPh Pasal 21 11

3. Biaya Pensiun • Khusus untuk penerima pensiun berkala atau bulanan Besarnya 5% dari uang pensiun maksimu Rp 432. 000 setahun atau Rp 36. 000 sebulan PPh Pasal 21 12

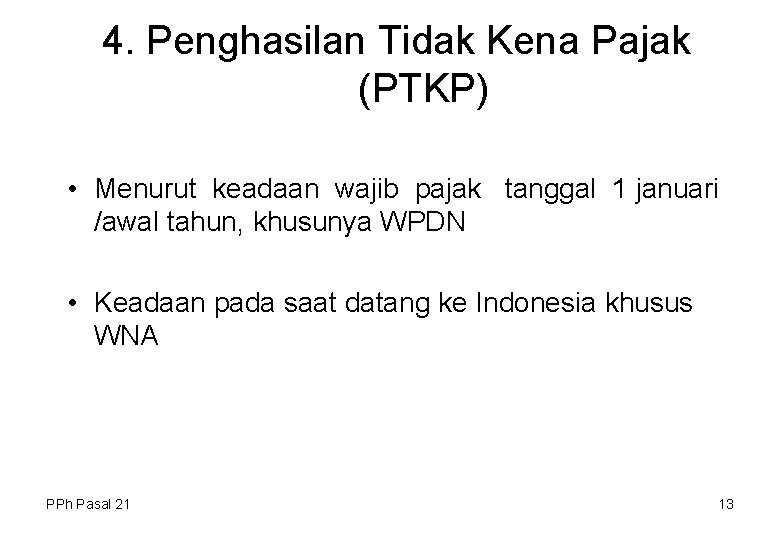

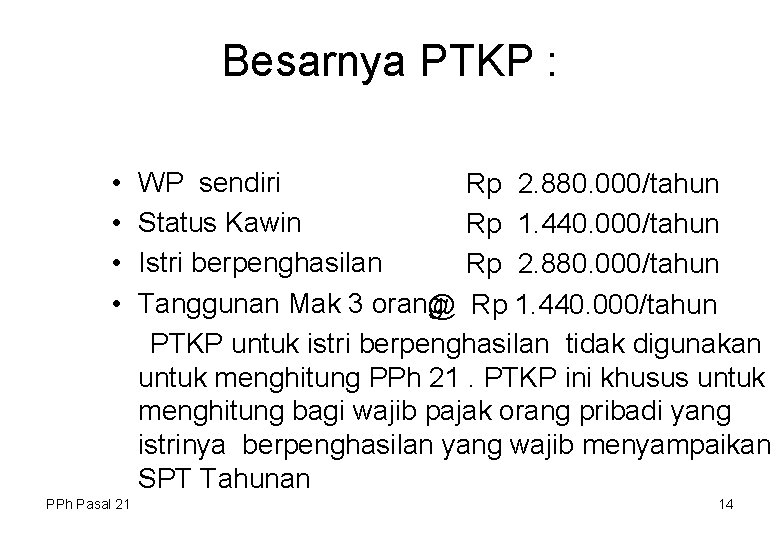

4. Penghasilan Tidak Kena Pajak (PTKP) • Menurut keadaan wajib pajak tanggal 1 januari /awal tahun, khusunya WPDN • Keadaan pada saat datang ke Indonesia khusus WNA PPh Pasal 21 13

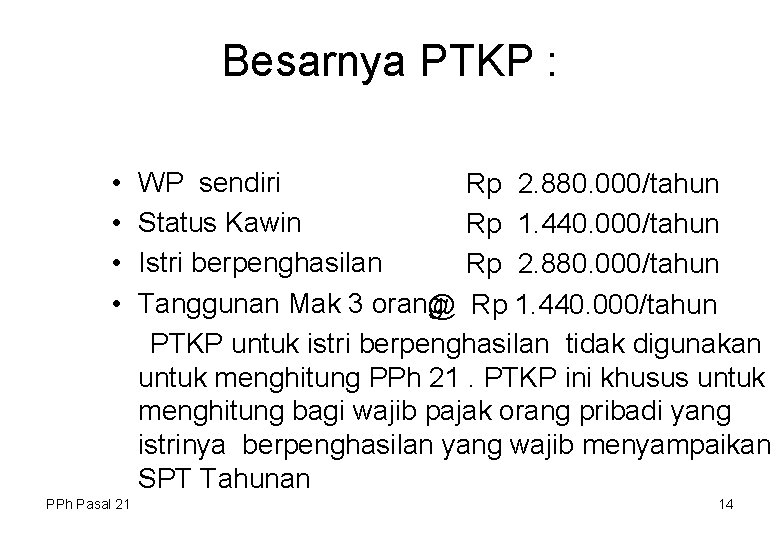

Besarnya PTKP : • • PPh Pasal 21 WP sendiri Rp 2. 880. 000/tahun Status Kawin Rp 1. 440. 000/tahun Istri berpenghasilan Rp 2. 880. 000/tahun Tanggunan Mak 3 orang @ Rp 1. 440. 000/tahun PTKP untuk istri berpenghasilan tidak digunakan untuk menghitung PPh 21. PTKP ini khusus untuk menghitung bagi wajib pajak orang pribadi yang istrinya berpenghasilan yang wajib menyampaikan SPT Tahunan 14

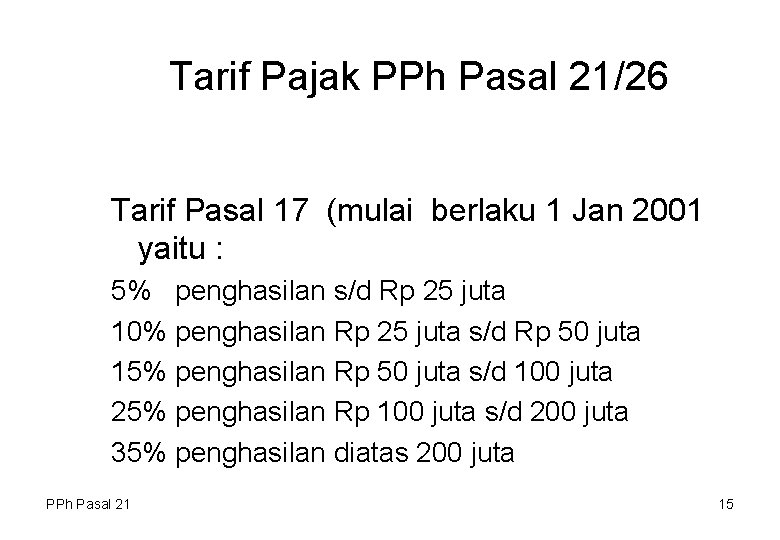

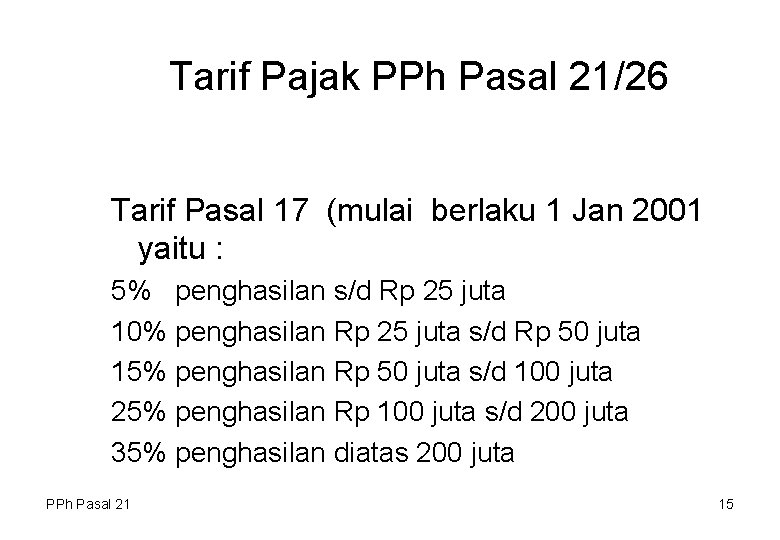

Tarif Pajak PPh Pasal 21/26 Tarif Pasal 17 (mulai berlaku 1 Jan 2001 yaitu : 5% penghasilan s/d Rp 25 juta 10% penghasilan Rp 25 juta s/d Rp 50 juta 15% penghasilan Rp 50 juta s/d 100 juta 25% penghasilan Rp 100 juta s/d 200 juta 35% penghasilan diatas 200 juta PPh Pasal 21 15

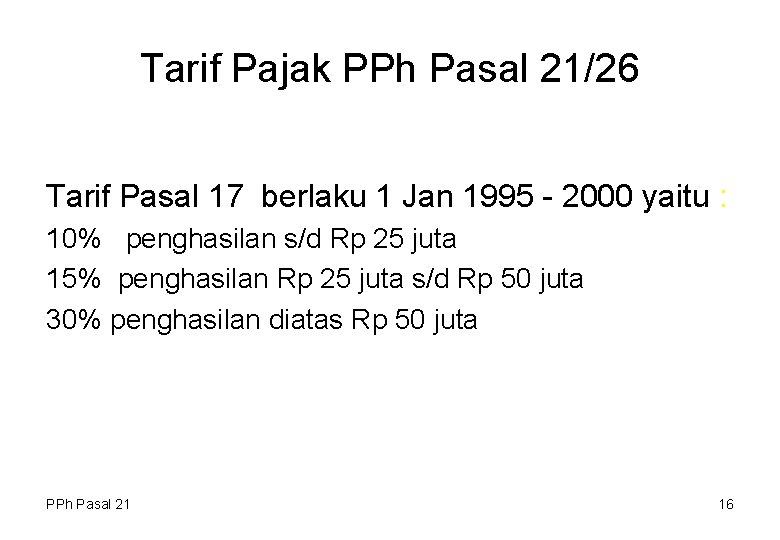

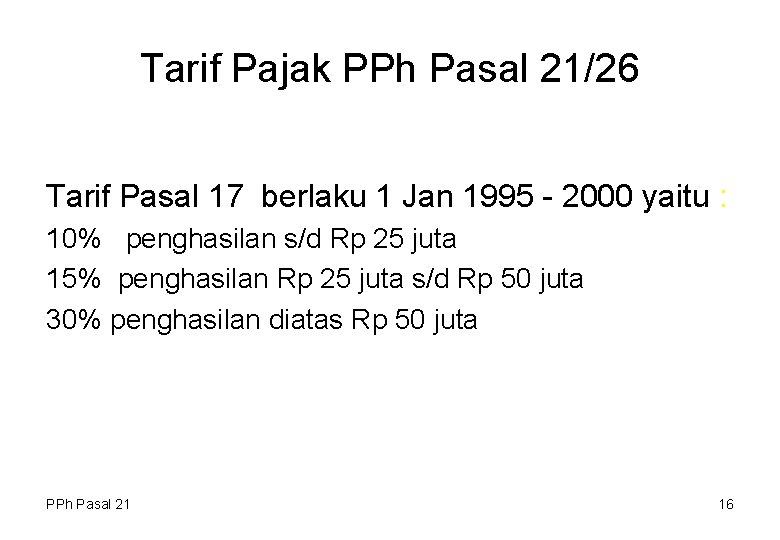

Tarif Pajak PPh Pasal 21/26 Tarif Pasal 17 berlaku 1 Jan 1995 - 2000 yaitu : 10% penghasilan s/d Rp 25 juta 15% penghasilan Rp 25 juta s/d Rp 50 juta 30% penghasilan diatas Rp 50 juta PPh Pasal 21 16

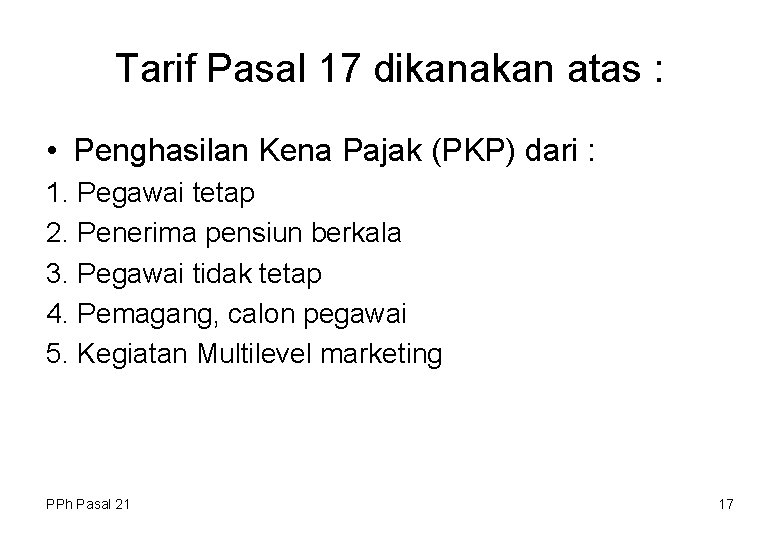

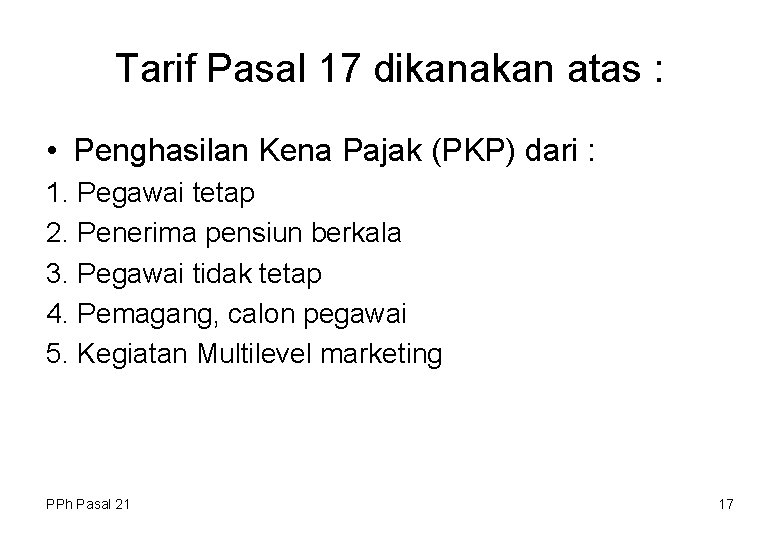

Tarif Pasal 17 dikanakan atas : • Penghasilan Kena Pajak (PKP) dari : 1. Pegawai tetap 2. Penerima pensiun berkala 3. Pegawai tidak tetap 4. Pemagang, calon pegawai 5. Kegiatan Multilevel marketing PPh Pasal 21 17

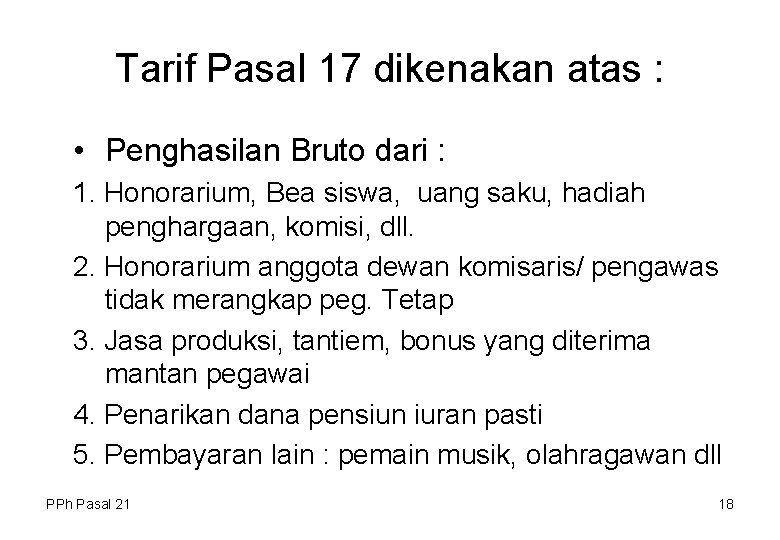

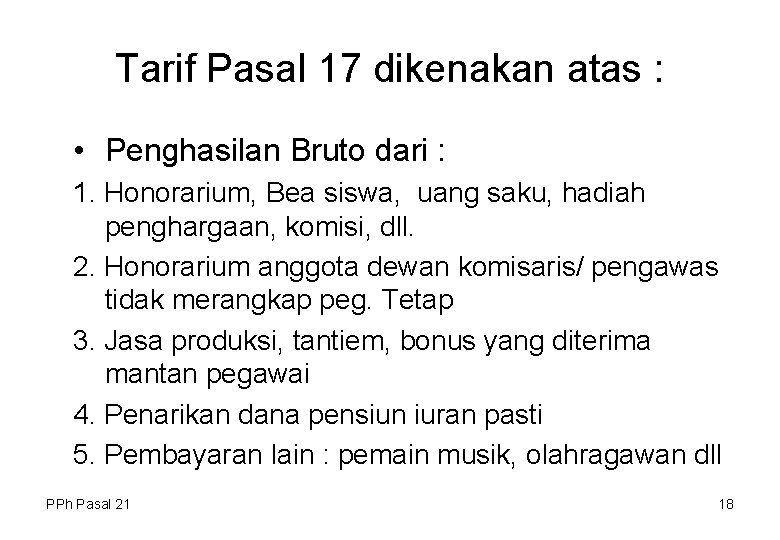

Tarif Pasal 17 dikenakan atas : • Penghasilan Bruto dari : 1. Honorarium, Bea siswa, uang saku, hadiah penghargaan, komisi, dll. 2. Honorarium anggota dewan komisaris/ pengawas tidak merangkap peg. Tetap 3. Jasa produksi, tantiem, bonus yang diterima mantan pegawai 4. Penarikan dana pensiun iuran pasti 5. Pembayaran lain : pemain musik, olahragawan dll PPh Pasal 21 18

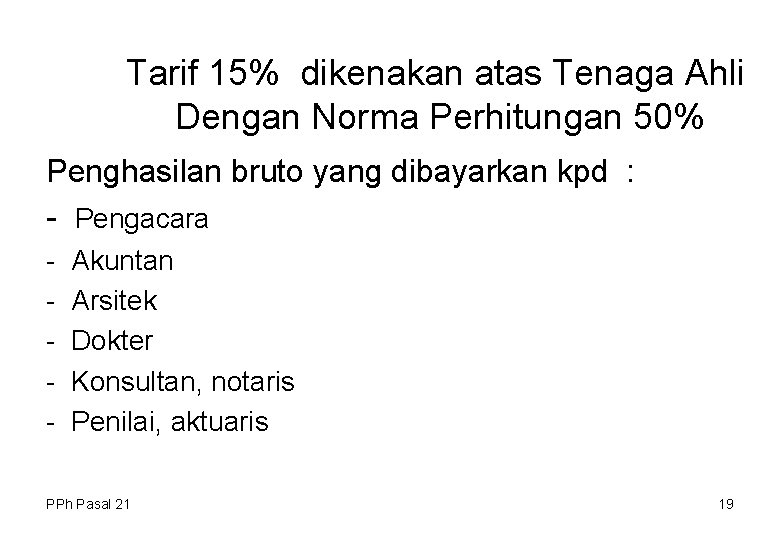

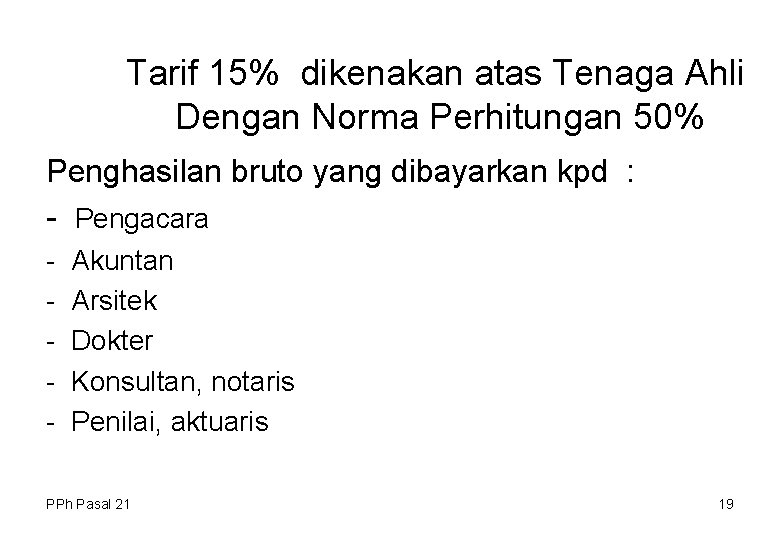

Tarif 15% dikenakan atas Tenaga Ahli Dengan Norma Perhitungan 50% Penghasilan bruto yang dibayarkan kpd : - Pengacara - Akuntan Arsitek Dokter Konsultan, notaris Penilai, aktuaris PPh Pasal 21 19

Tarif 5 % dikenakan atas • • PPh Pasal 21 Upah harian Upah mingguan Upah satuan Upah borongan Jika upah yg diterima sehari diatas Rp 24. 000 sehari dan tidak lebih dari Rp 240. 000 sebulan dan tidak dibayarkan secara bulanan 20

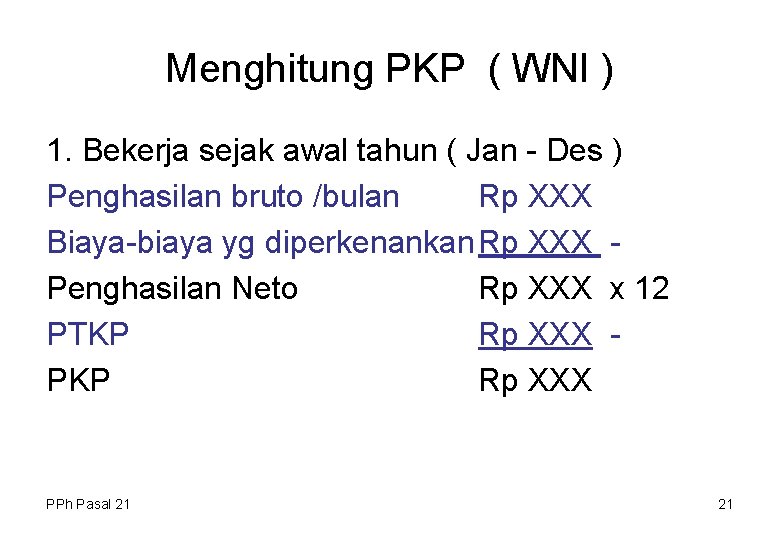

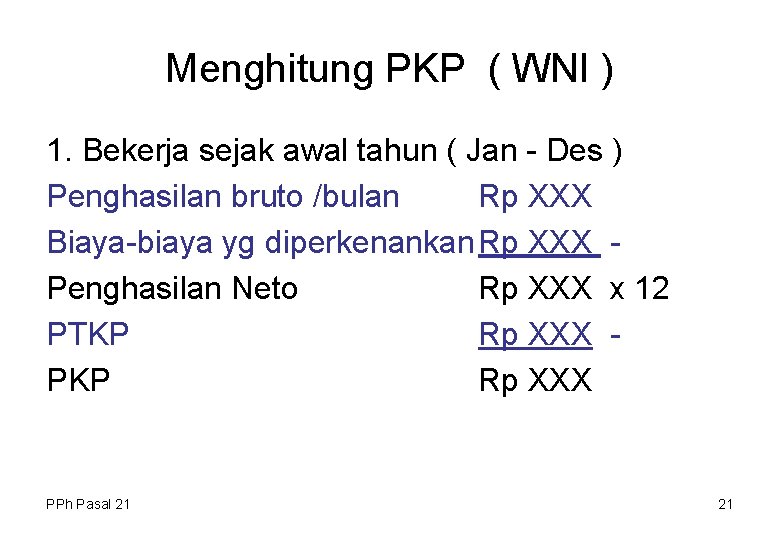

Menghitung PKP ( WNI ) 1. Bekerja sejak awal tahun ( Jan - Des ) Penghasilan bruto /bulan Rp XXX Biaya-biaya yg diperkenankan Rp XXX Penghasilan Neto Rp XXX x 12 PTKP Rp XXX PPh Pasal 21 21

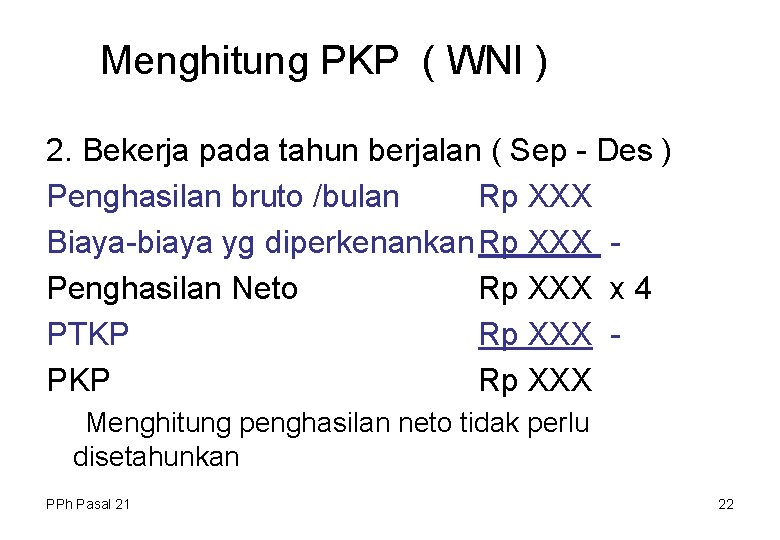

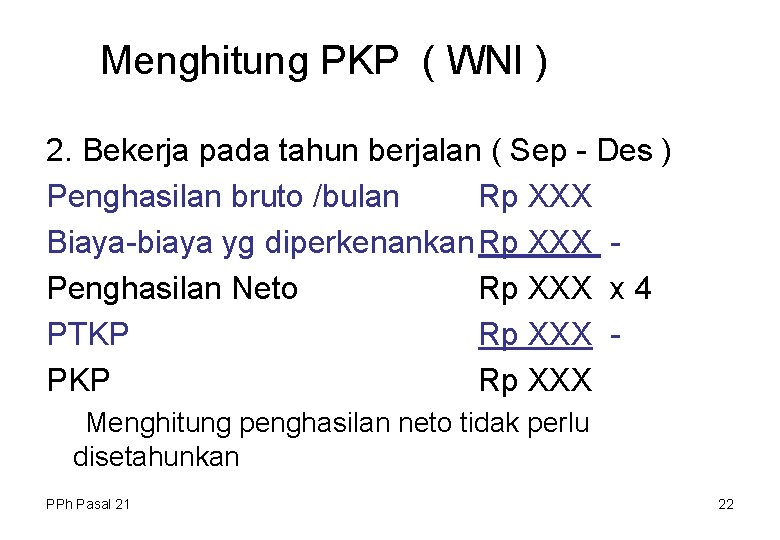

Menghitung PKP ( WNI ) 2. Bekerja pada tahun berjalan ( Sep - Des ) Penghasilan bruto /bulan Rp XXX Biaya-biaya yg diperkenankan Rp XXX Penghasilan Neto Rp XXX x 4 PTKP Rp XXX PKP Rp XXX Menghitung penghasilan neto tidak perlu disetahunkan PPh Pasal 21 22

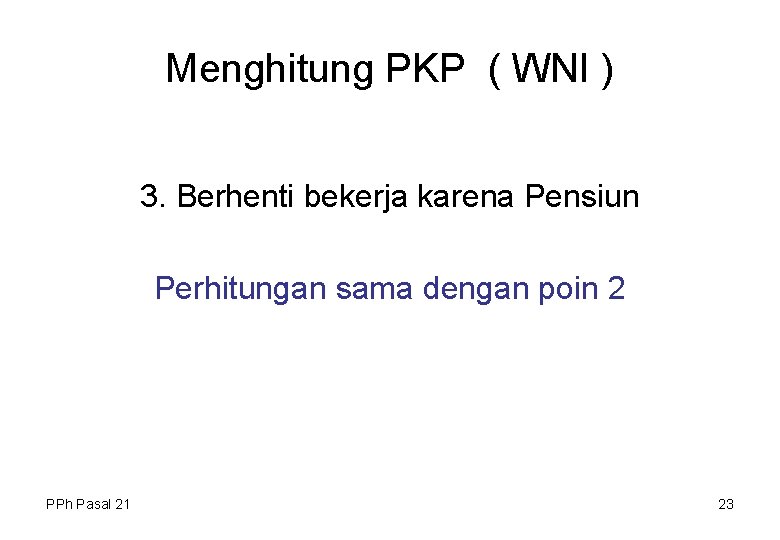

Menghitung PKP ( WNI ) 3. Berhenti bekerja karena Pensiun Perhitungan sama dengan poin 2 PPh Pasal 21 23

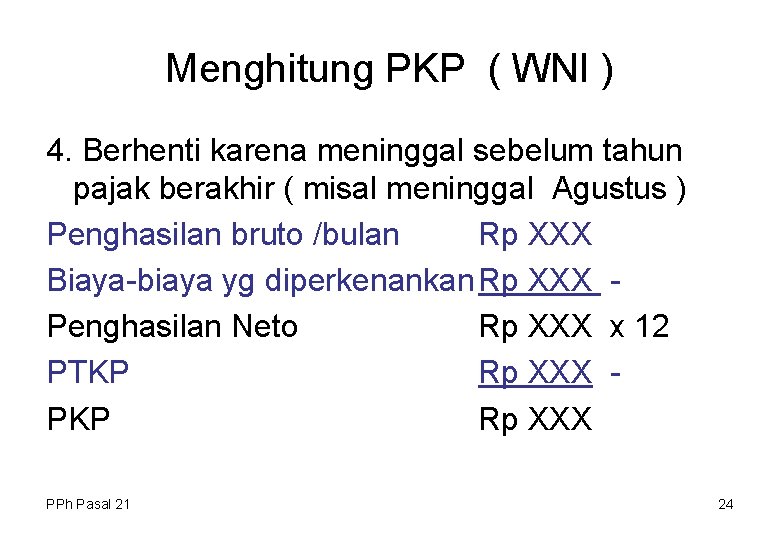

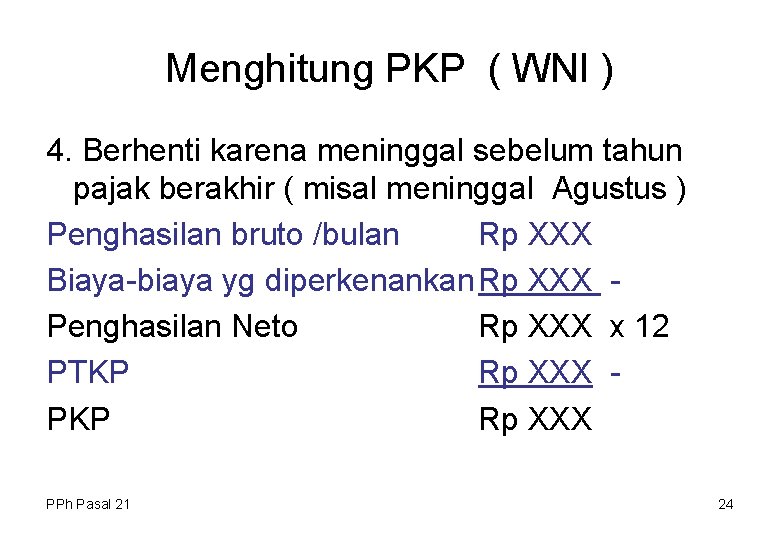

Menghitung PKP ( WNI ) 4. Berhenti karena meninggal sebelum tahun pajak berakhir ( misal meninggal Agustus ) Penghasilan bruto /bulan Rp XXX Biaya-biaya yg diperkenankan Rp XXX Penghasilan Neto Rp XXX x 12 PTKP Rp XXX PPh Pasal 21 24

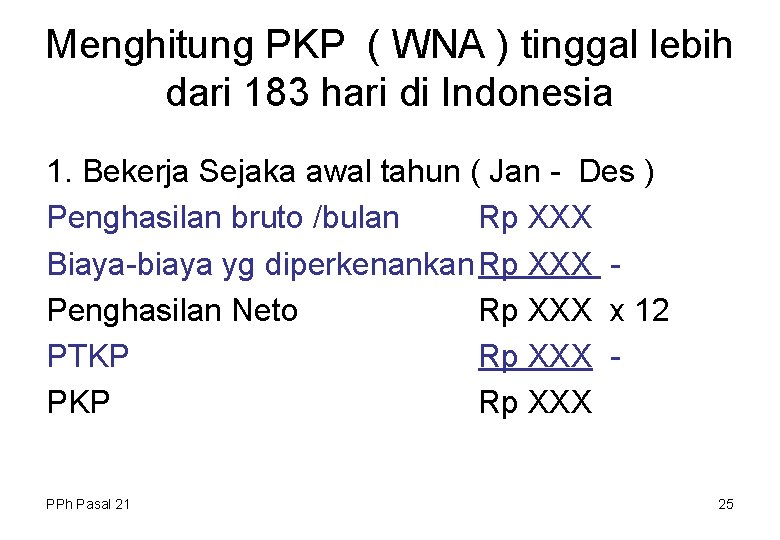

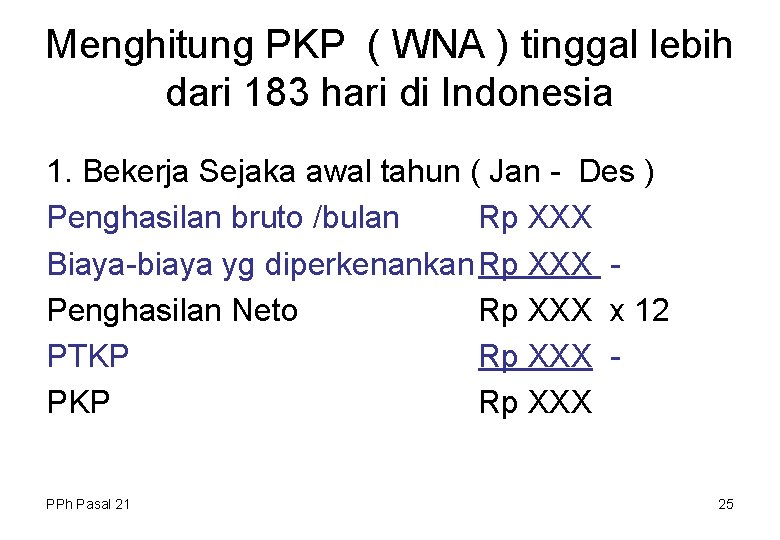

Menghitung PKP ( WNA ) tinggal lebih dari 183 hari di Indonesia 1. Bekerja Sejaka awal tahun ( Jan - Des ) Penghasilan bruto /bulan Rp XXX Biaya-biaya yg diperkenankan Rp XXX Penghasilan Neto Rp XXX x 12 PTKP Rp XXX PPh Pasal 21 25

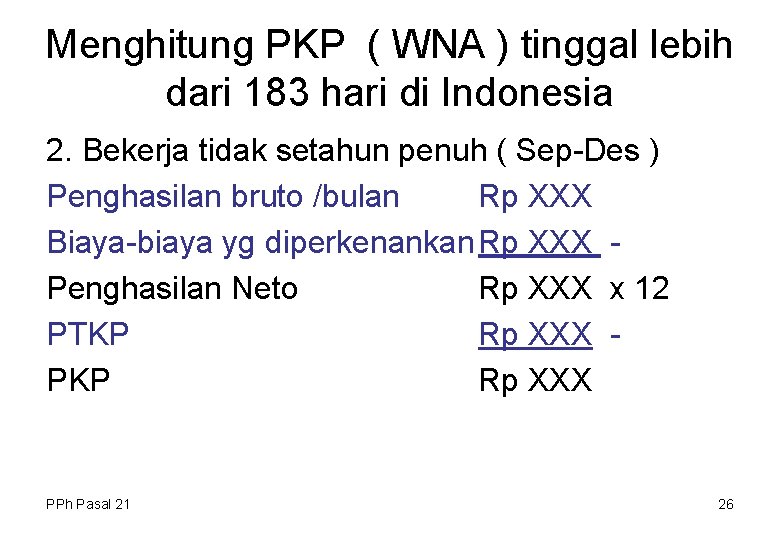

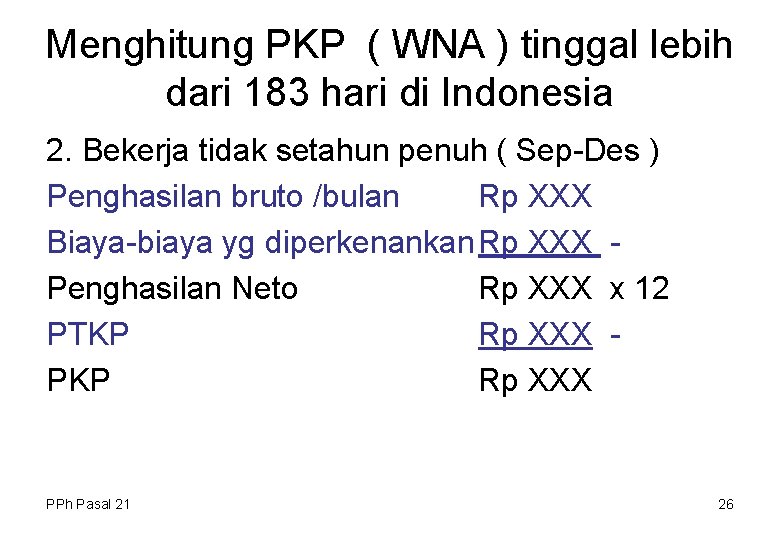

Menghitung PKP ( WNA ) tinggal lebih dari 183 hari di Indonesia 2. Bekerja tidak setahun penuh ( Sep-Des ) Penghasilan bruto /bulan Rp XXX Biaya-biaya yg diperkenankan Rp XXX Penghasilan Neto Rp XXX x 12 PTKP Rp XXX PPh Pasal 21 26

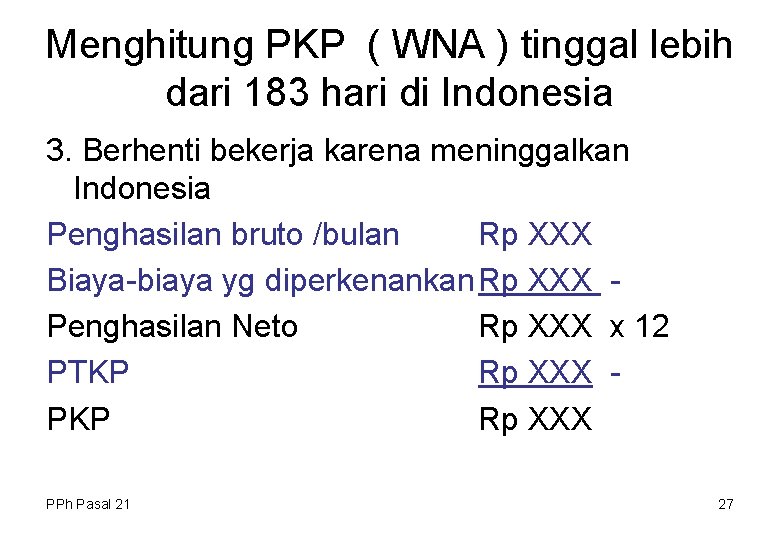

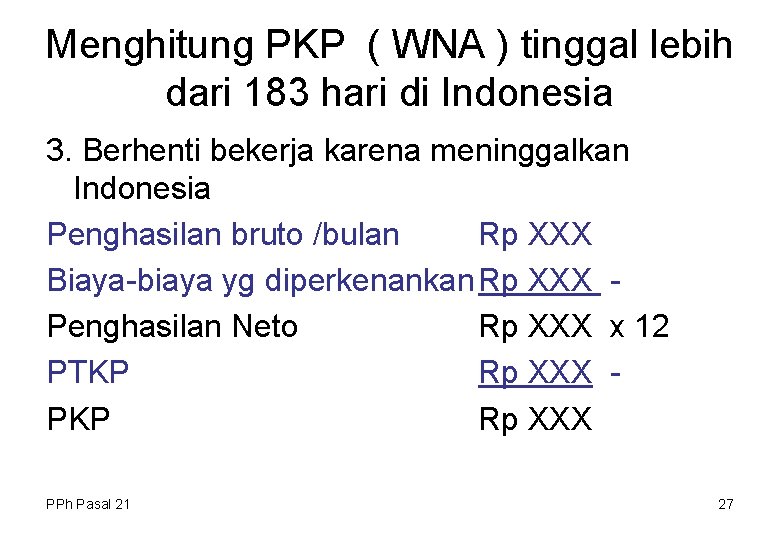

Menghitung PKP ( WNA ) tinggal lebih dari 183 hari di Indonesia 3. Berhenti bekerja karena meninggalkan Indonesia Penghasilan bruto /bulan Rp XXX Biaya-biaya yg diperkenankan Rp XXX Penghasilan Neto Rp XXX x 12 PTKP Rp XXX PPh Pasal 21 27

Menghitung PPh Pasal 21 ( WNA ) Untuk WNA yang tinggal kurang dari 183 hari diperkenanakan PPh Pasal 26, tarif 20% dari penghasilan bruto PPh Pasal 21 28

Pengertian pph pasal 24

Pengertian pph pasal 24 Objek pajak pph 23

Objek pajak pph 23 Subjek pajak pph 23

Subjek pajak pph 23 Pph 25 adalah

Pph 25 adalah Pph pasal 24 adalah

Pph pasal 24 adalah Pasal 13 uu kup

Pasal 13 uu kup Pph pasal 29 adalah

Pph pasal 29 adalah Pph 22 impor tarif

Pph 22 impor tarif Contoh soal pph pasal 24

Contoh soal pph pasal 24 Pph 23 adalah

Pph 23 adalah Reka bentuk dan penghasilan projek

Reka bentuk dan penghasilan projek Penghasilan ln

Penghasilan ln Contoh bahan multimedia

Contoh bahan multimedia Pengakuan penghasilan

Pengakuan penghasilan Penilaian keberkesanan media pengajaran

Penilaian keberkesanan media pengajaran Bahan multimedia

Bahan multimedia Norma perhitungan penghasilan neto

Norma perhitungan penghasilan neto Pemilihan, penghasilan dan penilaian media pengajaran

Pemilihan, penghasilan dan penilaian media pengajaran Jenis model penghasilan projek reka bentuk

Jenis model penghasilan projek reka bentuk Seorang konsumen memiliki penghasilan $40

Seorang konsumen memiliki penghasilan $40 Pemilihan, penghasilan dan penilaian media pengajaran

Pemilihan, penghasilan dan penilaian media pengajaran Pak niman membeli 2 peti

Pak niman membeli 2 peti Penghasilan widyaiswara

Penghasilan widyaiswara Empat jenis bentuk kepala skru

Empat jenis bentuk kepala skru Pengintegrasian teknologi maklumat dan komunikasi

Pengintegrasian teknologi maklumat dan komunikasi Pph tray instruments list

Pph tray instruments list Shock index

Shock index Lochia slideshare

Lochia slideshare Tarif pph 21

Tarif pph 21