Akuntansi Pajak PPh Pasal 26 Pajak Penghasilan PPh

- Slides: 3

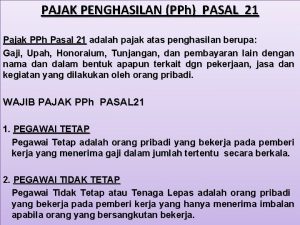

Akuntansi Pajak PPh Pasal 26 Pajak Penghasilan (PPh) Pasal 26 adalah penerapan dari azas sumber yang dianut dalam ketentuan Pajak Penghasilan di Indonesia. Ya, berdasarkan azas sumber, penghasilan yang bersumber dari Indonesia yang dinikmati oleh orang atau badan di luar Indonesia, bisa dikenakan pajak di Indonesia. Bentuk pemajakannya adalah dengan sistem witholding tax yang bersifat final yang diatur dalam Pasal 26 Undang-undang Pajak Penghasilan 1984. Dalam ketentuan Pasal 26 Undang-undang Pajak Penghasilan 1984, terdapat empat jenis PPh Pasal 26 yaitu PPh Pasal 26 ayat (1), Pasal 26 ayat (2 a) dan Pasal 26 ayat (4). Masing-masing jenis PPh Pasal 26 ini memiliki ruang lingkupnya sendiri. PPh Pasal 26 ayat (1) adalah PPh Pasal 26 pada umumnya yaitu pemotongan PPh terhadap Wajib Pajak luar negeri yang menerima atau memperoleh penghasilan dari Indonesia. Bentuk penghasilan yang dipotong pada umumnya sama dengan objek pemotongan PPh Pasal 21 dan PPh Pasal 23. Bedanya, penerima penghasilan PPh Pasal 26 adalah Wajib Pajak luar negeri. Tulisan ini dibuat untuk menjelaskan PPh Pasal 26 ayat (1) ini sedangkan tulisan tentang PPh Pasal 26 ayat (2), ayat (2 a) dan ayat (4) sudah saya buat di tautan berikut ini : PPh Pasal 26 Premi Asuransi (berdasarkan Pasal 26 ayat (2)) PPh Pasal 26 Penghasilan Penjualan Saham (berdasarkan Pasal 26 ayat (2)) PPh Pasal 26 Penghasilan Penjualan Harta (berdasarkan Pasal 26 ayat (2)) PPh Pasal 26 Penghasilan Penjualan Saham Antara (berdasarkan Pasal 26 ayat (2 a)), dan PPh Pasal 26 Penghasilan Kena Pajak BUT (berdasarkan Pasal 26 ayat (4)) Istilah PPh Pasal 26 dalam tulisan ini dimaksudkan sebenarnya pada ketentuan Pasal 26 ayat (1) Undang-undang Pajak Penghasilan, yaitu jenis PPh Pasal 26 yang pertama selain yang sudah saya tuliskan dalam tautan di atas. Pemotong PPh Pasal 26 Berdasarkan ketentuan Pasal 26 ayat (1) Undang-undang Nomor 7 Tahun 1983 sebagaimana telah diubah terakhir dengan Undang-undang Nomor 36 Tahun 2008 (Undang-undang Pajak Penghasilan 1984), pemotong Pajak Penghasilan (PPh) Pasal 26 ayat (1) adalah : ‘ 12 1 Akuntansi Perpajakan Irwan M. Si Pusat Pengembangan Bahan Ajar Universitas Mercu Buana http: //www. mercubuana. ac. id

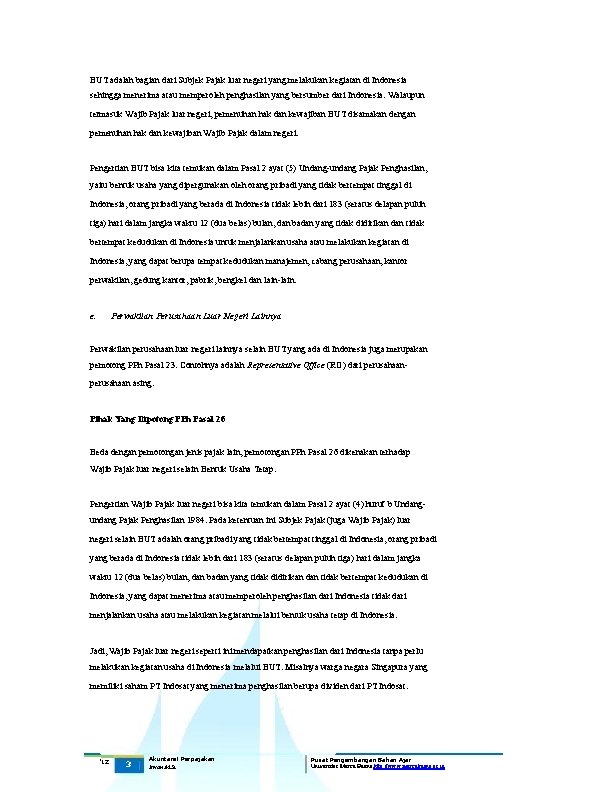

BUT adalah bagian dari Subjek Pajak luar negeri yang melakukan kegiatan di Indonesia sehingga menerima atau memperoleh penghasilan yang bersumber dari Indonesia. Walaupun termasuk Wajib Pajak luar negeri, pemenuhan hak dan kewajiban BUT disamakan dengan pemenuhan hak dan kewajiban Wajib Pajak dalam negeri. Pengertian BUT bisa kita temukan dalam Pasal 2 ayat (5) Undang-undang Pajak Penghasilan, yaitu bentuk usaha yang dipergunakan oleh orang pribadi yang tidak bertempat tinggal di Indonesia, orang pribadi yang berada di Indonesia tidak lebih dari 183 (seratus delapan puluh tiga) hari dalam jangka waktu 12 (dua belas) bulan, dan badan yang tidak didirikan dan tidak bertempat kedudukan di Indonesia untuk menjalankan usaha atau melakukan kegiatan di Indonesia, yang dapat berupa tempat kedudukan manajemen, cabang perusahaan, kantor perwakilan, gedung kantor, pabrik, bengkel dan lain-lain. e. Perwakilan Perusahaan Luar Negeri Lainnya Perwakilan perusahaan luar negeri lainnya selain BUT yang ada di Indonesia juga merupakan pemotong PPh Pasal 23. Contohnya adalah Representative Office (RO) dari perusahaan asing. Pihak Yang Dipotong PPh Pasal 26 Beda dengan pemotongan jenis pajak lain, pemotongan PPh Pasal 26 dikenakan terhadap Wajib Pajak luar negeri selain Bentuk Usaha Tetap. Pengertian Wajib Pajak luar negeri bisa kita temukan dalam Pasal 2 ayat (4) huruf b Undangundang Pajak Penghasilan 1984. Pada ketentuan ini Subjek Pajak (juga Wajib Pajak) luar negeri selain BUT adalah orang pribadi yang tidak bertempat tinggal di Indonesia, orang pribadi yang berada di Indonesia tidak lebih dari 183 (seratus delapan puluh tiga) hari dalam jangka waktu 12 (dua belas) bulan, dan badan yang tidak didirikan dan tidak bertempat kedudukan di Indonesia, yang dapat menerima atau memperoleh penghasilan dari Indonesia tidak dari menjalankan usaha atau melakukan kegiatan melalui bentuk usaha tetap di Indonesia. Jadi, Wajib Pajak luar negeri seperti ini mendapatkan penghasilan dari Indonesia tanpa perlu melakukan kegiatan usaha di Indonesia melalui BUT. Misalnya warga negara Singapura yang memiliki saham PT Indosat yang menerima penghasilan berupa dividen dari PT Indosat. ‘ 12 3 Akuntansi Perpajakan Irwan M. Si Pusat Pengembangan Bahan Ajar Universitas Mercu Buana http: //www. mercubuana. ac. id

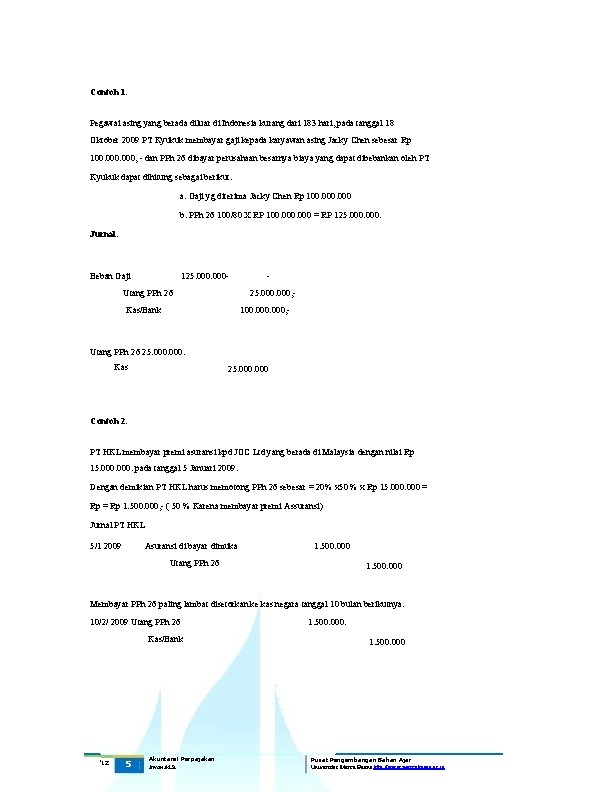

Contoh 1: Pegawai asing yang berada diluar di Indonesia kurang dari 183 hari, pada tanggal 18 Oktober 2009 PT Kyukuk membayar gaji kepada karyawan asing Jacky Chen sebesar Rp 100. 000, - dan PPh 26 dibayar perusahaan besarnya biaya yang dapat dibebankan oleh PT Kyukuk dapat dihitung sebagai berikut: a. Gaji yg diterima Jacky Chen Rp 100. 000 b. PPh 26 100/80 X RP 100. 000 = RP 125. 000. Jurnal: Beban Gaji 125. 000 - Utang PPh 26 25. 000, - Kas/Bank 100. 000, - Utang PPh 26 25. 000. Kas 25. 000 Contoh 2: PT HKL membayar premi asuransi kpd JOC Ltd yang berada di Malaysia dengan nilai Rp 15. 000. pada tanggal 5 Januari 2009. Dengan demikian PT HKL harus memotong PPh 26 sebesar = 20% x 50 % x Rp 15. 000 = Rp 1. 500. 000, - ( 50 % Karena membayar premi Assuransi) Jurnal PT HKL 5/1 2009 Asuransi di bayar dimuka 1. 500. 000 Utang PPh 26 1. 500. 000 Membayar PPh 26 paling lambat disetorkan ke kas negara tanggal 10 bulan berikutnya: 10/2/ 2009 Utang PPh 26 Kas/Bank ‘ 12 5 Akuntansi Perpajakan Irwan M. Si 1. 500. 000 Pusat Pengembangan Bahan Ajar Universitas Mercu Buana http: //www. mercubuana. ac. id