PAJAK HOTEL PAJAK RESTORAN TIM DOSEN PDRD DIA

- Slides: 25

PAJAK HOTEL & PAJAK RESTORAN TIM DOSEN PDRD DIA FISIP UI

Pajak Pusat vs Daerah � Berdasarkan otoritas pemungutnya, pajak dapat dibedakan menjadi : Pajak Pusat dan Pajak Daerah � Pembedaan Pajak Pusat dan Pajak daerah umumnya dilakukan untuk menentukan kewenangan pemungutan pajak dan pemanfaatan/penggunaannya serta untuk menghindari adanya pajak berganda. � Pada umumnya, pajak yang sudah dipungut oleh pemerintah pusat, tidak lagi dipungut oleh pemerintah daerah, begitu juga sebaliknya. � Dalam pemungutan PPN di Indonesia misalnya, pemerintah pusat tidak menjadikan makanan dan minuman yang disajikan di hotel, restoran, rumah makan dan sejenisnya, karena menghindari pajak berganda dengan Pajak Daerah. 2 Dr. Haula Rosdiana, M. Si.

Penggolongan Pajak Daerah Secara umum, pajak daerah di Indonesia dapat dikategorikan sebagai : 1. Pajak Tidak Langsung (indirect taxes) 2. Pajak Obyektif 3. Pajak Konsumsi Penggolongan jenis pajak ini harus diperhatikan agar tidak terjadi kesalahan antara lain dalam mendesain, mengevaluasi dan menganalisis kebijakan pajak daerah.

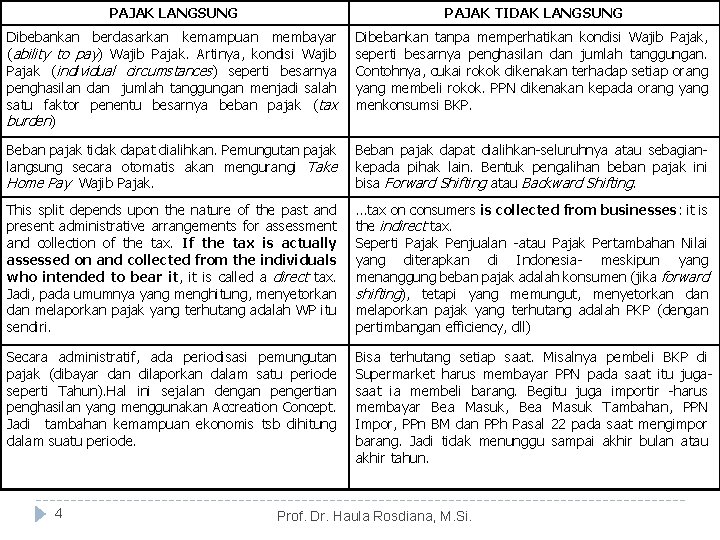

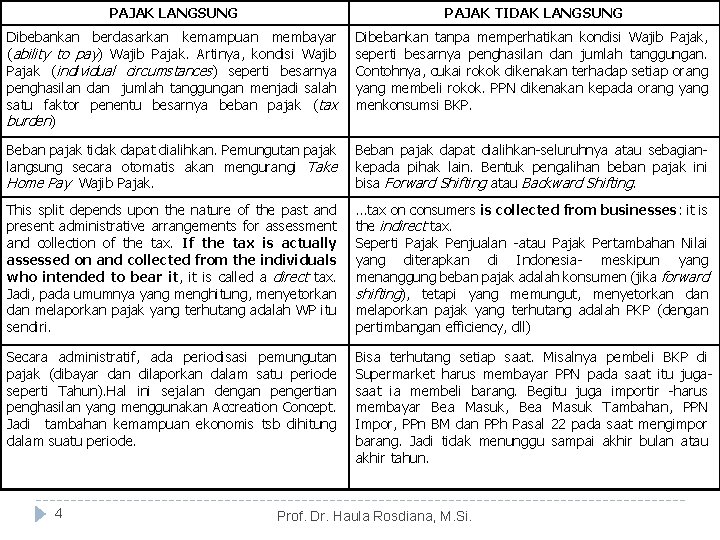

PAJAK LANGSUNG PAJAK TIDAK LANGSUNG Dibebankan berdasarkan kemampuan membayar (ability to pay) Wajib Pajak. Artinya, kondisi Wajib Pajak (individual circumstances) seperti besarnya penghasilan dan jumlah tanggungan menjadi salah satu faktor penentu besarnya beban pajak (tax burden) Dibebankan tanpa memperhatikan kondisi Wajib Pajak, seperti besarnya penghasilan dan jumlah tanggungan. Contohnya, cukai rokok dikenakan terhadap setiap orang yang membeli rokok. PPN dikenakan kepada orang yang menkonsumsi BKP. Beban pajak tidak dapat dialihkan. Pemungutan pajak langsung secara otomatis akan mengurangi Take Home Pay Wajib Pajak. Beban pajak dapat dialihkan-seluruhnya atau sebagiankepada pihak lain. Bentuk pengalihan beban pajak ini bisa Forward Shifting atau Backward Shifting. This split depends upon the nature of the past and present administrative arrangements for assessment and collection of the tax. If the tax is actually assessed on and collected from the individuals who intended to bear it, it is called a direct tax. Jadi, pada umumnya yang menghitung, menyetorkan dan melaporkan pajak yang terhutang adalah WP itu sendiri. …tax on consumers is collected from businesses: it is the indirect tax. Seperti Pajak Penjualan -atau Pajak Pertambahan Nilai yang diterapkan di Indonesia- meskipun yang menanggung beban pajak adalah konsumen (jika forward shifting), tetapi yang memungut, menyetorkan dan melaporkan pajak yang terhutang adalah PKP (dengan pertimbangan efficiency, dll) Secara administratif, ada periodisasi pemungutan pajak (dibayar dan dilaporkan dalam satu periode seperti Tahun). Hal ini sejalan dengan pengertian penghasilan yang menggunakan Accreation Concept. Jadi tambahan kemampuan ekonomis tsb dihitung dalam suatu periode. Bisa terhutang setiap saat. Misalnya pembeli BKP di Supermarket harus membayar PPN pada saat itu jugasaat ia membeli barang. Begitu juga importir -harus membayar Bea Masuk, Bea Masuk Tambahan, PPN Impor, PPn BM dan PPh Pasal 22 pada saat mengimpor barang. Jadi tidak menunggu sampai akhir bulan atau akhir tahun. 4 Prof. Dr. Haula Rosdiana, M. Si.

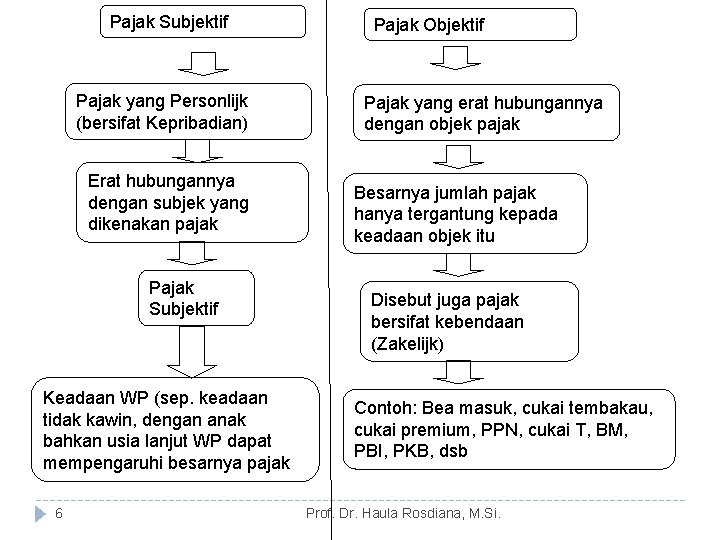

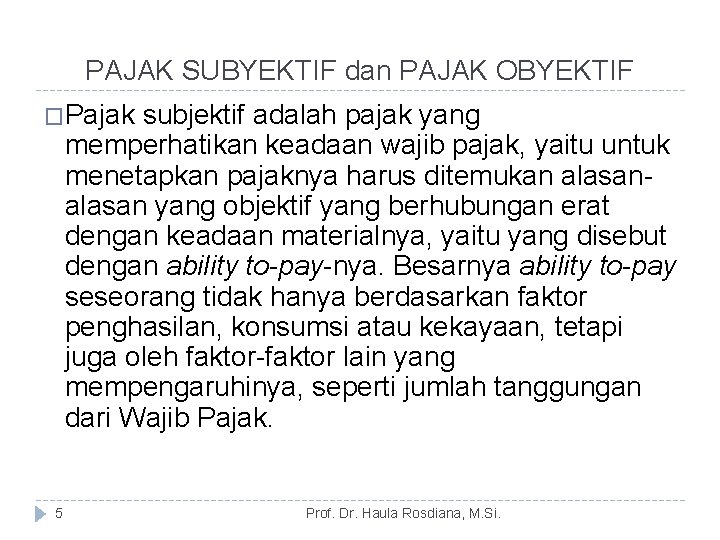

PAJAK SUBYEKTIF dan PAJAK OBYEKTIF �Pajak subjektif adalah pajak yang memperhatikan keadaan wajib pajak, yaitu untuk menetapkan pajaknya harus ditemukan alasan yang objektif yang berhubungan erat dengan keadaan materialnya, yaitu yang disebut dengan ability to-pay-nya. Besarnya ability to-pay seseorang tidak hanya berdasarkan faktor penghasilan, konsumsi atau kekayaan, tetapi juga oleh faktor-faktor lain yang mempengaruhinya, seperti jumlah tanggungan dari Wajib Pajak. 5 Prof. Dr. Haula Rosdiana, M. Si.

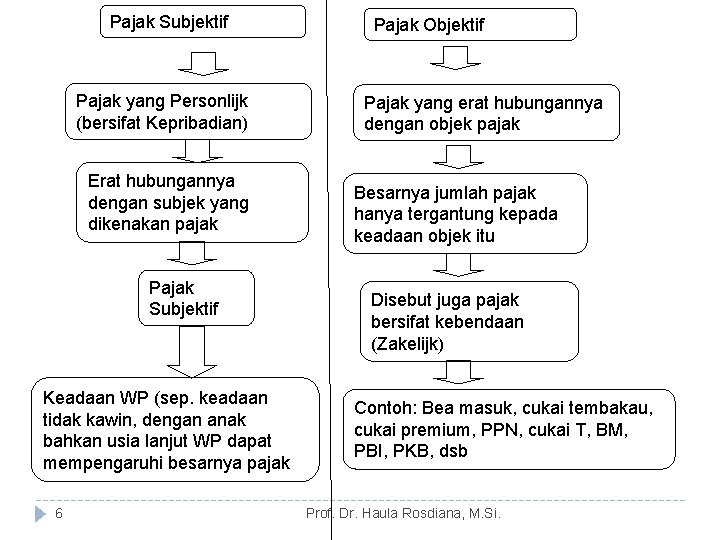

Pajak Subjektif Pajak yang Personlijk (bersifat Kepribadian) Erat hubungannya dengan subjek yang dikenakan pajak Pajak Subjektif Keadaan WP (sep. keadaan tidak kawin, dengan anak bahkan usia lanjut WP dapat mempengaruhi besarnya pajak 6 Pajak Objektif Pajak yang erat hubungannya dengan objek pajak Besarnya jumlah pajak hanya tergantung kepada keadaan objek itu Disebut juga pajak bersifat kebendaan (Zakelijk) Contoh: Bea masuk, cukai tembakau, cukai premium, PPN, cukai T, BM, PBI, PKB, dsb Prof. Dr. Haula Rosdiana, M. Si.

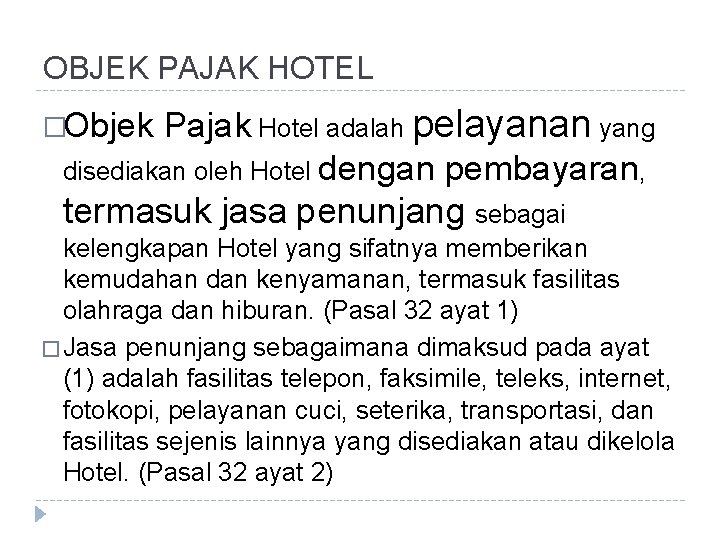

OBJEK PAJAK HOTEL Pajak Hotel adalah pelayanan yang disediakan oleh Hotel dengan pembayaran, termasuk jasa penunjang sebagai �Objek kelengkapan Hotel yang sifatnya memberikan kemudahan dan kenyamanan, termasuk fasilitas olahraga dan hiburan. (Pasal 32 ayat 1) � Jasa penunjang sebagaimana dimaksud pada ayat (1) adalah fasilitas telepon, faksimile, teleks, internet, fotokopi, pelayanan cuci, seterika, transportasi, dan fasilitas sejenis lainnya yang disediakan atau dikelola Hotel. (Pasal 32 ayat 2)

OBJEK PAJAK HOTEL � Perda DKI : Fasilitas olahraga dan hiburan antara lain; Pusat Kebugaran (Fitness Center), Kolam renang, Tenis, Golf, Karaoke, Pub, Cafe, Bar, Diskotik dan sejenisnya yang disediakan atau dikelola oleh Hotel, untuk tamu hotel.

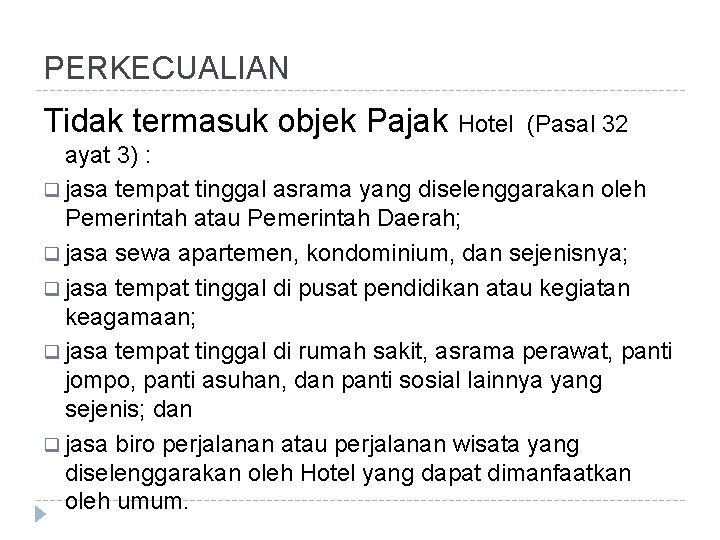

PERKECUALIAN Tidak termasuk objek Pajak Hotel (Pasal 32 ayat 3) : q jasa tempat tinggal asrama yang diselenggarakan oleh Pemerintah atau Pemerintah Daerah; q jasa sewa apartemen, kondominium, dan sejenisnya; q jasa tempat tinggal di pusat pendidikan atau kegiatan keagamaan; q jasa tempat tinggal di rumah sakit, asrama perawat, panti jompo, panti asuhan, dan panti sosial lainnya yang sejenis; dan q jasa biro perjalanan atau perjalanan wisata yang diselenggarakan oleh Hotel yang dapat dimanfaatkan oleh umum.

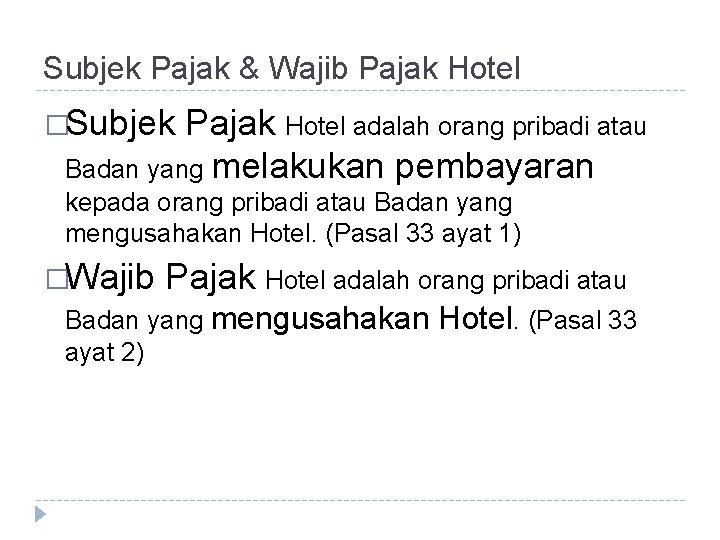

Subjek Pajak & Wajib Pajak Hotel �Subjek Pajak Hotel adalah orang pribadi atau Badan yang melakukan pembayaran kepada orang pribadi atau Badan yang mengusahakan Hotel. (Pasal 33 ayat 1) �Wajib Pajak Hotel adalah orang pribadi atau Badan yang mengusahakan ayat 2) Hotel. (Pasal 33

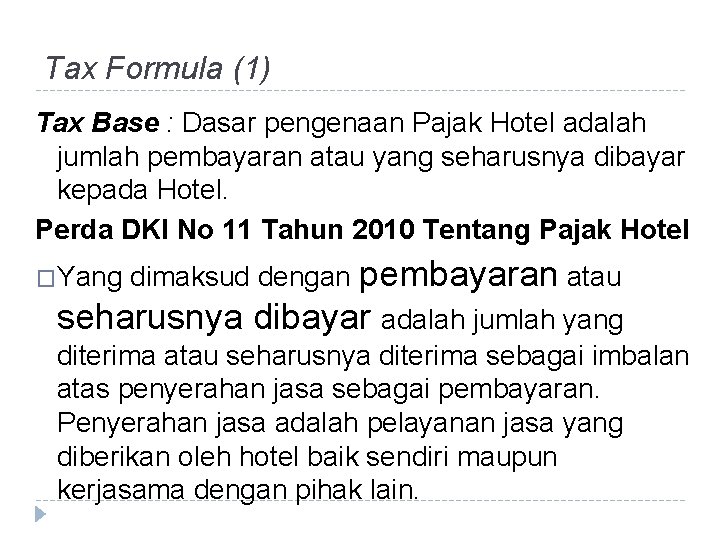

Tax Formula (1) Tax Base : Dasar pengenaan Pajak Hotel adalah jumlah pembayaran atau yang seharusnya dibayar kepada Hotel. Perda DKI No 11 Tahun 2010 Tentang Pajak Hotel �Yang dimaksud dengan pembayaran atau seharusnya dibayar adalah jumlah yang diterima atau seharusnya diterima sebagai imbalan atas penyerahan jasa sebagai pembayaran. Penyerahan jasa adalah pelayanan jasa yang diberikan oleh hotel baik sendiri maupun kerjasama dengan pihak lain.

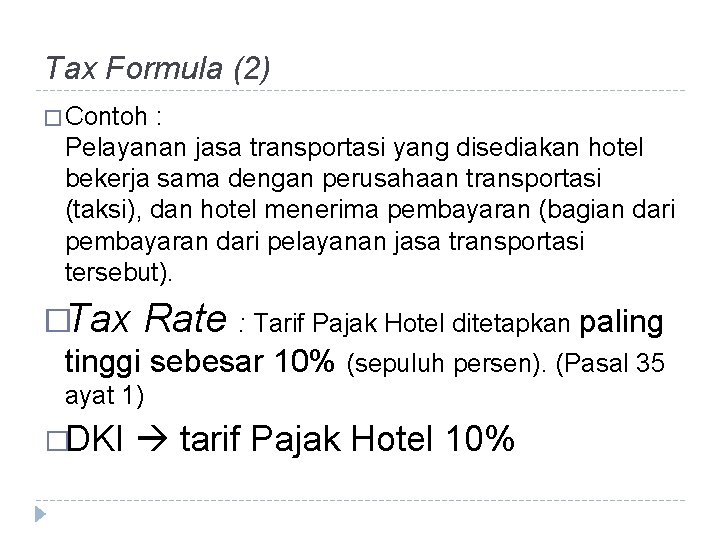

Tax Formula (2) � Contoh : Pelayanan jasa transportasi yang disediakan hotel bekerja sama dengan perusahaan transportasi (taksi), dan hotel menerima pembayaran (bagian dari pembayaran dari pelayanan jasa transportasi tersebut). �Tax Rate : Tarif Pajak Hotel ditetapkan paling tinggi sebesar 10% (sepuluh persen). (Pasal 35 ayat 1) �DKI tarif Pajak Hotel 10%

PAJAK RESTORAN

OBJEK PAJAK RESTORAN (1) q Merupakan Pajak Kabupaten/ Kota q Objek Pajak Restoran adalah pelayanan yang disediakan oleh Restoran. (Ayat 1 Pasal 37) q Pelayanan yang disediakan meliputi: pelayanan penjualan makanan dan/atau minuman yang dikonsumsi oleh pembeli, baik dikonsumsi di tempat pelayanan maupun ditempat lain. q Tidak termasuk objek Pajak Restoran : pelayanan yang disediakan oleh Restoran yang nilai penjualannya tidak melebihi batas tertentu (treshhold) yang ditetapkan dengan Peraturan Daerah. q Issue : Kebijakan besaran treshhold

SUBJEK PAJAK RESTORAN Pasal 38 UU PDRD � Subjek Pajak Restoran adalah orang pribadi atau Badan yang membeli makanan dan/atau minuman dari Restoran. � Wajib Pajak Restoran adalah orang pribadi atau Badan yang mengusahakan Restoran WP menurut KUP

Tax Formula q Tax Base (Dasar Pengenaan Pajak) : Dasar pengenaan Pajak Restoran adalah jumlah pembayaran yang diterima atau yang seharusnya diterima Restoran. (Pasal 39) q Yang dimaksud dengan ”YANG SEHARUSNYA DIBAYAR” adalah: a) Service charge yang dibebankan kepada konsumen; b) Potongan harga yang diberikan kepada konsumen. q Tax Rate (Tarif Pajak Restoran) ditetapkan paling tinggi sebesar 10% (sepuluh persen). (Pasal 40) Tax Formula : Tax Base x Tax Rate (Pasal 41) � Masa Pajak Restoran : Jangka Waktu yang lamanya sama dengan satu bulan � Bagian dari bulan dihitung satu bulan

Kasus Pajak Restoran DKI Jakarta (1) � JAKARTA, KOMPAS. com - Sejak 2010 lalu, isu mengenai pajak warung tegal ini ramai dibicarakan dan terus menjadi perdebatan. Menanggapi hal ini, Dinas Pelayanan Pajak DKI Jakarta menjelaskan bahwa yang ada sesungguhnya adalah pajak restoran sebesar 10 persen dari omset penjualan yang berlaku mulai Januari 2012 ini. � Kepala Dinas Pelayanan Pajak DKI Jakarta, Iwan Setiawandi, mengatakan bahwa sejak 29 Desember 2011 lalu Perda Pajak Restoran sudah diundangkan secara resmi dengan Perda No. 11 tahun 2011, sehingga pada tahun 2012 ini sudah mulai berlaku.

Kasus Pajak Restoran DKI Jakarta (2) �"Memang harus segera diundangkan menjadi sebuah perda baru. Kalau tidak diundangkan maka tidak ada dasar hukum untuk memberlakukan pajak restoran di tahun 2012, " kata Iwan ketika jumpa pers di Kantor Dinas Pelayanan Pajak DKI Jakarta, Jalan Abdul Muis, Jakarta Pusat, Rabu (1/2/2012). �Sebelum perda ini dikeluarkan, awalnya ada rapat untuk menentukan nilai batas tidak kena pajak bagi sebuah restoran.

Kasus Pajak Restoran DKI Jakarta (3) �Angka batas tidak kena pajak yang sebelumnya sempat diajukan dalam Raperda Pajak Restoran adalah kurang dari Rp 60 juta per tahun atau Rp 5 juta per bulan atau Rp 167. 000 per hari. �Namun setelah melalui berbagai pembahasan dengan Badan Legislasi Daerah (Balegda) DPRD DKI dan rapat kerja Komisi C DPRD DKI bersama pihak eksekutif dan koperasi warteg (Kowarteg) pada tahun 2011 lalu, angka yang disepakati naik menjadi tiga kali lipat.

Kasus Pajak Restoran DKI Jakarta (4) � "Akhirnya ditetapkan batas minimal tidak kena pajak kurang dari Rp 200 juta per tahun atau Rp 16, 6 juta per bulan atau Rp 550. 000 per hari. Kami menyadari warteg dikunjungi orang untuk kebutuhan hidup, " pungkas Iwan � (http: //megapolitan. kompas. com/read/2012/02/01/20 285865/Mulai. Januari. 2012. Pajak. Restoran. Sudah. B erlaku diunduh Senin, 19 November 2012)

Presumptive Taxation � Presumptive taxation involves the use of indirect means to ascertain tax liability, which differ from the usual rules based on the taxpayer's accounts. � The term "presumptive" is used to indicate that there is a legal presumption that the taxpayer's income is no less than the amount resulting from application of the indirect method. � As discussed below, this presumption may or may not be rebuttable. The concept covers a wide variety of alternative means of determining the tax base, ranging from methods of reconstructing income based on administrative practice, which can be rebutted by the taxpayer, to true minimum taxes with tax bases specified in legislation. (Thuronyi, 1996)

Presumptive Taxation � Presumptive techniques may be employed for a variety of reasons. One is simplification, particularly in relation to the compliance burden on taxpayers with very low turnover (and the corresponding administrative burden of auditing such taxpayers). � A second is to combat tax avoidance or evasion (which works only if the indicators on which the presumption is based are more difficult to hide than those forming the basis for accounting records). � Third, by providing objective indicators for tax assessment, presumptive methods may lead to a more equitable distribution of the tax burden, when normal accounts-based methods are unreliable because of problems of taxpayer compliance or administrative corruption.

Presumptive Taxation � Fourth, rebuttable presumptions can encourage taxpayers to keep proper accounts, because they subject taxpayers to a possibly higher tax burden in the absence of such accounts. � Fifth, presumptions of the exclusive type (see below) can be considered desirable because of their incentive effects—a taxpayer who earns more income will not have to pay more tax. Finally, presumptions that serve as minimum taxes may be justified by a combination of reasons (revenue need, fairness concerns, and political or technical difficulty in addressing certain problems directly as opposed to doing so through a minimum tax).

Presumptive Taxation The use of withholding taxes is sometimes discussed together with presumptive techniques. Withholding taxes can also achieve the effect of taxation based on an alternative simplified base. Withholding is commonly used for the income tax and is usually based on the gross amount of a payment. Withholding can also be imposed on other bases, for example, on the amount of imported goods, with a credit allowed against income tax. The legal nature of withholding taxes is normally not the same as that of presumptions, because taxpayers normally have the right to file a return and receive a refund of excess amounts withheld. Therefore, although there is some commonality between withholding and presumptive techniques, the former is not considered in this chapter. If taxpayers are not given the right to claim a refund, then the withholding tax is in effect a minimum tax collected by withholding, which does not differ conceptually from other minimum taxes.

Terima Kasih

Mahasiswa takut dosen dosen takut rektor

Mahasiswa takut dosen dosen takut rektor Fungsi guest bill adalah

Fungsi guest bill adalah Contoh bill restoran hotel

Contoh bill restoran hotel Recuerdas aquel dia pues desde ese dia

Recuerdas aquel dia pues desde ese dia Bom dia senhor no silencio deste dia que amanhece

Bom dia senhor no silencio deste dia que amanhece 292 hino

292 hino Tugas chef de rang dalam pelayanan ala perancis adalah

Tugas chef de rang dalam pelayanan ala perancis adalah Contoh rencana kerja tahunan

Contoh rencana kerja tahunan Layout restoran

Layout restoran Entremetiere

Entremetiere Slidetodoc.com

Slidetodoc.com Komponen tata ruang kantor

Komponen tata ruang kantor Marina smederevo

Marina smederevo Tipe penyelenggaraan makanan

Tipe penyelenggaraan makanan Pengenalan tatabahasa ipg

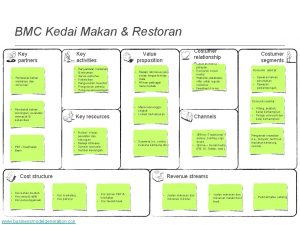

Pengenalan tatabahasa ipg Contoh bmc restoran

Contoh bmc restoran Restoran atmosfer bileşenleri

Restoran atmosfer bileşenleri Jezero sabljaci restoran

Jezero sabljaci restoran Masa takip sistemi

Masa takip sistemi Hotel.hotelno=room.hotelno(hotel room)

Hotel.hotelno=room.hotelno(hotel room) Hyper-themed hotel: fantasyland hotel, canada

Hyper-themed hotel: fantasyland hotel, canada Bentuk kepemilikan bisnis hotel

Bentuk kepemilikan bisnis hotel Kurnia toha dosen ui

Kurnia toha dosen ui Contoh proposal hibah penelitian dosen pemula

Contoh proposal hibah penelitian dosen pemula Jabfung dosen

Jabfung dosen Ikhtisar suatu pelajaran atau perkuliahan

Ikhtisar suatu pelajaran atau perkuliahan