MANAJEMEN PAJAK DAN PAJAK INTERNASIONAL Agenda Manajemen Pajak

- Slides: 111

MANAJEMEN PAJAK DAN PAJAK INTERNASIONAL

Agenda Manajemen Pajak Internasional Contoh Kasus 2

MANAJEMEN ATAU PERENCANAAN PAJAK

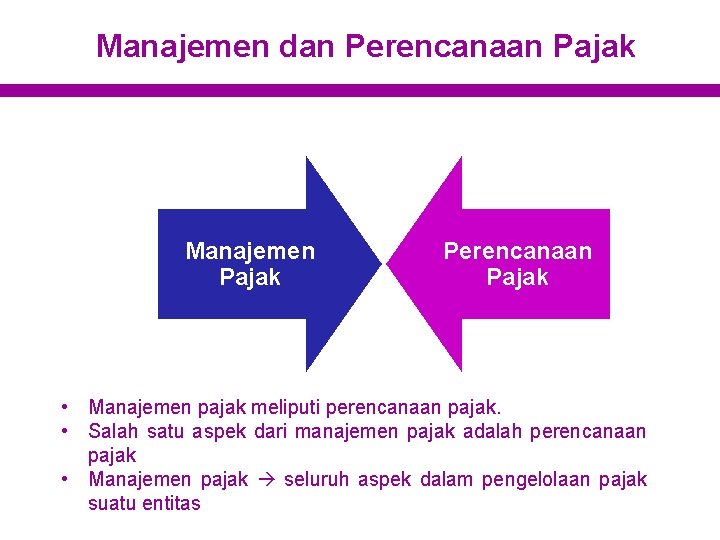

Manajemen dan Perencanaan Pajak Manajemen Pajak Perencanaan Pajak • Manajemen pajak meliputi perencanaan pajak. • Salah satu aspek dari manajemen pajak adalah perencanaan pajak • Manajemen pajak seluruh aspek dalam pengelolaan pajak suatu entitas

Manajemen Pajak Penerapan ketentuan perpajakan secara benar dan tepat Efisiensi Pajak yang Dibayarkan ke Negara

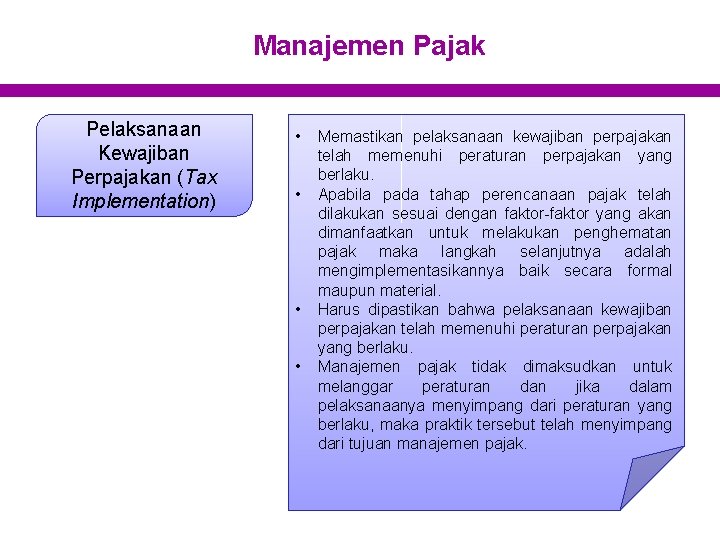

Manajemen Pajak Pelaksanaan Kewajiban Perpajakan (Tax Implementation) • • Memastikan pelaksanaan kewajiban perpajakan telah memenuhi peraturan perpajakan yang berlaku. Apabila pada tahap perencanaan pajak telah dilakukan sesuai dengan faktor-faktor yang akan dimanfaatkan untuk melakukan penghematan pajak maka langkah selanjutnya adalah mengimplementasikannya baik secara formal maupun material. Harus dipastikan bahwa pelaksanaan kewajiban perpajakan telah memenuhi peraturan perpajakan yang berlaku. Manajemen pajak tidak dimaksudkan untuk melanggar peraturan dan jika dalam pelaksanaanya menyimpang dari peraturan yang berlaku, maka praktik tersebut telah menyimpang dari tujuan manajemen pajak.

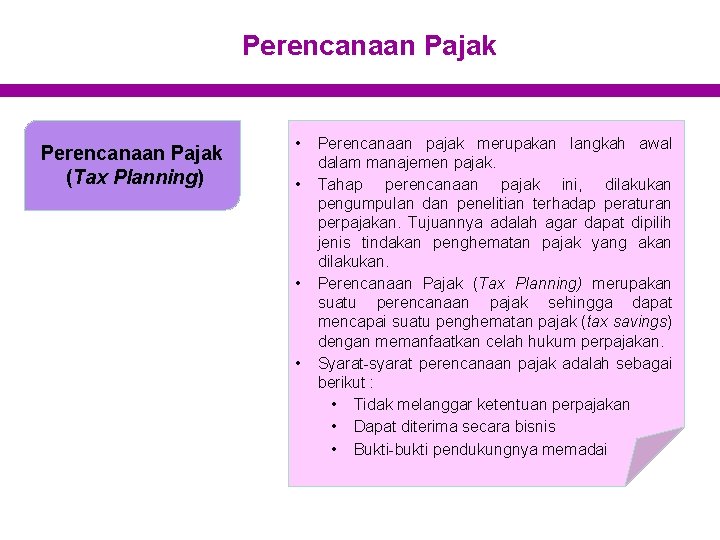

Perencanaan Pajak (Tax Planning) • • Perencanaan pajak merupakan langkah awal dalam manajemen pajak. Tahap perencanaan pajak ini, dilakukan pengumpulan dan penelitian terhadap peraturan perpajakan. Tujuannya adalah agar dapat dipilih jenis tindakan penghematan pajak yang akan dilakukan. Perencanaan Pajak (Tax Planning) merupakan suatu perencanaan pajak sehingga dapat mencapai suatu penghematan pajak (tax savings) dengan memanfaatkan celah hukum perpajakan. Syarat-syarat perencanaan pajak adalah sebagai berikut : • Tidak melanggar ketentuan perpajakan • Dapat diterima secara bisnis • Bukti-bukti pendukungnya memadai

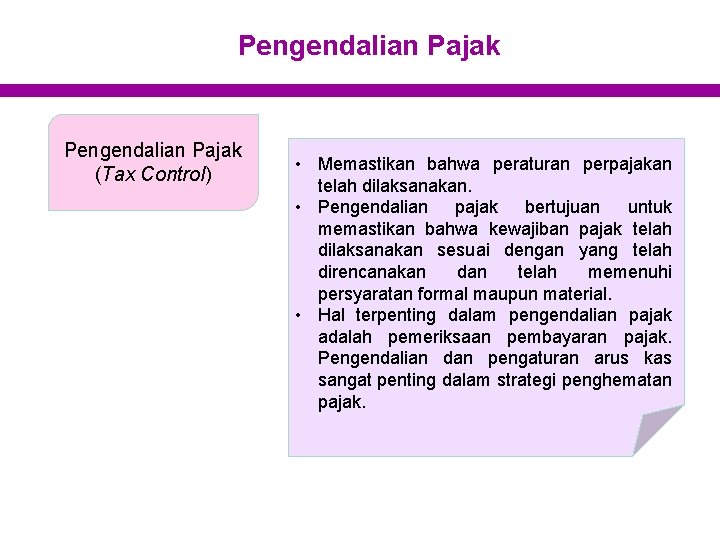

Pengendalian Pajak (Tax Control) • Memastikan bahwa peraturan perpajakan telah dilaksanakan. • Pengendalian pajak bertujuan untuk memastikan bahwa kewajiban pajak telah dilaksanakan sesuai dengan yang telah direncanakan dan telah memenuhi persyaratan formal maupun material. • Hal terpenting dalam pengendalian pajak adalah pemeriksaan pembayaran pajak. Pengendalian dan pengaturan arus kas sangat penting dalam strategi penghematan pajak.

Manajemen Pajak • Merupakan upaya atau sarana untuk memenuhi kewajiban perpajakan dengan benar dalam melakukan penghematan pajak secara legal tetapi jumlah pajak yang dibayar dapat ditekan serendah mungkin untuk memperoleh laba dan likuiditas yang diharapkan. • Suatu strategi manajemen untuk mengendalikan, merencanakan, dan mengorganisasikan aspek-aspek perpajakan agar menguntungkan nilai bisnis perusahaan dengan tetap melaksanakan kewajiban perpajakan secara peraturan dan perundang-undangan. • Manajemen pajak adalah sarana untuk memenuhi kewajiban pajak dengan benar tetapi dengan jumlah pajak yang dapat ditekan serendah mungkin untuk memperoleh laba dan likuiditas yang diharapkan (Lumbantoruan 1994) • Manajemen pajak sebagai proses perencanaan, implementasi serta pengendalian kewajiban dan hak di bidang perpajakan sehingga pemenuhannya dapat dilaksanakan secara efektif dan efisien (Hutagaol, 2006)

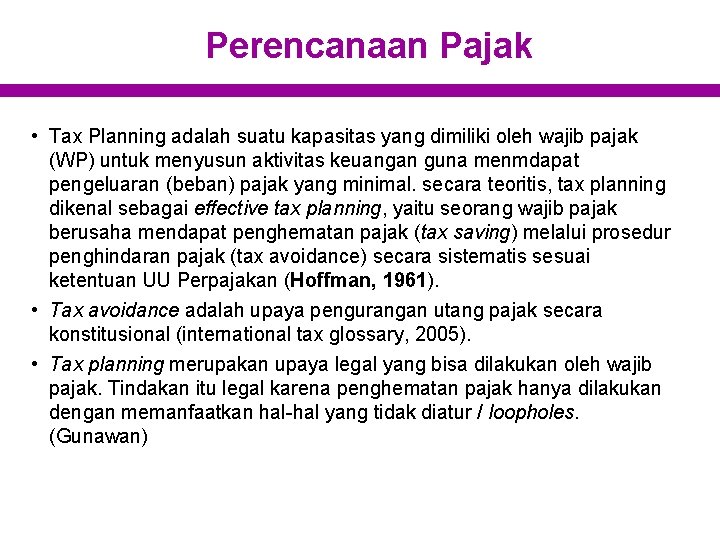

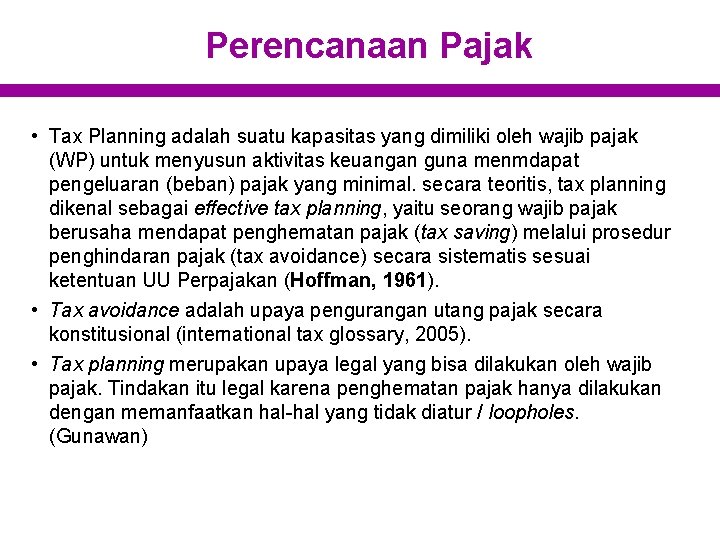

Perencanaan Pajak • Tax Planning adalah suatu kapasitas yang dimiliki oleh wajib pajak (WP) untuk menyusun aktivitas keuangan guna menmdapat pengeluaran (beban) pajak yang minimal. secara teoritis, tax planning dikenal sebagai effective tax planning, yaitu seorang wajib pajak berusaha mendapat penghematan pajak (tax saving) melalui prosedur penghindaran pajak (tax avoidance) secara sistematis sesuai ketentuan UU Perpajakan (Hoffman, 1961). • Tax avoidance adalah upaya pengurangan utang pajak secara konstitusional (international tax glossary, 2005). • Tax planning merupakan upaya legal yang bisa dilakukan oleh wajib pajak. Tindakan itu legal karena penghematan pajak hanya dilakukan dengan memanfaatkan hal-hal yang tidak diatur / loopholes. (Gunawan)

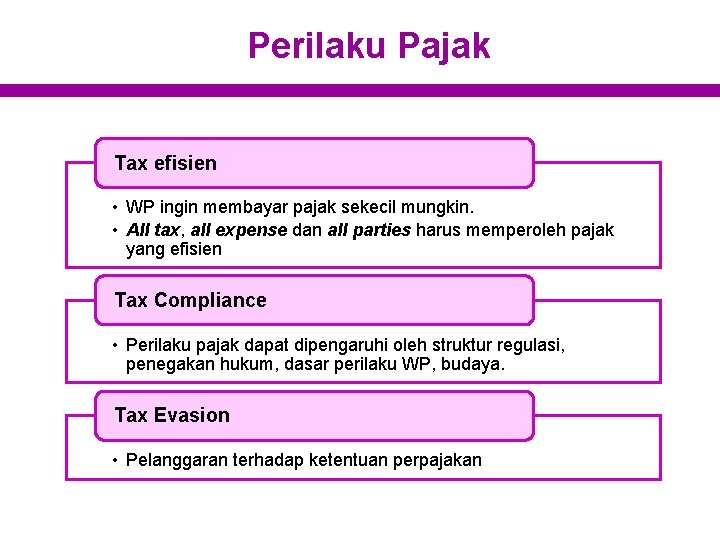

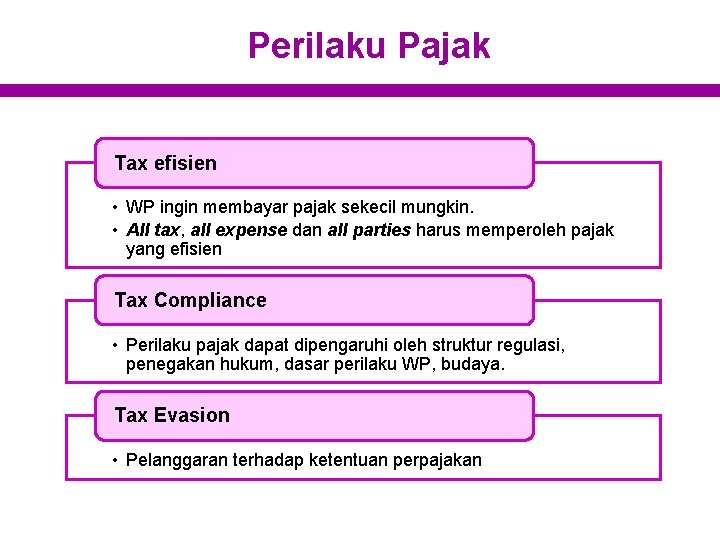

Perilaku Pajak Tax efisien • WP ingin membayar pajak sekecil mungkin. • All tax, all expense dan all parties harus memperoleh pajak yang efisien Tax Compliance • Perilaku pajak dapat dipengaruhi oleh struktur regulasi, penegakan hukum, dasar perilaku WP, budaya. Tax Evasion • Pelanggaran terhadap ketentuan perpajakan

TAX AVOIDANCE

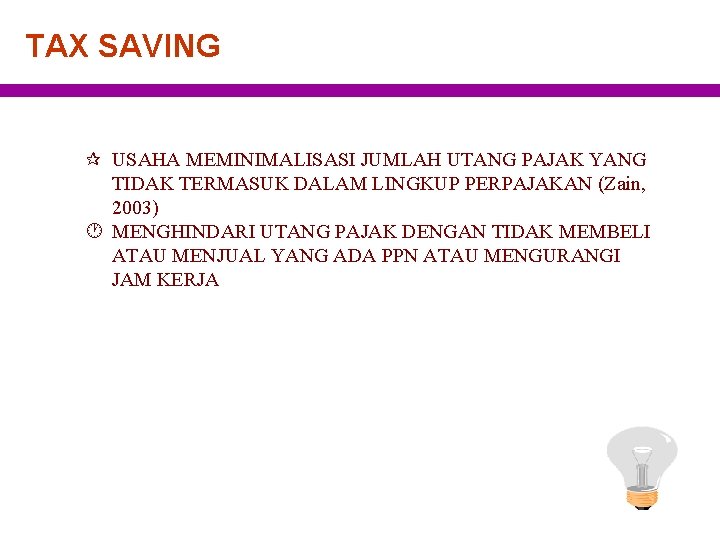

TAX SAVING ¶ USAHA MEMINIMALISASI JUMLAH UTANG PAJAK YANG TIDAK TERMASUK DALAM LINGKUP PERPAJAKAN (Zain, 2003) · MENGHINDARI UTANG PAJAK DENGAN TIDAK MEMBELI ATAU MENJUAL YANG ADA PPN ATAU MENGURANGI JAM KERJA

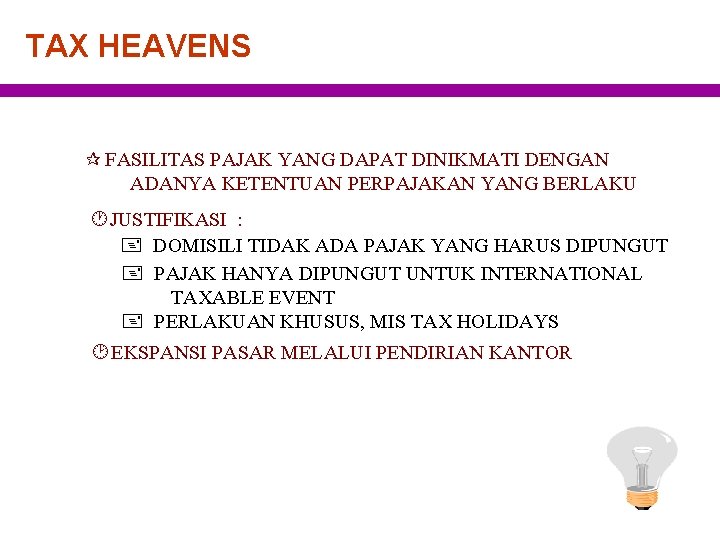

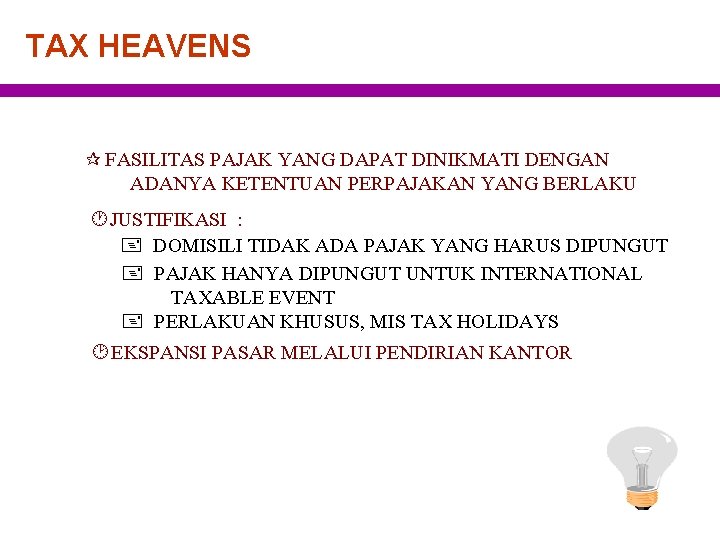

TAX HEAVENS ¶ FASILITAS PAJAK YANG DAPAT DINIKMATI DENGAN ADANYA KETENTUAN PERPAJAKAN YANG BERLAKU · JUSTIFIKASI : + DOMISILI TIDAK ADA PAJAK YANG HARUS DIPUNGUT + PAJAK HANYA DIPUNGUT UNTUK INTERNATIONAL TAXABLE EVENT + PERLAKUAN KHUSUS, MIS TAX HOLIDAYS ¸ EKSPANSI PASAR MELALUI PENDIRIAN KANTOR

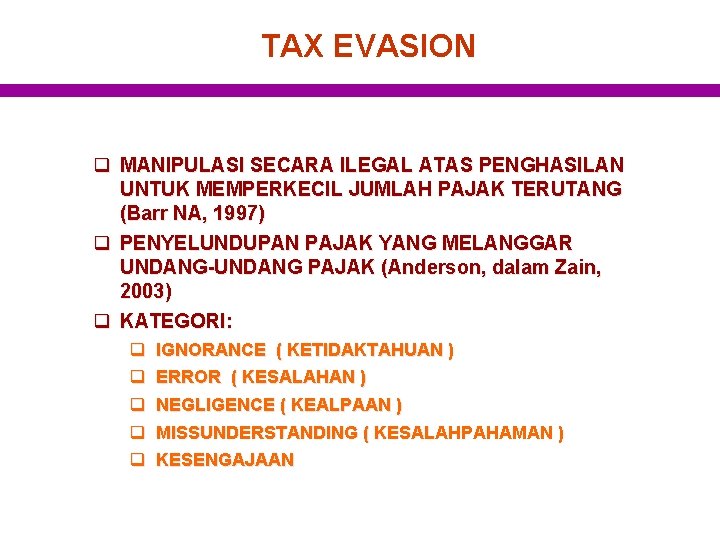

TAX EVASION q MANIPULASI SECARA ILEGAL ATAS PENGHASILAN UNTUK MEMPERKECIL JUMLAH PAJAK TERUTANG (Barr NA, 1997) q PENYELUNDUPAN PAJAK YANG MELANGGAR UNDANG-UNDANG PAJAK (Anderson, dalam Zain, 2003) q KATEGORI: q q q IGNORANCE ( KETIDAKTAHUAN ) ERROR ( KESALAHAN ) NEGLIGENCE ( KEALPAAN ) MISSUNDERSTANDING ( KESALAHPAHAMAN ) KESENGAJAAN

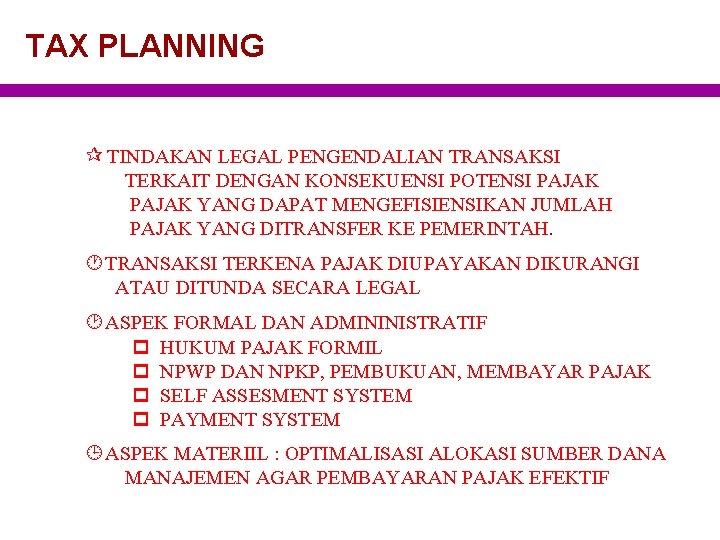

TAX PLANNING ¶ TINDAKAN LEGAL PENGENDALIAN TRANSAKSI TERKAIT DENGAN KONSEKUENSI POTENSI PAJAK YANG DAPAT MENGEFISIENSIKAN JUMLAH PAJAK YANG DITRANSFER KE PEMERINTAH. · TRANSAKSI TERKENA PAJAK DIUPAYAKAN DIKURANGI ATAU DITUNDA SECARA LEGAL ¸ ASPEK FORMAL DAN ADMININISTRATIF p HUKUM PAJAK FORMIL p NPWP DAN NPKP, PEMBUKUAN, MEMBAYAR PAJAK p SELF ASSESMENT SYSTEM p PAYMENT SYSTEM ¹ ASPEK MATERIIL : OPTIMALISASI ALOKASI SUMBER DANA MANAJEMEN AGAR PEMBAYARAN PAJAK EFEKTIF

º HAL YANG PENTING : a TIDAK MELANGGAR KETENTUAN PERPAJAKAN a SECARA BISNIS MASUK AKAL a BUKTI PENDUKUNG MEMADAI (MIS. PERJANJIAN; FAKTUR; KEBIJAKAN AKUNTANSI) » PENGENDALIAN PAJAK (TAX CONTROL) a PERSYARATAN FORMAL DAN MARIIL a PENGENDALIAN PEMBAYARAN PAJAK ¼ DOING THING RIGHT, DOING THE RIGHT THING AND WORK SMART

STRUKTUR TAX PLANNING ENTITAS BISNIS TAX PLANNING TAX POLICY TAX LAW TAX ADMNST

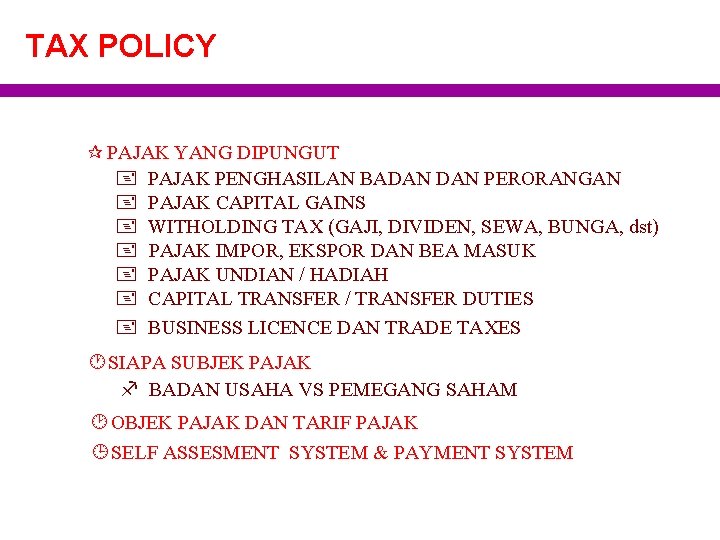

TAX POLICY ¶ PAJAK YANG DIPUNGUT + PAJAK PENGHASILAN BADAN PERORANGAN + PAJAK CAPITAL GAINS + WITHOLDING TAX (GAJI, DIVIDEN, SEWA, BUNGA, dst) + PAJAK IMPOR, EKSPOR DAN BEA MASUK + PAJAK UNDIAN / HADIAH + CAPITAL TRANSFER / TRANSFER DUTIES + BUSINESS LICENCE DAN TRADE TAXES · SIAPA SUBJEK PAJAK f BADAN USAHA VS PEMEGANG SAHAM ¸ OBJEK PAJAK DAN TARIF PAJAK ¹ SELF ASSESMENT SYSTEM & PAYMENT SYSTEM

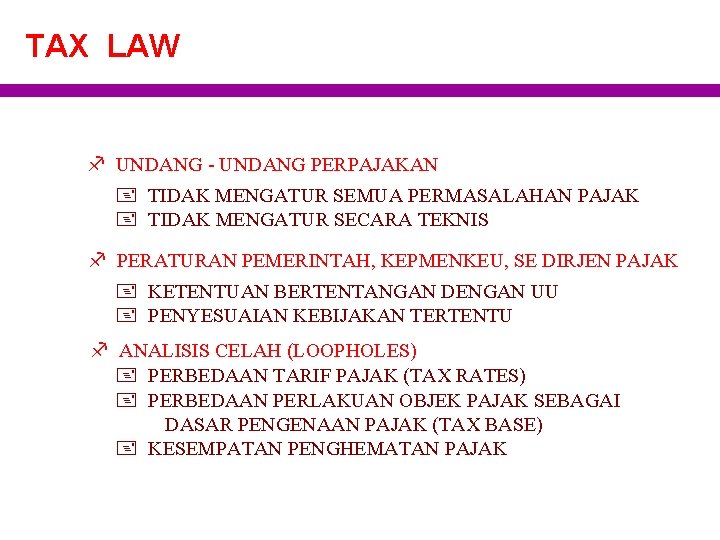

TAX LAW f UNDANG - UNDANG PERPAJAKAN + TIDAK MENGATUR SEMUA PERMASALAHAN PAJAK + TIDAK MENGATUR SECARA TEKNIS f PERATURAN PEMERINTAH, KEPMENKEU, SE DIRJEN PAJAK + KETENTUAN BERTENTANGAN DENGAN UU + PENYESUAIAN KEBIJAKAN TERTENTU f ANALISIS CELAH (LOOPHOLES) + PERBEDAAN TARIF PAJAK (TAX RATES) + PERBEDAAN PERLAKUAN OBJEK PAJAK SEBAGAI DASAR PENGENAAN PAJAK (TAX BASE) + KESEMPATAN PENGHEMATAN PAJAK

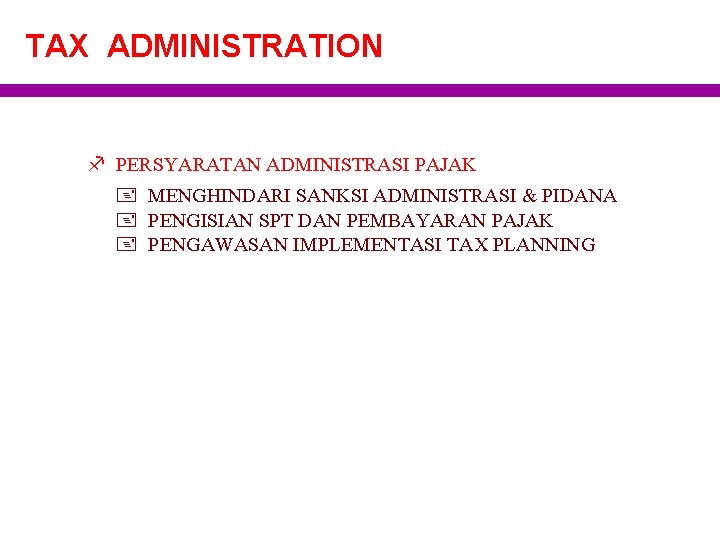

TAX ADMINISTRATION f PERSYARATAN ADMINISTRASI PAJAK + MENGHINDARI SANKSI ADMINISTRASI & PIDANA + PENGISIAN SPT DAN PEMBAYARAN PAJAK + PENGAWASAN IMPLEMENTASI TAX PLANNING

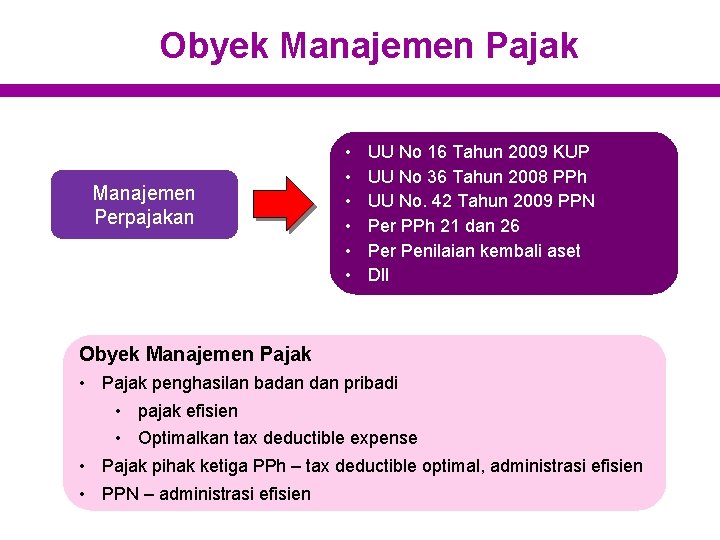

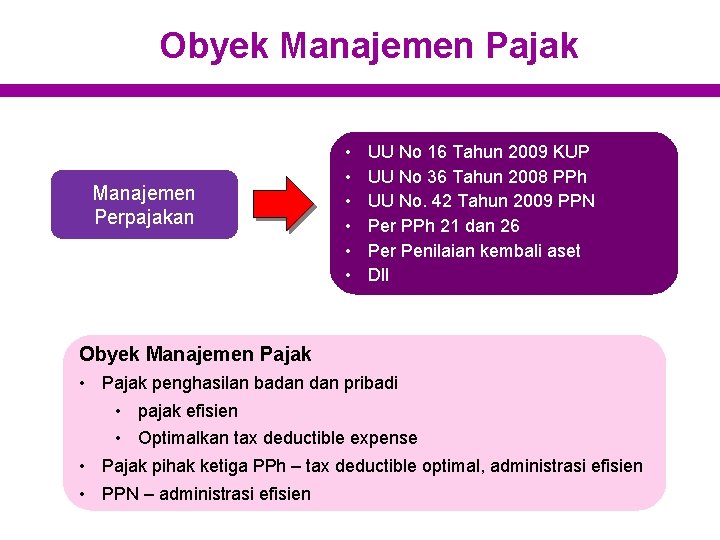

Obyek Manajemen Pajak Manajemen Perpajakan • • • UU No 16 Tahun 2009 KUP UU No 36 Tahun 2008 PPh UU No. 42 Tahun 2009 PPN Per PPh 21 dan 26 Per Penilaian kembali aset Dll Obyek Manajemen Pajak • Pajak penghasilan badan pribadi • pajak efisien • Optimalkan tax deductible expense • Pajak pihak ketiga PPh – tax deductible optimal, administrasi efisien • PPN – administrasi efisien

Tujuan Manajemen Pajak Financial mikro, meminimalkan laba setelah pajak. Organisasional-makro memaksimalkan laba setelah pajak. Praktikal mengurangi potensi ditemukannya item oleh petugas pajak dalam proses pemeriksaan yang akan menambah kewajiban pajak. Konsep umum Memenuhi kewajiban perpajakan sesuai ketentuan yang berlaku.

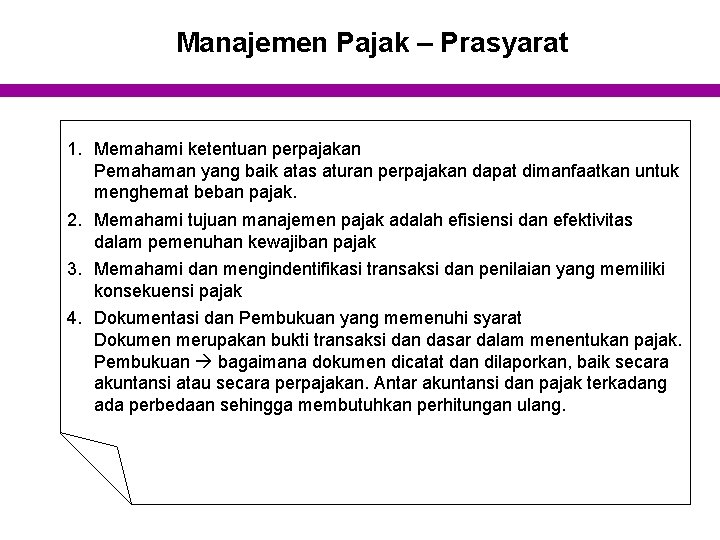

Manajemen Pajak – Prasyarat 1. Memahami ketentuan perpajakan Pemahaman yang baik atas aturan perpajakan dapat dimanfaatkan untuk menghemat beban pajak. 2. Memahami tujuan manajemen pajak adalah efisiensi dan efektivitas dalam pemenuhan kewajiban pajak 3. Memahami dan mengindentifikasi transaksi dan penilaian yang memiliki konsekuensi pajak 4. Dokumentasi dan Pembukuan yang memenuhi syarat Dokumen merupakan bukti transaksi dan dasar dalam menentukan pajak. Pembukuan bagaimana dokumen dicatat dan dilaporkan, baik secara akuntansi atau secara perpajakan. Antar akuntansi dan pajak terkadang ada perbedaan sehingga membutuhkan perhitungan ulang.

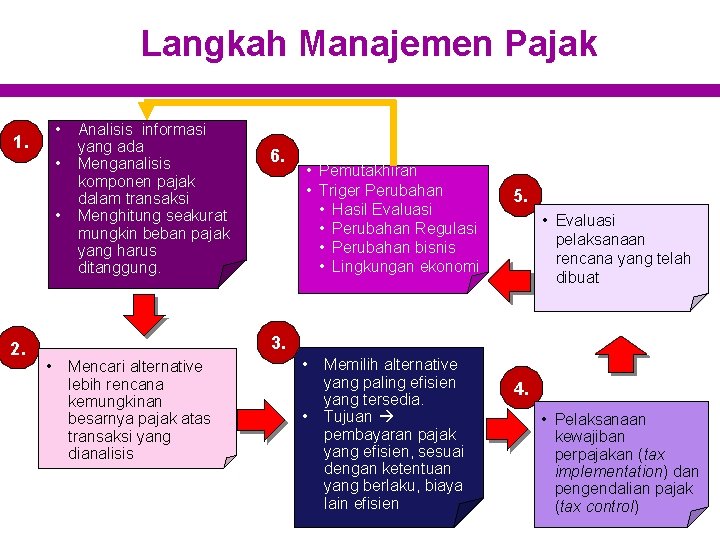

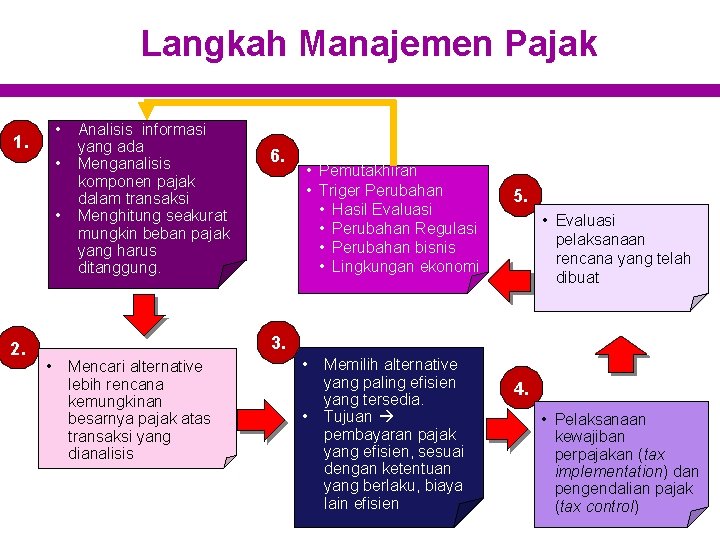

Langkah Manajemen Pajak • 1. • • 2. Analisis informasi yang ada Menganalisis komponen pajak dalam transaksi Menghitung seakurat mungkin beban pajak yang harus ditanggung. 6. • Pemutakhiran • Triger Perubahan • Hasil Evaluasi • Perubahan Regulasi • Perubahan bisnis • Lingkungan ekonomi 5. • Evaluasi pelaksanaan rencana yang telah dibuat 3. • Mencari alternative lebih rencana kemungkinan besarnya pajak atas transaksi yang dianalisis • • Memilih alternative yang paling efisien yang tersedia. Tujuan pembayaran pajak yang efisien, sesuai dengan ketentuan yang berlaku, biaya lain efisien 4. • Pelaksanaan kewajiban perpajakan (tax implementation) dan pengendalian pajak (tax control)

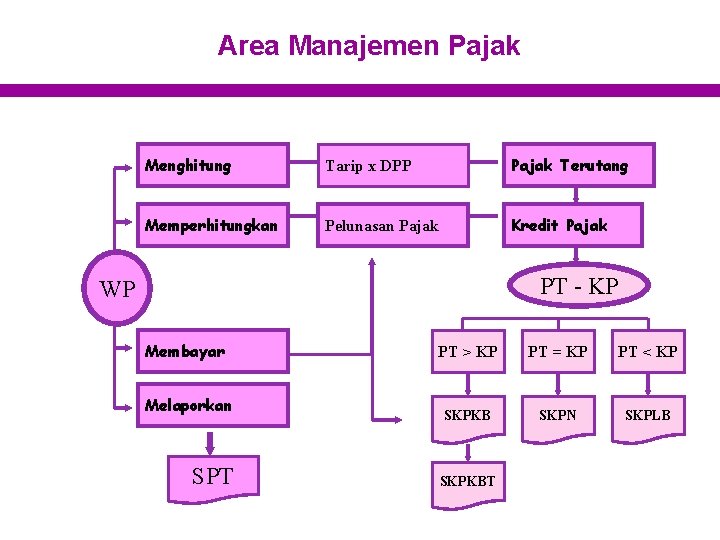

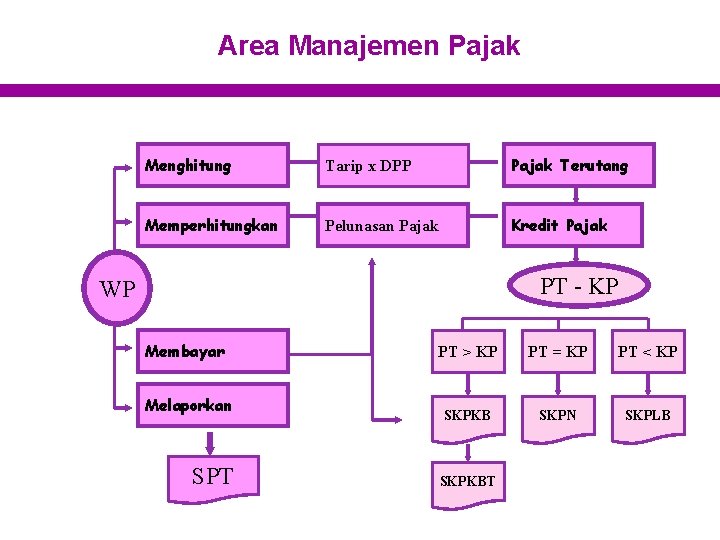

Area Manajemen Pajak Menghitung Tarip x DPP Pajak Terutang Memperhitungkan Pelunasan Pajak Kredit Pajak PT - KP WP Membayar Melaporkan SPT PT > KP PT = KP PT < KP SKPKB SKPN SKPLB SKPKBT

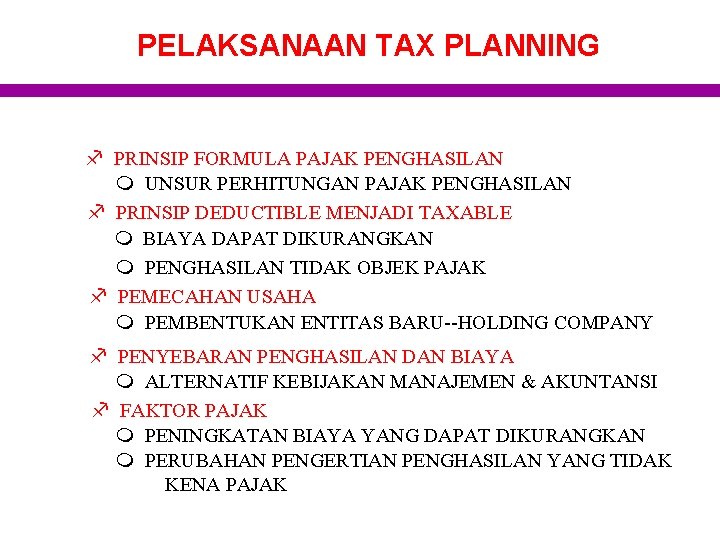

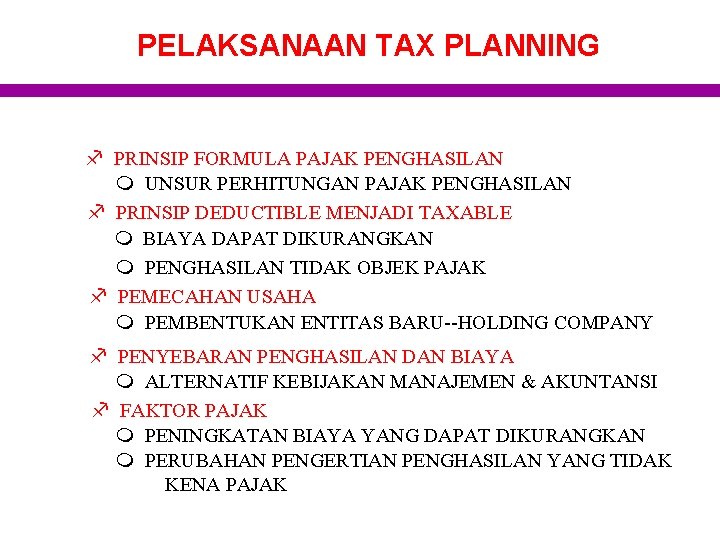

PELAKSANAAN TAX PLANNING f PRINSIP FORMULA PAJAK PENGHASILAN m UNSUR PERHITUNGAN PAJAK PENGHASILAN f PRINSIP DEDUCTIBLE MENJADI TAXABLE m BIAYA DAPAT DIKURANGKAN m PENGHASILAN TIDAK OBJEK PAJAK f PEMECAHAN USAHA m PEMBENTUKAN ENTITAS BARU--HOLDING COMPANY f PENYEBARAN PENGHASILAN DAN BIAYA m ALTERNATIF KEBIJAKAN MANAJEMEN & AKUNTANSI f FAKTOR PAJAK m PENINGKATAN BIAYA YANG DAPAT DIKURANGKAN m PERUBAHAN PENGERTIAN PENGHASILAN YANG TIDAK KENA PAJAK

FORMULA PAJAK PENGHASILAN

BIAYA DAPAT DIKURANGKAN ) ) ) ) BIAYA UNTUK MENDAPATKAN PENGHASILAN PENYUSUTAN DAN AMORTISASI IURAN DANA PENSIUN YANG DISAHKAN MENKEU KERUGIAN PENJUALAN HARTA KERUGIAN SELISIH KURS BIAYA PENELITIAN DAN PENGEMBANGAN BIAYA BEA SISWA, MAGANG DAN PELATIHAN PIUTANG YANG TIDAK TERTAGIH, syarat : a. TELAH DIBEBANKAN SEBAGAI BIAYA b. DISERAHKAN BADAN URUSAN PIUTANG DAN LELANG NEGARA (BUPLN) c. DIPUBLIKASIKAN DALAM PENERBITAN d. MENYERAHKAN DAFTAR PIUTANG TIDAK TERTAGIH KEPADA DIRJEN PAJAK

PENGHASILAN BUKAN OBJEK PAJAK + + + BANTUAN ATAU SUMBANGAN WARISAN SETORAN TUNAI PENYERTAAN SAHAM DITERIMA BADAN IMBALAN DALAM BENTUK NATURA PENERIMAAN ASURANSI KEPADA ORANG PRIBADI DEVIDEN YANG DITERIMA BADAN, syarat : a. BERASAL DARI LABA DITAHAN b. BAGI PT, BUMN DAN BUMD PENERIMA DEVIDEN PALING RENDAH 25% DAN MEMPUNYAI USAHA AKTIF DILUAR KEPEMILIKAN SAHAM IURAN PENSIUN PENGHASILAN MODAL YANG DITANAMKAN BAGIAN LABA YANG TIDAK TERBAGI ATAS SAHAM BUNGA OBIGASI DITERIMA PERUSAHAAN REKSADANA PENGHASILAN YANG DITERIMA PERUSAHAAN VENTURA

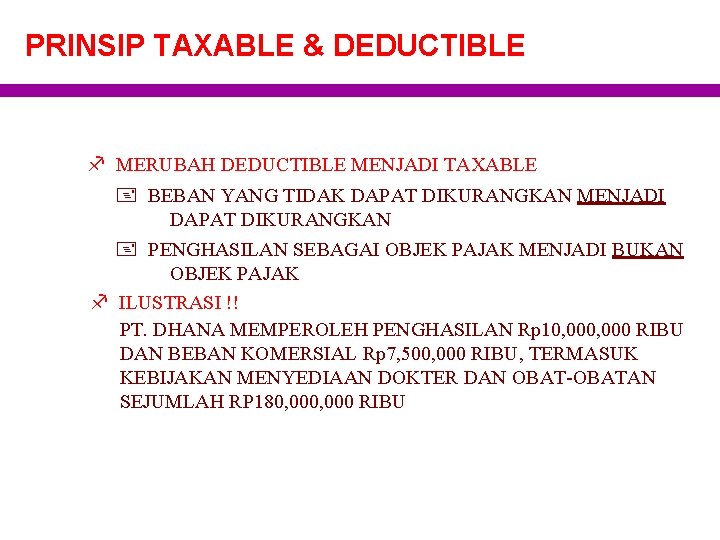

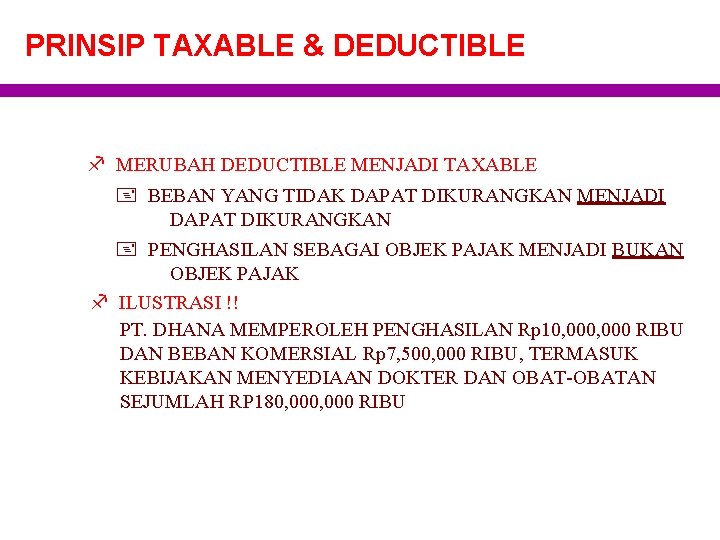

PRINSIP TAXABLE & DEDUCTIBLE f MERUBAH DEDUCTIBLE MENJADI TAXABLE + BEBAN YANG TIDAK DAPAT DIKURANGKAN MENJADI DAPAT DIKURANGKAN + PENGHASILAN SEBAGAI OBJEK PAJAK MENJADI BUKAN OBJEK PAJAK f ILUSTRASI !! PT. DHANA MEMPEROLEH PENGHASILAN Rp 10, 000 RIBU DAN BEBAN KOMERSIAL Rp 7, 500, 000 RIBU, TERMASUK KEBIJAKAN MENYEDIAAN DOKTER DAN OBAT-OBATAN SEJUMLAH RP 180, 000 RIBU

PENGHEMATAN PAJAK Rp 54, 000. 00

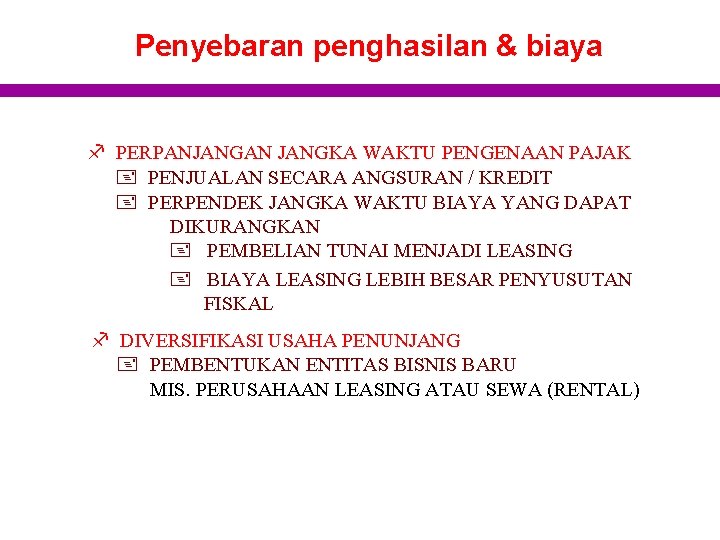

Penyebaran penghasilan & biaya f PERPANJANGAN JANGKA WAKTU PENGENAAN PAJAK + PENJUALAN SECARA ANGSURAN / KREDIT + PERPENDEK JANGKA WAKTU BIAYA YANG DAPAT DIKURANGKAN + PEMBELIAN TUNAI MENJADI LEASING + BIAYA LEASING LEBIH BESAR PENYUSUTAN FISKAL f DIVERSIFIKASI USAHA PENUNJANG + PEMBENTUKAN ENTITAS BISNIS BARU MIS. PERUSAHAAN LEASING ATAU SEWA (RENTAL)

PERENCANAAN PPH PASAL 21 Kebijakan/metode pemotongan PPh Pasal 21 dapat dipilih oleh Wajib Pajak: 1. PPh Pasal 21 ditanggung oleh karyawan (potong gaji) Metode ini lazimnya disebut METODE GROSS. Dalam hal ini jumlah PPh Pasal 21 yang terutang akan ditanggung oleh karyawan itu sendiri sehingga benar-benar mengurangi penghasilan. Istilah yang sering digunakan adalah bahwa PPh Pasal 21 dipotong oleh perusahaan. 2. PPh Pasal 21 ditanggung perusahaan (ditanggung) • Metode ini lazimnya disebut METODE NET. Dalam hal ini, jumlah PPh Pasal 21 yang terutang akan ditanggung oleh perusahaan yang bersangkutan. Gaji yang diterima oleh karyawan tersebut tidak dikurangi dengan PPh Pasal 21 karena perusahaanlah yang menanggung biaya/beban PPh Pasal 21. Penghitungan PPh Pasal 21 tersebut tidak dilakukan dengan cara gross up. PPh Pasal 21 yang ditanggung perusahaan tersebut tidak boleh dikurangkan dari penghasilan bruto perusahaan karena tidak dimasukkan sebagai faktor penambahan pendapatan dalam SPT PPh Pasal 21. • PPh Pasal 21 diberikan dalam bentuk tunjangan (ditunjang) Metode ini lazimnya disebut METODE GROSS UP. Jika PPh Pasal 21 diberikan dalam bentuk Tunjangan, maka jumlah tunjangan tersebut akan menambah penghasilan karyawan dan kemudian baru dikenakan PPh Pasal 21. Dalam hal ini penghitungan PPh dilakukan dengan cara gross up di mana besarnya tunjangan pajak sama dengan jumlah PPh Pasal 21 terutang untuk masing-masing karyawan.

PERENCANAAN PPH PASAL 21 • Sepintas lalu kebijakan PPh Pasal 21 metode GROSS akan terlihat memberatkan perusahaan karena jumlah penghasilan karyawan akan bertambah besar sebagai akibat dari penambahan tunjangan pajak. Namun demikian beban perusahaan tersebut akan tereliminasi karena PPh Pasal 21 -nya dapat dibiayakan. • Di samping memberikan tunjangan PPh Pasal 21 yang besarnya sama dengan PPh terutang untuk masing-masing karyawan (metode gross up), perusahaan juga bisa memberikan tunjangan PPh Pasal 21 yang besarnya berbeda dengan PPh terutang. • Dalam hal besarnya PPh Pasal 21 yang terutang lebih besar daripada tunjangan PPh Pasal 21, maka kekurangannya bisa ditanggung karyawan (dipotong) dari karyawan atau ditanggung perusahaan. Jika kekurangannya ditanggung oleh perusahaan, maka perlakuan perpajakannya menjadi non deductible expenses.

PERENCANAAN PPN • Optimalkan kredit pajak – pajak masukan yang dapat dikurangkan. • Hindari pembayaran PPN lebih awal dibandingkan dengan pembayaran yang dilakukan oleh pelanggan. – Hindari piutang macet – Pembayaran kredit • Hindari pajak masukan yang tidak dapat dikurangkan – kelengkapan administrasi – keterlambatan faktur

PAJAK INTERNASIONAL

Pajak Internasional • Pemenuhan ketentuan perpajakan yang terkait dengan luar negeri – PPh pasal 24 – PPh pasal 26 • Perencanaan pajak dalam konteks transaksi di luar negeri – Penentuan jurisdiksi pemajakan – Transfer pricing – Perjanjian penghindaran pajak berganda

FAKTOR YANG MEMPENGARUHI TRANSAKSI INTERNASIONAL • • • Teknologi Informasi Transportasi Globalisasi (FTA, EPA & Other Multilateral Co-operation) Tingkat Ketergantungan Isu klasik Pajak Internasional – – – Transfer Pricing Double Taxation Harmful Tax Competition Electronic Commerce Special Purpose Vehicle & Tax Haven Countries • Isu Terkini Pajak Internasional – – Treaty Shopping Contract Manufacturing Beneficial Owner Mutual Agreement Procedure versus Tax Arbitration

ASPEK INTERNASIONAL DALAM UU PPh 1. 2. 3. 4. Subjek Pajak Objek Pajak BUT & Kantor Perwakilan Dagang Asing SAAR a. Related Party b. Arm’s Length Price c. Controlled Foreign Company 5. Pemotongan PPh Pasal 21/26 6. Kredit Pajak Luar Negeri & Sumber Penghasilan

SUBJEK PAJAK 1. 2. 3. 4. Domicile Principle Quantitative Test or Qualitative Test Incorporation Effective Management Note: a. Scope of tax obligations b. Double taxation due to dual resident cannot be avoided

OBJEK PAJAK 1. World Wide Income versus Territorial Income 2. All type of income (business income, passive income, employment income & other income) 3. Tax Object (final & non final) & Non Tax Object 4. Foreign Tax Credit Claims Note: a. Withholding Tax on Certain Income b. Double taxation on the same income cannot be avoided

BENTUK USAHA TETAP & KANTOR PERWAKILAN DAGANG ASING 1. Perusahaan PMA vs BUT vs KPDA 2. Pengertian BUT & jenis BUT (Asset type, Activity type, Insurance type & Agency type) 3. Perlakuan perpajakan sama dengan WP DN 4. Cakupan penghasilan 5. Branch Profit Tax & Insentif Pajak Note: a. KPDA deem tax 0, 44 % b. How if there is tax treaty?

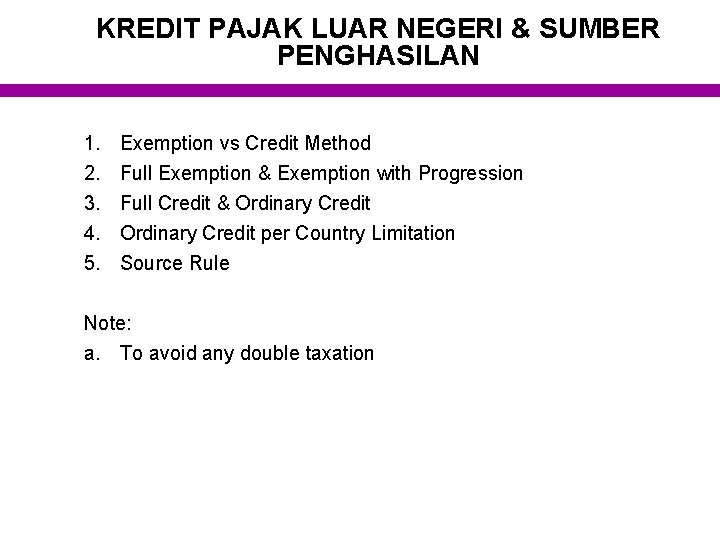

KREDIT PAJAK LUAR NEGERI & SUMBER PENGHASILAN 1. 2. 3. 4. 5. Exemption vs Credit Method Full Exemption & Exemption with Progression Full Credit & Ordinary Credit per Country Limitation Source Rule Note: a. To avoid any double taxation

TAX TREATY 1. 2. 3. 4. Bilateral Tax Agreement (DTAs) Division of Taxing Rights Spirit DTA & Combat of Tax Evasion Objective: DTA, Combat of Tax Evasion, Cash Flow Saving, Non Discrimination, Eo. I, MAP for tax dispute settlement

OUTLOOK KEBIJAKAN PERPAJAKAN INTERNASIONAL 1. 2. 3. 4. 5. Beneficial Owner W/H atas Penghapusan Utang LN Deem Purchase Rule Deem Sale of Share Rule World Wide Employment Rule

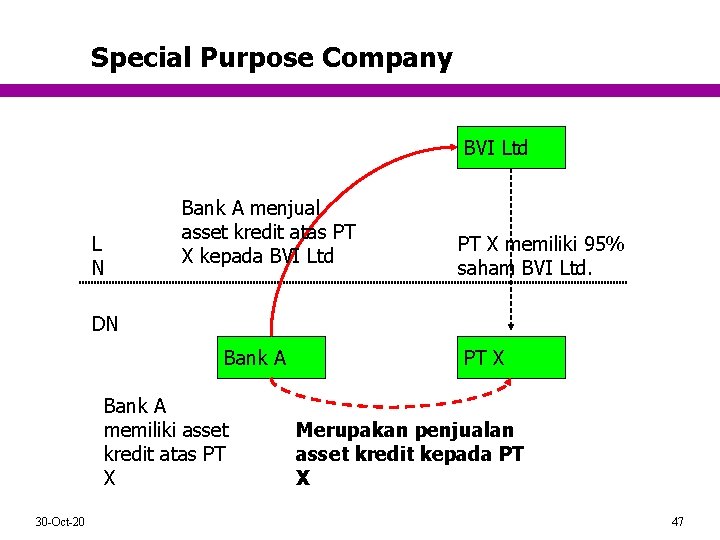

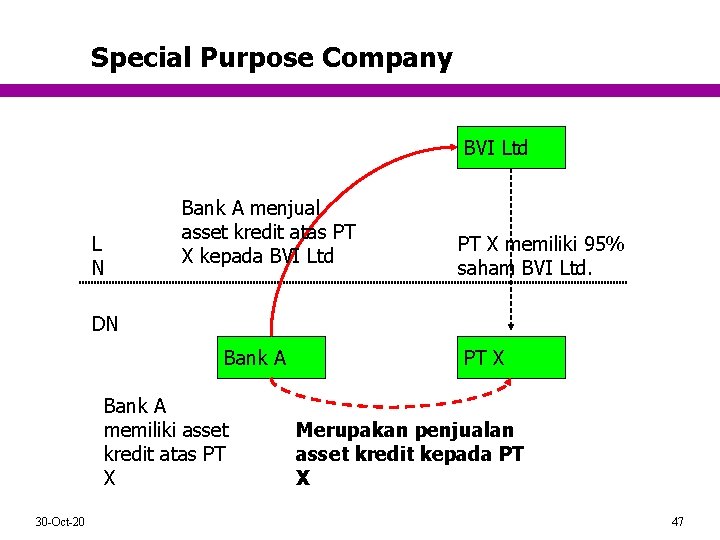

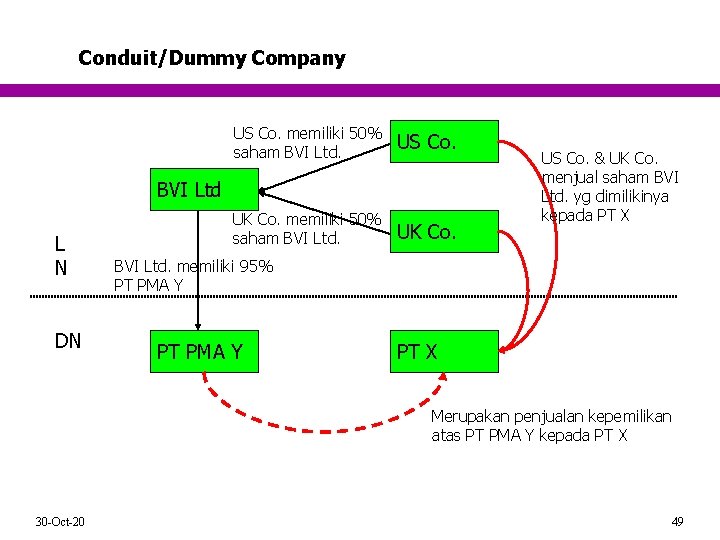

Special Purpose Company BVI Ltd L N Bank A menjual asset kredit atas PT X kepada BVI Ltd PT X memiliki 95% saham BVI Ltd. DN Bank A memiliki asset kredit atas PT X 30 -Oct-20 PT X Merupakan penjualan asset kredit kepada PT X 47

PASAL 18 AYAT (3 c) Penjualan atau pengalihan saham perusahaan antara (conduit company atau Special Purpose Company) yang didirikan atau bertempat kedudukan di negara yang memberikan perlindungan pajak (Tax Haven Country) yang mempunyai hubungan istimewa dengan badan yang didirikan atau bertempat kedudukan di Indonesia atau bentuk usaha tetap di Indonesia dapat ditetapkan sebagai penjualan atau pengalihan saham badan yang didirikan atau bertempat kedudukan di Indonesia atau bentuk usaha tetap di Indonesia. 30 -Oct-20 48

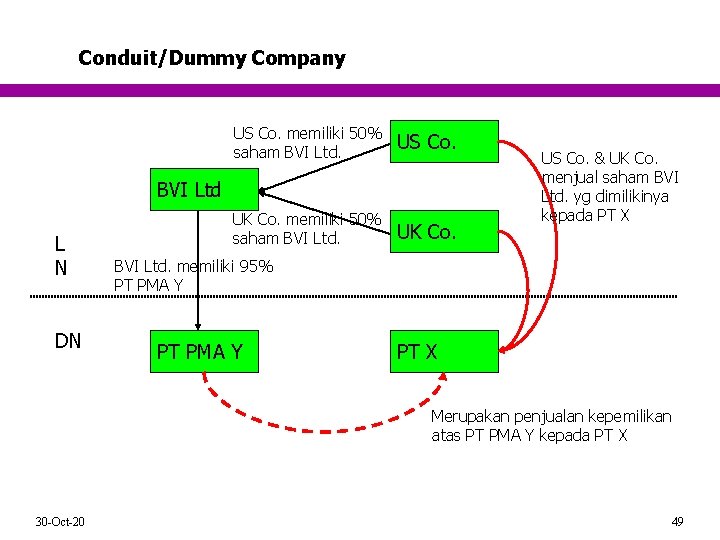

Conduit/Dummy Company US Co. memiliki 50% saham BVI Ltd. US Co. UK Co. memiliki 50% saham BVI Ltd. UK Co. BVI Ltd L N DN US Co. & UK Co. menjual saham BVI Ltd. yg dimilikinya kepada PT X BVI Ltd. memiliki 95% PT PMA Y PT X Merupakan penjualan kepemilikan atas PT PMA Y kepada PT X 30 -Oct-20 49

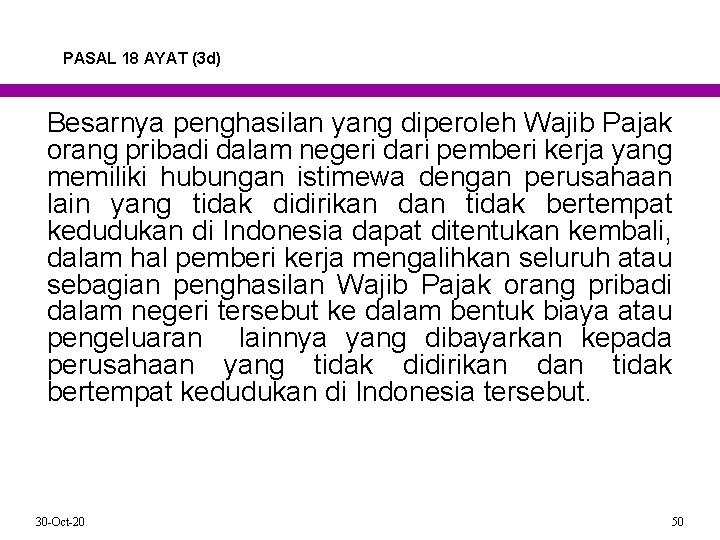

PASAL 18 AYAT (3 d) Besarnya penghasilan yang diperoleh Wajib Pajak orang pribadi dalam negeri dari pemberi kerja yang memiliki hubungan istimewa dengan perusahaan lain yang tidak didirikan dan tidak bertempat kedudukan di Indonesia dapat ditentukan kembali, dalam hal pemberi kerja mengalihkan seluruh atau sebagian penghasilan Wajib Pajak orang pribadi dalam negeri tersebut ke dalam bentuk biaya atau pengeluaran lainnya yang dibayarkan kepada perusahaan yang tidak didirikan dan tidak bertempat kedudukan di Indonesia tersebut. 30 -Oct-20 50

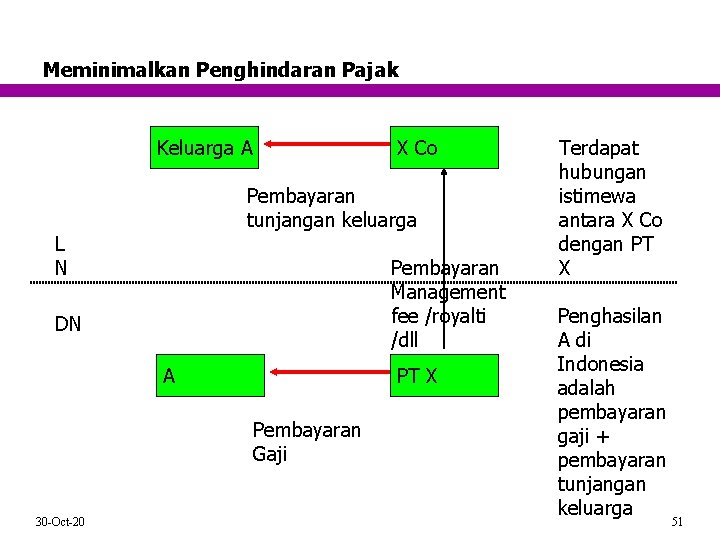

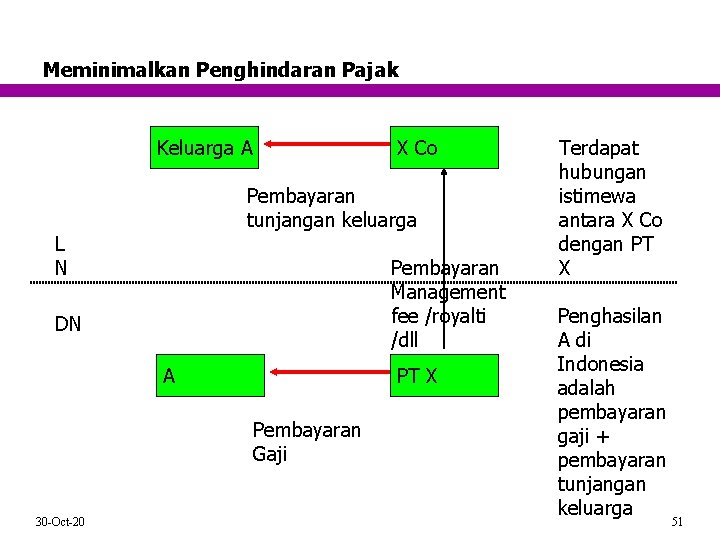

Meminimalkan Penghindaran Pajak Keluarga A X Co Pembayaran tunjangan keluarga L N Pembayaran Management fee /royalti /dll DN A PT X Pembayaran Gaji 30 -Oct-20 Terdapat hubungan istimewa antara X Co dengan PT X Penghasilan A di Indonesia adalah pembayaran gaji + pembayaran tunjangan keluarga 51

Comparability Analysis • Faktor-faktor yang menentukan perbandingan: – Karakteristik Barang dan Jasa. – Analisis fungsional atas kegiatan usaha yang dilakukan, risiko yang ditanggung, dan aktiva yang dipergunakan dalam kegiatan usaha. – Syarat-syarat yang tercantum dalam kontrak (e. g. cara pembayaran, jangka waktu pembayaran, volume penjualan, jaminan yang diberikan). – Lingkungan ekonomi (e. g. geografi, kompetisi bisnis, permintaan, penawaran, regulasi pemerintah, dan produk pengganti). – Strategi bisnis yang dijalankan perusahaan (e. g. pengembangan produk baru dan penetrasi pasar).

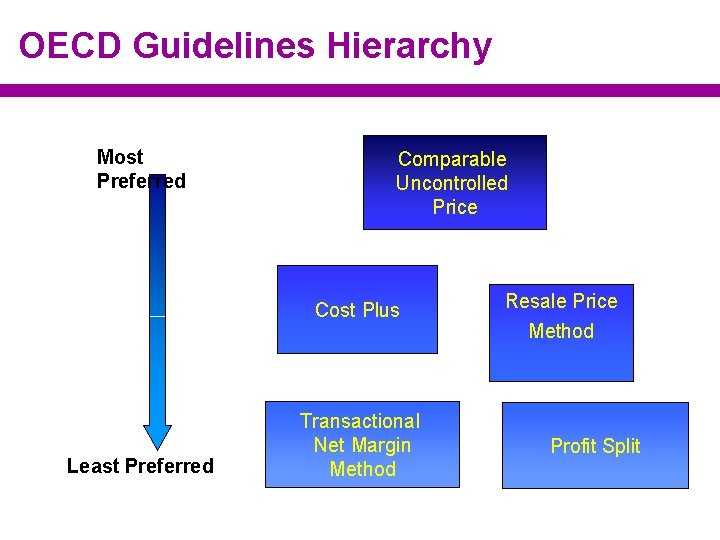

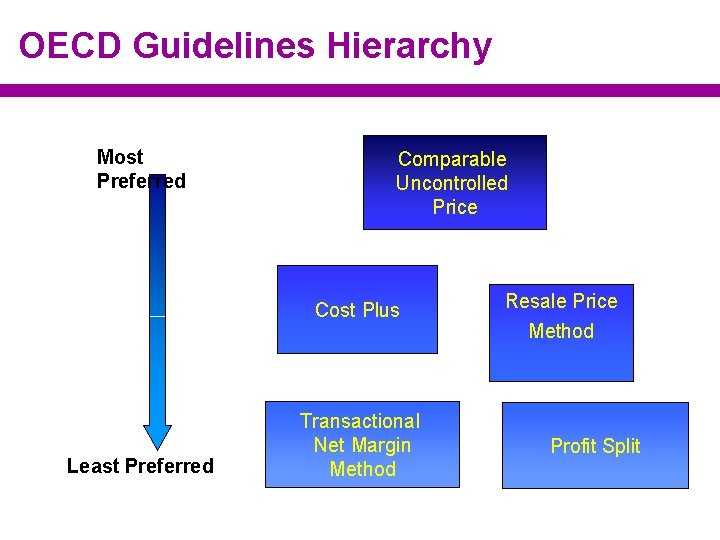

Transfer Pricing Methods Profit based methods Preferred methods (Transaction based) Comparable Uncontrolled price (CUP) Resale Price Method (RPM) Cost plus Transactional Net Margin method Net Margin on cost Net Margin on sales Net Margin on assets Profit split Residual analysis Contribution analysis

OECD Guidelines Hierarchy Most Preferred Comparable Uncontrolled Price Cost Plus Least Preferred Transactional Net Margin Method Resale Price Method Profit Split

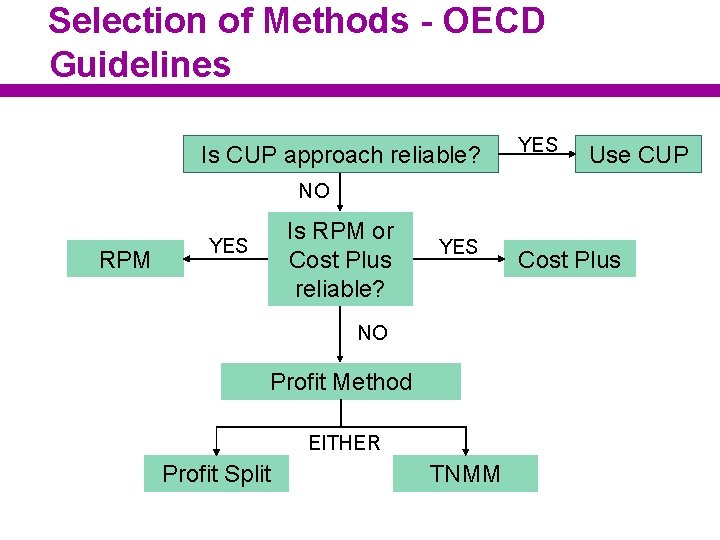

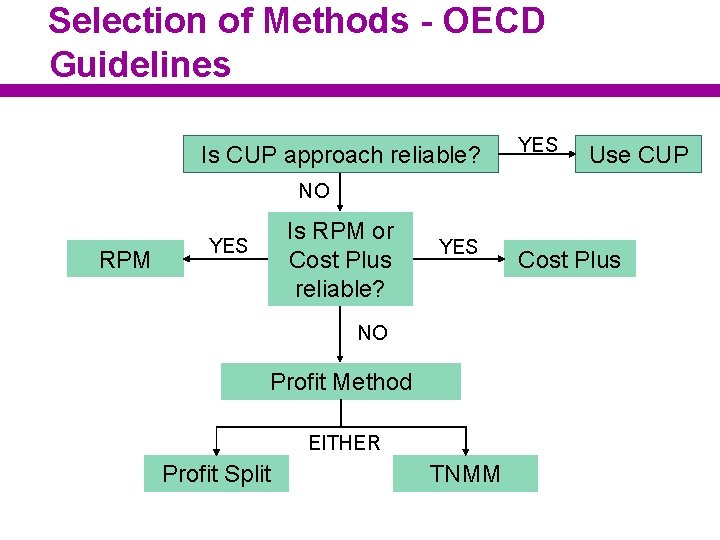

Selection of Methods - OECD Guidelines Is CUP approach reliable? YES Use CUP NO RPM Is RPM or Cost Plus reliable? YES NO Profit Method EITHER Profit Split TNMM Cost Plus

OECD Guidelines tentang TP Methods • • • Tidak ada satu metode yang tepat untuk dipergunakan dalam setiap situasi yang ada. Wajib Pajak tidak dipersyaratkan untuk menentukan harga pasar wajar melalui pendekatan berbagai metode yang ada. Sedangkan di Amerika Serikat, Wajib Pajak diharuskan menentukan harga pasar wajar melalui berbagai metode yang ada. Setelah itu, Wajib Pajak diminta untuk memilih salah satu metode yang dipakai sebagai penentuan harga pasar yang paling baik (best method rule). Metode tradisional yang terdiri dari CUP, resale price, dan cost plus lebih diutamakan daripada metode transactional profit.

Comparable Controlled Price (CUP) Tested Party X Related Party Y Independent Party Tested Party A Related Party Independent Party B Independent Party Produk/jasa sama, syarat dan kondisi sama, membandingkan harga X harga A dengan harga B dengan harga Y (Source: Douglas Fone)

Penggunaan CUP • Metode CUP dalam praktiknya memerlukan adjustment (misalnya karena perbedaan: currency, terms of trade seperti FOB, CIF, credit terms) • secara luas dipergunakan pada perusahaan pertambangan minyak, biji besi, gandum, dan jenis barang lainnya dalam pasar komoditi.

Resale Price Method (RPM) Related Party Independent Party Tested Party X Related Party Independent Party Tested Party Independent Party A Y Independent Party produk sama, ada penambahan value oleh tested distributor, membandingkan gross margin X dengan gross margin Y B Independent Party produk sama, ada penambahan value oleh tested distributor, membandingkan gross margin A dengan gross margin B (Source: Douglas Fone)

Penggunaan RPM • Diterapkan di perusahaan yang menjalankan fungsi distribusi yang tidak terlalu banyak memberikan added value atas produk yang didistribusikan

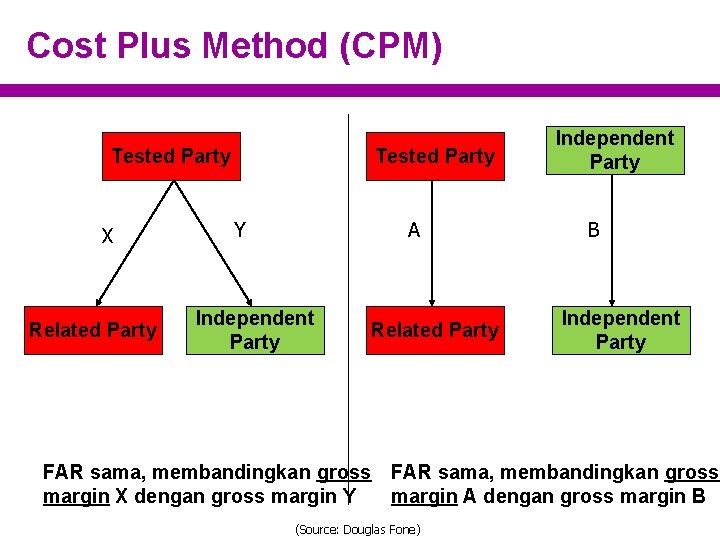

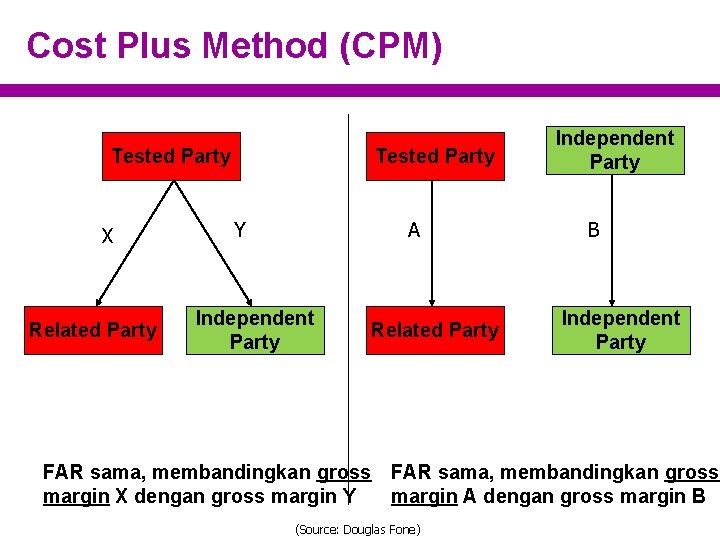

Cost Plus Method (CPM) Tested Party X Related Party Tested Party Y A Independent Party FAR sama, membandingkan gross margin X dengan gross margin Y Related Party Independent Party B Independent Party FAR sama, membandingkan gross margin A dengan gross margin B (Source: Douglas Fone)

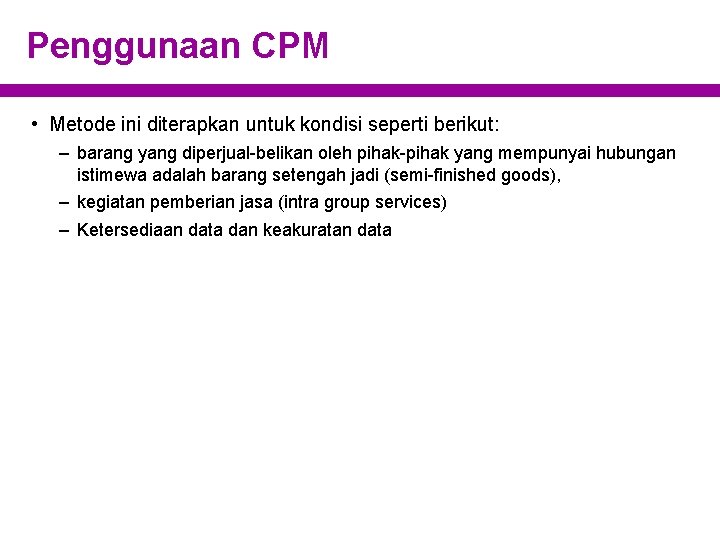

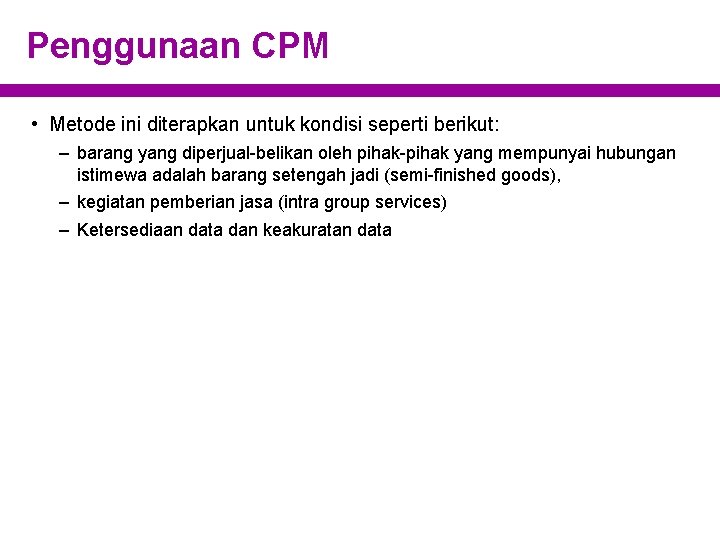

Penggunaan CPM • Metode ini diterapkan untuk kondisi seperti berikut: – barang yang diperjual-belikan oleh pihak-pihak yang mempunyai hubungan istimewa adalah barang setengah jadi (semi-finished goods), – kegiatan pemberian jasa (intra group services) – Ketersediaan data dan keakuratan data

Profit Split Method (PSM)-Residual Contract R&D (cost centre) Limited risk sales & distribution (revenue centre) Call centre services (cost centre) Limited risk procurement (cost centre) Contract manufacturer (cost centre) Routine Return (Source: Douglas Fone)

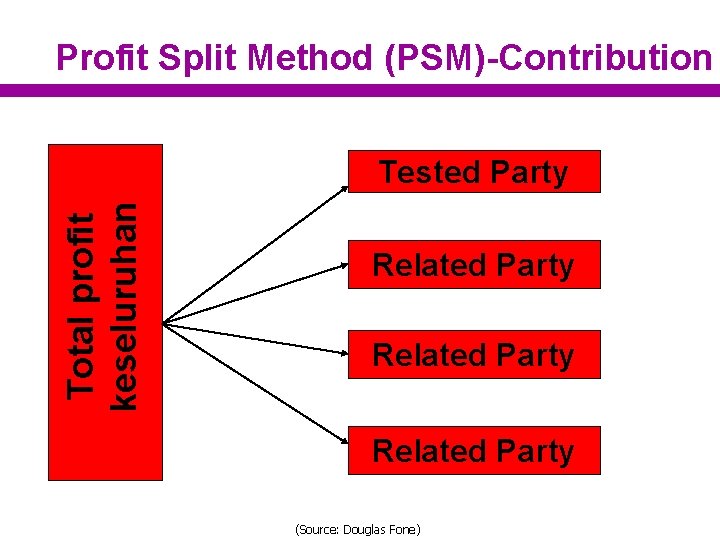

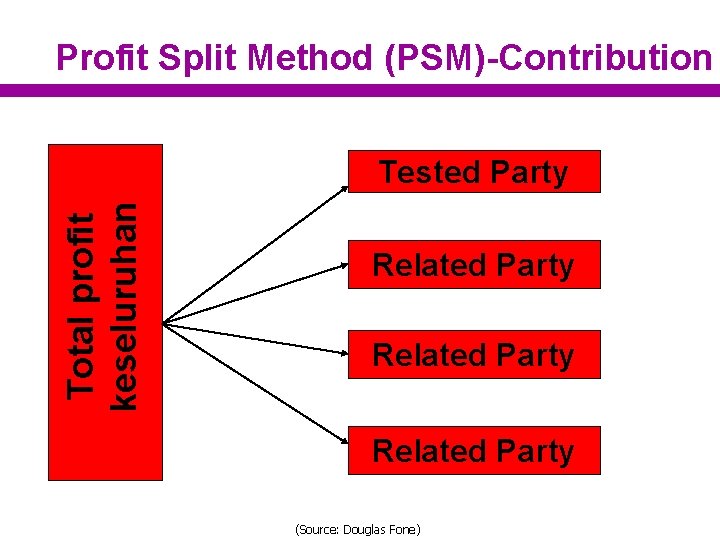

Profit Split Method (PSM)-Contribution Total profit keseluruhan Tested Party Related Party (Source: Douglas Fone)

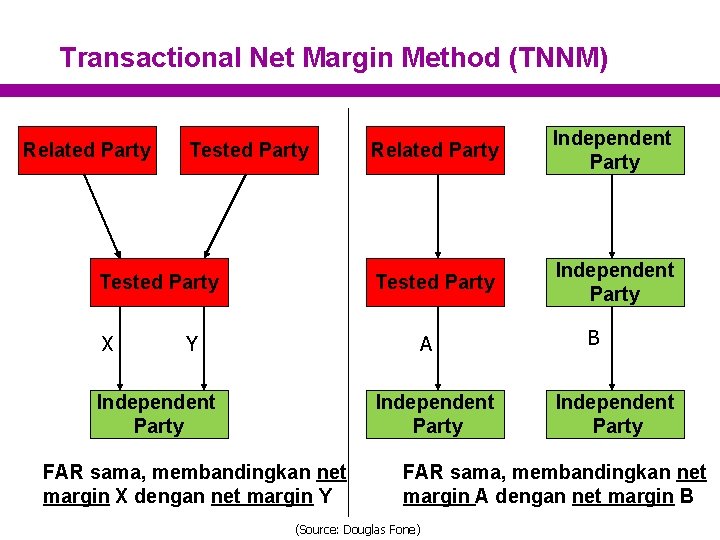

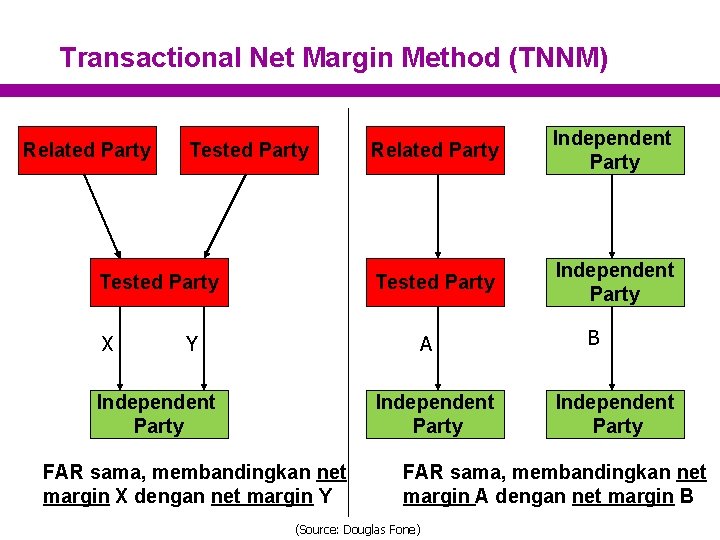

Transactional Net Margin Method (TNNM) Related Party Tested Party X Y Related Party Independent Party Tested Party Independent Party A Independent Party FAR sama, membandingkan net margin X dengan net margin Y B Independent Party FAR sama, membandingkan net margin A dengan net margin B (Source: Douglas Fone)

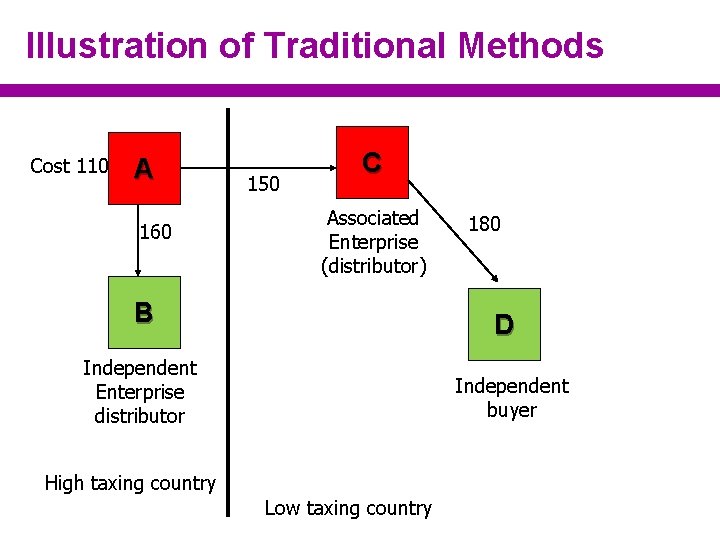

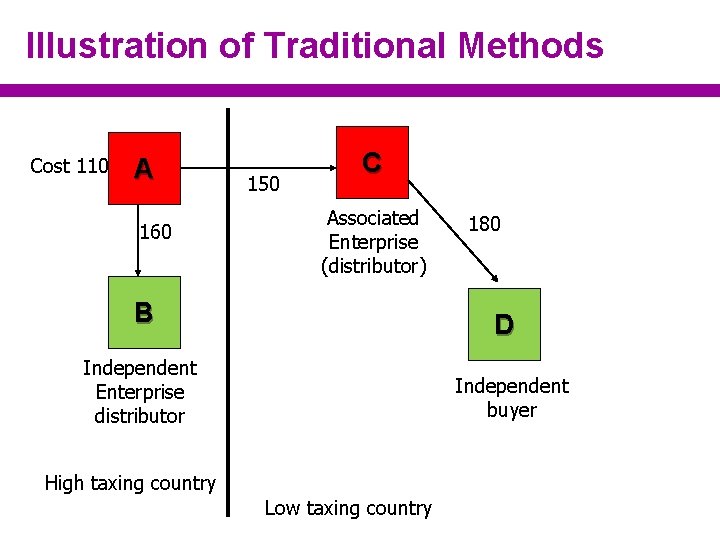

Illustration of Traditional Methods Cost 110 A 160 150 C Associated Enterprise (distributor) B 180 D Independent Enterprise distributor Independent buyer High taxing country Low taxing country

Comparative Traditional Methods No Description Non arm’s lengt price Arm’s length price based on traditional methods CUP Cost plus Resale price 1 Sale price of C 180 180 2 Sale price of A 150 160 154 162 3 Cost of A 110 110 4 Profit of A 40 50 44 52 5 Profit of C 30 20 26 18 6 Total profit of groups 70 70

Pengungkapan Hubungan Istimewa - 1 • Hakekat hubungan istimewa, • Jenis dan unsur transaksi yang diperlukan untuk pemahaman laporan keuangan tersebut. – suatu petunjuk mengenai volume transaksi, baik jumlahnya maupun proporsinya, jumlah atau proporsi pos-pos terbuka (outstanding items), dan – kebijakan harga. • Pos-pos yang berhakekat sama dapat diungkapkan secara agregatif kecuali bila pengungkapan terpisah diperlukan untuk memahami dampak transaksi antara pihak yang mempunyai hubungan istimewa pada laporan keuangan perusahaan pelapor. • Pengaruh pengungkapan ini untuk semua transaksi dan tersebar untuk semua akun (piutang, penjualan, dll) 68

Pengungkapan Hubungan Istimewa - 2 • Pengungkapan transaksi tidak diperlukan: – dalam laporan keuangan konsolidasi sehubungan dengan transaksi intrakelompok. – dalam laporan keuangan induk perusahaan bila laporan itu tersedia atau ikut diterbitkan bersama dengan laporan keuangan konsolidasi. – dalam laporan keuangan anak perusahaan yang dimiliki seluruhnya oleh induk perusahaan dan telah disusun laporan keuangan konsolidasinya, dan dalam – laporan keuangan badan usaha milik negara/daerah mengenai transaksi dengan badan usaha milik negara/daerah lainnya. 69

BENTUK USAHA TETAP & KANTOR PERWAKILAN DAGANG ASING 1. Perusahaan PMA vs BUT vs KPDA 2. Pengertian BUT & jenis BUT (Asset type, Activity type, Insurance type & Agency type) 3. Perlakuan perpajakan sama dengan WP DN 4. Cakupan penghasilan 5. Branch Profit Tax & Insentif Pajak Note: a. KPDA deem tax 0, 44 % b. How if there is tax treaty?

CONTOH MANAJEMEN PAJAK

Kasus Penggelapan Pajak PT. Indosat Multimedia (IM 3) Dengan cara memanipulasi Surat Pemberitahuan Masa Pajak Pertambahan Nilai ( SPT Masa PPN) ke kantor pajak untuk tahun buku Desember 2001 dan Desember 2002. Jika pajak masukan lebih besar dari pajak keluaran, dapat direstitusi atau ditarik kembali. Karena itu, IM 3 melakukan restitusi sebesar Rp 65, 7 miliar. 750 penanam modal asing (PMA) terindikasi tidak membayar pajak dengan cara melaporkan rugi selama lima tahun terakhir secara berturut-turut. Dalam kasus ini terungkap bahwa pihak manajemen berkonspirasi dengan para pejabat tinggi negara danotoritas terkait dalam melakukan penipuan akuntansi. Manajemen juga melakukan konspirasi dengan auditor dari kantor akuntan publik dalam melakukan manipulasi laba yang menguntungkan dirinya dan korporasi, sehingga merugikan banyak pihak dan pemerintah. Kemungkinan telah terjadi mekanisme penyuapan (bribery) dalam kasus tersebut. Pihak pemerintah dan DPR perlu segera membentuk tim auditor independen yang kompeten dan kredibel untuk melakukan audit investigatif atau audit forensik untuk membedah laporan keuangan dari 750 PMA yang tidak membayar pajak. Korporasi multinasional yang secara sengaja terbukti tidak memenuhi kewajiban ekonomi, hukum, dan sosialnya bisa dicabut izin operasinya dan dilarang beroperasi di negara berkembang.

Analisis atau Tanggapan Kasus Penggelapan Pajak PT. Indosat Multimedia (IM 3) Analisis atau Tanggapan: Memang tak terpungkiri kasus seperti ini sering sekali terjadi di perusahaan-perusahaan besar apalagi yang sudah terbuka. Mereka melakukan manipulasi laba yang menguntungkan dirinya dan korporasi, sehingga merugikan banyak pihak dan pemerintah. Dapat kita kaitkan bahwa PT. Indosat belum melakukan fungsi manajemen pajak dengan baik. Fungsi tersebut diantaranya melakukan perencanaan pajak, pelaksanaan kewajiban perpajakan dan pengendalian pajak. Dalam hal ini, pihak PT. Indosat IM 3 melakukan restitusi sebesar Rp 65, 7 miliar. 750 penanam modal asing (PMA) terindikasi tidak membayar pajak dengan cara memanipulasi Surat Pemberitahuan Masa Pajak Pertambahan Nilai ( SPT Masa PPN) ke kantor pajak untuk tahun buku Desember 2001 dan Desember 2002 dan melaporkan rugi selama lima tahun terakhir secara berturut-turut sehingga menimbulkan kecurigaan pihak Dirjen Pajak. Dan juga pihak manajemen berkonspirasi dengan para pejabat tinggi negara danotoritas terkait dalam melakukan penipuan akuntansi. Oleh karena itu, kasus ini harus segera ditindak lanjuti karena sudah merugikan berbagai pihak akibat buruknya manajemen pajak PT. Indosat Multimedia (IM 3).

TERIMA KASIH Dwi Martani - 081318227080 martani@ui. ac. id atau dwimartani@yahoo. com http: //staff. blog. ui. ac. id/martani/ 74

Pengertian P 3 B Perjanjian Penghindaran Pajak Berganda (P 3 B) adalah perjanjian internasional di bidang perpajakan antar kedua negara guna menghindari pemajakan ganda agar tidak menghambat perekonomian kedua negara dengan prinsip saling menguntungkan antar kedua negara dan dilaksanakan oleh penduduk antar kedua negara yang terlibat dalam perjanjian tersebut. Dengan demikian, inti dari suatu P 3 B adalah pembagian hak pemajakan antar negara. P 3 B tidak menimbulkan jenis pajak baru dan tidak mengatur tarif pajak. P 3 B hanya akan mengatur pembagian hak pemajakan sehingga nantinya atas beberapa jenis penghasilan, hak pemajakan suatu negara akan dibatasi oleh P 3 B.

Tujuan P 3 B a. Tidak terjadi pemajakan berganda yang memberatkan ikim dunia usaha; b. Peningkatan investasi modal dari luar negeri ke dalam negeri; c. Peningkatan sumber daya manusia; d. Pertukaran informasi guna mencegah pengelakan pajak; e. Kedudukan yang setara dalam hal pemajakan antar kedua negara. Selain untuk mencegah pengenaan pajak berganda, P 3 B juga dimaksudkan untuk mencegah terjadinya penghindaran pajak (tax avoidance) dan pengelakan pajak (tax evasion). Jika tujuan-tujuan tersebut tercapai tentu saja pada akhirnya P 3 B dapat menghilangkan hambatan dalam lalu lintas perdagangan, modal dan investasi antar negara sehingga pada akhirnya dapat dicapai kesejahteraan suatu negara karena sumber daya dialokasikan secara efisien.

Teori P 3 B Persetujuan penghindaran pajak berganda adalah persetujuan antara dua negara yang berisi kesepakatan membagi hak untuk mengenakan pajak atas suatu penghasilan yang berasal dari suatu negara yang diperoleh penduduk negara lain. Istilah lain yang biasa digunakan dalam menyebut P 3 B adalah Tax Treaty, double taxation agreement (DTA), double taxation convention (DTC), double taxation treaty, atau tax conventions. Pembagian hak pemajakan tersebut dituangkan dalam suatu persetujuan berisi ketentuan – ketentuan yang akan mengikat kedua negara. Suatu P 3 B yang lengkap umumnya memuat ketentuan mengenai: 1. Ketentuan tentang hal – hal yang menjadi ruang lingkup (scope provisions) dari P 3 B, yang terdiri atas: a. Jenis – jenis pajak yang diatur dalam P 3 B b. Subjek pajak yang dapat memanfaatkan P 3 B 2. Ketentuan yang mengatur tentang definisi dari istilah yang ada dalam P 3 B (definition provisions). 3. Ketentuan yang mengatur tentang hak pemajakan suatu negara atas suatu jenis penghasilan (substanstive provisions).

Teori P 3 B 4. Ketentuan yang mengatur tentang pemberian fasilitas eliminasi atau keringanan pajak berganda (provisions for the elimination of double taxation). 5. Ketentuan yang mengatur upaya penghindaran pajak (anti avoidance provisions), yang terdiri atas: Ketentuan tentang hubungan istimewa : a. Ketentuan tentang kerjasama antar otoritas perpajakan (mutual agreement procedure); b. Ketentuan tentang pertukaran informasi. 6. Ketentuan lainnya (special provisions) seperti ketentuan tentang non diskriminasi, diplomat, teritorial ekstensi, dan bantuan untuk melakukan pemungutan pajak. 7. Ketentuan tentang saat dimulai dan berakhirnya suatu P 3 B (final provisons).

Proses Pembentukan P 3 B Proses pembentukan P 3 B: 1. Adanya inisiatif dari salah satu negara untuk mengadakan suatu P 3 B. 2. Pertukaran draft P 3 B. Negosiasi akan dilakukan untuk membahas isi pasal-pasal dari draft P 3 B masing-masing negara yang menunjukkan perbedaan. 3. Setelah dicapai kesepakatan, para negosiator melakukan penandatanganan draft dan melanjutkannya ke proses ratifikasi. 4. Ratifikasi dilakukan dengan penerbitan Peraturan Presiden tanpa melalui pembahasan dengan Dewan Perwakilan Rakyat. 5. Setelah kedua negara meratifikasi dan melakukan pertukaran ratifikasi, biasanya P 3 B akan berlaku pada tanggal 1 Januari tahun berikutnya atau sesuai dengan persetujuan.

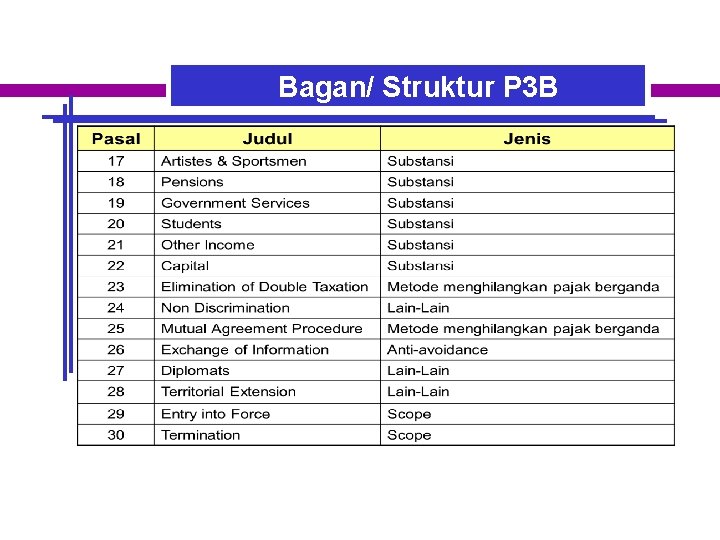

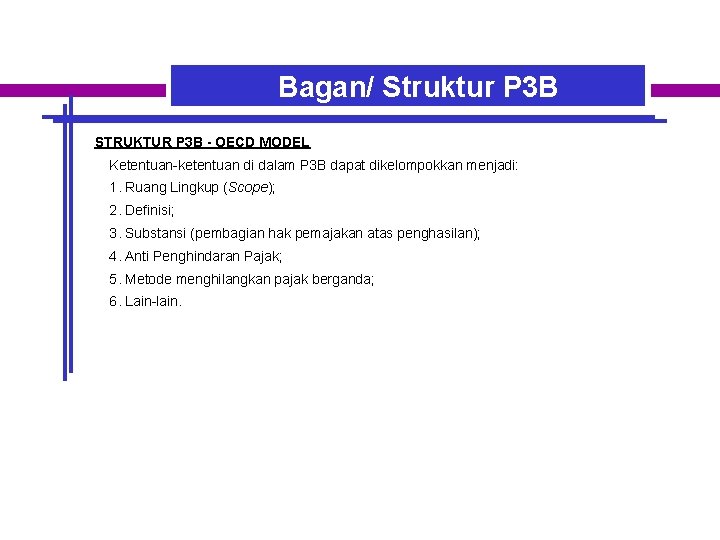

Bagan/ Struktur P 3 B STRUKTUR P 3 B - OECD MODEL Ketentuan-ketentuan di dalam P 3 B dapat dikelompokkan menjadi: 1. Ruang Lingkup (Scope); 2. Definisi; 3. Substansi (pembagian hak pemajakan atas penghasilan); 4. Anti Penghindaran Pajak; 5. Metode menghilangkan pajak berganda; 6. Lain-lain.

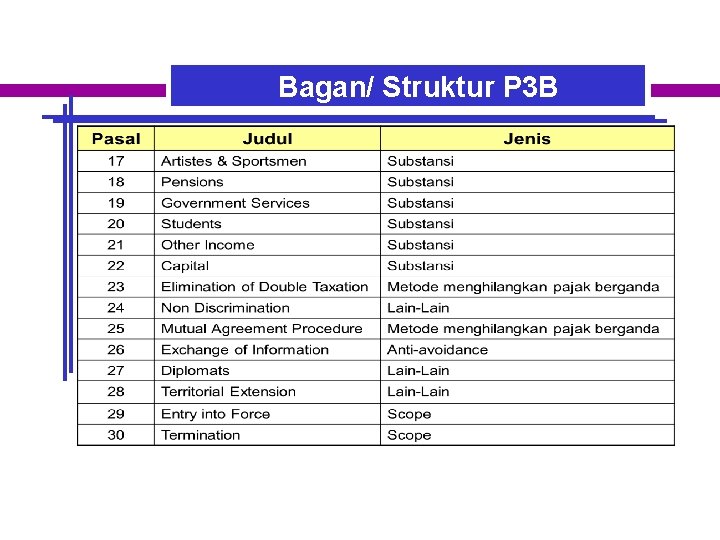

Bagan/ Struktur P 3 B STRUKTUR P 3 B-OECD MODEL

Bagan/ Struktur P 3 B

Istilah Baku Istilah baku P 3 B: 1. DTA : Double Tax Agreement; 2. DTC : Double Tax Convention; 3. Tax Treaty : perjanjian internasional yang disepakati antar negara dan dibuat sesuai dengan hukum internasional; 4. P 3 B : Persetujuan antara 2 negara atau lebih dengan membagi hak untuk mengenakan pajak atas penghasilan yang berasal dari suatu negara yang diperoleh penduduk negara lain(IBFD).

Istilah Penduduk dan Status Rangkap Istilah "penduduk suatu Negara pihak pada Persetujuan" berarti setiap orang dan badan, yang menurut perundang-undangan Negara tersebut dapat dikenakan pajak di Negara itu berdasarkan domisilinya, tempat kediamannya, tempat terdaftarnya, kedudukan kantor pusatnya, tempat kedudukan manajernya ataupun atas dasar lainnya yang sifatnya serupa.

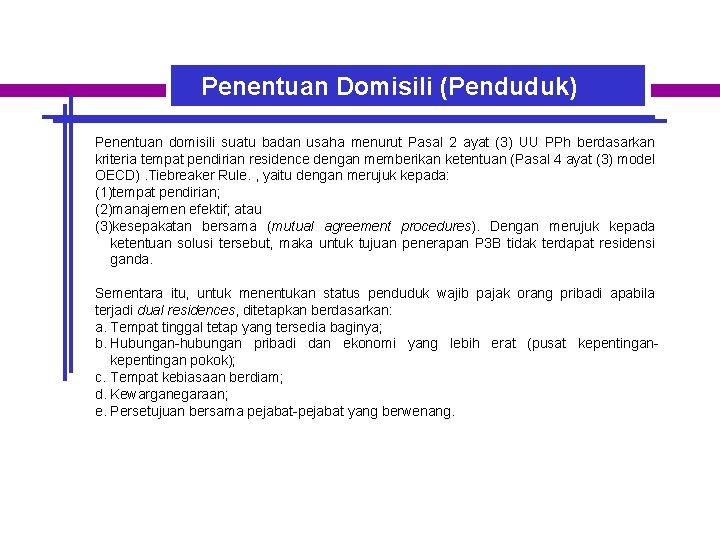

Penentuan Domisili (Penduduk) Penentuan domisili suatu badan usaha menurut Pasal 2 ayat (3) UU PPh berdasarkan kriteria tempat pendirian residence dengan memberikan ketentuan (Pasal 4 ayat (3) model OECD). Tiebreaker Rule. , yaitu dengan merujuk kepada: (1)tempat pendirian; (2)manajemen efektif; atau (3)kesepakatan bersama (mutual agreement procedures). Dengan merujuk kepada ketentuan solusi tersebut, maka untuk tujuan penerapan P 3 B tidak terdapat residensi ganda. Sementara itu, untuk menentukan status penduduk wajib pajak orang pribadi apabila terjadi dual residences, ditetapkan berdasarkan: a. Tempat tinggal tetap yang tersedia baginya; b. Hubungan-hubungan pribadi dan ekonomi yang lebih erat (pusat kepentingan pokok); c. Tempat kebiasaan berdiam; d. Kewarganegaraan; e. Persetujuan bersama pejabat-pejabat yang berwenang.

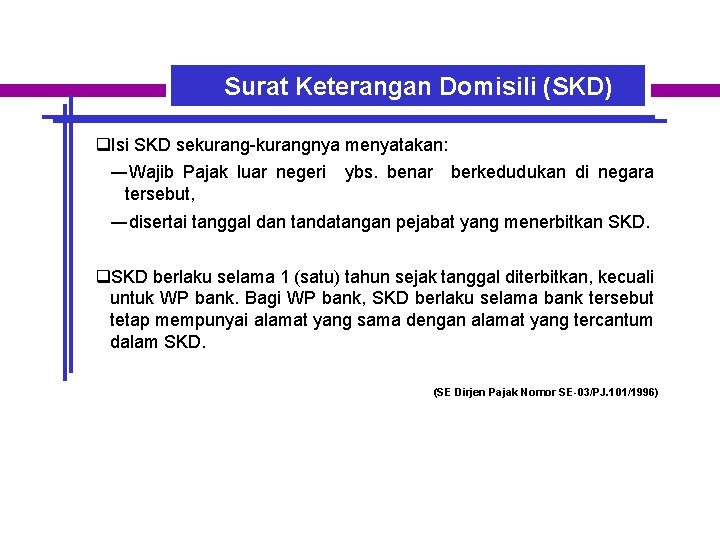

Surat Keterangan Domisili (SKD) q SKD wajib diserahkan oleh WPLN untuk memperoleh manfaat P 3 B; q SKD diterbitkan oleh Competent Authority atau wakilnya yang sah di negara mitra P 3 B Indonesia; ―Wakilnya yang sah s. d. Kepala kantor dimana WPLN tersebut terdaftar sebagai WPDN q Bentuk SKD sesuai dengan kelaziman di negara tempat WPLN berkedudukan (SE Dirjen Pajak Nomor SE-03/PJ. 101/1996)

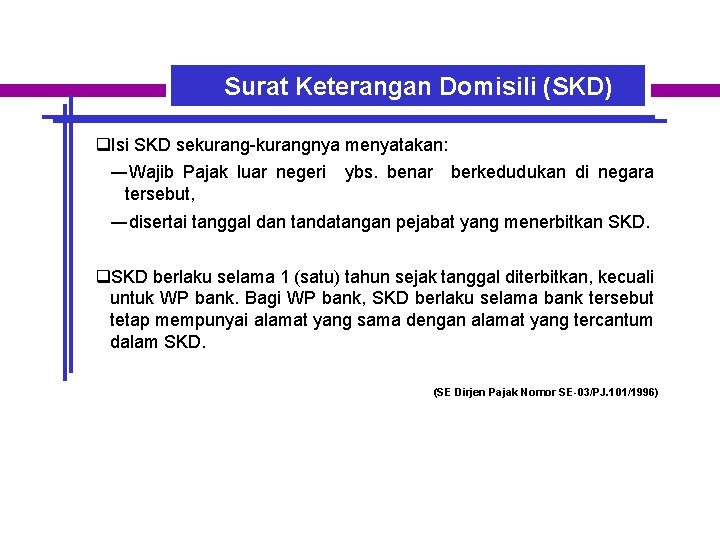

Surat Keterangan Domisili (SKD) q. Isi SKD sekurang-kurangnya menyatakan: ―Wajib Pajak luar negeri ybs. benar berkedudukan di negara tersebut, ―disertai tanggal dan tandatangan pejabat yang menerbitkan SKD. q. SKD berlaku selama 1 (satu) tahun sejak tanggal diterbitkan, kecuali untuk WP bank. Bagi WP bank, SKD berlaku selama bank tersebut tetap mempunyai alamat yang sama dengan alamat yang tercantum dalam SKD. (SE Dirjen Pajak Nomor SE-03/PJ. 101/1996)

Contoh Surat Keterangan Domisili

Konsep Penduduk Dari Negara yang Mengadakan Persetujuan Antar negara mengadakan perpanjian perpajakan (tax treaty) yang disebut Perjanjian Penghindaran Pajak Berganda (P 3 B) dengan maksud melindungi penduduk suatu negara supaya tidak menanggung beban pajak dari dua atau lebih otoritas pajak (dalam negeri dan luar negeri). Dalam hal telah ada perjanjian perpajakan, maka pemungutan pajak berdasarkan perjanjian perpajakan (kedudukan perjanjian perpajakan lebih tinggi dari undang-undang pajak nasional suatu negara).

Model Persetujuan Penghindaran Pajak Berganda Dalam Dunia Perpajakan Internasional Model P 3 B dibuat untuk mempermudah negara – negara dalam mebuat P 3 b. Dalam mengadakan persetujuan dengan negara lain, biasanya negara – negara di dunia menggunakan Model P 3 B sebagai acuan. Model P 3 B yang paling umum dikenal, yaitu: 1. OECD Model merupakan model P 3 B yang digunakan sebagai acuan negara – negara yang tergabung dalam organisasi OECD (organization for economic cooperation and development). OECD Model menganuta azas domisili, model ini lebih banyak digunakan oleh negara – negara maju sebagai negara yang mempunyai subjek dari yang mempunyai penghasilan. 2. UN Model merupakan model P 3 B yang dikembangkan oleh organisasi perserikatan Bangsa – Bangsa (united nation/UN). UN Model menganut azas sumber, model ini lebih banyak digunakan oleh negara – negara yang sedang berkembang sebagai negara yang memounyai sumber penghasilan.

Aspek P 3 B Indonesia sebagai Negara berdaulat memiliki hak untuk membuat ketentuan tentang perpajakan. Fungsi dari pajak yang ditarik oleh pemerintah ini utamanya adalah untuk membiayai kegiatan pemerintahan dalam rangka menyediakan barang dan jasa publik yang diperlukan oleh seluruh rakyat Indonesia. Di samping itu, pajak juga berfungsi untuk mengatur perilaku warga Negara untuk melakukan atau tidak melakukan sesuatu. Salah satu jenis pajak yang berlaku di Indonesia dan memiliki peranan penting dalam penerimaan negara adalah Pajak Penghasilan (PPh) yang pertama kali diberlakukan pada tahun 1984 berdasarkan Undang-undang Nomor 7 Tahun 1983. Pajak Penghasilan adalah pajak subjektif di mana jenis pajak ini bisa dikenakan apabila syarat subjektif dan objektif terpenuhi bagi orang atau badan. Pada umumnya hampir semua orang atau badan di Indonesia akan memenihi syarat subjektif dan jika orang atau badan ini memperoleh penghasilan maka syarat objektif juga terpenuhi.

Aspek P 3 B Jika subjek pajak yang dikenakan PPh adalah WNI yang penghasilannya berasal dari Indonesia juga, maka tidak ada aspek pajak internasional dalam kasus ini. Namun demikian, karena definisi subjek pajak tidak dikaitkan dengan kewarganegaraan maka terdapat kemungkinan ada warga Negara asing atau badan asing yang dikenakan kewajiban Pajak Penghasilan di Indonesia. Dalam kasus seperti ini, Pajak Penghasilan sudah menyentuh aspek pajak internasional. Aspek pajak internasional juga akan terjadi bila seorang WNI atau badan Indonesia menerima atau memperoleh penghasilan dari luar negeri. Hal ini disebabkan karena Pajak Penghasilan Indonesia menerapkan prinsip worldwide income sehingga penghasilan dari luar negeri di atas juga merupakan objek Pajak Penghasilan Indonesia.

Ketentuan-ketentuan Lain Non-Diskriminasi Ketentuan mengenai nondiskrimasi dimaksudkan agar warga negara dari suatu negara pihak pada persetujuan yang melakukan kegiatan di negara pihak lainnya pada persetujuan, dilindungi dari praktik pembebanan pajak berbeda yang memberatkan salah satu negara pihak pada persetujuan. Ketentuan nondiskrimasi berlaku terhadap bentuk usaha tetap milik penduduk dari suatu negara pihak pada persetujuan yang beroperasi di negara pihak lainnya pada persetujuan, termasuk perusahaan penanaman modal di negara yang bersangkutan yang modalnya sebagian atau seluruhnya, dimiliki atau dikuasi baik langsung maupun tidak langsung oleh penduduk dari negara yang disebutkan pertama. Ketentuan ini juga mengatur bahwa negara pihak lainnya pada persetujuan tidak diwajibkan untuk memperlakukan pengenaan pajak khusus, seperti keringanan pajak, potongan atau pun pengurangan kepada warga negara atau penduduk dari negara yang disebutkan pertama.

Ketentuan-ketentuan Lain Tata cara persetujuan bersama Ketentuan ini dimaksudkan untuk mengakomodasi penyimpangan yang muncul dalam praktik, yang disebabkan oleh perbedaan interpretasi berkenaan dengan ketentuan-ketentuan yang terdapat dalam persetujuan yang selanjutnya mengakibatkan pula pengenaan pajak yang tidak sesuai dengan jumlah yang seharusnya seperti yang dimaksudkan dalam P 3 B. Ketentuan ini mengatur pula tentang batas waktu penyampaian masalah yang diduga tidak sesuai dengan P 3 B, misalnya paling lambat dua tahun sejak pemberitahuan pertama berkenaan dengan ketidaksesuaian dimaksud. Apabila penyelesaian keberatan tersebut tidak memuaskan pihak-pihak pada persetujuan, maka masalahnya akan diselesaikan melalui persetujuan bersama yang dilakukan oleh perjabat yang berwenang dari kedua negara pihak pada persetujuan.

Ketentuan-ketentuan Lain Pertukaran Informasi Ketentuan ini untuk mengakomodasi kerja sama pertukaran informasi di bidang perpajakan, yang akan memberikan manfaat bagi kedua negara pihak pada persetujuan yang memungkinkan pihak-pihak pada persetujuan memperoleh informasi yang lengkap tentang transaksi yang dilakukan oleh penduduk salah satu negara pihak pada persetujuan. Informasi dimaksud akan sangat berguna dalam rangka pengenaan pajak yang bersangkutan lebih akurat (jumlah yang benar) dan sekaligus mengamankan penerimaan negara dari sektor pajak.

Ketentuan-ketentuan Lain Kegiatan-kegiatan Diplomatik dan Konsuler Perjanjian ini tidak akan mempengaruhi hak-hak istimewa di bidang fiskal dari anggota-anggota misi diplomatik dan konsuler berdasarkan peraturan umum dari hukum internasional maupun berdasarkan ketentuan-ketentuan dalam suatu persetujuan khusus. Berlakunya Perjanjian ini mengharuskan adanya ratifikasi (pengesahan) dan instrumen ratifikasi tersebut akan dipertukarkan di Washington sesegera mungkin. Perjanjian ini akan mulai berlaku satu bulan setelah tanggal pertukaran instrumen ratifikasi. Ketentuan-ketentuan dalam Perjanjian ini untuk pertama kali akan mulai berlaku, terhadap pajak-pajak yang dipungut di Negara sumbernya sesuai dengan Pasal 11 (Dividen), Pasal 12 (Bunga) dan 13 (Royalti), atas jumlah yang dibayarkan atau dikreditkan pada atau setelah hari pertama dari bulan kedua setelah hari mulai berlakunya Perjanjian, dan terhadap pajak lainnya dalam tahun takwim atau tahun pajak, pada atau setelah 1 Januari pada tahun di mana Perjanjian ini mulai berlaku.

Ketentuan-ketentuan Lain Berakhirnya Perjanjian ini akan tetap berlaku sampai diakhiri oleh salah satu Negara Pihak pada Perjanjian. Salah satu Negara Pihak pada Perjanjian dapat mengakhiri Perjanjian sewaktu-waktu setelah masa 5 (lima) tahun sejak tanggal Perjanjian mulai berlaku sepanjang dalam waktu paling lambat 6 (enam) bulan sebelumnya memberitahukan rencana penghentian tersebut melalui saluran-saluran diplomatik. Dalam hal demikian, Perjanjian akan tidak berlaku lagi dan tidak mempunyai pengaruh lagi terhadap penghasilan pada tahun takwim atau tahun pajak yang dimulai pada atau setelah 1 Januari yang datang setelah berakhirnya masa 6 (enam) bulan.

Protokol adalah etiket berdiplomasi dan urusan negara. Sebuah protokol adalah sebuah aturan yang membimbing bagaimana sebuah aktivitas selayaknya dijalankan terutama dalam bidang diplomasi. Dalam bidang diplomatik dan pemerintahan protokol usaha seringkali garis pembimbing yang tak tertulis. Protokol membahas kebiasaan yang layak dan diterimaumum dalam masalah negara dan diplomasi, seperti menunjukkan rasa hormat kepada kepala negara, diplomat utama dalam urutan kronologikal dalam pengadilan, dan lain-lain. Dalam hukum internasional dan hubungan internasional, sebuah protokol adalah sebuah perjanjian atau persetujuan internasional yang menambah perjanjian atau persetujuan internasional sebelumnya.

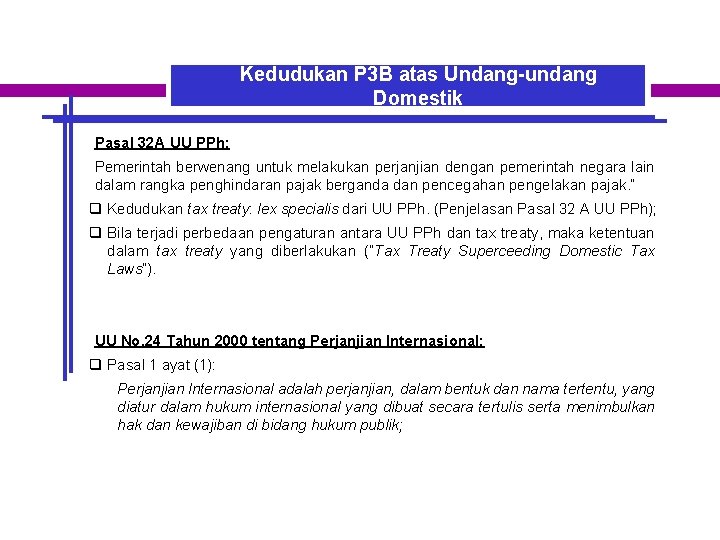

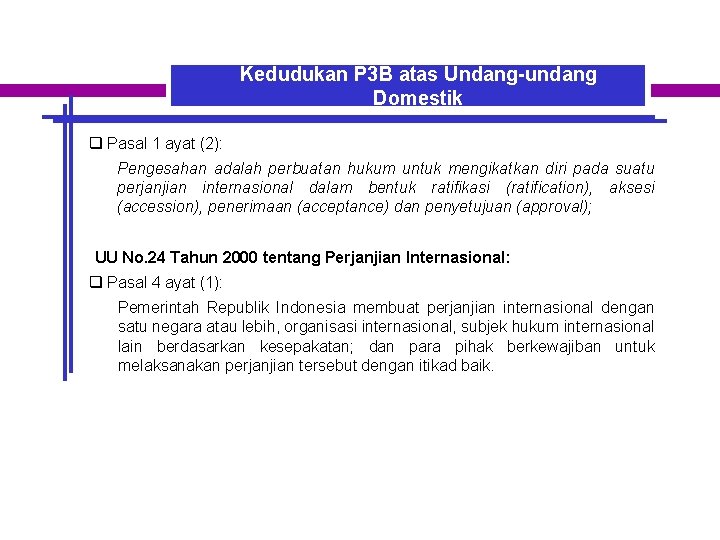

Kedudukan P 3 B atas Undang-undang Domestik Pasal 32 A UU PPh: Pemerintah berwenang untuk melakukan perjanjian dengan pemerintah negara lain dalam rangka penghindaran pajak berganda dan pencegahan pengelakan pajak. “ q Kedudukan tax treaty: lex specialis dari UU PPh. (Penjelasan Pasal 32 A UU PPh); q Bila terjadi perbedaan pengaturan antara UU PPh dan tax treaty, maka ketentuan dalam tax treaty yang diberlakukan (”Tax Treaty Superceeding Domestic Tax Laws”). UU No. 24 Tahun 2000 tentang Perjanjian Internasional: q Pasal 1 ayat (1): Perjanjian Internasional adalah perjanjian, dalam bentuk dan nama tertentu, yang diatur dalam hukum internasional yang dibuat secara tertulis serta menimbulkan hak dan kewajiban di bidang hukum publik;

Kedudukan P 3 B atas Undang-undang Domestik q Pasal 1 ayat (2): Pengesahan adalah perbuatan hukum untuk mengikatkan diri pada suatu perjanjian internasional dalam bentuk ratifikasi (ratification), aksesi (accession), penerimaan (acceptance) dan penyetujuan (approval); UU No. 24 Tahun 2000 tentang Perjanjian Internasional: q Pasal 4 ayat (1): Pemerintah Republik Indonesia membuat perjanjian internasional dengan satu negara atau lebih, organisasi internasional, subjek hukum internasional lain berdasarkan kesepakatan; dan para pihak berkewajiban untuk melaksanakan perjanjian tersebut dengan itikad baik.

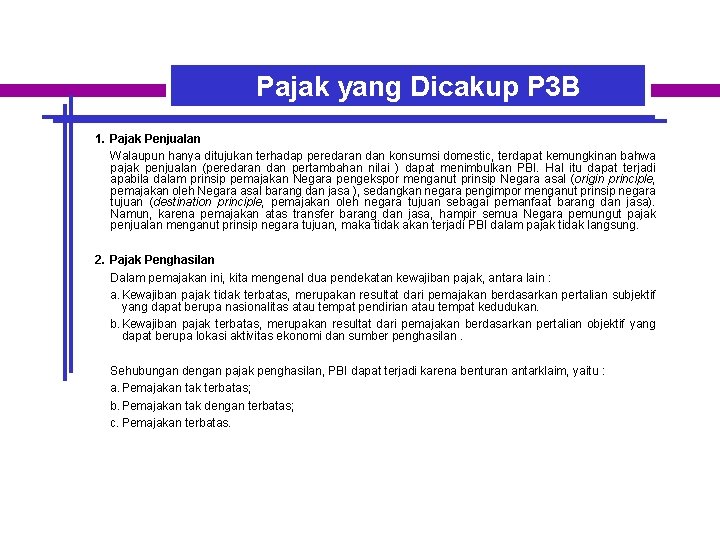

Pajak yang Dicakup P 3 B 1. Pajak Penjualan Walaupun hanya ditujukan terhadap peredaran dan konsumsi domestic, terdapat kemungkinan bahwa pajak penjualan (peredaran dan pertambahan nilai ) dapat menimbulkan PBI. Hal itu dapat terjadi apabila dalam prinsip pemajakan Negara pengekspor menganut prinsip Negara asal (origin principle, pemajakan oleh Negara asal barang dan jasa ), sedangkan negara pengimpor menganut prinsip negara tujuan (destination principle, pemajakan oleh negara tujuan sebagai pemanfaat barang dan jasa). Namun, karena pemajakan atas transfer barang dan jasa, hampir semua Negara pemungut pajak penjualan menganut prinsip negara tujuan, maka tidak akan terjadi PBI dalam pajak tidak langsung. 2. Pajak Penghasilan Dalam pemajakan ini, kita mengenal dua pendekatan kewajiban pajak, antara lain : a. Kewajiban pajak tidak terbatas, merupakan resultat dari pemajakan berdasarkan pertalian subjektif yang dapat berupa nasionalitas atau tempat pendirian atau tempat kedudukan. b. Kewajiban pajak terbatas, merupakan resultat dari pemajakan berdasarkan pertalian objektif yang dapat berupa lokasi aktivitas ekonomi dan sumber penghasilan. Sehubungan dengan pajak penghasilan, PBI dapat terjadi karena benturan antarklaim, yaitu : a. Pemajakan tak terbatas; b. Pemajakan tak dengan terbatas; c. Pemajakan terbatas.

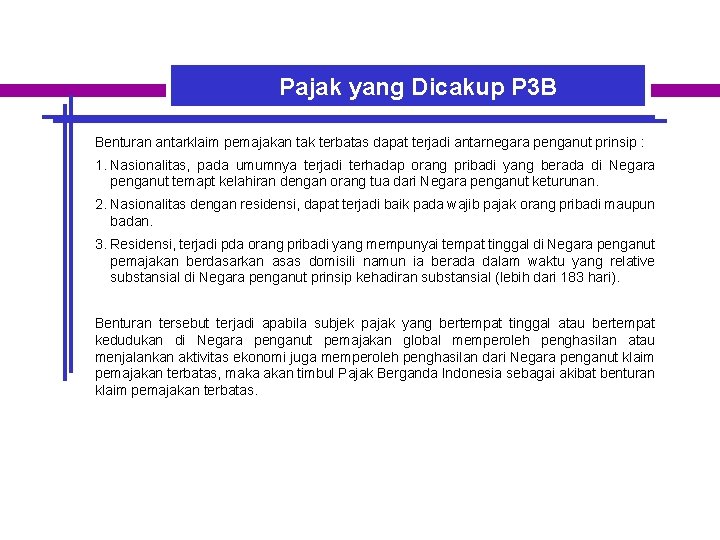

Pajak yang Dicakup P 3 B Benturan antarklaim pemajakan tak terbatas dapat terjadi antarnegara penganut prinsip : 1. Nasionalitas, pada umumnya terjadi terhadap orang pribadi yang berada di Negara penganut temapt kelahiran dengan orang tua dari Negara penganut keturunan. 2. Nasionalitas dengan residensi, dapat terjadi baik pada wajib pajak orang pribadi maupun badan. 3. Residensi, terjadi pda orang pribadi yang mempunyai tempat tinggal di Negara penganut pemajakan berdasarkan asas domisili namun ia berada dalam waktu yang relative substansial di Negara penganut prinsip kehadiran substansial (lebih dari 183 hari). Benturan tersebut terjadi apabila subjek pajak yang bertempat tinggal atau bertempat kedudukan di Negara penganut pemajakan global memperoleh penghasilan atau menjalankan aktivitas ekonomi juga memperoleh penghasilan dari Negara penganut klaim pemajakan terbatas, maka akan timbul Pajak Berganda Indonesia sebagai akibat benturan klaim pemajakan terbatas.

Prosedur Pemungutan Sesuai dengan UU PPh, Pemotong/Pemungut Pajak *) wajib untuk memotong atau memungut pajak yang terutang atas penghasilan yang diterima/ diperoleh Wajib Pajak Luar Negeri (WPLN). Namun demikian, dalam hal WPLN berasal dari Negara mitra P 3 B, pemotongan/pemungutan pajak juga akan mengikuti ketentuan yang diatur dalam P 3 B. Pemotong/Pemungut pajak terdiri dari : a) Badan Pemerintah; b) Subyek Pajak dalam Negeri; c) Penyelenggara Kegiatan; d) Bentuk Usaha Tetap; atau e) Perwakilan perusahaan luar negeri lainnya yang diwajibkan melakukan pemotongan atau pemungutan pajak atas penghasilan yang diterima atau diperoleh WPLN.

Prosedur Pemungutan 1. Pemotong/Pemungut Pajak harus melakukan pemotongan atau pemungutan pajak sesuai dengan ketentuan yang diatur dalam P 3 B, apabila : a. Penerima Penghasilan bukan Subyek Pajak dalam negeri Indonesia; b. Persyaratan Administratif untuk menerapkan ketentuan yang diatur dalam P 3 B telah dipenuhi; c. Tidak terjadi penyalahgunaan P 3 B oleh WPLN sebagaimana telah diatur dalam PER-62/PJ. /2009. 2. Apabila syarat 2 tersebut diatas (point 1 a-1 c) tidak terpenuhi maka pemotong/pemungut pajak wajib memotong/memungut pajak yang terutang sesuai dengan UU PPh. 3. Persyaratan Administratif yang harus dipenuhi (ref point 1 b diatas) adalah sbb : a) Menggunakan formulir Surat Keterangan Domisili (SKD)yang telah ditetapkan Dirjen Pajak (Lampiran II PER 61 –[Form – DGT I] atau Lampiran III PER 61 [form – DGT II]); b) (Formulir tsb) telah diisi oleh WPLN dengan lengkap; c) (Formulir tsb) telah ditandatangani oleh WPLN; d) (formulir tsb) telah disahkan oleh pejabat pajak yang berwenang di Negara mitra P 3 B, dan; e) Disampaikan sebelum berakhirnya batas waktu penyampaian SPT Masa untuk masa pajak terutangnya pajak. 4. SKD yang menggunakan [form DGT-1] yang disampaikan kepada pemotong /pemungut pajak setelah berakhirnya batas waktu penyampaian SPT Masa untuk masa pajak terutangnya pajak, tidak dapat dipertimbangkan sebagai dasar penerapan ketentuan yang diatur dalam P 3 B sejak tanggal SKD tersebut disahkan oleh pejabat yang berwenang dari Negara mitra perjanjian dan berlaku selama 12 (dua belas) bulan

Prosedur Pemungutan Bukti Potong 1. Bukti pemotongan/pemungutan wajib dibuat oleh pemotong pajak/pemungut pajak sesuai dengan ketentuan yang berlaku 2. Apabila terdapat penghasilan yang diterima/diperoleh WPLN, tetapi tidak terdapat pajak yang dipotong/dipungut di Indonesia berdasarkan ketentuan yang diatur dalam P 3 B, Pemotong/Pemungut Pajak tetap diwajibkan untuk membuat bukti pemotongan/pemungutan Pajak. Lain-Lain 1. Pemotong/Pemungut Pajak wajib menyampaikan fotocopi SKD yang diterima dari WPLN sebagai lampiran SPT Masa; 2. Kepala KPP harus melakukan penelitian kebenaran pelaporan atas jumlah pajak yang dipotong dan melakukan perekaman SKD dan bukti pemotongan/pemungutan yang dilaporkan oleh pemotong/pemungut pajak; 3. Kepala KPP harus melakukan penelitian mengenai ada atau tidaknya BUT dari WPLN yang berada di Indonesia sesuai dengan ketentuan yang diatur dalam P 3 B; 4. Apabila terdapat indikasi bahwa WPLN menjalankan kegiatan atau usaha di Indonesia melalui suatu BUT dan belum terdaftar sebagai wajib pajak, KPP memberitahukan KPP tempat BUT seharusnya terdaftar untuk dikirimi Surat Himbauan sesuai dengan ketentuan yang berlaku; 5. Dengan berlakunya PER-62 ini, maka SE-03/PJ. 101/1996 dan SE-04/PJ. 101/1996 dicabut dan dinyatakan tidak berlaku.

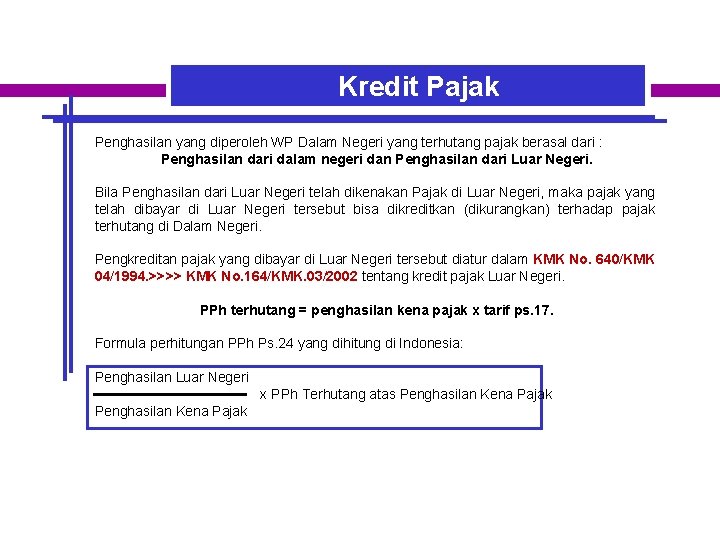

Kredit Pajak Penghasilan yang diperoleh WP Dalam Negeri yang terhutang pajak berasal dari : Penghasilan dari dalam negeri dan Penghasilan dari Luar Negeri. Bila Penghasilan dari Luar Negeri telah dikenakan Pajak di Luar Negeri, maka pajak yang telah dibayar di Luar Negeri tersebut bisa dikreditkan (dikurangkan) terhadap pajak terhutang di Dalam Negeri. Pengkreditan pajak yang dibayar di Luar Negeri tersebut diatur dalam KMK No. 640/KMK 04/1994. >>>> KMK No. 164/KMK. 03/2002 tentang kredit pajak Luar Negeri. PPh terhutang = penghasilan kena pajak x tarif ps. 17. Formula perhitungan PPh Ps. 24 yang dihitung di Indonesia: Penghasilan Luar Negeri x PPh Terhutang atas Penghasilan Kena Pajak

Kredit Pajak Untuk melaksanakan pengkreditan kredit pajak luar negeri, maka wajib pajak dalam negeri harus menyampaikan permohonan pengkreditan pajak luar negeri kepada Direktur Jendral Pajak dengan melampirkan: a. Laporan keuangan dari penghasilan yang berasal dari luar negeri; b. Foto copy Surat Pemberitahuan Pajak yang disampaikan di luar negeri; c. Dokumen pembayaran pajak di luar negeri; d. Penyampaian permohonan kredit pajak luar negeri dilakukan bersama dengan penyampaian SPT Tahunan Pajak Penghasilan.

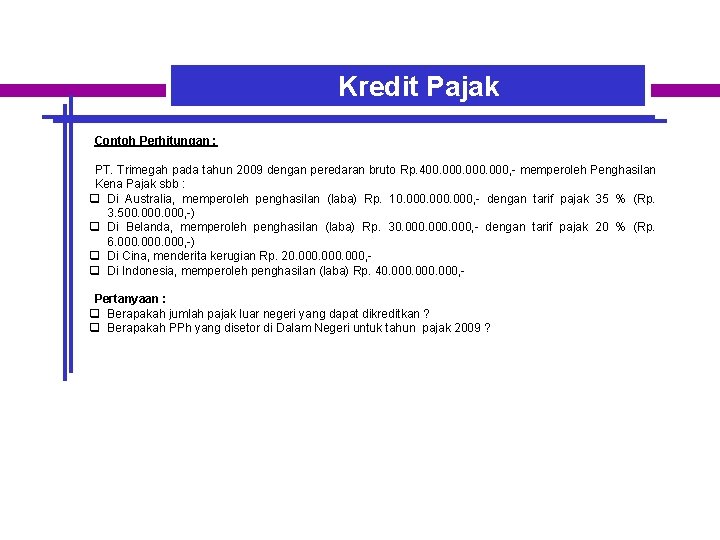

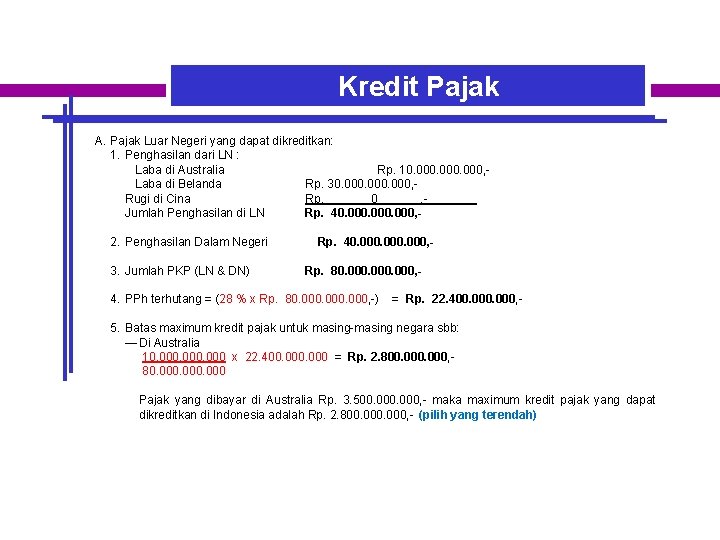

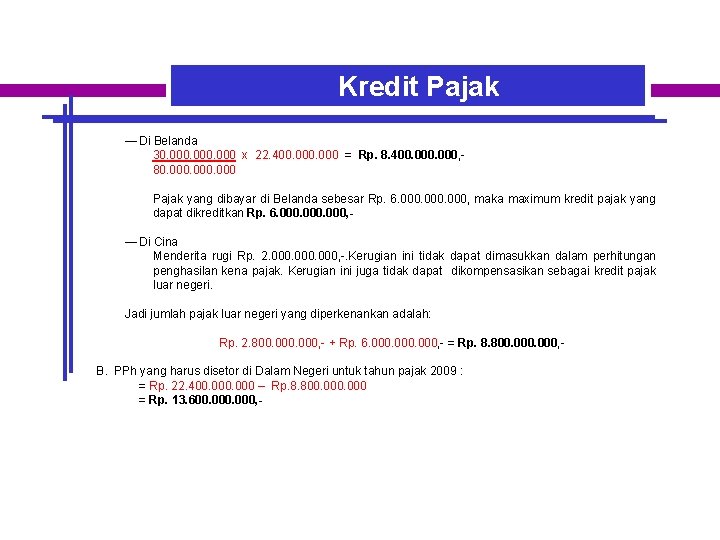

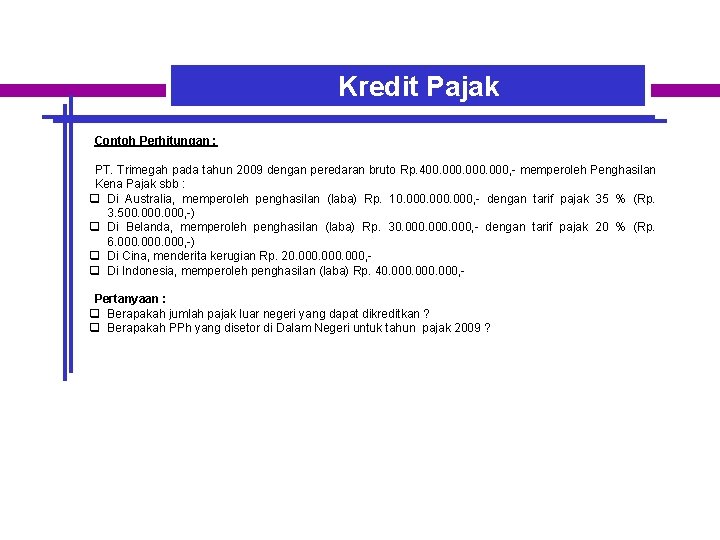

Kredit Pajak Contoh Perhitungan : PT. Trimegah pada tahun 2009 dengan peredaran bruto Rp. 400. 000, - memperoleh Penghasilan Kena Pajak sbb : q Di Australia, memperoleh penghasilan (laba) Rp. 10. 000, - dengan tarif pajak 35 % (Rp. 3. 500. 000, -) q Di Belanda, memperoleh penghasilan (laba) Rp. 30. 000, - dengan tarif pajak 20 % (Rp. 6. 000, -) q Di Cina, menderita kerugian Rp. 20. 000, q Di Indonesia, memperoleh penghasilan (laba) Rp. 40. 000, Pertanyaan : q Berapakah jumlah pajak luar negeri yang dapat dikreditkan ? q Berapakah PPh yang disetor di Dalam Negeri untuk tahun pajak 2009 ?

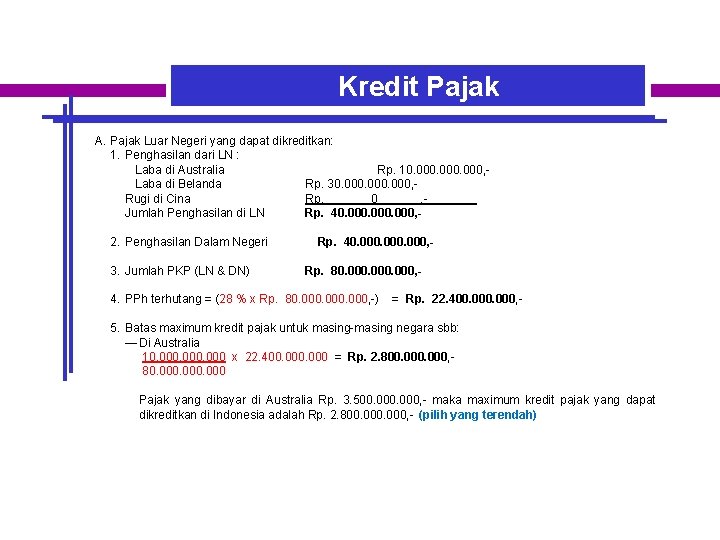

Kredit Pajak A. Pajak Luar Negeri yang dapat dikreditkan: 1. Penghasilan dari LN : Laba di Australia Rp. 10. 000, Laba di Belanda Rp. 30. 000, Rugi di Cina Rp. 0 , Jumlah Penghasilan di LN Rp. 40. 000, 2. Penghasilan Dalam Negeri 3. Jumlah PKP (LN & DN) Rp. 40. 000, Rp. 80. 000, - 4. PPh terhutang = (28 % x Rp. 80. 000, -) = Rp. 22. 400. 000, - 5. Batas maximum kredit pajak untuk masing-masing negara sbb: ― Di Australia 10. 000 x 22. 400. 000 = Rp. 2. 800. 000, 80. 000 Pajak yang dibayar di Australia Rp. 3. 500. 000, - maka maximum kredit pajak yang dapat dikreditkan di Indonesia adalah Rp. 2. 800. 000, - (pilih yang terendah)

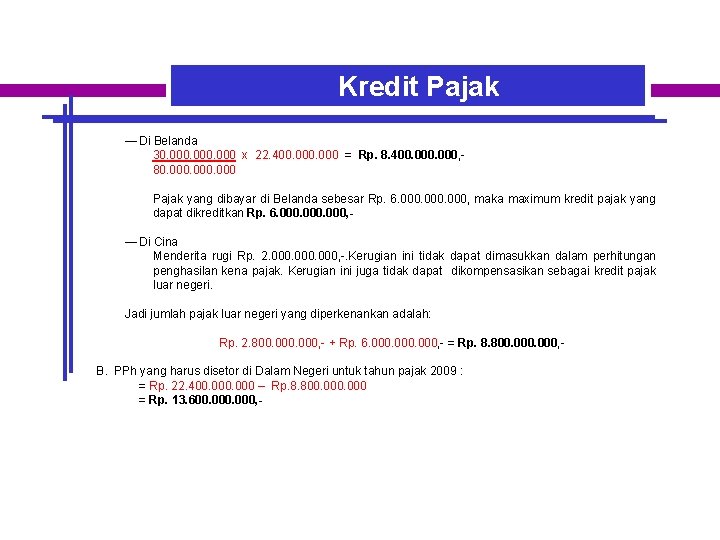

Kredit Pajak ― Di Belanda 30. 000 x 22. 400. 000 = Rp. 8. 400. 000, 80. 000 Pajak yang dibayar di Belanda sebesar Rp. 6. 000, maka maximum kredit pajak yang dapat dikreditkan Rp. 6. 000, - ― Di Cina Menderita rugi Rp. 2. 000, -. Kerugian ini tidak dapat dimasukkan dalam perhitungan penghasilan kena pajak. Kerugian ini juga tidak dapat dikompensasikan sebagai kredit pajak luar negeri. Jadi jumlah pajak luar negeri yang diperkenankan adalah: Rp. 2. 800. 000, - + Rp. 6. 000, - = Rp. 8. 800. 000, - B. PPh yang harus disetor di Dalam Negeri untuk tahun pajak 2009 : = Rp. 22. 400. 000 – Rp. 8. 800. 000 = Rp. 13. 600. 000, -

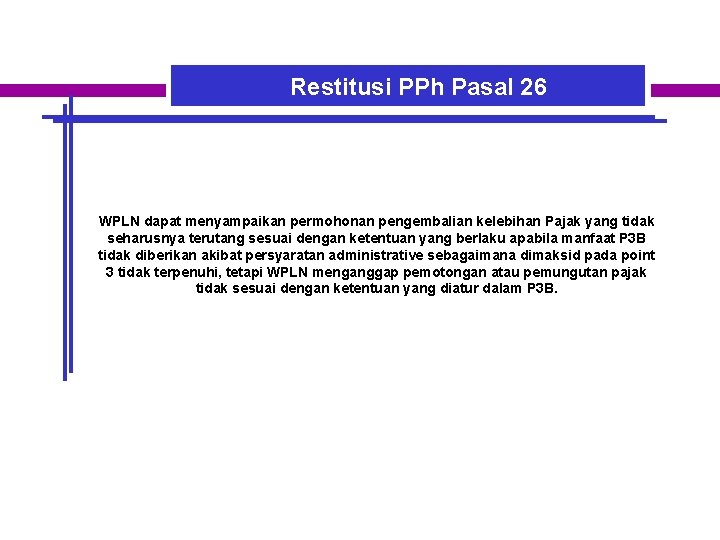

Restitusi PPh Pasal 26 WPLN dapat menyampaikan permohonan pengembalian kelebihan Pajak yang tidak seharusnya terutang sesuai dengan ketentuan yang berlaku apabila manfaat P 3 B tidak diberikan akibat persyaratan administrative sebagaimana dimaksid pada point 3 tidak terpenuhi, tetapi WPLN menganggap pemotongan atau pemungutan pajak tidak sesuai dengan ketentuan yang diatur dalam P 3 B.

Manajemen informasi dan manajemen internasional

Manajemen informasi dan manajemen internasional Manajemen sdm internasional

Manajemen sdm internasional Perbedaan budaya dan manajemen internasional

Perbedaan budaya dan manajemen internasional Agenda sistemica y agenda institucional

Agenda sistemica y agenda institucional Manajemen kinerja internasional

Manajemen kinerja internasional Buku manajemen pemasaran internasional

Buku manajemen pemasaran internasional Manajemen sdm lanjutan

Manajemen sdm lanjutan Consignment adalah

Consignment adalah Motif perusahaan multinasional

Motif perusahaan multinasional Peran akuntansi manajemen dalam lingkungan internasional

Peran akuntansi manajemen dalam lingkungan internasional Manajemen sdm internasional

Manajemen sdm internasional Manajemen bisnis internasional polines

Manajemen bisnis internasional polines Pengertian data kesehatan

Pengertian data kesehatan Manajemen usaha kecil dan manajemen organisasi nirlaba

Manajemen usaha kecil dan manajemen organisasi nirlaba Pengaruh pajak terhadap keseimbangan pasar

Pengaruh pajak terhadap keseimbangan pasar Tarif pajak proporsional dan contohnya

Tarif pajak proporsional dan contohnya Tarif pajak proporsional dan contohnya

Tarif pajak proporsional dan contohnya Akuntansi pajak investasi jangka panjang

Akuntansi pajak investasi jangka panjang Pajak adalah iuran

Pajak adalah iuran Pajak mineral bukan logam dan batuan

Pajak mineral bukan logam dan batuan Cara menghitung pajak bumi dan bangunan

Cara menghitung pajak bumi dan bangunan Cara menghitung pajak bumi dan bangunan

Cara menghitung pajak bumi dan bangunan The third pillar of islam zakat

The third pillar of islam zakat Soal akuntansi perpajakan dan jawabannya

Soal akuntansi perpajakan dan jawabannya Arus modal dan barang internasional

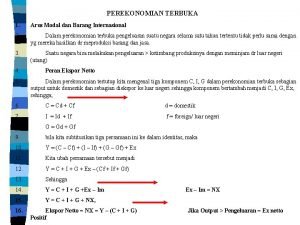

Arus modal dan barang internasional Hakikat dan dasar berlakunya hukum internasional

Hakikat dan dasar berlakunya hukum internasional Peta konsep jenis usaha ekonomi

Peta konsep jenis usaha ekonomi Contoh amandemen perjanjian

Contoh amandemen perjanjian Klasifikasi akuntansi internasional

Klasifikasi akuntansi internasional Kombinasi bisnis dan konsolidasi

Kombinasi bisnis dan konsolidasi Sejarah dan perkembangan sistem moneter internasional

Sejarah dan perkembangan sistem moneter internasional Ruang lingkup pemasaran global

Ruang lingkup pemasaran global Tren pengungkapan internasional

Tren pengungkapan internasional Restriksi perdagangan internasional adalah

Restriksi perdagangan internasional adalah Agenda setting dan framing

Agenda setting dan framing Hubungan manajemen persediaan dengan manajemen keuangan

Hubungan manajemen persediaan dengan manajemen keuangan Surat tagihan pajak

Surat tagihan pajak Pajak proposional

Pajak proposional Diketahui fungsi linier monoton naik f(x)=4x-3

Diketahui fungsi linier monoton naik f(x)=4x-3 Subjek pajak pph 23

Subjek pajak pph 23 Objek pajak pph 23

Objek pajak pph 23 Pajak adalah iuran

Pajak adalah iuran Permohonan pembetulan atau penggantian pajak

Permohonan pembetulan atau penggantian pajak Krzyżak dwubarwny

Krzyżak dwubarwny Dasar pengenaan pajak ppn

Dasar pengenaan pajak ppn Contoh perhitungan pph 24 orang pribadi

Contoh perhitungan pph 24 orang pribadi Hubungan istimewa dalam pajak

Hubungan istimewa dalam pajak Hubungan istimewa pajak

Hubungan istimewa pajak Http://reformdjp/quiz/kuis-mini-april/

Http://reformdjp/quiz/kuis-mini-april/ Justifikasi pemungutan pajak

Justifikasi pemungutan pajak Membayar pajak pengamalan sila ke

Membayar pajak pengamalan sila ke Dasar pengenaan pajak ppn

Dasar pengenaan pajak ppn Opis pająków z hobbita

Opis pająków z hobbita Keseimbangan pasar setelah pajak proporsional

Keseimbangan pasar setelah pajak proporsional Surat pernyataan pemindahbukuan pajak

Surat pernyataan pemindahbukuan pajak Materi aritmatika sosial kelas 7 kurikulum 2013

Materi aritmatika sosial kelas 7 kurikulum 2013 Sak etap bab 24 tentang pajak

Sak etap bab 24 tentang pajak Golongan pajak

Golongan pajak Sundari se

Sundari se Pajak bantuan pemerintah

Pajak bantuan pemerintah Sasaran objek pajak

Sasaran objek pajak Perencanaan pajak menjelang akhir tahun

Perencanaan pajak menjelang akhir tahun Konsep dasar akuntansi pajak

Konsep dasar akuntansi pajak Landasan filosofis pemungutan pajak

Landasan filosofis pemungutan pajak Judul skripsi tentang pajak (npwp)

Judul skripsi tentang pajak (npwp) Grafik fungsi penerimaan

Grafik fungsi penerimaan Sieciarz jaskiniowy jad

Sieciarz jaskiniowy jad Selisih kurs masuk akun apa

Selisih kurs masuk akun apa Four maxim pajak

Four maxim pajak Pajak revaluasi aset

Pajak revaluasi aset Psak leasing

Psak leasing Iapi ppl

Iapi ppl Pengertian pajak menurut prof dr rochmat soemitro

Pengertian pajak menurut prof dr rochmat soemitro Pengertian pajak menurut dr. soeparman soemahamidjaja

Pengertian pajak menurut dr. soeparman soemahamidjaja Ppn masukan debit atau kredit

Ppn masukan debit atau kredit Hukum pajak material

Hukum pajak material Patrycja pająk wiek

Patrycja pająk wiek Pajak degresif adalah

Pajak degresif adalah Perhitungan pajak dokter praktek pribadi

Perhitungan pajak dokter praktek pribadi Tindakan penagihan pajak

Tindakan penagihan pajak Pengertian pph pasal 24

Pengertian pph pasal 24 Konsep dasar akuntansi pajak

Konsep dasar akuntansi pajak Deductible and nondeductible expense pajak

Deductible and nondeductible expense pajak Ssp pajak

Ssp pajak Akuntansi pajak persediaan

Akuntansi pajak persediaan Material internasional

Material internasional Laporan keuangan untuk tujuan umum, disusun terutama untuk

Laporan keuangan untuk tujuan umum, disusun terutama untuk Tahapan perjanjian internasional adalah

Tahapan perjanjian internasional adalah Teori statuta

Teori statuta Sejarah singkat makanan kontinental

Sejarah singkat makanan kontinental Sejarah hukum internasional pada zaman kuno

Sejarah hukum internasional pada zaman kuno Kode etik internasional mne

Kode etik internasional mne Review jurnal psikologi

Review jurnal psikologi Contoh proposal usaha makanan internasional spaghetti

Contoh proposal usaha makanan internasional spaghetti Postmodernisme dalam hubungan internasional

Postmodernisme dalam hubungan internasional Perbedaan realisme dan neorealisme

Perbedaan realisme dan neorealisme Singkatan dari

Singkatan dari Kerjasama ekonomi internasional

Kerjasama ekonomi internasional Pengaruh aspek internasional terhadap pendapatan nasional

Pengaruh aspek internasional terhadap pendapatan nasional Manfaat diversifikasi internasional

Manfaat diversifikasi internasional Apa itu organisasi profesi humas

Apa itu organisasi profesi humas Pertanyaan tentang pengelolaan lintas budaya

Pertanyaan tentang pengelolaan lintas budaya Bentuk-bentuk desain organisasi global

Bentuk-bentuk desain organisasi global Tahapan perjanjian internasional adalah...

Tahapan perjanjian internasional adalah... Materi tentang lembaga keuangan internasional

Materi tentang lembaga keuangan internasional Gambaran umum lalu lintas pembayaran internasional

Gambaran umum lalu lintas pembayaran internasional Lalu lintas pembayaran luar negeri harus melalui

Lalu lintas pembayaran luar negeri harus melalui Kode etik profesi internasional

Kode etik profesi internasional Manpower strength

Manpower strength Kekuatan sosiokultural

Kekuatan sosiokultural Sengketa perdata internasional

Sengketa perdata internasional Bentuk perwujudan hukum dunia

Bentuk perwujudan hukum dunia