CATEDRATICA LILIAN NATHALS SOLIS LAS FINANZAS CORPORATIVAS Y

- Slides: 20

CATEDRATICA: LILIAN NATHALS SOLIS

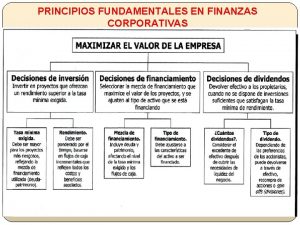

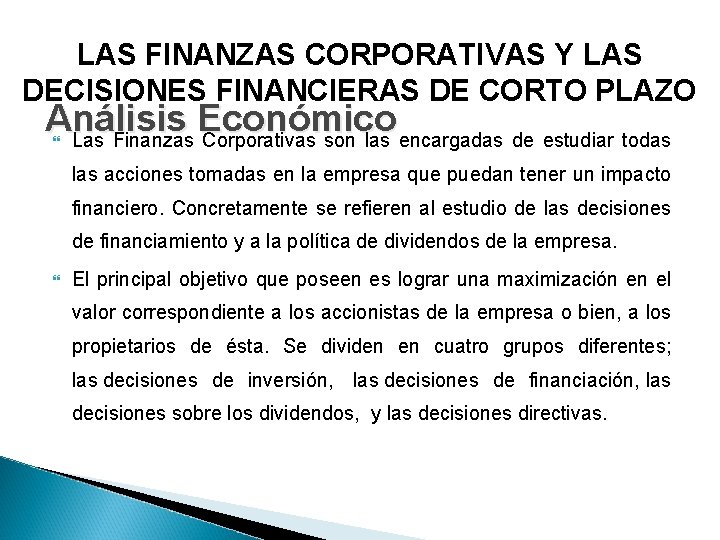

LAS FINANZAS CORPORATIVAS Y LAS DECISIONES FINANCIERAS DE CORTO PLAZO Análisis Económico Las Finanzas Corporativas son las encargadas de estudiar todas las acciones tomadas en la empresa que puedan tener un impacto financiero. Concretamente se refieren al estudio de las decisiones de financiamiento y a la política de dividendos de la empresa. El principal objetivo que poseen es lograr una maximización en el valor correspondiente a los accionistas de la empresa o bien, a los propietarios de ésta. Se dividen en cuatro grupos diferentes; las decisiones de inversión, las decisiones de financiación, las decisiones sobre los dividendos, y las decisiones directivas.

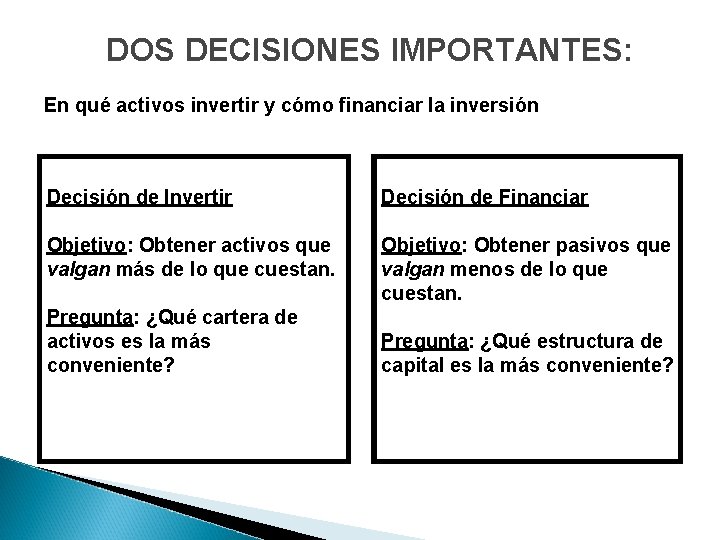

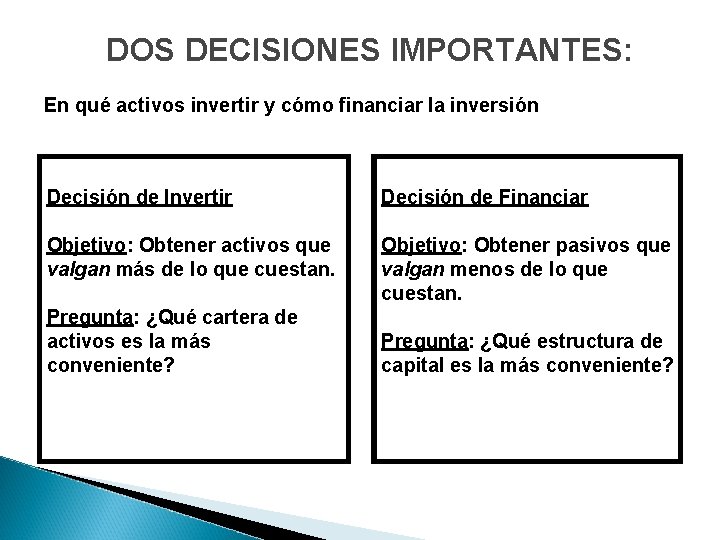

DOS DECISIONES IMPORTANTES: En qué activos invertir y cómo financiar la inversión Decisión de Invertir Decisión de Financiar Objetivo: Obtener activos que valgan más de lo que cuestan. Objetivo: Obtener pasivos que valgan menos de lo que cuestan. Pregunta: ¿Qué cartera de activos es la más conveniente? Pregunta: ¿Qué estructura de capital es la más conveniente?

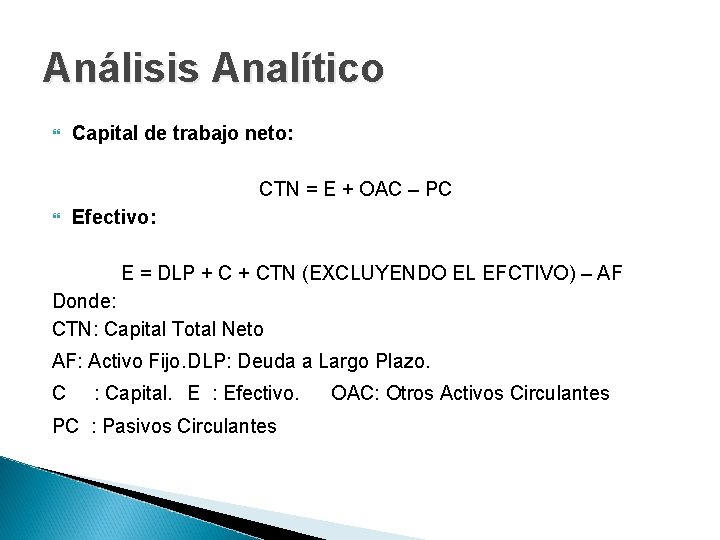

Análisis Analítico Capital de trabajo neto: CTN = E + OAC – PC Efectivo: E = DLP + CTN (EXCLUYENDO EL EFCTIVO) – AF Donde: CTN: Capital Total Neto AF: Activo Fijo. DLP: Deuda a Largo Plazo. C : Capital. E : Efectivo. PC : Pasivos Circulantes OAC: Otros Activos Circulantes

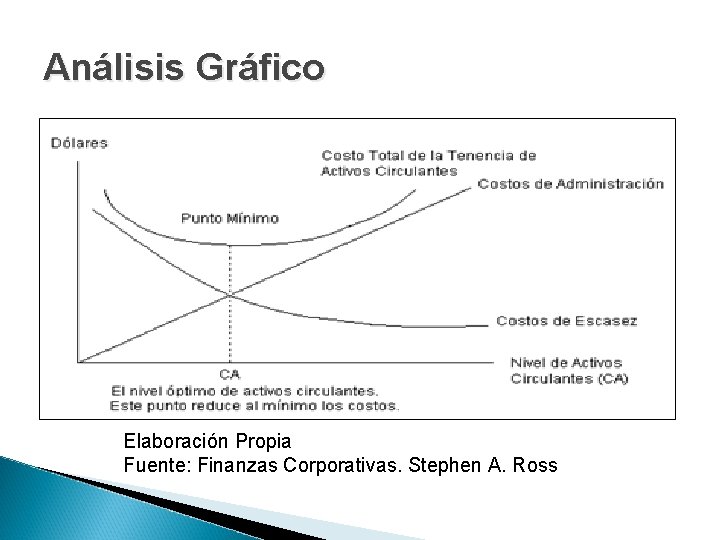

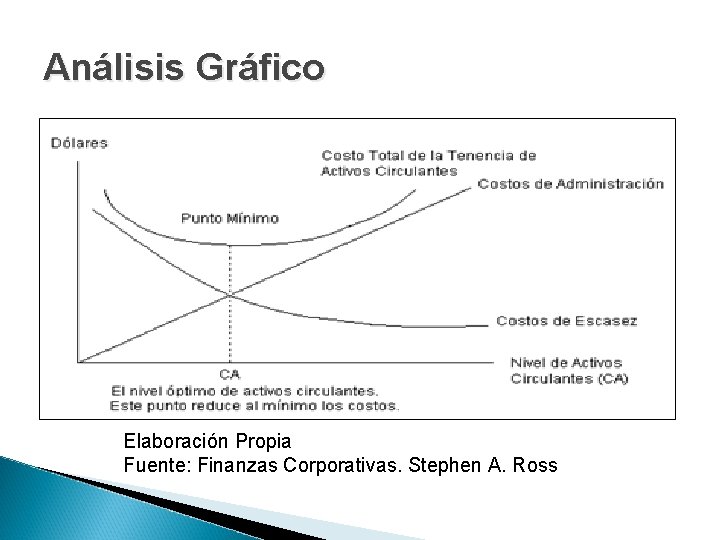

Análisis Gráfico Elaboración Propia Fuente: Finanzas Corporativas. Stephen A. Ross

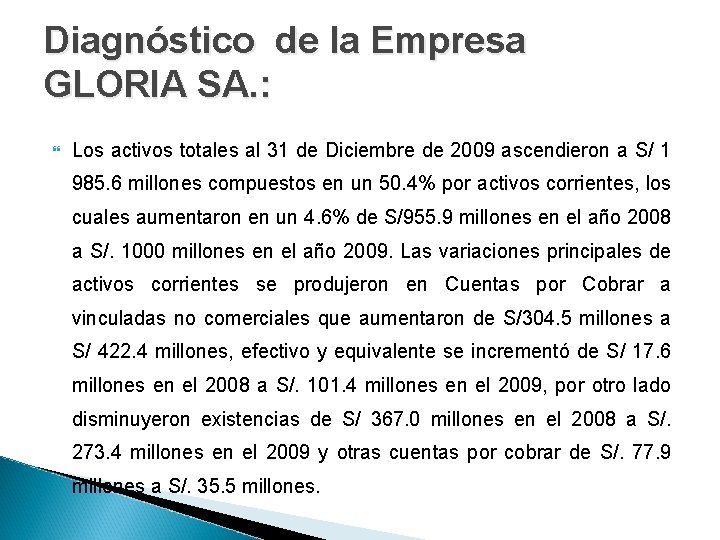

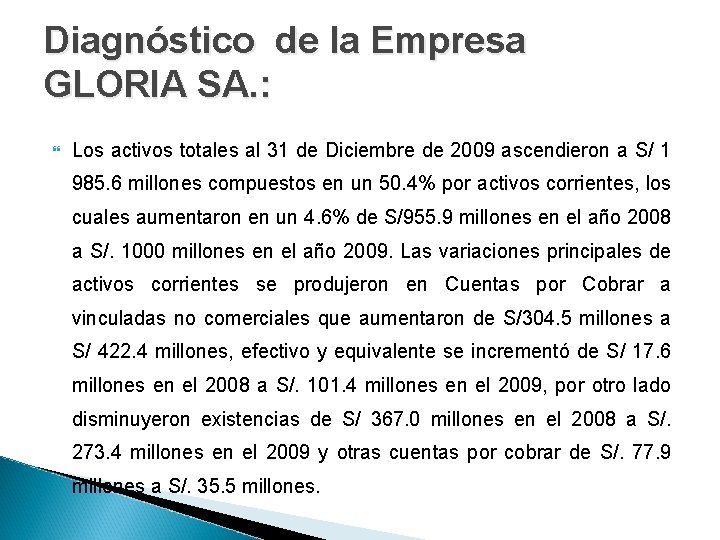

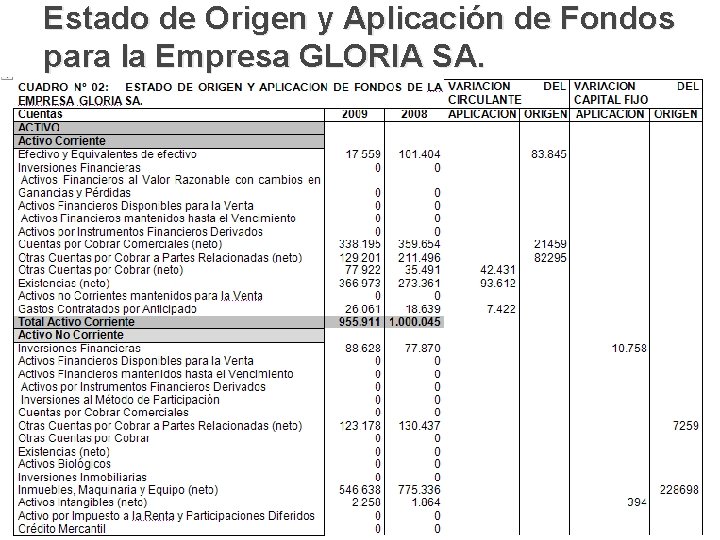

Diagnóstico de la Empresa GLORIA SA. : Los activos totales al 31 de Diciembre de 2009 ascendieron a S/ 1 985. 6 millones compuestos en un 50. 4% por activos corrientes, los cuales aumentaron en un 4. 6% de S/955. 9 millones en el año 2008 a S/. 1000 millones en el año 2009. Las variaciones principales de activos corrientes se produjeron en Cuentas por Cobrar a vinculadas no comerciales que aumentaron de S/304. 5 millones a S/ 422. 4 millones, efectivo y equivalente se incrementó de S/ 17. 6 millones en el 2008 a S/. 101. 4 millones en el 2009, por otro lado disminuyeron existencias de S/ 367. 0 millones en el 2008 a S/. 273. 4 millones en el 2009 y otras cuentas por cobrar de S/. 77. 9 millones a S/. 35. 5 millones.

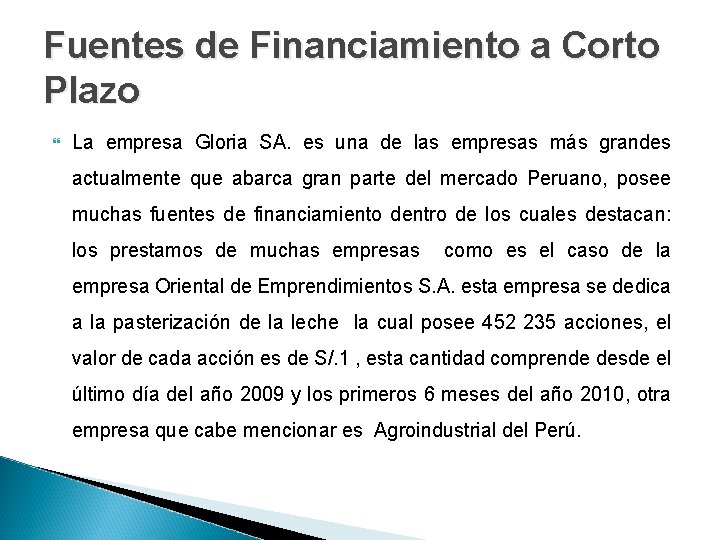

Fuentes de Financiamiento a Corto Plazo La empresa Gloria SA. es una de las empresas más grandes actualmente que abarca gran parte del mercado Peruano, posee muchas fuentes de financiamiento dentro de los cuales destacan: los prestamos de muchas empresas como es el caso de la empresa Oriental de Emprendimientos S. A. esta empresa se dedica a la pasterización de la leche la cual posee 452 235 acciones, el valor de cada acción es de S/. 1 , esta cantidad comprende desde el último día del año 2009 y los primeros 6 meses del año 2010, otra empresa que cabe mencionar es Agroindustrial del Perú.

ESTADO DE ORIGEN Y APLICACIÓN DE FONDOS Es una información adicional que facilitan las empresas en sus cuentas anuales, en la que se detallan: Los recursos que han entrado en la empresa durante el ejercicio y la utilización que se les ha dado. El efecto que este movimiento de entrada y aplicación de recursos ha tenido en el activo circulante.

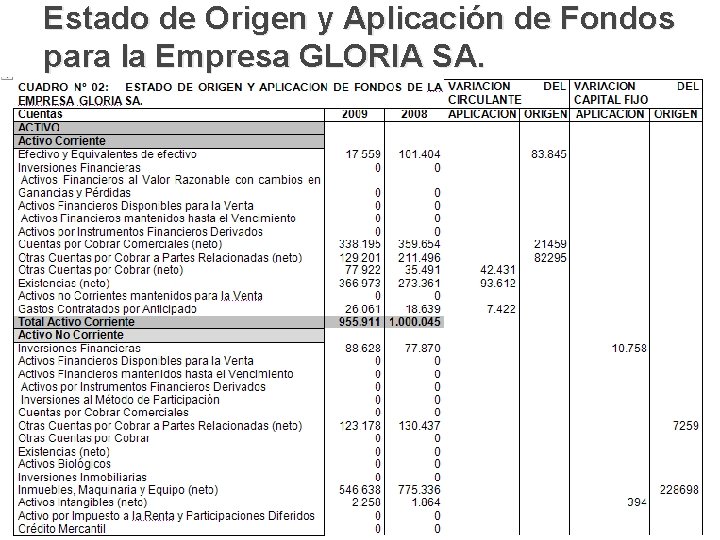

Estado de Origen y Aplicación de Fondos para la Empresa GLORIA SA.

ANÁLISIS GENERAL DEL COSTO DE CAPITAL 1. Concepto de Capital de Costo: Es aquella tasa que iguala el valor actual de los fondos realmente percibidos por la empresa, con el valor actual de los egresos que provocará la operación financiera. 2. Variación de Capital de Costo Al obtenerse el costo de capital de la empresa como el promedio ponderado del costo de las fuentes de financiamiento utilizado o a utilizar para ejecutar una inversión, su valor depende de dichos costos y de la estructura de financiamiento.

COSTO PROMEDIO PONDERADO El método del costo promedio ponderado, llamado a menudo método del costo promedio se basa en el costo promedio ponderado del inventario durante el período. ENFOQUE MODIGLIANI – MILLER El teorema afirma que el valor de una compañía no se ve afectado por la forma en que ésta es financiada en ausencia de impuestos, costes de quiebra y asimetrías en la información de los agentes.

Supuestos Las empresas pueden agruparse en clases homogéneas basadas en el riesgo del negocio. Todos los inversionistas tienen las mismas expectativas sobre las utilidades futuras de la empresa. No existen costos de transacción. La deuda no tiene riesgo, los inversionistas pueden presentarse con cantidades ilimitados de dinero a la tasa de riesgo. No existen costos de insolvencia financiera o quiebra ni costos de agencia.

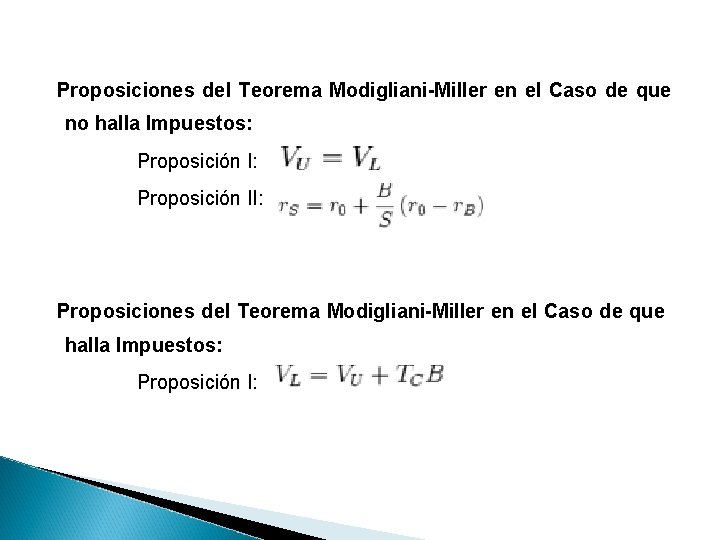

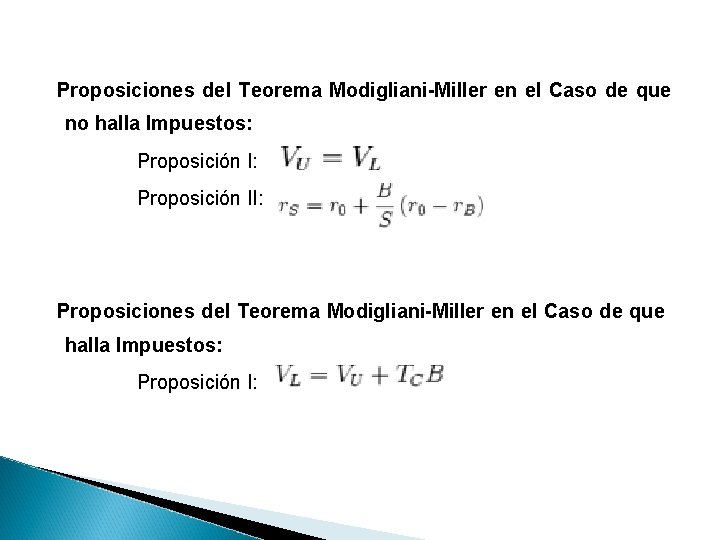

Proposiciones del Teorema Modigliani-Miller en el Caso de que no halla Impuestos: Proposición I: Proposición II: Proposiciones del Teorema Modigliani-Miller en el Caso de que halla Impuestos: Proposición I:

ESTRUCTURA DE CAPITAL A los efectos de este trabajo definimos la estructura óptima de capital como aquella que maximiza el valor empresarial. Maximizar el valor de la empresa supone minimizar el coste del capital medio ponderado (WACC) cuando los flujos de fondos no se ven afectados por el aumento de la relación deuda /valor de la empresa. La estructura de capital fijada como meta es la mezcla de deudas, acciones preferentes e instrumentos de capital contable con la cual la empresa planea financiar sus inversiones.

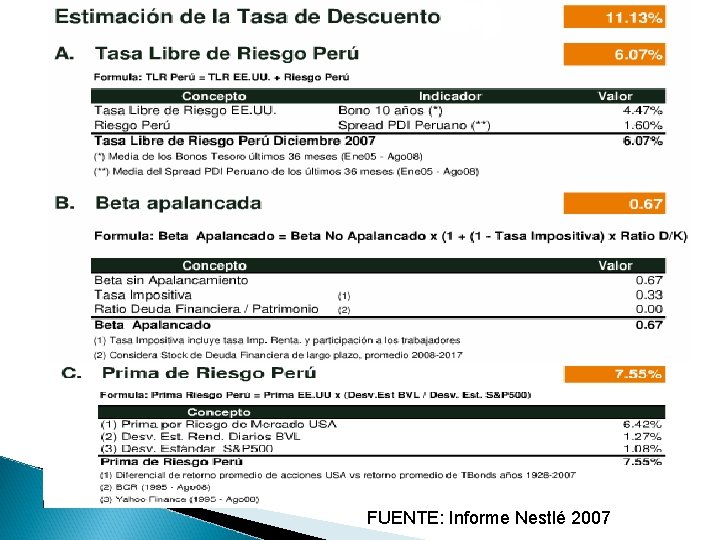

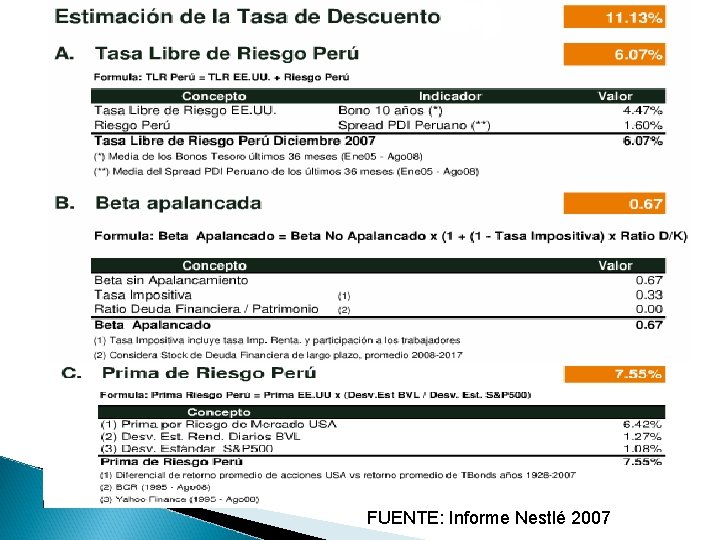

FUENTE: Informe Nestlé 2007

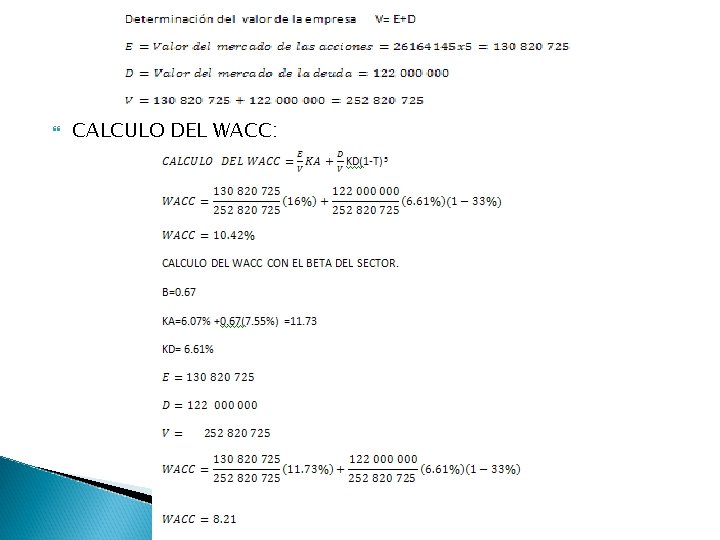

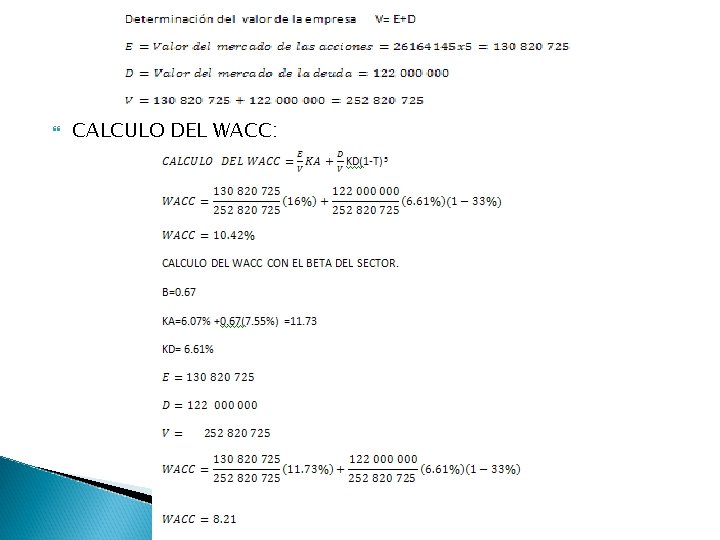

CALCULO DEL WACC:

Que son las finanzas corporativas internacionales

Que son las finanzas corporativas internacionales El padre de las finanzas

El padre de las finanzas Matriz gran estrategia ejemplo

Matriz gran estrategia ejemplo Finanzas corporativas eugene f. brighman

Finanzas corporativas eugene f. brighman Finanzas corporativas y mercado de valores

Finanzas corporativas y mercado de valores Amexana

Amexana Estrategias corporativas

Estrategias corporativas Estratégias corporativas

Estratégias corporativas Gestão de despesas e viagens corporativas

Gestão de despesas e viagens corporativas Como llevar las finanzas de una iglesia

Como llevar las finanzas de una iglesia Las finanzas y la biblia

Las finanzas y la biblia Funcion de las finanzas

Funcion de las finanzas El valor del dinero en el tiempo ejemplos

El valor del dinero en el tiempo ejemplos Importancia de las finanzas

Importancia de las finanzas Begriffsklassifikation

Begriffsklassifikation Lilian alessa

Lilian alessa Lilian origem

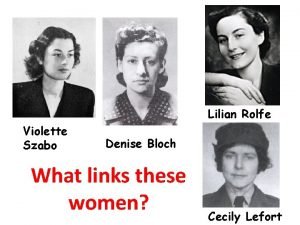

Lilian origem Lilian rolfe

Lilian rolfe Anita lilian zuppo abed

Anita lilian zuppo abed Periodos da historia da grecia

Periodos da historia da grecia Hku certificate

Hku certificate