Capacitacin Nivel III Prevencin del Lavado de Activos

- Slides: 33

Capacitación Nivel III Prevención del Lavado de Activos y Financiamiento del Terrorismo Ciclo 2011

CONTEXTO MACRO Grupo de Acción Financiera Internacional sobre el blanqueo de capitales. El GAFI es un grupo intergubernamental que establece estándares, y desarrolla y promueve políticas para combatir el lavado de activos y el financiamiento del terrorismo. Fue establecido en 1989 por el G 7, y en abril de 1990 dio a conocer sus 40 recomendaciones mas nueve agregadas sobre el Financiamiento del Terrorismo, que proveen un diseño de la acción necesaria para luchar contra el lavado de dinero. Emite Recomienda Evalúa informes 40 recomendaciones + 9 sobre financiamiento del terrorismo Sobre las actuaciones que realizan los Estados en la Lucha contra el “Lavado de Dinero y el Financiamiento del Terrorismo”

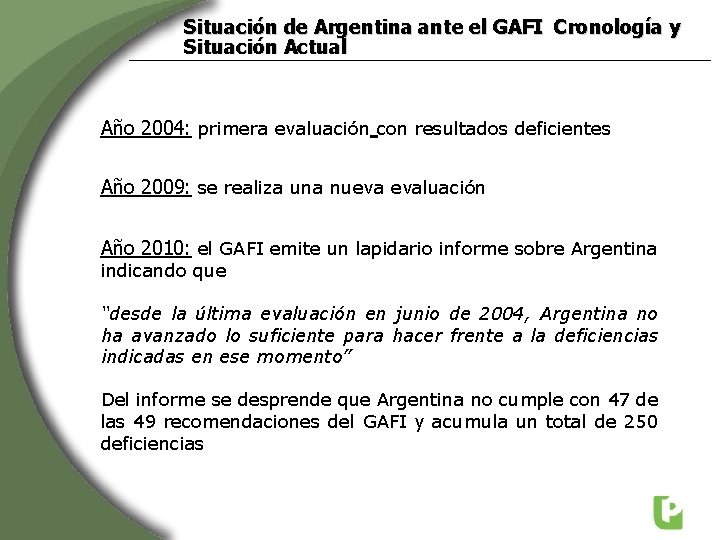

Situación de Argentina ante el GAFI Cronología y Situación Actual Año 2004: primera evaluación con resultados deficientes Año 2009: se realiza una nueva evaluación Año 2010: el GAFI emite un lapidario informe sobre Argentina indicando que “desde la última evaluación en junio de 2004, Argentina no ha avanzado lo suficiente para hacer frente a la deficiencias indicadas en ese momento” Del informe se desprende que Argentina no cumple con 47 de las 49 recomendaciones del GAFI y acumula un total de 250 deficiencias

Situación de Argentina ante el GAFI Cronología y Situación Actual Se otorga una prórroga hasta febrero de 2011 para encuadrarse en las recomendaciones del Organismo Internacional En febrero de 2011 el GAFI destacó las “fuertes acciones” que tomó la Argentina para adecuar su política antilavado de activos y contra la financiación del terrorismo a los estándares internacionales y resolvió analizar en su próxima reunión plenaria de junio, la evolución de las medidas adoptadas por el Gobierno Nacional para fortalecer su lucha en la materia En este sentido, la UIF ha emitido durante el primer trimestre de 2011 una gran cantidad de reglamentaciones que involucran a todos los sujetos obligados

LEY 25. 246 BUENOS AIRES, 13 de Abril de 2000 BOLETIN OFICIAL, 10 de Mayo de 2000 SANCIONA LA CREACION DE LA UIF - UNIDAD DE INFORMACION FINANCIERA Que es la UIF? En su Art. 5 la ley 25246 define la creación de la Unidad de Información Financiera (UIF), que funcionará con autarquía funcional en jurisdicción del Ministerio de Justicia y Derechos Humanos de la Nación. Y en el Art. 6 que será la encargada del análisis, el tratamiento y la transmisión de información a los efectos de prevenir e impedir el delito de lavado de activos. Quienes informan a la UIF? Los SOI (Sujetos Obligados a Informar)

LEY 25. 246 SOI Sujetos Obligados a Informar 1 Obligaciones Detectar y Reportar (Operaciones Sospechosas) 2 Conocimiento del Cliente 3 Deber de Confidencialidad

OBLIGACIONES 1 DETECTAR Y REPORTAR OPERACIONES SOSPECHOSAS

OPERACIÓN SOSPECHOSA DEFINICION “Es el proceso de incorporación de bienes obtenidos de actividades delictivas (narcotráfico, evasión, corrupción, u otros delitos) al sistema legal de intercambio de bienes y servicios, utilizando actores de dicho escenario (bancos, escribanos, etc. ) para darles apariencia de origen lícito, y disponer de los mismos legalmente”

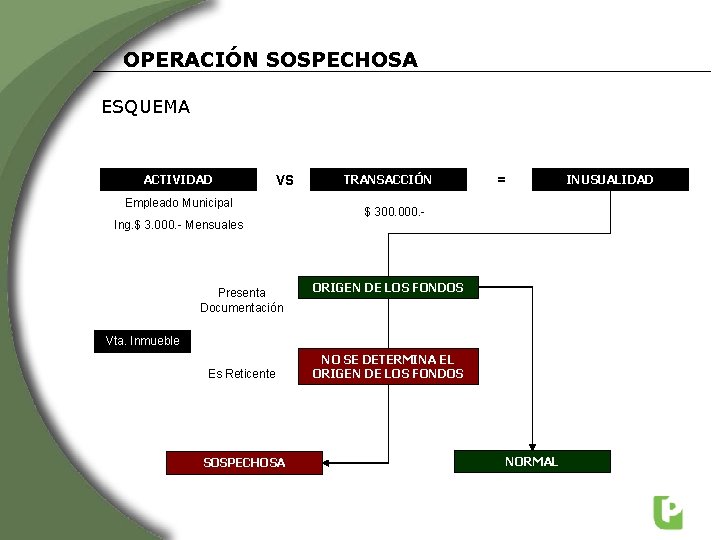

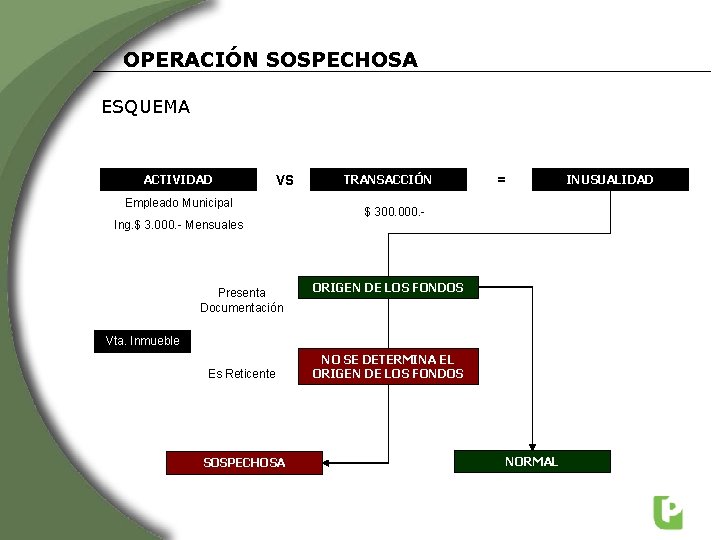

OPERACIÓN SOSPECHOSA ESQUEMA ACTIVIDAD VS Empleado Municipal Ing. $ 3. 000. - Mensuales Presenta Documentación TRANSACCIÓN = $ 300. 000. - ORIGEN DE LOS FONDOS Vta. Inmueble Es Reticente SOSPECHOSA NO SE DETERMINA EL ORIGEN DE LOS FONDOS NORMAL INUSUALIDAD

OPERACIÓN SOSPECHOSA Ud. N OPINION CATEGORICA REPORTE COPIA DEL LEGAJO COPIA DE LOS EXTRACTOS OS PLA COMITE Nº OP DIRECTORIO FIN DE LA OBLIGACIÓN ANALISIS GCIA. GENERAL DE LA Ud. N INFORME PLA ARCHIVAR MONITOREAR REPORTAR FIN DE LA OBLIGACIÓN DEL BAPRO ARCHIVAR MONITOREAR JUSTICIA REPORTAR UIF

OPERACIÓN SOSPECHOSA CONTINUIDAD El reporte de las operaciones posiblemente inusuales o sospechosas no impedirá su realización, ni será motivo para que se cancele o no se realice, salvo decisión concreta de la Superioridad, Autoridades de Contralor y/o Judiciales. Este criterio se aplicará, sin perjuicio de que por otras razones no se considere conveniente llevar a cabo la operación. La cumplimentación de los procedimientos y controles en materia de prevención del lavado de dinero no deberá desalentar a la entidad a realizar negocios y transacciones bancarias, simplemente constituye un medio para prevenir que la Institución sea utilizada para efectuar transacciones vinculadas con el lavado de activos de origen delictivo o la financiación de actividades terroristas

OBLIGACIONES 2 CONOCIMIENTO DEL CLIENTE

CONOCIMIENTO DEL CLIENTE • IDENTIFICACIÓN DEL CLIENTE En oportunidad de vincular a un cliente se deberá proceder a su identificación, conforme con las normas sobre “Documentos de identificación en vigencia” (Cap 12 Parte I Modulo 14 del Digesto Administrativo) • MEDIDAS ABREVIADAS En lo referente a cuentas CAS, se considera suficiente la información brindada por los empleadores, en la medida en que el importe de los créditos no supere $ 30. 000 mensuales. Sin perjuicio de ello, dicha excepción no releva a la entidad de analizar la posible discordancia entre el perfil del titular de la cuenta y los montos y modalidades operados.

CONOCIMIENTO DEL CLIENTE • CONOCIMIENTO DEL CLIENTE Posteriormente a la correcta identificación, se procederá a cumplimentar el principio “conoce a tu cliente”. • LEGAJO DEL CLIENTE • El legajo del cliente deberá estar conformado según lo dispuesto en el Capítulo 1 de la Parte I del Módulo 4, con especial atención en la integración completa del formulario de Registro de Clientes (B. P. Nº 730 para personas físicas y B. P. Nº 731 para personas jurídicas). • Adicionalmente, deberá incorporarse en el legajo la documentación necesaria que permita definir el perfil del cliente en función a la actividad que desarrolla, determinándose claramente cual es su profesión, ramo comercial, si es autónomo o dependiente, categoría o función que desempeña en una empresa determinada, ingresos, domicilios laborales, comerciales, profesionales, etc.

CONOCIMIENTO DEL CLIENTE • ACTUALIZACIÓN DE LA INFORMACIÓN Los datos obtenidos para cumplimentar el conocimiento del cliente deberán actualizarse cuando se detecten operaciones consideradas inusuales, cuando se realicen transacciones importantes y/o cuando se produzcan cambios relevantes en la forma de operar los distintos productos y servicios que ofrece la Entidad • CONSERVACIÓN DE LA DOCUMENTACIÓN La Unidad de Información Financiera establece conservar la documentación del conocimiento del cliente por un período mínimo de 10 años desde la finalización de las relaciones • RESPONSABLE DEL CONTROL El funcionario que autorice la vinculación, será el responsable del control sobre la integridad y veracidad de los datos, y el máximo responsable operativo, será el encargado de controlar el cumplimiento de las actualizaciones indicadas y de la debida conservación de la documentación de respaldo

OBLIGACIONES 3 DEBER DE CONFIDENCIALIDAD

DEBER DE CONFIDENCIALIDAD • En aquellos casos que se deba citar al cliente para actualizar su legajo, solicitar información y/o documentación complementaria sobre el origen de los fondos, se deberá cumplir con el deber de confidencialidad previsto en el artículo 21 inciso c de a Ley 25246, el cual dispone que los sujetos obligados a informar – en este caso el Banco – deberán “abstenerse de revelar al cliente o a terceros las actuaciones que se estén realizando en cumplimiento de la presente ley”. • En sentido concordante con lo expresado, se encuentran alcanzados por el deber de confidencialidad no sólo los reportes de operaciones inusuales y su consecuente investigación, sino también los requerimientos informativos contenidos en las circulares internas y los efectuados por Prevención del Lavado de Activos.

DEBER DE CONFIDENCIALIDAD CONSULTA AL CLIENTE PRIMERA INSTANCIA: agotar en un plazo prudencial en relación con la información y/o documentación requerida, la obtención de los antecedentes solicitados mediante canales informales (ejemplo: vía telefónica, personalmente, etc. ). SEGUNDA INSTANCIA: concluidas las gestiones informales desarrolladas, no habiéndose obtenido resultado positivo de estas, se efectuará el reclamo en forma escrita, mediante carta certificada con aviso de recibo. ØEn toda gestión informal o formal llevada a cabo por la unidad de negocios, a instancia de Prevención del Lavado de Activos, se deberá dejar constancia expresa de la documentación y/o información solicitada; sugiriéndose argumentar frente al cliente que esta se requiere a efectos de actualizar su legajo, en cumplimiento de las disposiciones vigentes aplicables a las entidades financieras.

OTROS PROCEDIMIENTOS INTERNOS Ø CONTROL DE ALERTAS (PREVENTOR) Ø ASIGNACION DE RIESGO (BP 1647) Ø PERSONAS EXPUESTAS POLITICAMENTE (PEP´s) Ø BASE DE ANTECEDENTES DE PREVENCION DEL LAVADO DE ACTIVOS (BASE PLA) Ø REGIMEN INFORMATIVO

OTROS PROCEDIMIENTOS INTERNOS CONTROL DE ALERTAS (PREVENTOR) El sistema Preventor consta de dos procedimientos: Proceso Diario: • Se emite el “Listado Diario de Movimientos con Alerta” con las operaciones realizadas por un mismo cliente y en un mismo día, que superen o igualen los montos establecidos según la actividad que tenga ingresada en el sistema Sur. Proceso Mensual: • Desvío del perfil del cliente (30% o más respecto del monto operado en el mismo mes del año anterior ) • Excesiva cantidad de cuentas (20 o más cuentas ) • Compra de moneda extranjera 200. 000 para personas jurídicas) (a $ 30. 000 para personas físicas y $

OTROS PROCEDIMIENTOS INTERNOS CONTROL DE ALERTAS (PREVENTOR) ANALISIS DE ALERTAS: Si la transacción alertada guarda razonable relación con lo que normalmente opera el cliente, con su actividad profesional, comercial, industrial y con el conocimiento evidenciado en su propio legajo, se procederá a dar de baja tal alerta dejando constancia de ello en el listado de Alertas Preventor. Para el caso de detectarse una inconsistencia entre la operación alertada y el perfil del cliente, deberá profundizarse el análisis de la transacción y/o actualizarse el legajo del cliente, a los efectos de determinar si existen variaciones en su perfil económico, comercial o patrimonial.

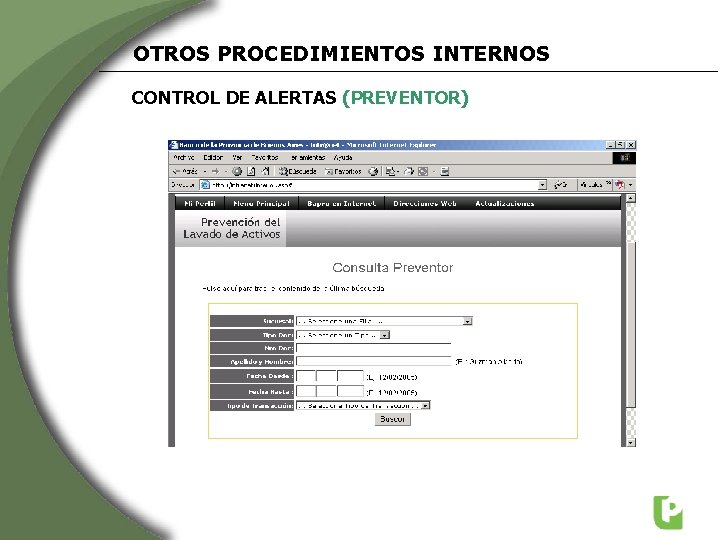

OTROS PROCEDIMIENTOS INTERNOS CONTROL DE ALERTAS (PREVENTOR) CONSULTA DE ESTADISTICAS: Este aplicativo permitirá efectuar análisis estadísticos del cliente en función de los movimientos con alertas recibidos en el transcurso del tiempo. Con dicho módulo se podrán realizar consultas sobre la totalidad de las operaciones con alerta de acuerdo con parámetros de búsqueda por cliente, por fecha o por tipo de transacción. La consulta de movimientos históricos con alertas se deberá efectuar accediendo por Mi Perfil – Preventor (Sistema de Alertas). La emisión de un alerta en el sistema Preventor no constituye por si misma una operación sospechosa, sino la condición para ser evaluada de acuerdo con el procedimiento detallado en este Módulo.

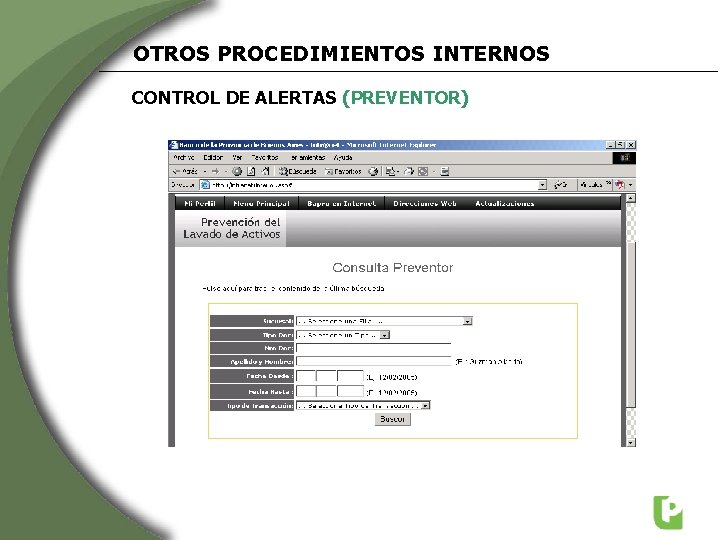

OTROS PROCEDIMIENTOS INTERNOS CONTROL DE ALERTAS (PREVENTOR)

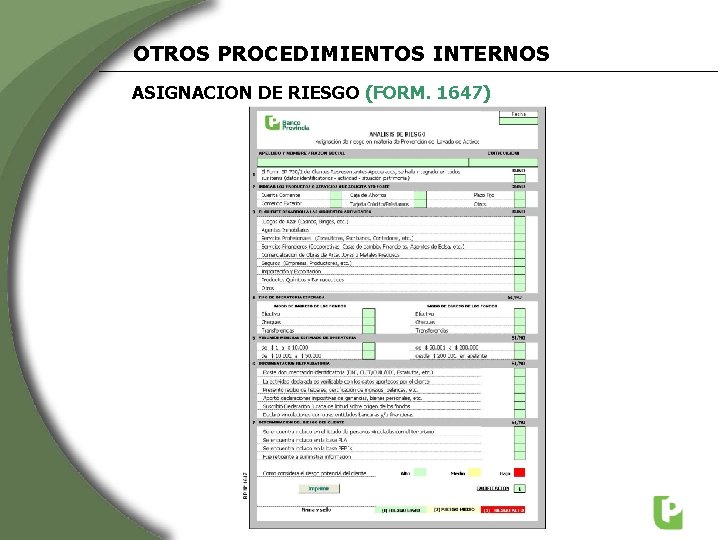

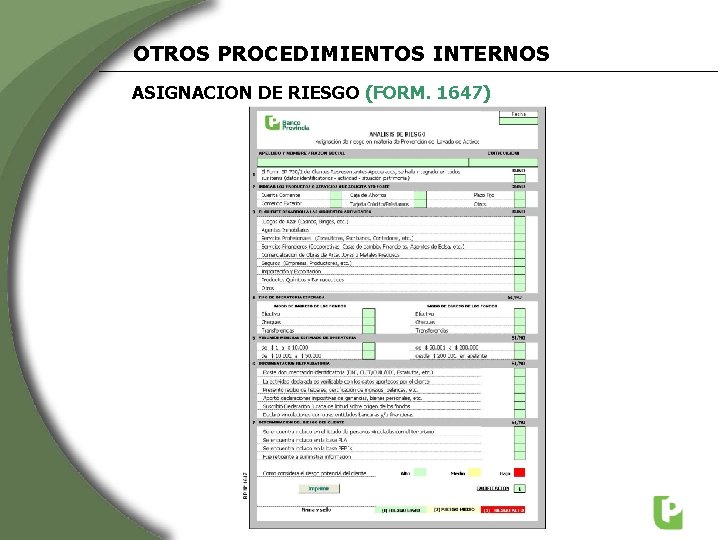

OTROS PROCEDIMIENTOS INTERNOS ASIGNACION DE RIESGO (FORM. 1647) Dicho formulario constituye una herramienta para analizar el riesgo que generan las operaciones que realizan los clientes, frente a determinadas actividades, transacciones, productos, movimientos de fondos, volúmenes mensuales de operaciones y constancias documentales que obran en poder de la Entidad. Por el Deber de Confidencialidad establecido en la Ley Nº 25. 246, jamás deberá ser entregado, difundido, exhibido o firmado por los clientes ni terceros. La utilización de la herramienta mencionada reviste el carácter obligatorio cuando: • Se realicen nuevas vinculaciones de Clientes; • Se efectúe la actualización del Legajo del Cliente; • Se emitan Alertas por el Sistema Preventor referidos a un Cliente; • Se reciban requerimientos de información emanados de Prevención del Lavado de Activos, Banco Central de la República Argentina y/o Unidad de Información Financiera

OTROS PROCEDIMIENTOS INTERNOS ASIGNACION DE RIESGO (FORM. 1647)

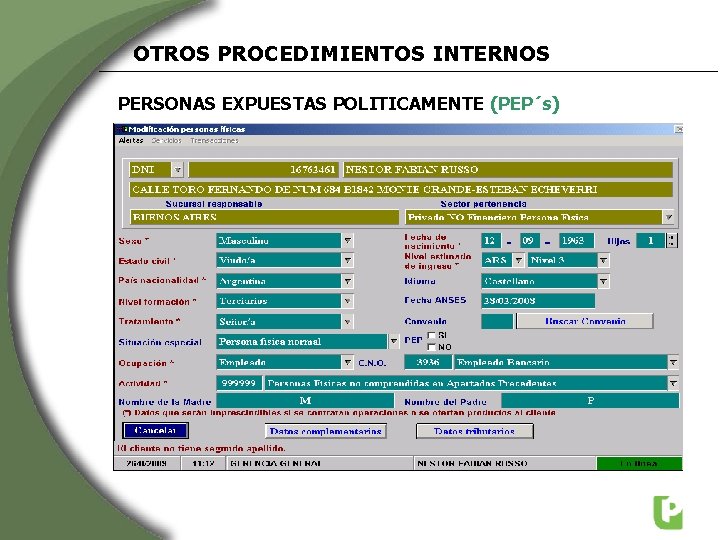

OTROS PROCEDIMIENTOS INTERNOS PERSONAS EXPUESTAS POLITICAMENTE (PEP´s) A efectos de la determinación de la condición de PEP´s, el Banco requerirá a los clientes que se vinculen a partir del 0205 -2009, una declaración jurada (BP 1067 disponible en el Sistema Sur y en la Intranet), que indique si se encuentran comprendidos en el art. 5º de la Ley 25. 188 y el punto 1. 3. 4. 3. de la Sección 1. de las normas sobre “Prevención del Lavado de Dinero y de otras actividades ilícitas” del B. C. R. A. (asumiendo el cliente la responsabilidad de informar cualquier cambio que se produzca en relación con dicha condición • Funcionarios públicos nacionales, provinciales, municipales y de la Ciudad Autónoma de Buenos Aires • Funcionarios públicos extranjeros • Cónyuges o convivientes reconocidos legalmente y familiares • Allegados o colaboradores cercanos a las personas a que se refieren anteriormente

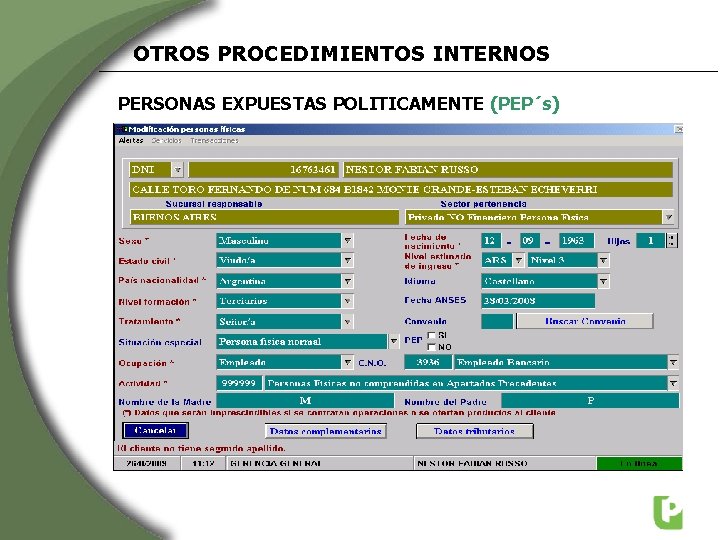

OTROS PROCEDIMIENTOS INTERNOS PERSONAS EXPUESTAS POLITICAMENTE (PEP´s)

OTROS PROCEDIMIENTOS INTERNOS PERSONAS EXPUESTAS POLITICAMENTE (PEP´s) “LISTADO CONTROL – PEP´s ARGENTINOS CON IDENTIFICACIÓN TRIBUTARIA” Controla por CUIT/CUIL/CDI y se evitan los homónimos que salían al controlar por nombre. “LISTADO CONTROL – PEP´s EXTRANJEROS” Controla por nombre debiendo verificarse si no se trata de un homónimo, en caso de dudas se citara al cliente para que firme la DDJJ (BP 1067). La aprobación de la vinculación de un cliente que haya declarado que es un PEP´s, deberá ser realizada por el máximo responsable de la Ud. N con la firma y sello en el BP 730. “LISTADO CONTROL TERRORISMO Y OTRAS FUENTES” En caso de encontrar un caso positivo se deberá informar a PLA solicitando instrucciones sobre las acciones a adoptar respecto de los fondos de propiedad de la persona incluida en el listado.

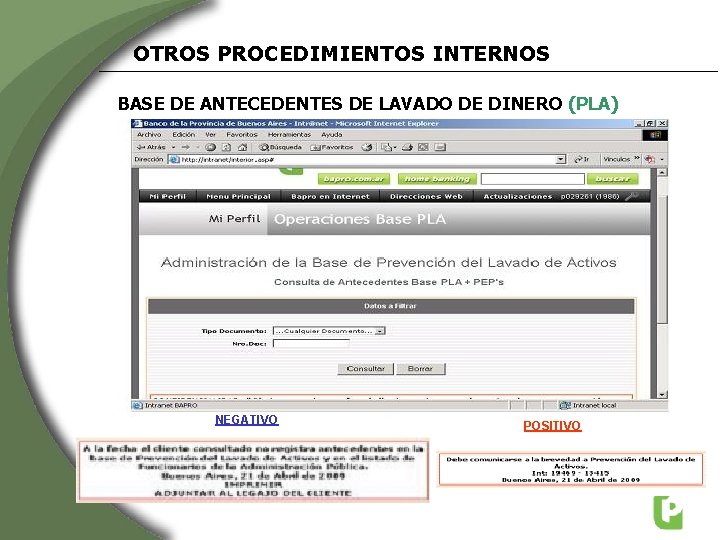

OTROS PROCEDIMIENTOS INTERNOS BASE DE ANTECEDENTES DE LAVADO DE DINERO (PLA) La presente base se nutre de información recopilada por Prevención del Lavado de Activos, requerimientos efectuados por el Banco Central de la República Argentina y/o Unidad de Información Financiera y constituye una herramienta para conocer antecedentes del cliente en la materia. La utilización de la herramienta mencionada reviste el carácter de obligatorio cuando: • SE REALICEN NUEVAS VINCULACIONES DE CLIENTES; • SE EFECTÚE LA ACTUALIZACIÓN DEL LEGAJO DEL CLIENTE; • SE DETECTEN OPERACIONES INUSUALES.

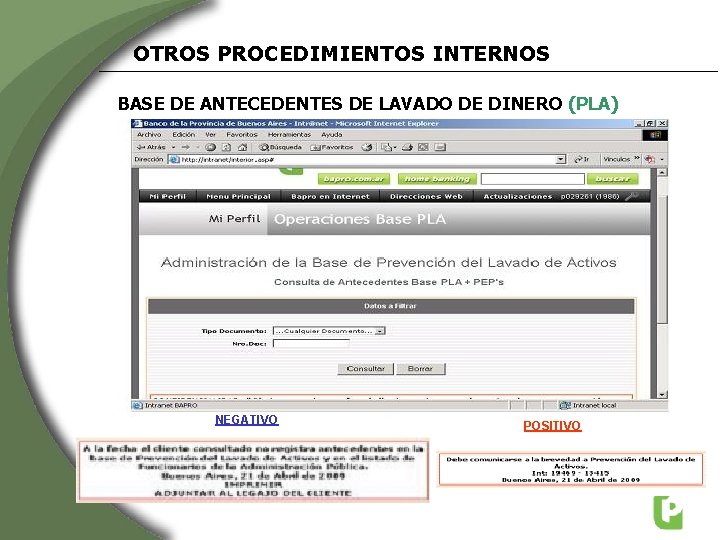

OTROS PROCEDIMIENTOS INTERNOS BASE DE ANTECEDENTES DE LAVADO DE DINERO (PLA) NEGATIVO POSITIVO

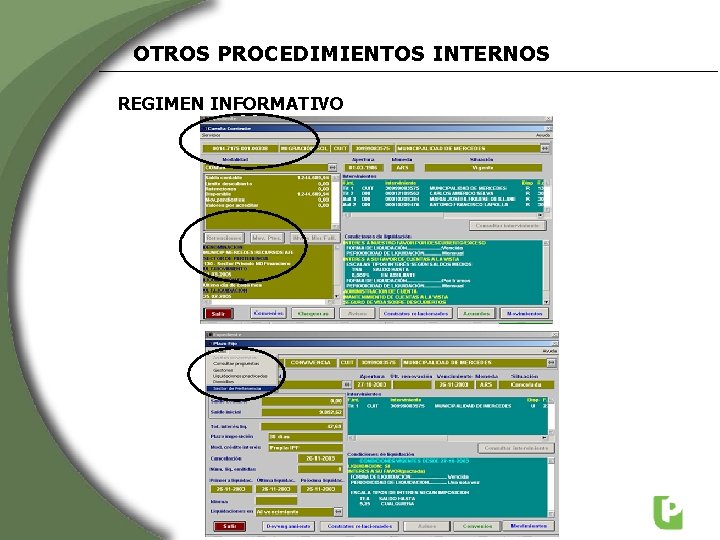

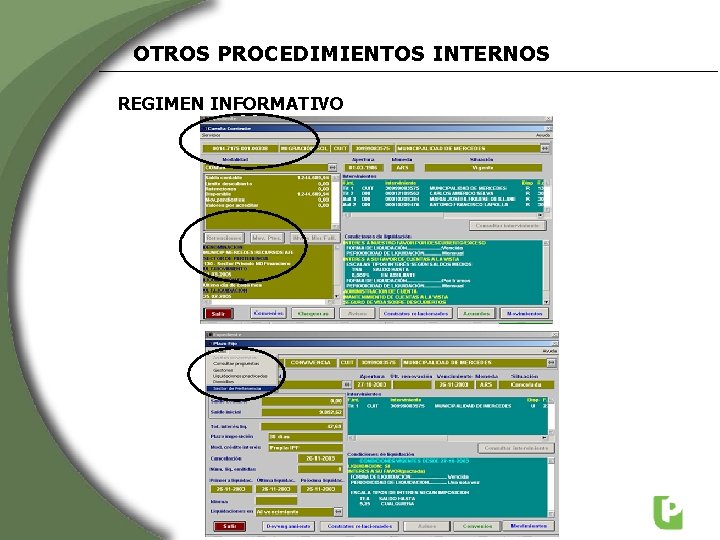

OTROS PROCEDIMIENTOS INTERNOS REGIMEN INFORMATIVO El BCRA exige la generación de un régimen informativo mensual, que contenga las operaciones acumuladas en el mes, iguales o superiores a $ 30. 000 y los datos de identificación de los clientes que intervinieron en dicha operación. La operaciones son capturadas por el citado régimen, por lo cual es obligación cargar en forma íntegra y exacta los datos de los clientes (Tipo y Nº de Documento, Tipo y Nº de Identificación Tributaria, Apellido y Nombre, Calle, Número, Localidad, Código Postal y Actividad) en los sistemas informáticos del Banco. Para contemplar aquellos casos, en el cual la carga de datos fuera inconsistente, el Banco ha implementado un sistema de validación que permite detectar y subsanar los datos que se almacenan para la generación del citado régimen. El proceso de validación de la información consiste en la remisión de listados mensuales y con posibilidad de consulta vía Intranet.

OTROS PROCEDIMIENTOS INTERNOS REGIMEN INFORMATIVO LISTADOS En los listados mencionados se reflejan errores detectados en la siguiente información: IDL 8 LAVADO DE DINERO – ERRORES – LISTADO CLIENTE Ø Tipo y Número de Identificación Tributaria Ø Tipo y Número de Documento de Identidad Ø Denominación Ø Domicilio Ø Actividad IDL 9 LAVADO DE DINERO – ERRORES – LISTADO CUENTA Ø Falta informar Apoderado o representante Legal

OTROS PROCEDIMIENTOS INTERNOS REGIMEN INFORMATIVO

Las etapas del sarlaft son

Las etapas del sarlaft son Intendencia de verificación especial

Intendencia de verificación especial Etapas del lavado de activos

Etapas del lavado de activos Etapas del lavado de activos

Etapas del lavado de activos Riesgos asociados al lavado de activos

Riesgos asociados al lavado de activos Riesgos asociados al lavado de activos

Riesgos asociados al lavado de activos Capacitacin

Capacitacin Que es p y p en enfermeria

Que es p y p en enfermeria Prevencin

Prevencin Cuasiaccidente

Cuasiaccidente Prevencin

Prevencin Prevencin

Prevencin Tiempo lavado de manos clinico

Tiempo lavado de manos clinico Hamlet act iii scene ii

Hamlet act iii scene ii Formacion de suelos

Formacion de suelos Cuales son los componentes de la tecnica aseptica

Cuales son los componentes de la tecnica aseptica Juan 13

Juan 13 Lavado clinico de manos

Lavado clinico de manos Tiempo de lavado

Tiempo de lavado Vertical y horizontal

Vertical y horizontal Procedimiento de lavado de manos

Procedimiento de lavado de manos Agenda visual

Agenda visual Espacio retroperitoneal anatomia

Espacio retroperitoneal anatomia Clasificacion de activos

Clasificacion de activos Relevamiento de activos y pasivos externos afip paso a paso

Relevamiento de activos y pasivos externos afip paso a paso Normas de revelacion nif c-8

Normas de revelacion nif c-8 Principios activos hidratantes

Principios activos hidratantes Elementos activos

Elementos activos Razón circulante ejemplo

Razón circulante ejemplo Clasificacion de activos fijos

Clasificacion de activos fijos Boletin c15

Boletin c15 Atributos de dios hijo

Atributos de dios hijo Inventario de activos de información ejemplo

Inventario de activos de información ejemplo Nif c8

Nif c8