PT LANGIT PERKASA Disusun oleh Kelompok 2 Adini

- Slides: 19

PT LANGIT PERKASA Disusun oleh: Kelompok 2 Adini Nadia Putri Eggie Auliya Husna Adisti Kinanti Kania Rucita Faradilla Novadina

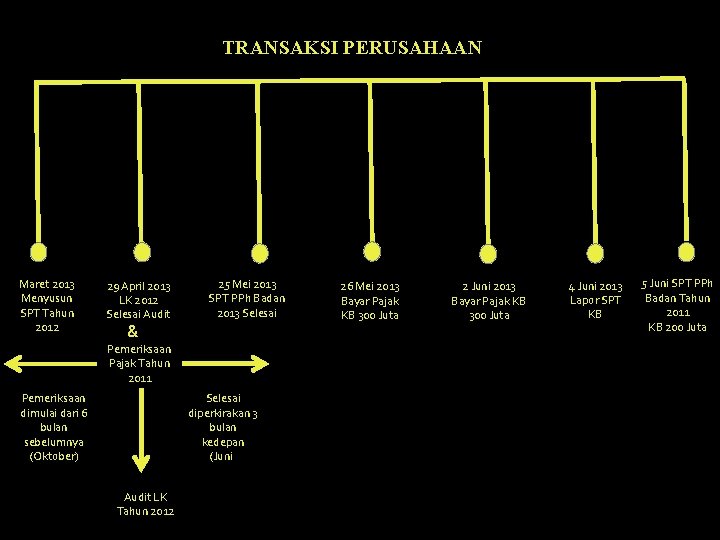

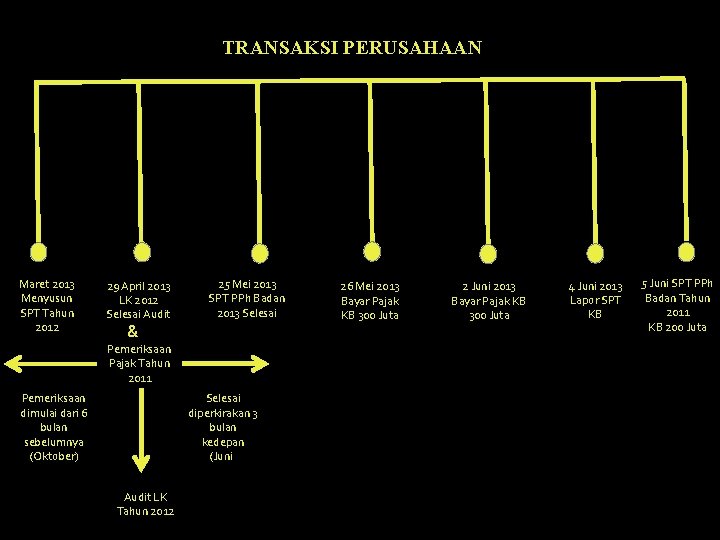

TRANSAKSI PERUSAHAAN Maret 2013 Menyusun SPT Tahun 2012 29 April 2013 LK 2012 Selesai Audit & 25 Mei 2013 SPT PPh Badan 2013 Selesai Pemeriksaan Pajak Tahun 2011 Pemeriksaan dimulai dari 6 bulan sebelumnya (Oktober) Selesai diperkirakan 3 bulan kedepan (Juni) Audit LK Tahun 2012 26 Mei 2013 Bayar Pajak KB 300 Juta 2 Juni 2013 Bayar Pajak KB 300 Juta 4 Juni 2013 Lapor SPT KB 5 Juni SPT PPh Badan Tahun 2011 KB 200 Juta

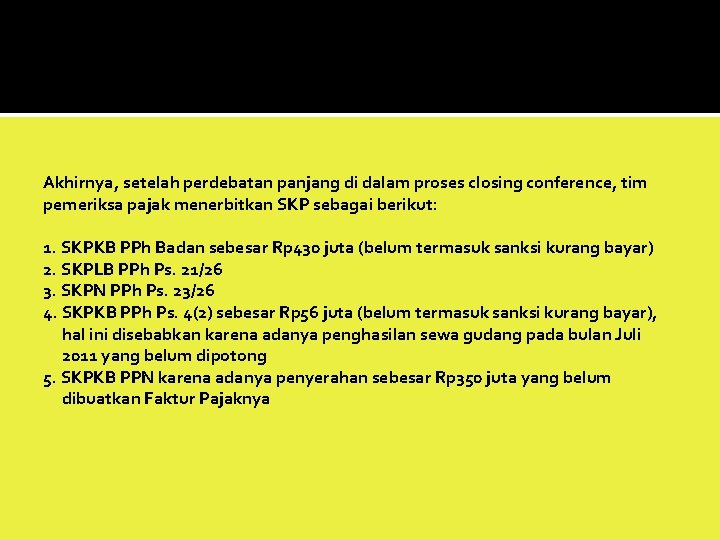

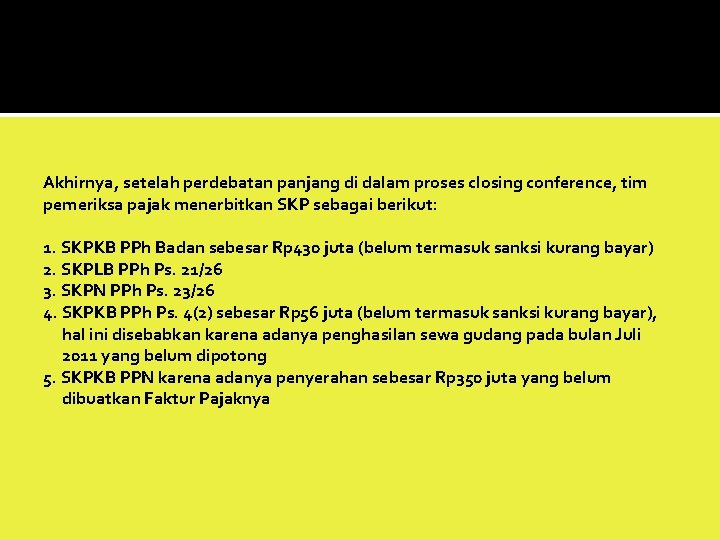

Akhirnya, setelah perdebatan panjang di dalam proses closing conference, tim pemeriksa pajak menerbitkan SKP sebagai berikut: 1. SKPKB PPh Badan sebesar Rp 430 juta (belum termasuk sanksi kurang bayar) 2. SKPLB PPh Ps. 21/26 3. SKPN PPh Ps. 23/26 4. SKPKB PPh Ps. 4(2) sebesar Rp 56 juta (belum termasuk sanksi kurang bayar), hal ini disebabkan karena adanya penghasilan sewa gudang pada bulan Juli 2011 yang belum dipotong 5. SKPKB PPN karena adanya penyerahan sebesar Rp 350 juta yang belum dibuatkan Faktur Pajaknya

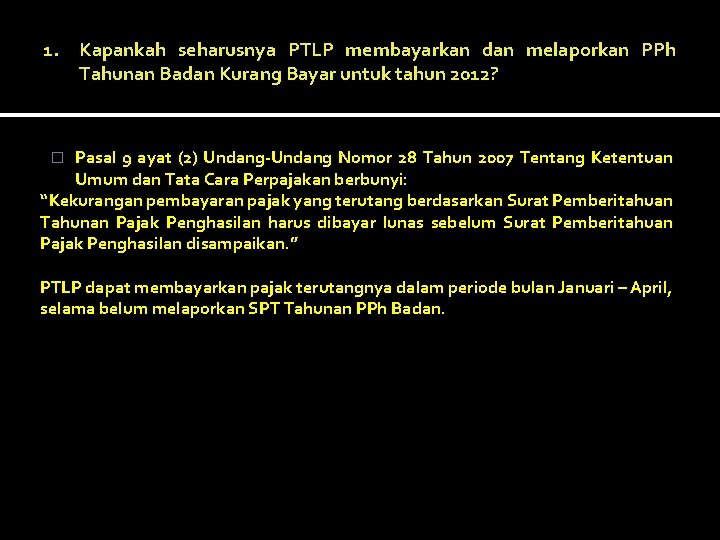

1. Kapankah seharusnya PTLP membayarkan dan melaporkan PPh Tahunan Badan Kurang Bayar untuk tahun 2012? Pasal 9 ayat (2) Undang-Undang Nomor 28 Tahun 2007 Tentang Ketentuan Umum dan Tata Cara Perpajakan berbunyi: “Kekurangan pembayaran pajak yang terutang berdasarkan Surat Pemberitahuan Tahunan Pajak Penghasilan harus dibayar lunas sebelum Surat Pemberitahuan Pajak Penghasilan disampaikan. ” � PTLP dapat membayarkan pajak terutangnya dalam periode bulan Januari – April, selama belum melaporkan SPT Tahunan PPh Badan.

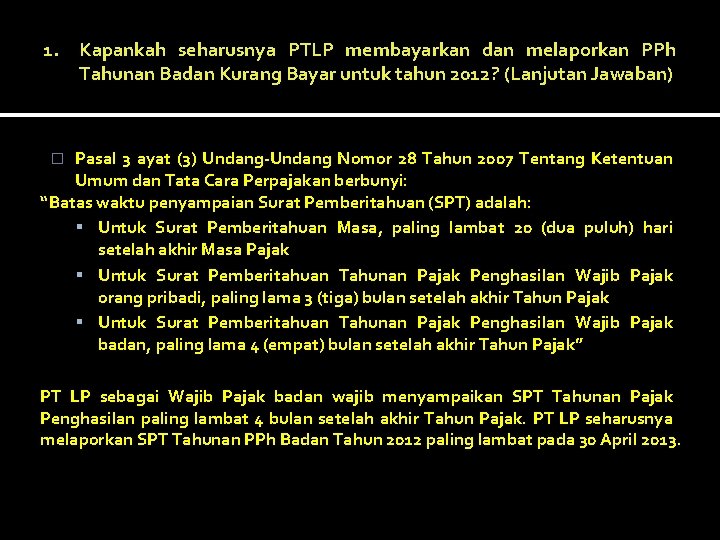

1. Kapankah seharusnya PTLP membayarkan dan melaporkan PPh Tahunan Badan Kurang Bayar untuk tahun 2012? (Lanjutan Jawaban) Pasal 3 ayat (3) Undang-Undang Nomor 28 Tahun 2007 Tentang Ketentuan Umum dan Tata Cara Perpajakan berbunyi: “Batas waktu penyampaian Surat Pemberitahuan (SPT) adalah: Untuk Surat Pemberitahuan Masa, paling lambat 20 (dua puluh) hari setelah akhir Masa Pajak Untuk Surat Pemberitahuan Tahunan Pajak Penghasilan Wajib Pajak orang pribadi, paling lama 3 (tiga) bulan setelah akhir Tahun Pajak Untuk Surat Pemberitahuan Tahunan Pajak Penghasilan Wajib Pajak badan, paling lama 4 (empat) bulan setelah akhir Tahun Pajak” � PT LP sebagai Wajib Pajak badan wajib menyampaikan SPT Tahunan Pajak Penghasilan paling lambat 4 bulan setelah akhir Tahun Pajak. PT LP seharusnya melaporkan SPT Tahunan PPh Badan Tahun 2012 paling lambat pada 30 April 2013.

2. Dalam menghadapi kondisi dimana laporan keuangan belum dapat diselesaikan tepat waktu, apa yang seharusnya dilakukan oleh manajemen PTLP? � Dalam kasus PTLP tertera bahwa keterlambatan PTLP dalam melapor SPT PPh Badan Tahun 2011 disebabkan oleh laporan keuangan yang baru selesai diaudit dan diterima oleh manajemen PTLP pada tanggal 29 April 2013, berdasarkan hal tersebut menyebabkan PTLP baru dapat menyelesaikan SPT PPh Badan Tahun 2012 pada tanggal 25 Mei 2013. � Sebaiknya PTLP mengajukan perpanjangan penyampaian SPT PPh Badan Tahun 2012. Mengapa? Karena dalam kondisi tersebut, jika kita merujuk kepada KUP Pasal 3 ayat (4) dijelaskan bahwa Apabila Wajib Pajak baik orang pribadi maupun badan ternyata tidak dapat menyampaikan Surat Pemberitahuan dalam jangka waktu yang telah ditetapkan karena masalah-masalah teknis penyusunan laporan keuangan, Wajib Pajak dapat memperpanjang penyampaian Surat Pemberitahuan Tahunan Pajak Penghasilan. Perpanjangan paling lama 2 bulan dengan cara menyampaikan pemberitahuan secara tertulis atau dengan cara lain misalnya dengan Pemberitahuan secara elektronik kepada Direktur Jenderal Pajak.

2. Dalam menghadapi kondisi dimana laporan keuangan belum dapat diselesaikan tepat waktu, apa yang seharusnya dilakukan oleh manajemen PTLP? (Lanjutan Jawaban) • Menurut Pasal 3 Ayat (5) Untuk mencegah usaha penghindaran dan/atau perpanjangan waktu pembayaran pajak yang terutang dalam 1 (satu) Tahun Pajak yang harus dibayar sebelum batas waktu penyampaian Surat Pemberitahuan Tahunan, perlu ditetapkan persyaratan yang berakibat pengenaan sanksi administrasi berupa bunga bagi Wajib Pajak yang ingin memperpanjang waktu penyampaian Surat Pemberitahuan Tahunan Pajak Penghasilan. • Persyaratan tersebut berupa keharusan menyampaikan pemberitahuan sementara dengan menyebutkan besarnya pajak yang harus dibayar berdasarkan penghitungan sementara pajak yang terutang dalam 1 (satu) Tahun Pajak dan Surat Setoran Pajak sebagai bukti pelunasan, sebagai lampiran pemberitahuan perpanjangan jangka waktu penyampaian Surat Pemberitahuan Tahunan Pajak Penghasilan.

3 � Bagaimana pengenaan sanksi perpajakan terkait dengan tindakan yang dilakukan oleh PTLP terhadap SPT Tahunan PPh Badan tahun 2012? Berdasarkan Pasal 3 ayat (3) , dapat kita ketahui bahwa batas waktu penyampaian Surat Pemberitahuan adalah untuk Surat Pemberitahuan Tahunan Pajak Penghasilan Wajib Pajak badan, paling lama 4 (empat) bulan setelah akhir Tahun Pajak. (PTLP baru menyelesaikan SPT Badan tgl 25 Mei 2013, sehingga PTLP telat lapor selama 1 bulan). � Lalu, pada Pasal 3 ayat (4) , Wajib Pajak dapat memperpanjangka waktu penyampaian Surat Pemberitahuan Tahunan Pajak Penghasilan paling lama 2 (dua) bulan dengan cara menyampaikan pemberitahuan secara tertulis. Tidak ada keterangan bahwa PTLP menyampaikan Surat Pemberitahuan untuk memperpanjangka waktu penyampaian.

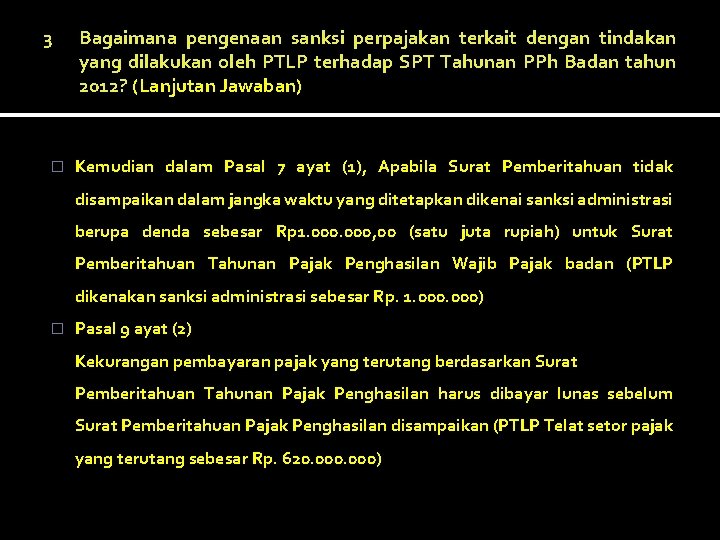

3 � Bagaimana pengenaan sanksi perpajakan terkait dengan tindakan yang dilakukan oleh PTLP terhadap SPT Tahunan PPh Badan tahun 2012? (Lanjutan Jawaban) Kemudian dalam Pasal 7 ayat (1), Apabila Surat Pemberitahuan tidak disampaikan dalam jangka waktu yang ditetapkan dikenai sanksi administrasi berupa denda sebesar Rp 1. 000, 00 (satu juta rupiah) untuk Surat Pemberitahuan Tahunan Pajak Penghasilan Wajib Pajak badan (PTLP dikenakan sanksi administrasi sebesar Rp. 1. 000) � Pasal 9 ayat (2) Kekurangan pembayaran pajak yang terutang berdasarkan Surat Pemberitahuan Tahunan Pajak Penghasilan harus dibayar lunas sebelum Surat Pemberitahuan Pajak Penghasilan disampaikan (PTLP Telat setor pajak yang terutang sebesar Rp. 620. 000)

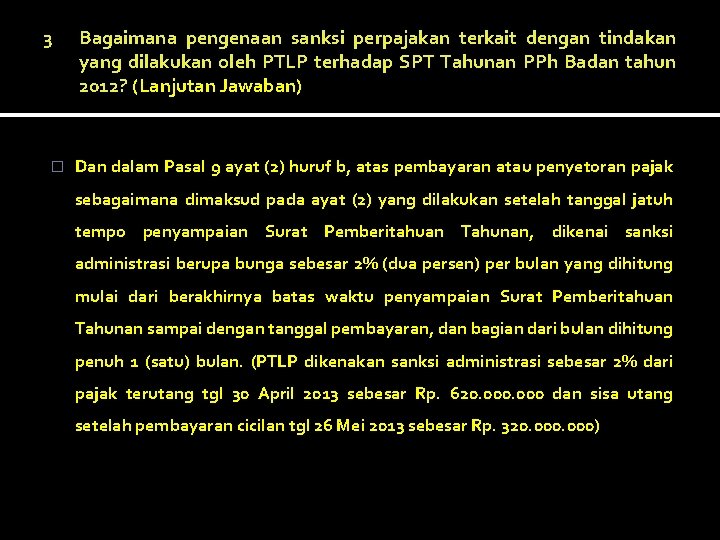

3 � Bagaimana pengenaan sanksi perpajakan terkait dengan tindakan yang dilakukan oleh PTLP terhadap SPT Tahunan PPh Badan tahun 2012? (Lanjutan Jawaban) Dan dalam Pasal 9 ayat (2) huruf b, atas pembayaran atau penyetoran pajak sebagaimana dimaksud pada ayat (2) yang dilakukan setelah tanggal jatuh tempo penyampaian Surat Pemberitahuan Tahunan, dikenai sanksi administrasi berupa bunga sebesar 2% (dua persen) per bulan yang dihitung mulai dari berakhirnya batas waktu penyampaian Surat Pemberitahuan Tahunan sampai dengan tanggal pembayaran, dan bagian dari bulan dihitung penuh 1 (satu) bulan. (PTLP dikenakan sanksi administrasi sebesar 2% dari pajak terutang tgl 30 April 2013 sebesar Rp. 620. 000 dan sisa utang setelah pembayaran cicilan tgl 26 Mei 2013 sebesar Rp. 320. 000)

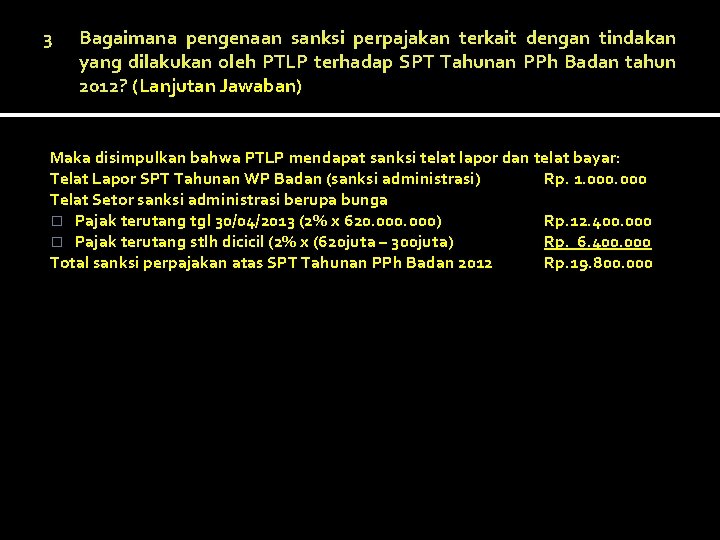

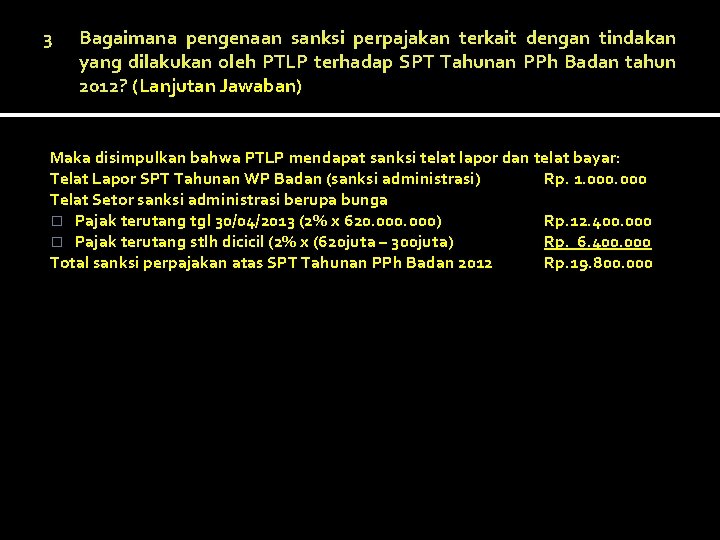

3 Bagaimana pengenaan sanksi perpajakan terkait dengan tindakan yang dilakukan oleh PTLP terhadap SPT Tahunan PPh Badan tahun 2012? (Lanjutan Jawaban) Maka disimpulkan bahwa PTLP mendapat sanksi telat lapor dan telat bayar: Telat Lapor SPT Tahunan WP Badan (sanksi administrasi) Rp. 1. 000 Telat Setor sanksi administrasi berupa bunga � Pajak terutang tgl 30/04/2013 (2% x 620. 000) Rp. 12. 400. 000 � Pajak terutang stlh dicicil (2% x (620 juta – 300 juta) Rp. 6. 400. 000 Total sanksi perpajakan atas SPT Tahunan PPh Badan 2012 Rp. 19. 800. 000

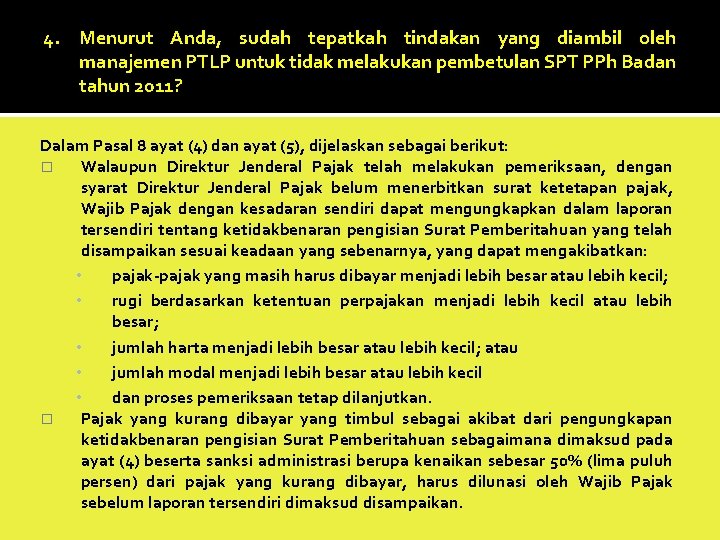

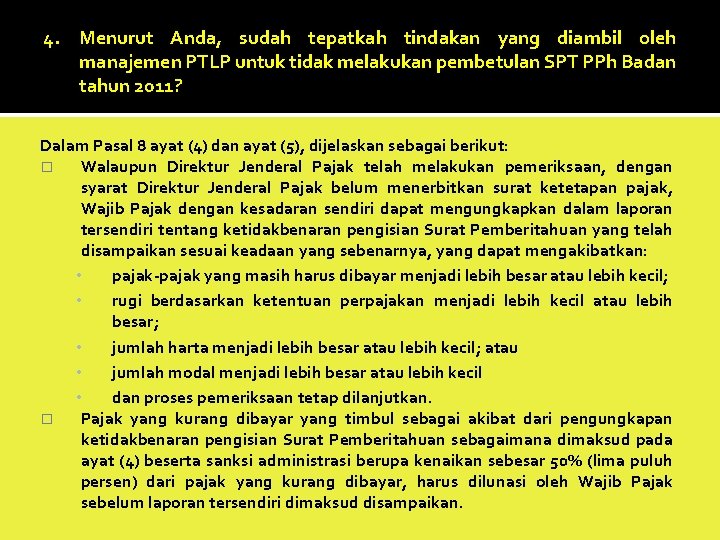

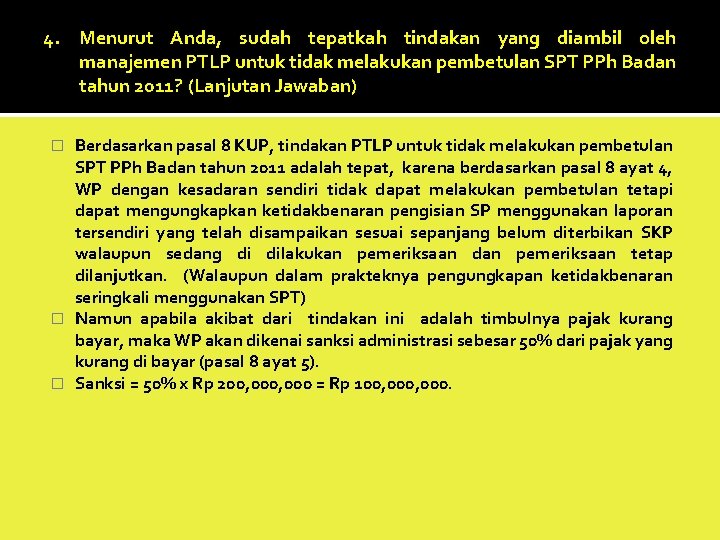

4. Menurut Anda, sudah tepatkah tindakan yang diambil oleh manajemen PTLP untuk tidak melakukan pembetulan SPT PPh Badan tahun 2011? Dalam Pasal 8 ayat (4) dan ayat (5), dijelaskan sebagai berikut: � Walaupun Direktur Jenderal Pajak telah melakukan pemeriksaan, dengan syarat Direktur Jenderal Pajak belum menerbitkan surat ketetapan pajak, Wajib Pajak dengan kesadaran sendiri dapat mengungkapkan dalam laporan tersendiri tentang ketidakbenaran pengisian Surat Pemberitahuan yang telah disampaikan sesuai keadaan yang sebenarnya, yang dapat mengakibatkan: • pajak-pajak yang masih harus dibayar menjadi lebih besar atau lebih kecil; • rugi berdasarkan ketentuan perpajakan menjadi lebih kecil atau lebih besar; • jumlah harta menjadi lebih besar atau lebih kecil; atau • jumlah modal menjadi lebih besar atau lebih kecil • dan proses pemeriksaan tetap dilanjutkan. � Pajak yang kurang dibayar yang timbul sebagai akibat dari pengungkapan ketidakbenaran pengisian Surat Pemberitahuan sebagaimana dimaksud pada ayat (4) beserta sanksi administrasi berupa kenaikan sebesar 50% (lima puluh persen) dari pajak yang kurang dibayar, harus dilunasi oleh Wajib Pajak sebelum laporan tersendiri dimaksud disampaikan.

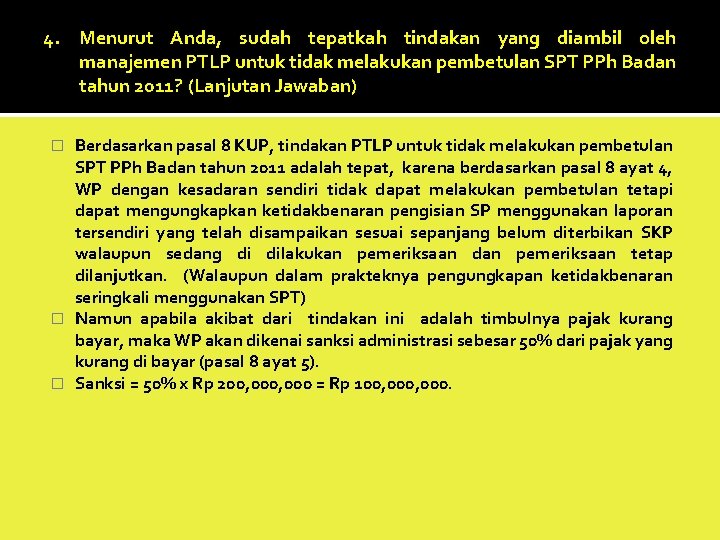

4. Menurut Anda, sudah tepatkah tindakan yang diambil oleh manajemen PTLP untuk tidak melakukan pembetulan SPT PPh Badan tahun 2011? (Lanjutan Jawaban) Berdasarkan pasal 8 KUP, tindakan PTLP untuk tidak melakukan pembetulan SPT PPh Badan tahun 2011 adalah tepat, karena berdasarkan pasal 8 ayat 4, WP dengan kesadaran sendiri tidak dapat melakukan pembetulan tetapi dapat mengungkapkan ketidakbenaran pengisian SP menggunakan laporan tersendiri yang telah disampaikan sesuai sepanjang belum diterbikan SKP walaupun sedang di dilakukan pemeriksaan dan pemeriksaan tetap dilanjutkan. (Walaupun dalam prakteknya pengungkapan ketidakbenaran seringkali menggunakan SPT) � Namun apabila akibat dari tindakan ini adalah timbulnya pajak kurang bayar, maka WP akan dikenai sanksi administrasi sebesar 50% dari pajak yang kurang di bayar (pasal 8 ayat 5). � Sanksi = 50% x Rp 200, 000 = Rp 100, 000. �

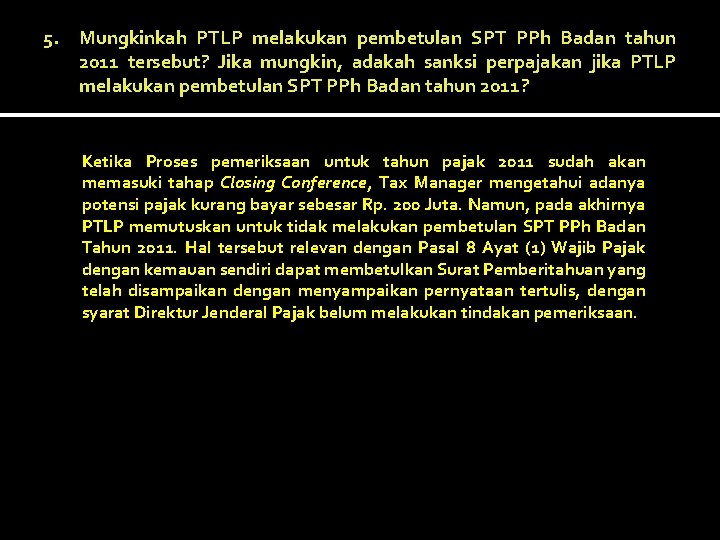

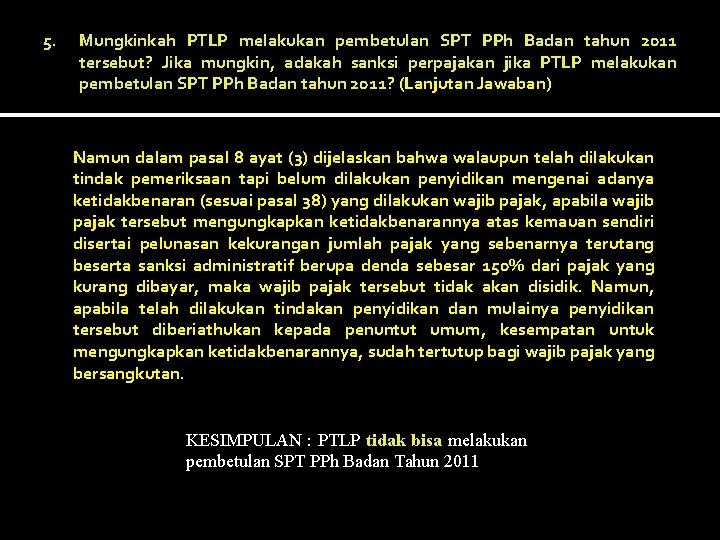

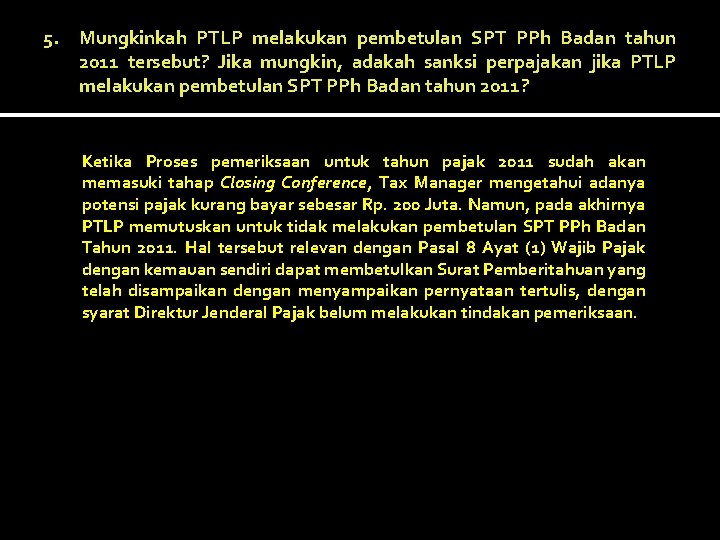

5. Mungkinkah PTLP melakukan pembetulan SPT PPh Badan tahun 2011 tersebut? Jika mungkin, adakah sanksi perpajakan jika PTLP melakukan pembetulan SPT PPh Badan tahun 2011? Ketika Proses pemeriksaan untuk tahun pajak 2011 sudah akan memasuki tahap Closing Conference, Tax Manager mengetahui adanya potensi pajak kurang bayar sebesar Rp. 200 Juta. Namun, pada akhirnya PTLP memutuskan untuk tidak melakukan pembetulan SPT PPh Badan Tahun 2011. Hal tersebut relevan dengan Pasal 8 Ayat (1) Wajib Pajak dengan kemauan sendiri dapat membetulkan Surat Pemberitahuan yang telah disampaikan dengan menyampaikan pernyataan tertulis, dengan syarat Direktur Jenderal Pajak belum melakukan tindakan pemeriksaan.

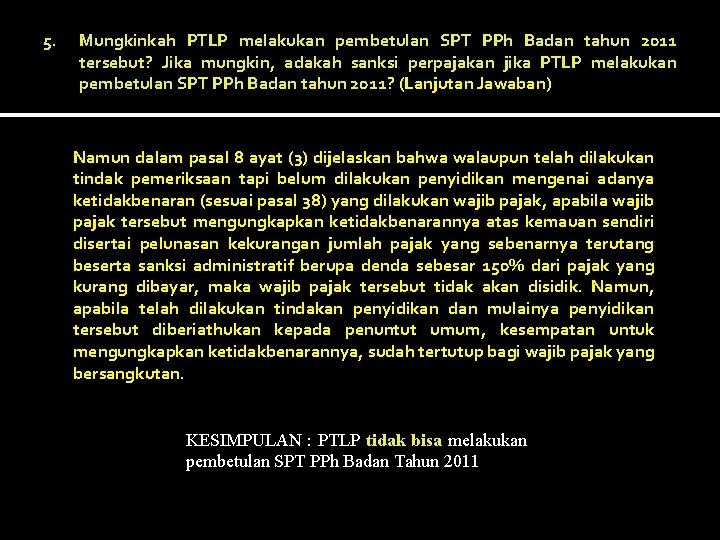

5. Mungkinkah PTLP melakukan pembetulan SPT PPh Badan tahun 2011 tersebut? Jika mungkin, adakah sanksi perpajakan jika PTLP melakukan pembetulan SPT PPh Badan tahun 2011? (Lanjutan Jawaban) Namun dalam pasal 8 ayat (3) dijelaskan bahwa walaupun telah dilakukan tindak pemeriksaan tapi belum dilakukan penyidikan mengenai adanya ketidakbenaran (sesuai pasal 38) yang dilakukan wajib pajak, apabila wajib pajak tersebut mengungkapkan ketidakbenarannya atas kemauan sendiri disertai pelunasan kekurangan jumlah pajak yang sebenarnya terutang beserta sanksi administratif berupa denda sebesar 150% dari pajak yang kurang dibayar, maka wajib pajak tersebut tidak akan disidik. Namun, apabila telah dilakukan tindakan penyidikan dan mulainya penyidikan tersebut diberiathukan kepada penuntut umum, kesempatan untuk mengungkapkan ketidakbenarannya, sudah tertutup bagi wajib pajak yang bersangkutan. KESIMPULAN : PTLP tidak bisa melakukan pembetulan SPT PPh Badan Tahun 2011

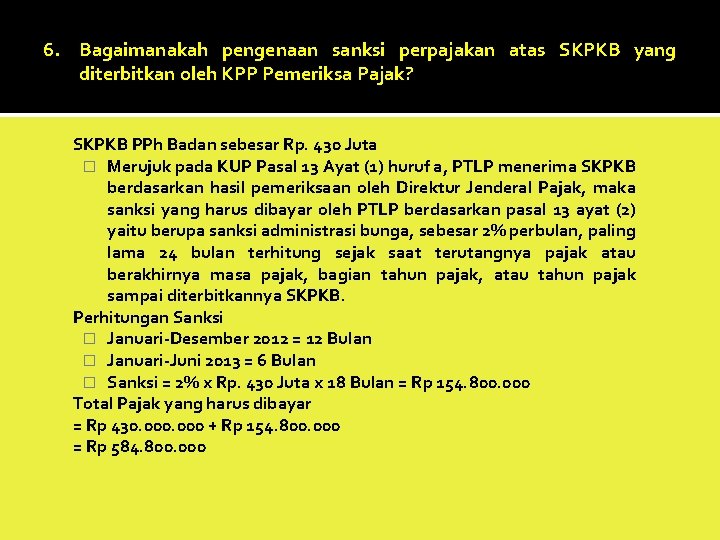

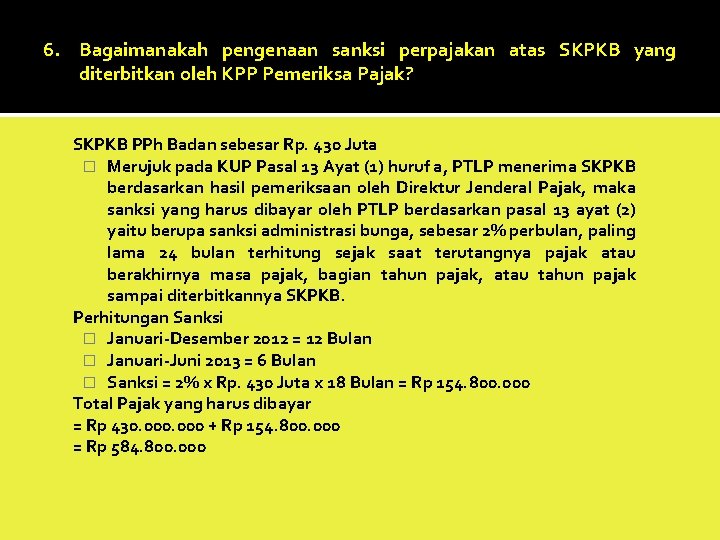

6. Bagaimanakah pengenaan sanksi perpajakan atas SKPKB yang diterbitkan oleh KPP Pemeriksa Pajak? SKPKB PPh Badan sebesar Rp. 430 Juta � Merujuk pada KUP Pasal 13 Ayat (1) huruf a, PTLP menerima SKPKB berdasarkan hasil pemeriksaan oleh Direktur Jenderal Pajak, maka sanksi yang harus dibayar oleh PTLP berdasarkan pasal 13 ayat (2) yaitu berupa sanksi administrasi bunga, sebesar 2% perbulan, paling lama 24 bulan terhitung sejak saat terutangnya pajak atau berakhirnya masa pajak, bagian tahun pajak, atau tahun pajak sampai diterbitkannya SKPKB. Perhitungan Sanksi � Januari-Desember 2012 = 12 Bulan � Januari-Juni 2013 = 6 Bulan � Sanksi = 2% x Rp. 430 Juta x 18 Bulan = Rp 154. 800. 000 Total Pajak yang harus dibayar = Rp 430. 000 + Rp 154. 800. 000 = Rp 584. 800. 000

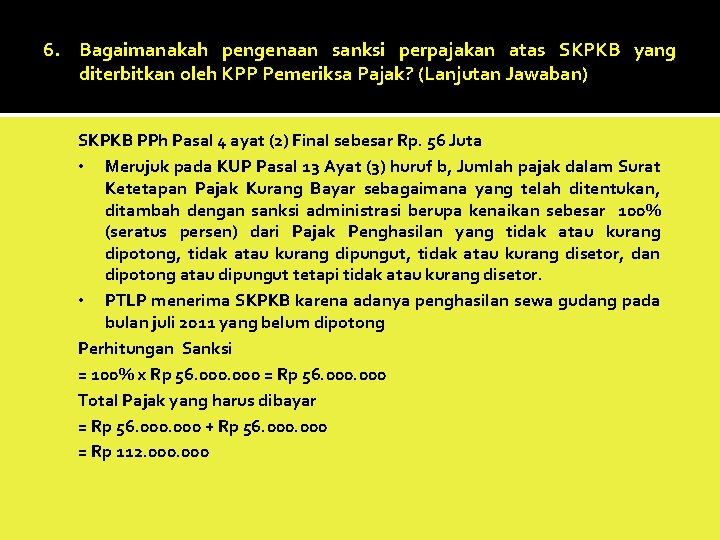

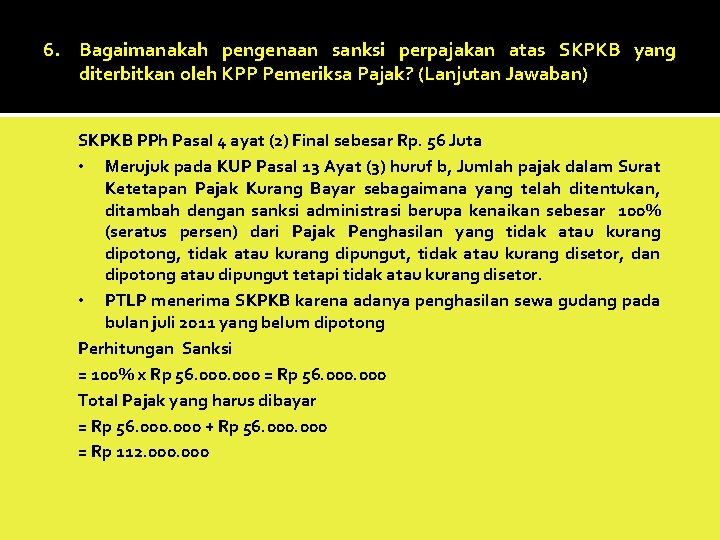

6. Bagaimanakah pengenaan sanksi perpajakan atas SKPKB yang diterbitkan oleh KPP Pemeriksa Pajak? (Lanjutan Jawaban) SKPKB PPh Pasal 4 ayat (2) Final sebesar Rp. 56 Juta • Merujuk pada KUP Pasal 13 Ayat (3) huruf b, Jumlah pajak dalam Surat Ketetapan Pajak Kurang Bayar sebagaimana yang telah ditentukan, ditambah dengan sanksi administrasi berupa kenaikan sebesar 100% (seratus persen) dari Pajak Penghasilan yang tidak atau kurang dipotong, tidak atau kurang dipungut, tidak atau kurang disetor, dan dipotong atau dipungut tetapi tidak atau kurang disetor. • PTLP menerima SKPKB karena adanya penghasilan sewa gudang pada bulan juli 2011 yang belum dipotong Perhitungan Sanksi = 100% x Rp 56. 000 = Rp 56. 000 Total Pajak yang harus dibayar = Rp 56. 000 + Rp 56. 000 = Rp 112. 000

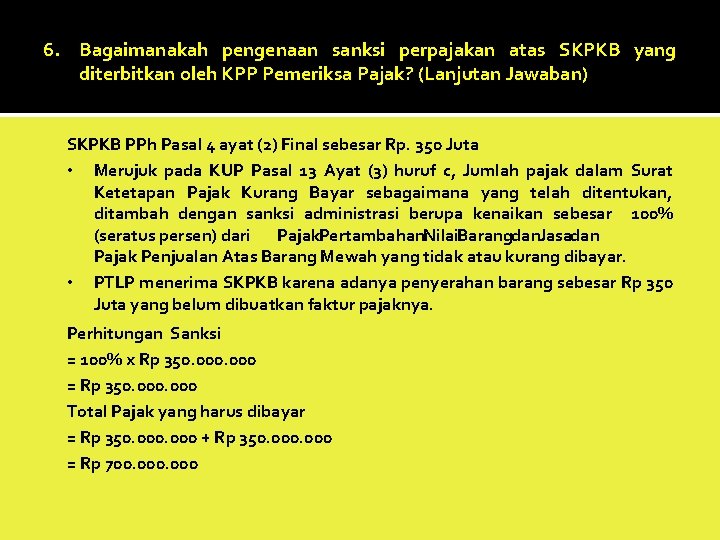

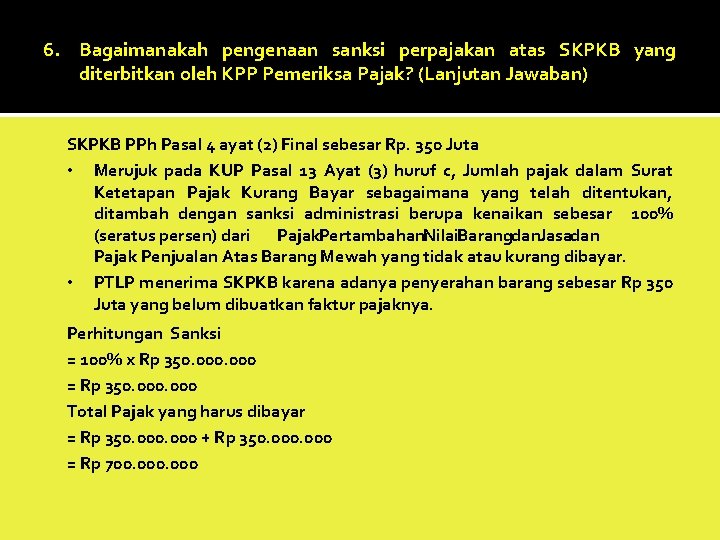

6. Bagaimanakah pengenaan sanksi perpajakan atas SKPKB yang diterbitkan oleh KPP Pemeriksa Pajak? (Lanjutan Jawaban) SKPKB PPh Pasal 4 ayat (2) Final sebesar Rp. 350 Juta • Merujuk pada KUP Pasal 13 Ayat (3) huruf c, Jumlah pajak dalam Surat Ketetapan Pajak Kurang Bayar sebagaimana yang telah ditentukan, ditambah dengan sanksi administrasi berupa kenaikan sebesar 100% (seratus persen) dari Pajak. Pertambahan. Nilai. Barangdan. Jasadan Pajak Penjualan Atas Barang Mewah yang tidak atau kurang dibayar. • PTLP menerima SKPKB karena adanya penyerahan barang sebesar Rp 350 Juta yang belum dibuatkan faktur pajaknya. Perhitungan Sanksi = 100% x Rp 350. 000 = Rp 350. 000 Total Pajak yang harus dibayar = Rp 350. 000 + Rp 350. 000 = Rp 700. 000

THANKYOU!!

Agivan

Agivan Pt langit jaya perkasa

Pt langit jaya perkasa Rencana langit langit

Rencana langit langit Disusun oleh kelompok

Disusun oleh kelompok Disusun oleh kelompok

Disusun oleh kelompok Kata diksi adalah

Kata diksi adalah Disusun oleh kelompok

Disusun oleh kelompok Disusun oleh kelompok

Disusun oleh kelompok Disusun oleh kelompok

Disusun oleh kelompok Disusun oleh kelompok

Disusun oleh kelompok Makalah ini dibuat untuk memenuhi tugas

Makalah ini dibuat untuk memenuhi tugas Contoh critical incident technique

Contoh critical incident technique Disusun oleh kelompok

Disusun oleh kelompok Pt anugrah alam jaya perkasa

Pt anugrah alam jaya perkasa Pt allindo jaya perkasa

Pt allindo jaya perkasa Struktur organisasi disusun oleh

Struktur organisasi disusun oleh Disusun oleh

Disusun oleh Bahasa inggris disusun oleh

Bahasa inggris disusun oleh Wisnu wijayanto

Wisnu wijayanto Rangka kepala berbentuk bulat karena disusun oleh tulang

Rangka kepala berbentuk bulat karena disusun oleh tulang