PERPAJAKAN LANJUTAN PAJAK PENGHASILAN PASAL 2126 PENGERTIAN PPH

- Slides: 23

PERPAJAKAN LANJUTAN PAJAK PENGHASILAN PASAL 21/26

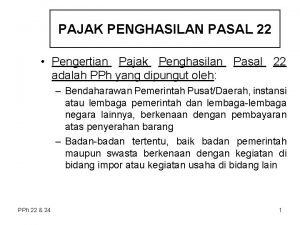

PENGERTIAN PPH 21 PPh Pasal 21 adalah Pajak Penghasilan yang dikenakan atas penghasilan berupa gaji, upah, honorarium, tunjangan, dan pembayaran lain dengan nama dan dalam bentuk apapun sehubungan dengan pekerjaan, jasa, dan kegiatan yang dilakukan oleh Wajib Pajak Orang Pribadi Subjek Pajak Dalam Negeri. Pemotong Pajak Penghasilan Pasal 21 (PPh ps 21) Yang berhak/wajib melakukan pemotongan PPh 21 adalah: 1. Pemberi kerja yang terdiri dari orang pribadi dan badan; 2. Bendaharawan pemerintah baik Pusat maupun Daerah; 3. Dana pensiun atau badan lain seperti Jaminan Sosial Tenaga Kerja (Jamsostek), PT Taspen, PT ASABRI; 4. Perusahaan dan bentuk usaha tetap; 5. Yayasan, lembaga, kepanitia-an, asosiasi, perkumpulan, organisasi massa, organisasi sosial politik dan organisasi lainnya serta organisasi internasional yang telah ditentukan berdasarkan Keputusan Menteri Keuangan; 6. Penyelenggara kegiatan.

PENGERTIAN PPH 21 Penerima Penghasilan Yang Dipotong Pajak Penghasilan pasal 21 (PPh ps 21) Berikut ini penerima penghasilan yang dipotong pajak penghasilan pasal 21: 1. Pegawai tetap; 2. Tenaga lepas (seniman, olahragawan, penceramah, pemberi jasa, pengelola proyek, peserta perlombaan, petugas dinas luar asuransi), distributor MLM/direct selling dan kegiatan sejenis; 3. Penerima pensiun, mantan pegawai, termasuk orang pribadi atau ahli warisnya yang menerima Tabungan Hari Tua atau Jaminan Hari Tua; 4. Penerima honorarium; 5. Penerima upah; 6. Tenaga ahli (Pengacara, Akuntan, Arsitek, Dokter, Konsultan, Notaris, Penilai, dan Aktuaris). Penerima Penghasilan Yang Tidak Dipotong Pajak Penghasilan Pasal 21 (PPh ps 21) Para penerima penghasilan yang tidak dipotong pajak penghasilan pasal 21 antara lain: 1. Pejabat perwakilan diplomatik dan konsulat atau pejabat lain dari negara asing, dan orang-orang yang diperbantukan kepada mereka yang bekerja pada dan bertempat tinggal bersama mereka, dengan syarat: - bukan warga negara Indonesia dan - di Indonesia tidak menerima atau memperoleh penghasilan lain di luar jabatan atau pekerjaannya tersebut serta negara yang bersangkutan memberikan perlakuan timbal balik; 2. Pejabat perwakilan organisasi internasional yang ditetapkan oleh Keputusan Menteri Keuangan sepanjang bukan warga negara Indonesia dan tidak menjalankan usaha atau kegiatan atau pekerjaan lain untuk memperoleh penghasilan di Indonesia.

PEMOTONG PAJAK 1. 2. 3. 4. 5. 6. Pemberi kerja yang membayar gaji, upah, honorarium, tunjangan sehubungan dengan pekerjaan/jasa yang dilakukan oleh pegawai/ bukan pegawai; Bendaharawan pemerintah yang membayar gaji, upah, honorarium, tunjangan sehubungan dengan pekerjaan/jabatan, jasa dan kegiatan; Dana pensiun, badan penyelenggara Jamsostek, dan badan lain yang membayar uang pensiun dan THT/Jaminan Hari Tua; Perusahaan, badan, BUT yang membayar honorarium sebagai imbalan sehubungan dengan kegiatan dan jasa termasuk jasa tenaga ahli dengan status WP DN yang melakukan pekerjaan bebas; Persh, badan, BUT yang membayar honorarium sebagai imbalan sehubungan dengan kegiatan dan jasa yang dilakukan oleh OP dengan status WP LN; Yayasan, lembaga kepanitiaan, asosiasi sebagai pembayar gaji, upah sehubungan dengan pekerjaan, jasa, kegiatan yang dilakukan OP;

PEMOTONG PAJAK 7. 8. Perusahaan, badan, BUT yang membayarkan honorarium atau imbalan lain kepada peserta pendidikan, pelatihan dan pemagangan; Penyelenggara kegiatan (termasuk badan pemerintah, organisasi termasuk organisasi internal, perkumplan, OP serta lembaga lainnya yang melakukan kegiatan) yang membayar honorarium, hadiah atau penghargaan dalam bentuk apapun kepada WPOP DN berkenaan suatu kegiatan.

SUBJEK PPH PASAL 21 Yang menjadi subjek pajak adalah: a. Orang pribadi; warisan yang belum terbagi sebagai satu kesatuan menggantikan yang berhak; b. Badan; dan c. Bentuk Usaha Tetap. Bentuk usaha tetap merupakan subjek pajak yang perlakuan perpajakannya dipersamakan dengan subjek pajak badan. Subjek pajak dibedakan menjadi subjek pajak dalam negeri dan subjek pajak luar negeri.

OBJEK PPH PASAL 21 Yang menjadi objek pajak adalah penghasilan, yaitu setiap tambahan kemampuan ekonomis yang diterima atau diperoleh Wajib Pajak, baik yang berasal dari Indonesia maupun dari luar Indonesia, yang dapat dipakai untuk konsumsi atau untuk menambah kekayaan Wajib Pajak yang bersangkutan, dengan nama dan dalam bentuk apa pun. a. b. c. Yang termasuk objek pajak antara lain: Penggantian atau imbalan berkenaan dengan pekerjaan atau jasa yang diterima atau diperoleh termasuk gaji, upah, tunjangan, honorarium, komisi, bonus, gratifikasi, uang pensiun, atau imbalan dalam bentuk lainnya, kecuali ditentukan lain dalam Undang-undang ini; Hadiah dari undian atau pekerjaan atau kegiatan, dan penghargaan; Laba usaha;

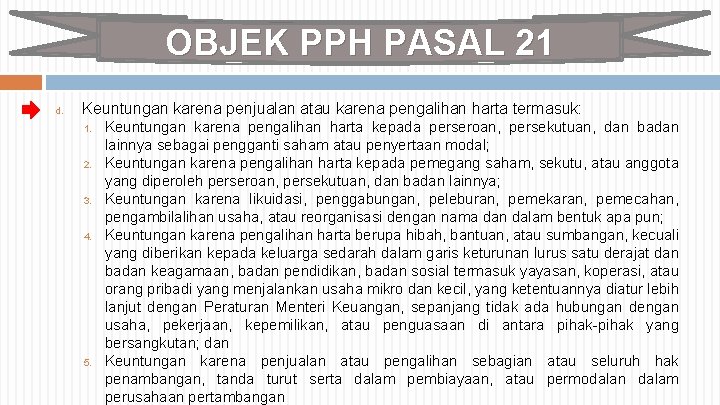

OBJEK PPH PASAL 21 d. Keuntungan karena penjualan atau karena pengalihan harta termasuk: 1. 2. 3. 4. 5. Keuntungan karena pengalihan harta kepada perseroan, persekutuan, dan badan lainnya sebagai pengganti saham atau penyertaan modal; Keuntungan karena pengalihan harta kepada pemegang saham, sekutu, atau anggota yang diperoleh perseroan, persekutuan, dan badan lainnya; Keuntungan karena likuidasi, penggabungan, peleburan, pemekaran, pemecahan, pengambilalihan usaha, atau reorganisasi dengan nama dan dalam bentuk apa pun; Keuntungan karena pengalihan harta berupa hibah, bantuan, atau sumbangan, kecuali yang diberikan kepada keluarga sedarah dalam garis keturunan lurus satu derajat dan badan keagamaan, badan pendidikan, badan sosial termasuk yayasan, koperasi, atau orang pribadi yang menjalankan usaha mikro dan kecil, yang ketentuannya diatur lebih lanjut dengan Peraturan Menteri Keuangan, sepanjang tidak ada hubungan dengan usaha, pekerjaan, kepemilikan, atau penguasaan di antara pihak-pihak yang bersangkutan; dan Keuntungan karena penjualan atau pengalihan sebagian atau seluruh hak penambangan, tanda turut serta dalam pembiayaan, atau permodalan dalam perusahaan pertambangan

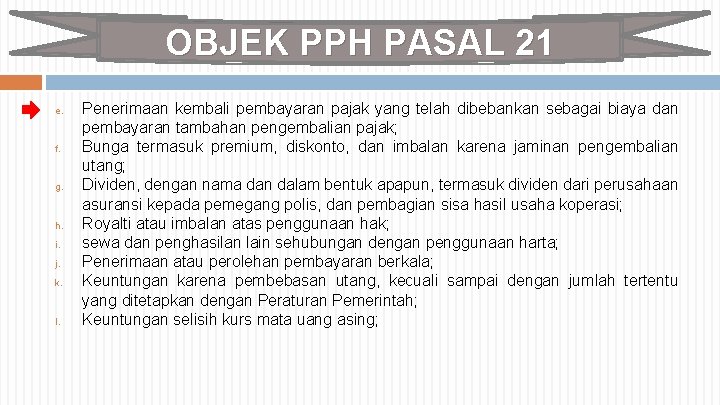

OBJEK PPH PASAL 21 e. f. g. h. i. j. k. l. Penerimaan kembali pembayaran pajak yang telah dibebankan sebagai biaya dan pembayaran tambahan pengembalian pajak; Bunga termasuk premium, diskonto, dan imbalan karena jaminan pengembalian utang; Dividen, dengan nama dan dalam bentuk apapun, termasuk dividen dari perusahaan asuransi kepada pemegang polis, dan pembagian sisa hasil usaha koperasi; Royalti atau imbalan atas penggunaan hak; sewa dan penghasilan lain sehubungan dengan penggunaan harta; Penerimaan atau perolehan pembayaran berkala; Keuntungan karena pembebasan utang, kecuali sampai dengan jumlah tertentu yang ditetapkan dengan Peraturan Pemerintah; Keuntungan selisih kurs mata uang asing;

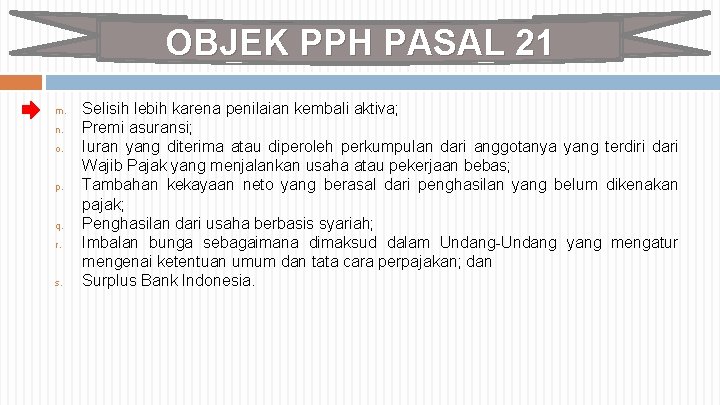

OBJEK PPH PASAL 21 m. n. o. p. q. r. s. Selisih lebih karena penilaian kembali aktiva; Premi asuransi; Iuran yang diterima atau diperoleh perkumpulan dari anggotanya yang terdiri dari Wajib Pajak yang menjalankan usaha atau pekerjaan bebas; Tambahan kekayaan neto yang berasal dari penghasilan yang belum dikenakan pajak; Penghasilan dari usaha berbasis syariah; Imbalan bunga sebagaimana dimaksud dalam Undang-Undang yang mengatur mengenai ketentuan umum dan tata cara perpajakan; dan Surplus Bank Indonesia.

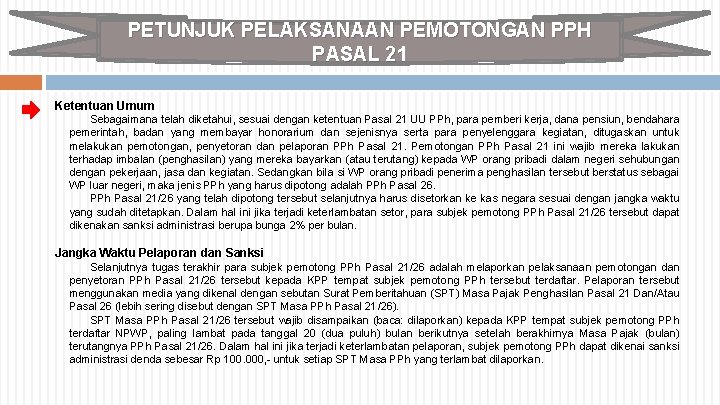

PETUNJUK PELAKSANAAN PEMOTONGAN PPH PASAL 21 Ketentuan Umum Sebagaimana telah diketahui, sesuai dengan ketentuan Pasal 21 UU PPh, para pemberi kerja, dana pensiun, bendahara pemerintah, badan yang membayar honorarium dan sejenisnya serta para penyelenggara kegiatan, ditugaskan untuk melakukan pemotongan, penyetoran dan pelaporan PPh Pasal 21. Pemotongan PPh Pasal 21 ini wajib mereka lakukan terhadap imbalan (penghasilan) yang mereka bayarkan (atau terutang) kepada WP orang pribadi dalam negeri sehubungan dengan pekerjaan, jasa dan kegiatan. Sedangkan bila si WP orang pribadi penerima penghasilan tersebut berstatus sebagai WP luar negeri, maka jenis PPh yang harus dipotong adalah PPh Pasal 26. PPh Pasal 21/26 yang telah dipotong tersebut selanjutnya harus disetorkan ke kas negara sesuai dengan jangka waktu yang sudah ditetapkan. Dalam hal ini jika terjadi keterlambatan setor, para subjek pemotong PPh Pasal 21/26 tersebut dapat dikenakan sanksi administrasi berupa bunga 2% per bulan. Jangka Waktu Pelaporan dan Sanksi Selanjutnya tugas terakhir para subjek pemotong PPh Pasal 21/26 adalah melaporkan pelaksanaan pemotongan dan penyetoran PPh Pasal 21/26 tersebut kepada KPP tempat subjek pemotong PPh tersebut terdaftar. Pelaporan tersebut menggunakan media yang dikenal dengan sebutan Surat Pemberitahuan (SPT) Masa Pajak Penghasilan Pasal 21 Dan/Atau Pasal 26 (lebih sering disebut dengan SPT Masa PPh Pasal 21/26). SPT Masa PPh Pasal 21/26 tersebut wajib disampaikan (baca: dilaporkan) kepada KPP tempat subjek pemotong PPh terdaftar NPWP, paling lambat pada tanggal 20 (dua puluh) bulan berikutnya setelah berakhirnya Masa Pajak (bulan) terutangnya PPh Pasal 21/26. Dalam hal ini jika terjadi keterlambatan pelaporan, subjek pemotong PPh dapat dikenai sanksi administrasi denda sebesar Rp 100. 000, - untuk setiap SPT Masa PPh yang terlambat dilaporkan.

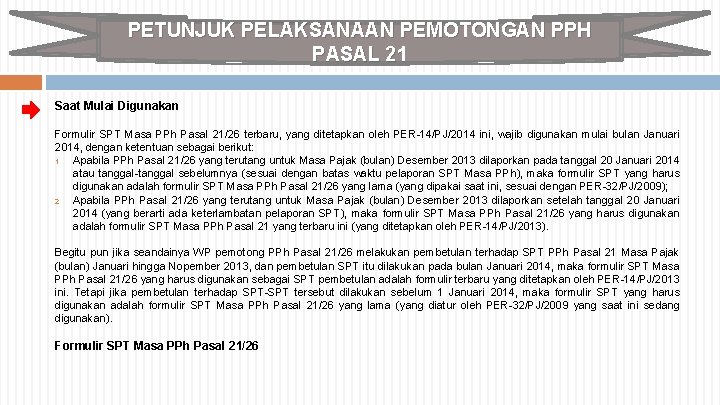

PETUNJUK PELAKSANAAN PEMOTONGAN PPH PASAL 21 Saat Mulai Digunakan Formulir SPT Masa PPh Pasal 21/26 terbaru, yang ditetapkan oleh PER-14/PJ/2014 ini, wajib digunakan mulai bulan Januari 2014, dengan ketentuan sebagai berikut: 1. Apabila PPh Pasal 21/26 yang terutang untuk Masa Pajak (bulan) Desember 2013 dilaporkan pada tanggal 20 Januari 2014 atau tanggal-tanggal sebelumnya (sesuai dengan batas waktu pelaporan SPT Masa PPh), maka formulir SPT yang harus digunakan adalah formulir SPT Masa PPh Pasal 21/26 yang lama (yang dipakai saat ini, sesuai dengan PER-32/PJ/2009); 2. Apabila PPh Pasal 21/26 yang terutang untuk Masa Pajak (bulan) Desember 2013 dilaporkan setelah tanggal 20 Januari 2014 (yang berarti ada keterlambatan pelaporan SPT), maka formulir SPT Masa PPh Pasal 21/26 yang harus digunakan adalah formulir SPT Masa PPh Pasal 21 yang terbaru ini (yang ditetapkan oleh PER-14/PJ/2013). Begitu pun jika seandainya WP pemotong PPh Pasal 21/26 melakukan pembetulan terhadap SPT PPh Pasal 21 Masa Pajak (bulan) Januari hingga Nopember 2013, dan pembetulan SPT itu dilakukan pada bulan Januari 2014, maka formulir SPT Masa PPh Pasal 21/26 yang harus digunakan sebagai SPT pembetulan adalah formulir terbaru yang ditetapkan oleh PER-14/PJ/2013 ini. Tetapi jika pembetulan terhadap SPT-SPT tersebut dilakukan sebelum 1 Januari 2014, maka formulir SPT yang harus digunakan adalah formulir SPT Masa PPh Pasal 21/26 yang lama (yang diatur oleh PER-32/PJ/2009 yang saat ini sedang digunakan). Formulir SPT Masa PPh Pasal 21/26

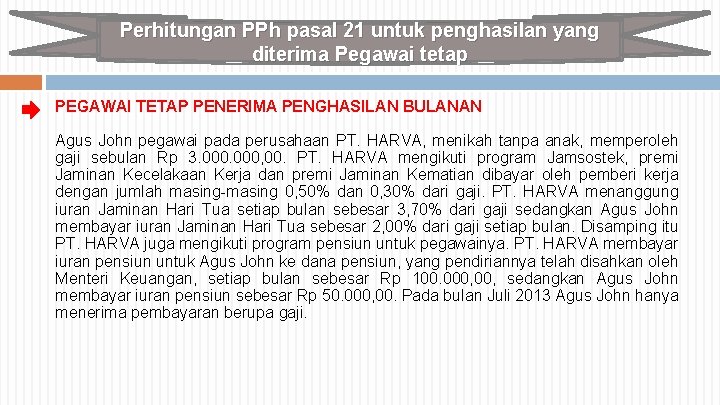

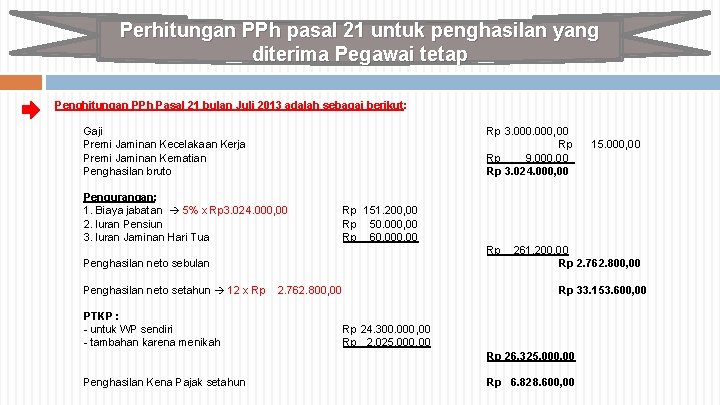

Perhitungan PPh pasal 21 untuk penghasilan yang diterima Pegawai tetap PEGAWAI TETAP PENERIMA PENGHASILAN BULANAN Agus John pegawai pada perusahaan PT. HARVA, menikah tanpa anak, memperoleh gaji sebulan Rp 3. 000, 00. PT. HARVA mengikuti program Jamsostek, premi Jaminan Kecelakaan Kerja dan premi Jaminan Kematian dibayar oleh pemberi kerja dengan jumlah masing-masing 0, 50% dan 0, 30% dari gaji. PT. HARVA menanggung iuran Jaminan Hari Tua setiap bulan sebesar 3, 70% dari gaji sedangkan Agus John membayar iuran Jaminan Hari Tua sebesar 2, 00% dari gaji setiap bulan. Disamping itu PT. HARVA juga mengikuti program pensiun untuk pegawainya. PT. HARVA membayar iuran pensiun untuk Agus John ke dana pensiun, yang pendiriannya telah disahkan oleh Menteri Keuangan, setiap bulan sebesar Rp 100. 000, sedangkan Agus John membayar iuran pensiun sebesar Rp 50. 000, 00. Pada bulan Juli 2013 Agus John hanya menerima pembayaran berupa gaji.

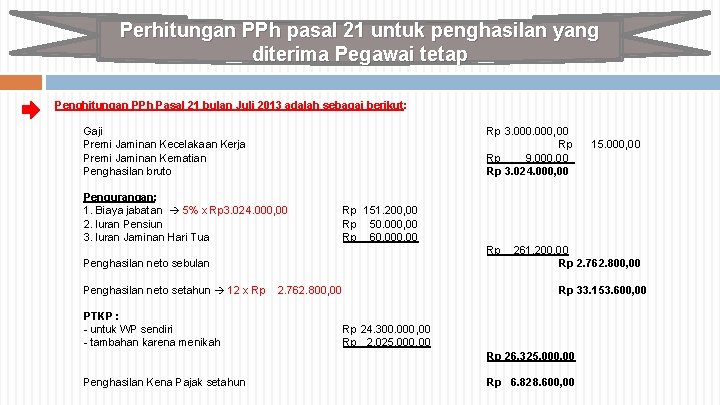

Perhitungan PPh pasal 21 untuk penghasilan yang diterima Pegawai tetap Penghitungan PPh Pasal 21 bulan Juli 2013 adalah sebagai berikut: Gaji Premi Jaminan Kecelakaan Kerja Premi Jaminan Kematian Penghasilan bruto Rp 3. 000, 00 Rp Rp 9. 000, 00 Rp 3. 024. 000, 00 Pengurangan: 1. Biaya jabatan 5% x Rp 3. 024. 000, 00 2. luran Pensiun 3. luran Jaminan Hari Tua Rp 151. 200, 00 Rp 50. 000, 00 Rp 60. 000, 00 Rp Penghasilan neto sebulan Penghasilan neto setahun 12 x Rp PTKP : - untuk WP sendiri - tambahan karena menikah 2. 762. 800, 00 261. 200, 00 Rp 2. 762. 800, 00 Rp 33. 153. 600, 00 Rp 24. 300. 000, 00 Rp 2. 025. 000, 00 Rp 26. 325. 000, 00 Penghasilan Kena Pajak setahun 15. 000, 00 Rp 6. 828. 600, 00

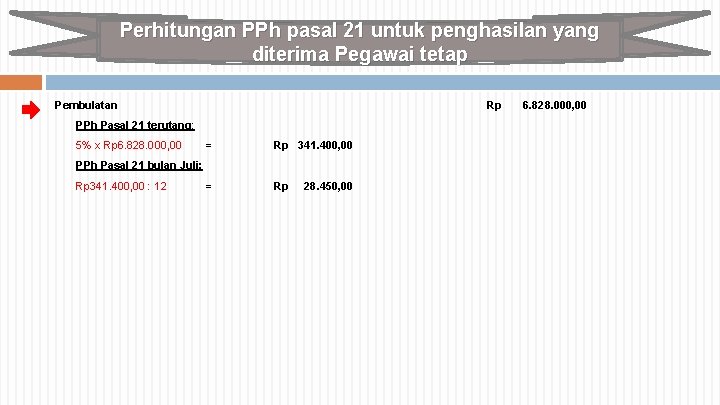

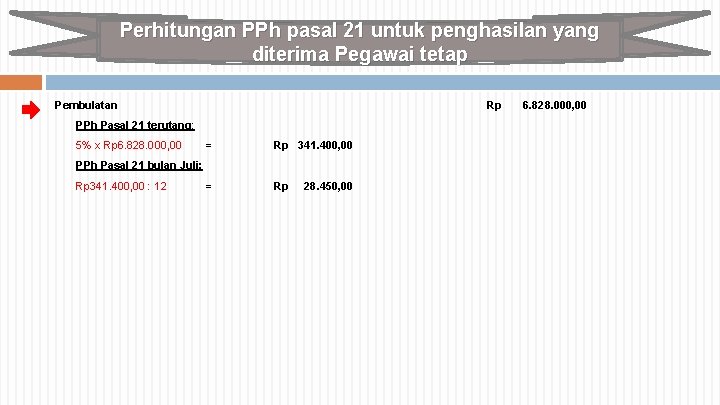

Perhitungan PPh pasal 21 untuk penghasilan yang diterima Pegawai tetap Pembulatan Rp PPh Pasal 21 terutang: 5% x Rp 6. 828. 000, 00 = Rp 341. 400, 00 = Rp PPh Pasal 21 bulan Juli: Rp 341. 400, 00 : 12 28. 450, 00 6. 828. 000, 00

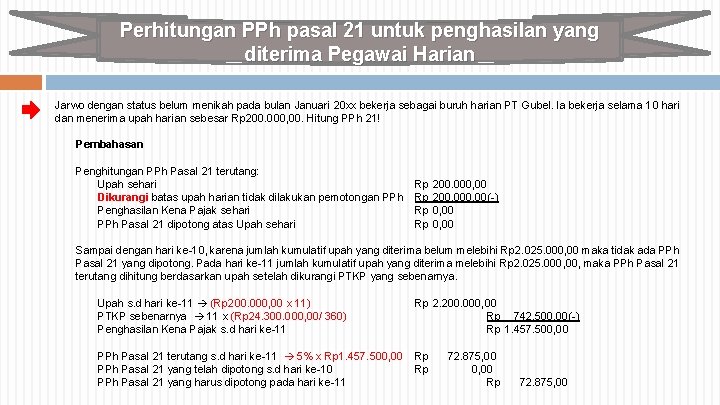

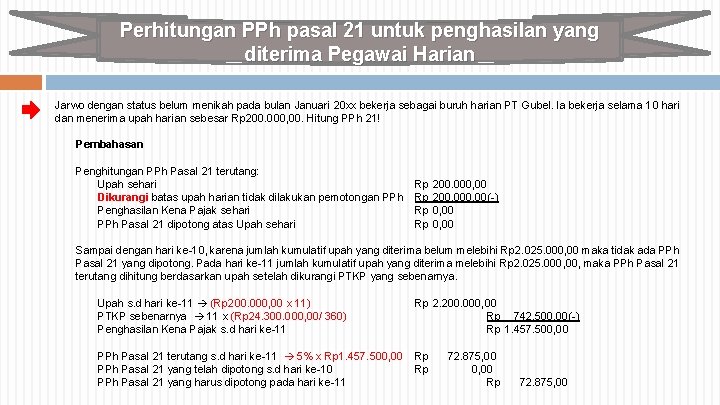

Perhitungan PPh pasal 21 untuk penghasilan yang diterima Pegawai Harian Jarwo dengan status belum menikah pada bulan Januari 20 xx bekerja sebagai buruh harian PT Gubel. la bekerja selama 10 hari dan menerima upah harian sebesar Rp 200. 000, 00. Hitung PPh 21! Pembahasan Penghitungan PPh Pasal 21 terutang: Upah sehari Dikurangi batas upah harian tidak dilakukan pemotongan PPh Penghasilan Kena Pajak sehari PPh Pasal 21 dipotong atas Upah sehari Rp 200. 000, 00(-) Rp 0, 00 Sampai dengan hari ke-10, karena jumlah kumulatif upah yang diterima belum melebihi Rp 2. 025. 000, 00 maka tidak ada PPh Pasal 21 yang dipotong. Pada hari ke-11 jumlah kumulatif upah yang diterima melebihi Rp 2. 025. 000, maka PPh Pasal 21 terutang dihitung berdasarkan upah setelah dikurangi PTKP yang sebenarnya. Upah s. d hari ke-11 (Rp 200. 000, 00 x 11) PTKP sebenarnya 11 x (Rp 24. 300. 000, 00/ 360) Penghasilan Kena Pajak s. d hari ke-11 Rp 2. 200. 000, 00 Rp 742. 500, 00(-) Rp 1. 457. 500, 00 PPh Pasal 21 terutang s. d hari ke-11 5% x Rp 1. 457. 500, 00 PPh Pasal 21 yang telah dipotong s. d hari ke-10 PPh Pasal 21 yang harus dipotong pada hari ke-11 Rp Rp 72. 875, 00 0, 00 Rp 72. 875, 00

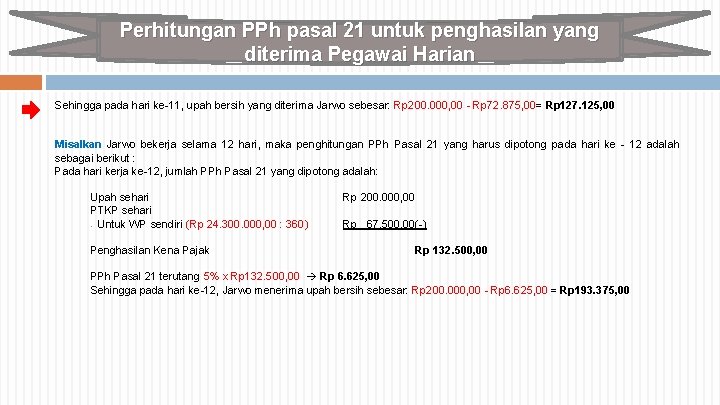

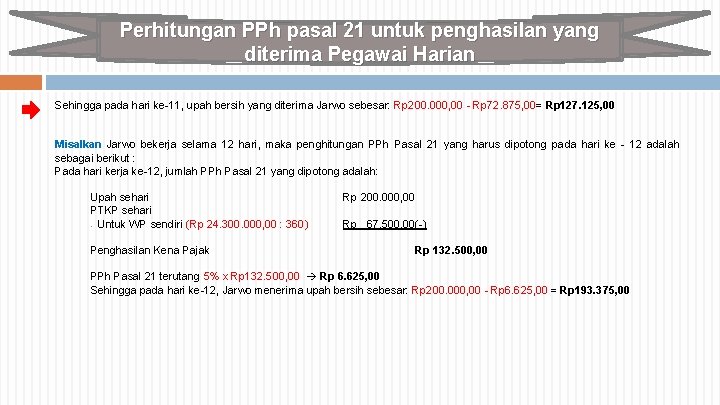

Perhitungan PPh pasal 21 untuk penghasilan yang diterima Pegawai Harian Sehingga pada hari ke-11, upah bersih yang diterima Jarwo sebesar: Rp 200. 000, 00 - Rp 72. 875, 00= Rp 127. 125, 00 Misalkan Jarwo bekerja selama 12 hari, maka penghitungan PPh Pasal 21 yang harus dipotong pada hari ke - 12 adalah sebagai berikut : Pada hari kerja ke-12, jumlah PPh Pasal 21 yang dipotong adalah: Upah sehari PTKP sehari - Untuk WP sendiri (Rp 24. 300. 000, 00 : 360) Penghasilan Kena Pajak Rp 200. 000, 00 Rp 67. 500, 00(-) Rp 132. 500, 00 PPh Pasal 21 terutang 5% x Rp 132. 500, 00 Rp 6. 625, 00 Sehingga pada hari ke-12, Jarwo menerima upah bersih sebesar: Rp 200. 000, 00 - Rp 6. 625, 00 = Rp 193. 375, 00

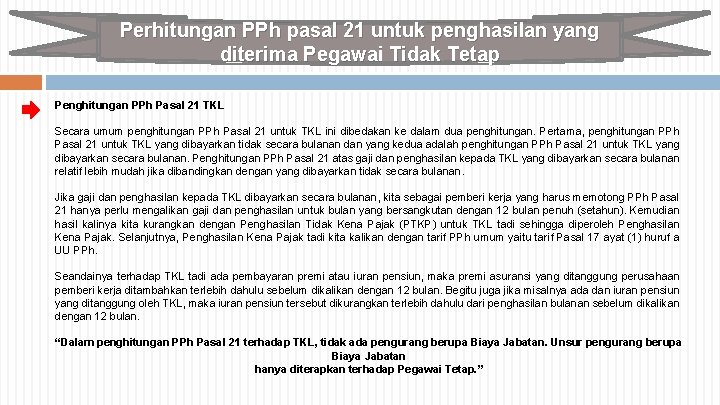

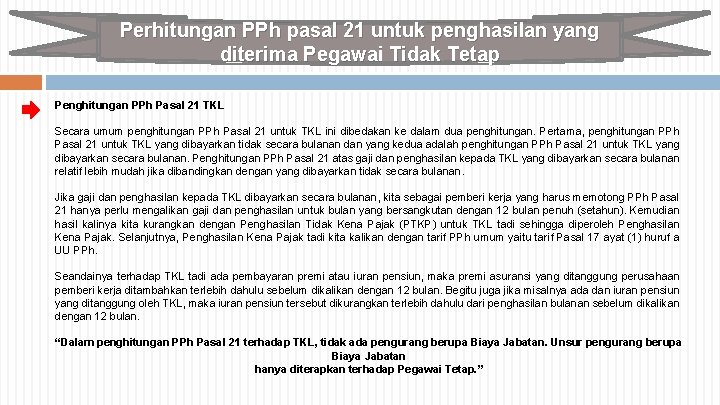

Perhitungan PPh pasal 21 untuk penghasilan yang diterima Pegawai Tidak Tetap Penghitungan PPh Pasal 21 TKL Secara umum penghitungan PPh Pasal 21 untuk TKL ini dibedakan ke dalam dua penghitungan. Pertama, penghitungan PPh Pasal 21 untuk TKL yang dibayarkan tidak secara bulanan dan yang kedua adalah penghitungan PPh Pasal 21 untuk TKL yang dibayarkan secara bulanan. Penghitungan PPh Pasal 21 atas gaji dan penghasilan kepada TKL yang dibayarkan secara bulanan relatif lebih mudah jika dibandingkan dengan yang dibayarkan tidak secara bulanan. Jika gaji dan penghasilan kepada TKL dibayarkan secara bulanan, kita sebagai pemberi kerja yang harus memotong PPh Pasal 21 hanya perlu mengalikan gaji dan penghasilan untuk bulan yang bersangkutan dengan 12 bulan penuh (setahun). Kemudian hasil kalinya kita kurangkan dengan Penghasilan Tidak Kena Pajak (PTKP) untuk TKL tadi sehingga diperoleh Penghasilan Kena Pajak. Selanjutnya, Penghasilan Kena Pajak tadi kita kalikan dengan tarif PPh umum yaitu tarif Pasal 17 ayat (1) huruf a UU PPh. Seandainya terhadap TKL tadi ada pembayaran premi atau iuran pensiun, maka premi asuransi yang ditanggung perusahaan pemberi kerja ditambahkan terlebih dahulu sebelum dikalikan dengan 12 bulan. Begitu juga jika misalnya ada dan iuran pensiun yang ditanggung oleh TKL, maka iuran pensiun tersebut dikurangkan terlebih dahulu dari penghasilan bulanan sebelum dikalikan dengan 12 bulan. “Dalam penghitungan PPh Pasal 21 terhadap TKL, tidak ada pengurang berupa Biaya Jabatan. Unsur pengurang berupa Biaya Jabatan hanya diterapkan terhadap Pegawai Tetap. ”

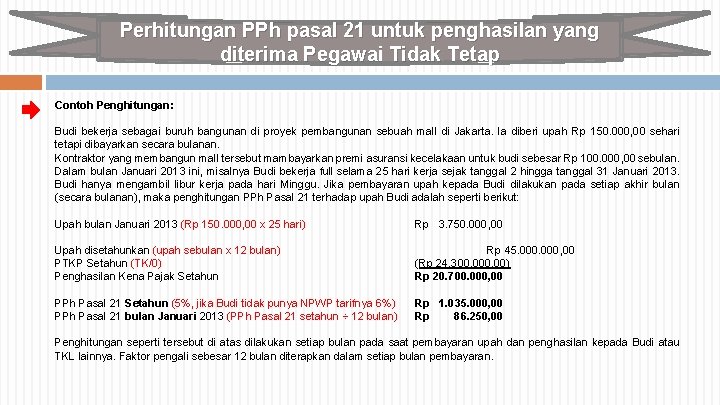

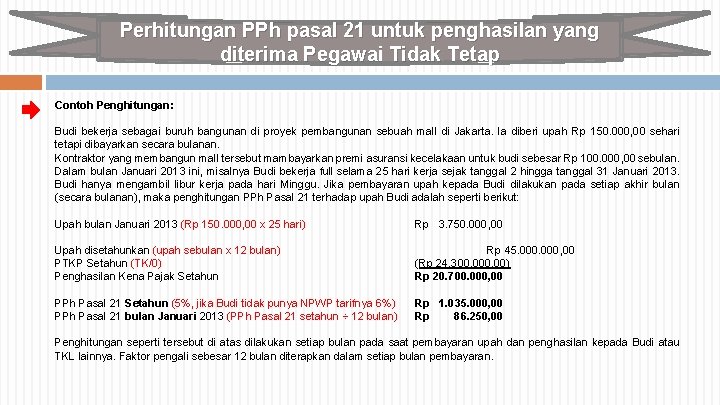

Perhitungan PPh pasal 21 untuk penghasilan yang diterima Pegawai Tidak Tetap Contoh Penghitungan: Budi bekerja sebagai buruh bangunan di proyek pembangunan sebuah mall di Jakarta. Ia diberi upah Rp 150. 000, 00 sehari tetapi dibayarkan secara bulanan. Kontraktor yang membangun mall tersebut mambayarkan premi asuransi kecelakaan untuk budi sebesar Rp 100. 000, 00 sebulan. Dalam bulan Januari 2013 ini, misalnya Budi bekerja full selama 25 hari kerja sejak tanggal 2 hingga tanggal 31 Januari 2013. Budi hanya mengambil libur kerja pada hari Minggu. Jika pembayaran upah kepada Budi dilakukan pada setiap akhir bulan (secara bulanan), maka penghitungan PPh Pasal 21 terhadap upah Budi adalah seperti berikut: Upah bulan Januari 2013 (Rp 150. 000, 00 x 25 hari) Rp 3. 750. 000, 00 Upah disetahunkan (upah sebulan x 12 bulan) PTKP Setahun (TK/0) Penghasilan Kena Pajak Setahun Rp 45. 000, 00 (Rp 24. 300. 000, 00) Rp 20. 700. 000, 00 PPh Pasal 21 Setahun (5%, jika Budi tidak punya NPWP tarifnya 6%) PPh Pasal 21 bulan Januari 2013 (PPh Pasal 21 setahun ÷ 12 bulan) Rp 1. 035. 000, 00 Rp 86. 250, 00 Penghitungan seperti tersebut di atas dilakukan setiap bulan pada saat pembayaran upah dan penghasilan kepada Budi atau TKL lainnya. Faktor pengali sebesar 12 bulan diterapkan dalam setiap bulan pembayaran.

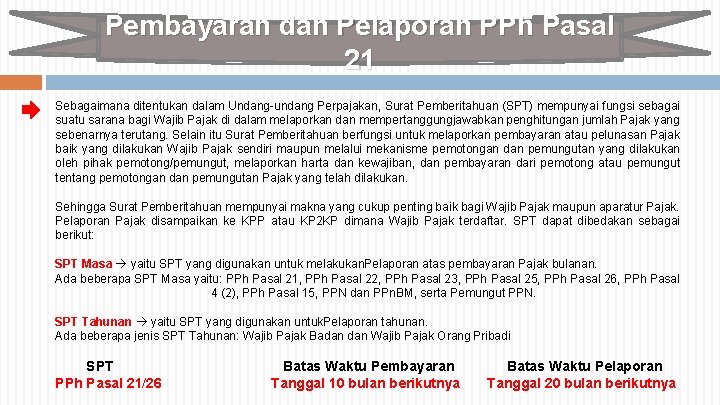

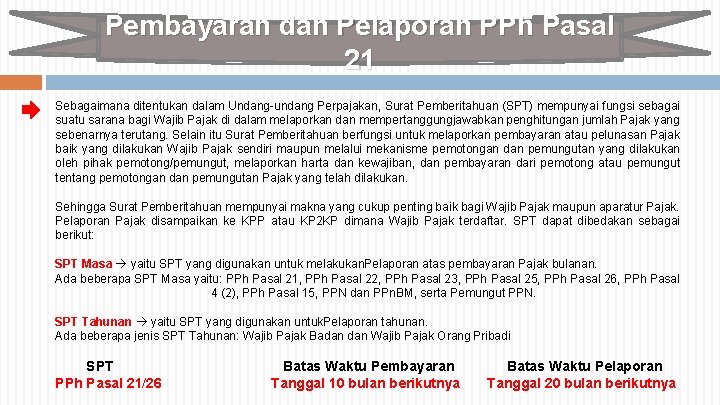

Pembayaran dan Pelaporan PPh Pasal 21 Sebagaimana ditentukan dalam Undang-undang Perpajakan, Surat Pemberitahuan (SPT) mempunyai fungsi sebagai suatu sarana bagi Wajib Pajak di dalam melaporkan dan mempertanggungjawabkan penghitungan jumlah Pajak yang sebenarnya terutang. Selain itu Surat Pemberitahuan berfungsi untuk melaporkan pembayaran atau pelunasan Pajak baik yang dilakukan Wajib Pajak sendiri maupun melalui mekanisme pemotongan dan pemungutan yang dilakukan oleh pihak pemotong/pemungut, melaporkan harta dan kewajiban, dan pembayaran dari pemotong atau pemungut tentang pemotongan dan pemungutan Pajak yang telah dilakukan. Sehingga Surat Pemberitahuan mempunyai makna yang cukup penting baik bagi Wajib Pajak maupun aparatur Pajak. Pelaporan Pajak disampaikan ke KPP atau KP 2 KP dimana Wajib Pajak terdaftar. SPT dapat dibedakan sebagai berikut: SPT Masa yaitu SPT yang digunakan untuk melakukan. Pelaporan atas pembayaran Pajak bulanan. Ada beberapa SPT Masa yaitu: PPh Pasal 21, PPh Pasal 22, PPh Pasal 23, PPh Pasal 25, PPh Pasal 26, PPh Pasal 4 (2), PPh Pasal 15, PPN dan PPn. BM, serta Pemungut PPN. SPT Tahunan yaitu SPT yang digunakan untuk. Pelaporan tahunan. Ada beberapa jenis SPT Tahunan: Wajib Pajak Badan Wajib Pajak Orang Pribadi SPT PPh Pasal 21/26 Batas Waktu Pembayaran Tanggal 10 bulan berikutnya Batas Waktu Pelaporan Tanggal 20 bulan berikutnya

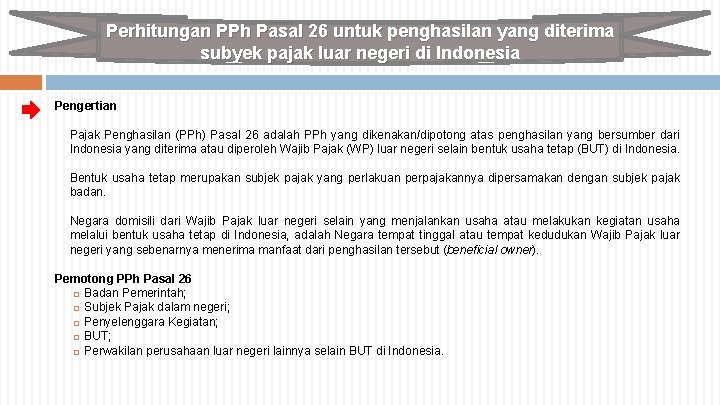

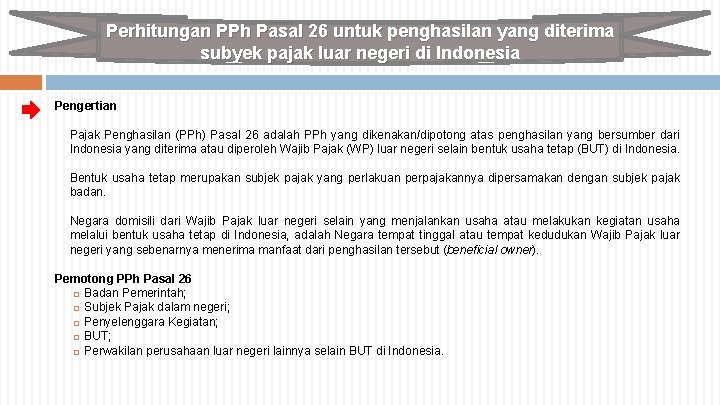

Perhitungan PPh Pasal 26 untuk penghasilan yang diterima subyek pajak luar negeri di Indonesia Pengertian Pajak Penghasilan (PPh) Pasal 26 adalah PPh yang dikenakan/dipotong atas penghasilan yang bersumber dari Indonesia yang diterima atau diperoleh Wajib Pajak (WP) luar negeri selain bentuk usaha tetap (BUT) di Indonesia. Bentuk usaha tetap merupakan subjek pajak yang perlakuan perpajakannya dipersamakan dengan subjek pajak badan. Negara domisili dari Wajib Pajak luar negeri selain yang menjalankan usaha atau melakukan kegiatan usaha melalui bentuk usaha tetap di Indonesia, adalah Negara tempat tinggal atau tempat kedudukan Wajib Pajak luar negeri yang sebenarnya menerima manfaat dari penghasilan tersebut (beneficial owner). Pemotong PPh Pasal 26 Badan Pemerintah; Subjek Pajak dalam negeri; Penyelenggara Kegiatan; BUT; Perwakilan perusahaan luar negeri lainnya selain BUT di Indonesia.

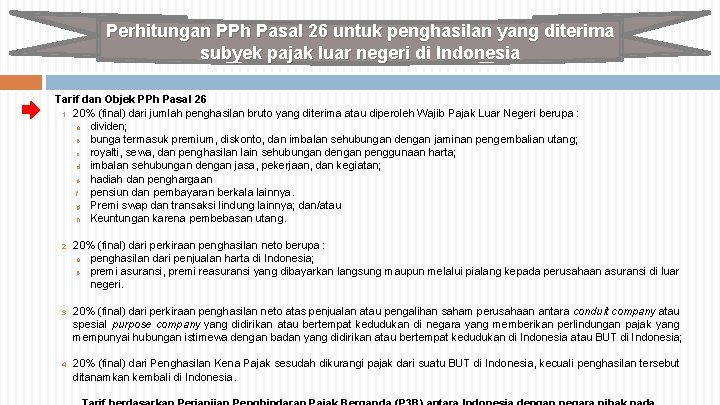

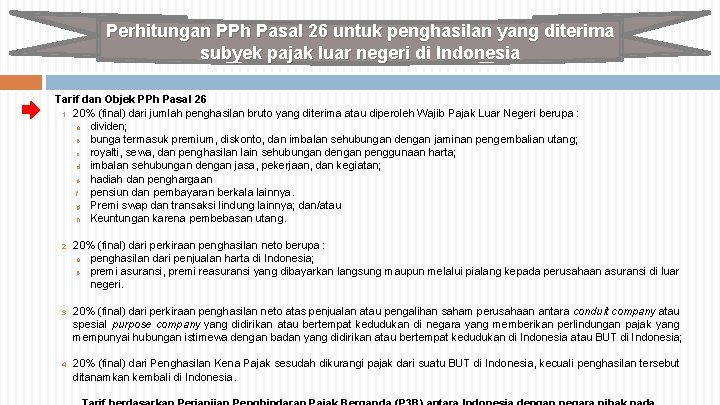

Perhitungan PPh Pasal 26 untuk penghasilan yang diterima subyek pajak luar negeri di Indonesia Tarif dan Objek PPh Pasal 26 1. 20% (final) dari jumlah penghasilan bruto yang diterima atau diperoleh Wajib Pajak Luar Negeri berupa : a. dividen; b. bunga termasuk premium, diskonto, dan imbalan sehubungan dengan jaminan pengembalian utang; c. royalti, sewa, dan penghasilan lain sehubungan dengan penggunaan harta; d. imbalan sehubungan dengan jasa, pekerjaan, dan kegiatan; e. hadiah dan penghargaan f. pensiun dan pembayaran berkala lainnya. g. Premi swap dan transaksi lindung lainnya; dan/atau h. Keuntungan karena pembebasan utang. 2. 20% (final) dari perkiraan penghasilan neto berupa : a. penghasilan dari penjualan harta di Indonesia; b. premi asuransi, premi reasuransi yang dibayarkan langsung maupun melalui pialang kepada perusahaan asuransi di luar negeri. 3. 20% (final) dari perkiraan penghasilan neto atas penjualan atau pengalihan saham perusahaan antara conduit company atau spesial purpose company yang didirikan atau bertempat kedudukan di negara yang memberikan perlindungan pajak yang mempunyai hubungan istimewa dengan badan yang didirikan atau bertempat kedudukan di Indonesia atau BUT di Indonesia; 4. 20% (final) dari Penghasilan Kena Pajak sesudah dikurangi pajak dari suatu BUT di Indonesia, kecuali penghasilan tersebut ditanamkan kembali di Indonesia.

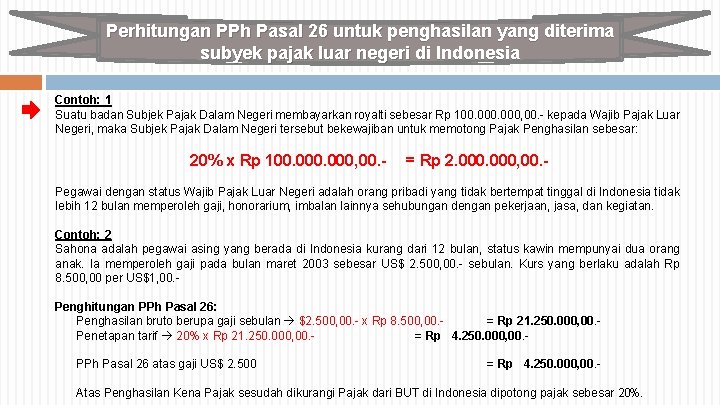

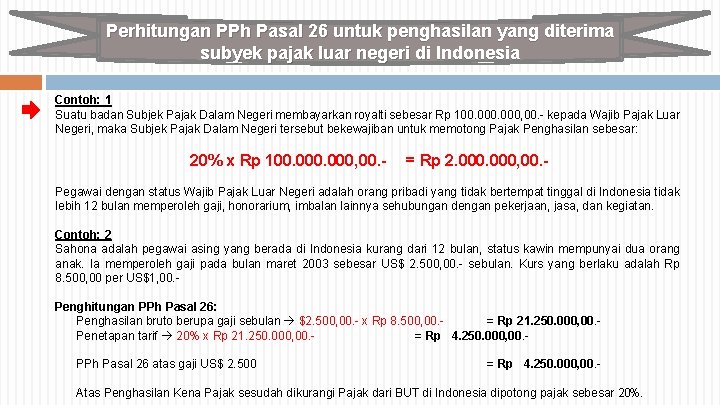

Perhitungan PPh Pasal 26 untuk penghasilan yang diterima subyek pajak luar negeri di Indonesia Contoh: 1 Suatu badan Subjek Pajak Dalam Negeri membayarkan royalti sebesar Rp 100. 000, 00. - kepada Wajib Pajak Luar Negeri, maka Subjek Pajak Dalam Negeri tersebut bekewajiban untuk memotong Pajak Penghasilan sebesar: 20% x Rp 100. 000, 00. - = Rp 2. 000, 00. - Pegawai dengan status Wajib Pajak Luar Negeri adalah orang pribadi yang tidak bertempat tinggal di Indonesia tidak lebih 12 bulan memperoleh gaji, honorarium, imbalan lainnya sehubungan dengan pekerjaan, jasa, dan kegiatan. Contoh: 2 Sahona adalah pegawai asing yang berada di Indonesia kurang dari 12 bulan, status kawin mempunyai dua orang anak. Ia memperoleh gaji pada bulan maret 2003 sebesar US$ 2. 500, 00. - sebulan. Kurs yang berlaku adalah Rp 8. 500, 00 per US$1, 00. Penghitungan PPh Pasal 26: Penghasilan bruto berupa gaji sebulan $2. 500, 00. - x Rp 8. 500, 00. = Rp 21. 250. 000, 00. Penetapan tarif 20% x Rp 21. 250. 000, 00. = Rp 4. 250. 000, 00. PPh Pasal 26 atas gaji US$ 2. 500 = Rp 4. 250. 000, 00. - Atas Penghasilan Kena Pajak sesudah dikurangi Pajak dari BUT di Indonesia dipotong pajak sebesar 20%.

Pengertian pph pasal 24

Pengertian pph pasal 24 Pph pasal 29 adalah

Pph pasal 29 adalah Subjek pajak pph 23

Subjek pajak pph 23 Contoh soal pph pasal 24

Contoh soal pph pasal 24 Pph 25 adalah

Pph 25 adalah Pph pasal 29 adalah

Pph pasal 29 adalah Tarif pph pasal 22

Tarif pph pasal 22 Pph pasal 23

Pph pasal 23 Pph pasal 24 adalah

Pph pasal 24 adalah Subjek pajak pph 23

Subjek pajak pph 23 5243-2126

5243-2126 E spt masa 2126

E spt masa 2126 Pengertian akuntansi perpajakan

Pengertian akuntansi perpajakan Pengertian pph

Pengertian pph Materi manajemen keuangan lanjutan

Materi manajemen keuangan lanjutan Reformdjp/quiz/kuis-mini-april

Reformdjp/quiz/kuis-mini-april Etika dalam perpajakan

Etika dalam perpajakan Pertanyaan tentang konsep dasar akuntansi pajak

Pertanyaan tentang konsep dasar akuntansi pajak Contoh soal akuntansi pajak dan jawabannya

Contoh soal akuntansi pajak dan jawabannya Konsep dasar akuntansi pajak

Konsep dasar akuntansi pajak Mata kuliah administrasi perpajakan ui

Mata kuliah administrasi perpajakan ui Kewajiban suami

Kewajiban suami 5 step model psak 72

5 step model psak 72 Pajak adalah iuran

Pajak adalah iuran