Erityisalan infopaketti verovuosi 2017 Verohallinto Sislt 1 Mik

- Slides: 21

Erityisalan infopaketti - verovuosi 2017 Verohallinto

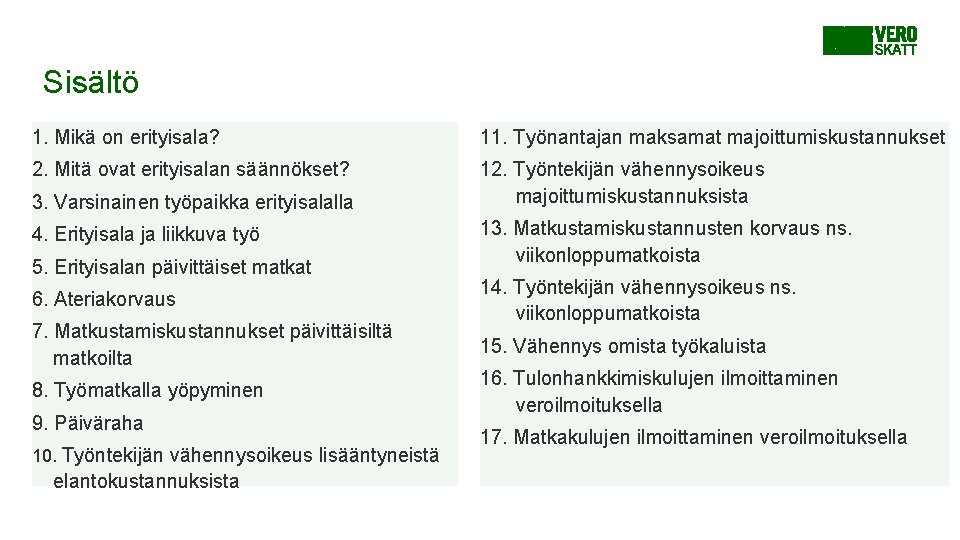

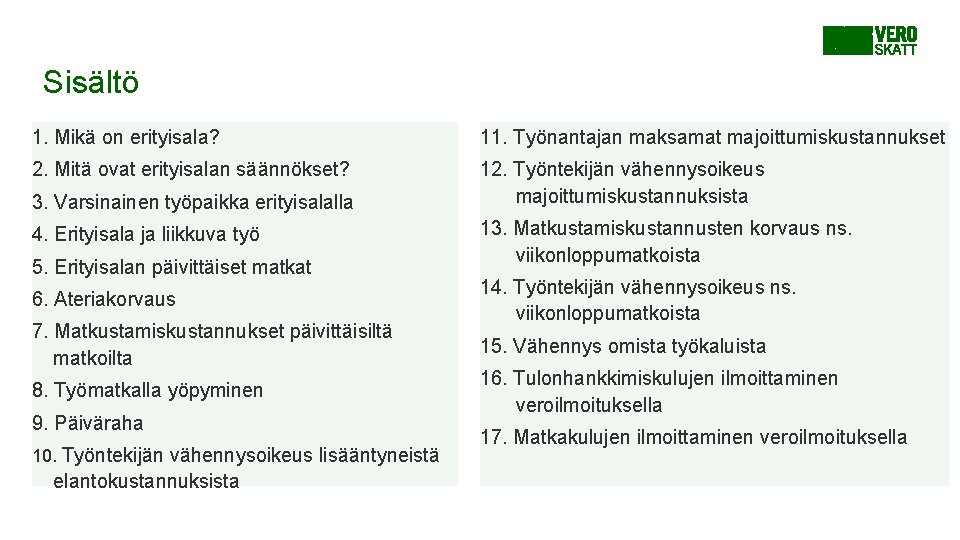

Sisältö 1. Mikä on erityisala? 11. Työnantajan maksamat majoittumiskustannukset 2. Mitä ovat erityisalan säännökset? 12. Työntekijän vähennysoikeus majoittumiskustannuksista 3. Varsinainen työpaikka erityisalalla 4. Erityisala ja liikkuva työ 5. Erityisalan päivittäiset matkat 6. Ateriakorvaus 7. Matkustamiskustannukset päivittäisiltä matkoilta 8. Työmatkalla yöpyminen 9. Päiväraha 10. Työntekijän vähennysoikeus lisääntyneistä elantokustannuksista 13. Matkustamiskustannusten korvaus ns. viikonloppumatkoista 14. Työntekijän vähennysoikeus ns. viikonloppumatkoista 15. Vähennys omista työkaluista 16. Tulonhankkimiskulujen ilmoittaminen veroilmoituksella 17. Matkakulujen ilmoittaminen veroilmoituksella

Mikä on erityisala? § Erityisalat ovat toimialoja, joilla erityistä työntekemispaikkaa joudutaan vaihtamaan usein alalle tunnusomaisen työn lyhytaikaisuuden vuoksi § Erityisaloja ovat rakennus-, maanrakennus ja metsäala § Esimerkiksi myyntiedustaja ja linja-autonkuljettaja eivät työskentele erityisalalla, vaan he tekevät liikkuvaa työtä. Myöskään siivooja ei työskentele erityisalalla § Erityisalalla työskentely ratkaistaan työskentelyolosuhteiden perusteella

Mitä ovat erityisalan säännökset? § Erityisalan erityissäännöksiä ovat: ü TVL 71 § 2 momentti: päivittäisiltä asunnon ja erityisen työntekemispaikan välisiltä matkoilta työnantaja voi maksaa verovapaasti vain matkustamiskustannusten korvauksia ja ateriakorvausta, jos työntekijällä ei ole varsinaista työpaikkaa eikä työnantaja ole järjestänyt työpaikkaruokailua erityiselle työntekemispaikalle tai sen läheisyyteen ü TVL 72 § 3 momentti: työmatkana pidetään myös päivittäistä matkaa asunnon ja erityisen työntekemispaikan välillä, jos työntekijällä ei ole varsinaista työpaikkaa § Sovelletaan vain, jos erityisalan työntekijällä ei ole varsinaista työpaikkaa ja kyse päivittäisistä matkoista § Jos erityisalan työntekijällä on varsinainen työpaikka tai hän yöpyy työmatkalla, sovelletaan yleisiä säännöksiä

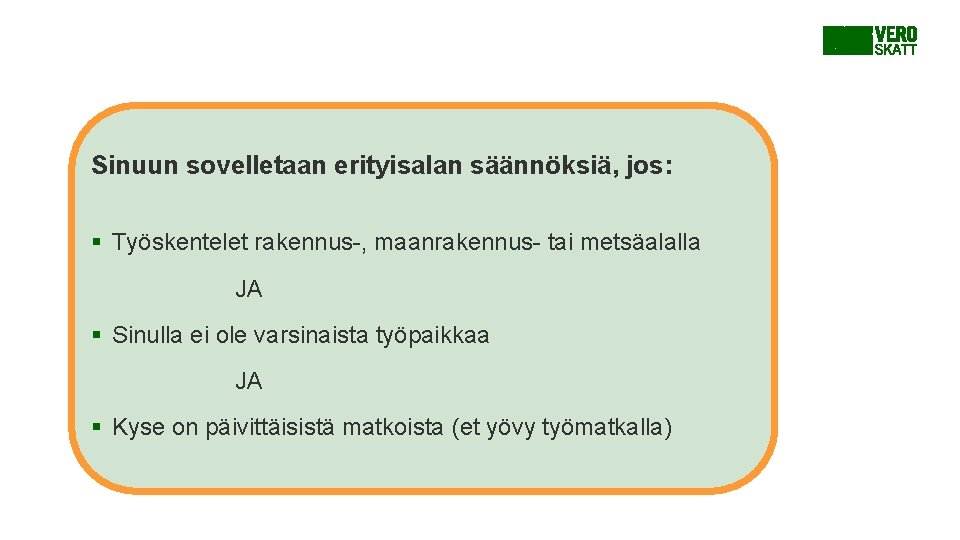

Sinuun sovelletaan erityisalan säännöksiä, jos: § Työskentelet rakennus-, maanrakennus- tai metsäalalla JA § Sinulla ei ole varsinaista työpaikkaa JA § Kyse on päivittäisistä matkoista (et yövy työmatkalla)

Varsinainen työpaikka erityisalalla § Varsinainen työpaikka on paikka, jossa työntekijä työskentelee vakituisesti Esimerkki: Rakennusmestari työskentelee päivän viikossa rakennusliikkeen toimistossa ja muutoin rakennustyömaalla. Toimisto on rakennusmestarin varsinainen työpaikka ja työmaa hänen erityinen työntekemispaikka. § Erityisalalla varsinaisen työpaikan muodostuminen edellyttää työskentely ko. paikassa Esimerkki: Rakennusmies hakee aamuisin tarvikkeita työnantajan varastolta, josta siirtyy työmaille. Varasto ei ole hänen varsinainen työpaikkansa, koska hän ei työskentele siellä. § Pääsääntöisesti erityisalalla ei ole varsinaista työpaikkaa, ellei työskentele samalla työmaalla yli kahta vuotta (1. 1. 2018 lakimuutos, jonka seurauksena määräaika on kolme vuotta) § Sovelletaan yleisiä säännöksiä Ø Korvaus asunnon ja varsinaisen työpaikan väliseltä matkalta ei ole verovapaa Ø Asunnon ja erityisen työntekemispaikan sekä varsinaisen ja erityisen työntekemispaikan välisistä matkoista voi maksaa verovapaasti päivärahaa, jos aika- ja etäisyysvaatimukset täyttyvät

Erityisala ja liikkuva työ § Erityisalan työntekijä voi tehdä myös liikkuvaa työtä § Arvioitava tapauskohtaisesti sovelletaanko liikkuvaa työtä koskevia säännöksiä vai erityisalan säännöksiä § Jos tavanomaisesti useita työkohteita saman päivän aikana tai työkohteet vaihtuvat päivittäin tai viikoittain liikkuva työ § Erityisalan työntekijät työskentelevät tyypillisesti pidempään yhdellä työkohteella verrattuna liikkuvaa työtä tekeviin § Liikkuvaa työtä tekevällä on aina varsinainen työpaikka jossakin (TVL 72 b § 2 momentti) § Erityisalalla varsinaisen työpaikan muodostuminen edellyttää työskentelyä varsinaisella työpaikalla, esimerkiksi toimistolla tai varastolla

Erityisalan päivittäiset matkat § Päivittäinen matka = työntekijän asunnon ja erityisen työntekemispaikan välinen matka Esimerkki: Rakennusmies ajaa päivittäin kotoa työmaalle § Erityisalalla päivittäinen matka rinnastetaan työmatkaan, jos työntekijällä ei ole varsinaista työpaikkaa § Työnantaja voi maksaa matkustamisesta aiheutuneita kustannuksia (esim. km-korvaus) § Työnantaja voi maksaa ateriakorvausta, jos se ei ole järjestänyt työpaikkaruokailua

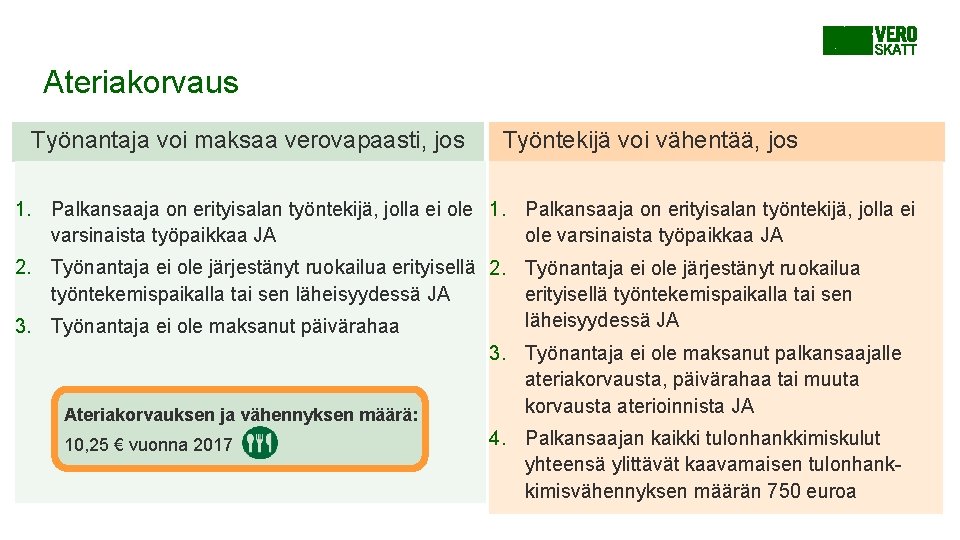

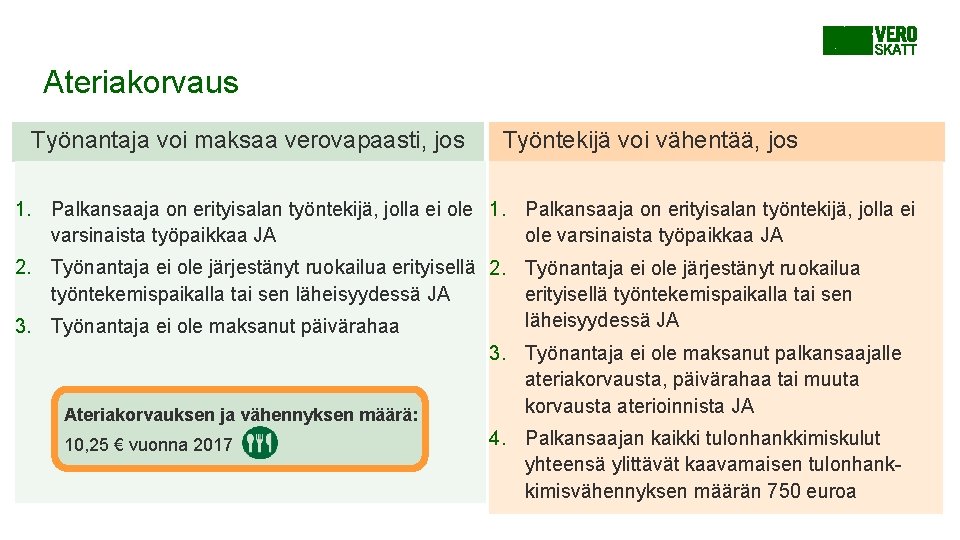

Ateriakorvaus Työnantaja voi maksaa verovapaasti, jos Työntekijä voi vähentää, jos 1. Palkansaaja on erityisalan työntekijä, jolla ei ole 1. Palkansaaja on erityisalan työntekijä, jolla ei varsinaista työpaikkaa JA ole varsinaista työpaikkaa JA 2. Työnantaja ei ole järjestänyt ruokailua erityisellä 2. Työnantaja ei ole järjestänyt ruokailua työntekemispaikalla tai sen läheisyydessä JA erityisellä työntekemispaikalla tai sen läheisyydessä JA 3. Työnantaja ei ole maksanut päivärahaa Ateriakorvauksen ja vähennyksen määrä: 10, 25 € vuonna 2017 3. Työnantaja ei ole maksanut palkansaajalle ateriakorvausta, päivärahaa tai muuta korvausta aterioinnista JA 4. Palkansaajan kaikki tulonhankkimiskulut yhteensä ylittävät kaavamaisen tulonhankkimisvähennyksen määrän 750 euroa

Matkustamiskustannukset päivittäisiltä matkoilta Työnantaja voi maksaa verovapaasti: Työntekijä voi vähentää: § Matkaliput § Kilometrikorvaus § Omalla autolla 0, 24 €/km (v. 2017) 0, 41 € /km (v. 2017) § Käyttöetuauto 0, 10 €/km (v. 2017) § Käyttöetuautolla 0, 10 €/km (v. 2017) § Vapaa autoetu ei oikeuta vähennykseen § Vähennyksen saa, jos palkansaajan kaikki tulonhankkimismenot yhteensä ylittävät tulonhankkimisvähennyksen (750 €) määrän

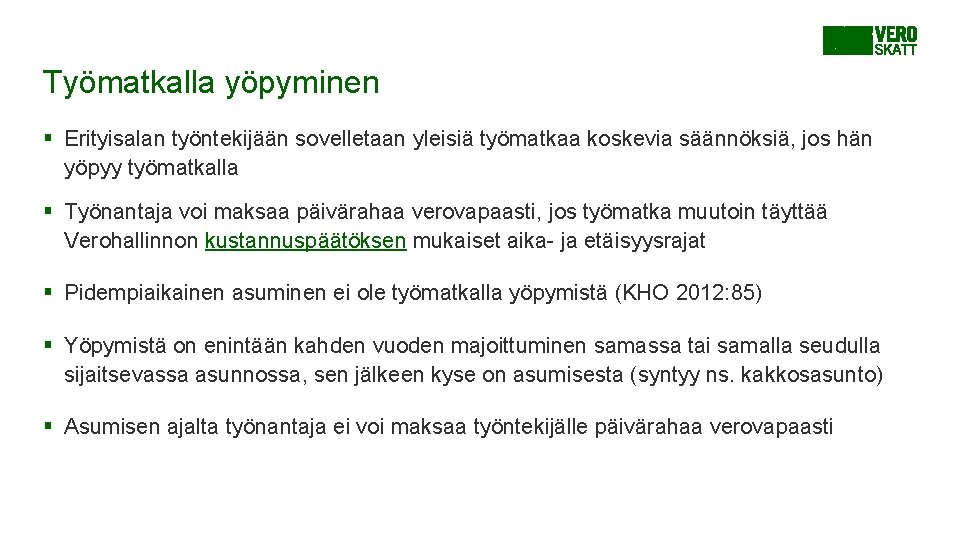

Työmatkalla yöpyminen § Erityisalan työntekijään sovelletaan yleisiä työmatkaa koskevia säännöksiä, jos hän yöpyy työmatkalla § Työnantaja voi maksaa päivärahaa verovapaasti, jos työmatka muutoin täyttää Verohallinnon kustannuspäätöksen mukaiset aika- ja etäisyysrajat § Pidempiaikainen asuminen ei ole työmatkalla yöpymistä (KHO 2012: 85) § Yöpymistä on enintään kahden vuoden majoittuminen samassa tai samalla seudulla sijaitsevassa asunnossa, sen jälkeen kyse on asumisesta (syntyy ns. kakkosasunto) § Asumisen ajalta työnantaja ei voi maksaa työntekijälle päivärahaa verovapaasti

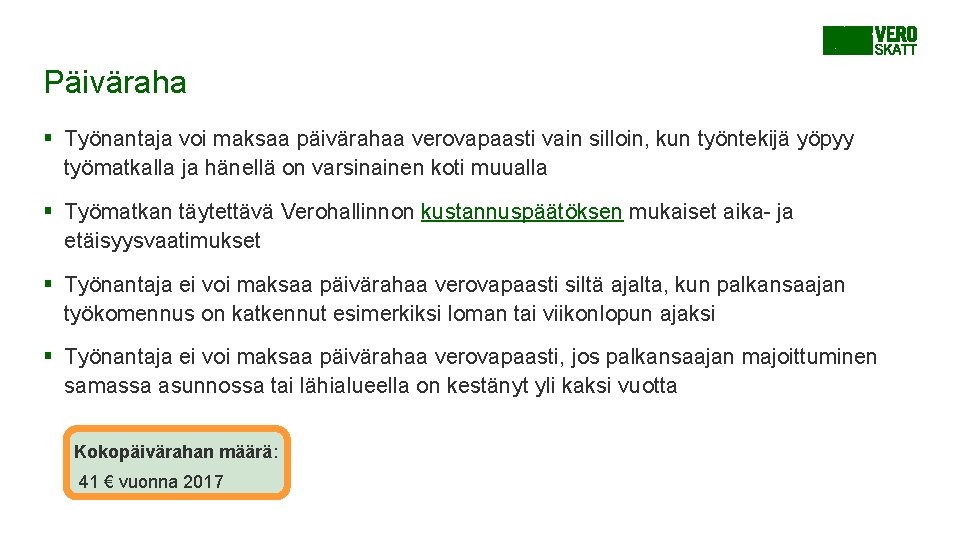

Päiväraha § Työnantaja voi maksaa päivärahaa verovapaasti vain silloin, kun työntekijä yöpyy työmatkalla ja hänellä on varsinainen koti muualla § Työmatkan täytettävä Verohallinnon kustannuspäätöksen mukaiset aika- ja etäisyysvaatimukset § Työnantaja ei voi maksaa päivärahaa verovapaasti siltä ajalta, kun palkansaajan työkomennus on katkennut esimerkiksi loman tai viikonlopun ajaksi § Työnantaja ei voi maksaa päivärahaa verovapaasti, jos palkansaajan majoittuminen samassa asunnossa tai lähialueella on kestänyt yli kaksi vuotta Kokopäivärahan määrä: 41 € vuonna 2017

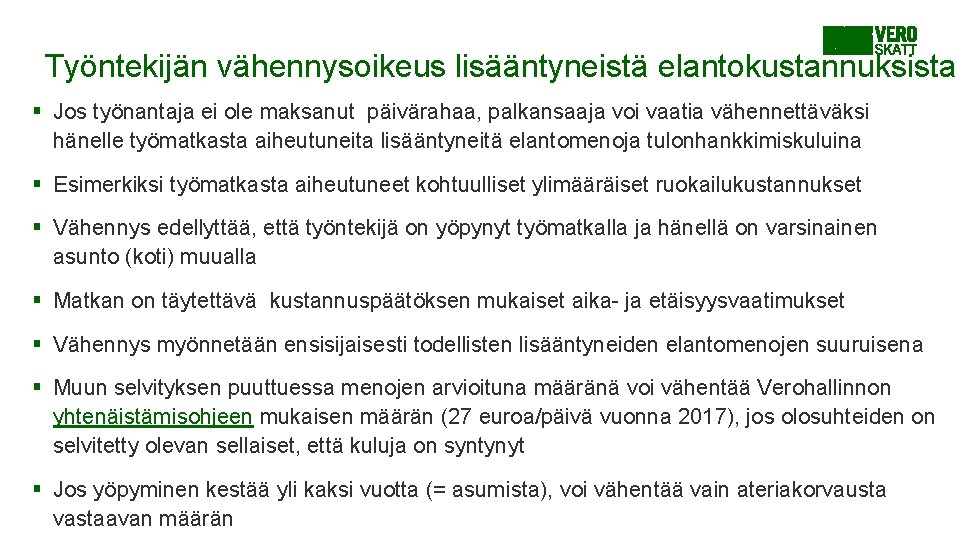

Työntekijän vähennysoikeus lisääntyneistä elantokustannuksista § Jos työnantaja ei ole maksanut päivärahaa, palkansaaja voi vaatia vähennettäväksi hänelle työmatkasta aiheutuneita lisääntyneitä elantomenoja tulonhankkimiskuluina § Esimerkiksi työmatkasta aiheutuneet kohtuulliset ylimääräiset ruokailukustannukset § Vähennys edellyttää, että työntekijä on yöpynyt työmatkalla ja hänellä on varsinainen asunto (koti) muualla § Matkan on täytettävä kustannuspäätöksen mukaiset aika- ja etäisyysvaatimukset § Vähennys myönnetään ensisijaisesti todellisten lisääntyneiden elantomenojen suuruisena § Muun selvityksen puuttuessa menojen arvioituna määränä voi vähentää Verohallinnon yhtenäistämisohjeen mukaisen määrän (27 euroa/päivä vuonna 2017), jos olosuhteiden on selvitetty olevan sellaiset, että kuluja on syntynyt § Jos yöpyminen kestää yli kaksi vuotta (= asumista), voi vähentää vain ateriakorvausta vastaavan määrän

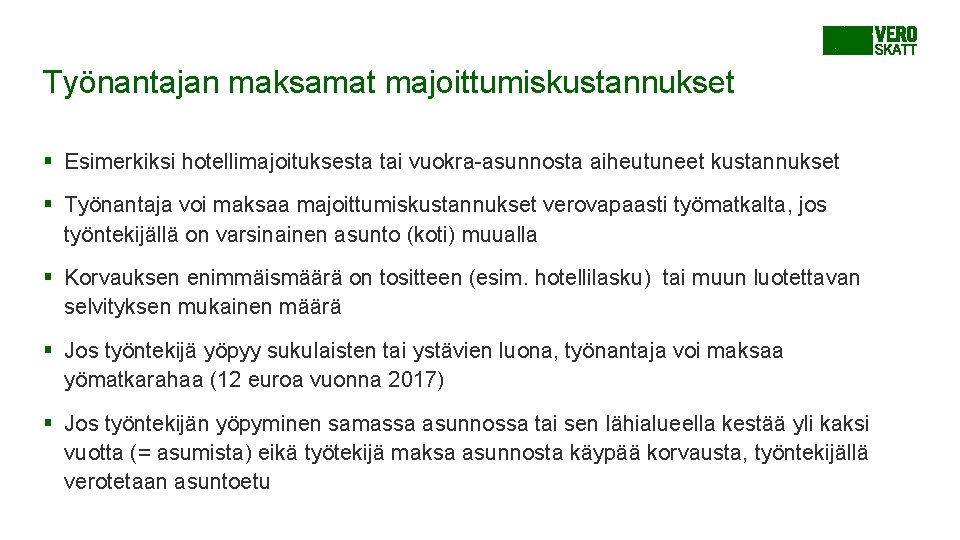

Työnantajan maksamat majoittumiskustannukset § Esimerkiksi hotellimajoituksesta tai vuokra-asunnosta aiheutuneet kustannukset § Työnantaja voi maksaa majoittumiskustannukset verovapaasti työmatkalta, jos työntekijällä on varsinainen asunto (koti) muualla § Korvauksen enimmäismäärä on tositteen (esim. hotellilasku) tai muun luotettavan selvityksen mukainen määrä § Jos työntekijä yöpyy sukulaisten tai ystävien luona, työnantaja voi maksaa yömatkarahaa (12 euroa vuonna 2017) § Jos työntekijän yöpyminen samassa asunnossa tai sen lähialueella kestää yli kaksi vuotta (= asumista) eikä työtekijä maksa asunnosta käypää korvausta, työntekijällä verotetaan asuntoetu

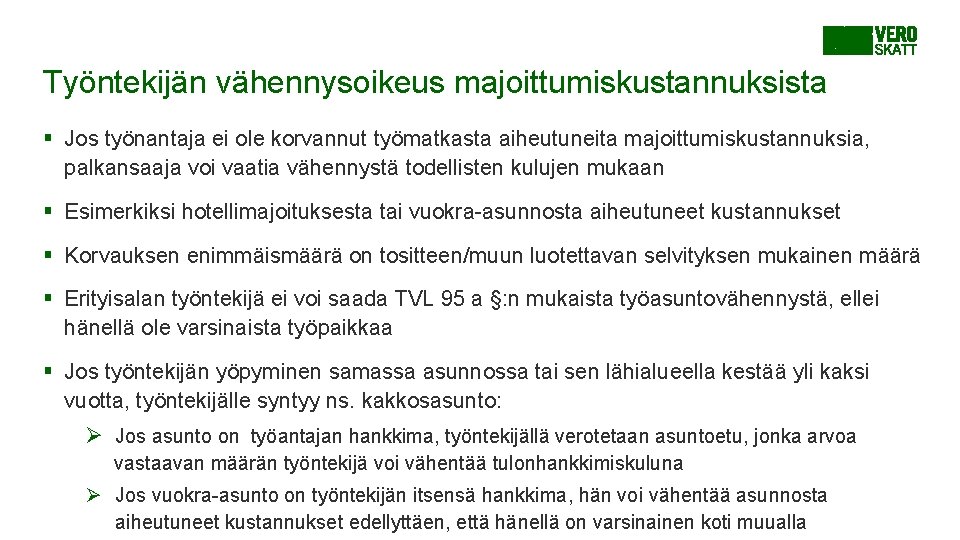

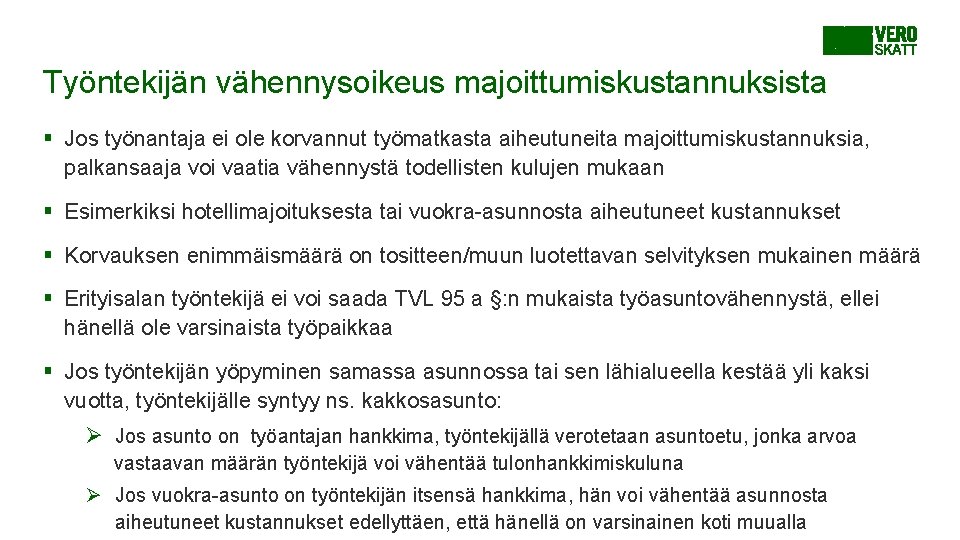

Työntekijän vähennysoikeus majoittumiskustannuksista § Jos työnantaja ei ole korvannut työmatkasta aiheutuneita majoittumiskustannuksia, palkansaaja voi vaatia vähennystä todellisten kulujen mukaan § Esimerkiksi hotellimajoituksesta tai vuokra-asunnosta aiheutuneet kustannukset § Korvauksen enimmäismäärä on tositteen/muun luotettavan selvityksen mukainen määrä § Erityisalan työntekijä ei voi saada TVL 95 a §: n mukaista työasuntovähennystä, ellei hänellä ole varsinaista työpaikkaa § Jos työntekijän yöpyminen samassa asunnossa tai sen lähialueella kestää yli kaksi vuotta, työntekijälle syntyy ns. kakkosasunto: Ø Jos asunto on työantajan hankkima, työntekijällä verotetaan asuntoetu, jonka arvoa vastaavan määrän työntekijä voi vähentää tulonhankkimiskuluna Ø Jos vuokra-asunto on työntekijän itsensä hankkima, hän voi vähentää asunnosta aiheutuneet kustannukset edellyttäen, että hänellä on varsinainen koti muualla

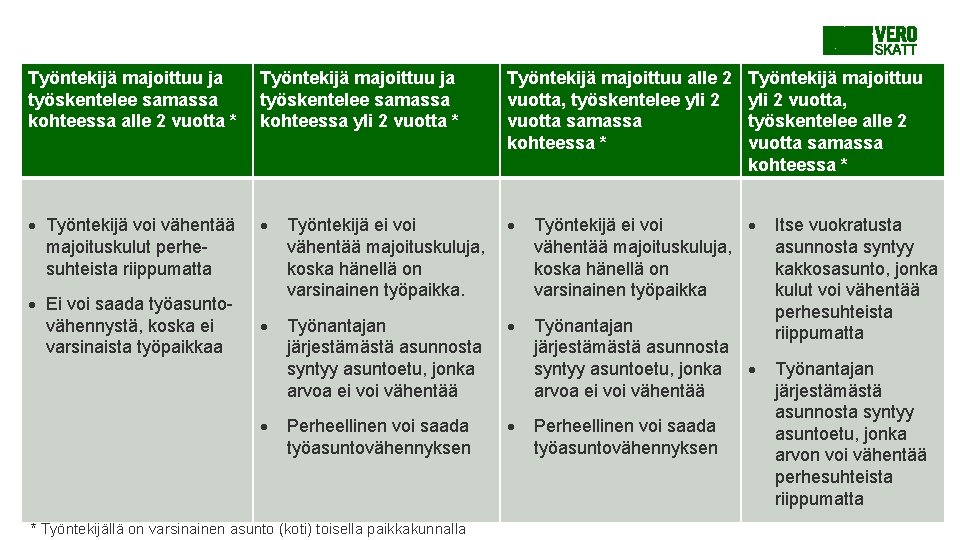

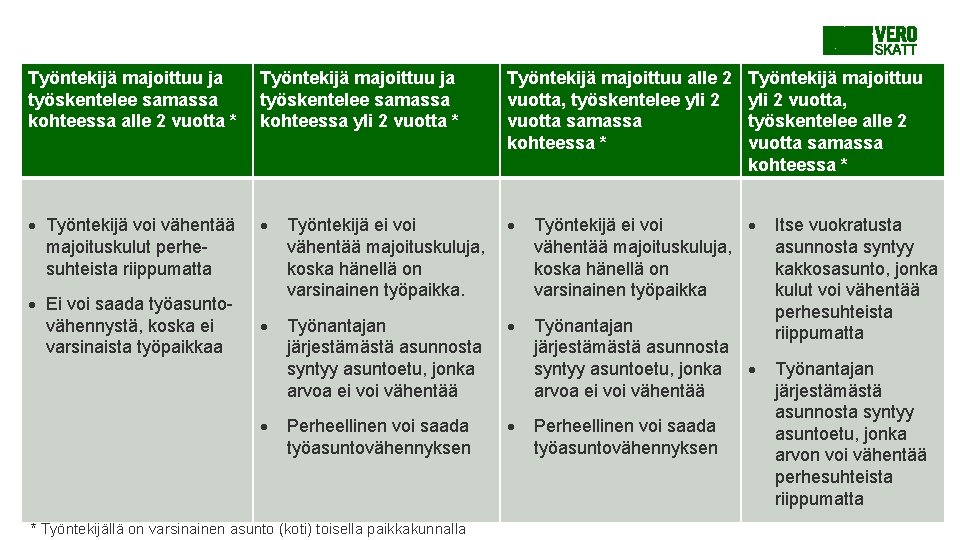

Työntekijä majoittuu ja työskentelee samassa kohteessa alle 2 vuotta * Työntekijä majoittuu ja työskentelee samassa kohteessa yli 2 vuotta * Työntekijä majoittuu alle 2 vuotta, työskentelee yli 2 vuotta samassa kohteessa * Työntekijä voi vähentää majoituskulut perhesuhteista riippumatta Työntekijä ei voi vähentää majoituskuluja, koska hänellä on varsinainen työpaikka. Työntekijä ei voi vähentää majoituskuluja, koska hänellä on varsinainen työpaikka Työnantajan järjestämästä asunnosta syntyy asuntoetu, jonka arvoa ei voi vähentää Perheellinen voi saada työasuntovähennyksen Ei voi saada työasuntovähennystä, koska ei varsinaista työpaikkaa * Työntekijällä on varsinainen asunto (koti) toisella paikkakunnalla Perheellinen voi saada työasuntovähennyksen Työntekijä majoittuu yli 2 vuotta, työskentelee alle 2 vuotta samassa kohteessa * Itse vuokratusta asunnosta syntyy kakkosasunto, jonka kulut voi vähentää perhesuhteista riippumatta Työnantajan järjestämästä asunnosta syntyy asuntoetu, jonka arvon voi vähentää perhesuhteista riippumatta

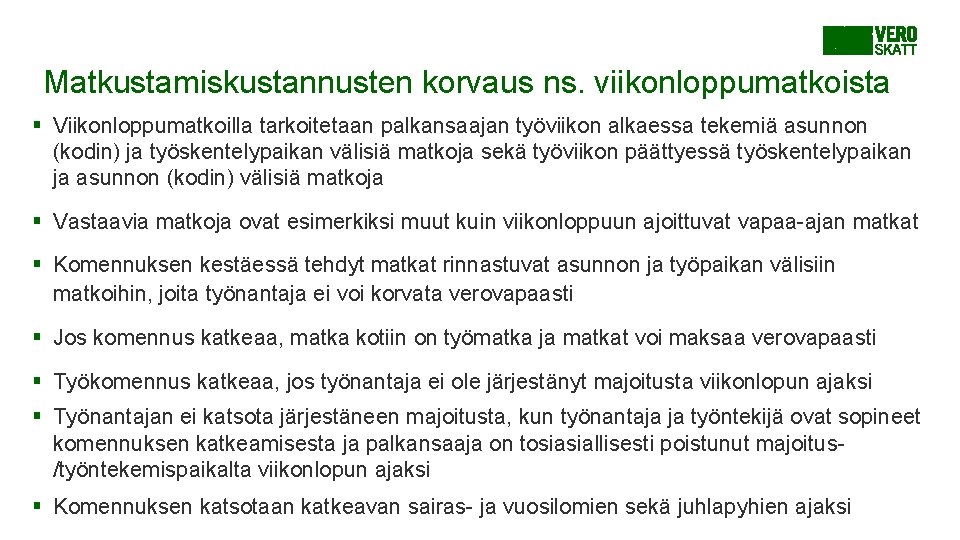

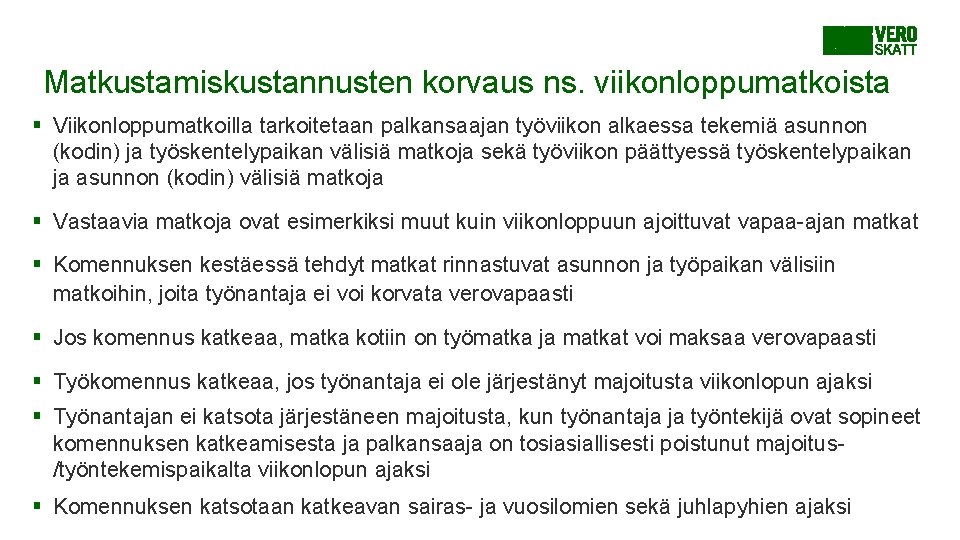

Matkustamiskustannusten korvaus ns. viikonloppumatkoista § Viikonloppumatkoilla tarkoitetaan palkansaajan työviikon alkaessa tekemiä asunnon (kodin) ja työskentelypaikan välisiä matkoja sekä työviikon päättyessä työskentelypaikan ja asunnon (kodin) välisiä matkoja § Vastaavia matkoja ovat esimerkiksi muut kuin viikonloppuun ajoittuvat vapaa-ajan matkat § Komennuksen kestäessä tehdyt matkat rinnastuvat asunnon ja työpaikan välisiin matkoihin, joita työnantaja ei voi korvata verovapaasti § Jos komennus katkeaa, matka kotiin on työmatka ja matkat voi maksaa verovapaasti § Työkomennus katkeaa, jos työnantaja ei ole järjestänyt majoitusta viikonlopun ajaksi § Työnantajan ei katsota järjestäneen majoitusta, kun työnantaja ja työntekijä ovat sopineet komennuksen katkeamisesta ja palkansaaja on tosiasiallisesti poistunut majoitus/työntekemispaikalta viikonlopun ajaksi § Komennuksen katsotaan katkeavan sairas- ja vuosilomien sekä juhlapyhien ajaksi

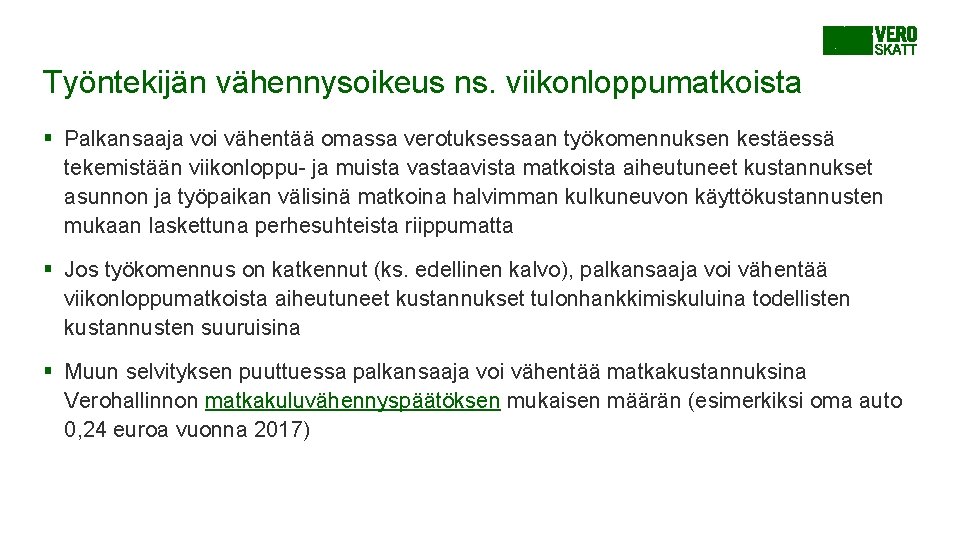

Työntekijän vähennysoikeus ns. viikonloppumatkoista § Palkansaaja voi vähentää omassa verotuksessaan työkomennuksen kestäessä tekemistään viikonloppu- ja muista vastaavista matkoista aiheutuneet kustannukset asunnon ja työpaikan välisinä matkoina halvimman kulkuneuvon käyttökustannusten mukaan laskettuna perhesuhteista riippumatta § Jos työkomennus on katkennut (ks. edellinen kalvo), palkansaaja voi vähentää viikonloppumatkoista aiheutuneet kustannukset tulonhankkimiskuluina todellisten kustannusten suuruisina § Muun selvityksen puuttuessa palkansaaja voi vähentää matkakustannuksina Verohallinnon matkakuluvähennyspäätöksen mukaisen määrän (esimerkiksi oma auto 0, 24 euroa vuonna 2017)

Vähennys omista työkaluista § Jos työntekijä on itse joutunut hankkimaan ja pitämään kunnossa työssä tarvitsemansa työvälineet, hän saa vähentää palkkatulostaan niistä aiheutuneet kustannukset § Vähennyskelpoisia ovat työkalujen todelliset hankinta-, huolto- ja korjausmenot Huom! Työntekijä ei voi vähentää työnantajan omien työkalujen käytöstä mahdollisesti maksaman korvauksen määrää § Kunnossapitomenot ja pienehköjen työkalujen ja laitteiden hankintamenot vähennetään sinä vuonna, jona ne on maksettu § Jos työvälineen todennäköinen taloudellinen käyttöaika on yli kolme vuotta, hankintameno vähennetään poistoina (enintään 25 % menojäännöksestä) § Työvälineen poistamaton hankintameno voidaan kuitenkin vähentää kokonaan sinä verovuonna, jona poistamaton hankintameno on verovuoden alussa enintään 1. 000 euroa § Jos työvälineen hankintameno on enintään 1. 000 euroa vähennys tehdään kerralla

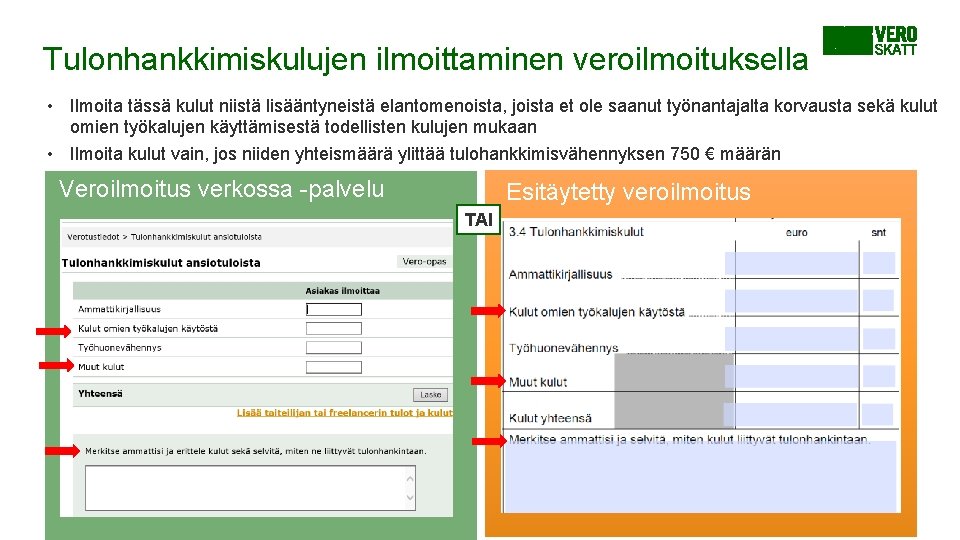

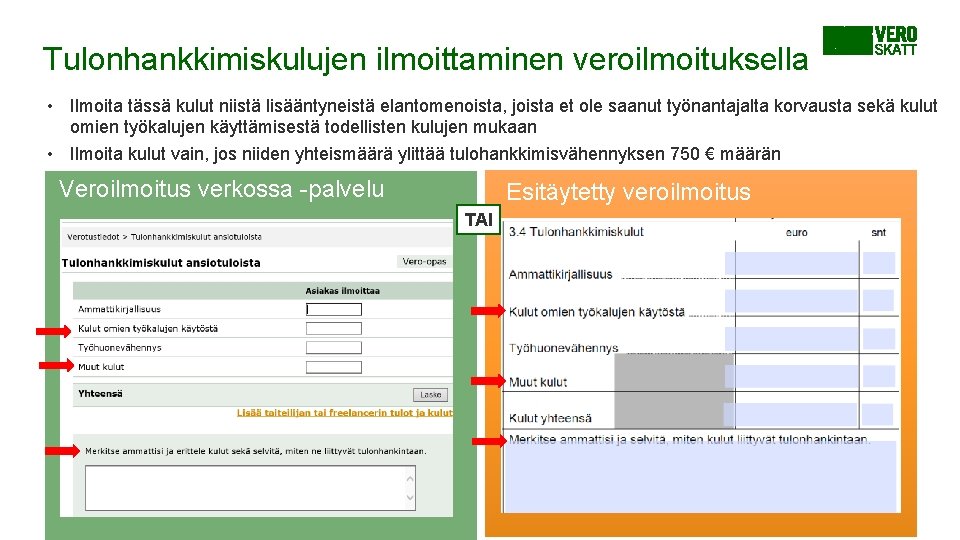

Tulonhankkimiskulujen ilmoittaminen veroilmoituksella • Ilmoita tässä kulut niistä lisääntyneistä elantomenoista, joista et ole saanut työnantajalta korvausta sekä kulut omien työkalujen käyttämisestä todellisten kulujen mukaan • Ilmoita kulut vain, jos niiden yhteismäärä ylittää tulohankkimisvähennyksen 750 € määrän Veroilmoitus verkossa -palvelu Esitäytetty veroilmoitus TAI

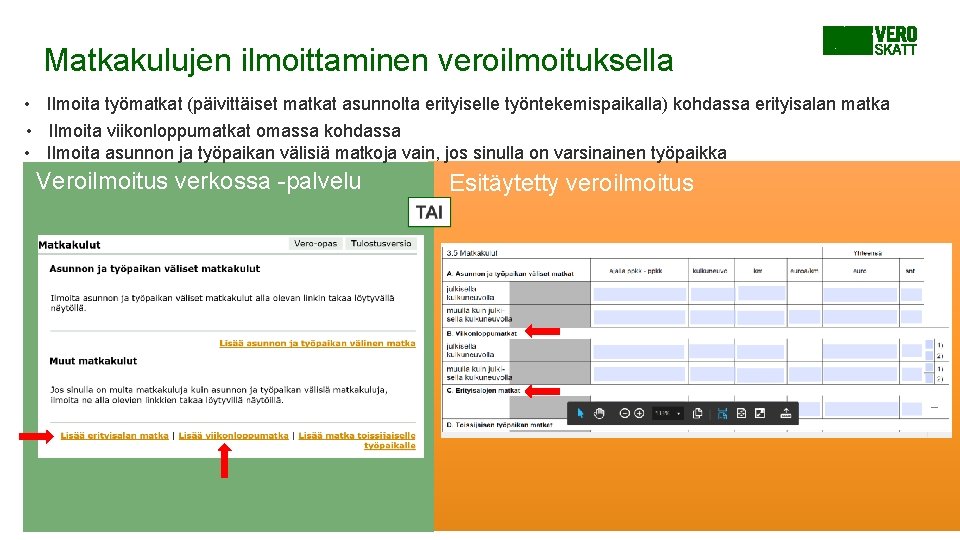

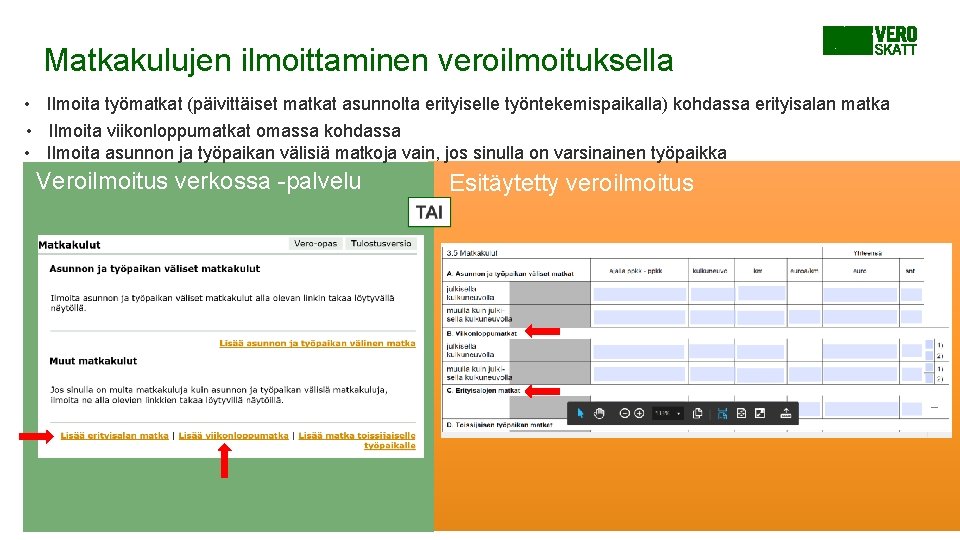

Matkakulujen ilmoittaminen veroilmoituksella • Ilmoita työmatkat (päivittäiset matkat asunnolta erityiselle työntekemispaikalla) kohdassa erityisalan matka • Ilmoita viikonloppumatkat omassa kohdassa • Ilmoita asunnon ja työpaikan välisiä matkoja vain, jos sinulla on varsinainen työpaikka Veroilmoitus verkossa -palvelu Esitäytetty veroilmoitus

Co je to kalamajka

Co je to kalamajka Verohallinto oikaisuvaatimus perintövero

Verohallinto oikaisuvaatimus perintövero Mik rekam medis

Mik rekam medis Pte mik szakdolgozat

Pte mik szakdolgozat Isa por és homu vogymuk

Isa por és homu vogymuk 1 mik

1 mik Mik 1

Mik 1 A tom mik

A tom mik Mik azok a felharmonikusok

Mik azok a felharmonikusok Aleksandra mik

Aleksandra mik Mik rekam medis

Mik rekam medis 20 mik

20 mik 2017 pearson education inc

2017 pearson education inc Inter ikea systems bv 2017

Inter ikea systems bv 2017 Ict strategy and action plan

Ict strategy and action plan Datathon 2017

Datathon 2017 Pearson education 2017

Pearson education 2017 Ufpr 2017 os processos industriais nao imitam a natureza

Ufpr 2017 os processos industriais nao imitam a natureza Salon marketing plan 2017

Salon marketing plan 2017 аристоурат

аристоурат Copyright secondary sara (2017) answers

Copyright secondary sara (2017) answers Acronis 2017

Acronis 2017