Materi 3 1 Hukum pajak Materil Hukum pajak

- Slides: 16

Materi 3

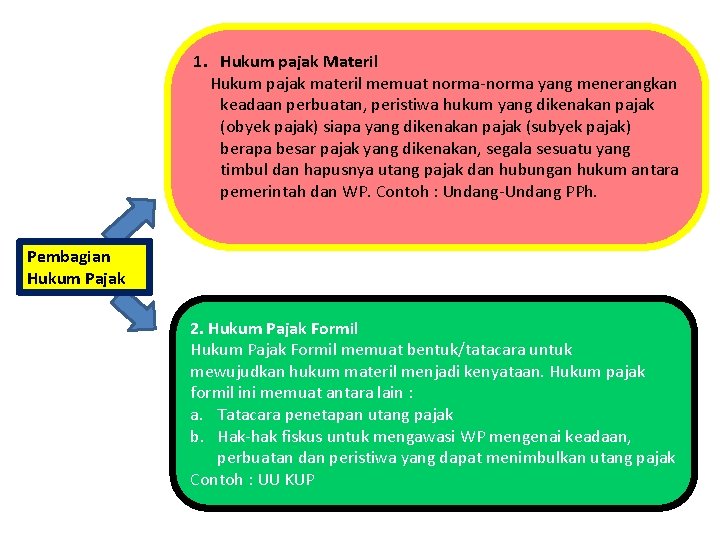

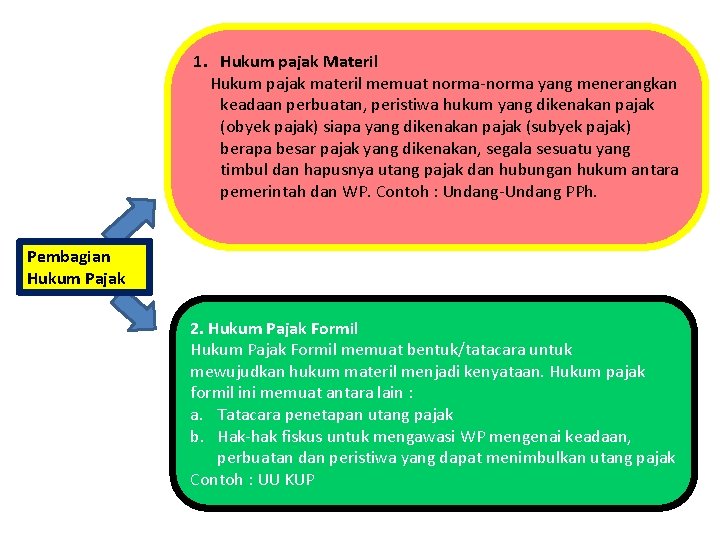

1. Hukum pajak Materil Hukum pajak materil memuat norma-norma yang menerangkan keadaan perbuatan, peristiwa hukum yang dikenakan pajak (obyek pajak) siapa yang dikenakan pajak (subyek pajak) berapa besar pajak yang dikenakan, segala sesuatu yang timbul dan hapusnya utang pajak dan hubungan hukum antara pemerintah dan WP. Contoh : Undang-Undang PPh. Pembagian Hukum Pajak 2. Hukum Pajak Formil memuat bentuk/tatacara untuk mewujudkan hukum materil menjadi kenyataan. Hukum pajak formil ini memuat antara lain : a. Tatacara penetapan utang pajak b. Hak-hak fiskus untuk mengawasi WP mengenai keadaan, perbuatan dan peristiwa yang dapat menimbulkan utang pajak Contoh : UU KUP

1. Pajak Langsung Jenis-Jenis Pajak 2. Pajak Tidak langsung a. PPh (pajak Penghasilan) b. PPn. BM (Pajak Penjualan atas Barang Mewah) c. BPHTB (Bea Perolehan Hak atas Tanah dan Bangunan) d. PBB (pajak Bumi dan Bangunan) e. Bea Meterai f. Pajak Daerah dan Retribusi Daerah a. b. c. d. Bea Masuk Cukai Bea Keluar PPN (Pajak pertambahan Nilai).

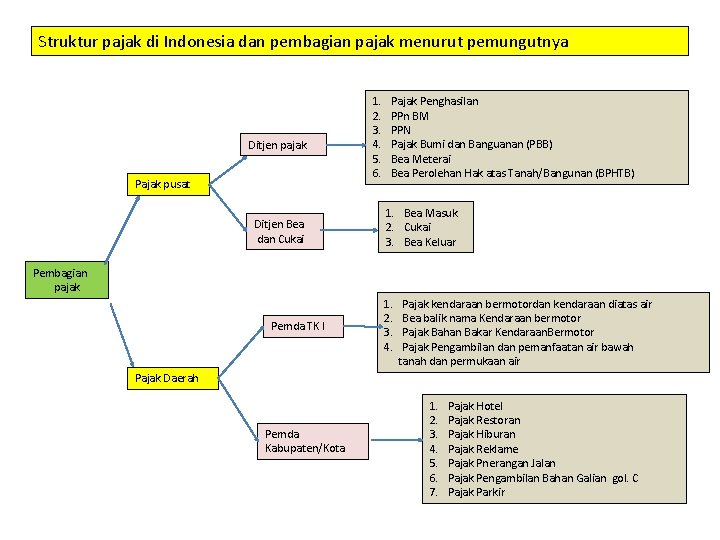

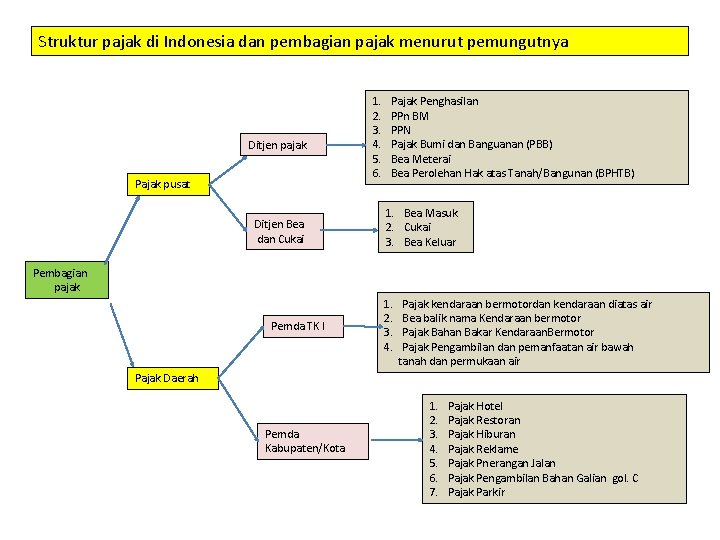

Struktur pajak di Indonesia dan pembagian pajak menurut pemungutnya Ditjen pajak Pajak pusat Ditjen Bea dan Cukai 1. 2. 3. 4. 5. 6. Pajak Penghasilan PPn BM PPN Pajak Bumi dan Banguanan (PBB) Bea Meterai Bea Perolehan Hak atas Tanah/Bangunan (BPHTB) 1. Bea Masuk 2. Cukai 3. Bea Keluar Pembagian pajak Pemda TK I 1. 2. 3. 4. Pajak kendaraan bermotordan kendaraan diatas air Bea balik nama Kendaraan bermotor Pajak Bahan Bakar Kendaraan. Bermotor Pajak Pengambilan dan pemanfaatan air bawah tanah dan permukaan air Pajak Daerah Pemda Kabupaten/Kota 1. 2. 3. 4. 5. 6. 7. Pajak Hotel Pajak Restoran Pajak Hiburan Pajak Reklame Pajak Pnerangan Jalan Pajak Pengambilan Bahan Galian gol. C Pajak Parkir

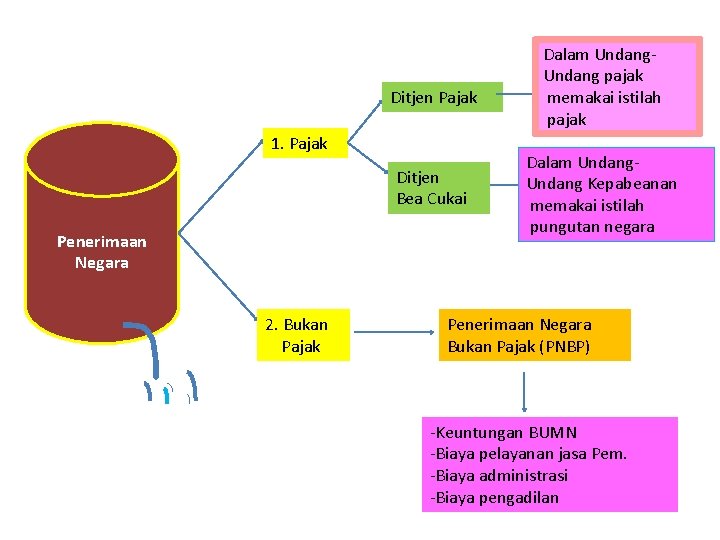

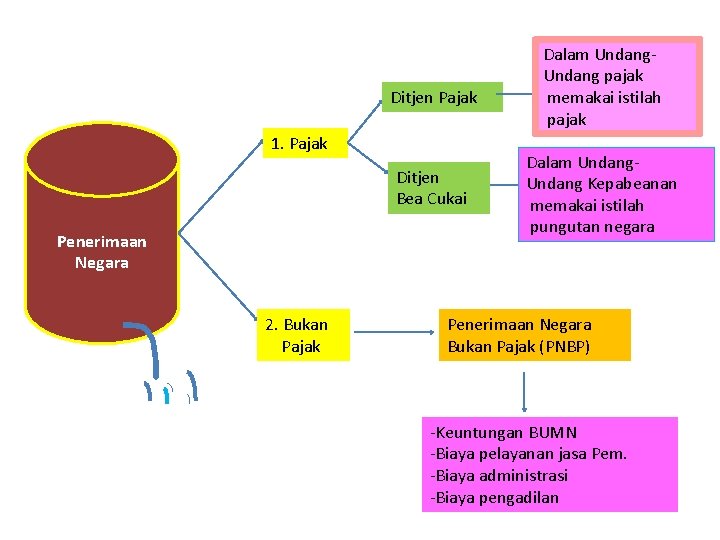

Ditjen Pajak 1. Pajak Ditjen Bea Cukai Penerimaan Negara 2. Bukan Pajak Dalam Undang pajak memakai istilah pajak Dalam Undang Kepabeanan memakai istilah pungutan negara Penerimaan Negara Bukan Pajak (PNBP) -Keuntungan BUMN -Biaya pelayanan jasa Pem. -Biaya administrasi -Biaya pengadilan

Penerimaan Perpajakan 2012 -2013 Sumber : Kompas 20 Sept 2012. No 1 2 Dalam trilyun rupiah Pajak APBNP RAPBN Pajak Dalam negeri 968, 3 1. 120, 7 a. Pajak penghasilan 513, 2 574, 3 PPh Migas 67, 9 67, 4 PPh non Migas 445, 7 506, 9 b. PPN 336, 1 423, 7 c. PBB 29, 7 27, 3 d. Cukai 83, 3 89. 0 e. Pajak lainnya 5, 6 6, 3 Pajak perdagangan Internasional 47, 9 58, 2 a. Bea Masuk 24, 7 26, 5 b. Bea Keluar 23, 3 31, 7 Total 1. 016, 2 1. 178, 9 Tax Ratio 11, 9 12, 7

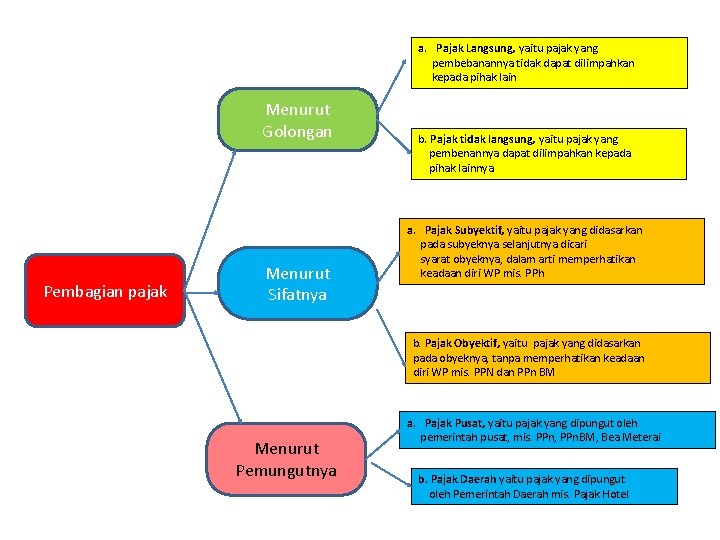

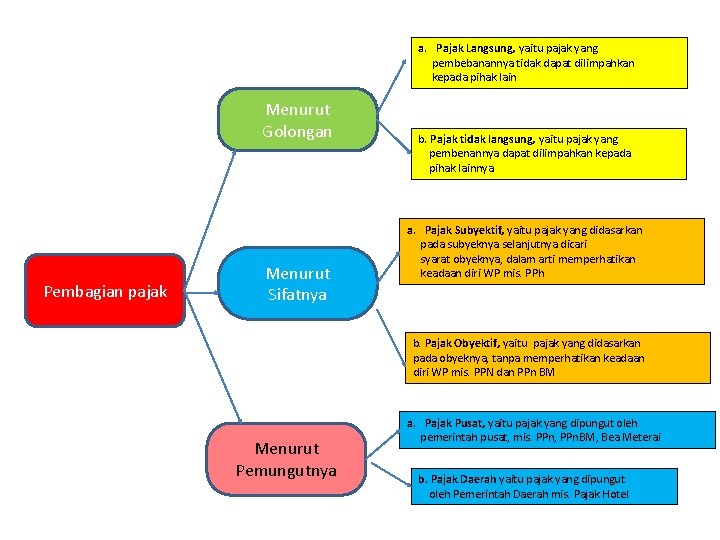

a. Pajak Langsung, yaitu pajak yang pembebanannya tidak dapat dilimpahkan kepada pihak lain Menurut Golongan Pembagian pajak Menurut Sifatnya b. Pajak tidak langsung, yaitu pajak yang pembenannya dapat dilimpahkan kepada pihak lainnya a. Pajak Subyektif, yaitu pajak yang didasarkan pada subyeknya selanjutnya dicari syarat obyeknya, dalam arti memperhatikan keadaan diri WP mis. PPh b. Pajak Obyektif, yaitu pajak yang didasarkan pada obyeknya, tanpa memperhatikan keadaan diri WP mis. PPN dan PPn BM Menurut Pemungutnya a. Pajak Pusat, yaitu pajak yang dipungut oleh pemerintah pusat, mis. PPn, PPn. BM, Bea Meterai b. Pajak Daerah yaitu pajak yang dipungut oleh Pemerintah Daerah mis. Pajak Hotel

1. Stelsel Nyata (Riil Stelsel) Yaitu pengenaan pajak didasarkan pada obyek (penghasilan) yang nyata, sehingga pemungutannya baru dapat dilakukan pada akhir tahun, setelah penghasilan yang sesungguhnya dapat diketahui. Kelebihan stelsel ini adalah lebih realistis, kelemahannya adalah pajak baru dapat dikenakan pada akhir. 2. Stelsel Anggapan (Fictif stelsel) Cara Pemungutan Pajak Yaitu pengenaan pajak didasarkan pada suatu anggpan yang diatur oleh undang-undang, misalnya penghasilan suatu tahun dianggap sama dengan tahun sebelumnya, sehingga pada awal tahun pajak telah dapat ditetapkan besarnya pajak yang terutang untuk tahun depan. Kelebihan stelsel ini adalah pajak dapat dibayar selama tahun berjalan tanpa harus menunggu pada akhir tahun, kelemahannya pajak yg tidak berdasarkan keadaan sebenarnya 3. Stelsel Campuran Yaitu stelsel ini merupakan kombinasi antara stelsel nyata dengan stelsel anggapan, dimana pada awal tahun besarnya pajak dihitung berdasarkan suatu anggpan, kemudian pada akhir tahun besarnya pajak disesuaikan dengan keadaan sebenarnya. Bila besarnya pajak menurut kenyataan lebih besar dari anggapan, WP wajib lunasi kekurangannya demikian sebaliknya

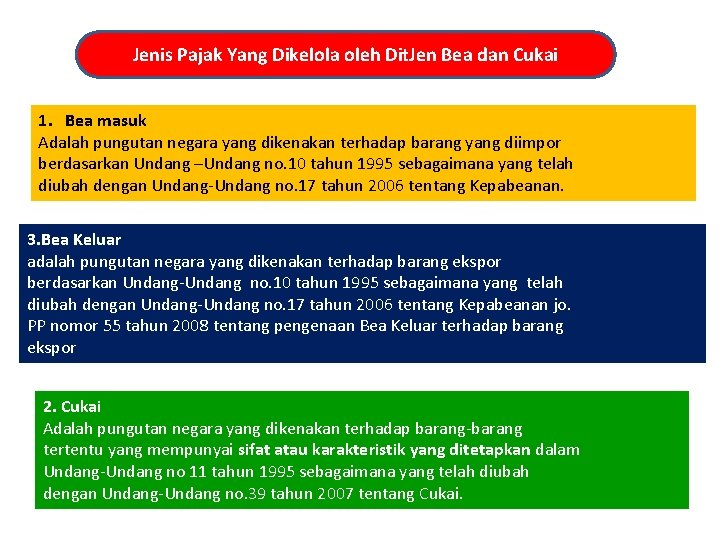

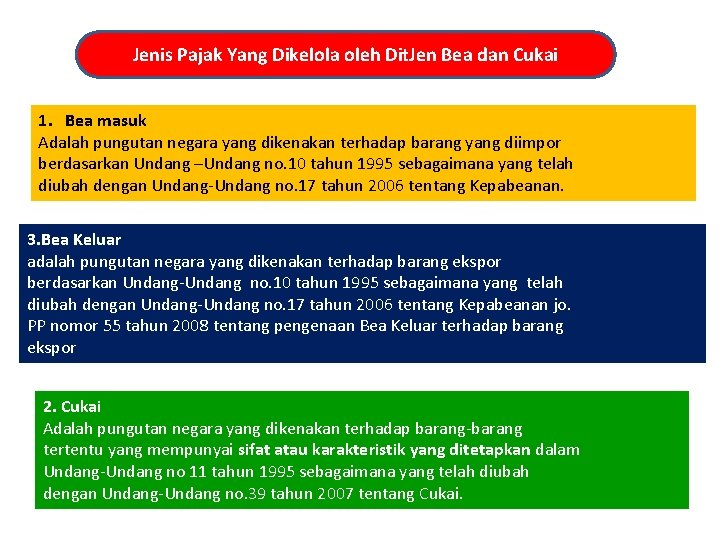

Jenis Pajak Yang Dikelola oleh Dit. Jen Bea dan Cukai 1. Bea masuk Adalah pungutan negara yang dikenakan terhadap barang yang diimpor berdasarkan Undang –Undang no. 10 tahun 1995 sebagaimana yang telah diubah dengan Undang-Undang no. 17 tahun 2006 tentang Kepabeanan. 3. Bea Keluar adalah pungutan negara yang dikenakan terhadap barang ekspor berdasarkan Undang-Undang no. 10 tahun 1995 sebagaimana yang telah diubah dengan Undang-Undang no. 17 tahun 2006 tentang Kepabeanan jo. PP nomor 55 tahun 2008 tentang pengenaan Bea Keluar terhadap barang ekspor 2. Cukai Adalah pungutan negara yang dikenakan terhadap barang-barang tertentu yang mempunyai sifat atau karakteristik yang ditetapkan dalam Undang-Undang no 11 tahun 1995 sebagaimana yang telah diubah dengan Undang-Undang no. 39 tahun 2007 tentang Cukai.

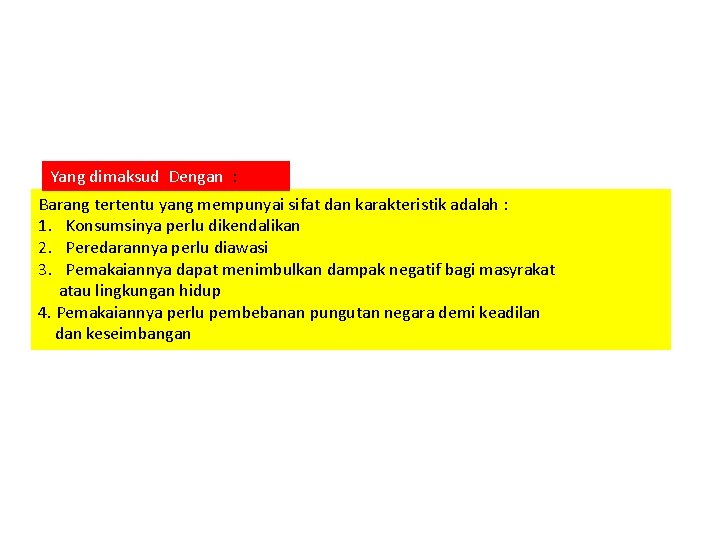

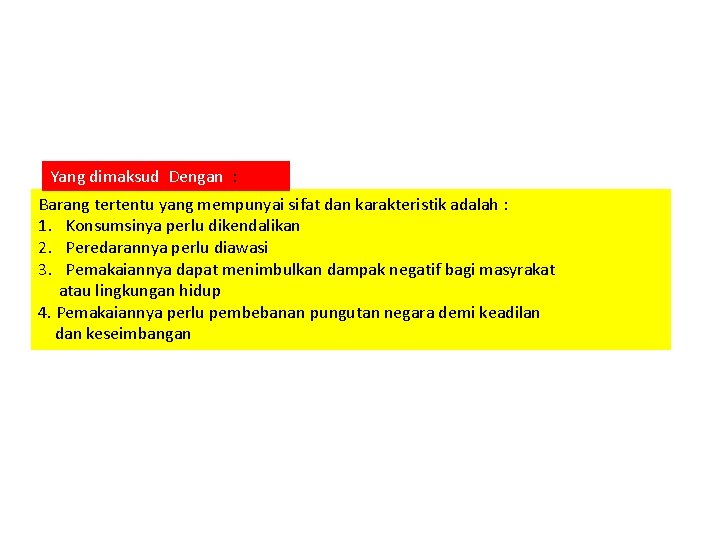

Yang dimaksud Dengan : Barang tertentu yang mempunyai sifat dan karakteristik adalah : 1. Konsumsinya perlu dikendalikan 2. Peredarannya perlu diawasi 3. Pemakaiannya dapat menimbulkan dampak negatif bagi masyrakat atau lingkungan hidup 4. Pemakaiannya perlu pembebanan pungutan negara demi keadilan dan keseimbangan

1. Cukai etil Alkohol atau etanol, Dengan tidak mengindahkan bahan yang digunakan dan proses pembuatannya Jenis Cukai 2. Cukai minuman yang mengandung alkohol, Dalam kadar berapapun dengan tidak mengindahkan bahan yang digunakan dan proses pembuatannya, termasuk konsentrat yang mengandung etil alkohol. 3. Cukai Hasil Tembakau Meliputi sigaret, cerutu, rokok daun, tembakau iris, dan hasil tembakau lainnya, dengan tidak mengindahkan digunakan atau tidak bahan pengganti atau bahan pembantu dalam pembuatannya.

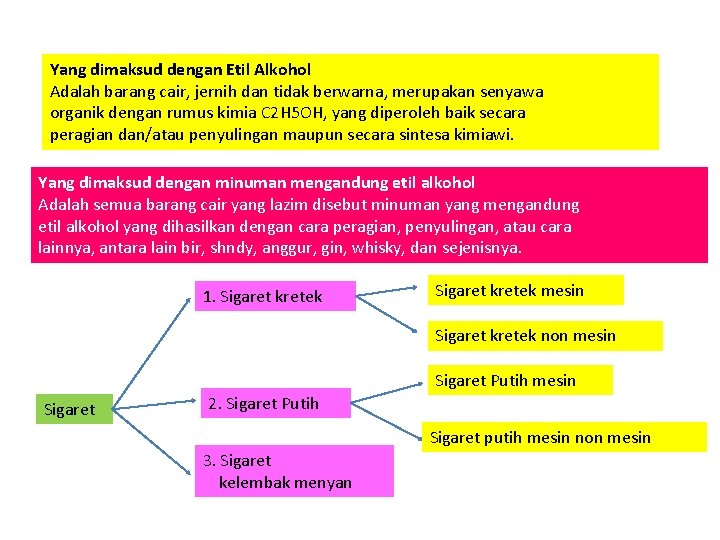

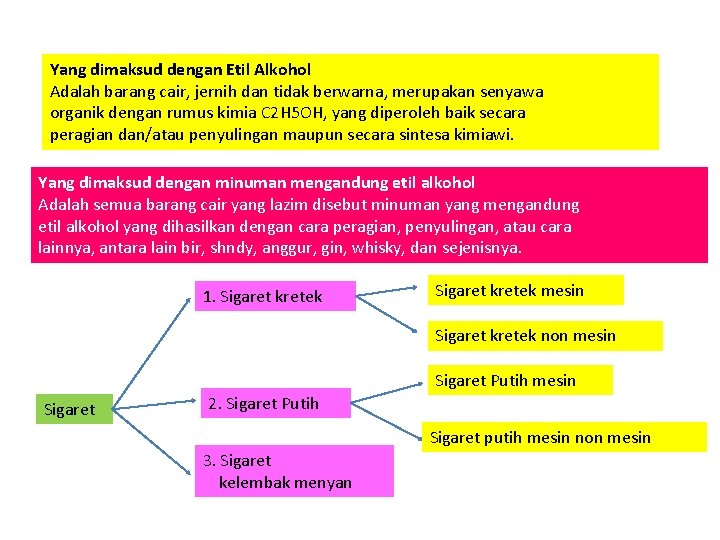

Yang dimaksud dengan Etil Alkohol Adalah barang cair, jernih dan tidak berwarna, merupakan senyawa organik dengan rumus kimia C 2 H 5 OH, yang diperoleh baik secara peragian dan/atau penyulingan maupun secara sintesa kimiawi. Yang dimaksud dengan minuman mengandung etil alkohol Adalah semua barang cair yang lazim disebut minuman yang mengandung etil alkohol yang dihasilkan dengan cara peragian, penyulingan, atau cara lainnya, antara lain bir, shndy, anggur, gin, whisky, dan sejenisnya. 1. Sigaret kretek mesin Sigaret kretek non mesin Sigaret Putih mesin Sigaret 2. Sigaret Putih Sigaret putih mesin non mesin 3. Sigaret kelembak menyan

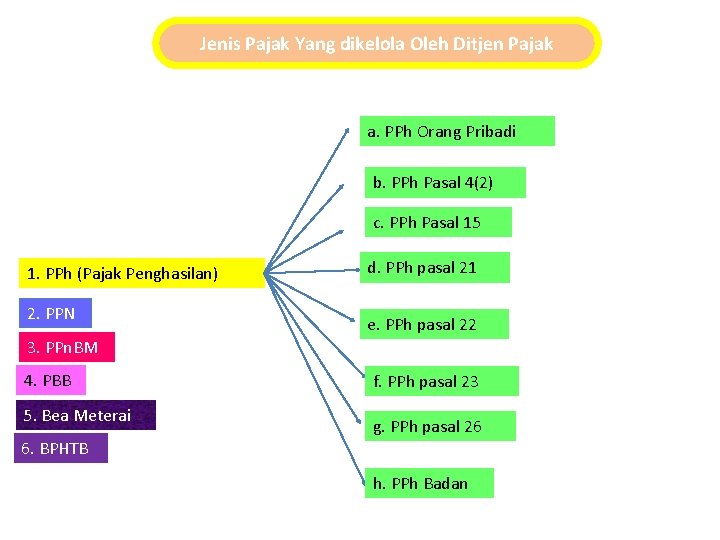

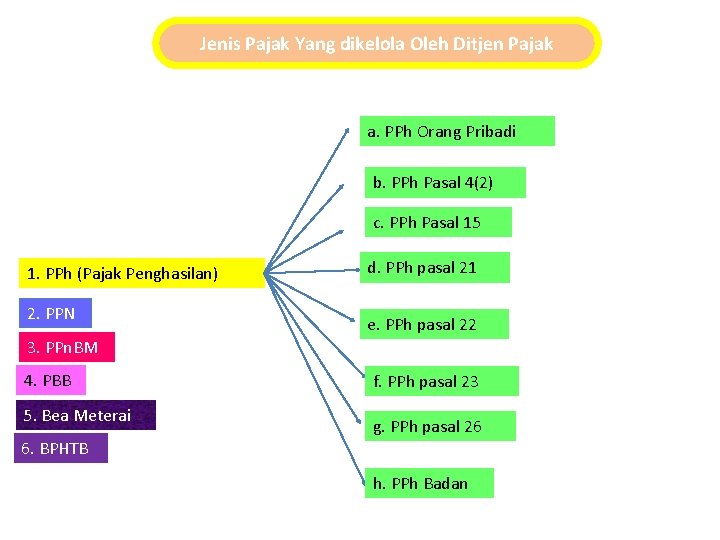

Jenis Pajak Yang dikelola Oleh Ditjen Pajak a. PPh Orang Pribadi b. PPh Pasal 4(2) c. PPh Pasal 15 1. PPh (Pajak Penghasilan) 2. PPN d. PPh pasal 21 e. PPh pasal 22 3. PPn. BM 4. PBB 5. Bea Meterai 6. BPHTB f. PPh pasal 23 g. PPh pasal 26 h. PPh Badan

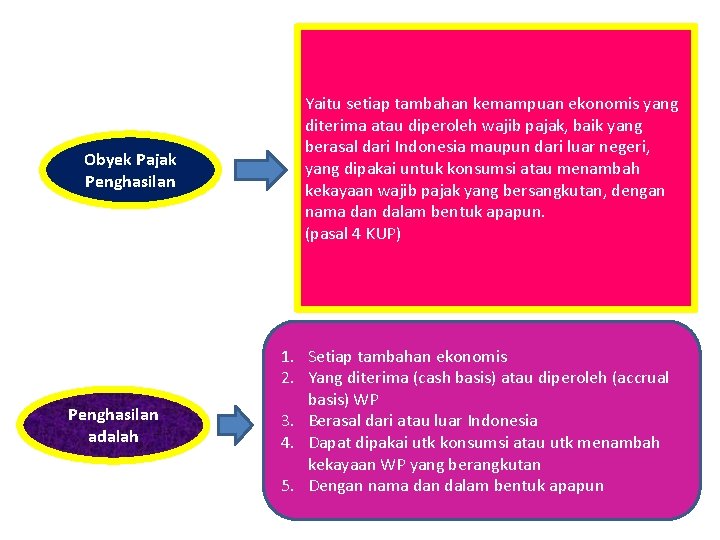

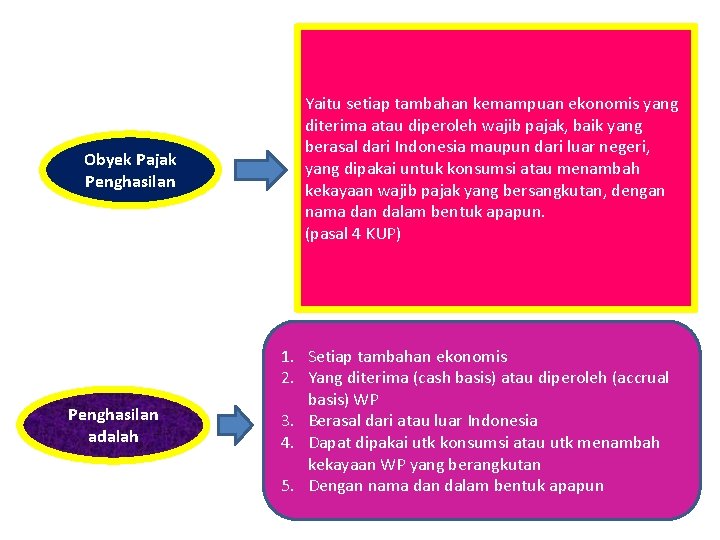

Obyek Pajak Penghasilan adalah Yaitu setiap tambahan kemampuan ekonomis yang diterima atau diperoleh wajib pajak, baik yang berasal dari Indonesia maupun dari luar negeri, yang dipakai untuk konsumsi atau menambah kekayaan wajib pajak yang bersangkutan, dengan nama dan dalam bentuk apapun. (pasal 4 KUP) 1. Setiap tambahan ekonomis 2. Yang diterima (cash basis) atau diperoleh (accrual basis) WP 3. Berasal dari atau luar Indonesia 4. Dapat dipakai utk konsumsi atau utk menambah kekayaan WP yang berangkutan 5. Dengan nama dan dalam bentuk apapun

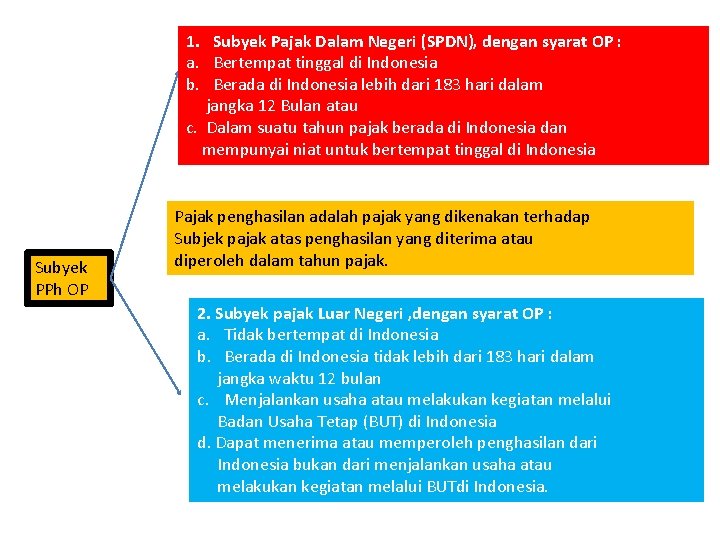

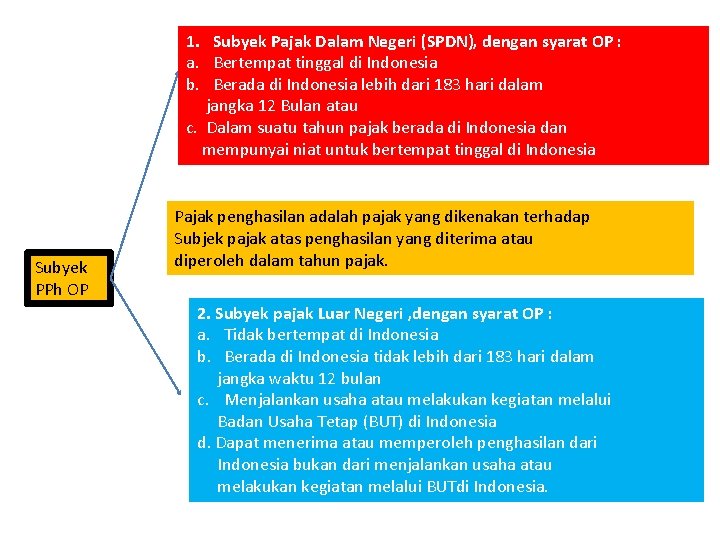

1. Subyek Pajak Dalam Negeri (SPDN), dengan syarat OP : a. Bertempat tinggal di Indonesia b. Berada di Indonesia lebih dari 183 hari dalam jangka 12 Bulan atau c. Dalam suatu tahun pajak berada di Indonesia dan mempunyai niat untuk bertempat tinggal di Indonesia Subyek PPh OP Pajak penghasilan adalah pajak yang dikenakan terhadap Subjek pajak atas penghasilan yang diterima atau diperoleh dalam tahun pajak. 2. Subyek pajak Luar Negeri , dengan syarat OP : a. Tidak bertempat di Indonesia b. Berada di Indonesia tidak lebih dari 183 hari dalam jangka waktu 12 bulan c. Menjalankan usaha atau melakukan kegiatan melalui Badan Usaha Tetap (BUT) di Indonesia d. Dapat menerima atau memperoleh penghasilan dari Indonesia bukan dari menjalankan usaha atau melakukan kegiatan melalui BUTdi Indonesia.

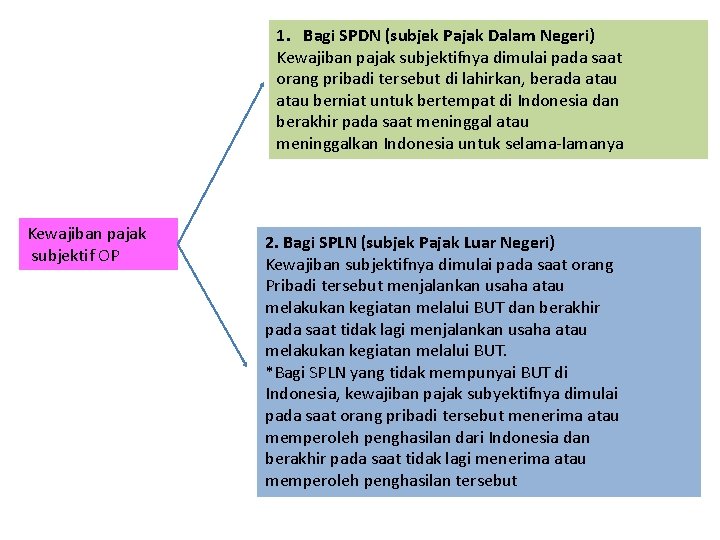

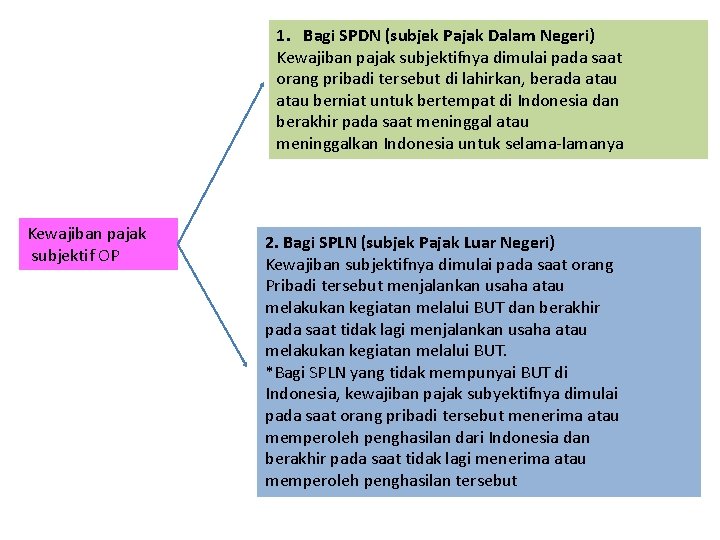

1. Bagi SPDN (subjek Pajak Dalam Negeri) Kewajiban pajak subjektifnya dimulai pada saat orang pribadi tersebut di lahirkan, berada atau berniat untuk bertempat di Indonesia dan berakhir pada saat meninggal atau meninggalkan Indonesia untuk selama-lamanya Kewajiban pajak subjektif OP 2. Bagi SPLN (subjek Pajak Luar Negeri) Kewajiban subjektifnya dimulai pada saat orang Pribadi tersebut menjalankan usaha atau melakukan kegiatan melalui BUT dan berakhir pada saat tidak lagi menjalankan usaha atau melakukan kegiatan melalui BUT. *Bagi SPLN yang tidak mempunyai BUT di Indonesia, kewajiban pajak subyektifnya dimulai pada saat orang pribadi tersebut menerima atau memperoleh penghasilan dari Indonesia dan berakhir pada saat tidak lagi menerima atau memperoleh penghasilan tersebut