I processi sottostanti alla gestione dei derivati maggiori

- Slides: 28

I processi sottostanti alla gestione dei derivati: maggiori complessità per le società Italian GAAP e semplificazioni in vista per le società IFRS Castelnuovo del Garda, 22 settembre 2017 Prof. ssa Donatella Busso

CHI SIAMO - MYRIOS • Negli ultimi anni il mercato degli operatori finanziari ha subito profonde trasformazioni, sia nel settore bancario/assicurativo che delle grandi corporate. Mutamenti che hanno indotto società e banche a dotarsi di software in grado di monitorare i rischi finanziari, senza tralasciare le rappresentazioni di bilancio, gli obblighi normativi e la dovuta attenzione all’automazione e alla strutturazione dei processi di governo finanziario • Per seguire queste esigenze di mercato, un gruppo di professionisti, tutti con importanti esperienze maturate nella realizzazione di sistemi di Front Office e Risk Management - nel 2010 - ha fondato la Myrios, società di Torino 2

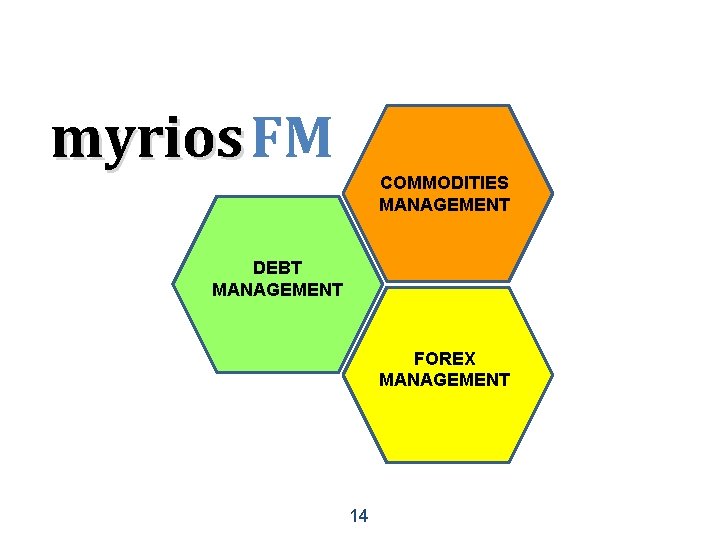

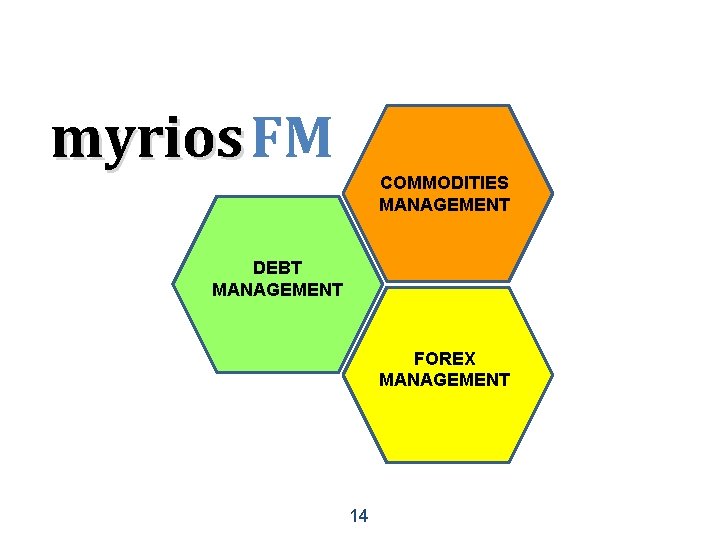

FOCUS • Myrios nasce con l’obiettivo di rendere disponibile un innovativo sistema informatico che risponda alle mutate esigenze del mercato, corredando la proposta anche con servizi di consulenza ad alto valore aggiunto • La società ha al suo interno esperti di software engineering applicata alle tematiche finance, analisti finanziari esperti nella valutazione quantitativa di derivati, titoli e strumenti finanziari in genere e consulenti con una forte conoscenza dei processi. • Il sistema, denominato myrios FM (Finacial Modelling) vuole essere la risposta italiana agli strumenti informatici provenienti dal mondo anglosassone o francese e più diffusi a livello europeo in questo settore 3

CHI SIAMO – PROF. SSA DONATELLA BUSSO • Professore Associato di Economia Aziendale presso il Dipartimento di Management dell’Università di Torino • Dottore Commercialista – ODCEC Torino • Membro del Gruppo di lavoro sui Principi Contabili Nazionali dell’OIC – Organismo Italiano di Contabilità • Docente di «Principi Contabili Internazionali» e di «International GAAP» presso l’Università di Torino e presso ESCP Europe • Consulente in materia di bilancio (ITA GAAP e IFRS), analisi di bilancio, gestione dei rischi e strumenti finanziari, valutazione d’azienda • Docente in corsi di formazione in materia di bilancio (ITA GAAP e IFRS), analisi di bilancio, strumenti finanziari • Amministratore indipendente in società quotate e non quotate • Autore di numerose pubblicazioni in materia di bilancio, analisi di bilancio, strumenti finanziari 4

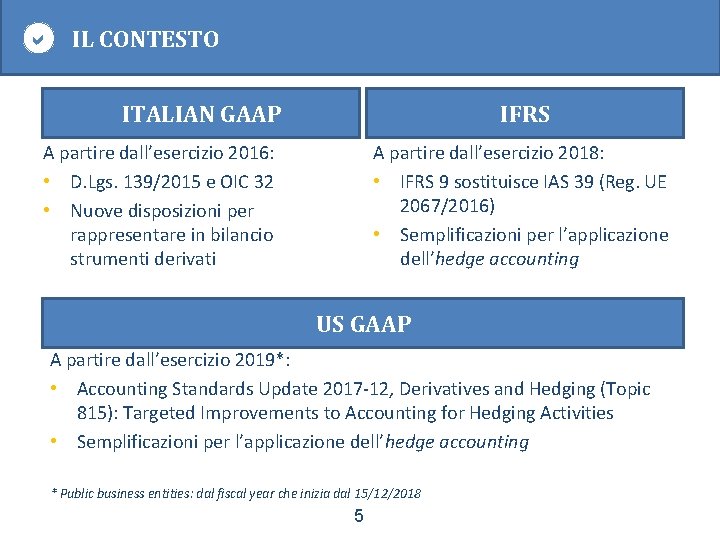

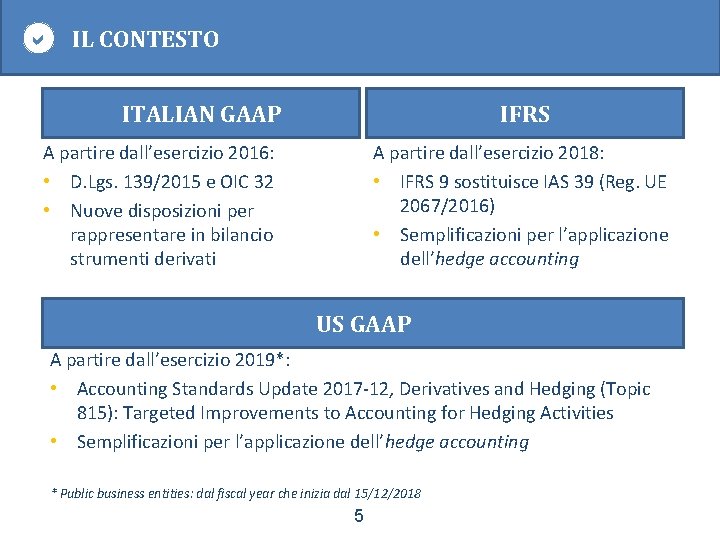

IL CONTESTO ITALIAN GAAP IFRS A partire dall’esercizio 2016: • D. Lgs. 139/2015 e OIC 32 • Nuove disposizioni per rappresentare in bilancio strumenti derivati A partire dall’esercizio 2018: • IFRS 9 sostituisce IAS 39 (Reg. UE 2067/2016) • Semplificazioni per l’applicazione dell’hedge accounting US GAAP A partire dall’esercizio 2019*: • Accounting Standards Update 2017 -12, Derivatives and Hedging (Topic 815): Targeted Improvements to Accounting for Hedging Activities • Semplificazioni per l’applicazione dell’hedge accounting * Public business entities: dal fiscal year che inizia dal 15/12/2018 5

ITALIAN GAAP Primi dati disponibili (Aida – Bureau Van Dijk – Estrazione al 29/8/2017)* sull’applicazione delle nuove disposizioni PRESENZA DEI DERIVATI • 3. 563 società (1% delle società con bilancio 2016 disponibile) con derivati attivi e/o passivi al 31/12/2016 – fatturato medio 69 mln Euro – totale attivo medio 79 mln Euro UTILIZZO DEL CASH FLOW HEDGE • 2. 636 società (74% delle società con derivati) presentano valori nella «Riserva per operazioni di copertura di flussi finanziari» – In 2. 234 casi la Riserva presenta valori negativi • In 65 casi anche il Patrimonio netto totale è negativo • In 48 casi il Patrimonio netto totale è negativo ESCLUSIVAMENTE a causa della Riserva CFH negativa * Solo per il 29% delle società non quotate i dati relativi al bilancio chiuso al 31/12/2016 erano disponibili al 29/8/2017 6

ITALIAN GAAP DERIVATI NON DI COPERTURA • 883 società (24, 7% delle società con derivati) presentano rivalutazioni e/o svalutazioni di derivati nel conto economico derivati non contabilizzati come di copertura (o utilizzo della fair value hedge) • In 479 casi il saldo tra rivalutazioni e svalutazioni di derivati è negativo – In 96 casi l’impatto del saldo negativo tra rivalutazioni e svalutazioni sul risultato ante imposte è superiore (in valore assoluto) del 10% • In 35 casi il saldo negativo ha contribuito ad incrementare di più del 10% la perdita ante imposte 7

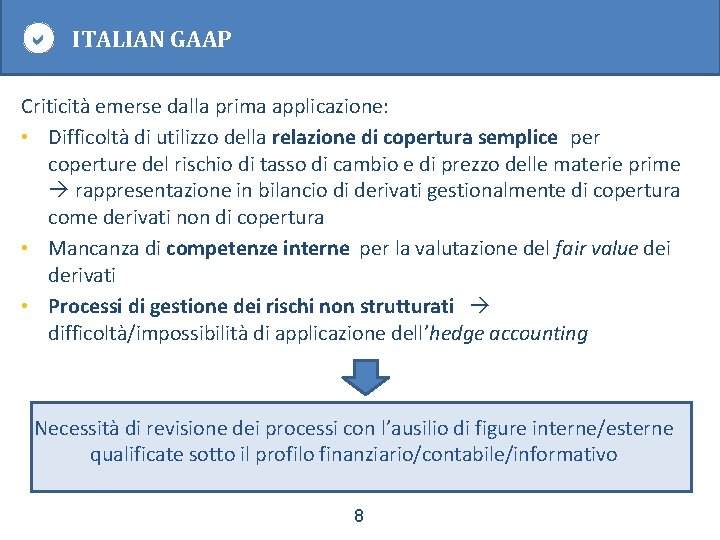

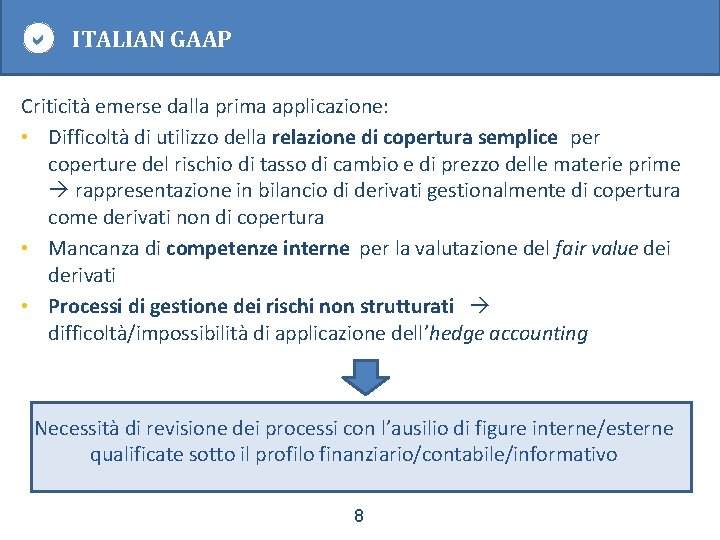

ITALIAN GAAP Criticità emerse dalla prima applicazione: • Difficoltà di utilizzo della relazione di copertura semplice per coperture del rischio di tasso di cambio e di prezzo delle materie prime rappresentazione in bilancio di derivati gestionalmente di copertura come derivati non di copertura • Mancanza di competenze interne per la valutazione del fair value dei derivati • Processi di gestione dei rischi non strutturati difficoltà/impossibilità di applicazione dell’hedge accounting Necessità di revisione dei processi con l’ausilio di figure interne/esterne qualificate sotto il profilo finanziario/contabile/informativo 8

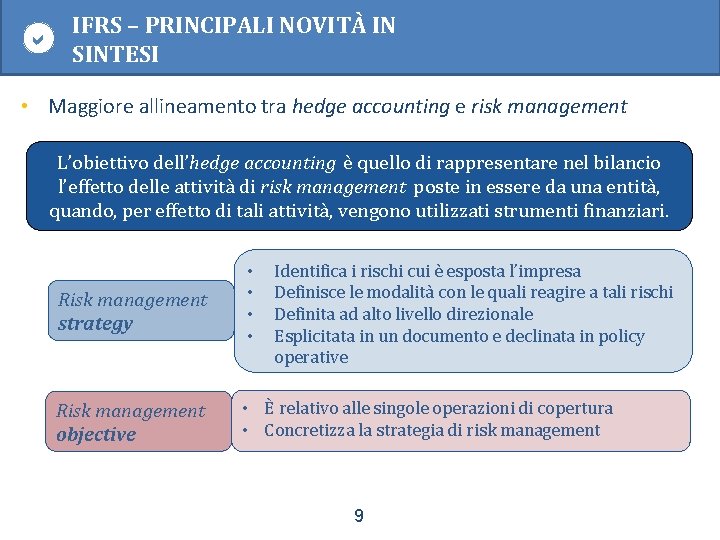

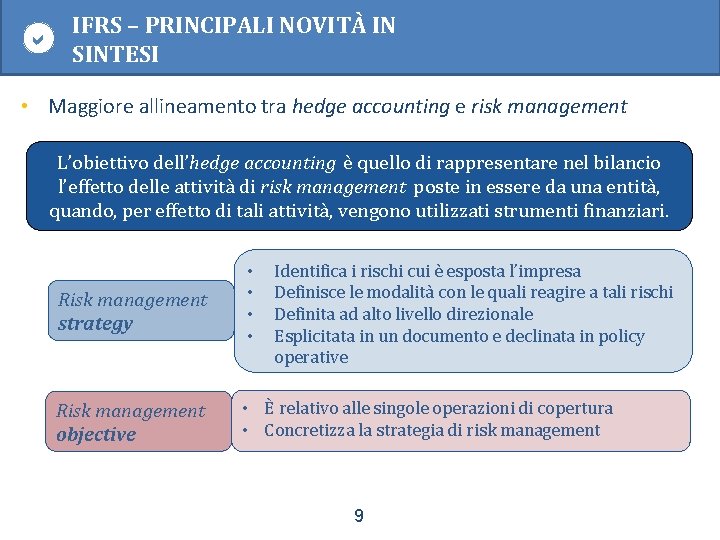

IFRS – PRINCIPALI NOVITÀ IN SINTESI • Maggiore allineamento tra hedge accounting e risk management L’obiettivo dell’hedge accounting è quello di rappresentare nel bilancio l’effetto delle attività di risk management poste in essere da una entità, quando, per effetto di tali attività, vengono utilizzati strumenti finanziari. Identifica i rischi cui è esposta l’impresa Definisce le modalità con le quali reagire a tali rischi Definita ad alto livello direzionale Esplicitata in un documento e declinata in policy operative Risk management strategy • • Risk management objective • È relativo alle singole operazioni di copertura • Concretizza la strategia di risk management 9

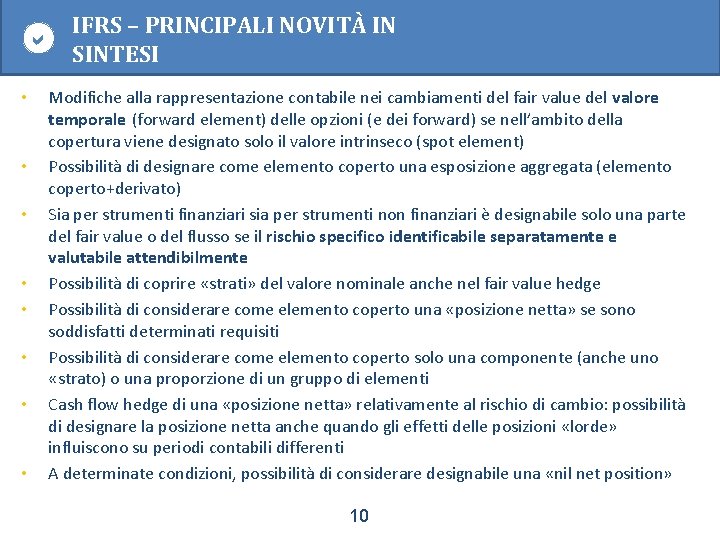

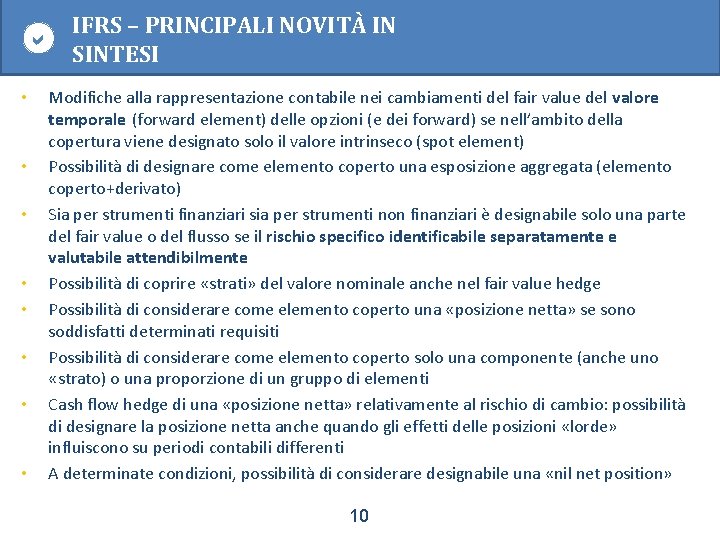

• • IFRS – PRINCIPALI NOVITÀ IN SINTESI Modifiche alla rappresentazione contabile nei cambiamenti del fair value del valore temporale (forward element) delle opzioni (e dei forward) se nell’ambito della copertura viene designato solo il valore intrinseco (spot element) Possibilità di designare come elemento coperto una esposizione aggregata (elemento coperto+derivato) Sia per strumenti finanziari sia per strumenti non finanziari è designabile solo una parte del fair value o del flusso se il rischio specifico identificabile separatamente e valutabile attendibilmente Possibilità di coprire «strati» del valore nominale anche nel fair value hedge Possibilità di considerare come elemento coperto una «posizione netta» se sono soddisfatti determinati requisiti Possibilità di considerare come elemento coperto solo una componente (anche uno «strato) o una proporzione di un gruppo di elementi Cash flow hedge di una «posizione netta» relativamente al rischio di cambio: possibilità di designare la posizione netta anche quando gli effetti delle posizioni «lorde» influiscono su periodi contabili differenti A determinate condizioni, possibilità di considerare designabile una «nil net position» 10

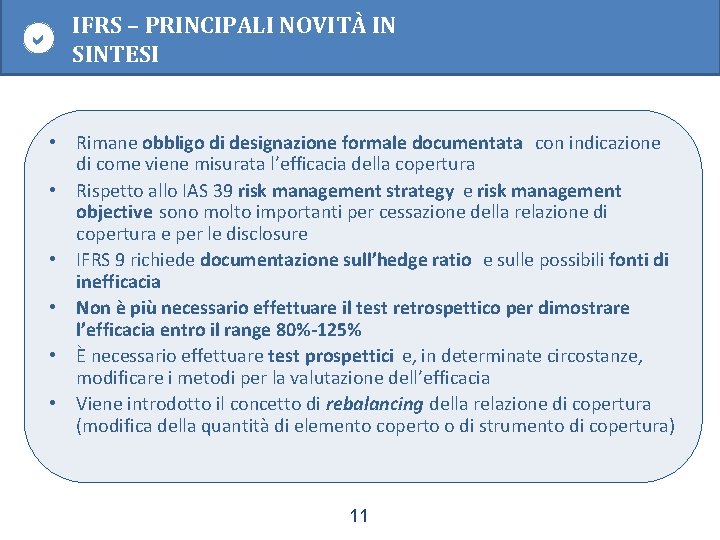

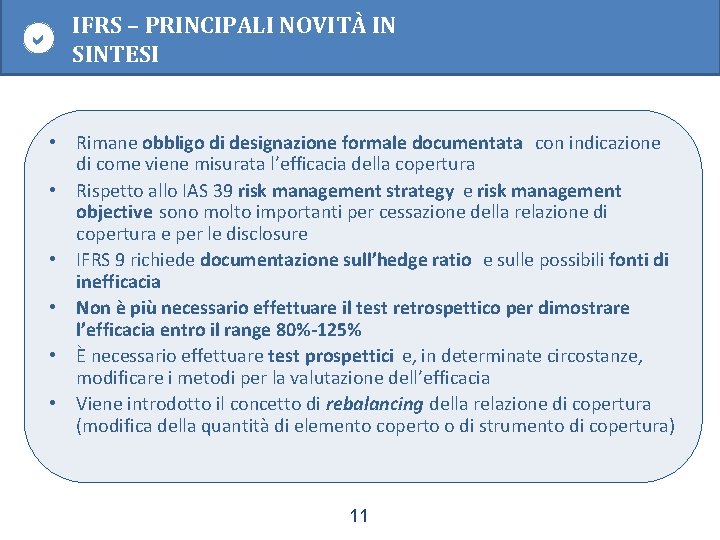

IFRS – PRINCIPALI NOVITÀ IN SINTESI • Rimane obbligo di designazione formale documentata con indicazione di come viene misurata l’efficacia della copertura • Rispetto allo IAS 39 risk management strategy e risk management objective sono molto importanti per cessazione della relazione di copertura e per le disclosure • IFRS 9 richiede documentazione sull’hedge ratio e sulle possibili fonti di inefficacia • Non è più necessario effettuare il test retrospettico per dimostrare l’efficacia entro il range 80%-125% • È necessario effettuare test prospettici e, in determinate circostanze, modificare i metodi per la valutazione dell’efficacia • Viene introdotto il concetto di rebalancing della relazione di copertura (modifica della quantità di elemento coperto o di strumento di copertura) 11

IFRS – PRINCIPALI NOVITÀ IN SINTESI • Adeguamento alle nuove disposizioni: – Occasione per verificare il processo di risk management, introducendo miglioramenti sotto il profilo finanziario/contabile/informativo – Verifica della possibilità di ampliare l’utilizzo dell’hedge accounting • Gestione della transizione da IAS 39 a IFRS 9 12

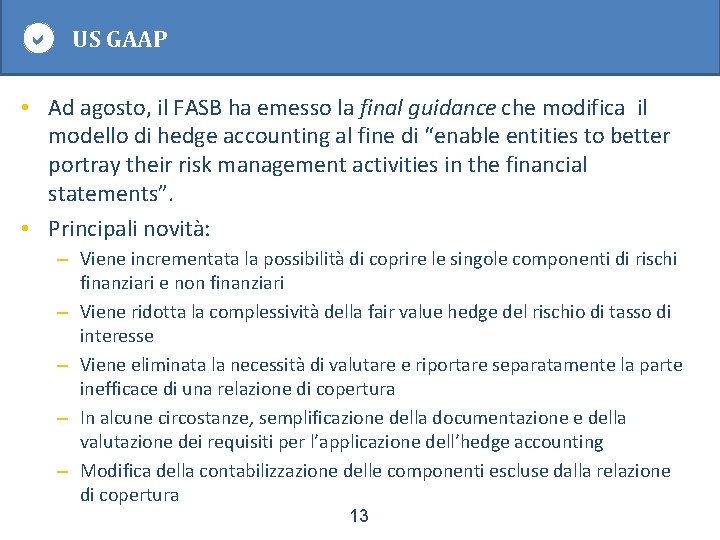

US GAAP • Ad agosto, il FASB ha emesso la final guidance che modifica il modello di hedge accounting al fine di “enable entities to better portray their risk management activities in the financial statements”. • Principali novità: – Viene incrementata la possibilità di coprire le singole componenti di rischi finanziari e non finanziari – Viene ridotta la complessività della fair value hedge del rischio di tasso di interesse – Viene eliminata la necessità di valutare e riportare separatamente la parte inefficace di una relazione di copertura – In alcune circostanze, semplificazione della documentazione e della valutazione dei requisiti per l’applicazione dell’hedge accounting – Modifica della contabilizzazione delle componenti escluse dalla relazione di copertura 13

myrios FM COMMODITIES MANAGEMENT DEBT MANAGEMENT FOREX MANAGEMENT 14

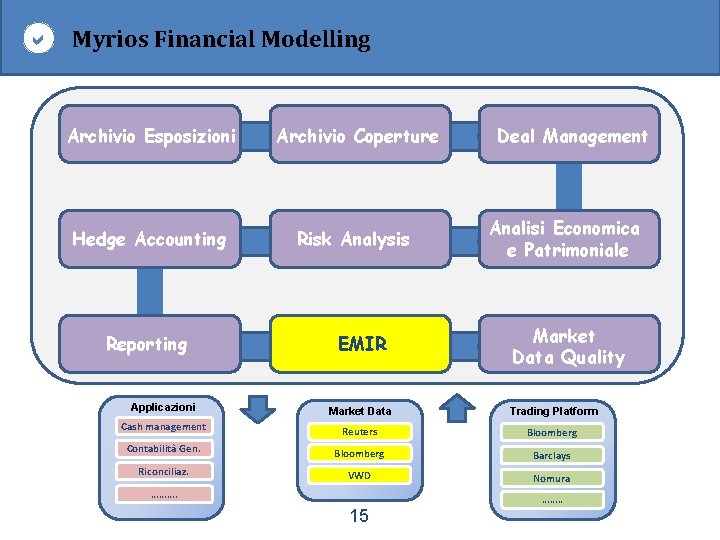

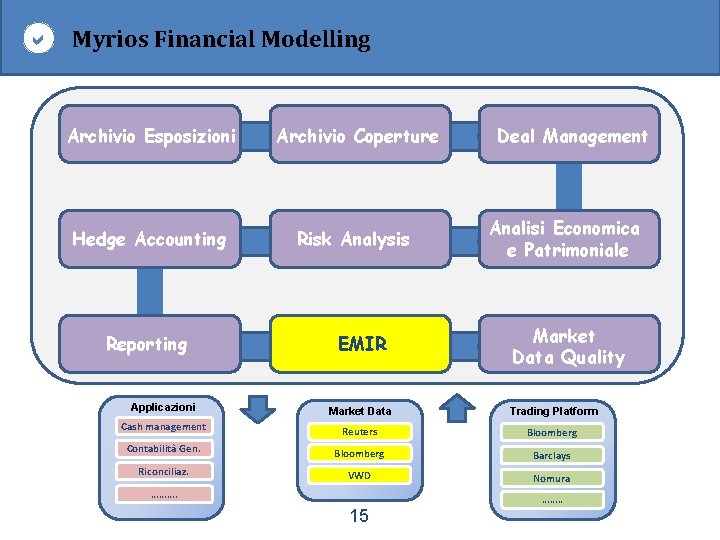

Myrios Financial Modelling Archivio Esposizioni Archivio Coperture Hedge Accounting Risk Analysis Reporting Applicazioni EMIR Deal Management Analisi Economica e Patrimoniale Market Data Quality Market Data Trading Platform Reuters Bloomberg Contabilità Gen. Bloomberg Barclays Riconciliaz. VWD Nomura Cash management ………. 15 ……. .

EMIR News Revised Technical Standard EMIR (RTS) L’autorità ESMA (European Securities and Markets Authority) che supervisiona l’attività di Regulatory Reporting al livello europeo ha introdotto delle nuove regole che riguardano la comunicazione delle poste finanziarie. Questo nuovo insieme di regole va sotto il nome di Revised Technical Standard EMIR (RTS) ed entrerà in vigore il prossimo 01/11/2017. 16

EMIR News Revised Technical Standard EMIR (RTS) Le nuove direttive introducono o rivedono numerose regole introdotte con il Level 2 e già in vigore. Esse dettano le regole di avvaloramento delle informazioni da segnalare e hanno pertanto diretto impatto sulle modalità di compilazione dei tracciati di comunicazione con i Trade Repositories. 17

EMIR CONTROLLO DI QUALITA’ Normativa EMIR Comunicazione CONSOB del 3. 2. 2016 obbligo della controparte non finanziaria (L’IMPORTANZA DI GESTIRE IN MODO STRUTTURATO LE OPERAZIONI IN DERIVATI) 18

Tecnologia: la proposta Myrios La proposta Myrios: ü La piattaforma myrios FM installata presso la sede del cliente ü La piattaforma utilizzata in outsourcing ü Un servizio di calcolo in outsourcing (MTM, Test efficacia, . . ) 19

Grazie Per ulteriori informazioni info@myrios. it

Tecnologia: obiettivi 1. 2. 3. 4. 5. 6. Ridurre l'asimmetria informativa tra la corporate e la controparte bancaria: più informazioni, più capacità di calcolo, di analisi e di rappresentazione, più velocità nell’elaborazione delle informazioni. Ridurre il rischio di errori, di dispersioni e di duplicazioni di informazioni, presente nei contesti in cui è molto diffuso l'utilizzo dei fogli di lavoro; Migliorare l'operatività della funzione finanza introducendo un work flow di processo e una più controllata definizione dei ruoli e dei rapporti tra i ruoli; Aumentare la sicurezza delle informazioni aziendali; Valorizzazione delle risorse umane dell'area finanza: meno tempo dedicato alla produzione dei numeri più tempo da dedicare all'analisi dei risultati; Adeguamento normativo. 21

Tecnologia: funzionalità • Informazioni coperture, esposizioni, relazioni di copertura, anagrafiche, market data, limiti • Connettività – market data download, import deal data piattaforme di trading, – export vs cash management, sistemi contabili , trade repository, BI – Email automatiche collegate ai workflow operativi (deal, confirmation, emir) • Processo e organizzazione – utenti, ruoli e permessi – work flow dedicati ai processi di gestione delle coperture, delle confirmation, dell'hedge accounting, e dell’emir – segmentazione dell’operatività utenti per legal entity, portfolio, asset class, . . . 22

Tecnologia: funzionalità • Calcolo e analisi – Calcolo del MTM delle coperture e degli indicatori di rischio , calcolo oneri previsionali – Analisi di posizione e di redditività / costo (conto economico) – Analisi di scenario, simulazione, stress test – Test d’efficacia – Gap analyis, gap duration – Definizione e controllo limiti – Calcolo di Historical Var 23

Tecnologia: funzionalità • Rappresentazione – custom classification, extended info, user Indicator – Rappresentazione multidimensionale delle esposizioni e delle coperture con logica a pivot – Integrazione con sistemi di BI – Reporting automatico su Microsoft Excel • Controllo – Auditing info – Deal Versioning – Log e task di controllo 24

Tecnologia: la proposta Myrios • Il Processo di CFRM: Operatività – Inserimento dell’esposizione (Debito, Budget, fabbisogni, etc. ) – Inserimento dei contratti di copertura (Interest Rate, Forex, Commodity) – Inserimento relazioni di copertura; legame tra il contratto di copertura e l’esposizione – Gestione degli eventi dei contratti: fixing, ammortamenti, covenants, rimborsi anticipati, rinnovi, esercizi, unwind, etc. – Gestione Work Flow di conferma dei deal – Gestione Work flow di counterparty confirmation (Ricezione, approvazione, firma, invio). – Valutazione MTM e cash flows previsionali – Gestione EMIR (DB emir, alimentazione TR) 25

Tecnologia: la proposta Myrios • Il Processo di CFRM: Accounting – Classificazione degli strumenti finanziari per categoria contabile di appartenza – Gestione delle regole di valutazione contabile degli strumenti finanziari per categoria contabile. o Calcolo del Fair value e del Fair value Adjusted (IFRS 13) o Calcolo del Fair value per risk component o Calcolo del Costo Ammortizzato o Gestione del processo di hedge accounting – Fair value hedge / cash flow hegde (Italian Gaap, IFRS 7, IFRS 9, IFRS 13) ü Inserimento relazione di copertura ü Gestione eventi hedge accounting ü Esecuzione dei test d’efficacia ü Formal documentation – Valutazioni indicatori di esposizione e di rischio da riportare in nota integrativa (IFRS 7) 26

Tecnologia: la proposta Myrios • Il Processo di CFRM: Risk management – Monitoraggio posizione patrimoniale per esposizioni e coperture – Monitoraggio conto economico consuntivo e previsionale per esposizioni e coperture su scenario ACTUAL e su scenari SIMULATI, – Analisi bilancia valutaria – Analisi del costo del debito ALLIN – Rischi di mercato – Rischio controparte: CVA, DVA – Rischi di liquidità – Calcolo del Var – Sensitivity analisys: • Sul MTM • Sugli oneri finanziari consuntivi e previsionali 27 – Monitoraggio limiti

Tecnologia: la proposta Myrios • Il Processo di CFRM: Pianificazione finanziaria – Valutazione dello stato patrimoniale e del conto economico previsionale • Calcolo del Fair value forward delle attivitià / passività finanziarie • Calcolo del Costo ammortizzato Forward • Calcolo degli oneri finanziari forward – Rappresentazione multidimensionale della posizione debitoria previsionale (per scadenze rimborsi, controparte, tipologia, duration, tipo tasso etc. ) – Rappresentazione multidimensionale della posizione valutaria ACTUAL e FORWARD: misurazione impatto cambi, cambi medi di copertura, etc. – Supporto al processo di pianificazione finanziaria: PFN previsionale, budget fabbisogno, gestione operazioni simulate (coperture ed esposizioni). – Gestione degli scenari di shock sui dati esogeni 28

Confronto tra frazioni

Confronto tra frazioni Scheduling dei processi

Scheduling dei processi Sociologia dei processi culturali sapienza

Sociologia dei processi culturali sapienza Mas alla de mis sueños mas alla de mi inseguridad

Mas alla de mis sueños mas alla de mi inseguridad Pasodoble banderita

Pasodoble banderita Modello dei circuiti della gestione

Modello dei circuiti della gestione Gestione informatica dei dati aziendali

Gestione informatica dei dati aziendali U.d.a sulla gestione dei conflitti

U.d.a sulla gestione dei conflitti Alla ricerca dei colori perduti

Alla ricerca dei colori perduti Os iliacus

Os iliacus Semplificazione processi di vendita

Semplificazione processi di vendita Struttura macrocristallina

Struttura macrocristallina Ppc psicologia

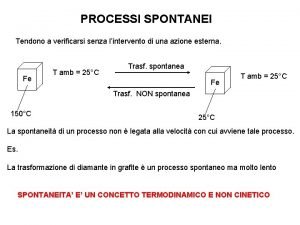

Ppc psicologia Processi spontanei

Processi spontanei Processi semantici matematica

Processi semantici matematica Processi cognitivi freddi

Processi cognitivi freddi Mappatura processi anticorruzione esempio

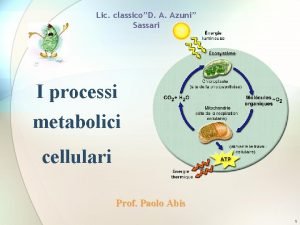

Mappatura processi anticorruzione esempio Processi metabolici

Processi metabolici Processi sequenziali

Processi sequenziali Gestione del processore

Gestione del processore Calorimetria indiretta

Calorimetria indiretta Come si vestivano le streghe

Come si vestivano le streghe Testo canzone la marcia dei diritti dei bambini

Testo canzone la marcia dei diritti dei bambini Poligoni

Poligoni Agnus dei qui tollis peccata mundi

Agnus dei qui tollis peccata mundi Strumenti finanziari derivati attivi

Strumenti finanziari derivati attivi Derivati benzene

Derivati benzene Petrolio derivati

Petrolio derivati Derivat amoniaka

Derivat amoniaka