Economia monetaria Procedure operative Procedure operative Il punto

- Slides: 20

Economia monetaria Procedure operative

Procedure operative • Il punto di partenza della politica monetaria consiste nel gestire la liquidità esistente nel sistema bancario in modo da influenzare i tassi interbancari ossia i tassi ai quali tale liquidità viene scambiata • L’impulso si trasmette dai tassi interbancari al segmento a breve dei titoli di Stato. Da qui l’impulso si riversa sui tassi a più lunga scadenza attraverso le scelte di portafoglio e sui tassi sui prestiti bancari attraverso le scelte delle banche. • Quindi il punto di partenza è la relazione tra liquidità presente sul mercato interbancario e tassi interbancari

I tassi interbancari • Sul mercato interbancario una banca in eccedenza di fondi può concedere un prestito ad una banca con carenza di fondi • Il contratto overnight è un contratto di prestito tra banche della durata di un giorno • Il tasso interbancario (overnight) è il tasso a cui è possibile acquisire o cedere liquidità nel mercato interbancario • Per influenzare i tassi interbancari la banca centrale interviene sul mercato della liquidità sia attraverso operazioni che incidono sull’ offerta di Riserve bancarie(operazioni di mercato aperto o rifinanziamento principale) che attraverso la scelta dei tassi ufficiali da applicare ad alcuni tipi di operazioni (rifinanziamento e deposito marginale) che incidono direttamente sulla domanda di riserve da parte delle banche commerciali.

La domanda di riserve da parte delle banche • La domanda di riserve deriva da due fonti: • Soddisfare il vincolo di riserva obbligatoria (componente costante che deriva dall’applicazione di un coeff. fisso al volume dei depositi). EX: la BCE stabilisce un’aliquota del 2%. Dal 2012 questo coefficiente è stato diminuito a ll’ 1%. Il periodo di mantenimento stabilito dalla BCE è 6 settimane. • https: //www. ecb. europa. eu/explainers/tellme/html/minimum_reserve_req. it. html • Alla fine del periodo di mantenimento la Banca Centrale paga gli interessi sulle riserve bancarie (tasso = tasso di rifinanziamento principale)

cont • Domanda di riserve in eccesso a scopo precauzionale (dipende negativamente dal costo opportunità di detenere riserve) • Se siamo interessati alla domanda giornaliera di riserve bisogna tener conto anche dell’istituto della mobilizzazione (BCE stabilisce un coeff di mobilizzazione pari al 100%)

Domanda di riserve • L’adempimento del vincolo di riserva su base mensile e la possibilità di mobilizzazione permette di variare il volume delle riserve detenute giornalmente (al di sopra e al di sotto del vincolo) (l’obbligo di riserva viene soddisfatto su base mensile detenendo un saldo positivo presso le rispettive BCN) • La necessità di detenere riserve in eccesso a scopo precauzionale è venuta meno.

Domanda di riserve • Mobilizzazione : permette di scegliere se detenere riserve oggi piuttosto che in un altro giorno del periodo di mantenimento ovvero tra sostenere un costo rappresentato dall’overnight di oggi piuttosto che dall’overnight atteso nei prossimi giorni. • L’inclinazione della curva dipende dalla propensione all’arbitraggio indicata dal parametro alpha.

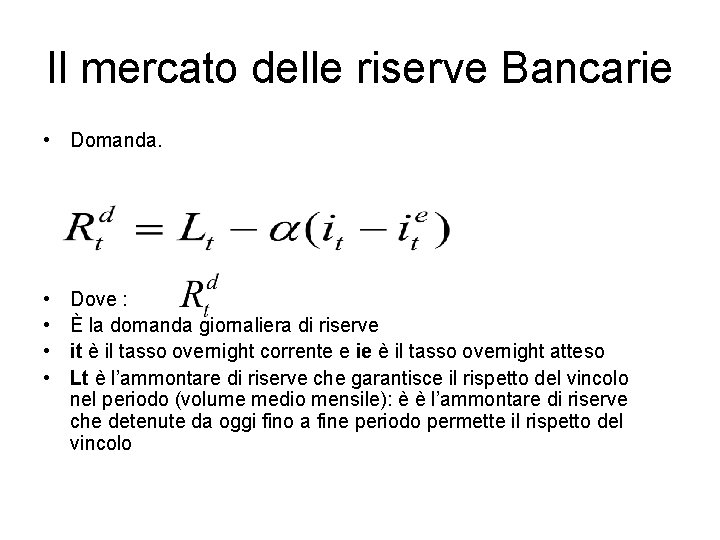

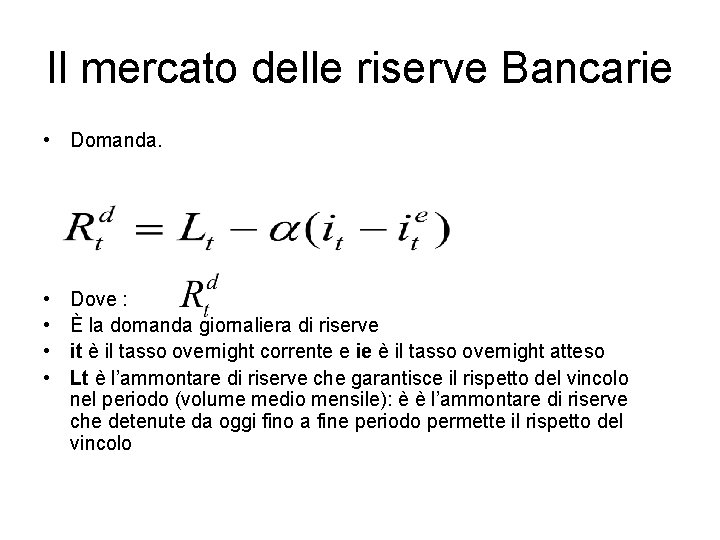

Il mercato delle riserve Bancarie • Domanda. • • Dove : È la domanda giornaliera di riserve it è il tasso overnight corrente e ie è il tasso overnight atteso Lt è l’ammontare di riserve che garantisce il rispetto del vincolo nel periodo (volume medio mensile): è è l’ammontare di riserve che detenute da oggi fino a fine periodo permette il rispetto del vincolo

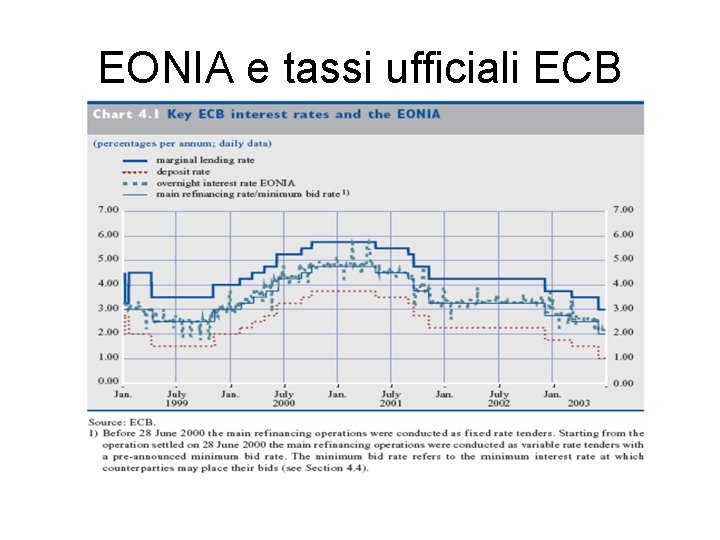

Offerta di riserve • La singola banca può procurarsi liquidità attraverso il mercato interbancario ma a livello di sistema l’offerta è determinata dalle operazioni della Banca Centrale • Operazioni di rifinanziamento principale (P/T d’acquisto) • Operazioni di rifinanziamento a più lungo termine (P/T d’acquisto) • Finanziamento marginale effettuato al tasso di sconto (imax). (Inoltre la banca centrale assorbe liquidità tramite lo strumento del deposito marginale al tasso imin) • I tassi interbancari variano all’interno del “corridoio” Imax-imin la cui ampiezza è 2% dal 1999 per eurolandia. • Il volume di base monetaria può variare anche a causa di voci non direttamente controllate dall A. M. (oro+ estero+ debito amministrazioni pubbliche)

Offerta di riserve • La componente dell’offerta relativa alle operazioni di rifinanziamento è considerata fissa (in ambito giornaliero se non ci sono aste in corso) • Rifinanziamento marginale: potenzialmente l’offerta di liquidità al tasso i max è infinita. • Deposito marginale: potenzialmente la capacità di assorbimento è infinita per tassi overnight al di sotto di imin. • Graficamente la funzione di offerta sarà verticale con uno stock costante pari a RP + RLT e avrà tratti orizzontali in corrispondenza di i min e i max

Equilibrio • Grafico • A parità di offerta il tasso overnight sarà più elevato se il tasso atteso è maggiore • Il livello delle riserve medio da detenere è maggiore (dipende dal coeff di riserva obbligatoria) • A parità di domanda una riduzione nell’offerta spinge il tasso verso l’alto

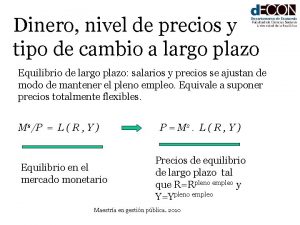

Gli interventi di Politica Monetaria • I tassi ufficiali nello schema BCE sono tre: • Tasso sul rifinanziamento principale (esempio d’asta) • Tassi sulle operazioni su iniziativa delle controparti. • Una variazione del tasso sul rifinanziamento principale provoca una variazione sul livello atteso dell’overnight e quindi una variazione dell’overnight corrente

Conclusione • La gestione della politica monetaria richiede: • Stima della domanda di riserve: è influenzata dalla regolamentazione ma anche da variabili macro che influenzano la domanda di depositi bancari • Stima dei fattori tecnici che influenzano l’offerta di riserve (fattori esogeni non sotto il diretto controllo della Banca Centrale)

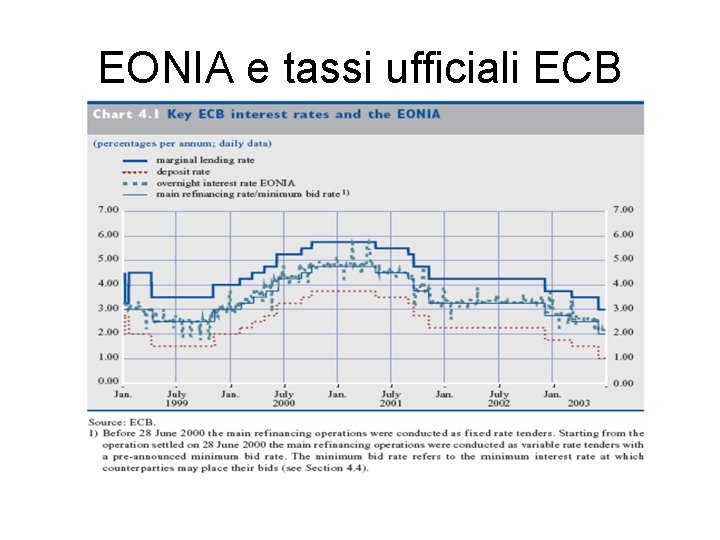

EONIA e tassi ufficiali ECB

• The Federal Reserve uses the repo market to implement monetary policy by purchasing or selling collateral (a reverse repo) with its primary dealers. If the Fed opts to buy collateral, it is in effect injecting funds reserves into the financial markets. If the Fed conducts a “matched sale” (a reverse repo), it is selling securities for its own account to drain liquidity from the financial markets. Accordingly, aggressive reserve shifts by the Fed could impact the supply and demand relationship of the repo market, which, in turn, could have an impact on shortterm interest rates.

Repo market • What is a 'Repurchase Agreement - Repo' • A repurchase agreement (repo) is a form of short-term borrowing for dealers in government securities. The dealer sells the government securities to investors, usually on an overnight basis, and buys them back the following day. • For the party selling the security and agreeing to repurchase it in the future, it is a repo; for the party on the other end of the transaction, buying the security and agreeing to sell in the future, it is a reverse repurchase agreement. •

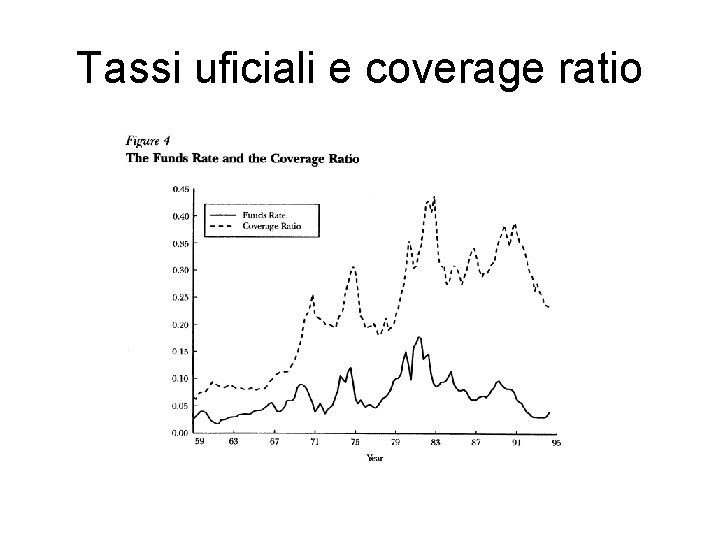

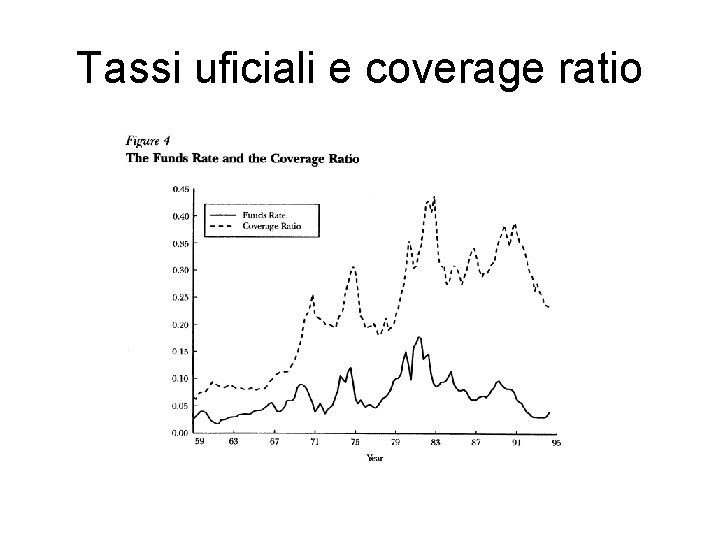

Tassi uficiali e coverage ratio

• Interest Coverage Ratio • The interest coverage ratio measures the ability of a company to pay the interest expense on its debt. The ratio is defined as a company's earnings before interest and taxes (EBIT) divided by interest expense. An interest coverage ratio of two or higher is generally considered satisfactory. •

Debt Service Coverage Ratio • The debt service coverage ratio measures how well a company is able to pay its entire debt service. Debt service includes all principal and interest payments due to be made in the near term. The ratio is defined as net operating income divided by total debt service. A ratio of one or above is indicative that a company generates sufficient earnings to completely cover its debt obligations • In the figure above the coverage ratio is defined as the inverse of the debt service coverage ratio

Economia monetaria y financiera

Economia monetaria y financiera Domanda perfettamente elastica

Domanda perfettamente elastica Punto muerto economía

Punto muerto economía Cos'è il punto di fuga economia politica

Cos'è il punto di fuga economia politica Flujo luminoso total formula

Flujo luminoso total formula Rete punto punto

Rete punto punto Puntos singulares de una funcion

Puntos singulares de una funcion Rete punto a punto

Rete punto a punto Uso correcto de la coma

Uso correcto de la coma Instrumentos politica monetaria

Instrumentos politica monetaria Ejemplos de política monetaria

Ejemplos de política monetaria Modelo de precios flexibles

Modelo de precios flexibles Politica monetaria

Politica monetaria Base monetaria

Base monetaria Mecanismos de transmisión monetaria

Mecanismos de transmisión monetaria Base monetária

Base monetária Politica monetaria expansiva y contractiva

Politica monetaria expansiva y contractiva Utilidad marginal por unidad monetaria

Utilidad marginal por unidad monetaria Oferta monetaria formula

Oferta monetaria formula Posición monetaria neta estimada

Posición monetaria neta estimada Moeda mercadoria

Moeda mercadoria