Pnzgyek A vllalat mkdsnek egszt tfogja A vllalati

- Slides: 33

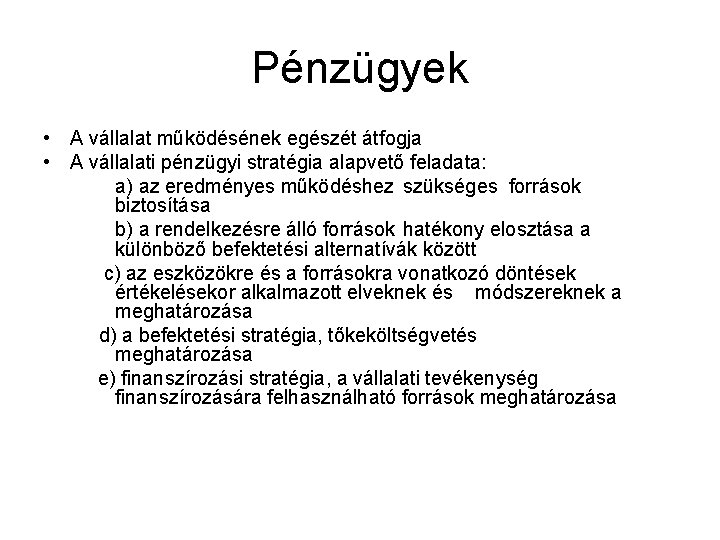

Pénzügyek • A vállalat működésének egészét átfogja • A vállalati pénzügyi stratégia alapvető feladata: a) az eredményes működéshez szükséges források biztosítása b) a rendelkezésre álló források hatékony elosztása a különböző befektetési alternatívák között c) az eszközökre és a forrásokra vonatkozó döntések értékelésekor alkalmazott elveknek és módszereknek a meghatározása d) a befektetési stratégia, tőkeköltségvetés meghatározása e) finanszírozási stratégia, a vállalati tevékenység finanszírozására felhasználható források meghatározása

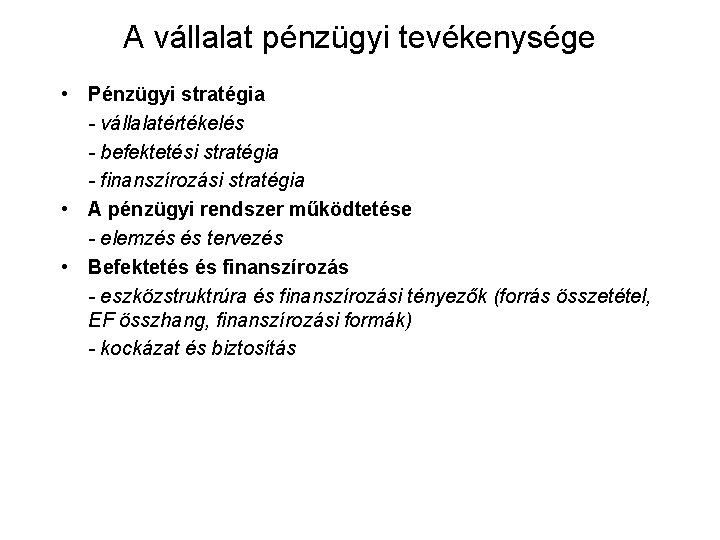

A vállalat pénzügyi tevékenysége • Pénzügyi stratégia - vállalatértékelés - befektetési stratégia - finanszírozási stratégia • A pénzügyi rendszer működtetése - elemzés és tervezés • Befektetés és finanszírozás - eszközstruktrúra és finanszírozási tényezők (forrás összetétel, EF összhang, finanszírozási formák) - kockázat és biztosítás

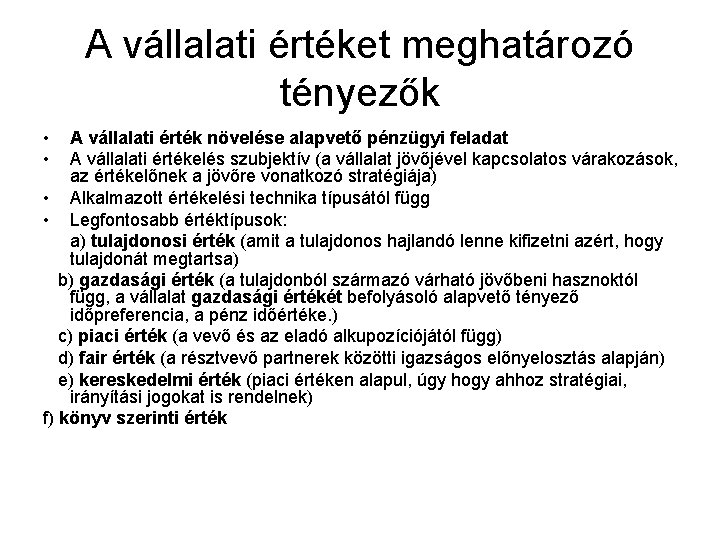

A vállalati értéket meghatározó tényezők • • A vállalati érték növelése alapvető pénzügyi feladat A vállalati értékelés szubjektív (a vállalat jövőjével kapcsolatos várakozások, az értékelőnek a jövőre vonatkozó stratégiája) • Alkalmazott értékelési technika típusától függ • Legfontosabb értéktípusok: a) tulajdonosi érték (amit a tulajdonos hajlandó lenne kifizetni azért, hogy tulajdonát megtartsa) b) gazdasági érték (a tulajdonból származó várható jövőbeni hasznoktól függ, a vállalat gazdasági értékét befolyásoló alapvető tényező időpreferencia, a pénz időértéke. ) c) piaci érték (a vevő és az eladó alkupozíciójától függ) d) fair érték (a résztvevő partnerek közötti igazságos előnyelosztás alapján) e) kereskedelmi érték (piaci értéken alapul, úgy hogy ahhoz stratégiai, irányítási jogokat is rendelnek) f) könyv szerinti érték

Goodwill A vállalat piaci értékének és a könyv szerinti értékének a különbsége. • Jó hírnév, amely a számviteli törvény értelmében számszerűsíthető fogalom. (Ez főként vállalatfelvásárlásoknál fontos). A különbséget amortizációs költségként el lehet számolni. A negatív goodwill a piaci érték és a részesedés beszerzési értékének a különbsége, amely a vagyonmérlegben az Eszköz oldalon csökkentő tényezőként jelenik meg.

Befektetési stratégia • A befektetési lehetőségek értékelése - hozzák-e a vállalat által elvárt hozamot • A kockázat mértéke befolyásolja a befektetés értékét • Kalkulatív kamatláb • Jelenértékszámítás • Lásd később az állóeszközgazdálkodásnál!

Tőkeköltségvetés • A vállalat hosszú távú befektetési lehetőségeinek elemzése és a közöttük való választás • Tartalmát az alábbi folyamatok határozzák meg: a) A vállalat stratégiai célkitűzéseivel összhangban álló befektetési alternatívák kimunkálása. b) az egyes befektetési lehetőségek adózás utáni pénzáramának (cash-flow) a becslése c) az egyes befektetési alternatívák hozzájárulásának elemzése a vállalat teljes pénzáramához

Folytatás d, Az egyes alternatívák elvárt hozamának és kockázatának értékelése. e, Az alternatívák közötti választás a vállalatérték növelése mint döntési kritérium alapján. f, Befektetési alternatívák menet közbeni újraértékelése, a befejezett projektek értékelése.

Finanszírozási stratégia • Forrás biztosítása • A következő elemeket kell figyelembe venni: biztonság: saját és idegentőke aránya jövedelmezőség: pozitív pénzáram likviditás: fizetőképesség függetlenség: a hitelezőktől és a befektetőktől a kialakított stratégia megvalósítása szempontjából.

Lejárati összhang mutató= Hosszúlejáratú források/ (Befektetett eszközök + Tartós forgóeszközök • Lejárati összhang mutató>1 –Konzervatív finanszírozási stratégia • Lejárati összhang mutató=1 –Szolíd stratégia • Lejárati összhang mutató<1 –Aggresszív stratégia

Pénzügyi elemzés • A vállalat belső működéséből következő pénzmozgások, valamint a külső pénzügyi kapcsolatokkal összefüggő pénzáramlások • Számvitelei rendszer • Legfontosabb kimutatások: mérleg, eredménykimutatás, cash flow

Számvitel fogalma: a gazdálkodó szervezetek működését, tevékenységét bemutató információs rendszer. Számvitel jellemzői: • Gazdasági folyamatokat megfigyeli, méri, feljegyzi • A tájékoztatás, az informálás eszköze, melyet nemzetközi szabályok is befolyásolnak A számviteli információkat felhasználják: a) vezetők, tulajdonosok a termelési, befektetési és piaci döntéseik megalapozásához b) üzleti partnerek üzleti kapcsolataik megalapozásához c) hatóságok - APEH (adómegállapítás) Cégbíróság KSH

Számvitel lényege, fogalma, feladata A számvitel célja: a gazdasági rendszerrel kapcsolatban kerülők INFORMÁCIÓKKAL való ellátása, döntéseik jövőbeni meghozatalának megalapozásához. A számvitel tárgya: maga a vállalati gazdasági rendszer, annak alrendszerei és elemei, a gazdasági folyamatok, események A számvitel feladata: a rendszermozgások részletes, teljekörű MEGFIGYELÉSE • Bizonylatok készítése • Azok feldolgozása • Információk képzése • Információk szolgáltatása • A dokumentumok megőrzése

A számvitel területei I. Pénzügyi számvitel: a gazdasági élet szereplőinek ad információkat, azaz a kimenő információkat állítja elő. II. Vezetői számvitel: a belső információkat állítja elő, melyek szükségesek a vállalkozás működéséhez a gazdálkodó szerv vezetőinek informálásához.

Pénzügyi számvitel Információszolgáltatatási kötelezettségére egységes, általános normákat ír elő a számviteli törvény. Összetevői: - a beszámoló és annak valódiságát alátámasztó leltár, főkönyvi kivonat, - a könyvvezetés és annak valódiságát alátámasztó bizonylati rend, - könyvvizsgálat, - nyilvánosságra hozatal. a. / Beszámoló: a vállalkozás éves működéséről, vagyoni, pénzügyi és jövedelmi helyzetéről készített jelentés. Részei: - Mérleg - Eredménykimutatás - Cash flow

b. / Könyvvezetés: az a tevékenység, amely során a vállalkozás a vagyoni, a pénzügyi és a jövedelmi helyzetét alakító gazdasági eseményekről folyamatos nyilvántartást vezet, és az üzleti év végén lezárja. Fajtái: - Kettős könyvvitel: a gazdasági eseményt annak bekövetkezésekor rögzítik, függetlenül attól, hogy pénzmozgással együtt jár vagy nem. teljesítmény elvén alapul. Mindent kettősen vesz számba. - Egyszeres könyvvitel: a könyvekben akkor rögzítik a gazdasági eseményt, amikor pénzmozgással jár. pénzforgalmi elven alapul, elsősorban kisvállalkozások alkalmazzák BIZONYLATOK ALAPJÁN KÖNYVELNEK!

c/ Könyvvizsgálat: A beszámoló valódiságát támasztja alá. Kötelező: - a részvénytársasági formában működő vállalkozásoknak, - minden olyan kft-nek, ahol a jegyzett tőke az 50 millió forintot meghaladja, - minden egyszemélyi tulajdonban lévő kft-nél, - minden kettős könyvvitel vezető vállalkozásnak, ha éves nettó árbevétele, az üzleti évet megelőző két üzleti év átlagában meghaladja az 50 millió forintot. A vállalkozások csak független könyvvizsgálót alkalmazhatnak. Feladata a beszámoló valódiságának, szabályszerűségének felülvizsgálata, amelyről jelentést kell készíteni és záradékkal kell ellátni. A záradék lehet: - hitelesítő, - korlátozott, - elutasító.

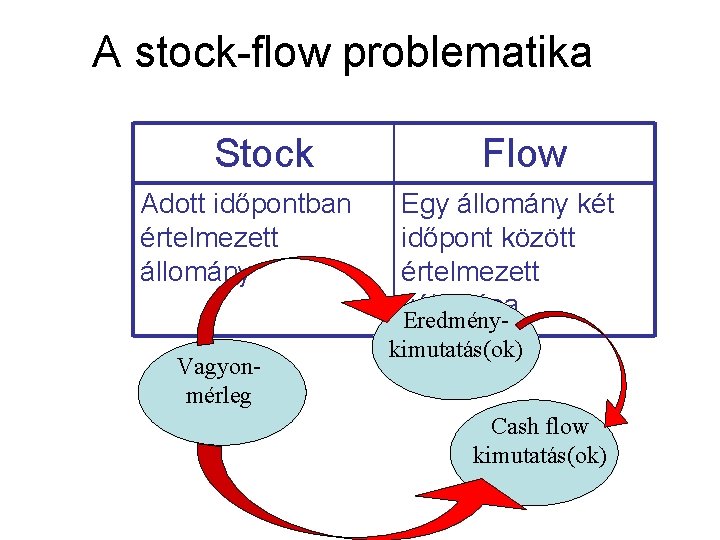

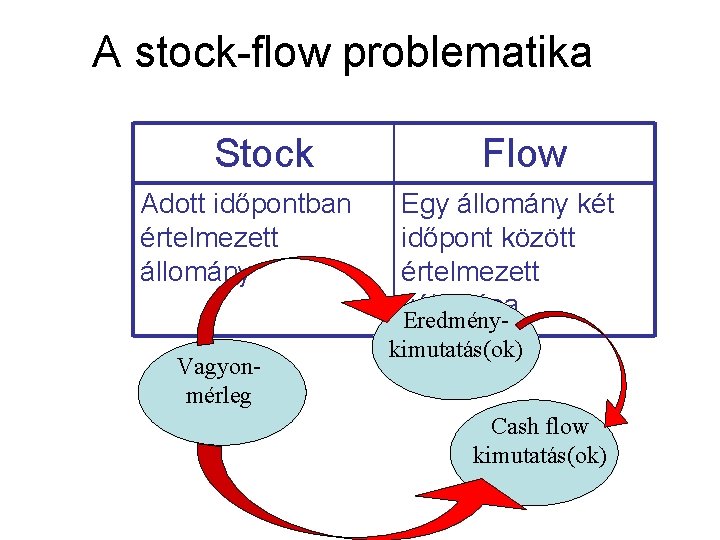

A stock-flow problematika Stock Adott időpontban értelmezett állomány Vagyonmérleg Flow Egy állomány két időpont között értelmezett változása Eredménykimutatás(ok) Cash flow kimutatás(ok)

A mérleg A számviteli mérleg olyan kimutatás, amely egy adott időpontra vonatkozóan bemutatja a vállalkozás vagyonának összetételét (eszközök), valamint ezeknek a vagyonelemeknek a finanszírozási forrását (források) pénzértékben. A mérleg formája lehet: • kétoldalas (bal oldalon az eszközök, jobb oldalon a források) • lépcsős (az eszközök és források lejárat szerint vannak csoportosítva). A számvitelre vonatkozó jogszabályok szerint az üzleti év végén kötelező a mérlegkészítés. A tőzsdén jegyzett vállalatok negyedévente kötelesek a beszámolásra.

A mérleg és jellemzői • A vállalkozás vagyoni helyzetét (vagyonát) egy adott időpontban mutatja meg pénzértékben • Nyitómérleg, zárómérleg • Január elsején, ill. dec. 31 -én (állományi szemlélet) állapotnak megfelelően készítik. • A vagyont kettős vetületben szemléli – ESZKÖZÖK, vagyontárgyak (Mink van? ) aktívák – FORRÁSOK, vagyon eredete (Miből vettük? ) passzívák • Eszközök = Források • A mérleg teljes körű, minden vagyontárgyra ki terjed. • Összevontan, kötött sorrendben mutatja be a vagyont. • Hitelességét könyvvizsgáló igazolja • Két értékoszlopot tartalmaz tárgyévet és az azt megelőző évet

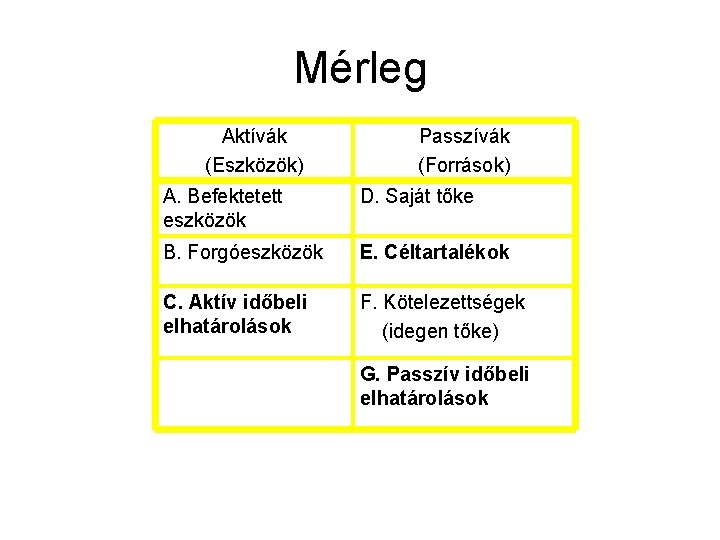

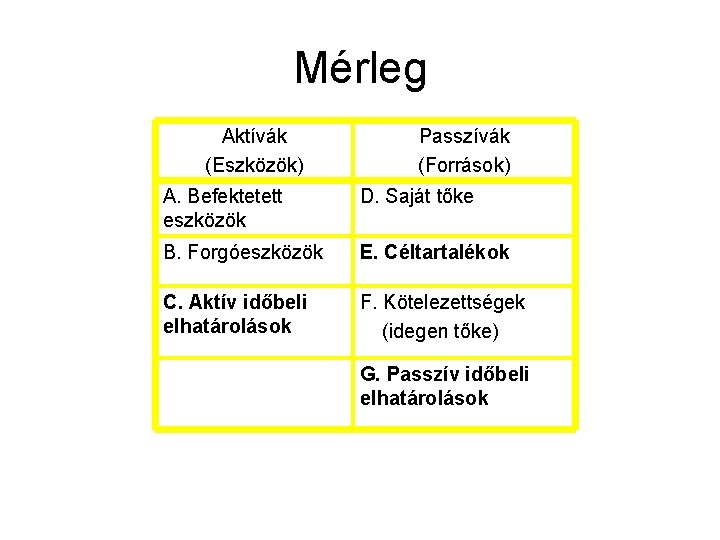

Mérleg Aktívák (Eszközök) Passzívák (Források) A. Befektetett eszközök D. Saját tőke B. Forgóeszközök E. Céltartalékok C. Aktív időbeli elhatárolások F. Kötelezettségek (idegen tőke) G. Passzív időbeli elhatárolások

Eszközök Befektetett eszközök (egy éven túl szolgálják a vállalkozást): • Immateriális javak (pl. vásárolt szabadalom, licence értéke, egy üzlethelyiség bérleti jogának megszerzése) • Tárgyi eszközök • Befektetett pénzügyi eszközök Forgóeszközök (egy éven belül elhasználódnak): • Készletek • Követelések • Értékpapírok • Pénzeszközök Aktív időbeli elhatárolások

Források Saját tőke( a vállalkozás saját vagyona) - jegyzett tőke (tulajdonosok, alapítók tőkebefektetése) - tőketartalék - eredménytartalék - mérleg szerinti eredmény/veszteség Céltartalék Kötelezettségek (a vállalkozás vagyonával szemben támasztott követelések) - hosszú és rövid lejáratú kötelezettségek Passzív időbeli elhatárolás

Aktív időbeli elhatárolás • A számvitelben az aktív időbeli elhatárolás olyan eszközjellegű tétel, amely a tárgyidőszak bevételeit és ráfordításait helyesbíti, az összemérés számviteli elvének megfelelően. Az aktív időbeli elhatárolások a vállalkozás eredményét növelik, azáltal, hogy • a már elszámolt, de nem a tárgyidőszakra vonatkozó költségek összegét csökkentik vagy • a még be nem folyt és ki sem számlázott, de a tárgyidőszakot illető bevételek összegét számba veszik. • Példa: • költség elhatárolására: az előre kifizetett bérleti vagy szolgáltatási díjból a következő évre vonatkozó résszel csökkentjük a tárgyidőszak költségeit (mínusz költség); • bevétel elhatárolására: a tárgyidőszakra járó kamatot, aminek a pénzügyi rendezése csak a következő évben esedékes, előre elszámoljuk bevételként (plusz bevétel).

A passzív időbeli elhatárolás • • • A számvitelben a passzív időbeli elhatárolás olyan forrásjellegű tétel, amely a tárgyidőszak bevételeit és ráfordításait helyesbíti, az összemérés számviteli elvének megfelelően. A passzív időbeli elhatárolások a vállalkozás eredményét csökkentik, azáltal, hogy a még nem elszámolt, de a tárgyidőszakot illető költségek összegét számba veszik vagy (plusz költség) a már befolyt, de nem a tárgyidőszakot illető bevételek összegét csökkentik (mínusz bevétel). Példa: költség elhatárolására: tárgyévre vonatkozó, még nem kifizetett jutalom összegét előre elszámoljuk költségként, és ezzel egyidejűleg felveszünk a források közé egy ugyanilyen összegű elhatárolást. bevétel elhatárolására: a már megkapott, de a következő évre vonatkozó bérleti díj összegével csökkentjük a bevételeket, és ezzel egyidejűleg felveszünk a források közé egy ugyanilyen összegű elhatárolást.

Eredménykimutatás A vállalkozás eredményének levezetését, az adófizetési kötelezettség megállapítását tartalmazza. Árbevétel – Költségek = Eredmény Ø Összköltség eljárás – a költségeket költségnemek szerint csoportosítja (anyag, bér, értékcsökkenési leírás) Ø Forgalmi költség eljárás – a költségeket az értékesítés szempontjából közvetett és közvetlen költségekre osztja

Cash Flow: a pénzforrások keletkezését és felhasználását mutatja egy adott időszakra vonatkozóan Alapszerkezete: Pénzbevétel – Pénzkiadások Pénzbevétel ≠ árbevétel Pénzkiadás ≠ költségek

A vállalat működése, befektetései és pénzügyi tevékenysége által generált pénzáramlásokat tartalmazó kimutatás. Az eredménykimutatásban és a mérlegben a bevételeket és a ráfordításokat akkor számolják el, amikor felmerülnek, még ha nem is történik pénzmozgás. A cash-flow kimutatás viszont csak azokat az eseményeket veszi figyelembe, amelyek pénzmozgással járnak.

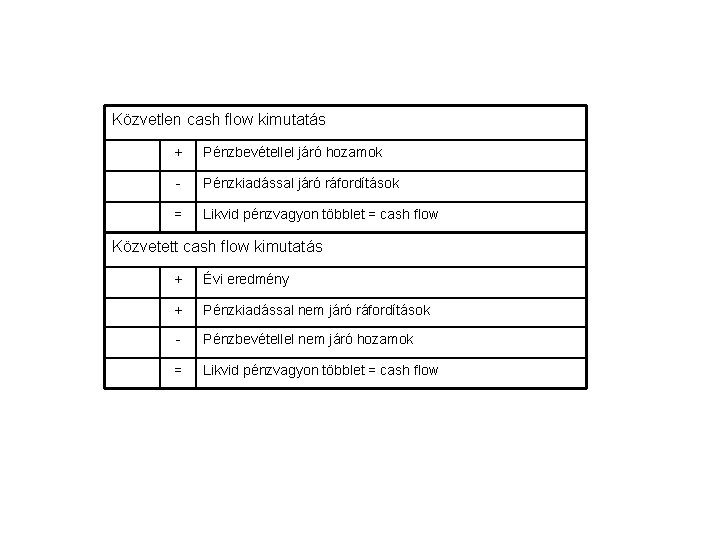

Fajtái • Direkt cash-flow A tényleges pénzmozgásokat közvetlenül próbálja megbecsülni. (likviditási terv) • Indirekt cash-flow Az adózás előtti eredményt használjuk kiinduló adatként. Ezt korrigáljuk az olyan bevételekkel, illetve és ráfordításokkal, amelyeket az adózás előtti eredményben elszámoltunk, de nem jártak pénzmozgással. Majd korrigáljuk az olyan pénzbevételekkel, amelyek befolytak, és az olyan kiadásokkal, amelyeket kifizettünk, de az adózás előtti eredményt nem érintették.

Példák • Az amortizáció költség, de nem jelenik meg kiadásként • Ha vásárolunk egy gépet a teljes ára kiadás, de csak az amortizáció a költség • A felvett hitel összege pénzbevétel, de nem költség (csak a kamat)

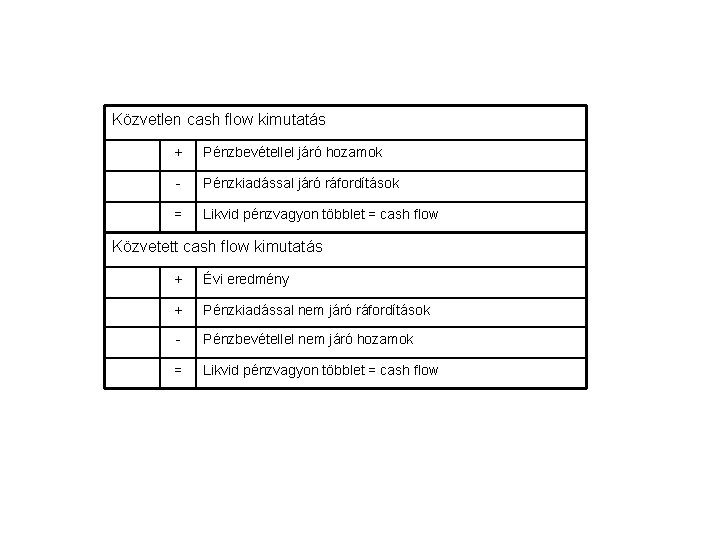

Közvetlen cash flow kimutatás + Pénzbevétellel járó hozamok - Pénzkiadással járó ráfordítások = Likvid pénzvagyon többlet = cash flow Közvetett cash flow kimutatás + Évi eredmény + Pénzkiadással nem járó ráfordítások - Pénzbevétellel nem járó hozamok = Likvid pénzvagyon többlet = cash flow