Il trattamento dei crediti alle aziende alla luce

- Slides: 29

Il trattamento dei crediti alle aziende alla luce di Basilea 2 Torino 26 Settembre 2005 Simona Ramella GRUPPO BANCA SELLA - Risk Management Crediti

Agenda Il Rischio di Credito La Perdita Attesa La Perdita Inattesa Basilea 1 Basilea 2 Esempi

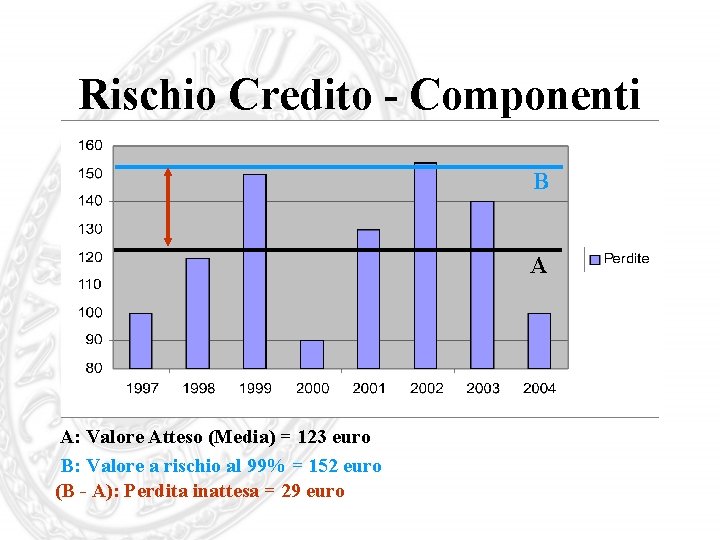

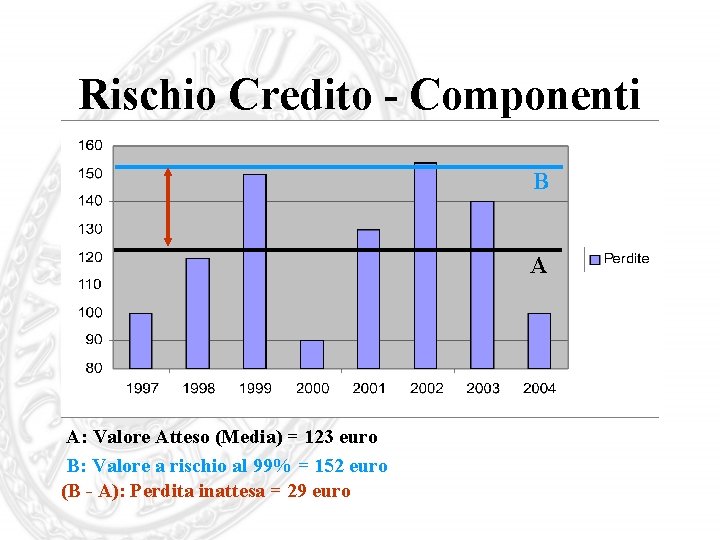

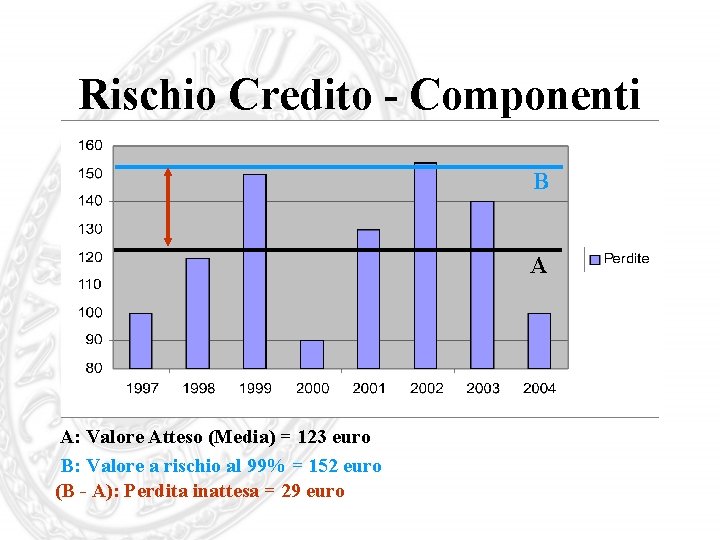

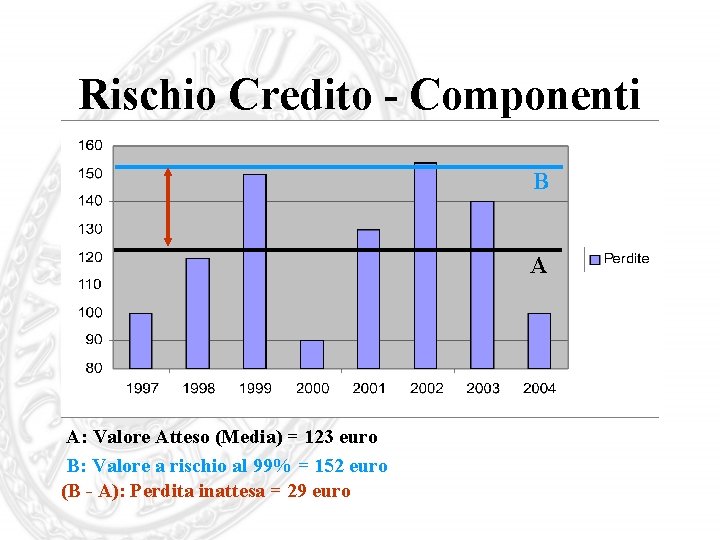

Rischio Credito - Componenti B A A: Valore Atteso (Media) = 123 euro B: Valore a rischio al 99% = 152 euro (B - A): Perdita inattesa = 29 euro

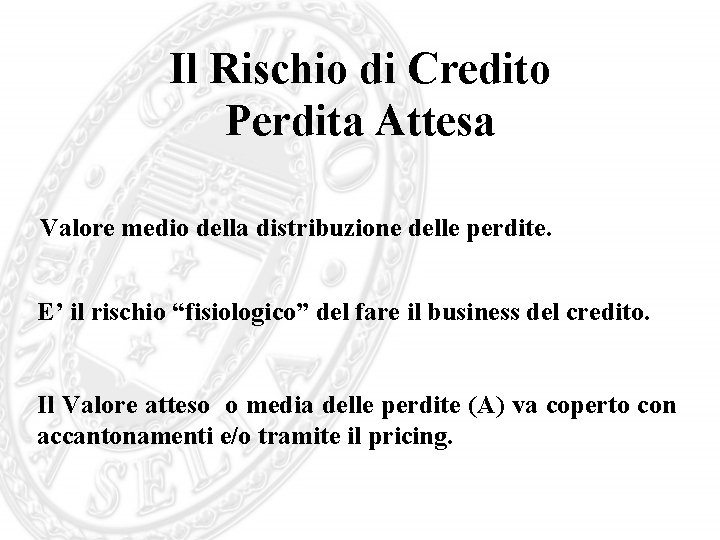

Il Rischio di Credito Perdita Attesa Valore medio della distribuzione delle perdite. E’ il rischio “fisiologico” del fare il business del credito. Il Valore atteso o media delle perdite (A) va coperto con accantonamenti e/o tramite il pricing.

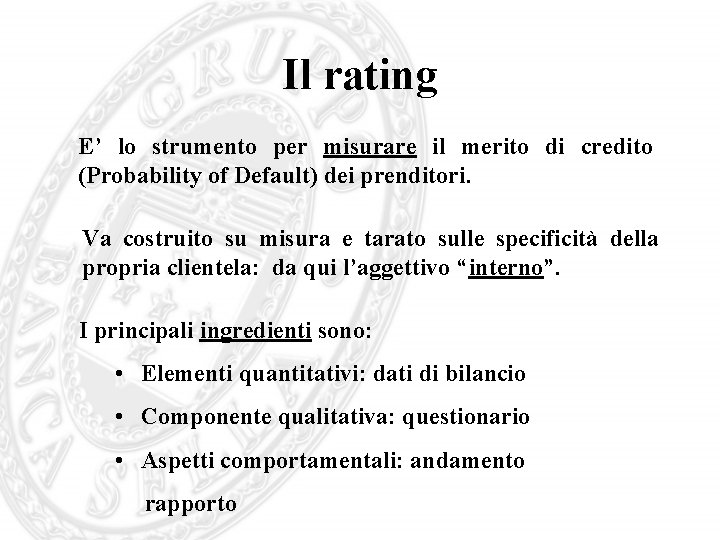

Il rating E’ lo strumento per misurare il merito di credito (Probability of Default) dei prenditori. Va costruito su misura e tarato sulle specificità della propria clientela: da qui l’aggettivo “interno”. I principali ingredienti sono: • Elementi quantitativi: dati di bilancio • Componente qualitativa: questionario • Aspetti comportamentali: andamento rapporto

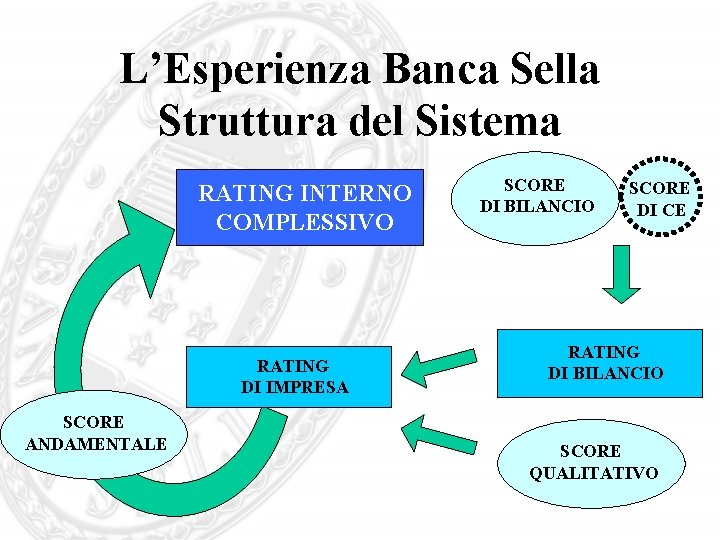

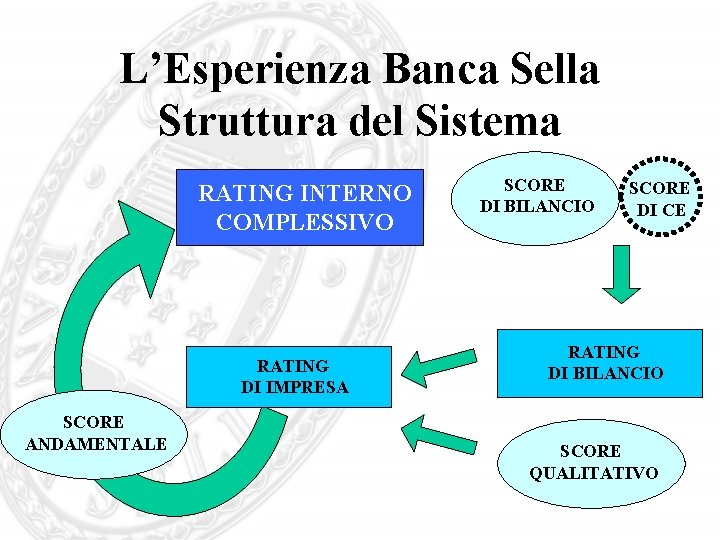

L’Esperienza Banca Sella Struttura del Sistema RATING INTERNO COMPLESSIVO RATING DI IMPRESA SCORE ANDAMENTALE SCORE DI BILANCIO SCORE DI CE RATING DI BILANCIO SCORE QUALITATIVO

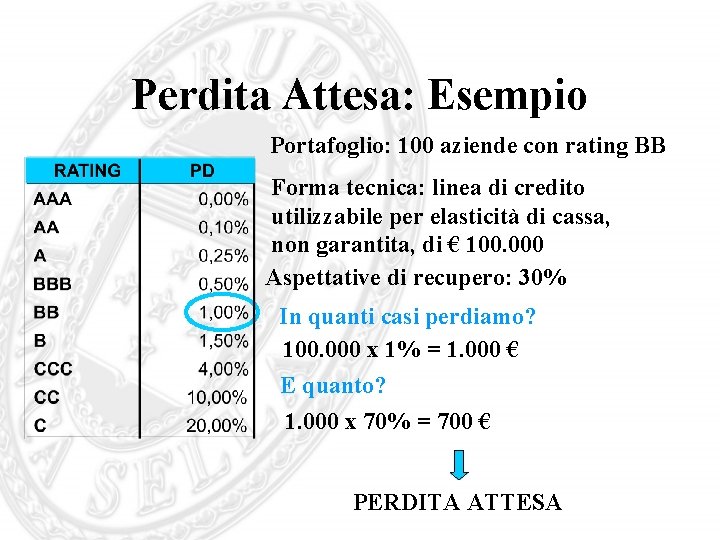

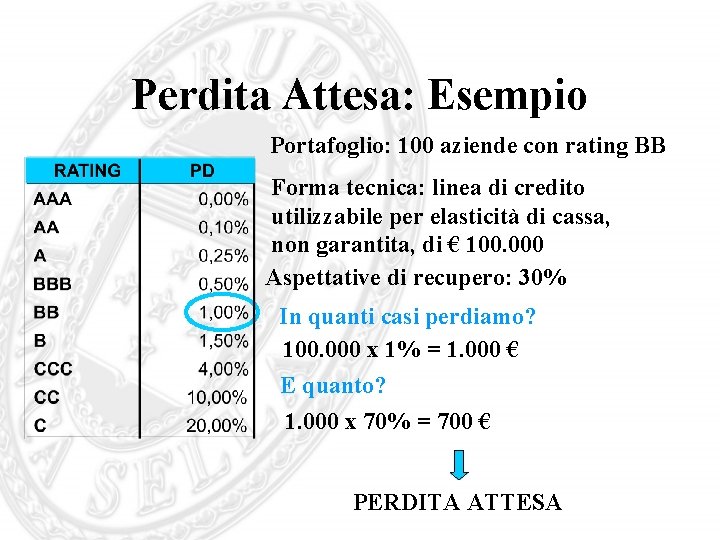

Perdita Attesa: Esempio Portafoglio: 100 aziende con rating BB Forma tecnica: linea di credito utilizzabile per elasticità di cassa, non garantita, di € 100. 000 Aspettative di recupero: 30% In quanti casi perdiamo? 100. 000 x 1% = 1. 000 € E quanto? 1. 000 x 70% = 700 € PERDITA ATTESA

Rischio Credito - Componenti B A A: Valore Atteso (Media) = 123 euro B: Valore a rischio al 99% = 152 euro (B - A): Perdita inattesa = 29 euro

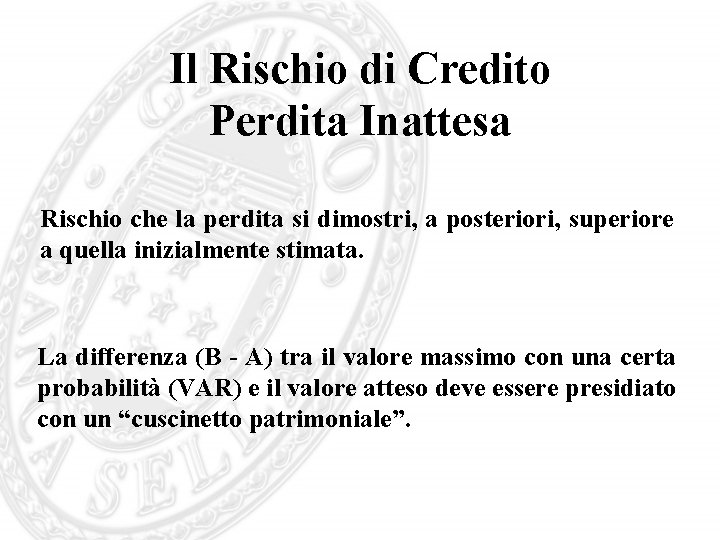

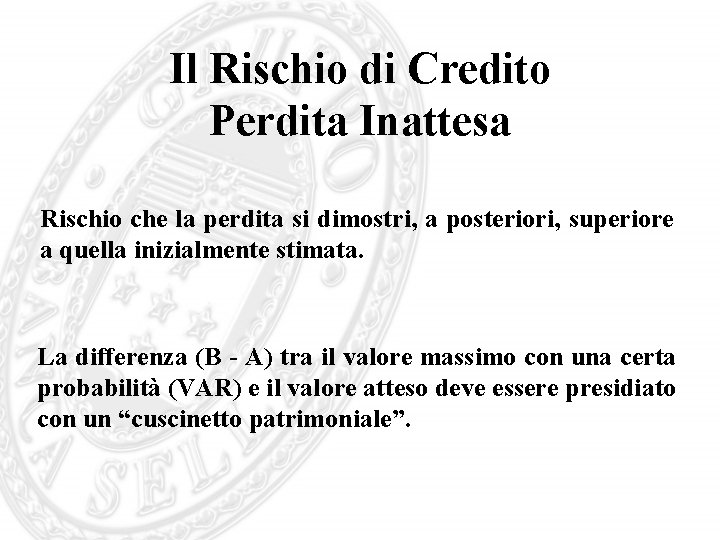

Il Rischio di Credito Perdita Inattesa Rischio che la perdita si dimostri, a posteriori, superiore a quella inizialmente stimata. La differenza (B - A) tra il valore massimo con una certa probabilità (VAR) e il valore atteso deve essere presidiato con un “cuscinetto patrimoniale”.

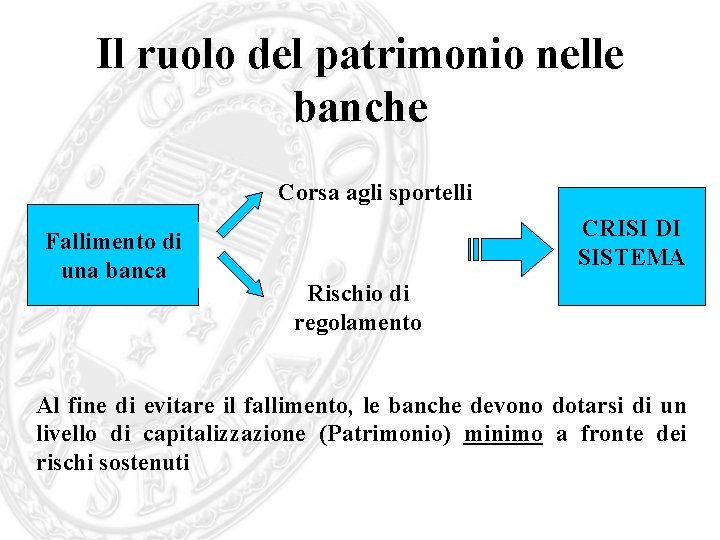

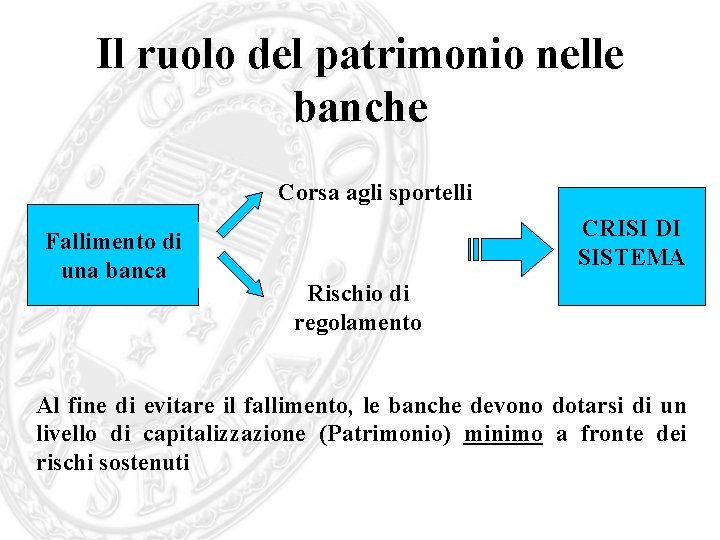

Il ruolo del patrimonio nelle banche Corsa agli sportelli Fallimento di una banca CRISI DI SISTEMA Rischio di regolamento Al fine di evitare il fallimento, le banche devono dotarsi di un livello di capitalizzazione (Patrimonio) minimo a fronte dei rischi sostenuti

Il Comitato di Basilea Mission Stabilità del sistema bancario Strumento Patrimonio Fissazione di standard condivisi Obiettivi Relazione Rischio - Patrimonio

Il Comitato di Basilea Istituito nel 1974 dai Governatori delle banche centrali dei paesi del G-10 I membri del comitato provengono da 13 diversi paesi: Belgio, Canada, Francia, Germania, Gran Bretagna, Italia, Lussemburgo, Paesi Bassi, Spagna, Stati Uniti Svezia e Svizzera. Ogni paese è rappresentato da esponenti della relativa banca centrale e degli eventuali organi costituzionali con responsabilità di vigilanza sul sistema bancario

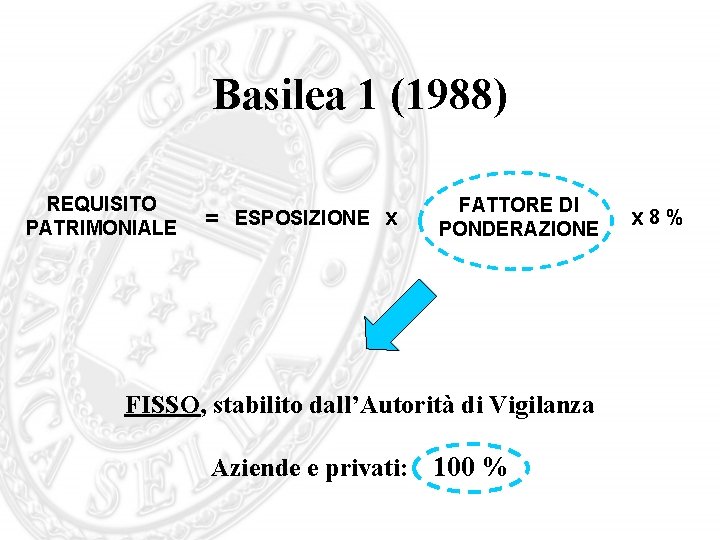

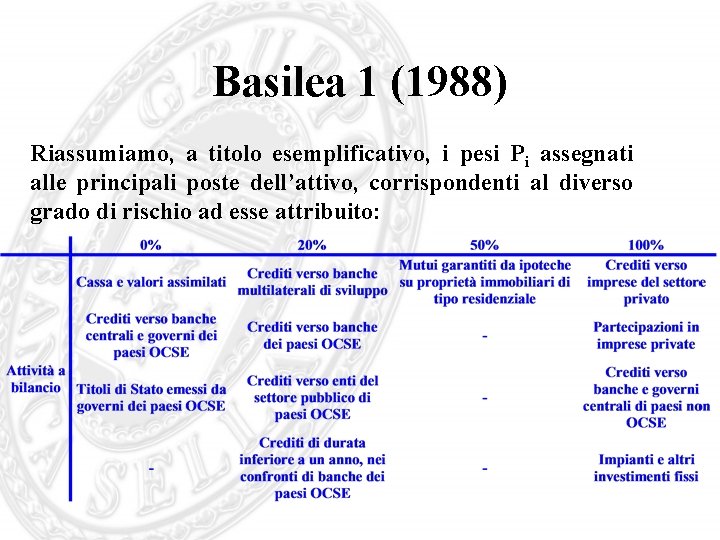

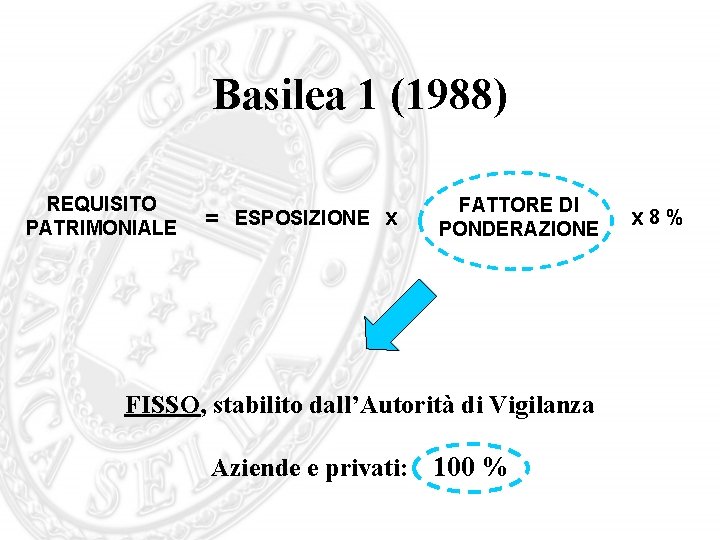

Basilea 1 (1988) REQUISITO PATRIMONIALE = ESPOSIZIONE x FATTORE DI PONDERAZIONE FISSO, stabilito dall’Autorità di Vigilanza Aziende e privati: 100 % x 8%

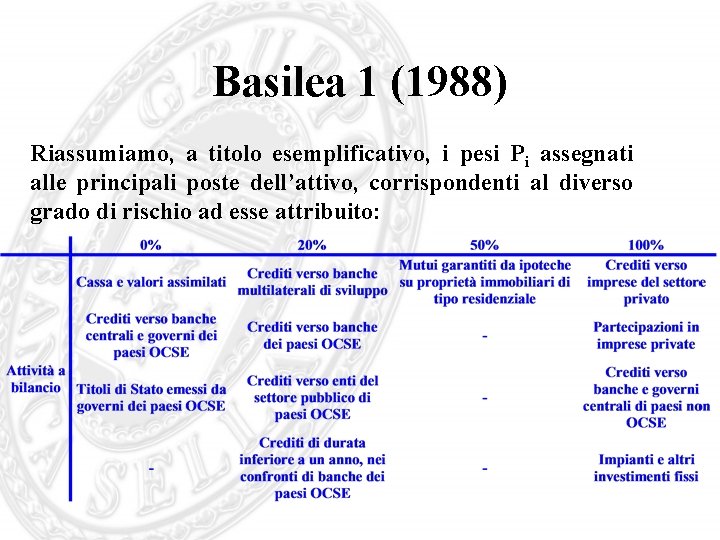

Basilea 1 (1988) Riassumiamo, a titolo esemplificativo, i pesi Pi assegnati alle principali poste dell’attivo, corrispondenti al diverso grado di rischio ad esse attribuito:

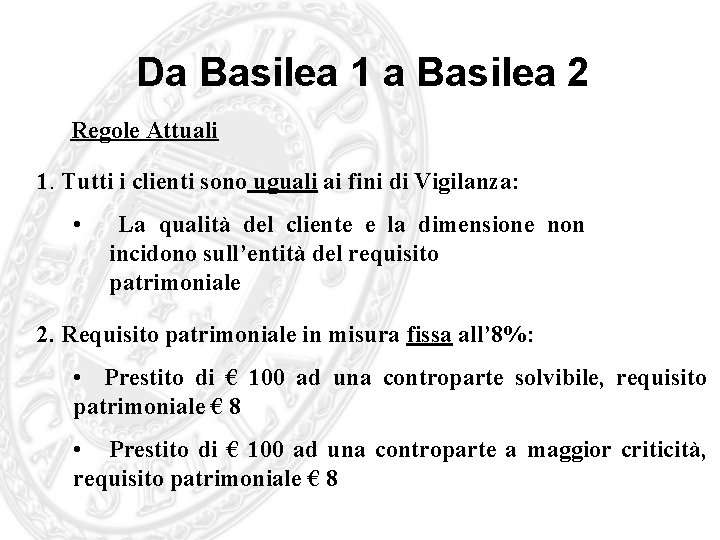

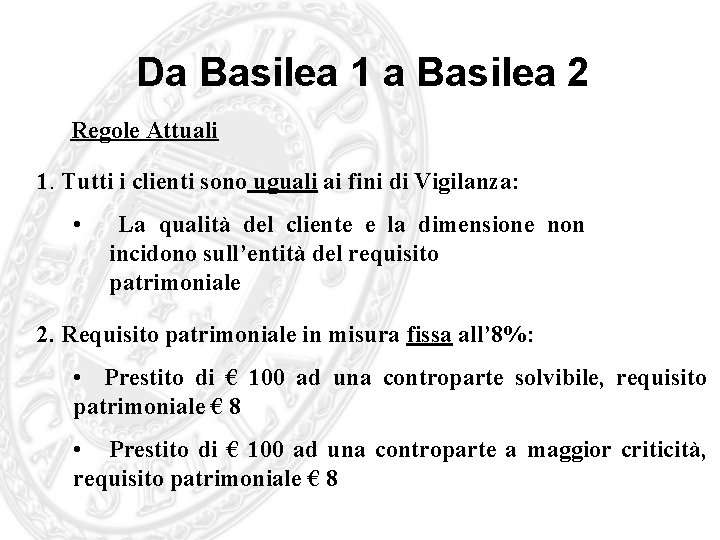

Da Basilea 1 a Basilea 2 Regole Attuali 1. Tutti i clienti sono uguali ai fini di Vigilanza: • La qualità del cliente e la dimensione non incidono sull’entità del requisito patrimoniale 2. Requisito patrimoniale in misura fissa all’ 8%: • Prestito di € 100 ad una controparte solvibile, requisito patrimoniale € 8 • Prestito di € 100 ad una controparte a maggior criticità, requisito patrimoniale € 8

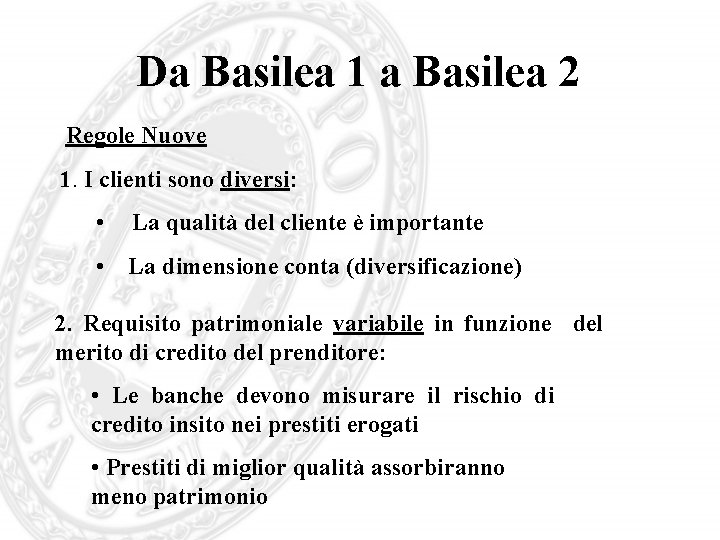

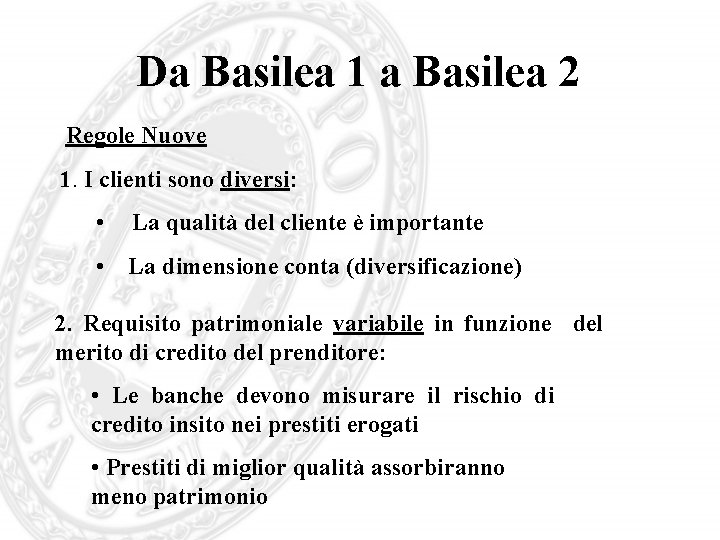

Da Basilea 1 a Basilea 2 Regole Nuove 1. I clienti sono diversi: • La qualità del cliente è importante • La dimensione conta (diversificazione) 2. Requisito patrimoniale variabile in funzione del merito di credito del prenditore: • Le banche devono misurare il rischio di credito insito nei prestiti erogati • Prestiti di miglior qualità assorbiranno meno patrimonio

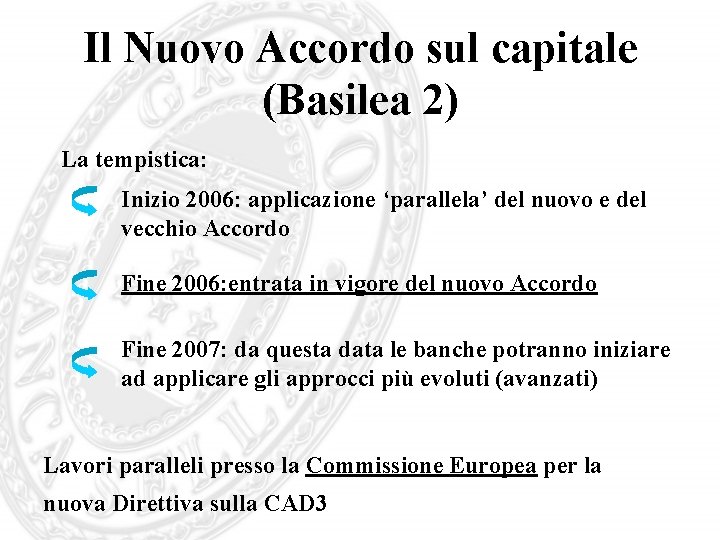

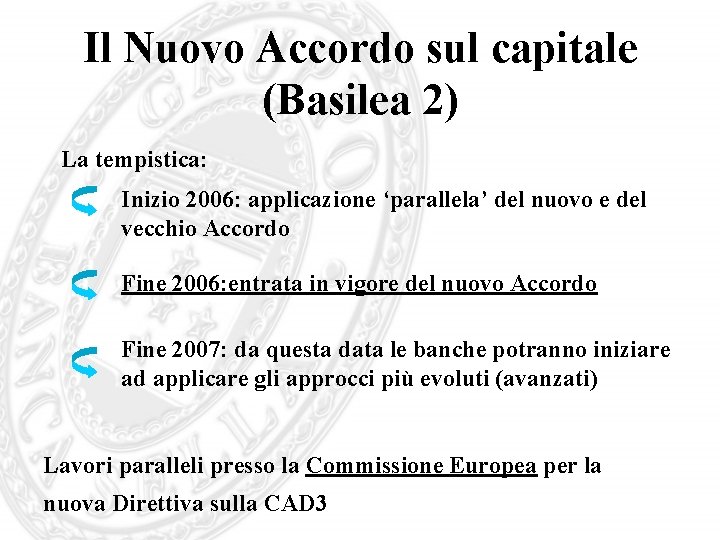

Il Nuovo Accordo sul capitale (Basilea 2) La tempistica: Inizio 2006: applicazione ‘parallela’ del nuovo e del vecchio Accordo Fine 2006: entrata in vigore del nuovo Accordo Fine 2007: da questa data le banche potranno iniziare ad applicare gli approcci più evoluti (avanzati) Lavori paralleli presso la Commissione Europea per la nuova Direttiva sulla CAD 3

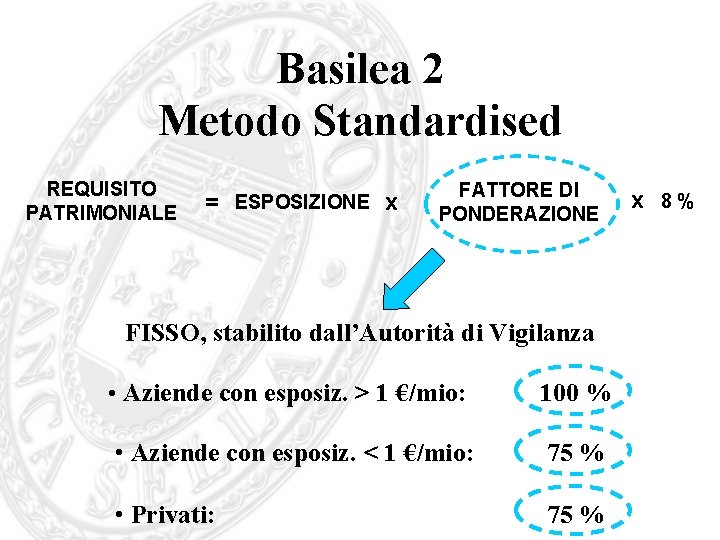

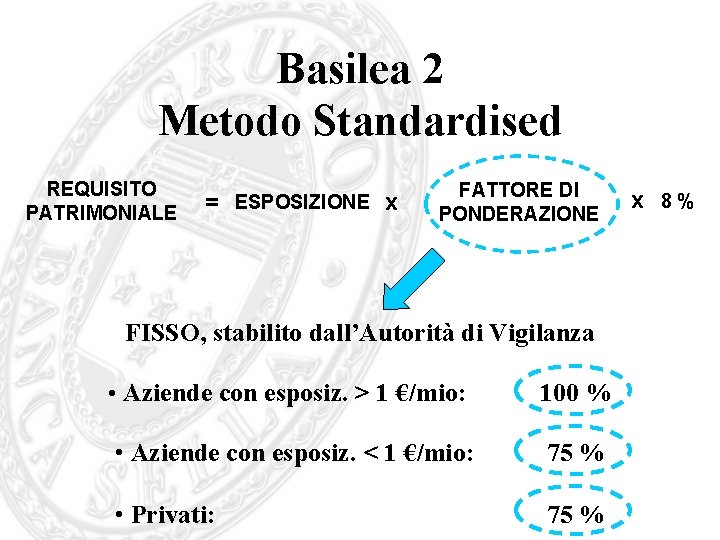

Basilea 2 Metodo Standardised REQUISITO PATRIMONIALE = ESPOSIZIONE x FATTORE DI PONDERAZIONE FISSO, stabilito dall’Autorità di Vigilanza • Aziende con esposiz. > 1 €/mio: 100 % • Aziende con esposiz. < 1 €/mio: 75 % • Privati: 75 % x 8%

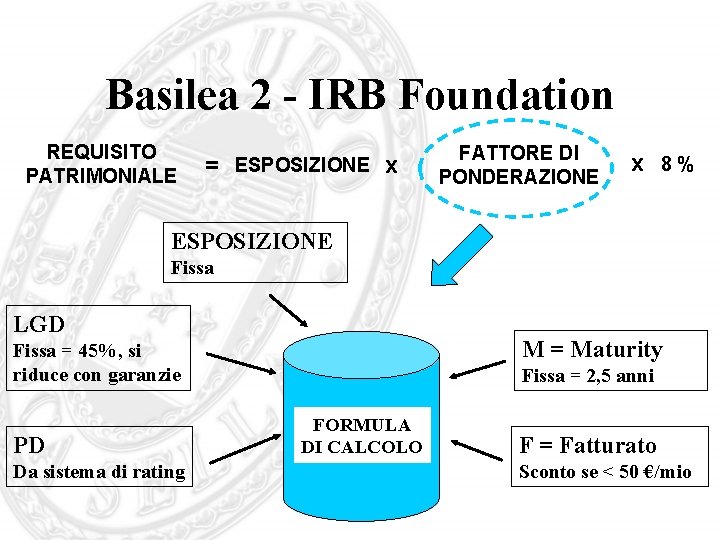

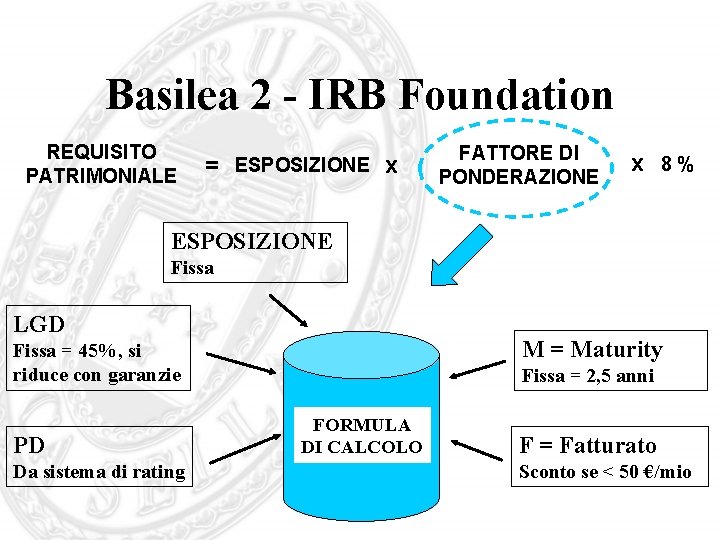

Basilea 2 - IRB Foundation REQUISITO PATRIMONIALE = ESPOSIZIONE x FATTORE DI PONDERAZIONE x 8% ESPOSIZIONE Fissa LGD M = Maturity Fissa = 45%, si riduce con garanzie PD Da sistema di rating Fissa = 2, 5 anni FORMULA DI CALCOLO F = Fatturato Sconto se < 50 €/mio

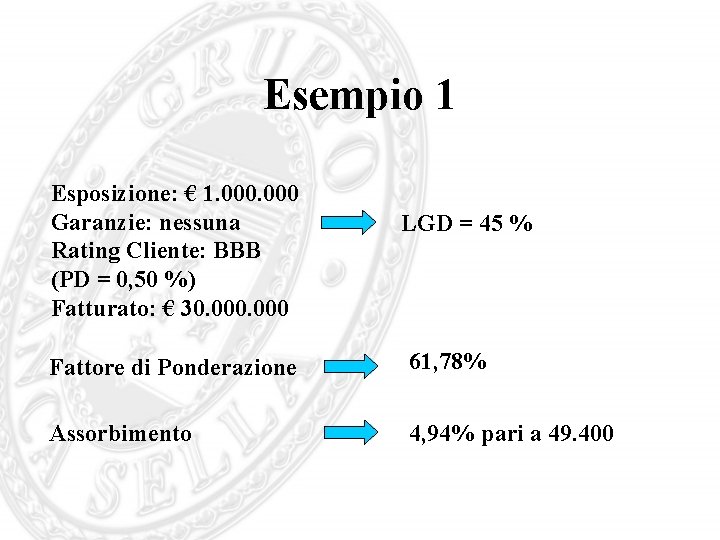

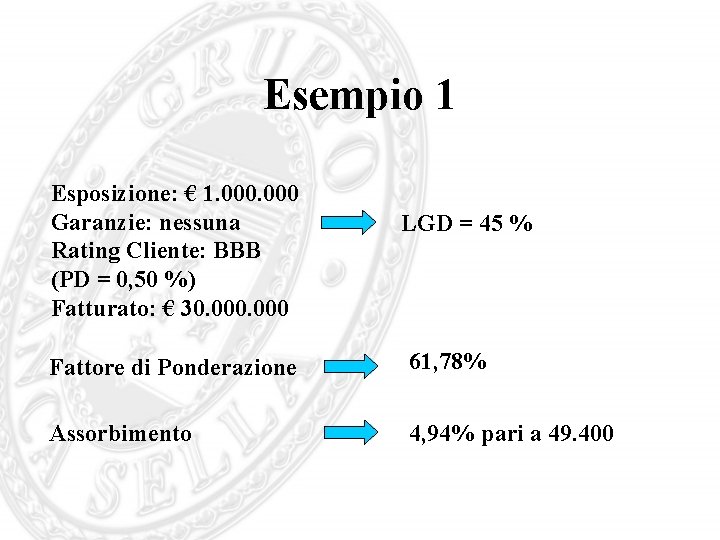

Esempio 1 Esposizione: € 1. 000 Garanzie: nessuna Rating Cliente: BBB (PD = 0, 50 %) Fatturato: € 30. 000 LGD = 45 % Fattore di Ponderazione 61, 78% Assorbimento 4, 94% pari a 49. 400

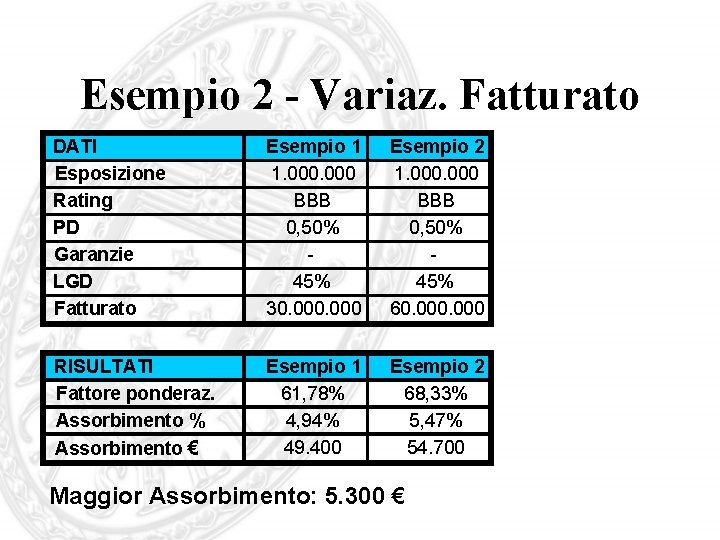

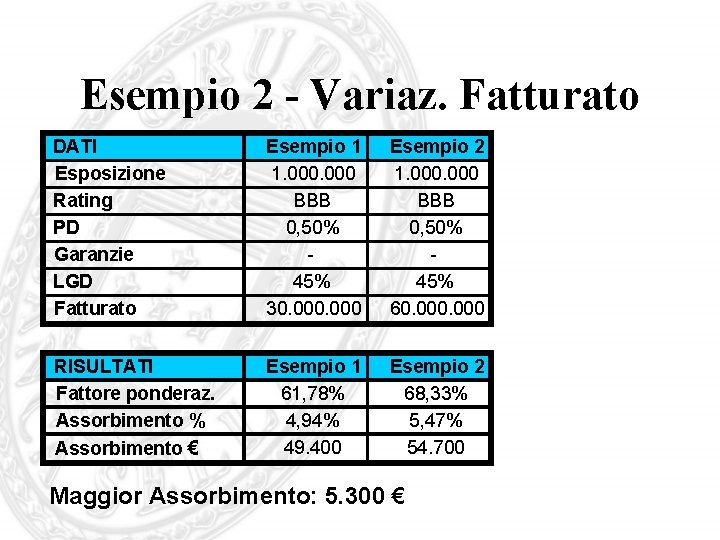

Esempio 2 - Variaz. Fatturato DATI Esposizione Rating PD Garanzie LGD Fatturato Esempio 1 1. 000 BBB 0, 50% 45% 30. 000 Esempio 2 1. 000 BBB 0, 50% 45% 60. 000 RISULTATI Fattore ponderaz. Assorbimento % Assorbimento € Esempio 1 61, 78% 4, 94% 49. 400 Esempio 2 68, 33% 5, 47% 54. 700 Maggior Assorbimento: 5. 300 €

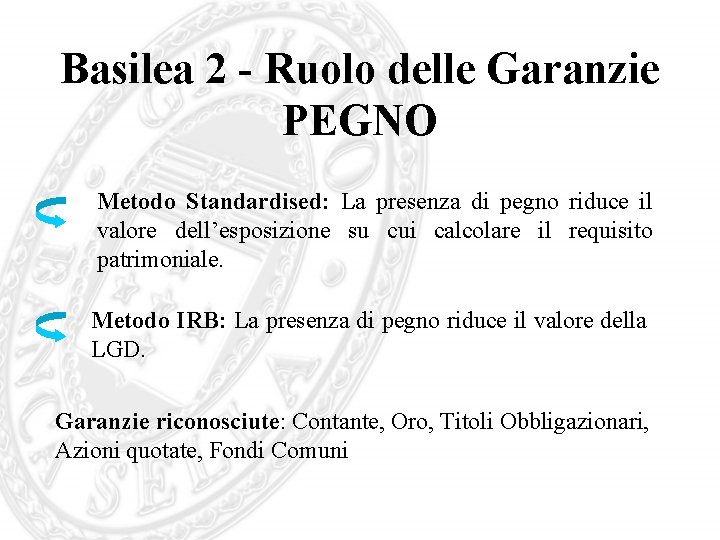

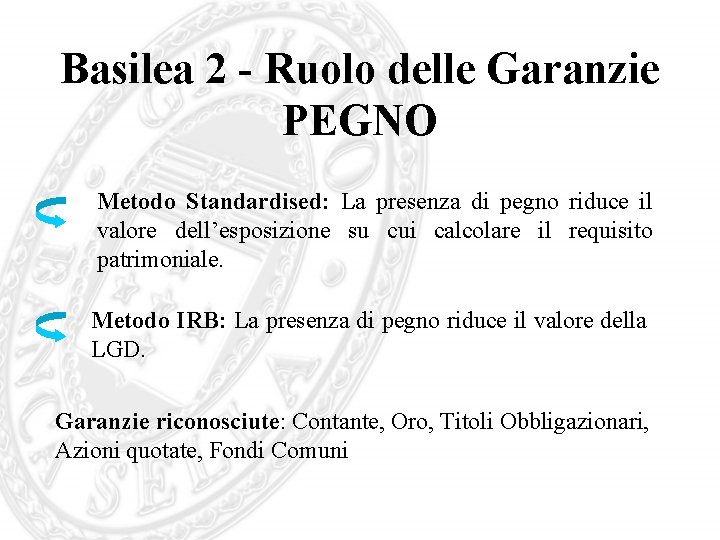

Basilea 2 - Ruolo delle Garanzie PEGNO Metodo Standardised: La presenza di pegno riduce il valore dell’esposizione su cui calcolare il requisito patrimoniale. Metodo IRB: La presenza di pegno riduce il valore della LGD. Garanzie riconosciute: Contante, Oro, Titoli Obbligazionari, Azioni quotate, Fondi Comuni

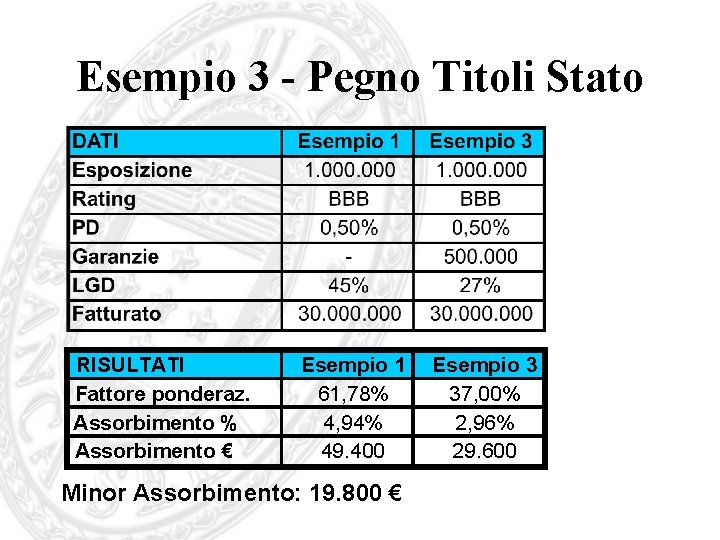

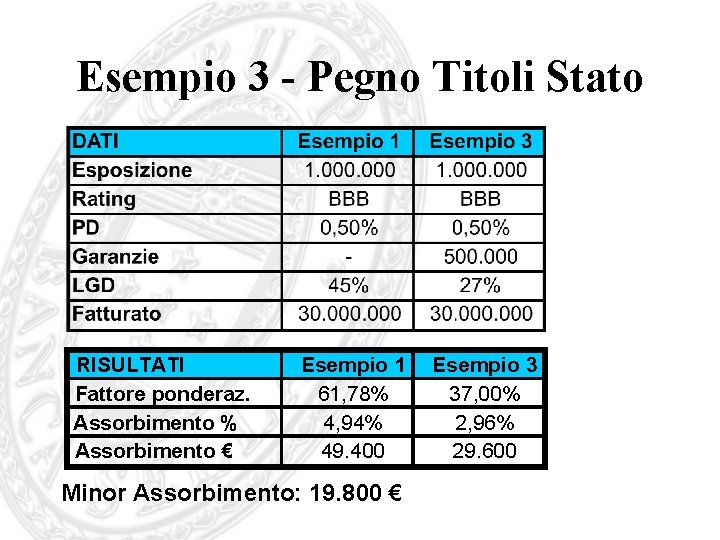

Esempio 3 - Pegno Titoli Stato RISULTATI Fattore ponderaz. Assorbimento % Assorbimento € Esempio 1 61, 78% 4, 94% 49. 400 Minor Assorbimento: 19. 800 € Esempio 3 37, 00% 2, 96% 29. 600

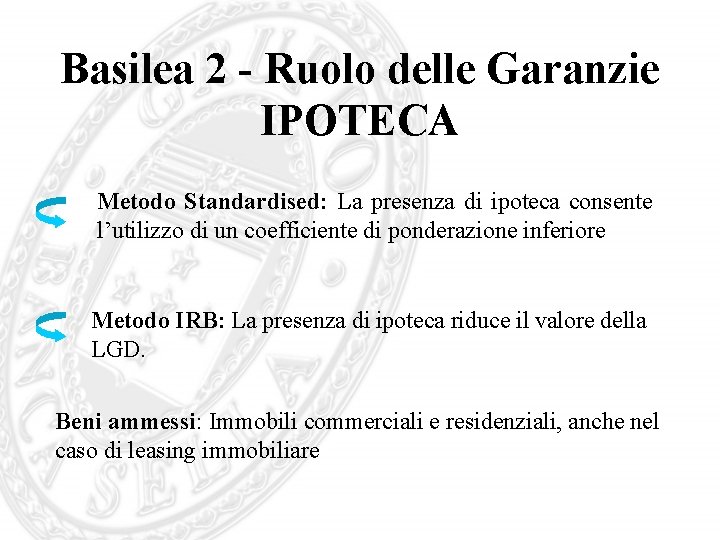

Basilea 2 - Ruolo delle Garanzie IPOTECA Metodo Standardised: La presenza di ipoteca consente l’utilizzo di un coefficiente di ponderazione inferiore Metodo IRB: La presenza di ipoteca riduce il valore della LGD. Beni ammessi: Immobili commerciali e residenziali, anche nel caso di leasing immobiliare

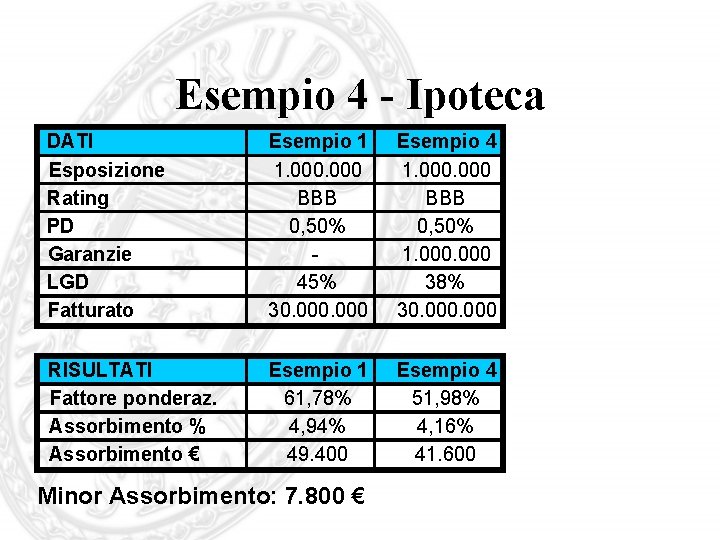

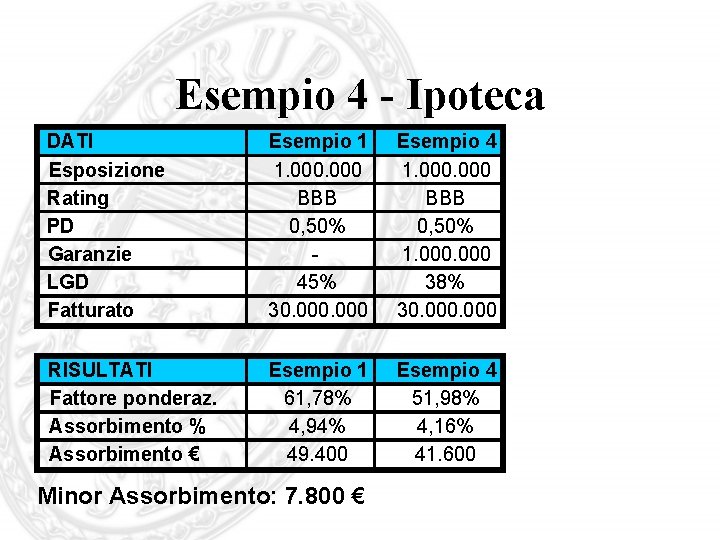

Esempio 4 - Ipoteca DATI Esposizione Rating PD Garanzie LGD Fatturato Esempio 1 1. 000 BBB 0, 50% 45% 30. 000 Esempio 4 1. 000 BBB 0, 50% 1. 000 38% 30. 000 RISULTATI Fattore ponderaz. Assorbimento % Assorbimento € Esempio 1 61, 78% 4, 94% 49. 400 Esempio 4 51, 98% 4, 16% 41. 600 Minor Assorbimento: 7. 800 €

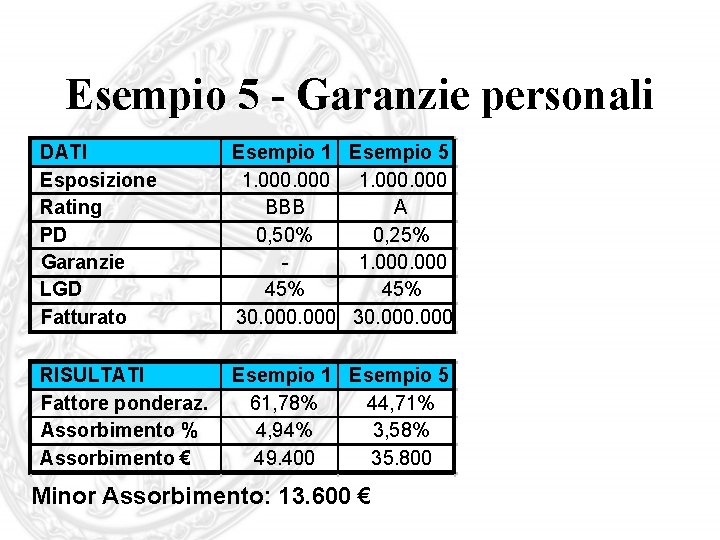

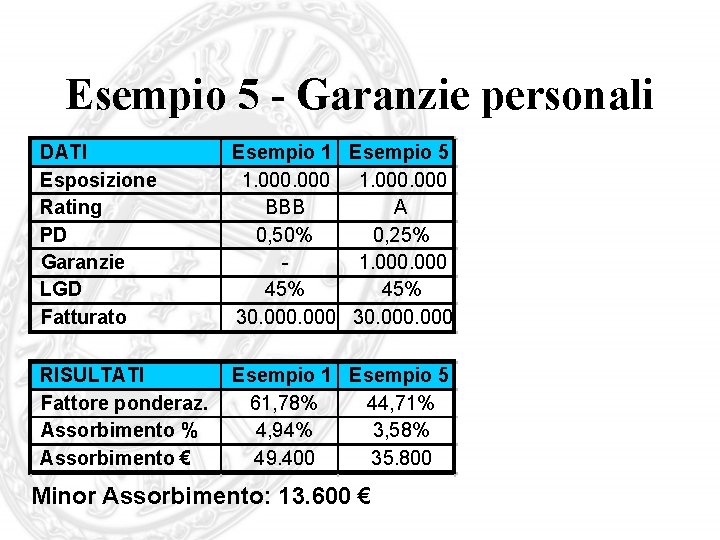

Basilea 2 - Ruolo delle Garanzie GARANZIE PERSONALI Metodo Standardised: alla parte garantita di applica il coefficiente di ponderazione del garante Metodo IRB: alla parte garantita si applica la PD del garante. Soggetti riconosciuti: Governi, enti istituzionali, banche, altre aziende con rating migliore di A-

Esempio 5 - Garanzie personali DATI Esposizione Rating PD Garanzie LGD Fatturato Esempio 1 Esempio 5 1. 000 BBB A 0, 50% 0, 25% 1. 000 45% 30. 000 RISULTATI Fattore ponderaz. Assorbimento % Assorbimento € Esempio 1 Esempio 5 61, 78% 44, 71% 4, 94% 3, 58% 49. 400 35. 800 Minor Assorbimento: 13. 600 €

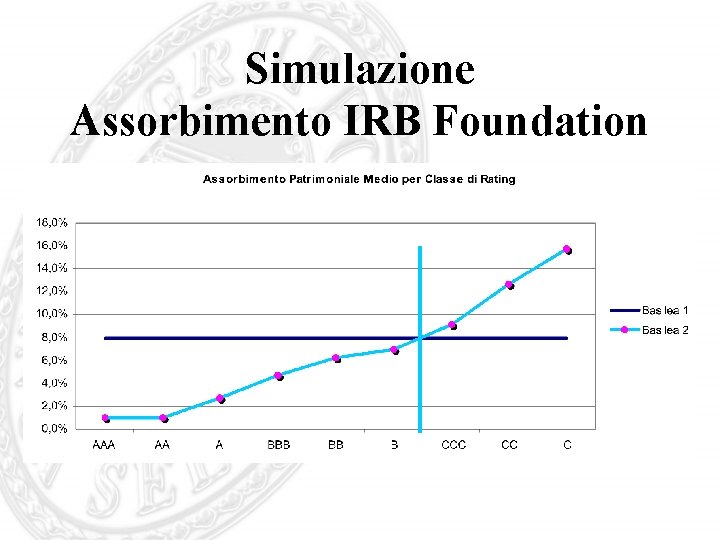

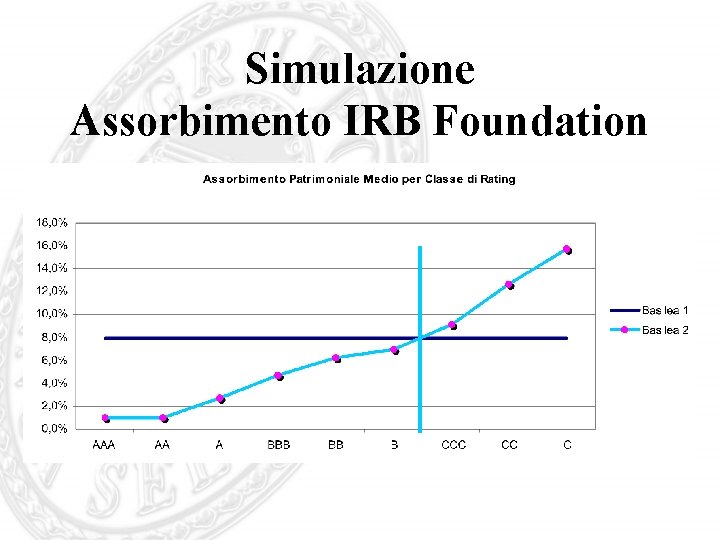

Simulazione Assorbimento IRB Foundation

Grazie per l’attenzione simona. ramella_german@sella. it

Accollo significato

Accollo significato Cartolarizzazione dei crediti schema

Cartolarizzazione dei crediti schema Nulla ha senso

Nulla ha senso Eins zwei drei alle

Eins zwei drei alle Alleluia gospel acclamation

Alleluia gospel acclamation En for alle alle for en

En for alle alle for en Banderita tu eres roja letra

Banderita tu eres roja letra Mas alla de mis miedos mas alla

Mas alla de mis miedos mas alla Struttura funzionale e divisionale

Struttura funzionale e divisionale Frattura capitello radiale bambini

Frattura capitello radiale bambini Bordo antimesenterico

Bordo antimesenterico Spoglio della sceneggiatura esempio

Spoglio della sceneggiatura esempio Scritture di assestamento esempi

Scritture di assestamento esempi Area iodonegativa

Area iodonegativa Classificazione forrest ulcere

Classificazione forrest ulcere Promoclub torino

Promoclub torino Master tfar pavia

Master tfar pavia Perdite su crediti in bilancio

Perdite su crediti in bilancio Aziende certificate emas

Aziende certificate emas Trattamento qqn controindicazioni

Trattamento qqn controindicazioni Tabella crediti

Tabella crediti Caratteristiche delle imprese industriali

Caratteristiche delle imprese industriali Ulcera forrest classificazione

Ulcera forrest classificazione Poesia al contrario

Poesia al contrario Alle fronde dei salici testo

Alle fronde dei salici testo Alla ricerca dei colori perduti

Alla ricerca dei colori perduti Marcia dei diritti

Marcia dei diritti Problemi sull'area dei poligoni regolari scuola primaria

Problemi sull'area dei poligoni regolari scuola primaria Agnus dei agnus dei qui tollis peccata peccata mundi

Agnus dei agnus dei qui tollis peccata peccata mundi Spazio di minkowski

Spazio di minkowski