DEFINISI DAN PENGERTIAN INVESTASI ADALAH PENEMPATAN UANG TAU

- Slides: 24

DEFINISI DAN PENGERTIAN INVESTASI ADALAH PENEMPATAN UANG TAU DANA DENGAN HARAPAN UNTUK MEMPEROLEH TAMBAHAN ATAU KEUNTUNGAN TERTENTU DI MASA YANG AKAN DATANG ATAS UANG ATAU DANA TERSEBUT

TUJUAN INVESTASI 1. Untuk mendapatkan kehidupan yang lebih layak di masa yang akan datang pajak 2. Mengurangi tekanan inflasi 3. Dorongan untuk menghemat pajak

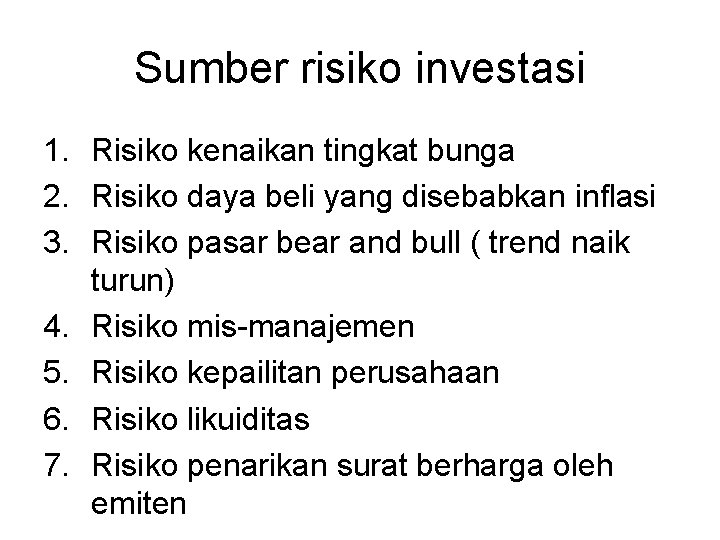

Sumber risiko investasi 1. Risiko kenaikan tingkat bunga 2. Risiko daya beli yang disebabkan inflasi 3. Risiko pasar bear and bull ( trend naik turun) 4. Risiko mis-manajemen 5. Risiko kepailitan perusahaan 6. Risiko likuiditas 7. Risiko penarikan surat berharga oleh emiten

8. Risiko konversi , keharusan penukaran 9. Risiko politik 10. Risiko industri, munculnya persaingan

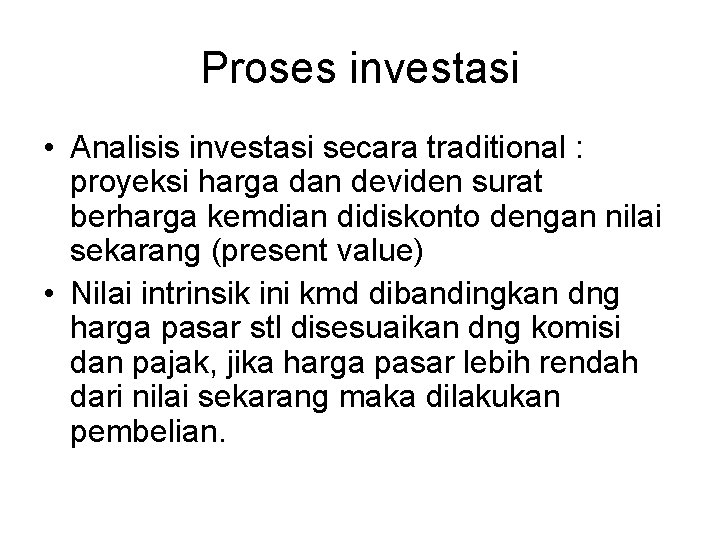

Proses investasi • Analisis investasi secara traditional : proyeksi harga dan deviden surat berharga kemdian didiskonto dengan nilai sekarang (present value) • Nilai intrinsik ini kmd dibandingkan dng harga pasar stl disesuaikan dng komisi dan pajak, jika harga pasar lebih rendah dari nilai sekarang maka dilakukan pembelian.

Proses Investasi : Analisis modern 1. Mempertimbangkan tarif pajak dan biaya komisi 2. Mempertimbangkan jenis dan pola risiko yang akan dihadapi maupun keuntungan 3. Prospek ekonomi yang berkaitan dengan investasi 4. Mempertimbangkan kelompok industri 5. Kinerja perusahaan atas produk, pemasaran, keuangan dan kapabilitas manajemen

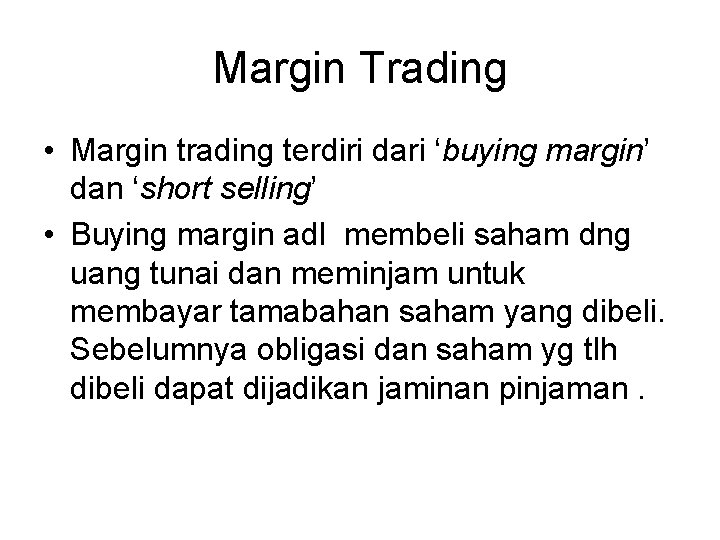

Margin Trading • Margin trading terdiri dari ‘buying margin’ dan ‘short selling’ • Buying margin adl membeli saham dng uang tunai dan meminjam untuk membayar tamabahan saham yang dibeli. Sebelumnya obligasi dan saham yg tlh dibeli dapat dijadikan jaminan pinjaman.

• Short Selling , adalah penjualan saham yang tidak dimiliki oleh penjual short, saham yang dijual secara short tsb diperoleh dengan meminjam dari pihak ketiga. Penjual short meminjam saham dengan harapan membeli saham tsb nantinya pada harga yang rendah secara simultan mengembalikan saham yang dipinjam, juga memperoleh keuntungan atas penurunan harganya.

• Jika investor membeli saham dengan margin , berarti membeli saham dengan uang tunai dan meminjam untuk membayar tambahan saham yang dibelinya. Sebelumnya obligasi dan saham yg telah dibeli dapat dijaminkan. Contoh, jika pemerintah mengijinkan 55% margin, investor harus membayar dengan tunai paling sedikit 55% dari nilai sekuritas yang dibeli. Dengan dmk pembeli dpt meminjam dana maks 45% dr harga pokok sekuritas. Margin yang ditentukan bervariasi mulai dari 49% s/d 100%

• Investor yang akan membeli atas dasar margin, harus membuka rekening margin (margin account) dengan pialang saham. • Rekening margin yang dibuka mirip dengan rekening kas, perbedaannya, untuk membuka rekening margin harus memberi informasi lebih lengkap/banyak sebagai jaminan bagi pialang

Keuntungan dan Kerugian Penggunaan Margin • Keuntungan utama pembelian dengan margin adalah memberikan keuntungan yang besar kepada investor sebagai imbalan atas margin yang yg diperlukan. • Dana yang diinvestasikan akan meningkat dua kali lipat jika marginnya 50%,

• Kerugian penggunaan Margin adl pembesaran kerugian. Tambahan kerugian tsb berupa pembayaran bunga atas jumlah yang dipinjam dan harus dibayar baik harga saham meningkat ataupun menurun. Jadi , margin trading memperbesar risiko

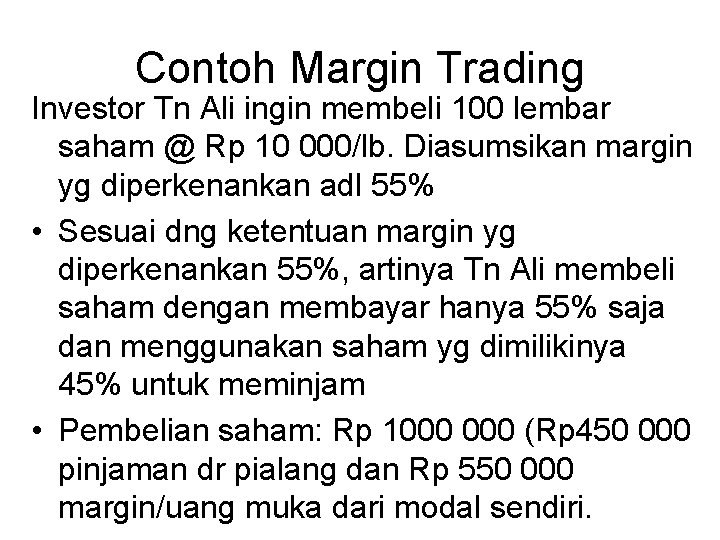

Contoh Margin Trading Investor Tn Ali ingin membeli 100 lembar saham @ Rp 10 000/lb. Diasumsikan margin yg diperkenankan adl 55% • Sesuai dng ketentuan margin yg diperkenankan 55%, artinya Tn Ali membeli saham dengan membayar hanya 55% saja dan menggunakan saham yg dimilikinya 45% untuk meminjam • Pembelian saham: Rp 1000 (Rp 450 000 pinjaman dr pialang dan Rp 550 000 margin/uang muka dari modal sendiri.

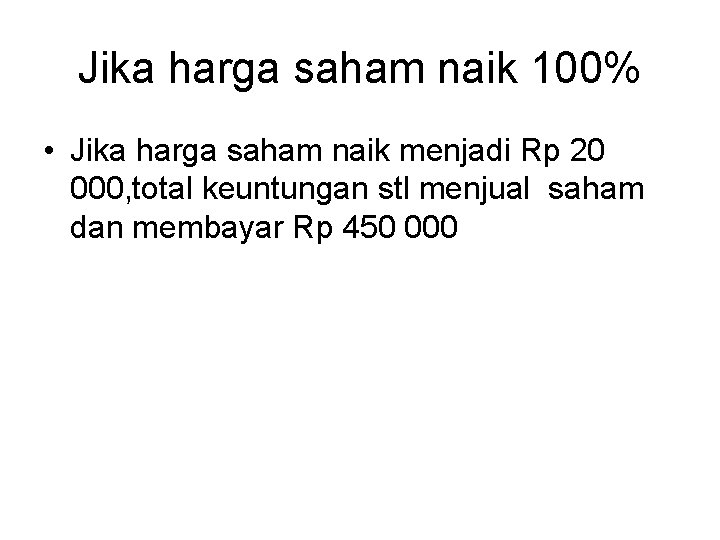

Jika harga saham naik 100% • Jika harga saham naik menjadi Rp 20 000, total keuntungan stl menjual saham dan membayar Rp 450 000

Transaksi Total Pembelian Lembar Saham Penerimaan Total Laba Penjualan Rp dlm Rp dan 20 000 /lb dlm % Dengan uang Rp 550 000 hanya Rp 550 000 55 Rp 1100 000 Rp 550 000 (100%) Dengan Pinjaman Rp 450 000 100 Rp 2 000 Rp 1000000 (182%) Rp 1000

• Tabel diatas menunjukkan bahwa laba sebelum pajak akan meningkat dari Rp 550 000 menjadi Rp 1000 jika Tn ali membeli dengan margin. Dng dmk pembelian dng margin memberikan imbalan yg tinggi jika harga saham naik. Kekayaan Tn Ali dalam rekening pialang meningkat dr Rp 550 000 menjadi Rp 1 550 000 dengan rincian sbb

• Nilai Pasar Saham = 100 lb x Rp 20 000 = Rp 2000 000, terdiri dari : 1. Hutang Rp 450 000 2. Margin ( Nilai Pasar – Hutang) atau Rp 1000000 (laba)+ Rp 550 000 ( margin) Jika harga saham turun, misalkan turun menjadi Rp 5000. Nilai pasar dr investasi margin dlm 100 lb saham turun dari Rp 1000 menjadi Rp 500 000 Bandingkan posisi sebagai margin dng posisi pembeli secara tunai

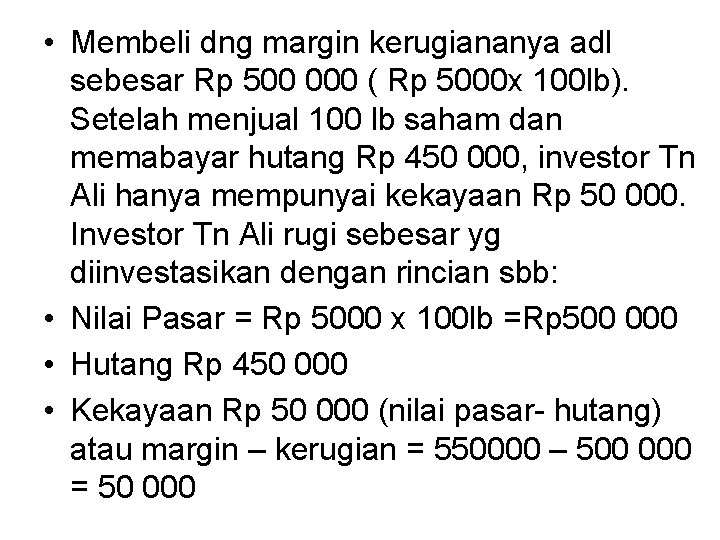

• Membeli dng margin kerugiananya adl sebesar Rp 500 000 ( Rp 5000 x 100 lb). Setelah menjual 100 lb saham dan memabayar hutang Rp 450 000, investor Tn Ali hanya mempunyai kekayaan Rp 50 000. Investor Tn Ali rugi sebesar yg diinvestasikan dengan rincian sbb: • Nilai Pasar = Rp 5000 x 100 lb =Rp 500 000 • Hutang Rp 450 000 • Kekayaan Rp 50 000 (nilai pasar- hutang) atau margin – kerugian = 550000 – 500 000 = 50 000

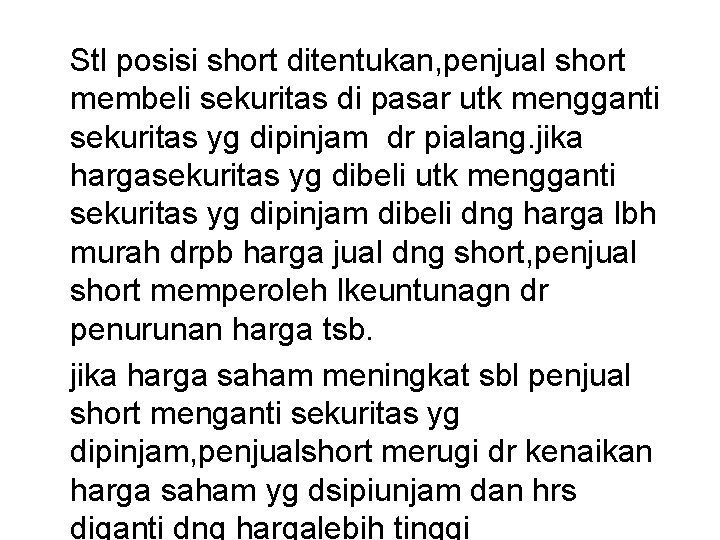

Stl posisi short ditentukan, penjual short membeli sekuritas di pasar utk mengganti sekuritas yg dipinjam dr pialang. jika hargasekuritas yg dibeli utk mengganti sekuritas yg dipinjam dibeli dng harga lbh murah drpb harga jual dng short, penjual short memperoleh lkeuntunagn dr penurunan harga tsb. jika harga saham meningkat sbl penjual short menganti sekuritas yg dipinjam, penjualshort merugi dr kenaikan harga saham yg dsipiunjam dan hrs diganti dng hargalebih tinggi

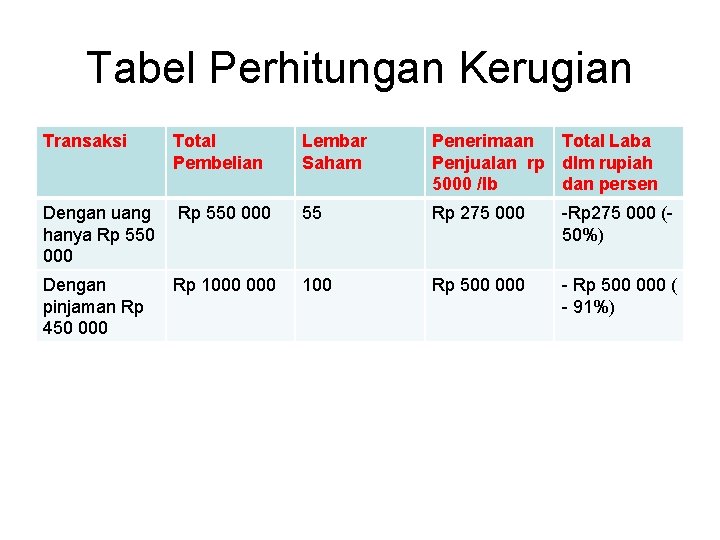

• Sebaliknya jika investor membeli tidak dengan margin dan melakukan pembelian tunai 55 lb saham, kerugian yg diderita hanya sebesar Rp 275 000( Rp 5000 kerugian x 55 lb saham). Posisi kas menjadi Rp 275 000 sesudah menjual 55 lembar saham (uang semula Rp 550 000 – Rp 275 000 kerugian )

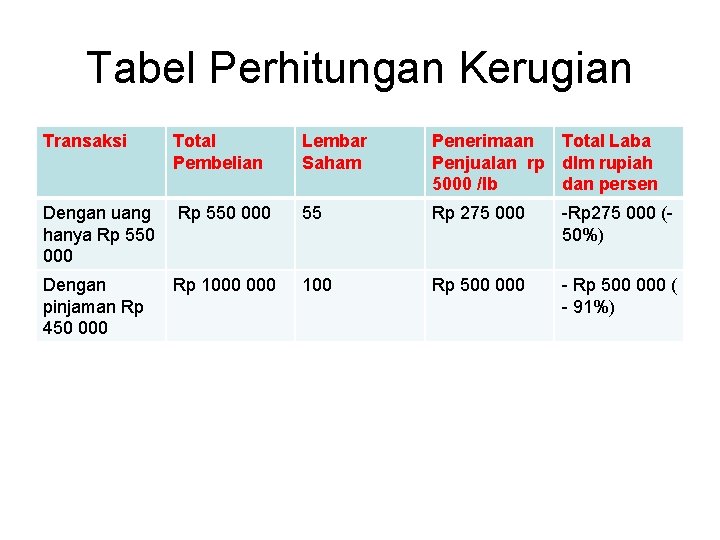

Tabel Perhitungan Kerugian Transaksi Total Pembelian Lembar Saham Penerimaan Total Laba Penjualan rp dlm rupiah 5000 /lb dan persen Dengan uang hanya Rp 550 000 55 Rp 275 000 -Rp 275 000 (50%) Dengan pinjaman Rp 450 000 Rp 1000 100 Rp 500 000 - Rp 500 000 ( - 91%)

SHORT SELLING • Terjadi jika seseorang menjual kpd pihak lainnya sesuatu yg belum dimilikinya, dng harga pembelian dr item tsb nantinya akan lbh murah pd saat penyerahannya. • Pihak yg menjual scr short biasanya meminjam sekuritas yg akan diserahkan kpd pialang (broker), krn brokerage house banyak memegang saham nasabah mereka.

Stl posisi short ditentukan, penjual short membeli sekuritas di pasar utk mengganti sekuritas yg dipinjam dr pialang. jika hargasekuritas yg dibeli utk mengganti sekuritas yg dipinjam dibeli dng harga lbh murah drpb harga jual dng short, penjual short memperoleh lkeuntunagn dr penurunan harga tsb. Jika harga saham meningkat sbl penjual short mengganti sekuritas yg dipinjam, penjual short merugi dr kenaikan harga saham yg dipinjam dan hrs diganti dng harga lebih tinggi

• Jika penjual short menjual aset secara short, biasanya disebabkan krn mrk memperkirakan harganya akan jatuh dan mrk ingin memperoleh keuntungan dr kejatuhan harga tsb. penjual short memperkirakan harga-harga akan turun disebut ‘ Bearish’, sedangkan pembeli yg berada pd posisi long, yaitu yg memprediksi harga-harga akan naik disebut ‘Bullish’

Higgs to tau tau

Higgs to tau tau Perbedaan seleksi dan penempatan

Perbedaan seleksi dan penempatan Uang dan institusi keuangan

Uang dan institusi keuangan Teori permintaan uang sisa tunai (cash balance)

Teori permintaan uang sisa tunai (cash balance) Kuantitas uang

Kuantitas uang Uang institusi keuangan dan penawaran uang

Uang institusi keuangan dan penawaran uang Perbandingan uang rahmat dan uang faris

Perbandingan uang rahmat dan uang faris Pengertian penempatan pegawai

Pengertian penempatan pegawai Pengertian penempatan

Pengertian penempatan Pengertian investasi sdm adalah

Pengertian investasi sdm adalah Seleksi dan penempatan tenaga kerja

Seleksi dan penempatan tenaga kerja Seleksi dan penempatan sdm

Seleksi dan penempatan sdm Hubungan orientasi dan penempatan

Hubungan orientasi dan penempatan Pertanyaan tentang pengenalan penempatan dan pemberhentian

Pertanyaan tentang pengenalan penempatan dan pemberhentian Orientasi dan penempatan

Orientasi dan penempatan Teori investasi

Teori investasi Pengertian risiko investasi

Pengertian risiko investasi Apa arti investasi

Apa arti investasi Pengertian investasi

Pengertian investasi Pengertian filosofi dan definisi bidan

Pengertian filosofi dan definisi bidan Dasar munculnya harga pokok variabel

Dasar munculnya harga pokok variabel Apa tujuan dari penempatan pegawai

Apa tujuan dari penempatan pegawai Syarat g to g korea

Syarat g to g korea Sumber manusia kpm

Sumber manusia kpm Pekerjaan sanitasi adalah

Pekerjaan sanitasi adalah