CONVEGNO ACCEVE 20 maggio 2013 NOVIT UNICO 2013

- Slides: 27

CONVEGNO ACCEVE - 20 maggio 2013 NOVITÀ UNICO 2013 ACE – SOCIETÀ DI COMODO – DEDUCIBILITÀ IRAP DA IRES – DEDUCIBILITÀ INTERESSI PASSIVI – COSTI BLACK LIST – PERDITE SU CREDITI – QUADRO RW Dott. Gian Marco Sgherri

NUOVA DEDUZIONE IRES/IRPEF: IRAP PAGATA SUL COSTO DEL LAVORO MODIFICA DEDUZIONE IRES/IRPEF: IRAP PAGATA SUGLI INTERESSI PASSIVI

NORMATIVA E PRASSI Norma: �Art. 2 commi 1, 1 -bis e 1 ter, D. L. n. 201 del 6/12/2011 (convertito dalla legge n. 214 del 22/12/2011); Prassi: �Circolare A. E. n. 8/E del 3 aprile 2013 �Circolare A. E. n. 16/E del 14 aprile 2009

VECCHIA NORMATIVA: Deduzione del 10% dell’IRAP pagata nell’esercizio a condizione che: al valore della produzione avessero concorso � spese per il personale dipendente o assimilato Oppure � interessi passivi ed oneri assimilati netti

NUOVA DEDUZIONE: IRAP PAGATA SUL COSTO DEL LAVORO

Cosa cambia nel 2012? Diventa deducibile, ai fini IRES ed IRPEF, l’IRAP: ü pagata nell’esercizio; ü calcolata sul costo del lavoro dipendente e assimilato; ü che ha formato la base imponibile IRAP.

SOGGETTI INTERESSATI � La misura interessa tutti i soggetti che determinano la base imponibile IRAP secondo le regole indicate dagli artt. 5, 5 -bis, 6, 7 e 8 del D. Lgs n. 446/1997 Ovvero: − Società di capitali ed enti commerciali; − Società di persone ed imprese individuali; − Banche e società finanziarie; − Società di assicurazione; − Persone fisiche, società semplici e quelle ad esse equiparate esercenti arti e professioni; � La deduzione non compete ai soggetti che utilizzano particolari regole di calcolo della base imponibile, quali: − Enti non commerciali; − Imprenditore agricolo che adotta il regime speciale ex art. 34 del D. P. R. 633/72;

PRINCIPIO DI CASSA La nuova deduzione si effettua secondo il principio di cassa, in quanto viene richiamato dalla norma l’art. 99 TUIR. Si deduce, quindi, l’imposta versata nell’esercizio: 1. A saldo, per l’esercizio precedente; 2. A titolo di acconto per l’esercizio di riferimento (nei limiti dell’imposta effettivamente dovuta per l’esercizio stesso); 3. A titolo di ravvedimento operoso; 4. Per riliquidazioni di dichiarazioni o per accertamenti relativi ad anni precedenti; Analogamente a quanto già si operava per la deduzione forfettaria del 10%!

MODALITÀ DI CALCOLO Per effettuare la nuova deduzione dall’imposta IRAP versata nell’esercizio dovrà essere estrapolata la quota parte di IRAP proporzionalmente riferibile al costo del lavoro determinato analiticamente 3 FASI

1° FASE Determinazione del costo del lavoro che ha concorso alla base imponibile IRAP

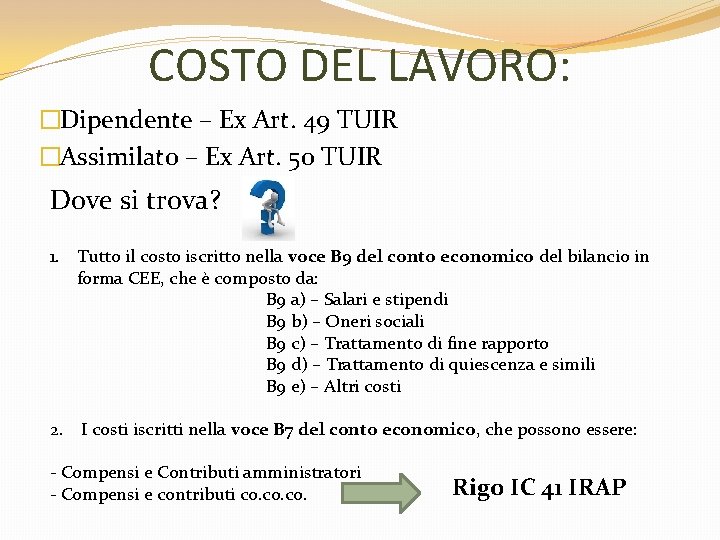

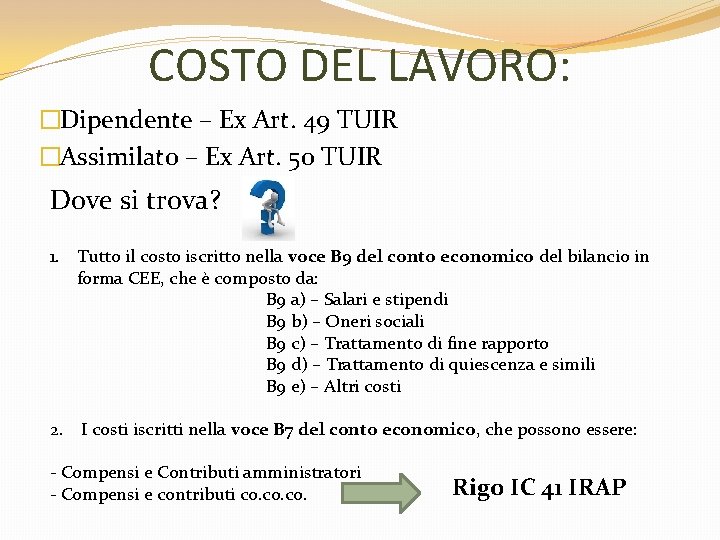

COSTO DEL LAVORO: �Dipendente – Ex Art. 49 TUIR �Assimilato – Ex Art. 50 TUIR Dove si trova? 1. Tutto il costo iscritto nella voce B 9 del conto economico del bilancio in forma CEE, che è composto da: B 9 a) – Salari e stipendi B 9 b) – Oneri sociali B 9 c) – Trattamento di fine rapporto B 9 d) – Trattamento di quiescenza e simili B 9 e) – Altri costi 2. I costi iscritti nella voce B 7 del conto economico, che possono essere: - Compensi e Contributi amministratori - Compensi e contributi co. co. Rigo IC 41 IRAP

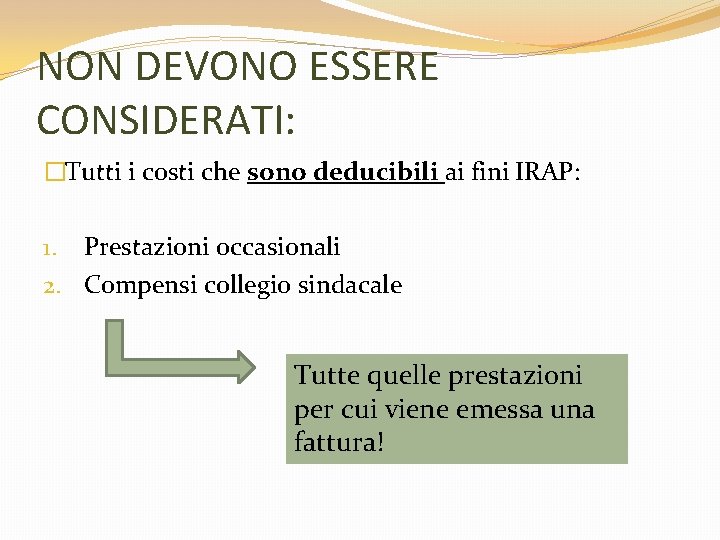

NON DEVONO ESSERE CONSIDERATI: �Tutti i costi che sono deducibili ai fini IRAP: 1. Prestazioni occasionali 2. Compensi collegio sindacale Tutte quelle prestazioni per cui viene emessa una fattura!

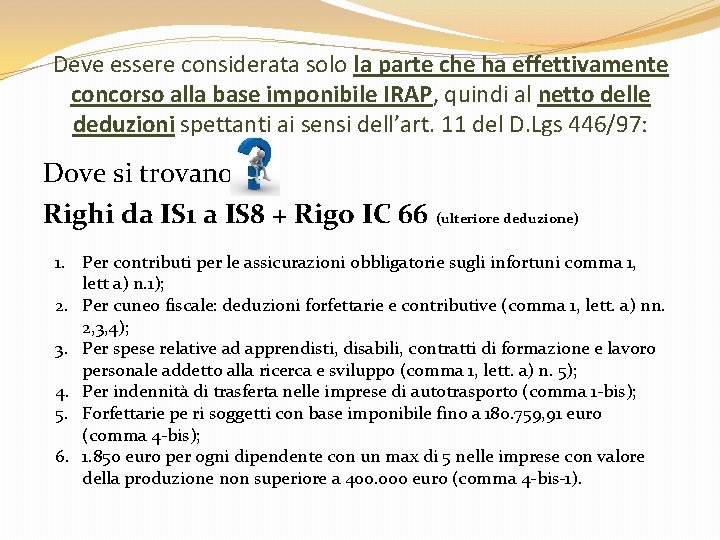

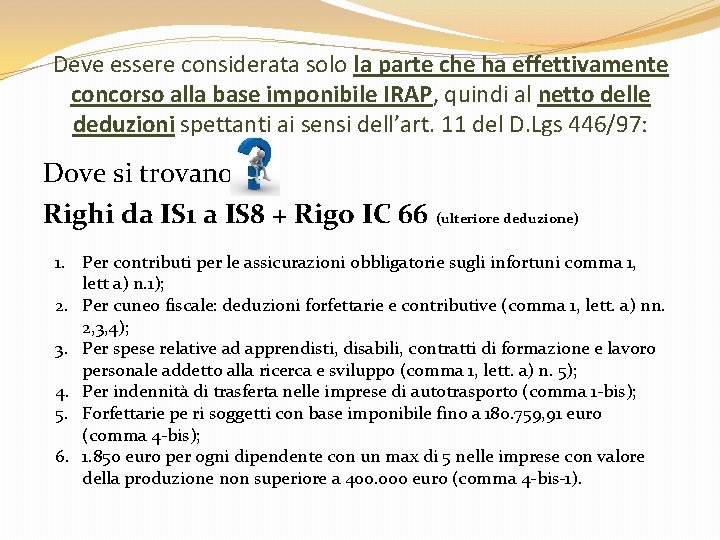

Deve essere considerata solo la parte che ha effettivamente concorso alla base imponibile IRAP, quindi al netto delle deduzioni spettanti ai sensi dell’art. 11 del D. Lgs 446/97: Dove si trovano? Righi da IS 1 a IS 8 + Rigo IC 66 (ulteriore deduzione) 1. Per contributi per le assicurazioni obbligatorie sugli infortuni comma 1, lett a) n. 1); 2. Per cuneo fiscale: deduzioni forfettarie e contributive (comma 1, lett. a) nn. 2, 3, 4); 3. Per spese relative ad apprendisti, disabili, contratti di formazione e lavoro personale addetto alla ricerca e sviluppo (comma 1, lett. a) n. 5); 4. Per indennità di trasferta nelle imprese di autotrasporto (comma 1 -bis); 5. Forfettarie pe ri soggetti con base imponibile fino a 180. 759, 91 euro (comma 4 -bis); 6. 1. 850 euro per ogni dipendente con un max di 5 nelle imprese con valore della produzione non superiore a 400. 000 euro (comma 4 -bis-1).

Ovviamente in assenza di costo del lavoro non può essere effettuata alcuna deduzione! Anche se permane la deducibilità del 10% forfettario! (in presenza di interessi passivi ed oneri finanziari netti).

2° FASE Determinazione della percentuale di incidenza

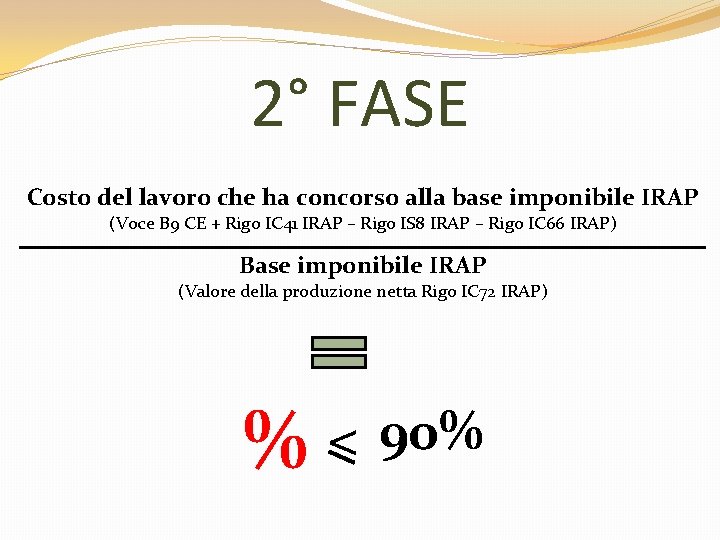

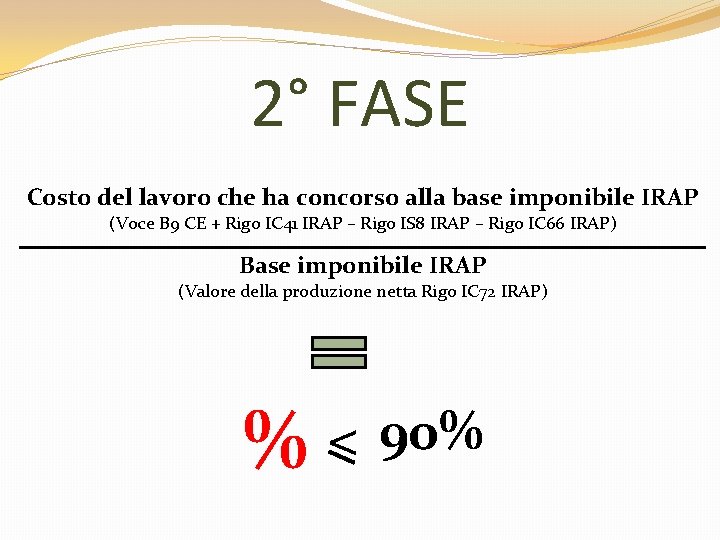

2° FASE Costo del lavoro che ha concorso alla base imponibile IRAP (Voce B 9 CE + Rigo IC 41 IRAP – Rigo IS 8 IRAP – Rigo IC 66 IRAP) Base imponibile IRAP (Valore della produzione netta Rigo IC 72 IRAP) % < 90%

3° FASE Applicazione della percentuale determinata all’ IRAP versata o dovuta (se minore)

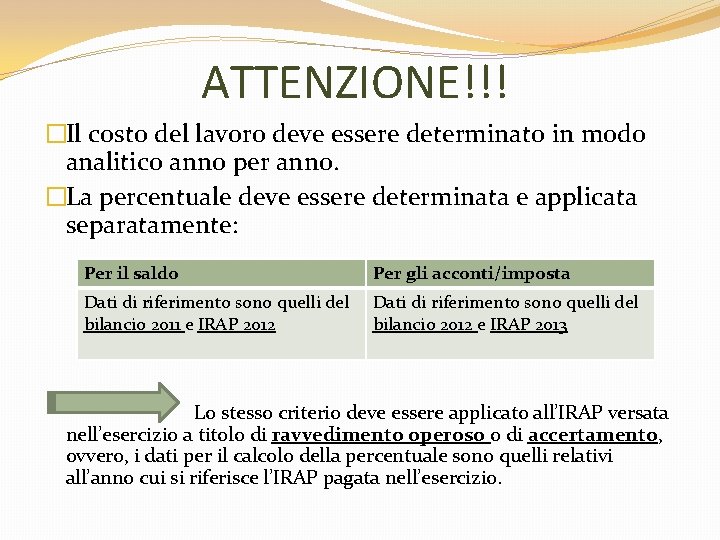

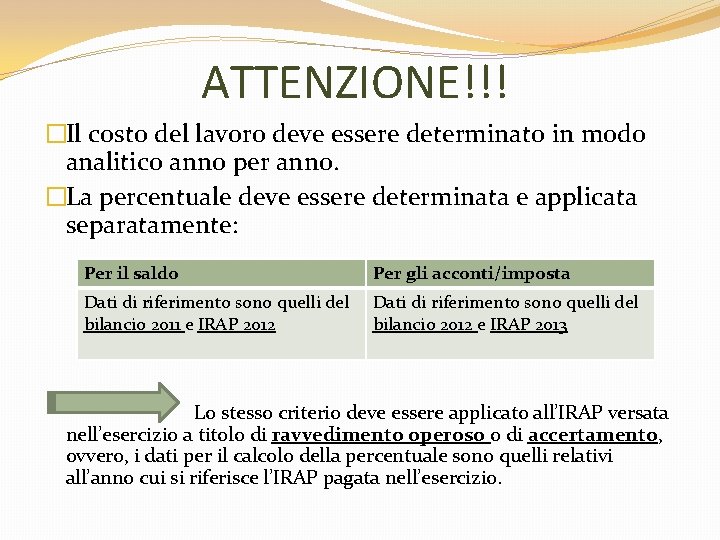

ATTENZIONE!!! �Il costo del lavoro deve essere determinato in modo analitico anno per anno. �La percentuale deve essere determinata e applicata separatamente: Per il saldo Per gli acconti/imposta Dati di riferimento sono quelli del bilancio 2011 e IRAP 2012 Dati di riferimento sono quelli del bilancio 2012 e IRAP 2013 Lo stesso criterio deve essere applicato all’IRAP versata nell’esercizio a titolo di ravvedimento operoso o di accertamento, ovvero, i dati per il calcolo della percentuale sono quelli relativi all’anno cui si riferisce l’IRAP pagata nell’esercizio.

ALCUNE CONSIDERAZIONI �La deduzione compete per intero, indipendentemente dall’ammontare del reddito imponibile (nel senso che la deduzione può anche portare il contribuente in perdita fiscale oppure ampliare la perdita fiscale stessa)

MODIFICA DEDUZIONE IRES/IRPEF: IRAP PAGATA SUGLI INTERESSI PASSIVI

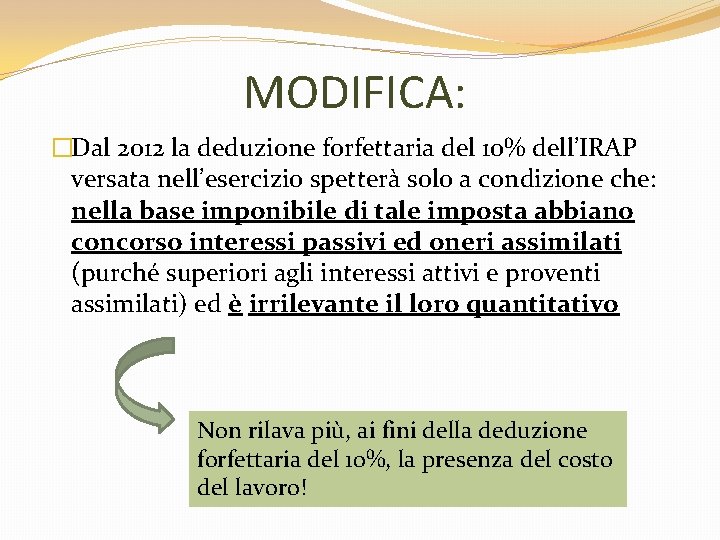

MODIFICA: �Dal 2012 la deduzione forfettaria del 10% dell’IRAP versata nell’esercizio spetterà solo a condizione che: nella base imponibile di tale imposta abbiano concorso interessi passivi ed oneri assimilati (purché superiori agli interessi attivi e proventi assimilati) ed è irrilevante il loro quantitativo Non rilava più, ai fini della deduzione forfettaria del 10%, la presenza del costo del lavoro!

CONCLUSIONI

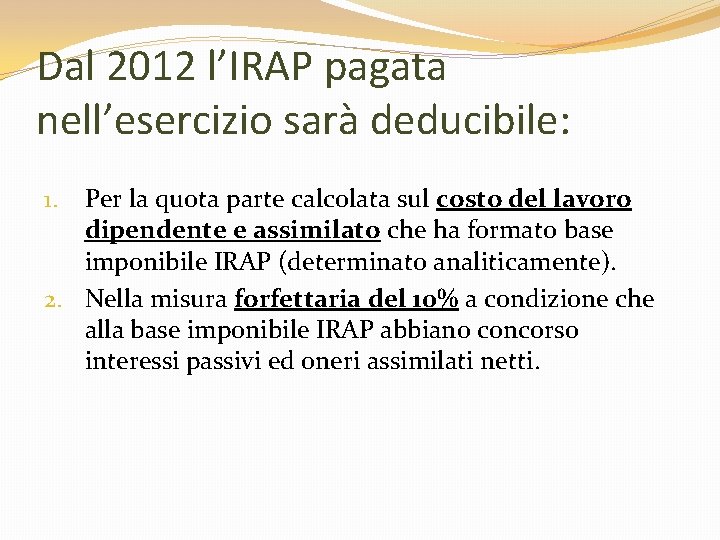

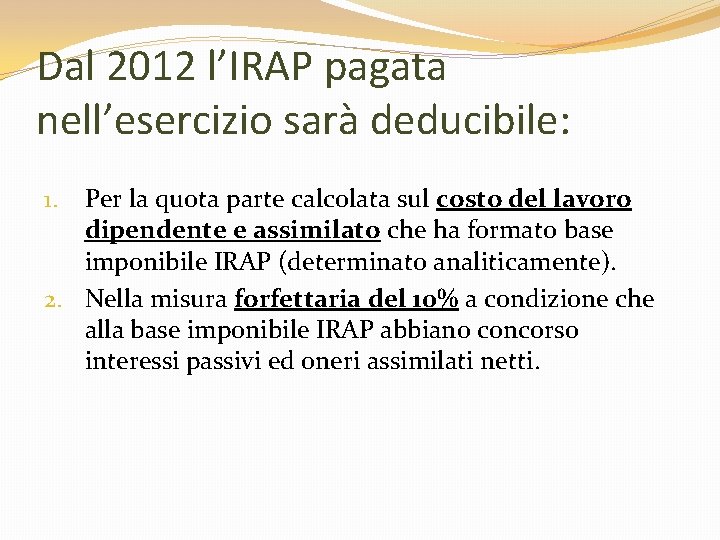

Dal 2012 l’IRAP pagata nell’esercizio sarà deducibile: Per la quota parte calcolata sul costo del lavoro dipendente e assimilato che ha formato base imponibile IRAP (determinato analiticamente). 2. Nella misura forfettaria del 10% a condizione che alla base imponibile IRAP abbiano concorso interessi passivi ed oneri assimilati netti. 1.

SCENARI POSSIBILI

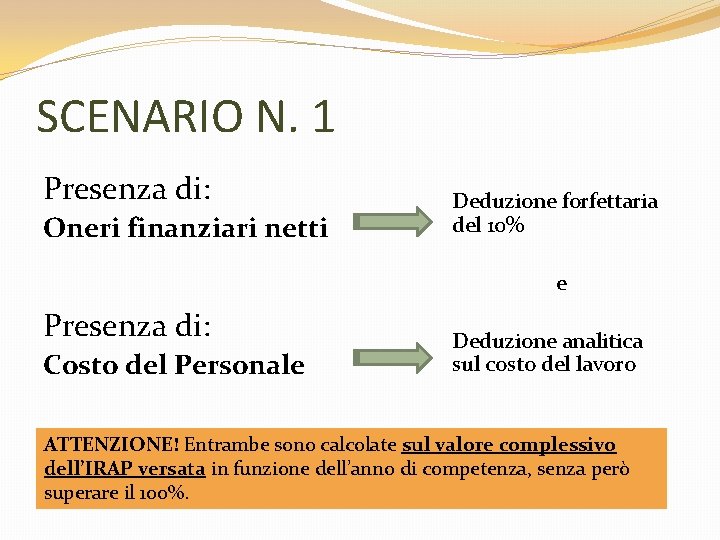

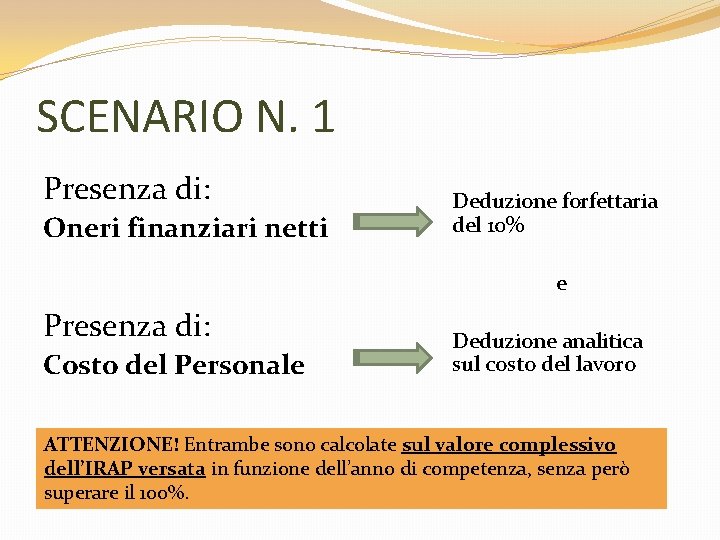

SCENARIO N. 1 Presenza di: Oneri finanziari netti Deduzione forfettaria del 10% e Presenza di: Costo del Personale Deduzione analitica sul costo del lavoro ATTENZIONE! Entrambe sono calcolate sul valore complessivo dell’IRAP versata in funzione dell’anno di competenza, senza però superare il 100%.

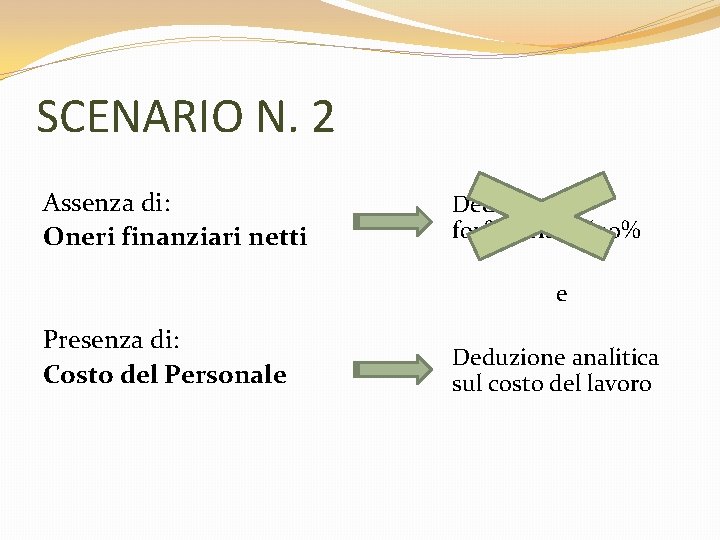

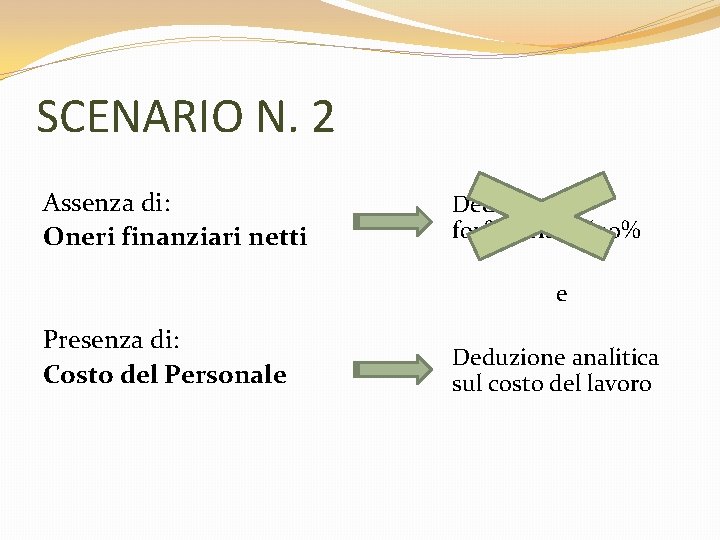

SCENARIO N. 2 Assenza di: Oneri finanziari netti Deduzione forfettaria del 10% e Presenza di: Costo del Personale Deduzione analitica sul costo del lavoro

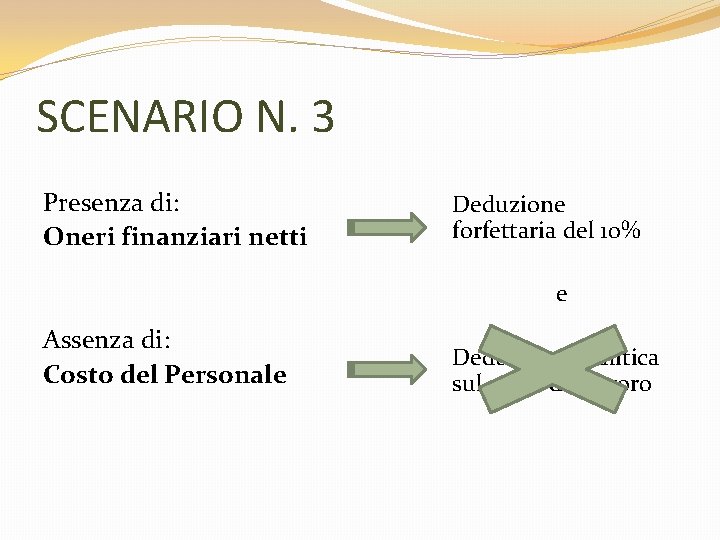

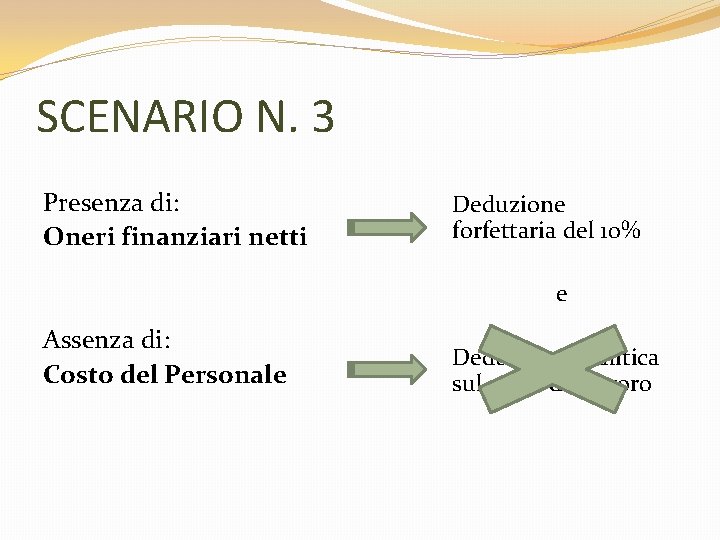

SCENARIO N. 3 Presenza di: Oneri finanziari netti Deduzione forfettaria del 10% e Assenza di: Costo del Personale Deduzione analitica sul costo del lavoro

Novit gps solutions

Novit gps solutions Ajustes y tolerancias

Ajustes y tolerancias Convegno ecclesiale di firenze documento finale

Convegno ecclesiale di firenze documento finale Strumenti di stenotipia computerizzata

Strumenti di stenotipia computerizzata Convegno origami e didattica

Convegno origami e didattica Sintesi 5 maggio

Sintesi 5 maggio La guerra di piero significato

La guerra di piero significato Il 5 maggio analisi

Il 5 maggio analisi Maggio kattar reviews

Maggio kattar reviews Isomorfismo powell di maggio

Isomorfismo powell di maggio Sante et securite du travail

Sante et securite du travail Testo unico sulla rappresentanza spiegazione

Testo unico sulla rappresentanza spiegazione Monopolio de puerto unico

Monopolio de puerto unico Registro único de contribuyentes

Registro único de contribuyentes Responsabile unico del procedimento

Responsabile unico del procedimento Que seu alimento seja teu remédio

Que seu alimento seja teu remédio Sistema unico de referencia y contrarreferencia en panama

Sistema unico de referencia y contrarreferencia en panama Sei unico significato

Sei unico significato Pe direito

Pe direito Objetivo unico

Objetivo unico Esde tomo ii

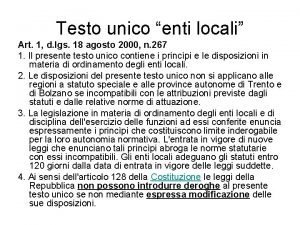

Esde tomo ii Testo unico enti locali

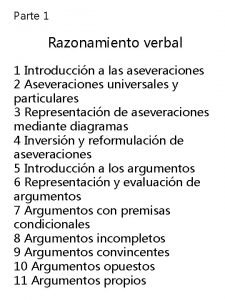

Testo unico enti locali Qué es el argumento lógico

Qué es el argumento lógico Principio de renovación

Principio de renovación Codice unico progetto

Codice unico progetto Consultas fudei

Consultas fudei Distrito unico andaluz grados superiores

Distrito unico andaluz grados superiores Pedido unico

Pedido unico