Sociedades Extranjeras Aspectos impositivos Esquema Conceptual Sociedades Extranjeras

- Slides: 14

Sociedades Extranjeras Aspectos impositivos

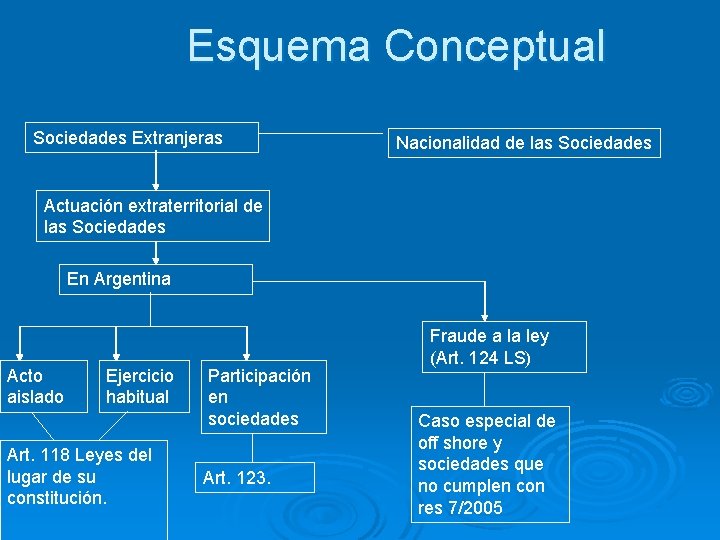

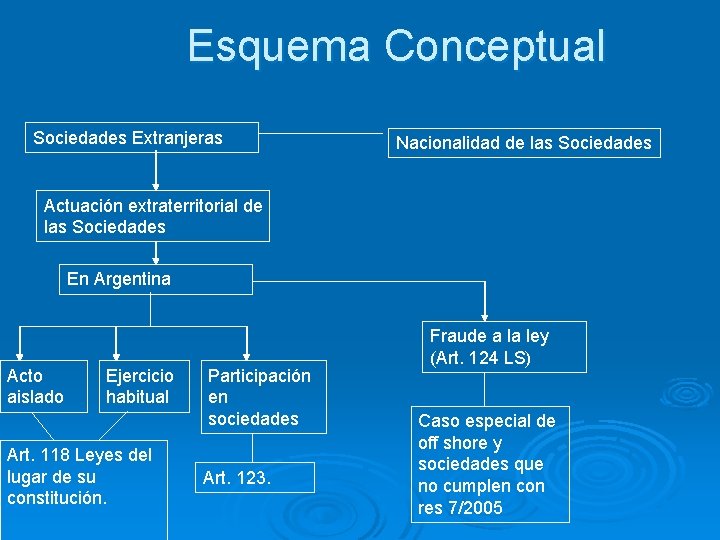

Esquema Conceptual Sociedades Extranjeras Nacionalidad de las Sociedades Actuación extraterritorial de las Sociedades En Argentina Acto aislado Ejercicio habitual Art. 118 Leyes del lugar de su constitución. Participación en sociedades Art. 123. Fraude a la ley (Art. 124 LS) Caso especial de off shore y sociedades que no cumplen con res 7/2005

Nacionalidad de las sociedades Ø En la ley 19550 no hay referencia al concepto de nacionalidad , sino regulación de las sociedades en el articulo 118 y 124. - La nacionalidad del ente ideal no implica un atributo de su personalidad jurídica sino mas bien una subordinación jurídica al país donde desarrolla sus actividades. la ley 19550 regula la extraterritorialidad. -

Impuesto a las ganancias Ganancia: es el rendimiento, susceptible de una periodicidad que implique la permanencia de la fuente que las produce Ø El ejercicio de la potestad tributaria corresponde de modo exclusivo al país en que se obtiene la renta o produce la misma. Ø Beneficiario del exterior según la ley de impuesto a las ganancias: es aquel que perciba sus ganancias en el extranjero o quien percibiéndolo en el país no acredita residencia estable en él. Ø

Sucursales articulo 118 Ø Deben efectuar sus registraciones contables de forma separada de sus casas matrices o de otras sucursales para determinar su resultado impositivo de fuente Argentina Ø En caso de venta de inmueble debe estar el mismo en el balance de la sociedad e incorporado en la sucursal , y para vender la sucursal debe tener cuit. - dictamen 15/2008. - art 14 ley 20628. -

Que pasa con las “llamadas off shore” No se pueden inscribir por el 118 3 er párrafo ni por el 123 LS. Ø Deben adecuarse íntegramente a la legislación argentina (Art. 193 res. 7/2005) Ø En caso de venta de inmuebles: deben hacer consulta a la afip. Ø

Dictamen 15/2008 de la AFIP Las sociedades extranjeras que se inscriben en la Republica Argentina como sucursales, conforme las normas mencionadas, encuadran a los efectos del impuesto a las ganancias en las disposiciones del Art. 69 inc. B) de la ley del tributo, razón por la que les corresponde el mismo tratamiento que a las empresas locales.

Consecuentemente, el resultado de la venta del inmueble deberá ser incorporado en el balance impositivo de la sucursal y la operación estará alcanzada por el gravamen, resultando aplicables las disposiciones del Art. 7° de la R. G. 2139, debiendo entonces el escribano interviniente retener el importe que surja de aplicar la alícuota del 3% sobre el valor de transferencia. La antelación con la que se haya obtenido la CUIT no altera el procedimiento a seguir!!

Doble imposición internacional Ø Los sistemas fiscales se basan en el principio de residencia y/o en el principio de la fuente. El criterio de la residencia implica que el Estado donde la persona tiene fijada la residencia grava toda su renta mundial. Por su parte, el principio de la fuente consiste en que el Estado somete a tributación todas las rentas con origen en su territorio. La aplicación conjunta de estos dos principios hace que ciertas rentas queden gravadas dos veces, en dos jurisdicciones distintas, y que se origine la doble imposición.

Ø Los métodos de eliminación de la doble imposición son fundamentalmente dos. En el método de la imputación, el Estado de residencia, que como hemos dicho somete a gravamen todas las rentas de la persona, incluidas las que obtiene en el extranjero, tiene en cuenta los impuestos que el residente ha pagado en el país donde ha invertido, permitiéndole que se los deduzca o los reste del impuesto a pagar en su país.

Ø Este método elimina sólo parcialmente la doble imposición, porque normalmente la deducción del impuesto pagado en el extranjero se permite sólo hasta el límite del impuesto que le habría correspondido pagar de haberse realizado la inversión en el Estado de residencia.

+0 En el método de la exención, el Estado de residencia permite que no se incluyan las rentas obtenidas en el extranjero. Con este sistema, la inversión tributa sólo en el Estado donde se hace la inversión. Por tanto, es más ventajoso para el contribuyente que la imputación Ø Existen numerosos convenios con diferentes países que evitan la doble tributación. Ø

Referencias normativas y doctrina Ø Resolucion general 2139/2006 Ø Articulos 118, 124 ley 19550 Ø Ley 20628 art 69 y 14 Ø Afip colegio de escribanos de la ciudad de Buenos Aires. - Comisión de enlace de la Reunión del 13 de julio de 2010 se refiere al dictamen 15/2008 refrendándolo. Ø Articulo revista del notariado 892 Esc. Adrián Comas. Ø Manual de Sociedades Extranjeras Marcelo Perciavalle. -

CONCLUSIONES Ø EN EL SISTEMA TRIBUTARIO IMPORTA SI la persona esta inscripta comoresidente en la argentina si tiene cuit es sujeto tributario argentino no necesita consulta a la afip. -

Inversiones extranjeras

Inversiones extranjeras Cuales fueron las intervenciones extranjeras en mexico

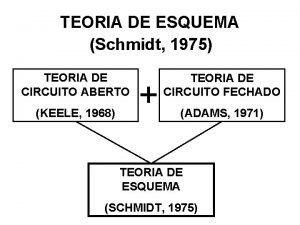

Cuales fueron las intervenciones extranjeras en mexico Teoría del esquema de schmidt

Teoría del esquema de schmidt Información sobre la función del adn

Información sobre la función del adn Sociedades mercantiles

Sociedades mercantiles Clasificacion de sociedades

Clasificacion de sociedades Ley general de sociedades n° 26887

Ley general de sociedades n° 26887 Fudaempresa

Fudaempresa Daniel bell sociedad postindustrial

Daniel bell sociedad postindustrial Manual unificado das sociedades internas ipb

Manual unificado das sociedades internas ipb Canal de sódio

Canal de sódio Reorganización de sociedades impuesto a las ganancias

Reorganización de sociedades impuesto a las ganancias Conclusión de cooperativismo

Conclusión de cooperativismo Sociedades mercantile

Sociedades mercantile Sas institute

Sas institute