TRNG I HC TR VINH CHNG TRNH O

- Slides: 56

TRƯỜNG ĐẠI HỌC TRÀ VINH CHƯƠNG TRÌNH ĐÀO TẠO TRỰC TUYẾN ISO 9001: 2008 Chương 2 NGHIỆP VỤ HUY ĐỘNG VỐN Ths Lê Trung Hiếu

Nội dung 1. Tầm quan trọng của nghiệp vụ huy động vốn 2. Cơ cấu vốn của NHTM 3. Hoạt động huy động vốn của NHTM 4. Nghiệp vụ huy động tiền gửi của NHTM 5. Các biện pháp thu hút tiền gửi khách hàng của NHTM 6. Huy động vốn thông qua phát hành giấy tờ có giá

1. Tầm quan trọng của nghiệp vụ huy động vốn Đối với NHTM: § Mang lại nguồn vốn cho ngân hàng thực hiện các nghiệp vụ kinh doanh khác. § Đo lường được uy tín cũng như sự tín nhiệm của khách hàng đối với NH.

Đối với khách hàng § Cung cấp cho khách hàng 1 kênh tiết kiệm và đầu làm cho tiền của họ sinh lời. § Cung cấp cho khách hàng 1 nơi an toàn để cất trữ và tích luỹ vốn tạm thời nhàn rỗi. § Giúp khách hàng có cơ hội tiếp cận với các dịch vụ khác của NH (thanh toán, cấp tín dụng, chi trả lương…)

Thành phần nguồn vốn của ngân hàng thương mại § Vốn điều lệ (Statutory Capital) § Các quỹ dự trữ (Reserve funds) § Vốn huy động (Mobilized Capital) § Vốn đi vay (Borrowed Capital) § Vốn tiếp nhận (Trust capital) § Vốn khác (Other Capital)

Vốn điều lệ (Statutory Capital) Vốn điều lệ, các quỹ của ngân hàng được gọi là vốn tự có của ngân hàng (Bank’s Capital) là nguồn vốn khởi đầu và được bổ sung trong quá trình hoạt động. Vốn điều lệ của ngân hàng dùng để: Xây dựng nhà cửa, văn phòng làm việc, mua sắm tài sản, trang thiết bị nhằm tạo cơ sở vật chất đảm bảo cho hoạt động của ngân hàng, số còn lại để đầu tư, liên doanh, cho vay trung và dài hạn

Các quỹ dự trữ (Reserve funds) Các quỹ dự trữ của ngân hàng: đây là các quỹ bắt buộc phải trích lập trong quá trình tồn tại và hoạt động của ngân hàng, các quỹ này được trích lập theo tỷ lệ qui định trên số lợi nhận ròng của ngân hàng, bao gồm: Quỹ dự trữ, Quỹ dự phòng tài chính, Quỹ phát triển kỹ thuật nghiệp vụ; Quỹ khen thưởng phúc lợi; Lợi nhuận để lại để phân bổ cho các quỹ.

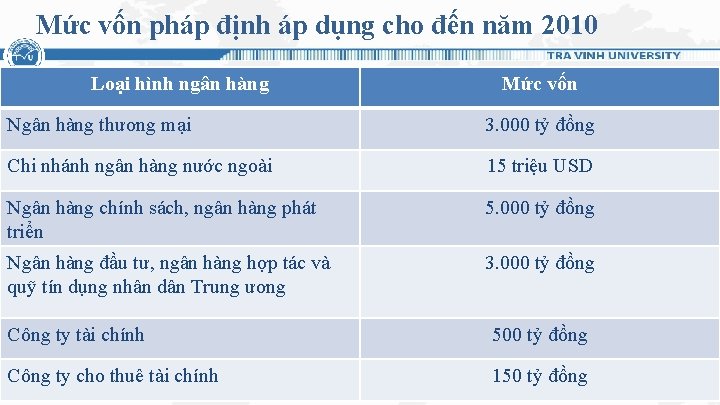

Theo Nghị định số 141/2006/NĐ-CP về danh mục mức vốn pháp định của các tổ chức tín dụng được Chính phủ ban hành ngày 22/11/2006, chậm nhất vào ngày 31/12/2008 và 31/12/2010, tổ chức tín dụng được cấp giấy phép thành lập và hoạt động phải có biện pháp bảo đảm có số vốn điều lệ thực góp hoặc được cấp tối thiểu tương đương mức vốn pháp định.

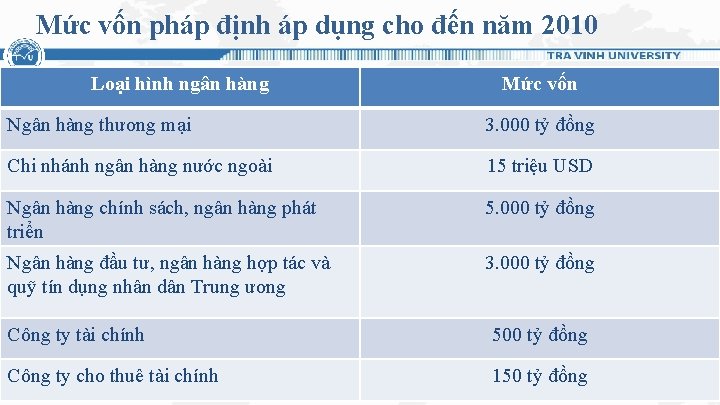

Mức vốn pháp định áp dụng cho đến năm 2010 Loại hình ngân hàng Mức vốn Ngân hàng thương mại 3. 000 tỷ đồng Chi nhánh ngân hàng nước ngoài 15 triệu USD Ngân hàng chính sách, ngân hàng phát triển 5. 000 tỷ đồng Ngân hàng đầu tư, ngân hàng hợp tác và quỹ tín dụng nhân dân Trung ương 3. 000 tỷ đồng Công ty tài chính 500 tỷ đồng Công ty cho thuê tài chính 150 tỷ đồng

Vốn huy động (Mobilized Capital) Ðây là tài sản bằng tiền của các sở hữu chủ mà ngân hàng tạm thời quản lý và sử dụng nhưng phải có nghĩa vụ hoàn trả kịp thời, đầy đủ khi khách hàng yêu cầu. – Tiền gửi không kỳ hạn của các tổ chức, cá nhân – Tiền gửi tiết kiệm không kỳ hạn, có kỳ hạn – Tiền phát hành kỳ phiếu, trái phiếu

Vốn đi vay (Borrowed Capital) Nguồn vốn đi vay có vị trí quan trọng trong tổng nguồn vốn của ngân hàng thương mại. Thuộc loại này bao gồm: + Vốn vay trong nước: Vay ngân hàng trung ương, Vay các ngân hàng thương mại khác. + Vốn vay ngân hàng nước ngoài

Vốn tiếp nhận (Trust capital) Ðây là nguồn tiếp nhận từ các tổ chức tài chính ngân hàng, từ ngân sách nhà nước… để tài trợ theo các chương trình, dự án về phát triển kinh tế xã hội, cải tạo môi sinh… nguồn vốn này chỉ được sử dụng theo đúng đối tượng và mục tiêu đã được xác định

Vốn khác (Other Capital) Ðó là các nguồn vốn phát sinh trong quá trình hoạt động của ngân hàng (đại lý, chuyển tiền, các dịch vụ ngân hàng…)

3. Hoạt động huy động vốn của NHTM Huy động vốn là gì? Nghiệp vụ huy động nguồn vốn là nghiệp vụ ngân hàng thương mại sử dụng những công cụ và biện pháp cần thiết mà luật pháp cho phép để huy động các nguồn tiền nhàn rỗi trong xã hội làm nguồn vốn tín dụng để cho vay đối với nền kinh tế.

Ngân hàng thương mại huy động vốn dưới các hình thức nào? - Nhận tiền gửi của các tổ chức, cá nhân và các tổ chức tín dụng khác dưới các hình thức tiền gửi không kỳ hạn, tiền gửi có kỳ hạn và các loại tiền gửi khác. - Phát hành chứng chỉ tiền gửi, trái phiếu và giấy tờ có giá khác để huy động vốn của tổ chức, cá nhân trong nước và ngoài nước khi được Thống đốc Ngân hàng Nhà nước chấp thuận.

- Vay vốn của các tổ chức tín dụng khác hoạt động tại Việt Nam và của tổ chức tín dụng nước ngoài. - Vay vốn ngắn hạn của Ngân hàng Nhà nước theo quy định tại khoản 1 Điều 30 Luật Ngân hàng Nhà nước Việt Nam.

4. Nghiệp vụ huy động tiền gửi của NHTM Tiền gửi thanh toán (Cá nhân, tổ chức) Tiền gửi thanh toán là hình thức huy động vốn của NHTM bằng cách mở tài khoản cho khách hàng gọi là tài khoản tiền gửi thanh toán. Tiền gửi tiết kiệm (Có kỳ hạn, không kỳ hạn)

Tiền gửi thanh toán (Cá nhân, tổ chức) Thanh toán qua ngân hàng là 1 loại dịch vụ thanh toán, theo đó NH thực hiện việc trích chuyển tiền từ tài khoản của đơn vị phải trả bằng cách ghi nợ vào tài khoản sang tài khoản của đơn vị thụ hưởng bằng cách ghi có vào tài khoản.

Để thực hiện nghiệp vụ thanh toán này , khách hàng phải mở tài khoản tiền gửi thanh toán ở ngân hàng. Số dư trên tài khoản tiền gửi thanh toán của khách hàng có thể hình thành từ 2 nguồn: - Do khách hàng nộp tiền mặt vào. - Do khách hàng nhận tiền chuyển khoản từ các đơn vị khác.

Tuy nhiên không phải lúc nào khách hàng cũng sử dụng số dư tài khoản tiền gửi thanh toán của họ. Do vậy, đôi khi số dư này tạm thời nhàn rỗi và trở thành nguồn vốn của ngân hàng và ngân hàng có thể sử dụng cho hoạt động của mình.

Thủ tục mở tài khoản Đối với khách hàng cá nhân: điền vào mẫu giấy đề nghị mở tài khoản tiền gửi cá nhân, đăng ký chữ ký mẫu, xuất trình và nộp bản sao giấy CMND. Đối với khách hàng tổ chức: điền vào mẫu giấy đề nghị mở tài khoản, đăng ký mẫu chữ ký và mẫu con dấu của người đại diện, xuất trình và nộp bản sao các giấy tờ chứng minh tư cách pháp nhân của tổ chức và tư cách đại diện của chủ tài khoản.

Tính lãi tiền gửi thanh toán theo phương pháp tích số Lãi tiền gửi thanh toán có thể tính định kỳ hàng tháng hoặc quý theo phương pháp tích số và lãi được nhập vào số dư có tài khoản tiền gửi của khách hàng. Công thức: Tiền lãi hàng tháng = (Tổng số dư tính lãi x lãi suất tháng)/30

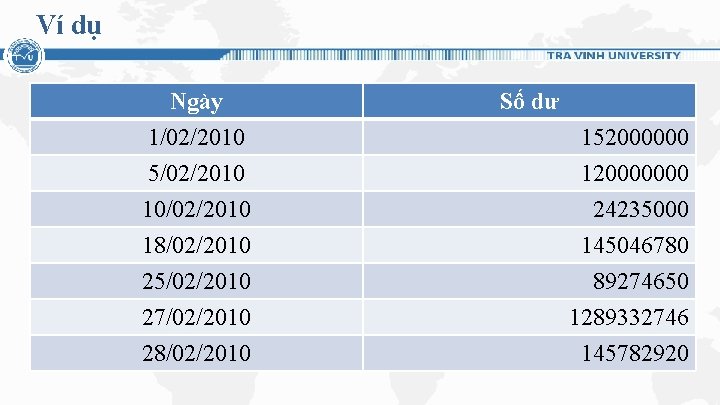

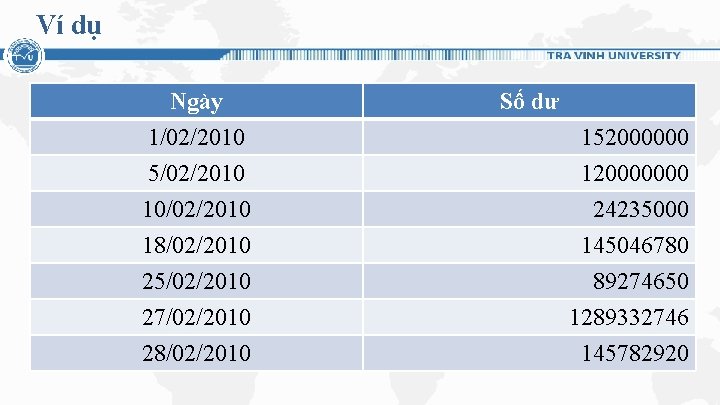

Ví dụ Ngày 1/02/2010 5/02/2010 10/02/2010 18/02/2010 25/02/2010 27/02/2010 28/02/2010 Số dư 152000000 120000000 24235000 145046780 89274650 1289332746 145782920

Giả sử ngân hàng trả lãi tài khoản tiền gửi thanh toán là 0, 2%/tháng. Hãy tính lãi tiền gửi thanh toán cho công ty A trong tháng 02. Xác định số dư ngày 01/03/2010, biết rằng tiền lãi được nhập vào vốn gốc?

Tiền gửi tiết kiệm (Có kỳ hạn, không kỳ hạn) Tiết kiệm không kỳ hạn: SP tiền gửi tiết kiệm không kỳ hạn được thiết kế dành cho đối tượng khách hàng cá nhân hoặc tổ chức có tiền tạm thời nhàn rỗi muốn gửi ngân hàng vì mục tiêu an toàn và sinh lời nhưng không thiết lập được kế hoạch sử dụng tiền trong tương lai.

Đối với NH, vì loại tiền gửi này khách hàng muốn rút bất cứ lúc nào cũng được nên NH phải đảm bảo tồn quỹ để chi trả và khó lên kế hoạch sử dụng tiền gửi để cấp tín dụng. Do vậy, NH thường trả lãi rất thấp cho loại tiền gửi này (khoảng 0, 25%/tháng).

Thủ tục mở sổ tiền gửi tiết kiệm không kỳ hạn rất đơn giản. Chỉ cần khách hàng đến bất cứ chi nhánh nào của ngân hàng điền vào mẫu giấy đề nghị gửi tiền tiết kiệm không kỳ hạn có kèm giấy CMND và chữ ký mẫu.

Với sổ tiền gửi tiết kiệm không kỳ hạn khách hàng có thể rút tiền bất cứ lúc nào trong giờ giao dịch. Tuy nhiên, khác với hình thức tài khoản tiền gửi cá nhân mỗi lần giao dịch khách hàng phải xuất trình sổ tiền gửi và chỉ có thể thực hiện được các giao dịch ngân quỹ như là gửi tiền, rút tiền chứ không thể thực hiện các giao dịch thanh toán như tiền gửi thanh toán.

Tiết kiệm định kỳ: Được thiết kế dành cho khách hàng cá nhân và tổ chức có nhu cầu gửi tiền vì mục tiêu an toàn, sinh lợi và thiết lập được kế hoạch sử dụng tiền trong tương lai. Đối tượng khách hàng chủ yếu của loại tiền gửi này là các cá nhân muốn có thu nhập ổn định và thường xuyên, đáp ứng cho việc chi tiêu hàng tháng hoặc hàng quý.

Về thủ tục mở sổ, theo dõi hoạt động và tính lãi cũng giống như tiền gửi tiết kiệm không kỳ hạn chỉ khác ở chỗ khách hàng chỉ được rút lãi tiền gửi theo đúng kỳ hạn cam kết, không được phép rút trước hạn. - Căn cứ vào thời hạn: 1, 2, 3, 4…. 36 tháng. - Căn cứ vào phương thức trả lãi: lĩnh lãi đầu kỳ, lĩnh lãi cuối kỳ, lĩnh lãi định kỳ (tháng, quý)

LÀM THẾ NÀO ĐỂ THU HÚT TIỀN GỬI KHÁCH HÀNG?

Các biện pháp thu hút tiền gửi khách hàng của NHTM Phát triển đa dạng hoá các SP tiền gửi: - Đa dạng hoá SP tiền gửi theo kỳ hạn. - Đa dạng hoá SP tiền gửi theo loại đồng tiền gửi. - Đa dạng hoá SP tiền gửi theo số dư. - Đa dạng hoá SP tiết kiệm theo số dư. - Đa dạng hoá SP theo nhóm khách hàng.

Tối đa hoá sự tiện lợi cho khách hàng: - Mở rộng mạng lưới chi nhánh để đưa dịch vụ tiền gửi đến sát nhiều địa bàn dân cư. - Phát triển công nghệ hiện đại để khách hàng có thể giao dịch qua điện thoại hoặc Internet. - Tạo cho khách hàng tâm lý thoải mái và thoả mãn khi bước chân đến gửi tiền.

Nâng cao trình độ tư vấn và kỹ năng bán hàng của nhân viên. Xây dựng hình ảnh và thương hiệu ngân hàng. Khuyến mãi thu hút tiền gửi.

Huy động vốn thông qua phát hành giấy tờ có giá Giấy tờ có giá là chứng nhận của tổ chức tín dụng phát hành để huy động vốn, trong đó xác nhận nghĩa vụ trả nợ một khoản tiền trong một thời hạn nhất định, điều kiện trả lãi và các điều khoản cam kết khác giữa các tổ chức tín dụng và người mua.

Đặc trưng của giấy tờ có giá Mệnh giá – là số tiền gốc được in sẵn hoặc ghi trên giấy tờ có giá phát hành theo hình thức chứng chỉ hoặc ghi trên giấy chứng nhận quyền sở hữu đối với giấy tờ có giá phát hành theo hình thức ghi sổ.

Thời hạn giấy tờ có giá – là khoảng thời gian từ ngày tổ chức tín dụng nhận nợ đến hết ngày cam kết thanh toán toàn bộ khoản nợ. Lãi suất được hưởng – là lãi suất áp dụng để tính lãi cho người mua giấy tờ có giá được hưởng.

Phân loại giấy tờ có giá Căn cứ vào quyền sở hữu: Giấy tờ có giá ghi danh là giấy tờ có giá phát hành theo hình thức chứng chỉ hoặc ghi sổ, có ghi tên người sở hữu. Giấy tờ có giá vô danh là giấy tờ có giá theo hình thức chứng chỉ, không ghi tên người sở hữu. Giấy tờ có giá vô danh thuộc quyền sở hữu của người nắm giữ nó.

Căn cứ vào loại công cụ trên thị trường vốn Giấy tờ có giá thuộc công cụ nợ như chứng chỉ tiền gửi, kỳ phiếu, trái phiếu; giấy tờ có giá thuộc công cụ vốn như cổ phiếu ưu đãi, cổ phiếu phổ thông hay cổ phiếu thường.

Huy động vốn qua phát hành giấy tờ có giá Xác định khách hàng tiềm năng Đề nghị phát hành các loại giấy tờ có giá ngắn hạn Thông báo phát hành giấy tờ có giá Phát hành giấy tờ có giá ngắn hạn và huy động vốn ngắn hạn Huy động vốn ngắn hạn thông qua phát hành kỳ phiếu Huy động vốn ngắn hạn thông qua phát hành chứng chỉ tiền gửi

Cách tính lãi đối với các giấy tờ có giá Trả lãi sau: trả lãi một lần vào thời điểm đáo hạn hay thời điểm thanh toán kỳ phiếu. Trả lãi trước: trả lãi một lần tại thời điểm phát hành. Trả lãi định kỳ: trả lãi theo từng định kỳ cho người sở hữu.

Ví dụ Giả sử khách hàng A, B và C mua một kỳ phiếu của VCB có những tính chất sau: Mệnh giá 50. 000đ, loại kỳ phiếu: vô danh; kỳ hạn 6 tháng; lãi suất: 7, 8%/năm; Phương thức trả lãi: A chọn trả lãi sau, B chọn trả lãi trước và C chọn trả lãi định kỳ hàng tháng. Xác định giá bán kỳ phiếu, lãi và số tiền mỗi khách hàng sẽ nhận được khi kỳ phiếu đáo hạn?

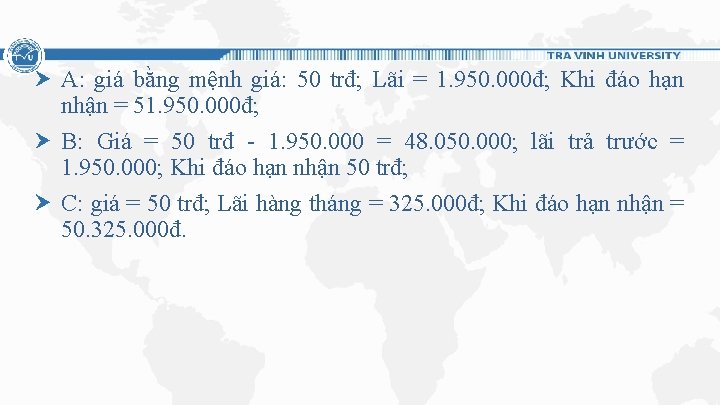

A: giá bằng mệnh giá: 50 trđ; Lãi = 1. 950. 000đ; Khi đáo hạn nhận = 51. 950. 000đ; B: Giá = 50 trđ - 1. 950. 000 = 48. 050. 000; lãi trả trước = 1. 950. 000; Khi đáo hạn nhận 50 trđ; C: giá = 50 trđ; Lãi hàng tháng = 325. 000đ; Khi đáo hạn nhận = 50. 325. 000đ.

Huy động vốn trung và dài hạn qua phát hành giấy tờ có giá Muốn huy động vốn trung hạn (3 năm, 5 năm hay 10 năm) và dài hạn (trên 10 năm), các ngân hàng thương mại có thể phát hành các loại trái phiếu, cổ phiếu. Trái phiếu do ngân hàng phát hành có thể được xem như là một loại trái phiếu công ty.

Huy động vốn dài hạn bằng phát hành trái phiếu Trái phiếu do các NHTM phát hành có thể xem như là loại trái phiếu công ty. Nó là giấy chứng nhận nợ do các NHTM phát hành để huy động vốn dài hạn, theo đó ngân hàng cam kết sẽ trả lãi và vốn gốc cho các nhà đầu tư mua trái phiếu.

Đặc trưng của trái phiếu Mệnh giá: Là giá trị được công bố trên trái phiếu mà nhà đầu tư sẽ nhận lại khi trái phiếu đáo hạn. Lãi suất của trái phiếu: là lãi suất của nhà đầu tư được hưởng, được công bố và ghi trên trái phiếu. Thời hạn của trái phiếu: là khoảng thời gian tính từ lúc phát hành cho đến khi trái phiếu đến hạn hoàn trả vốn gốc.

Huy động vốn dài hạn bằng phát hành cổ phiếu Cổ phiếu nói chung là chứng nhận đầu tư vào công ty cổ phần. Các NHTM cổ phần cũng là một dạng công ty cổ phần, do đó, có thể phát hành cổ phiếu để huy động vốn cổ phần. Do cổ phần, phần hùn vốn bằng nhau trong công ty, là một khái niệm vô hình cho nên cổ phiếu cần thiết như là một tờ giấy để hữu hình hóa số cổ phần mà một cổ đông nào đó nắm giữ. Hay nói cách khác, cổ phiếu chính là công cụ biểu thị số vốn cổ phần.

Xác định chi phí huy động vốn dài hạn của NHTM Chi phí huy động vốn bằng trái phiếu: Chi phí phát hành cho nhà đầu tư là toàn bộ tiền lãi NHTM phải chi trả cho việc huy động và sử dụng vốn của nhà đầu tư.

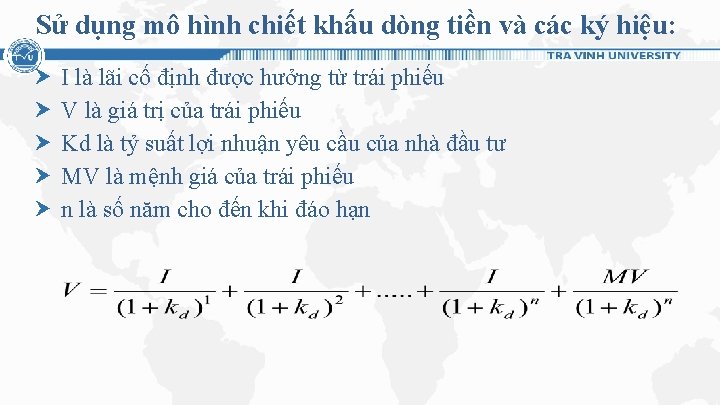

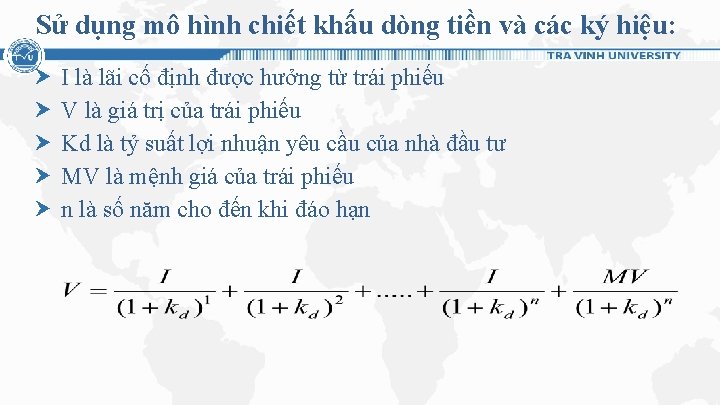

Sử dụng mô hình chiết khấu dòng tiền và các ký hiệu: I là lãi cố định được hưởng từ trái phiếu V là giá trị của trái phiếu Kd là tỷ suất lợi nhuận yêu cầu của nhà đầu tư MV là mệnh giá của trái phiếu n là số năm cho đến khi đáo hạn

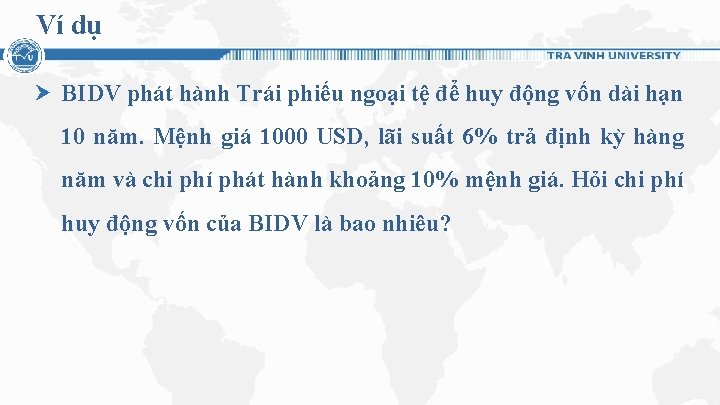

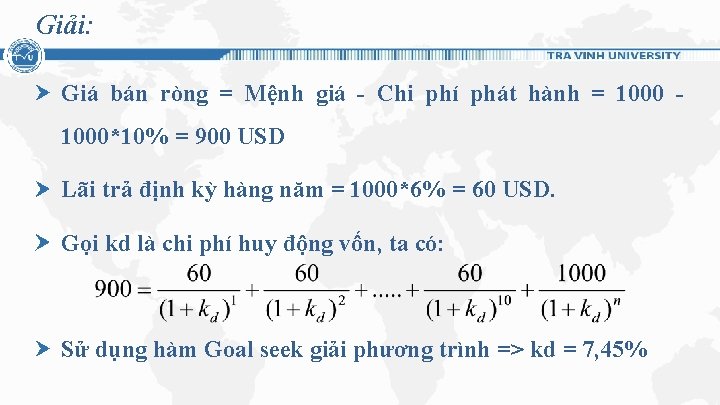

Ví dụ BIDV phát hành Trái phiếu ngoại tệ để huy động vốn dài hạn 10 năm. Mệnh giá 1000 USD, lãi suất 6% trả định kỳ hàng năm và chi phí phát hành khoảng 10% mệnh giá. Hỏi chi phí huy động vốn của BIDV là bao nhiêu?

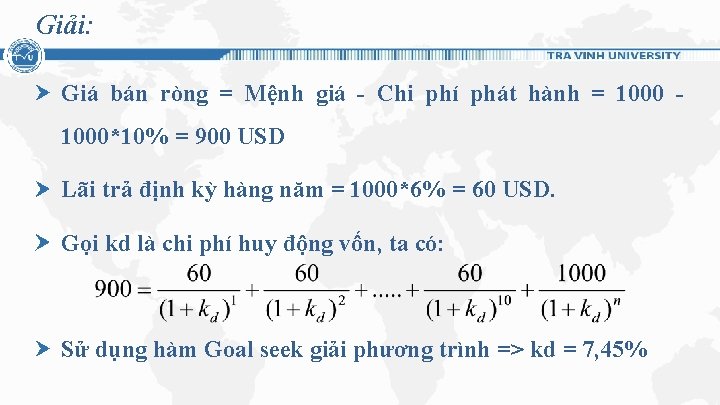

Giải: Giá bán ròng = Mệnh giá - Chi phí phát hành = 1000*10% = 900 USD Lãi trả định kỳ hàng năm = 1000*6% = 60 USD. Gọi kd là chi phí huy động vốn, ta có: Sử dụng hàm Goal seek giải phương trình => kd = 7, 45%

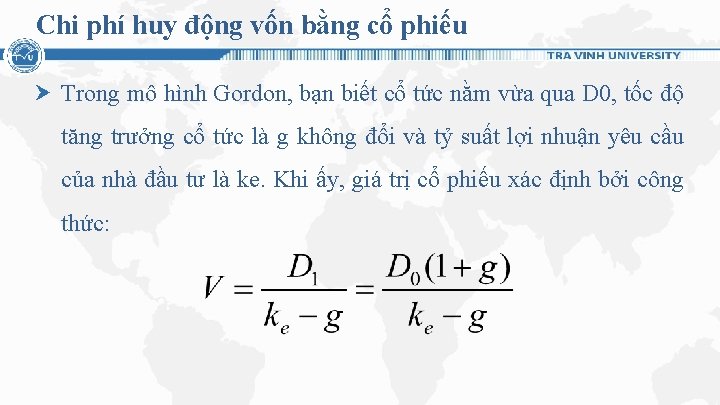

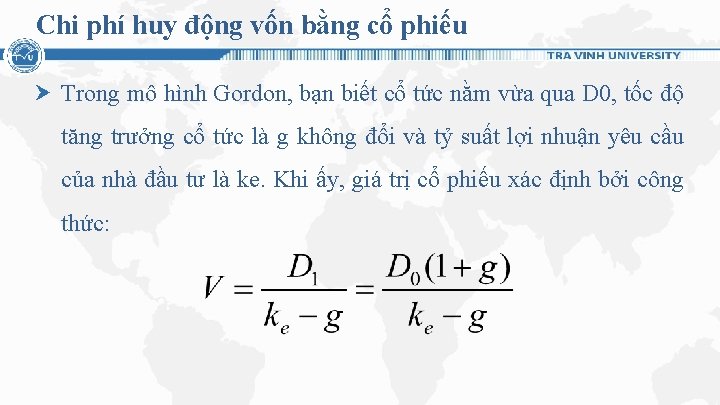

Chi phí huy động vốn bằng cổ phiếu Trong mô hình Gordon, bạn biết cổ tức nằm vừa qua D 0, tốc độ tăng trưởng cổ tức là g không đổi và tỷ suất lợi nhuận yêu cầu của nhà đầu tư là ke. Khi ấy, giá trị cổ phiếu xác định bởi công thức:

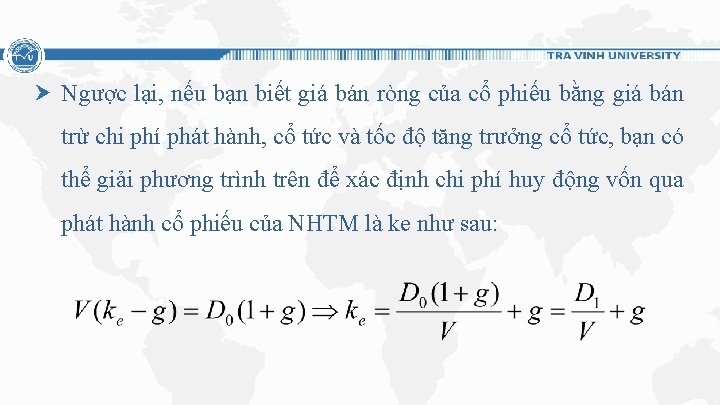

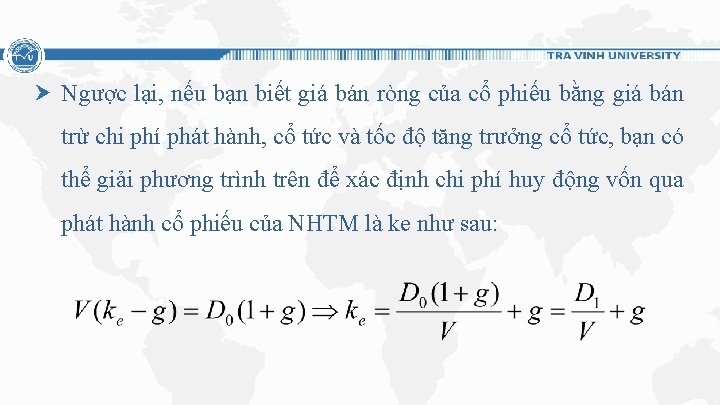

Ngược lại, nếu bạn biết giá bán ròng của cổ phiếu bằng giá bán trừ chi phí phát hành, cổ tức và tốc độ tăng trưởng cổ tức, bạn có thể giải phương trình trên để xác định chi phí huy động vốn qua phát hành cổ phiếu của NHTM là ke như sau:

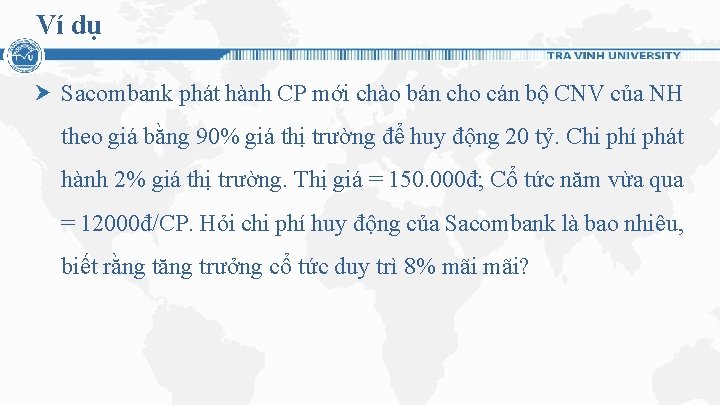

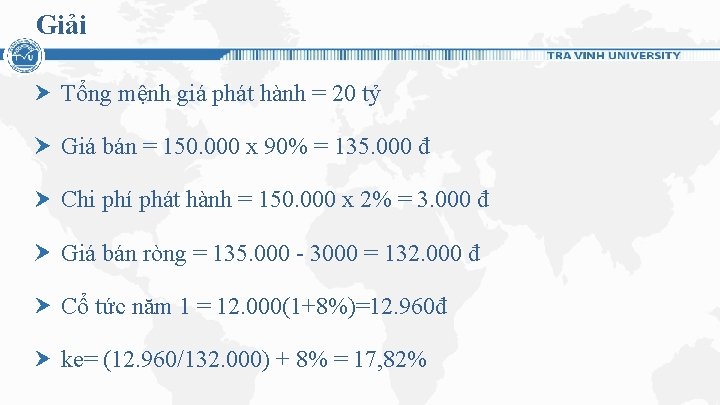

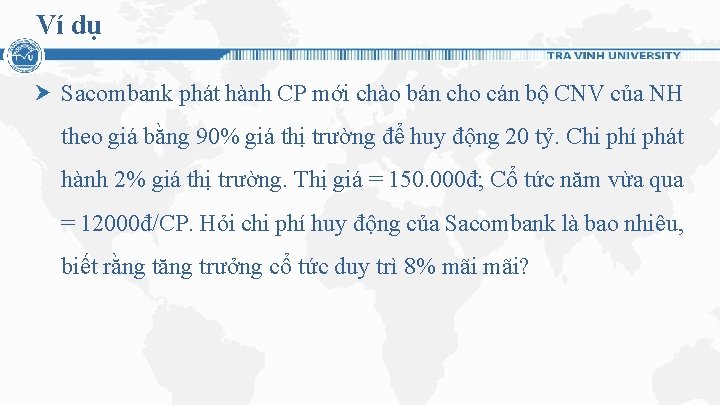

Ví dụ Sacombank phát hành CP mới chào bán cho cán bộ CNV của NH theo giá bằng 90% giá thị trường để huy động 20 tỷ. Chi phí phát hành 2% giá thị trường. Thị giá = 150. 000đ; Cổ tức năm vừa qua = 12000đ/CP. Hỏi chi phí huy động của Sacombank là bao nhiêu, biết rằng tăng trưởng cổ tức duy trì 8% mãi?

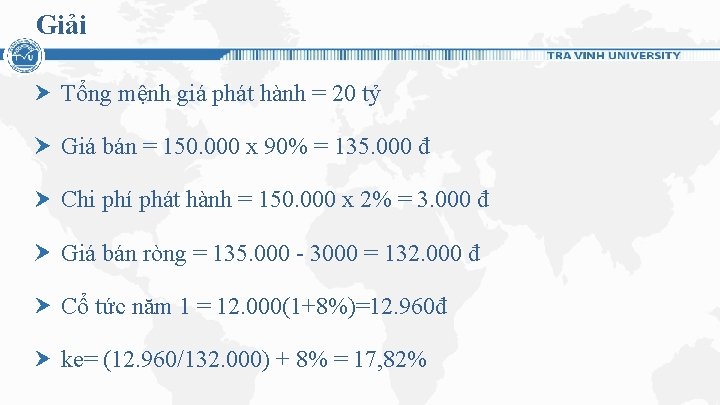

Giải Tổng mệnh giá phát hành = 20 tỷ Giá bán = 150. 000 x 90% = 135. 000 đ Chi phí phát hành = 150. 000 x 2% = 3. 000 đ Giá bán ròng = 135. 000 - 3000 = 132. 000 đ Cổ tức năm 1 = 12. 000(1+8%)=12. 960đ ke= (12. 960/132. 000) + 8% = 17, 82%

XIN CÁM ƠN CÁC ANH CHỊ HỌC VIÊN ĐÃ THEO DÕI HẸN GẶP LẠI Ở VIDEO TIẾP THEO!