Impozite indirecte Impozitele indirecte sunt impozite percepute cu

- Slides: 12

Impozite indirecte Impozitele indirecte sunt impozite percepute cu prilejul realizării unor bunuri, prestării unor servicii, importurilor sau exporturilor.

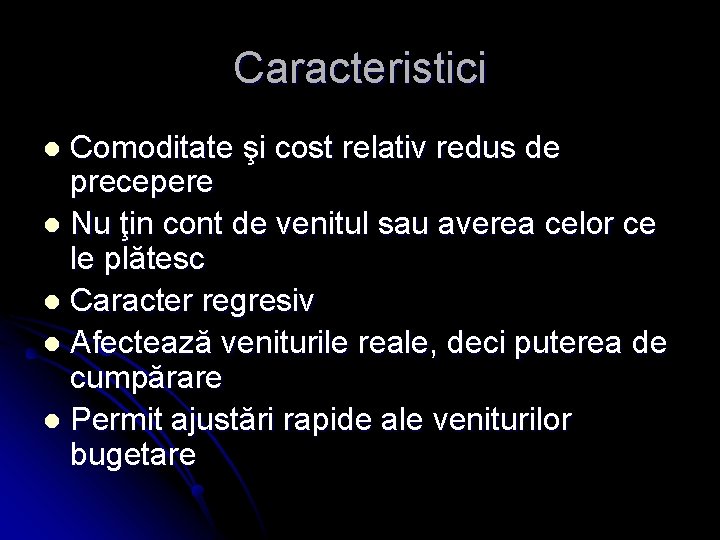

Caracteristici Comoditate şi cost relativ redus de precepere l Nu ţin cont de venitul sau averea celor ce le plătesc l Caracter regresiv l Afectează veniturile reale, deci puterea de cumpărare l Permit ajustări rapide ale veniturilor bugetare l

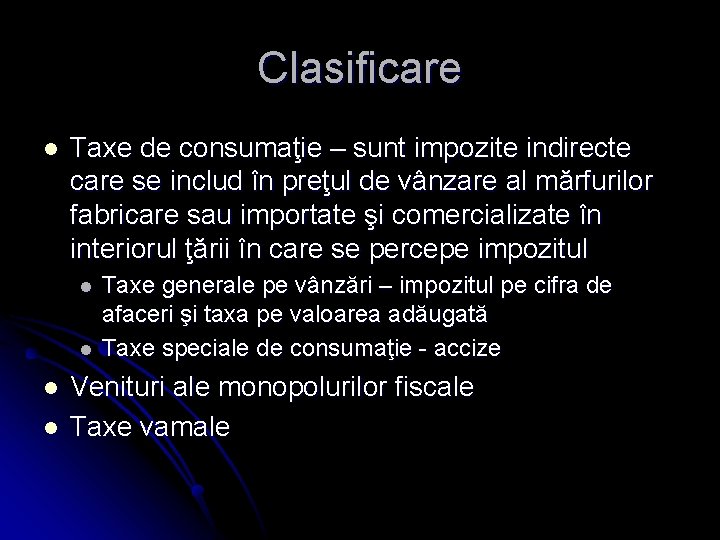

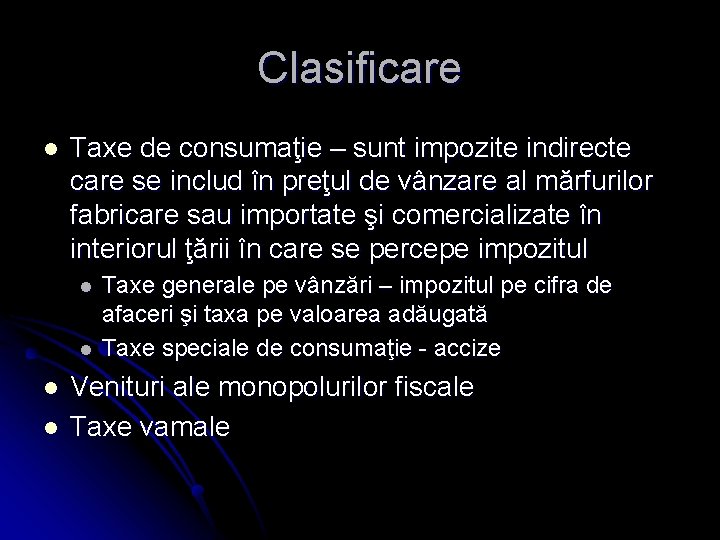

Clasificare l Taxe de consumaţie – sunt impozite indirecte care se includ în preţul de vânzare al mărfurilor fabricare sau importate şi comercializate în interiorul ţării în care se percepe impozitul l l Taxe generale pe vânzări – impozitul pe cifra de afaceri şi taxa pe valoarea adăugată Taxe speciale de consumaţie - accize Venituri ale monopolurilor fiscale Taxe vamale

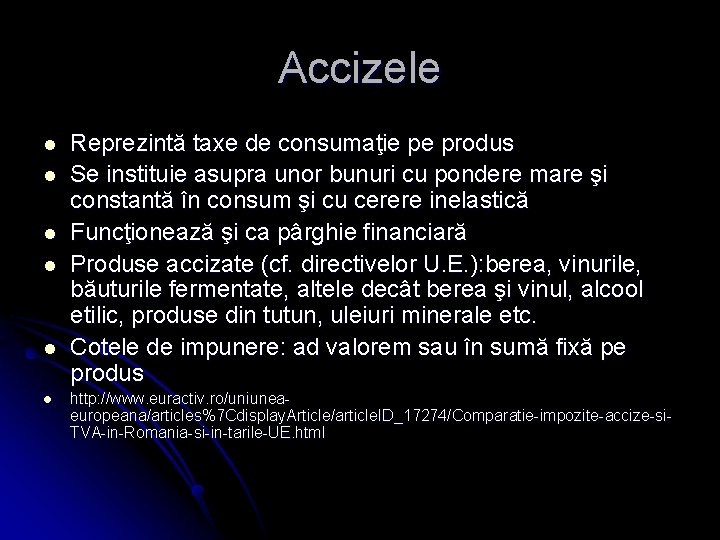

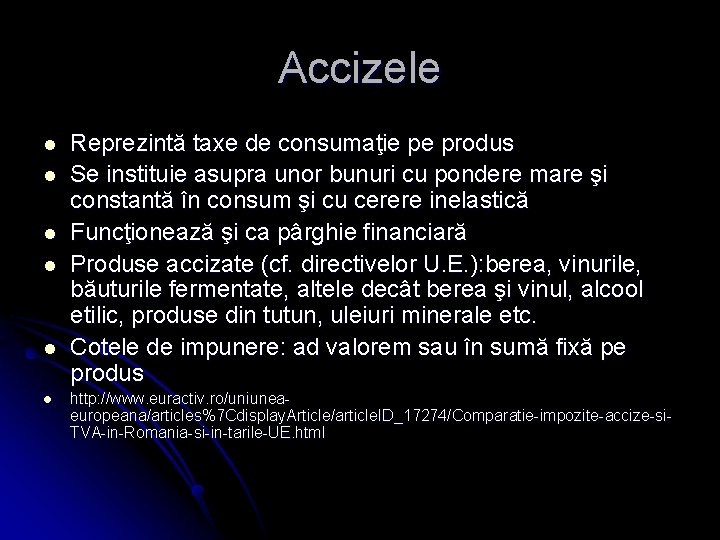

Accizele l l l Reprezintă taxe de consumaţie pe produs Se instituie asupra unor bunuri cu pondere mare şi constantă în consum şi cu cerere inelastică Funcţionează şi ca pârghie financiară Produse accizate (cf. directivelor U. E. ): berea, vinurile, băuturile fermentate, altele decât berea şi vinul, alcool etilic, produse din tutun, uleiuri minerale etc. Cotele de impunere: ad valorem sau în sumă fixă pe produs http: //www. euractiv. ro/uniuneaeuropeana/articles%7 Cdisplay. Article/article. ID_17274/Comparatie-impozite-accize-si. TVA-in-Romania-si-in-tarile-UE. html

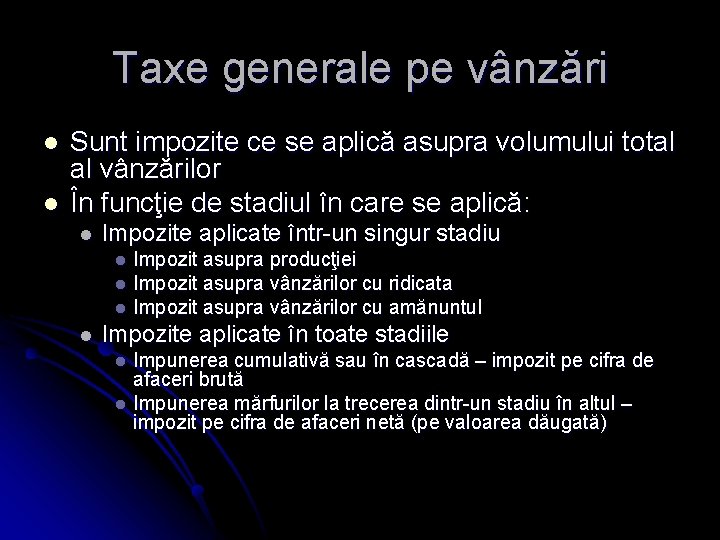

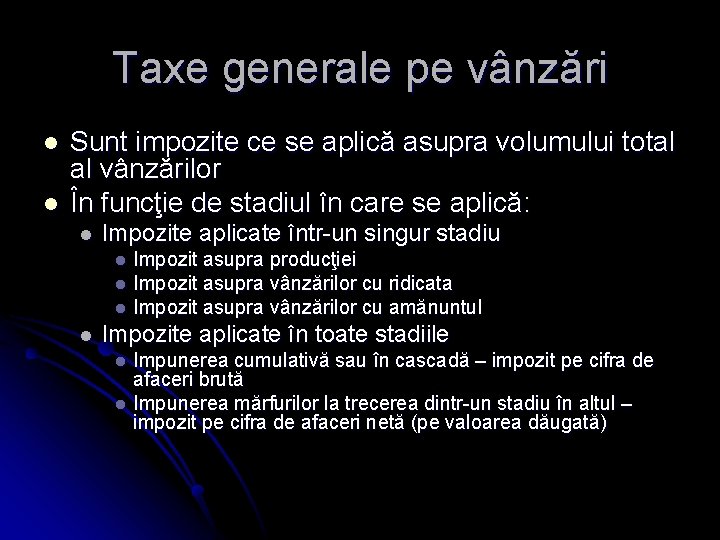

Taxe generale pe vânzări l l Sunt impozite ce se aplică asupra volumului total al vânzărilor În funcţie de stadiul în care se aplică: l Impozite aplicate într-un singur stadiu Impozit asupra producţiei l Impozit asupra vânzărilor cu ridicata l Impozit asupra vânzărilor cu amănuntul l l Impozite aplicate în toate stadiile Impunerea cumulativă sau în cascadă – impozit pe cifra de afaceri brută l Impunerea mărfurilor la trecerea dintr-un stadiu în altul – impozit pe cifra de afaceri netă (pe valoarea dăugată) l

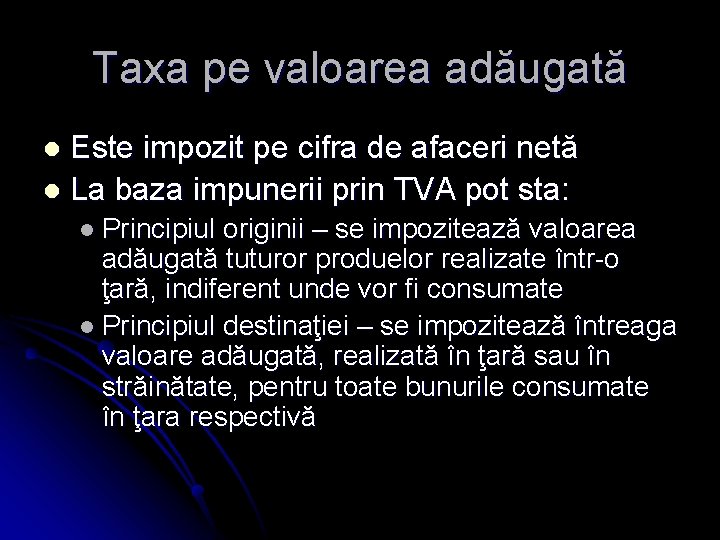

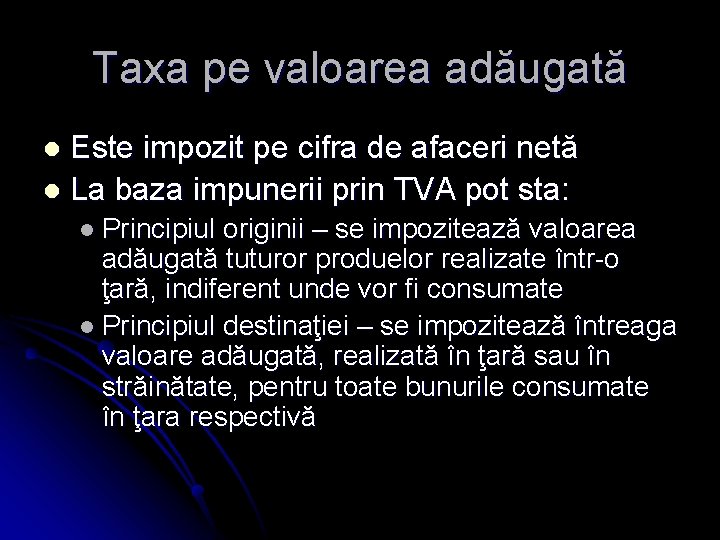

Taxa pe valoarea adăugată Este impozit pe cifra de afaceri netă l La baza impunerii prin TVA pot sta: l l Principiul originii – se impozitează valoarea adăugată tuturor produelor realizate într-o ţară, indiferent unde vor fi consumate l Principiul destinaţiei – se impozitează întreaga valoare adăugată, realizată în ţară sau în străinătate, pentru toate bunurile consumate în ţara respectivă

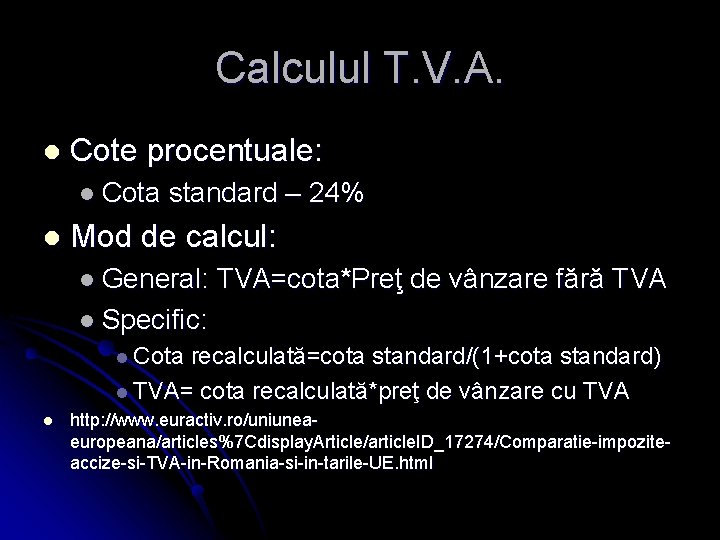

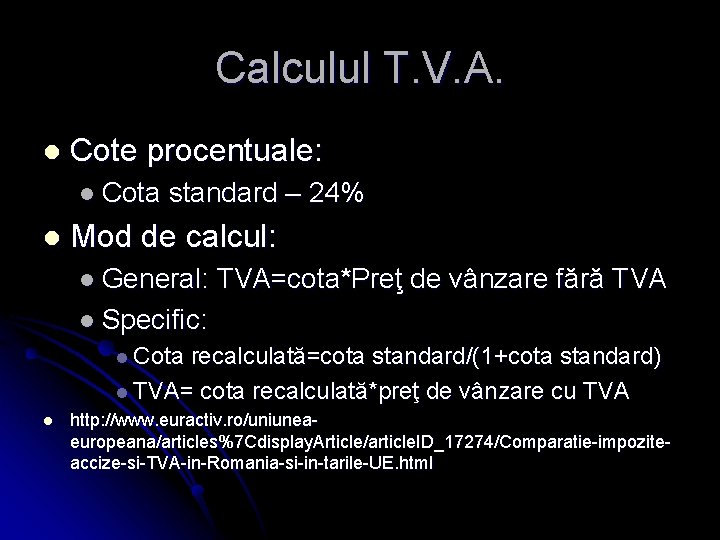

Calculul T. V. A. l Cote procentuale: l Cota l standard – 24% Mod de calcul: l General: TVA=cota*Preţ de vânzare fără TVA l Specific: l Cota recalculată=cota standard/(1+cota standard) l TVA= cota recalculată*preţ de vânzare cu TVA l http: //www. euractiv. ro/uniuneaeuropeana/articles%7 Cdisplay. Article/article. ID_17274/Comparatie-impoziteaccize-si-TVA-in-Romania-si-in-tarile-UE. html

Monopolurile fiscale l Se referă la instituirea monopolului statului asupra producerii şi/sau comercializării unor mărfuri.

Taxele vamale l l l Sunt impozite insituite de către stt asupra mărfurilor care sunt transferate dintr-o ţară în alta Din punctul de vedere al modului de percepere: ad valorem, specifice, mixte După scopul impunerii: cu caracter fiscal, cu caracter protecţionist După obiectul impunerii: de import, de export, de tranzit. După modul de stabilire: autonome, convenţionale, preferenţiale, de retorsiune.

Uniunea vamală l Uniunea vamală sau zona liberului schimb reprezintă un perimetru cuprinzând mai multe state care duc o politică vamală comună cu exteriorul şi nu percep taxe vamale pentru transferul de mărfuri între statele membre.

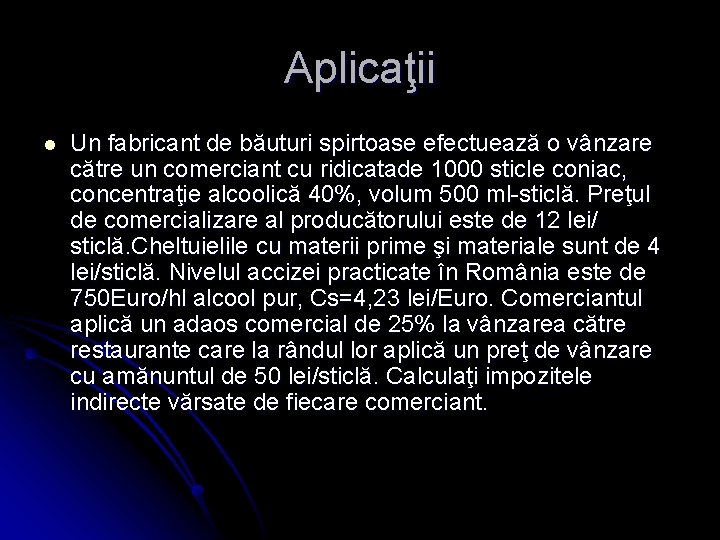

Aplicaţii l Un fabricant de băuturi spirtoase efectuează o vânzare către un comerciant cu ridicatade 1000 sticle coniac, concentraţie alcoolică 40%, volum 500 ml-sticlă. Preţul de comercializare al producătorului este de 12 lei/ sticlă. Cheltuielile cu materii prime şi materiale sunt de 4 lei/sticlă. Nivelul accizei practicate în România este de 750 Euro/hl alcool pur, Cs=4, 23 lei/Euro. Comerciantul aplică un adaos comercial de 25% la vânzarea către restaurante care la rândul lor aplică un preţ de vânzare cu amănuntul de 50 lei/sticlă. Calculaţi impozitele indirecte vărsate de fiecare comerciant.

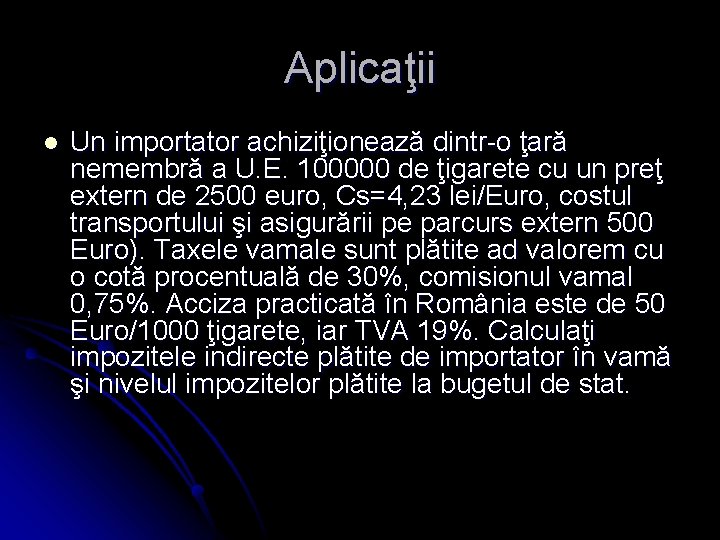

Aplicaţii l Un importator achiziţionează dintr-o ţară nemembră a U. E. 100000 de ţigarete cu un preţ extern de 2500 euro, Cs=4, 23 lei/Euro, costul transportului şi asigurării pe parcurs extern 500 Euro). Taxele vamale sunt plătite ad valorem cu o cotă procentuală de 30%, comisionul vamal 0, 75%. Acciza practicată în România este de 50 Euro/1000 ţigarete, iar TVA 19%. Calculaţi impozitele indirecte plătite de importator în vamă şi nivelul impozitelor plătite la bugetul de stat.

Care sunt impozitele indirecte

Care sunt impozitele indirecte Cand sunt mic atunci sunt mare

Cand sunt mic atunci sunt mare Care sunt simturile prin care sunt evocate

Care sunt simturile prin care sunt evocate Commande vectorielle indirecte machine asynchrone

Commande vectorielle indirecte machine asynchrone Kasstroomoverzicht indirecte methode voorbeeld

Kasstroomoverzicht indirecte methode voorbeeld Phrase interrogative directe et indirecte

Phrase interrogative directe et indirecte Complement de regim verbal

Complement de regim verbal Concurrence directe et indirecte

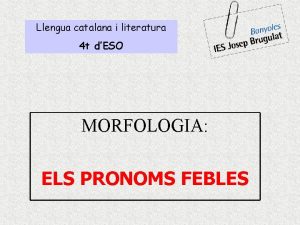

Concurrence directe et indirecte Complement directe indirecte i circumstancial

Complement directe indirecte i circumstancial Commerciele kostprijs

Commerciele kostprijs Complemento indirecto pronombres

Complemento indirecto pronombres Ictere

Ictere Tableau de transformation discours direct et indirect pdf

Tableau de transformation discours direct et indirect pdf