Creazione e mantenimento del valore nelle aziende liguri

- Slides: 16

Creazione e mantenimento del valore nelle aziende liguri Progetto di ricerca DITEA con il supporto di Banca Passadore e KPMG Genova In collaborazione con Confindustria Genova Gruppo di ricerca DITEA: Massimo Albanese, Elisa Bonollo, Cinzia Panero, Matteo Pastore, Lara Penco, Alberto Quagli, Paola Ramassa

Gli obiettivi e il metodo Valutare la capacità di creare valore delle imprese liguri e di mantenerlo anche nei momenti di crisi, investendo nel futuro La scelta del bilancio definisce in parte il campione: 376 imprese con fatturato superiore a 10 M/€ per il periodo 2006 -2008, ridotte a 334 per il 2009 (17 settori analizzati) Base: bilancio di esercizio e indicatore di creazione del valore, osservato nel tempo e normalizzato per dimensione Esigenza di studiare le radici del valore: il rapporto con i mercati, il rapporto con il territorio. Analisi tramite 18 interviste alle aziende con i dati migliori, rappresentative dei diversi settori

I 17 settori indagati INDUSTRIALI SERVIZI • Alimentare • Commercio di autoveicoli • Logistica • Servizi professionali • Servizi immobiliari • Trasporti • Turismo • Altre manifatturiere • Automazione - Elettronica - TLC • Cantieristica • Chimica - Farmaceutica • Costruzioni • Metallurgia • Metalmeccanica • Plastica - Gomma • Energia

I risultati: il quadro macro Economia ligure fortemente terziarizzata: turismo, servizi alle imprese, commercio, settore pubblico, elettronica. Maggiore resistenza a congiuntura. Minore apertura all’export e rilevanza della domanda interna. Ciclo lungo (commesse). 2006 -2009: Aumentano investimenti (32% industria, 20% servizi), rallentamento forte nel 2009 (4% industria, - 2% servizi su 2008) Lieve aumento del fatturato (2% industria, 4% servizi), con riduzione nel 2009 su 2008 (-20% industria, -13% servizi) Crollo degli utili: -77% industria, -27% servizi Segni di ripresa nel 2010 Analisi shift-share (componente mix e componente territoriale): positivo il fattore territoriale per Autom-Elettr-TLC, Logistica, Commercio, Metalmeccanico, Metallurgico

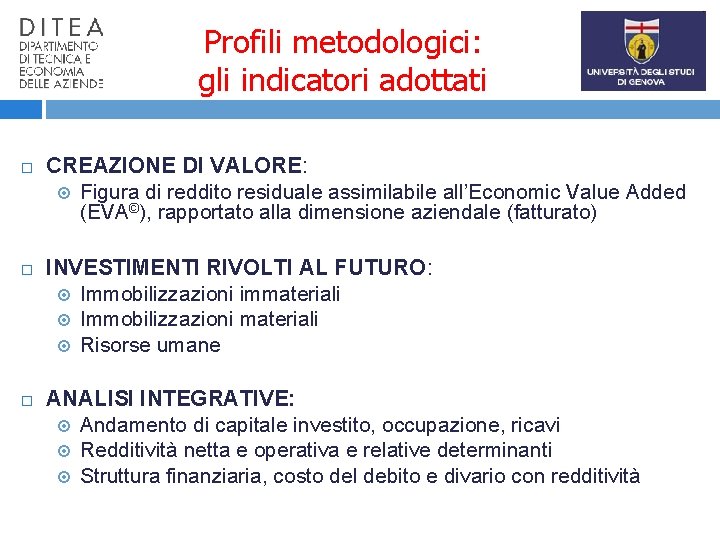

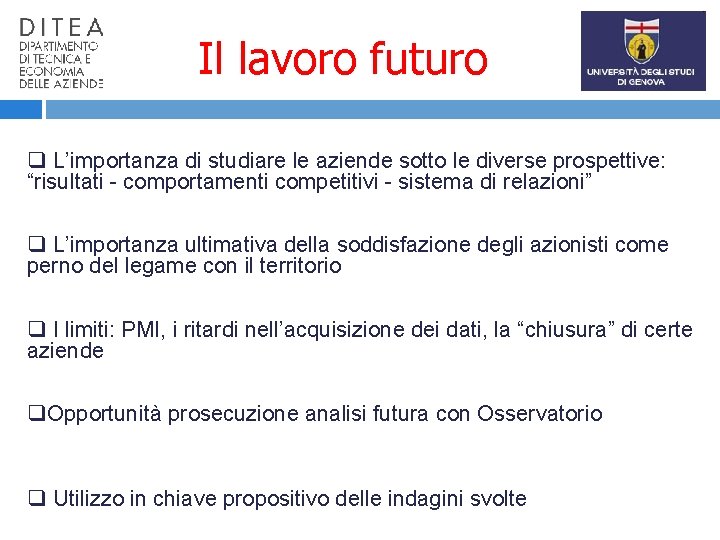

Profili metodologici: gli indicatori adottati CREAZIONE DI VALORE: Figura di reddito residuale assimilabile all’Economic Value Added (EVA©), rapportato alla dimensione aziendale (fatturato) INVESTIMENTI RIVOLTI AL FUTURO: Immobilizzazioni immateriali Immobilizzazioni materiali Risorse umane ANALISI INTEGRATIVE: Andamento di capitale investito, occupazione, ricavi Redditività netta e operativa e relative determinanti Struttura finanziaria, costo del debito e divario con redditività

Profili metodologici: la creazione di valore Indicatore di riferimento: EVA = NOPAT – (WACC * CIN) Costo del capitale proprio Kd * [ D / (D + E) ] + Ke * [ E / (D + E) ] Rf + [β * (Rm – Rf)]

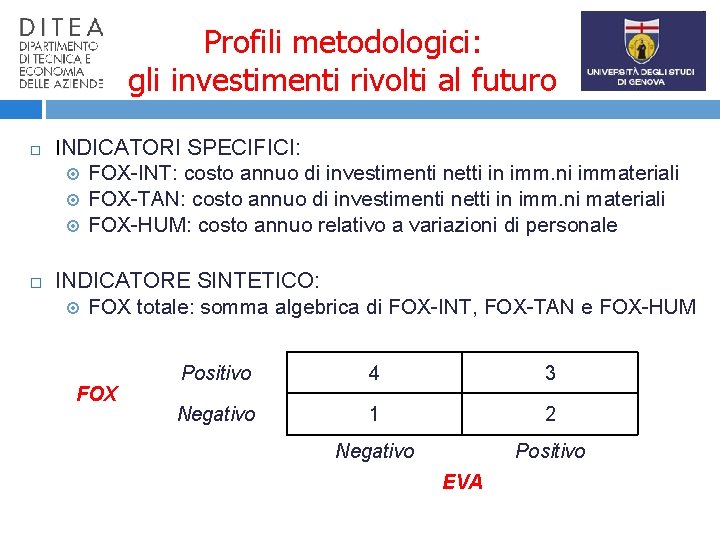

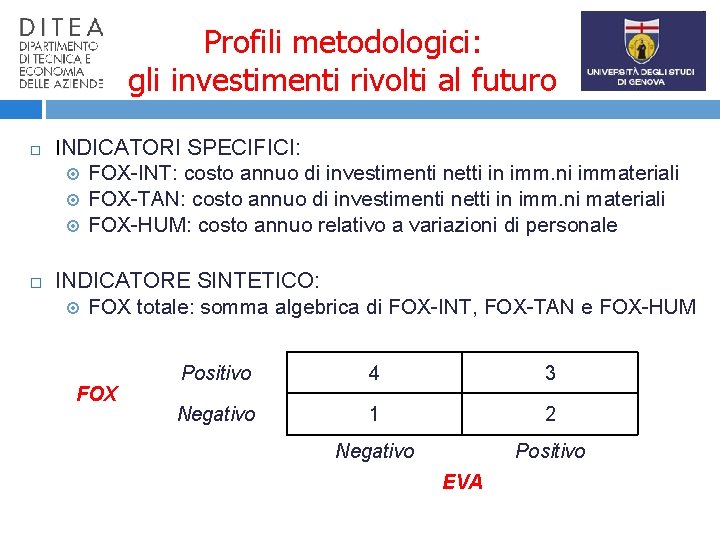

Profili metodologici: gli investimenti rivolti al futuro INDICATORI SPECIFICI: FOX-INT: costo annuo di investimenti netti in imm. ni immateriali FOX-TAN: costo annuo di investimenti netti in imm. ni materiali FOX-HUM: costo annuo relativo a variazioni di personale INDICATORE SINTETICO: FOX totale: somma algebrica di FOX-INT, FOX-TAN e FOX-HUM FOX Positivo 4 3 Negativo 1 2 Negativo Positivo EVA

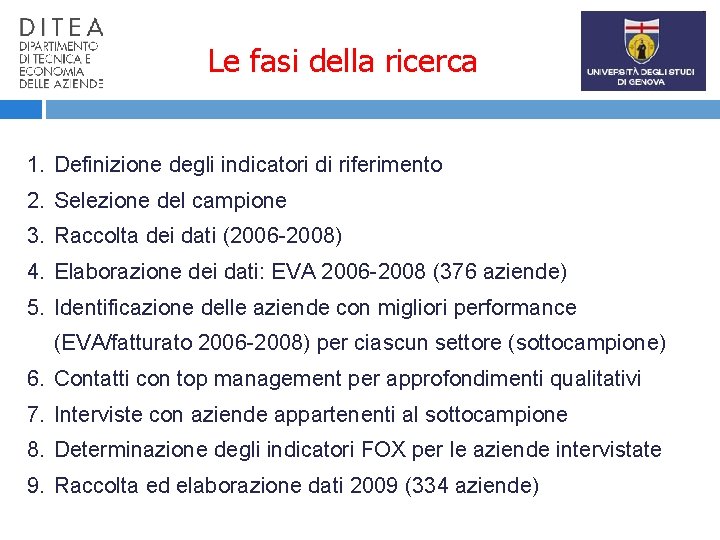

Le fasi della ricerca 1. Definizione degli indicatori di riferimento 2. Selezione del campione 3. Raccolta dei dati (2006 -2008) 4. Elaborazione dei dati: EVA 2006 -2008 (376 aziende) 5. Identificazione delle aziende con migliori performance (EVA/fatturato 2006 -2008) per ciascun settore (sottocampione) 6. Contatti con top management per approfondimenti qualitativi 7. Interviste con aziende appartenenti al sottocampione 8. Determinazione degli indicatori FOX per le aziende intervistate 9. Raccolta ed elaborazione dati 2009 (334 aziende)

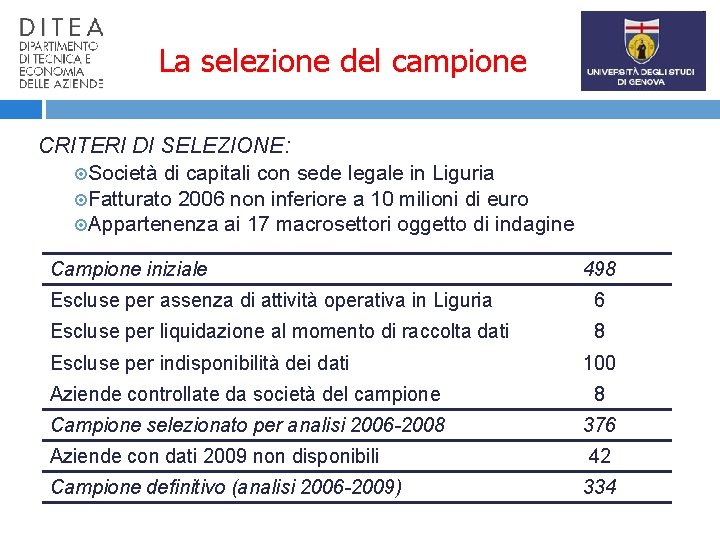

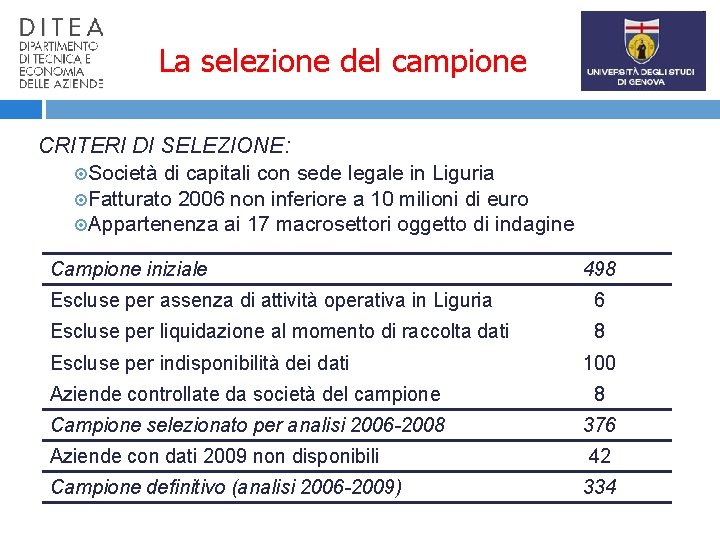

La selezione del campione CRITERI DI SELEZIONE: Società di capitali con sede legale in Liguria Fatturato 2006 non inferiore a 10 milioni di euro Appartenenza ai 17 macrosettori oggetto di indagine Campione iniziale 498 Escluse per assenza di attività operativa in Liguria 6 Escluse per liquidazione al momento di raccolta dati 8 Escluse per indisponibilità dei dati 100 Aziende controllate da società del campione 8 Campione selezionato per analisi 2006 -2008 376 Aziende con dati 2009 non disponibili 42 Campione definitivo (analisi 2006 -2009) 334

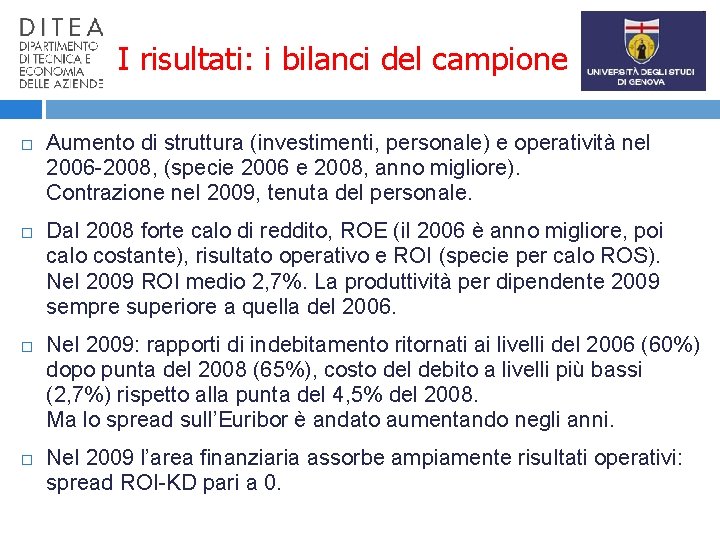

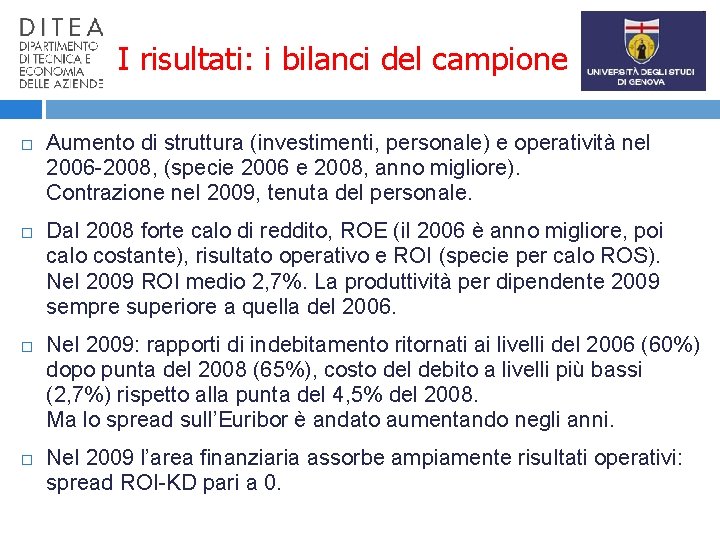

I risultati: i bilanci del campione Aumento di struttura (investimenti, personale) e operatività nel 2006 -2008, (specie 2006 e 2008, anno migliore). Contrazione nel 2009, tenuta del personale. Dal 2008 forte calo di reddito, ROE (il 2006 è anno migliore, poi calo costante), risultato operativo e ROI (specie per calo ROS). Nel 2009 ROI medio 2, 7%. La produttività per dipendente 2009 sempre superiore a quella del 2006. Nel 2009: rapporti di indebitamento ritornati ai livelli del 2006 (60%) dopo punta del 2008 (65%), costo del debito a livelli più bassi (2, 7%) rispetto alla punta del 4, 5% del 2008. Ma lo spread sull’Euribor è andato aumentando negli anni. Nel 2009 l’area finanziaria assorbe ampiamente risultati operativi: spread ROI-KD pari a 0.

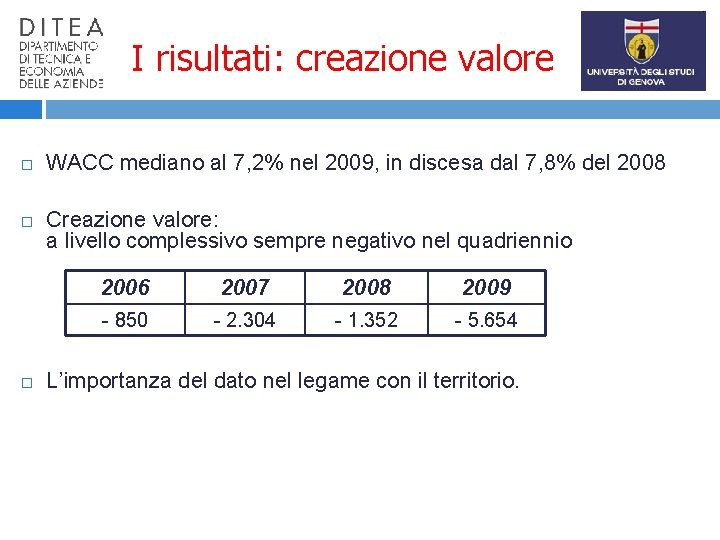

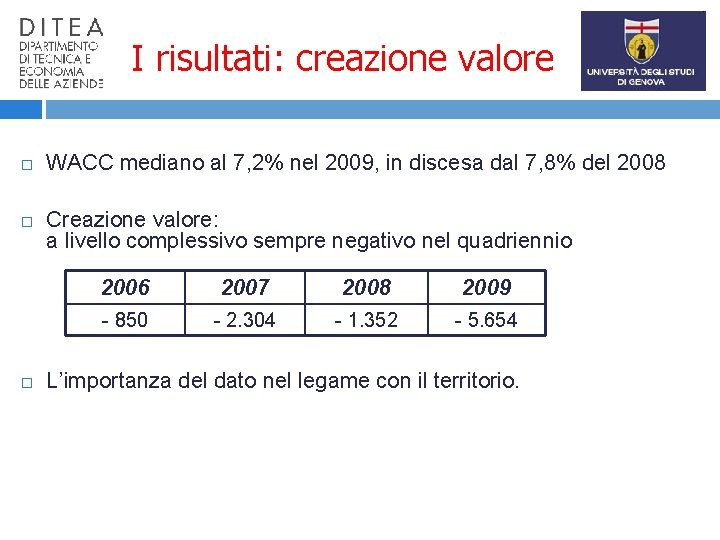

I risultati: creazione valore WACC mediano al 7, 2% nel 2009, in discesa dal 7, 8% del 2008 Creazione valore: a livello complessivo sempre negativo nel quadriennio 2006 2007 2008 2009 - 850 - 2. 304 - 1. 352 - 5. 654 L’importanza del dato nel legame con il territorio.

Le 18 aziende intervistate ACCIAI DI QUALITA‘ Metallurgia ALMO NATURE Commercio API Chimica-Farmaceutica A. V. F. - ASTORE VALVES AND FITTINGS Plastica – Gomma BANCHERO - COSTA & C. Logistica CARFIN Commercio autoveicoli D'APPOLONIA Sevizi professionali ELSEL Metalmeccanica EUROGUARCO Plastica – Gomma FRATELLI CARLI Alimentare HYPERTAC Automaz. – Elettronica - TLC HOTEL SPLENDIDO Turismo IREN MERCATO Energia e risorse ambientali MONDO MARINE Cantieristica OFFICINE MECCANICHE NAVALI Metalmeccanica SPAZIO GENOVA Commercio autoveicoli UNOGAS ENERGIA Energia e risorse ambientali VECCHI & C. PIAM Chimica-Farmaceutica

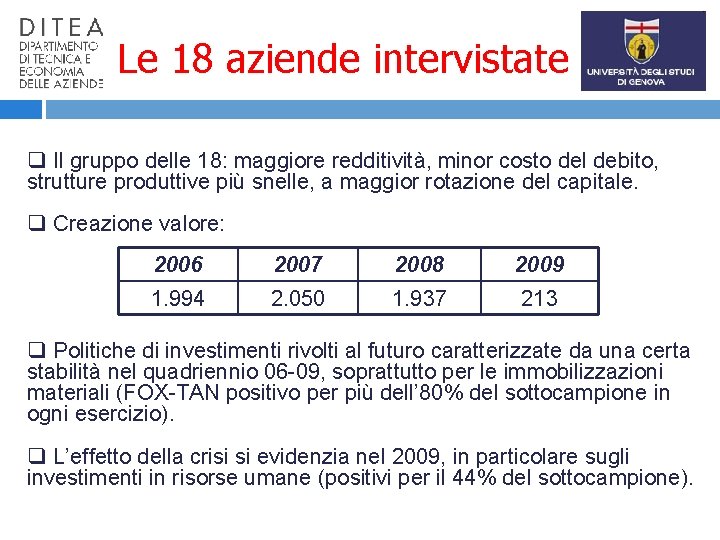

Le 18 aziende intervistate q Il gruppo delle 18: maggiore redditività, minor costo del debito, strutture produttive più snelle, a maggior rotazione del capitale. q Creazione valore: 2006 2007 2008 2009 1. 994 2. 050 1. 937 213 q Politiche di investimenti rivolti al futuro caratterizzate da una certa stabilità nel quadriennio 06 -09, soprattutto per le immobilizzazioni materiali (FOX-TAN positivo per più dell’ 80% del sottocampione in ogni esercizio). q L’effetto della crisi si evidenzia nel 2009, in particolare sugli investimenti in risorse umane (positivi per il 44% del sottocampione).

Le 18 aziende intervistate Approccio al mercato q Focalizzazione sul cliente, diversificazione concentrica (rari cambi di business), innovazione anche se generalmente prive di una R&D interna. q Maggiore internazionalizzazione (14 su 18), vuoi per concentrazione domanda del segmento, vuoi per ricerca di sbocchi Rapporto con il territorio q Limitata rilevanza delle relazioni sviluppate con gli attori del sistema competitivo e con gli attori sociali, a eccezione del personale. La scelta localizzativa è spesso un “derivato storico”. q Proiezione internazionale nei mercati di approvvigionamento e sbocco. Con soggetti finanziatori, amministrazioni pubbliche e collettività locali esistono relazioni positive e consolidate, ma generalmente poco significative.

Il lavoro futuro q L’importanza di studiare le aziende sotto le diverse prospettive: “risultati - comportamenti competitivi - sistema di relazioni” q L’importanza ultimativa della soddisfazione degli azionisti come perno del legame con il territorio q I limiti: PMI, i ritardi nell’acquisizione dei dati, la “chiusura” di certe aziende q. Opportunità prosecuzione analisi futura con Osservatorio q Utilizzo in chiave propositivo delle indagini svolte

Un auspicio finale Finally, above all, don’t ignore it. The one thing we must not do is to ignore the large, widely held corporation. It is too influential a force in our lives (Henry Mintzberg, 1984)

Raggiungimento e mantenimento della stabilità internistica

Raggiungimento e mantenimento della stabilità internistica Mimantenimiento.pronied

Mimantenimiento.pronied Impresa industriale esempio

Impresa industriale esempio Promoclub torino

Promoclub torino Struttura divisionale esempio azienda

Struttura divisionale esempio azienda Aziende certificate emas

Aziende certificate emas Aziende convenzionate unipv

Aziende convenzionate unipv Poesie con onomatopee

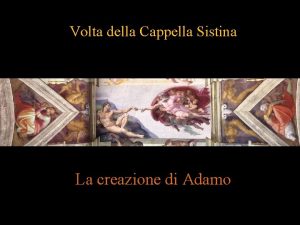

Poesie con onomatopee Cappella sistina adamo

Cappella sistina adamo Il racconto della creazione

Il racconto della creazione Sistina bolnica

Sistina bolnica Mappa del valore

Mappa del valore Il valore delle risorse umane

Il valore delle risorse umane Catena del valore ikea

Catena del valore ikea Paradosso del valore c

Paradosso del valore c Cenerentola metamorfosi

Cenerentola metamorfosi Osmosi nelle piante

Osmosi nelle piante