DASARDASAR PERPAJAKAN Mata Kuliah Perpajakan Teuku Hendra H

- Slides: 20

DASAR-DASAR PERPAJAKAN Mata Kuliah: Perpajakan Teuku Hendra H. Y, SSTP. , M. Ec. Dev Meri Yanti, SE. , M. Ec. Dev. , Ak

DEFINISI PAJAK l Pajak adalah kontribusi wajib kepada negara yang terutang oleh orang pribadi atau badan yang bersifat memaksa berdasarkan Undang-Undang, dengan tidak mendapatkan imbalan secara langsung dan digunakan untuk keperluan negara bagi sebesar-besarnya kemakmuran rakyat (UU Nomor 28 Tahun 2007) l Pajak adalah peralihan kekayaan dari pihak rakyat kepada kas negara untuk membiaya pengeluaran rutin dan surplusnya digunakan untuk public saving yang merupakan sumber utama untuk membiayai public investment ( Prof. Dr. Rochmat Spemitro, S. H)

FUNGSI PAJAK l Fungsi BUDGETAIR (Sumber Keuangan Negara) Pajak merupakan salah satu sumber penerimaan pemerintah untuk membiayai pengeluaran baik rutin maupun pembangunan, sehingga pemerintah berupaya untuk memasukkan uang sebanyak-banyaknya dengan cara ekstensifikasi maupun intensifikasi pemungutan pajak l Fungsi REGULAREND (Pengatur) Pajak sebagai alat untuk mengatur atau melaksanakan kebijakan di bidang sosial dan ekonomi, serta mencapai tujuan-tujuan tertentu di luar bidang keuangan.

HUKUM PAJAK l Hukum Pajak MATERIIL Norma-norma yang menjelaskan keadaan, perbuatan, dan peristiwa hukum yang harus dikenakan pajak, siapa yang harus dikenakan pajak, dan berapa besar pajaknya l Hukum Pajak FORMIL Peraturan-peraturan mengenai berbagai cara untuk mewujudkan hukum materiil menjadi kenyataan

JENIS PAJAK l Menurut GOLONGAN Pajak dikelompokkan menjadi 2 yaitu Pajak Langsung dan Pajak Tidak Langsung l Menurut SIFAT Pajak dikelompokkan menjadi 2 yaitu Pajak Subyektif dan Pajak Obyektif l Menurut LEMBAGA PEMUNGUTAN Pajak dikelompokkan menjadi 2 yaitu Pajak Pusat dan Pajak Daerah

JENIS PAJAK – Menurut Golongan l Pajak Langsung Pajak yang ditanggung sendiri oleh Wajib Pajak dan tidak dapat dilimpahkan atau dibebankan kepada orang lain atau pihak lain. Artinya pajak harus menjadi beban Wajib Pajak yang bersangkutan Misal: PPh (pajak penghasilan) l Pajak Tidak Langsung Pajak yang pada akhirnya dapat dibebankan atau dilimpahkan kepada orang lain atau pihak ketiga Misalnya: PPN

JENIS PAJAK – Menurut Sifat l Pajak Subyektif Pajak yang pengenaanya memerhatikan keadaan pribadi Wajib Pajak atau pengenaan pajak yang memperhatikan keadaan subjeknya Misal: PPh (keadaan pribadi Wajib Pajak seperti status perkawinan, banyaknya anak, dan tanggungan lainnya) l Pajak Obyektif Pajak yang pengenaanya memperhatikan objeknya baik berupa benda, keadaan, perbuatan, atau peristiwa yang mengakibatkan timbulnya kewajiban membayar pajak tanpa memperhatikan keadaan pribadi Wajib Pajak maupun tempat tinggalnya Misalnya: Pajak Pertambahan Nilai (PPN), Pajak Penjualan atas Barang Mewah (PPn. BM), dan Pajak Bumi dan Bangunan (PBB)

JENIS PAJAK – Menurut Lembaga Pemungut l Pajak Pusat Pajak yang dipungut oleh pemerintah pusat dan digunakan untuk membiayai rumah tangga negara pada umumnya Misal: PPh, PPN, PPn. BM, PBB, Bea Materai dan Bea Perolehan Hak atas Tanas dan Bangunan (BPHTB) l Pajak Daerah Pajak yang dipungut oleh pemerintah daerah baik daerah tingkat I (pajak provinsi), maupun daerah tingkat II (pajak kabupaten/kota) dan digunakan untuk membiayai rumah tangga daerah masing-masing Misalnya: Pajak Kendaraan Bermotor (PKB), Pajak Hotel, Pajak Restoran

PAJAK PUSAT l Pajak Penghasilan (PPh) adalah pajak yang dikenakan kepada orang pribadi atau badan atas penghasilan yang diterima atau diperoleh dalam suatu Tahun Pajak. Yang dimaksud dengan penghasilan adlah setiap tambahan kemampuan ekonomis yang berasal baik dari Indonesia maupun dari luar Indonesia yang dapat digunakan untuk konsumsi atau untuk menambah kekayaan dengan nama dan dalam bentuk apapun. Dengan demikian maka penghasilan itu dapat berupa keuntungan usaha, gaji, honorarium, hadiah, dan lain sebagainya l Bea Meterai Pajak yang dikenakan atas dokumen, seperti surat perjanjian, akta notaris, serta kwitansi pembayaran, surat berharga, dan efek, yang memuat jumlah uang atau nominal diatas jumlah tertentu sesuai dengan ketentuan.

PAJAK PUSAT l Pajak Bumi dan Bangunan (PBB) Pajak yang dikenakan atas kepemilikan atau pemanfaatan tanah dan atau bangunan. PBB merupakan Pajak Pusat namun demikian hampir seluruh realisasi penerimaan PBB diserahkan kepada Pemerintah Daerah baik Propinsi maupun Kabupaten/Kota l Bea Perolehan Hak Atas Tanah dan Bangunan (BPHTB) Pajak yang dikenakan atas perolehan hak atas tanah dan atau bangunan. Seperti halnya PBB, walaupun BPHTB dikelola oleh Pemerintah Pusat namun realisasi penerimaan BPHTB seluruhnya diserahkan kepada Pemerintah Daerah baik Propinsi maupun Kabupaten/Kota sesuai dengan ketentuan

PAJAK PUSAT l Pajak Pertambahan Nilai (PPN) Pajak yang dikenakan atas konsumsi Barang Kena Pajak atau Jasa Kena Pajak di dalam Daerah Pabean. Orang Pribadi, perusahaan, maupun pemerintah yang mengkonsumsi Barang Kena Pajak atau Jasa Kena Pajak dikenakan PPN. Pada dasarnya, setiap barang dan jasa adalah Barang Kena Pajak atau Jasa Kena Pajak, kecuali ditentukan lain oleh Undang-undang PPN. Tarif PPN adalah tunggal yaitu sebesar 10%. Dalam hal ekspor, tarif PPN adalah 0%. Yang dimaksud Dengan Pabean adalah wilayah Republik Indonesia yang meliputi wilayah darat, peraian, dan ruang udara diatasnya l Pajak Penjualan atas Barang Mewah (PPn BM) Selain dikenakan PPN, atas barang-barang kena pajak tertentu yang tergolong mewah, juga dikenakan PPn BM. Yang dimaksud dengan Barang Kena Pajak yang tergolong mewah adalah Barang tersebut bukan merupakan barang kebutuhan pokok; atau Barang tersebut dikonsumsi oleh masyarakat tertentu; atau Pada umumnya barang tersebut dikonsumsi oleh masyarakat berpenghasilan tinggi; atau Barang tersebut dikonsumsi untuk menunjukkan status; atau Apabila dikonsumsi dapat merusak kesehatan dan moral masyarakat, serta mengganggu ketertiban masyarakat.

TATA CARA PEMUNGUTAN PAJAK l STELSEL Pajak Pemungutan pajak dapat dilakukan dengan 3 stelsel, yaitu Stelsel Nyata, Stelsel Anggapan, dan Stelsel Campuran l Asas Pemungutan Pajak Terdapat 3 asas pemungutan pajak, yaitu Asas Domisili, Asas Sumber, dan Asas Kebangsaan l Sistem Pemungutan Pajak Terdapat 3 sistem pemungutan pajak, yaitu Official Assessment System, Self Assessment System, dan With Holding System

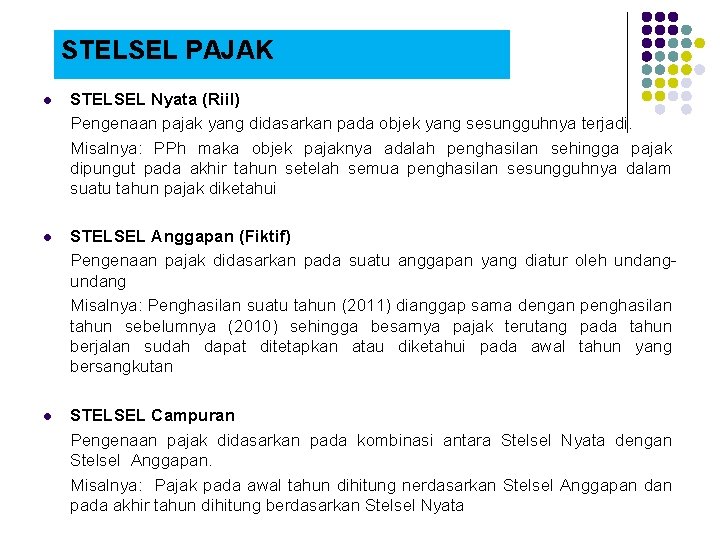

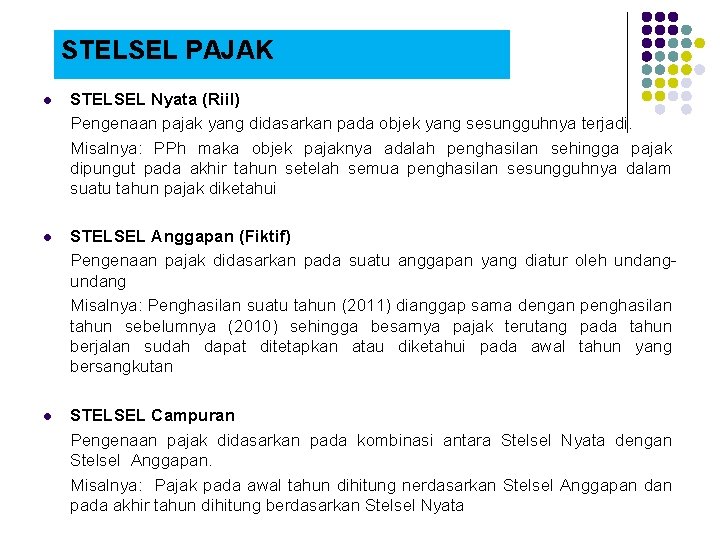

STELSEL PAJAK l STELSEL Nyata (Riil) Pengenaan pajak yang didasarkan pada objek yang sesungguhnya terjadi. Misalnya: PPh maka objek pajaknya adalah penghasilan sehingga pajak dipungut pada akhir tahun setelah semua penghasilan sesungguhnya dalam suatu tahun pajak diketahui l STELSEL Anggapan (Fiktif) Pengenaan pajak didasarkan pada suatu anggapan yang diatur oleh undang Misalnya: Penghasilan suatu tahun (2011) dianggap sama dengan penghasilan tahun sebelumnya (2010) sehingga besarnya pajak terutang pada tahun berjalan sudah dapat ditetapkan atau diketahui pada awal tahun yang bersangkutan l STELSEL Campuran Pengenaan pajak didasarkan pada kombinasi antara Stelsel Nyata dengan Stelsel Anggapan. Misalnya: Pajak pada awal tahun dihitung nerdasarkan Stelsel Anggapan dan pada akhir tahun dihitung berdasarkan Stelsel Nyata

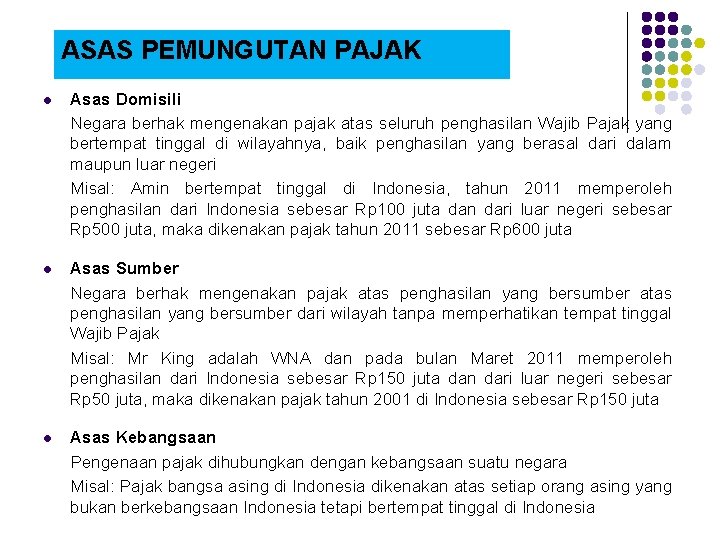

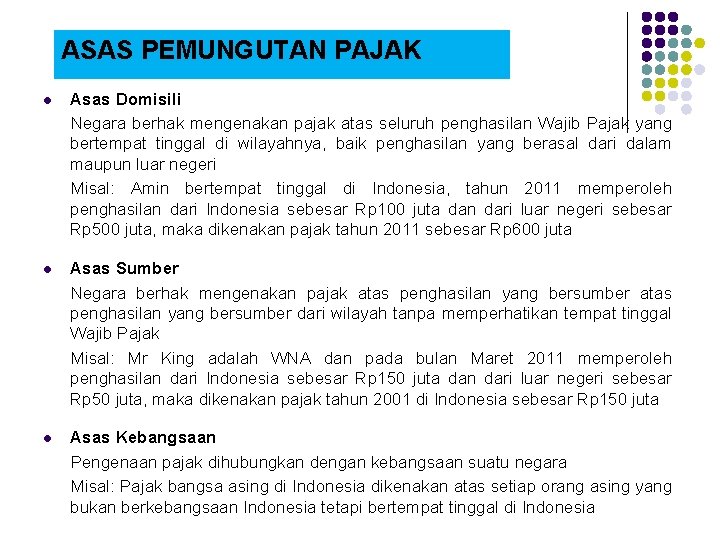

ASAS PEMUNGUTAN PAJAK l Asas Domisili Negara berhak mengenakan pajak atas seluruh penghasilan Wajib Pajak yang bertempat tinggal di wilayahnya, baik penghasilan yang berasal dari dalam maupun luar negeri Misal: Amin bertempat tinggal di Indonesia, tahun 2011 memperoleh penghasilan dari Indonesia sebesar Rp 100 juta dan dari luar negeri sebesar Rp 500 juta, maka dikenakan pajak tahun 2011 sebesar Rp 600 juta l Asas Sumber Negara berhak mengenakan pajak atas penghasilan yang bersumber dari wilayah tanpa memperhatikan tempat tinggal Wajib Pajak Misal: Mr King adalah WNA dan pada bulan Maret 2011 memperoleh penghasilan dari Indonesia sebesar Rp 150 juta dan dari luar negeri sebesar Rp 50 juta, maka dikenakan pajak tahun 2001 di Indonesia sebesar Rp 150 juta l Asas Kebangsaan Pengenaan pajak dihubungkan dengan kebangsaan suatu negara Misal: Pajak bangsa asing di Indonesia dikenakan atas setiap orang asing yang bukan berkebangsaan Indonesia tetapi bertempat tinggal di Indonesia

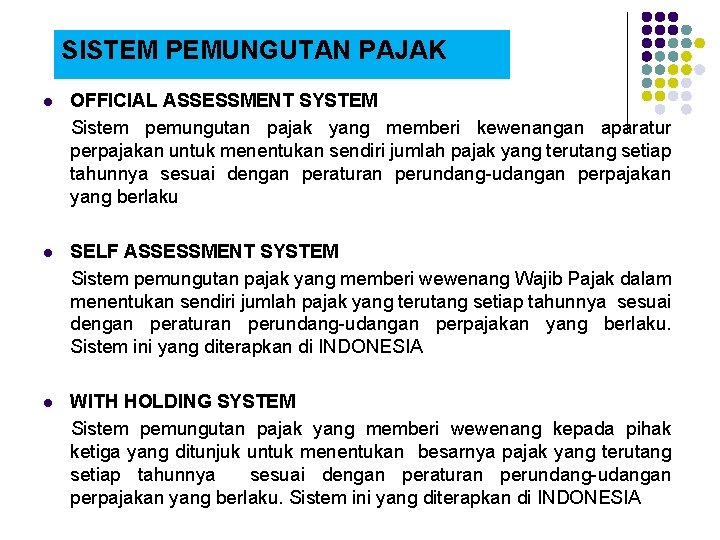

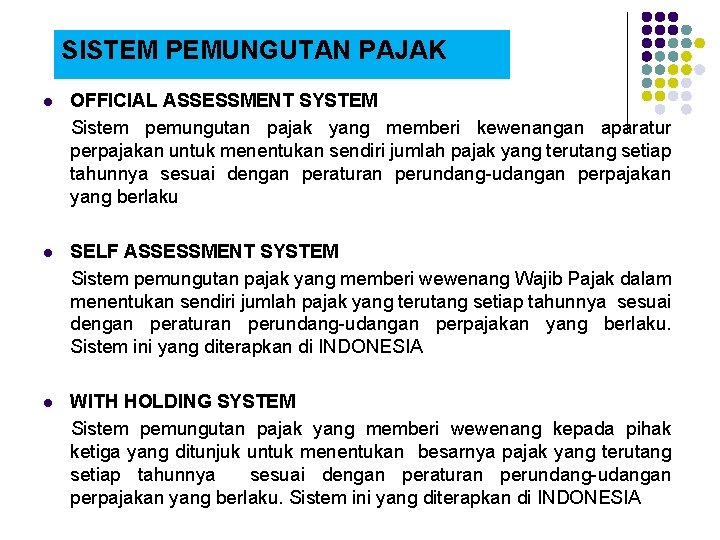

SISTEM PEMUNGUTAN PAJAK l OFFICIAL ASSESSMENT SYSTEM Sistem pemungutan pajak yang memberi kewenangan aparatur perpajakan untuk menentukan sendiri jumlah pajak yang terutang setiap tahunnya sesuai dengan peraturan perundang-udangan perpajakan yang berlaku l SELF ASSESSMENT SYSTEM Sistem pemungutan pajak yang memberi wewenang Wajib Pajak dalam menentukan sendiri jumlah pajak yang terutang setiap tahunnya sesuai dengan peraturan perundang-udangan perpajakan yang berlaku. Sistem ini yang diterapkan di INDONESIA l WITH HOLDING SYSTEM Sistem pemungutan pajak yang memberi wewenang kepada pihak ketiga yang ditunjuk untuk menentukan besarnya pajak yang terutang setiap tahunnya sesuai dengan peraturan perundang-udangan perpajakan yang berlaku. Sistem ini yang diterapkan di INDONESIA

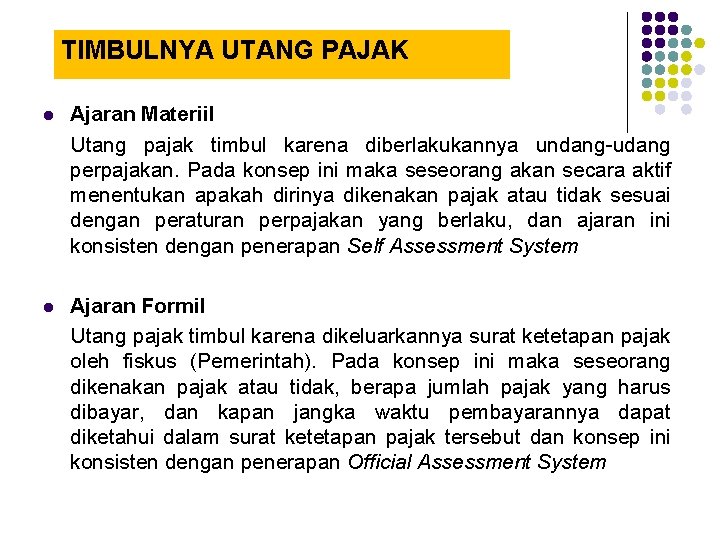

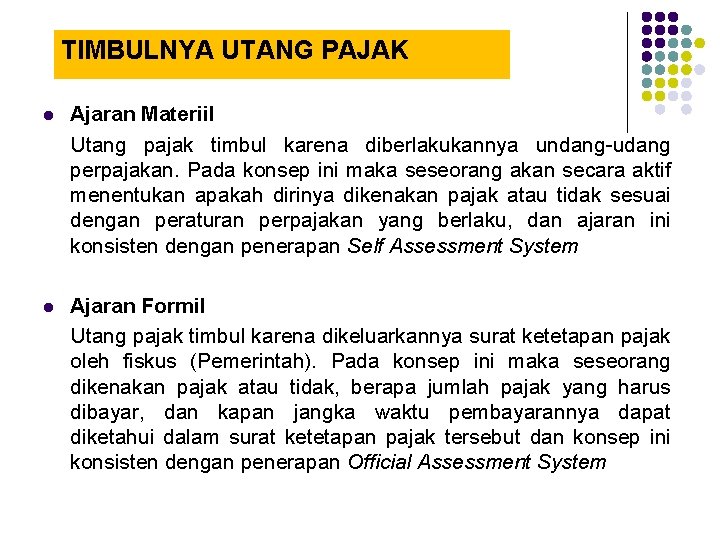

TIMBULNYA UTANG PAJAK l Ajaran Materiil Utang pajak timbul karena diberlakukannya undang-udang perpajakan. Pada konsep ini maka seseorang akan secara aktif menentukan apakah dirinya dikenakan pajak atau tidak sesuai dengan peraturan perpajakan yang berlaku, dan ajaran ini konsisten dengan penerapan Self Assessment System l Ajaran Formil Utang pajak timbul karena dikeluarkannya surat ketetapan pajak oleh fiskus (Pemerintah). Pada konsep ini maka seseorang dikenakan pajak atau tidak, berapa jumlah pajak yang harus dibayar, dan kapan jangka waktu pembayarannya dapat diketahui dalam surat ketetapan pajak tersebut dan konsep ini konsisten dengan penerapan Official Assessment System

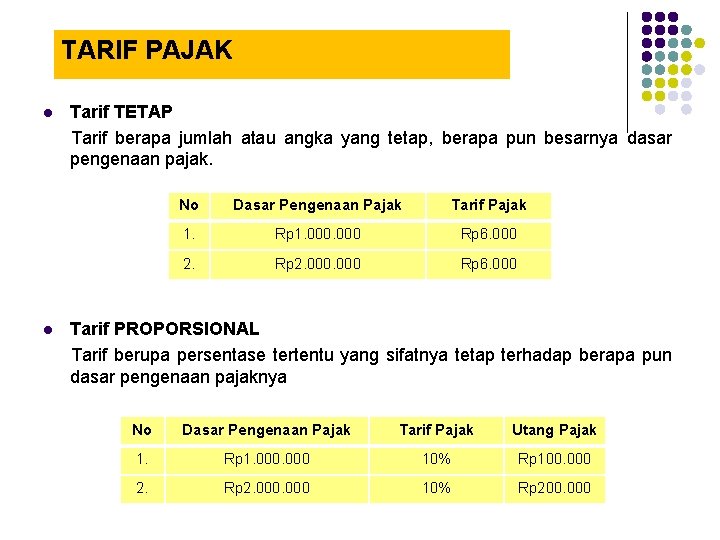

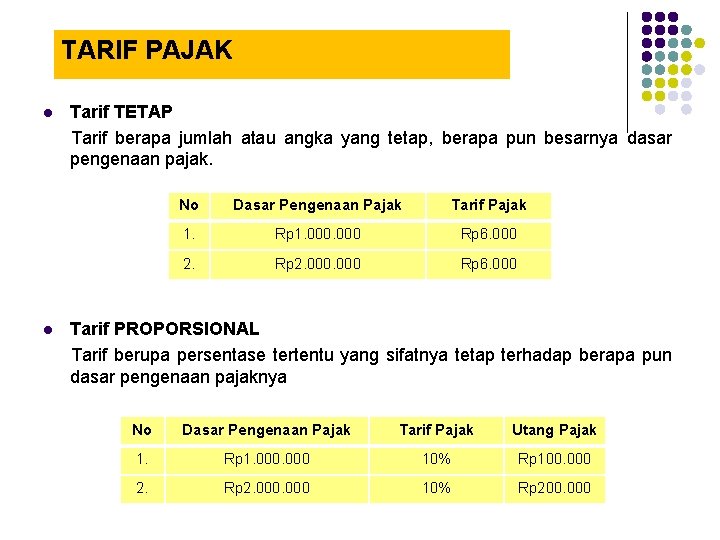

TARIF PAJAK l l Tarif TETAP Tarif berapa jumlah atau angka yang tetap, berapa pun besarnya dasar pengenaan pajak. No Dasar Pengenaan Pajak Tarif Pajak 1. Rp 1. 000 Rp 6. 000 2. Rp 2. 000 Rp 6. 000 Tarif PROPORSIONAL Tarif berupa persentase tertentu yang sifatnya tetap terhadap berapa pun dasar pengenaan pajaknya No Dasar Pengenaan Pajak Tarif Pajak Utang Pajak 1. Rp 1. 000 10% Rp 100. 000 2. Rp 2. 000 10% Rp 200. 000

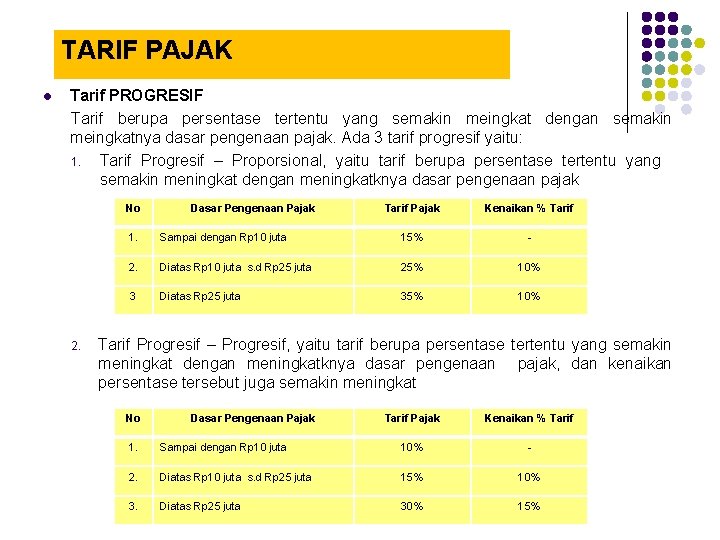

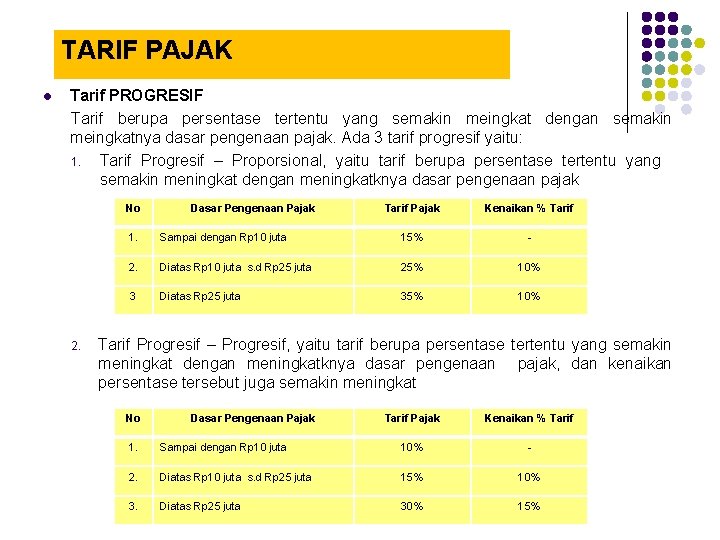

TARIF PAJAK l Tarif PROGRESIF Tarif berupa persentase tertentu yang semakin meingkat dengan semakin meingkatnya dasar pengenaan pajak. Ada 3 tarif progresif yaitu: 1. Tarif Progresif – Proporsional, yaitu tarif berupa persentase tertentu yang semakin meningkat dengan meningkatknya dasar pengenaan pajak No 2. Dasar Pengenaan Pajak Tarif Pajak Kenaikan % Tarif 1. Sampai dengan Rp 10 juta 15% - 2. Diatas Rp 10 juta s. d Rp 25 juta 25% 10% 3 Diatas Rp 25 juta 35% 10% Tarif Progresif – Progresif, yaitu tarif berupa persentase tertentu yang semakin meningkat dengan meningkatknya dasar pengenaan pajak, dan kenaikan persentase tersebut juga semakin meningkat No Dasar Pengenaan Pajak Tarif Pajak Kenaikan % Tarif 1. Sampai dengan Rp 10 juta 10% - 2. Diatas Rp 10 juta s. d Rp 25 juta 15% 10% 3. Diatas Rp 25 juta 30% 15%

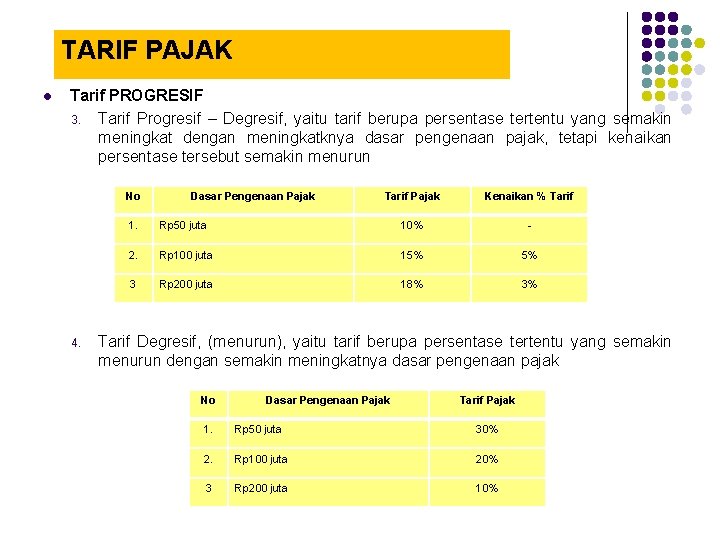

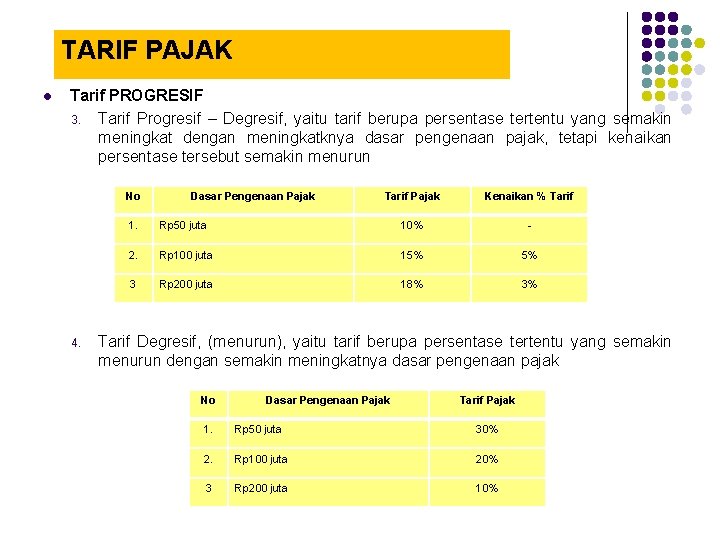

TARIF PAJAK l Tarif PROGRESIF 3. Tarif Progresif – Degresif, yaitu tarif berupa persentase tertentu yang semakin meningkat dengan meningkatknya dasar pengenaan pajak, tetapi kenaikan persentase tersebut semakin menurun No 4. Dasar Pengenaan Pajak Tarif Pajak Kenaikan % Tarif 1. Rp 50 juta 10% - 2. Rp 100 juta 15% 5% 3 Rp 200 juta 18% 3% Tarif Degresif, (menurun), yaitu tarif berupa persentase tertentu yang semakin menurun dengan semakin meningkatnya dasar pengenaan pajak No Dasar Pengenaan Pajak Tarif Pajak 1. Rp 50 juta 30% 2. Rp 100 juta 20% 3 Rp 200 juta 10%

TERIMA KASIH

Mata kuliah administrasi perpajakan ui

Mata kuliah administrasi perpajakan ui Definisi sdlc

Definisi sdlc Ppt tugas kuliah

Ppt tugas kuliah Arti nusyuz

Arti nusyuz Masa perintisan

Masa perintisan Mata kuliah mercu buana

Mata kuliah mercu buana Pertanyaan tentang tugas-tugas perkembangan peserta didik

Pertanyaan tentang tugas-tugas perkembangan peserta didik Materi kuliah geografi ekonomi

Materi kuliah geografi ekonomi Mata kuliah manajemen investasi

Mata kuliah manajemen investasi Silabus mata kuliah pengantar bisnis

Silabus mata kuliah pengantar bisnis Mata kuliah metode numerik

Mata kuliah metode numerik Mata kuliah profesi keguruan

Mata kuliah profesi keguruan Mata kuliah testing dan implementasi sistem

Mata kuliah testing dan implementasi sistem Ticcit adalah

Ticcit adalah Mata kuliah ekonomi pembangunan ub

Mata kuliah ekonomi pembangunan ub Silabus mata kuliah seminar proposal skripsi

Silabus mata kuliah seminar proposal skripsi Deklarasi alma ata

Deklarasi alma ata Contoh soal struktur beton bertulang

Contoh soal struktur beton bertulang Pengantar aplikasi komputer (spss)

Pengantar aplikasi komputer (spss) Tugas mata kuliah metodologi penelitian

Tugas mata kuliah metodologi penelitian Kurikulum institusional

Kurikulum institusional