VIZSGAELNKI TOVBBKPZS PNZGYISZMVITELI MODUL Galgczi Etelka Ldia Tel

VIZSGAELNÖKI TOVÁBBKÉPZÉS PÉNZÜGYI-SZÁMVITELI MODUL Galgóczi Etelka Lídia Tel. : +36/ 30 -781 -2331 Email: galgoczi. eta@gmail. com

BEVEZETÉS A vizsgaelnökök, vizsgabizottsági tagok és vizsgajegyzők komplex szakmai vizsgáztatás szabályairól a 315/2013. (VIII. 28. ) kormányrendelet rendelkezik. A szakmai vizsgabizottsági tagokat az Országos Szakképzési Névjegyzékből a szakképzésért és a felnőttképzésért felelős miniszter a szakképzési feladatot ellátó hatóság bízza meg. A megbízást e feladatra önök magánszemélyként kapják! Magánszemélyként a vizsgaelnök, vizsgabizottsági tagok és vizsgajegyzők tevékenységének ellátása „önálló tevékenység” „Önálló tevékenységből származó jövedelem keletkezik”

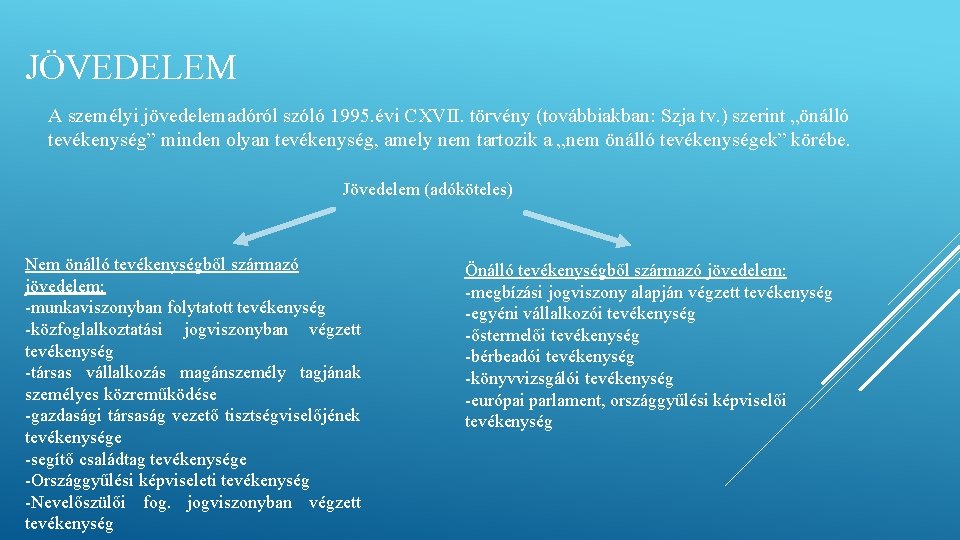

JÖVEDELEM A személyi jövedelemadóról szóló 1995. évi CXVII. törvény (továbbiakban: Szja tv. ) szerint „önálló tevékenység” minden olyan tevékenység, amely nem tartozik a „nem önálló tevékenységek” körébe. Jövedelem (adóköteles) Nem önálló tevékenységből származó jövedelem: -munkaviszonyban folytatott tevékenység -közfoglalkoztatási jogviszonyban végzett tevékenység -társas vállalkozás magánszemély tagjának személyes közreműködése -gazdasági társaság vezető tisztségviselőjének tevékenysége -segítő családtag tevékenysége -Országgyűlési képviseleti tevékenység -Nevelőszülői fog. jogviszonyban végzett tevékenység Önálló tevékenységből származó jövedelem: -megbízási jogviszony alapján végzett tevékenység -egyéni vállalkozói tevékenység -őstermelői tevékenység -bérbeadói tevékenység -könyvvizsgálói tevékenység -európai parlament, országgyűlési képviselői tevékenység

Mivel magánszemélyként vannak megbízva a komplex szakmai vizsgáztatás feladataira, így „önálló tevékenységből származó jövedelmük” keletkezik. !Nem szabályos tulajdonukat képező gazdasági társaságot (Bt, Kft) belevonni a vizsgáztatásba és innen számlázni! Nav ellenőrzéskor szankcióval, büntetéssel jár! A vizsgaelnöki névjegyzéken nem Bt-k, Kft-k szerepelnek, hanem csak magánszemélyek! Önálló tevékenységből származó jövedelem = önálló tevékenységből származó bevétel – elszámolható költségekkel csökkentett része. 1. Megbízási jogviszony alapján (költséghányad érvényesíthető) 2. Adószámos magánszemély (költséghányad érvényesíthető) 3. Egyéni vállalkozó (személyes jövedelem kivét, rendszeres üzletszerűen végzett tev. )

1. MEGBÍZÁSI JOGVISZONY A megbízási jogviszony nem munkaviszony! A Ptk. szabályai az irányadóak. Megbízási szerződést kell kötni a képző vagy a vizsgaszervező intézménnyel. A megbízási szerződésben rögzíteni kell: feladatot, amelyre a megbízási szerződés szól teljesítés időpontját (vizsga napja) díjazást (a Vizsgaszervezési keret megállapodás alapján 4. 2. 16. pontjában foglaltak szerint)

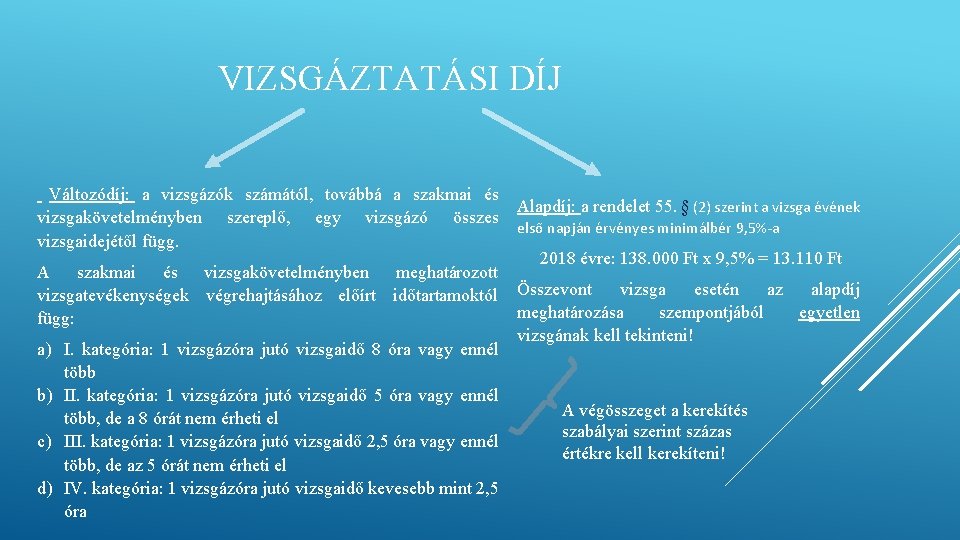

VIZSGÁZTATÁSI DÍJ Változódíj: a vizsgázók számától, továbbá a szakmai és Alapdíj: a rendelet 55. § (2) szerint a vizsga évének vizsgakövetelményben szereplő, egy vizsgázó összes első napján érvényes minimálbér 9, 5%-a vizsgaidejétől függ. 2018 évre: 138. 000 Ft x 9, 5% = 13. 110 Ft A szakmai és vizsgakövetelményben meghatározott vizsgatevékenységek végrehajtásához előírt időtartamoktól Összevont vizsga esetén az alapdíj meghatározása szempontjából egyetlen függ: vizsgának kell tekinteni! a) I. kategória: 1 vizsgázóra jutó vizsgaidő 8 óra vagy ennél több b) II. kategória: 1 vizsgázóra jutó vizsgaidő 5 óra vagy ennél A végösszeget a kerekítés több, de a 8 órát nem érheti el szabályai szerint százas c) III. kategória: 1 vizsgázóra jutó vizsgaidő 2, 5 óra vagy ennél értékre kell kerekíteni! több, de az 5 órát nem érheti el d) IV. kategória: 1 vizsgázóra jutó vizsgaidő kevesebb mint 2, 5 óra

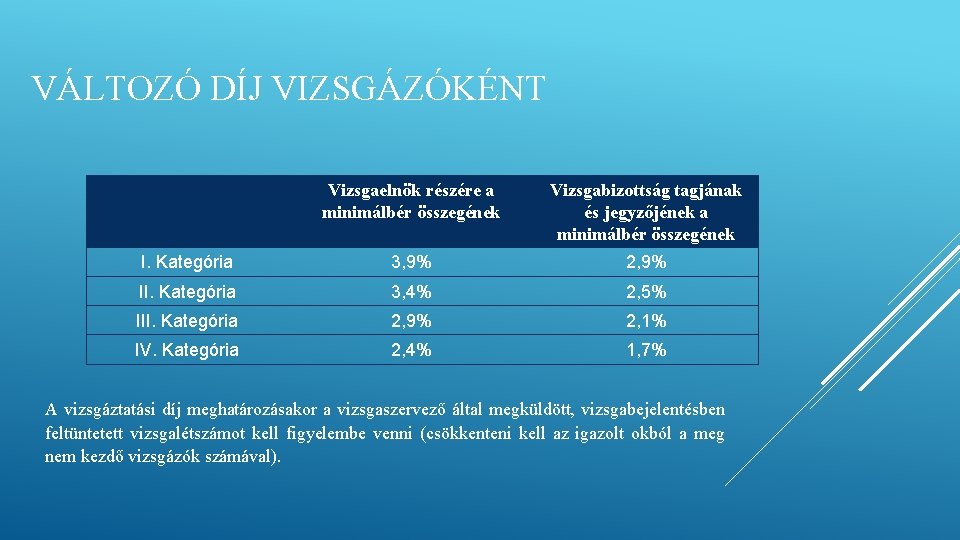

VÁLTOZÓ DÍJ VIZSGÁZÓKÉNT Vizsgaelnök részére a minimálbér összegének Vizsgabizottság tagjának és jegyzőjének a minimálbér összegének I. Kategória 3, 9% 2, 9% II. Kategória 3, 4% 2, 5% III. Kategória 2, 9% 2, 1% IV. Kategória 2, 4% 1, 7% A vizsgáztatási díj meghatározásakor a vizsgaszervező által megküldött, vizsgabejelentésben feltüntetett vizsgalétszámot kell figyelembe venni (csökkenteni kell az igazolt okból a meg nem kezdő vizsgázók számával).

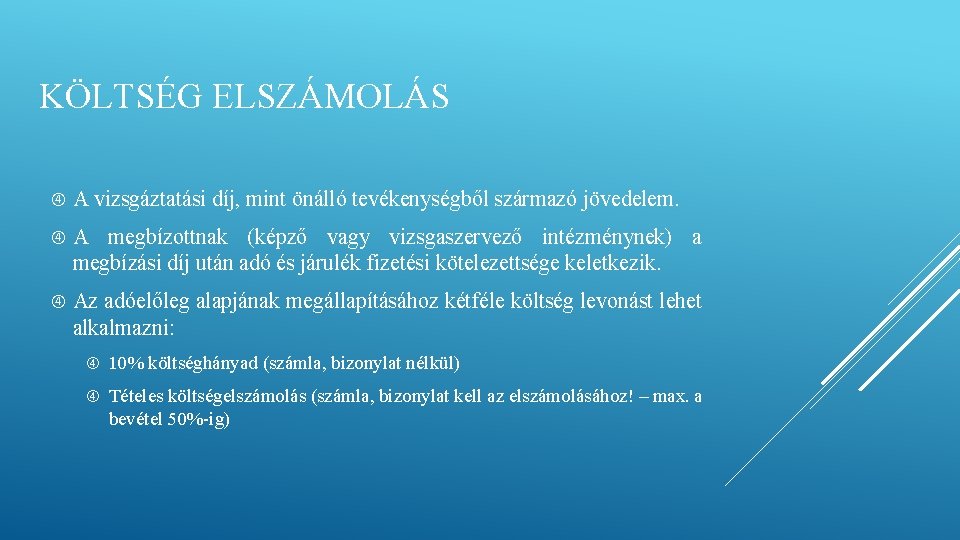

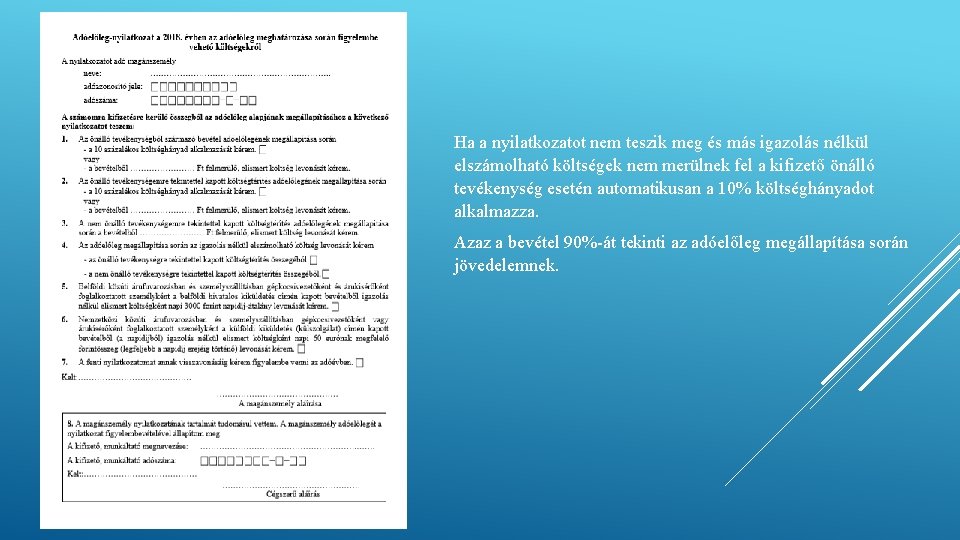

KÖLTSÉG ELSZÁMOLÁS A vizsgáztatási díj, mint önálló tevékenységből származó jövedelem. A megbízottnak (képző vagy vizsgaszervező intézménynek) a megbízási díj után adó és járulék fizetési kötelezettsége keletkezik. Az adóelőleg alapjának megállapításához kétféle költség levonást lehet alkalmazni: 10% költséghányad (számla, bizonylat nélkül) Tételes költségelszámolás (számla, bizonylat kell az elszámolásához! – max. a bevétel 50%-ig)

Ha a nyilatkozatot nem teszik meg és más igazolás nélkül elszámolható költségek nem merülnek fel a kifizető önálló tevékenység esetén automatikusan a 10% költséghányadot alkalmazza. Azaz a bevétel 90%-át tekinti az adóelőleg megállapítása során jövedelemnek.

BIZTOSÍTÁSI JOGVISZONY A bevétel - költségekkel csökkentett része a jövedelem, ami után meg kell fizetni az adót és a járulékokat a megbízottnak (képző vagy vizsgaszervezőnek). A megbízási díj után fizetendő adók és járulékok szempontjából meg kell vizsgálni azt, hogy a kifizetett jövedelem alapján a megbízott biztosítottá válik-e vagy sem. Biztosítási jogviszony abban az esetben keletkezik, ha a tevékenységéből származó tárgyhavi járulékalapot képező jövedelme eléri a minimálbér 30%-át, illetőleg a naptári napokra annak harmincad részét (2018 -ban 138. 000 Ft x 30% / 30 nap = 1. 380 Ft/nap). Ebben az esetben bejelentési kötelezettsége van a képző vagy vizsgaszervező intézménynek (’T 1041 nyomtatványon).

ADÓ- JÁRULÉK FIZETÉS A megbízott terhei ( 90% jövedelem után): 15% személyi jövedelemadó 4% természetbeni egészségbiztosítási járulék 3% egészségbiztosítási járulék (kivéve: öregségi nyugdíj folyósítása mellett vállal megbízást, ekkor nincs 3% ) 10% nyugdíjbiztosítási járulék Megbízó terhei: 19, 5% szociális hozzájárulás 1, 5% szakképzési hozzájárulás

2. ADÓSZÁMOS MAGÁNSZEMÉLY Azon magánszemélyeket értjük, akik nem egyéni vállalkozói státuszban, azonban adószám birtokában végeznek gazdasági tevékenységet. Adószámot a NAV-tól a (’T 101) nyomtatványon lehet igényelni (ügyintézési idő 30 nap): be kell jelenteni az iratőrzés helyét, a levelezési címet, amennyiben nem azonos a székhellyel be kell jelenteni ha elektronikusan tárolják az iratokat tevékenység választásánál –akár csak az egyéni vállalkozónak – ÖVTJ kódot kell használni engedélyköteles tevékenységet (eng. adatai, sorszám, dátum) bejelenteni

ÖVTJ KÓD Önálló vállalkozók Tevékenységi Jegyzéke a TEÁOR ’ 08 alapján készült. ! A szakmai vizsgáztatás lebonyolítása engedélyköteles tevékenység! A szakképzésről szóló 2011. évi CLXXXVII törvény 12. §-ában megjelölt intézmények jogosultak végezni vizsgáztatást. A szakmai vizsgabizottság elnöki vagy tagi feladatok ellátásával megbízott személy a 856007 Oktatást kiegészítő tevékenység m. n. s. tudja számlázáskor használni.

ÁFA Az adószámos magánszemélyeknek is meg kell vizsgálniuk, hogy áfa alanynak minősülnek-e vagy sem. Mivel önálló tevékenység végzése során gazdasági tevékenységet folytat, így áfa alanya lesz. Természetesen választható az alanyi adómentesség, értékhatára 2018 -ban 8 millió forint. ! Az Áfa 2007. évi CXXVII tv 85 § (2) alapján mentes az adó alól a felnőttképzésből az Országos Képzési Jegyzékben meghatározott szakképesítést adó oktatás, képzés, továbbképzés, vizsgára való felkészítés és vizsgáztatás. Tehát mentes az áfa alól a tevékenység közérdekű jellegére tekintettel!

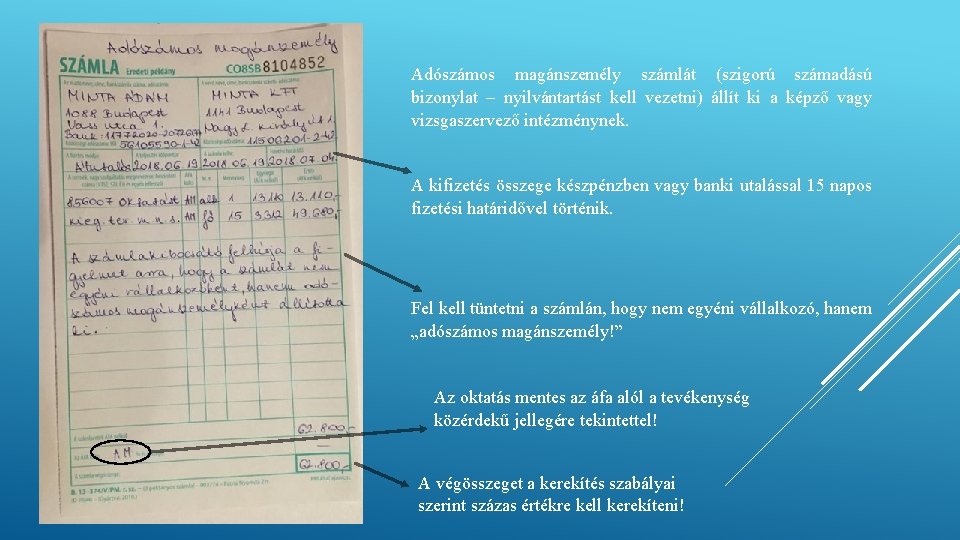

Adószámos magánszemély számlát (szigorú számadású bizonylat – nyilvántartást kell vezetni) állít ki a képző vagy vizsgaszervező intézménynek. A kifizetés összege készpénzben vagy banki utalással 15 napos fizetési határidővel történik. Fel kell tüntetni a számlán, hogy nem egyéni vállalkozó, hanem „adószámos magánszemély!” Az oktatás mentes az áfa alól a tevékenység közérdekű jellegére tekintettel! A végösszeget a kerekítés szabályai szerint százas értékre kell kerekíteni!

ADÓ- JÁRULÉK FIZETÉS A kifizető KÖTELES adólevonási, bevallási és befizetési kötelezettségének eleget tenni, majd igazolást (’M 30) a magánszemély számára. Szankcióval, büntetéssel jár! Járulék szabályok szerint a fentiek alapját véve a vizsgáztató biztosított személy (tárgyhavi járulék alapja eléri a min. bér 30% -nak, illetve a naptári napokra annak harmincad részét. Az adószámos magánszemély is Nyilatkozhat költségelszámolás mértékéről: Biztosított által fizetett közterhek: 15% személyi jövedelemadó 10% nyugdíjbiztosítási járulék 4% természetbeni egészségbiztosítási járulék 3% egészségbiztosítási járulék (kivéve: öregségi nyugdíj folyósításánál) A kifizetendő: 10% költséghányad 19, 5% szociális hozzájárulás tételes költségelszámolás 1, 5% szakképzési hozzájárulás Járulék terhei ugyanazok, mint a megbízási jogviszonynál:

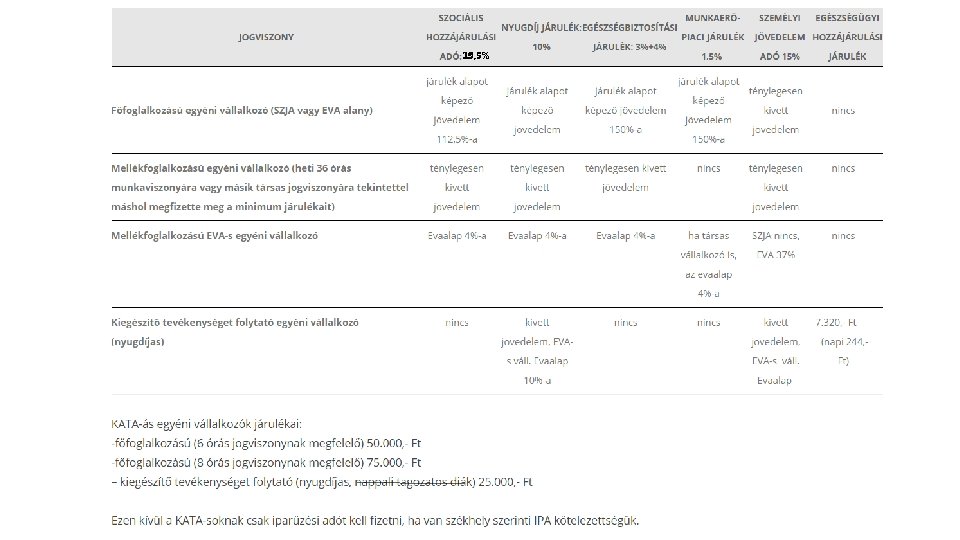

3. EGYÉNI VÁLLALKOZÓ Az egyéni vállalkozó jogviszonya az egyéni vállalkozó nyilvántartásba (EVNY) való bejegyzés napjától a törlése napjáig tart. Adó- és járulékfizetése attól függ, hogy az egyéni vállalkozó főállású másodfoglalkozású kiegészítő tevékenységet folytató (nyugdíjas) A nyilvántartási kérelem benyújtásakor választhat, hogy mely adótörvény SZJA EVA KATA hatálya alá jelentkezik be és annak megfelelően kell bevallania és megfizetnie a járulékait. Pénzforgalmi szemlélet vonatkozik rájuk: azt az időszakot jelenti, amikor a pénzmozgás van január 01 - december 31. között történt.

19, 5%

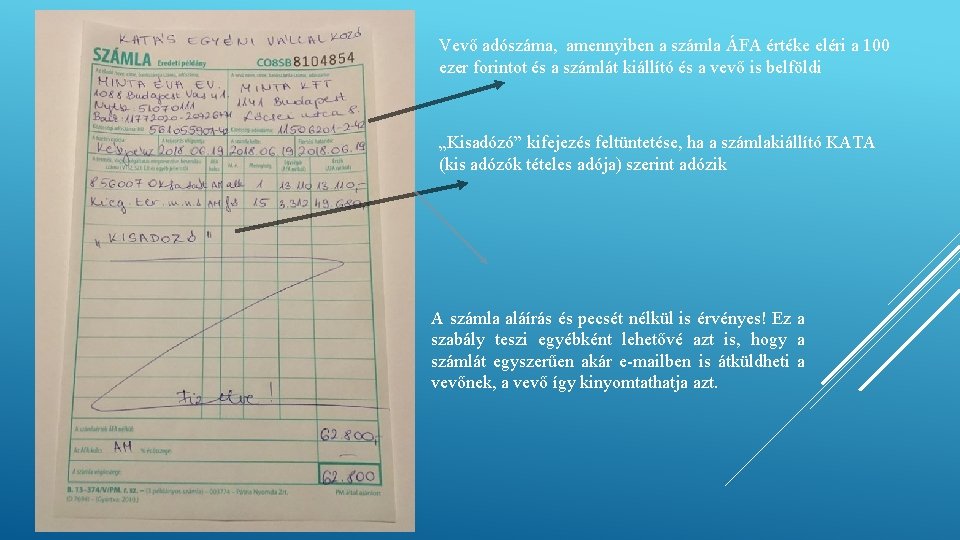

Vevő adószáma, amennyiben a számla ÁFA értéke eléri a 100 ezer forintot és a számlát kiállító és a vevő is belföldi „Kisadózó” kifejezés feltüntetése, ha a számlakiállító KATA (kis adózók tételes adója) szerint adózik A számla aláírás és pecsét nélkül is érvényes! Ez a szabály teszi egyébként lehetővé azt is, hogy a számlát egyszerűen akár e-mailben is átküldheti a vevőnek, a vevő így kinyomtathatja azt.

EGYÉB BEVÉTELEK: Egyes bevételeket a jövedelem kiszámításánál nem kell figyelembe venni. Ilyen bevétel az utazásra kapott költségtérítés, kiküldetési rendelvény, nem számít bevételek, ezután adókötelezettsége sem a vizsgáztatónak, sem a képző vagy vizsgaszervező intézménynek nincsen (NINCS adólevonás, befizetési kötelezettség!) Nem kell az utazási költséget a számlába beépíteni! Amennyiben a vizsgára vagy annak egyes vizsgarészeire a vizsgáztató állandó lakóhelyétől eltérő helységben kerül sor, úgy a vizsgáztatót utazási és szállási költség illeti meg.

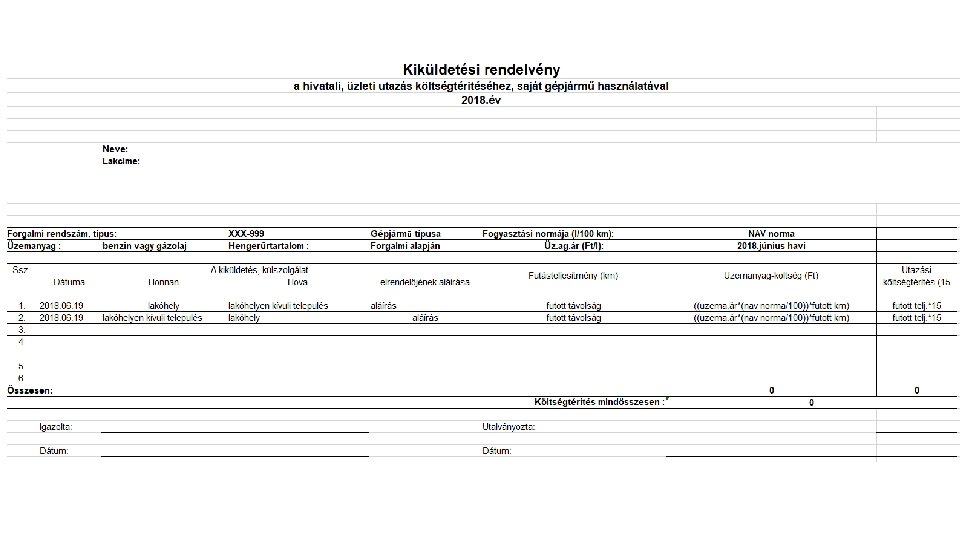

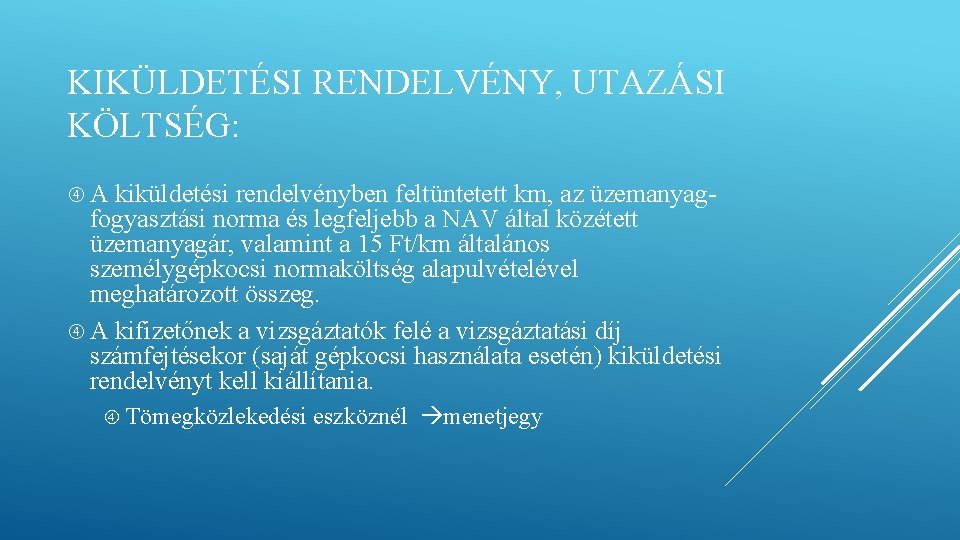

KIKÜLDETÉSI RENDELVÉNY, UTAZÁSI KÖLTSÉG: A kiküldetési rendelvényben feltüntetett km, az üzemanyag- fogyasztási norma és legfeljebb a NAV által közétett üzemanyagár, valamint a 15 Ft/km általános személygépkocsi normaköltség alapulvételével meghatározott összeg. A kifizetőnek a vizsgáztatók felé a vizsgáztatási díj számfejtésekor (saját gépkocsi használata esetén) kiküldetési rendelvényt kell kiállítania. Tömegközlekedési eszköznél menetjegy

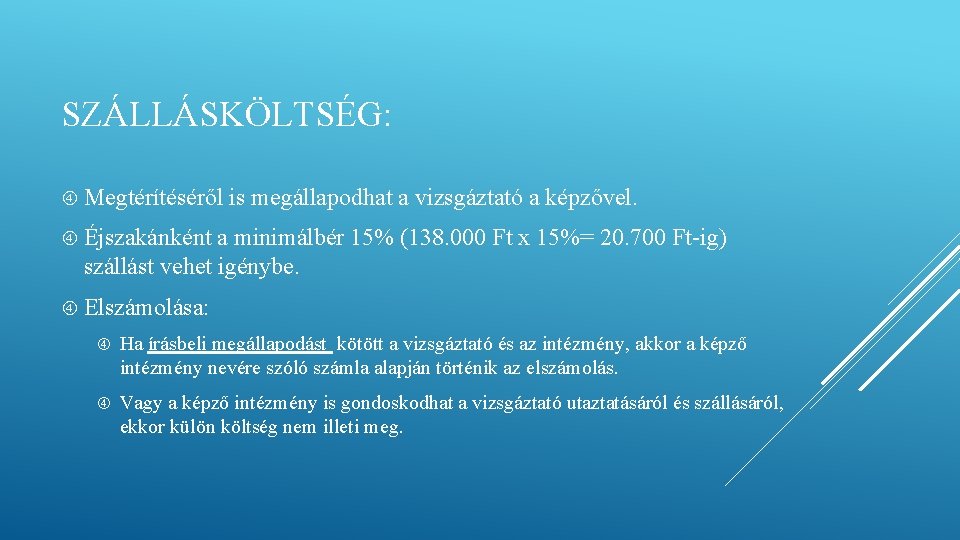

SZÁLLÁSKÖLTSÉG: Megtérítéséről is megállapodhat a vizsgáztató a képzővel. Éjszakánként a minimálbér 15% (138. 000 Ft x 15%= 20. 700 Ft-ig) szállást vehet igénybe. Elszámolása: Ha írásbeli megállapodást kötött a vizsgáztató és az intézmény, akkor a képző intézmény nevére szóló számla alapján történik az elszámolás. Vagy a képző intézmény is gondoskodhat a vizsgáztató utaztatásáról és szállásáról, ekkor külön költség nem illeti meg.

KÖSZÖNÖM MEGTISZTELŐ FIGYELMÜKET!

- Slides: 25