UNE INTRODUCTION LA POLITIQUE MONTAIRE COLE DES HAUTES

- Slides: 28

UNE INTRODUCTION À LA POLITIQUE MONÉTAIRE @ÉCOLE DES HAUTES ÉTUDES COMMERCIALES Janvier 2001

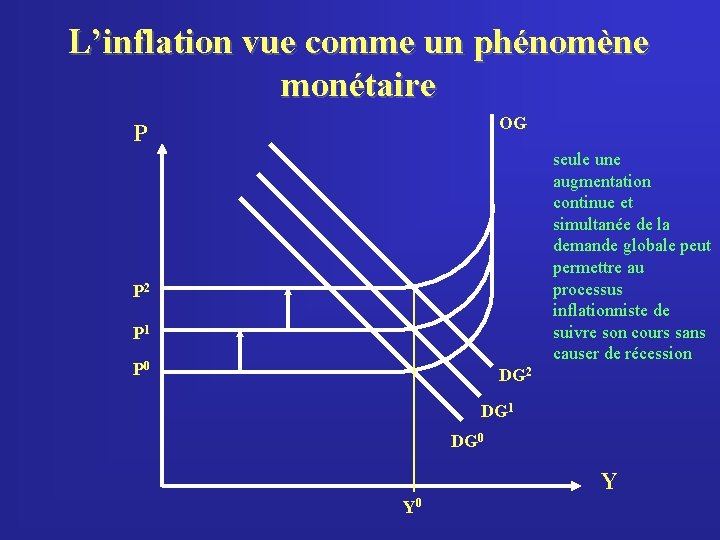

L’inflation vue comme un phénomène monétaire • On parle d’inflation lorsque le niveau général des prix augmente de manière continue. • Pour comprendre les conditions qui rendent un tel processus viable, il est utile de retourner au schéma d’analyse que nous avons développé pour le marché des biens et services.

L’inflation vue comme un phénomène monétaire OG P en l’absence d ’une hausse simultanée de la demande globale…. les augmentations de coûts qui accompagnent le processus inflationniste. . . engendreraient une chute continue du PIB réel DG 0 Y Y 2 Y 1 Y 0

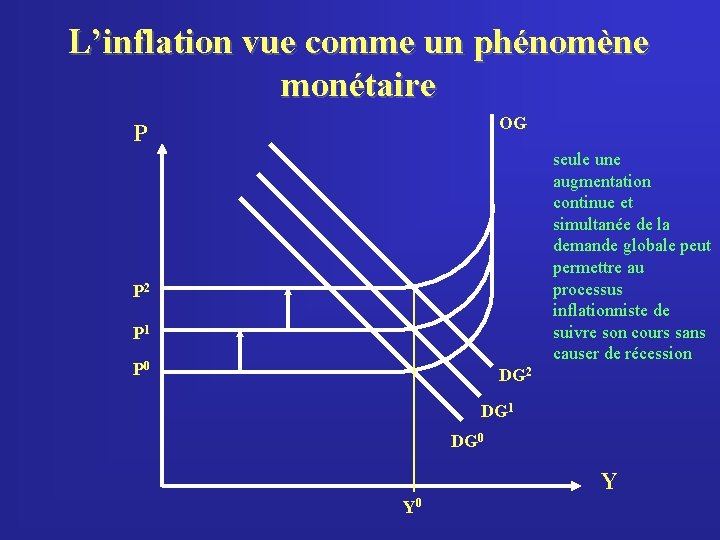

L’inflation vue comme un phénomène monétaire OG P seule une augmentation continue et simultanée de la demande globale peut permettre au processus inflationniste de suivre son cours sans causer de récession P 2 P 1 P 0 DG 2 DG 1 DG 0 Y Y 0

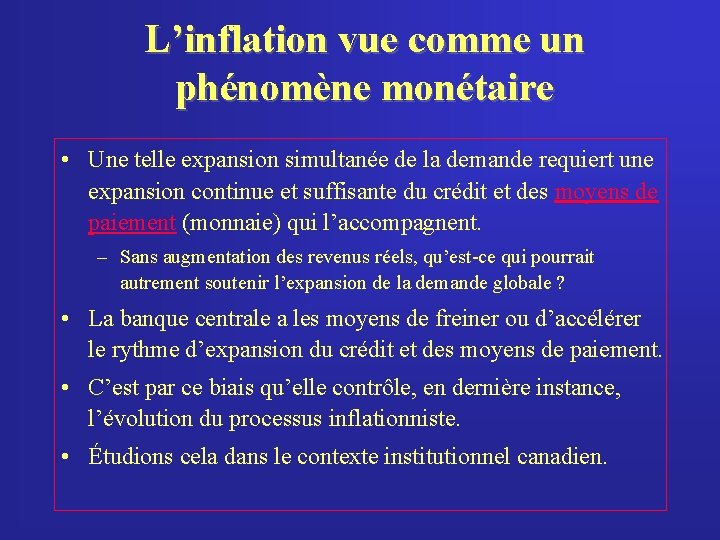

L’inflation vue comme un phénomène monétaire • Une telle expansion simultanée de la demande requiert une expansion continue et suffisante du crédit et des moyens de paiement (monnaie) qui l’accompagnent. – Sans augmentation des revenus réels, qu’est-ce qui pourrait autrement soutenir l’expansion de la demande globale ? • La banque centrale a les moyens de freiner ou d’accélérer le rythme d’expansion du crédit et des moyens de paiement. • C’est par ce biais qu’elle contrôle, en dernière instance, l’évolution du processus inflationniste. • Étudions cela dans le contexte institutionnel canadien.

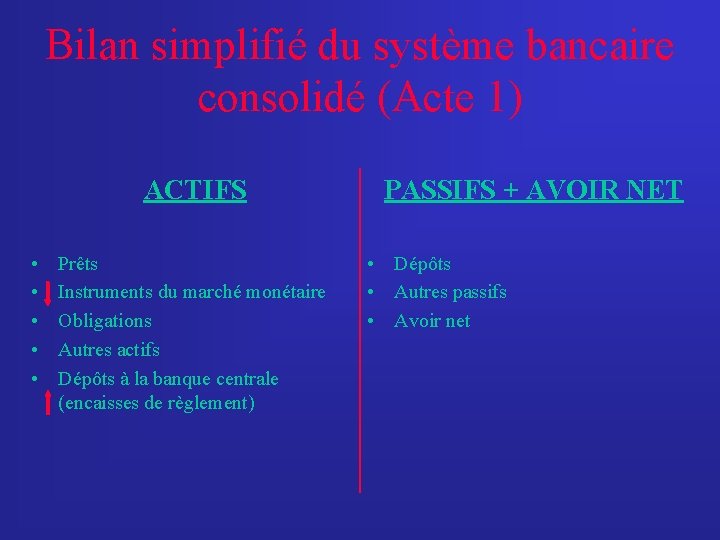

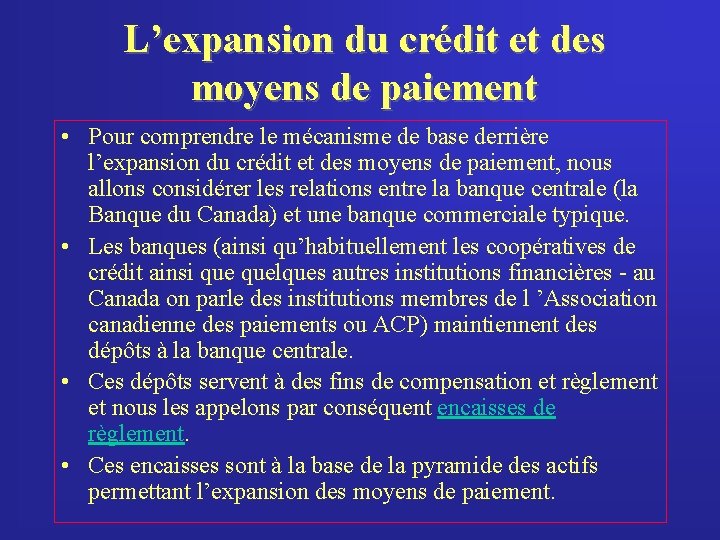

L’expansion du crédit et des moyens de paiement • Pour comprendre le mécanisme de base derrière l’expansion du crédit et des moyens de paiement, nous allons considérer les relations entre la banque centrale (la Banque du Canada) et une banque commerciale typique. • Les banques (ainsi qu’habituellement les coopératives de crédit ainsi quelques autres institutions financières - au Canada on parle des institutions membres de l ’Association canadienne des paiements ou ACP) maintiennent des dépôts à la banque centrale. • Ces dépôts servent à des fins de compensation et règlement et nous les appelons par conséquent encaisses de règlement. • Ces encaisses sont à la base de la pyramide des actifs permettant l’expansion des moyens de paiement.

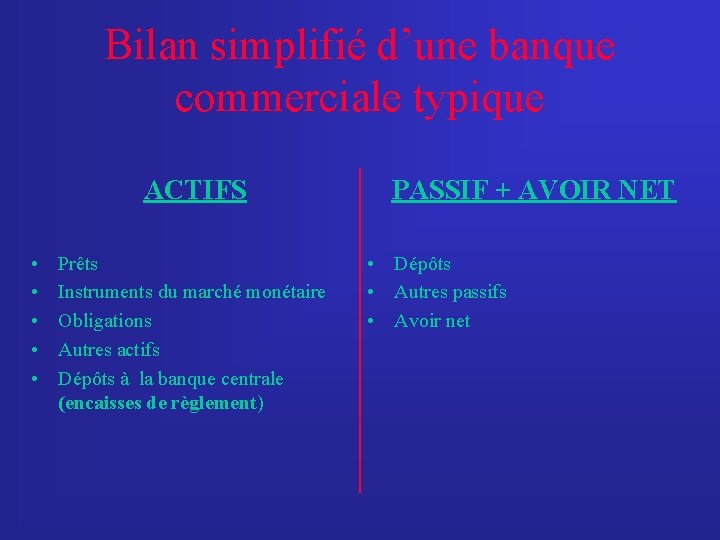

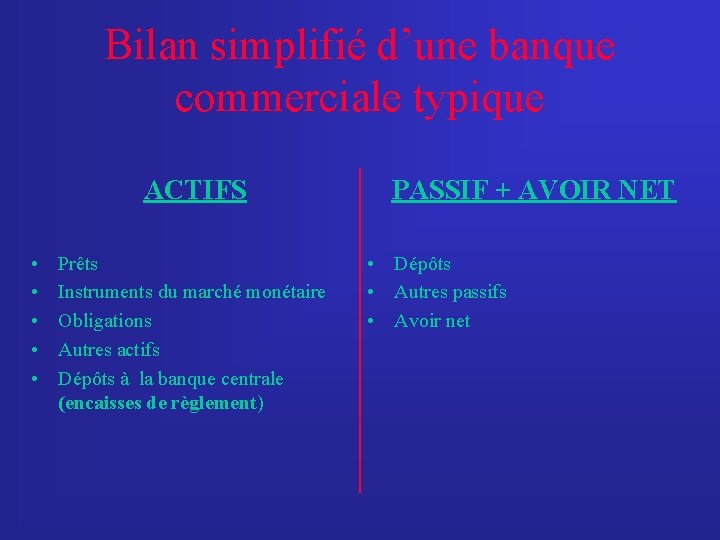

Bilan simplifié d’une banque commerciale typique ACTIFS • • • Prêts Instruments du marché monétaire Obligations Autres actifs Dépôts à la banque centrale (encaisses de règlement) PASSIF + AVOIR NET • Dépôts • Autres passifs • Avoir net

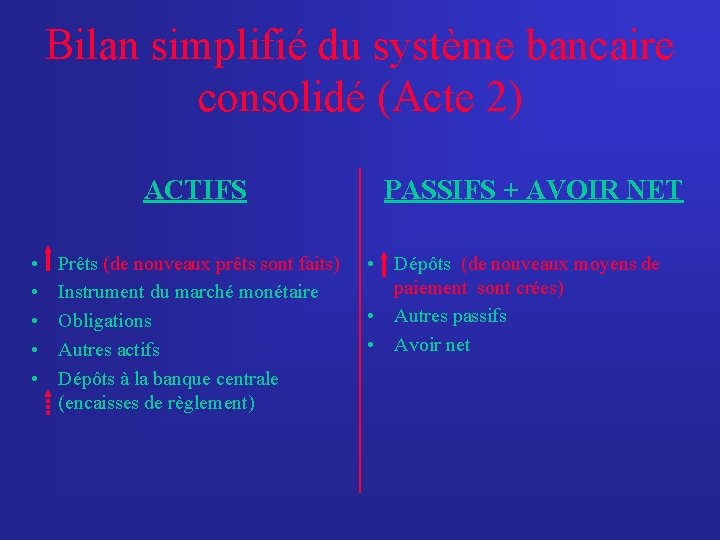

L’expansion du crédit et de la monnaie • Quand les banques font de nouveaux prêts, elles créditent le compte des emprunteurs et leurs passifs augmentent de pair avec la valeur des prêts. • Ces passifs représentent de nouveaux moyens de paiements pouvant être utilisés par les clients des banques. • Quand les clients commencent à dépenser ces nouveaux moyens de paiement, les banques ont besoin d’encaisses de règlement pour compenser la valeur plus élevée des retraits au comptant et paiements des clients. • Normalement, seule une fraction du passif dépôt des banques a besoin d’être maintenue sous forme d’encaisses de règlement car ce n’est que la valeur nette des retraits et paiements qui doit être compensée.

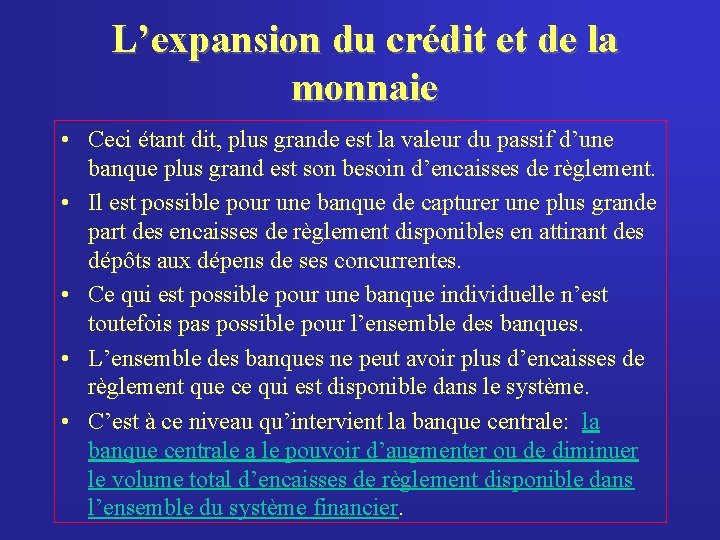

L’expansion du crédit et de la monnaie • Ceci étant dit, plus grande est la valeur du passif d’une banque plus grand est son besoin d’encaisses de règlement. • Il est possible pour une banque de capturer une plus grande part des encaisses de règlement disponibles en attirant des dépôts aux dépens de ses concurrentes. • Ce qui est possible pour une banque individuelle n’est toutefois pas possible pour l’ensemble des banques. • L’ensemble des banques ne peut avoir plus d’encaisses de règlement que ce qui est disponible dans le système. • C’est à ce niveau qu’intervient la banque centrale: la banque centrale a le pouvoir d’augmenter ou de diminuer le volume total d’encaisses de règlement disponible dans l’ensemble du système financier.

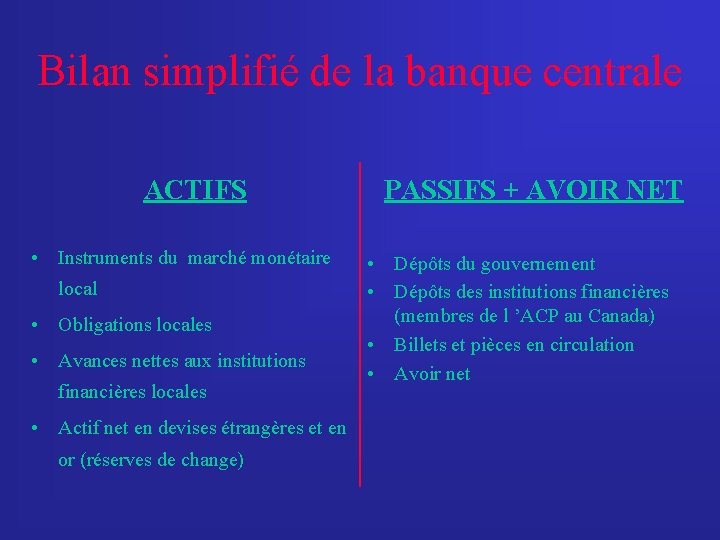

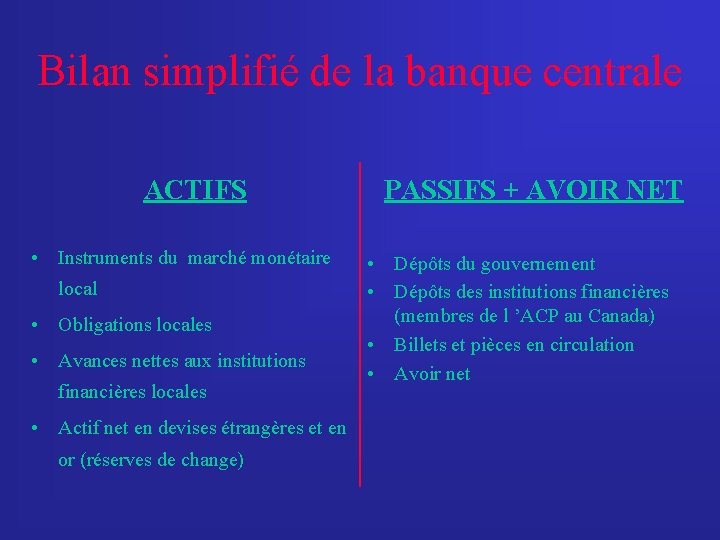

Bilan simplifié de la banque centrale ACTIFS PASSIFS + AVOIR NET • Instruments du marché monétaire local • Obligations locales • Avances nettes aux institutions financières locales • Actif net en devises étrangères et en or (réserves de change) • Dépôts du gouvernement • Dépôts des institutions financières (membres de l ’ACP au Canada) • Billets et pièces en circulation • Avoir net

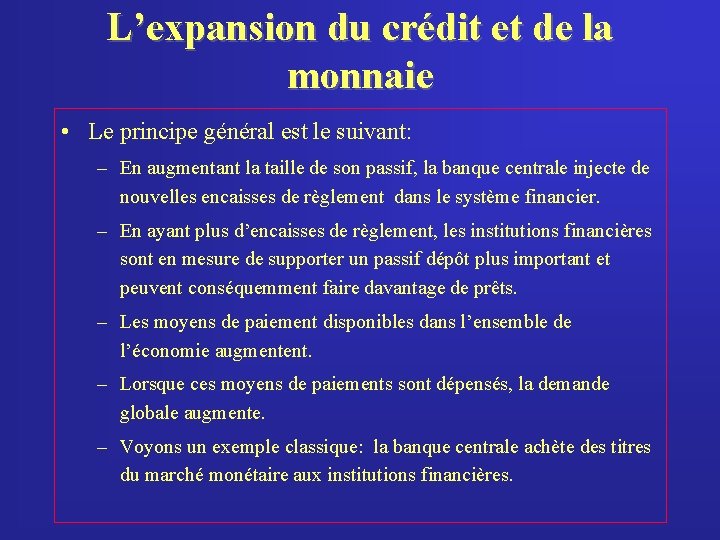

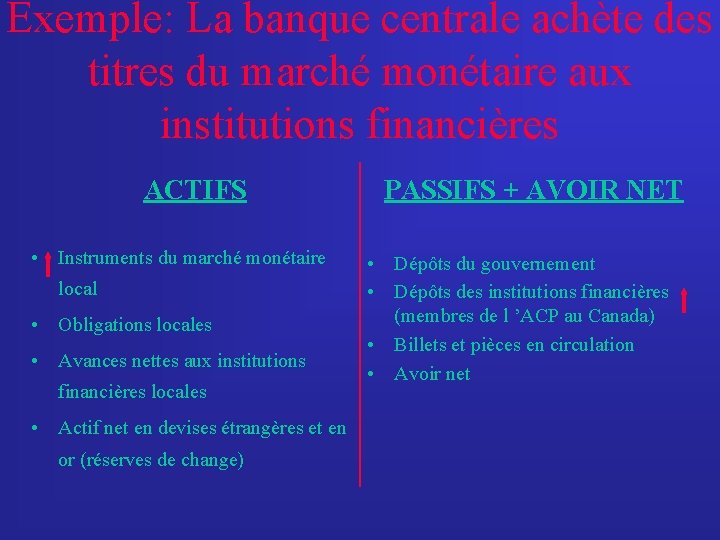

L’expansion du crédit et de la monnaie • Le principe général est le suivant: – En augmentant la taille de son passif, la banque centrale injecte de nouvelles encaisses de règlement dans le système financier. – En ayant plus d’encaisses de règlement, les institutions financières sont en mesure de supporter un passif dépôt plus important et peuvent conséquemment faire davantage de prêts. – Les moyens de paiement disponibles dans l’ensemble de l’économie augmentent. – Lorsque ces moyens de paiements sont dépensés, la demande globale augmente. – Voyons un exemple classique: la banque centrale achète des titres du marché monétaire aux institutions financières.

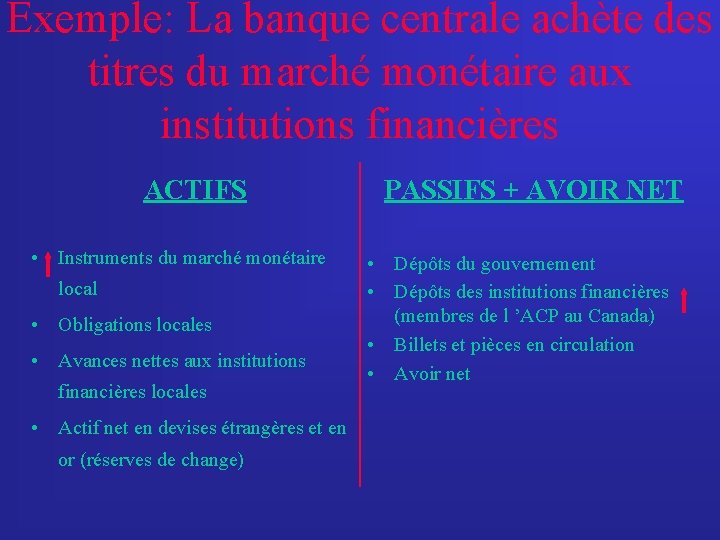

Exemple: La banque centrale achète des titres du marché monétaire aux institutions financières ACTIFS PASSIFS + AVOIR NET • Instruments du marché monétaire local • Obligations locales • Avances nettes aux institutions financières locales • Actif net en devises étrangères et en or (réserves de change) • Dépôts du gouvernement • Dépôts des institutions financières (membres de l ’ACP au Canada) • Billets et pièces en circulation • Avoir net

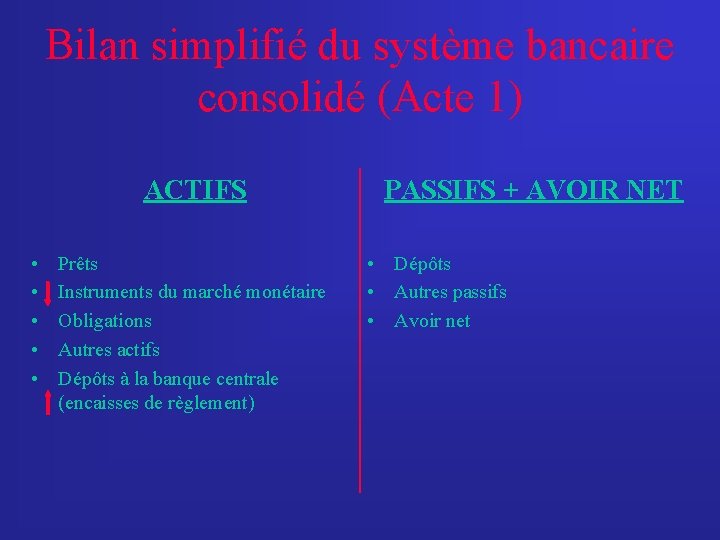

Bilan simplifié du système bancaire consolidé (Acte 1) ACTIFS • • • Prêts Instruments du marché monétaire Obligations Autres actifs Dépôts à la banque centrale (encaisses de règlement) PASSIFS + AVOIR NET • Dépôts • Autres passifs • Avoir net

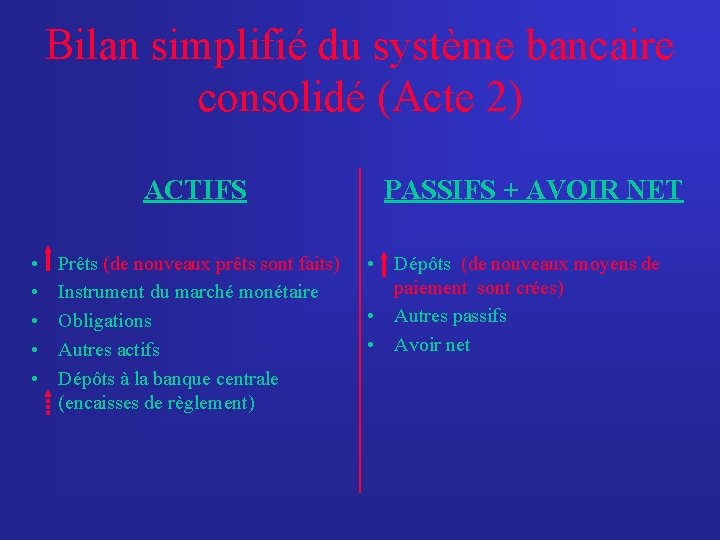

Bilan simplifié du système bancaire consolidé (Acte 2) ACTIFS • • • Prêts (de nouveaux prêts sont faits) Instrument du marché monétaire Obligations Autres actifs Dépôts à la banque centrale (encaisses de règlement) PASSIFS + AVOIR NET • Dépôts (de nouveaux moyens de paiement sont crées) • Autres passifs • Avoir net

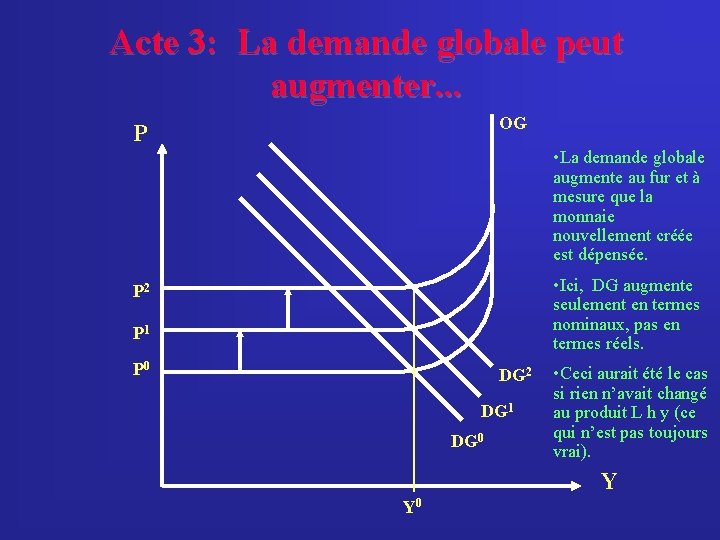

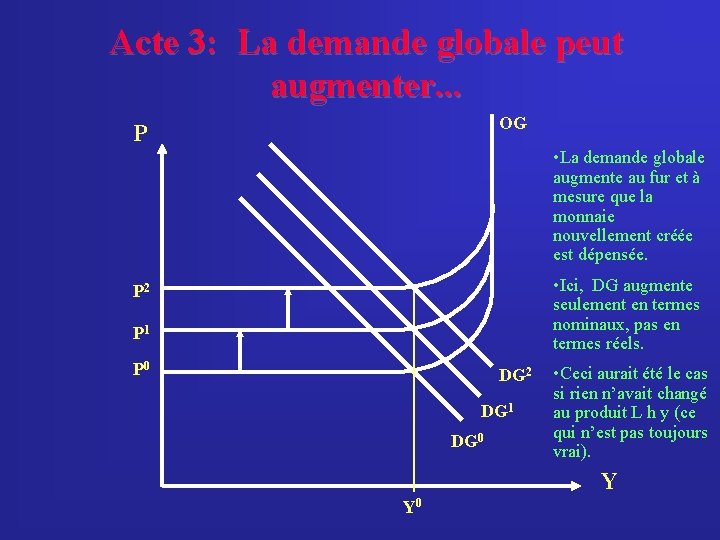

Acte 3: La demande globale peut augmenter. . . OG P • La demande globale augmente au fur et à mesure que la monnaie nouvellement créée est dépensée. • Ici, DG augmente seulement en termes nominaux, pas en termes réels. P 2 P 1 P 0 DG 2 DG 1 DG 0 • Ceci aurait été le cas si rien n’avait changé au produit L h y (ce qui n’est pas toujours vrai). Y Y 0

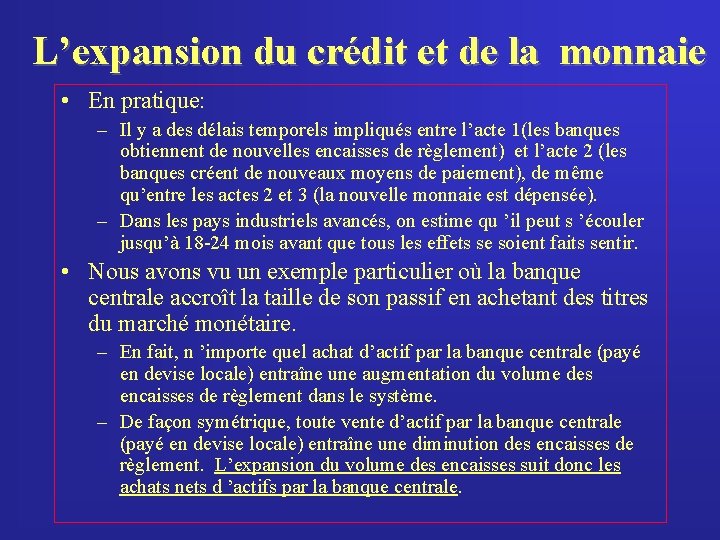

L’expansion du crédit et de la monnaie • En pratique: – Il y a des délais temporels impliqués entre l’acte 1(les banques obtiennent de nouvelles encaisses de règlement) et l’acte 2 (les banques créent de nouveaux moyens de paiement), de même qu’entre les actes 2 et 3 (la nouvelle monnaie est dépensée). – Dans les pays industriels avancés, on estime qu ’il peut s ’écouler jusqu’à 18 -24 mois avant que tous les effets se soient faits sentir. • Nous avons vu un exemple particulier où la banque centrale accroît la taille de son passif en achetant des titres du marché monétaire. – En fait, n ’importe quel achat d’actif par la banque centrale (payé en devise locale) entraîne une augmentation du volume des encaisses de règlement dans le système. – De façon symétrique, toute vente d’actif par la banque centrale (payé en devise locale) entraîne une diminution des encaisses de règlement. L’expansion du volume des encaisses suit donc les achats nets d ’actifs par la banque centrale.

Comment les banques centrales devraient-elles réguler leurs achats nets d’actifs ? • Nous sommes maintenant au cœur du sujet: la politique monétaire. • Comment une banque centrale devrait-elle réguler ses achats d’actifs ? – Une première remarque s ’impose: Le mot “réguler” implique la volonté et les moyens de limiter l’expansion des moyens de paiement au delà de ce qui est considéré désirable. – Deuxième remarque: Le mot “devrait” implique un objectif sousjacent. En général, l’objectif principal (parfois le seul) des banques centrales est de préserver le pouvoir d’achat de la monnaie locale en cherchant à atteindre un taux d ’inflation stable et modéré.

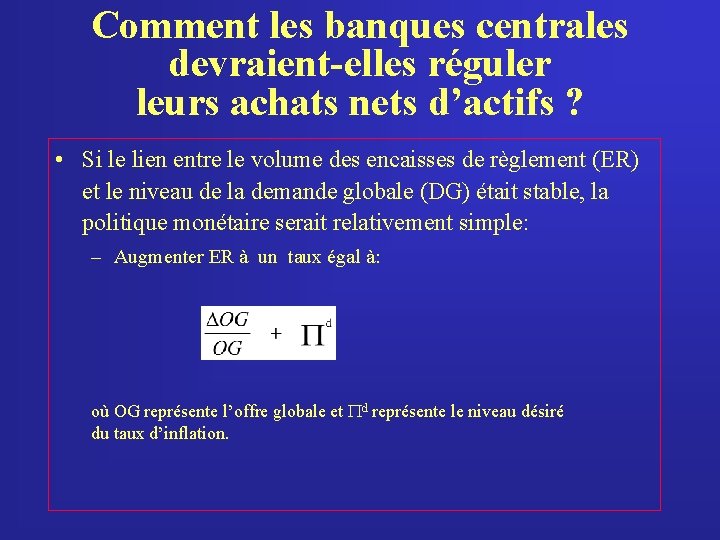

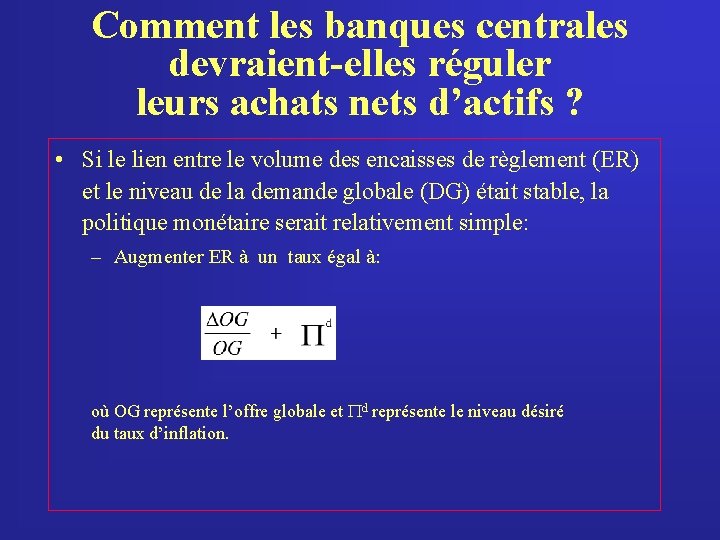

Comment les banques centrales devraient-elles réguler leurs achats nets d’actifs ? • Si le lien entre le volume des encaisses de règlement (ER) et le niveau de la demande globale (DG) était stable, la politique monétaire serait relativement simple: – Augmenter ER à un taux égal à: où OG représente l’offre globale et d représente le niveau désiré du taux d’inflation.

Comment les banques centrales devraient-elles réguler leurs achats nets d’actifs ? • Si le taux d ’expansion de l’offre globale était relativement constant (ce qui requiert la constance des taux de croissance de la population active et de la productivité ainsi que la constance du taux de chômage): – Les encaisses de règlement pourraient même être augmentées à un taux constant. • En pratique, les banques centrales ont trouvé que: – Le lien entre ER et DG était à la fois instable et difficile à prévoir à court et moyen termes. – OG n ’augmentait pas à un taux constant. • Pour l’ensemble de ces raisons, la pratique actuelle dans la plupart des pays industrialisés est: – D’utiliser un instrument flexible (généralement un taux d ’intérêt particulier administré par la banque centrale comme le taux d’escompte) dont le niveau peut être changé à discrétion afin d ’atteindre un objectif fixe à l’égard du taux d’inflation.

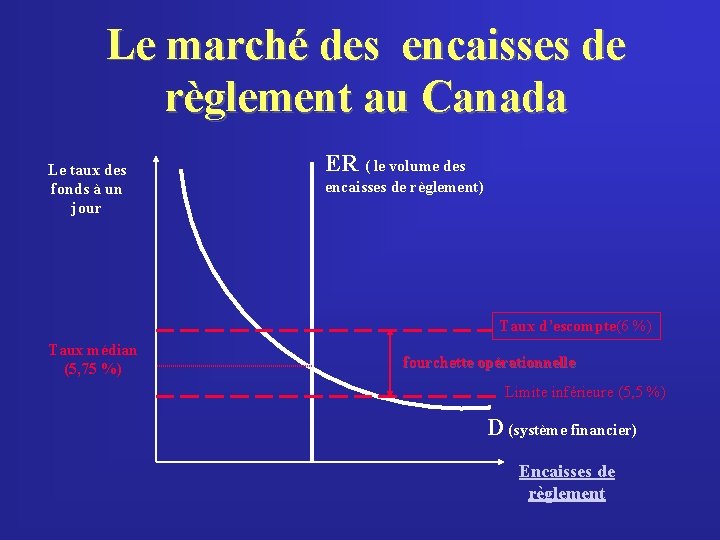

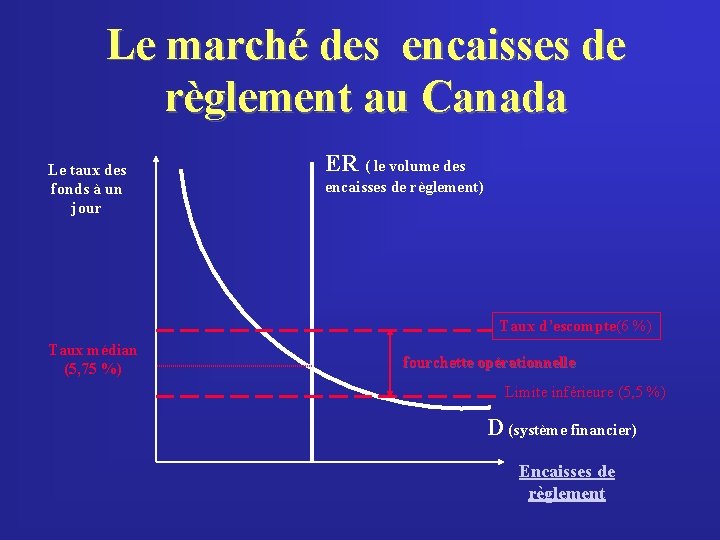

Le marché des encaisses de règlement au Canada Le taux des fonds à un jour ER ( le volume des encaisses de règlement) Taux d’escompte(6 %) Taux médian (5, 75 %) fourchette opérationnelle Limite inférieure (5, 5 %) D (système financier) Encaisses de règlement

La Banque du Canada injecte des encaisses au taux médian de la fourchette opérationnelle. . . Le taux des fonds à un jour ER ER’ Taux d’escompte (6 %) Taux médian (5, 75 %) D’ Limite inférieure (5, 5 %) D (système financier) Encaisses de règlement

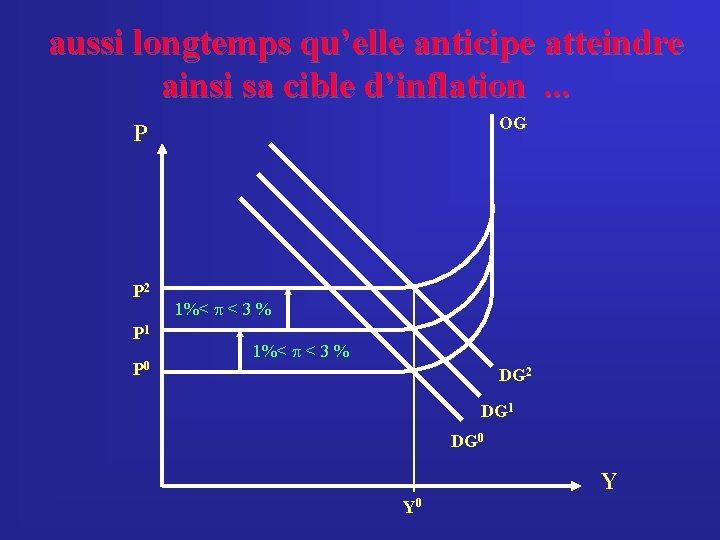

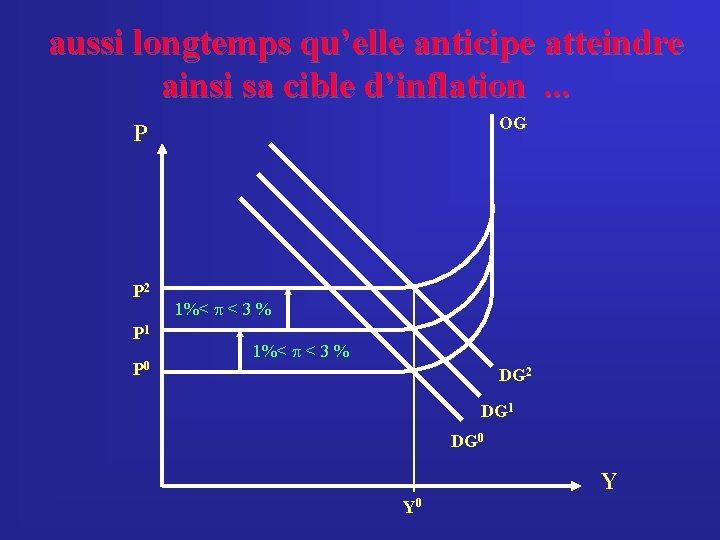

aussi longtemps qu’elle anticipe atteindre ainsi sa cible d’inflation. . . OG P P 2 P 1 P 0 1%< < 3 % DG 2 DG 1 DG 0 Y Y 0

Si la Banque du Canada craint un taux d’inflation supérieur à sa cible. . . Le taux des fonds à un jour Le coût des encaisses étant plus élevé, une demande réduite des institutions financières amène la Banque du Canada à moins augmenter le volume des encaisses de règlement. ER ER’ Elle hausse son taux d’escompte, ce qui augmente d’autant le taux médian de la fourchette opérationnelle. . . Nouveau taux d’escompte Taux d’escompte initial D’ D Encaisses de règlement

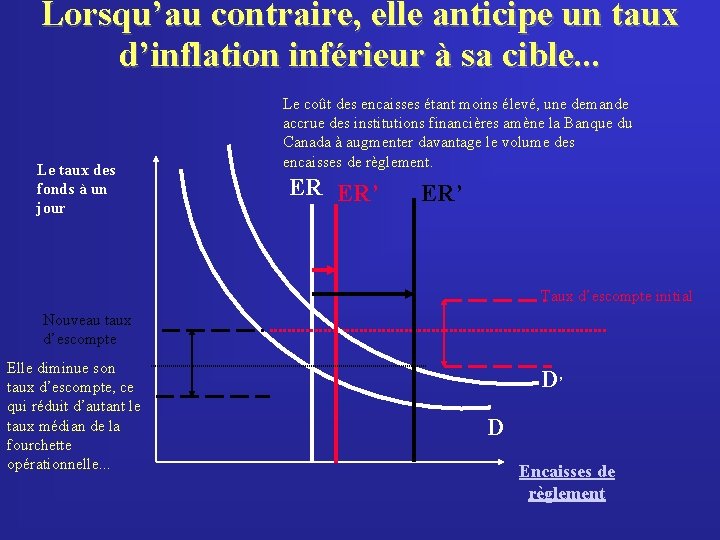

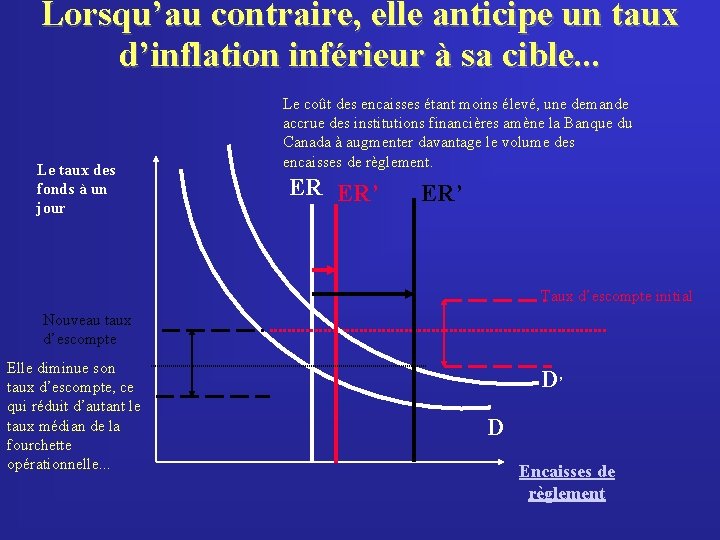

Lorsqu’au contraire, elle anticipe un taux d’inflation inférieur à sa cible. . . Le taux des fonds à un jour Le coût des encaisses étant moins élevé, une demande accrue des institutions financières amène la Banque du Canada à augmenter davantage le volume des encaisses de règlement. ER ER’ Taux d’escompte initial Nouveau taux d’escompte Elle diminue son taux d’escompte, ce qui réduit d’autant le taux médian de la fourchette opérationnelle. . . D’ D Encaisses de règlement

Du taux à un jour aux taux d’intérêt de court terme (janvier 1980 -octobre 2000)

Le mécanisme de transmission de la politique monétaire en régime de changes flexibles

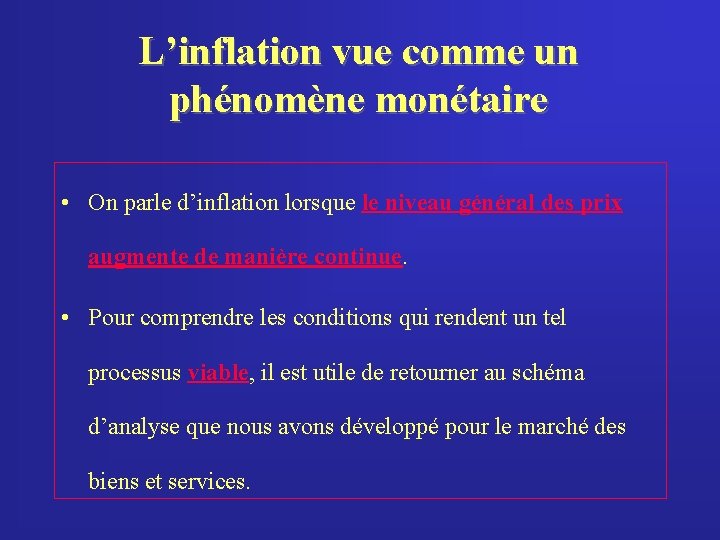

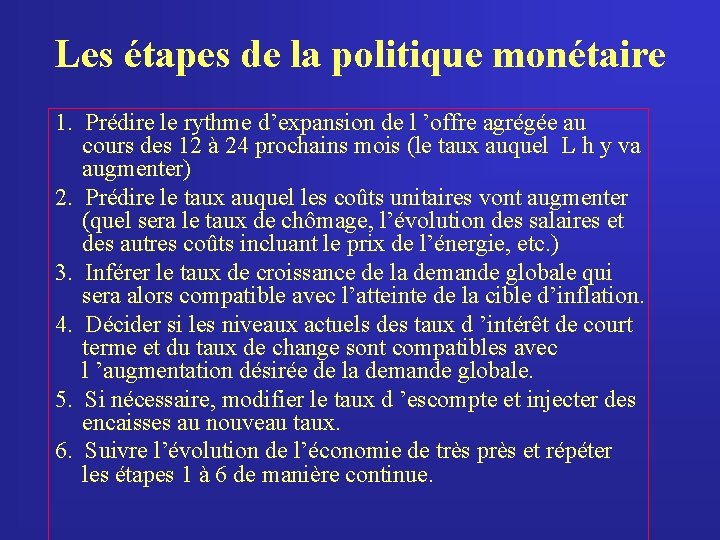

Les étapes de la politique monétaire 1. Prédire le rythme d’expansion de l ’offre agrégée au cours des 12 à 24 prochains mois (le taux auquel L h y va augmenter) 2. Prédire le taux auquel les coûts unitaires vont augmenter (quel sera le taux de chômage, l’évolution des salaires et des autres coûts incluant le prix de l’énergie, etc. ) 3. Inférer le taux de croissance de la demande globale qui sera alors compatible avec l’atteinte de la cible d’inflation. 4. Décider si les niveaux actuels des taux d ’intérêt de court terme et du taux de change sont compatibles avec l ’augmentation désirée de la demande globale. 5. Si nécessaire, modifier le taux d ’escompte et injecter des encaisses au nouveau taux. 6. Suivre l’évolution de l’économie de très près et répéter les étapes 1 à 6 de manière continue.

LA POLITIQUE MONÉTAIRE ET LE CONTRÔLE DE L’INFLATION @ÉCOLE DES HAUTES ÉTUDES COMMERCIALES Novembre 2000

La politique est elle une science ou un art

La politique est elle une science ou un art Le projet d une europe politique depuis 1948

Le projet d une europe politique depuis 1948 Une ouverture dans une conclusion

Une ouverture dans une conclusion Comment faire une introduction dans une dissertation

Comment faire une introduction dans une dissertation Des des des

Des des des Une cole

Une cole Une cole

Une cole Une cole

Une cole Une cole

Une cole Une cole

Une cole Une cole

Une cole Une cole

Une cole Une cole

Une cole Une cole

Une cole Ecole saint jean pornichet

Ecole saint jean pornichet Le bonheur est une trajectoire et non pas une destination

Le bonheur est une trajectoire et non pas une destination C'est quoi le bandeau d'un journal

C'est quoi le bandeau d'un journal Il était une fois une petite fille

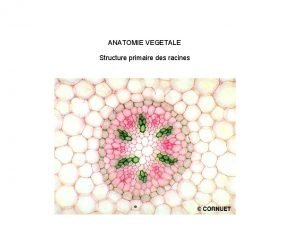

Il était une fois une petite fille Coupe transversale d'une racine

Coupe transversale d'une racine Si une porte se ferme une autre s'ouvre

Si une porte se ferme une autre s'ouvre Poésie ponctuation de renée jeanne mignard

Poésie ponctuation de renée jeanne mignard Appuyez sur l’image qui est dans le bon sens

Appuyez sur l’image qui est dans le bon sens Ginseng jean coutu

Ginseng jean coutu What is a politique

What is a politique Définition de la psychologie politique

Définition de la psychologie politique Politique de la maintenance

Politique de la maintenance Politique de la maintenance

Politique de la maintenance Politique de distribution marketing

Politique de distribution marketing Politique de prix marketing

Politique de prix marketing