Un mejor futuro est cerca de llegar Gua

- Slides: 18

Un mejor futuro está cerca de llegar Guía de Orientación para los que están cerca de Pensionarse Todo lo que tienes que saber antes de pensionarte adelante.

REQUISITOS PARA PENSIONARSE • Pensión de Vejez: Ø Cumplir 65 años de edad los hombres y 60 años de edad las mujeres. • Pensión de Vejez Anticipada: Ø Para los hombres que al 19. 08. 2004 tenían 55 años de edad y para las mujeres que a esa misma fecha tenían 50 años de edad, el requisito es financiar una pensión mayor al 70% del promedio de las remuneraciones de los 10 años anteriores a la solicitud de la pensión y al 150% de la Pensión Mínima Garantizada por el Estado (PMGE) Ø A esta pensión se le denomina Pensión Mínima requerida para Pensionarse Anticipadamente.

EXCEDENTE DE LIBRE DISPOSICIÓN • En caso que la pensión que se pueda financiar supere al 150% de la Pensión Mínima Garantizada por el Estado y al 70% del promedio de las remuneraciones de los últimos 10 años anteriores a la fecha de pensión, denominada Pensión Mínima Requerida para Retirar (PMR) Excedente de Libre Disposición, se ofrece la posibilidad de hacer un retiro de parte los ahorros previsionales. • El monto máximo autorizado corresponderá a la diferencia entre el total de los ahorros y el capital necesario para financiar la PMR. • Estos retiros tienen un tratamiento tributario especial bajo el cual pueden constituir renta exenta.

FONDOS DE PENSIONES Ø Las pensiones de vejez se financian con los ahorros obligatorios, el Bono de Reconocimiento y el Ahorro Previsional Voluntario. Ø Habiendo cumplido los 55 años de edad los hombres y 50 años de edad las mujeres, los ahorros obligatorios no pueden estar en el Fondo A. Una vez que estemos pensionados estos ahorros sólo pueden permanecer en los fondos C, D o E. Ø Los límites máximos de inversión en instrumentos de renta variable, son de un 40%, 20% y un 5%, para los fondos C, D y E, respectivamente. Ø En todo caso, quienes nunca han elegido tipo de fondo, la ley exige sean asignados al Fondo Tipo D a partir de los 56 y 51 años hombres y mujeres, respectivamente. Ø El Bono de Reconocimiento es pagado por el Estado cuando los hombres cumplen 65 años de edad y las mujeres 60 años de edad.

APV • Al momento de pensionarse el APV compuesto por: Ø Los Depósitos de APV fuera de la AFP pueden traspasarse a ésta, o bien, mantenerse fuera con el objeto de hacer futuros retiros de APV. Ø Las Cotizaciones Voluntarias en la AFP y los Depósitos de APV traspasados a ésta desde otra institución pueden destinarse a pensión, o bien, mantenerse en la AFP con el objeto de reservarlos para futuros retiros de APV. Ø Los Depósitos Convenidos fuera de la AFP deben traspasarse a ésta y destinarse a pensión. Ø Los Depósitos Convenidos registrados en la AFP deben destinarse a pensión. • El Ahorro Previsional Voluntario puede mantenerse en cualquier fondo, independiente si se destina o no a pensión.

ESTIMACIÓN DE LOS MONTOS DE PENSIÓN Ø Las pensiones se determinan distribuyendo los ahorros en nuestra expectativa de vida (años que se supone nos restan por vivir a la edad de pensión) Ø La expectativa de vida de un hombre a los 60 años de edad es de 22 años, a los 65 años de 18 años y a los 70 de 15 años. Ø La expectativa de vida de una mujer a los 55 años de edad es de 30 años, a los 60 años de 26 años y a los 65 de 23 años. Ø Para el cálculo además se debe tener en cuenta que la ley exige dejar pensiones de sobrevivencia a los beneficiarios establecidos en la ley. Ø Además se debe considerar la rentabilidad que tendrán los fondos en el futuro, rentabilidad que dependerá de la modalidad de pensión que se elija.

BENEFICIARIOS DE PENSIÓN DE SOBREVIVENCIA Ø CONYUGE ü Debe haber contraído matrimonio con al menos 3 años de anterioridad a la fecha de fallecimiento del afiliado pensionado o afiliada pensionada. Ø MADRE O PADRE DE HIJOS DE FILIACIÓN NO MATRIMONIAL ü Debe ser soltera/o o viuda/o y demostrar vivir a expensas del afiliado/a, todo a la fecha de fallecimiento del afiliado/a Ø HIJOS MENORES DE 18 AÑOS ü Deben ser solteros Ø HIJOS MAYORES DE 18 Y MENORES DE 24 AÑOS ü Deben ser solteros y estudiantes Ø HIJOS INVÁLIDOS ü Deben ser solteros y declarados inválidos totales o parciales por las Comisiones Médicas de la Superintendencia de Pensiones.

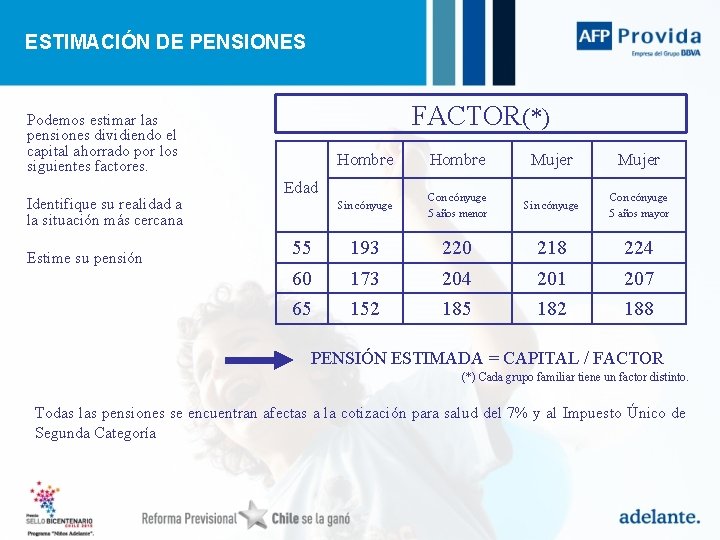

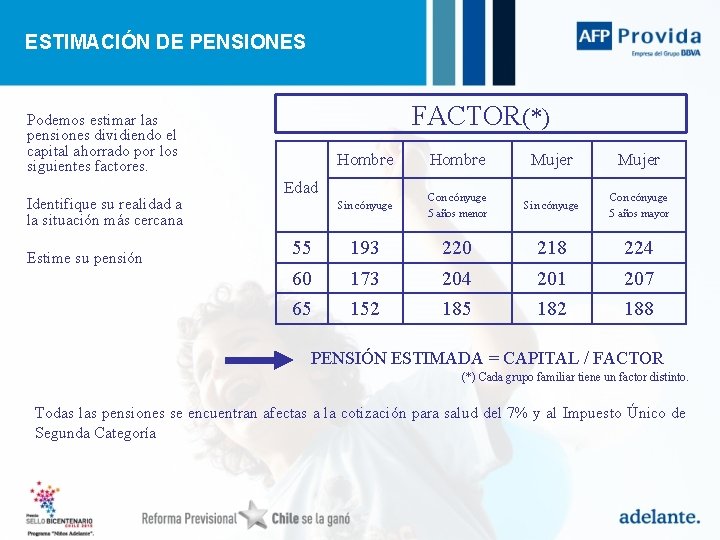

ESTIMACIÓN DE PENSIONES FACTOR(*) Podemos estimar las pensiones dividiendo el capital ahorrado por los siguientes factores. Identifique su realidad a la situación más cercana Estime su pensión Hombre Mujer Sin cónyuge Con cónyuge 5 años menor Sin cónyuge Con cónyuge 5 años mayor 55 193 220 218 224 60 173 204 201 207 65 152 185 182 188 Edad PENSIÓN ESTIMADA = CAPITAL / FACTOR (*) Cada grupo familiar tiene un factor distinto. Todas las pensiones se encuentran afectas a la cotización para salud del 7% y al Impuesto Único de Segunda Categoría

MODALIDADES DE PENSIÓN • Quienes tengan fondos suficientes la Pensión Mínima Garantizada por el Estado (PMGE), $ 104. 960, a abril 2009, 5, 0 UF, podrán seleccionar modalidad de pensión. • A partir de Julio del 2009 quienes tengan fondos suficientes para financiar la Pensión Básica Solidaria (PBS), $75. 000, a abril 2009 3, 6 UF podrán seleccionar modalidad de pensión. Ø Ø Renta Vitalicia Inmediata Retiro Programado Renta Temporal con Renta Vitalicia Diferida Renta Vitalicia con Retiro Programado simultáneos

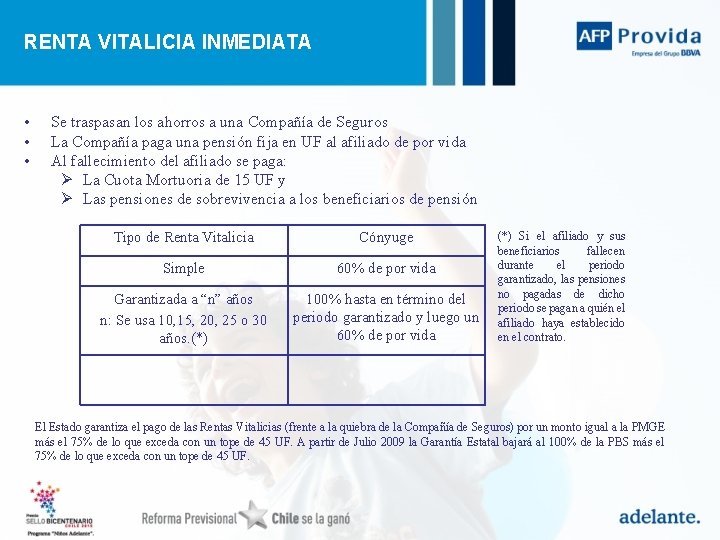

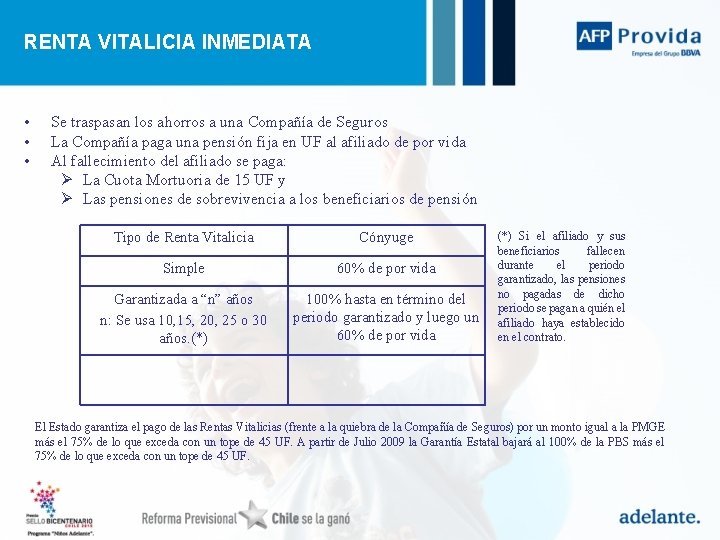

RENTA VITALICIA INMEDIATA • • • Se traspasan los ahorros a una Compañía de Seguros La Compañía paga una pensión fija en UF al afiliado de por vida Al fallecimiento del afiliado se paga: Ø La Cuota Mortuoria de 15 UF y Ø Las pensiones de sobrevivencia a los beneficiarios de pensión Tipo de Renta Vitalicia Cónyuge Simple 60% de por vida Garantizada a “n” años n: Se usa 10, 15, 20, 25 o 30 años. (*) 100% hasta en término del periodo garantizado y luego un 60% de por vida (*) Si el afiliado y sus beneficiarios fallecen durante el periodo garantizado, las pensiones no pagadas de dicho periodo se pagan a quién el afiliado haya establecido en el contrato. El Estado garantiza el pago de las Rentas Vitalicias (frente a la quiebra de la Compañía de Seguros) por un monto igual a la PMGE más el 75% de lo que exceda con un tope de 45 UF. A partir de Julio 2009 la Garantía Estatal bajará al 100% de la PBS más el 75% de lo que exceda con un tope de 45 UF.

RETIRO PROGRAMADO • • • Se mantienen los fondos invertidos en Fondo elegido (C, D o E) La AFP paga una pensión fija en UF por un año, y cada año debe recalcularla, pudiendo subir o bajar, dependiendo del desempeño de los fondos, y de los cambios naturales de la expectativa de vida. La pensión en Retiro Programado tenderá a bajar al cabo de 15 o 20 años que se esté pagando. Al fallecimiento del afiliado se paga: Ø La Cuota Mortuoria de 15 UF y Ø Si no hay beneficiarios de pensión de sobrevivencia el saldo constituye herencia Ø Si hay beneficiarios las pensiones de sobrevivencia se calculan en base: Pensiones de sobrevivencia generadas : • Para su cónyuge 60 % Conyuge con hijos 50 % Hijos hasta 18 y 24 estudiantes. 15 % En cualquier momento el afiliado y luego los beneficiarios de pensión de sobrevivencia pueden optar por otra modalidad de pensión.

RENTA TEMPORAL CON RENTA VITALICIA DIFERIDA • Una parte de los fondos se destina a la contratación de una Renta Vitalicia Diferida y la otra permanece invertida en Fondo elegido (C, D o E) para pagar la Renta temporal por el número de años que se elija. • La AFP paga la Renta Temporal, que es una pensión fija en UF por un año, y cada año la recalcula pudiendo subir o bajar, dependiendo del desempeño de los fondos. • A su fallecimiento se paga: Ø La Cuota Mortuoria de 15 UF Ø Si no hay beneficiarios de pensión de sobrevivencia el saldo remanente que está financiando la Renta Temporal constituye herencia Ø Si hay beneficiarios las pensiones de sobrevivencia se calculan en base al saldo remanente recibiendo entre todos el 100% de la Renta Temporal que recibía el afiliado. • Al cabo del periodo de la Renta Temporal la Compañía comienza a pagar la Renta Vitalicia Diferida contratada, la que tendrá las mismas características que la Renta Vitalicia Inmediata.

RETIRO PROGRAMADO CON RENTA VITALICIA INMEDITA SIMULTÁNEOS • Una parte de los fondos se destina a la contratación de una Renta Vitalicia Inmediata y la otra permanece invertida en Fondo elegido (C, D o E) para pagar un Retiro Programado. • Cada una de estas pensiones se comportan bajo sus propias reglas. • A su fallecimiento se paga: Ø La Cuota Mortuoria de 15 UF), por parte de la AFP y Compañía de Seguros en forma proporcional a los fondos que se destinados a cada modalidad. Ø Si no hay beneficiarios de pensión de sobrevivencia el saldo remanente que está financiando el Retiro Programado constituye herencia y si la Renta Vitalicia contratada fue garantizada y el fallecimiento ocurre en este periodo se paga la indemnización correspondiente. Ø Si hay beneficiarios las pensiones de sobrevivencia, éstos recibirán las pensiones de bajo cada modalidad establece la ley

TRÁMITE • La obtención de la pensión se inicia con la suscripción de la Solicitud de Pensión Vejez en la AFP, debiendo indicarse en ella si desea ajuste a la PMGE. • Documentos que deben presentarse: Ø Certificado de Nacimiento del afiliado y de cada uno de los beneficiarios de pensión de sobrevivencia, certificado de matrimonio actualizado, para los hijos entre 18 y 24 años de edad certificado de Alumno Regular y declaración de soltería. • Presentada la solicitud la AFP emite el Certificado de Saldo, documento que informa el monto de sus ahorros y si tiene los 20 años de cotizaciones requeridos para acceder a la PMGE, y revisa si sus ahorros le permiten contratar una Renta Vitalicia Inmediata, es decir, autofinanciar una pensión mayor a la PMGE (5, 0 UF). • Si ello no fuera posible la AFP procederá al pago de la pensión bajo la modalidad de Retiro Programado, ajustando la Pensión a la PMGE en caso que se haya solicitado en la Solicitud de Pensión. • Es responsabilidad del afiliado tramitar su Solicitud de Garantía Estatal, en caso de tener los 20 años de cotizaciones exigidos, o bien, presentar su Ficha de Focalización Previsional (con un puntaje inferior a 1781 puntos. ) para accedes al Aporte Previsional Solidario.

TRÁMITE • La obtención de la pensión se inicia con la suscripción de la Solicitud de Pensión Vejez o Vejez Anticipada en la AFP. Ø Documentos que deben presentarse: • Certificado de Nacimiento del afiliado y de cada uno de los beneficiarios de pensión de sobrevivencia, certificado de matrimonio actualizado, para los hijos entre 18 y 24 años de edad certificado de Alumno Regular y declaración de soltería. Ø Debe informarse la existencia de depósitos Convenidos fuera de la AFP y el destino que se dará al APV. Ø Además se podrá optar por traspasar los ahorros de la Cuenta de Ahorro Voluntario y del Seguro de Cesantía. • Presentada la solicitud la AFP emite el Certificado de Saldo, documento que informa detalladamente los distintos ahorros con que cuenta el afiliado para financiar su pensión; la pensión requerida para pensionarse anticipadamente, si es el caso; la pensión mínima requerida la retirar Excedente de Libre Disposición y la vigencia del certificado, que es de 35 días desde su emisión. • Con este Certificado en la mano, el afiliado debe suscribir su Solicitud de Ofertas de Pensión, dentro de su periodo de vigencia, ya sea en la AFP o través de una Asesor Previsional, quién, eso sí, le cobrará un 2% de su saldo, con un tope de 60 UF por la debida asesoría.

SOLICITUD DE OFERTAS DE PENSIÓN • Esta suscripción se dirige al Sistema de Consultas y Ofertas de Pensión, SCOMP, institución que es la encargada de cotizar en el mercado sus pensiones. • Al suscribir la Solicitud de Ofertas de Pensión el afiliado debe señalar: Ø Si desea retirar Excedente de Libre Disposición señalando el monto requerido. Ø Las pensiones que desea cotizar. Ø Suscrita la Solicitud de Ofertas el SCOMP emitirá el Certificado de Ofertas, en que se le informará las pensiones que puede financiar en Retiro Programado, Renta Vitalicia Simple y en cada una de las modalidades y alternativas que haya señalado en la Solicitud de Ofertas. El Certificado de Ofertas tiene una vigencia de 15 días, dentro de los cuales puede: o Suscribir una nueva Solicitud de Ofertas, siempre que el Certificado de Saldo esté vigente. o Aceptar una de las Ofertas, suscribiendo la Selección de Modalidad de Pensión en su AFP. o Aceptar una Oferta externa o hacer un Remate • En caso que no haga ninguna de las acciones anteriores, se supondrá que se desiste del trámite.

SELECCION MODALIDADES DE PENSIÓN Para seleccionar una modalidad de pensión Ud. debe aceptar una de las ofertas contenidas en el Certificado de Ofertas, durante la vigencia de la oferta. • Si opta por una Renta Vitalicia debe indicar el tipo de Renta Vitalicia que desea elegir y a través de qué Compañía de Seguros Ø Se sugiere considerar la clasificación de riesgo de la Compañía. Ø Firmada la Selección de Modalidad de Pensión, la AFP deberá traspasar los recursos a la Compañía de Seguros en un plazo de 10 días contados desde la recepción de la póliza, debiendo la Compañía pagar la primera pensión respecto al mes de traspaso de la prima. • Si opta por un Retiro Programado debe señalar a través de cuál de las AFP desde recibirlo. Ø Firmada la Selección de Modalidad de Pensión la AFP deberá pagar la primera pensión a los 10 días. Ø Puede optar por el pago de la pensión a partir de la fecha de la selección. En caso contrario la pensión de vejez o vejez anticipada se pagará desde la fecha de la presentación de la solicitud.

BONIFICACIÓN POR HIJO • Las mujeres, recién al cumplir 65 años de edad, siempre que no se hayan pensionado antes de Julio del 2009, podrán solicitar la bonificación hijo. Ésta aumentará el ahorro previsional, e incrementará las pensiones. Ø Para tener derecho al beneficio la mujeres deben acreditar una residencia al Chile no inferior a 20 años contados desde los 20 años de edad y de 4 en los 5 anteriores a la presentación de la solicitud. • El monto por cada hijo nacido vivo o adoptado será equivalente al 10% de 18 Ingresos Mínimos vigente a Julio 2009, más la rentabilidad asociada al Fondo Tipo C, entre Julio 2009 y la fecha de cumplimiento de los 65 años de edad. más la rentabilidad señalada Ø Si a esa edad la mujer no se ha pensionado la Bonificación aumentará los ahorros para la pensión. Ø Si la mujer ya se encuentra pensionada, la bonificación se destinará a pensión: o Renta Vitalicia: Se puede incrementar la pensión con un cambio de póliza o financiar un Retiro Programado paralelo, el cual se podría ajustar a la PMGE o PMAS o Retiro Programado: Se destina a incrementar la pensión

Agua gua gua

Agua gua gua Sutura punto colchonero vertical

Sutura punto colchonero vertical Punto de colchonero horizontal semienterrado

Punto de colchonero horizontal semienterrado A noite estava fria

A noite estava fria Gua n

Gua n Gua de

Gua de Como gua

Como gua Gua 7

Gua 7 Gua de

Gua de Gua n

Gua n Gua de

Gua de De gua

De gua Mispagosprovincial

Mispagosprovincial Valor media

Valor media Gua itzel

Gua itzel @gua siapa:https://workupload.com/file/e2mbajkfbpc

@gua siapa:https://workupload.com/file/e2mbajkfbpc Genesis capitulo 1

Genesis capitulo 1 Ejemplo de bibliografia

Ejemplo de bibliografia Contoh kawasan batu sisa di malaysia

Contoh kawasan batu sisa di malaysia