Strategijski menadzment Kontrola Prof Dragan uriin Kontrola DVA

- Slides: 75

Strategijski menadzment Kontrola Prof. Dragan Đuričin

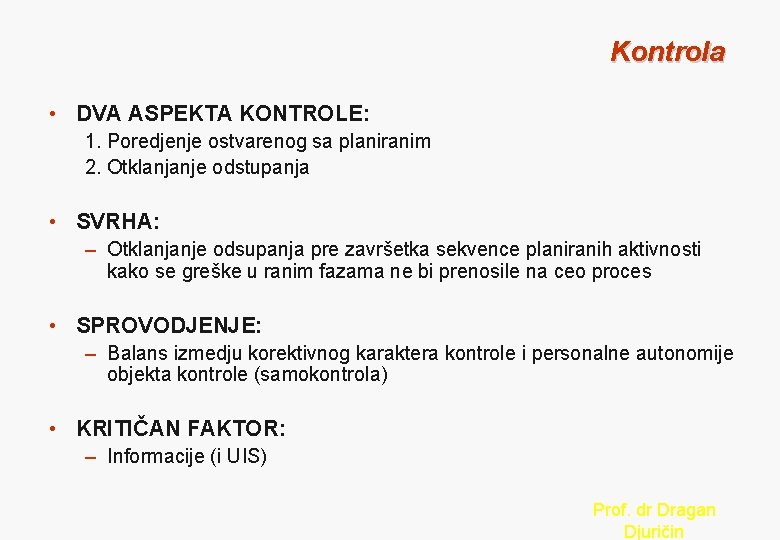

Kontrola • DVA ASPEKTA KONTROLE: 1. Poredjenje ostvarenog sa planiranim 2. Otklanjanje odstupanja • SVRHA: – Otklanjanje odsupanja pre završetka sekvence planiranih aktivnosti kako se greške u ranim fazama ne bi prenosile na ceo proces • SPROVODJENJE: – Balans izmedju korektivnog karaktera kontrole i personalne autonomije objekta kontrole (samokontrola) • KRITIČAN FAKTOR: – Informacije (i UIS) Prof. dr Dragan Djuričin

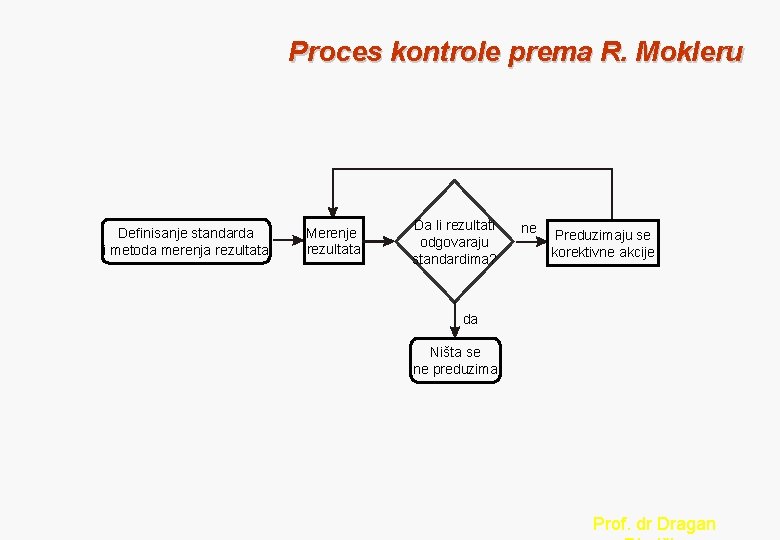

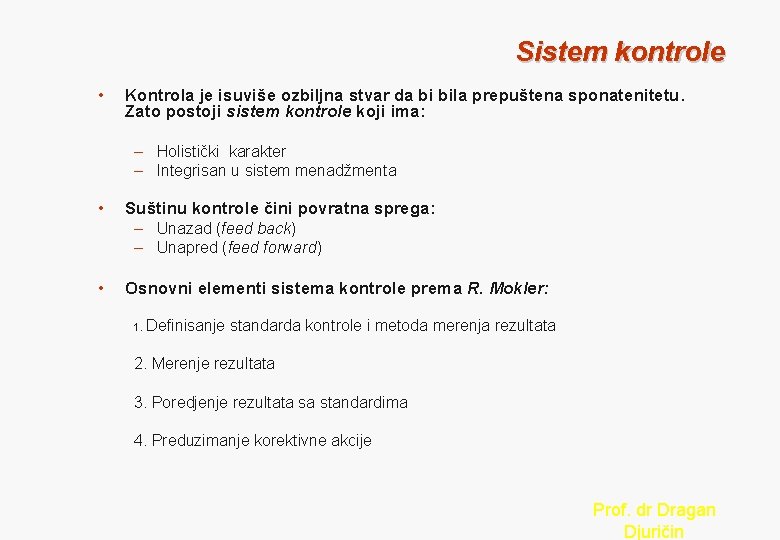

Sistem kontrole • Kontrola je isuviše ozbiljna stvar da bi bila prepuštena sponatenitetu. Zato postoji sistem kontrole koji ima: – Holistički karakter – Integrisan u sistem menadžmenta • Suštinu kontrole čini povratna sprega: – Unazad (feed back) – Unapred (feed forward) • Osnovni elementi sistema kontrole prema R. Mokler: 1. Definisanje standarda kontrole i metoda merenja rezultata 2. Merenje rezultata 3. Poredjenje rezultata sa standardima 4. Preduzimanje korektivne akcije Prof. dr Dragan Djuričin

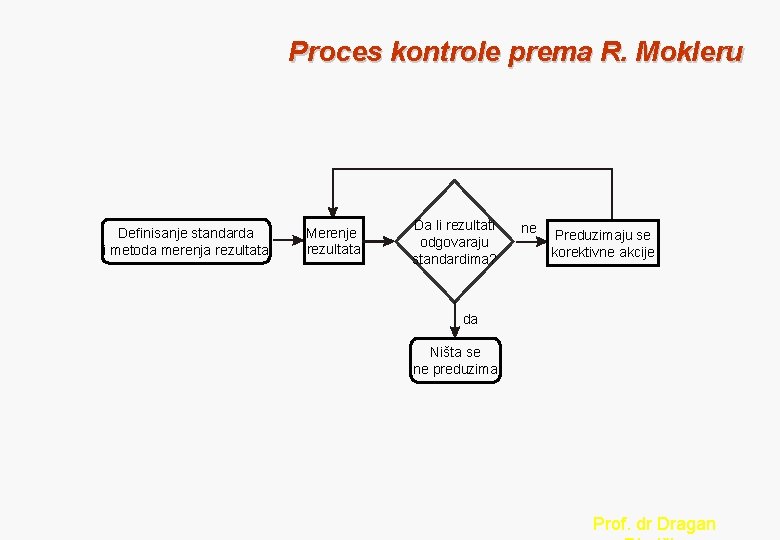

Proces kontrole prema R. Mokleru Definisanje standarda i metoda merenja rezultata Merenje rezultata Da li rezultati odgovaraju standardima? ne Preduzimaju se korektivne akcije da Ništa se ne preduzima Prof. dr Dragan

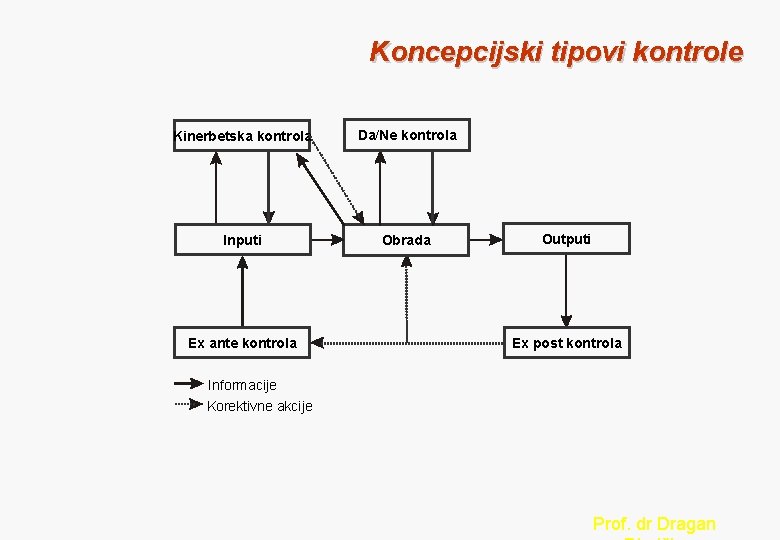

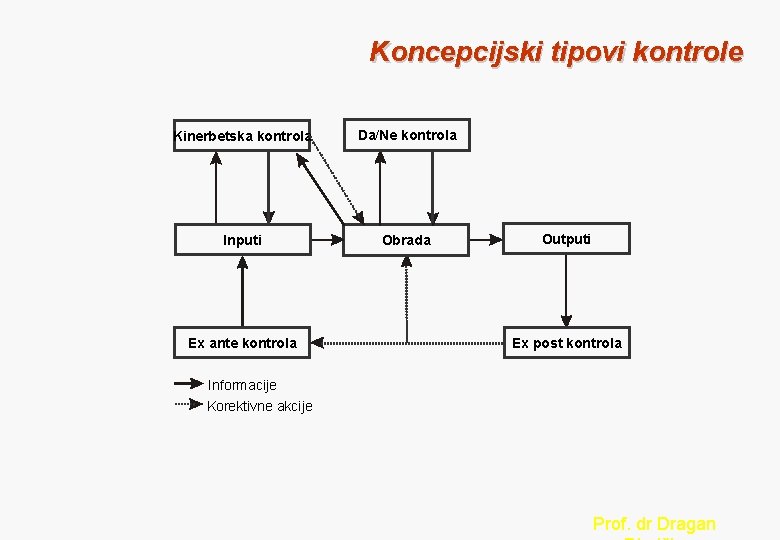

Koncepcijski tipovi kontrole Kinerbetska kontrola Da/Ne kontrola Inputi Obrada Ex ante kontrola Outputi Ex post kontrola Informacije Korektivne akcije Prof. dr Dragan

Vrste kontrole 1. Finansijska kontrola 2. Kontrola pomoću merila performansi 3. Kontrola pomoću budžeta Prof. dr Dragan Djuričin

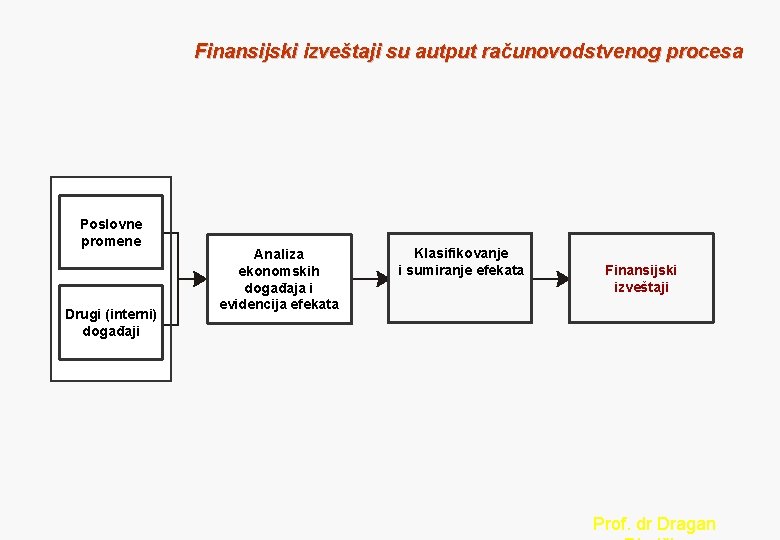

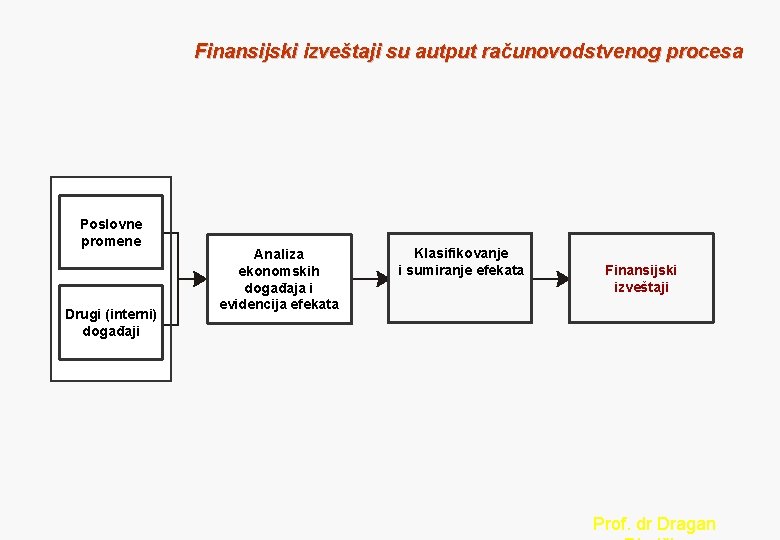

Finansijski izveštaji su autput računovodstvenog procesa Poslovne promene Drugi (interni) događaji Analiza ekonomskih događaja i evidencija efekata Klasifikovanje i sumiranje efekata Finansijski izveštaji Prof. dr Dragan

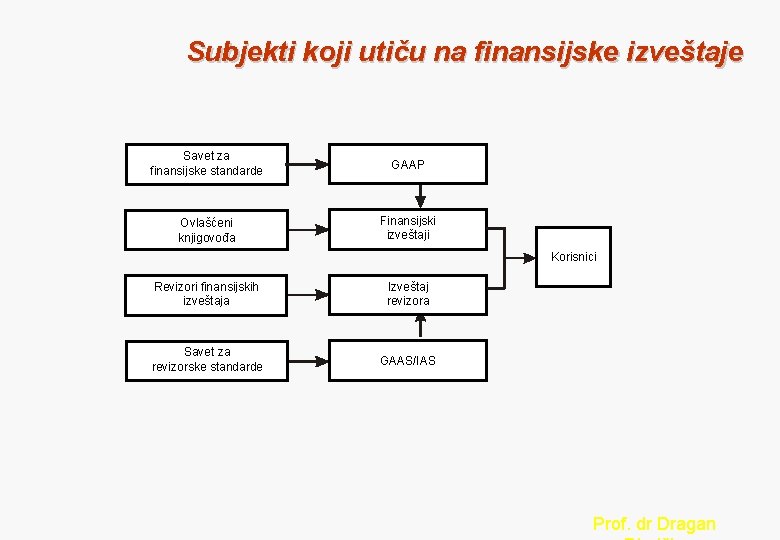

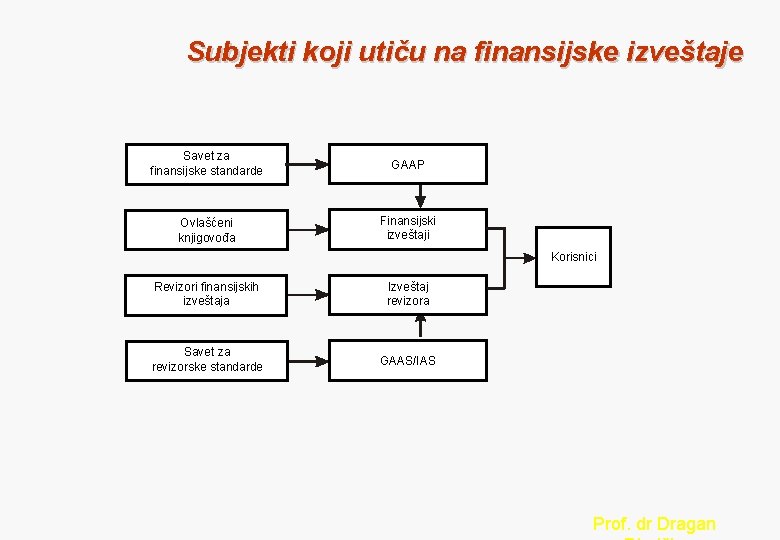

Subjekti koji utiču na finansijske izveštaje Savet za finansijske standarde GAAP Ovlašćeni knjigovođa Finansijski izveštaji Korisnici Revizori finansijskih izveštaja Izveštaj revizora Savet za revizorske standarde GAAS/IAS Prof. dr Dragan

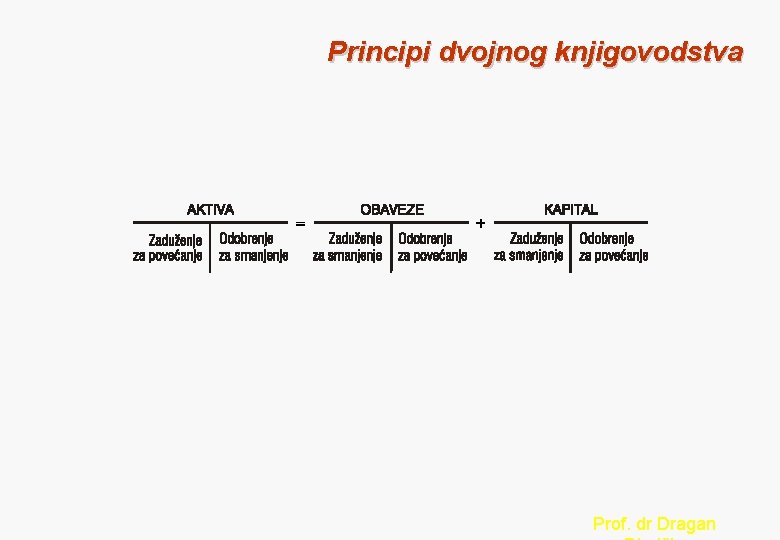

Principi dvojnog knjigovodstva Prof. dr Dragan

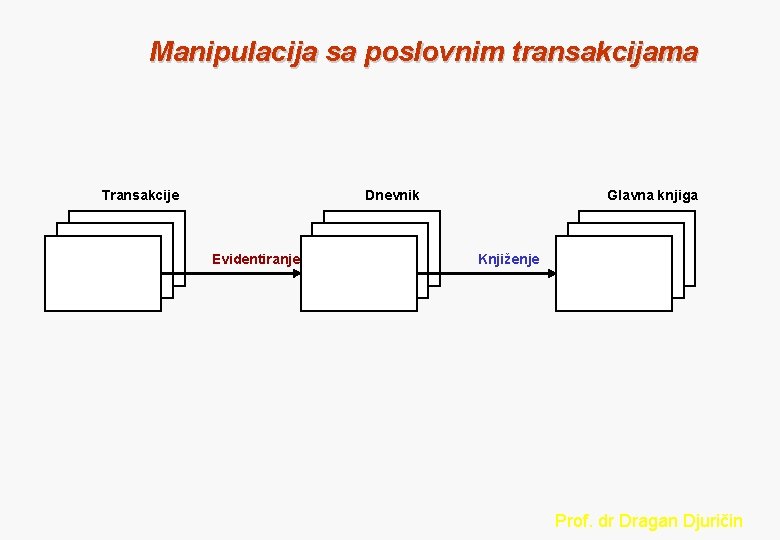

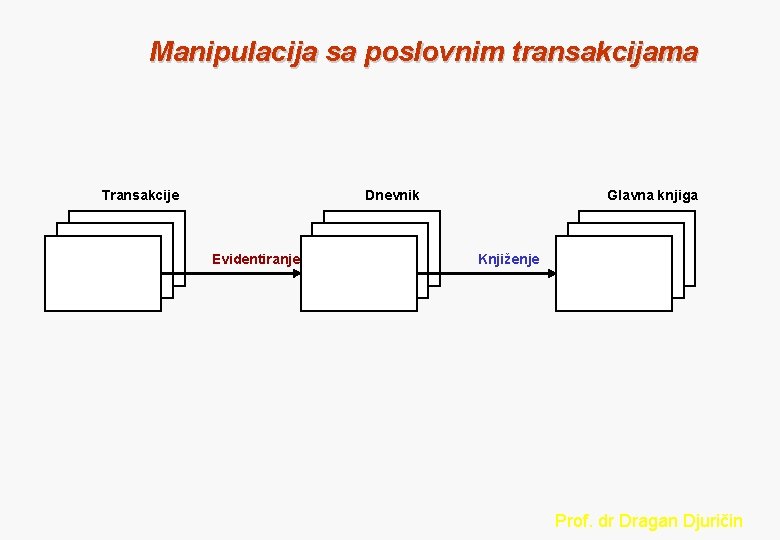

Manipulacija sa poslovnim transakcijama Transakcije Dnevnik Evidentiranje Glavna knjiga Knjiženje Prof. dr Dragan Djuričin

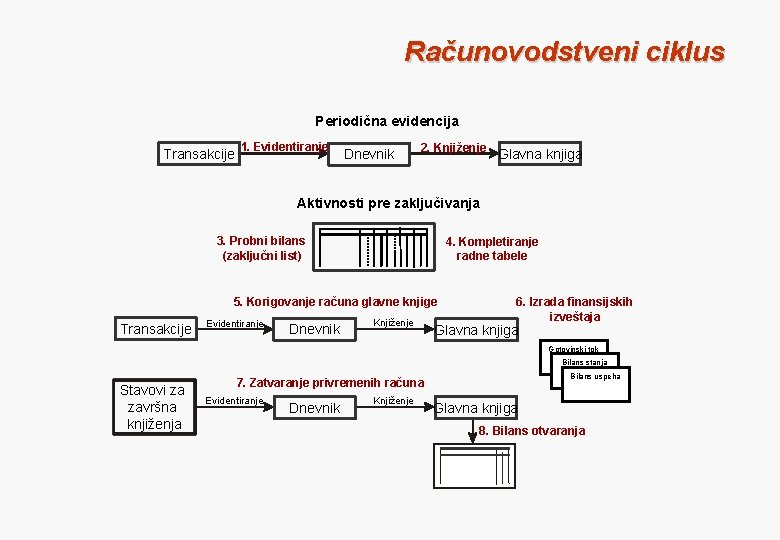

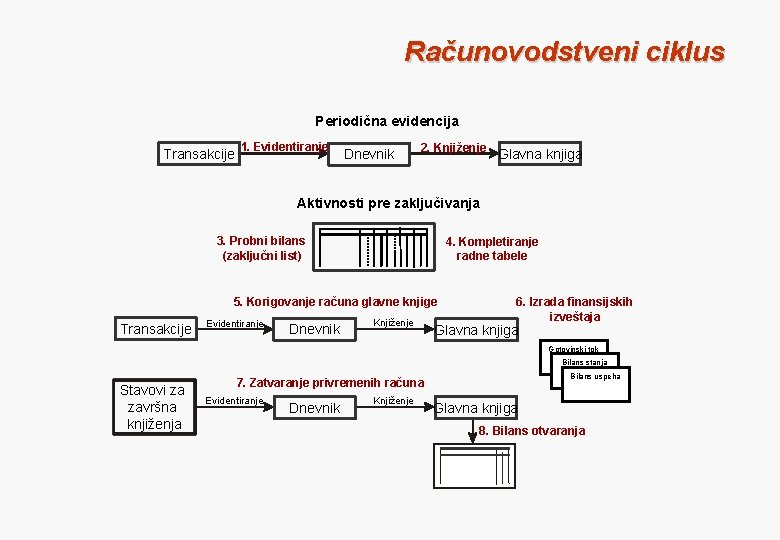

Računovodstveni ciklus Periodična evidencija Transakcije 1. Evidentiranje Dnevnik 2. Knjiženje Glavna knjiga Aktivnosti pre zaključivanja 3. Probni bilans (zaključni list) 4. Kompletiranje radne tabele 5. Korigovanje računa glavne knjige Transakcije Evidentiranje Dnevnik Knjiženje 6. Izrada finansijskih izveštaja Glavna knjiga Gotovinski tok Bilans stanja Stavovi za završna knjiženja Bilans uspeha 7. Zatvaranje privremenih računa Evidentiranje Dnevnik Knjiženje Glavna knjiga 8. Bilans otvaranja

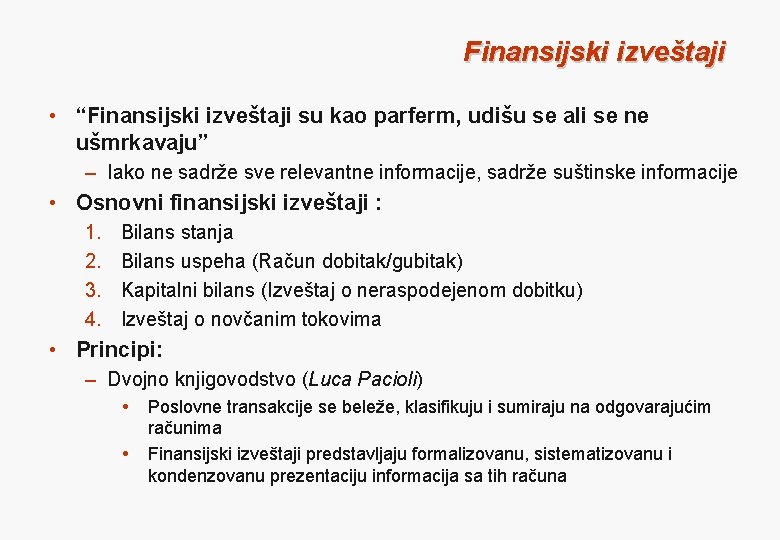

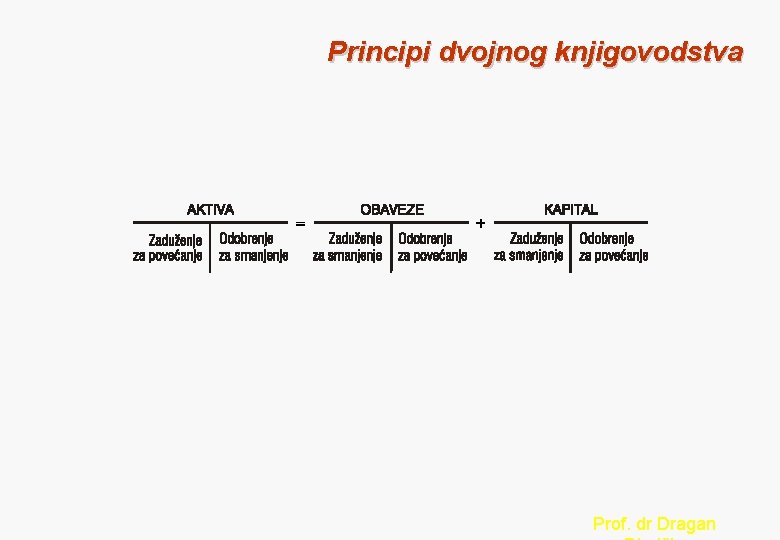

Finansijski izveštaji • “Finansijski izveštaji su kao parferm, udišu se ali se ne ušmrkavaju” – Iako ne sadrže sve relevantne informacije, sadrže suštinske informacije • Osnovni finansijski izveštaji : 1. 2. 3. 4. Bilans stanja Bilans uspeha (Račun dobitak/gubitak) Kapitalni bilans (Izveštaj o neraspodejenom dobitku) Izveštaj o novčanim tokovima • Principi: – Dvojno knjigovodstvo (Luca Pacioli) Poslovne transakcije se beleže, klasifikuju i sumiraju na odgovarajućim računima Finansijski izveštaji predstavljaju formalizovanu, sistematizovanu i kondenzovanu prezentaciju informacija sa tih računa

Jednačina bilansne ravnoteže • Jednačina bilansne ravnoteže: – Aktiva = Obaveze + Kapital – Prethodne komponente se raščlanjuju na pojedinačne račune • Računovodstvene promene: – Jednakost leve i desne strane posle promene

Jednačina bilansne ravnoteže: Aktiva • Aktiva (Assets): – Sredstva pribavljena na osnovu investiranja – “Aktiva” sugeriše na moć uvećanja kroz poslovni proces • Osnovni blokovi računa aktive: – Kratkoročna aktiva Gotovina Likvidne Ho. V Kupci (potraživanja od kupaca) – Dugoročna aktiva Zemljište Građevinski objekti Oprema – Nematerijalna aktiva Patenti Brendovi Goodwill

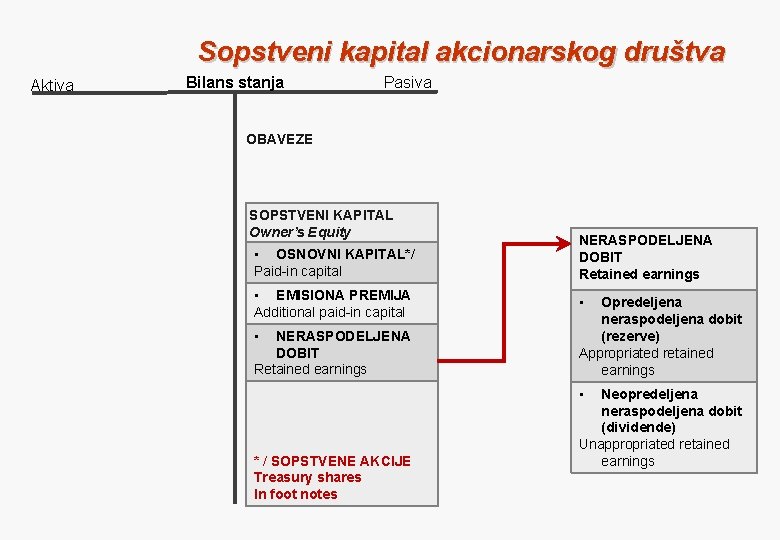

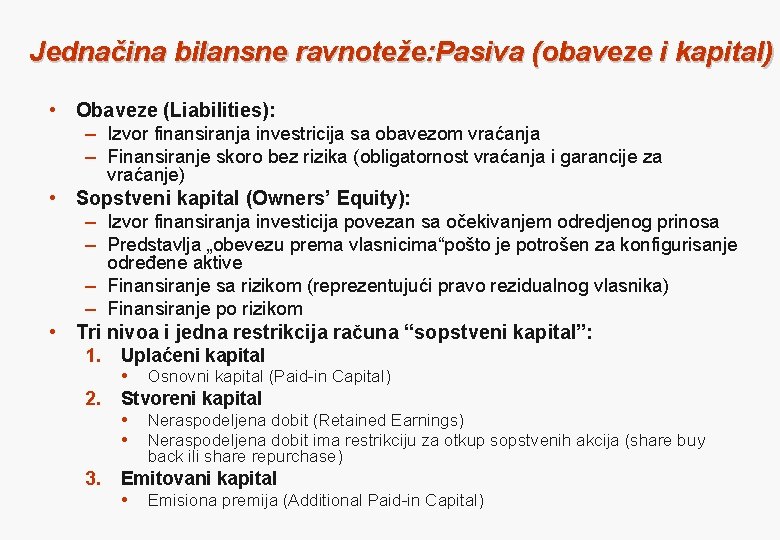

Jednačina bilansne ravnoteže: Pasiva (obaveze i kapital) • Obaveze (Liabilities): – Izvor finansiranja investricija sa obavezom vraćanja – Finansiranje skoro bez rizika (obligatornost vraćanja i garancije za vraćanje) • Sopstveni kapital (Owners’ Equity): – Izvor finansiranja investicija povezan sa očekivanjem odredjenog prinosa – Predstavlja „obevezu prema vlasnicima“pošto je potrošen za konfigurisanje određene aktive – Finansiranje sa rizikom (reprezentujući pravo rezidualnog vlasnika) – Finansiranje po rizikom • Tri nivoa i jedna restrikcija računa “sopstveni kapital”: 1. Uplaćeni kapital 2. Stvoreni kapital 3. Osnovni kapital (Paid-in Capital) Neraspodeljena dobit (Retained Earnings) Neraspodeljena dobit ima restrikciju za otkup sopstvenih akcija (share buy back ili share repurchase) Emitovani kapital Emisiona premija (Additional Paid-in Capital)

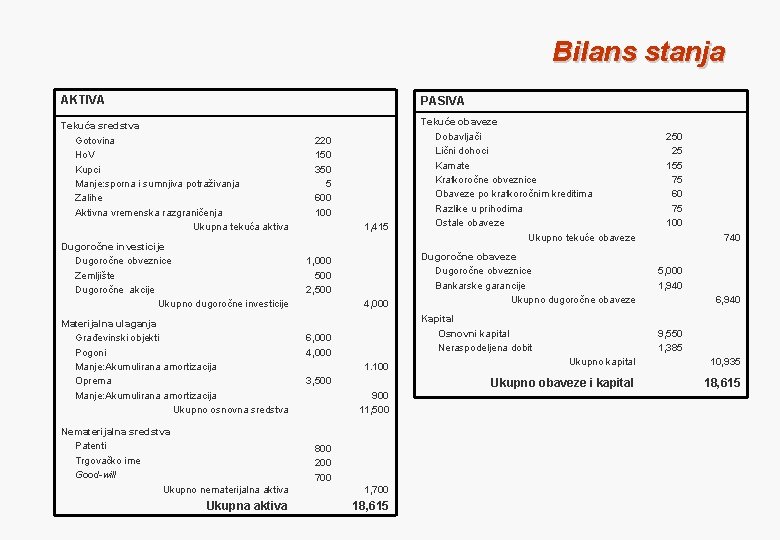

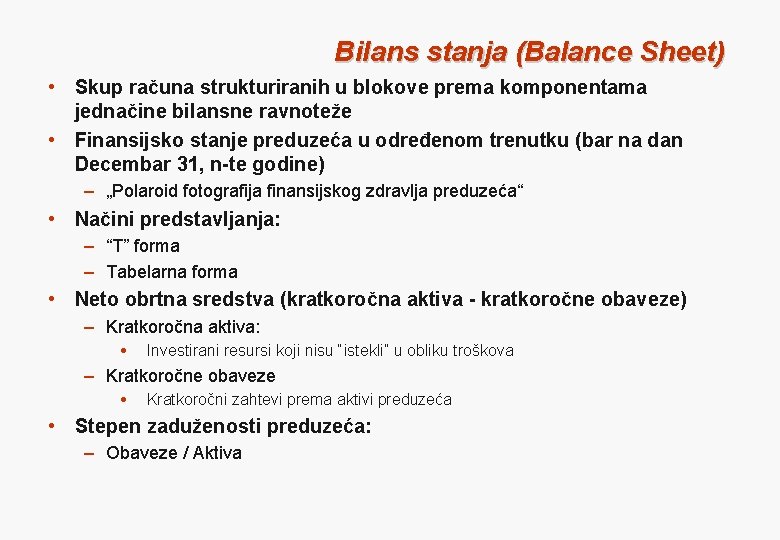

Bilans stanja (Balance Sheet) • Skup računa strukturiranih u blokove prema komponentama jednačine bilansne ravnoteže • Finansijsko stanje preduzeća u određenom trenutku (bar na dan Decembar 31, n-te godine) – „Polaroid fotografija finansijskog zdravlja preduzeća“ • Načini predstavljanja: – “T” forma – Tabelarna forma • Neto obrtna sredstva (kratkoročna aktiva - kratkoročne obaveze) – Kratkoročna aktiva: Investirani resursi koji nisu “istekli” u obliku troškova – Kratkoročne obaveze Kratkoročni zahtevi prema aktivi preduzeća • Stepen zaduženosti preduzeća: – Obaveze / Aktiva

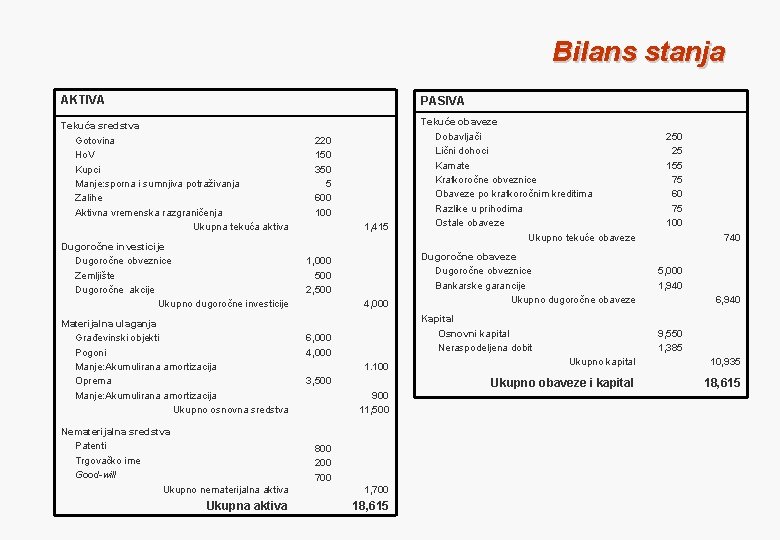

Bilans stanja AKTIVA PASIVA Tekuća sredstva Gotovina Ho. V Kupci Manje: sporna i sumnjiva potraživanja Zalihe Aktivna vremenska razgraničenja Ukupna tekuća aktiva 220 150 350 5 600 100 25 155 75 60 75 100 Dugoročne investicije Dugoročne obveznice Zemljište Dugoročne akcije Ukupno dugoročne investicije Tekuće obaveze Dobavljači Lični dohoci Kamate Kratkoročne obveznice Obaveze po kratkoročnim kreditima Razlike u prihodima Ostale obaveze Ukupno tekuće obaveze 1, 000 500 2, 500 Dugoročne obaveze Dugoročne obveznice Bankarske garancije Ukupno dugoročne obaveze 5, 000 1, 940 Materijalna ulaganja Građevinski objekti Pogoni Manje: Akumulirana amortizacija Oprema Manje: Akumulirana amortizacija Ukupno osnovna sredstva Nematerijalna sredstva Patenti Trgovačko ime Good-will Ukupno nematerijalna aktiva Ukupna aktiva 1, 415 4, 000 Kapital Osnovni kapital Neraspodeljena dobit 6, 000 4, 000 1. 100 3, 500 900 11, 500 800 200 700 1, 700 18, 615 740 6, 940 9, 550 1, 385 Ukupno kapital 10, 935 Ukupno obaveze i kapital 18, 615

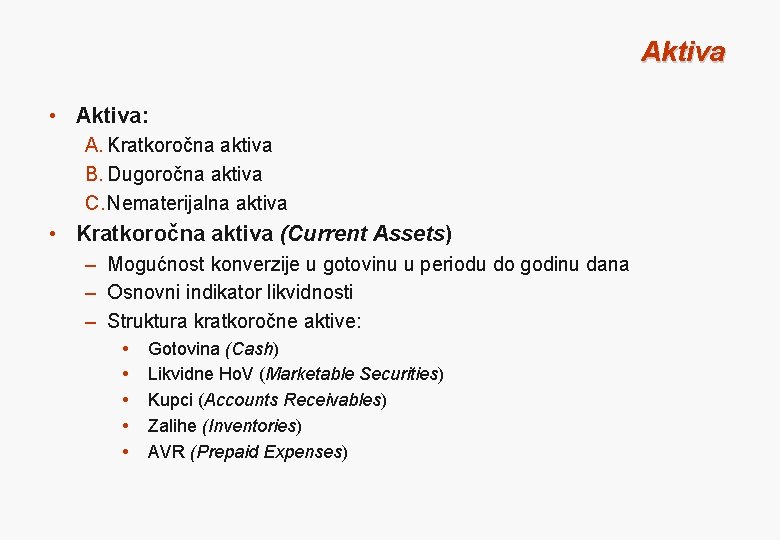

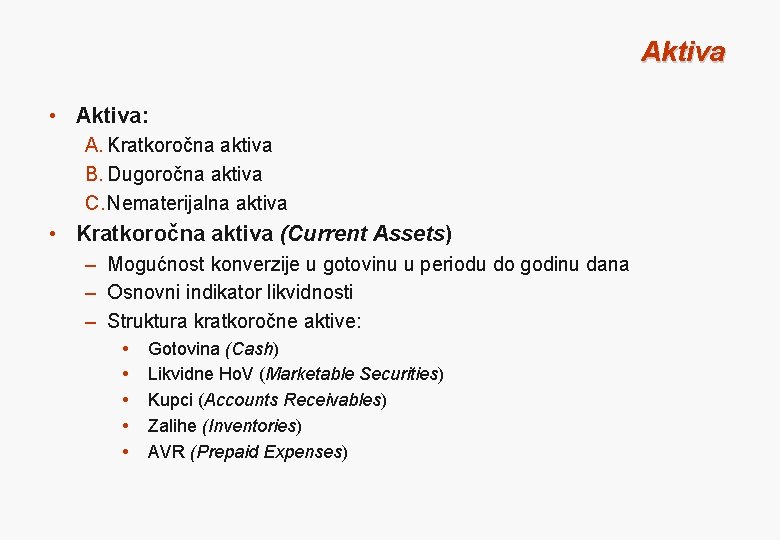

Aktiva • Aktiva: A. Kratkoročna aktiva B. Dugoročna aktiva C. Nematerijalna aktiva • Kratkoročna aktiva (Current Assets) – Mogućnost konverzije u gotovinu u periodu do godinu dana – Osnovni indikator likvidnosti – Struktura kratkoročne aktive: Gotovina (Cash) Likvidne Ho. V (Marketable Securities) Kupci (Accounts Receivables) Zalihe (Inventories) AVR (Prepaid Expenses)

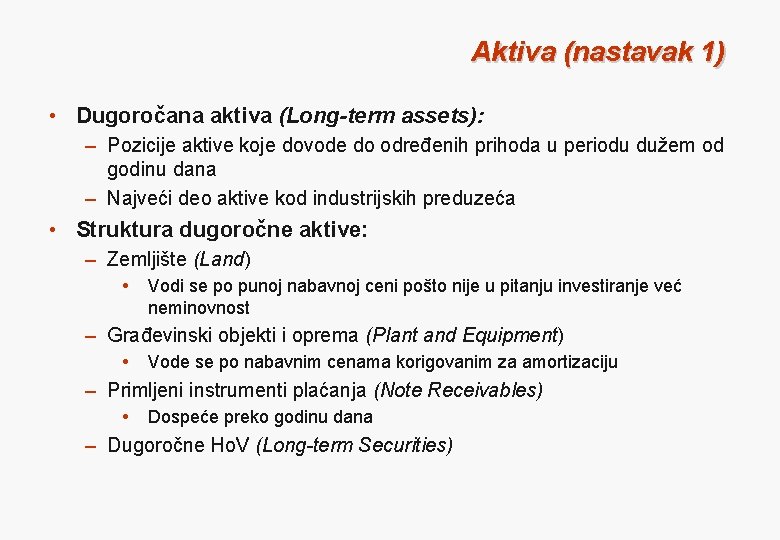

Aktiva (nastavak 1) • Dugoročana aktiva (Long-term assets): – Pozicije aktive koje dovode do određenih prihoda u periodu dužem od godinu dana – Najveći deo aktive kod industrijskih preduzeća • Struktura dugoročne aktive: – Zemljište (Land) Vodi se po punoj nabavnoj ceni pošto nije u pitanju investiranje već neminovnost – Građevinski objekti i oprema (Plant and Equipment) Vode se po nabavnim cenama korigovanim za amortizaciju – Primljeni instrumenti plaćanja (Note Receivables) Dospeće preko godinu dana – Dugoročne Ho. V (Long-term Securities)

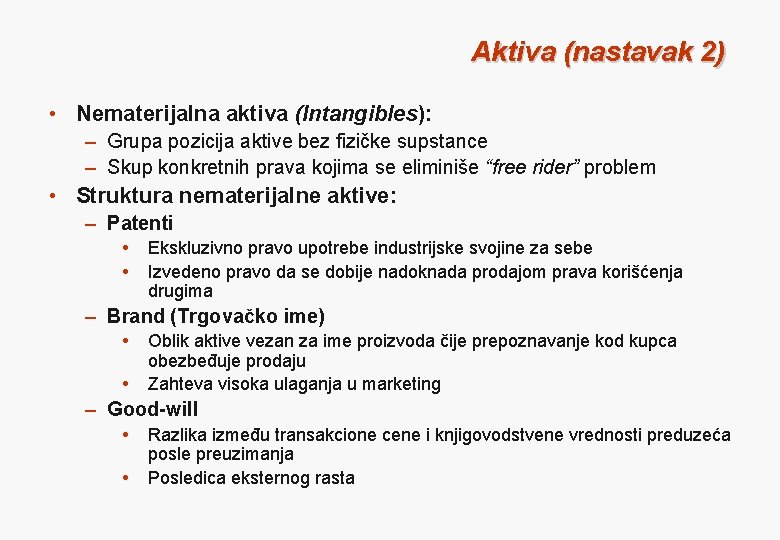

Aktiva (nastavak 2) • Nematerijalna aktiva (Intangibles): – Grupa pozicija aktive bez fizičke supstance – Skup konkretnih prava kojima se eliminiše “free rider” problem • Struktura nematerijalne aktive: – Patenti Ekskluzivno pravo upotrebe industrijske svojine za sebe Izvedeno pravo da se dobije nadoknada prodajom prava korišćenja drugima – Brand (Trgovačko ime) Oblik aktive vezan za ime proizvoda čije prepoznavanje kod kupca obezbeđuje prodaju Zahteva visoka ulaganja u marketing – Good-will Razlika između transakcione cene i knjigovodstvene vrednosti preduzeća posle preuzimanja Posledica eksternog rasta

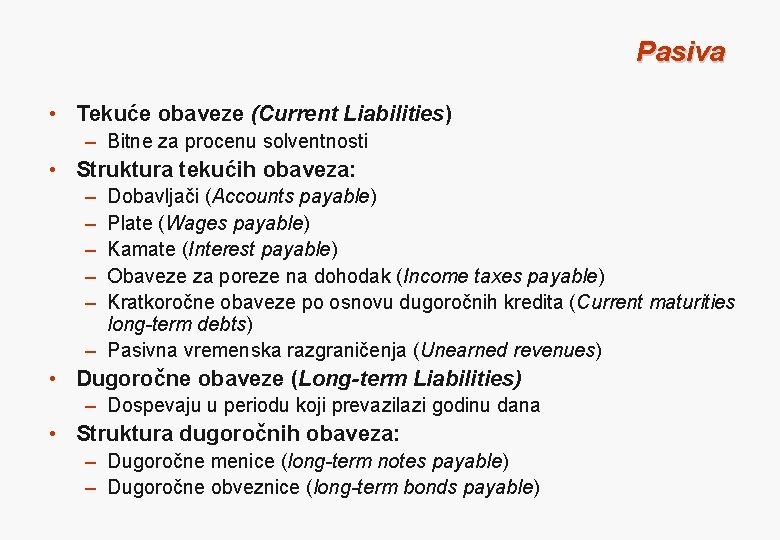

Pasiva • Tekuće obaveze (Current Liabilities) – Bitne za procenu solventnosti • Struktura tekućih obaveza: – – – Dobavljači (Accounts payable) Plate (Wages payable) Kamate (Interest payable) Obaveze za poreze na dohodak (Income taxes payable) Kratkoročne obaveze po osnovu dugoročnih kredita (Current maturities long-term debts) – Pasivna vremenska razgraničenja (Unearned revenues) • Dugoročne obaveze (Long-term Liabilities) – Dospevaju u periodu koji prevazilazi godinu dana • Struktura dugoročnih obaveza: – Dugoročne menice (long-term notes payable) – Dugoročne obveznice (long-term bonds payable)

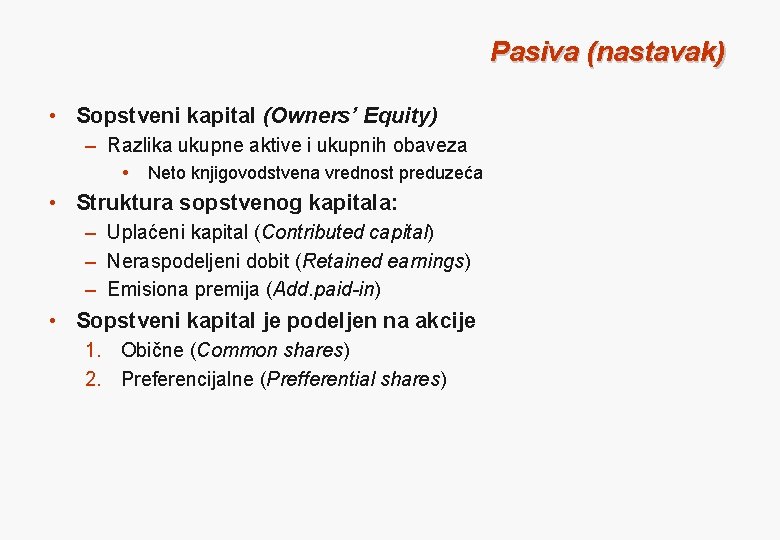

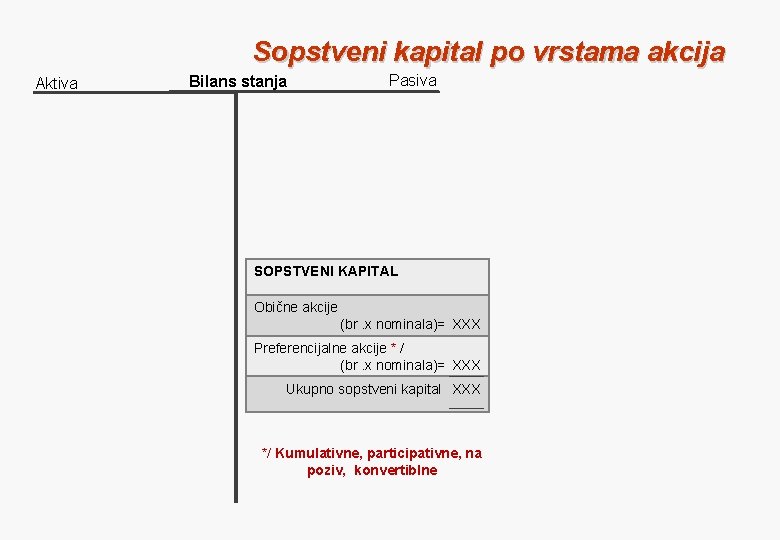

Pasiva (nastavak) • Sopstveni kapital (Owners’ Equity) – Razlika ukupne aktive i ukupnih obaveza Neto knjigovodstvena vrednost preduzeća • Struktura sopstvenog kapitala: – Uplaćeni kapital (Contributed capital) – Neraspodeljeni dobit (Retained earnings) – Emisiona premija (Add. paid-in) • Sopstveni kapital je podeljen na akcije 1. Obične (Common shares) 2. Preferencijalne (Prefferential shares)

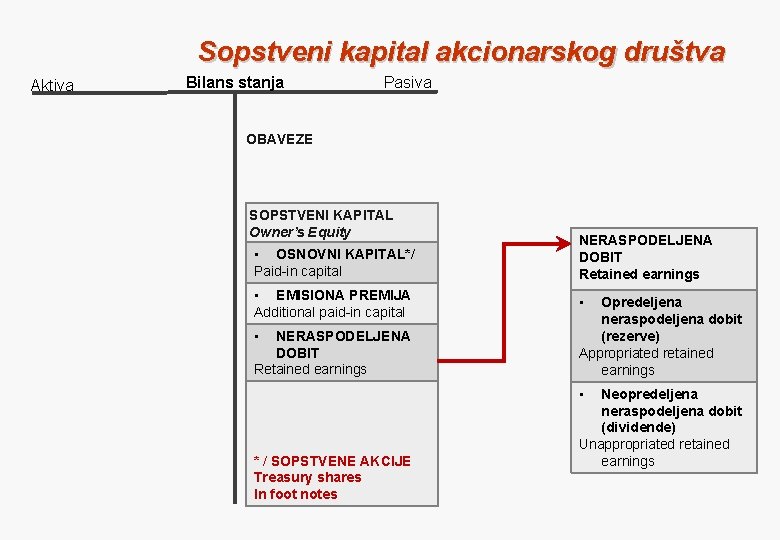

Sopstveni kapital akcionarskog društva Aktiva Bilans stanja Pasiva OBAVEZE SOPSTVENI KAPITAL Owner’s Equity • OSNOVNI KAPITAL*/ Paid-in capital NERASPODELJENA DOBIT Retained earnings • EMISIONA PREMIJA Additional paid-in capital • • NERASPODELJENA DOBIT Retained earnings Opredeljena neraspodeljena dobit (rezerve) Appropriated retained earnings • * / SOPSTVENE AKCIJE Treasury shares In foot notes Neopredeljena neraspodeljena dobit (dividende) Unappropriated retained earnings

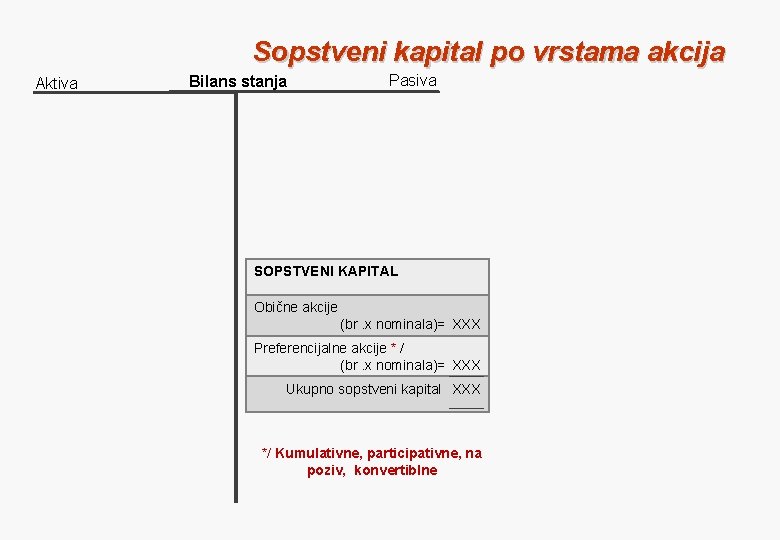

Sopstveni kapital po vrstama akcija Aktiva Bilans stanja Pasiva SOPSTVENI KAPITAL Obične akcije (br. x nominala)= XXX Preferencijalne akcije * / (br. x nominala)= XXX Ukupno sopstveni kapital XXX */ Kumulativne, participativne, na poziv, konvertiblne

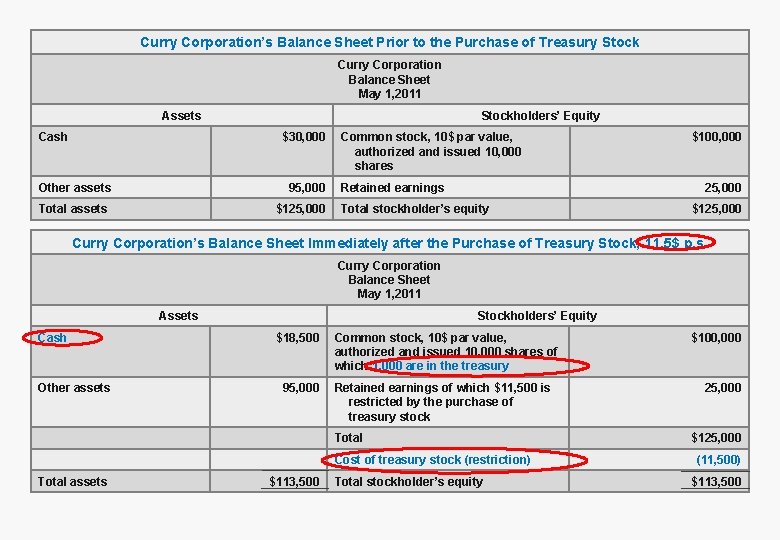

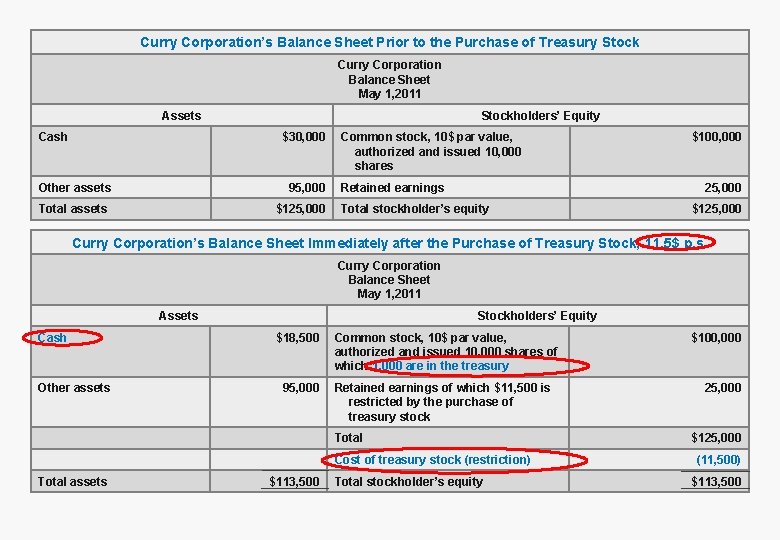

Curry Corporation’s Balance Sheet Prior to the Purchase of Treasury Stock Curry Corporation Balance Sheet May 1, 2011 Assets Cash Stockholders’ Equity $30, 000 Other assets 95, 000 Total assets $125, 000 Common stock, 10$ par value, authorized and issued 10, 000 shares Retained earnings $100, 000 25, 000 Total stockholder’s equity $125, 000 Curry Corporation’s Balance Sheet Immediately after the Purchase of Treasury Stock, 11. 5$ p. s. Curry Corporation Balance Sheet May 1, 2011 Assets Cash Other assets Stockholders’ Equity $18, 500 95, 000 Common stock, 10$ par value, authorized and issued 10, 000 shares of which 1, 000 are in the treasury Retained earnings of which $11, 500 is restricted by the purchase of treasury stock Total Cost of treasury stock (restriction) Total assets $113, 500 Total stockholder’s equity $100, 000 25, 000 $125, 000 (11, 500) $113, 500

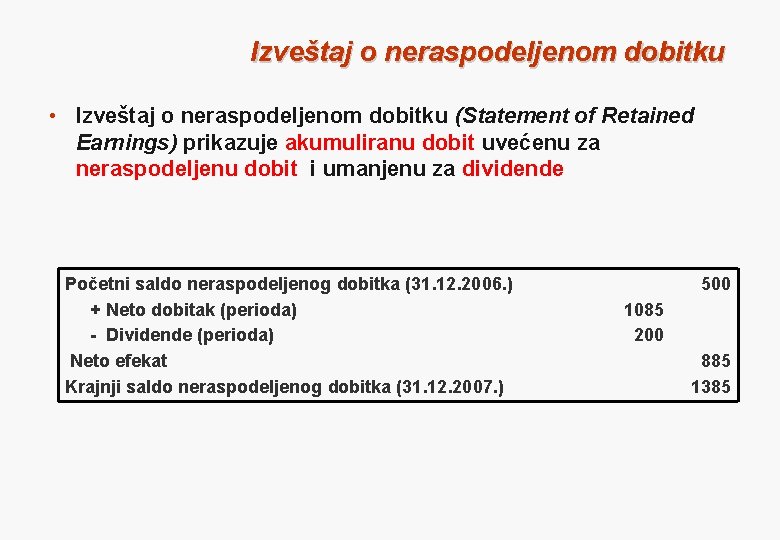

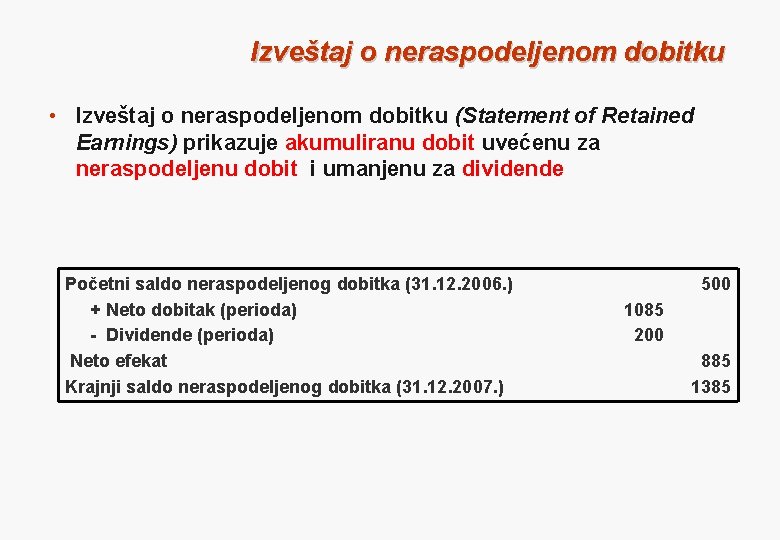

Izveštaj o neraspodeljenom dobitku • Izveštaj o neraspodeljenom dobitku (Statement of Retained Earnings) prikazuje akumuliranu dobit uvećenu za neraspodeljenu dobit i umanjenu za dividende Početni saldo neraspodeljenog dobitka (31. 12. 2006. ) + Neto dobitak (perioda) - Dividende (perioda) Neto efekat Krajnji saldo neraspodeljenog dobitka (31. 12. 2007. ) 500 1085 200 885 1385

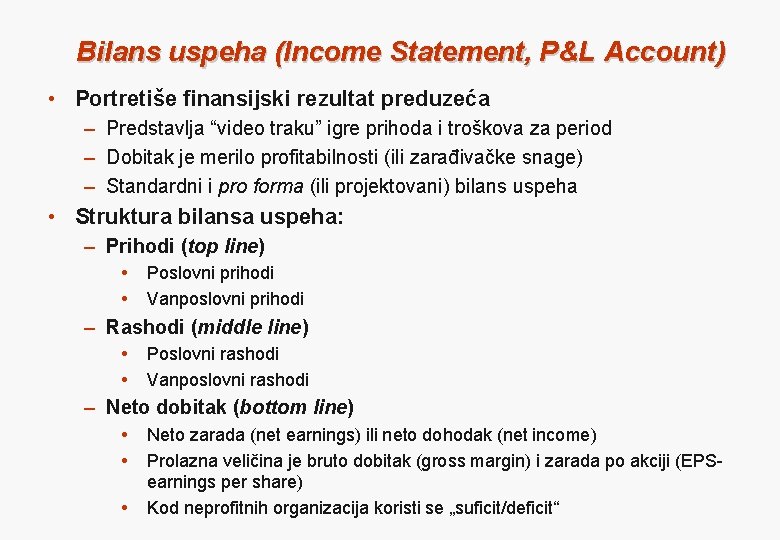

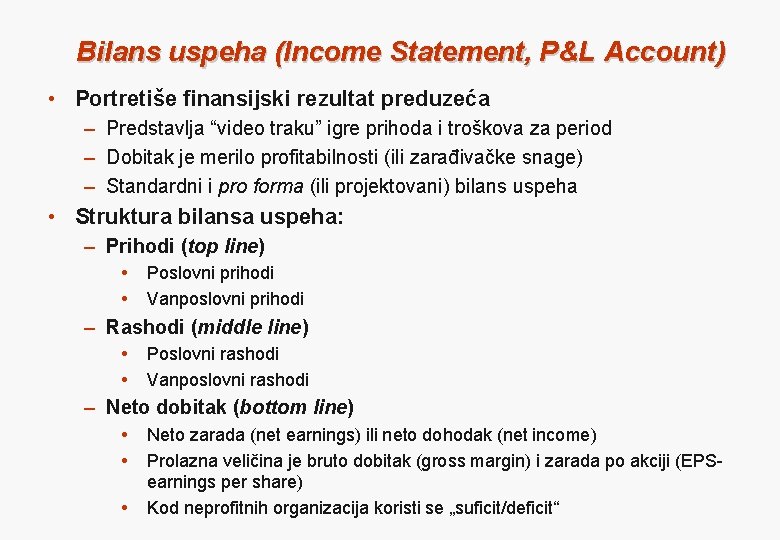

Bilans uspeha (Income Statement, P&L Account) • Portretiše finansijski rezultat preduzeća – Predstavlja “video traku” igre prihoda i troškova za period – Dobitak je merilo profitabilnosti (ili zarađivačke snage) – Standardni i pro forma (ili projektovani) bilans uspeha • Struktura bilansa uspeha: – Prihodi (top line) Poslovni prihodi Vanposlovni prihodi – Rashodi (middle line) Poslovni rashodi Vanposlovni rashodi – Neto dobitak (bottom line) Neto zarada (net earnings) ili neto dohodak (net income) Prolazna veličina je bruto dobitak (gross margin) i zarada po akciji (EPSearnings per share) Kod neprofitnih organizacija koristi se „suficit/deficit“

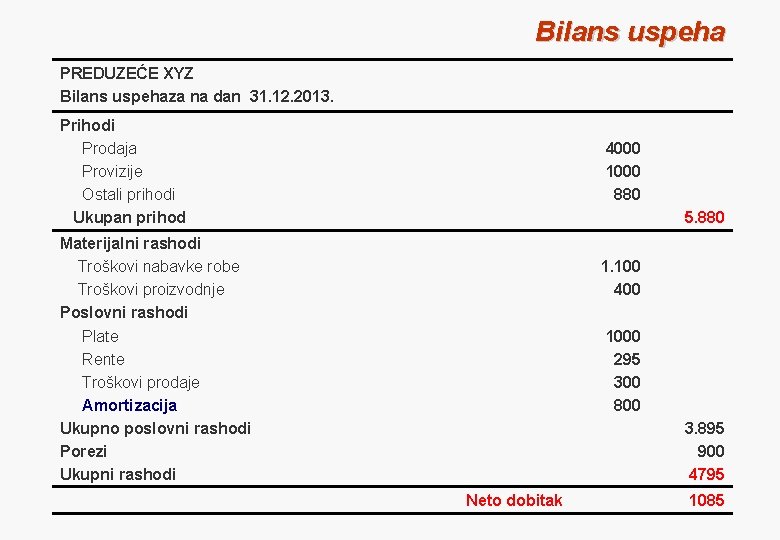

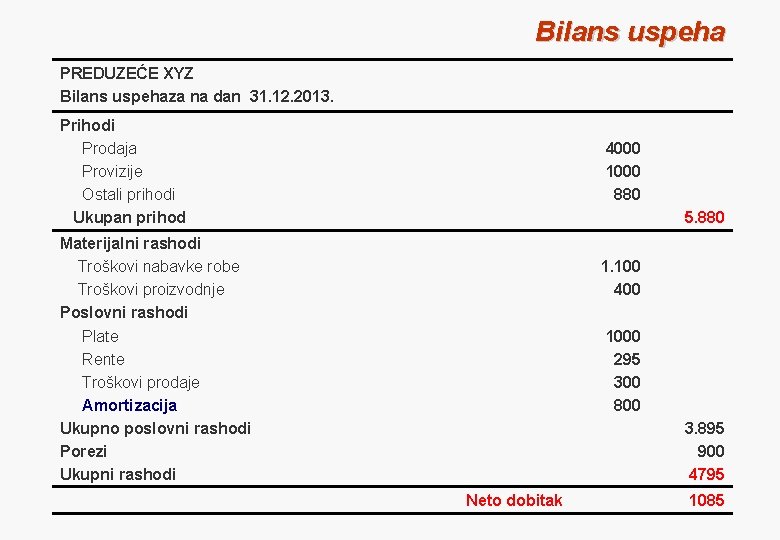

Bilans uspeha PREDUZEĆE XYZ Bilans uspehaza na dan 31. 12. 2013. Prihodi Prodaja Provizije Ostali prihodi Ukupan prihod 4000 1000 880 5. 880 Materijalni rashodi Troškovi nabavke robe Troškovi proizvodnje Poslovni rashodi Plate Rente Troškovi prodaje Amortizacija Ukupno poslovni rashodi Porezi Ukupni rashodi 1. 100 400 1000 295 300 800 3. 895 900 4795 Neto dobitak 1085

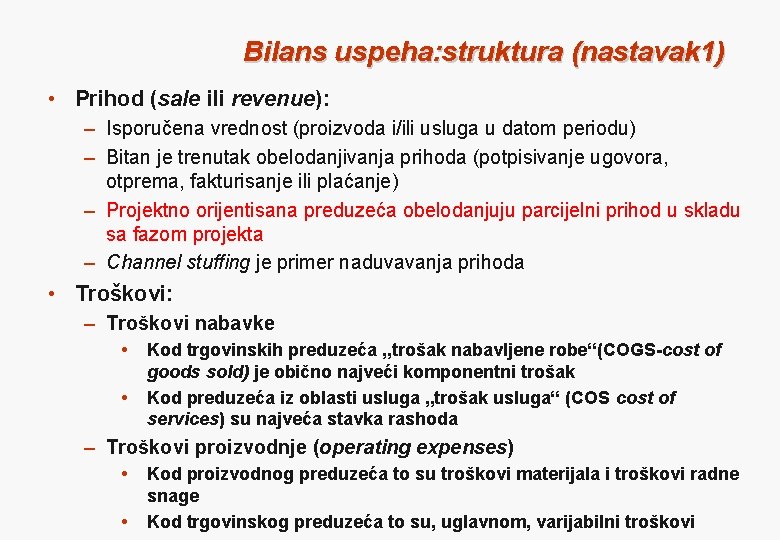

Bilans uspeha: struktura (nastavak 1) • Prihod (sale ili revenue): – Isporučena vrednost (proizvoda i/ili usluga u datom periodu) – Bitan je trenutak obelodanjivanja prihoda (potpisivanje ugovora, otprema, fakturisanje ili plaćanje) – Projektno orijentisana preduzeća obelodanjuju parcijelni prihod u skladu sa fazom projekta – Channel stuffing je primer naduvavanja prihoda • Troškovi: – Troškovi nabavke Kod trgovinskih preduzeća „trošak nabavljene robe“(COGS-cost of goods sold) je obično najveći komponentni trošak Kod preduzeća iz oblasti usluga „trošak usluga“ (COS cost of services) su najveća stavka rashoda – Troškovi proizvodnje (operating expenses) Kod proizvodnog preduzeća to su troškovi materijala i troškovi radne snage Kod trgovinskog preduzeća to su, uglavnom, varijabilni troškovi

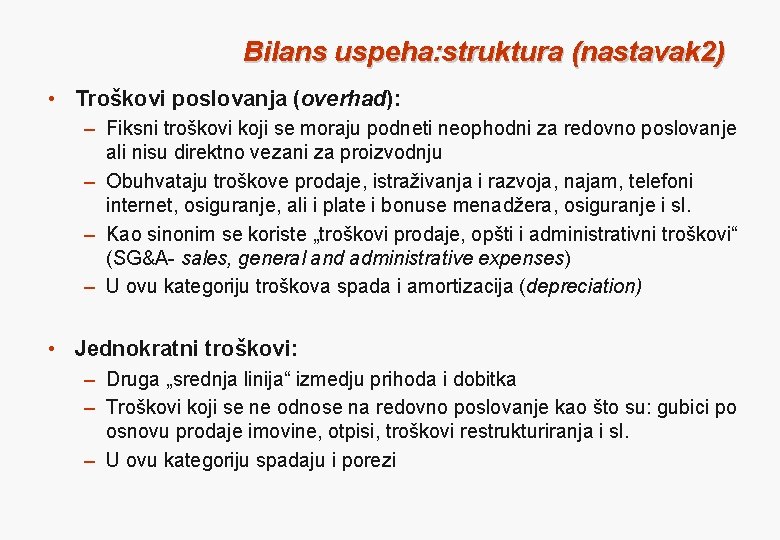

Bilans uspeha: struktura (nastavak 2) • Troškovi poslovanja (overhad): – Fiksni troškovi koji se moraju podneti neophodni za redovno poslovanje ali nisu direktno vezani za proizvodnju – Obuhvataju troškove prodaje, istraživanja i razvoja, najam, telefoni internet, osiguranje, ali i plate i bonuse menadžera, osiguranje i sl. – Kao sinonim se koriste „troškovi prodaje, opšti i administrativni troškovi“ (SG&A- sales, general and administrative expenses) – U ovu kategoriju troškova spada i amortizacija (depreciation) • Jednokratni troškovi: – Druga „srednja linija“ izmedju prihoda i dobitka – Troškovi koji se ne odnose na redovno poslovanje kao što su: gubici po osnovu prodaje imovine, otpisi, troškovi restrukturiranja i sl. – U ovu kategoriju spadaju i porezi

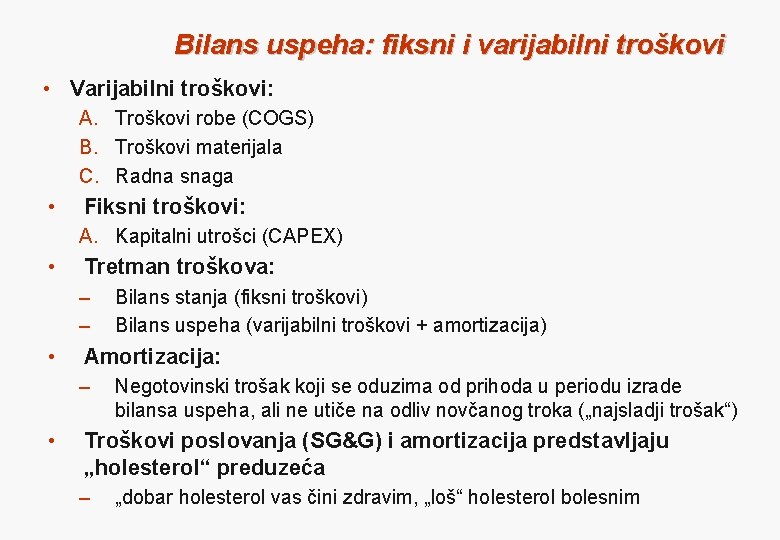

Bilans uspeha: fiksni i varijabilni troškovi • Varijabilni troškovi: A. Troškovi robe (COGS) B. Troškovi materijala C. Radna snaga • Fiksni troškovi: A. Kapitalni utrošci (CAPEX) • Tretman troškova: – – • Amortizacija: – • Bilans stanja (fiksni troškovi) Bilans uspeha (varijabilni troškovi + amortizacija) Negotovinski trošak koji se oduzima od prihoda u periodu izrade bilansa uspeha, ali ne utiče na odliv novčanog troka („najsladji trošak“) Troškovi poslovanja (SG&G) i amortizacija predstavljaju „holesterol“ preduzeća – „dobar holesterol vas čini zdravim, „loš“ holesterol bolesnim

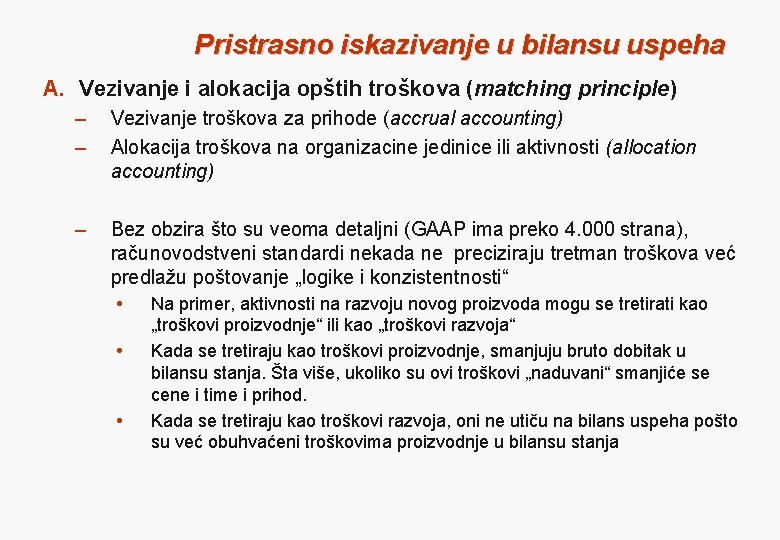

Pristrasno iskazivanje u bilansu uspeha A. Vezivanje i alokacija opštih troškova (matching principle) – – Vezivanje troškova za prihode (accrual accounting) Alokacija troškova na organizacine jedinice ili aktivnosti (allocation accounting) – Bez obzira što su veoma detaljni (GAAP ima preko 4. 000 strana), računovodstveni standardi nekada ne preciziraju tretman troškova već predlažu poštovanje „logike i konzistentnosti“ Na primer, aktivnosti na razvoju novog proizvoda mogu se tretirati kao „troškovi proizvodnje“ ili kao „troškovi razvoja“ Kada se tretiraju kao troškovi proizvodnje, smanjuju bruto dobitak u bilansu stanja. Šta više, ukoliko su ovi troškovi „naduvani“ smanjiće se cene i time i prihod. Kada se tretiraju kao troškovi razvoja, oni ne utiču na bilans uspeha pošto su već obuhvaćeni troškovima proizvodnje u bilansu stanja

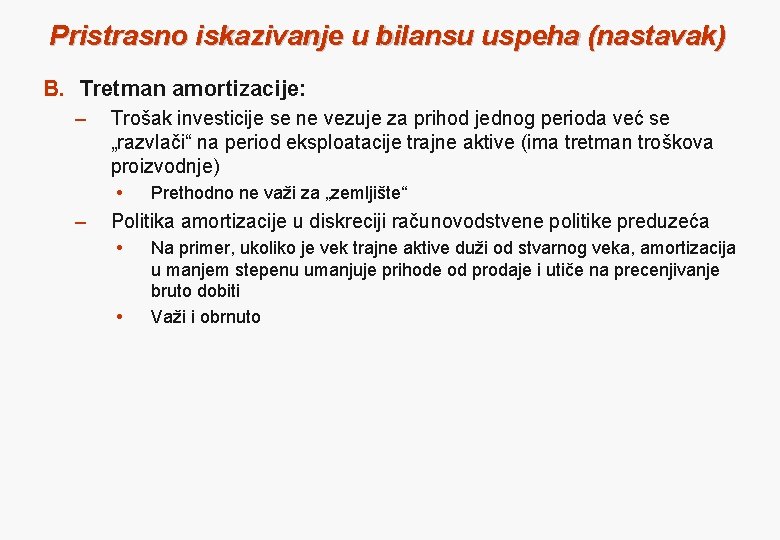

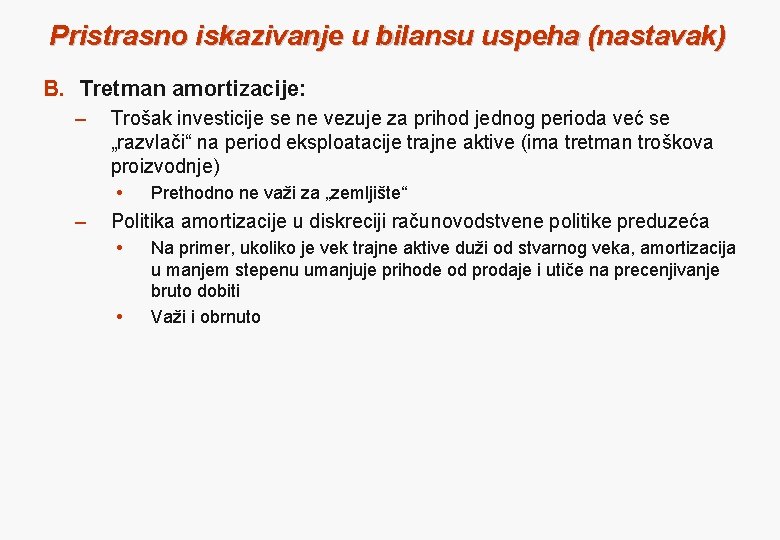

Pristrasno iskazivanje u bilansu uspeha (nastavak) B. Tretman amortizacije: – Trošak investicije se ne vezuje za prihod jednog perioda već se „razvlači“ na period eksploatacije trajne aktive (ima tretman troškova proizvodnje) – Prethodno ne važi za „zemljište“ Politika amortizacije u diskreciji računovodstvene politike preduzeća Na primer, ukoliko je vek trajne aktive duži od stvarnog veka, amortizacija u manjem stepenu umanjuje prihode od prodaje i utiče na precenjivanje bruto dobiti Važi i obrnuto

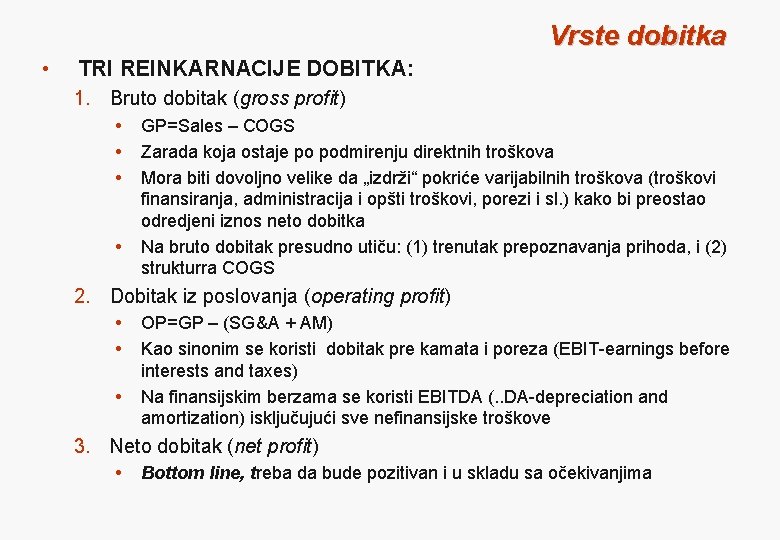

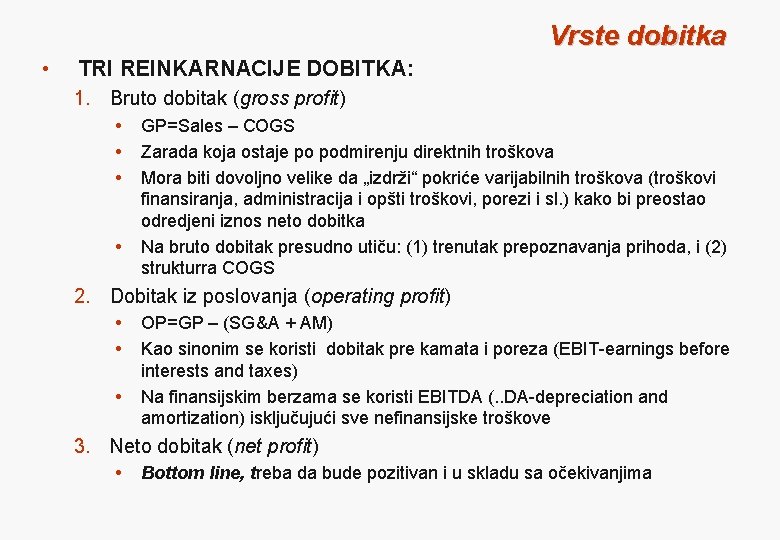

Vrste dobitka • TRI REINKARNACIJE DOBITKA: 1. Bruto dobitak (gross profit) GP=Sales – COGS Zarada koja ostaje po podmirenju direktnih troškova Mora biti dovoljno velike da „izdrži“ pokriće varijabilnih troškova (troškovi finansiranja, administracija i opšti troškovi, porezi i sl. ) kako bi preostao odredjeni iznos neto dobitka Na bruto dobitak presudno utiču: (1) trenutak prepoznavanja prihoda, i (2) strukturra COGS 2. Dobitak iz poslovanja (operating profit) OP=GP – (SG&A + AM) Kao sinonim se koristi dobitak pre kamata i poreza (EBIT-earnings before interests and taxes) Na finansijskim berzama se koristi EBITDA (. . DA-depreciation and amortization) isključujući sve nefinansijske troškove 3. Neto dobitak (net profit) Bottom line, treba da bude pozitivan i u skladu sa očekivanjima

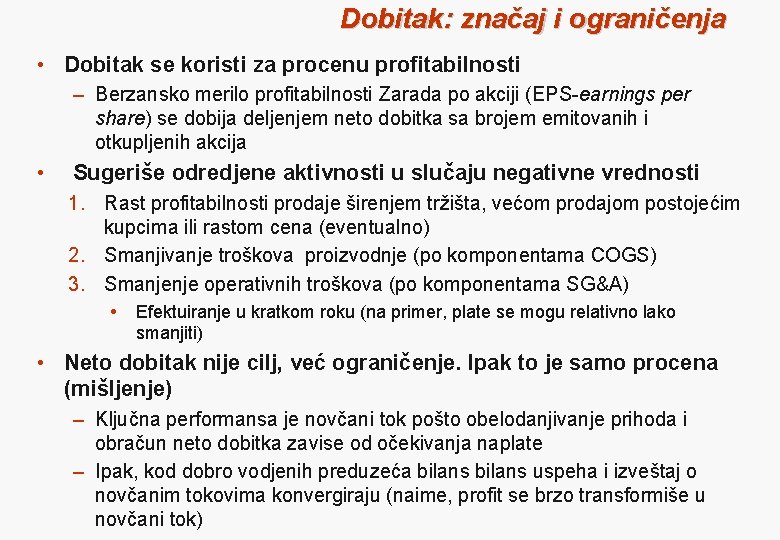

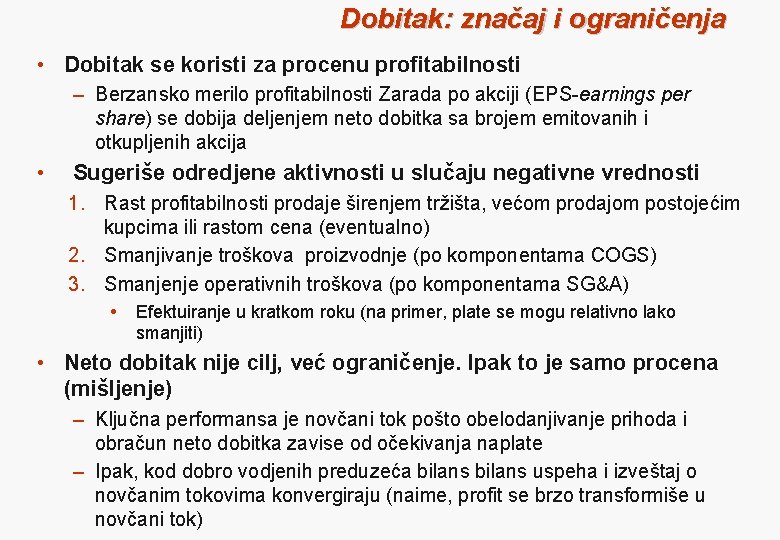

Dobitak: značaj i ograničenja • Dobitak se koristi za procenu profitabilnosti – Berzansko merilo profitabilnosti Zarada po akciji (EPS-earnings per share) se dobija deljenjem neto dobitka sa brojem emitovanih i otkupljenih akcija • Sugeriše odredjene aktivnosti u slučaju negativne vrednosti 1. Rast profitabilnosti prodaje širenjem tržišta, većom prodajom postojećim kupcima ili rastom cena (eventualno) 2. Smanjivanje troškova proizvodnje (po komponentama COGS) 3. Smanjenje operativnih troškova (po komponentama SG&A) Efektuiranje u kratkom roku (na primer, plate se mogu relativno lako smanjiti) • Neto dobitak nije cilj, već ograničenje. Ipak to je samo procena (mišljenje) – Ključna performansa je novčani tok pošto obelodanjivanje prihoda i obračun neto dobitka zavise od očekivanja naplate – Ipak, kod dobro vodjenih preduzeća bilans uspeha i izveštaj o novčanim tokovima konvergiraju (naime, profit se brzo transformiše u novčani tok)

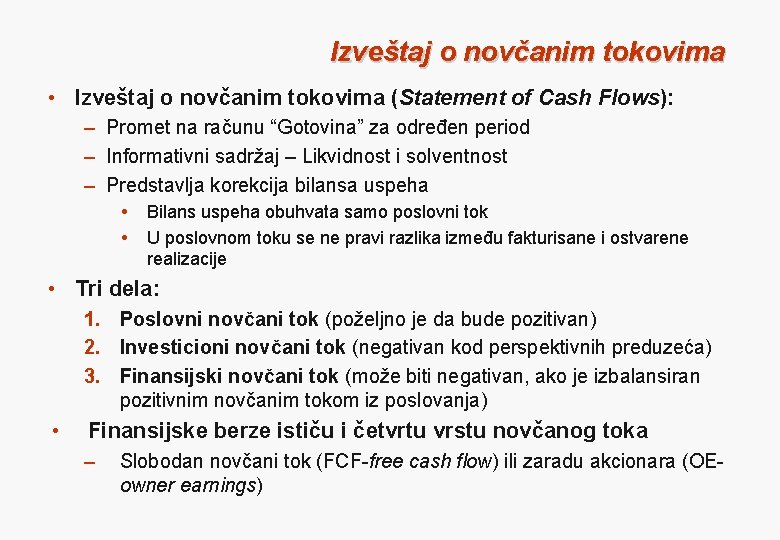

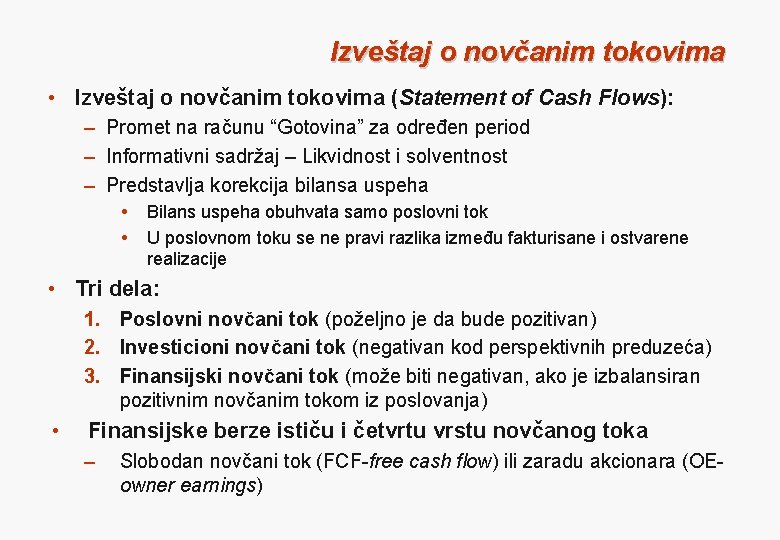

Izveštaj o novčanim tokovima • Izveštaj o novčanim tokovima (Statement of Cash Flows): – Promet na računu “Gotovina” za određen period – Informativni sadržaj – Likvidnost i solventnost – Predstavlja korekcija bilansa uspeha Bilans uspeha obuhvata samo poslovni tok U poslovnom toku se ne pravi razlika između fakturisane i ostvarene realizacije • Tri dela: 1. Poslovni novčani tok (poželjno je da bude pozitivan) 2. Investicioni novčani tok (negativan kod perspektivnih preduzeća) 3. Finansijski novčani tok (može biti negativan, ako je izbalansiran pozitivnim novčanim tokom iz poslovanja) • Finansijske berze ističu i četvrtu vrstu novčanog toka – Slobodan novčani tok (FCF-free cash flow) ili zaradu akcionara (OEowner earnings)

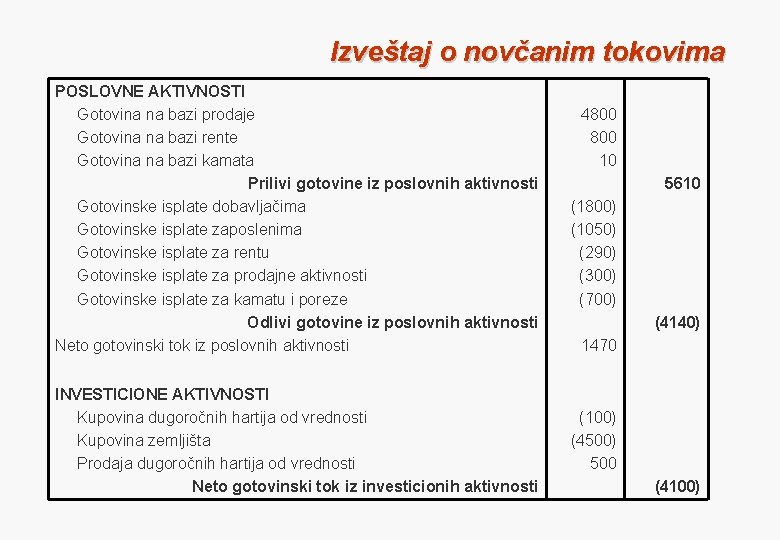

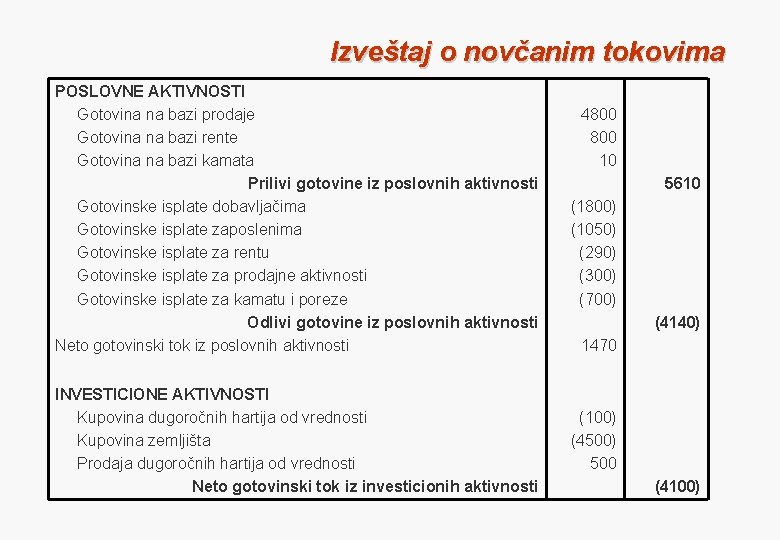

Izveštaj o novčanim tokovima POSLOVNE AKTIVNOSTI Gotovina na bazi prodaje Gotovina na bazi rente Gotovina na bazi kamata Prilivi gotovine iz poslovnih aktivnosti Gotovinske isplate dobavljačima Gotovinske isplate zaposlenima Gotovinske isplate za rentu Gotovinske isplate za prodajne aktivnosti Gotovinske isplate za kamatu i poreze Odlivi gotovine iz poslovnih aktivnosti Neto gotovinski tok iz poslovnih aktivnosti INVESTICIONE AKTIVNOSTI Kupovina dugoročnih hartija od vrednosti Kupovina zemljišta Prodaja dugoročnih hartija od vrednosti Neto gotovinski tok iz investicionih aktivnosti 4800 10 5610 (1800) (1050) (290) (300) (700) (4140) 1470 (100) (4500) 500 (4100)

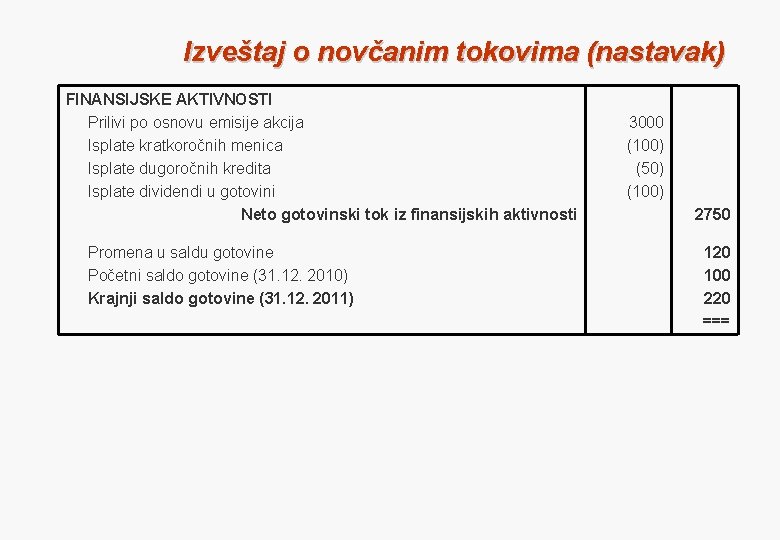

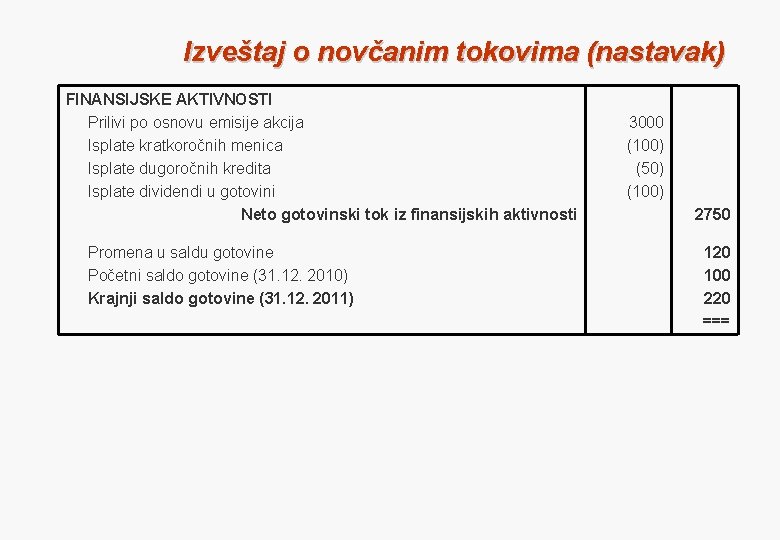

Izveštaj o novčanim tokovima (nastavak) FINANSIJSKE AKTIVNOSTI Prilivi po osnovu emisije akcija Isplate kratkoročnih menica Isplate dugoročnih kredita Isplate dividendi u gotovini Neto gotovinski tok iz finansijskih aktivnosti Promena u saldu gotovine Početni saldo gotovine (31. 12. 2010) Krajnji saldo gotovine (31. 12. 2011) 3000 (100) (50) (100) 2750 120 100 220 ===

Warren Buffet principi • Da se „novac teško može ubajatiti“ pokazuju i principi investicione banke Berkshire Hathaway koja je u peroidu 19942004 imala stopu rasta od 18% i kredit rejting AAA: 1. U investiciijama primat dati dugom roku 2. U strukturnom portfoliju treba da se nalaze samo biznisi za koje preduzeće ima ključne kompetencije 3. Finansijsko zdravlje meriti, pre svega, preko FCF (ili SV) • FCF ukazuje ne samo na sposobnost preduzeća da generiše novu gotovinu već i na sposobnost preduzeća da vrši potrebne investicije kako bi se generisao potreban nivo gotovine • Novčani tok je puzdaniji indikator finansijskog zdravlja od neto dobitka (bilans uspeha) i sopstvenog kapitala (bilans stanja) zbog: – Nemoguućnosti pristrasnosti u bilansiranju („kreativno računovodstvo“) – Zloupotrebe tumačenja računovodstvenih standarda („kuvanje knjiga“)

Superiornost novčanog toka 1. Novčani tok daje bolji uvid u strategijsku poziciju preduzeća: – – Dobro je za novu strategiju kada je poslovni tok bitno veći od neto dobitka i kada se smanjuju zalihe Ukoliko je neto novčani tok iz aktivnosti finansiranja značajan, izloženost riziku je prevelika Kada je amortizacija veća od investicija, postoje sumnje u strategijske perspektive preduzeća Visoke dividende u finansijskom toku obično znači da preduzeće nema strategijsku perspektivu 2. Omogućava bolje praćenje i poboljšanje pozicije likvidnosti: – Glavni fokusi su nenaplaćene potraživanja, vrednost zaliha, kreditiranje kupaca i sl. 3. Omogućava svrsishodniju raspodelu menadžerskih nadležnosti: – Menadžeri koji adekvatno upravljanju novčanim tokom idu na viša mesta u hijerarhijskoj strukturi

Novčani tok vs. dobitak • Bilans uspeha uzima u obzir samo kreditni izvor finansiranja dok izveštaj o novčanom toku uzima u obzir i sredstva investitora: 1. Obračun dobitka bazira na obećanju da če kupac platiti svoju obavezu dok je novčani tok činjenica 2. Troškovi se uparuju sa prihodima u bilansu uspeha ali njihovo plaćanje može biti pre ili posle ostvarenja prihoda što znači da troškovi u bilansu uspeha automatski ne odražavaju odliv gotovine. 3. Obračun dobitka u bilansu uspeha ne uzima u obzir celokupni CAPEX već samo amortizaciju koja je, inače, spekulativna pozicija • Ipak, dugoročni novčani tok je „nosač“ dobitka. U dugom roku se može sa razumnom verovatnoćom očekivati da će: – – – Biti plaćene obaveze Naplaćena potraživanja Amortizovan CAPEX

Nepoklapanje novčanog toka i dobitka • Razlika izmedju novčanog toka i dobitka utiče na dva problema: (1) dobitak bez novčanog toka (2) novčani tok bez dobitka • Problem 1: „Dobitak bez novčanog toka“ – • Problem 2: „Novčani tok bez dobitka“: – • Preduzeće nema finansijsku ekspertizu ili kredibilitet za finansiranje njegovih, inače, profitabilnih aktivnosti Preduzeće nema operativne kompetencije u proizvodnji, marketingu, IT i sl. Za smanjenje troškova i/ili povećanje prodaje Ipak, za zdravo poslovanje su potrebni i novčani tok i dobitak – – Logika diversifikacije (gotovinom suficitarni biznisi finansiraju finansijski deficitarne biznise sa strategijskom perspektivom) Obezbedjenje kredita za rast kada biznisi visoke vrednosti koja je utrživa se koristekao garancija (kolateral) za kredite perspektivnim biznisima (primer je hotelijerstvo u strukturnom portfoliu preduzeća)

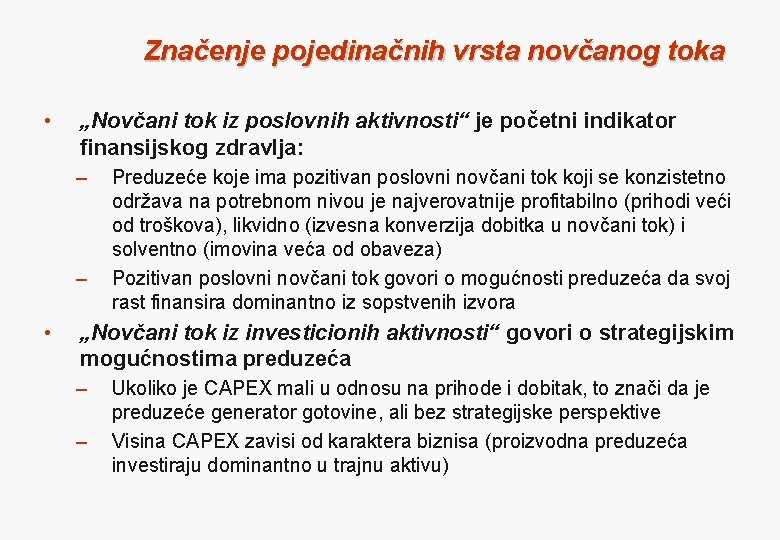

Značenje pojedinačnih vrsta novčanog toka • „Novčani tok iz poslovnih aktivnosti“ je početni indikator finansijskog zdravlja: – – • Preduzeće koje ima pozitivan poslovni novčani tok koji se konzistetno održava na potrebnom nivou je najverovatnije profitabilno (prihodi veći od troškova), likvidno (izvesna konverzija dobitka u novčani tok) i solventno (imovina veća od obaveza) Pozitivan poslovni novčani tok govori o mogućnosti preduzeća da svoj rast finansira dominantno iz sopstvenih izvora „Novčani tok iz investicionih aktivnosti“ govori o strategijskim mogućnostima preduzeća – – Ukoliko je CAPEX mali u odnosu na prihode i dobitak, to znači da je preduzeće generator gotovine, ali bez strategijske perspektive Visina CAPEX zavisi od karaktera biznisa (proizvodna preduzeća investiraju dominantno u trajnu aktivu)

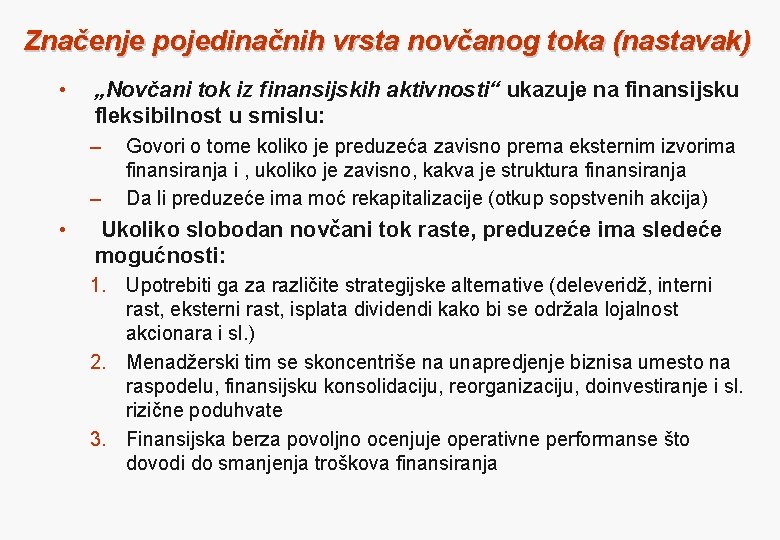

Značenje pojedinačnih vrsta novčanog toka (nastavak) • „Novčani tok iz finansijskih aktivnosti“ ukazuje na finansijsku fleksibilnost u smislu: – – • Govori o tome koliko je preduzeća zavisno prema eksternim izvorima finansiranja i , ukoliko je zavisno, kakva je struktura finansiranja Da li preduzeće ima moć rekapitalizacije (otkup sopstvenih akcija) Ukoliko slobodan novčani tok raste, preduzeće ima sledeće mogućnosti: 1. Upotrebiti ga za različite strategijske alternative (deleveridž, interni rast, eksterni rast, isplata dividendi kako bi se održala lojalnost akcionara i sl. ) 2. Menadžerski tim se skoncentriše na unapredjenje biznisa umesto na raspodelu, finansijsku konsolidaciju, reorganizaciju, doinvestiranje i sl. rizične poduhvate 3. Finansijska berza povoljno ocenjuje operativne performanse što dovodi do smanjenja troškova finansiranja

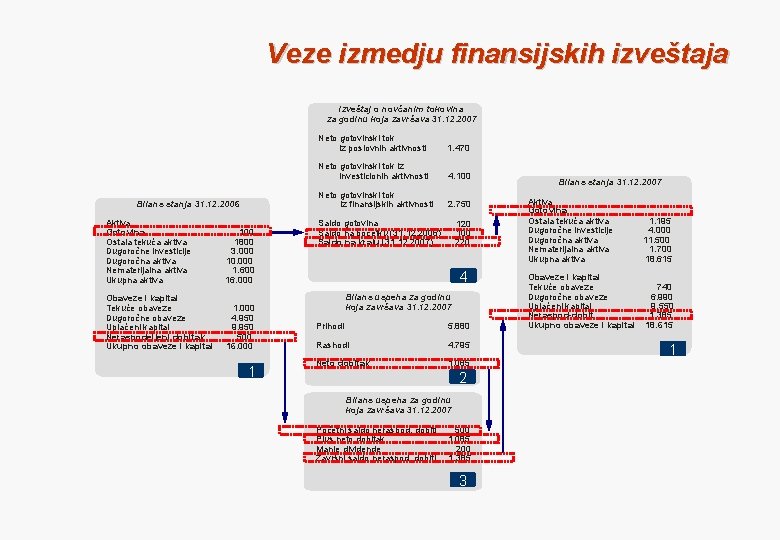

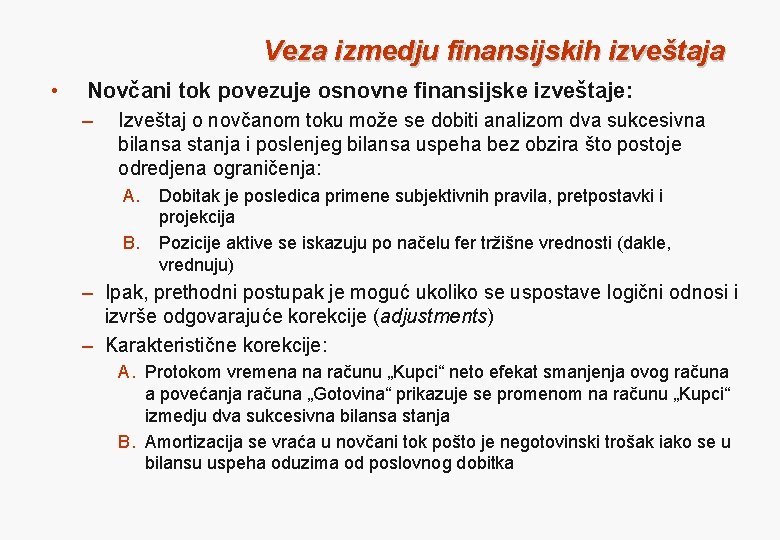

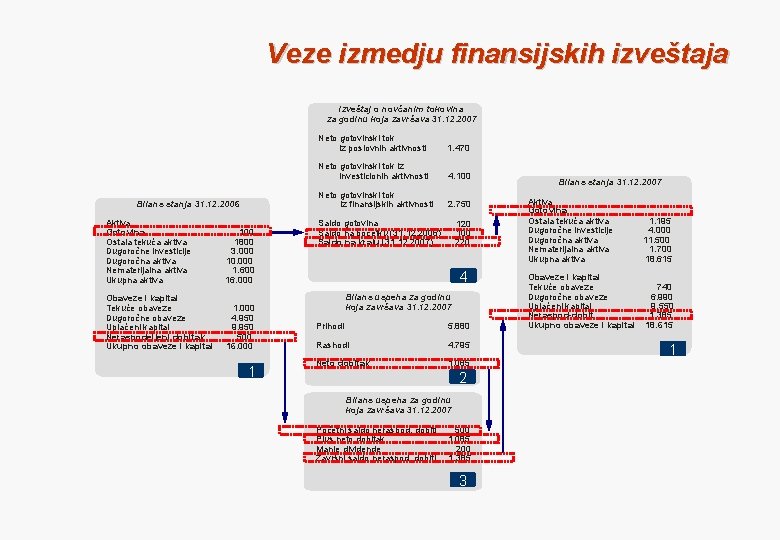

Veza izmedju finansijskih izveštaja • Novčani tok povezuje osnovne finansijske izveštaje: – Izveštaj o novčanom toku može se dobiti analizom dva sukcesivna bilansa stanja i poslenjeg bilansa uspeha bez obzira što postoje odredjena ograničenja: A. B. Dobitak je posledica primene subjektivnih pravila, pretpostavki i projekcija Pozicije aktive se iskazuju po načelu fer tržišne vrednosti (dakle, vrednuju) – Ipak, prethodni postupak je moguć ukoliko se uspostave logični odnosi i izvrše odgovarajuće korekcije (adjustments) – Karakteristične korekcije: A. Protokom vremena na računu „Kupci“ neto efekat smanjenja ovog računa a povećanja računa „Gotovina“ prikazuje se promenom na računu „Kupci“ izmedju dva sukcesivna bilansa stanja B. Amortizacija se vraća u novčani tok pošto je negotovinski trošak iako se u bilansu uspeha oduzima od poslovnog dobitka

Veze izmedju finansijskih izveštaja Izveštaj o novčanim tokovina za godinu koja završava 31. 12. 2007 Bilans stanja 31. 12. 2006 Aktiva Gotovina Ostala tekuća aktiva Dugoročne investicije Dugoročna aktiva Nematerijalna aktiva Ukupna aktiva Obaveze i kapital Tekuće obaveze Dugoročne obaveze Uplaćeni kapital Neraspodeljeni dobitak Ukupno obaveze i kapital 100 1800 3. 000 10. 000 1. 600 16. 000 1. 000 4. 950 9. 950 500 16. 000 1 Neto gotovinski tok iz poslovnih aktivnosti 1. 470 Neto gotovinski tok iz investicionih aktivnosti 4. 100 Neto gotovinski tok iz finansijskih aktivnosti 2. 750 Saldo gotovina Saldo na početku (31. 12. 2006) Saldo na kraju (31. 12. 2007) 120 100 220 4 Bilans uspeha za godinu koja završava 31. 12. 2007 Prihodi 5. 880 Rashodi 4. 795 Neto dobitak 1. 085 2 Bilans uspeha za godinu koja završava 31. 12. 2007 Početni saldo neraspod. dobiti Plus neto dobitak Manje dividende Završni saldo neraspod. dobiti 500 1. 085 200 1. 385 3 Bilans stanja 31. 12. 2007 Aktiva Gotovina Ostala tekuća aktiva Dugoročne investicije Dugoročna aktiva Nematerijalna aktiva Ukupna aktiva 1. 195 4. 000 11. 500 1. 700 18. 615 Obaveze i kapital Tekuće obaveze Dugoročne obaveze Uplaćeni kapital Neraspod-dobit Ukupno obaveze i kapital 740 6. 990 9. 550 1. 385 18. 615 1

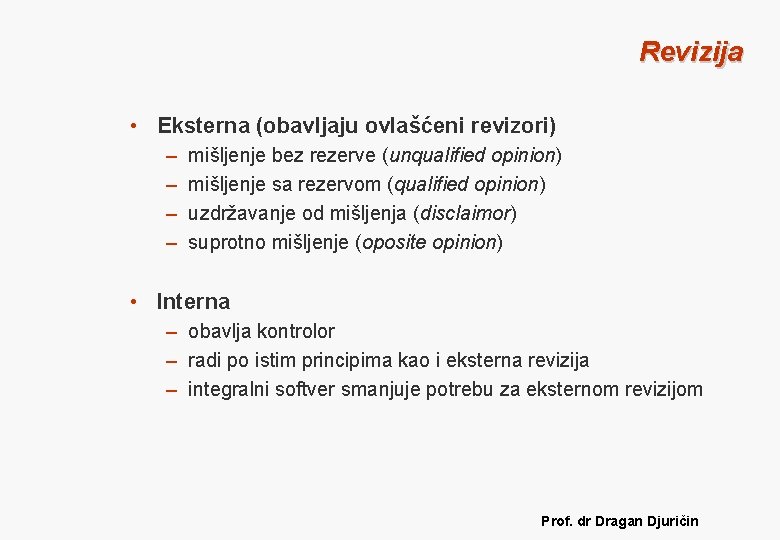

Kredibilitet finansijskih izveštaja: uloga ovlašćenih revizora • Finansijski izveštaji portretišu poslovne transakcije: A. Konzistentno B. Sažeto prikazivanje transakcija zahteva: – Verifikaciju – Reinterpretiranje – Dopunsku analizu – Prethodno obavljaju ovlašćeni revizori • Mišljenje revizora: A. Mišljenje bez rezerve (unqualified opinion) ili čisto mišljenje (clear opinion) B. Mišljenje sa rezervom (qualified opinion) C. Uzdržavanje od mišljenja (disclamour) D. Suprotno mišljenje (adverse opinion)

Analiza finansijskih izveštaja • Finansijska inteligencija: – Sagledavanje finansijskog zdravlja preduzeća i njegovo povezivanje sa strategijskom perspektivom koje obuhvata: 1. 2. 3. 4. Razumevanje fundamentalnih pravila finansijskog izveštavanja Prihvatanje i suočavanje sa diskrecijom u izveštavanju. Sposobnost tumačenja informacija Dobijanje „velike slike“ • Tri vrste informacija: 1. Analiza finansijskih izveštaja Investitori da bi dobili sliku o bonitetu finansijskog položaja (“as is”) – u fokusu su profitabilnost i finansijska fleksibilnost Kreditori da bi procenili kreditnu sposobnost – u fokusu je solventnost 2. Projektovanje informacija Za investitore i kreditore (“to be”) 3. Kontrola i praćenje uprave preduzeća

Analiza finansijskih izveštaja (nastavak 1) • Bilans stanja pruža informacije za ocenu solventnosti; primarno zainteresovani kreditori – Grub uvid u likvidnost preko odnosa tekuće i trajne aktive – Struktura pozicija aktive – Račun sopstvenog kapitala daje uvid u knjigovodstvenu vrednost (osnova kolaterizacije kredita) – Struktura računa sopstveni kapital daje uvid u zarađivačku snagu preduzeća • Izveštaj o neraspodeljenom dobitku govori o promenama na kapitalu, posledici ostvarenog rezultata i prihvaćenog modela raspodele – Primarno zainteresovani investitori

Analiza finansijskih izveštaja (nastavak 2) • Bilans uspeha obezbeđuje uvid u zarađivačku snagu preduzeća – Primarno zainteresovani investitori • Izveštaj o novčanim tokovima daje kompletan uvid u likvidnost – Primarno zainteresovani kreditori, ali ga i investitori koriste zbog povezanosti pitanja likvidnosti i zarađivačke moći • “Zlatna pravila” analize CFS: 1. 2. 3. 4. Na nivou preduzeća mora da postoji slobodan novčani tok Poslovni novčani tok mora da bude pozitivan Investicioni novčani tok treba da bude negativan Poželjno je da finansijski tok bude pozitivan, ali ne mora ako je izbalansiran pozitivnim poslovnim novč. tokom

Projektovanje performansi • Projekcija budućih novčanih tokova zavisi od: – Zarađivačke snage (engl. earning power) – predstavlja sposobnost uvećanja vrednosti Odnosi se na buduće novčane tokove – Solventnosti (engl. solvency) – predstavlja sposobnost da se odgovori blagovremeno na dospele obaveze Odnosi se na tekuće novčane tokove

Praćenje i kontrola uprave • Vlasnici imaju pravo kontrole načina upotrebe sredstava koja su svojim ulaganjem obezbedili preduzeću – Vezivanje sistema nagrađivanja uprave za performanse • Kreditori štite svoje investicije restriktivnim ugovornim klauzulama – Strah od mismanagement- a

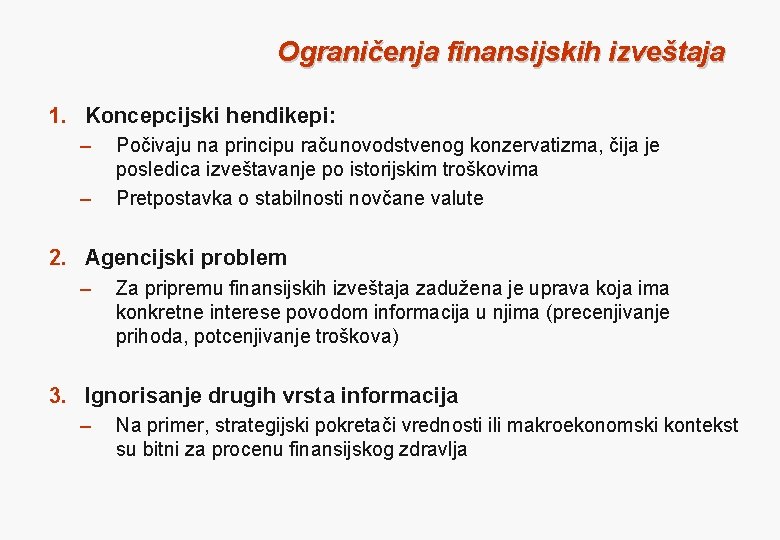

Ograničenja finansijskih izveštaja 1. Koncepcijski hendikepi: – – Počivaju na principu računovodstvenog konzervatizma, čija je posledica izveštavanje po istorijskim troškovima Pretpostavka o stabilnosti novčane valute 2. Agencijski problem – Za pripremu finansijskih izveštaja zadužena je uprava koja ima konkretne interese povodom informacija u njima (precenjivanje prihoda, potcenjivanje troškova) 3. Ignorisanje drugih vrsta informacija – Na primer, strategijski pokretači vrednosti ili makroekonomski kontekst su bitni za procenu finansijskog zdravlja

Revizija • Eksterna (obavljaju ovlašćeni revizori) – – mišljenje bez rezerve (unqualified opinion) mišljenje sa rezervom (qualified opinion) uzdržavanje od mišljenja (disclaimor) suprotno mišljenje (oposite opinion) • Interna – obavlja kontrolor – radi po istim principima kao i eksterna revizija – integralni softver smanjuje potrebu za eksternom revizijom Prof. dr Dragan Djuričin

Relativni finansijski pokazatelji • Smislene kombinacije pojedinih pozicija osnovnih finansijskih izveštaja • Tri vrste pokazatelja: – Pokazatelji profitabilnosti – Pokazatelji likvidnosti – Pokazatelji aktivnosti

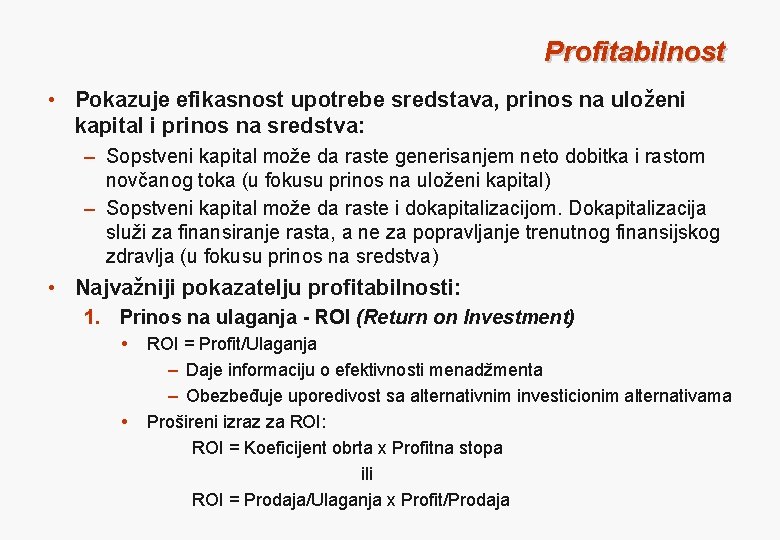

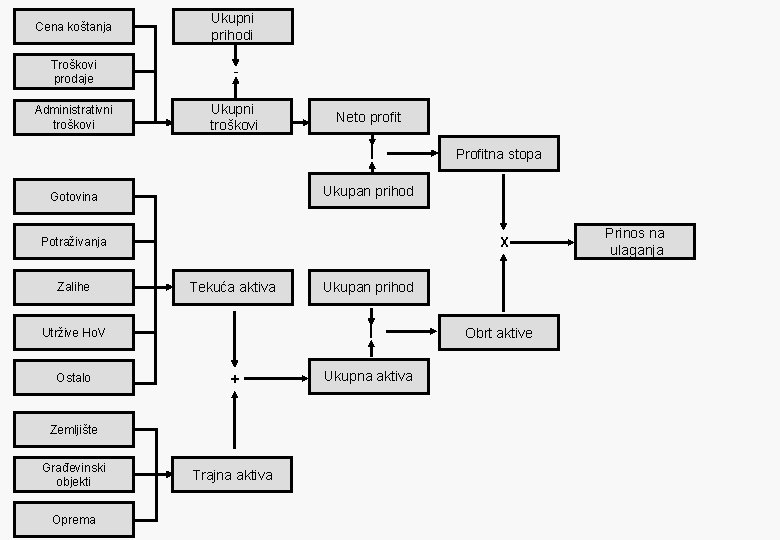

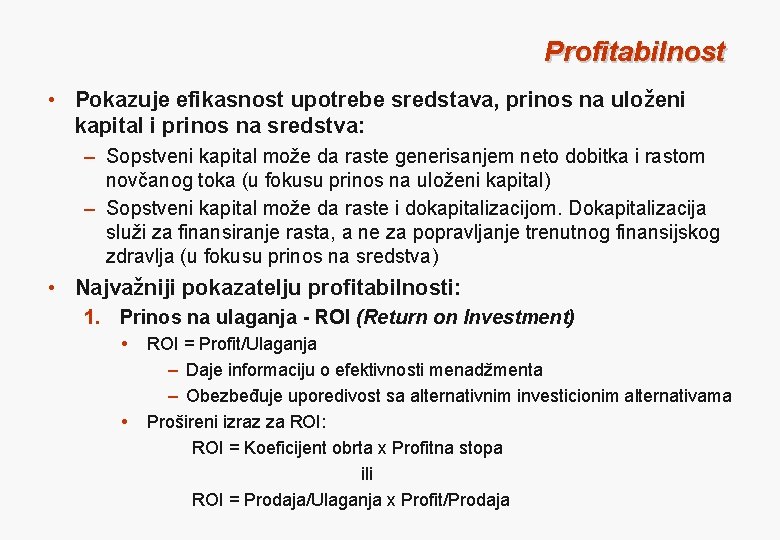

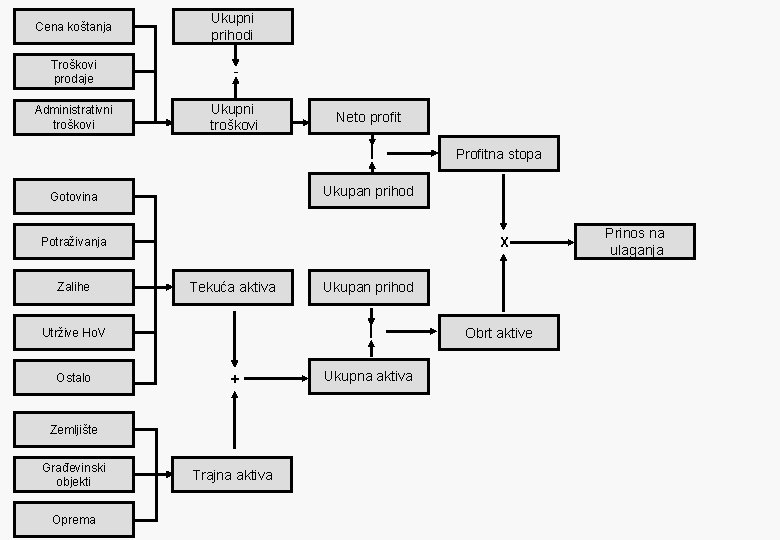

Profitabilnost • Pokazuje efikasnost upotrebe sredstava, prinos na uloženi kapital i prinos na sredstva: – Sopstveni kapital može da raste generisanjem neto dobitka i rastom novčanog toka (u fokusu prinos na uloženi kapital) – Sopstveni kapital može da raste i dokapitalizacijom. Dokapitalizacija služi za finansiranje rasta, a ne za popravljanje trenutnog finansijskog zdravlja (u fokusu prinos na sredstva) • Najvažniji pokazatelju profitabilnosti: 1. Prinos na ulaganja - ROI (Return on Investment) ROI = Profit/Ulaganja – Daje informaciju o efektivnosti menadžmenta – Obezbeđuje uporedivost sa alternativnim investicionim alternativama Prošireni izraz za ROI: ROI = Koeficijent obrta x Profitna stopa ili ROI = Prodaja/Ulaganja x Profit/Prodaja

Cena koštanja Ukupni prihodi Troškovi prodaje - Administrativni troškovi Ukupni troškovi Neto profit ÷ Ukupan prihod Gotovina X Potraživanja Zalihe Tekuća aktiva + Zemljište Građevinski objekti Oprema Ukupan prihod ÷ Utržive Ho. V Ostalo Profitna stopa Trajna aktiva Ukupna aktiva Obrt aktive Prinos na ulaganja

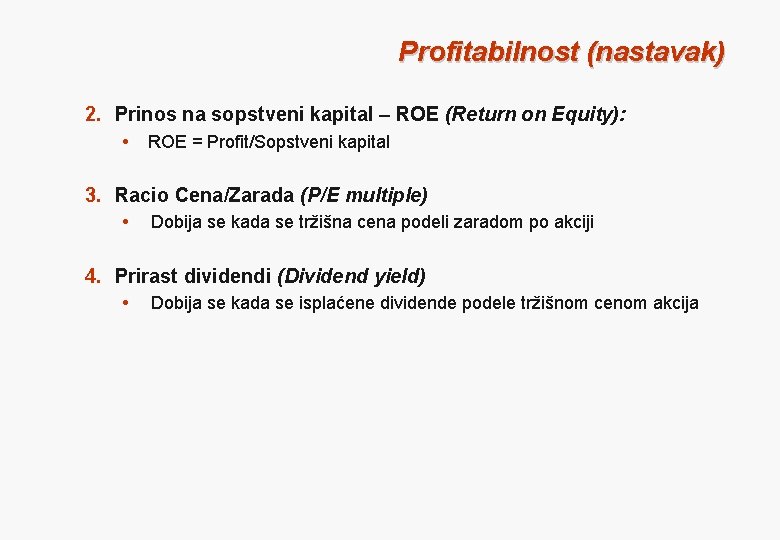

Profitabilnost (nastavak) 2. Prinos na sopstveni kapital – ROE (Return on Equity): ROE = Profit/Sopstveni kapital 3. Racio Cena/Zarada (P/E multiple) Dobija se kada se tržišna cena podeli zaradom po akciji 4. Prirast dividendi (Dividend yield) Dobija se kada se isplaćene dividende podele tržišnom cenom akcija

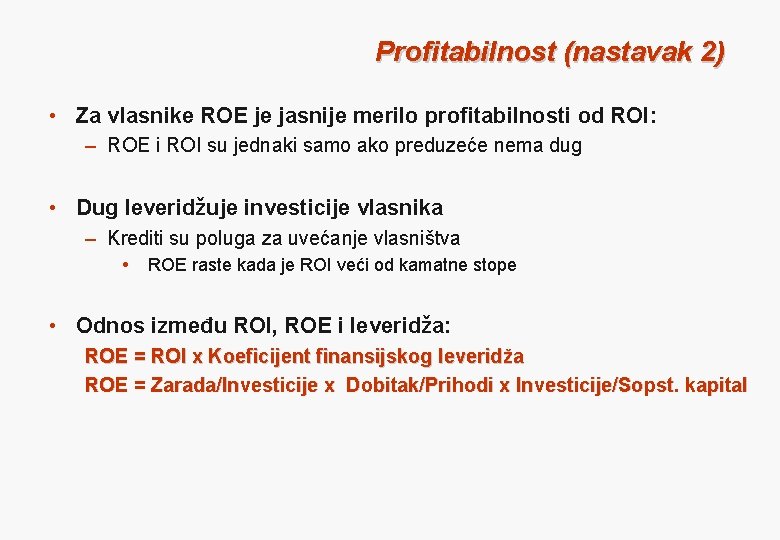

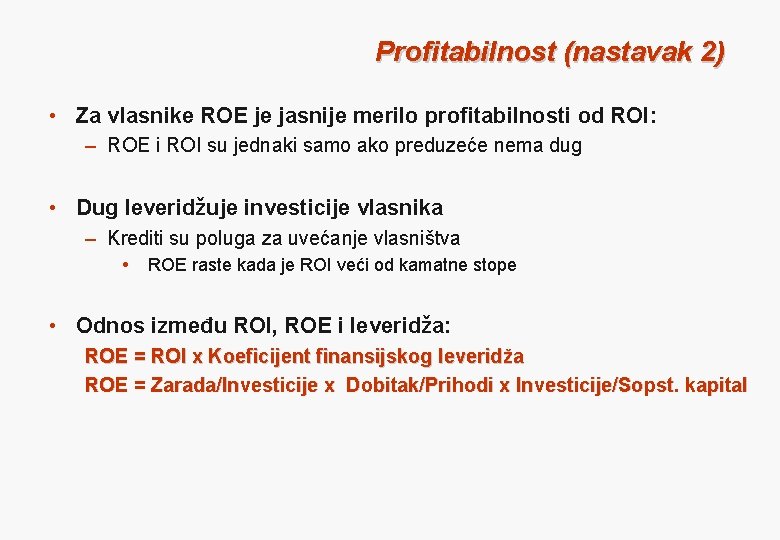

Profitabilnost (nastavak 2) • Za vlasnike ROE je jasnije merilo profitabilnosti od ROI: – ROE i ROI su jednaki samo ako preduzeće nema dug • Dug leveridžuje investicije vlasnika – Krediti su poluga za uvećanje vlasništva ROE raste kada je ROI veći od kamatne stope • Odnos između ROI, ROE i leveridža: ROE = ROI x Koeficijent finansijskog leveridža ROE = Zarada/Investicije x Dobitak/Prihodi x Investicije/Sopst. kapital

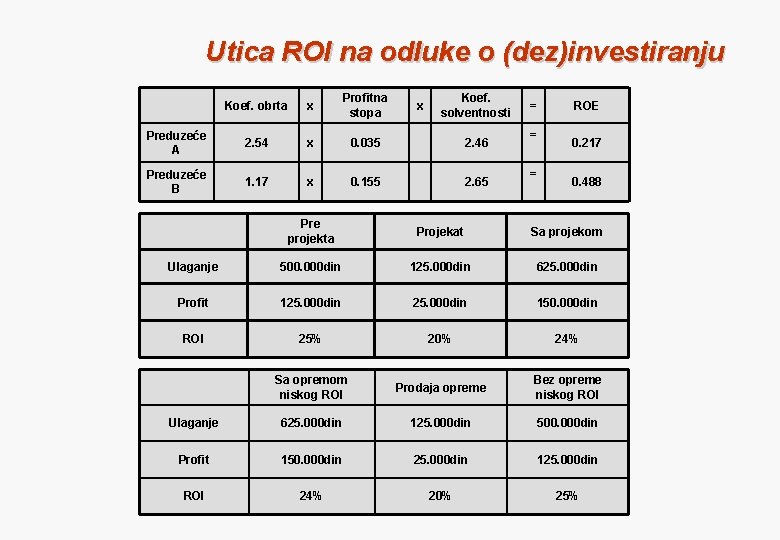

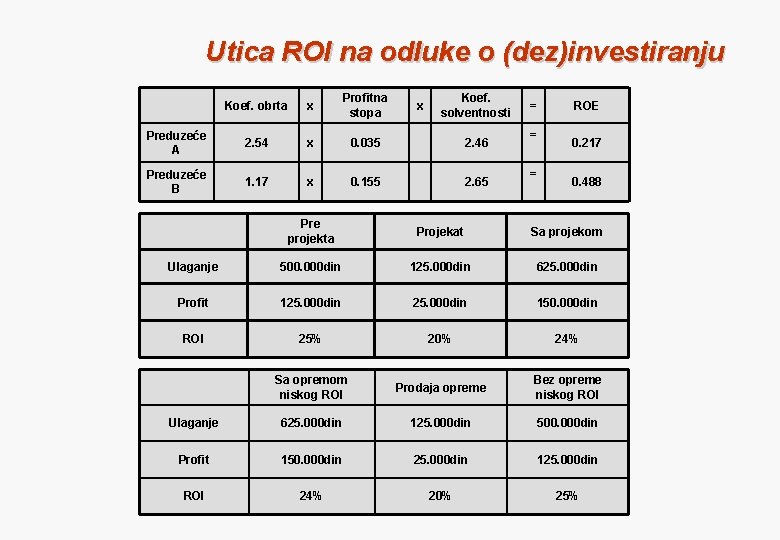

Utica ROI na odluke o (dez)investiranju Koef. obrta x Profitna stopa Preduzeće A 2. 54 x 0. 035 2. 46 Preduzeće B 1. 17 x 0. 155 2. 65 x Koef. solventnosti = = = ROE 0. 217 0. 488 Pre projekta Projekat Sa projekom Ulaganje 500. 000 din 125. 000 din 625. 000 din Profit 125. 000 din 150. 000 din ROI 25% 20% 24% Sa opremom niskog ROI Prodaja opreme Bez opreme niskog ROI Ulaganje 625. 000 din 125. 000 din 500. 000 din Profit 150. 000 din 25. 000 din 125. 000 din ROI 24% 20% 25%

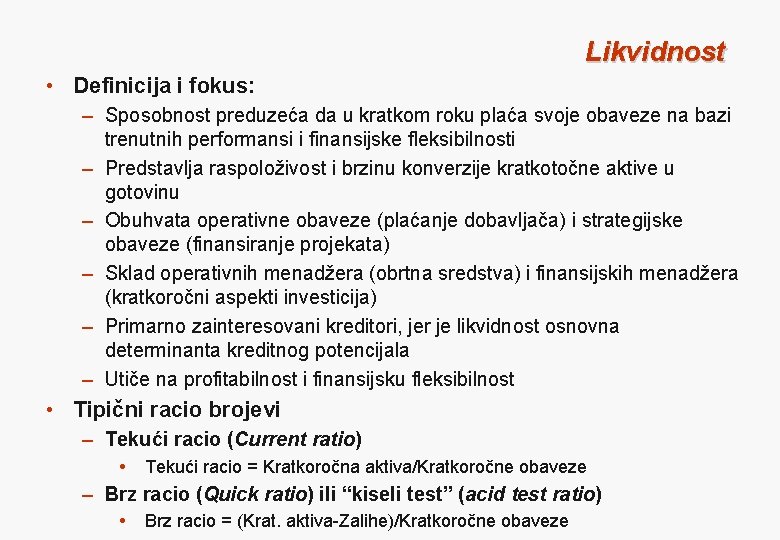

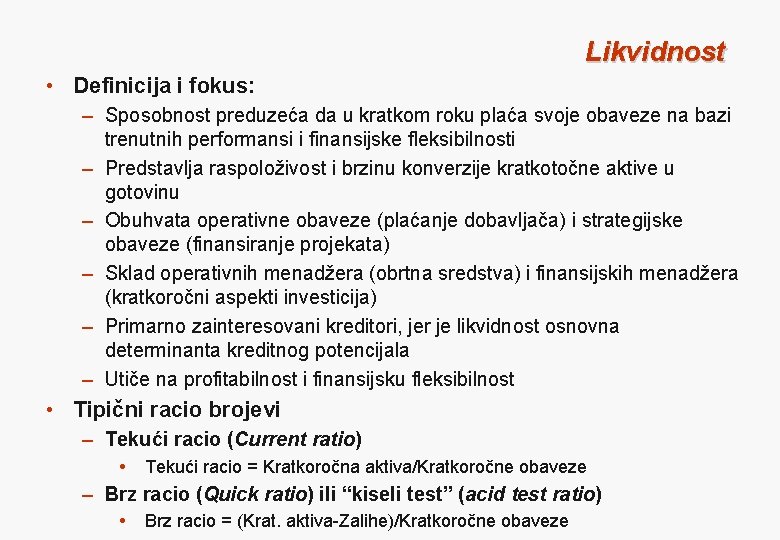

Likvidnost • Definicija i fokus: – Sposobnost preduzeća da u kratkom roku plaća svoje obaveze na bazi trenutnih performansi i finansijske fleksibilnosti – Predstavlja raspoloživost i brzinu konverzije kratkotočne aktive u gotovinu – Obuhvata operativne obaveze (plaćanje dobavljača) i strategijske obaveze (finansiranje projekata) – Sklad operativnih menadžera (obrtna sredstva) i finansijskih menadžera (kratkoročni aspekti investicija) – Primarno zainteresovani kreditori, jer je likvidnost osnovna determinanta kreditnog potencijala – Utiče na profitabilnost i finansijsku fleksibilnost • Tipični racio brojevi – Tekući racio (Current ratio) Tekući racio = Kratkoročna aktiva/Kratkoročne obaveze – Brz racio (Quick ratio) ili “kiseli test” (acid test ratio) Brz racio = (Krat. aktiva-Zalihe)/Kratkoročne obaveze

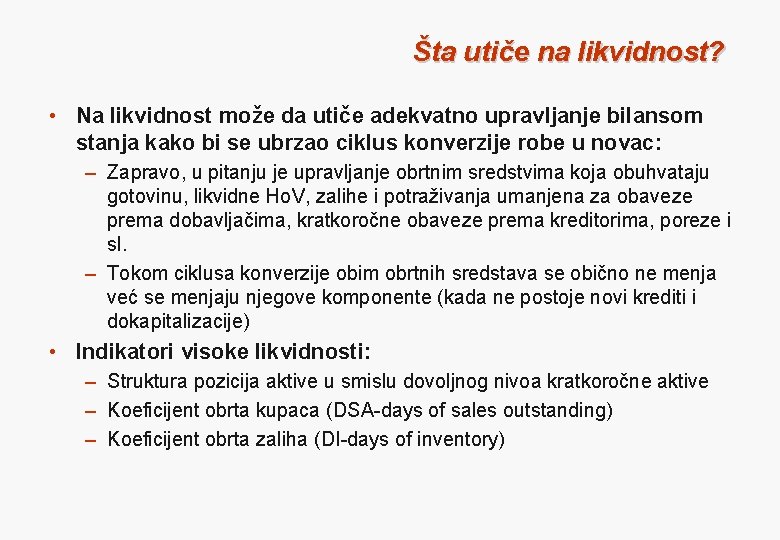

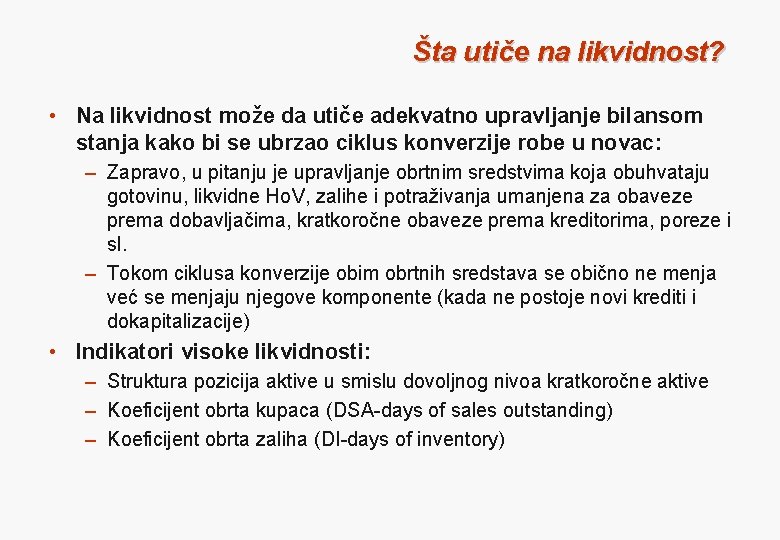

Šta utiče na likvidnost? • Na likvidnost može da utiče adekvatno upravljanje bilansom stanja kako bi se ubrzao ciklus konverzije robe u novac: – Zapravo, u pitanju je upravljanje obrtnim sredstvima koja obuhvataju gotovinu, likvidne Ho. V, zalihe i potraživanja umanjena za obaveze prema dobavljačima, kratkoročne obaveze prema kreditorima, poreze i sl. – Tokom ciklusa konverzije obim obrtnih sredstava se obično ne menja već se menjaju njegove komponente (kada ne postoje novi krediti i dokapitalizacije) • Indikatori visoke likvidnosti: – Struktura pozicija aktive u smislu dovoljnog nivoa kratkoročne aktive – Koeficijent obrta kupaca (DSA-days of sales outstanding) – Koeficijent obrta zaliha (DI-days of inventory)

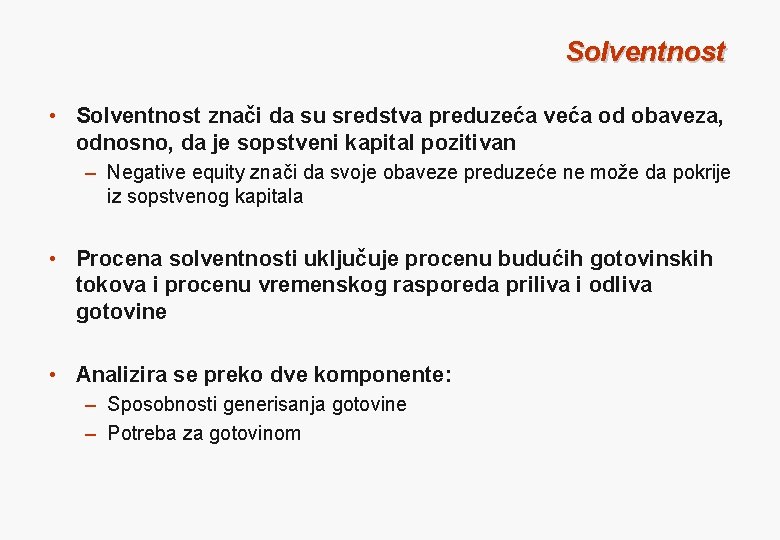

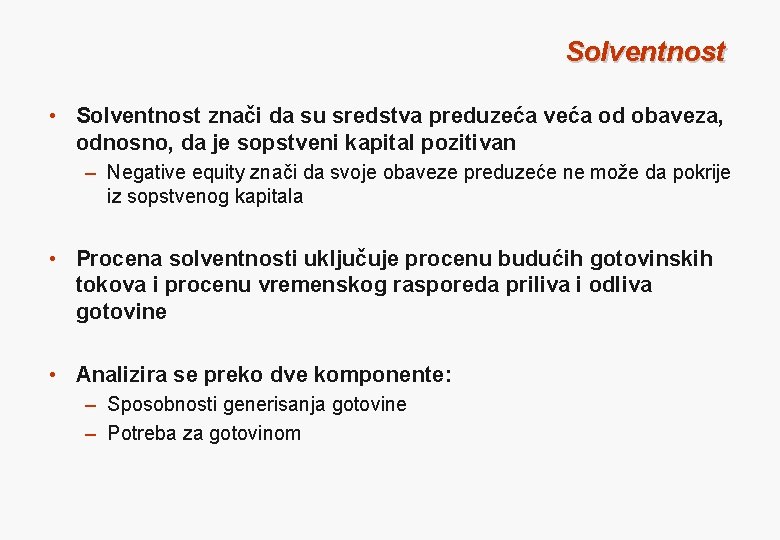

Solventnost • Solventnost znači da su sredstva preduzeća veća od obaveza, odnosno, da je sopstveni kapital pozitivan – Negative equity znači da svoje obaveze preduzeće ne može da pokrije iz sopstvenog kapitala • Procena solventnosti uključuje procenu budućih gotovinskih tokova i procenu vremenskog rasporeda priliva i odliva gotovine • Analizira se preko dve komponente: – Sposobnosti generisanja gotovine – Potreba za gotovinom

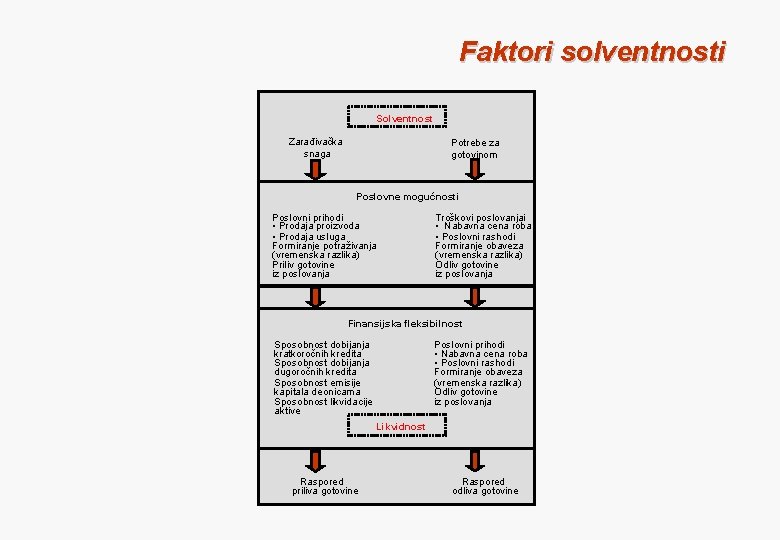

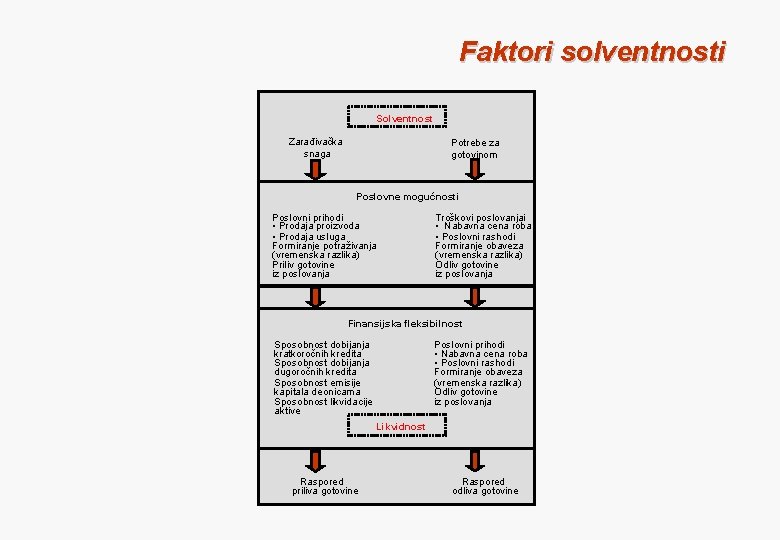

Faktori solventnosti Solventnost Zarađivačka snaga Potrebe za gotovinom Poslovne mogućnosti Poslovni prihodi • Prodaja proizvoda • Prodaja usluga Formiranje potraživanja (vremenska razlika) Priliv gotovine iz poslovanja Troškovi poslovanjai • Nabavna cena roba • Poslovni rashodi Formiranje obaveza (vremenska razlika) Odliv gotovine iz poslovanja Finansijska fleksibilnost Sposobnost dobijanja kratkoročnih kredita Sposobnost dobijanja dugoročnih kredita Sposobnost emisije kapitala deonicama Sposobnost likvidacije aktive Poslovni prihodi • Nabavna cena roba • Poslovni rashodi Formiranje obaveza (vremenska razlika) Odliv gotovine iz poslovanja Likvidnost Raspored priliva gotovine Raspored odliva gotovine

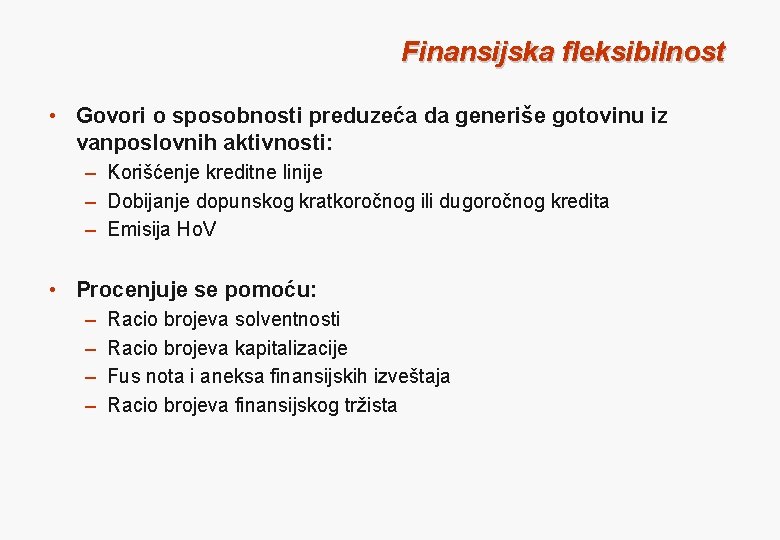

Finansijska fleksibilnost • Govori o sposobnosti preduzeća da generiše gotovinu iz vanposlovnih aktivnosti: – Korišćenje kreditne linije – Dobijanje dopunskog kratkoročnog ili dugoročnog kredita – Emisija Ho. V • Procenjuje se pomoću: – – Racio brojeva solventnosti Racio brojeva kapitalizacije Fus nota i aneksa finansijskih izveštaja Racio brojeva finansijskog tržista

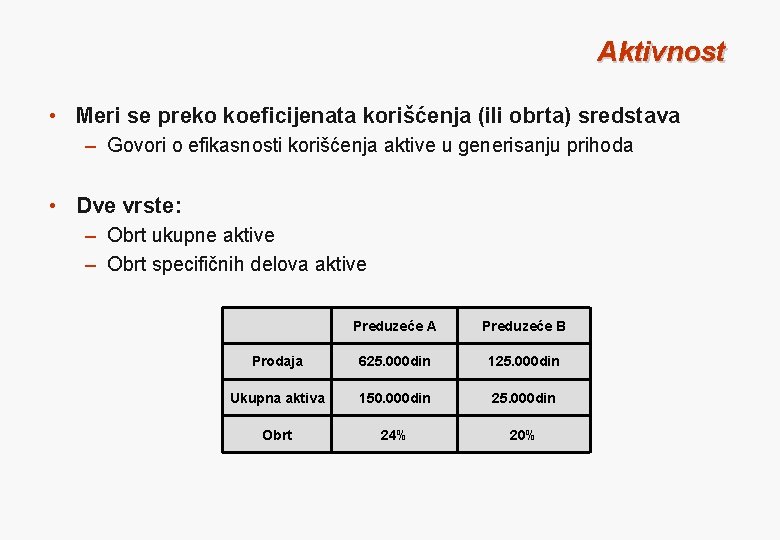

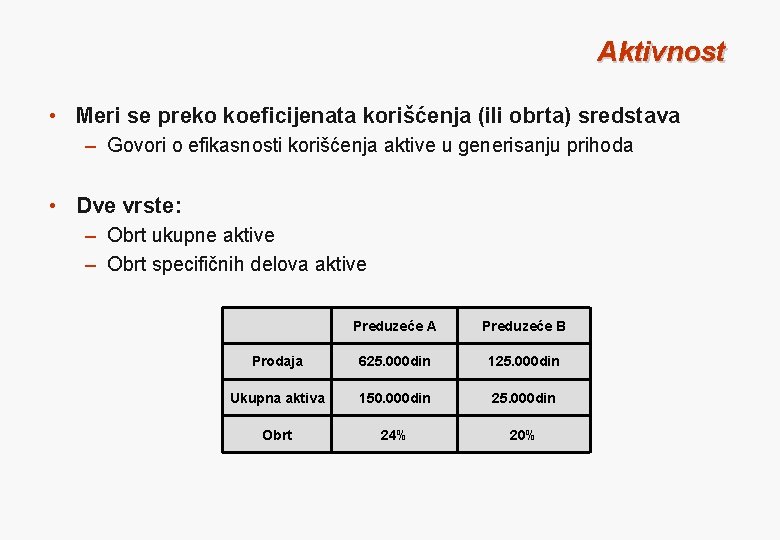

Aktivnost • Meri se preko koeficijenata korišćenja (ili obrta) sredstava – Govori o efikasnosti korišćenja aktive u generisanju prihoda • Dve vrste: – Obrt ukupne aktive – Obrt specifičnih delova aktive Preduzeće A Preduzeće B Prodaja 625. 000 din 125. 000 din Ukupna aktiva 150. 000 din 25. 000 din Obrt 24% 20%

Bonitet finansijskog položaja • Finansijski izveštaji se koriste za: 1. Za ocenu prošlih transakcija i performansi 2. Predviđanje budućih finansijskih performansi 3. Sagledavanje efekata bitnih menadžerskih odluka • Korisnost finansijskih izveštaja proizilazi iz činjenice da sadrže objektivne i verifikovane informacije o profitabilnosti i solventnosti sponzora projekta u prošlom periodu (3 -5 godina) – Na primer, za procenu solventnosti je bitan odnos između poslovnih mogućnosti, finansijske fleksibilnosti i likvidnosti

Poslovne mogućnosti • Poslovne mogućnosti imaju: 1. Indirektan uticaj- kao indikator zarađivačke snage 2. Direktan uticaj- kao najvažnije izvoriste i utočiste gotovine • Postoji vremenska razlika između stvaranja obaveze i plaćanja: – Informacije dobijamo iz: Izveštaja o novčanim tokovima Racio brojeva aktivnosti

Elementi boniteta finansijskog položaja • Ocena boniteta finansijskog položaja vrši se na bazi finansijskih izveštaja (prošlih i pro forma) i podrazumeva ocenu: 1. 2. 3. 4. + Zarađivačku snagu (profitni potencijal) Likvidnosti Solventnost Finansijske fleksibilnosti Kredit rejting (na bazi eksterne evaluacije karakterističnih aspekata boniteta)

Zaradjivačka snaga • Zarađivačka snaga sagledava se analizom : 1. Kapitalnih transakcija Govore o nivou mogućnosti preduzeća da se uključi u proširenje ili povećanje tekućih operativnih transakcija 2. Operativnih transakcija Govore o strukturi i faktičkom nivou operativnih transakcija • Kapitalne transakcije se sprovode kroz investicione projekte koji angažuju veći volumen ulaganja sa očekivanjem da će ona bitno uticati na: – Smanjivanje troškova – Rast prihoda • Utrošci koji se kapitalizuju i koji se razlikuju od standardnih troškova u sledećim elementima: 1. Realizacija zahteva „kritičnu masu“ gotovine 2. Odbacuju prinose u dužem periodu od godine dana (koncept TVM) 3. Na efektivnost ulaganja utiče rizik

Kapitalne transakcije • Podrazumevaju investiranje i finansiranje proizvodnih kapaciteta kao i raspodelu stvorenog prinosa na vlasnike • Obuhvataju četiri vrste transakcija : 1. 2. 3. 4. Transakcije sa kapitalom Promene strukture finansiranja Zaduživanje i servisiranje duga Transakcije sa neposlovnom aktivom

Kapitalne transakcije (nastavak) • Transakcije sa kapitalom obuhvataju : – – Emisiju akcija Otkup sopstvenih akcija Poništavanje i ponovnu emisiju tezaurisanih akcija Isplatu dividendi • Promene strukture finansiranja može uticati na kapitalne transakcije kada dodje do konverzije obaveza za drugu vrstu obaveza ili u kapital – Konverzija duga u dug (debt-to-debt swap) – Konverzija duga u kapital (debt-to-equity swap)

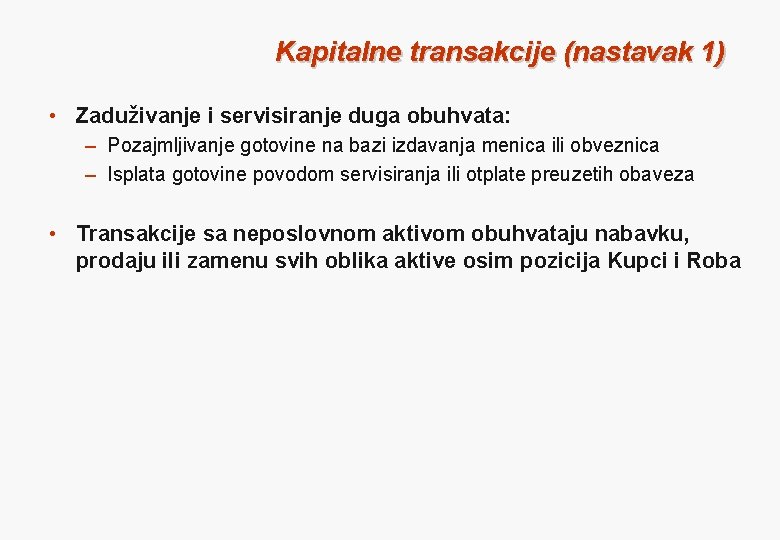

Kapitalne transakcije (nastavak 1) • Zaduživanje i servisiranje duga obuhvata: – Pozajmljivanje gotovine na bazi izdavanja menica ili obveznica – Isplata gotovine povodom servisiranja ili otplate preuzetih obaveza • Transakcije sa neposlovnom aktivom obuhvataju nabavku, prodaju ili zamenu svih oblika aktive osim pozicija Kupci i Roba

Operativne transakcije • Obuhvataju transakcije koje se direktno odnose na kupovinu i prodaju proizvoda ili usluga • Prihodi i rashodi sponzora projekta se grupišu prema učestalosti na tri grupe pozicija : – Prihodi i rashodi koji su posledica redovnih poslovnih transakcija i koja se regularno javljaju – Prihodi i rashodi koji se ređe javljaju – Prihodi i rashodi koji su posledica promene računovodstvenih politika

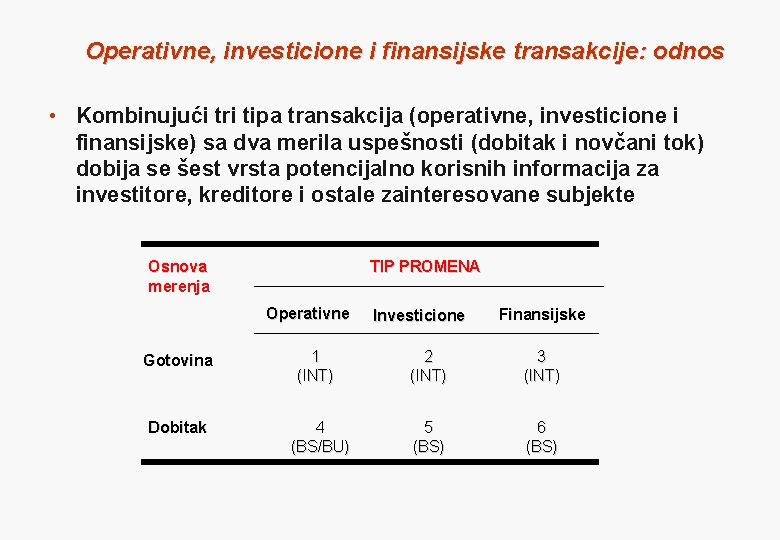

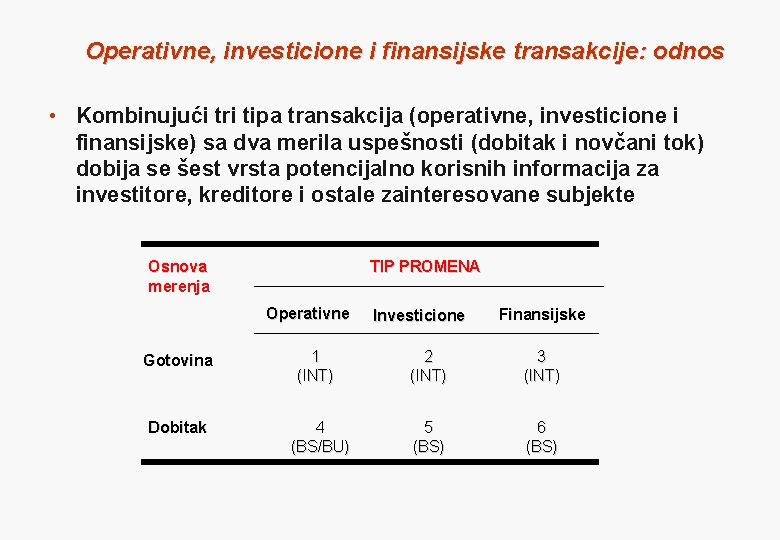

Operativne, investicione i finansijske transakcije: odnos • Kombinujući tri tipa transakcija (operativne, investicione i finansijske) sa dva merila uspešnosti (dobitak i novčani tok) dobija se šest vrsta potencijalno korisnih informacija za investitore, kreditore i ostale zainteresovane subjekte Osnova merenja TIP PROMENA Operativne Investicione Finansijske Gotovina 1 (INT) 2 (INT) 3 (INT) Dobitak 4 (BS/BU) 5 (BS) 6 (BS)

Strategijski finansijski menadzment

Strategijski finansijski menadzment Dijana medenica mitrovic

Dijana medenica mitrovic Pasukdol

Pasukdol Strategijski kontroling

Strategijski kontroling Strategijski kontroling

Strategijski kontroling Strategijski kontroling

Strategijski kontroling Fakultet za poslovni menadzment

Fakultet za poslovni menadzment Menadžment u obrazovanju

Menadžment u obrazovanju Tacitno znanje

Tacitno znanje Poslovni menadzment bar

Poslovni menadzment bar Poslijediplomski studij menadžment u zdravstvu

Poslijediplomski studij menadžment u zdravstvu Trgovinski menadzment

Trgovinski menadzment Bodovna skala za ocjenjivanje

Bodovna skala za ocjenjivanje Sarah pehar

Sarah pehar Menadžment javnog sektora

Menadžment javnog sektora Dragan momcilovic

Dragan momcilovic Feodor dragan

Feodor dragan Dragan masulovic

Dragan masulovic Dragan blanusa

Dragan blanusa Suzana rangelov

Suzana rangelov Dragan uletilovic sudija

Dragan uletilovic sudija Jkp bvk

Jkp bvk Monash university mph

Monash university mph Dragan milovanovic

Dragan milovanovic Dragan prole

Dragan prole Analiza pesme fifi

Analiza pesme fifi Kvarteto pravidla

Kvarteto pravidla Zenidba izmedju dva bajrama

Zenidba izmedju dva bajrama Lenjinova smrt

Lenjinova smrt Veľkosť uhla v stupňoch a minútach

Veľkosť uhla v stupňoch a minútach Aktivne i pasivne recenice

Aktivne i pasivne recenice Hri pro dva

Hri pro dva Zagrade pravopis

Zagrade pravopis Presek dva trougla

Presek dva trougla Zadaci s dva tipa kriterija izbora

Zadaci s dva tipa kriterija izbora Oš vladimira vidrića kutina

Oš vladimira vidrića kutina Jeden dva tři my jsme bratři text

Jeden dva tři my jsme bratři text K mladosti rozbor

K mladosti rozbor Tacka nedogleda

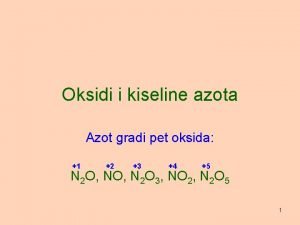

Tacka nedogleda Nitritna kiselina

Nitritna kiselina Dva community nursing

Dva community nursing Os rozdeli ostry uhol na dva

Os rozdeli ostry uhol na dva Branko copic pjesma djaka prvaka

Branko copic pjesma djaka prvaka Deljenje decimalnih brojeva

Deljenje decimalnih brojeva Svet izmedju dva svetska rata

Svet izmedju dva svetska rata Zadaci objektivnog tipa primjeri

Zadaci objektivnog tipa primjeri Jak lvové bijem o mříže text

Jak lvové bijem o mříže text Ciupagami

Ciupagami Zbir dva suplementna ugla

Zbir dva suplementna ugla Koliko rekata ima nocni namaz

Koliko rekata ima nocni namaz Podobnost trojúhelníků příklady

Podobnost trojúhelníků příklady A to boli orechy bolo ich tam dva mechy

A to boli orechy bolo ich tam dva mechy Podobnost trojúhelníků

Podobnost trojúhelníků Koju boju daje uključeno stražnje svjetlo za maglu

Koju boju daje uključeno stražnje svjetlo za maglu Serily

Serily Perspektiva s dva nedogleda

Perspektiva s dva nedogleda žil jednou v čechách smavý rek

žil jednou v čechách smavý rek Brojalica jedan dva tri

Brojalica jedan dva tri životinjski svijet u nizinskoj hrvatskoj

životinjski svijet u nizinskoj hrvatskoj Nauka tehnika i kultura između dva svjetska rata

Nauka tehnika i kultura između dva svjetska rata Credit value adjustments

Credit value adjustments Konzola statika

Konzola statika Finansijska kontrola

Finansijska kontrola Jednolity plik kontrolny

Jednolity plik kontrolny Vĺča sklonovanie

Vĺča sklonovanie Sta je interna kontrola

Sta je interna kontrola Sanitarni pregled sta obuhvata

Sanitarni pregled sta obuhvata Kontrola a audyt

Kontrola a audyt Kontrola astmy

Kontrola astmy Vizualna kontrola

Vizualna kontrola Aparat bg4

Aparat bg4 Landoltovy kruhy

Landoltovy kruhy Sps dopravna zvolen

Sps dopravna zvolen Anticipativna kontrola

Anticipativna kontrola Interna kontrola

Interna kontrola Vrste knjigovodstvenih dokumenata

Vrste knjigovodstvenih dokumenata