STRATEGIJSKI FINANSIJSKI MENADMENT STRATEGIJA I STRATEGIJSKI MENAMENT 2

- Slides: 15

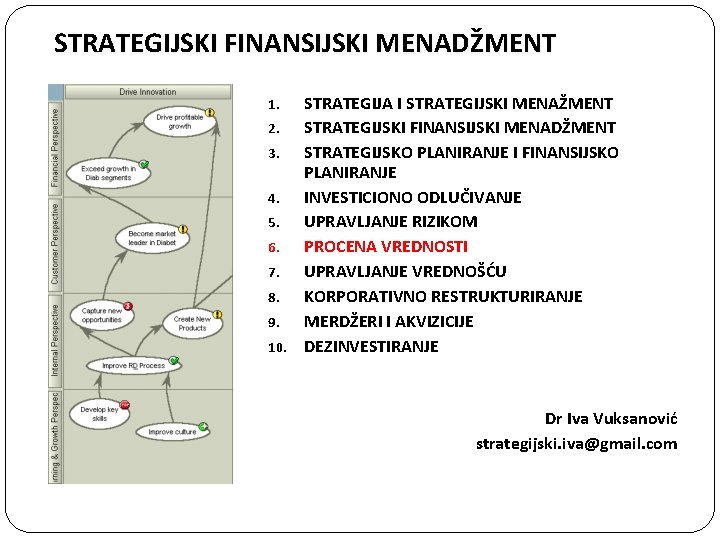

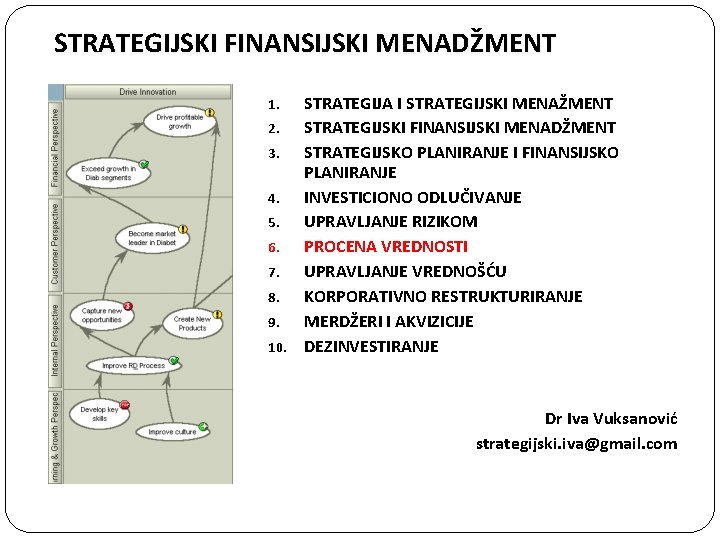

STRATEGIJSKI FINANSIJSKI MENADŽMENT STRATEGIJA I STRATEGIJSKI MENAŽMENT 2. STRATEGIJSKI FINANSIJSKI MENADŽMENT 3. STRATEGIJSKO PLANIRANJE I FINANSIJSKO PLANIRANJE 4. INVESTICIONO ODLUČIVANJE 5. UPRAVLJANJE RIZIKOM 6. PROCENA VREDNOSTI 7. UPRAVLJANJE VREDNOŠĆU 8. KORPORATIVNO RESTRUKTURIRANJE 9. MERDŽERI I AKVIZICIJE 10. DEZINVESTIRANJE 1. Dr Iva Vuksanović strategijski. iva@gmail. com

Strategijski menadžment Strategija je rezultat visoko formalizovanog procesa strategijskog menadžmenta: Preduzetnički aspekt: Strategijski menadžment Finansijski aspekt: Menadžment vrednosti (VBM) Proces strategijskog menadžmenta može se predstaviti pomoću dve simultane aktivnosti: Dijagnosticiranje trenutne pozicije – bazira na analizi okruženja 1. Opšte, konkurentsko i interno okruženje Repozicioniranje prema željenoj poziciji 2. • Posledica nove strategije (strategijski obuhvat i fokus) Strategijski obuhvat – određuje se preko generalne strategije (koji proizvodi, koja tržišta, koja tehnologija? ) Strategijski fokus – određuje se preko generičke strategije (smanjenje troškova, uvećanje percipirane vrednosti ili fokusiranje) Repozicioniranje se može ostvariti samo pomoću investicija (investicija u materijlnu ali i nematerijalnu aktivu)

Vrednost Superiorno merilo performansi (ili uspeha) u odnosu na merila koja baziraju na dobitku 1. Rast vitalnosti preduzeća: 2. Rast konkurentnosti nacionalne ekonomije Konkurentska utakmica omogućava da se finansijski kapital, ljudski kapital i prirodni resursi efikasnije i efektivnije koriste u privredi Preduzeće stvara vrednost Intenzivnije investiranje, rast zaposlenosti, stimulativno nagradjivanje, rast ulaganja u R&D, ne prenose rizik na partnere, veći stepen društvene odgovornosti Ukoliko kapital dobijen od investitora odbacuje buduće novčane tokove po stopi prinosa koja prevazilazi cenu kapitala ROIC (prinos na investirani kapital) i g (stopa rasta) su glavni pokretači vrednosti i bitni elementi strategije Sve odluke koje ne utiču na rast novčanog toka, zapravo, ne stvaraju vrednost Finansijske strategije tzv. ”deleveridžovanja” ili “leveridžovanja” (promena finansijske strukture u smislu smanjenja i povećanja duga, respektivno) ne dovode do stvaranja vrednosti (iako su namenjene njenom održavanju)

Vrednovanje 1. Prinosni pristup Prinosi se mere pomoću diskontovanog novčanog toka Slobodan novčani tok prevrednovan diskontnom stopom na sadašnju vrednost 2. Računovodstveni pristup Bazira na određivanju vrednosti supstance (neto imovine) preduzeća predstavljene vrednošću sopstvenog kapitala Kontrolni pristup prinosnog pristupa Minimalna vrednost preduzeća koja upućuje na troškove zamene postojećih elemenata aktive 3. Tržišni pristup Poređenje preduzeća čija se vrednost procenjuje sa sličnim preduzećima pomoću multiplikatora koji predstavljaju prosek dobijen na bazi njihovih vrednosti sa tržišta kapitala Tipičan multiplikator je MV/EBITA, gde je MV tržišna vrednost preduzeća, a EBITA zarada pre kamata, poreza i amortizacije MV(preduzeća X) = MV/EBITA (prosek za slična preduzeća) · EBITA (preduzeća X)

Vrednovanje U privredama sa razvijenim tržištem kapitala cene akcija odražavaju ključne principe stvaranja vrednosti Nisu pod uticajem računovostveno iskazanog fin. rezultata Svako preduzeće ima unutrašnju, imanentnu ili intrinzičnu vrednost prema kojoj gravitira tržišna vrednost Na vrednovanje preduzeća pored internih karakteristika preduzeća i namera stratega utiču i makroekonomski faktori Postoje specifičnosti u vrednovanju: Brzorastućih preduzeća, preduzeća u privredama u tranziciji kao i preduzeća u cikličnim granama Finansijskih posrednika u odnosu na preduzeća Nematerijalne u odnosu na materijalnu aktivu

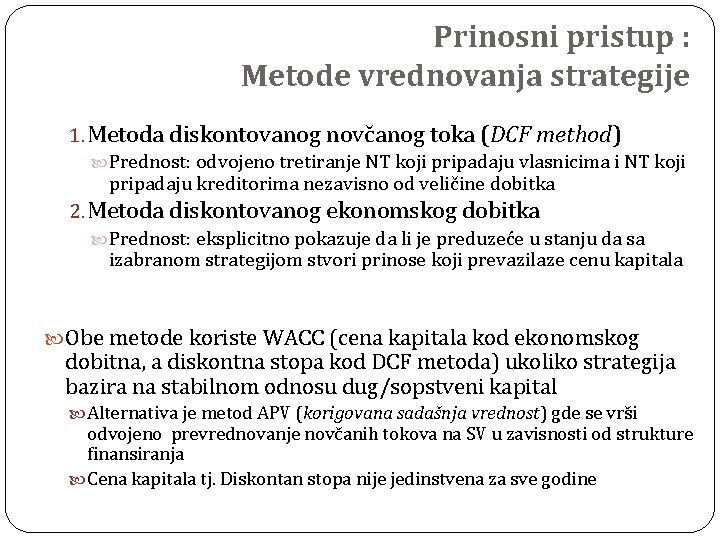

Prinosni pristup : Metode vrednovanja strategije 1. Metoda diskontovanog novčanog toka (DCF method) Prednost: odvojeno tretiranje NT koji pripadaju vlasnicima i NT koji pripadaju kreditorima nezavisno od veličine dobitka 2. Metoda diskontovanog ekonomskog dobitka Prednost: eksplicitno pokazuje da li je preduzeće u stanju da sa izabranom strategijom stvori prinose koji prevazilaze cenu kapitala Obe metode koriste WACC (cena kapitala kod ekonomskog dobitna, a diskontna stopa kod DCF metoda) ukoliko strategija bazira na stabilnom odnosu dug/sopstveni kapital Alternativa je metod APV (korigovana sadašnja vrednost) gde se vrši odvojeno prevrednovanje novčanih tokova na SV u zavisnosti od strukture finansiranja Cena kapitala tj. Diskontan stopa nije jedinstvena za sve godine

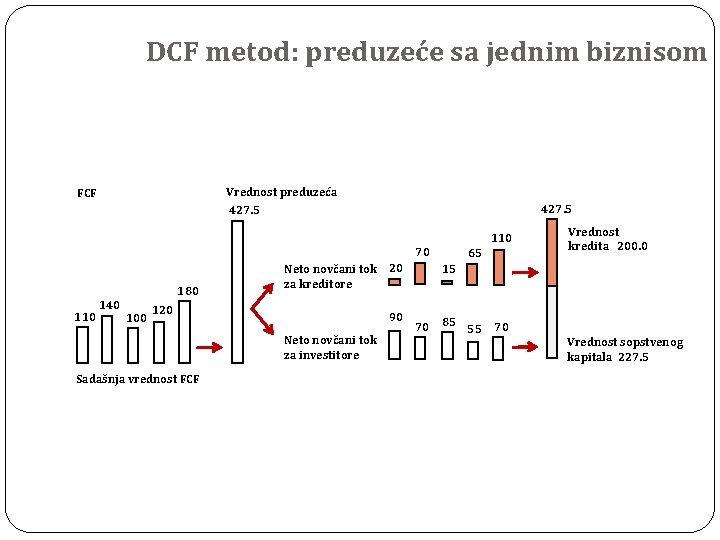

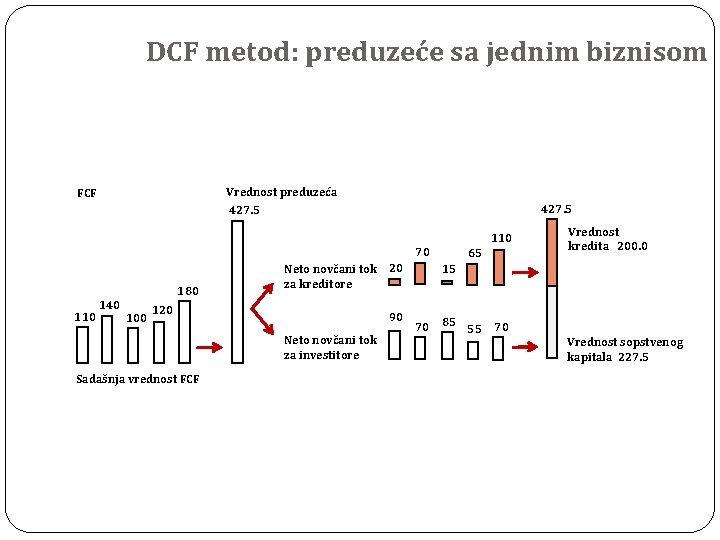

DCF metod: preduzeće sa jednim biznisom Vrednost preduzeća FCF 427. 5 110 70 180 110 140 100 Neto novčani tok 20 za kreditore 120 90 Neto novčani tok za investitore Sadašnja vrednost FCF 65 Vrednost kredita 200. 0 15 70 85 55 70 Vrednost sopstvenog kapitala 227. 5

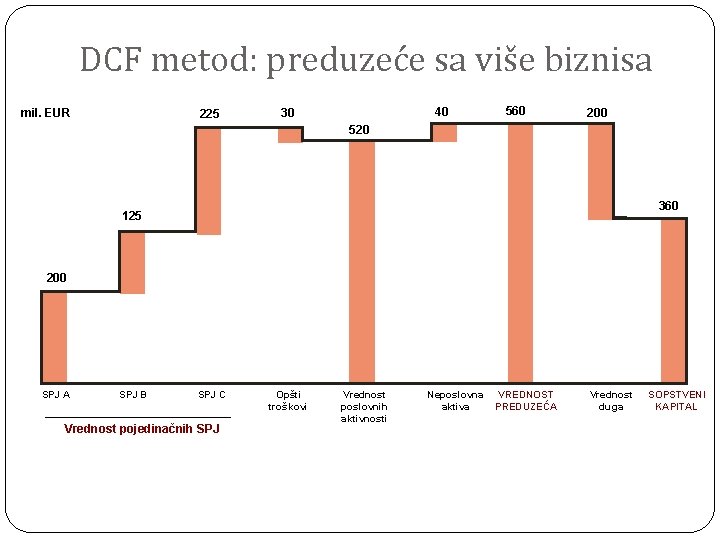

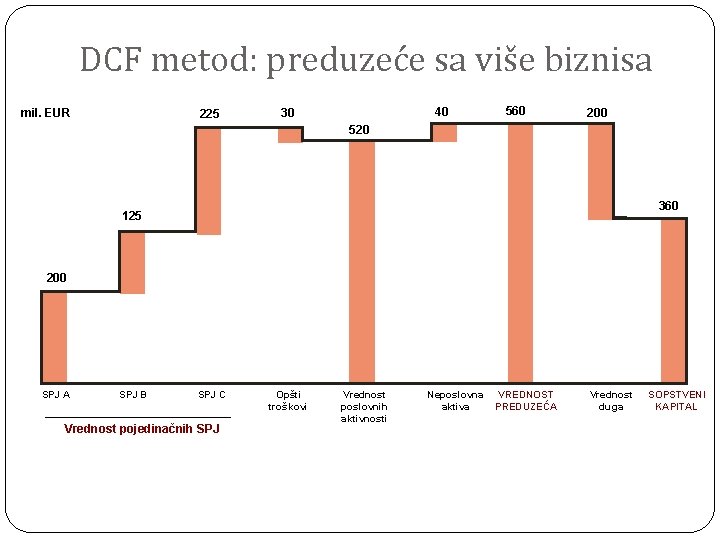

DCF metod: preduzeće sa više biznisa mil. EUR 225 40 30 560 200 520 360 125 200 SPJ A SPJ B SPJ C Vrednost pojedinačnih SPJ Opšti troškovi Vrednost poslovnih aktivnosti Neposlovna VREDNOST aktiva PREDUZEĆA Vrednost duga SOPSTVENI KAPITAL

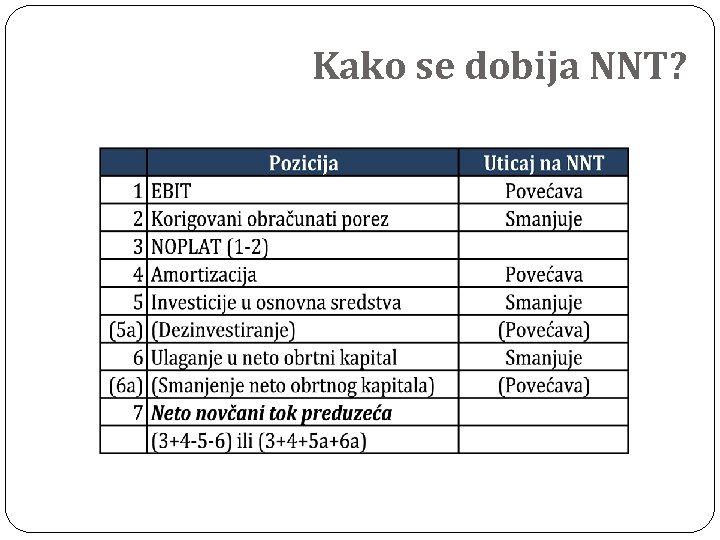

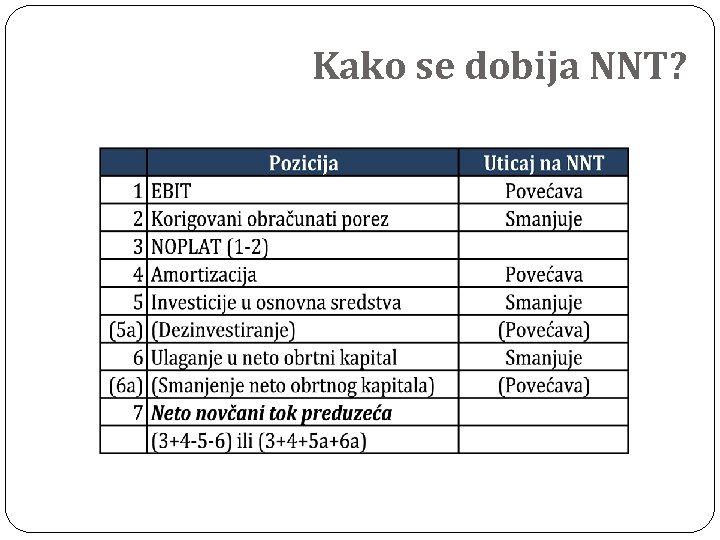

Kako se dobija NNT?

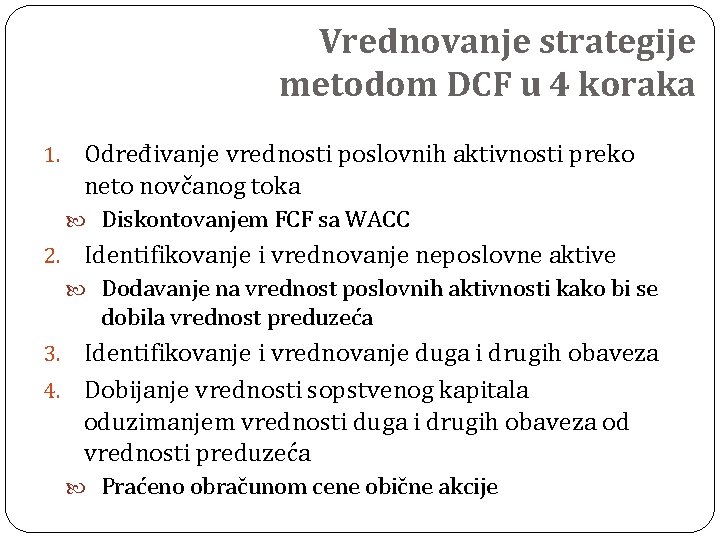

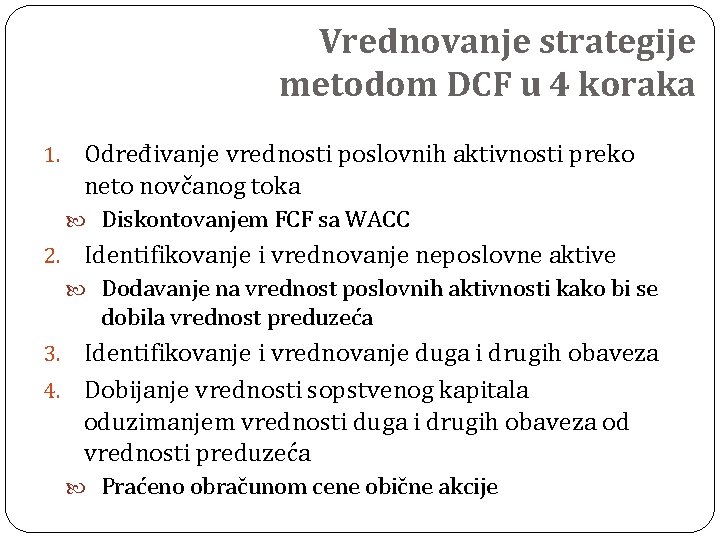

Vrednovanje strategije metodom DCF u 4 koraka 1. Određivanje vrednosti poslovnih aktivnosti preko neto novčanog toka Diskontovanjem FCF sa WACC 2. Identifikovanje i vrednovanje neposlovne aktive Dodavanje na vrednost poslovnih aktivnosti kako bi se dobila vrednost preduzeća Identifikovanje i vrednovanje duga i drugih obaveza 4. Dobijanje vrednosti sopstvenog kapitala oduzimanjem vrednosti duga i drugih obaveza od vrednosti preduzeća 3. Praćeno obračunom cene obične akcije

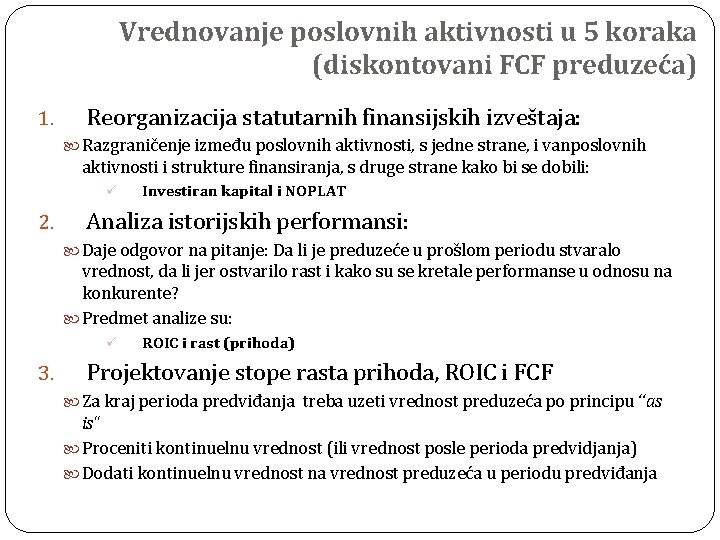

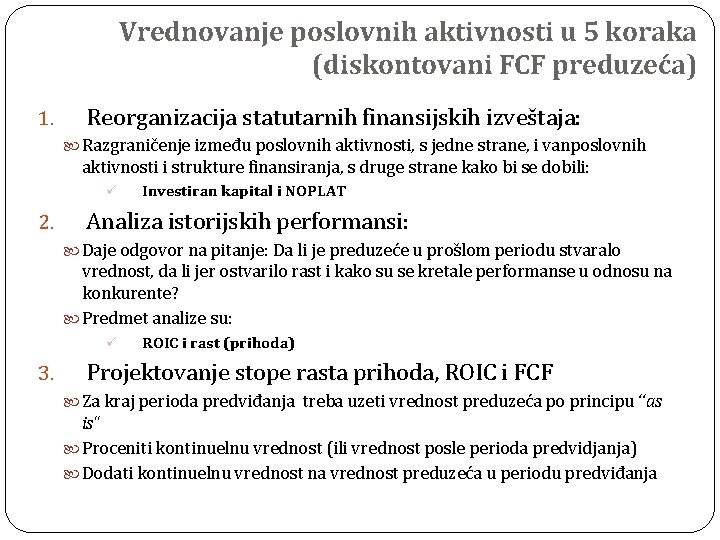

Vrednovanje poslovnih aktivnosti u 5 koraka (diskontovani FCF preduzeća) 1. Reorganizacija statutarnih finansijskih izveštaja: Razgraničenje između poslovnih aktivnosti, s jedne strane, i vanposlovnih aktivnosti i strukture finansiranja, s druge strane kako bi se dobili: ü 2. Investiran kapital i NOPLAT Analiza istorijskih performansi: Daje odgovor na pitanje: Da li je preduzeće u prošlom periodu stvaralo vrednost, da li jer ostvarilo rast i kako su se kretale performanse u odnosu na konkurente? Predmet analize su: ü 3. ROIC i rast (prihoda) Projektovanje stope rasta prihoda, ROIC i FCF Za kraj perioda predviđanja treba uzeti vrednost preduzeća po principu “as is“ Proceniti kontinuelnu vrednost (ili vrednost posle perioda predvidjanja) Dodati kontinuelnu vrednost na vrednost preduzeća u periodu predviđanja

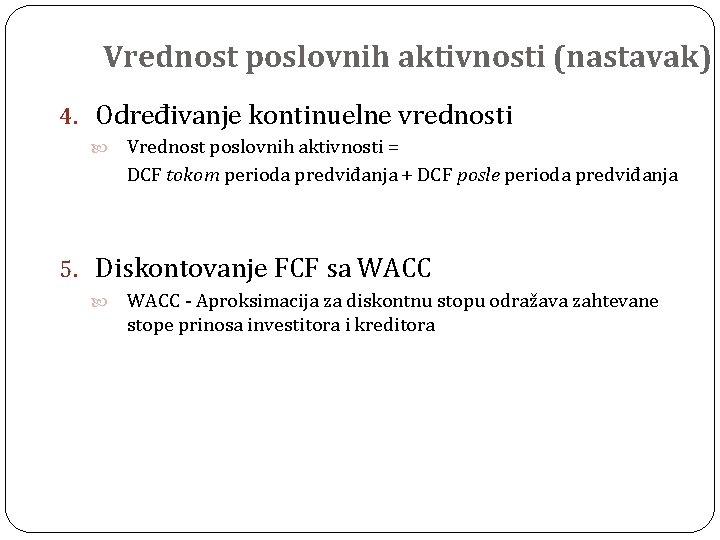

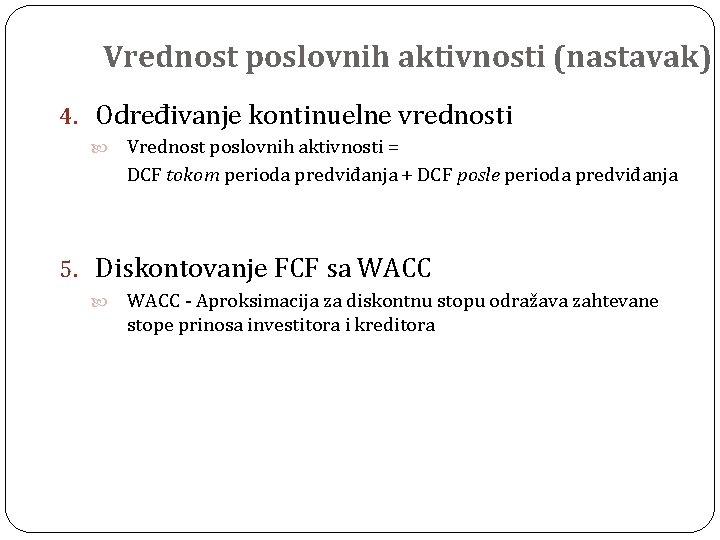

Vrednost poslovnih aktivnosti (nastavak) 4. Određivanje kontinuelne vrednosti Vrednost poslovnih aktivnosti = DCF tokom perioda predviđanja + DCF posle perioda predviđanja 5. Diskontovanje FCF sa WACC - Aproksimacija za diskontnu stopu odražava zahtevane stope prinosa investitora i kreditora

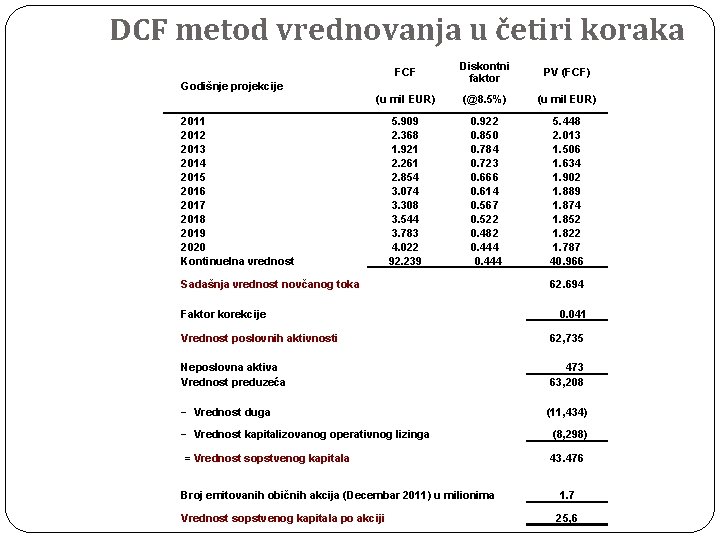

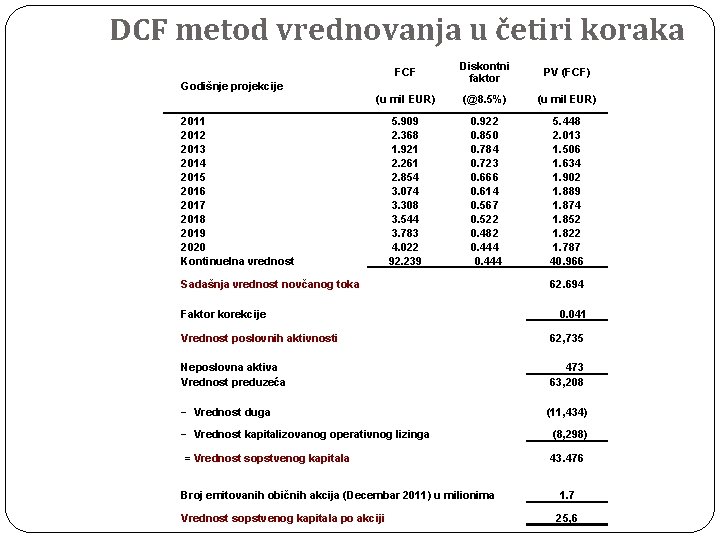

DCF metod vrednovanja u četiri koraka FCF Diskontni faktor PV (FCF) (u mil EUR) (@8. 5%) (u mil EUR) 5. 909 2. 368 1. 921 2. 261 2. 854 3. 074 3. 308 3. 544 3. 783 4. 022 92. 239 0. 922 0. 850 0. 784 0. 723 0. 666 0. 614 0. 567 0. 522 0. 482 0. 444 5. 448 2. 013 1. 506 1. 634 1. 902 1. 889 1. 874 1. 852 1. 822 1. 787 40. 966 Godišnje projekcije 2011 2012 2013 2014 2015 2016 2017 2018 2019 2020 Kontinuelna vrednost Sadašnja vrednost novčanog toka 62. 694 Faktor korekcije 0. 041 Vrednost poslovnih aktivnosti 62, 735 Neposlovna aktiva Vrednost preduzeća 473 63, 208 − Vrednost duga (11, 434) − Vrednost kapitalizovanog operativnog lizinga (8, 298) = Vrednost sopstvenog kapitala 43. 476 Broj emitovanih običnih akcija (Decembar 2011) u milionima 1. 7 Vrednost sopstvenog kapitala po akciji 25, 6

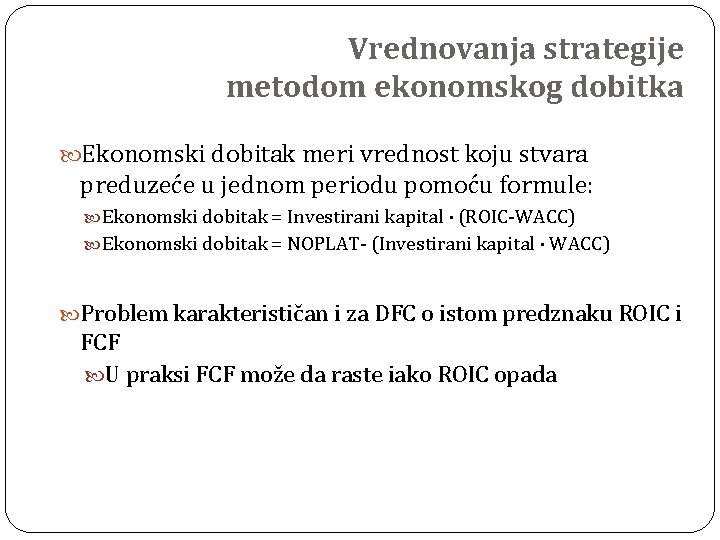

Vrednovanja strategije metodom ekonomskog dobitka Ekonomski dobitak meri vrednost koju stvara preduzeće u jednom periodu pomoću formule: Ekonomski dobitak = Investirani kapital · (ROIC-WACC) Ekonomski dobitak = NOPLAT- (Investirani kapital · WACC) Problem karakterističan i za DFC o istom predznaku ROIC i FCF U praksi FCF može da raste iako ROIC opada

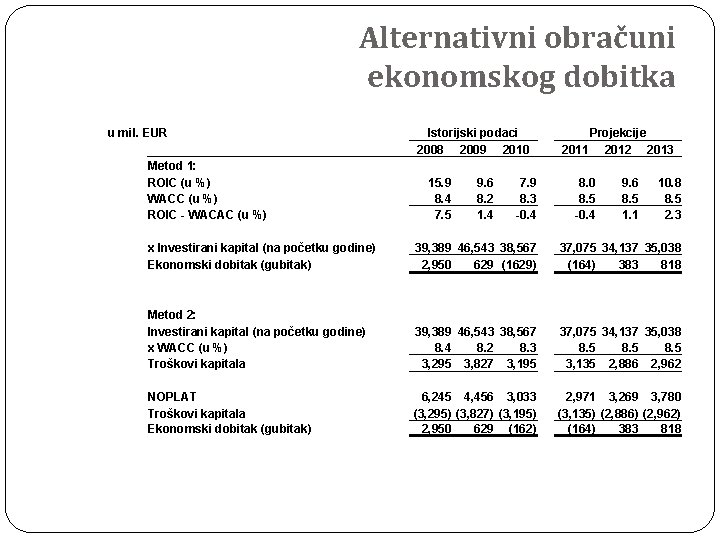

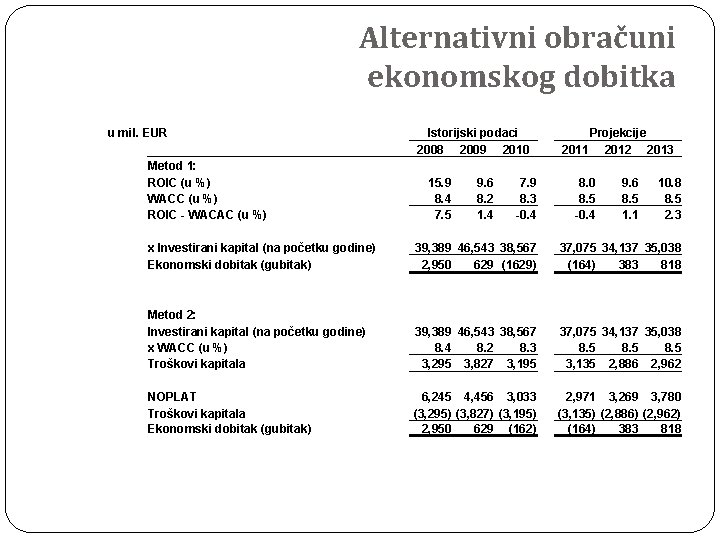

Alternativni obračuni ekonomskog dobitka u mil. EUR Metod 1: ROIC (u %) WACC (u %) ROIC - WACAC (u %) Istorijski podaci 2008 2009 2010 15. 9 8. 4 7. 5 9. 6 8. 2 1. 4 7. 9 8. 3 -0. 4 Projekcije 2011 2012 2013 8. 0 8. 5 -0. 4 9. 6 8. 5 1. 1 10. 8 8. 5 2. 3 x Investirani kapital (na početku godine) Ekonomski dobitak (gubitak) 39, 389 46, 543 38, 567 2, 950 629 (1629) 37, 075 34, 137 35, 038 (164) 383 818 Metod 2: Investirani kapital (na početku godine) x WACC (u %) Troškovi kapitala 39, 389 46, 543 38, 567 8. 4 8. 2 8. 3 3, 295 3, 827 3, 195 37, 075 34, 137 35, 038 8. 5 3, 135 2, 886 2, 962 NOPLAT Troškovi kapitala Ekonomski dobitak (gubitak) 6, 245 4, 456 3, 033 (3, 295) (3, 827) (3, 195) 2, 950 629 (162) 2, 971 3, 269 3, 780 (3, 135) (2, 886) (2, 962) (164) 383 818