Rynek kapitaowy i pieniny konspekt wykadu dr Igor

- Slides: 140

Rynek kapitałowy i pieniężny konspekt wykładu dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz

Rynek kapitałowy i pieniężny Tematyka zajęć. Podstawowa literatura dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz

Tematyka zajęć 1. Pojęcie rynku. Rynek finansowy. Podział rynków finansowych. Rynek pieniężny a rynek kapitałowy. 2. Cele funkcjonowania rynku kapitałowego i rynku pieniężnego. 3. Pojęcie instrumentu finansowego i papieru wartościowego. Podział instrumentów finansowych i papierów wartościowych. 4. Rodzaje ryzyka związanego z inwestowaniem w instrumenty finansowe. Rating instrumentów finansowych. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 3

Tematyka zajęć (c. d. ) 5. Papiery wartościowe będące przedmiotem obrotu na polskim rynku kapitałowym: a) b) c) d) e) 6. 7. obligacje i ich rodzaje listy zastawne i ich rodzaje akcje i ich rodzaje prawa do akcji i kwity depozytowe certyfikaty udziałowe. Rynek obligacji w Polsce – funkcjonowanie i charakterystyka. Rynek regulowany w Polsce – funkcjonowanie i charakterystyka. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 4

Tematyka zajęć (c. d. ) 8. Instrumenty finansowe będące przedmiotem obrotu na polskim rynku pieniężnym: a) b) c) d) depozyty międzybankowe bony skarbowe bony pieniężne NBP pozostałe krótkoterminowe papiery dłużne (w tym krótkoterminowe bankowe papiery wartościowe). 9. Transakcje warunkowe na polskim rynku pieniężnym: a) transakcje repo i reverse repo, b) transakcje buy-sell-back i sell-buy-back. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 5

Tematyka zajęć (c. d. ) 10. Organizacja rynku pieniężnego w Polsce. Rola banków na rynku pieniężnym. 11. Wycena papierów wartościowych będących przedmiotem obrotu na polskim rynku kapitałowym: a) wycena papierów dłużnych b) podstawy wyceny papierów udziałowych. 12. Wycena instrumentów finansowych będących przedmiotem obrotu na polskim rynku pieniężnym. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 6

Literatura • Podstawowe pozycje: 1. 2. 3. 4. 5. 6. Jajuga K. , Jajuga T. : Inwestycje. Instrumenty finansowe, ryzyko finansowe, inżynieria finansowa. Wydawnictwo Naukowe PWN, Warszawa 1999. Prawo gospodarcze i handlowe. T. 4: Prawo papierów wartościowych. (Pod red. S. Włodyki). Wydawnictwo C. H. Beck, Warszawa 2004. Rynek finansowy w Polsce (1998 – 2001). NBP, Warszawa 2001. Rozwój rynku finansowego w Polsce w latach 2002 – 2003. NBP, Warszawa 2004. Rozwój rynku finansowego w Polsce w roku 2004. NBP, Warszawa 2005. Rozwój rynku finansowego w Polsce w roku 2005. NBP, Warszawa 2006. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 7

Literatura • Podstawowe pozycje (c. d. ): 7. Soroczyński S. , Witek M. : Instrumenty finansowe. Dom Wydawniczy ABC, Warszawa 1999. 8. System finansowy w Polsce. (Red. nauk. : B. Pietrzak, Z. Polański, B. Woźniak). Wydawnictwo Naukowe PWN, Warszawa 2003 [r. 5 – 7]. • Wybrane artykuły: 1. Buszko M. : Nowa ustawa o funduszach inwestycyjnych a rozwój instytucji zbiorowego inwestowania w Polsce. (W: ) Rynki kapitałowe (red. nauk. W. Bień). SGH, Kolegium Zarządzania i Finansów, Monografie i opracowania naukowe, Oficyna Wydawnicza SGH, Warszawa 2005. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 8

Literatura • Wybrane artykuły (c. d. ): 2. Dębski W. : Fundusze inwestycyjne w Polsce. (W: ) Tamże. 3. Dykto M. : Emisje obligacji nieskarbowych na publicznym rynku papierów wartościowych w Polsce. (W: ) Tamże. 4. Gabryelczyk K. : Rozwój rynku polskich funduszy inwestycyjnych po wstąpieniu do Unii Europejskiej. (W: ) Tamże. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 9

Literatura • Podstawowe akty prawne: 1. 2. 3. 4. Ustawa z dn. 29. 06. 1995 o obligacjach (z późn. zm. ) (W: ) Dz. U. z 2001, nr 120, poz. 1300; z 2002 nr 216, poz. 1824; z 2003, nr 217, poz. 2124. Ustawa z dn. 29. 07. 2005 o obrocie instrumentami finansowymi (W: ) Dz. U. z 2005, nr 183, poz. 1538. Ustawa z dn. 29. 07. 2005 o ofercie publicznej i warunkach wprowadzenia instrumentów finansowych do zorganizowanego systemu obrotu oraz o spółkach publicznych (W: ) Dz. U. z 2005, nr 184, poz. 1539. Ustawa z dn. 15. 09. 2000 Kodeks spółek handlowych (z późn. zm. ) (W: ) Dz. U. z 2000, nr 94, poz. 1037; z 2001, nr 102, poz. 1117; z 2003, nr 49, poz. 408, nr 229, poz. 2276; z 2005, nr 132, poz. 1108, nr 183, poz. 1538, nr 184, poz. 1539. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 10

Literatura • Podstawowe akty prawne: 5. Ustawa z dn. 27. 05. 2004 o funduszach inwestycyjnych (z późn. zm. ) (W: ) Dz. U. z 2004, nr 146, poz. 1546; z 2005, nr 83, poz. 719. 6. Ustawa z dn. 29. 08. 1997 o listach zastawnych i bankach hipotecznych (z późn. zm. ) (W: ) Dz. U. z 2003, nr 99, poz. 919. 7. Rozporządzenie MF z dn. 26. 08. 1999 w sprawie warunków emitowania bonów skarbowych (z późn. zm. ) (W: ) Dz. U. z 1999, nr 74, poz. 831; z 2002, nr 208, poz. 1765; z 2003, nr 220, poz. 2176; z 2004, nr 282, poz. 2805. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 11

Literatura • Podstawowe akty prawne (c. d. ): 8. Uchwała nr 30/2003 Zarządu NBP z dn. 12. 09. 2003 w sprawie emitowania bonów pieniężnych NBP. (W: ) Dz. Urz. NBP, 2003, nr 15, poz. 24. [Późn. zm. : Dz. Urz. NBP, 2005, nr 20, poz. 28. ] 9. Uchwała nr 29/2003 Zarządu NBP z 12. 09. 2003 w sprawie wprowadzenia „Regulaminu prowadzenia przez NBP rachunków i kont depozytowych papierów wartościowych oraz obsługi operacji na papierach wartościowych i ich rejestracji na rachunkach i kontach depozytowych tych papierów”. (W: ) Dz. Urz. NBP, 2003, nr 15, poz. 23. [Późn. zm. : Dz. Urz. NBP, 2004, nr 6, poz. 12; nr 11, poz. 21; nr 21, poz. 40; 2005, nr 5, poz. 10; nr 20, poz. 27. ] dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 12

Literatura • Podstawowe akty prawne (c. d. ): 10. Rozporządzenie MF z dn. 26. 04. 1999 r. w sprawie warunków emitowania obligacji skarbowych oferowanych w sieci sprzedaży detalicznej. [Późn. zm. : Dz. U. z 1999, nr 38, poz. 369; z 2000, nr 92, poz. 1019; z 2001, nr 79, poz. 846; z 2002, nr 208, poz. 1766; z 2003 nr 124, poz. 1159]. 11. Rozporządzenie MF z dn. 26. 04. 1999 r. w sprawie warunków emitowania obligacji skarbowych oferowanych na przetargach. [Późn. zm. : Dz. U. z 1999, nr 38, poz. 368; z 2000, nr 92, poz. 1020; z 2001, nr 125, poz. 1376; z 2002, nr 208, poz. 1767; z 2003, nr 220, poz. 2177; z 2004, nr 244, poz. 2453]. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 13

Rynek kapitałowy i pieniężny Podstawowe pojęcia dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz

Podstawowe pojęcia Rynek to: 1. całokształt transakcji przedmiotem obrotu na danym rynku oraz 2. zespół instytucji je przeprowadzających lub pomagających je przeprowadzać, oraz 3. zespół reguł, według których zawierane są transakcje, oraz 4. ogół urządzeń i czynności prowadzących do zawierania transakcji. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 15

Podstawowe pojęcia • Rynek finansowy – rynek, na którym przedmiotem obrotu są instrumenty finansowe. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 16

Podstawowe pojęcia • Instrument finansowy – kontrakt pomiędzy dwoma stronami regulujący zależność finansową, w jakiej obie strony pozostają. • Papier wartościowy to szczególnego rodzaju instrument finansowy, będący dokumentem stwierdzającym istnienie określonego prawa majątkowego (najczęściej wierzytelności lub udziału w spółce) w taki sposób, że posiadanie dokumentu staje się niezbędną przesłanką realizacji prawa (tzw. legitymacja formalna). dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 17

Podstawowe pojęcia • Dłużny instrument finansowy – kontrakt pomiędzy dwoma stronami regulujący zależność finansową, w jakiej obie strony pozostają, przy czym jedna ze stron stwierdza, że jest dłużnikiem drugiej i jest zobowiązana wobec niej do spełnienia określonego świadczenia mogącego mieć charakter pieniężny lub niepieniężny. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 18

Podstawowe pojęcia • Dłużny papier wartościowy – szczególnego rodzaju instrument finansowy, będący dokumentem stwierdzającym istnienie wierzytelności w taki sposób, że posiadanie dokumentu staje się niezbędną przesłanką realizacji prawa (tzw. legitymacja formalna). dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 19

Podstawowe pojęcia • Instrument finansowy (w rozumieniu uoif): – papiery wartościowe – nie będące papierami wartościowymi tytuły uczestnictwa w instytucjach zbiorowego inwestowania – nie będące papierami wartościowymi instrumenty rynku pieniężnego – nie będące papierami wartościowymi finansowe instrumenty pochodne – towarowe instrumenty pochodne – inne instrumenty dopuszczone lub będące przedmiotem ubiegania się o dopuszczenie do obrotu na rynku regulowanym na terytorium Rzeczypospolitej Polskiej lub państwa członkowskiego UE. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 20

Podstawowe pojęcia • Papier wartościowy (w rozumieniu uoif): – akcje, prawa poboru, prawa do akcji, warranty subskrypcyjne, kwity depozytowe, obligacje, listy zastawne, certyfikaty inwestycyjne, i inne zbywalne papiery wartościowe, w tym inkorporujące prawa majątkowe odpowiadające prawom wynikającym z akcji lub z zaciągniętego długu, wyemitowane na podstawie właściwych przepisów prawa polskiego lub obcego, – inne zbywalne prawa majątkowe, które powstają w wyniku emisji, inkorporujące uprawnienie do nabycia lub objęcia w/w papierów wartościowych, lub wykonywane poprzez dokonanie rozliczenia pieniężnego. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 21

Rodzaje dłużnych instrumentów finansowych A. Ze względu na możliwość kalkulacji wartości strumieni pieniężnych generowanych przez instrument finansowy: 1. o stałej dochodowości (instrumenty dyskontowe oraz kuponowe o stałym oprocentowaniu) 2. o zmiennej dochodowości (instrumenty kuponowe o oprocentowaniu zmiennym). dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 22

Rodzaje dłużnych instrumentów finansowych B. Ze względu na występowanie odsetek: 1. dyskontowe (inwestor nabywa instrument po cenie równej wartości nominalnej pomniejszonej o dyskonto a w momencie wykupu otrzymuje wartość nominalną), 2. kuponowe (inwestor nabywa instrument po cenie zależnej od zakładanej przez siebie YTM a w momencie wykupu otrzymuje wartość nominalną powiększoną o narosłe odsetki). dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 23

Rodzaje papierów wartościowych 1. ze względu na przedmiot uprawnień w nich inkorporowanych: • • papiery opiewające na wierzytelności pieniężne (czeki, weksle, obligacje, listy zastawne, bankowe papiery wartościowe, skarbowe papiery wartościowe, bony pieniężne NBP), papiery zawierające uprawnienie do rozporządzania towarem, znajdującym się pod pieczą wystawcy dokumentu (konosamenty, dowody składowe), papiery, w których inkorporowane są prawa udziałowe w spółkach akcyjnych (akcje); papiery, w których inkorporowane są prawa udziałowe w zamkniętym funduszu inwestycyjnym (certyfikaty inwestycyjne). dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 24

Rodzaje papierów wartościowych 2. ze względu na regulację obrotu papierami wartościowymi: • • • papiery imienne, z których prawa przenoszone są w drodze przelewu i wydania dokumentu, papiery na zlecenie, które legitymują jako uprawnionego osobę imiennie wymienioną lub przez nią oznaczoną, zbywalne na podstawie indosu i wręczenia papieru, papiery na okaziciela, które legitymują każdą osobę, przedstawiającą dokument, zbywalne na podstawie przeniesienia własności dokumentu i jego wydania. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 25

Segmenty rynku finansowego 1. rynek pieniężny – rynek, na którym przedmiotem obrotu są instrumenty finansowe opiewające na wierzytelności pieniężne o krótkich terminach płatności (do 1 roku); 2. rynek kapitałowy – rynek, na którym przedmiotem obrotu są instrumenty finansowe opiewające na wierzytelności pieniężne o terminach płatności dłuższych niż 1 rok oraz takie, w których inkorporowane są prawa udziałowe w wybranych rodzajach podmiotów gospodarczych. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 26

Segmenty rynku kapitałowego w Polsce 1. Rynek obligacji: a) Rynek obligacji Skarbu Państwa b) Rynek obligacji komunalnych c) Rynek obligacji przedsiębiorstw. 2. Rynek listów zastawnych. 3. Rynek akcji. 4. Rynek innych niż akcje instrumentów finansowych, w których inkorporowane są prawa udziałowe w podmiotach gospodarczych. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 27

Segmenty rynku pieniężnego w Polsce 1. międzybankowy rynek depozytów – rynek depozytów banków komercyjnych o terminie zapadalności do 2 lat; 2. rynek krótkoterminowych instrumentów finansowych o charakterze innym niż depozyty: a) rynek bonów skarbowych b) rynek bonów pieniężnych NBP 1. rynek krótkoterminowych instrumentów finansowych przedsiębiorstw (rynek KPD – krótkoterminowych papierów dłużnych) 2. rynek transakcji SBB i BSB. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 28

Cele funkcjonowania rynku kapitałowego i pieniężnego 1. regulacja płynności systemu finansowego (poprzez lokowanie nadwyżek wolnych środków pieniężnych na tym rynku lub zaciąganie tam pożyczek), 2. kontrola ilości pieniądza na rynku przez bank centralny (głównie poprzez tzw. operacje otwartego rynku) – tylko rynek pieniężny, 3. transformacja terminów (zamiana skrajnie krótkookresowych pasywów na aktywa o dłuższym terminie spłaty), dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 29

Cele funkcjonowania rynków (c. d. ) 4. efektywna alokacja kapitału (rynek finansowy pozwala na dowolny przepływ środków pieniężnych między podmiotami dysponującymi nadwyżką kapitału a podmiotami cierpiącymi na jego brak oraz na optymalne wykorzystanie tych środków), 5. właściwa wycena instrumentów finansowych stanowiących przedmiot obrotu na obu rynkach, 6. uzyskanie dochodu przez nabywców w/w instrumentów finansowych. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 30

Rynek kapitałowy i pieniężny Rodzaje ryzyka związanego z inwestowaniem w instrumenty rynku pieniężnego i kapitałowego. Rating dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz

Rodzaje ryzyka związanego z inwestowaniem w d. i. f. 1. Ryzyko stopy procentowej – ryzyko wystąpienia efektu finansowego (dochodu lub kosztu) innego niż zaplanowany z powodu niemożności antycypowania przyszłego poziomu stóp procentowych w momencie zawierania umowy finansowej: a) ryzyko terminowej stopy procentowej; b) ryzyko refinansowania; c) ryzyko zmienności stóp procentowych. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 32

Rodzaje ryzyka związanego z inwestowaniem w d. i. f. 2. Ryzyko kredytowe – ryzyko niedotrzymania zobowiązań przez emitenta. 3. Ryzyko płynności – ryzyko zbyt niskiej płynności rynku by otworzyć lub zamknąć pozycję w planowanej wielkości. 4. Ryzyko przedterminowego wykupu (występuje jedynie w przypadku, gdy obligacja zawiera opcję call). dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 33

Rodzaje ryzyka związanego z inwestowaniem w d. i. f. 5. Ryzyko inflacji. 6. Ryzyko walutowe (występuje jedynie w przypadku, gdy d. i. f. jest nominowany w walucie obcej). 7. Ryzyko niespodziewanego zdarzenia. 8. Ryzyko ryzyka. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 34

Rodzaje ryzyka związanego z inwestowaniem w u. i. f. 1. Ryzyko firmy (związane ze specyfiką działalności firmy; ryzyko niekorzystnych zmian w sprzedaży i dochodach firmy). 2. Ryzyko finansowe (związane ze sposobem finansowania inwestycji przez firmę). 3. Ryzyko niespodziewanego zdarzenia. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 35

Rodzaje ryzyka związanego z inwestowaniem w u. i. f. 4. Ryzyko walutowe (występuje jedynie w przypadku, gdy u. i. f. jest nominowany w walucie obcej). 5. Ryzyko płynności. 6. Ryzyko rynku. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 36

Rating • to ocena wiarygodności kredytowej, czyli w uproszczeniu zdolności do regulowania bieżących zobowiązań, udzielana przez agencje ratingowe. Rating nadaje się poszczególnym emisjom dłużnych papierów wartościowych, nie otrzymuje go natomiast emitent. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 37

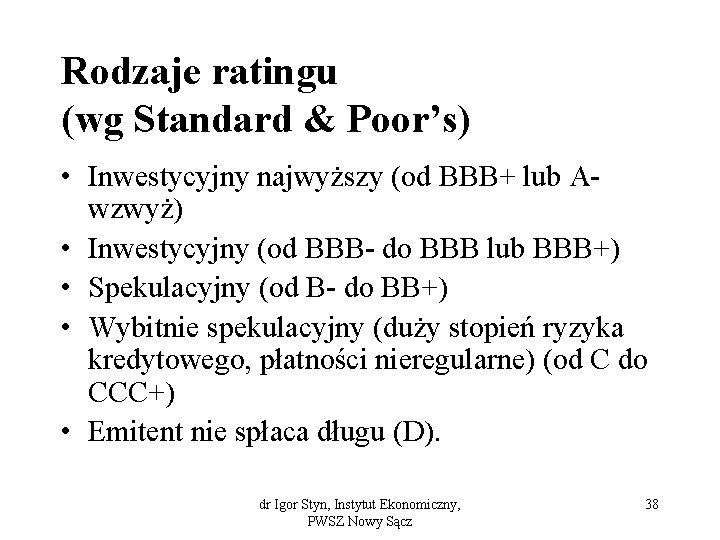

Rodzaje ratingu (wg Standard & Poor’s) • Inwestycyjny najwyższy (od BBB+ lub Awzwyż) • Inwestycyjny (od BBB- do BBB lub BBB+) • Spekulacyjny (od B- do BB+) • Wybitnie spekulacyjny (duży stopień ryzyka kredytowego, płatności nieregularne) (od C do CCC+) • Emitent nie spłaca długu (D). dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 38

Rynek kapitałowy i pieniężny Charakterystyka papierów wartościowych będących przedmiotem obrotu na rynku pieniężnym i kapitałowym dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz

Obligacja • to papier wartościowy, emitowany w serii (czyli reprezentujący prawa majątkowe podzielone na określoną liczbę równych jednostek), w którym emitent stwierdza, że jest dłużnikiem właściciela obligacji (obligatariusza) i zobowiązuje się wobec niego do spełnienia określonego świadczenia (wykupu obligacji). Świadczenie to może mieć charakter pieniężny lub niepieniężny. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 40

Rodzaje obligacji • Ze względu na zabezpieczenie spłaty obligacje dzielimy na: 1. obligacje zabezpieczone, których spłata jest zabezpieczona całkowicie lub częściowo, 2. obligacje niezabezpieczone, których spłata nie jest w ogóle zabezpieczona. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 41

Rodzaje obligacji • Ze względu na termin wykupu (czyli dzień, począwszy od którego obligacja podlega wykupowi) obligacje dzielimy na: 1. klasyczne obligacje terminowe, czyli takie, które są wykupywane przez emitenta po dacie z góry określonej przez emitenta, 2. obligacje z opcją wykupu na żądanie emitenta (callable bonds), w przypadku których emitent może zażądać wykupu w dowolnym momencie, dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 42

Rodzaje obligacji • Ze względu na termin wykupu obligacje dzielimy na (c. d. ): 3. obligacje z opcją wykupu na żądanie posiadacza (putable bonds), w przypadku których właściciel może zażądać wykupu w dowolnym momencie, 4. obligacje bezterminowe (obligacje perpetualne, konsole), które nie podlegają wykupowi przez emitenta i w przypadku których właściciel bezterminowo otrzymuje odsetki. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 43

Rodzaje obligacji • Ze względu na występowanie odsetek wyróżniamy: 1. obligacje kuponowe, czyli takie, z tytułu własności których otrzymuje się odsetki, 2. obligacje zerokuponowe, z tytułu własności których nie otrzymuje się odsetek (po upływie terminu wykupu właściciel obligacji otrzymuje od emitenta kwotę równą wartości nominalnej obligacji; brak odsetek jest rekompensowany sprzedażą obligacji z dyskontem). dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 44

Rodzaje obligacji • Ze względu na sposób naliczania odsetek wyróżniamy: 1. obligacje o stałym oprocentowaniu, przy których emitent zobowiązuje się do dokonywania regularnych płatności odsetkowych obliczanych na bazie stałej stopy procentowej, 2. obligacje o zmiennym oprocentowaniu, przy których emitent zobowiązuje się do dokonywania regularnych płatności odsetkowych obliczanych na bazie zmiennej stopy procentowej, w oparciu o tzw. stawkę referencyjną, niekiedy powiększoną o tzw. marżę odsetkową o z góry ustalonej, stałej wielkości (mającą charakter premii dla nabywcy obligacji). dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 45

Rodzaje obligacji • Ze względu na rodzaj świadczeń przypisanych do obligacji wyróżniamy: 1. obligacje zwykłe, w przypadku których emitent zobowiązany jest wobec obligatariusza do spełnienia świadczenia pieniężnego, polegającego na zapłacie należności głównej (wartości nominalnej obligacji) lub (i) odsetek; 2. obligacje zamienne, w przypadku których emitent zobowiązany jest do spełnienia świadczenia niepieniężnego polegającego na przyznaniu obligatariuszowi prawa objęcia innych instrumentów finansowych w zamian za te obligacje (w Polsce można objąć jedynie akcji emitenta), przy czym termin zamiany obligacji na akcje nie może być dłuższy niż termin wykupu obligacji; dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 46

Rodzaje obligacji • Ze względu na rodzaj świadczeń przypisanych do obligacji wyróżniamy (c. d. ): 3. obligacje z prawem pierwszeństwa, w przypadku których emitent zobowiązany jest do spełnienia świadczenia niepieniężnego, polegającego na przyznaniu właścicielowi obligacji prawa do subskrybowania akcji emitenta z pierwszeństwem przed jego akcjonariuszami, przed terminem wykupu obligacji; dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 47

Rodzaje obligacji • Ze względu na rodzaj świadczeń przypisanych do obligacji wyróżniamy (c. d. ): 4. obligacje z prawem do udziału w zysku emitenta, w przypadku których emitent zobowiązany jest do spełnienia świadczenia niepieniężnego polegającego na przyznaniu właścicielowi obligacji prawa do udziału w zysku emitenta (prawo to wygasa z dniem wykupu obligacji). dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 48

Rodzaje obligacji • Ze względu na rodzaj świadczeń przypisanych do obligacji wyróżniamy (c. d. ): 5. obligacje przychodowe, w przypadku których emitent zobowiązany jest do spełnienia świadczenia niepieniężnego polegającego na przyznaniu właścicielowi obligacji prawa do zaspokojenia swoich roszczeń z pierwszeństwem przed innymi wierzycielami emitenta: • • z całości albo z części przychodów lub z całości albo części majątku przedsięwzięć, które zostały sfinansowane ze środków uzyskanych z emisji obligacji, z całości albo z części przychodów z innych przedsięwzięć określonych przez emitenta. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 49

Rodzaje obligacji • Ze względu na rodzaj rynku, na którym obligacja jest notowana: 1. obligacje krajowe (emitent jest rezydentem kraju, w którym emisja jest lokowana); 2. obligacje międzynarodowe (emitent nie jest rezydentem kraju, w którym emisja jest lokowana): a) obligacje zagraniczne (obligacje podmiotów zagranicznych na rynku krajowym, rozprowadzane przez dealerów krajowych); b) euroobligacje (nominowane w innej walucie niż waluta kraju lokowania, rozprowadzane przez międzynarodowe konsorcja dealerów). dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 50

List zastawny • jest dłużnym papierem wartościowym imiennym lub na okaziciela; emitować go może jedynie bank hipoteczny. • Wpływy z emisji listów zastawnych służą: 1. refinansowaniu kredytów hipotecznych udzielanych przez banki hipoteczne oraz 2. nabywaniu przez banki hipoteczne wierzytelności innych banków z tytułu udzielonych przez nie kredytów hipotecznych. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 51

Listy zastawne Ograniczenia w emisji listów zastawnych: 1. 2. refinansowanie kredytów hipotecznych wpływami z emisji listów zastawnych nie może przekroczyć sumy odpowiadającej 60% bankowo-hipotecznej wartości nieruchomości obciążonych hipotekami; łączna kwota nominalnych wartości znajdujących się w obrocie listów zastawnych nie może przekroczyć 40 -krotności funduszy własnych banku. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 52

Listy zastawne • • Listy zastawne zabezpieczone są konkretnymi, wyodrębnionymi wierzytelnościami emitenta, a nie całością jego aktywów. Bank hipoteczny prowadzi rejestr zabezpieczenia listów zastawnych, do którego wpisywane są w odrębnych pozycjach określone wierzytelności (lub grupy wierzytelności) stanowiące podstawę emisji tych listów zastawnych. Bank prowadzi rejestr osobno dla hipotecznych listów zastawnych oraz dla publicznych listów zastawnych. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 53

Rodzaje listów zastawnych 1. 2. hipoteczny list zastawny – papier wartościowy wyemitowany na podstawie wierzytelności banku hipotecznego zabezpieczonych hipotekami, w którym to liście bank zobowiązuje się wobec uprawnionego do spełnienia określonych świadczeń pieniężnych; publiczny list zastawny – papier wartościowy wyemitowany na podstawie kredytu zabezpieczonego gwarancją lub poręczeniem Skarbu Państwa, NBP, WE lub ich państw członkowskich, EBOi. R, EBI lub BŚ, lub na podstawie wierzytelności banku hipotecznego z tytułu kredytów udzielonych w/w podmiotom. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 54

Skarbowe papiery wartościowe • Skarbowy papier wartościowy jest papierem wartościowym, w którym Skarb Państwa stwierdza, że jest dłużnikiem właściciela takiego papieru, i zobowiązuje się wobec niego do spełnienia określonego świadczenia, które może mieć charakter pieniężny lub niepieniężny. • Aktualnie występują 2 rodzaje s. p. w. : – krótkoterminowe s. p. w. (bony skarbowe), – obligacje skarbowe. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 55

Bankowe papiery wartościowe • to każdy papier wartościowy (w tym dłużny) wyemitowany przez bank na podstawie art. 89 i n. Prawa bankowego. • Celem emisji b. p. w. jest gromadzenie przez banki środków pieniężnych w PLN lub w innej walucie wymienialnej. • Aby wyemitować b. p. w. bank musi podać warunki emisji do publicznej wiadomości i powiadomić Prezesa NBP o zamierzonej emisji papierów wartościowych na 30 dni przed terminem emisji, wskazując warunki i wartość emisji. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 56

Weksel • jest papierem wartościowym o określonej dokładnie przez prawo wekslowe formie, charakteryzującym się tym, że złożenie na nim podpisu stanowi podstawę i przyczynę zobowiązania wekslowego podpisującego. Wystawiany jest z reguły na krótkie terminy (nie dłuższe niż 1 rok) i wykupywany przez wystawcę po cenie zazwyczaj równej nominałowi (kwocie wypisanej na wekslu). dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 57

Rodzaje weksli • Weksel własny – papier wartościowy zawierający bezwarunkowe przyrzeczenie wystawcy zapłacenia określonej sumy pieniężnej we wskazanym miejscu i czasie i stwarzający bezwarunkową odpowiedzialność osób na nim podpisanych. • Weksel trasowany – papier wartościowy zawierający skierowane do oznaczonej osoby bezwarunkowe polecenie zapłacenia określonej sumy pieniężnej we wskazanym miejscu i czasie i stwarzający bezwarunkową odpowiedzialność osób na nim podpisanych. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 58

Akcja • papier wartościowy, emitowany w serii przez przedsiębiorstwo będące spółką akcyjną, w którym emitent stwierdza, że nabywca akcji staje się współwłaścicielem spółki i - zgodnie z normami prawa obowiązującymi w Polsce uzyskuje uprawnienia: 1. o charakterze majątkowym (uprawnienia samoistne) oraz 2. o charakterze korporacyjnym (uprawnienia akcesoryjne wobec majątkowych). dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 59

Akcja • Uprawnienia o charakterze majątkowym: 1. prawo do udziału w zysku rocznym spółki (prawo do dywidendy), 2. prawo poboru akcji nowej emisji, 3. prawo do udziału w tzw. kwocie likwidacyjnej. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 60

Akcja • Uprawnienia o charakterze korporacyjnym: 1. 2. 3. 4. 5. 6. prawo uczestniczenia w WZA, prawo głosu, prawo do informacji, bierne prawo wyborcze do organów spółki, prawo do zaskarżania uchwał WZA, prawo do wytaczania powództwa na rzecz spółki o naprawienie szkody. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 61

Prawo do dywidendy • 2 znaczenia: – prawo do udziału w zysku spółki (może być przeniesione z przeniesieniem akcji), – prawo do uchwalonej przez WZA dywidendy lub do przyszłych dywidend (może być przedmiotem obrotu). dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 62

Prawo do dywidendy • Problemy: – wysokość dywidendy przypadającej na akcje pokryte nie całkowicie; – podstawa wyliczenia kwoty zysku do podziału (oraz czy musi być zysk bilansowy za rok obrotowy, by wypłacić dywidendę za ten rok); – osoby uprawnione do dywidendy; – termin wypłaty dywidendy; – moment nabycia praw do dywidendy; – zaliczki dywidendowe. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 63

Prawo poboru • to ustawowe prawo pierwszeństwa objęcia przez dotychczasowych akcjonariuszy akcji nowych emisji w stosunku do liczby posiadanych akcji; • jest prawem zbywalnym. • Problemy: – Wyłączenie prawa poboru; – Wykonanie prawa poboru (zapisy na akcje). dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 64

Prawo do udziału w kwocie likwidacyjnej • wyraża się w roszczeniu akcjonariusza o przeniesienie na niego odpowiedniej części majątku spółki, powstające w toku postępowania likwidacyjnego, jeżeli po zaspokojeniu wierzycieli pozostała jeszcze jakaś część majątku spółki, która może być rozdysponowana pomiędzy akcjonariuszy. • Problemy: – Podział kwoty likwidacyjnej między akcjonariuszy. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 65

Rodzaje akcji • Ze względu na uprzywilejowanie akcje dzielimy na: 1. akcje zwykłe, czyli nieuprzywilejowane (1 akcja zwykła = 1 głos na WZA), 2. akcje uprzywilejowane, w przypadku których, według norm prawa w Polsce, właściciel akcji może być uprzywilejowany co do: a) dywidendy b) podziału majątku polikwidacyjnego spółki c) głosu (na WZA). dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 66

Rodzaje akcji (c. d. ) • • Uprzywilejowanie co do dywidendy: akcje posiadają pierwszeństwo w wypłacie dywidendy, która ma status dywidendy uprzywilejowanej - maksymalnie do wysokości dywidendy przypadającej na akcje zwykłe plus kwota nie przekraczająca stopy dyskonta weksli NBP). Uprzywilejowanie co do głosu: na 1 akcję może maksymalnie przypadać 2 głosy na walnym zgromadzeniu akcjonariuszy. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 67

Rodzaje akcji (c. d. ) • Uprzywilejowanie co do podziału majątku polikwidacyjnego spółki: akcje posiadają pierwszeństwo zaspokojenia, czyli pierwszeństwo do spłaty według ceny emisyjnej, lub prawo podwyższenia udziału przy podziale majątku analogiczne do podwyższenia udziału w zysku. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 68

Rodzaje akcji (c. d. ) • Akcje uprzywilejowane możemy podzielić ze względu na sposób wypłacania dywidendy na: 1. akcje kumulacyjne, zobowiązujące spółkę do wypłacania dywidendy za okres, w którym spółka nie osiągnęła zysków (dywidendy te wypłacane są w pierwszej kolejności, z chwilą ponownego osiągnięcia wystarczającego zysku przez spółkę), 2. akcje niekumulacyjne, w przypadku których dywidenda jest wypłacana jedynie w latach, w których spółka osiąga dostateczne zyski. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 69

Prawo do akcji • Papier wartościowy, z którego wynika uprawnienie do otrzymania, nie mających formy dokumentu, akcji nowej emisji spółki publicznej, powstające z chwilą dokonania przydziału tych akcji i wygasające z chwilą zarejestrowania akcji w depozycie papierów wartościowych albo z dniem uprawomocnienia się postanowienia sądu rejestrowego odmawiającego wpisu podwyższenia kapitału zakładowego do rejestru przedsiębiorców. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 70

Kwit depozytowy • Papier wartościowy wystawiony przez instytucję finansową z siedzibą na terytorium państwa – strony umowy o EOG lub należącego do OECD, w którym inkorporowane jest prawo do zamiany tego p. w. na określone p. w. we wskazanej w warunkach emisji proporcji, przejście na właściciela tego p. w. praw majątkowych stanowiących pożytki z p. w. lub ich równowartości oraz, w przypadku akcji, możliwość wydania przez właściciela tego p. w. jego emitentowi wiążącej dyspozycji co do sposobu głosowania na WZA. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 71

Certyfikaty inwestycyjne • to p. w. na okaziciela emitowane przez zamknięty fundusz inwestycyjny i reprezentujące prawa majątkowe uczestników funduszu. • Certyfikat inwestycyjny jest niepodzielny; certyfikaty jednego funduszu reprezentują jednakowe prawa majątkowe. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 72

Certyfikaty inwestycyjne (c. d. ) • Zamknięty fundusz inwestycyjny to osoba prawna, której wyłącznym przedmiotem działalności jest lokowanie środków pieniężnych zebranych publicznie (przez emisję certyfikatów inwestycyjnych) w określone w ustawie p. w. oraz inne prawa majątkowe. Certyfikaty wyemitowane przez z. f. i. umarza się jedynie w przypadkach przewidzianych w ustawie. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 73

Certyfikaty inwestycyjne (c. d. ) • Wydanie przez KPWi. G zezwolenia na utworzenie z. f. i. oznacza dopuszczenie I emisji certyfikatów do obrotu publicznego. Kolejne emisje są dopuszczane przez KPWi. G po złożeniu wniosku przez emitenta (nie później niż 7 dni od zamknięcia emisji). I emisja może trwać nie dłużej niż 4 miesiące, natomiast każda następna - nie dłużej niż 6 miesięcy. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 74

Certyfikaty inwestycyjne (c. d. ) • Cena emisyjna certyfikatów drugiej i następnych emisji nie może być niższa niż wartość aktywów netto przypadająca na certyfikat według ostatniej wyceny aktywów z. f. i. poprzedzającej emisję. Wycena ta musi być dokonana przynajmniej na 7 dni przed rozpoczęciem zbywania certyfikatów danej emisji. • Wartość aktywów netto przypadająca na certyfikat to rynkowa wartość aktywów z. f. i. pomniejszona o zobowiązania funduszu, podzielona przez ilość wyemitowanych certyfikatów dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 75

Rynek kapitałowy i pieniężny Rynek obligacji w Polsce. Organizacja i funkcjonowanie dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz

Segmenty rynku obligacji i instrumentów pokrewnych w Polsce 1. Rynek obligacji: a) Rynek obligacji Skarbu Państwa (OSP) b) Rynek obligacji komunalnych c) Rynek obligacji przedsiębiorstw. 2. Rynek listów zastawnych. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 77

Obligacje Skarbu Państwa • Można dodatkowo podzielić ze względu na kryterium: – możliwości obrotu (rynkowe, nierynkowe, oszczędnościowe); – sposobu oferowania na rynku pierwotnym (hurtowe, detaliczne). dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 78

Obligacje hurtowe i detaliczne • Obligacje hurtowe to OSP oferowane na przetargach organizowanych przez NBP Dealerom Skarbowych Papierów Wartościowych. • Obligacje detaliczne to OSP sprzedawane przez sieć POK-ów wszystkim uprawnionym podmiotom. Organizacja sprzedaży detalicznej OSP spoczywa na Banku PKO BP S. A. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 79

Dealerzy Skarbowych Papierów Wartościowych • są to banki, które wystąpiły do emitenta SPW o zawarcie umowy o pełnienie funkcji DSPW i osiągnęły największą liczbę punktów według kryteriów określonych przez Indeks Aktywności Dealerskiej; • aktualnie (w 2005) status DSPW posiada 11 banków, w tym: ABN Amro Bank (Polska), Bank BPH, Bank Handlowy, Bank Millenium, Bank Pekao, BRE Bank, Deutsche Bank Polska, ING Bank Śląski, Kredyt Bank, PKO BP, Societe Generale (Oddział w Polsce); • o status DSPW w 2006 roku stara się 20 banków. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 80

Dealerzy Skarbowych Papierów Wartościowych • mają prawo m. in. do: – wyłącznego uczestnictwa w przetargach na bony skarbowe i OSP, – wyłącznego uczestnictwa w przetargach na bony pieniężne NBP (jeżeli są jednocześnie dealerami rynku pieniężnego), – wyłącznego uczestnictwa w pozostałych operacjach otwartego rynku przeprowadzanych przez NBP (jeżeli są jednocześnie dealerami rynku pieniężnego). dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 81

Dealerzy Skarbowych Papierów Wartościowych • mają obowiązek (m. in. ): – uczestniczenia we wszystkich rodzajach przetargów na SPW, – nabywania co kwartał min. 3% wartości nominalnej sprzedanych bonów skarbowych na przetargach w tym okresie, – kwotowania SPW na zorganizowanym elektronicznym rynku wtórnym, w godz. od 9. 00 do 16. 30, i zawierania transakcji po podanych cenach, – przesyłania informacji o stanie rynku do NBP i emitenta, o zawartych transakcjach do KDPW. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 82

Rola banków jako pośredników przy emisji obligacji • konsultant i doradca w zakresie planowanej emisji obligacji • agent ds. emisji i płatności (jego zadania: – ocenić wiarygodność kredytową klienta i dopasować do niej wysokość programu emisji oraz wielkość dyskonta handlowego – dostosować potrzeby emisyjne klienta do aktualnej możliwości absorbcji nowych emisji obligacji przez rynek – opracować tzw. memorandum informacyjne (warunki emisji) – rozesłać memorandum do potencjalnych nabywców obligacji i zorganizować tzw. „book building” – sprzedać emisję na rynku a wpływy z niej przekazać na rachunek emitenta (po potrąceniu prowizji i opłaty skarbowej od wystawienia weksli) – na bieżąco obsługiwać kasowo emisję). dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 83

Rola banków jako pośredników przy emisji obligacji • depozytariusz (jego zadania: – przyjęcie w depozyt emitowanych obligacji – prowadzenie rejestru ich aktualnych posiadaczy – wydawanie im świadectw depozytowych oraz odpowiednich dokumentów na ich żądanie, gdyby emitent był w zwłoce, czyli nie wykupił obligacje w umownym terminie); • gwarant emisji (underwriter) – może działać jako: – subemitent usługowy (nabywa całość emisji na rynku pierwotnym) – subemitent inwestycyjny (nabywa tylko tę część emisji na rynku pierwotnym, która nie znalazła nabywców); dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 84

Rola banków jako pośredników przy emisji obligacji • dealer emisji (najczęściej jest jednocześnie subemitentem usługowym); • reprezentant (przy emisji sprzedanej pow. 15 nabywcom; pełni funkcję przedstawiciela ustawowego obligatariuszy na zasadach określonych w ustawie oraz w umowie o reprezentację). dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 85

Rynek kapitałowy i pieniężny Organizacja obrotu instrumentami finansowymi w Polsce. Rynek regulowany dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz

Obrót instrumentami finansowymi • Obrót instrumentami finansowymi dzieli się na: – pierwotny i – wtórny. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 87

Obrót instrumentami finansowymi • Obrót pierwotny to dokonywanie oferty publicznej przez emitenta lub subemitenta usługowego, której przedmiotem są p. w. nowej emisji, lub nabywanie p. w. w wyniku takiej oferty. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 88

Obrót instrumentami finansowymi • Obrót wtórny to: – dokonywanie oferty publicznej przez podmiot inny niż emitent lub subemitent usługowy, lub nabywanie p. w. od tego podmiotu, lub – publiczne proponowanie przez podmiot inny niż emitent nabycia i. f. nie będących p. w. lub nabywanie ich od tego podmiotu. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 89

Obrót instrumentami finansowymi • Oferta publiczna to udostępnianie na terytorium RP, co najmniej 100 osobom lub nieoznaczonemu adresatowi, w dowolnej formie i w dowolny sposób, informacji o p. w. i warunkach dotyczących ich nabycia, stanowiących dostateczną podstawę do podjęcia decyzji o odpłatnym nabyciu tych p. w. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 90

Obrót instrumentami finansowymi • Publiczne proponowanie nabycia p. w. to proponowanie nabycia p. w. w dowolnej formie i w dowolny sposób, jeżeli propozycja jest skierowana do co najmniej 100 osób lub do nieoznaczonego adresata. • Publiczne proponowanie nabycia p. w. może być dokonywane wyłącznie w drodze oferty publicznej. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 91

Obrót instrumentami finansowymi • Obrót zorganizowany to obrót p. w. lub innymi i. f. dokonywany na terytorium RP na rynku regulowanym albo w alternatywnym systemie obrotu. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 92

Dematerializacja obrotu • P. w. : – dopuszczone do obrotu na rynku regulowanym, lub – wprowadzone do alternatywnego systemu obrotu, lub – emitowane przez Skarb Państwa lub NBP nie mają formy dokumentu od chwili ich zarejestrowania w KDPW. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 93

Dematerializacja obrotu • Rejestracja w KDPW p. w. powinna nastąpić na podstawie umowy zawartej między emitentem a KDPW: – przed rozpoczęciem oferty publicznej, lub – przed złożeniem wniosku o dopuszczenie p. w. do obrotu na rynku regulowanym, lub – przed złożeniem wniosku o wprowadzenie p. w. do alternatywnego obrotu. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 94

Dematerializacja obrotu • Prawa ze zdematerializowanych p. w. powstają z chwilą zapisania ich po raz pierwszy na rachunku p. w. i przysługują osobie będącej posiadaczem tego rachunku. • Umowa zobowiązująca do przeniesienia zdematerializowanych p. w. przenosi te papiery z chwilą dokonania odpowiedniego zapisu na rachunku p. w. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 95

Rachunek p. w. • to rachunek, na którym zapisywane są zdematerializowane p. w. , oraz • zapis dotyczący zdematerializowanych p. w. , dokonywany w związku z ich subskrypcją lub sprzedażą w obrocie pierwotnym lub w pierwszej ofercie publicznej (od chwili zarejestrowania p. w. na podstawie umowy z KDPW) przez podmioty prowadzące działalność maklerską lub banki powiernicze, o ile identyfikują one osoby, którym przysługują prawa z p. w. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 96

Świadectwo depozytowe • to dokument potwierdzający legitymację do realizacji uprawnień wynikających z p. w. wskazanych w jego treści, które nie są lub nie mogą być realizowane wyłącznie na podstawie zapisów na rachunku p. w. • Wystawiane jest na piśmie, imiennie, przez podmiot prowadzący rachunek p. w. na żądanie posiadacza rachunku, oddzielnie dla każdego rodzaju p. w. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 97

Rynek regulowany • to działający w sposób stały system obrotu i. f. dopuszczonymi do tego obrotu, zapewniający inwestorom powszechny i równy dostęp do informacji rynkowej w tym samym czasie przy kojarzeniu ofert nabycia i zbycia i. f. , oraz jednakowe warunki nabywania i zbywania i. f. , zorganizowany i podlegający nadzorowi właściwego organu na zasadach określonych w przepisach ustawy, jak również uznany przez państwo członkowskie UE (lub stronę umowy o EOG) za spełniający te warunki, i wskazany Komisji Europejskiej jako rynek regulowany. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 98

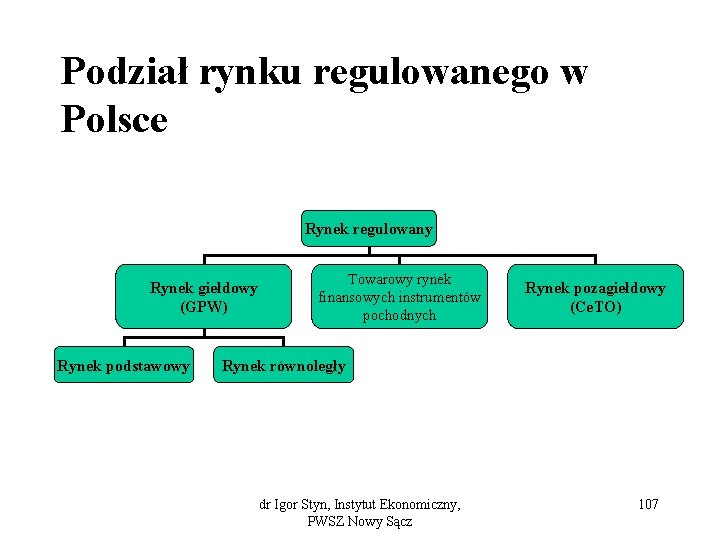

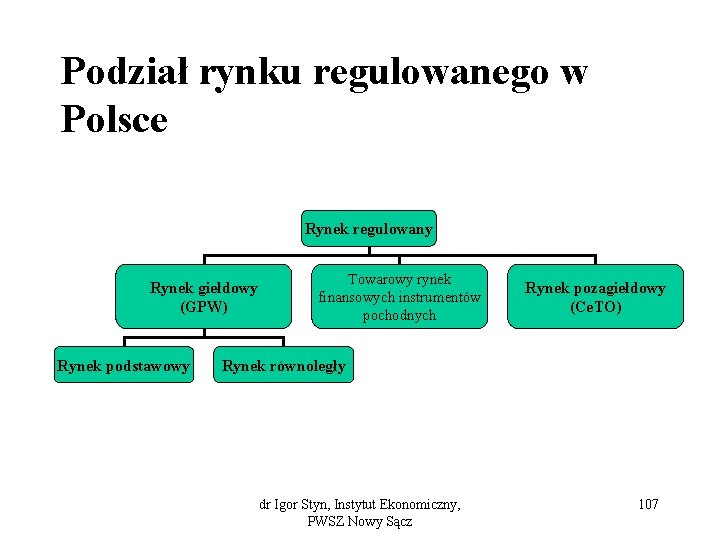

Rynek regulowany • Rynek regulowany na terytorium RP dzieli się na: – rynek giełdowy, organizowany przez spółkę prowadzącą giełdę; – rynek pozagiełdowy, organizowany przez spółkę prowadzącą rynek pozagiełdowy; – towarowy rynek i. f. , organizowany przez giełdę towarową, obejmujący wyłącznie obrót nie będącymi papierami wartościowymi finansowymi instrumentami pochodnymi. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 99

Warunki, jakie musi spełniać rynek regulowany • Spółka prowadząca giełdę oraz spółka prowadząca rynek pozagiełdowy zapewnia: 1. koncentrację podaży i popytu na i. f. będące przedmiotem obrotu na danym rynku, w celu kształtowania ich powszechnego kursu; 2. warunki do prowadzenia bezpiecznego i sprawnego obrotu, w tym w zakresie przebiegu zawieranych transakcji i rozliczeń; 3. upowszechnianie jednolitych informacji o kursach i obrotach i. f. będącymi przedmiotem obrotu na danym rynku organizowanym przez tę spółkę. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 100

Zasady obrotu na rynku regulowanym 1. p. w. objęte zatwierdzonym przez KPWi. G prospektem emisyjnym mogą być przedmiotem obrotu na rynku regulowanym wyłącznie po ich dopuszczeniu do tego obrotu; 2. dokonywanie na terytorium RP oferty publicznej albo obrotu p. w. lub innymi i. f. na rynku regulowanym wymaga pośrednictwa firmy inwestycyjnej; dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 101

Zasady obrotu na rynku regulowanym 3. publiczne proponowanie nabycia pochodnych instrumentów finansowych, inkorporujących uprawnienie do nabycia akcji, praw poboru, praw do akcji, warrantów subskrypcyjnych, kwitów depozytowych, obligacji, listów zastawnych, certyfikatów inwestycyjnych i innych zbywalnych p. w. , w tym inkorporujących prawa majątkowe wynikające z akcji lub z zaciągniętego długu, może być dokonywane wyłącznie na rynku regulowanym; dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 102

Zasady obrotu na rynku regulowanym 4. Pochodne instrumenty finansowe, inkorporujące uprawnienie do nabycia akcji, praw poboru, praw do akcji, warrantów subskrypcyjnych, kwitów depozytowych, obligacji, listów zastawnych, certyfikatów inwestycyjnych i innych zbywalnych p. w. , w tym inkorporujących prawa majątkowe wynikające z akcji lub z zaciągniętego długu, mogą być przedmiotem publicznego proponowania nabycia wyłącznie w przypadku, gdy te p. w. są dopuszczone do obrotu na rynku regulowanym. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 103

Dodatkowe rynki wyodrębnione w ramach rynku regulowanego • Pod względem rodzajów p. w. lub innych i. f. , jak również rodzaju ich emitentów (rynki wyodrębnione w ramach rynku giełdowego lub pozagiełdowego). • Rynki oficjalnych notowań giełdowych, spełniający dodatkowe, w stosunku do minimalnych wymogów określonych dla rynku regulowanego, wymogi dotyczące emitentów p. w. oraz p. w. będących przedmiotem obrotu na tym rynku. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 104

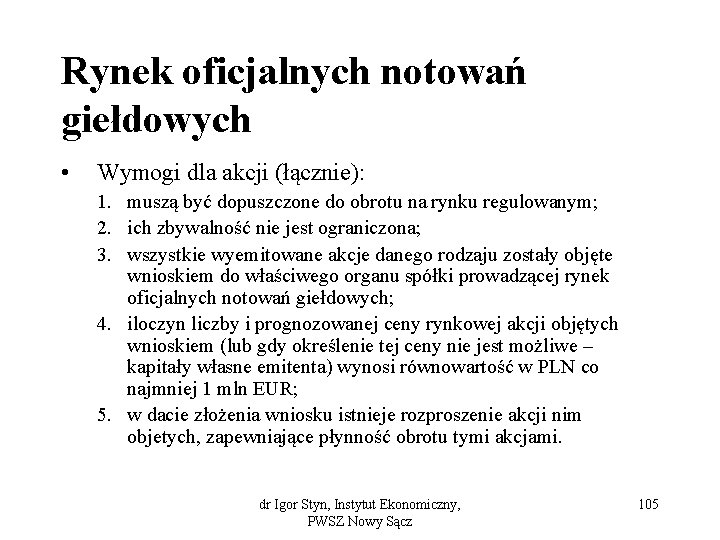

Rynek oficjalnych notowań giełdowych • Wymogi dla akcji (łącznie): 1. muszą być dopuszczone do obrotu na rynku regulowanym; 2. ich zbywalność nie jest ograniczona; 3. wszystkie wyemitowane akcje danego rodzaju zostały objęte wnioskiem do właściwego organu spółki prowadzącej rynek oficjalnych notowań giełdowych; 4. iloczyn liczby i prognozowanej ceny rynkowej akcji objętych wnioskiem (lub gdy określenie tej ceny nie jest możliwe – kapitały własne emitenta) wynosi równowartość w PLN co najmniej 1 mln EUR; 5. w dacie złożenia wniosku istnieje rozproszenie akcji nim objetych, zapewniające płynność obrotu tymi akcjami. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 105

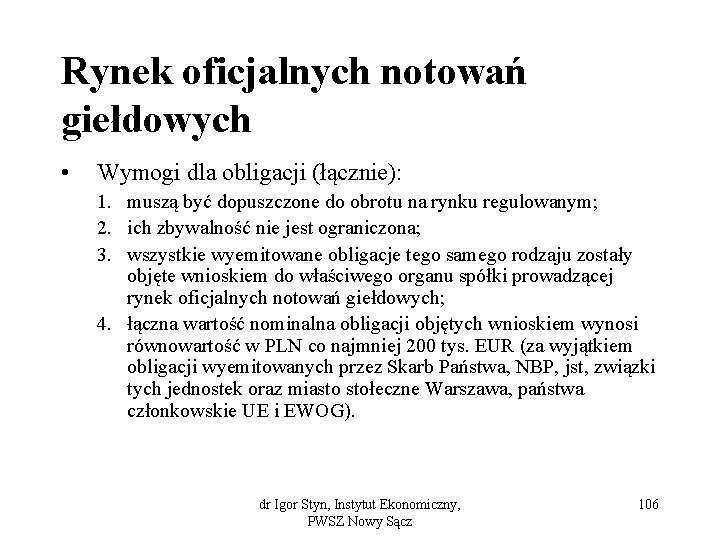

Rynek oficjalnych notowań giełdowych • Wymogi dla obligacji (łącznie): 1. muszą być dopuszczone do obrotu na rynku regulowanym; 2. ich zbywalność nie jest ograniczona; 3. wszystkie wyemitowane obligacje tego samego rodzaju zostały objęte wnioskiem do właściwego organu spółki prowadzącej rynek oficjalnych notowań giełdowych; 4. łączna wartość nominalna obligacji objętych wnioskiem wynosi równowartość w PLN co najmniej 200 tys. EUR (za wyjątkiem obligacji wyemitowanych przez Skarb Państwa, NBP, jst, związki tych jednostek oraz miasto stołeczne Warszawa, państwa członkowskie UE i EWOG). dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 106

Podział rynku regulowanego w Polsce Rynek regulowany Rynek giełdowy (GPW) Rynek podstawowy Towarowy rynek finansowych instrumentów pochodnych Rynek pozagiełdowy (Ce. TO) Rynek równoległy dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 107

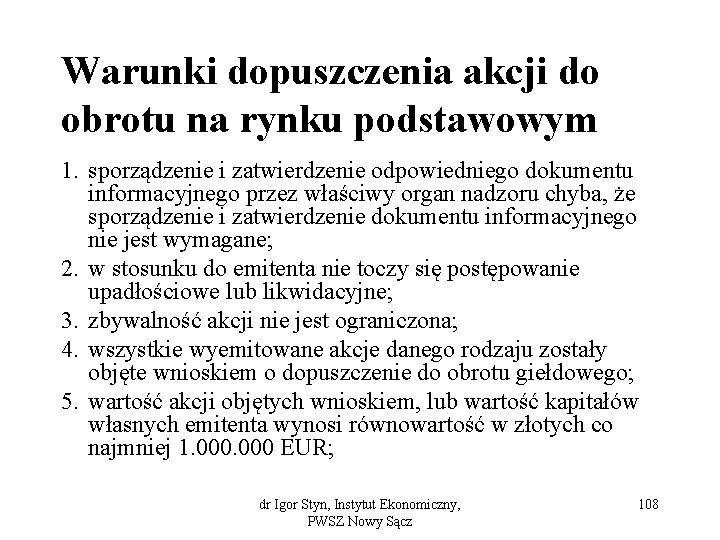

Warunki dopuszczenia akcji do obrotu na rynku podstawowym 1. sporządzenie i zatwierdzenie odpowiedniego dokumentu informacyjnego przez właściwy organ nadzoru chyba, że sporządzenie i zatwierdzenie dokumentu informacyjnego nie jest wymagane; 2. w stosunku do emitenta nie toczy się postępowanie upadłościowe lub likwidacyjne; 3. zbywalność akcji nie jest ograniczona; 4. wszystkie wyemitowane akcje danego rodzaju zostały objęte wnioskiem o dopuszczenie do obrotu giełdowego; 5. wartość akcji objętych wnioskiem, lub wartość kapitałów własnych emitenta wynosi równowartość w złotych co najmniej 1. 000 EUR; dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 108

Warunki dopuszczenia akcji do obrotu na rynku podstawowym 6. 7. akcje objęte wnioskiem znajdujące się w posiadaniu akcjonariuszy, z których każdy posiada nie więcej niż 5% ogólnej liczby głosów na walnym zgromadzeniu, stanowią co najmniej 25% wszystkich akcji spółki, lub w posiadaniu akcjonariuszy, z których każdy posiada nie więcej niż 5% ogólnej liczby głosów na walnym zgromadzeniu, znajduje się co najmniej 500. 000 akcji spółki o łącznej wartości wynoszącej równowartość w złotych co najmniej 17. 000 EUR; emitent publikował sprawozdania finansowe wraz z opinią podmiotu uprawnionego do ich badania przez co najmniej trzy kolejne lata obrotowe poprzedzające złożenie wniosku o dopuszczenie, lub spółka podała do publicznej wiadomości, w sposób określony w odrębnych przepisach, informacje umożliwiające inwestorom ocenę jej sytuacji finansowej i gospodarczej oraz ryzyka związanego z nabywaniem akcji objętych wnioskiem, w przypadku gdy za dopuszczeniem do obrotu na rynku oficjalnych notowań przemawia uzasadniony interes spółki lub inwestorów. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 109

Warunki dopuszczenia akcji do obrotu na rynku równoległym 1. sporządzenie i zatwierdzenie odpowiedniego dokumentu informacyjnego przez właściwy organ nadzoru chyba, że sporządzenie i zatwierdzenie dokumentu informacyjnego nie jest wymagane; 2. w stosunku do emitenta nie toczy się postępowanie upadłościowe lub likwidacyjne; 3. zbywalność akcji nie jest ograniczona. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 110

Alternatywny system obrotu • to organizowany przez firmę inwestycyjną lub spółkę prowadzącą rynek regulowany wielostronny system obrotu dokonywanego poza rynkiem regulowanym, którego przedmiotem są p. w. lub instrumenty rynku pieniężnego, zapewniający koncentrację podaży i popytu w sposób umożliwiający zawieranie transakcji pomiędzy uczestnikami tego systemu. • Nie stanowi a. s. o. rynek organizowany na podstawie umowy z emitentem p. w. na warunkach określonych w tej umowie, o ile emitentem jest Skarb Państa lub NBP. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 111

Transakcja bezpośrednia • to umowa sprzedaży, której przedmiotem jest zlecenie nabycia lub zbycia p. w. dopuszczonych do obrotu zorganizowanego, zawarta na własny rachunek przez firmę inwestycyjną ze zleceniodawcą. • Wykonywanie w/w zleceń odbywa się na podstawie umowy o świadczenie usług brokerskich. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 112

Firma inwestycyjna To firma, która może prowadzić działalność maklerską. Może nią być: – dom maklerski; – bank prowadzący działalność maklerską; – zagraniczna firma prowadząca działalność maklerską na terytorium RP; – zagraniczna osoba prawna z siedziba na terytorium państwa należącego do OECD lub WTO, prowadząca na terytorium RP działalność maklerską. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 113

Rynek kapitałowy i pieniężny Rodzaje i charakterystyka instrumentów finansowych rynku pieniężnego w Polsce dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz

Rynek pieniężny (wg uoif) • To system obrotu instrumentami finansowymi opiewającymi wyłącznie na wierzytelności pieniężne, o terminie realizacji praw, liczonym od dnia ich wystawienia albo nabycia w obrocie pierwotnym, nie dłuższym niż rok. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 115

Instrumenty rynku pieniężnego (w rozumieniu uoif): • To papiery wartościowe lub nie będące papierami wartościowymi instrumenty finansowe, wyemitowane lub wystawione na podstawie właściwych przepisów prawa polskiego lub obcego, które mogą być przedmiotem obrotu na rynku pieniężnym. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 116

Depozyty międzybankowe • Depozyty międzybankowe są podstawowym instrumentem zarządzania płynnością w bankach. • Transakcje zawierane są na podstawie art. 49 i 50 Prawa bankowego. • Banki pożyczają sobie wzajemnie płynne rezerwy (środki pieniężne, które posiadają na rachunkach bieżących w NBP). dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 117

Depozyty międzybankowe (c. d. ) • Depozyty nie są zabezpieczone innymi aktywami lub zabezpieczeniem udzielonym przez stronę trzecią, dlatego banki mają ustalone limity operacji z innymi bankami na tym rynku. • Transakcje zawierane są pomiędzy bankami mającymi rachunki bieżące w NBP. • Minimalna wielkość transakcji = 1 mln PLN. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 118

Terminy zapadalności depozytów • Depozyty jednodniowe (O/N, T/N, S/N). • Depozyty terminowe (S/W, 2 W, 1 M, 2 M, 3 M, 4 M, 5 M, 6 M, 9 M, 12 M). • Ponadto transakcje mogą być zawierane : – na tzw. terminy „łamane” (niestandardowe), – na okresy powyżej 12 M (w praktyce nie dłuższe niż 24 M). dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 119

Stawki WIBID i WIBOR • Aktualnie są ustalane w drodze tzw. fixingu, przeprowadzanego przez Stowarzyszenie Dealerów Bankowych „Forex Polska” w każdy dzień roboczy o godz. 11. 00 czasu warszawskiego. • Stopy WIBOR i WIBID są średnimi arytmetycznymi z kwotowań stawek offer (lub bid) z min. 5 największych banków działających na rynku depozytów międzybankowych, kalkulowanymi po odrzuceniu 4 (w przypadku 8 lub więcej kwotowań) lub 2 skrajnych kwotowań. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 120

Stawki WIBID i WIBOR (c. d. ) • Stopa procentowa WIBOR jest istotnym parametrem do ustalania oprocentowania wielu innych aktywów finansowych (np. w wielu bankach jest stawką bazową dla kredytów o oprocentowaniu zmiennym). • Stopy procentowe WIBID i WIBOR nie są cenami transakcyjnymi pieniądza na rynku depozytów międzybankowych; mają one jedynie charakter informacyjny. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 121

Bony skarbowe • Emitowane są przez Skarb Państwa, reprezentowany przez Ministra Finansów. • Agentem emisji jest NBP. • Wartość nominalna 1 bonu = 10. 000 PLN. • Terminy wykupu – od 1 do 52 tygodni (liczony od dnia poprzedzającego dzień zapłaty za bony przez uczestnika przetargu); data rozliczenia przetargu = D+2 (lub D+1 – dla przetargu uzupełniającego); data rozliczenia wykupu = data wykupu; dominują bony emitowane na 52 T. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 122

Bony skarbowe (c. d. ) • Na rynku pierwotnym mogą być nabywane jedynie przez uczestników przetargu w imieniu własnym i na rachunek własny (uczestnikami przetargu mogą być jedynie DSPW, BGK BP oraz BFG). • Na rynku wtórnym nie ma ograniczeń jeśli chodzi o nabywców. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 123

Bony skarbowe (c. d. ) • Uczestnik przetargu: – jeżeli uzyskał już ten status, to w ciągu kolejnych kwartałów musi uczestniczyć przynajmniej raz w miesiącu w przetargach bonów skarbowych na rynku pierwotnym i nabyć bony skarbowe o wartości nominalnej przynajmniej 3% wartości bonów skarbowych sprzedanych na przetargach w poprzednim kwartale; – jeżeli stara się o ten status, to musi nabyć bony skarbowe o wartości nominalnej j. w. bonów skarbowych sprzedanych na przetargach w 3 miesiącach poprzedzających złożenie wniosku. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 124

Bony skarbowe (c. d. ) • Sposób sprzedaży na rynku pierwotnym: z dyskontem, w drodze przetargu organizowanego przez NBP pierwszego dnia tygodnia; wartość minimalnego zlecenia uczestnika przetargu = 100. 000 PLN wartości nominalnej (czyli na 10 bonów skarbowych); cena jest podawana z dokładnością do 1 grosza za 1 bon skarbowy (czyli za 10. 000 PLN). dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 125

Bony skarbowe (c. d. ) • Bony skarbowe i obrót nimi są zdematerializowane. Odcinki zbiorcze bonów skarbowych przechowuje DOK NBP, rejestracja obrotu i zmian stanu posiadania bonów skarbowych odbywa się na rachunkach bonów skarbowych i kontach depozytowych bonów skarbowych w Rejestrze Papierów Wartościowych (prowadzonym przez DOK NBP). dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 126

Bony skarbowe (c. d. ) • Uczestnicy RPW (posiadający lub mogący posiadać rachunki bonów skarbowych): 1. 2. 3. 4. 5. 6. emitent, NBP, banki, KDPW, BFG, zagraniczne instytucje depozytoworozliczeniowe. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 127

Bony skarbowe (c. d. ) • • Ponadto mogą być prowadzone w RPW konta bonów skarbowych, na których zarejestrowane są bony stanowiące własność klientów podmiotów będących uczestnikami RPW. Podmioty te prowadzą dla swoich klientów indywidualne rachunki bonów skarbowych przy zachowaniu warunków wynikających z przepisów o publicznym obrocie papierami wartościowymi. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 128

Bony pieniężne NBP • Emitowane są przez NBP. • Odpowiedzialny za operacje związane z emisją i rozliczeniem jest Departament Operacji Krajowych NBP. • Wartość nominalna 1 bonu = 10. 000 PLN. • Terminy wykupu – 1, 2, 3, 4, 5, 6, 7, 14, 28, 91, 182, 273 i 364 dni (liczonych od obowiązującego terminu zapłaty za bony); data rozliczenia przetargu = D; data rozliczenia wykupu = data wykupu. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 129

Bony pieniężne NBP (c. d. ) • Aktualnie dominują bony emitowane na 14 dni (jako podstawowe narzędzie operacji otwartego rynku). • Na rynku pierwotnym mogą być nabywane jedynie przez banki będące dealerami rynku pieniężnego (na mocy umowy z NBP) oraz przez BFG. • Na rynku wtórnym mogą być nabywane jedynie przez w/w podmioty oraz pozostałe banki. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 130

Bony pieniężne NBP (c. d. ) • Sposób sprzedaży na rynku pierwotnym: z dyskontem, w drodze przetargu organizowanego przez DOK NBP; bony pieniężne na przetargach mogą nabywać jedynie podmioty uprawnione wyłącznie w imieniu własnym; łączna wartość nominalna ofert z daną ceną przetargową dla każdego rodzaju bonów nie może być mniejsza niż 1. 000 PLN. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 131

Bony pieniężne NBP (c. d. ) • Obrót bonami pieniężnymi NBP jest zdematerializowany; odcinki zbiorcze bonów pieniężnych przechowuje DOK NBP; rejestracja obrotu i zmian stanu posiadania bonów skarbowych odbywa się na rachunkach bonów i kontach depozytowych bonów w RPW. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 132

Bony pieniężne NBP (c. d. ) • Uczestnicy RPW posiadający rachunki bonów pieniężnych: 1. banki, 2. BFG. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 133

Krótkoterminowe papiery dłużne • KPD to instrumenty finansowe emitowane przez osoby prawne lub fizyczne prowadzące działalność gospodarczą, głównie w formie obligacji, następnie weksla, bankowego papieru wartościowego oraz zobowiązania według k. c. • KPD mogą przybierać formę zarówno dyskontowych, jak i kuponowych instrumentów finansowych. Dominują KPD w formie papierów dyskontowych. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 134

„Rolowanie” emisji KPD • polega na tym, że KPD z wcześniejszej emisji są wykupywane przez emitenta za środki pieniężne pochodzące z wpływów z nowej emisji; • stosowane jest przez emitentów KPD do finansowania średnioterminowego (w zastępstwie emisji obligacji lub zaciągania kredytu); dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 135

„Rolowanie” emisji KPD • może przyjmować dwie formy: – emitowanie nowych transz o tej samej wartości nominalnej (emitent pokrywa jedynie co pewien czas koszty dyskonta poprzednich transz) – powstaje syntetyczna obligacja o oprocentowaniu zmiennym i okresie odsetkowym dopasowanym do okresu, na jaki emitowane są poszczególne transze KPD, – emitowanie nowych transz o wartości nominalnej powiększonej o wartość dyskonta transzy poprzedniej – powstaje syntetyczna obligacja zerokuponowa o okresie do wykupu równym długości programu emisji KPD. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 136

Transakcje repo • Repo – transakcja polegająca na tym, że jeden z podmiotów sprzedaje p. w. i równocześnie jest zobowiązany do ich odkupu po uzgodnionej cenie i w określonym umownie terminie. • Repo w warunkach polskich ma charakter pożyczki zabezpieczonej bonami skarbowymi lub bonami pieniężnymi NBP, bowiem jest realizowana na podstawie jednej umowy. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 137

Transakcja reverse repo • Reverse repo – transakcja polegająca na tym, że jeden z podmiotów kupuje p. w. i równocześnie jest zobowiązany do ich odsprzedaży po uzgodnionej cenie i w określonym umownie terminie. • Reverse repo w warunkach polskich ma charakter lokaty w bony skarbowe lub bony pieniężne NBP, bowiem jest realizowana na podstawie jednej umowy. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 138

Transakcja Sell-Buy-Back • Transakcja sell-buy-back jest odpowiednikiem repo z tym, że na SBB składają się 2 umowy: 1. sprzedaży p. w. na rynku kasowym 2. kupna tych samych p. w. na rynku terminowym po z góry ustalonej cenie. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 139

Transakcja Buy-Sell-Back • Transakcja buy-sell-back jest odpowiednikiem reverse repo z tym, że na BSB składają się 2 umowy: 1. kupna p. w. na rynku kasowym 2. sprzedaży tych samych p. w. na rynku terminowym po z góry ustalonej cenie. dr Igor Styn, Instytut Ekonomiczny, PWSZ Nowy Sącz 140

Pieniny a spišská magura

Pieniny a spišská magura Pieniński park narodowy prezentacja

Pieniński park narodowy prezentacja Kontrakty terminowe na waluty

Kontrakty terminowe na waluty Formy wejścia na rynek zagraniczny

Formy wejścia na rynek zagraniczny Lokalny rynek pracy

Lokalny rynek pracy Pręt żebrowany fi 12mm, bst 500

Pręt żebrowany fi 12mm, bst 500 Lidia kos

Lidia kos Struktura rynku kapitałowego

Struktura rynku kapitałowego Rynek instrumentów dłużnych na gpw

Rynek instrumentów dłużnych na gpw Vzor konspektu

Vzor konspektu Konspekt osnova

Konspekt osnova Konspekt lekcji matematyki klasa 2

Konspekt lekcji matematyki klasa 2 Konspekt szablon

Konspekt szablon Ako ma vyzerat konspekt

Ako ma vyzerat konspekt Konspekt knihy

Konspekt knihy Ogniwa lekcji konspekt

Ogniwa lekcji konspekt Konspekt pracy badawczej

Konspekt pracy badawczej Nowela latarnik

Nowela latarnik Etapy tworzenia prezentacji

Etapy tworzenia prezentacji Przykładowy konspekt pracy magisterskiej

Przykładowy konspekt pracy magisterskiej Konspekt lekcji wzór doc

Konspekt lekcji wzór doc Osnova a konspekt

Osnova a konspekt Stałe fragmenty gry w piłce nożnej konspekt

Stałe fragmenty gry w piłce nożnej konspekt Czym się różni konspekt od scenariusza

Czym się różni konspekt od scenariusza Igor calcio gaudino

Igor calcio gaudino Igor lukšič

Igor lukšič Igor kostal

Igor kostal Igor aronson

Igor aronson Igor surkis

Igor surkis Elbio dagotto

Elbio dagotto Igor jurišič

Igor jurišič Igor barenboim

Igor barenboim Igor ansoff matrix

Igor ansoff matrix Tomo podstenšek

Tomo podstenšek Igor areh

Igor areh Igor gorečan

Igor gorečan Igor faynberg

Igor faynberg Roberto krevatin

Roberto krevatin Igor tamm taylor series

Igor tamm taylor series Nadzór nad agencjami ratingowymi

Nadzór nad agencjami ratingowymi Igor dujlovic

Igor dujlovic Adequate meaning

Adequate meaning Igor vidačak

Igor vidačak Igor sevo

Igor sevo Kawasaki vaskulitis

Kawasaki vaskulitis Igor lukyanchuk

Igor lukyanchuk Igor mitrofanov

Igor mitrofanov Igor bolotin

Igor bolotin Galprop

Galprop Igor kovacevic ekof

Igor kovacevic ekof Igor budak

Igor budak Igor lukyanchuk

Igor lukyanchuk Igor finkler

Igor finkler Heros de lumiere

Heros de lumiere Igor klebanov

Igor klebanov Neomycyna sibo

Neomycyna sibo Igor bokun

Igor bokun Igor kovacevic ekof

Igor kovacevic ekof Igor nor

Igor nor Igor gateau vachon

Igor gateau vachon Matrice di ansoff

Matrice di ansoff Igor kovacevic ekof

Igor kovacevic ekof Igor ganichev

Igor ganichev Igor ansoff apresentou um esquema

Igor ansoff apresentou um esquema Igor strawinsky lebenslauf

Igor strawinsky lebenslauf Jarosławiec rafa

Jarosławiec rafa Igor kuzma

Igor kuzma Igor drotar dph

Igor drotar dph Igor sfiligoi

Igor sfiligoi Igor matutinović

Igor matutinović Igor yes master

Igor yes master David pavic

David pavic Igor pavlovsky

Igor pavlovsky Igor lukačević

Igor lukačević Igor malanchuk

Igor malanchuk Igor kovacevic ekof

Igor kovacevic ekof Igor to learn

Igor to learn Igor herbut physics

Igor herbut physics Igor balan

Igor balan Igor carboni oliveira

Igor carboni oliveira Igor benezis

Igor benezis Igor kottman

Igor kottman Igor zaks

Igor zaks Igor minar

Igor minar Transformers igor

Transformers igor Igor mikhaylov

Igor mikhaylov Melvyn menezes

Melvyn menezes Igor lukyanchuk

Igor lukyanchuk Igor strakovsky

Igor strakovsky Igor thiriez

Igor thiriez Igor gerek

Igor gerek Coeficiente kr-20

Coeficiente kr-20 Igor jezdimirovic

Igor jezdimirovic Kicks igor

Kicks igor Igor lesanovsky

Igor lesanovsky Igor kovacevic ekof

Igor kovacevic ekof Igor kuzma

Igor kuzma Igor pesek

Igor pesek Dr franges

Dr franges Igor piumetti

Igor piumetti Shor’s algorithm

Shor’s algorithm Igor ganichev

Igor ganichev