RISCOSSIONE E ACCERTAMENTO SINTETICO a cura di Massimiliano

![RUOLI ORDINARI E STRAORDINARI Art. 11 - Oggetto e specie dei ruoli [1] Nei RUOLI ORDINARI E STRAORDINARI Art. 11 - Oggetto e specie dei ruoli [1] Nei](https://slidetodoc.com/presentation_image/19549ce9341f3c30f6b33cc328636aab/image-78.jpg)

- Slides: 110

RISCOSSIONE E ACCERTAMENTO SINTETICO a cura di Massimiliano Tasini

ØCONTENUTO DEL RUOLO E DELLA CARTELLA ØRUOLI ORDINARI E STRAORDINARI ØTERMINI E MODALITA’ DI NOTIFICA DELLA CARTELLA ØDISCIPLINA DELLA SOSPENSIONE CAUTELARE NEI VARI GRADI DI GIUDIZIO ØDISCIPLINA DELLA SOSPENSIONE AMMINISTRATIVA ØI POTERI DI VERIFICA DI EQUITALIA ØIL SEQUESTRO CONSERVATIVO ØIL FERMO AMMINISTRATIVO EX RD/1923 ØIL FALLIMENTO DEL DEBITORE

Ø SOSPENSIONE DEI RIMBORSI E COMPENSAZIONE EX ART. 23 D. LGS. N. 472/1997 Ø VIZI DEL RUOLO E DELLA CARTELLA; IMPATTO DEL NUOVO ACCERTAMENTO ESECUTIVO Ø PROBLEMI PROCESSUALI Ø LA TUTELA PER I DANNI ARRECATI AL CONTRIBUENTE Ø IL VECCHIO REDDITOMETRO: QUADRO NORMATIVO, ONERE DELLA PROVA E PROVA CONTRARIA Ø IL NUOVO REDDITOMETRO: CONFRONTO TRA VECCHIO E NUOVO Ø I DECRETI ATTUATIVI Ø POSIZIONI GIURISPRUDENZIALI E LORO ATTUALITA’ Ø STUDIO DI CASI

LA NUOVA RISCOSSIONE ACCELERATA ØAccertamenti di prima e di seconda generazione ØCaratteristiche ed effetti degli accertamenti esecutivi

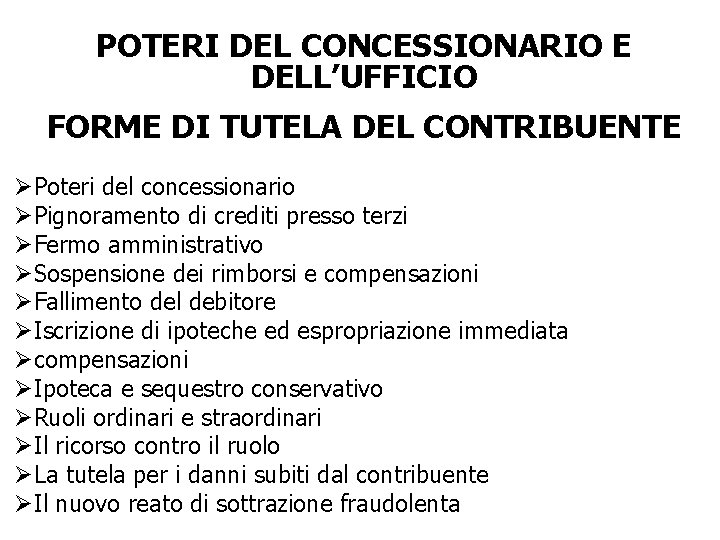

RATEAZIONE E SOSPENSIONE DEI RUOLI ØPresupposti e modalità di dilazione ØForme di tutela in ipotesi di diniego ØNovità in materia di sospensione cautelare ØSospensione cautelare nei vari gradi di giudizio ØRiscossione e interessi

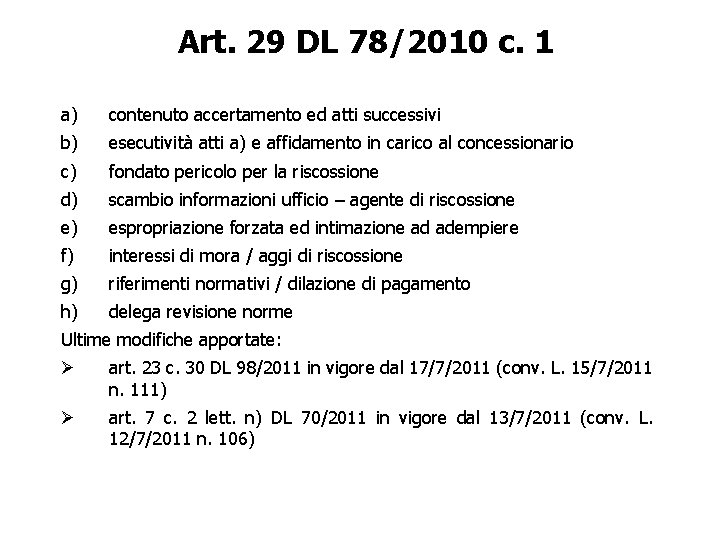

POTERI DEL CONCESSIONARIO E DELL’UFFICIO FORME DI TUTELA DEL CONTRIBUENTE ØPoteri del concessionario ØPignoramento di crediti presso terzi ØFermo amministrativo ØSospensione dei rimborsi e compensazioni ØFallimento del debitore ØIscrizione di ipoteche ed espropriazione immediata Øcompensazioni ØIpoteca e sequestro conservativo ØRuoli ordinari e straordinari ØIl ricorso contro il ruolo ØLa tutela per i danni subiti dal contribuente ØIl nuovo reato di sottrazione fraudolenta

LA NUOVA RISCOSSIONE ACCELERATA a cura di Massimiliano Tasini

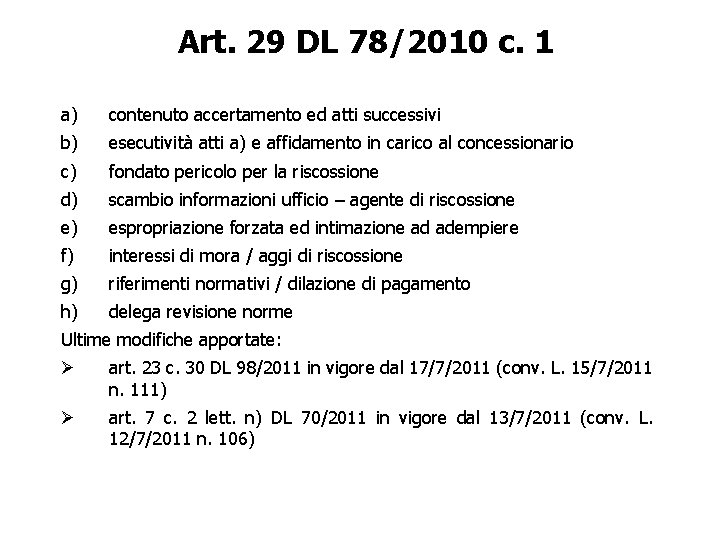

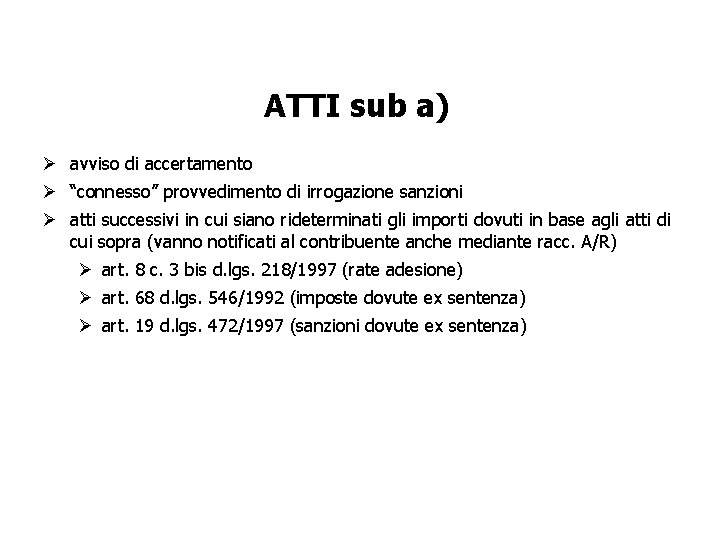

Art. 29 DL 78/2010 c. 1 a) contenuto accertamento ed atti successivi b) esecutività atti a) e affidamento in carico al concessionario c) fondato pericolo per la riscossione d) scambio informazioni ufficio – agente di riscossione e) espropriazione forzata ed intimazione ad adempiere f) interessi di mora / aggi di riscossione g) riferimenti normativi / dilazione di pagamento h) delega revisione norme Ultime modifiche apportate: Ø art. 23 c. 30 DL 98/2011 in vigore dal 17/7/2011 (conv. L. 15/7/2011 n. 111) Ø art. 7 c. 2 lett. n) DL 70/2011 in vigore dal 13/7/2011 (conv. L. 12/7/2011 n. 106)

ATTI sub a) Ø avviso di accertamento Ø “connesso” provvedimento di irrogazione sanzioni Ø atti successivi in cui siano rideterminati gli importi dovuti in base agli atti di cui sopra (vanno notificati al contribuente anche mediante racc. A/R) Ø art. 8 c. 3 bis d. lgs. 218/1997 (rate adesione) Ø art. 68 d. lgs. 546/1992 (imposte dovute ex sentenza) Ø art. 19 d. lgs. 472/1997 (sanzioni dovute ex sentenza)

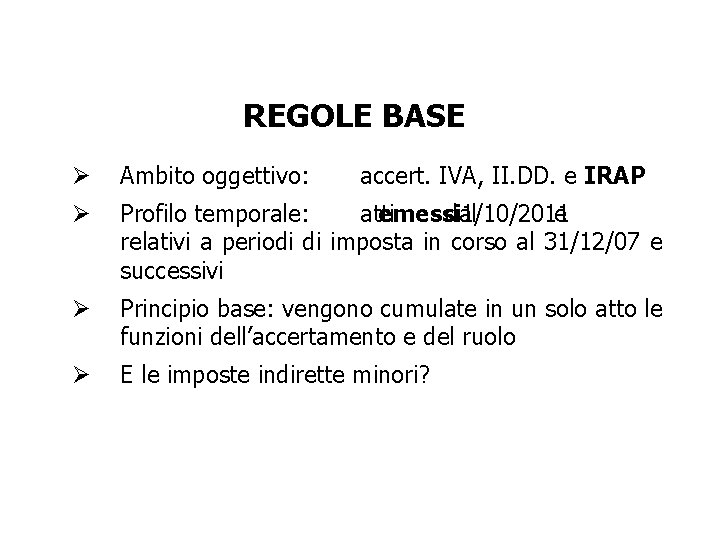

RATE ADESIONE NON PAGATE art. 8 c. bis d. lgs. 218/1997 3 bis – in caso di mancato pagamento anche di una sola delle rate diversa dalla prima entro il termine di pagamento della rata successiva, il competente ufficio dell’Agenzia delle Entrate provvede all’iscrizione a ruolo delle residue somme dovute e della sanzione di cui all’art. 13 del d. lgs. 18/12/1997, applicata in misura doppia, sul residuo importo dovuto a titolo di tributo. Testo in vigore dal 6/7/2011 per effetto dell’art. 23 DL 98/2011

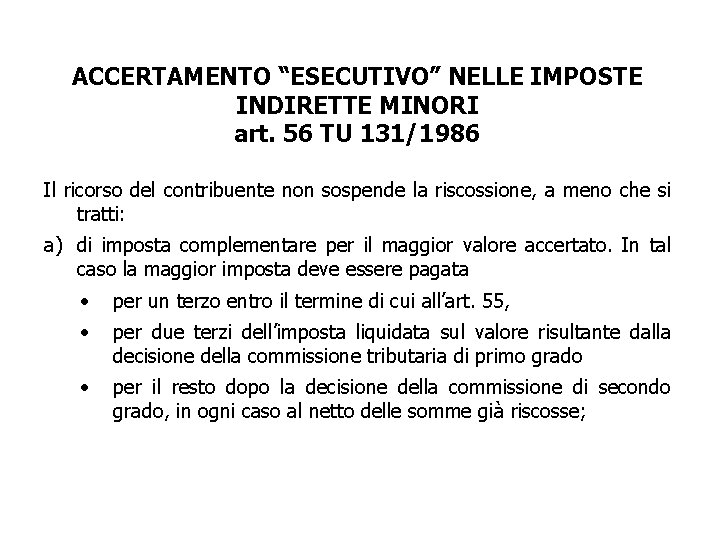

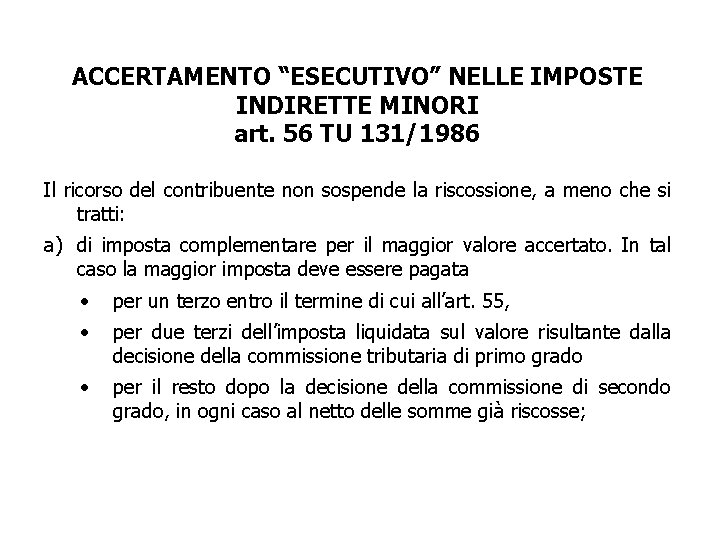

REGOLE BASE Ø Ambito oggettivo: accert. IVA, II. DD. e IRAP Ø Profilo temporale: atti emessi dal 1/10/2011 e relativi a periodi di imposta in corso al 31/12/07 e successivi Ø Principio base: vengono cumulate in un solo atto le funzioni dell’accertamento e del ruolo Ø E le imposte indirette minori?

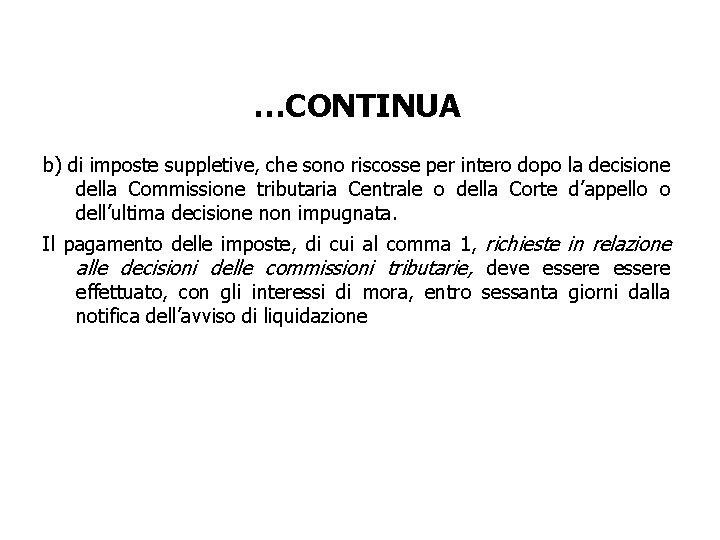

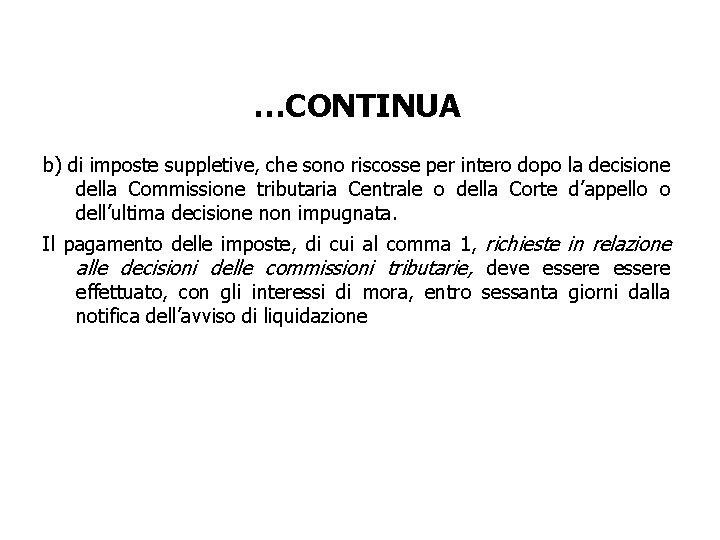

ACCERTAMENTO “ESECUTIVO” NELLE IMPOSTE INDIRETTE MINORI art. 56 TU 131/1986 Il ricorso del contribuente non sospende la riscossione, a meno che si tratti: a) di imposta complementare per il maggior valore accertato. In tal caso la maggior imposta deve essere pagata • per un terzo entro il termine di cui all’art. 55, • per due terzi dell’imposta liquidata sul valore risultante dalla decisione della commissione tributaria di primo grado • per il resto dopo la decisione della commissione di secondo grado, in ogni caso al netto delle somme già riscosse;

…CONTINUA b) di imposte suppletive, che sono riscosse per intero dopo la decisione della Commissione tributaria Centrale o della Corte d’appello o dell’ultima decisione non impugnata. Il pagamento delle imposte, di cui al comma 1, richieste in relazione alle decisioni delle commissioni tributarie, deve essere effettuato, con gli interessi di mora, entro sessanta giorni dalla notifica dell’avviso di liquidazione

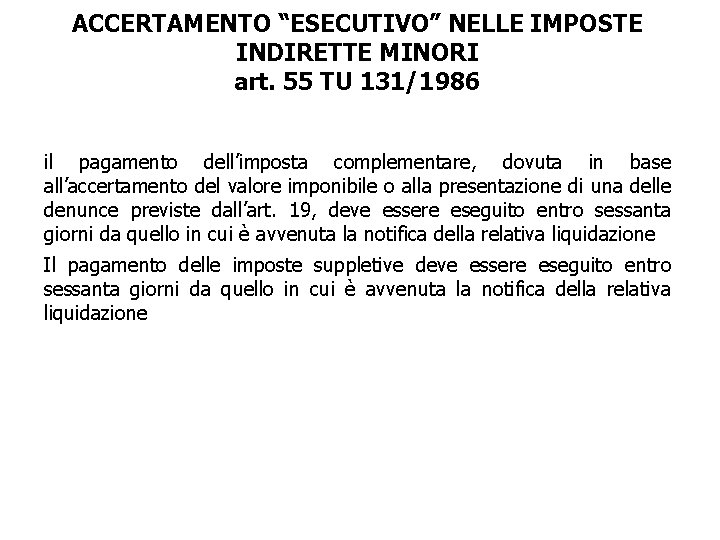

ACCERTAMENTO “ESECUTIVO” NELLE IMPOSTE INDIRETTE MINORI art. 55 TU 131/1986 il pagamento dell’imposta complementare, dovuta in base all’accertamento del valore imponibile o alla presentazione di una delle denunce previste dall’art. 19, deve essere eseguito entro sessanta giorni da quello in cui è avvenuta la notifica della relativa liquidazione Il pagamento delle imposte suppletive deve essere eseguito entro sessanta giorni da quello in cui è avvenuta la notifica della relativa liquidazione

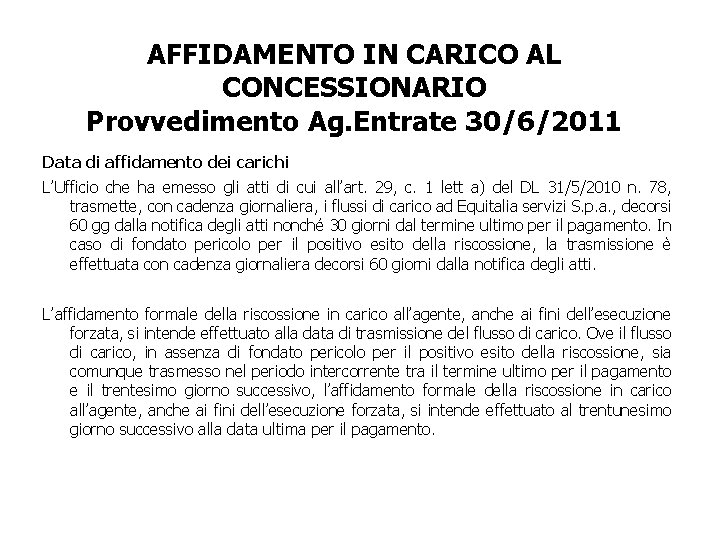

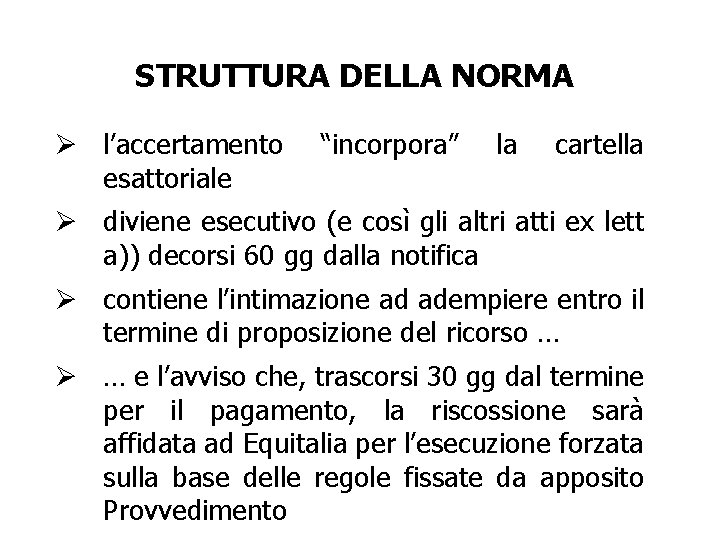

STRUTTURA DELLA NORMA Ø l’accertamento esattoriale “incorpora” la cartella Ø diviene esecutivo (e così gli altri atti ex lett a)) decorsi 60 gg dalla notifica Ø contiene l’intimazione ad adempiere entro il termine di proposizione del ricorso … Ø … e l’avviso che, trascorsi 30 gg dal termine per il pagamento, la riscossione sarà affidata ad Equitalia per l’esecuzione forzata sulla base delle regole fissate da apposito Provvedimento

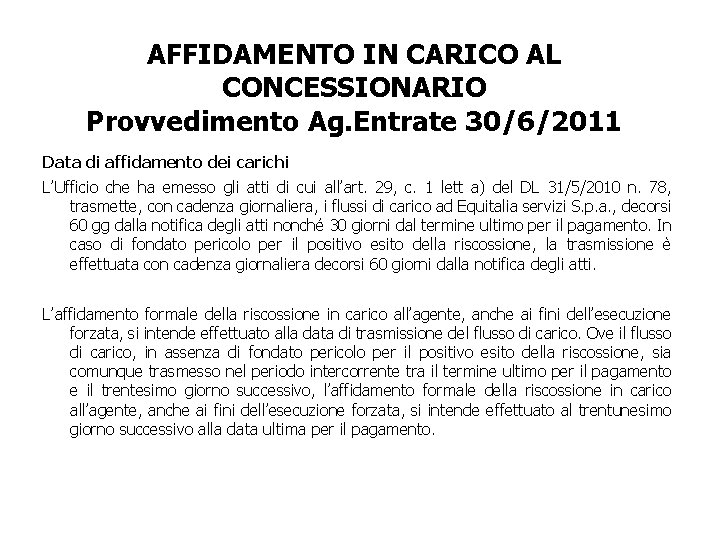

AFFIDAMENTO IN CARICO AL CONCESSIONARIO Provvedimento Ag. Entrate 30/6/2011 Data di affidamento dei carichi L’Ufficio che ha emesso gli atti di cui all’art. 29, c. 1 lett a) del DL 31/5/2010 n. 78, trasmette, con cadenza giornaliera, i flussi di carico ad Equitalia servizi S. p. a. , decorsi 60 gg dalla notifica degli atti nonché 30 giorni dal termine ultimo per il pagamento. In caso di fondato pericolo per il positivo esito della riscossione, la trasmissione è effettuata con cadenza giornaliera decorsi 60 giorni dalla notifica degli atti. L’affidamento formale della riscossione in carico all’agente, anche ai fini dell’esecuzione forzata, si intende effettuato alla data di trasmissione del flusso di carico. Ove il flusso di carico, in assenza di fondato pericolo per il positivo esito della riscossione, sia comunque trasmesso nel periodo intercorrente tra il termine ultimo per il pagamento e il trentesimo giorno successivo, l’affidamento formale della riscossione in carico all’agente, anche ai fini dell’esecuzione forzata, si intende effettuato al trentunesimo giorno successivo alla data ultima per il pagamento.

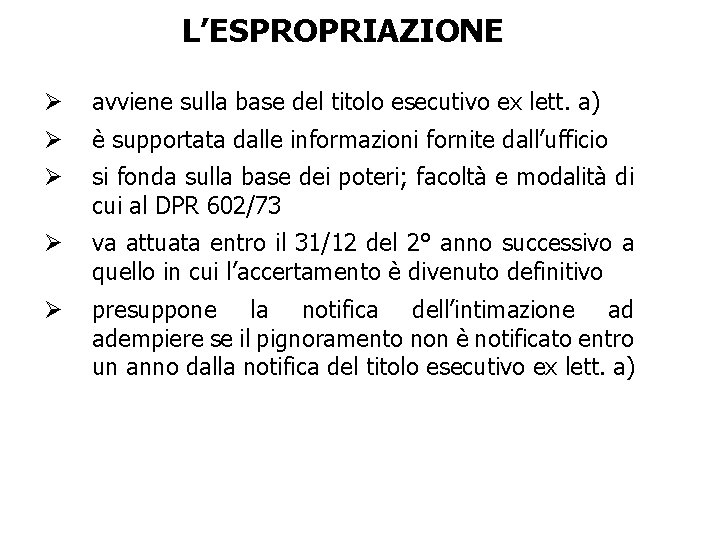

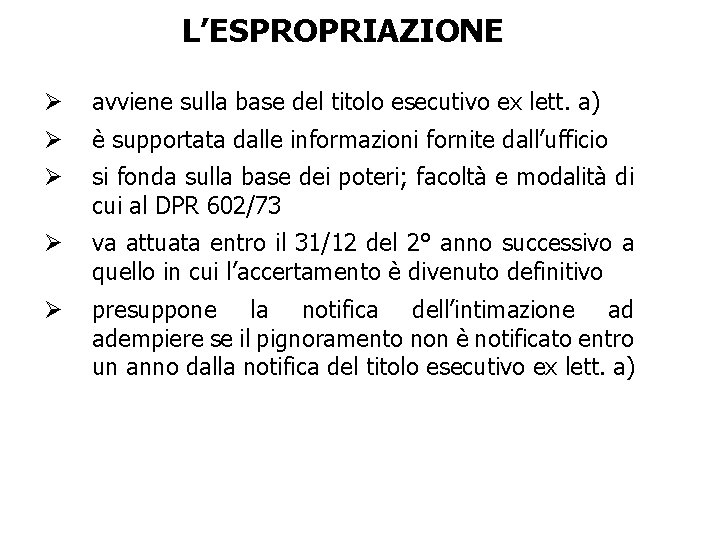

L’ESPROPRIAZIONE Ø avviene sulla base del titolo esecutivo ex lett. a) Ø è supportata dalle informazioni fornite dall’ufficio Ø si fonda sulla base dei poteri; facoltà e modalità di cui al DPR 602/73 Ø va attuata entro il 31/12 del 2° anno successivo a quello in cui l’accertamento è divenuto definitivo Ø presuppone la notifica dell’intimazione ad adempiere se il pignoramento non è notificato entro un anno dalla notifica del titolo esecutivo ex lett. a)

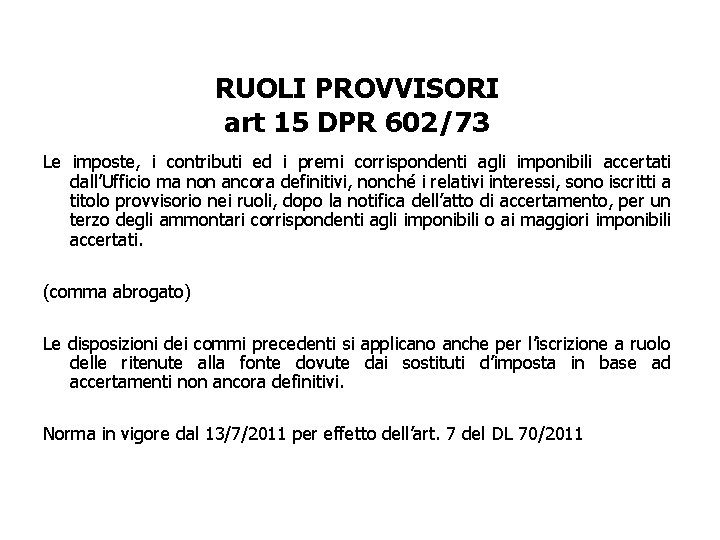

RUOLI PROVVISORI art 15 DPR 602/73 Le imposte, i contributi ed i premi corrispondenti agli imponibili accertati dall’Ufficio ma non ancora definitivi, nonché i relativi interessi, sono iscritti a titolo provvisorio nei ruoli, dopo la notifica dell’atto di accertamento, per un terzo degli ammontari corrispondenti agli imponibili o ai maggiori imponibili accertati. (comma abrogato) Le disposizioni dei commi precedenti si applicano anche per l’iscrizione a ruolo delle ritenute alla fonte dovute dai sostituti d’imposta in base ad accertamenti non ancora definitivi. Norma in vigore dal 13/7/2011 per effetto dell’art. 7 del DL 70/2011

SOSPENSIONE AMMINISTRATIVA La lett. g) dell’art. 29 c. 1 fa salva l’applicabilità della sospensione amministrativa della riscossione ex art. 19 DPR 602/73, secondo cui “ il ricorso contro il ruolo…non sospende la riscossione; tuttavia, l’Ufficio…ha facoltà di disporla in tutto o in parte fino alla data di pubblicazione della sentenza della commissione tributaria provinciale, con provvedimento motivato notificato al concessionario e al contribuente. Il provvedimento può essere revocato ove sopravvenga fondato pericolo per la riscossione. Sulle somme il cui pagamento è stato sospeso ai sensi del c. 1 e che risultano dovute dal debitore a seguito della sentenza della commissione tributaria provinciale si applicano gli interessi al tasso del 5% annuo; tali interessi sono riscossi mediante ruolo formato dall’ufficio che ha emesso il provvedimento di sospensione. ”

PAGAMENTO TARDIVO Øinteressi di mora (art. 30/602) Øaggi di riscossione (9%) Øno sanzioni 30% (art. 13/471)

DILAZIONE (ART. 19/602; art 29 c. 1 lett g) DL 78/200) ØLa dilazione può essere concessa solo dopo l’affidamento del carico all’agente di riscossione Ø… e quindi presuppone la morosità

FONDATO PERICOLO PER LA RISCOSSIONE (art 29 c. 1 lett. c) Ø Decorsi 60 gg dalla notifica degli atti di cui alla lett a), la riscossione delle somme in essi indicate, nel loro ammontare integrale comprensivo di interessi e sanzioni, può essere affidata in carico agli agenti della riscossione anche prima dei termini previsti alle lett. a) e b). Ø Nell’ipotesi di cui alla presente lettera, e ove gli agenti della riscossione successivamente all’affidamento in carico degli atti di cui alla lett. a), vengano a conoscenza di elementi idonei a dimostrare il fondato pericolo di pregiudicare la riscossione, non opera la sospensione di cui alla lett. b).

…CONTINUA Ø l’esecuzione forzata è sospesa per un periodo di 180 gg dall’affidamento in carico agli agenti della riscossione degli atti di cui alla lett. a); Ø tale sospensione non si applica con riferimento alle azioni cautelari e conservative, nonché ad ogni altra azione prevista dalle norme ordinarie di tutela del creditore.

MODIFICHE DEL DL 70/2011 Ø Sono esecutivi gli atti “emessi” dal 1/10/2011 (non si fa più riferimento alla data di notifica) Ø Estensione dell’accertamento esecutivo anche all’IRAP Ø Il mancato pagamento delle somme intimate con l’accertamento esecutivo non fa scattare la sanzione ex art. 13/471

RATEAZIONE E SOSPENSIONE DEI RUOLI a cura di Massimiliano Tasini

DILAZIONE DEL PAGAMENTO Art. 19 DPR n. 602/1973 1) 2) 3) 4) l’agente della riscossione, su richiesta del contribuente, può concedere, nelle ipotesi di temporanea situazione di obiettiva difficoltà dello stesso, la ripartizione del pagamento delle somme iscritte a ruolo fino ad un massimo di settantadue rate mensili. Abrogato In caso di mancato pagamento della prima rata o, successivamente, di due rate: a) il debitore decade automaticamente dal beneficio della rateazione; b) l’intero importo iscritto a ruolo ancora dovuto è immediatamente ed automaticamente riscuotibile in unica soluzione; c) il carico non può più essere rateizzato; Le rate mensili nelle quali il pagamento è stato dilazionato ai sensi del comma 1 scadono nel giorno di ciascun mese indicato nell’atto di accoglimento dell’istanza di dilazione.

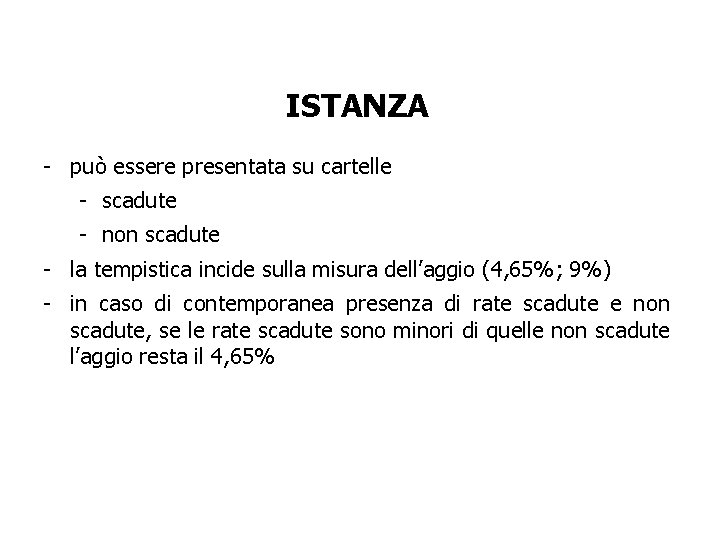

DILAZIONE DI PAGAMENTO • presupposto: temporanea situazione di obiettiva difficoltà; • controparte: Equitalia; • importo: la rateazione deve riguardare la totalità degli importi (scaduti); • effetti: – non revoca le misure cautelari (fermi amministrativi, ipoteche) ma ne inibisce di nuove (Dir. Equitalia n. 12/2011); – preclude l’avvio di nuove azioni esecutive e sospende quelle in corso; • contestazioni: sono di competenza del giudice tributario;

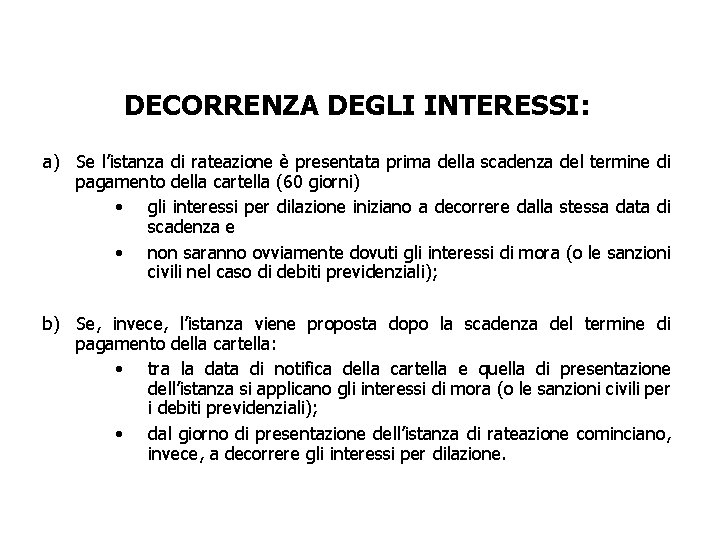

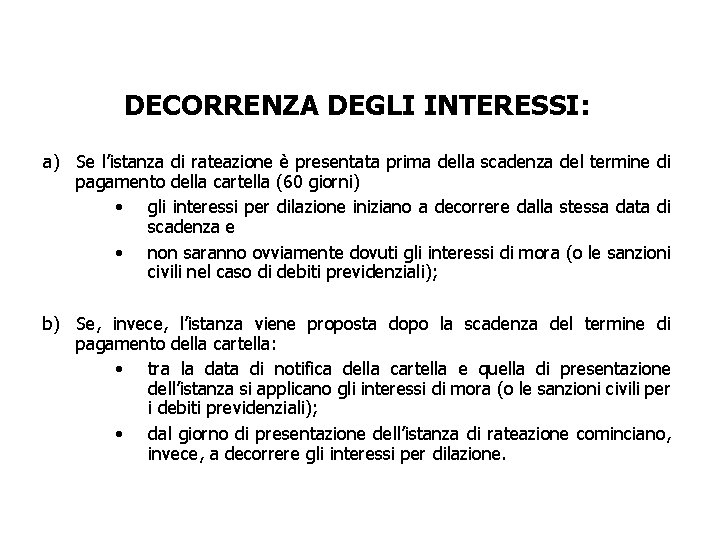

ISTANZA - può essere presentata su cartelle - scadute - non scadute - la tempistica incide sulla misura dell’aggio (4, 65%; 9%) - in caso di contemporanea presenza di rate scadute e non scadute, se le rate scadute sono minori di quelle non scadute l’aggio resta il 4, 65%

DECORRENZA DEGLI INTERESSI: a) Se l’istanza di rateazione è presentata prima della scadenza del termine di pagamento della cartella (60 giorni) • gli interessi per dilazione iniziano a decorrere dalla stessa data di scadenza e • non saranno ovviamente dovuti gli interessi di mora (o le sanzioni civili nel caso di debiti previdenziali); b) Se, invece, l’istanza viene proposta dopo la scadenza del termine di pagamento della cartella: • tra la data di notifica della cartella e quella di presentazione dell’istanza si applicano gli interessi di mora (o le sanzioni civili per i debiti previdenziali); • dal giorno di presentazione dell’istanza di rateazione cominciano, invece, a decorrere gli interessi per dilazione.

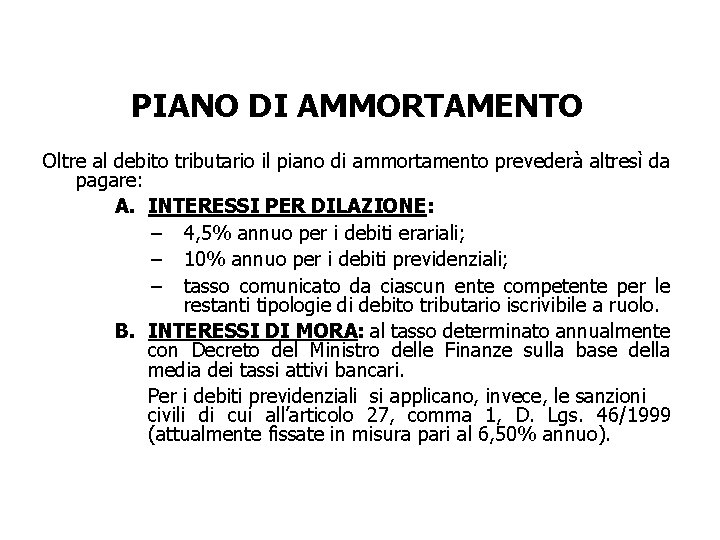

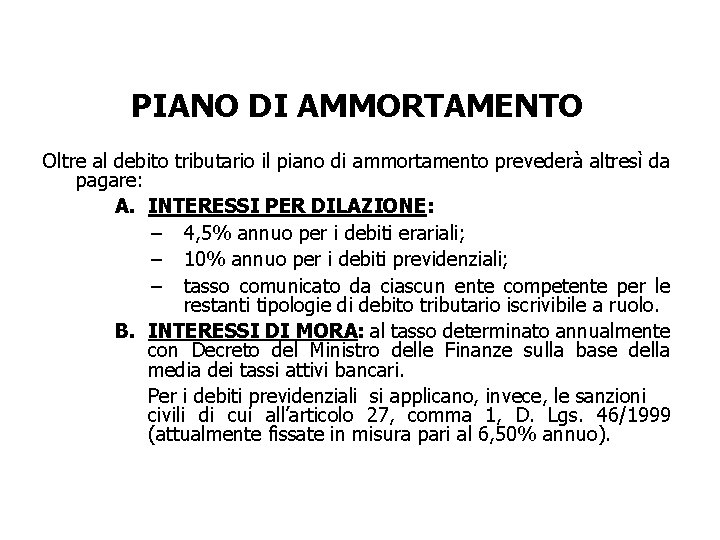

PIANO DI AMMORTAMENTO Oltre al debito tributario il piano di ammortamento prevederà altresì da pagare: A. INTERESSI PER DILAZIONE: – 4, 5% annuo per i debiti erariali; – 10% annuo per i debiti previdenziali; – tasso comunicato da ciascun ente competente per le restanti tipologie di debito tributario iscrivibile a ruolo. B. INTERESSI DI MORA: al tasso determinato annualmente con Decreto del Ministro delle Finanze sulla base della media dei tassi attivi bancari. Per i debiti previdenziali si applicano, invece, le sanzioni civili di cui all’articolo 27, comma 1, D. Lgs. 46/1999 (attualmente fissate in misura pari al 6, 50% annuo).

…SEGUE C. AGGI DI RISCOSSIONE: fissati dalla legge in misura pari al 9% delle somme iscritte a ruolo e posti a carico del contribuente: – per il 4, 65% in caso di istanza proposta entro il 60° giorno dalla notifica della cartella; – Integralmente in caso contrario. D. SPESE PER PROCEDURE DI RISCOSSIONE COATTIVA, E. DIRITTI DI NOTIFICA DELLA CARTELLA.

DPR 602/1973 art. 41 gratuità delle trascrizioni, iscrizioni e cancellazioni di pignoramenti e ipoteche I conservatori dei pubblici registri mobiliari ed immobiliari eseguono le trascrizioni e le cancellazioni dei pignoramenti e le iscrizioni e le cancellazioni di ipoteche richieste dal concessionario, nonché la trascrizione dell’assegnazione prevista dall’art. 85 in esenzione da ogni tributo e diritto. I conservatori sono altresì tenuti a rilasciare in carta libera e gratuitamente al concessionario l’elenco delle trascrizioni ed iscrizioni relative ai beni da lui indicati, contenente la specificazione dei titoli trascritti, dei crediti iscritti e del domicilio dei soggetti a cui favore risultano fatte le trascrizioni e le iscrizioni.

OGGETTO DELLA RATEAZIONE • Secondo una recente Direttiva di Equitalia (Dir. n. 274 del 14/01/2009) per le istanze accolte a partire da tale data è possibile rateizzare anche gli interessi di mora e gli aggi di riscossione. Restano, invece, integralmente ricompresi nella prima rata (che, pertanto, sarà d’importo più elevato rispetto alle altre) i diritti di notifica della cartella e le spese per le procedure di riscossione coattiva, in quanto trattasi di costi già sostenuti dal Equitalia.

MODALITA’ DI RATEAZIONE - debiti fino a 5. 000 € : è sufficiente la presentazione dell’istanza - debiti oltre 5. 000 € : - persone fisiche e assimilati: ISEE - società di capitali - società di persone per questi due ultimi : Indice di liquidità minore o uguale a 1 e Indice Alfa

DOCUMENTAZIONE DA ALLEGARE (Società di Capitali) 1. Prospetto per la determinazione dell’Indice di Liquidità e dell’Indice Alfa (comprensivo degli elementi necessari ai fini del calcolo del valore di tali indici); 2. Visura Camerale aggiornata; 3. Copia dell’ultimo Bilancio approvato e depositato presso l’Ufficio del Registro delle Imprese;

…SEGUE Nel caso in cui l’ultimo bilancio si riferisca ad un esercizio chiuso da oltre 6 mesi oppure il contribuente ritenga opportuno fornire una situazione economico-patrimoniale più aggiornata si potrà produrre in alternativa all’ultimo bilancio: 4. Una Relazione Economico-Patrimoniale (vero e proprio Bilancio Infrannuale): • risalente a non oltre 2 mesi dalla data di presentazione dell’istanza di rateazione; • comprensiva di tutte le voci del debito complessivo da rateizzare (non solo il debito iscritto a ruolo residuo, ma anche interessi di mora, aggi, spese esecutive e diritti di notifica); • approvata dall’Organo di Controllo Contabile (laddove presente) o, in mancanza, dall’Assemblea dei Soci.

CHIARIMENTO Il richiamo normativo all’art. 2423 c. c. in relazione al documento da presentare (di cui al n. 4 della slide precedente) si riferisce esclusivamente ai criteri di redazione del bilancio civilistico quali: chiarezza; veridicità; correttezza. Conseguentemente la Relazione Economico – Patrimoniale non dovrà essere necessariamente corredata da Stato Patrimoniale, Conto Economico e Nota Integrativa, ma potrà limitarsi alle sole voci, adeguatamente dettagliate e motivate, rilevanti ai fii del calcolo degli Indici di Liquidità ed Alfa.

DOCUMENTAZIONE DA ALLEGARE: (Società di Persone e Ditte Individuali) • Prospetto per la determinazione dell’Indice di Liquidità e dell’Indice Alfa in forma aggregata e riferito ad un periodo chiuso da non oltre 2 mesi dalla data di presentazione dell’istanza di rateazione; Copia dell’Atto Costitutivo e dello Statuto; • In caso di Debiti per importi superiori ad € 25. 000, 00: • Comunicazione attestante le modalità di calcolo che hanno portato alla determinazione dei valori dell’Indice di Liquidità e dell’Indice Alfa, sottoscritta da: a)Revisore dei Conti; b)Consulente del Lavoro; c) Studi Professionali Associati o Società tra Professionisti (a condizione che i soci siano avvocati, commercialisti, ragionieri commercialisti e siano iscritti all’albo dei revisori dei conti)

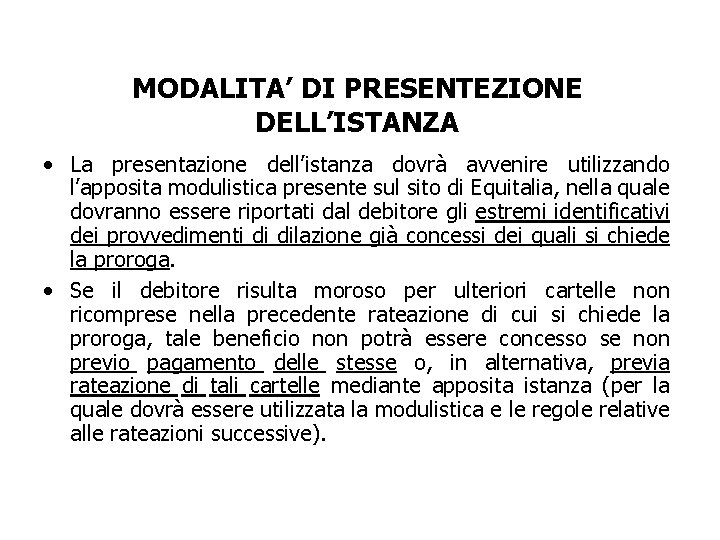

PROROGA STRAORDINARIA RATEAZIONI – art. 2 c. 20 d. lgs 225/2010 Per le dilazioni concesse fino alla data del 27 febbraio 2011 e caratterizzate dal mancato pagamento della prima rata o, successivamente, di due rate Equitalia può concedere un ulteriore rateazione – fino ad un massimo di 72 mesi – a patto che il debitore riesca a comprovare un temporaneo peggioramento della situazione di obiettiva difficoltà da cui si era originata la prima dilazione

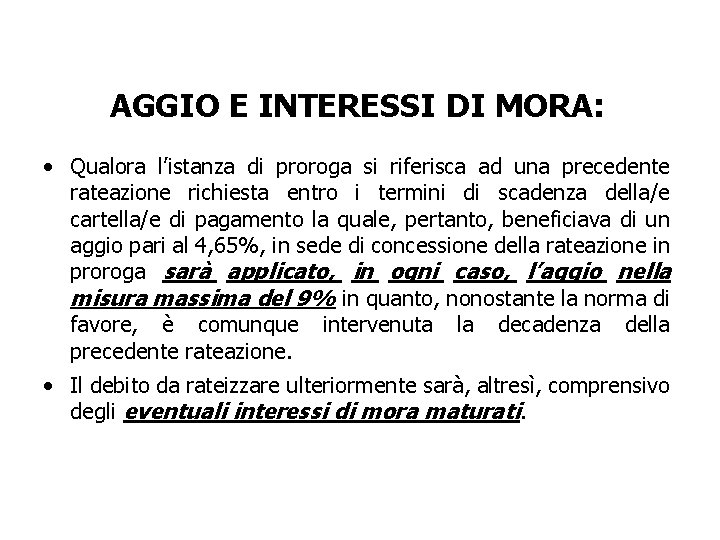

MODALITA’ DI PRESENTEZIONE DELL’ISTANZA • La presentazione dell’istanza dovrà avvenire utilizzando l’apposita modulistica presente sul sito di Equitalia, nella quale dovranno essere riportati dal debitore gli estremi identificativi dei provvedimenti di dilazione già concessi dei quali si chiede la proroga. • Se il debitore risulta moroso per ulteriori cartelle non ricomprese nella precedente rateazione di cui si chiede la proroga, tale beneficio non potrà essere concesso se non previo pagamento delle stesse o, in alternativa, previa rateazione di tali cartelle mediante apposita istanza (per la quale dovrà essere utilizzata la modulistica e le regole relative alle rateazioni successive).

AGGIO E INTERESSI DI MORA: • Qualora l’istanza di proroga si riferisca ad una precedente rateazione richiesta entro i termini di scadenza della/e cartella/e di pagamento la quale, pertanto, beneficiava di un aggio pari al 4, 65%, in sede di concessione della rateazione in proroga sarà applicato, in ogni caso, l’aggio nella misura massima del 9% in quanto, nonostante la norma di favore, è comunque intervenuta la decadenza della precedente rateazione. • Il debito da rateizzare ulteriormente sarà, altresì, comprensivo degli eventuali interessi di mora maturati.

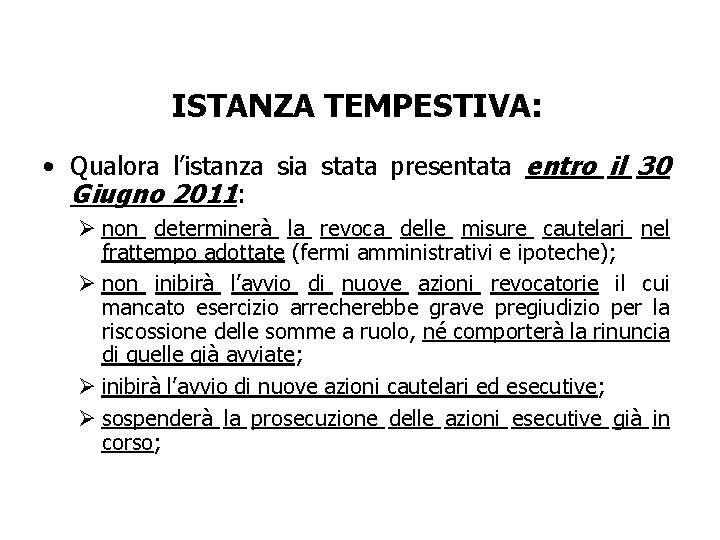

ISTANZA TEMPESTIVA: • Qualora l’istanza sia stata presentata entro il 30 Giugno 2011: Ø non determinerà la revoca delle misure cautelari nel frattempo adottate (fermi amministrativi e ipoteche); Ø non inibirà l’avvio di nuove azioni revocatorie il cui mancato esercizio arrecherebbe grave pregiudizio per la riscossione delle somme a ruolo, né comporterà la rinuncia di quelle già avviate; Ø inibirà l’avvio di nuove azioni cautelari ed esecutive; Ø sospenderà la prosecuzione delle azioni esecutive già in corso;

…SEGUE Ø non farà venire meno in capo al debitore la qualità di soggetto inadempiemente ai fini della normativa che regola i pagamenti da parte della Pubblicha Amministrazione conseguente blocco delle somme da questa dovute. Tuttavia i pignoramenti sulle somme bloccate dalla P. A. saranno oggetto di sospensione per il tempo necessario alla disamina dell’istanza di proroga; e se, nel frattempo, dovessero comunque pervenire pagamenti da parte della P. A. tali somme saranno acquisite da Equitalia e la rateazione in proroga verrà eventualmente concessa per la residua parte di debito; Ø in presenza di rimborsi a favore del debitore (ex art. 28 -ter D. P. R. 602/1973) l’eventuale rateazione in proroga verrà concessa solo per l’importo al netto delle somme oggetto di rimborso che verranno prioritariamente imputate ad estinzione dell’originario piano di dilazione del debito.

ISTANZA TARDIVA • La presentazione dell’istanza di proroga oltre il suddetto termine di favore del 30 Giugno 2011 avrà gli stessi effetti visti in precedenza, ma a differenza delle istanze tempestive in questo caso non si avrà la sospensione delle procedure esecutive già in corso.

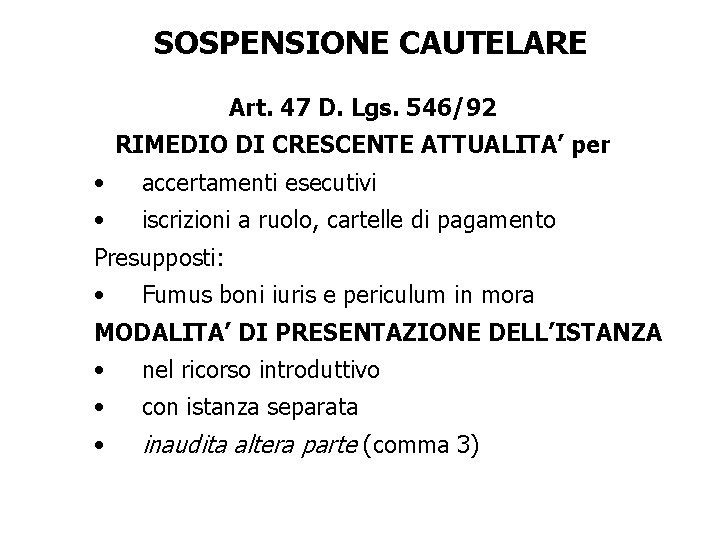

SOSPENSIONE CAUTELARE Art. 47 D. Lgs. 546/92 RIMEDIO DI CRESCENTE ATTUALITA’ per • accertamenti esecutivi • iscrizioni a ruolo, cartelle di pagamento Presupposti: • Fumus boni iuris e periculum in mora MODALITA’ DI PRESENTAZIONE DELL’ISTANZA • nel ricorso introduttivo • con istanza separata • inaudita altera parte (comma 3)

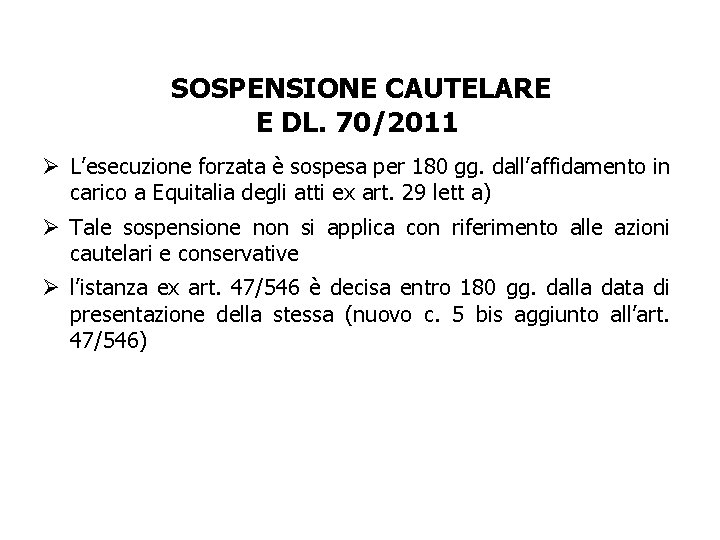

SOSPENSIONE CAUTELARE E DL. 70/2011 Ø L’esecuzione forzata è sospesa per 180 gg. dall’affidamento in carico a Equitalia degli atti ex art. 29 lett a) Ø Tale sospensione non si applica con riferimento alle azioni cautelari e conservative Ø l’istanza ex art. 47/546 è decisa entro 180 gg. dalla data di presentazione della stessa (nuovo c. 5 bis aggiunto all’art. 47/546)

SOSPENSIONE CAUTELARE NEL 2° GRADO – ART. 47/546 Favorevoli: Ø C. T. 2° Bolzano, sez. 1, ord. 4/3/2003 n. 3 Ø CTR Emilia Romagna, sez. 35, ord. 31/5/2004 n. 9 Ø CTR Puglia ord. 15/6/2005 n. 4

SOSPENSIONE CAUTELARE NEL 2° GRADO - ART. 19 d. lgs. 472/1997 1. La commissione tributaria regionale puo' sospendere l'esecuzione applicando, in quanto compatibili, le previsioni dell'articolo 47/546. 2. La sospensione deve essere concessa se viene prestata idonea garanzia anche a mezzo di fideiussione bancaria o assicurativa.

LA SOSPENSIONE POST SENT. CTR Principio: Ø è irrilevante che l’art. 49/546 escluda espressamente l’applicazione nel processo tributario dell’art. 337 Cpc, norma che autorizza nel rito civile ad applicare la sospensione anche nel 2° grado di giudizio Ø a maggior ragione questa impostazione riguarda il giudizio per Cass. , in quanto il 373 Cpc (che disciplina la sospensione anche post sent. negativa di 2° grado) rinvia espressamenre al 337 Cpc.

LA SOSPENSIONE CAUTELARE POST SENTENZA CTR Ø Presupposti 373 Cpc. • pendenza Cassazione • danno grave ed irreparabile Ø il giudice con ordinanza non impugnabile dispone la sospensione dell’esecuzione e l’eventuale prestazione di idonea garanzia

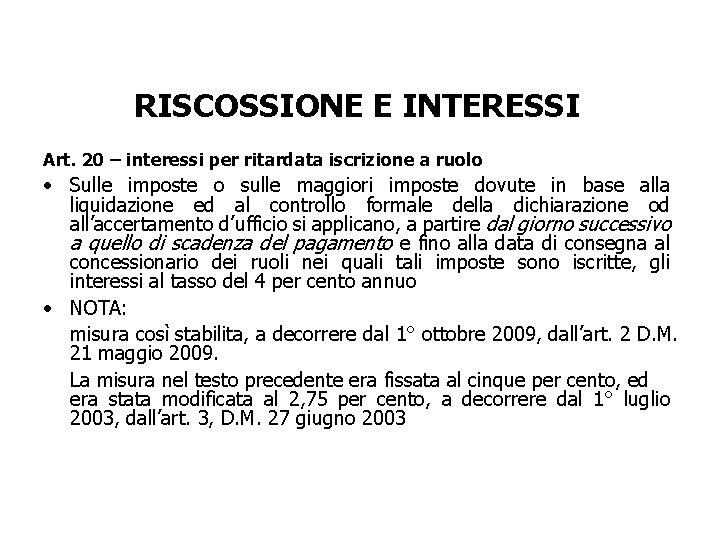

LA SOSPENSIONE CAUTELARE POST SENTENZA CTR Favorevoli: Ø Corte Costituzionale n. 217/2010 Ø C. T. R. Lazio n. 13/1/10 Ø C. T. R. Piemonte n. 4 del 29. 9. 2010 Ø C. T. R. Lombardia n. 2 del 18. 1. 2010 Contrari: Ø Cass. 13/10/2010 n. 21121

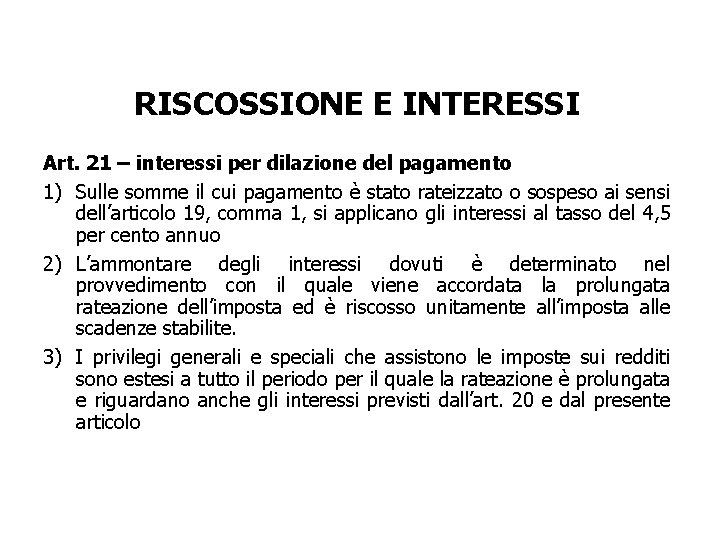

RISCOSSIONE E INTERESSI Art. 20 – interessi per ritardata iscrizione a ruolo • Sulle imposte o sulle maggiori imposte dovute in base alla liquidazione ed al controllo formale della dichiarazione od all’accertamento d’ufficio si applicano, a partire dal giorno successivo a quello di scadenza del pagamento e fino alla data di consegna al concessionario dei ruoli nei quali tali imposte sono iscritte, gli interessi al tasso del 4 per cento annuo • NOTA: misura così stabilita, a decorrere dal 1° ottobre 2009, dall’art. 2 D. M. 21 maggio 2009. La misura nel testo precedente era fissata al cinque per cento, ed era stata modificata al 2, 75 per cento, a decorrere dal 1° luglio 2003, dall’art. 3, D. M. 27 giugno 2003

RISCOSSIONE E INTERESSI Art. 21 – interessi per dilazione del pagamento 1) Sulle somme il cui pagamento è stato rateizzato o sospeso ai sensi dell’articolo 19, comma 1, si applicano gli interessi al tasso del 4, 5 per cento annuo 2) L’ammontare degli interessi dovuti è determinato nel provvedimento con il quale viene accordata la prolungata rateazione dell’imposta ed è riscosso unitamente all’imposta alle scadenze stabilite. 3) I privilegi generali e speciali che assistono le imposte sui redditi sono estesi a tutto il periodo per il quale la rateazione è prolungata e riguardano anche gli interessi previsti dall’art. 20 e dal presente articolo

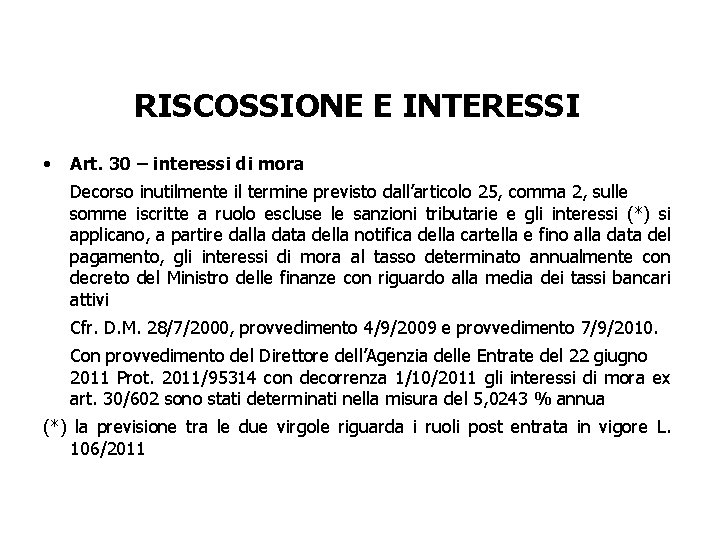

RISCOSSIONE E INTERESSI • Art. 30 – interessi di mora Decorso inutilmente il termine previsto dall’articolo 25, comma 2, sulle somme iscritte a ruolo escluse le sanzioni tributarie e gli interessi (*) si applicano, a partire dalla data della notifica della cartella e fino alla data del pagamento, gli interessi di mora al tasso determinato annualmente con decreto del Ministro delle finanze con riguardo alla media dei tassi bancari attivi Cfr. D. M. 28/7/2000, provvedimento 4/9/2009 e provvedimento 7/9/2010. Con provvedimento del Direttore dell’Agenzia delle Entrate del 22 giugno 2011 Prot. 2011/95314 con decorrenza 1/10/2011 gli interessi di mora ex art. 30/602 sono stati determinati nella misura del 5, 0243 % annua (*) la previsione tra le due virgole riguarda i ruoli post entrata in vigore L. 106/2011

POTERI DEL CONCESSIONARIO FORME DI TUTELA DEL CONTRIBUENTE a cura di Massimiliano Tasini

POTERI DEL CONCESSIONARIO Ø Art. 3 c. 5 DL 203/2005: ai fini dell’esercizio dell’attività di riscossione mediante ruolo la GF con i poteri e le facoltà dell’art. 2 c. 4 del d. lgs. n. 68/2001 ( e dunque artt. 32 e 33 DPR n. 600/1973 c. 51 e 52 DPR n. 633/1972) collabora con Equitalia secondo le modalità stabilite con DM Ø Art. 1 DM 18 luglio 2007: Equitalia può chiedere alla GF collaborazione per fornire dati utili ai fini della riscossione anche con riferimento al compimento di atti fraudolenti idonei a rendere inefficaci le procedure coattive

POTERI DEL CONCESSIONARIO art. 35 c. 25 -26 bis Ø I dipendenti di Equitalia, ai soli fini della riscossione a mezzo ruolo, previa autorizzazione rilasciata dai direttori generali di Equitalia possono accedere alla anagrafe dei conti di cui all’art. 7 c. 6 DPR 605/1973 Ø In caso di morosità nel pagamento di importi da riscuotere a mezzo ruolo complessivamente maggiori di € 25. 000, gli agenti della riscossione, previa autorizzazione della direzione generale, al fine di acquisire copia della documentazione utile ad individuare i crediti vantati dal debitore presso terzi, possono esercitare i poteri ex art. 33 DPR n. 600/1973 e 52 DPR n. 633/1972 Ø Agli stessi fini gli agenti della riscossione possono altresì accedere a tutti gli altri dati rilevanti presentando apposita richiesta ai soggetti pubblici o privati che li detengono, con facoltà di acquisire copia di quanto necessario Ø Con provvedimento 18/12/2006 sono individuati i criteri per la scelta dei dipendenti di Equitalia che possono accedere ai dati ed alle informazioni

POTERI DEL CONCESSIONARIO ØPignoramento di crediti presso terzi art. 72 bis ØPignoramenti presso P. A. art. 75 ØDichiarazione stragiudiziale del terzo art. 75 bis

PIGNORAMENTO DI CREDITI PRESSO TERZI art. 72 bis DPR n. 602/73 Ø Equitalia può effettuare il pignoramento presso terzi rivolgendo al terzo l’ordine di pagare ad essa direttamente Ønel termine di 15 gg per le somme per le quali è già scaduto il diritto alla percezione Øalla rispettiva scadenza per le restanti somme

PIGNORAMENTO DI CREDITI PRESSO TERZI art. 72 bis DPR n. 602/73 Ø la norma consente ad Equitalia di “saltare” il procedimento giudiziale ex art. 543 ss Cpc e di procedere per tutti i crediti del debitore, salvo quelli pensionistici Ø procedimento rapido ed efficace - no giudice - no difensore - massima ampiezza Ø Corte Cost. ord. 28/11/2008 n. 393: la procedura ex art. 72 bis/602 è legittima

PIGNORAMENTO DI CREDITI PRESSO TERZI art. 72 bis DPR n. 602/73 Ø CTP Novara, sez. 1, sent. 23/7/2010 n. 89: il verbale di pignoramento presso terzi presuppone la fase della riscossione ed apre la nuova fase della espropriazione. Trattandosi di atto di esecuzione e non di riscossione non è impugnabile dinanzi alla CTP, a ciò ostando l’art. 2 d. lgs. n. 546/1992, che esclude espressamente dalla giurisdizione del giudice tributario gli atti dell’esecuzione forzata tributaria

FERMO AMMINISTRATIVO art. 69 RD 2440/1923 − l’Amministrazione creditrice per una pretesa non certa, liquida ad esigibile (basta pvc) Chiede − ad altra Amministrazione debitrice per una somma certa, liquida ed esigibile − il fermo temporaneo della somma in attesa Ø sblocco Ø incameramento − è misura attuata a discrezione dell’Amministrazione creditrice

FERMO AMMINISTRATIVO art. 69 RD 2440/1923 − l’Amministrazione debitrice è obbligata al fermo temporaneo − non è una misura cautelare in quanto incide direttamente sulle disponibilità finanziarie, e va pertanto attentamente valutata dagli uffici (circ. n. 4/E/2010) − è atto impugnabile (Cass. 1/7/2009 n. 15424)

SOSPENSIONE DEI RIMBORSI E COMPENSAZIONE art. 23 d. lgs. n. 472/1997 c 1 c 2 c 3 sospensione del rimborso presenza in notifica di atto didi contestazione o di irrogazione sanzioni (nei limiti di quanto risultante dall’atto o dalla sentenza) – facoltà compensazioneinpresenzadiprovvedimentodefinitivoobbligo i provvedimenti c 1 e c 2 sono impugnabili e sospendibili

FALLIMENTO art. 87 DPR 602/73 Ø il Concessionario può per conto dell’Agenzia delle Entrate presentare istanza di fallimento Ø se il debitore è dichiarato fallito il concessionario sulla base del ruolo chiede per conto dell’Agenzia delle Entrate l’ammissione al passivo

ISCRIZIONE DI IPOTECA art. 77 DPR 602/73 Ø presupposto: decorrenza del termine art. 50 c 1 Ø comunicazione obbligatoria: - deve procedere l’ipoteca - termine minimo 30 gg Ø importo ipoteca: doppio del credito per il quale si procede Ø se credito minore o uguale del 5% del valore - obbligo preventivo iscrizione ipoteca - possibile espropriazione solo dopo 6 mesi dall’iscrizione ipoteca

ISCRIZIONE DI IPOTECA art. 77 DPR 602/73 Ø blocco ipoteca se credito inferiore: - € 20. 000 se il credito è contestato ed il fabbricato è adibito a 1° casa - € 8. 000 negli altri casi

ESPROPRIAZIONE IMMOBILIARE art. 76 DPR 600/73 Ø presupposto (c 1): - € 20. 000 se il credito è contestato ed il fabbricato è adibito a 1° casa - € 8. 000 negli altri casi Ø blocco (c 2): se il valore del bene (art. 79) meno passività ipotecarie con priorità sul credito per il quale si procede è minore degli importi c. 1

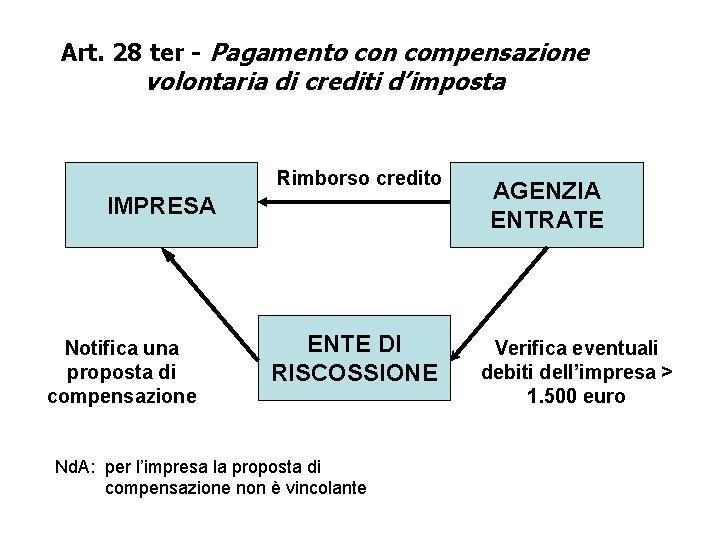

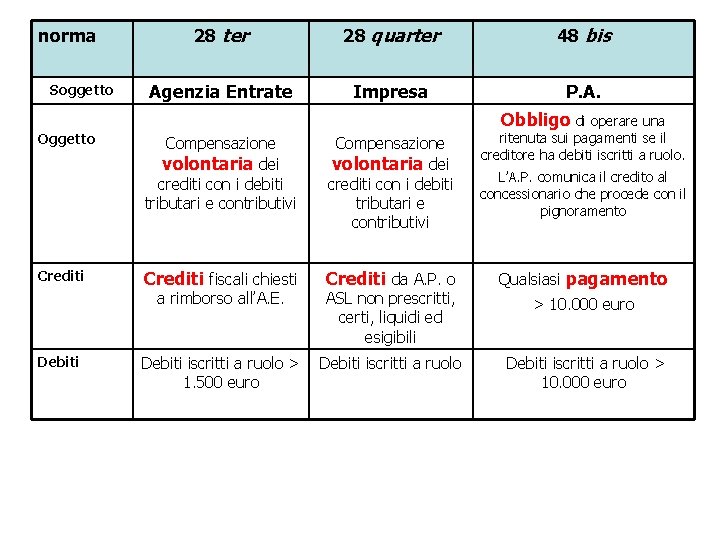

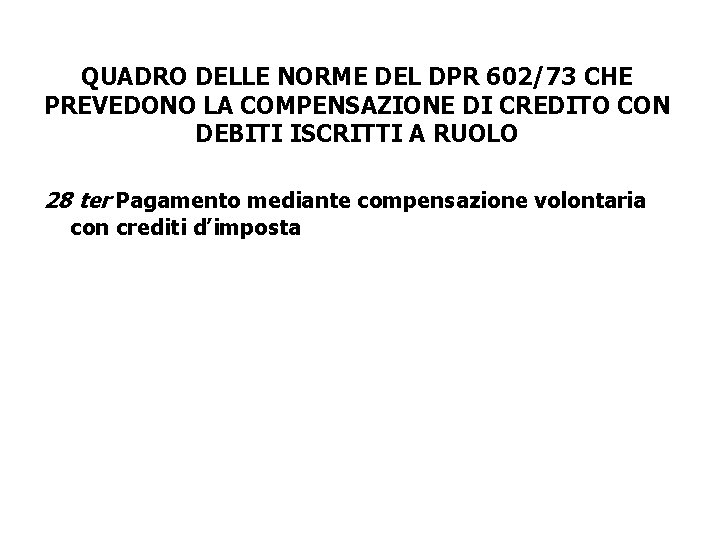

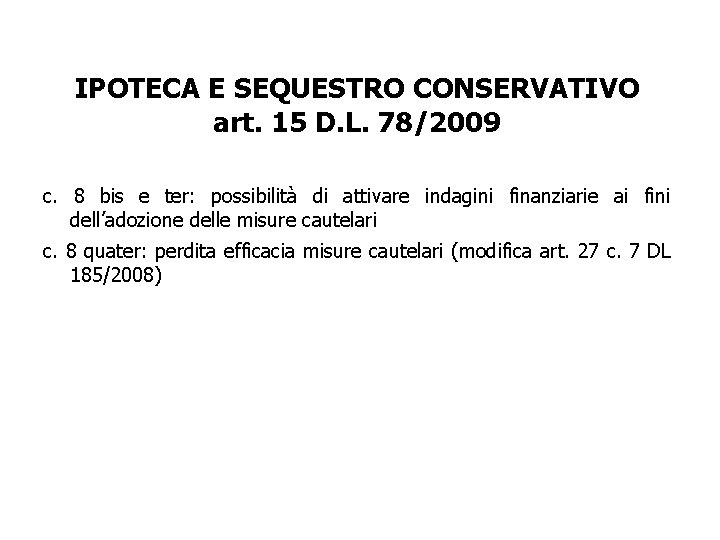

QUADRO DELLE NORME DEL DPR 602/73 CHE PREVEDONO LA COMPENSAZIONE DI CREDITO CON DEBITI ISCRITTI A RUOLO 28 ter Pagamento mediante compensazione volontaria con crediti d’imposta

Art. 28 ter - Pagamento con compensazione volontaria di crediti d’imposta Rimborso credito IMPRESA Notifica una proposta di compensazione ENTE DI RISCOSSIONE Nd. A: per l’impresa la proposta di compensazione non è vincolante AGENZIA ENTRATE Verifica eventuali debiti dell’impresa > 1. 500 euro

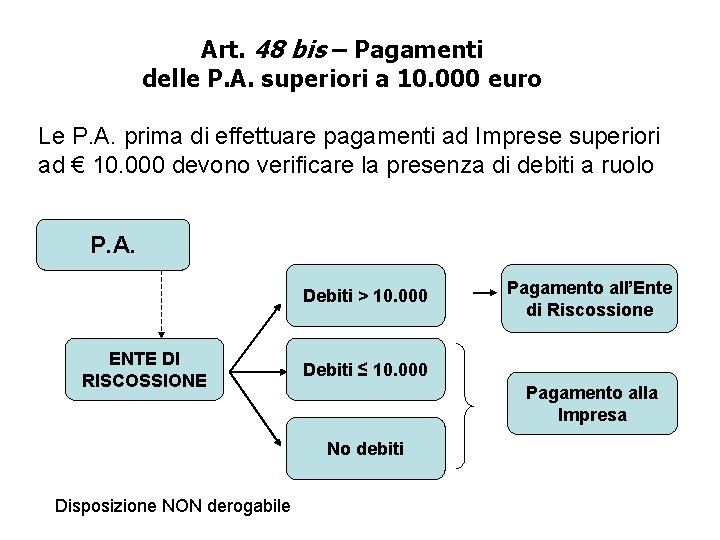

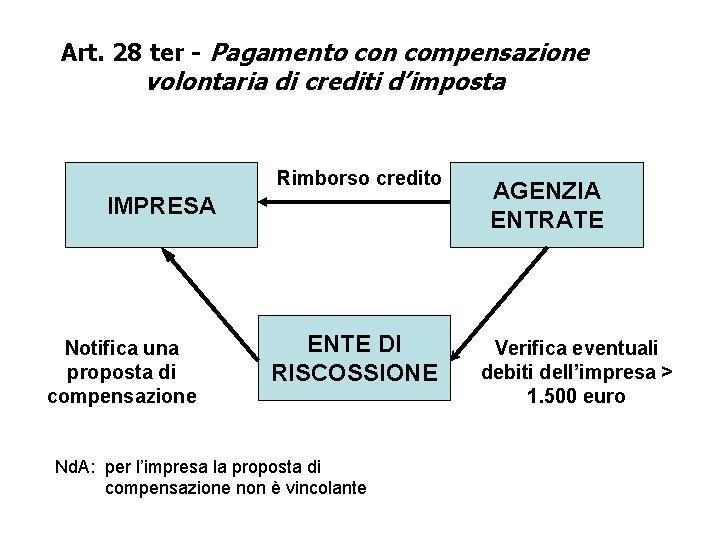

Art. 48 bis – Pagamenti delle P. A. superiori a 10. 000 euro Le P. A. prima di effettuare pagamenti ad Imprese superiori ad € 10. 000 devono verificare la presenza di debiti a ruolo P. A. Debiti > 10. 000 ENTE DI RISCOSSIONE Debiti ≤ 10. 000 Pagamento alla Impresa No debiti Disposizione NON derogabile Pagamento all’Ente di Riscossione

norma Soggetto 28 ter 28 quarter 48 bis Agenzia Entrate Impresa P. A. Obbligo di operare una Oggetto Crediti Compensazione volontaria dei crediti con i debiti tributari e contributivi Crediti fiscali chiesti Crediti da A. P. o a rimborso all’A. E. Debiti iscritti a ruolo > 1. 500 euro ASL non prescritti, certi, liquidi ed esigibili Debiti iscritti a ruolo ritenuta sui pagamenti se il creditore ha debiti iscritti a ruolo. L’A. P. comunica il credito al concessionario che procede con il pignoramento Qualsiasi pagamento > 10. 000 euro Debiti iscritti a ruolo > 10. 000 euro

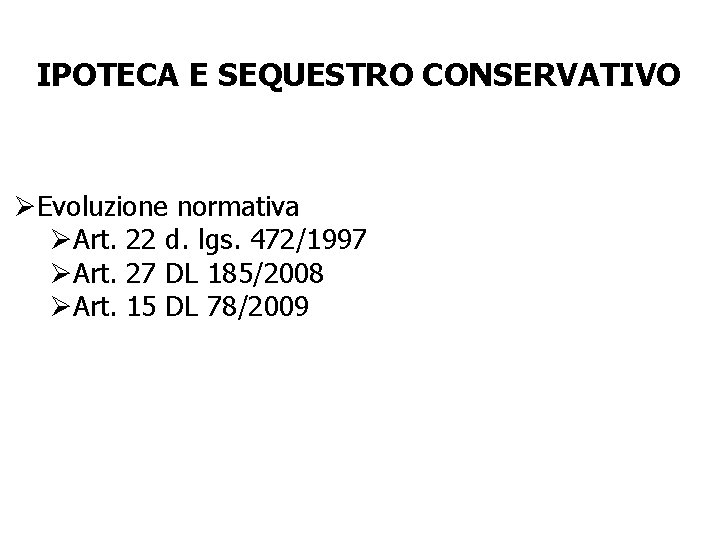

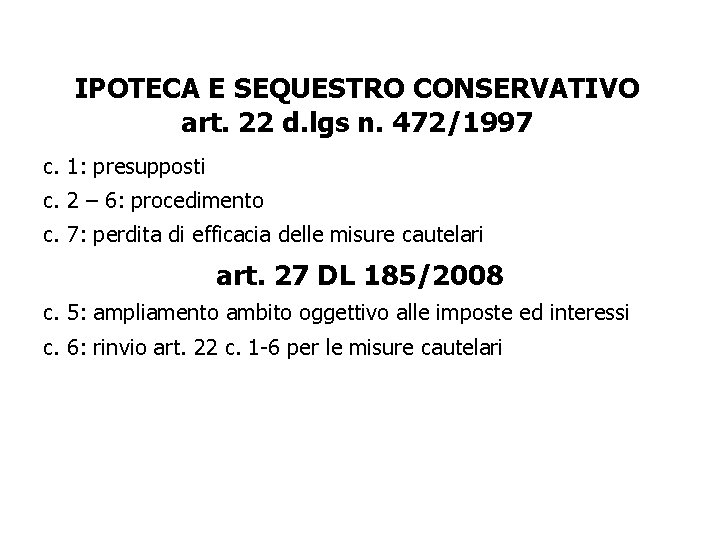

IPOTECA E SEQUESTRO CONSERVATIVO ØEvoluzione normativa ØArt. 22 d. lgs. 472/1997 ØArt. 27 DL 185/2008 ØArt. 15 DL 78/2009

IPOTECA E SEQUESTRO CONSERVATIVO art. 22 d. lgs n. 472/1997 c. 1: presupposti c. 2 – 6: procedimento c. 7: perdita di efficacia delle misure cautelari art. 27 DL 185/2008 c. 5: ampliamento ambito oggettivo alle imposte ed interessi c. 6: rinvio art. 22 c. 1 -6 per le misure cautelari

IPOTECA E SEQUESTRO CONSERVATIVO art. 15 D. L. 78/2009 c. 8 bis e ter: possibilità di attivare indagini finanziarie ai fini dell’adozione delle misure cautelari c. 8 quater: perdita efficacia misure cautelari (modifica art. 27 c. 7 DL 185/2008)

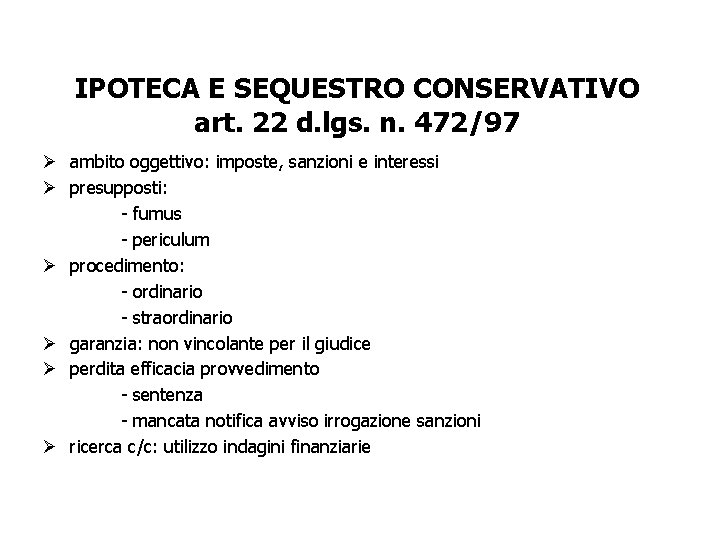

IPOTECA E SEQUESTRO CONSERVATIVO art. 31 D. L. 78/2010 c. 5 : perdita efficacia misure cautelari (modifica art. 27 c. 7 D. L. 185/2008)

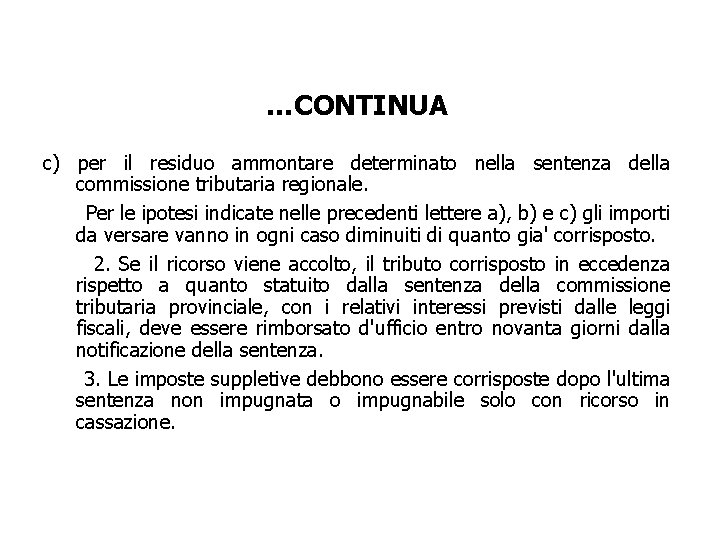

IPOTECA E SEQUESTRO CONSERVATIVO art. 22 d. lgs. n. 472/97 Ø ambito oggettivo: imposte, sanzioni e interessi Ø presupposti: - fumus - periculum Ø procedimento: - ordinario - straordinario Ø garanzia: non vincolante per il giudice Ø perdita efficacia provvedimento - sentenza - mancata notifica avviso irrogazione sanzioni Ø ricerca c/c: utilizzo indagini finanziarie

![RUOLI ORDINARI E STRAORDINARI Art 11 Oggetto e specie dei ruoli 1 Nei RUOLI ORDINARI E STRAORDINARI Art. 11 - Oggetto e specie dei ruoli [1] Nei](https://slidetodoc.com/presentation_image/19549ce9341f3c30f6b33cc328636aab/image-78.jpg)

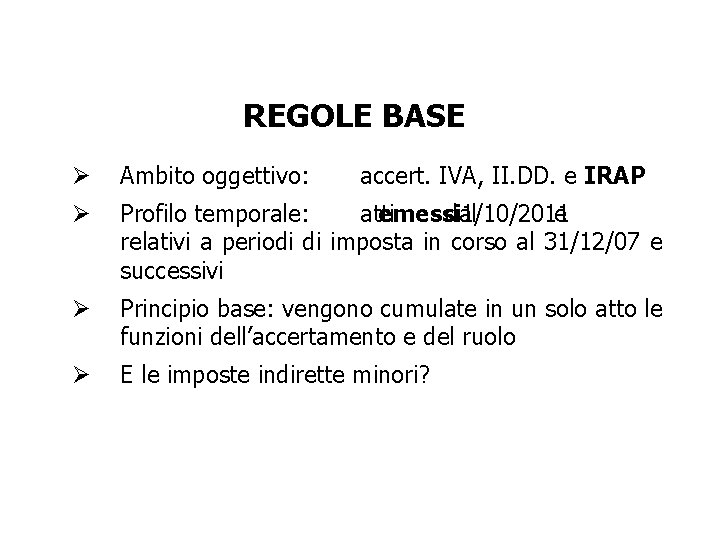

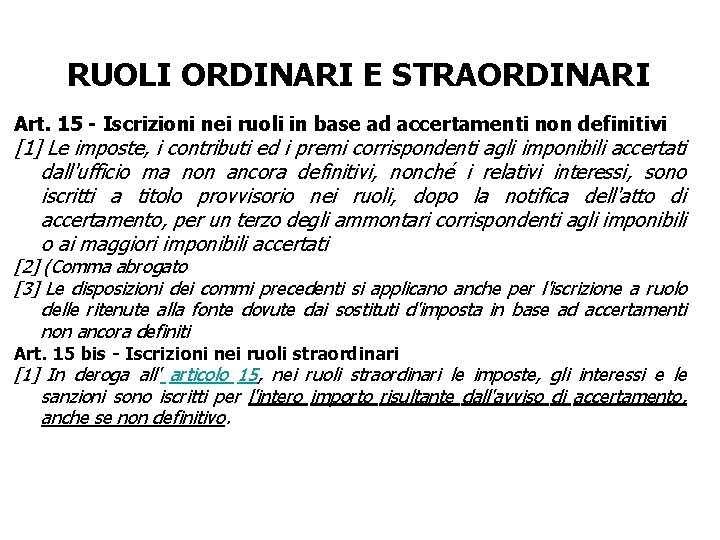

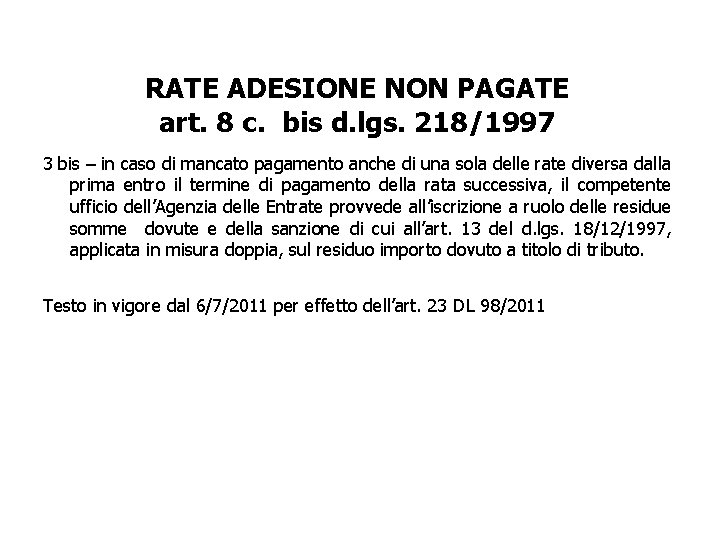

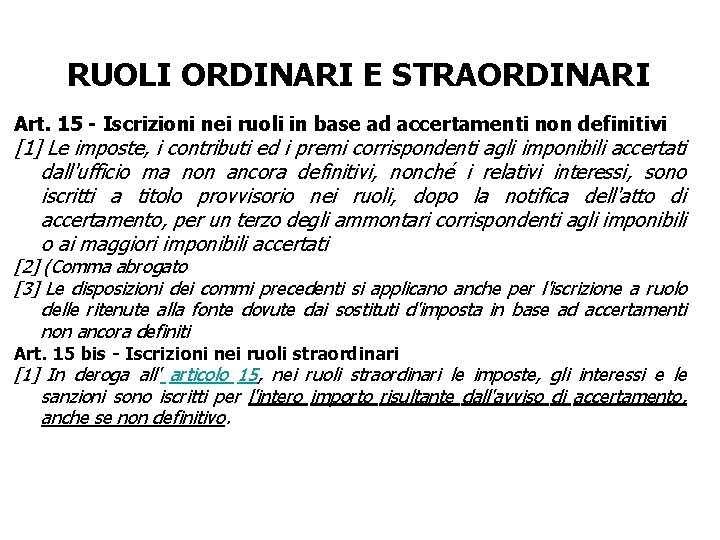

RUOLI ORDINARI E STRAORDINARI Art. 11 - Oggetto e specie dei ruoli [1] Nei ruoli sono iscritte le imposte, le sanzioni e gli interessi. [2] I ruoli si distinguono in ordinari e straordinari. [3] I ruoli straordinari sono formati quando vi è fondato pericolo per la riscossione Art. 14 DPR 602/1973 – iscrizioni a ruolo a titolo definitivo Sono iscritte a titolo definitivo nei ruoli: a) le imposte e le ritenute alla fonte liquidate ai sensi degli articoli 36 - bis e 36 -ter del D. P. R. 600/73, n. 600, al netto dei versamenti diretti risultanti dalle attestazioni allegate alle dichiarazioni; b) le imposte, le maggiori imposte e le ritenute alla fonte liquidate in base ad accertamenti definitivi; c) i redditi dominicali dei terreni e i redditi agrari determinati dall'ufficio in base alle risultanze catastali; d) i relativi interessi, soprattasse e pene pecuniarie.

RUOLI ORDINARI E STRAORDINARI Art. 15 - Iscrizioni nei ruoli in base ad accertamenti non definitivi [1] Le imposte, i contributi ed i premi corrispondenti agli imponibili accertati dall'ufficio ma non ancora definitivi, nonché i relativi interessi, sono iscritti a titolo provvisorio nei ruoli, dopo la notifica dell'atto di accertamento, per un terzo degli ammontari corrispondenti agli imponibili o ai maggiori imponibili accertati [2] (Comma abrogato [3] Le disposizioni dei commi precedenti si applicano anche per l'iscrizione a ruolo delle ritenute alla fonte dovute dai sostituti d'imposta in base ad accertamenti non ancora definiti Art. 15 bis - Iscrizioni nei ruoli straordinari [1] In deroga all' articolo 15, nei ruoli straordinari le imposte, gli interessi e le sanzioni sono iscritti per l'intero importo risultante dall'avviso di accertamento, anche se non definitivo.

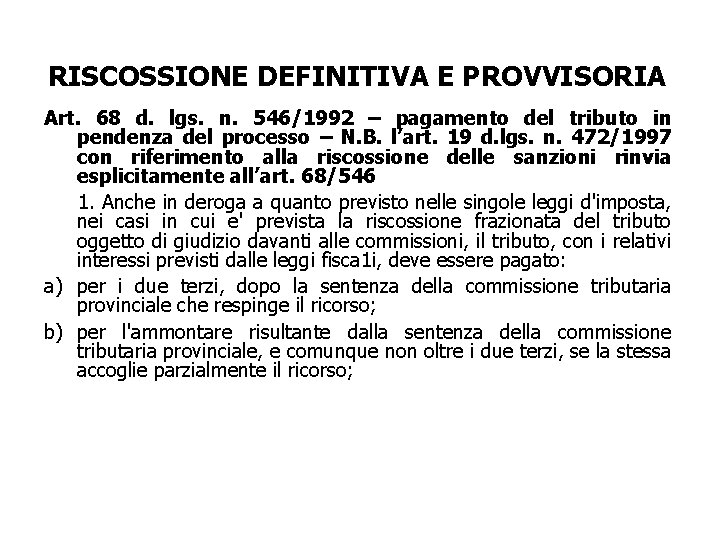

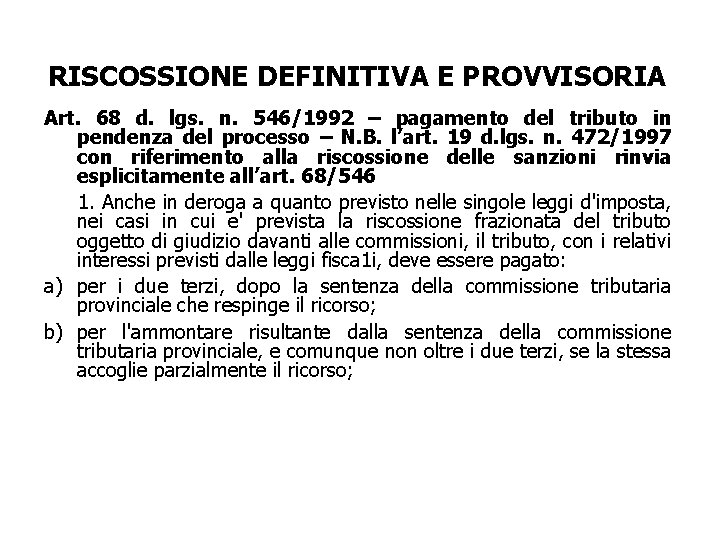

RISCOSSIONE DEFINITIVA E PROVVISORIA Art. 68 d. lgs. n. 546/1992 – pagamento del tributo in pendenza del processo – N. B. l’art. 19 d. lgs. n. 472/1997 con riferimento alla riscossione delle sanzioni rinvia esplicitamente all’art. 68/546 1. Anche in deroga a quanto previsto nelle singole leggi d'imposta, nei casi in cui e' prevista la riscossione frazionata del tributo oggetto di giudizio davanti alle commissioni, il tributo, con i relativi interessi previsti dalle leggi fisca 1 i, deve essere pagato: a) per i due terzi, dopo la sentenza della commissione tributaria provinciale che respinge il ricorso; b) per l'ammontare risultante dalla sentenza della commissione tributaria provinciale, e comunque non oltre i due terzi, se la stessa accoglie parzialmente il ricorso;

…CONTINUA c) per il residuo ammontare determinato nella sentenza della commissione tributaria regionale. Per le ipotesi indicate nelle precedenti lettere a), b) e c) gli importi da versare vanno in ogni caso diminuiti di quanto gia' corrisposto. 2. Se il ricorso viene accolto, il tributo corrisposto in eccedenza rispetto a quanto statuito dalla sentenza della commissione tributaria provinciale, con i relativi interessi previsti dalle leggi fiscali, deve essere rimborsato d'ufficio entro novanta giorni dalla notificazione della sentenza. 3. Le imposte suppletive debbono essere corrisposte dopo l'ultima sentenza non impugnata o impugnabile solo con ricorso in cassazione.

IL RICORSO CONTRO IL RUOLO ØVizi del ruolo e della cartella ØEffetti del nuovo accertamento esecutivo ØCompetenza territoriale ØLa “rottura” della catena di atti ØStudio di casi

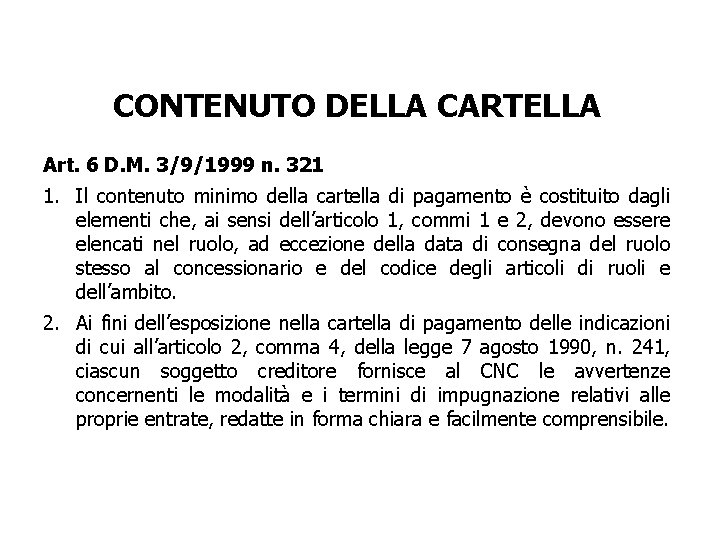

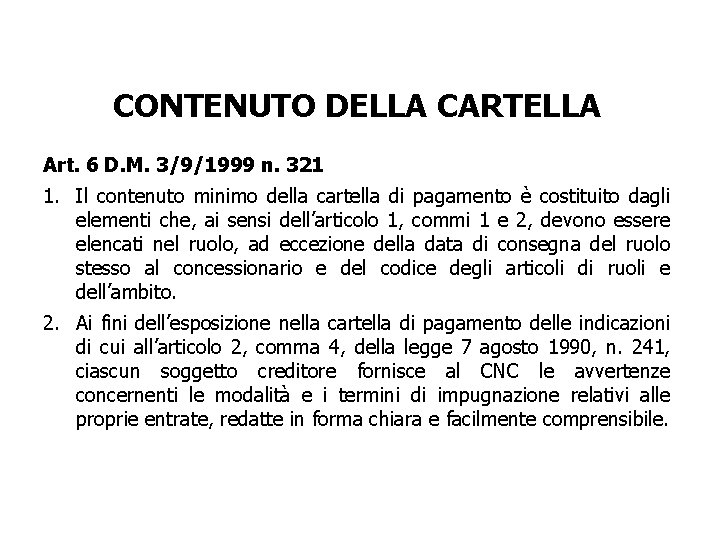

CONTENUTO DELLA CARTELLA Art. 6 D. M. 3/9/1999 n. 321 1. Il contenuto minimo della cartella di pagamento è costituito dagli elementi che, ai sensi dell’articolo 1, commi 1 e 2, devono essere elencati nel ruolo, ad eccezione della data di consegna del ruolo stesso al concessionario e del codice degli articoli di ruoli e dell’ambito. 2. Ai fini dell’esposizione nella cartella di pagamento delle indicazioni di cui all’articolo 2, comma 4, della legge 7 agosto 1990, n. 241, ciascun soggetto creditore fornisce al CNC le avvertenze concernenti le modalità e i termini di impugnazione relativi alle proprie entrate, redatte in forma chiara e facilmente comprensibile.

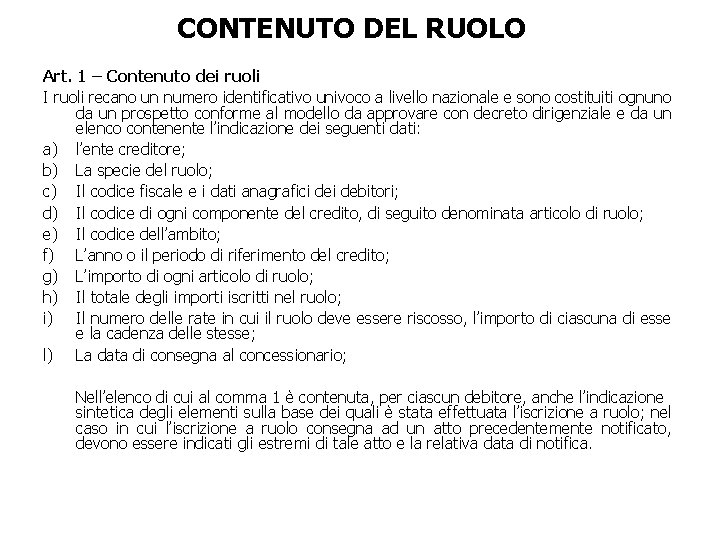

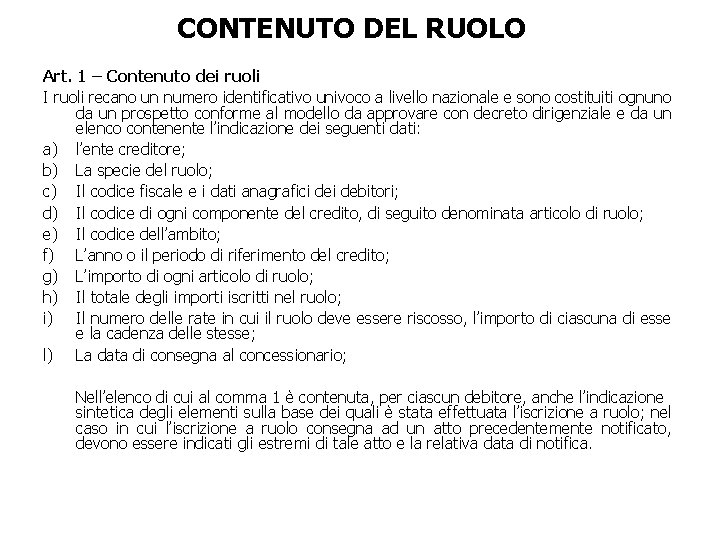

CONTENUTO DEL RUOLO Art. 1 – Contenuto dei ruoli I ruoli recano un numero identificativo univoco a livello nazionale e sono costituiti ognuno da un prospetto conforme al modello da approvare con decreto dirigenziale e da un elenco contenente l’indicazione dei seguenti dati: a) l’ente creditore; b) La specie del ruolo; c) Il codice fiscale e i dati anagrafici debitori; d) Il codice di ogni componente del credito, di seguito denominata articolo di ruolo; e) Il codice dell’ambito; f) L’anno o il periodo di riferimento del credito; g) L’importo di ogni articolo di ruolo; h) Il totale degli importi iscritti nel ruolo; i) Il numero delle rate in cui il ruolo deve essere riscosso, l’importo di ciascuna di esse e la cadenza delle stesse; l) La data di consegna al concessionario; Nell’elenco di cui al comma 1 è contenuta, per ciascun debitore, anche l’indicazione sintetica degli elementi sulla base dei quali è stata effettuata l’iscrizione a ruolo; nel caso in cui l’iscrizione a ruolo consegna ad un atto precedentemente notificato, devono essere indicati gli estremi di tale atto e la relativa data di notifica.

CONTENUTO DELLA CARTELLA Ø a partire dai ruoli consegnati ad Equitalia dopo il 30/9/2010 è in vigore il nuovo modello della cartella di pagamento (Provv. Ag. Entrate 20/3/2010) Ø le modifiche introdotte con tale provvedimento sono formali

RESPONSABILE DEL PROCEDIMENTO art. 36 c. 4 ter la cartella di pagamento di cui all’art. 25 del DPR 29/9/73 n. 602 e successive modificazioni, contiene altresì, a pena di nullità, l’indicazione del responsabile del procedimento di iscrizione a ruolo e di quello di emissione e di notificazione della stessa cartella. Le disposizioni di cui al periodo precedente si applicano ai ruoli consegnati agli agenti della riscossione a decorrere dal 1° giugno 2008; la mancata indicazione dei responsabili dei procedimenti nelle cartelle di pagamento relative a ruoli consegnati prima di tale data non è causa di nullità delle stesse.

…CONTINUA Con questa sanatoria “di fatto”, foriera di non poche polemiche, sono stati sostanzialmente inibiti i possibili effetti dell’ordinanza n. 277/07 della Corte Costituzionale secondo cui l’obbligo imposto ai concessionari di indicare nelle cartelle di pagamento il responsabile del procedimento, lingi dall’essere un inutile adempimento, ha lo scopo di assicurare la trasparenza dell’attività amministrativa, la piena informazione del cittadino (anche ai fini di eventuali azioni nei confronti del responsabile) e la garanzia del diritto di difesa, che sono altrettanti aspetti del buon andamento e dell’imparzialità della pubblica amministrazione predicati all’art. 97, 1° comma, Cost. (si veda ora, l’art. 1, comma 1, della legge n. 241 del 1990, come modificato della legge 11 febbraio 2005, n. 15, recante “ Modifiche ed integrazioni alla legge 7 agosto 1990, n. 241, concernenti norme generali sull’azione amministrativa”).

CONTENUTO DELLA CARTELLA art. 25 DPR 602/73 Ø Cassazione sentenza n. 3948 depositata il 18 febbraio 2011: la cartella di pagamento priva della motivazione è valida se si fonda sulla dichiarazione presentata dal contribuente. In tema di obbligo di motivazione degli atti tributari, previsto tanto per l’avviso di accertamento, quanto per la cartella di pagamento (DPR n. 602 del 1973, artt. 12 e 25), “la verifica dell’osservanza dell’obbligo dell’Ufficio finanziario di indicare i presupposti di fatto e le ragioni giuridiche del proprio atto va riscontrata non in astratto, ma alla luce delle finalità che tale obbligo è chiamato ad assolvere”.

ATTI PRODROMICI • L’art. 19 del processo tributario elenca gli atti impugnabili. • Il terzo comma di tale disposizione è suddiviso in tre periodi, che così recitano: Ø “gli atti diversi da quelli indicati non sono impugnabili autonomamente. Ø Ognuno degli atti autonomamente impugnabili può essere impugnato solo per vizi propri. Ø La mancata notificazione di atti autonomamente impugnabili, adottati precedentemente all’atto notificato, ne consente l’impugnazione unitamente a quest’ultimo”

ATTI PRODROMICI • Corte di Cassazione, sentenza sez. Tributaria, 05 -10 -2007, n. 20935: “costituisce principio consolidato quello secondo cui, in tema di riscossione delle imposte dirette, la mancata o irrituale notificazione della cartella di pagamento, determina l'invalidità derivata dell'avviso di mora, in occasione della cui impugnazione, tuttavia, è facoltà del contribuente impugnare, ai sensi del D. Lgs. 546/92, art. 19, anche la cartella di pagamento non notificata o irritualmente notificata (Cass. n. 7649/2006 , n. 2798/2006 , n. 18012/2005 )”.

ATTI IMPUGNABILI • L’art. 19 del processo tributario nella versione oggi vigente contempla alle lett e) bis ed e) ter, rispettivamente, l’iscrizione di ipoteca ed il fermo amministrativo di beni mobili registrati tra gli atti impugnabili. Tale previsione è risalente alla manovra Prodi (DL. N. 223 del 2006, convertito nella legge n. 248). Dunque, il conflitto interpretativo preesistente è stato senza dubbio ricomposto. • Tuttavia, la giurisprudenza ha dovuto stabilire se il fermo di beni mobili registrati costituisca atto impugnabile solo se riferito a debiti tributari, ovvero anche a debiti extra-tributari.

ATTI IMPUGNABILI Cass. SS. UU. , ordinanza n. 3171 del 11 febbraio 2008 Ø compete al giudice tributario la risoluzione delle controversie in materia di “lavoro sommerso” Ø “possono inoltre essere attribuite ai giudici tributari quelle controversie che riguardano atti “neutri”, cioè utilizzabili a sostegno di qualsiasi pretesa patrimoniale (tributaria o no) della mano pubblica” (l’attribuzione di tale contenzioso è stata però limitata alle questioni attinenti alla regolarità formale e sostanziale della misura adottata: non alla fondatezza della pretesa che ha dato luogo al provvedimento di fermo ed alla iscrizione di ipoteca).

ATTI IMPUGNABILI • tale impostazione non è però condivisibile, in quanto travolge il nesso inscindibile tra l’art. 2 del processo tributario – che delinea la giurisdizione con riferimento ai tributi di ogni genere e specie – e l’art. 19 – che elenca gli atti impugnabili, tra i quali ora il fermo amministrativo -: va allora affermato che in tanto il fermo amministrativo sia attribuito alla cognizione del giudice tributario in quanto lo stesso afferisca, appunto, a tributi di ogni genere e specie. • ed in effetti con la sentenza n. 130 del 14 maggio 2008, la quale la Corte Costituzionale ha dichiarato la parziale illegittimità dell’art. 2 del d. lgs. n. 546/1992, nella parte in cui attribuisce alla giurisdizione tributaria le controversie in materia di lavoro sommerso.

ATTI IMPUGNABILI • pertanto il giudice tributario ha titolo per pronunciarsi in materia di fermo amministrativo di beni mobili registrati solo quando il debito sottostante abbia natura tributaria. • tale conclusione è stata confermata dalle SS. UU. della Corte di Cassazione con l’ordinanza 5/6/2008 n. 14852.

ATTI IMPUGNABILI • ci chiediamo ora se atti tipici del procedimento di riscossione, quale ad esempio il provvedimento di revoca della maggior rateazione dei ruoli, siano o meno impugnabili innanzi al giudice tributario. • L’art. 19, primo comma, elenca gli atti impugnabili, e tra essi non annovera il provvedimento di revoca; il successivo terzo comma stabilisce poi che gli altri atti, cioè quelli diversi da quelli indicati al comma 1, non sono impugnabili.

ATTI IMPUGNABILI • malgrado tale previsione normativa, nella giurisprudenza si assiste ad una “dirompente” tendenza “espansiva” del novero degli atti impugnabili, finalizzata ad assicurare la massima tutela al contribuente di fronte alle “avances” del Fisco. • Cass. n. 185/1999: rientra gli atti impugnabili l’atto di revoca dell’accertamento con adesione. • Cass. n. 23731/2004: il diniego di interpello disapplicativo ex art. 37 bis del dpr n. 600/1973 è atto impugnabile • Cass. n. 16776/2005: l’atto di diniego di autotutela è impugnabile

ATTI IMPUGNABILI • A tale sequenza fa da naturale corollario la sentenza Cass. SS. UU. n. 16293/2007, che in massima così recita: “Ai fini dell'accesso alla giurisdizione tributaria debbono essere qualificati come avvisi di accertamento o di liquidazione di un tributo tutti quegli atti con cui l'Amministrazione comunica al contribuente una pretesa tributaria ormai definita; ancorche' tale comunicazione si concluda non con una formale intimazione al pagamento sorretta dalla prospettazione in termini brevi dell'attivita' esecutiva, bensi' con un invito "bonario" a versare quanto dovuto. Cioe' appare essenziale… che il testo manifesti una pretesa tributaria compiuta e non condizionata, ancorche' accompagnata dalla sollecitazione a pagare spontaneamente per evitare spese ulteriori (o anche essere ammesso a qualche beneficio).

ATTI IMPUGNABILI • Cass. SS. UU. n. 16293/2007: A differenza di quanto puo' dirsi a proposito delle comunicazioni previste dal comma 3 dell'art. 36 -bis del D. P. R. n. 600/1973 e dal comma 3 dell'art. 54 -bis del D. P. R. n. 633/1972; queste comunicazioni costituiscono infatti anche un "invito" a fornire "eventuali dati o elementi non considerati o valutati erroneamente nella liquidazione dei tributi". Quindi manifestano una volontà impositiva ancora in itinere e non formalizzata in un atto cancellabile solo in via di autotutela (o attraverso l'intervento del giudice). Nell'ambito di questa impostazione di diritto, che l'ente impositore non puo' modificare a suo piacimento dichiarando "non impugnabili" atti che impugnabili sono, spetta al giudice di merito sceverare congrua motivazione gli atti impositivi dagli atti che impositivi non sono, esaminando gli aspetti sostanziali dell'atto, che possono non trovare compiuta corrispondenza nei suoi aspetti formali”.

LEGITTIMAZIONE PROCESSUALE Circ. 51/E/2008 • Se l’atto dell’Amministrazione finanziaria posto a fondamento della pretesa tributaria è stato regolarmente notificato, la mancata impugnazione dello stesso nei termini di legge preclude ogni possibilità di contestazione del debito fiscale, determinandone la definitività. • Resterà tuttavia ferma per il contribuente la possibilità di far valere i vizi relativi alla formazione e al contenuto dei ruoli di cui all’articolo 12 del DPR n. 602/73, oltre ai vizi relativi alla emissione e alla notificazione della cartella di pagamento.

LEGITTIMAZIONE PROCESSUALE Circ. 51/E/2008 • Se nella lite è stata chiamata in causa soltanto l’Agenzia delle entrate per questioni concernenti esclusivamente la regolarità e la validità degli atti dell’agente della riscossione, l’ufficio eccepirà in via preliminare il difetto di legittimazione passiva, in quanto trattasi di vizi imputabili all’attività riscossiva e, successivamente, chiama in causa lo stesso agente della riscossione. Al riguardo la Corte di cassazione ha affermato che la chiamata di terzi nel processo tributario può essere effettuata dal resistente con l’atto di costituzione in giudizio, a pena di decadenza, entro il termine di 60 gg. dalla notifica del ricorso (Cass. , sez. trib. , n. 24563 del 26 novembre 2007; n. 16119 del 20 luglio 2007; n. 7329 del 13 maggio 2003; Circ. n. 98/E del 23 aprile 1996, a commento dell’articolo 23 del decreto legislativo n. 546 del 1992)

LEGITTIMAZIONE PROCESSUALE Circ. 51/E/2008 • nel caso in cui il ricorrente evochi in giudizio esclusivamente l’agente della riscossione, rilevando l’esistenza di vizi riferibili alla pretesa tributaria, è onere dell’agente della riscossione chiamare in causa l’ufficio competente ai sensi dell’articolo 39 del d. lgs. n. 112 del 1999, al fine di evitare gli effetti pregiudizievoli di una condanna; • per la gestione delle controversie nelle quali sia stata chiamata in causa sia l’Agenzia delle entrate sia l’agente della riscossione, per vizi imputabili solo a quest’ultimo, l’ufficio può limitarsi ad eccepire il proprio difetto di legittimazione passiva; • nei casi in cui il ricorrente faccia valere sia vizi ascrivibili all’agente della riscossione sia questioni relative all’esercizio del potere impositivo dell’Amministrazione, l’ufficio legittimato passivo predisporrà adeguate controdeduzioni con riferimento agli atti di propria competenza.

CTP COMPETENTE Circ. 51/E/2008 • qualora il contribuente faccia valere esclusivamente vizi inerenti alla pretesa erariale e proponga ricorso nei confronti dell’ufficio che ha formato il ruolo, la commissione tributaria provinciale competente si determina, con riferimento alla sede dell’ufficio impositore. In tal caso, qualora la commissione tributaria provinciale dinanzi alla quale sia stato incardinato il ricorso venga individuata con riferimento alla sede dell’agente della riscossione che ha notificato la cartella di pagamento, l’ufficio che ha formato il ruolo eccepirà il difetto di competenza della commissione adita, ex art. 5 d. lgs. n. 546/1992.

LEGITTIMAZIONE PROCESSUALE Circ. 51/E/2008 • Cass. SS. UU. 16 gennaio 1986, n. 211: nel caso di contestazione di vizi concernenti l’iscrizione a ruolo, “la competenza spetta alla Commissione di …, nella cui circoscrizione ha sede l'ufficio fiscale che ha emesso il detto provvedimento”. • Per contro, se il contribuente presenta ricorso lamentando esclusivamente vizi relativi al procedimento di emissione e notificazione della cartella di pagamento, la commissione tributaria provinciale competente va individuata in quella nella cui circoscrizione ha sede l’agente della riscossione. Se il contribuente propone ricorso alla commissione tributaria provinciale nella cui circoscrizione ha sede l’ufficio che ha iscritto a ruolo, quest’ultimo, nell’ipotesi in cui sia destinatario del ricorso, eccepirà l’incompetenza della commissione tributaria adita dal contribuente, oltre che il proprio difetto di legittimazione passiva.

LEGITTIMAZIONE PROCESSUALE Circ. 51/E/2008 • Se il contribuente impugna l’iscrizione di ipoteca ovvero il fermo di beni mobili registrati l’ufficio seguirà le istruzioni contenute nei punti precedenti, eccependo, in particolare, il difetto di legittimazione passiva qualora non vengano fatti valere vizi che si riflettono sulla debenza del credito posto in riscossione.

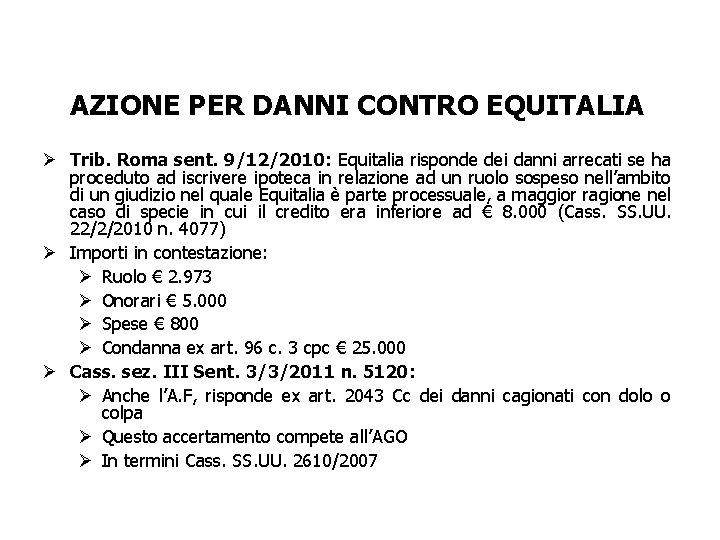

LA TUTELA PER I DANNI Art. 59 DPR n. 602/1972: 1) Chiunque si ritenga leso dall’esecuzione può proporre azione contro il concessionario dopo il compimento dell’esecuzione stessa ai fini del risarcimento dei danni. 2) Il concessionario risponde dei danni e delle spese del giudizio anche con la cauzione prestata, salvi i diritti degli enti creditori

AZIONE PER DANNI CONTRO EQUITALIA Ø Trib. Roma sent. 9/12/2010: Equitalia risponde dei danni arrecati se ha proceduto ad iscrivere ipoteca in relazione ad un ruolo sospeso nell’ambito di un giudizio nel quale Equitalia è parte processuale, a maggior ragione nel caso di specie in cui il credito era inferiore ad € 8. 000 (Cass. SS. UU. 22/2/2010 n. 4077) Ø Importi in contestazione: Ø Ruolo € 2. 973 Ø Onorari € 5. 000 Ø Spese € 800 Ø Condanna ex art. 96 c. 3 cpc € 25. 000 Ø Cass. sez. III Sent. 3/3/2011 n. 5120: Ø Anche l’A. F, risponde ex art. 2043 Cc dei danni cagionati con dolo o colpa Ø Questo accertamento compete all’AGO Ø In termini Cass. SS. UU. 2610/2007

IL NUOVO REATO DI SOTTRAZIONE FRAUDOLENTA ØEvoluzione art. 11 d. lgs. 74/2000 ØPrincipi elaborati dalla giurisprudenza ØStudio di casi

SOTTRAZIONE FRAUDOLENTA • Vecchia norma: Ø un solo comma Ø fattispecie - alienazione simulata - compimento altri atti fraudolenti Ø fine: sottrarsi al pagamento di IVA e II. DD. e relative sanzioni e interessi Ø natura atti: idoneità a rendere in tutto o in parte inefficace la procedura di riscossione coattiva Ø pena: reclusione da 6 mesi a 4 anni Ø soglia di punibilità: € 51. 645

SOTTRAZIONE FRAUDOLENTA Nuova norma: Ø due commi Ø modifiche al c. 1 Ø introduzione c. 2: “falso in transazione” Ø simmetrie fra i due commi Ø violazione fino a € 50. 000: no reato Ø violazione da € 50. 001 a € 200. 000: reato “base” con pena da 6 mesi a 4 anni Ø violazione da € 200. 001: reato “aggravato” con pena da 1 anno a 6 anni (intercettazioni)

SOTTRAZIONE FRAUDOLENTA L’art. 11 c. 1 d. lgs. 74/2000 ha mantenuto per il resto la sua struttura. Sono confermati giurisprudenza: i principi della pregressa Cass. pen. n. 38925/2009, sez. III: ØReato di pericolo ØIndipendente dalla attualità della obbligazione tributaria ØAnche la costituzione di un fondo patrimoniale può essere idonea ad integrare il reato

Accertamento sintetico

Accertamento sintetico Stato patrimoniale civilistico

Stato patrimoniale civilistico Caucho sintetico

Caucho sintetico Movimento analitico

Movimento analitico Alcano de 12 carbonos

Alcano de 12 carbonos Pensiero sintetico significato

Pensiero sintetico significato Intercorm

Intercorm Situazione patrimoniale

Situazione patrimoniale Trascendental

Trascendental Infeliz no grau superlativo absoluto sintético

Infeliz no grau superlativo absoluto sintético Fluxograma sintético

Fluxograma sintético Acentos gráficos

Acentos gráficos Indicatore sintetico

Indicatore sintetico Metodo dialectico

Metodo dialectico Tipos de aguja de sutura

Tipos de aguja de sutura Superlativo absoluto sintético de acre

Superlativo absoluto sintético de acre Massimiliano marzocca

Massimiliano marzocca Massimiliano stramaglia

Massimiliano stramaglia Urologia fatebenefratelli napoli

Urologia fatebenefratelli napoli Massimiliano dragoni

Massimiliano dragoni Massimiliano marzocca

Massimiliano marzocca Massimiliano madonna

Massimiliano madonna Fiedler leadership

Fiedler leadership Massimiliano tasini

Massimiliano tasini Massimiliano scopelliti

Massimiliano scopelliti Massimiliano tasini

Massimiliano tasini Prof rak

Prof rak Massimiliano mascherini

Massimiliano mascherini Massimiliano bacchi

Massimiliano bacchi Massimiliano ferro

Massimiliano ferro Massimiliano marzocca

Massimiliano marzocca Cura di casa

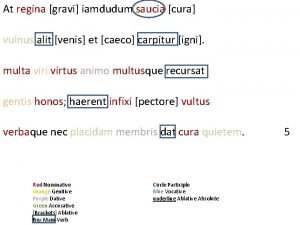

Cura di casa At regina gravi

At regina gravi Catena alimentare fiume scuola primaria

Catena alimentare fiume scuola primaria Meralgia parestesica cura

Meralgia parestesica cura Granuloma anulare diabete

Granuloma anulare diabete Colegio interparroquial del sur santo cura de ars

Colegio interparroquial del sur santo cura de ars Verifica ominidi scuola primaria

Verifica ominidi scuola primaria Quais são os sacramentos da cura

Quais são os sacramentos da cura Polillita el club del hogar

Polillita el club del hogar Cuento de la gallina de jules renard

Cuento de la gallina de jules renard Carla gikovate consultório

Carla gikovate consultório Enfermedades que cura el eucalipto

Enfermedades que cura el eucalipto Degeneración espinocerebral cura

Degeneración espinocerebral cura Salmo da cura 72

Salmo da cura 72 Famous narcissists quotes

Famous narcissists quotes Palabras compuestas con santo

Palabras compuestas con santo Jo 9 1-41

Jo 9 1-41 Franciscano cura el cancer

Franciscano cura el cancer Mediunidade de cura e efeitos físicos

Mediunidade de cura e efeitos físicos Si no puedes curar alivia autor

Si no puedes curar alivia autor Stupid creature

Stupid creature Gestionale di cura

Gestionale di cura Bratz likovi imena

Bratz likovi imena Prenditi cura di lui

Prenditi cura di lui Cura windows xp

Cura windows xp Nulla ha senso

Nulla ha senso Paulina stojić

Paulina stojić Cura non planar

Cura non planar Salmo 8,4-10

Salmo 8,4-10 Restrictive lung disease

Restrictive lung disease Ureaplasma sintomas

Ureaplasma sintomas Cura cifra

Cura cifra At regina gravi iamdudum saucia cura

At regina gravi iamdudum saucia cura Porque tu crees que el tiempo cura y las paredes tapan

Porque tu crees que el tiempo cura y las paredes tapan Dermografismo tem cura

Dermografismo tem cura