PRSTAMOS DEFINICIN Definicin Funcionamiento Caractersticas Frecuentemente es una

- Slides: 12

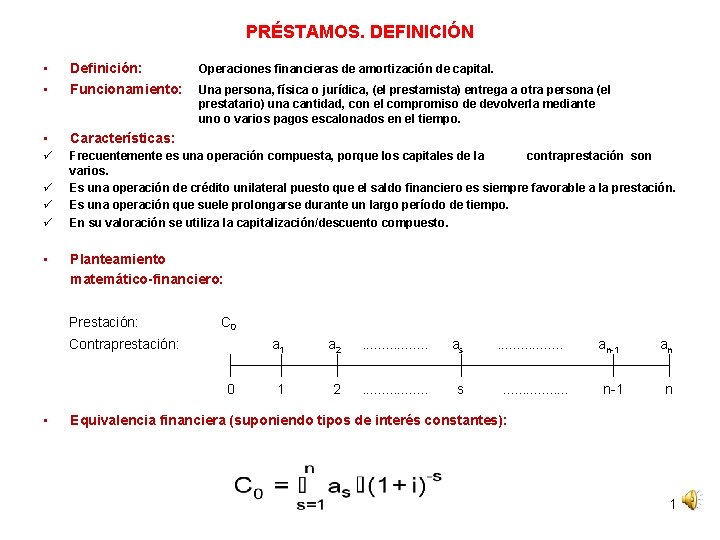

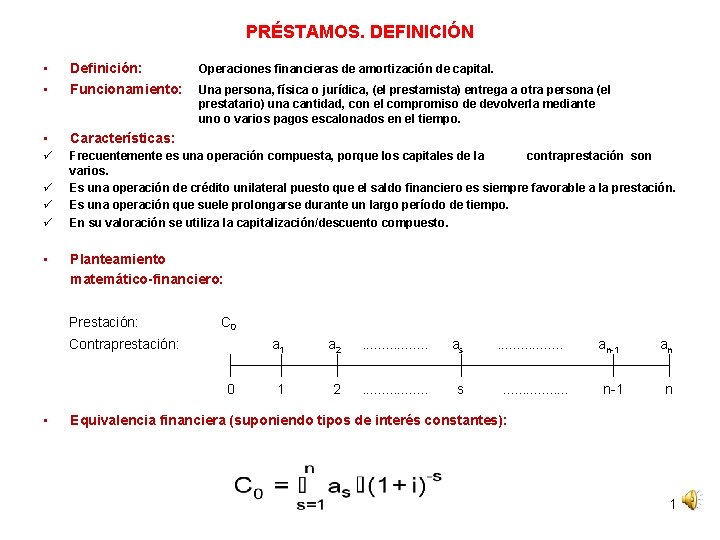

PRÉSTAMOS. DEFINICIÓN • • Definición: Funcionamiento: • Características: ü Frecuentemente es una operación compuesta, porque los capitales de la contraprestación son varios. Es una operación de crédito unilateral puesto que el saldo financiero es siempre favorable a la prestación. Es una operación que suele prolongarse durante un largo período de tiempo. En su valoración se utiliza la capitalización/descuento compuesto. ü ü ü • Operaciones financieras de amortización de capital. Una persona, física o jurídica, (el prestamista) entrega a otra persona (el prestatario) una cantidad, con el compromiso de devolverla mediante uno o varios pagos escalonados en el tiempo. Planteamiento matemático-financiero: Prestación: C 0 Contraprestación: 0 • a 1 a 2 . . . . as 1 2 . . . . s . . . . an-1 an n Equivalencia financiera (suponiendo tipos de interés constantes): 1

PRÉSTAMOS. VARIABLES MÁS IMPORTANTES Podemos resumir las variables más importantes de un préstamo en la siguiente relación • Capital prestado (C 0): Se trata del importe que el prestamista entrega de una sola vez al prestatario y que hay que amortizar a través de una serie de pagos periódicos. • 2

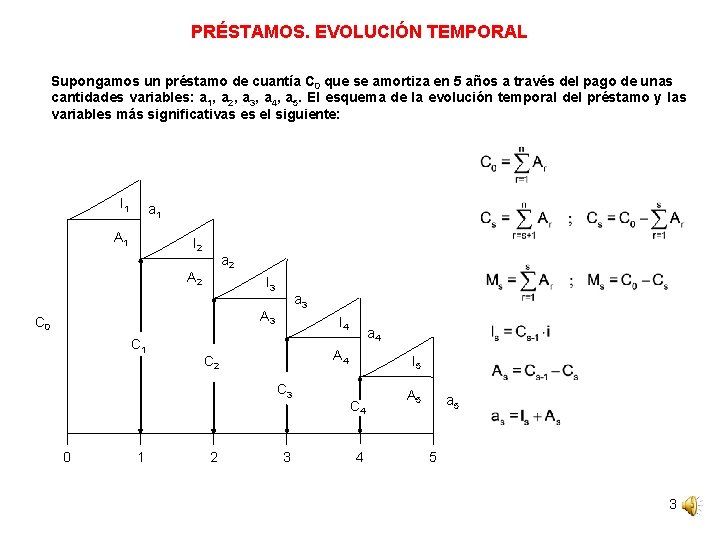

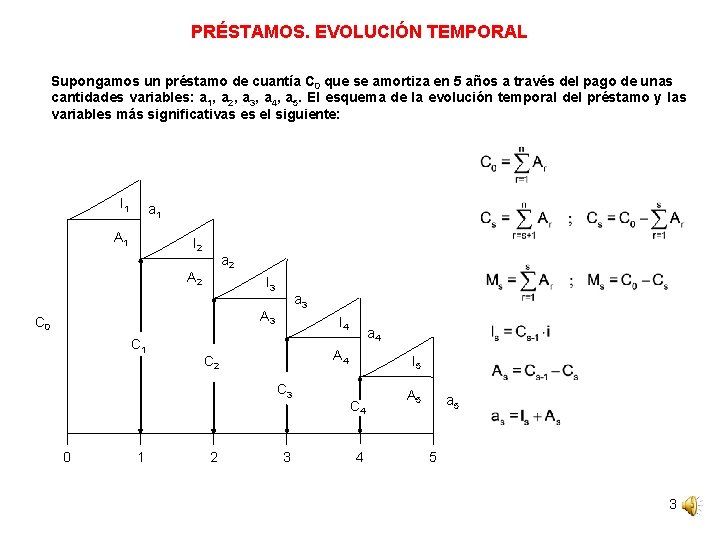

PRÉSTAMOS. EVOLUCIÓN TEMPORAL Supongamos un préstamo de cuantía C 0 que se amortiza en 5 años a través del pago de unas cantidades variables: a 1, a 2, a 3, a 4, a 5. El esquema de la evolución temporal del préstamo y las variables más significativas es el siguiente: I 1 a 1 A 1 I 2 a 2 A 2 I 3 a 3 A 3 C 0 C 1 I 4 A 4 C 2 C 3 0 1 2 a 4 3 I 5 C 4 4 A 5 a 5 5 3

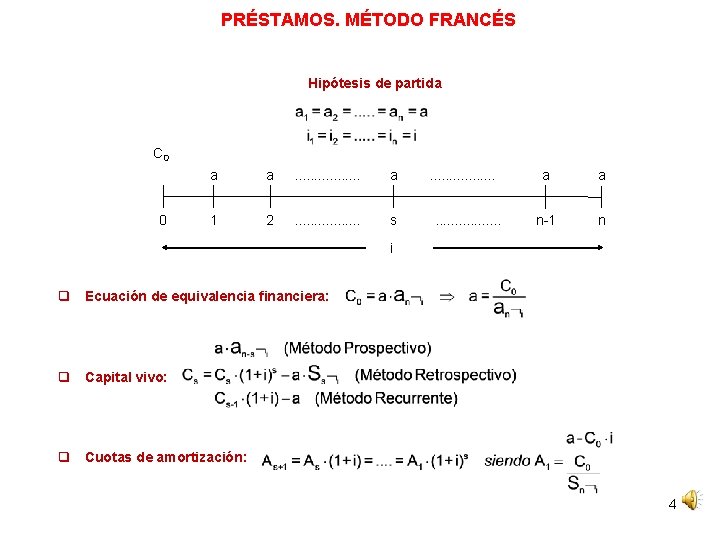

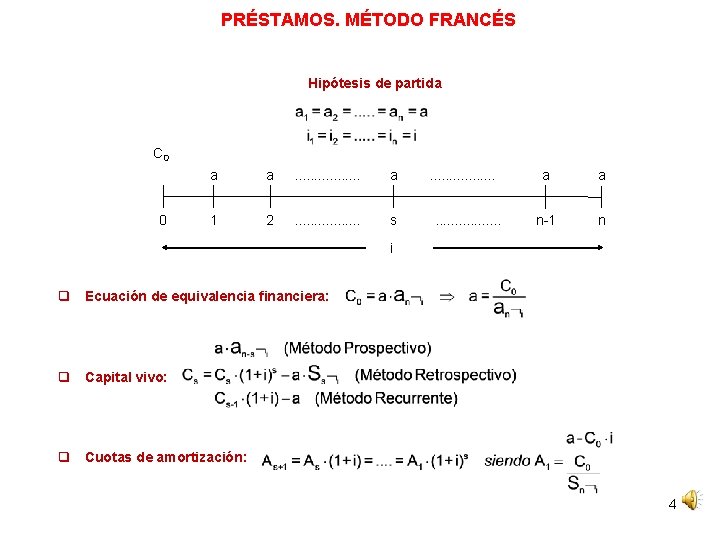

PRÉSTAMOS. MÉTODO FRANCÉS Hipótesis de partida C 0 0 a a . . . . a 1 2 . . . . s . . . . a a n-1 n i q Ecuación de equivalencia financiera: q Capital vivo: q Cuotas de amortización: 4

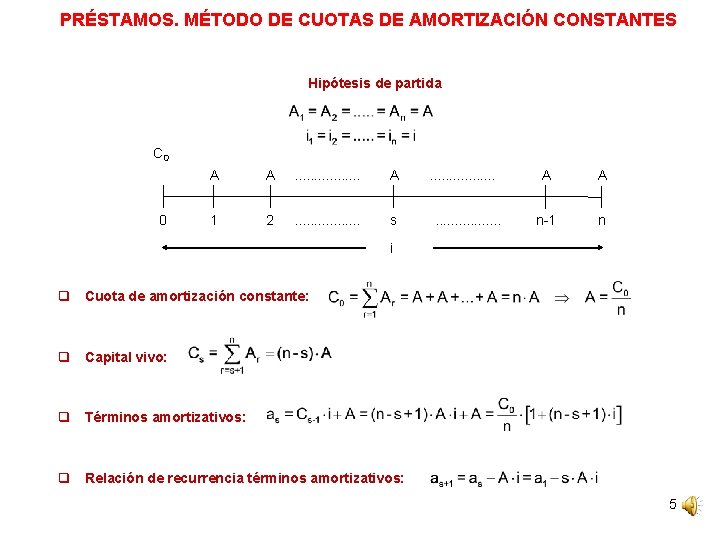

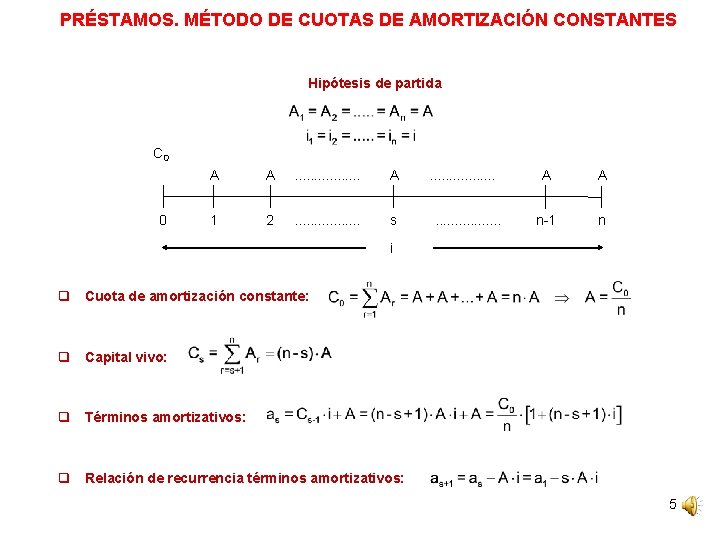

PRÉSTAMOS. MÉTODO DE CUOTAS DE AMORTIZACIÓN CONSTANTES Hipótesis de partida C 0 0 A A . . . . A 1 2 . . . . s . . . . A A n-1 n i q Cuota de amortización constante: q Capital vivo: q Términos amortizativos: q Relación de recurrencia términos amortizativos: 5

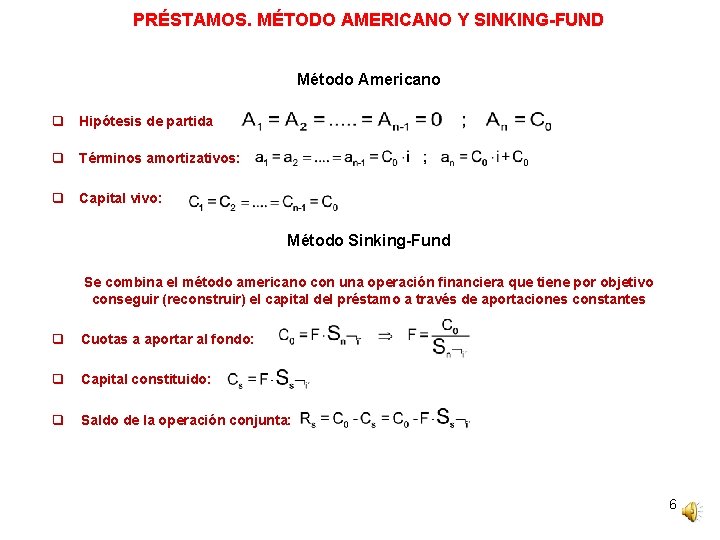

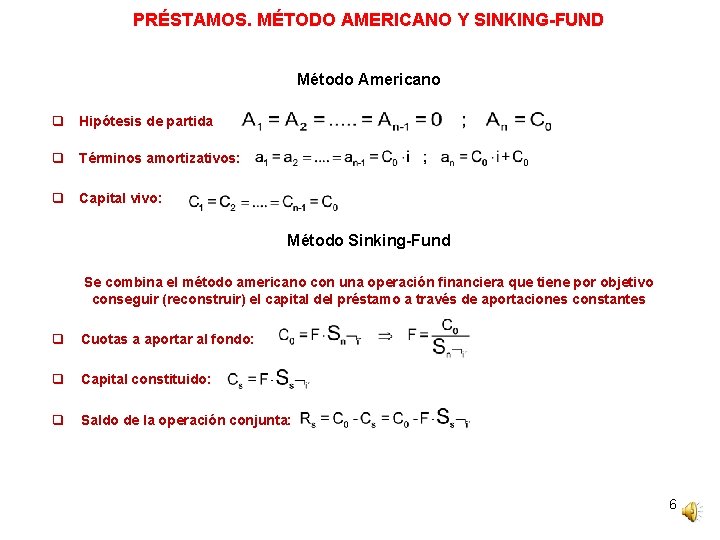

PRÉSTAMOS. MÉTODO AMERICANO Y SINKING-FUND Método Americano q Hipótesis de partida q Términos amortizativos: q Capital vivo: Método Sinking-Fund Se combina el método americano con una operación financiera que tiene por objetivo conseguir (reconstruir) el capital del préstamo a través de aportaciones constantes q Cuotas a aportar al fondo: q Capital constituido: q Saldo de la operación conjunta: 6

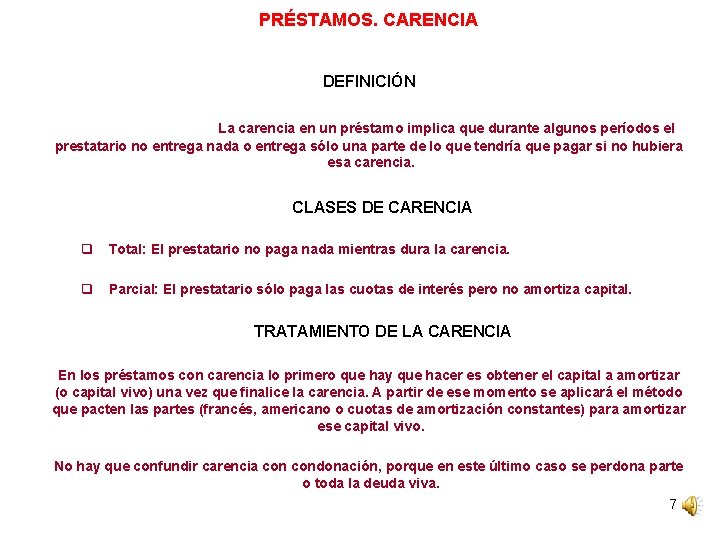

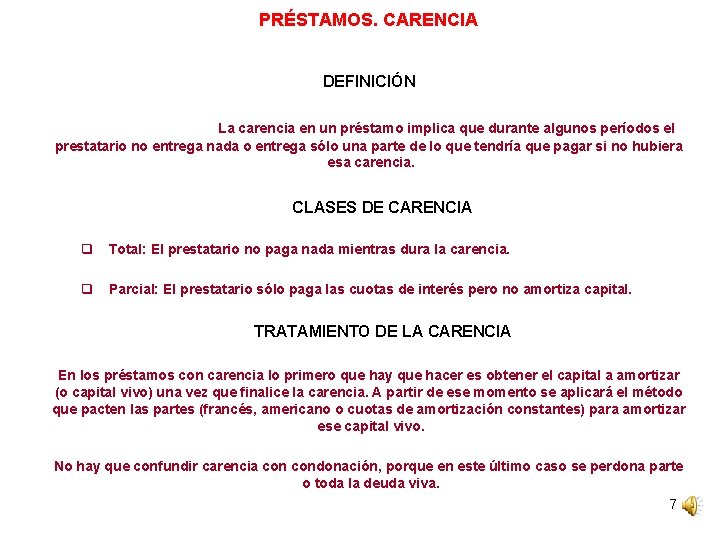

PRÉSTAMOS. CARENCIA DEFINICIÓN La carencia en un préstamo implica que durante algunos períodos el prestatario no entrega nada o entrega sólo una parte de lo que tendría que pagar si no hubiera esa carencia. CLASES DE CARENCIA q Total: El prestatario no paga nada mientras dura la carencia. q Parcial: El prestatario sólo paga las cuotas de interés pero no amortiza capital. TRATAMIENTO DE LA CARENCIA En los préstamos con carencia lo primero que hay que hacer es obtener el capital a amortizar (o capital vivo) una vez que finalice la carencia. A partir de ese momento se aplicará el método que pacten las partes (francés, americano o cuotas de amortización constantes) para amortizar ese capital vivo. No hay que confundir carencia condonación, porque en este último caso se perdona parte o toda la deuda viva. 7

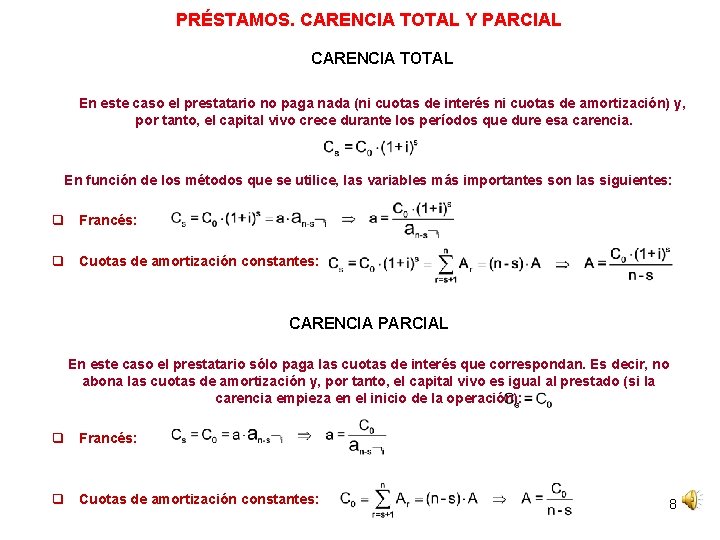

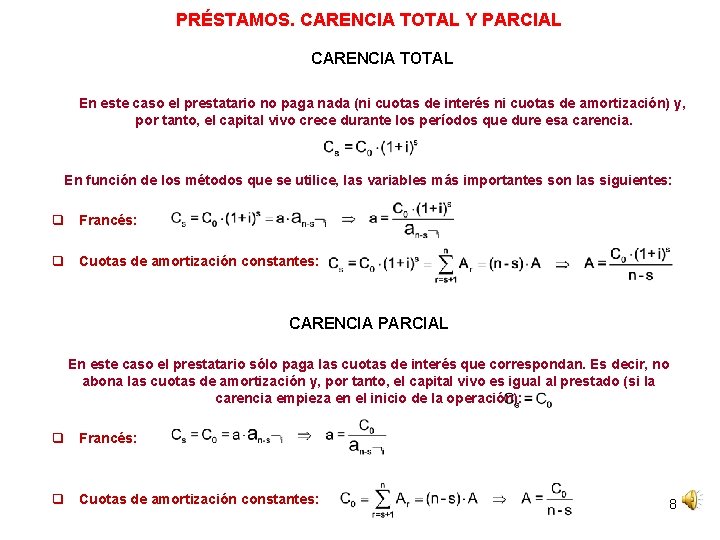

PRÉSTAMOS. CARENCIA TOTAL Y PARCIAL CARENCIA TOTAL En este caso el prestatario no paga nada (ni cuotas de interés ni cuotas de amortización) y, por tanto, el capital vivo crece durante los períodos que dure esa carencia. En función de los métodos que se utilice, las variables más importantes son las siguientes: q Francés: q Cuotas de amortización constantes: CARENCIA PARCIAL En este caso el prestatario sólo paga las cuotas de interés que correspondan. Es decir, no abona las cuotas de amortización y, por tanto, el capital vivo es igual al prestado (si la carencia empieza en el inicio de la operación): q Francés: q Cuotas de amortización constantes: 8

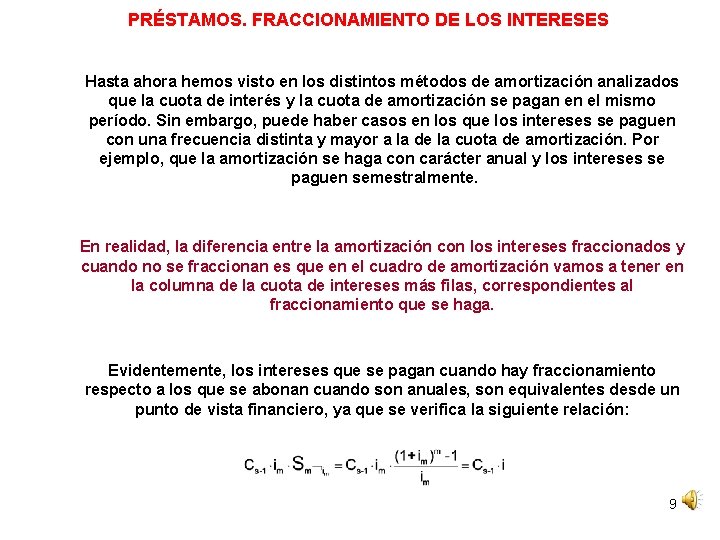

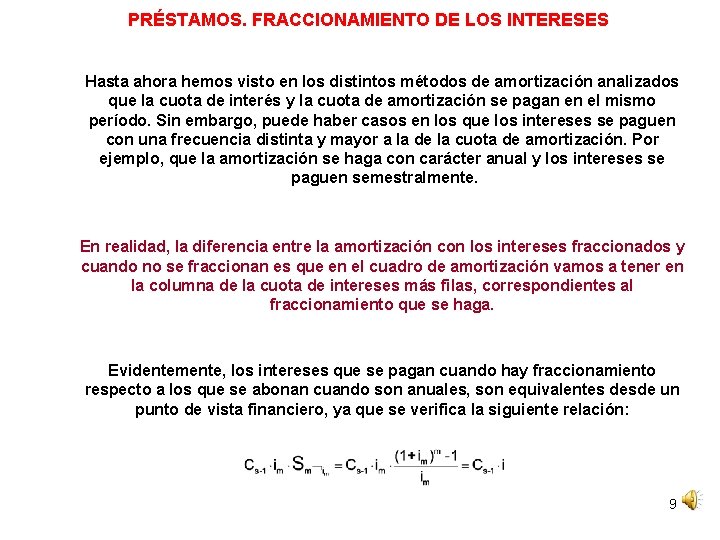

PRÉSTAMOS. FRACCIONAMIENTO DE LOS INTERESES Hasta ahora hemos visto en los distintos métodos de amortización analizados que la cuota de interés y la cuota de amortización se pagan en el mismo período. Sin embargo, puede haber casos en los que los intereses se paguen con una frecuencia distinta y mayor a la de la cuota de amortización. Por ejemplo, que la amortización se haga con carácter anual y los intereses se paguen semestralmente. En realidad, la diferencia entre la amortización con los intereses fraccionados y cuando no se fraccionan es que en el cuadro de amortización vamos a tener en la columna de la cuota de intereses más filas, correspondientes al fraccionamiento que se haga. Evidentemente, los intereses que se pagan cuando hay fraccionamiento respecto a los que se abonan cuando son anuales, son equivalentes desde un punto de vista financiero, ya que se verifica la siguiente relación: 9

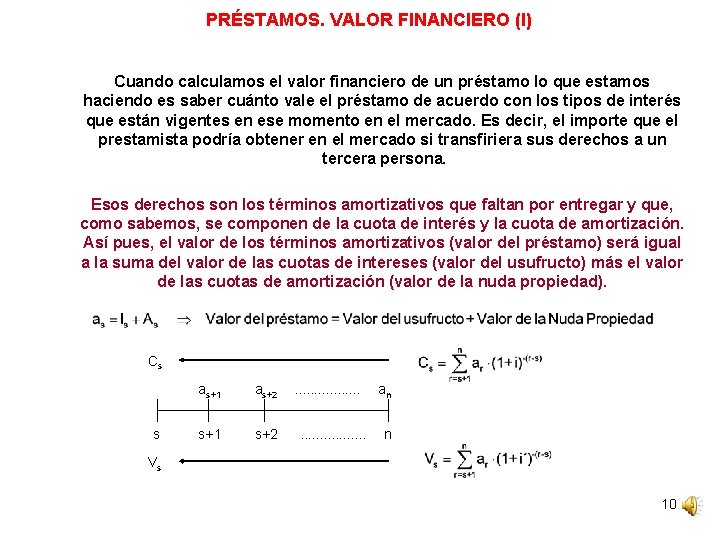

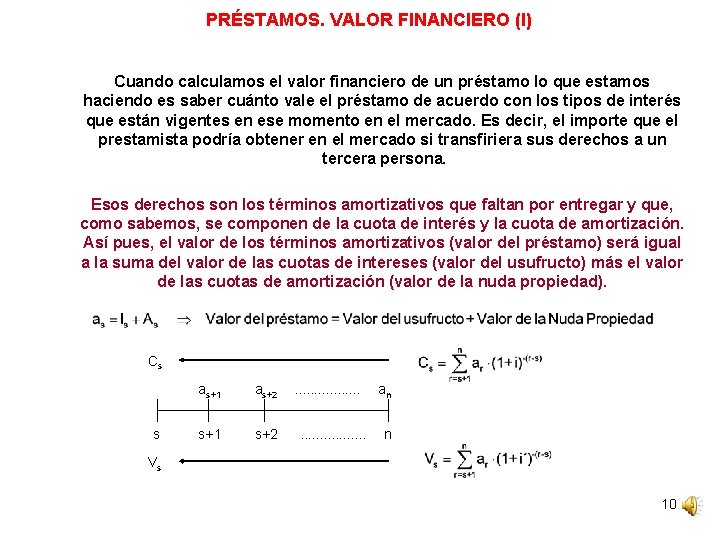

PRÉSTAMOS. VALOR FINANCIERO (I) Cuando calculamos el valor financiero de un préstamo lo que estamos haciendo es saber cuánto vale el préstamo de acuerdo con los tipos de interés que están vigentes en ese momento en el mercado. Es decir, el importe que el prestamista podría obtener en el mercado si transfiriera sus derechos a un tercera persona. Esos derechos son los términos amortizativos que faltan por entregar y que, como sabemos, se componen de la cuota de interés y la cuota de amortización. Así pues, el valor de los términos amortizativos (valor del préstamo) será igual a la suma del valor de las cuotas de intereses (valor del usufructo) más el valor de las cuotas de amortización (valor de la nuda propiedad). Cs s as+1 as+2 s+1 s+2 . . . . an n Vs 10

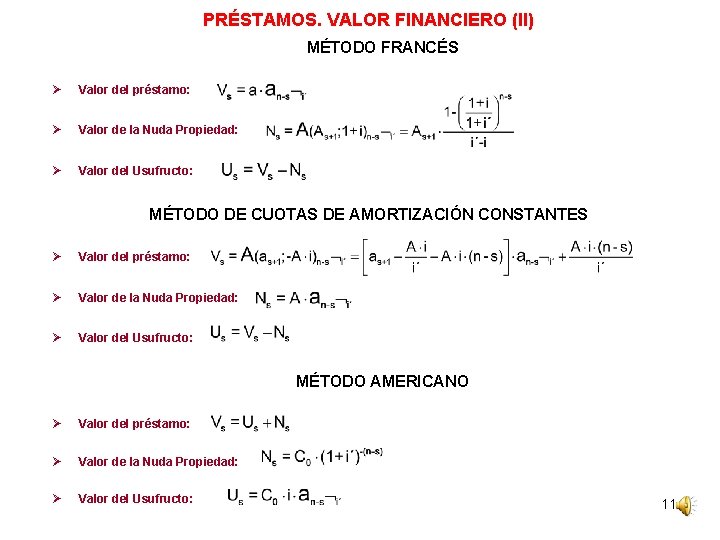

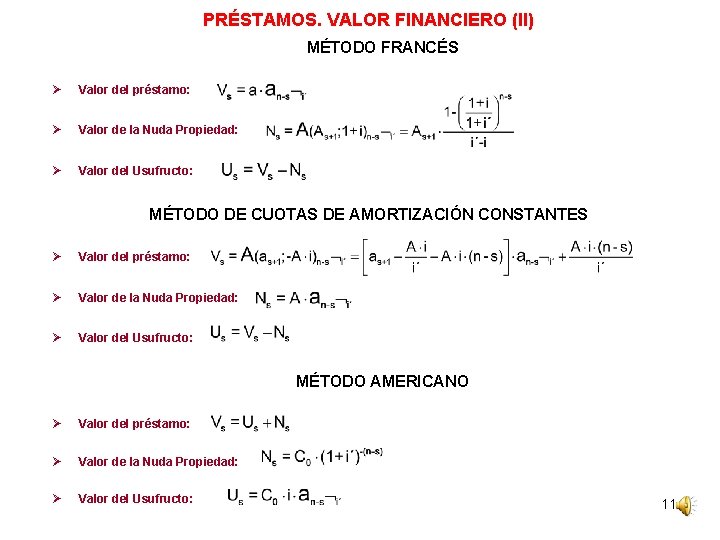

PRÉSTAMOS. VALOR FINANCIERO (II) MÉTODO FRANCÉS Ø Valor del préstamo: Ø Valor de la Nuda Propiedad: Ø Valor del Usufructo: MÉTODO DE CUOTAS DE AMORTIZACIÓN CONSTANTES Ø Valor del préstamo: Ø Valor de la Nuda Propiedad: Ø Valor del Usufructo: MÉTODO AMERICANO Ø Valor del préstamo: Ø Valor de la Nuda Propiedad: Ø Valor del Usufructo: 11

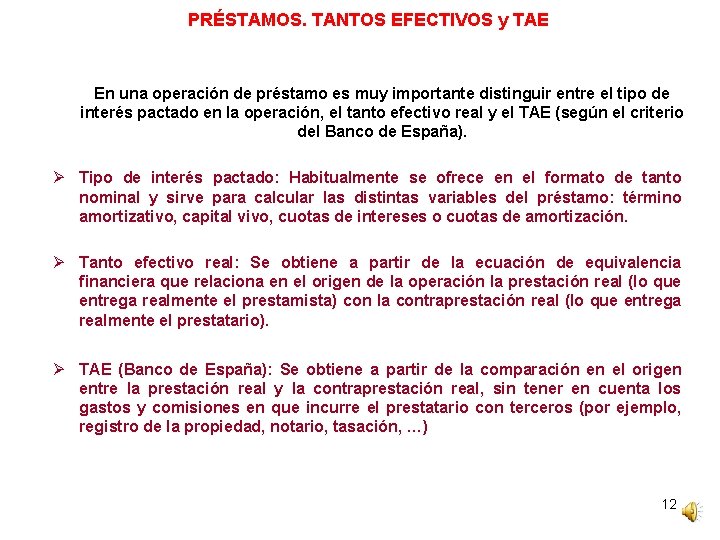

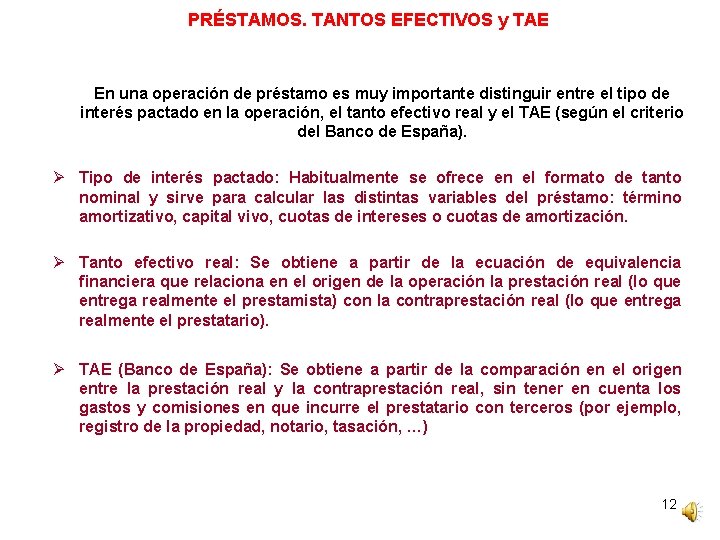

PRÉSTAMOS. TANTOS EFECTIVOS y TAE En una operación de préstamo es muy importante distinguir entre el tipo de interés pactado en la operación, el tanto efectivo real y el TAE (según el criterio del Banco de España). Ø Tipo de interés pactado: Habitualmente se ofrece en el formato de tanto nominal y sirve para calcular las distintas variables del préstamo: término amortizativo, capital vivo, cuotas de intereses o cuotas de amortización. Ø Tanto efectivo real: Se obtiene a partir de la ecuación de equivalencia financiera que relaciona en el origen de la operación la prestación real (lo que entrega realmente el prestamista) con la contraprestación real (lo que entrega realmente el prestatario). Ø TAE (Banco de España): Se obtiene a partir de la comparación en el origen entre la prestación real y la contraprestación real, sin tener en cuenta los gastos y comisiones en que incurre el prestatario con terceros (por ejemplo, registro de la propiedad, notario, tasación, …) 12