PREPARACIN Y EVALUACIN DE PROYECTOS AUTOR NASSSIR SAPAG

- Slides: 40

PREPARACIÓN Y EVALUACIÓN DE PROYECTOS AUTOR : NASSSIR SAPAG CHAIN REYNALDO SAPAG CHAIN QUINTA EDICION 2008 Msc. Javier Carlos Inchausti Gudiño 2011

Capítulo 17 ANALISIS DEL RIESGO

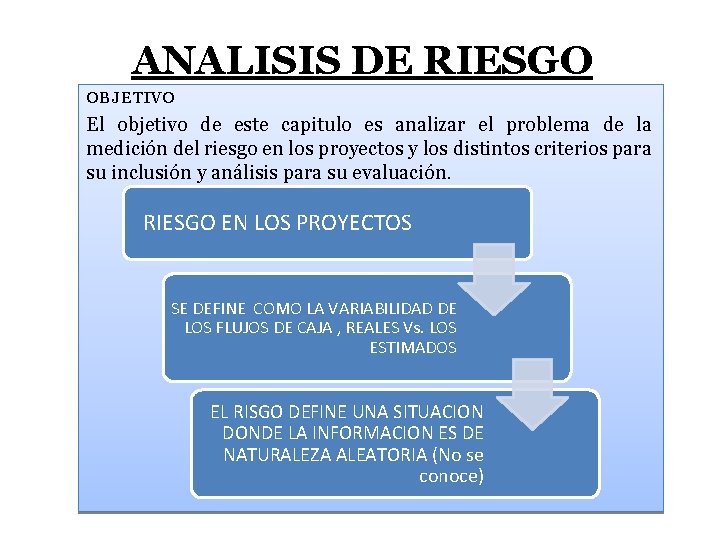

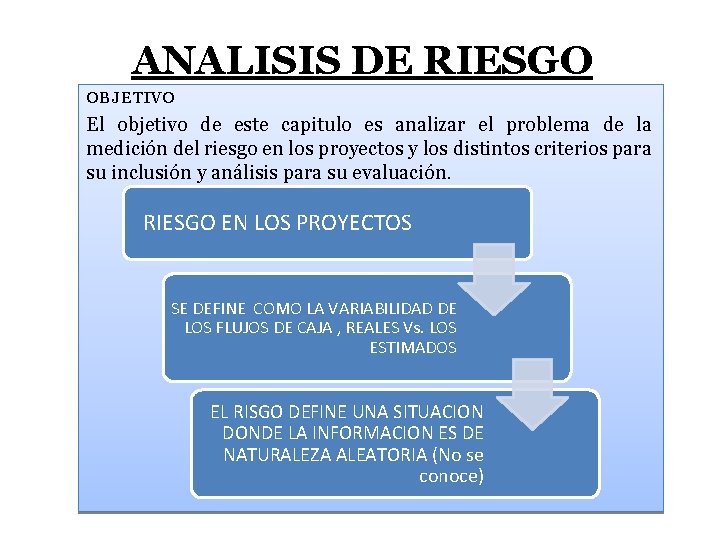

ANALISIS DE RIESGO OBJETIVO El objetivo de este capitulo es analizar el problema de la medición del riesgo en los proyectos y los distintos criterios para su inclusión y análisis para su evaluación. RIESGO EN LOS PROYECTOS SE DEFINE COMO LA VARIABILIDAD DE LOS FLUJOS DE CAJA , REALES Vs. LOS ESTIMADOS EL RISGO DEFINE UNA SITUACION DONDE LA INFORMACION ES DE NATURALEZA ALEATORIA (No se conoce)

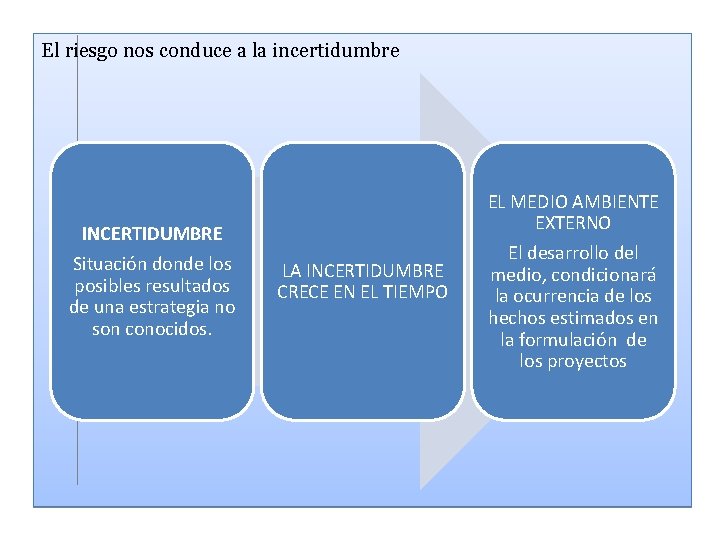

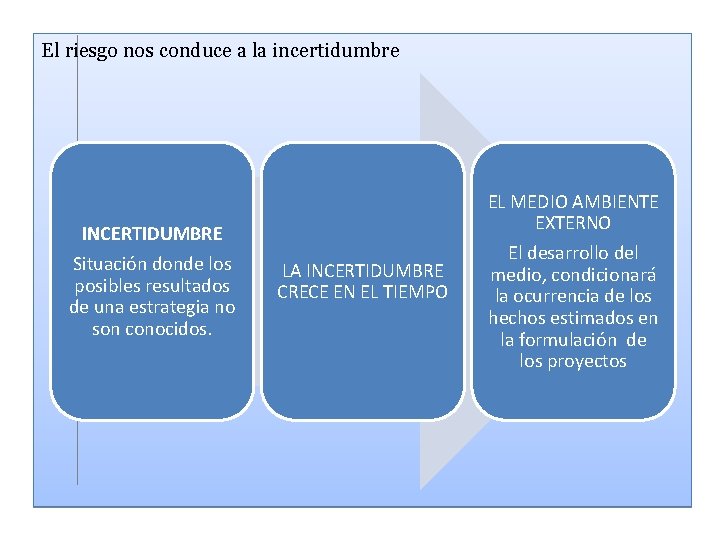

El riesgo nos conduce a la incertidumbre INCERTIDUMBRE Situación donde los posibles resultados de una estrategia no son conocidos. LA INCERTIDUMBRE CRECE EN EL TIEMPO EL MEDIO AMBIENTE EXTERNO El desarrollo del medio, condicionará la ocurrencia de los hechos estimados en la formulación de los proyectos

La variación de las variables principales, ponen en riesgo la factibilidad de un proyecto: v Precio v Calidad de las materias primas v Nivel tecnológico de producción v Escala de remuneraciones v Evolución de Mercados v Solvencia de los proveedores v Variación de la demanda v Políticas de gobierno v Exportaciones (Restricciones o requisitos v Importaciones (Restricciones o requisitos)

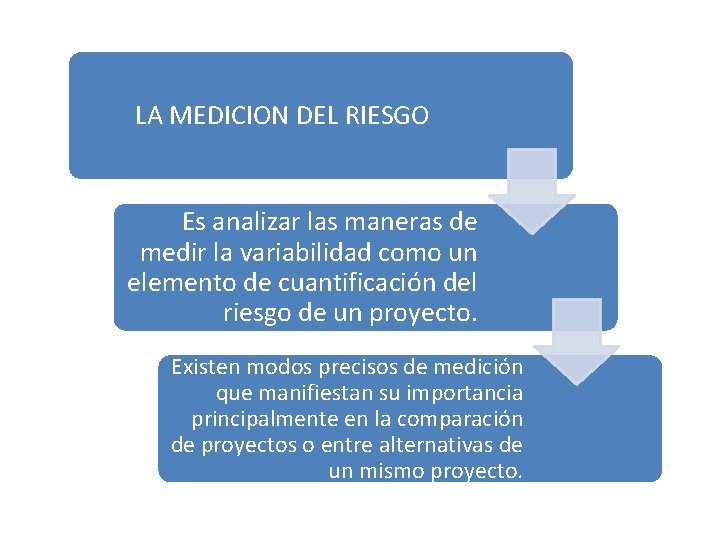

LA MEDICION DEL RIESGO Es analizar las maneras de medir la variabilidad como un elemento de cuantificación del riesgo de un proyecto. Existen modos precisos de medición que manifiestan su importancia principalmente en la comparación de proyectos o entre alternativas de un mismo proyecto.

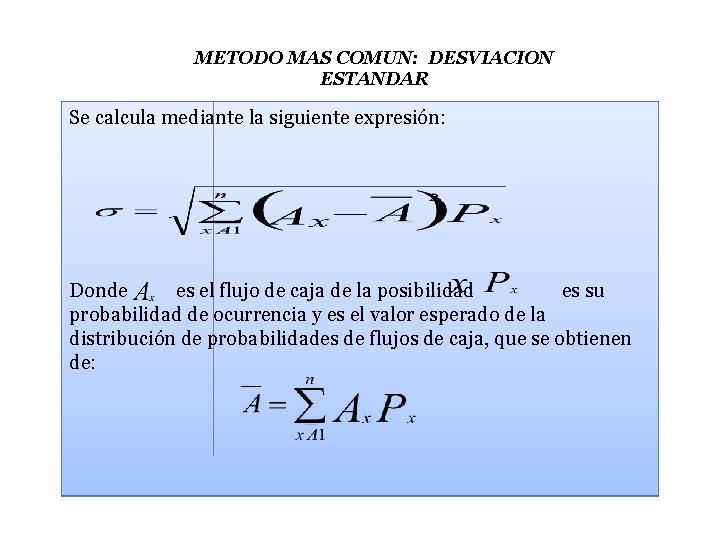

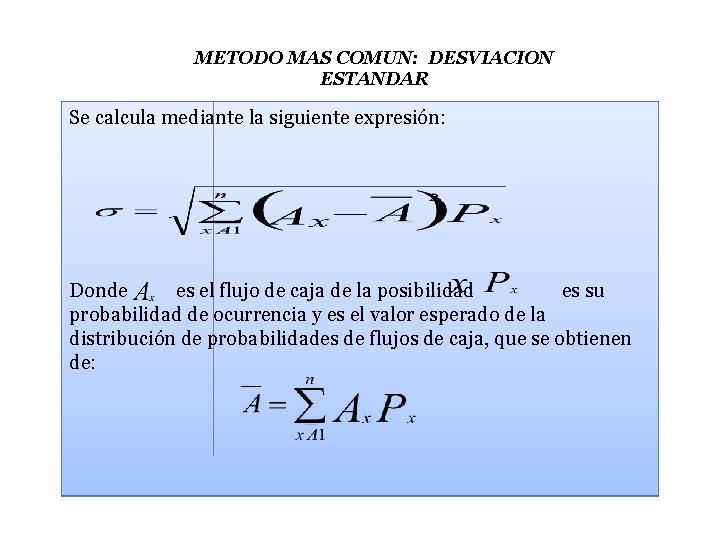

METODO MAS COMUN: DESVIACION ESTANDAR Se calcula mediante la siguiente expresión: Donde es el flujo de caja de la posibilidad es su probabilidad de ocurrencia y es el valor esperado de la distribución de probabilidades de flujos de caja, que se obtienen de:

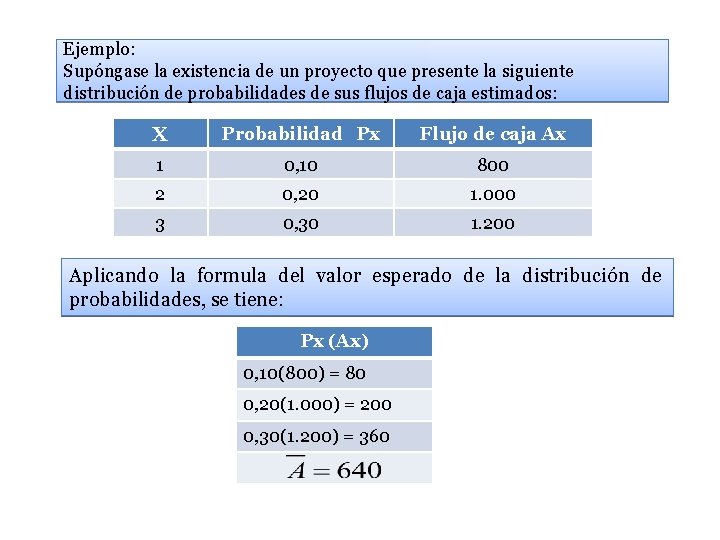

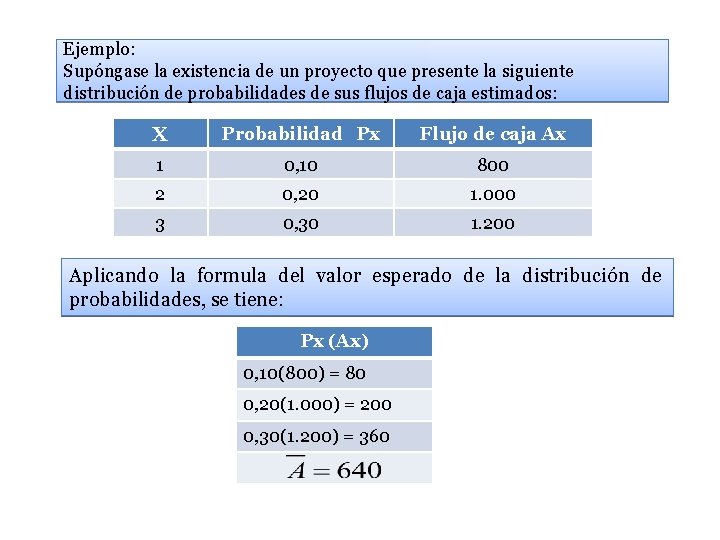

Ejemplo: Supóngase la existencia de un proyecto que presente la siguiente distribución de probabilidades de sus flujos de caja estimados: X Probabilidad Px Flujo de caja Ax 1 0, 10 800 2 0, 20 1. 000 3 0, 30 1. 200 Aplicando la formula del valor esperado de la distribución de probabilidades, se tiene: Px (Ax) 0, 10(800) = 80 0, 20(1. 000) = 200 0, 30(1. 200) = 360

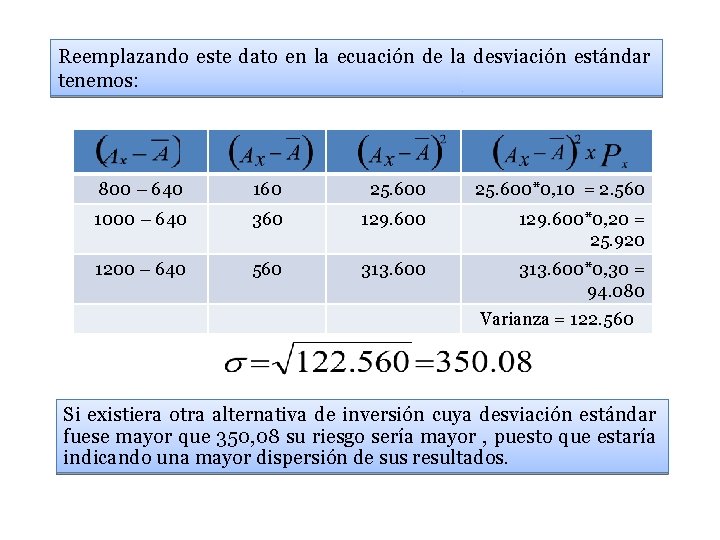

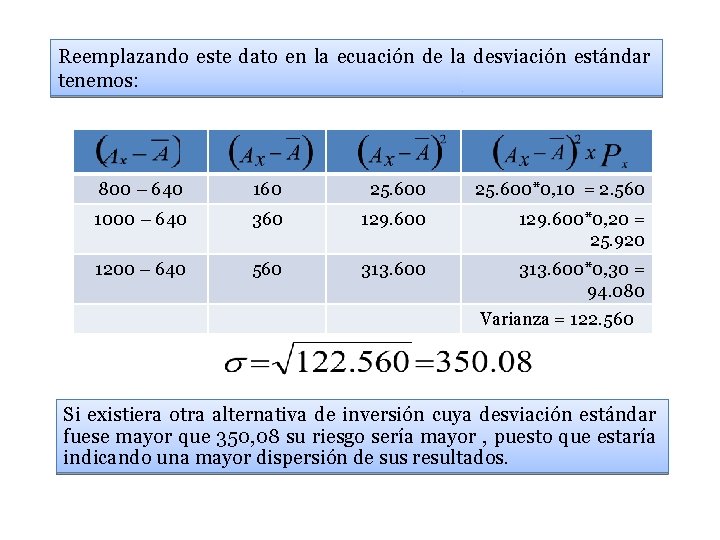

Reemplazando este dato en la ecuación de la desviación estándar tenemos: 800 – 640 160 25. 600*0, 10 = 2. 560 1000 – 640 360 129. 600*0, 20 = 25. 920 1200 – 640 560 313. 600*0, 30 = 94. 080 Varianza = 122. 560 Si existiera otra alternativa de inversión cuya desviación estándar fuese mayor que 350, 08 su riesgo sería mayor , puesto que estaría indicando una mayor dispersión de sus resultados.

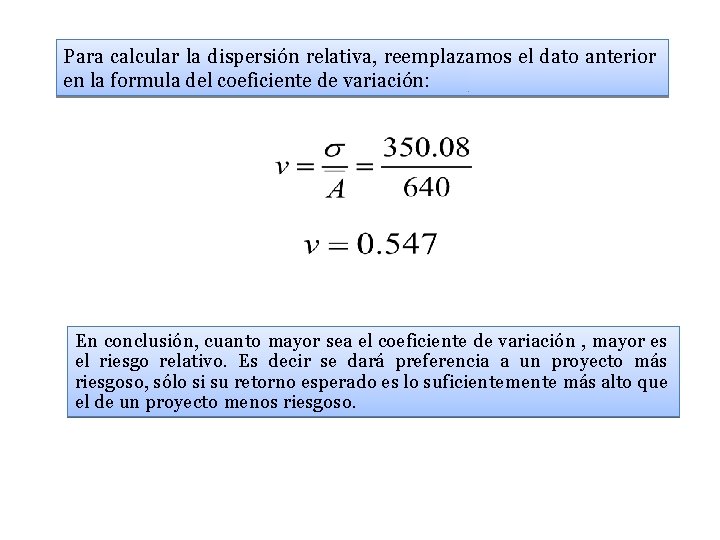

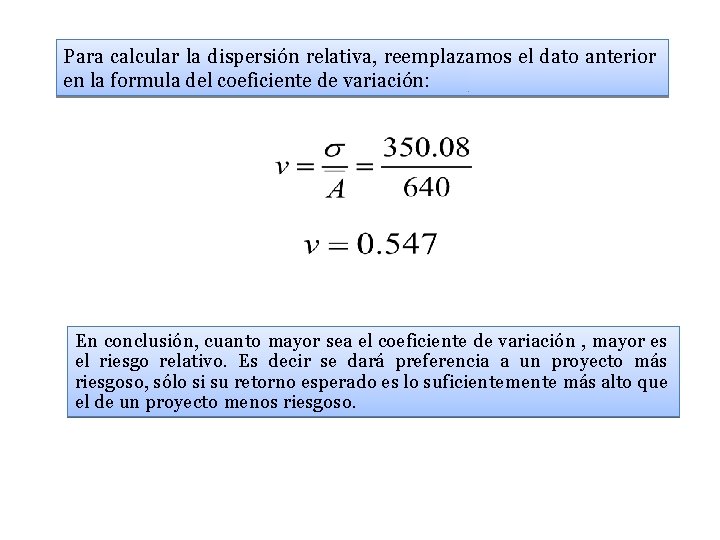

Para calcular la dispersión relativa, reemplazamos el dato anterior en la formula del coeficiente de variación: En conclusión, cuanto mayor sea el coeficiente de variación , mayor es el riesgo relativo. Es decir se dará preferencia a un proyecto más riesgoso, sólo si su retorno esperado es lo suficientemente más alto que el de un proyecto menos riesgoso.

ANALISIS DE RIESGO METODOS PARA TRATAR EL RIESGO Ajuste a la tasa del descuento Equivalencia a certidumbre Árbol de decisiones El análisis de sensibilidad

ANALISIS DE RIESGO DEPENDENCIA E INDEPENDENCIA DE LOS FLUJOS DE CAJA EN EL TIEMPO Proyectos de inversión se realiza de manera distinta Flujos son dependientes Si es mayor que si fueran dependientes

ANALISIS DE RIESGO David HERZT propuso un modelo de simulación integral Dimensión de mercado Precio de venta Tasas de crecimiento de mercado Participación en el mercado Inversión requerida valor de recuperación de la inversión Costos operativos Costos fijos y vida útil de los equipos.

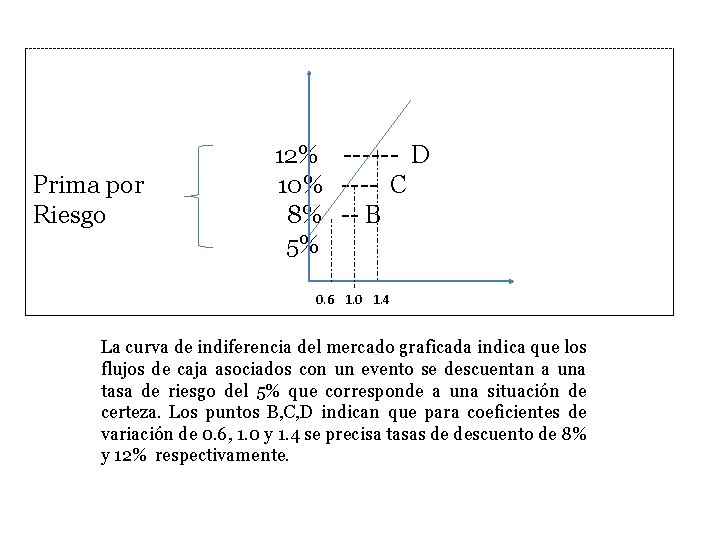

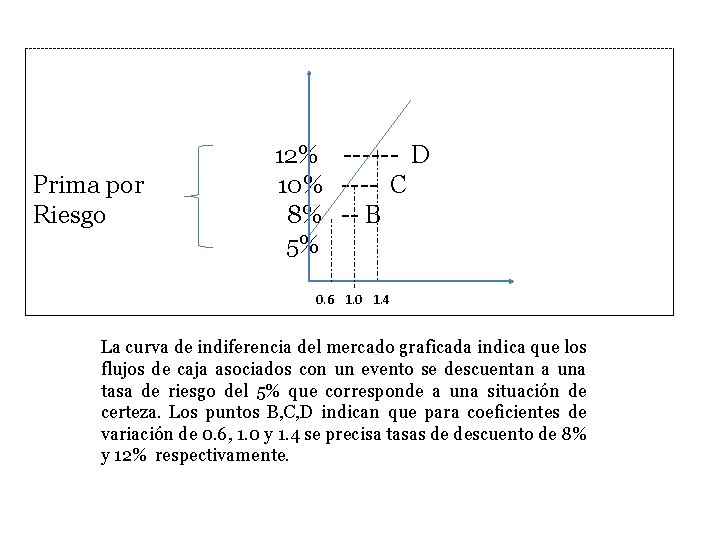

ANALISIS DE RIESGO EL METODO DEL AJUSTE A LA TASA DE DESCUENTO Una forma de ajuste de los flujos de caja consiste en hacerlo mediante correcciones en la tasa de descuento. A mayor riesgo mayor debe ser la tasa para castigar la rentabilidad del proyecto. De esta manera, un proyecto rentable evaluado en función de una tasa libre de riesgo puede resultar no rentable si se descuenta a una tasa ajustada. Para ajustar adecuadamente la tasa de descuento, se define una curva de indiferencia del mercado cuya función relaciona el riesgo y los rendimientos con la tasa de descuento. La curva de inferencia del mercado se ilustra en el grafico, cuyos ejes representan la tasa de rendimiento necesaria y el riesgo expresado en términos de un coeficiente de variación

12% ------ D Prima por 10% ---- C Riesgo 8% -- B 5% 0. 6 1. 0 1. 4 La curva de indiferencia del mercado graficada indica que los flujos de caja asociados con un evento se descuentan a una tasa de riesgo del 5% que corresponde a una situación de certeza. Los puntos B, C, D indican que para coeficientes de variación de 0. 6, 1. 0 y 1. 4 se precisa tasas de descuento de 8% y 12% respectivamente.

ANALISIS DE RIESGO Al aumentar el riesgo se compensa por una mayor tasa de descuento que tiende a castigar el proyecto. De acuerdo con esto, el cálculo del valor actual neto se efectúa mediante la siguiente ecuación: VAN= – Io Donde BN son los beneficios netos del periodo t y f la tasa de descuento ajustada por riesgo, que resulta de aplicar la siguiente expresión. F= i+p Donde i es la tasa libre de riesgo y p es la prima por riesgo que exige el inversionista para compensar una inversión con retornos inciertos.

ANALISIS DE RIESGO EL METODO DE LA EQUIVALENCIA A CERTIDUMBRE La equivalencia a certidumbre es un procedimiento de alternativa al método de la tasa de descuento ajustada por riesgo. Según este método, el flujo de caja del proyecto debe ajustarse por un factor que represente un punto de indiferencia entre un flujo del que tenga certeza y el valor esperado de un flujo sujeto a riesgo. Si se define este factor como: α= BNC BNR Donde es el factor de ajuste que se aplicara a los flujos de caja inciertos en el periodo t, BNC representa el flujo de caja en el periodo t sobre el que se tiene certeza y BNR representa el flujo de caja incierto en el periodo t.

ANALISIS DE RIESGO Al expresar todos los flujos de caja en su equivalencia de certeza, puede evaluarse el proyecto mediante el VAN, actualizado estos flujos a la tasa libre de riesgo (i) de acuerdo a la siguiente expresión. VAN=∑ α BNR = Io (1+i) El índice t del coeficiente indica que este puede variar en un mismo proyecto a través del tiempo.

ANALISIS DE RIESGO Al expresar todos los flujos de caja en su equivalencia de certeza, puede evaluarse el proyecto mediante el VAN, actualizado estos flujos a la tasa libre de riesgo (i) de acuerdo a la siguiente expresión. VAN=∑ α BNR = Io (1+i) El índice t del coeficiente indica que este puede variar en un mismo proyecto a través del tiempo.

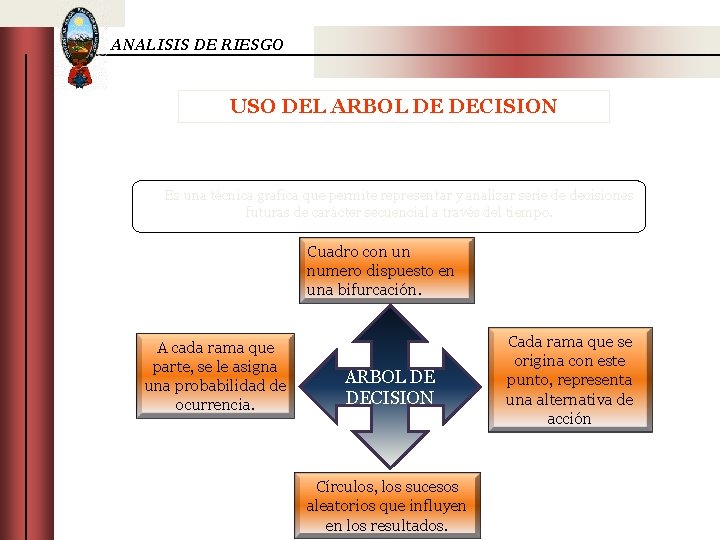

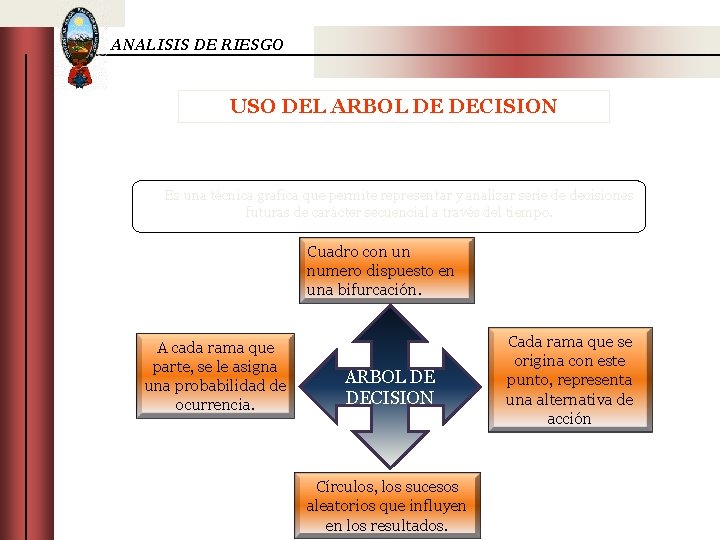

ANALISIS DE RIESGO USO DEL ARBOL DE DECISION Es una técnica grafica que permite representar y analizar serie de decisiones futuras de carácter secuencial a través del tiempo. Cuadro con un numero dispuesto en una bifurcación. A cada rama que parte, se le asigna una probabilidad de ocurrencia. ARBOL DE DECISION Círculos, los sucesos aleatorios que influyen en los resultados. Cada rama que se origina con este punto, representa una alternativa de acción

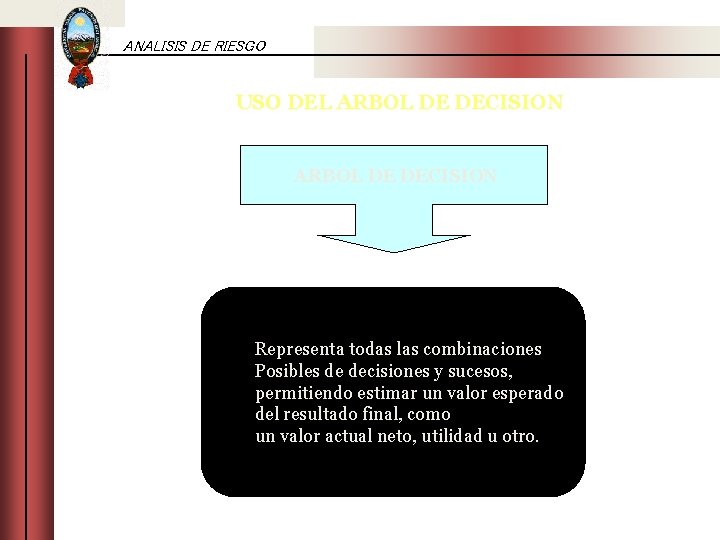

ANALISIS DE RIESGO USO DEL ARBOL DE DECISION Representa todas las combinaciones Posibles de decisiones y sucesos, permitiendo estimar un valor esperado del resultado final, como un valor actual neto, utilidad u otro.

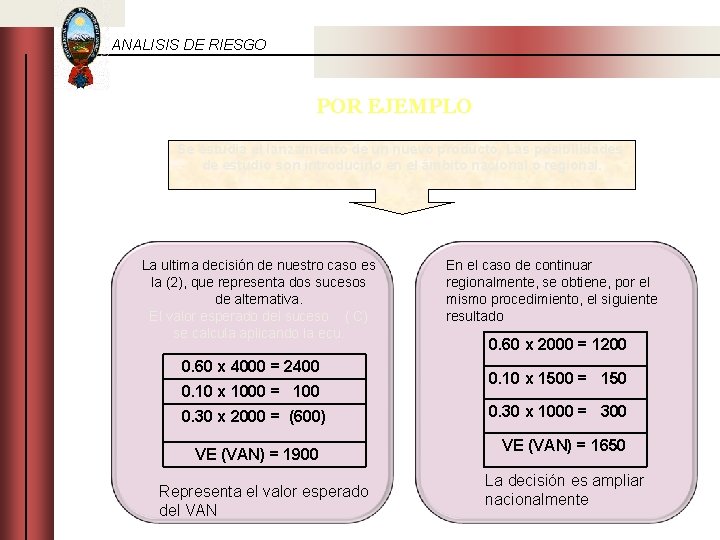

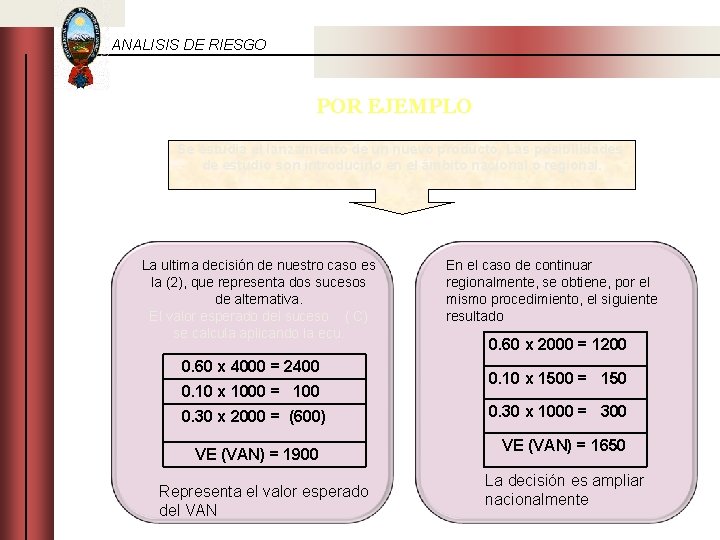

ANALISIS DE RIESGO POR EJEMPLO Se estudia el lanzamiento de un nuevo producto. Las posibilidades de estudio son introducirlo en el ámbito nacional o regional. La ultima decisión de nuestro caso es la (2), que representa dos sucesos de alternativa. El valor esperado del suceso ( C) se calcula aplicando la ecu. 0. 60 x 4000 = 2400 0. 10 x 1000 = 100 0. 30 x 2000 = (600) VE (VAN) = 1900 Representa el valor esperado del VAN En el caso de continuar regionalmente, se obtiene, por el mismo procedimiento, el siguiente resultado 0. 60 x 2000 = 1200 0. 10 x 1500 = 150 0. 30 x 1000 = 300 VE (VAN) = 1650 La decisión es ampliar nacionalmente

GRAFICO. AMPLIAR EL AMBITO NACIONAL DEMANDA ALTA 0. 60 C DEMANDA ALTA P = 0. 70 2 INTRODUCCI ON REGIONAL A DEMANDA MEDIA 0. 10 P= DEMANDA BAJA P = 0. 20 CONTINUA R CON EL AMBITO REGIONAL DEMANDA MEDIA 0. 10 P= 4000 P= 1000 DEMANDA BAJA P = 0. 30 D (2000) DEMANDA ALTA P = 0. 60 DEMANDA MEDIA 0. 10 P= DEMANDA BAJA P = 0. 30 2000 150 0 1000 2000 1 DEMANDA ALTA INTRODUCCI ON NACIONAL B P = 0. 50 5000 DEMANDA MEDIA P = 0. 20 100 DEMANDA BAJA P = 0. 30 (3000) VAN

ANALISIS DE RIESGO POR EJEMPLO La introducción Inicial. Si es regionalmente existe un 70% de Posibilidades de que la demanda sea alta. (VAN =1900), que corresponde al resultado de decisión que se tomaría de encontrarse en ese punto de decisión. Aplicando el proceso anterior: Para la alternativa de introducción nacional se tendria: 0. 70 x 1900 = 1330 0. 50 x 5000 = 2500 0. 10 x 2000 = 200 0. 20 x 1000 = 200 0. 30 x (3000) = (900) VE (VAN) = 1730 VE (VAN) = 1620 100 = 20

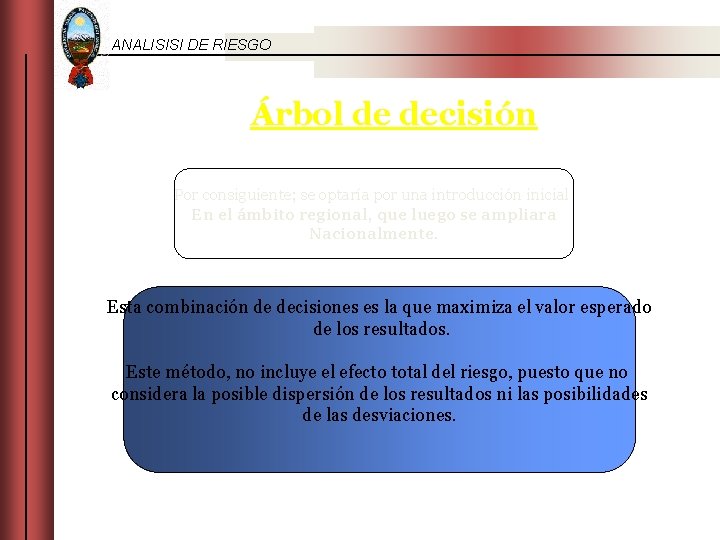

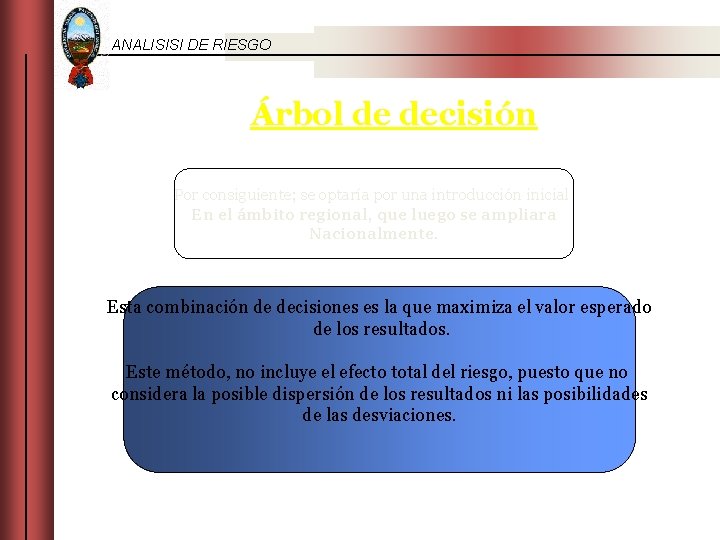

ANALISISI DE RIESGO Árbol de decisión Por consiguiente; se optaría por una introducción inicial En el ámbito regional, que luego se ampliara Nacionalmente. Esta combinación de decisiones es la que maximiza el valor esperado de los resultados. Este método, no incluye el efecto total del riesgo, puesto que no considera la posible dispersión de los resultados ni las posibilidades de las desviaciones.

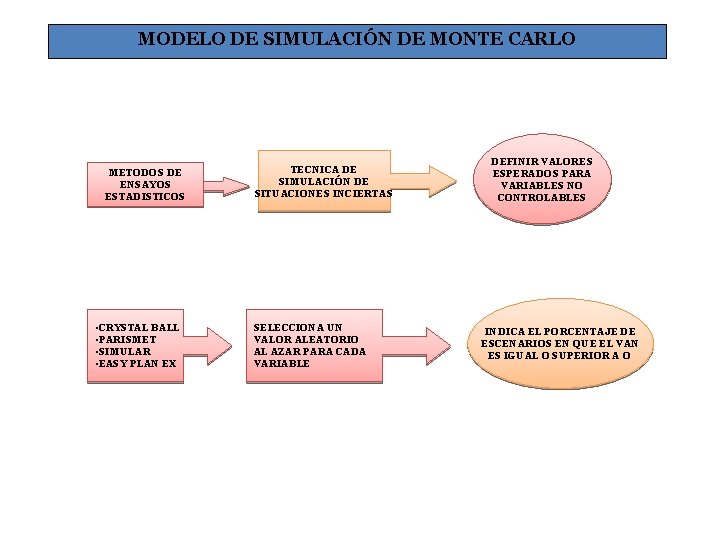

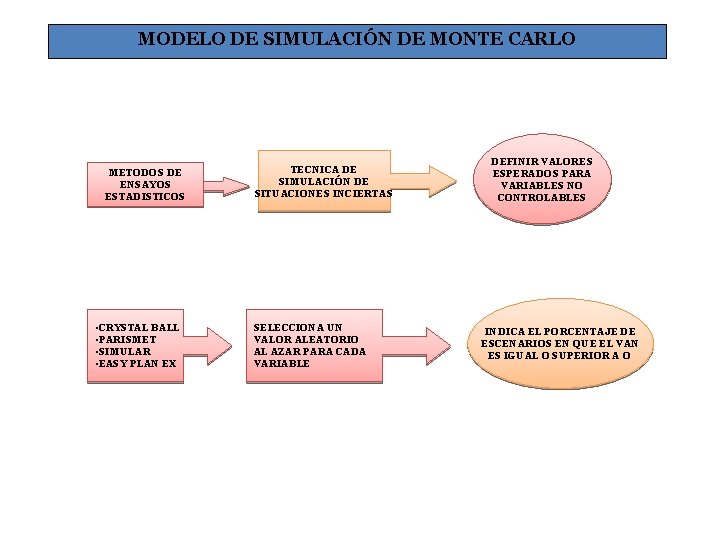

MODELO DE SIMULACIÓN DE MONTE CARLO METODOS DE ENSAYOS ESTADISTICOS • CRYSTAL BALL • PARISMET • SIMULAR • EASY PLAN EX TECNICA DE SIMULACIÓN DE SITUACIONES INCIERTAS SELECCIONA UN VALOR ALEATORIO AL AZAR PARA CADA VARIABLE DEFINIR VALORES ESPERADOS PARA VARIABLES NO CONTROLABLES INDICA EL PORCENTAJE DE ESCENARIOS EN QUE EL VAN ES IGUAL O SUPERIOR A O

SI LAS VARIABLES INCIERTAS FUERAN LA DEMANA Y LA PARTICIPACION DE MERCADO, DEBE APLICARSE PARA AMBAS LA SIMULACION PARA ESTIMAR SU COMPORTAMIENTO EN EL FUTURO DEMANDA PROBABILIDAD ACUMULADA ASIGNACION DE Nº REPRESENTATIVOS 200. 000, 00 0, 10 250. 000, 00 0, 25 0, 35 10 -34 300. 000, 00 0, 35 0, 70 35 -69 350. 000, 00 0, 15 0, 85 70 -84 400. 000, 00 0, 10 0, 95 85 -94 450. 000, 00 0, 05 1, 00 95 -99 PARTICIPACION PROBABILIDAD ACUMULADA 0, 08 0, 26 00 -25 0, 09 0, 22 0, 48 26 -47 0, 10 0, 16 0, 64 48 -63 0, 11 0, 13 0, 77 64 -76 0, 12 0, 10 0, 87 77 -86 0, 13 0, 07 0, 94 87 -93 0, 14 0, 05 0, 99 94 -98 0, 15 0, 01 1, 00 00 -09 ASIGNACION DE Nº REPRESENTATIVOS 99

RESUMEN LOS FACTORES DE RIESGO ESTAN INCORPORADOS A TODAS LAS INVERSIONES Y/O PROYECTOS EL RIESGO DE LA VARIABLIDAD DE LOS FLUJOS DE CAJA REALES RESPECTO ALOS ESTIMADOS

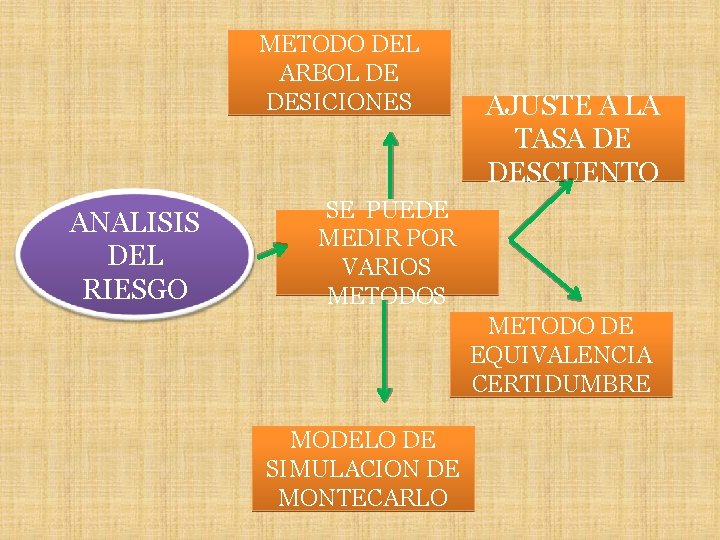

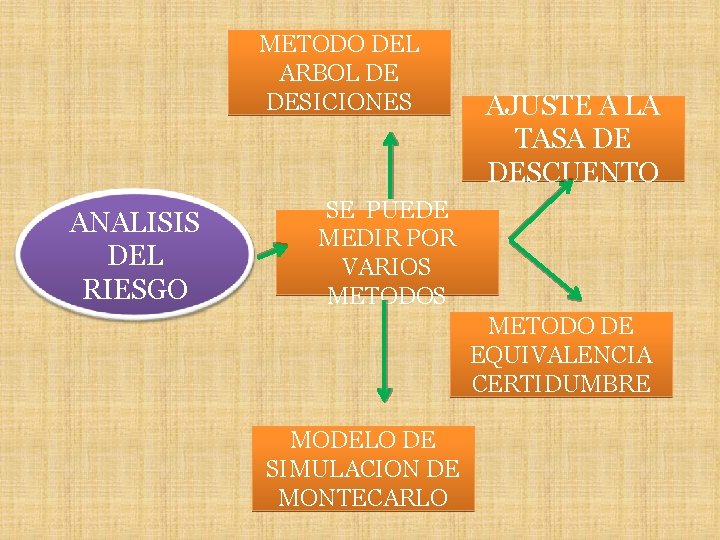

METODO DEL ARBOL DE DESICIONES ANALISIS DEL RIESGO AJUSTE A LA TASA DE DESCUENTO SE PUEDE MEDIR POR VARIOS METODO DE EQUIVALENCIA CERTIDUMBRE MODELO DE SIMULACION DE MONTECARLO

USO DE LOS METODOS AJUSTE A LA TASA DE DESCUENTO AJUSTAR LA TASA DE DESCUENTO SEGÚN LA TASA CONDICIONAL NO CONTEMPLA SITUACIONES EXTERNAS SOLO TOAM EL TIEMPO RIESGO RELACIONADO POR EL TIEMPO

METODO DE EQUIVALENCIA CERTIDUMBRE DENOMINADO EQUIVALENCIA INCERTIDUMBRE CASTIGA LOS FLUJOS DE CAJA SEGÚN EL INDICE DE FACTOR DE AJUSTE POR RIESGO TIENE SUS DEFICIENCIAS QUE SON POCO METODOLOGIC AS

UNO DE LOS MEJORES METODOS PARA ANALIZAR EL RIESGO EN BOLIVIA UNO DE LOS METODOS QUE MEJOR SE ACOMODA CON EL ANALISIS DE RIESGO ES UNA COMBINACION DE LOS METODOS PROBABILISTICOS Y ADECUADO AL ESQUEMA DEL ARBOL DE DESICIONES

ENCONTRAR LA CORRELACION QUE EXISTA ENTRE LOS FLUJOS DE CAJA EN EL TIEMPO EL RIESGO ES MENOR DE LOS FLUJOS RELACIONADOS SI UN FLUJO VARIA AUTOMATICAMEN TE VARIAN LOS DEMAS

EL CRITERIO DEL ARBOL DE DESCICIONES COMBINAN LAS PROBABILIDADES DE OCURRENCIA DANDO MAS ORDEN METODOLOGICO AL CALCULO MISMO QUE CALCULA EL VALOR ESPERADO DEL RESULTADO DE LAS DISTINTAS ALTERNATIVAS POSIBLES

PREPARACIÓN Y EVALUACIÓN DE PROYECTOS

Hermanos sapag

Hermanos sapag Preparacin

Preparacin Preparacin

Preparacin Preparacin

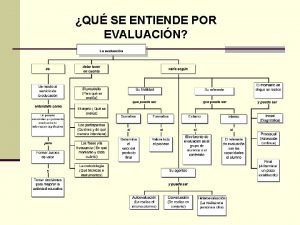

Preparacin Evaluacin

Evaluacin Evaluacin

Evaluacin Autoevaluacion heteroevaluacion coevaluacion

Autoevaluacion heteroevaluacion coevaluacion Evaluacin

Evaluacin Momentos de la evaluación

Momentos de la evaluación Evaluacin

Evaluacin Momentos de evaluacion primaria

Momentos de evaluacion primaria Evaluacin

Evaluacin Evaluacin

Evaluacin Citar en formato apa

Citar en formato apa Cita textual larga

Cita textual larga Gestiona proyectos de emprendimiento económico o social.

Gestiona proyectos de emprendimiento económico o social. Proyectos de produccion industrial

Proyectos de produccion industrial Concepto de administración de proyectos

Concepto de administración de proyectos Objetivos de proyectos sociales

Objetivos de proyectos sociales Planificacion de proyectos

Planificacion de proyectos Proyectos de solidaridad en la escuela

Proyectos de solidaridad en la escuela Justificación de proyecto de nación

Justificación de proyecto de nación Banco de programas y proyectos

Banco de programas y proyectos Trayectoria escolar ejemplos

Trayectoria escolar ejemplos Estructura general de la evaluación de proyectos

Estructura general de la evaluación de proyectos Proyectos practicos

Proyectos practicos Objetivos de proyectos sociales

Objetivos de proyectos sociales Aprendizaje basado en proyectos ejemplos

Aprendizaje basado en proyectos ejemplos Metodo de proyectos

Metodo de proyectos Proyectos visuales

Proyectos visuales Porque fracasan los proyectos

Porque fracasan los proyectos Mi proyecto de vida caratula

Mi proyecto de vida caratula A qué se dedica la asc

A qué se dedica la asc Estudio tecnico evaluacion de proyectos

Estudio tecnico evaluacion de proyectos Modelo de proyecto de vida

Modelo de proyecto de vida Proyectos interdisciplinarios

Proyectos interdisciplinarios Vae valor actual de

Vae valor actual de Evaluacion de proyectos

Evaluacion de proyectos Disposicion 30/05 proyectos de catedra

Disposicion 30/05 proyectos de catedra Ejemplo de matriz de marco logico

Ejemplo de matriz de marco logico Ejemplos de conclusiones de un proyecto

Ejemplos de conclusiones de un proyecto